PERBANDINGAN PENGGUNAAN HEDGING DAN OPEN POSITION

SEBAGAI MANAJEMEN RISIKO KEUANGAN ATAS TRANSACTION

EXPOSURE DI PT KALBE FARMA TBK

I MADE SUIDARMALUH NIDIACITRA

I GUSTI NENGAH DARMA DIATMIKA

Fakultas Ekonomi Universitas Tabanan

ABSTRAK

Nilai tukar menjadi salah satu isu besar di tengah perekonomian dunia yang semakin kompleks beberapa tahun terakhir. Perusahaan yang memiliki kewajiban dalam bentuk dolar Amerika serikat akan terkena dampak pelemahan rupiah, salah satunya adalah industri farmasi. Hal ini disebabkan karena bahan baku farmasi hingga 90% berasal dari impor.Fluktuasi nilai tukar mata uang mengakibatkan nilai pembayaran hutang impor perusahaan menjadi tidak pasti karena sewaktu-waktu bisa berubah.Perusahaan bisa melakukan manajemen risiko keuangan dengan penggunaan metode hedging untuk melindungi nilai hutang impornya.Ada dua metode hedging yang diimplementasikan dalam penelitian ini, yaitu forward contract hedging dan money market hedging.

Penelitian ini menggunakan transaksi impor dolar Amerika Serikat di PT Kalbe Farma Tbk selama tahun 2006 sampai 2014. Tujuan penelitian ini adalah untuk menemukan metode paling optimal dari dua metode hedging yang dibandingkan dengan menggunakan metode tanpa hedging atau open position, untuk menemukan kewajiban pembayaran terendah. Dari hasil analisis data, di antara ketiga metode hedging tersebut, kewajiban pembayaran hutang impor yang paling rendah adalah ketika perusahaan menggunakan metode money market hedging.

Kesimpulan penelitian ini adalah hedging mampu mengendalikan biaya impor dengan menghasilkan biaya impor yang rendah bagi perusahaan, Akan tetapi, kebijakan manajemen risiko keuangan yang diambil perusahaan tetap harus memperhatikan faktor-faktor perlu tidaknya melaksanakan hedging. Saran yang dapat diberikan adalah perusahaan sebaiknya mempertimbangkan dan menganalisis ketiga bentuk hedging terbaik sebelum mengambil keputusan.

Kata kunci: Forward Contract Hedging, Money Market Hedging, Currency Option Hedging, Open Position, Nilai Hutang Impor

PENDAHULUAN

Nilai tukar menjadi salah satu isu besar di tengah perekonomian dunia yang semakin kompleks beberapa tahun terakhir. Seperti meningkatnya persaingan ekonomi dunia dan berlangsungnya MEA atau Masyarakat Ekonomi Asean yang akan dimulai pada akhir 2015 ini. Hal tersebut diprediksi akan meningkatkan sejumlah penggunaan mata uang asing, terpuruknya perekonomian negara-negara Eropa yang mata uangnya terdeflasi akibat krisis ekonomi Yunani, dan kurang bergairahnya pasar tujuan ekspor utama menyebabkan defisitnya neraca perdangan.

Selain itu, isu kenaikan suku bunga The Fed pada tahun 2015 secara bertahap menjadi 1,375 persen sebagai upaya Amerika Serikat memulihkan perekonomiannya juga menjadi ancaman yang serius bagi sektor portofolio Indonesia. Kekhawatiran akancapital outflow secara besar-besaran tidak dapat terbendung. Sebenarnya bukan kali ini saja The Fed membuat perekonomian tergoncang, pada bulan Juli 2013 juga pernah mengumumkan akan segera mengurangi kucuran quantitative easing. Hal ini mengakibatkan semua mata uang di Asia serentak melemah terhadap dolar Amerika Serikat dan hal ini adalah salah satu faktor yang tidak bisa dikendalikan dalam negeri.

Nilai tukar Rupiah terhadap dolar Amerika Serikat merupakan asumsi yang langsung terkoreksi di awal tahun 2015. Merosotnya nilai tukar dari kisaran 11.500 menjadi 12.700 bahkan sempat mencapai 13.000 telah membuat ancaman serius di sektor keuangan di tahun 2015. Pelemahan nilai tukar rupiah atas dolar Amerika Serikat baru-baru ini dinilai semakin memberikan risiko yang tinggi terhadap perekonomian Indonesia.

Gambar 1

Pergerakan kurs USD satu tahun terakhir Sumber : Kursdollar.net

Grafik di atas adalah trend pergerakan dolar Amerika Serikat yang cenderung mengalami penguatan selama satu tahun belakangan ini, yaitu dari tanggal 13 Oktober 2014 hingga 12 Oktober 2015. Pergerakan mata uang ini tentu saja mempengaruhi industri dalam negeri, karena hal ini merupakan salah satu faktor yang tidak dapat dikendalikan, terutama negara yang mata uang lemah seperti Indonesia.

Pergerakan mata uang yang tidak menentu ini sangat mengkhawatirkan bagi para pelaku bisnis terutama yang menggunakan mata uang dolar Amerika Serikat dalam transaksinya.Pelemahan nilai tukar rupiah yang menembus angka 14.000, dinilai sebagai refleksi kegagalan paket kebijakan ekonomi yang dikeluarkan pemerintah beberapa waktu lalu. Paket tersebut dinilai tidak membawa perubahan riil secara cepat.(selasar.com:2015)

Perusahaan yang memiliki kewajiban dalam bentuk dolar Amerika serikat akan terkena dampak pelemahan rupiah. Hal ini

terjadi karena sebagian pelaku industri manufaktur dalam negeri, baik pengusaha baik lokal dan nasional sangat bergantung dari bahan-bahan impor dari luar negeri. Kenaikan biaya produksi yang terus-menerus dalam waktu singkat akan berdampak pada volume penjualan. Salah satunya adalah industri farmasi yang saat sangat terpukul akibat pelemahan nilai tukar rupiah. Pasalnya, 90 sampai 95 persen bahan baku pembuatan produk obat masih diimpor dari sejumlah Negara seperti Cina, India, Jepang, serta beberapa Negara di Eropa dengan menggunakan transaksi dolar Amerika Serikat. Apabila ini dibiarkan, dikhawatirkan pelemahan rupiah dapat memicu kenaikan harga barang konsumsi sehingga mepengaruhi daya beli masyarakat.hal ini juga berkaitan dengan tuntutan kenaikan gaji buruh yang pasti akan terjadi. (googleweblight.com:2015)

Upaya yang dapat dilakukan untuk meminimalkan risiko fluktuasi dolar Amerika Serikat yang tidak menentu ini adalah dengan melakukan lindung nilai (hedging).Hedging sebagai usaha mengurangi risiko finansial seringkali digunakan oleh perusahaan -perusahaan yang memiiki transaksi dalam mata uang asing yang relatif besar.karena untuk bisa bersaing, perusahaan dituntut untuk mampu melakukan perencanaan stratejik dan implementasi dalam menghadapi risiko fluktuasi mata uang. Karena disamping kemungkinan memperoleh keuntungan sebagai akibat transaksi pertukaran mata uang asing yang dilakukan, tidak sedikit risiko kerugian yang dihadapi oleh para importir maupun eksportir dan perusahaan-perusahaan yang memiliki kewajiban dalam bentuk mata uang asing.

Hedging semestinya menjadi salah satu strategi manajemen risiko, bagi perusahaan yang punya tanggungan dalam bentuk dolar Amerika Serikat.Selain itu, hedging juga adalah upaya menjaga korporasi dari risiko kerugian, terkait nilai tukar mata uang.Karena sampai saat ini, valuta asing menjadi hal yang paling dicari keberadaannya.Valuta asing paling banyak dicari untuk keperluan pembayaran impor, pelunasan utang, dan kegiatan investasi.Tetapi kesadaran tentang

PERBANDINGAN PENGGUNAAN HEDGING DAN OPEN POSITION

SEBAGAI MANAJEMEN RISIKO KEUANGAN ATAS TRANSACTION

EXPOSURE DI PT KALBE FARMA TBK

I MADE SUIDARMALUH NIDIACITRA

I GUSTI NENGAH DARMA DIATMIKA

Fakultas Ekonomi Universitas Tabanan

ABSTRAK

Nilai tukar menjadi salah satu isu besar di tengah perekonomian dunia yang semakin kompleks beberapa tahun terakhir. Perusahaan yang memiliki kewajiban dalam bentuk dolar Amerika serikat akan terkena dampak pelemahan rupiah, salah satunya adalah industri farmasi. Hal ini disebabkan karena bahan baku farmasi hingga 90% berasal dari impor.Fluktuasi nilai tukar mata uang mengakibatkan nilai pembayaran hutang impor perusahaan menjadi tidak pasti karena sewaktu-waktu bisa berubah.Perusahaan bisa melakukan manajemen risiko keuangan dengan penggunaan metode hedging untuk melindungi nilai hutang impornya.Ada dua metode hedging yang diimplementasikan dalam penelitian ini, yaitu forward contract hedging dan money market hedging.

Penelitian ini menggunakan transaksi impor dolar Amerika Serikat di PT Kalbe Farma Tbk selama tahun 2006 sampai 2014. Tujuan penelitian ini adalah untuk menemukan metode paling optimal dari dua metode hedging yang dibandingkan dengan menggunakan metode tanpa hedging atau open position, untuk menemukan kewajiban pembayaran terendah. Dari hasil analisis data, di antara ketiga metode hedging tersebut, kewajiban pembayaran hutang impor yang paling rendah adalah ketika perusahaan menggunakan metode money market hedging.

Kesimpulan penelitian ini adalah hedging mampu mengendalikan biaya impor dengan menghasilkan biaya impor yang rendah bagi perusahaan, Akan tetapi, kebijakan manajemen risiko keuangan yang diambil perusahaan tetap harus memperhatikan faktor-faktor perlu tidaknya melaksanakan hedging. Saran yang dapat diberikan adalah perusahaan sebaiknya mempertimbangkan dan menganalisis ketiga bentuk hedging terbaik sebelum mengambil keputusan.

Kata kunci: Forward Contract Hedging, Money Market Hedging, Currency Option Hedging, Open Position, Nilai Hutang Impor

PENDAHULUAN

Nilai tukar menjadi salah satu isu besar di tengah perekonomian dunia yang semakin kompleks beberapa tahun terakhir. Seperti meningkatnya persaingan ekonomi dunia dan berlangsungnya MEA atau Masyarakat Ekonomi Asean yang akan dimulai pada akhir 2015 ini. Hal tersebut diprediksi akan meningkatkan sejumlah penggunaan mata uang asing, terpuruknya perekonomian negara-negara Eropa yang mata uangnya terdeflasi akibat krisis ekonomi Yunani, dan kurang bergairahnya pasar tujuan ekspor utama menyebabkan defisitnya neraca perdangan.

Selain itu, isu kenaikan suku bunga The Fed pada tahun 2015 secara bertahap menjadi 1,375 persen sebagai upaya Amerika Serikat memulihkan perekonomiannya juga menjadi ancaman yang serius bagi sektor portofolio Indonesia. Kekhawatiran akancapital outflow secara besar-besaran tidak dapat terbendung. Sebenarnya bukan kali ini saja The Fed membuat perekonomian tergoncang, pada bulan Juli 2013 juga pernah mengumumkan akan segera mengurangi kucuran quantitative easing. Hal ini mengakibatkan semua mata uang di Asia serentak melemah terhadap dolar Amerika Serikat dan hal ini adalah salah satu faktor yang tidak bisa dikendalikan dalam negeri.

Nilai tukar Rupiah terhadap dolar Amerika Serikat merupakan asumsi yang langsung terkoreksi di awal tahun 2015. Merosotnya nilai tukar dari kisaran 11.500 menjadi 12.700 bahkan sempat mencapai 13.000 telah membuat ancaman serius di sektor keuangan di tahun 2015. Pelemahan nilai tukar rupiah atas dolar Amerika Serikat baru-baru ini dinilai semakin memberikan risiko yang tinggi terhadap perekonomian Indonesia.

Gambar 1

Pergerakan kurs USD satu tahun terakhir Sumber : Kursdollar.net

Grafik di atas adalah trend pergerakan dolar Amerika Serikat yang cenderung mengalami penguatan selama satu tahun belakangan ini, yaitu dari tanggal 13 Oktober 2014 hingga 12 Oktober 2015. Pergerakan mata uang ini tentu saja mempengaruhi industri dalam negeri, karena hal ini merupakan salah satu faktor yang tidak dapat dikendalikan, terutama negara yang mata uang lemah seperti Indonesia.

Pergerakan mata uang yang tidak menentu ini sangat mengkhawatirkan bagi para pelaku bisnis terutama yang menggunakan mata uang dolar Amerika Serikat dalam transaksinya.Pelemahan nilai tukar rupiah yang menembus angka 14.000, dinilai sebagai refleksi kegagalan paket kebijakan ekonomi yang dikeluarkan pemerintah beberapa waktu lalu. Paket tersebut dinilai tidak membawa perubahan riil secara cepat.(selasar.com:2015)

Perusahaan yang memiliki kewajiban dalam bentuk dolar Amerika serikat akan terkena dampak pelemahan rupiah. Hal ini

terjadi karena sebagian pelaku industri manufaktur dalam negeri, baik pengusaha baik lokal dan nasional sangat bergantung dari bahan-bahan impor dari luar negeri. Kenaikan biaya produksi yang terus-menerus dalam waktu singkat akan berdampak pada volume penjualan. Salah satunya adalah industri farmasi yang saat sangat terpukul akibat pelemahan nilai tukar rupiah. Pasalnya, 90 sampai 95 persen bahan baku pembuatan produk obat masih diimpor dari sejumlah Negara seperti Cina, India, Jepang, serta beberapa Negara di Eropa dengan menggunakan transaksi dolar Amerika Serikat. Apabila ini dibiarkan, dikhawatirkan pelemahan rupiah dapat memicu kenaikan harga barang konsumsi sehingga mepengaruhi daya beli masyarakat.hal ini juga berkaitan dengan tuntutan kenaikan gaji buruh yang pasti akan terjadi. (googleweblight.com:2015)

Upaya yang dapat dilakukan untuk meminimalkan risiko fluktuasi dolar Amerika Serikat yang tidak menentu ini adalah dengan melakukan lindung nilai (hedging).Hedging sebagai usaha mengurangi risiko finansial seringkali digunakan oleh perusahaan -perusahaan yang memiiki transaksi dalam mata uang asing yang relatif besar.karena untuk bisa bersaing, perusahaan dituntut untuk mampu melakukan perencanaan stratejik dan implementasi dalam menghadapi risiko fluktuasi mata uang. Karena disamping kemungkinan memperoleh keuntungan sebagai akibat transaksi pertukaran mata uang asing yang dilakukan, tidak sedikit risiko kerugian yang dihadapi oleh para importir maupun eksportir dan perusahaan-perusahaan yang memiliki kewajiban dalam bentuk mata uang asing.

Hedging semestinya menjadi salah satu strategi manajemen risiko, bagi perusahaan yang punya tanggungan dalam bentuk dolar Amerika Serikat.Selain itu, hedging juga adalah upaya menjaga korporasi dari risiko kerugian, terkait nilai tukar mata uang.Karena sampai saat ini, valuta asing menjadi hal yang paling dicari keberadaannya.Valuta asing paling banyak dicari untuk keperluan pembayaran impor, pelunasan utang, dan kegiatan investasi.Tetapi kesadaran tentang

kebutuhan hedging belum ada di dalam negeri.Pasalnya, sebagian besar pembelian valuta asing dilayani di pasar spot, dengan proporsi 73 persen. Baru selebihnya merupakan pangsa pasar swap (21 persen) dan forward (6 persen).

Hedging atau lindung nilai, sebenarnya merupakan praktik lama dan biasa digunakan di industri keuangan.Tujuannya, memitigasi risiko pergerakan aset keuangan seperti nilai tukar. Kebutuhan hedging ini sangat penting, seperti dominasi transaksi spot dapat ditekan di tengah pasar valuta asing yang belum dalam sehingga dapat meredam pelemahan kurs karena bertumpuknya permintaan dolar dalam satu waktu. (Gerai Info Bank Indonesia:2013)

Di Indonesia sendiri, banyak perusahaan yang belum paham dan menggunakan hedging dalam praktik di tanah air.Hedging, seperti yang diungkapkan Gubernur Bank Indonesia Agus Martowardojo. “kami ingin BUMN berikan contoh bagaimana kelola valas (valuta asing) supaya swasta bisa contoh dalam melakukan praktik manajemen risiko yang baik, konsisten, dan akuntabel.” Agus menjelaskan saat ini, dari seluruh total utang luar negeri swasta, masih terdapat sebanyak 47 persen perusahaan yang belum sama sekali melakukan transaksi lindung nilai. Padahal, menurutnya, tanpa melakukan hedging, perusahaan yang semula berada dalam kondisi keuangan yang sehat atau solvent dapat seketika menjadi insolvent akibat perubahan nilai tukar. (beritasatu.com:2015)

Banyak penelitian yang telah dilakukan pada penelitian sebelumnya berkaitan dengan hedging ini, tetapi masih saja belum mampu menjawab seberapa penting hedging itu. Studi empiris yang dilakukan yurike (2011) yang menemukan bahwa tidak selamanya hedging membawa keuntungan perusahaan, hal serupa juga diungkapkan Enggawati, et al (2011) yang menemukan pendapatan piutang saat melakukan hedging ternyata jauh lebih kecil dibandingkan dengan tidak melakukan hedging. Hal yang berbeda ditemukan oleh Kusumaningrum (2015), yang menemukan ternyata kebijakan hedging ternyata mampu mengendalikan jumlah outstanding hutang luar

negeri pemerintah. Perbedaan hasil penelitian juga ditemukan pada penelitian terdahulu oleh Bakar (2014); Sujana, et al (2006); Mitariani, et al (2013) bahwa Forward Contract Hedging lebih optimal dalam mengurangi risiko fluktuasi kurs sedangkan menurut Esass dan Hidayatulah(2014) penggunaan money market hedging lebih optimal.Penelitian ini mencoba menggali apakah penggunaan hedging secara konsisten dapat melindungi perusahaan dari risiko dan metode apa yang paling layak digunakan oleh perusahaan.

Penulis menggunakan dua teknik hedging, yaitu teknik hedgingcontract forward dan money market hedging pada penelitian ini. Alasannya adalah sesuai dengan jangka waktu penelitian yang digunakan yaitu jangka pendek dan lebih mudah memperoleh datanya di perusahaan yang diteliti, yaitu PT Kalbe farma Tbk, dimana bahan baku perseroan mayoritas masih berasal dari komponen impor yaitu sekitar 90 persen(Okezone.com:2015). Hal ini membuat perusahaan akan mengalami penurunan margin lanjutan karena ada migrasi ke obat generik yang memberikan margin lebih tipis. Sebagai tambahan, risiko nilai tukar masih tetap menjadi faktor utama pada sisi beban pokok penjualan perusahaan ini dan hasil pengamatan laporan keuangan terakhir tahun 2014, penulis menemukan perusahaan PT Kalbe Farma Tbk belum menerapkan alternatif teknik hedging sebagai alat manajemen risiko keuangan atas transaksi valas yang dilakukan. Berdasarkan uraian di atas, maka penulis tertarik mengadakan penelitian dengan judul : Perbandingan Penggunaan Hedging dan Open Position sebagai Manajemen Risiko Keuangan atas Transaction Exposure di PT Kalbe Farma Tbk.”

POKOK PERMASALAHAN

Pokok permasalahan dalam penelitian ini adalah :

1. Bagaimana penerapan metode hedging contract forward di PT Kalbe Farma Tbk pada tahun 2006 - 2014?

2. Bagaimana penerapan metode money market hedging di PT Kalbe Farma Tbk pada tahun 2006 - 2014?

3. Bagaimana jumlah utang yang harus dibayar PT Kalbe Farma Tbk dengan metodeopen position pada tahun 2006 - 2014?

4. Bagaimana perbandingan pembayaran impor terendah yang diperoleh PT Kalbe Farma Tbk apabila menggunakan metode hedging contract forward, metode money market hedging, dan metode open position pada tahun 2006 - 2014?

TUJUAN PENELITIAN

Adapun tujuan dari penelitian ini adalah : 1. Untuk mengetahui dan menganalisis tingkat utang yang dimiliki PT Kalbe Farma Tbk dengan metode hedging contract forward. 2. Untuk mengetahui dan menganalisis tingkat utang yang dimiliki PT Kalbe Farma Tbk dengan metode money market hedging.

3. Untuk mengetahui dan menganalisis utang PT Kalbe Farma Tbk dengan metode open position.

4. Untuk mengetahui dan menganalisis perbandingan keuntungan selisih kurs yang diperoleh PT Kalbe Farma Tbk apabila menggunakan metode hedging contract forward, metode money market hedging, dan metode open position.

METODE PENELITIAN

1. Lokasi Penelitian

Penelitian ini dilakukan di PT Kalbe Farma Tbk, dengan mengambil laporan keuangan tahunan periode 2006 – 2014 melalui website http://id.kalbe.co.id. Alasan memilih perusahaan ini karena seperti yang telah dijabarkan di latar belakang sebelumnya, PT Kalbe Farma adalah salah satu perusahaan farmasi yang 90% bahan bakunya menggunakan transaksi impor yang membuat perusahan ini terkena dampak fluktuasi dolar Amerika Serikat dan selain itu juga laporan keuangannya juga mudah untuk diakses.

2. Jenis Data

Jenis data yang digunakan data yang digunakan dalam penelitian ini adalah data kuantitatif deskriptif. Data kuantitatif

adalah data yang berupa angka atau bilangan (Sangadji dan Sopiah:2010). Setelah data kuantitatif diperoleh, kemudian dihitung dengan rumus dan dijelaskan secara deskriptif untuk membahas bagamaina penggunaan teknik hedging atas transaction exposure di perusahaan PT Kalbe Farma Tbk dan kemudian akan dibandingkan dengan apabila tidak melakukan hedging.

3. Sumber Data

Sumber data yang digunakan dalam penelitian ini adalah menggunakan data sekunder yaitu laporan keuangan tahunan PT Kalbe Farma Tbk periode 2006 – 2014 yang diperoleh dari http://id.kalbe.co.id. 4. Teknik Pengumpulan Data

Metode pengumpulan data yang digunakan dalam penelitian ini adalah metode dokumentasi. Dalam metode dokumentasi, peneliti menyelidiki benda-benda tertulis seperti buku-buku, majalah, dokumen, peraturan, notulen rapat, catatan harian, dan sebagainya (Sangadji dan Sopiah:2010). Penulis mengumpulkan data dengan cara menghimpun data dari laporan keuangan perusahaan berupa data hutang transaksi dolar Amerika Serikat, kurs spot, kurs forward, jatuh tempo hutang perusahaan, suku bunga deposito dolar Amerika Serikat/tahun, suku bunga deposito Rp/tahun, dan suku bunga pinjaman Rp/tahun. Data-data ini diperoleh melalui www.bi.go.iddan laporan keuangan tahunan PT Kalbe Farma Tbk yang kemudian dilanjutkan dengan perhitungan melalui metode hedging dan tidak melakukan hedging (open position).

5. Teknik Analisis Data

Dalam penelitian ini akan digunakan beberapa metode hedging, tanpa hedging atau open position menurut Nurmalasari dan Purnawati (2013) sebagai berikut : 1. Hedging Contract Forward

Tahap-tahap analisis data dengan metode hedging contract forward yaitu :

a. Menghitung forward rate

Dengan menggunakan hedging contract forward, perusahaan membeli mata uang

kebutuhan hedging belum ada di dalam negeri.Pasalnya, sebagian besar pembelian valuta asing dilayani di pasar spot, dengan proporsi 73 persen. Baru selebihnya merupakan pangsa pasar swap (21 persen) dan forward (6 persen).

Hedging atau lindung nilai, sebenarnya merupakan praktik lama dan biasa digunakan di industri keuangan.Tujuannya, memitigasi risiko pergerakan aset keuangan seperti nilai tukar. Kebutuhan hedging ini sangat penting, seperti dominasi transaksi spot dapat ditekan di tengah pasar valuta asing yang belum dalam sehingga dapat meredam pelemahan kurs karena bertumpuknya permintaan dolar dalam satu waktu. (Gerai Info Bank Indonesia:2013)

Di Indonesia sendiri, banyak perusahaan yang belum paham dan menggunakan hedging dalam praktik di tanah air.Hedging, seperti yang diungkapkan Gubernur Bank Indonesia Agus Martowardojo. “kami ingin BUMN berikan contoh bagaimana kelola valas (valuta asing) supaya swasta bisa contoh dalam melakukan praktik manajemen risiko yang baik, konsisten, dan akuntabel.” Agus menjelaskan saat ini, dari seluruh total utang luar negeri swasta, masih terdapat sebanyak 47 persen perusahaan yang belum sama sekali melakukan transaksi lindung nilai. Padahal, menurutnya, tanpa melakukan hedging, perusahaan yang semula berada dalam kondisi keuangan yang sehat atau solvent dapat seketika menjadi insolvent akibat perubahan nilai tukar. (beritasatu.com:2015)

Banyak penelitian yang telah dilakukan pada penelitian sebelumnya berkaitan dengan hedging ini, tetapi masih saja belum mampu menjawab seberapa penting hedging itu. Studi empiris yang dilakukan yurike (2011) yang menemukan bahwa tidak selamanya hedging membawa keuntungan perusahaan, hal serupa juga diungkapkan Enggawati, et al (2011) yang menemukan pendapatan piutang saat melakukan hedging ternyata jauh lebih kecil dibandingkan dengan tidak melakukan hedging. Hal yang berbeda ditemukan oleh Kusumaningrum (2015), yang menemukan ternyata kebijakan hedging ternyata mampu mengendalikan jumlah outstanding hutang luar

negeri pemerintah. Perbedaan hasil penelitian juga ditemukan pada penelitian terdahulu oleh Bakar (2014); Sujana, et al (2006); Mitariani, et al (2013) bahwa Forward Contract Hedging lebih optimal dalam mengurangi risiko fluktuasi kurs sedangkan menurut Esass dan Hidayatulah(2014) penggunaan money market hedging lebih optimal.Penelitian ini mencoba menggali apakah penggunaan hedging secara konsisten dapat melindungi perusahaan dari risiko dan metode apa yang paling layak digunakan oleh perusahaan.

Penulis menggunakan dua teknik hedging, yaitu teknik hedgingcontract forward dan money market hedging pada penelitian ini. Alasannya adalah sesuai dengan jangka waktu penelitian yang digunakan yaitu jangka pendek dan lebih mudah memperoleh datanya di perusahaan yang diteliti, yaitu PT Kalbe farma Tbk, dimana bahan baku perseroan mayoritas masih berasal dari komponen impor yaitu sekitar 90 persen(Okezone.com:2015). Hal ini membuat perusahaan akan mengalami penurunan margin lanjutan karena ada migrasi ke obat generik yang memberikan margin lebih tipis. Sebagai tambahan, risiko nilai tukar masih tetap menjadi faktor utama pada sisi beban pokok penjualan perusahaan ini dan hasil pengamatan laporan keuangan terakhir tahun 2014, penulis menemukan perusahaan PT Kalbe Farma Tbk belum menerapkan alternatif teknik hedging sebagai alat manajemen risiko keuangan atas transaksi valas yang dilakukan. Berdasarkan uraian di atas, maka penulis tertarik mengadakan penelitian dengan judul : Perbandingan Penggunaan Hedging dan Open Position sebagai Manajemen Risiko Keuangan atas Transaction Exposure di PT Kalbe Farma Tbk.”

POKOK PERMASALAHAN

Pokok permasalahan dalam penelitian ini adalah :

1. Bagaimana penerapan metode hedging contract forward di PT Kalbe Farma Tbk pada tahun 2006 - 2014?

2. Bagaimana penerapan metode money market hedging di PT Kalbe Farma Tbk pada tahun 2006 - 2014?

3. Bagaimana jumlah utang yang harus dibayar PT Kalbe Farma Tbk dengan metodeopen position pada tahun 2006 - 2014?

4. Bagaimana perbandingan pembayaran impor terendah yang diperoleh PT Kalbe Farma Tbk apabila menggunakan metode hedging contract forward, metode money market hedging, dan metode open position pada tahun 2006 - 2014?

TUJUAN PENELITIAN

Adapun tujuan dari penelitian ini adalah : 1. Untuk mengetahui dan menganalisis tingkat utang yang dimiliki PT Kalbe Farma Tbk dengan metode hedging contract forward. 2. Untuk mengetahui dan menganalisis tingkat utang yang dimiliki PT Kalbe Farma Tbk dengan metode money market hedging.

3. Untuk mengetahui dan menganalisis utang PT Kalbe Farma Tbk dengan metode open position.

4. Untuk mengetahui dan menganalisis perbandingan keuntungan selisih kurs yang diperoleh PT Kalbe Farma Tbk apabila menggunakan metode hedging contract forward, metode money market hedging, dan metode open position.

METODE PENELITIAN

1. Lokasi Penelitian

Penelitian ini dilakukan di PT Kalbe Farma Tbk, dengan mengambil laporan keuangan tahunan periode 2006 – 2014 melalui website http://id.kalbe.co.id. Alasan memilih perusahaan ini karena seperti yang telah dijabarkan di latar belakang sebelumnya, PT Kalbe Farma adalah salah satu perusahaan farmasi yang 90% bahan bakunya menggunakan transaksi impor yang membuat perusahan ini terkena dampak fluktuasi dolar Amerika Serikat dan selain itu juga laporan keuangannya juga mudah untuk diakses.

2. Jenis Data

Jenis data yang digunakan data yang digunakan dalam penelitian ini adalah data kuantitatif deskriptif. Data kuantitatif

adalah data yang berupa angka atau bilangan (Sangadji dan Sopiah:2010). Setelah data kuantitatif diperoleh, kemudian dihitung dengan rumus dan dijelaskan secara deskriptif untuk membahas bagamaina penggunaan teknik hedging atas transaction exposure di perusahaan PT Kalbe Farma Tbk dan kemudian akan dibandingkan dengan apabila tidak melakukan hedging.

3. Sumber Data

Sumber data yang digunakan dalam penelitian ini adalah menggunakan data sekunder yaitu laporan keuangan tahunan PT Kalbe Farma Tbk periode 2006 – 2014 yang diperoleh dari http://id.kalbe.co.id. 4. Teknik Pengumpulan Data

Metode pengumpulan data yang digunakan dalam penelitian ini adalah metode dokumentasi. Dalam metode dokumentasi, peneliti menyelidiki benda-benda tertulis seperti buku-buku, majalah, dokumen, peraturan, notulen rapat, catatan harian, dan sebagainya (Sangadji dan Sopiah:2010). Penulis mengumpulkan data dengan cara menghimpun data dari laporan keuangan perusahaan berupa data hutang transaksi dolar Amerika Serikat, kurs spot, kurs forward, jatuh tempo hutang perusahaan, suku bunga deposito dolar Amerika Serikat/tahun, suku bunga deposito Rp/tahun, dan suku bunga pinjaman Rp/tahun. Data-data ini diperoleh melalui www.bi.go.iddan laporan keuangan tahunan PT Kalbe Farma Tbk yang kemudian dilanjutkan dengan perhitungan melalui metode hedging dan tidak melakukan hedging (open position).

5. Teknik Analisis Data

Dalam penelitian ini akan digunakan beberapa metode hedging, tanpa hedging atau open position menurut Nurmalasari dan Purnawati (2013) sebagai berikut : 1. Hedging Contract Forward

Tahap-tahap analisis data dengan metode hedging contract forward yaitu :

a. Menghitung forward rate

Dengan menggunakan hedging contract forward, perusahaan membeli mata uang

asing pada forward rate yang dapat dihitung sebagai berikut:

Forward Rate =

𝑠𝑠𝑠𝑠𝑠𝑠𝑠𝑠 𝑟𝑟𝑟𝑟𝑠𝑠𝑟𝑟 + 𝐼𝐼𝐼𝐼𝑠𝑠𝑟𝑟𝑟𝑟𝑟𝑟𝑠𝑠𝑠𝑠 𝑟𝑟𝑟𝑟𝑠𝑠𝑟𝑟 𝑑𝑑𝑑𝑑𝑑𝑑𝑑𝑑𝑟𝑟𝑟𝑟𝑟𝑟𝐼𝐼𝑠𝑠𝑑𝑑𝑟𝑟𝑑𝑑 𝑋𝑋 𝑠𝑠𝑠𝑠𝑠𝑠𝑠𝑠 𝑟𝑟𝑟𝑟𝑠𝑠𝑟𝑟 𝑥𝑥 𝑑𝑑𝑟𝑟𝑑𝑑𝑠𝑠 360 𝑥𝑥 1𝑠𝑠𝑠𝑠

b. Menyajikan data yang telah dihitung dalam bentuk tabel.

2. Money Market Hedging

Tahap-tahap analisis data dengan metode money market hedging yaitu :

a. Menghitung present value dari hutang dalam dolar Amerika Serikat mata uang asing selama periode penelitian. Present value dapat dihitung dengan rumus :

𝐼𝐼𝑑𝑑𝑑𝑑𝑟𝑟𝑑𝑑 𝑠𝑠𝑟𝑟𝑟𝑟𝐼𝐼𝑠𝑠𝑟𝑟𝑡𝑡𝑠𝑠𝑑𝑑

1 + Bunga Deposito per tahun(%) $ x jatuh tempo / 360

b. Menghitung besarnya pinjaman mata uang domestik yang diperlukan untuk present value dengan mengalikan present value dengan kurs spot.

c. Menginvestasikan present value hutang tersebut pada tingkat suku bunga deposito mata uang asing tertentu untuk mendapatkan jumlah mata uang asing yang diinginkan.

d. Saat jatuh tempo, perusahaan harus membayar pokok dan bunga pinjaman. Adapun rumus yang digunakan yaitu :

𝑁𝑁𝑑𝑑𝑑𝑑𝑟𝑟𝑑𝑑 ℎ𝑢𝑢𝑠𝑠𝑟𝑟𝐼𝐼𝑢𝑢 𝑑𝑑𝑠𝑠𝑑𝑑𝑟𝑟𝑟𝑟 𝐴𝐴𝐴𝐴𝑟𝑟𝑟𝑟𝑑𝑑𝑡𝑡𝑟𝑟 𝑆𝑆𝑟𝑟𝑟𝑟𝑑𝑑𝑡𝑡𝑟𝑟𝑠𝑠 1 + [1 + {𝑠𝑠𝑢𝑢𝑡𝑡𝑢𝑢 𝑏𝑏𝑢𝑢𝐼𝐼𝑢𝑢𝑟𝑟 𝑑𝑑𝑟𝑟𝑠𝑠𝑠𝑠𝑠𝑠𝑑𝑑𝑠𝑠𝑠𝑠 𝑈𝑈𝑈𝑈𝑈𝑈

𝑡𝑡𝑡𝑡ℎ𝑢𝑢𝑢𝑢𝑥𝑥 (𝑤𝑤𝑟𝑟𝑡𝑡𝑠𝑠𝑢𝑢 𝑗𝑗𝑟𝑟𝑠𝑠𝑢𝑢ℎ 𝑠𝑠𝑟𝑟𝐴𝐴𝑠𝑠𝑠𝑠/360)}}]

e. Menyajikan data yang telah dihitung dalam bentuk tabel.

3. Open Position

Tahap-tahap analisis data dengan metode open position hedging yaitu :

a. Menghitung nilai hutang impor selama periode penelitian:

Rumus :

Nilai hutang impor = nilai transaksi impor x kurs spot saat jatuh tempo

b. Menyajikan data yang telah dihitung dalam bentuk tabel.

c. menganalisis hasil perhitungan.

4. Membandingkan Teknik Lindung Nilai atas Utang Impor

Adapun tahapan dalam membandingkan teknik lindung nilai atas utang impor yaitu : a. Menyajikan tabel perbandingan pembayaran utang impor terendah.

b. Menyajikan dan menganalisisselisih pembayaran nilai hutang Impor untuk menemukan metode lindung nilai yang paling layak dalam meminimalkan nilai hutang impor.

c. Membuat dan menganalisis grafik perbandingan penggunaan hedging yang paling mampu menurunkan nilai hutang impor selama periode penelitian yaitu tahun 2006 hingga tahun 2014.

HASIL DAN PEMBAHASAN

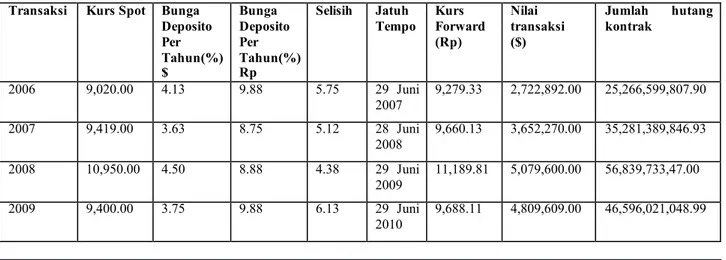

1. Penerapan Metode Hedging Contract Forward

Ketika perusahaaan menggunakan metode hedging contract forward, perusahaanakan membayar hutang impor saat jatuh tempo dengan menggunakan kurs forward.

Berikut hasil perhitungannya : Tabel 1. Nilai hutang impor dengan metode hedgingcontract forward

Transaksi Kurs Spot Bunga Deposito Per Tahun(%) $ Bunga Deposito Per Tahun(%) Rp Selisih Jatuh

Tempo Kurs Forward (Rp) Nilai transaksi ($) Jumlah hutang kontrak 2006 9,020.00 4.13 9.88 5.75 29 Juni 2007 9,279.33 2,722,892.00 25,266,599,807.90 2007 9,419.00 3.63 8.75 5.12 28 Juni 2008 9,660.13 3,652,270.00 35,281,389,846.93 2008 10,950.00 4.50 8.88 4.38 29 Juni 2009 11,189.81 5,079,600.00 56,839,733,47.00 2009 9,400.00 3.75 9.88 6.13 29 Juni 2010 9,688.11 4,809,609.00 46,596,021,048.99 2010 8,991.00 2.58 7.25 4.67 29 Juni 2011 9,200.94 4,489,706.00 41,309,514,850.18 2011 9,068.00 2.58 7.10 4.52 29 Juni 2012 9,272.94 8,753,499.00 81,170,643,005.86 2012 9,670.00 1.83 6.15 4.32 28 Juni 2013 9,878.87 6,935,861.00 68,518,483,028.79 2013 12,189.00 3.00 7.75 4.75 29 Juni 2014 12,478.49 19,026,666.00 237,424,037,631.01 2014 12,440.00 2.88 8.38 5.50 29 Juni 2015 12,782.10 23,728,415.00 303,298,973,371.50

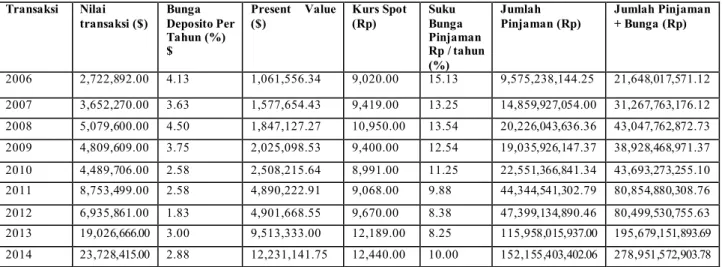

Sumber : Data laporan keuangan tahunan PT Kalbe Farma Tbk dan Bank Indonesia yang diolah,2016 2. Penerapan Metode Money Market Hedging

Ketika perusahaaan menggunakan metode money market hedging, perusahaanakan

membayar hutang impor saat jatuh tempo dengan menggunakan uang pinjaman berupa dolar Amerika Serikat dari mata uang dari pasar uang.

Berikut hasil perhitungannya : Tabel 2. Nilai hutang impor dengan metode money market hedging

Sumber : Data laporan keuangan tahunan PT Kalbe Farma Tbk dan Bank Indonesia yang diolah,2016 3. Penerapan Metode Open Position

Pada saat transaksi, pencatatan utang PT Kalbe Farma dihitung berdasarkan jumlah utang saat transaksi dikalikan dengan nilai tukar rupiah terhadap dolar Amerika Serikat pada saat terjadinya transaksi (spot rate).Sedangkan pada saat jatuh tempo, pelunasan utang luar negeri perusahaan dihitung berdasarkan jumlah utang saat transaksi dikalikan dengan nilai tukar rupiah terhadap dolar Amerika Serikat pada saat jatuh tempo yaitu 180 hari.

Pada saat jatuh tempo, PT Kalbe Farma Tbk akan membayar utang valasnya

dengan spot rate saat jatuh tempo. Spot rate yang berlaku, dapatlebih tinggi maupun lebih rendah tergantung besarnya supply dan demand terhadap mata uang rupiah terhadap dolar Amerika Serikat yang terjadi di pasar valas. Fluktuasi tersebut akan mempengaruhi nilai utang yang harus dibayarkan perusahaan.

Apabila digambarkan dalam bentuk tabel, nilai hutang impor yang dimiliki PT Kalbe Farma dengan metode open position atau tanpa hedging yaitu :

Transaksi Nilai

transaksi ($) Bunga Deposito Per

Tahun (%) $

Present Value

($) Kurs Spot (Rp) Suku Bunga

Pinjaman Rp / tahun (%)

Jumlah

Pinjaman (Rp) Jumlah Pinjaman + Bunga (Rp)

2006 2,722,892.00 4.13 1,061,556.34 9,020.00 15.13 9,575,238,144.25 21,648,017,571.12 2007 3,652,270.00 3.63 1,577,654.43 9,419.00 13.25 14,859,927,054.00 31,267,763,176.12 2008 5,079,600.00 4.50 1,847,127.27 10,950.00 13.54 20,226,043,636.36 43,047,762,872.73 2009 4,809,609.00 3.75 2,025,098.53 9,400.00 12.54 19,035,926,147.37 38,928,468,971.37 2010 4,489,706.00 2.58 2,508,215.64 8,991.00 11.25 22,551,366,841.34 43,693,273,255.10 2011 8,753,499.00 2.58 4,890,222.91 9,068.00 9.88 44,344,541,302.79 80,854,880,308.76 2012 6,935,861.00 1.83 4,901,668.55 9,670.00 8.38 47,399,134,890.46 80,499,530,755.63 2013 19,026,666.00 3.00 9,513,333.00 12,189.00 8.25 115,958,015,937.00 195,679,151,893.69 2014 23,728,415.00 2.88 12,231,141.75 12,440.00 10.00 152,155,403,402.06 278,951,572,903.78

asing pada forward rate yang dapat dihitung sebagai berikut:

Forward Rate =

𝑠𝑠𝑠𝑠𝑠𝑠𝑠𝑠 𝑟𝑟𝑟𝑟𝑠𝑠𝑟𝑟 + 𝐼𝐼𝐼𝐼𝑠𝑠𝑟𝑟𝑟𝑟𝑟𝑟𝑠𝑠𝑠𝑠 𝑟𝑟𝑟𝑟𝑠𝑠𝑟𝑟 𝑑𝑑𝑑𝑑𝑑𝑑𝑑𝑑𝑟𝑟𝑟𝑟𝑟𝑟𝐼𝐼𝑠𝑠𝑑𝑑𝑟𝑟𝑑𝑑 𝑋𝑋 𝑠𝑠𝑠𝑠𝑠𝑠𝑠𝑠 𝑟𝑟𝑟𝑟𝑠𝑠𝑟𝑟 𝑥𝑥 𝑑𝑑𝑟𝑟𝑑𝑑𝑠𝑠 360 𝑥𝑥 1𝑠𝑠𝑠𝑠

b. Menyajikan data yang telah dihitung dalam bentuk tabel.

2. Money Market Hedging

Tahap-tahap analisis data dengan metode money market hedging yaitu :

a. Menghitung present value dari hutang dalam dolar Amerika Serikat mata uang asing selama periode penelitian. Present value dapat dihitung dengan rumus :

𝐼𝐼𝑑𝑑𝑑𝑑𝑟𝑟𝑑𝑑 𝑠𝑠𝑟𝑟𝑟𝑟𝐼𝐼𝑠𝑠𝑟𝑟𝑡𝑡𝑠𝑠𝑑𝑑

1 + Bunga Deposito per tahun(%) $ x jatuh tempo / 360

b. Menghitung besarnya pinjaman mata uang domestik yang diperlukan untuk present value dengan mengalikan present value dengan kurs spot.

c. Menginvestasikan present value hutang tersebut pada tingkat suku bunga deposito mata uang asing tertentu untuk mendapatkan jumlah mata uang asing yang diinginkan.

d. Saat jatuh tempo, perusahaan harus membayar pokok dan bunga pinjaman. Adapun rumus yang digunakan yaitu :

𝑁𝑁𝑑𝑑𝑑𝑑𝑟𝑟𝑑𝑑 ℎ𝑢𝑢𝑠𝑠𝑟𝑟𝐼𝐼𝑢𝑢 𝑑𝑑𝑠𝑠𝑑𝑑𝑟𝑟𝑟𝑟 𝐴𝐴𝐴𝐴𝑟𝑟𝑟𝑟𝑑𝑑𝑡𝑡𝑟𝑟 𝑆𝑆𝑟𝑟𝑟𝑟𝑑𝑑𝑡𝑡𝑟𝑟𝑠𝑠 1 + [1 + {𝑠𝑠𝑢𝑢𝑡𝑡𝑢𝑢 𝑏𝑏𝑢𝑢𝐼𝐼𝑢𝑢𝑟𝑟 𝑑𝑑𝑟𝑟𝑠𝑠𝑠𝑠𝑠𝑠𝑑𝑑𝑠𝑠𝑠𝑠 𝑈𝑈𝑈𝑈𝑈𝑈

𝑡𝑡𝑡𝑡ℎ𝑢𝑢𝑢𝑢𝑥𝑥 (𝑤𝑤𝑟𝑟𝑡𝑡𝑠𝑠𝑢𝑢 𝑗𝑗𝑟𝑟𝑠𝑠𝑢𝑢ℎ 𝑠𝑠𝑟𝑟𝐴𝐴𝑠𝑠𝑠𝑠/360)}}]

e. Menyajikan data yang telah dihitung dalam bentuk tabel.

3. Open Position

Tahap-tahap analisis data dengan metode open position hedging yaitu :

a. Menghitung nilai hutang impor selama periode penelitian:

Rumus :

Nilai hutang impor = nilai transaksi impor x kurs spot saat jatuh tempo

b. Menyajikan data yang telah dihitung dalam bentuk tabel.

c. menganalisis hasil perhitungan.

4. Membandingkan Teknik Lindung Nilai atas Utang Impor

Adapun tahapan dalam membandingkan teknik lindung nilai atas utang impor yaitu : a. Menyajikan tabel perbandingan pembayaran utang impor terendah.

b. Menyajikan dan menganalisisselisih pembayaran nilai hutang Impor untuk menemukan metode lindung nilai yang paling layak dalam meminimalkan nilai hutang impor.

c. Membuat dan menganalisis grafik perbandingan penggunaan hedging yang paling mampu menurunkan nilai hutang impor selama periode penelitian yaitu tahun 2006 hingga tahun 2014.

HASIL DAN PEMBAHASAN

1. Penerapan Metode Hedging Contract Forward

Ketika perusahaaan menggunakan metode hedging contract forward, perusahaanakan membayar hutang impor saat jatuh tempo dengan menggunakan kurs forward.

Berikut hasil perhitungannya : Tabel 1. Nilai hutang impor dengan metode hedgingcontract forward

Transaksi Kurs Spot Bunga Deposito Per Tahun(%) $ Bunga Deposito Per Tahun(%) Rp Selisih Jatuh

Tempo Kurs Forward (Rp) Nilai transaksi ($) Jumlah hutang kontrak 2006 9,020.00 4.13 9.88 5.75 29 Juni 2007 9,279.33 2,722,892.00 25,266,599,807.90 2007 9,419.00 3.63 8.75 5.12 28 Juni 2008 9,660.13 3,652,270.00 35,281,389,846.93 2008 10,950.00 4.50 8.88 4.38 29 Juni 2009 11,189.81 5,079,600.00 56,839,733,47.00 2009 9,400.00 3.75 9.88 6.13 29 Juni 2010 9,688.11 4,809,609.00 46,596,021,048.99 2010 8,991.00 2.58 7.25 4.67 29 Juni 2011 9,200.94 4,489,706.00 41,309,514,850.18 2011 9,068.00 2.58 7.10 4.52 29 Juni 2012 9,272.94 8,753,499.00 81,170,643,005.86 2012 9,670.00 1.83 6.15 4.32 28 Juni 2013 9,878.87 6,935,861.00 68,518,483,028.79 2013 12,189.00 3.00 7.75 4.75 29 Juni 2014 12,478.49 19,026,666.00 237,424,037,631.01 2014 12,440.00 2.88 8.38 5.50 29 Juni 2015 12,782.10 23,728,415.00 303,298,973,371.50

Sumber : Data laporan keuangan tahunan PT Kalbe Farma Tbk dan Bank Indonesia yang diolah,2016 2. Penerapan Metode Money Market Hedging

Ketika perusahaaan menggunakan metode money market hedging, perusahaanakan

membayar hutang impor saat jatuh tempo dengan menggunakan uang pinjaman berupa dolar Amerika Serikat dari mata uang dari pasar uang.

Berikut hasil perhitungannya : Tabel 2. Nilai hutang impor dengan metode money market hedging

Sumber : Data laporan keuangan tahunan PT Kalbe Farma Tbk dan Bank Indonesia yang diolah,2016 3. Penerapan Metode Open Position

Pada saat transaksi, pencatatan utang PT Kalbe Farma dihitung berdasarkan jumlah utang saat transaksi dikalikan dengan nilai tukar rupiah terhadap dolar Amerika Serikat pada saat terjadinya transaksi (spot rate).Sedangkan pada saat jatuh tempo, pelunasan utang luar negeri perusahaan dihitung berdasarkan jumlah utang saat transaksi dikalikan dengan nilai tukar rupiah terhadap dolar Amerika Serikat pada saat jatuh tempo yaitu 180 hari.

Pada saat jatuh tempo, PT Kalbe Farma Tbk akan membayar utang valasnya

dengan spot rate saat jatuh tempo. Spot rate yang berlaku, dapatlebih tinggi maupun lebih rendah tergantung besarnya supply dan demand terhadap mata uang rupiah terhadap dolar Amerika Serikat yang terjadi di pasar valas. Fluktuasi tersebut akan mempengaruhi nilai utang yang harus dibayarkan perusahaan.

Apabila digambarkan dalam bentuk tabel, nilai hutang impor yang dimiliki PT Kalbe Farma dengan metode open position atau tanpa hedging yaitu :

Transaksi Nilai

transaksi ($) Bunga Deposito Per

Tahun (%) $

Present Value

($) Kurs Spot (Rp) Suku Bunga

Pinjaman Rp / tahun (%)

Jumlah

Pinjaman (Rp) Jumlah Pinjaman + Bunga (Rp)

2006 2,722,892.00 4.13 1,061,556.34 9,020.00 15.13 9,575,238,144.25 21,648,017,571.12 2007 3,652,270.00 3.63 1,577,654.43 9,419.00 13.25 14,859,927,054.00 31,267,763,176.12 2008 5,079,600.00 4.50 1,847,127.27 10,950.00 13.54 20,226,043,636.36 43,047,762,872.73 2009 4,809,609.00 3.75 2,025,098.53 9,400.00 12.54 19,035,926,147.37 38,928,468,971.37 2010 4,489,706.00 2.58 2,508,215.64 8,991.00 11.25 22,551,366,841.34 43,693,273,255.10 2011 8,753,499.00 2.58 4,890,222.91 9,068.00 9.88 44,344,541,302.79 80,854,880,308.76 2012 6,935,861.00 1.83 4,901,668.55 9,670.00 8.38 47,399,134,890.46 80,499,530,755.63 2013 19,026,666.00 3.00 9,513,333.00 12,189.00 8.25 115,958,015,937.00 195,679,151,893.69 2014 23,728,415.00 2.88 12,231,141.75 12,440.00 10.00 152,155,403,402.06 278,951,572,903.78

Tabel 3

Nilai hutang impor dengan metode open position

Transaksi Jatuh Tempo Kurs Spot Nilai transaksi (USD) Nilai Hutang Impor (IDR)

2006 29 Juni 2007 Rp 9,054.00 2,722,892.00 Rp 24,653,064,168.00 2007 28 Juni 2008 Rp 9,213.00 3,652,270.00 Rp 33,648,363,510.00 2008 29 Juni 2009 Rp 10,235.00 5,079,600.00 Rp 51,989,706,000.00 2009 29 Juni 2010 Rp 9,033.00 4,809,609.00 Rp 43,445,198,097.00 2010 29 Juni 2011 Rp 8,623.00 4,489,706.00 Rp 38,714,734,838.00 2011 29 Juni 2012 Rp 9,480.00 8,753,499.00 Rp 82,983,170,520.00 2012 28 Juni 2013 Rp 9,929.00 6,935,861.00 Rp 68,866,163,869.00 2013 29 Juni 2014 Rp 12,103.00 19,026,666.00 Rp 230,279,738,598.00 2014 29 Juni 2015 Rp 13,356.00 23,728,415.00 Rp 316,916,710,740.00

Sumber : Data laporan keuangan tahunan PT Kalbe Farma Tbk dan Bank Indonesia yang diolah, 2016 4. Membandingkan Teknik Lindung Nilai atas

Utang Impor

a. Menyajikan dan menganalisis tabel perbandingan pembayaran utang impor terendah. Tabel berikut menunjukan pembayaran hutang atas transaksi dolar Amerika Serikat yang akan dilakukan oleh PT Kalbe Farma setelah jatuh tempo. Warna kuning pada tabel menunjukan biaya impor terendah yang akan dibayar perusahaan.

Tabel 4a. Pembayaran utang impor terendah

Tah

un Metode yang digunakan Contract Forward Hedging Money Market

Hedging Open Position

2006 25,266,599,807.90 21,648,017,571.12 24,653,064,168.00 2007 35,281,389,846.93 31,267,763,176.12 33,648,363,510.00 2008 56,839,733,478.00 43,047,762,872.73 51,989,706,000.00 2009 46,596,021,048.99 38,928,468,971.37 43,445,198,097.00 2010 41,309,514,850.18 43,693,273,255.10 38,714,734,838.00 2011 81,170,643,005.86 80,854,880,308.76 82,983,170,520.00 2012 68,518,483,028.79 80,499,530,755.63 68,866,163,869.00 2013 237,424,037,631.01 195,679,151,893.69 230,279,738,598.00 2014 303,298,973,371.50 278,951,572,903.78 316,916,710,740.00

Sumber : Data diolah, 2016

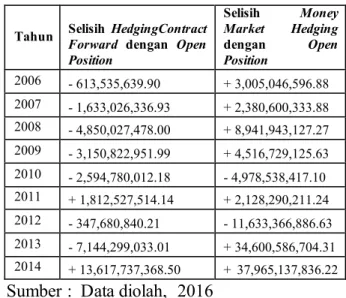

b. Menyajikan dan menganalisisselisih pembayaran nilai hutang Impor untuk menemukan metode lindung nilai yang paling layak dalam meminimalkan nilai hutang impor. Tabel 4b. Pembayaran utang impor terendah

Tahun Selisih HedgingContract Forward dengan Open

Position Selisih Money Market Hedging dengan Open Position 2006 - 613,535,639.90 + 3,005,046,596.88 2007 - 1,633,026,336.93 + 2,380,600,333.88 2008 - 4,850,027,478.00 + 8,941,943,127.27 2009 - 3,150,822,951.99 + 4,516,729,125.63 2010 - 2,594,780,012.18 - 4,978,538,417.10 2011 + 1,812,527,514.14 + 2,128,290,211.24 2012 - 347,680,840.21 - 11,633,366,886.63 2013 - 7,144,299,033.01 + 34,600,586,704.31 2014 + 13,617,737,368.50 + 37,965,137,836.22

Sumber : Data diolah, 2016 Keterangan tabel:

- (negatif) = Kerugian dari selish Kurs + (Positif) = Keuntungan dari selsish Kurs

Perbandingan penggunaan hedging di tahun 2006 dengan menggunakan metode hedging contract forward, nilai hutang impor perusahaan adalah sebesar Rp 25,266,599,807.90 yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 613,535,639.90. Ketika perusahaan memutuskan untuk

menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 21,648,017,571.12, yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 3,005,046,596.88.Jadi, metode yang layak digunakan dalam mengurangi pembayaran hutang impor di tahun 2006 adalah money market hedging.

Perbandingan penggunaan hedging di tahun 2007 dengan menggunakan metode hedging contract forward, nilai hutang impor perusahaan adalah sebesar Rp 35,281,389, 846.93 yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 1,633,026,336.93. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 31,267,763,176.12, yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 2,380,600,333.88. Jadi, metode yang layak digunakan dalam mengurangi pembayaran hutang impor di tahun 2007 adalah money market hedging.

Perbandingan penggunaan hedging di tahun 2008 dengan menggunakan metode forward contract hedging, nilai hutang impor perusahaan adalah sebesar Rp 56,839,733,478.00 yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 4,850,027,478.00. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 43,047,762,872.73 , yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 8,941,943,127.27. Jadi, metode yang layak digunakan perusahaan dalam mengurangi pembayaran hutang impor di tahun 2008 adalah money market hedging.

Perbandingan penggunaan hedging di tahun 2009 dengan menggunakan metode forward contract hedging, nilai hutang impor perusahaan adalah sebesar Rp

46,596,021,048.99 yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 3,150,822,951.99. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 38,928,468,971.3 , yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 4,516,729,125.63. Jadi, metode yang layak digunakan dalam mengurangi pembayaran hutang impor di tahun 2009 adalah money market hedging.

Perbandingan penggunaan hedging di tahun 2010 dengan menggunakan metode forward contract hedging, nilai hutang impor perusahaan adalah sebesar Rp 41,309,514, 850.18 yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 2,594,780,012.18. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 43,693,273,255.10, yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 4,978,538,417.10. Sehingga pada tahun 2010, perusahaan lebih baik tidak melakukan hedging atau dengan kata lain menggunakan open position. Hal ini disebabkan karena nilai hutang saat tidak melakukan hedging lebih kecil, yaitu sebesar Rp 38,714,734,838.00.dibanding jika diterapkan dua metode hedging.

Perbandingan penggunaan hedging di tahun 2011 dengan menggunakan metode forward contract hedging, nilai hutang impor perusahaan adalah sebesar Rp 81,170,643,005.86 yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 1,812,527,514.14. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 80,854,880,308.76, yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan

Tabel 3

Nilai hutang impor dengan metode open position

Transaksi Jatuh Tempo Kurs Spot Nilai transaksi (USD) Nilai Hutang Impor (IDR)

2006 29 Juni 2007 Rp 9,054.00 2,722,892.00 Rp 24,653,064,168.00 2007 28 Juni 2008 Rp 9,213.00 3,652,270.00 Rp 33,648,363,510.00 2008 29 Juni 2009 Rp 10,235.00 5,079,600.00 Rp 51,989,706,000.00 2009 29 Juni 2010 Rp 9,033.00 4,809,609.00 Rp 43,445,198,097.00 2010 29 Juni 2011 Rp 8,623.00 4,489,706.00 Rp 38,714,734,838.00 2011 29 Juni 2012 Rp 9,480.00 8,753,499.00 Rp 82,983,170,520.00 2012 28 Juni 2013 Rp 9,929.00 6,935,861.00 Rp 68,866,163,869.00 2013 29 Juni 2014 Rp 12,103.00 19,026,666.00 Rp 230,279,738,598.00 2014 29 Juni 2015 Rp 13,356.00 23,728,415.00 Rp 316,916,710,740.00

Sumber : Data laporan keuangan tahunan PT Kalbe Farma Tbk dan Bank Indonesia yang diolah, 2016 4. Membandingkan Teknik Lindung Nilai atas

Utang Impor

a. Menyajikan dan menganalisis tabel perbandingan pembayaran utang impor terendah. Tabel berikut menunjukan pembayaran hutang atas transaksi dolar Amerika Serikat yang akan dilakukan oleh PT Kalbe Farma setelah jatuh tempo. Warna kuning pada tabel menunjukan biaya impor terendah yang akan dibayar perusahaan.

Tabel 4a. Pembayaran utang impor terendah

Tah

un Metode yang digunakan Contract Forward Hedging Money Market

Hedging Open Position

2006 25,266,599,807.90 21,648,017,571.12 24,653,064,168.00 2007 35,281,389,846.93 31,267,763,176.12 33,648,363,510.00 2008 56,839,733,478.00 43,047,762,872.73 51,989,706,000.00 2009 46,596,021,048.99 38,928,468,971.37 43,445,198,097.00 2010 41,309,514,850.18 43,693,273,255.10 38,714,734,838.00 2011 81,170,643,005.86 80,854,880,308.76 82,983,170,520.00 2012 68,518,483,028.79 80,499,530,755.63 68,866,163,869.00 2013 237,424,037,631.01 195,679,151,893.69 230,279,738,598.00 2014 303,298,973,371.50 278,951,572,903.78 316,916,710,740.00

Sumber : Data diolah, 2016

b. Menyajikan dan menganalisisselisih pembayaran nilai hutang Impor untuk menemukan metode lindung nilai yang paling layak dalam meminimalkan nilai hutang impor. Tabel 4b. Pembayaran utang impor terendah

Tahun Selisih HedgingContract Forward dengan Open

Position Selisih Money Market Hedging dengan Open Position 2006 - 613,535,639.90 + 3,005,046,596.88 2007 - 1,633,026,336.93 + 2,380,600,333.88 2008 - 4,850,027,478.00 + 8,941,943,127.27 2009 - 3,150,822,951.99 + 4,516,729,125.63 2010 - 2,594,780,012.18 - 4,978,538,417.10 2011 + 1,812,527,514.14 + 2,128,290,211.24 2012 - 347,680,840.21 - 11,633,366,886.63 2013 - 7,144,299,033.01 + 34,600,586,704.31 2014 + 13,617,737,368.50 + 37,965,137,836.22

Sumber : Data diolah, 2016 Keterangan tabel:

- (negatif) = Kerugian dari selish Kurs + (Positif) = Keuntungan dari selsish Kurs

Perbandingan penggunaan hedging di tahun 2006 dengan menggunakan metode hedging contract forward, nilai hutang impor perusahaan adalah sebesar Rp 25,266,599,807.90 yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 613,535,639.90. Ketika perusahaan memutuskan untuk

menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 21,648,017,571.12, yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 3,005,046,596.88.Jadi, metode yang layak digunakan dalam mengurangi pembayaran hutang impor di tahun 2006 adalah money market hedging.

Perbandingan penggunaan hedging di tahun 2007 dengan menggunakan metode hedging contract forward, nilai hutang impor perusahaan adalah sebesar Rp 35,281,389, 846.93 yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 1,633,026,336.93. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 31,267,763,176.12, yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 2,380,600,333.88. Jadi, metode yang layak digunakan dalam mengurangi pembayaran hutang impor di tahun 2007 adalah money market hedging.

Perbandingan penggunaan hedging di tahun 2008 dengan menggunakan metode forward contract hedging, nilai hutang impor perusahaan adalah sebesar Rp 56,839,733,478.00 yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 4,850,027,478.00. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 43,047,762,872.73 , yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 8,941,943,127.27. Jadi, metode yang layak digunakan perusahaan dalam mengurangi pembayaran hutang impor di tahun 2008 adalah money market hedging.

Perbandingan penggunaan hedging di tahun 2009 dengan menggunakan metode forward contract hedging, nilai hutang impor perusahaan adalah sebesar Rp

46,596,021,048.99 yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 3,150,822,951.99. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 38,928,468,971.3 , yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 4,516,729,125.63. Jadi, metode yang layak digunakan dalam mengurangi pembayaran hutang impor di tahun 2009 adalah money market hedging.

Perbandingan penggunaan hedging di tahun 2010 dengan menggunakan metode forward contract hedging, nilai hutang impor perusahaan adalah sebesar Rp 41,309,514, 850.18 yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 2,594,780,012.18. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 43,693,273,255.10, yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 4,978,538,417.10. Sehingga pada tahun 2010, perusahaan lebih baik tidak melakukan hedging atau dengan kata lain menggunakan open position. Hal ini disebabkan karena nilai hutang saat tidak melakukan hedging lebih kecil, yaitu sebesar Rp 38,714,734,838.00.dibanding jika diterapkan dua metode hedging.

Perbandingan penggunaan hedging di tahun 2011 dengan menggunakan metode forward contract hedging, nilai hutang impor perusahaan adalah sebesar Rp 81,170,643,005.86 yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 1,812,527,514.14. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 80,854,880,308.76, yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan

selisih sebesar Rp 2,128,290,211.24. Sehingga pada tahun 2007, dua metode hedging dapat menurunkan nilai hutang impor perusahaan, tetapi yang paling mampu menurunkan hutang pembayaran impor adalah ketika perusahaan menggunakan money market hedging.

Perbandingan penggunaan hedging di tahun 2012 dengan menggunakan metode hedging contract forward, nilai hutang impor perusahaan adalah sebesar Rp 68,518,483,028.79 yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 347,680,840.21. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 80,499,530,755.63 , yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 11,633,366,886.63. Jadi, metode yang paling layak dalam menurunkan pembayaran hutang impor di tahun 2012 adalah hedging contract forward.

Perbandingan penggunaan hedging di tahun 2013 dengan menggunakan metode forward contract hedging, nilai hutang impor perusahaan adalah sebesar Rp 237,424,037,631.01, yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 7,144,299,033.01. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 195,679,151,893.69, yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 34,600,586,704.31. Jadi, metode yang paling layak dalam menurunkan pembayaran hutang impor di tahun 2013 adalah money market hedging.

Perbandingan penggunaan hedging di tahun 2014 dengan menggunakan metode forward contract hedging, nilai hutang impor perusahaan adalah sebesar Rp 303,298,973,371.50 yaitu lebih kecil dari nilai hutang impor perusahaan ketika

memilih untuk melakukan open position dengan selisih sebesar Rp 13,617,737,368.50. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 278,951,572,903.78, yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 37,965,137,836.22. Sehingga pada tahun 2014, dua metode hedging dapat menurunkan nilai hutang impor perusahaan, tetapi yang paling rendah biaya impornya adalah ketika perusahaan menggunakan money market hedging.

c. Membuat dan menganalisis grafik perbandingan penggunaan hedging yang paling mampu menurunkan nilai hutang impor selama periode penelitian yaitu tahun 2006 hingga tahun 2014.

Sumber :Data diolah, 2016 Gambar 2

Metode yang paling mampu menurunkan nilai hutang impor

Berdasarkan grafik di atas, dapat dilihat perbandingan yang ditampilkan metode hedging yang dapat digunakan dalam memperkirakan jumlah pembayaran hutang setelah jatuh tempo. Dari grafik tersebut, terlihat money market hedging adalah metode yang paling banyak memberikan pembayaran utang impor terendah atau dengan kata lain merupakan metode yang paling mampu menurunkan nilai hutang impor selama periode penelitian.

Teknik money market hedging merupakan teknik yang paling mampu mengatasi eksposure transaksi bagi PT Kalbe

Farma Tbk. Hal ini dapat disebabkan karena tingginya suku bunga pinjaman dalam Rupiah, sementara itu suku bunga deposito dalam Dolar AS terlalu rendah. Hal ini sama seperti yang diungkapkan Sujana, dkk. (2006), jika terdapat perbedaan yang cukup signifikan antara kurs spot pada saat transaksi dan kurs spot pada saat hutang jatuh tempo, maka akan lebih menguntungkan menggunakan metode money market hedging.

SIMPULAN DAN SARAN Simpulan

Berdasarkan hasil penelitian dan pembahasan, maka kesimpulan penelitian dapat diuraikan sebagai berikut.

1. Penerapan metode hedging contract forward yang dilakukan oleh PT Kalbe Farma menghasilkan penghematan dalam pembayaran impor perusahaan pada tahun 2012, karena itu apabila perusahaan menggunakan hedging contract forward dapat meminimalkan risiko yang timbul karena fluktuasi nilai tukar, hal ini terlihat pada data yang telah diolah dengan tanpa menggunakan hedging (open position). 2. Penerapan metode money market hedging

di PT Kalbe Farma Tbk menghasilkan penghematan dalam pembayaran impor perusahaan pada tahun 2006, 2007, 2008 , 2009, 20011, 2013, dan 2014 dan pada tahun 2014, money market hedging paling banyak melakukan penghematan apabila dibandingkan hedging contract forward. Karena itu apabila perusahaan menggunakan money market hedging dapat meminimalkan risiko yang timbul karena fluktuasi nilai tukar, hal ini terlihat pada data yang telah diolah dengan tanpa menggunakan hedging (open position). 3. Jumlah hutang yang harus dibayar oleh PT

Kalbe Farma Tbk dengan metode open positionakan lebih optimal dilakukan pada tahun 2010, dalam artian perusahaan tidak perlu melakukan hedging di tahun ini. Karena sesuai data yang telah dianalisis perusahaan mengalami kerugian ketika melakukan hedging pada tahun ini.

4. Berdasarkan rumusan masalah dan hasil pembahasan, perbandingan keuntungan selisih kurs yang diperoleh PT Kalbe Farma Tbk, yang paling optimal dalam melindungi hutang transaksi dolar Amerika Serikat yang dilakukan PT Kalbe Farma adalah money market hedging, meskipun ada tahun-tahun dimana perusahaan akan mengalami kerugian ketikan menggunakan hedging, yaitu pada tahun 2012. Tetapi, hedging masih menjadi metode yang dapat digunakan perusahaan dalam melakukan manajemen risiko keuangan khususnya dalam mengatasi kerugian kurs valas. Sebab, dari sekian rangkaian data yang telah dianalisis, penulis mengamati perusahaan mengalami selisih penghematan pembayaran hutang yang cukup besar apabila menggunakan money market hedging.

Saran

Penggunaan metode hedging umumnya menguntungkan pihak perusahaan atau pengusaha yang ingin menjaga utang valasnya akibat transaksi yang dilakukan. Karena di PT Kalbe Farma belum menerapkan hedging sebagai alternatif lindung nilai, maka berdasarkan analisis diatas, metode hedging ternyata mampu melindungi nilai hutang valas yang dimiliki perusahaan sehingga hedging perlu dilakukan. Hal ini sudah menjadi keharusan karena perubahan kurs tidak menentu di Indonesia dan uang domestik (Rupiah) yang sering mengalami depresiasi (penurunan) dibandingkan mata uang asing (dolar Amerika Serikat) membuat hal ini menjadi suatu bahan pertimbangan oleh PT Kalbe Farma agar tidak mengalami kerugian serupa dengan tahun-tahun sebelumnya.

Ketika perusahaan ingin menerapkan kebijakan hedging untuk manajemen risiko keuangan, sebaiknya PT Kalbe Farma harus memperhatikan perlu tidaknya melaksanakan hedging. Karena sesuai data yang telah dianalisis, ketiga metode ini, baik hedging contract forward, money market hedging, dan open position masing-masing pernah menunjukan hasil

selisih sebesar Rp 2,128,290,211.24. Sehingga pada tahun 2007, dua metode hedging dapat menurunkan nilai hutang impor perusahaan, tetapi yang paling mampu menurunkan hutang pembayaran impor adalah ketika perusahaan menggunakan money market hedging.

Perbandingan penggunaan hedging di tahun 2012 dengan menggunakan metode hedging contract forward, nilai hutang impor perusahaan adalah sebesar Rp 68,518,483,028.79 yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 347,680,840.21. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 80,499,530,755.63 , yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 11,633,366,886.63. Jadi, metode yang paling layak dalam menurunkan pembayaran hutang impor di tahun 2012 adalah hedging contract forward.

Perbandingan penggunaan hedging di tahun 2013 dengan menggunakan metode forward contract hedging, nilai hutang impor perusahaan adalah sebesar Rp 237,424,037,631.01, yaitu lebih besar dari nilai hutang impor perusahaan ketika memilih untuk melakukan open position dengan selisih sebesar Rp 7,144,299,033.01. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 195,679,151,893.69, yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 34,600,586,704.31. Jadi, metode yang paling layak dalam menurunkan pembayaran hutang impor di tahun 2013 adalah money market hedging.

Perbandingan penggunaan hedging di tahun 2014 dengan menggunakan metode forward contract hedging, nilai hutang impor perusahaan adalah sebesar Rp 303,298,973,371.50 yaitu lebih kecil dari nilai hutang impor perusahaan ketika

memilih untuk melakukan open position dengan selisih sebesar Rp 13,617,737,368.50. Ketika perusahaan memutuskan untuk menggunakan metode money market hedging, nilai hutang impornya menjadi Rp 278,951,572,903.78, yaitu lebih kecil dari nilai hutang impor perusahaan ketika memilih melakukan open position dengan selisih sebesar Rp 37,965,137,836.22. Sehingga pada tahun 2014, dua metode hedging dapat menurunkan nilai hutang impor perusahaan, tetapi yang paling rendah biaya impornya adalah ketika perusahaan menggunakan money market hedging.

c. Membuat dan menganalisis grafik perbandingan penggunaan hedging yang paling mampu menurunkan nilai hutang impor selama periode penelitian yaitu tahun 2006 hingga tahun 2014.

Sumber :Data diolah, 2016 Gambar 2

Metode yang paling mampu menurunkan nilai hutang impor

Berdasarkan grafik di atas, dapat dilihat perbandingan yang ditampilkan metode hedging yang dapat digunakan dalam memperkirakan jumlah pembayaran hutang setelah jatuh tempo. Dari grafik tersebut, terlihat money market hedging adalah metode yang paling banyak memberikan pembayaran utang impor terendah atau dengan kata lain merupakan metode yang paling mampu menurunkan nilai hutang impor selama periode penelitian.

Teknik money market hedging merupakan teknik yang paling mampu mengatasi eksposure transaksi bagi PT Kalbe

Farma Tbk. Hal ini dapat disebabkan karena tingginya suku bunga pinjaman dalam Rupiah, sementara itu suku bunga deposito dalam Dolar AS terlalu rendah. Hal ini sama seperti yang diungkapkan Sujana, dkk. (2006), jika terdapat perbedaan yang cukup signifikan antara kurs spot pada saat transaksi dan kurs spot pada saat hutang jatuh tempo, maka akan lebih menguntungkan menggunakan metode money market hedging.

SIMPULAN DAN SARAN Simpulan

Berdasarkan hasil penelitian dan pembahasan, maka kesimpulan penelitian dapat diuraikan sebagai berikut.

1. Penerapan metode hedging contract forward yang dilakukan oleh PT Kalbe Farma menghasilkan penghematan dalam pembayaran impor perusahaan pada tahun 2012, karena itu apabila perusahaan menggunakan hedging contract forward dapat meminimalkan risiko yang timbul karena fluktuasi nilai tukar, hal ini terlihat pada data yang telah diolah dengan tanpa menggunakan hedging (open position). 2. Penerapan metode money market hedging

di PT Kalbe Farma Tbk menghasilkan penghematan dalam pembayaran impor perusahaan pada tahun 2006, 2007, 2008 , 2009, 20011, 2013, dan 2014 dan pada tahun 2014, money market hedging paling banyak melakukan penghematan apabila dibandingkan hedging contract forward. Karena itu apabila perusahaan menggunakan money market hedging dapat meminimalkan risiko yang timbul karena fluktuasi nilai tukar, hal ini terlihat pada data yang telah diolah dengan tanpa menggunakan hedging (open position). 3. Jumlah hutang yang harus dibayar oleh PT

Kalbe Farma Tbk dengan metode open positionakan lebih optimal dilakukan pada tahun 2010, dalam artian perusahaan tidak perlu melakukan hedging di tahun ini. Karena sesuai data yang telah dianalisis perusahaan mengalami kerugian ketika melakukan hedging pada tahun ini.

4. Berdasarkan rumusan masalah dan hasil pembahasan, perbandingan keuntungan selisih kurs yang diperoleh PT Kalbe Farma Tbk, yang paling optimal dalam melindungi hutang transaksi dolar Amerika Serikat yang dilakukan PT Kalbe Farma adalah money market hedging, meskipun ada tahun-tahun dimana perusahaan akan mengalami kerugian ketikan menggunakan hedging, yaitu pada tahun 2012. Tetapi, hedging masih menjadi metode yang dapat digunakan perusahaan dalam melakukan manajemen risiko keuangan khususnya dalam mengatasi kerugian kurs valas. Sebab, dari sekian rangkaian data yang telah dianalisis, penulis mengamati perusahaan mengalami selisih penghematan pembayaran hutang yang cukup besar apabila menggunakan money market hedging.

Saran

Penggunaan metode hedging umumnya menguntungkan pihak perusahaan atau pengusaha yang ingin menjaga utang valasnya akibat transaksi yang dilakukan. Karena di PT Kalbe Farma belum menerapkan hedging sebagai alternatif lindung nilai, maka berdasarkan analisis diatas, metode hedging ternyata mampu melindungi nilai hutang valas yang dimiliki perusahaan sehingga hedging perlu dilakukan. Hal ini sudah menjadi keharusan karena perubahan kurs tidak menentu di Indonesia dan uang domestik (Rupiah) yang sering mengalami depresiasi (penurunan) dibandingkan mata uang asing (dolar Amerika Serikat) membuat hal ini menjadi suatu bahan pertimbangan oleh PT Kalbe Farma agar tidak mengalami kerugian serupa dengan tahun-tahun sebelumnya.

Ketika perusahaan ingin menerapkan kebijakan hedging untuk manajemen risiko keuangan, sebaiknya PT Kalbe Farma harus memperhatikan perlu tidaknya melaksanakan hedging. Karena sesuai data yang telah dianalisis, ketiga metode ini, baik hedging contract forward, money market hedging, dan open position masing-masing pernah menunjukan hasil