EVALUASI PROYEK DENGAN APLIKASI EXCEL

panduan untuk praktikum

Oleh:

ANWAR

SRI MARYATI

SAEPUL PAHMI

PROGRAM STUDI AGRIBISNIS JURUSAN SOSIAL EKONOMI PERTANIAN FAKULTAS PERTANIAN UNIVERSITAS MATARAM

TIME VALUE OF MONEY

Konsep time value of money (nilai waktu uang) merupakan dasar dari konsep finansial secara keseluruhan yang terdiri dari beberapa aspek :

• Faktor pengganda (compound factor)

• Faktor pembagi (discount factor)

• Waktu (time)

a. Fungsi FV (Future Value)

Untuk menghitung nilai investasi di masa depan berdasarkan suku bunga tetap serta periode pembayaran berkala.

Syntax: =FV(rate,nper,[pmt],[pv],[type]), dimana

• Rate: Diperlukan. Tingkat suku bunga untuk setiap periode

• Nper: Diperlukan. Jumlah periode pembayaran selama masa pembayaran.

• Pmt: Opsional. Jumlah pembayaran setiap periodenya. Bila nilai pmt tidak dimasukkan, maka nilai dari argumen pv harus ada.

• PV: Opsional. Nilai dari uang pada masa sekarang. Jika nilai pv tidak dimasukkan, maka nilai pmt harus ada. [dibuat : -PV]

• Type: Opsional. Waktu pembayaran apakah dilakukan di awal periode (di tandai dengan nilai 1) atau di akhir periode (ditandai dengan nilai 0). Bila nilai Type tida dimasukkan, maka dianggap sebagai 0

b. Fungsi PV (Present Value)

Digunakan untuk menghitung nilai saat ini berdasarkan suku bunga tetap serta periode pembayaran berkala.

Syntax : =PV(rate;nper;pmt;fv;type), dimana • RATE adalah jumlah periode/return investasi • NPER adalah jumlah periode pinjaman/investasi • PMT adalah jumlah pembayaran setiap periode

• FV adalah future value atau nilai yang akan datang. [dibuat: -FV]

c. PMT (Periodic Payment for an Annuity)

Digunakanan untuk menghitung pembayaran pinjaman/besar cicilan

berdasarkan pembayaran berkala dan terus menerus serta suku bunga tetap. Sintaks: =PMT(rate, nper, pv, [fv], [type])

• Rate:Diperlukan. Suku bunga untuk pinjaman.

• Nper:Diperlukan. Total jumlah periode pembayaran untuk pinjaman. • Pv:Diperlukan. Nilai saat ini, atau jumlah total harga saat ini dari

serangkaian pembayaran masa depan; yang juga dikenal sebagai pinjaman pokok. [dibuat: -PV]

• Fv:Opsional. Nilai masa mendatang. Jika fv dikosongkan, maka diasumsikan sebagai 0 (nol), yaitu, nilai pinjaman yang akan datang adalah 0.

• Type: Opsional. Angka 0 (nol) atau 1 menunjukkan pembayaran telah jatuh tempo.

d. Fungsi IPMT (Interest Payment)

Digunakan untuk mengkalkulasi bunga pembayaran selama periode waktu tertentu dari sebuah pinjaman yang dibayarkan selama jangka waktu tertentu dan suku bunga tetap.

Sintaks: =IPMT(rate, per, nper, pv, [fv], [type])

Argumen-argumen yang dipergunakan untuk sintaks tersebut sebagai berikut:

• Rate: Wajib. Suku bunga per periode.

• Per: Wajib. Periode dimana jumlah bunga pembayaran yang akan dibayar ingin diketahui.

• Nper: Wajib. Jumlah periode pembayaran untuk pinjaman atau investasi tersebut.

• Pv: Wajib. Pv adalah nilai dari pinjaman atau investasi saat ini.

• Fv: Opsional. Fv itu sendiri adalah nilai dari pinjaman atau investasi dimasa yang akan datang, yaitu pada masa akhir pembayaran.

e. PPMT (Principal Payment/Angsuran Pokok)

Digunakan untuk mengetahui pengembalian pembayaran pokok pinjaman untuk periode tertentu serta suku bunga tetap.

Sintaks: =PPMT(rate, per, nper, pv, [fv], [type]) f. RATE (SUKU BUNGA)

Untuk menentukan besarnya nilai bunga pinjaman/ investasi yang dihitung secara berkala dalam periode tertentu.

Syntax: =Rate(NPer; -PMT; PV; [FV]; [Type]; [Guess])

• NPer : jumlah periode

• –PMT: nilai angsuran tetap/annuitas anda buat negatif, agar hasil akhir formula bernilai positif.

• PV: nilai Present Value.

• [FV] dan [Type] bersifat opsional

• Guess merupakan nilai terkaan, berkisar antara 0 sampai 1. Contoh 1.

Pak Udin mendepositkan uangnya sebesar Rp 100.000.000 dengan bunga sebesar 4% pertahun. Berapa total uang Pak Udin setelah 5 tahun?

Contoh 2.

Berapakah uang yang harus diinvestasikan oleh Pak Udin bila mengharapkan 30 tahun lagi memiliki uang sebesar Rp.200.000.000 dengan asumsi tingkat suku bunga konstan sebesar 3,5% per tahun.

Contoh 3:

Pak Udin membeli sebuah Motor seharga Rp 20.000.000 secara kredit dengan bunga 10% pertahun yang dicicil selama 3 tahun. Pak Udin membayar angsuran secara tetap perbulannya. Berapa angsuran perbulannya. Berapa besar bunga dan angsuran pokok pada periode ke 2.

Nilai Waktu Uang

Tahun ke i

Jumlah uang

Awal tahun Bunga yang diterima Akhir tahun

1 P P P(1+i)

2 P(1+i) P(1+i).i P(1+i)2

3 P(1+i)2 P(1+i)2.i P(1+i)3

: : : :

n P(1+i)n-1 P(1+i)n-1.i P(1+i)n-1

P= present value, F = future value, i = interest, n = waktu dalam tahun

Contoh :Pak Andi mendepositokan uangnya sebesar Rp 100 juta dengan asumsi suku bunga tetap selama 10 tahun sebesar 10% berapakah uang Pak Andi pada khir tahun ke 10?

P= 100.000.000 n = 10 i = 10%

Hasilnya akan tampak seperti pada gambar berikut:

Latihan 1: Fungsi FV (future value)

Fungsi ini menghasilkan nilai di masa mendatang atau akhir periode investasi dengan asumsi tingkat pembayaran dan tingkat suku bunga yang konstan :

FV = (rate, nper, pmt, pv, type)

Rate :adalah tingkat suku bunga per periode Nper : adl jumlah keseluruhan periode pembayaran

PV : nilai uang sekarang atau jumlah uang pada awal periode

Type : adalah bilangan 0 dan 1 yang mengindikasikan kapan jatuhnya tempo pembayaran

Gunakan soal sebelumnya untuk mencoba fungsi FV Pemodelan:

Rate = 10% Nper = 10

PV = -100 juta (diberi tanda negative karena berupa investasi atau pengeluaran).

Berdasarkan rumus yang digunakan tersebut akan didapatkan uang pada akhir periode sebesar 259.374.246 hasilnya sama dengan latihan satu.

Latihan 2 :

Berapakah uang yang harus diinvestasikan saat ini bila ibu Tuti mengharapkan 30 tahun lagi memiliki uang sebesar Rp 500 juta dengan asumsi tingkat bunga konstan 9% per tahun

Pemodelan : Rate : 9% Nper: 30

Berdasarkan rumus yang digunakan tersebut diketahui bahwa untuk mendapatkan hasil investasi 30 tahun lagi sebesar 500 juta dengan suku bunga 9% per tahun diperlukan investasi awal sebesar Rp 37.685.568,06

Fungsi PMT

Contoh : Berapakah besarnya cicilan mobil tuan Andi yang membeli mobil dengan meminjam uang dari bank Rp 50.000.000 selama 2 tahun dengan tingkat suku bunga tetap sebesar 15 % per tahun

Pemodelan :

Rate : 15% per tahun atau 1,25% per bulan Nper : 2 tahun atau 24 bulan

Pv : 50 juta sehingga

Terlihat dengan menggunakan fungsi PMT didapatkan bahwa cicilan yang harus dibayar tuan andi perbulan adalah sebesar Rp

2.424.332,-Fungsi IPMT

Berbeda dari PMT yang digunakan untuk menghitung total pokok beserta bunga dari pinjaman maka IPMT digunakan untuk menghitung besaran bunga dari pinjaman.

Pemodelan :

Rate : 12% pertahun atau 1% perbulan Nper : 8 tahun atau 96 bulan

Per : 25

Pv : 200 juta sehingga sehingga

Terlihat dengan menggunakan fungsi IPMT didapatkan bahwa bunga yang hahus dibayar pada cicilan ke 25 adalah sebesar

1.662.678,-Fungsi PPMT

Fungsi PPMT digunakan untuk menghitung besarnya pokok pinjaman sehingga sehingga jika dilihat fungsi PPMT adalah bagian dari fungsi PMT yakni:

PMT= IPMT+PPMT

Contoh: ibu Susi meminjam uang melalui KPR sebesar Rp 150 juta selama 6 tahun dengan tingkat suku bunga 10% per tahun berapakah besarnya cicilan pokok pinjaman pada ciclan ke 61

Pemodelan :

Rate : 10% per tahun atau 0,83% per bulan Nper : 6 tahun atau 72 bulan

Per : 61

Berdasarkan perhitungan PPMT didapatkan besarnya cicilan ibu susi yang ke 61 adalah 2.513.731

Pak Bruno meminjam uang dari bank XXX sebesar 50 juta selama 2 tahun dengan bunga 12% per tahun, berapakah besarnya bunga dan cicilan pokok pak Bruno selama 24 bulan (2 tahun)

Pemodelan:

Rate: 12% per tahun atau 1% per bulan Nper : 2 tahun atau 24 bulan

Per : 1 - 24

20 ($2,353,674) ($2,239,440) ($114,233.93) $9,183,953.35 21 ($2,353,674) ($2,261,834) ($91,839.53) $6,922,119.27 22 ($2,353,674) ($2,284,452) ($69,221.19) $4,637,666.85 23 ($2,353,674) ($2,307,297) ($46,376.67) $2,330,369.91 24 ($2,353,674) ($2,330,370) ($23,303.70) $0.00

Tugas. Time Value of Money

Bapak Budi seorang pengusaha Jamur Tiram yang ingin mengembangkan usahanya. Bapak Budi berkeinginan meminjam uang pada sebuah Bank sebesar Rp. 50 juta untuk pengembangan usahanya.Apabila bank tersebut memberikan Bunga pinjaman untuk usaha sebesar 11,75% per tahun dan dengan pembayaran uang muka sebesar 10% dari besar pinjaman. Pinjaman dicicil selama 5 tahun.

a. Berapakah besar cicilan yang harus dibayar setiap bulan oleh Bapak Budi. b. Berapakah besar pembayaran bunga dan pokok pada satu tahun pertama,

dan

c. Berapakah total seluruh pembayaran bunga pada akhir tahun ke 5 tersebut.

MENGHITUNG PENYUSUTAN

Pada penyusutan tetap digunakan SLN straight Line depreciation atau penyusutan metode garis lurus yang berarti besarnya penyusutan sama sedangkan dengan SYD penyusutan setiap tahunnya akan semakin mengecil SYD (sum of years digit depreciation) atau metode penyusutan jumlah angka tahun.

d. Memanfaatkan Fungsi SYD untuk Menghitung Nilai Depresiasi

Apabila kita akan menghitung nilai depresiasi suatu investasi, maka yang kita perlukan adalah fungsi finansial SYD. Fungsi SYD berguna untuk

menghasilkan jumlah seluruh nilai depresiasi atau penyusutan suatu aset. Cara penulisan fungsi SYD:

=SYD(cost, salvage, life, per)

Costadalah harga beli aset yang akan disusutkan nilainya. Salvageadalah nilai pada akhir (nilai sisa) setelah penyusutan.

disebut dengan istilah “umur pakai aset”.

Peradalah periode penyusutan di mana satuan waktu yang dipakai harus sama dengan argumen Life.

e. Memanfaatkan Fungsi SLN untuk Menghitung Nilai Stright Line Depreciation

Cara lain yang lazim untuk melakukan perhitungan depresiasi ialah dengan sistem Stright Line Depreciation, yaitu nilai penyusutan sepanjang tahun dan sepanjang periode depresiasi. Untuk itu Excel menyediakan fungsi SLN untuk menghasilkan nilai penyusutan suatu aset secara garis lurus dalam suatu periode.

Cara penulisan fungsi SLN:

=SLN(cost, salvage, life)

Costadalah harga beli aset yang akan disusutkan nilainya. Salvage adalah nilai pada akhir penyusutan.

Life adalah jumlah periode selama aset disusutkan nilainya. Kadang-kadang juga disebut dengan istilah “usia pakai aset”.

Contohdisusutkan mesin dengan nilai perolehan 300 juta dan nilai sisa (salvage) 25 juta, umur ekonomis 10 tahun. Tentukanlah penyusutan dengan menggunakan SYD dan SLN

Pemodelan:Cost : 300.000.000 , Salvage : 25.000.000 Per

Dan hasil penyusutan seperti terlihat pada gambar dibawah:

Tugas :

Contoh: Hitunglah biaya penyusutan dari pembelian 2 buah mesin B dengan harga Rp.2.000.000 per mesin dan nilai sisa sebesar Rp. 250.000 per mesin dengan umur ekonomis 4 tahun.

KRITERIA INVESTASI

NPV

Pada metode NPV arus kas setiap tahun didiskontokan kembali terhadap nilai sekarang dengan menggunakan faktor nilai sekarang (present value factor).

Net Present Value (NPV) merupakan net benefit yang telah didiskonto dengan menggunakansocial opportunity cost of capitalsebagai diskon faktor.

Rumus:

∑

= +

= n

i

n i i NB NPV

Contoh :tentukan NPV dari proyek berikut pada tingkat bunga 18%

THN i = 18% INVESTASI BIAYA OPERASI TOTAL COST BENEFIT

0 0.18 20.000 - 20.000

1 0.18 15.000 - 15.000

2 0.18 5.000 5.000 10.000

3 0.18 6.000 6.000 12.000

4 0.18 6.000 6.000 14.000

5 0.18 7.000 7.000 17.000

6 0.18 7.000 7.000 21.000

7 0.18 8.000 8.000 25.000

8 0.18 9.000 9.000 30.000

9 0.18 10.000 10.000 36.000

10 0.18 11.000 11.000 43.000

35.000 69.000 104.000 208.000

Langkah Penyelesaian :

Langkah 2 kemudian hitunglah net benefit dengan mengurangi total cost dengan benefit dengan mengetik =F2-E2 pada sel G2 kemudian copy rumus tersebut sampai G12

Langkah 3 hitunglah diskon faktor dari bunga 18% dengan mengetik rumus =1/(1+B2)^A2 pada sel H2 dan kemudian copy rumus sampai H12

Maka hasilnya akan tampak seperti dibawah ini:

nilai NPV adalah nilai total dari net benefit setelah diskon faktor yang diperoleh dengan menghitung total sel I2 : I12 dengan mengetik =sum(I2:I12) sehingga diperoleh hasil NPV adalah sebesar 11.114

IRR

IRR adalah suatu tingkat discount rate yang menghasilkan NPV = 0 (nol). Jika IRR > tingkat discount rate maka proyek dikatakan layak

IRR = tingkat discount rate berarti proyek pada BEP

IRR < tingkat discount rate dikatakan bahwa proyek tidak layak.

Untuk menentukan besarnya nilai IRR harus dihitung dulu NPV1dan NPV2dengan cara coba-coba. Jika NPV1 bernilai positif maka discount factor kedua harus lebih besar dari tingkat discount rate, dan sebaliknya.

Dari percobaan tersebut maka IRR berada antara nilai NPV positif dan NPV negatif yaitu pada NPV = 0.

Rumus :

(

2 1

)

2 1

1 1

) (NPV NPV i i

NPV i

IRR −

− +

=

dimana: i1= tingkat discount rate yang menghasilkan NPV1 i2= tingkat discount rate yang menghasilkan NPV2

Contoh: Dengan menggunakan data NPV sebelumnya hitunglah besarnya nilai IRR

Penyelesaian :

Langkah 1 bukalah latihan NVP sebelumnya lalu pilih menu edit-copy kemudian buka sheet baru dengan nama latihan IRR dan pilih menu edit-paste

Langkah 2 buatlah percobaan tingkat bunga baru misalkan dengan tingkat bunga 24% pada sel J2:J12

Substitusikan hasil tersebut kedalam rumus IRR seperti di bawah ini

(

)

%

97

,

24

24974

,

0

)

18

,

0

24

,

0

(

)

49

114

.

11

(

114

.

11

18

,

0

)

(

1 2 2 1

1 1

=

=

−

+

+

=

−

−

+

=

IRR

IRR

i

i

NPV

NPV

NPV

i

IRR

Net B/C

Net B/C adalah perbandingan antara net benefit yang telah didiskonto positif (+) dengan net benefit yang telah didiskonto negatif.

Rumus:

∑

∑

= = − + = n i i i n i B N B N C NetB 1 1 ) ( ) ( /Sehingga didapatkan net benefit positif = 43.826 dan net benefit negatif = 32.712 sehingga

∑

∑

= = − + = n i i i n i B N B N C NetB 1 1 ) ( ) (/ = 1,3397 712 . 32 826 . 43 /C = = NetB

Karena hasil net B/C lebih besar dari nol maka proyek dinyatakan layak berdasarkan kriteria net B/C

Gross B/C

Gross B/C adalah perbandingan antara benefit kotor yang telah didiskon dengan cost secara keseluruhan yang telah didiskon.

Rumus

∑

∑

= − = − + + = n i n i n i n r C r B C GrossB 1 1 ) 1 ( ) 1 ( /Net beneft negatif

Berdasarkan contohn sebelumnya maka Gross B/C dapat dihitung dengan membagi net benefit (DF 18%) dengan Cost (DF 18%). Langkah penyelesainanya sebagai berikut :

Langkah 1 siapkan kertas kerja dengan nama latihan Gross B/C lalu kopy paste data dari latihan NPV

Langkah 2 pad sel I1, J1, dan K1 ketik pada sel I1 benefit DF18%, pada sel J1 investasi DF 18% dan pada sel K1 ketik operasional DF 18%.

Dari hasil di atas diperoleh Benefit sebesar 69.078 dan total cost sebesar 57.964 (32.712+25.252) sehingga diperoleh gross B/C sebesar

19 , 1 1917 , 1 964 . 57 . 078 . 69

/C = = =

GrossB

Profitability Ratio

PR adalah perbandingan antara selisih benefit dengan biaya operasi dan pemeliharaan dengan jumlah investasi. Nilai dari masng-masing variabel dalam bentuk present value (telah didiskonto dengan DF dari tingkat discount rate)

Rumus:

∑

∑ ∑

= = = − = n i i n i n i i I M O B PR 1 1 134 , 1 3397 , 1 712 . 32 253 . 25 078 . 69 1 1 1 = = − − =

∑

∑

∑

= = = PR I M O B PR n i i n i n i i iTugas :

Berdasarkan hasil penelitian yang dilakukan untuk membangun industri pengolahan hasil pertanian. Diketahui dana investasi Rp. 30.000.000,-dialokasikan selama 2 tahun, yaitu tahun persiapan Rp. 20.000.000,- dan tahun pertama Rp. 10.000.000,-. Kegiatan pabrik dimulai setelah tahun ke-2 dari pengembangan konstruksi. Jumlah biaya operasi dan pemeliharaan berdasarkan rekapitulasi dari berbagai biaya pada tahun kedua sebesar Rp 5.000.000,- per tahun dan untuk tahun-tahun berikutnya seperti pada tabel 1. Benefit dari kegiatan industri ini adalah jumlah produksi dari pengolahan hasil-hasil pertanian. Kegiatan produksi dimulai pada tahun kedua dengan jumlah penghasilan Rp 10.000.000,-sedang tahun-tahun berikutnya seperti terlihat pada tabel 1. Berdasarkan data tersebut, apakah rencana pembukaan industri yang mengolah hasil pertanian tersebut layak untuk dkembangkan bila dilihat dari segi :

a. Nilai NPV, b. Nilai net B/C,

c. Nilai gross B/C dengan diskon faktor sebesar 18%? dan

d. Berdasarkan Nilai IRR bila Social Opportunity Cost of Capital (SOCC) = 18 %. e. Hitung juga nilai PBP dan BEP, serta jelaskan.

Biaya investasi, Operasional dan Benefit Industri Pengolahan Hasil Pertanian. Thn Investasi Biaya

Operasi

Total Cost

Benefit

0 20.000

1 10.000

2 5.000 10.000

3 6.000 12.000

4 6.000 14.000

5 7.000 17.000

6 8.000 22.000

7 8.000 26.000

8 9.000 32.000

9 10.000 38.000

ANALISIS BEP DAN SENSITIVITAS

BEP DALAM UNIT = D5 / (D9 – D8)

BEP DALAM RUPIAH = D5 / (1 – D10)

Jumlah Produk setelah naik 10 %, Ketik =IF(D19>0;(1+D19)*D4;IF(D20>0;(1-D20)*

D4;D4))

Biaya variable per unit, ketik =IF(D21>0;(1+D21)*D8;IF(D22>0;(1-D22)*D8;D8))

Harga jual per unit, ketik =IF(D17>0;(1+D17)*D9;IF(D18>0;(1-D18)*D9;D9))

BEP dalam unit, ketik =ROUNDUP(E41/(E30-D8);0)

Menyusun Analisis Finansial dan Aplikasi Fungsi Excel

Peri Ichwansyah bermaksud untuk menginvestasikan sebagian harta yang dimiliki untuk usaha dibidang transportasi. Adapun data untuk analisis kuantitatif adalah (Arifin & fauzi:2001) :

1. Kebutuhan dana

• Pembelian empat unit kendaraan baru termasuk izin trayek dan sebagainya @Rp 250.000.00

• Sewa garasi selama empat tahun Rp 30.000.000

• Lain-lain sebagai dana cadangan Rp 20.000.000

2. Prakiraan biaya

• Bensin diperkirakan sebnayak 70 liter perhari untuk masing-masing kendaraan

• Harga bensin saat ini perliter sebesar Rp 1.000

• Ganti oli perbulan untuk satu kendaraan sebanyak 8 liter @Rp 8.000

• Penggantian ban untuk 1 unit kendaraan setahun diperkirakan 18 buah @ Rp 150.000

• Perawatan rutin untuk 1 unit kendaraan perbulan rata-rata diperkirakan sebesar Rp 150.000

• Tahun ke-4 direncanakan dilakukan overhaul/perbaikan dengan biaya perkendaraan Rp 7.500.000

• Gaji karyawan perbulan untuk 2 orang diperkirakan rata-rata sebesar Rp 1.000.000

3. Prakiraan penerimaan

• Setoran perhari rata-rata sebesar Rp 250.000/kendaraan setelah dikurangi biaya untuk sopir, kondektur.

• Penerimaan tahun pertama dan kedua diperkirakan 90% dari rencana, selanjutnya pada tahun ke tiga dank e empat penerimaan sebesar 100% dari yang direncanakan

• Dalam satu bulan dihitung 25 hari kerja

4. Metode penyusutan

• Kendaraan disusut dengan metode garis lurus

• Nilai sisa untuk masing-masing kendaraan ditetapkan sebesar Rp 40.000.000

• Pada akhir tahun keempat kendaraan dijual

5. Sumber dana

• modal sendiri Rp 310.000.000

• pinjaman Rp 240.000.000 dengan bunga pertahun sebesar 18% 1. Perhitungan biaya operasi, sewa, dan setoran.

PERHITUNGAN BIAYA OPERASI

Biaya Satuan Jumlah Harga per Faktor Jumlah

satuan kendaraan satuan perkalian

BBM Liter 70 4 1,000 300 84,000,000

Ganti olie Liter 8 4 8,000 12 3,072,000

Ban Buah 18 4 150,000 1 10,800,000

Perawatan kendaraan 1 4 150,000 12 7,200,000

Gaji karyawan Orang 2 1 500,000 12 12,000,000

Total 117,072,000

PERHITUNGAN SETORAN

Keterangan Satuan Jumlah

Harga

per Faktor Jumlah

satuan kendaraan satuan perkalian

Setoran Bulan 25 4 250,000 12 300,000,000

PERHITUNGAN SEWA GARASI

Total sewa Lama Sewa per tahun 30,000,000 4 7,500,000

Dengan excel kasus di atas dapat diselesaikan dengan pertama-tama menyiapkan lembar

kerja bernama data 1, data 2, dan data 3. Kemudian pada lembar kerja data 1 buatlah

perhitungan biaya operasi, perhitungan setoran, dan perhitungan sewa garansi sehingga

nampak seperti dibawah ini: sebagai catatan untuk perhitungan pada data 1 ini pada

dasarnya adalah operasi matematika sederhana sehingga tidak memerlukan penjelasan

2. Perhitungan penerimaan setoran, perbaikan, dan penjualan kendaraan.

PENERIMAAN SETORAN

Keterangan Tahun ke-1 Tahun ke-2 Tahun ke-3 Tahun ke-4 Setoran per tahun 300,000,000 300,000,000 300,000,000 300,000,000

Faktor perkalian 90.00% 90.00% 100.00% 100.00%

Total penerimaan 270,000,000 270,000,000 300,000,000 300,000,000

PERBAIKAN KENDARAAN

Keterangan Tahun ke-1 Tahun ke-2 Tahun ke-3 Tahun ke-4

Perbaikan/overhaul 0 0 0 30,000,000

PENJUALAN KENDARAAN

Keterangan Tahun ke-1 Tahun ke-2 Tahun ke-3 Tahun ke-4

Penj. 4 buah kendaraan 0 0 0 160,000,000

Penyelesaian dengan excel: pada lembar kerja data 2 untuk penerimaan setoran

dihitung dari data setoran dalam lembar kerja data 1 dengan mengetik rumus pada sel C5

=Data1!H17. yang berarti isi pada sel C5 lembar kerja Data 2 adalah isi sel H17 yang

3. Perhitungan biaya

PERHITUNGAN BIAYA

Rincian Biaya Tahun ke-1 Tahun ke-2 Tahun ke-3 Tahun ke-4 1 Biaya Operasi

BBM 84,000,000 84,000,000 84,000,000 84,000,000 Ganti oli 3,072,000 3,072,000 3,072,000 3,072,000 Ban 10,800,000 10,800,000 10,800,000 10,800,000 Perawatan rutin 7,200,000 7,200,000 7,200,000 7,200,000 Gaji karyawan 12,000,000 12,000,000 12,000,000 12,000,000 Sub total 117,072,000 117,072,000 117,072,000 117,072,000

2 Perbaikan 0 0 0 30,000,000

3 Sewa Garasi 7,500,000 7,500,000 7,500,000 7,500,000

4 Depresiasi 85,000,000 85,000,000 85,000,000 85,000,000

Penyelesaian dengan excel : selanjutnya pada lembar kerja data 3 disisi dengan data dari lembar kerja data 1 dan data 2

PERHITUNGAN BIAYA

Rincian Biaya Tahun ke-1 Tahun ke-2 Tahun ke-3 Tahun ke-4 1 Biaya Operasi

BBM 84,000,000 84,000,000 84,000,000 84,000,000 Ganti oli 3,072,000 3,072,000 3,072,000 3,072,000 Ban 10,800,000 10,800,000 10,800,000 10,800,000 Perawatan rutin 7,200,000 7,200,000 7,200,000 7,200,000 Gaji karyawan 12,000,000 12,000,000 12,000,000 12,000,000 Sub total 117,072,000 117,072,000 117,072,000 117,072,000

2 Perbaikan 0 0 0 30,000,000

3 Sewa Garasi 7,500,000 7,500,000 7,500,000 7,500,000

Pada lembar kerja excel data 3 akan tampak seperti:

4. Perhitungan sumber dan penggunaan dana

SUMBER DAN PENGGUNAAN DANA

Sumber Dana Penggunaan Dana

Modal Sendiri 310,000,000 Pembelian kendaraan 500,000,000

Pinjaman 240,000,000 Sewa garasi 30,000,000

Lain-lain 20,000,000

Jumlah 550,000,000 Jumlah 550,000,000

Penyelasaian dengan excel: buatlah lembar kerja baru dengan nama sumber dana. Sebagaimana informasi sebelumnya sumber dana berasal dari modal sendiri sebesar Rp 310.000.000 dan pinjaman jangka panjang selama 4 tahun sebesar Rp 240.000.000 dengan bunga pertahun 18% sehingga keseluruhan dana Rp 550.000.000

5. Perhitungan depresiasi

DEPRESIASI METODE GARIS LURUS

JUMLAH KENDARAAN (unit) 4

HARGA PER UNIT 125,000,000

TOTAL HARGA PEROLEHAN 500,000,000

NILAI SISA 160,000,000

AWAL DEBET KREDIT TOTAL AKM NILAI

TAHUN DEPRESIASI AKM DEPR DEPRESIASI BUKU

0 - - - 500,000,000

1 85,000,000 85,000,000 85,000,000 415,000,000 2 85,000,000 85,000,000 170,000,000 330,000,000 3 85,000,000 85,000,000 255,000,000 245,000,000 4 85,000,000 85,000,000 340,000,000 160,000,000

Penyelesaian dengan excel : buatlah lembar kerja dengan nama depresiasi dan buatlah table pada lembar kerja tersebut seperti tabel berikut:

• Sel D5 di isi =D4*D3

• Sel F12 di isi =D5

• Sel C13 di isi =SLN($D$5;$D$6;$D$7)

• Sel D13 di isi =C13

• Sel E13 di isi =E12*E13

• Sel F13 di isi =$F$12E13

Sehingga hasil akan tampak seperti tabel di atas. 6. Perhitungan bunga

Perhitungan bunga dibuat dengan rumus :

• Sel D13 di isi =G12

• Sel F13 di isi =PMT($E$7/12;$C$13;$E$5*12;$D$13)

• Sel G13 di isi =D13-E13

• Sel E19 di isi =E$4/(E$5*12) rumus ini dikopi sampai sel E54

• Sel E55 di isi =E$4/(E$5*12)+E49 rumus ini disalin sampai sel E60

7. Perhitungan Rugi Laba

Pembuatan prakiraan rugi laba pada dibuat berdasarkan informasi pada lembar

kerja sebelumnya yakni : Data2, Data3, Depresiasi, Pinjaman. Lengkah pertama yang

harus dilakukan adalah menyiapkan lembar kerja baru dengan nama rugi laba dan

• Sel D5 =Data2!C7

• Sel D6 =Data2!C17

• Sel D7 =SUM(D5:D6)

• Sel D10 =Data3!e11

• Sel D11 =Data3!E12

• Sel D12 =Data3!E15

• Sel D13 =pinjaman!J14

• Sel 14 =Data3!E17

• Sel D15 =SUM(D10:D14)

• sel D16 =D7-D15

• sel D17

=IF(D16<=25000000;)0.1*D16;IF(D16<=50000000;)0.1*25000000+

(D16-5000000)*0.15;250000000*0.1+25000000*0.15+(D16-50000000)*0.30

• sel D18 =D16-D17

Sehingga hasil rugi laba sebagai berikut:

PRAKIRAAN RUGI LABA

Keterangan Tahun ke-1 Tahun ke-2 Tahun ke-3 Tahun ke-4 Pendapatan

Setoran 270,000,000 270,000,000 300,000,000 300,000,000

Penjualan kendaraan 0 0 0 160,000,000

Sub total 270,000,000 270,000,000 300,000,000 460,000,000

Biaya

Operasional 117,072,000 117,072,000 117,072,000 117,072,000

Perbaikan 0 0 0 30,000,000

Sewa garasi 7,500,000 7,500,000 7,500,000 7,500,000 Pembayaran bunga 42,075,000 32,850,000 22,050,000 10,125,000 Penyusutan 85,000,000 85,000,000 85,000,000 85,000,000 Sub total 251,647,000 242,422,000 231,622,000 249,697,000 Laba kotor 18,353,000 27,578,000 68,378,000 210,303,000

Pajak 1,835,300 2,886,700 11,763,400 54,340,900

Laba setelah pajak (EAT) 16,517,700 24,691,300 56,614,600 155,962,100

8. Perhitungancash flow

Buatlah lembar kerja baru dengan namacash flow ,dan salinlah data dari data yang

telah dibuat sebelumnya kecuali data pada tahun ke 0 dan pada pinjaman yang nilainya

diperoleh dari rumus =IF(D19>D18;D19+D21-D10:0) sehingga akan Nampak lembar

CASH - FLOW

Keterangan Tahun ke-0 Tahun ke-1 Tahun ke-2 Tahun ke-3 Tahun ke-4

Kas masuk

Modal Pemilik 310,000,000 0 0 0 0

Penerimaan setoran 0 270,000,000 270,000,000 300,000,000 300,000,000

Penjualan kendaraan 0 0 0 0 160,000,000

Total penerimaan 310,000,000 270,000,000 270,000,000 300,000,000 460,000,000 Saldo awal kas 0 20,000,000 99,017,700 156,209,000 245,323,600 Total kas tersedia 310,000,000 290,000,000 369,017,700 456,209,000 705,323,600

Kas Keluar

Pembelian kendaraan 500,000,000 0 0 0 0

Biaya operasi 0 117,072,000 117,072,000 117,072,000 117,072,000

Perbaikan 0 0 0 0 30,000,000

Sewa garasi 30,000,000 0 0 0 0

Pokok pinjaman 0 30,000,000 60,000,000 60,000,000 90,000,000 Pembayaran bunga 0 42,075,000 32,850,000 22,050,000 10,125,000

Pajak 0 1,835,300 2,886,700 11,763,400 54,340,900

Total pengeluaran 530,000,000 190,982,300 212,808,700 210,885,400 301,537,900 Sisa (220,000,000) 99,017,700 156,209,000 245,323,600 403,785,700 Saldo kas minimum 20,000,000 20,000,000 20,000,000 20,000,000 20,000,000

Pinjaman 240,000,000 0 0 0 0

Saldo akhir 20,000,000 99,017,700 156,209,000 245,323,600 403,785,700

9. Perhitungan ARR

Berdasarkan data-data yang telah dibuat sebelumnya maka dapat dibuat analisis keuangan ARR,NPV,IRR, PI,dan PP. metode penilaian dengan ARR dibuat pada lembar kerja yang diberi nama ARR seperti pada gambar berikut:

Adapun rumus untuk menyelesaikannya ialah:

• Pada sel C12 =AVERAGE(C7:C10)

• Pada sel C14 =E4/2

• Pada sel D16 =C12/C14

PENILAIAN PROYEK DENGAN AVERAGE RATE OF RETURN

Investasi Awal 310,000,000

Aliran kas

Keterangan EAT Depresiasi Cash Inflow

Tahun ke-1 16,517,700 85,000,000 101,517,700

Tahun ke-2 24,691,300 85,000,000 109,691,300

Tahun ke-3 56,614,600 85,000,000 141,614,600

Tahun ke-4 155,962,100 85,000,000 240,962,100

Rata-rata EAT 63,446,425

Rata-rata investasi 155,000,000

AVERAGE RATE OF RETURN 40.93%

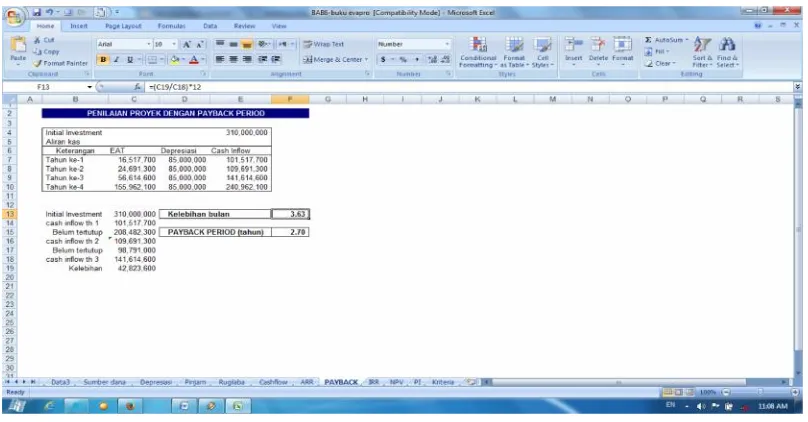

10. Perhitunganpayback period

Perhitungan payback period dibuat pada lembar kerja bernama payback dan dilanjutkan dengan mengkopi data pada lembar kerja ARR sehingga terlihat seperti gambar berikut:

Hitunglah nilaicash inflow setiap tahun sampai diperoleh jumlahcash inflowyang dapat menutupi investasi dan untuk menghitung payback period dilakukan dengan menggunakan rumus berikut:

Sel F13 =(C19/C18)*12 Sel F15 =((3*12)-F3)/12

PENILAIAN PROYEK DENGAN PAYBACK PERIOD

Initial Investment 310,000,000

Aliran kas

Keterangan EAT Depresiasi Cash Inflow

Tahun ke-1 16,517,700 85,000,000 101,517,700 Tahun ke-2 24,691,300 85,000,000 109,691,300 Tahun ke-3 56,614,600 85,000,000 141,614,600 Tahun ke-4 155,962,100 85,000,000 240,962,100

Initial Investment 310,000,000 Kelebihan bulan 3.63

cash inflow th 1 101,517,700 Belum tertutup 208,482,300

PAYBACK PERIOD

(tahun) 2.70

cash inflow th 2 109,691,300 Belum tertutup 98,791,000 cash inflow th 3 141,614,600 Kelebihan 42,823,600

11. Perhitungan IRR

IRR dibuat pada lembar kerja IRR dan selanjutnya dilanjutnkan dengan menkopi data sebelumnya pada lembar kerjapayback sepertitampak pada gambar berikut:

Fungsi untuk menghitung IRR adalah : Sel C18 =(D12:D16;C17)

Hasil perhitungan IRR sebagai berkut:

PENILAIAN PROYEK DENGAN INTERNAL RATE OF RETURN

Investasi Awal 310,000,000

Aliran kas

Keterangan EAT Depresiasi Cash Inflow

Tahun ke-1 16,517,700 85,000,000 101,517,700

Tahun ke-2 24,691,300 85,000,000 109,691,300

Tahun ke-3 56,614,600 85,000,000 141,614,600

Tahun ke-4 155,962,100 85,000,000 240,962,100

Investasi awal/Initial Investment (310,000,000) Aliran kas/cash inflow tahun 1 101,517,700 Aliran kas/cash inflow tahun 2 109,691,300 Aliran kas/cash inflow tahun 3 141,614,600 Aliran kas/cash inflow tahun 4 240,962,100

IRR ESTIMATE 20.00%

IRR ACTUAL 26.95%

KESIMPULAN

Investasi layak

12. Perhitungan NPV

NPV dibuat pada lembar kerja NP dengan menyalin data pada lembar kerja sebelumnya:

PENILAIAN PROYEK DENGAN NET PRESENT VALUE

Investasi Awal 310,000,000

Aliran kas

Keterangan EAT Depresiasi Cash Inflow Tahun ke-1 16,517,700 85,000,000 101,517,700 Tahun ke-2 24,691,300 85,000,000 109,691,300 Tahun ke-3 56,614,600 85,000,000 141,614,600 Tahun ke-4 155,962,100 85,000,000 240,962,100

Investasi awal/Initial Investment 310,000,000

Aliran kas/cash inflow tahun 1 101,517,700 Aliran kas/cash inflow tahun 2 109,691,300 Aliran kas/cash inflow tahun 3 141,614,600 Aliran kas/cash inflow tahun 4 240,962,100

Tingkat suku bunga 20.00%

Net Present Value 48,930,207

KESIMPULAN

Investasi layak

13. Perhitungan PI

Saa halnya dengan NPV dan IRR perhitungan PI dibuat pada lembar kerja PI dengan menyalin data pada lembar sebelumnya. Rumus menghitung PI adalah pada sel D18 =NPV(D17;D13:D16)-D12

Pada sel D19 =(D12+D18)/D12 Hasil perhitungan PI seperti berikut:

PENILAIAN INVESTASI DENGAN PROFITABILITY INDEX

Investasi Awal 310,000,000

Aliran kas

Keterangan EAT Depresiasi Cash Inflow Tahun ke-1 16,517,700 85,000,000 101,517,700 Tahun ke-2 24,691,300 85,000,000 109,691,300 Tahun ke-3 56,614,600 85,000,000 141,614,600 Tahun ke-4 155,962,100 85,000,000 240,962,100

Investasi awal/Initial Investment 310,000,000

Aliran kas/cash inflow tahun 1 101,517,700 Aliran kas/cash inflow tahun 2 109,691,300 Aliran kas/cash inflow tahun 3 141,614,600 Aliran kas/cash inflow tahun 4 240,962,100

Tingkat suku bunga 20.00%

Net Present Value 48,930,207

Profitability Index 1.16

KESIMPULAN