BAB II

TINJAUAN PUSTAKA

2.1 Landasan Teori 2.1.1 Bank

Bank merupakan perusahaan yang bergerak dalam bidang

keuangan, artinya aktivitas perbankan selalu berkaitan dalam bidang

keuangan (Kasmir, 2014). Menurut Undang-Undang RI Nomor 10 Tahun

1998 tanggal 10 November 1998 tentang Perbankan, yang dimaksud

dengan BANK adalah “badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak”.

Dalam praktik perbankan di Indonesia saat ini terdapat beberapa

jenis perbankan yang diatur dalam Undang-Undang Perbankan. Perbedaan

jenis perbankan dapat dilihat dari segi fungsi bank, serta kepemilikan

bank. Pembagiannya adalah sebagai berikut :

a) Dilihat dari Segi Fungsinya

Menurut Undang-Undang Pokok Perbankan Nomor 7 Tahun 1992 dan

ditegaskan lagi dengan keluarnya Undang-Undang RI Nomor 10

Tahun 1998 maka jenis perbankan terdiri dari :

1) Bank Umum

Bank Umum adalah bank yang melaksanakan kegiatan usaha

dalam kegiatannya memberikan jasa dalam lalu lintas pembayaran.

Sifat jasa yang diberikan adalah umum, dalam arti dapat

memberikan seluruh jasa perbankan yang ada. Begitu pula dengan

wilayah operasinya dapat dilakukan diseluruh wilayah. Bank

umum sering disebut dengan bank komersil (Commercial Bank). Adapun kegiatan dari pada bank umum adalah:

a. Menghimpun dana dari masyarakat (Funding) dalam bentuk simpanan giro (Demand Deposit), simpanan tabungan (Saving Deposit) dan simpanan deposito (Time Deposit).

b. Menyalurkan dana kepada masyarakat (Lending) dalam bentuk kredit investasi, kredit modal kerja dan kredit perdagangan.

c. Memberikan jasa-jasa bank lainya (Service) seperti transfer (kiriman uang), inkaso (Collection), kliring (Clearing), Safe Deposit Box, Bank Card, Bank Notes (Valas), Bank Garansi, Referensi Bank, Bank Draft, Letter of Credit (L/C), Cek Wisata

(Travellers Cheque), jual beli surat-surat berharga, menerima setoran-setoran (pembayaran pajak, telepon, listrik,dll),

menerima pembayaran-pembayaran ( gaji, dividen, kupon atau

hadiah), di dalam pasar modal dapat berperan sebagai penjamin

emisi (Underwriter), penjamin (Guarantor), wali amanat

(Trustee), perantara perdagangan efek (pialang/broker), pedagang efek (Dealer), dan perusahaan pengelola dana

2) Bank Perkreditan Rakyat (BPR)

Bank Perkreditan Rakyat (BPR) adalah bank yang melaksanakan

kegiatan usaha secara konvensional atau berdasarkan prinsip

syariah yang dalam kegiatannya tidak memberikan jasa dalam lalu

lintas pembayaran. Artinya di sini kegiatan BPR jauh lebih sempit

jika dibandingkan dengan kegiatan bank umum.

Adapun kegiatan yang dilakukan oleh Bank Perkreditan Rakyat

(BPR) adalah menghimpun dana dalam bentuk simpanan tabungan

dan simpanan deposito, menyalurkan dana dalam bentuk kredit

investasi, kredit modal kerja dan kredit perdagangan. Tetapi

menerima simpanan giro, mengikuti kriling, melakukan kegiatan

valas serta melakukan kegiatan perasuransian adalah hal yang

merupakan larangan bagi Bank Perkreditan Rakyat (BPR).

b) Dilihat dari Segi Kepemilikannya

Ditinjau dari segi kepemilikan maksudnya adalah siapa saja yang

memiliki bank tersebut. Kepemilikan ini dapat dilihat dari akte

pendirian dan penguasaan saham yang dimiliki bank yang

bersangkutan.

Jenis bank dilihat dari kepemilikan tersebut adalah sebagai berikut:

Dimana baik akte pendirian maupun modalnya dimiliki oleh

pemerintah sehingga seluruh keuntungan bank ini dimiliki oleh

pemerintah pula.

Contoh bank milik pemerintah antara lain adalah Bank Negara

Indonesia (BNI), Bank Rakyat Indonesia (BRI) dan Bank

Tabungan Negara (BTN).

Sedangkan bank mlik pemerintah daerah (pemda) terdapat di

daerah tingkat I dan tingkat II masing-masih provinsi. Misalnya

BPD DKI Jakarta, BPD Jawa Barat, BPD Jawa Timur, BPD

Sumatera Utara, serta BPD lainnya.

2) Bank milik swasta nasional

Bank jenis iniseluruh atau sebagian besarnya dimiliki oleh swasta

nasional serta akte pendiriannya pun didirikanoleh swasta, begitu

pula pembagian keuntungannya untuk keuntungan swasta pula.

Contoh bank yang merupakan milik swasta nasional adalah Bank

Muamalat, Bank Central Asia, Bank Bumi Putera, Bank Danamon,

Bank Internasional Indonesia, dan bank lainnya.

3) Bank milik koperasi

Kepemilikan saham-saham bank ini dimiliki oleh perusahaan yang

berbadan hukum koperasi. Sebagai contoh adalah Bank Umum

Koperasi Indonesia.

Bank jenis ini merupakan cabang dari bank yang ada diluar negeri,

baik milik swasta asing atau pemerintah asing. Jelas

kepemilikannya pun dimiliki oleh pihak luar negeri. Bank yang

termasuk dalam jenis ini adalah ABN AMRO Bank, Deutsche

Bank, American Express Bank, Bank of America, dan lainnya.

5) Bank milik campuran

Kepemilikan saham bank campuran dimiiki oleh pihak asing dan

pihak swasta nasional. Kepemilikan sahamnya secara mayoritas

dipegang oleh warga negara Indonesia. Contoh bank campuran

antara lain Sumitomo Niaga Bank, Bank Merincorp, Bank Sakura

Swadarma, dan bank milik campuran lainnya.

Pada umumnya bank-bank asing dan campuran yang bergerak di

Indonesia adalah bank umum dan tugasnya sama dengan bank

umum lainnya, namun mereka lebih dikhususkan dalam

bidang-bidang tertentu dan ada larangan tertentu pula.

Kegiatan bank umum campuran dan bank asing di Indonesia adalah

sebagai berikut:

a. Dalam mencari dana bank asing dan bank campuran dilarang

menerima simpanan dalam bentuk simpanan tabungan.

b. Kredit yang diberikan lebih diarahkan ke bidang-bidang

tertentu seperti perdagangan internasional, bidang industri dan

produksi, penanaman modal asing/campuran, dan kredit yang

c. Untuk jasa-jasa bank lainnya juga dapat dilakukan oleh bank

umum campuran dan asing sebagaimana layaknya bank umum

yang ada di Indonesia seperti jasa transfer, kliring, inkaso, jual

beli valas, Bank Card, Bank Draft, Safe Deposit Box, pembukaan dan pembayaran L/C, bank garansi, referensi bank,

jual beli Travellers Cheque, dan jasa lainnya.

c) Dilihat dari Segi Status

Dilihat dari segi kemampuannya dalam melayani masyarakat, maka

bank umum dapat dibagi ke dalam dua macam. Pembagian jenisini

disebut juga pembagian berdasarkan kedudukan atau status bank

tersebut.

Kedudukan atau status ini menunjukkan ukuran kemampuan bank

dalam melayani masyarakat baik dari segi jumlah produk, modal

maupun kualitas pelayanannya. Oleh karena itu untuk memperoleh

status tersebut diperlukan penilaian-penilaian dengan kriteria tertentu

(Kasmir, 2014).

Status bank yang dimaksud adalah sebagai berikut :

1) Bank Devisa

Merupakan bank yang dapat melaksanakan transaksi keluar negeri

atau yang berhubungan dengan mata uang asing secara

keseluruhan, misalnya transfer keluar negeri, inkaso keluar negeri,

lainnya. Persyaratan untuk menjadi bank devisa ini ditentukan oleh

Bank Indonesia.

2) Bank Non Devisa

Merupakan bank yang belum mempunyai izin untuk melakukan

transaksi sebagai bankdevisa sehingga tidak dapat melaksanakan

transaksi seperti halnya bank devisa. Jadi bank non devisa

merupakan kebalikan daripada bank devisa, dimana transaksi yang

dilakukan masih dalam batas-batas negara.

d) Dilihat dari Segi Menentukan Harga

Jenis bank jika dilihat dari segi atau caranya dalam menentukan harga

baikharga jual maupun harga beli terbagi dalam dua kelompok.

1) Bank yang berdasarkan prinsip konvensional

Dalam mencari keuntungan dan menentukan harga kepada para

nasabahnya, bank yang berdasarkan prinsip konvensional

menggunakan dua metode, yaitu :

a. Menetapkan bunga sebagai harga, baik untuk produk simpanan

giro, tabungan maupun deposito. Demikian pula harga untuk

produk kreditnya juga ditentukan berdasarkan tingkat suku

b. Untuk jasa-jasa bank lainnya pihak perbankan barat

menggunakan atau menerapkan berbagai biaya-biaya dalam

nominal atau presentase tertentu. Sistem pengenaan biaya ini

dikenal dengan istilah fee based. 2) Bank yang berdasarkan prinsip syariah

Bagi bank yang berdasarkan prinsip syariah dalam penentuan harga

produknya sangat berbeda dengan bank berdasarkan prinsip

konvensional. Bank berdasarkan prinsip syariah adalah

aturanperjanjian berdasarkan hukum islam antara bank dengan

pihak lain untuk menyimpan dana atau pembiayaan usaha atau

kegiatan perbankan lainnya.

Dalam menentukan harga dan mencari keuntungan bagi bank yang

berdasarkan prinsip syariah adalah sebagai berikut.

a. Pembiayaan berdasarkan prinsip bagi hasil (mudharabah)

b. Pembiayaan berdasarkan prinsip penyertaan modal

(musharakah)

c. Prinsip jual beli barang dengan memperoleh keuntungan

(murabahah)

d. Pembiayaan barang modal berdasarkan sewa murni tanpa

pilihan (ijarah)

e. Atau dengan adanya pilihan pemindahan kepemilikan atas

Sedangkan penentuan biaya-biaya jasa bank lainnya bagi bank

yang berdasarkan prinsip syariah juga menentukan biaya sesuai

Syariah Islam.

2.1.2 Kinerja Perbankan

Sebelum mengetahui apa yang dimaksud dengan kinerja perbankan maka kita harus mengetahui definisi dari kinerja terlebih dahulu. Menurut

Anwar Prabu Mangkunegara (2000 : 67) yang dikutip dari sumber

Wikipedia “Kinerja (prestasi kerja) adalah hasil kerja secara kualitas dan

kuantitas yang dicapai oleh seorang pegawai dalam melaksanakan

tugasnya sesuai dengan tanggung jawab yang diberikan kepadanya”.

Menurut Maluyu S.P. Hasibuan (2001 : 34) “Kinerja adalah suatu hasil

kerja yang dicapai seseorang dalam melaksanakan tugas-tugas yang

dibebankan kepadanya yang didasarkan atas kecakapan, pengalaman dan

kesungguhan serta waktu”. Sedangkan John Witmore dalam Coaching for

Performance (1997 : 104) mengatakan bahwa “Kinerja adalah pelaksanaan

fungsi-fungsi yang dituntut dari seseorang atau suatu perbuatan, suatu

prestasi, suatu pameran umum keterampilan”. Maka dapat disimpulkan

bahwa kinerja adalah suatu pencapaian kualitas tanggung jawab dan

tugas-tugas yang dibebankan kepada karyawan untuk dilihat dampak positif atau

negatif yang akan diterima dalam suatu organisasi atau perusahaan.

Kinerja perbankan adalah suatu kondisi yang dijalankan oleh

tertentu untuk mengetahui tingkat pencapaian hasil suatu bank

dihubungkan dengan visi yang diemban suatu bank serta mengetaui

dampak positif dan negatif dari suatu kebijakan operasional yang berlaku.

Kinerja dapat dikatakan sebagai prestasi kerja yaitu prestasi

seseorang dalam melakukan pekerjaannya (Kasmir, 2011). Untuk menilai

prestasi kerja perlu dilakukan dengan cara-cara yang lazim diberikan

didalam ilmu manajemen sumber daya manusia. Penilaian prestasi kerja

harus dilakukan secara objektif, sehingga tujuan pencapaian penilaian

prestasi kerja akan tercapai. Penilaian prestasi kerja yang baik disamping

menguntungkan karyawan juga akan menguntungkan perusahaan secara

keseluruhan.

Ada beberapa tujuan dalam penilaian prestasi kerja seperti yang

diungkapkan Kasmir (2011) antara lain sebagai berikut :

1) Memperbaiki kualitas pekerjaan.

Apabila seseorang dalam pekerjaannya tidak mampu atau dengan kata

lain prestasinya menurun, maka perlu dilakukan perbaikan. Melalui

penilaian prestasi kerja, kualitas pekerjaan seseorang akan ketahuan

dimana kekurangannya, sehingga memudahkan pemberian jenis

pelatihan untuk menutupi kekurangan tersebut.

2) Keputusan penempatan.

Memudahkan bank dalam menempatkan seseorang dalam bidang

tertentu apakah untuk kegiatan transfer atau promosi. Artinya, prestasi

juga akan terbantu dengan mendapatkan seseorang yang sesuai dengan

prestasi kerja yang dimilikinya.

3) Perencanaan dan pengembangan karier.

Dari pengembangan prestasi kerja, maka akan diperoleh dua hasil yaitu

karyawan yang memiliki prestasi atau tidak berprestasi. Apabila

berprestasi, maka akan memudahkan perusahaan dalam perencanaan

dan pengembangan kariernya dan sebaliknya jika tidakberprestasi,

maka akan segera diperbaiki kualitas pekerjaannya.

4) Kebutuhan latihan dan pengembangan.

Tanpa adanya penilaian prestasi kita tidak akan pernah tau apa yang

dibutuhkan oleh seorang karyawan. Oleh karena itu penilaian prestasi

kerja akan dapat diketahui kebutuhan seorang karyawan. Karyawan

yang dililai tidak berprestasi maka akan memudahkan karyawan masuk

kedalam program pelatihan dan pengembangan yang sudah

direncanakan.

5) Penyesuaian kompensasi.

Bagi sebagian karyawan penilaian prestasi kerja akan sangat

berpengaruh terhadap perolehan kompensasi di masa yang akan

datang. Dengan adanya kompensasi menyebabkan karyawan akan

semakin bergairah dalam melaksanakan pekerjaannya. Hal ini

dikarenakan adanya pengharapan akan adanya kompensasi. Karyawan

dimilikinya. Disamping dapat meningkatkan gairah karyawan, hal ini

juga ikut menurunkan kecemburuan sosial diantara karyawan.

6) Kesempatan kerja yang adil.

Jelas bahwa pada akhirnya penilaian prestasi kerja akan memberikan

keadilan bagi seluruh karyawan. Bagi yang berprestasi akan

memperoleh berbagai keuntungan yang sudah disiiapkan perusahaan

dan bagi yang tidak berprestasi juga demikian.

2.1.3 Pemasaran Bank

Pemasaran bank adalah suatu proses perencanaan, pelaksanaan,

dan pengendalian dari kegiatan menghimpundana, menyalurkan dana , dan

jasa-jasa keuangan lainnya dalam rangka memenuhi jebutuhan, keinginan,

dan kepuasan nasabahnya (Kasmir, 2011).

Dalam melakukan pemasaran, bank memiliki beberapa sasaran

yang hendak dicapai. Artinya, nilai penting pemasaran bank terletak dari

tujuan yang ingin dicapai tersebut seperti dalam hal meningkatkan mutu

pelayanan dan menyediakan ragam produk yang sesuai dengan keinginan

dan kebutuhan nasabah. Untuk mencapai sasaran tersebut maka bank perlu

melakukan hal berikut :

1) Menciptakan produk yang sesuai dengan keinginan dan

kebutuhan nasabahnya.

2) Memberikan nilai lebih terhadap produk yang ditawarkan

3) Menciptakan produk yang memberikan keuntungan dan

keamanan terhadap produknya.

4) Memberikan informasi yang benar-benar dibutuhkan nasabah

dalam hal keuangannya pada saat dibutuhkan.

5) Memberikan pelayanan yang maksimal mulai dari calon

nasabahmenjadi nasabah bank yang bersangkutan.

6) Berusaha menarik minat konsumen untuk menjadi nasabah

bank.

7) Berusaha untuk mempertahankan nasabah yang lama dan

berusaha mencari nasabah baru, baik dari segi jumlah maupun

kualitas nasabah.

Dengan diketahuinya keinginan dan kebutuhan nasabah serta

lingkungan pemasaran yang mempengaruhinya memudahkan bank untuk

melakukan strategi guna merebut hati nasabahnya. Stategi ini dikenal

dengan nama bauran pemasaran (marketing mix), yaitu:

1) Strategi Produk, misalnya bank harus dapat memodifikasi

produk yang sudah ada menjadi lebih menarik atau bank pun

dapat menciptakan produk baru.

2) Strategi harga adalah bagaimana bank menetapkam harga

produknya, misalnya bunga.

Pertimbangan penentuan lokasi biasanya mengarah dekat

dengan masyarakat atau pasar atau pusat industri.

4) Strategi promosi terrhadap produk yang ditawarkan kepada

nasabah, baik nasabah baru maupun dalam mempertahankan

nasabah lama.

2.1.4 Kepuasan Nasabah

kepuasan nasabah merupakan penilaian dari nasabah atas

penggunaan barang ataupun jasa dibandingkan dengan harapan sebelum

penggunaannya. Kepuasan nasabah yang diberikan bank akan berimbas

sangat luas bagi peningkatan keuntungan bank (Kotler, 2006).

Untuk mencapai tujuan tersebut, atau dengan kata lain

meningkatkan kepuasan nasabah secara terus menerus, maka perlu

dilaksanakan hal-hal sebagai berikut (Kasmir, 2011) :

1) Memerhatikan kualitas pelayanan dari staf bank yang melayani

nasabah dengan keramahan, sopan santun serta pelayanan cepat

dan efisien.

2) Faktor pendekatan dan kedekatan untuk berinteraksi dengan

staf bank tersebut.

3) Harga yang ditawarkan haruslah kompetitif dengan bank lain.

4) Kenyamanan dan keamanan lokasi bank sebagai tempat

bertransaksi.

6) Penanganan komplain atau keluhan dengan cepat dan tepat.

7) Kelengkapan dan kegunaan produk termasuk kelengkapan

fasilitas dan produk yang ditawarkan, misalnya tersedianya

ATM di berbagai lokasi strategis.

8) Perhatian terhadap nasabah dimasa mendatang terutama

terhadap pelayanan purna jualnya.

Menurut Richard F. Gerson yang dikutip Kasmir (2011), untuk

melakukan pengukuran kepuasan pelanggan dapat dilakukan dengan cara :

1) Mempelajari persepsi pelanggan terhadap jasa yang

ditawarkan.

2) Menentukan kebutuhan, keinginan, persyaratan, dan harapan

pelanggan.

3) Menutup segala kesenjangan yang ada.

4) Memeriksa apakah peningkatan mutu pelayanan dan kepuasan

pelanggan sesuai harapan atau tidak.

5) Mengukur peningkatan kinerja apakah membawa peningkatan

laba atau tidak.

6) Mempelajari bagaimana akan melakukan sesuatu dan apa yang

harus dilakukan kemudian.

7) Menetapkan proses perbaikan yang berkesinambungan secara

2.1.5. Persepsi

Maya (2000 : 8) mengungkapkan persepsi adalah suatu proses

dimana konsumen menyadari dan menginterprestasikan aspek

lingkungannya atau dapat dikatakan sebagai proses penerimaan dan

adanya rangsangan (stimuli) di dalam lingkungan internal dan eksternal,

sehingga pengamatan bersifat aktif. Jadi pengamatan adalah reaksi

orientatif terhadap rangsangan-rangsangan. Adapun faktor-faktor yang

mempengaruhi persepsi, yaitu:

1) Faktor eksternal merupakan faktor yang berasal dari luar yang meliputi

stimulus dan lingkungan sosial kelompok.

2) Faktor internal merupakan faktor yang bersangkutan pada individu

meliputi emosi, kebutuhan, minat, penghargaan, pengalaman,

pendidikan.

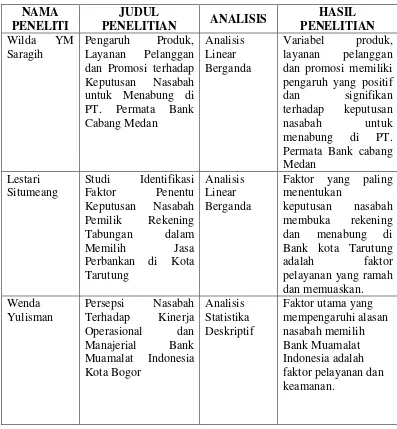

2.2 Penelitian Terdahulu

Analisis persepsi masyarakat terhadap kinerja bank sebelumnya pernah

dilakukan oleh peneliti terdahulu diantaranya Wilda (2010) yang melakukan

penelitian tentang pengaruh produk, layanan pelanggan dan promosi terhadap

keputusan nasabah untuk menabung di PT. Permata Bank Cabang Medan dengan

menggunakan metode analisis linear berganda yang menyimpulkan bahwa

variabel produk, layanan pelanggan dan promosi memiliki pengaruh yang positif

dan signifikan terhadap keputusan nasabah untuk menabung di PT. Permata Bank

Penelitian yang dilakukan oleh Lestari (2011) yang menganalisis tentang

studi identifikasi faktor penentu keputusan nasabah pemilik rekening tabungan

dalam memilih jasa perbankan di kota Tarutung menggunakan teknik analisis

linear berganda, mengambil kesimpulan bahwa faktor yang paling menentukan

keputusan nasabah membuka rekening dan menabung di Bank kota Tarutung

adalah faktor pelayanan yang ramah dan memuaskan.

Yulisman (2009) melakukan penelitian tentang persepsi nasabah terhadap

kinerja operasional dan manajerial Bank Muamalat Indonesia di kota Bogor

dengan menggunakan metode analisis statistika deskriptif mengemukakan bahwa

faktor utama yang mempengaruhi alasan nasabah untuk memilih Bank Muamalat

Indonesia ternyata bukan faktor yang berkaitan dengan atribut syari’ah islam,

melainkan faktor pelayanan dan keamanan, faktor kualitas manajemen syari’ah

dan faktor eksternal lainnya.

Dari penelitian terdahulu dia atas, maka dapat dilihat pada tabel 2.1

Tabel 2.1

Ringkasan Penelitian Terdahulu

NAMA PENELITI

JUDUL

PENELITIAN ANALISIS

HASIL dan Promosi terhadap Keputusan Nasabah untuk Menabung di PT. Permata Bank Cabang Medan dan promosi memiliki pengaruh yang positif

dan signifikan terhadap keputusan

nasabah untuk menabung di PT. Permata Bank cabang Medan Perbankan di Kota

Tarutung

Analisis Linear Berganda

Faktor yang paling menentukan

keputusan nasabah membuka rekening dan menabung di Bank kota Tarutung

adalah faktor pelayanan yang ramah

dan memuaskan.

Faktor utama yang mempengaruhi alasan nasabah memilih Bank Muamalat Indonesia adalah faktor pelayanan dan keamanan.

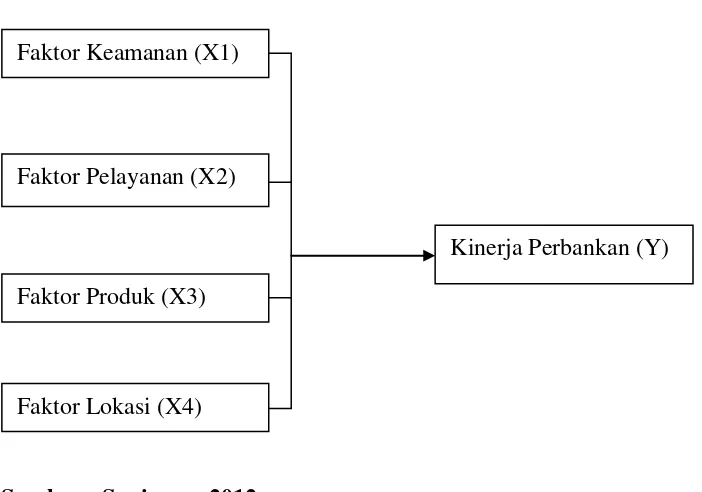

2.3 Kerangka Konseptual

Kerangka konseptual merupakan sintesa tentang hubungan antar

variabel yang disusun dari berbagai teori yang telah dideskripsikan (Sugiyono,

bagaimana kinerja perbankan dipengaruhi oleh persepsi masyarakat yang dalam

hal ini adalah nasabah. Dimulai dengan mencari aspek-aspek penting yang

didalamnya merupakan data-data terkait dengan penelitian sehingga dapat

menentukan jumlah sampel yang akan diteliti. Untuk mengetahui bagaimana

penilaian konsumen terhadap kinerja perbankan maka perlu dihitung skala hasil

dari penyebaran kuisioner dan dihitung hasilnya dengan perbandingan skala

interval menggunakan regresi linear berganda disertai uji asumsi klasik. Maka

dapat ditentukan pengaruh yang positif atau negatif dari persepsi tersebut terhadap

kinerja perbankan.

Berikut adalah gambar kerangka konseptual pada penelitian ini :

Gambar 2.1 Kerangka Konseptual

Sumber : Sugiyono, 2012

Faktor Keamanan (X1)

Faktor Pelayanan (X2)

Faktor Produk (X3)

Faktor Lokasi (X4)