i

uHALAMAN PENGESAHAN PENELITIAN UNGGULAN FE UNUD

Bidang Unggulan :Sosial, ekonomi dan bahasa Kode/Nama bidang Ilmu : Ilmu Manajemen

LAPORAN AKHIR

UNGGULAN PROGRAM STUDI

FAKULTAS EKONOMI DAN BISNIS UNIVERSITAS UDAYANA

PENGARUH INDEKS BURSA SAHAM REGIONAL TERHADAP

INDEKS HARGA SAHAM GABUNGAN BURSA EFEK INDONESIA

TIM PENELITI :

Prof Dr I Gusti Bagus Wiksuana SE MS Dr Luh Gede Sri Artini SE MSi

Dra Nyoman Abundanti MM Dra Ni Ketut Purnawati MS

Drs Putu Yadnya MM

PROGRAM STUDI MANAJEMEN

FAKULTAS EKONOMI DAN BISNIS.

ii

iii

RINGKASAN

Penelitian ini bertujuan untuk mengetahui dan menganalisis besarnya pengaruh baik secara parsial maupun simultan Indeks Harga Saham Regional khususnya di beberapa negara ASEAN terhadap Indeks Harga Saham Gabungan (IHSG) di Bursa Efek Indonesia dan menganalisis Indeks Harga Saham Regional yang memiliki pengaruh dominan terhadap IHSG di BEI. Ruang lingkup penelitian ini dilakukan terhadap 4 (empat) Indeks Harga Saham Regional ASEAN yang merupakan Indeks Harga Saham yang sering dipublikasikan dan cukup dikenal oleh masyarakat Indonesia yaitu Kuala Lumpur Stock Exchange (KLSE), Strait Times Index (STI) dan Stock Exchange of Thailand (SETI), Philipine Stock Exchange Index (PSEI) dan IHSG di BEI.

Metode pegumpulan data yang digunakan dalam penelitian ini yaitu dengan mengumpulkan data selama 5 tahun dari tahun 2010 sampai tahun 2014 secara bulanan. Teknik yang digunakan untuk menganalisis data dalam penelitian ini adalah analisis regresi linier berganda (multiple linear regresion analysis). Analisis regresi linier berganda merupakan ukuran kesesuaian dari persamaan regresi, yaitu variasi dari variabel terikat yang mampu dijelaskan oleh dua atau lebih variabel bebas (Utama,2008:54). Tujuan analisis ini adalah untuk mengetahui seberapa besar pengaruh Kuala Lumpur Stock Exchange (KLSE), Strait Times Index (STI), Stock Exchange of Thailand Index (SETI) dan Philipine Stock Exchange Index (PSEI) terhadap Indeks Harga Saham Gabungan (IHSG). Januari 2010-Desember 2014. Analisis Linier berganda ini menggunakan alat bantu Statistical Package For Social Science (SPSS).

iv

PRAKATA

Puji syukur dipanjatkan kehadapan Ida Sang Hyang Widhi Wasa/Tuhan Yang Maha Esa, karena Asung Wara Kerta Nugrahanya, dapat diselesaikan penelitian yang berjudul Pengaruh Indeks Bursa Saham Regional terhadap Indeks Harga Saham Gabungan di Bursa Efek Indonesia.

Disadari bahwa penelitian ini tidak akan berhasil tanpa dukungan dan bimbingan dari berbagai pihak yang telah meluangkan waktunya dalam penyusunan penelitian ini.

SEpenuhnya disadari juga bahwa dalam penyusunan penelitian ini, masih banyak terdapat kelemahan yang disebabkan karena keterbatasan yang dimiliki. Namun demikian penelitian ini diharapkan dapat memberikan manfaat bagi yang berkepentingan.

Denpasar, 20 November 2015

v

DAFTAR ISI

HALAMAN SAMPUL ... i

HALAMAN PENGESAHAN ... ii

RINGKASAN ……… iii

PRAKATA ……… iv

DAFTAR ISI ... v

DAFTAR TABEL ... vi

DAFTAR GAMBAR ………. vii

DAFTAR LAMPIRAN ………. viii

BAB 1 PENDAHULUAN 1.1 Latar Belakang Masalah ... 1

1.2 Urgensi dan Potensi hasil ... 2

BAB 2 TINJAUAN PUSTAKA 2.1 Landasan Teori dan Konsep ... 4

2.1.1 Teori investasi ... 4

2.1.2 Diversifikasi Portofolio internasional ... 4

2.1.3 Pasar Modal dan Integrasi Pasar Modal ... 5

2.1.4 Indeks Harga Saham ... 7

2.1.5 Teori Efisiensi Pasar Modal ... 10

2.2. Hipotesis Penelitian ... 11

2.2.1 Pengaruh DJI, FTSE100, ASX200, SSE Index, Nikkei 225 terhadap IHSG Indonesia………….………..11

BAB 3 TUJUAN DAN MANFAAT PENELITIAN 3.1 Tujuan penelitian ... 13

3.2 Manfaat penelitian ... 14

BAB 4 METODE PENELITIAN 4.1 Desain Penelitian ... 15

4.2 Ruang Lingkup Penelitian ... 15

4.3 Obyek Penelitian ... 15

4.4 Identifikasi Variabel ... 15

4.5 Definisi Operasional Variabel ... 16

4.6 Jenis dan Sumber Data ... 18

4.6.1 Jenis Data ... 18

4.6.2 Sumber Data ... 18

4.7 Populasi, Sampel dan Metode Penentuan Sampel ... 18

4.8 Metode Pengumpulan Data ... 19

4.9 Teknik Analisis Data ... 19

4.9.1 Analisis Regresi Linear Berganda ... 19

4.9.2 Uji Asumsi Klasik ... 20

4.9.3 Uji Hipotesis ... 22

vi

BAB 5 HASIL DAN PEMBAHASAN

5.1 Gambaran Umum Indeks Harga Saham ... 24

5.2 Hasil Penelitian ... 27

5.2.1 Deskripsi Variabel Penelitian ... 27

4.2.2 Uji Asumsi Klasik ... 29

4.2.3 Analisis Regresi Linear Berganda ... 32

5.3 Pengujian Hipotesis ... 34

5.3.1 Pengaruh DJI, FTSE100, N225, ASX200, SSE dan STI terhadap IHSG ………..34

5.3.2 Uji koefisien determinasi (R2)….………..36

5.4 Pembahasan Pengaruh Masing-masing Variabel ... 37

5.4.1 Pengaruh DJI terhadap IHSG….……….38

5.4.2 Pengaruh FTSE terhadap IHSG.……… .39

5.4.3 Pengaruh N225 terhadap IHSG.……….. 39

5.4.4 Pengaruh ASX200 terhadap IHSG……… ..40

5.4.5 Pengaruh SSE terhadap IHSG ...………..41

5.4.6 Pengaruh STI terhadap IHSG ….……….42

BAB 6 KESIMPULAN DAN SARAN 6.1 Simpulan ... 44

6.2 Saran ... 46

DAFTAR PUSTAKA ... 47

vii

DAFTAR TABEL

Tabel 5.1 Hasil Analisis Deskriptif Statistik………... 27

Tabel 5.2 Hasil Uji Normalitas ………. ……. 29

Tabel 5.3 Hasil Uji Autokorelasi………... 30

Tabel 5.4 Hasil Uji Multikolinieritas…..………... …….. 31

Tabel 5.5 Hasil Uji Heteroskedastisitas ……… 32

Tabel 5.6 Hasil Analisis Regresi Linier Berganda……..……… 33

viii

DAFTAR GAMBAR

Gambar 4.1 Pengaruh Indeks Dow Jones, Indeks FTSE 100, Indeks ASX200, Indeks SSE Composite, Indeks N225, Indeks STI………. 23

ix

DAFTAR LAMPIRAN

x

BAB 1 PENDAHULUAN

1.1 Latar Belakang

Sejak penandatanganan AFTA (ASEAN Free Trade Area) dalam Konferensi Tingkat Tinggi (KTT) ASEAN ke-IV tahun 1992 dan implemetasi Masyarakat Ekonomi ASEAN (MEA) diberlakukan pada tahun 2015 menyebabkan akan semakin cepatnya terwujud keinginan negara-negara ASEAN untuk menjadikan ASEAN kawasan perekonomian yang solid dan diperhitungkan dalam percaturan perekonomian Internasional.

Indonesia sebagai negara berkembang telah banyak memiliki hubungan ekonomi dengan negara lainnya, dan efek dari hubungan ekonomi Indonesia dengan negara lainnya menyebabkan pasar modal Indonesia terintegrasi. Pasar modal Indonesia melalui bursa efek Indonesia merupakan bagian tak terpisahkan dari kegiatan pasar saham internasional.

Pada bursa-bursa saham yang berdekatan lokasinya, seperti bursa saham di negara-negara ASEAN seringkali memiliki investor yang sama dikarenakan adanya perdagangan internasional antar negara yang tak terelakan serta Indonesia sebagai anggota World Ttrade Organization telah membuka bursa saham bagi investor asing yang berinvestasi diseluruh dunia. Perubahan di satu bursa juga akan ditransmisikan ke bursa negara lain dan biasanya bursa yang lebih besar akan mempengaruhi bursa yang lebih kecil.

Kawasan Asia Tenggara mendirikan AFTA (Kawasan Perdagangan Bebas ASEAN) yang merupakan forum kerjasama antar Negara ASEAN yang diharapkan dapat mempercepat pertumbuhan ekonomi di ASEAN. Begitu pula dengan adanya pelaksanaan MEA pada tahun 2015 ini menyebabkan semakin terintegrasinya perekonomian Negara-negara di kawasan Asia Tenggara. Bahkan sekarang sudah terdapat ASEAN Linkage yang merupakan penggabungan bursa-bursa saham ASEAN yang terdiri dari Kuala Lumpur Stock Exchange, Hanoi Stock Exchange, Ho Chi Minh Stock Exchange, Indonesia Stock Exchange,

xi

negara lain seperti; Malaysia mengalami penurunan sebesar 48,5%, Thailand 47,3%, Philipina 40,7%, Singapura 23,3%, sementara bursa domestik sendiri mengalami penurunan sebesar 31,8%.( Suad ; 1998)

Penelitian mengenai integrasi pasar modal telah banyak dilakukan oleh para peneliti. Di Indonesia, penelitian yang berjudul pengaruh Bursa Efek Luar Negeri Terhadap Bursa Efek Jakarta periode Januari 2005-Mei 2006 yang dilakukan oleh Johan (2007) menemukan hasil bahwa hanya Indeks Harga Saham Philipines Stock Excgange dan Stock Exchange Thailand yang berpengaruh secara langsung sedangkan Tokyo Stock Exchange, NewYork Stock Exchange, London Stock Exchange, Australia Stock Exchange, Kuala Lumpur Stock

Exchange, Taiwan Stock Exchange, Seoul Stock Exchange dan Singapore Stock Exchange serta Hongkong Stock Exchange diperoleh tidak berpengaruh langsung dengan Indeks Harga Saham Gabungan (IHSG) di BEJ.

Hasil penelitian Ludivicus (2005) berdasarkan metode ARCH/GARCH menemukan bahwa JSX dan SSI berhubungan simultan tetapi JSX mempengaruhi SSI secara positif sedangkan SSI mempengaruhi JSX secara negatif. Artinya jika JSX naik maka SSI naik, sedangkan jika SSI naik maka JSX malah turun. Penelitian lainnya oleh Kasim (2010) menemukan hasil pengujian koefesien jalur diketahui bahwa KLCI di Kuala Lumpur (X2) dan STI di Singapura (X3) berpengaruh positif signifikan terhadap IHSG di BEI, sedangkan STI, HSI, PSEI tidak berpengaruh terhadap IHSG di BEI.

Candra Utama (2008 meneliti tentang pengaruh pasar saham dunia terhadap pasar saham Indonesia dengan menggunakan analisi Granger causality test menemukan hasil bahwa terdapat hubungan saling mempengaruhi antar pasar saham Singapura, Hongkong, dan Jepang terhadap pasar saham Indonesia atau dapat dikatakan terdapat interdependensi antar pasar saham. Interdependensi ini menyebabkan ada gerakan bersamasama antar pasar saham di Asia. Sedangkan pasar saham Amerika Serikat yang dalam penelitian ini dianggap mewakili pasar saham dunia lebih memberikan pengaruh kepada pasar saham Indonesia dibandingkan pengaruh pasar saham Indonesia terhadap pasar saham Amerika Serikat.

xii

yang tidak signifikan terhadap IHSG. Alkhairani meneliti tentang analisis pengaruh indeks saham asia terhadap indeks harga saham gabungan (IHSG) di bursa efek indonesia (BEI) periode 2009-2011 menemukan bahwa indek STI, Nikkei dan Hanseng berpengaruh signifikan terhadap IHSG, dimana STI memiliki pengaruh positif sedangkan Nikkei dan Hanseng Memiliki pengaruh negatif terhadap IHSG.

Bisryah (2010) melakukan penelitian tentang Analisis hubungan kausalitas Pasar Saham Global dengan Pasar Modal Indonesia dengan menggunakan model ekonometrika uji Granger ARCH/GARCH dan VAR yang menemukan hasil bahwa NASDAQ tidak mempunyai hubungan dengan IHSg dan IHSG tidak mempunyai hubungan dengan NASDAQ. Nikkei, STI, FTSE, ASX dan KSE mempunyai pengaruh signifikan terhadap IHSG tetapi IHSG tidak mempunyai pengaruh signifikan terhadap Nikkei, STI, FTSE, ASX dan KSE. IHSG mempunyai pengaruh yang signifikan terhadap KLCI tapi KLCI tidak memiliki pengaruh signifikan terhadap IHSG. Hanseng memilki pengaruh negative terhadap IHSG dan IHSG memiliki pengaruh yang signifikan terhadap Hanseng

Penelitian lainnya tentang pengaruh Indeks Saham Asia Tenggara terhadap Indeks Harga Saham Gabungan (IHSG) di BEI periode 2006-2009 telah diteliti oleh Muzamil (2011). Hasil penelitian ini menunjukkan bahwa baik secara bersama-sama berpengaruh maupun secara individu memiliki pengaruh yang signifikan, adapun arah dari masing-masing pengaruh parsialnya ditemukan Indeks KLSE dan PSE memiliki pengaruh yang positif terhadap IHSG, sedangkan Indeks STI memiliki pengaruh negatif terhadap IHSG.

xiii

Berdasarkan penelitian terdahulu mengenai pengaruh Indeks Harga Saham Bursa regional terhadap IHSG yang masih ditemukan adanya perbedaan hasil maka dalam penelitian ini akan dianalisis kembali mengenai pengaruh pengaruh Kuala Lumpur Stock Exchange (KLSE), Strait Times Index (STI), Stock Exchange of Thailand (SETI) dan Philipine Stock Exchange Index (PSEI) terhadap Indeks Harga Saham Gabungan (IHSG).

xiv

BAB 2 STUDI PUSTAKA

2.1. Teori Investasi

Investasi adalah suatu komitmen atas sejumlah dana atau sumber daya lainnya yang dilakukan saat ini dengan tujuan memperoleh sejumlah keuntungan di masa datang. Tujuan dari seseorang melakukan investasi adalah mendapatkan keuntungan yang dapat diperoleh dari capital gain dan dividen perusahaan (Tandelilin, 2001:2). Teori investasi menjelaskan bahwa keputusan investasi selalu menyangkut dua hal, yaitu risiko dan return. Risiko mempunyai hubungan positif dan linier dengan return yang diharapkan dari suatu investasi, sehingga semakin besar return yang diharapkan semakin besar pula risiko yang harus ditanggung oleh seorang investor. Teori portofolio modern menyatakan bahwa risiko tersebut dapat dikurangkan dengan melakukan diversifikasi portofolio.

2.2. Diversifikasi Portofolio Internasional

Diversifikasi saham dan obligasi internasional dapat memberikan banyak manfaat bagi para investor. Keuntungan yang didapat jauh lebih tinggi dengan risiko yang lebih rendah dibandingkan dengan berinvestasi di satu pasar saja. Investasi portofolio internasional memang menawarkan peluang yang lebih luas dibanding investasi dalam negeri. Jika koefisien korelasi tingkat keuntungan investasi di pasar modal internasional ternyata sangat rendah, maka mungkin saja pilihan investasi tersebut menarik. Solnik 1974 (dalam Husnan, 2009:229) menjelaskan tentang manfaat diversifikasi internasional untuk mengurangi risiko. Diversifikasi internasional mampu mengurangi systematic risk sampai sebesar 12% dari total risk dan angka ini jauh lebih kecil dari systematic risk yang masih sebesar 27% apabila diversifikasi dilakukan secara domestik (untuk jumlah saham yang sama).

xv

Manfaat diversifikasi internasional akan terbatas apabila terdapat kendala untuk melakukan investasi ke luar negeri. Kendala tersebut meliputi (Kuncoro, 1996:334): (i) Adanya hambatan hukum, informasi dan teknologi yang membuat pasar modal domestik menjadi tersegmentasi, (ii) kurangnya likuiditas, yaitu kemampuan membeli dan menjual surat berharga secara efisien dan (iii) Adanya kontrol devisa, peraturan pajak khusus, kurang berkembangnya pasar luar negeri, risiko valas dan kurangnya informasi yang memadai mengenai bagaimana cara memperoleh surat berharga yang potensial di luar negeri.

Teori portofolio menjelaskan bahwa diversifikasi bermanfaat untuk mengurangi risiko apabila koefisien korelasi antar tingkat keuntungan tersebut rendah (bahkan banyak yang negatif). Elton & Gluber serta Pudjiastuti (dalam Kuncoro, 1996:334) menunjukkan bahwa koefisien korelasi antar indeks tingkat keuntungan pasar, baik sebelum maupun setelah dikonversikan ke dolar AS ternyata umumnya cukup rendah. Ini berarti bahwa diversifikasi ke bursa-bursa tersebut efektif untuk mengurangi risiko portofolio.

2.3. Pasar Modal dan Integrasi Pasar Modal

Pasar modal merupakan pasar untuk berbagai instrumen keuangan (sekuritas) jangka panjang yang bisa diperjualbelikan, baik dalam bentuk hutang maupun modal sendiri, baik yang diterbitkan oleh pemerintah (public authorities) maupun perusahaan swasta (Husnan, 2009:3). Menurut Tandelilin (2010:26) pasar modal berfungsi sebagai lembaga perantara (intermediaries) yaitu dalam fungsi ini pasar modal memberikan peran yang sangat penting dalam menunjang perekonomian, karena pasar modal dapat menghubungkan pihak yang membutuhkan dana dengan pihak yang memiliki kelebihan dana. Pasar modal dikatakan sebagai penunjang perekonomian suatu negara, oleh karena itu perekonomian di suatu negara akan tercermin dengan perkembangan pasar modalnya. Faktor-faktor yang mempengaruhi perkembangan pasar modal (Husnan dan Pudjiastuti, 1998:2) : (i) supply sekuritas, (ii) demand akan sekuritas, (iii) kondisi politik dan ekonomi, (iv) masalah hukum dan peraturan, (v) peran lembaga-lembaga pendukung pasar modal.

xvi

negara tempat perusahaan berdomisili dan juga di bursa luar negeri. Jadi pemodal asing juga bisa membeli saham di Indonesia tetapi pemodal kita tidak bisa membeli saham di luar negeri. Negara maju sering melakukan cross listing yang artinya bahwa beberapa saham di Indonesia terdaftar di bursa luar negeri dan sebaliknya beberapa saham luar negeri terdaftar di Pasar Modal Indonesia. Disamping terbukanya kesempatan untuk melakukan pembelian saham domestik oleh pemodal asing, terbuka pula kesempatan membeli saham asing bagi pemodal domestik. Dengan kata lain terbuka kesempatan untuk terjadi capital inflows dan capital outflows (Husnan, 2009:225).

Derasnya gelombang globalisasi menyebabkan pasar modal menuju fully integrated markets, yang artinya bahwa para pemodal dapat melakukan diversifikasi investasi di mana saja tanpa adanya hambatan (Kuncoro, 1996:335). Integrasi pasar modal sendiri dapat merujuk pada keadaan dimana seorang investor di suatu negara, dapat membeli dan menjual tanpa pembatasan, surat berharga yang dikeluarkan di negara lain. Pemodal domestik yang menghadapi hambatan dalam melakukan investasi internasional dan pemodal asing yang melakukan investasi internasional di pasar domestik juga menghadapi hambatan sehingga pembentukan harga lebih dipengaruhi oleh pasar domestik, maka pasar modal tersebut condong pada segmented markets.Secara teoritis, pasar modal terintegrasikan sepenuhnya (tidak ada hambatan apapun untuk memiliki sekuritas di setiap pasar modal dan juga tidak ada hambatan dalam capital inflow dan outflow) akan menciptakan biaya modal yang lebih rendah daripada seandainya tidak terintegrasi (Husnan dan Pudjiastuti, 1998:82)

Secara umum ada dua pengertian integrasi pasar modal dunia. Pengerttian yang pertama menurut teori Capital Asset Pricing Model, yaitu bahwa pasar modal dipertimbangkan sudah terintegrasi apabila surat berharga dengan karakteristik risiko yang sama memiliki harga yang sama, walaupun diperdagangkan di pasar modal yang berbeda (Bodie, Markus & Kane, 2006). Bila ada dua atau lebih pasar modal yang terintegrasi maka surat berharga yang identik seharusnya memiliki harga yang sama pada seluruh pasar modal yang terintegrasi tersebut. Keberadaan pasar modal yang terintegrasi mengakibatkan semua saham di seluruh pasar modal memiliki faktor-faktor risiko yang sama dan premi risiko untuk setiap faktor akan sama di setiap pasar modal.

xvii

2013) menyebutkan bahwa integrasi pasar modal terjadi apabila pasar modal memiliki hubungan equilibrium yang berkelanjutan.Adanya pergerakan bersama antara pasar-pasar modal, mengindikasikan adanya integrasi bersama antar pasar modal, yang mengakibatkan bahwa salah satu dari pasar modal yang terintegrasi tersebut dapat digunakan untuk memprediksi return dari pasar modal yang lain, karena terdapat koreksi nilai error yang valid dari tiap pasar modal.

Yuliati dan Handoyo (2005: 280) berpendapat ada beberapa macam pengertian terintegrasi, yaitu integrasi dalam arti sempit dan integrasi dalam arti luas. Integrasi dalam arti sempit berarti pasar ekuiti dihubungkan dengan piranti dunia selama 24 jam dalam satu hari, baik untuk perdagangan ekuiti maupun produk-produk derivatifnya, dan secara komputerisasi atau tidak. Integrasi dalam arti yang lebih luas berarti harga saham di berbagai pasar modal dunia memiliki korelasi yang semakin erat (positif). Integrasi dalam arti yang paling luas berarti perusahaan mampu membuat saham mereka mencapai harga internasional berdasarkan akses yang tak terbatas bagi semua investor.

Pasar modal yang terintegrasi sepenuhnya akan menciptakan keadaan pasar modal dunia yang berhubungan erat satu sama lain, dan saling mempengaruhi (closely correlated) naik turunnya nilai saham yang memiliki kesamaam (bergerak bersama) pada tiap-tiap bursa, terjadi secara serentak sehingga menghasilkan risk dan return yang sama besarnya diseluruh pasar modal di dunia yang pada akhirnya memberikan kebebasan para investor untuk menanamkan investasinya di pasar modal.

2.4. Contagion Effect Theory

xviii

2.5. Indeks Harga Saham

Indeks Harga Saham adalah bentuk informasi historis untuk menggambarkan pergerakan harga saham dimasa lalu pada saat tertentu maupun periode tertentu (Sunariyah, 2004:138). Menurut Cristopher Pass et al. yang telah diterjemahkan oleh Tumpal Rumapea (1994: 293) Indeks adalah suatu nilai angka yang menggambarkan ukuran relatif dari suatu variabel dalam suatu periode yang sedang diteliti dibandingkan dengan ukurannya pada suatu tahun dasar (base years) yang telah ditentukan. Downes dan Goodman (2004) memiliki pengertian bahwa indeks adalah gabungan statistik yang mengukur perubahan dalam ekonomi atau dalam pasar finansial, dan seringkali dinyatakan dalam perubahan persentase dari suatu tahun dasar atau bulan sebelumnya karena indeks ini menyangkut sejumlah fakta maupun besaran tertentu yang menggambarkan perubahan-perubahan harga saham dimasa lalu yang dipandang, merupakan suatu bentuk informasi historis yang sangat tepat untuk menggambarkan pergerakan harga saham dimasa lalu serta memberikan deskripsi harga-harga saham pada suatu saat tertentu maupun dalam periode yang tertentu pula, maka indeks ini dapat disebut sebagai indeks harga saham.

Menurut Darmadji (2006:167) Indeks harga saham adalah suatu indikator yang menunjukkan pergerakan harga saham. Indeks berfungsi sebagai indikator tren pasar, artinya pergerakan indeks menggambarkan kondisi pasar pada saat pasar sedang aktif maupun sedang dalam kondisi lesu. Pergerakan nilai indeks akan menunjukkan perubahan situasi pasar yang terjadi. Pasar yang sedang positif atau terjadi transaksi yang aktif, ditunjukkan dengan indeks harga saham yang mengalami kenaikan. Keadaan stabil ditunjukkan dengan indeks harga saham yang tetap, sedangkan yang lesu ditunjukkan dengan indeks harga saham yang mengalami penurunan. Angka Indeks adalah angka yang dibuat sedemikian rupa sehingga dapat dipergunakan untuk membandingkan kegiatan atau peristiwa yang sejenis dalam waktu yang berbeda. Kegiatan atau peristiwa itu bisa berupa harga saham yang selalu berubah dari waktu ke waktu (Supranto, 2004:113). Indeks harga saham di suatu negara mencerminkan keadaan perekonomian di negara tersebut. Bila kondisi ekonomi suatu negara baik maka indeks harga saham tentunya juga menunjukkan adanya tren meningkat tetapi jika kondisi ekonomi suatu negara dalam keadaan turun maka akan berpengaruh juga terhadap indeks harga saham tersebut (Ludovicus, 2006).

xix

keadaan harga-harga saham pada suatu bursa untuk waktu tertentu dibandingkan dengan harga saham secara keseluruhan pada waktu yang berbeda sehingga dapat dilihat kecenderungan kenaikan atau penurunan.IHSG di BEI meliputi pergerakan-pergerakan harga untuk saham biasa dan saham preferen. IHSG juga sering digunakan sebagai acuan untu melihat perkembangan Pasar Modal Indonesia. Pada tanggal 1 April 1983, IHSG diperkenalkan untuk pertama kali, dengan menggunakan landasan dasar (baseline) tanggal 10 Agustus 1982 yang bernilai 100 dan jumlah saham yang tercatat pada waktu itu sebanyak 13 saham.

IHSG merupakan indeks gabungan dari seluruh saham yang terdaftar yang dikeluarkan oleh BEI. Tujuannya untuk memudahkan investor mengukur kinerja portofolio global investor. Indeks tersebut memasukan hasil perdagangan saham yang telah dikelompokkan dalam sektornya masing-masing. Pasar Modal Indonesia yaitu Bursa Efek Indonesia berwenang mengeluarkan dan atau tidak memasukkan satu atau beberapa perusahaan tercatat dari perhitungan IHSG. Dasar pertimbangannya antara lain, jika jumlah saham perusahaan tercatat yang dimiliki oleh publik (free Float) lebih kecil, sementara kapitalisasi pasarnya cukup besar, sehingga perubahan harga saham perusahaan tercatat tersebut berpotensi mempengaruhi kewajaran pergerakan IHSG.Adapun rumus untuk menghitung IHSG adalah sebagai berikut (Muzammil, 2011):

... (1) Pt = Total Harga semua saham pada waktu yang berlaku Po = Total Harga Saham pada waktu dasar

xx

1) Indeks Kuala Lumpur Stock Exchange

Bursa Malaysia dahulu dikenal sebagai Bursa Saham Kuala Lumpur (KLSE), Kuala Lumpur Stock Exchange), adalah sebuah perusahaan induk bursa yang memberikan layanan berbeda yang berkaitan dengan perdagangan derivatif dan sekuritas dan lain-lain. KLSE dimulai pada tahun 1930 ketika Asosiasi Broker Saham Singapura didirikan sebagai satu lembaga resmi sekuritas di Tanah Melayu.

Pada tahun 1937, ia terdaftar kembali sebagai Asosiasi Broker Saham Tanah Melayu, tetapi ia masih tidak memperdagangkan saham-saham publik. Pada tahun 1960, Bursa Saham Tanah Melayu telah didirikan dan perdagangan saham publik dimulai pada 9 Mei. Pada tahun 1961, sistem papan telah diperkenalkan di mana dua buah kamar dagangan, masing-masing satu di Singapura dan Kuala Lumpur, telah terhubung oleh barisan-barisan online telepon terus menjadi satu pasar tunggal dengan saham-saham serupa dan saham-saham tercantum di satu set harga yang tunggal di kedua papan.

Bursa Saham Malaysia telah dibentuk secara resmi pada tahun 1964 dan pada tahun berikut, dengan pemisahan Singapura dari Malaysia, bursa saham terus berfungsi di bawah Bursa Saham Malaysia dan Singapura (SEMS). Pada tahun 1973, dengan penghentian saling-bisa-mata uang antara Malaysia dan Singapura, SEMS terpisah menjadi dua, Bursa Saham Kuala Lumpur Bhd (KLSEB) dan Bursa Efek Singapura (SES). Perusahaan-perusahaan Malaysia terus terdaftar di SES dan sebaliknya. Sebuah perusahaan berhad baru menurut gerenti, Bursa Saham Kuala Lumpur (BSKL) mengambil alih operasi sebagai bursa saham KLSEB.

xxi

Indeks pasar saham pertama untuk Bursa Malaysia adalah Indeks Komposit Kuala Lumpur (KLCI). Namun, pada Juni 2006, satu seri indeks baru dikembangkan secara bersama oleh Bursa Malaysia. Pada 7 November, indeks komposit akhirnya mencapai 1.000 poin dan ditutup pada 1.003,28. Ia adalah sebagian didorong oleh dagangan kokoh semalaman Wall Street. KLCI adalah diperkirakan untuk menyetujui 1.000 tanda lagi. Saat di pertengahan-Maret 2007, permodalan pasar diperkirakan berjumlah RM927.8 miliar (AS$270 miliar).

2) Indeks Philipines Stock Exchange

Bursa Saham Filipina (PSE: PSE) adalah salah satu dari dua bursa saham di Filipina, satunya lagi adalah Philippine Dealing Exchange. PSE merupakan salah satu bursa saham utama di Asia Tenggara dan juga merupakan pasar saham pertama di Asia dan yang beroperasi terlama sejak tahun 1927. PSE memiliki dua tempat perdagangan, satu di Kota Makati dan satu lagi di Kota Pasig.

Indeks utama untuk PSE adalah PSEi, yang terdiri dari kumpulan tetap tiga puluh (30) perusahaan yang terdaftar. The PSEi mengukur perubahan relatif dalam kapitalisasi pasar mengambang-disesuaikan bebas dari 30 terbesar dan paling aktif saham biasa yang terdaftar di PSE itu. Pemilihan perusahaan di PSEi didasarkan pada seperangkat kriteria yang spesifik float publik, likuiditas dan kapitalisasi pasar. Ada juga enam indeks berbasis sektor serta lebih luas indeks saham semua.

3) Indeks Stock Exchange Thailand

xxii

Bursa Efek Thailand telah 541 perusahaan yang terdaftar dengan gabungan kapitalisasi pasar sebesar $ 280 miliar. Indeks pasar saham dari bursa ini adalah Indeks SET, Indeks SET50 & Indeks SET100.

4) Straits Times Index

Straits Times Index (STI) adalah sebuah indeks pasar saham berdasarkan kapitalisasi yang digunakan untuk mendata dan memonitor perubahan harian dari 30 perusahaan terbesar di pasar saham Singapura dan sebagai indikator utama dari kinerja pasar di Singapura. Indeks ini dibuat oleh Siangapore Press Holding, Singapore Exchange dan Profesor Tse Yiu Juen dari Singapore Management Universitydan ditinjau ulang paling tidak setahun sekali atau kapan saja bila diperlukan.

2.2. Hipotesis Penelitian

Menurut Sugiyono (2010 : 51), hipotesis merupakan jawaban sementara terhadap rumusan masalah penelitian. Dikatakan sementara karena jawaban yang diberikan baru didasarkan pada teori yang relevan, belum didasarkan pada fakta-fakta empiris yang diperoleh melalui pengumpulan data.

2.2.1 Hubungan Indeks Komposit Kuala Lumpur (KLCI) dengan IHSG Indonesia Indeks Komposit Kuala Lumpur (KLCI) merupakan gabungan untuk mengukur kinerja sektor industri di pasar saham Malaysia. Sebagai negara yang memiliki posisi paling dekat dengan Indonesia menyebabkan Indonesia memiliki hubungan perdagangan yang saling mempengaruhi antar kedua negara. Begitu pula dengan pasar modal kedua negara yang saling berhubungan.

xxiii

Penelitian lainnya tentang pengaruh Indeks Saham Asia Tenggara terhadap Indeks Harga Saham Gabungan (IHSG) di BEI periode 2006-2009 telah diteliti oleh Muzamil (2011). Hasil penelitian ini menunjukkan bahwa baik secara bersama-sama berpengaruh maupun secara individu memiliki pengaruh yang signifikan, adapun arah dari masing-masing pengaruh parsialnya ditemukan Indeks KLSE dan PSE memiliki pengaruh yang positif terhadap IHSG, sedangkan Indeks STI memiliki pengaruh negative terhadap IHSG.

Berdasarkan hasil penelitian terdahulu mengenai hubungan indeks Dow Jones terhadap IHSG menjadi dasar pengembangan hipotesis yang diajukan, yaitu:

H1 : Perubahan Indeks Saham Kuala Lumpur (KLSE) berhubungan positif dan signifikan terhadap Indeks Harga Saham Gabungan (IHSG) Indonesia

2.2.2 Hubungan PSE Composite Index terhadap IHSG Indonesia

PSE merupakan indikator indeks saham yang terdaftar di Philipines Stock Exchange (filipina). Indeks PSE mengukur perubahan relatif dalam kapitalisasi pasar mengambang-disesuaikan bebas dari 30 terbesar dan teraktif di Bursa Saham Filipina. Sebagai negara Negara yang berada di kawasan Asia Tenggara dan ikut serta dalam AFTA tentu saja memiliki hubungan dengan pasar modal di Indonesia.

Johan melakukan penelitan tentang Analisis Pengaruh Bursa Efek Luar Negeri Terhadap Bursa Efek Jakarta tahun 2007 menunjukan hasil bahwa PSE memiliki korelasi yang positif dan langsung terhadap IHSG

Penelitian lainnya tentang pengaruh Indeks Saham Asia Tenggara terhadap Indeks Harga Saham Gabungan (IHSG) di BEI periode 2006-2009 telah diteliti oleh Muzamil (2011). Hasil penelitian ini menunjukkan bahwa baik secara bersama-sama berpengaruh maupun secara individu memiliki pengaruh yang signifikan, adapun arah dari masing-masing pengaruh parsialnya ditemukan Indeks KLSE dan PSE memiliki pengaruh yang positif terhadap IHSG, sedangkan Indeks STI memiliki pengaruh negative terhadap IHSG

Berdasarkan hasil penelitian terdahulu yang meneliti hubungan PSE terhadap indeks harga saham maka hipotesis yang diajukan yaitu:

H2 : Perubahan Indeks PSE memiliki pengaruh positif dan signifikan dengan Indeks Harga Saham Gabungan (IHSG) Indonesia

xxiv

2.2.3 Hubungan Indeks SET50 terhadap IHSG Indonesia

Indeks SET merupakan sebuah indeks pasar saham di Bursa Saham Thailand. Indeks SET menunjukan transaksi teraktif di Bursa Saham Thailand. Sebagai negara Negara yang berada di kawasan Asia Tenggara dan ikut serta dalam AFTA tentu saja memiliki hubungan dengan pasar modal di Indonesia

Krisis Asia pada tahun 1997 telah menunjukkan bahwa pasar modal terintegrasi. Adanya integrasi tersebut telah diteliti oleh Johan melakukan penelitan tentang Analisis Pengaruh Bursa Efek Luar Negeri terhadap Bursa Efek Jakarta tahun 2007 menunjukan hasil bahwa Indeks saham Bursa Saham Thailand memiliki pengaruh langsung yang positif terhadap IHSG

Berdasarkan hasil penelitian terdahulu mengenai pengaruh indeks SET terhadap IHSG menjadi dasar pengembangan hipotesis yang diajukan, yaitu:

H3 : Perubahan Indeks SET memiliki pengaruh positif dan signifikan dengan Indeks Harga Saham Gabungan (IHSG) Indonesia.

.

2.2.4 Hubungan Indeks Straits Times terhadap IHSG Indonesia

STI (Straits Times Index) merupakan bursa saham di negara Singapura. Sebagai negara maju yang sangat berdekatan dengan Indonesia, perekonomian Singapura sangat berpengaruh terhadap Indonesia. Singapura dan Indonesia merupakan anggota ASEAN yang memiliki perjanjian ekonomi yaitu AFTA, dimana AFTA merupakan perjanjian ekonomi perdagangan bebas di kawasan Asia Tenggara. Indeks Straits Times merupakan cerminan perekonomian di negara Singapura. Adanya perjanjian AFTA untuk seluruh kawasan di Asia Tenggara memberikan dampak terhadap pasar modal Indonesia yang telah terpengaruh oleh pasar modal di Singapura karena investor di Singapura dapat menginvestasikan dananya di Indonesia, sehingga pergerakan STI akan mempengaruhi IHSG.Indeks Straits Times adalah indeks yang sangat berkorelasi dengan BSE, JKE dan All Ordinarry Australia (Nikunj et al., 2012).

xxv

berpengaruh signifikan terhadap Indeks Harga Saham Gabungan. Pada penelitian tersebut, tidak diketahui apakah pengaruh indeks Straits Times tersebut negatif signifikan atau positif signifikan. Lailia dkk. (2014) dan Habsari (2014) melakukan penelitian yang sama pula terhadap kedua variabel. Hasil penelitian tersebut menunjukkan bahwa Indeks Straits Times (STI) berpengaruh positif terhadap Indeks Harga Saham Gabungan (IHSG).

Berdasarkan hasil penelitian terdahulu mengenai hubungan indeks Straits Times terhadap IHSG menjadi dasar pengembangan hipotesis yang diajukan, yaitu:

xxvi

BAB 3

METODE PENELITIAN

3.1 Desain Penelitian

Penelitian ini termasuk ke dalam riset eksplanatori. Penelitian ini dilakukan dengan menggunakan paradigma asosiatif. Pada penelitian ini akan dilakukan analisis untuk mengetahui bagaimana hubungan KLCI, PSEi, SET dan STI dengan IHSG pada periode Januari 2010 sampai Desember 2014.

3.2 Ruang Lingkup Wilayah Penelitian

Ruang lingkup penelitian ini adalah Pasar Modal Indonesia dan beberapa pasar modal regional khususnya bursa saham ASEAN yang diwakili oleh Kuala Lumpur Stock Exchange (Malaysia), Philipine Stock Exchange (Pilipina), Thailand Stock Exchange (Thailand) dan Singapore Stock Excange (Singapura). Dalam mengukur perkembangan pasar, indikator yang digunakan adalah pergerakan dari Indeks Harga Saham pada masing-masing pasar saham. Pasar Modal Malaysia (dengan KLCI), Philipina (dengan Indeks PSEi), Thailand (dengan Indeks SET) dan Singapura (dengan Indeks Straits Times) dengan data yang diperoleh melalui website www.finance.yahoo.com.Penelitian ini menggunakan periode dari bulan Januari 2010 sampai Desember 2014.

3.3 Obyek Penelitian

Objek dalam penelitian ini adalah KLCI, PSEi, SET dan STI yang mempengaruhi IHSG periode Januari 2010-Desember 2014.

3.4 Identifikasi Variabel

Variabel penelitian adalah suatu atribut atau sifat atau nilai dari orang, objek atau kegiatan yang mempunyai variasi tertentu yang diterapkan untuk dipelajari dan ditarik kesimpulannya (Sugiyono, 2007:59). Adapun variabel yang digunakan pada penelitian ini adalah sebagai berikut:

1) Variabel X1 adalah Indeks Harga Saham Gabungan (IHSG) periode Januari 2010-Desember 2014.

xxvii

3) Variabel X3 adalah Indeks PSEi periode Januari 2010-Desember 2014. 4) Variabel X4adalah Indeks SET periode Januari 2010-Desember 2014.

5) Variabel X5 adalah Indeks Straits Times (STI) periode Januari 2010-Desember 2014.

3.5 Definisi Operasional Variabel

Mengacu pada definisi konseptual variabel penelitian yang telah dibahas dalam kajian pustaka, maka definisi operasional variabel penelitian dijelaskan sebagai berikut:

1) Indeks Harga Saham Gabungan (X1)

Variabel Dependen adalah Indeks Harga Saham Gabungan (IHSG) Indonesia yang merupakan perbandingan atau proporsi dari total harga semua saham pada tahun yang berlaku dengan total harga saham pada waktu dasar. IHSG adalah indeks yang terdapat di Bursa Efek Indonesia. Data IHSG yang digunakan dari periode Januari 2010-Desember 2014.

2) Indeks KLCI (X2)

Indeks KLCI (DJI) adalah indeks komposit saham-saham pada bursa saham Kuala Lumpur Stock Exchange di Malaysia.Jumlah tersebut mencerminkan nilai pasar dari seluruh saham di Malaysia. Sebagai negara terdekat, perekonomian Malaysia akan saling mempengaruhi dengan perekonomian Indonesia. Data KLCI yang digunakan dari periode Januari 2010-Desember 2014.

3) Indeks PSEi (X3)

PSEi merupakan indikator indeks saham yang terdaftar di Philipines Stock Exchange (Filipina). Indeks PSEi mewakili kinerja saham di Bursa saham Filipina yang diwakili oleh 30 saham terbesar dan teraktif di Bursa Saham Filipina Sebagai negara di kawasan Asia Tenggara dan yang ikut serta pada AFTA maka pasar modal Filipina tentu saja memiliki pengaruh dengan pasar modal di Indonesia. Data indeks PSEi100 yang digunakan dari periode Januari 2010-Desember 2014.

4) Indeks SET (X4)

xxviii

hubungan ekonomi yang saling mempengaruhi satu dengan kainnya begitu pula antar pasar modal kedua Negara.Data indeks SET yang digunakan dari periode Januari 2010-Desember 2014.

5) Indeks Straits Times (X5)

Indeks Straits Times (STI) adalah gabungan dari 30 perusahaan terbesar di pasar saham Singapura. Sebagai negara maju yang sangat berdekatan dengan Indonesia, perekonomian Singapura sangat berpengaruh terhadap Indonesia. Singapura dan Indonesia merupakan anggota ASEAN yang memiliki perjanjian ekonomi yaitu AFTA, dimana AFTA merupakan perjanjian ekonomi perdagangan bebas di kawasan Asia Tenggara. Data STI yang digunakan dari periode Januari 2010-Desember 2014.

Kelima indeks tersebut (IHSG, KLCI, PSEi, SET dan STI) dapat dihitung dengan menggunakan rumus indeks tak tertimbang sebagai berikut (Muzammil, 2011):

... (2) Pt = Total Harga semua saham pada waktu yang berlaku Po = Total Harga Saham pada waktu dasar

3.6 Jenis dan Sumber Data 3.6.1 Jenis Data

Jenis data yang digunakan dalam penelitian ini yaitu data kuantitatif. Data kuantitatif merupakan data yang berbentuk angka-angka (Sugiyono, 2007:14). Data kuantitatif pada penelitian ini adalah data yang tersaji dalam bentuk tabel maupun grafik.Penelitian ini menggunakan data historis yang berupa data runtun waktu (times series) bulanan dengan meneliti indeks harga saham waktu penutupan perdagangan bulan pertama sampai dengan indeks harga saham waktu penutupan bulan terakhir pada periode yang diteliti.

3.6.2 Sumber Data

xxix

langsung. Data yang diperoleh dengan sumber sekunder berupa data historis pergerakan IHSG, KLCI, PSEi, SET dan STI periode Januari 2010 - Desember 2014 yang dipublikasikan untuk umum melalui situs www.finance.yahoo.com.

3.7 Populasi, Sampel dan Metode Penentuan Sampel

Penelitian ini menggunakan populasi yaitu indeks harga saham di Bursa Efek Indonesia dengan seluruh data IHSG, Kuala Lumpur Stock Exchange (Malaysia) dengan seluruh data Indeks KLCI, Philipines Stock Exchange (Filipina) dengan seluruh data indeks PSEi, Thailand Stock Exchange (Thailand) dengan seluruh data indeks SET dan Singapore Stock Exchange (Singapura) dengan seluruh data indeks Straits Times pada periode Januari 2010-Desember 2014.

Sampel adalah himpunan objek dari pengamatan yang dipilih dari populasi yang memiliki karakteristik yang akan diselidiki dan dianggap bisa representative dari keseluruhan populasi. Penelitian ini dikategorikan sebagai penelitian yang bekerja dengan sensus, sehingga tidak perlu menghadapi persoalan generalisasi. Penelitian ini terhindar dari sampling karena jumlah sampel yang diambil sama dengan jumlah anggota populasi (Rahyuda dkk, 2004:42).

3.8 Metode Pengumpulan Data

Pengumpulan data yang berhubungan dengan penelitian ini dilakukan dengan metode observasi non partisipan. Artinya, teknik pengumpulan data dengan observasi/pengamatan dimana peneliti tidak terlibat langsung dan hanya sebagai pengamat independen (Sugiyono,2009:204). Pengumpulan data dalam penelitian ini dilakukan dengan mengumpulkan sumber sekunder yang berupa data historis IHSG, KLCI, PSEi, SET dan STI periode Januari 2010 - Desember 2014 yang diperoleh melalui situs www.finance.yahoo.com.

3.9 Teknik Analisis Data

Teknik analisis data yang digunakan dalam penelitian ini adalah sebagai berikut.

3.9.1 Analisis Regresi Linier Berganda

xxx

mampu dijelaskan oleh dua atau lebih variabel bebas (Utama,2008:54). Tujuan analisis ini adalah untuk mengetahui pengaruh KLCI, PSEi, SET dan STI terhadap IHSG Indonesia periode Januari 2010-Desember 2014. Analisis Linier berganda ini menggunakan alat bantu Statistical Package For Social Science (SPSS).

Menurut Gujarati (2006:91), persamaan regresi linier berganda pada penelitian ini dapat dinyatakan dalam persamaan sebagai berikut :

Y = β0 + β1 X1 + β2 X2 + β3 X3 + β4X4+ µ ... (3)

Keterangan :

Y = IHSG

X1 = DJI

X2 = FTSE100

X3 = N225

X4 = STI

β1,β2,β3,β4 = Koefisien regresi parsial β0 = Intersep (konstanta) μ = Kesalahan pengganggu

3.9.2. Uji Asumsi Klasik

Menurut Utama (2009:89), sebelum model regresi digunakan, perlu dilakukan pengujian asumsi klasik terlebih dahulu yang meliputi Uji Normalitas, Uji Autokorelasi, Uji Multikolinieritas, dan Uji Heteroskedastisitas. Pengujian asumsi klasik ini dimaksudkan untuk memastikan bahwa model yang diperoleh benar-benar memenuhi asumsi dasar dalam analisis regresi.

1) Uji Normalitas

Uji normalitas bertujuan untuk menguji apakah dalam residual dari model regresi yang dibuat berdistribusi normal ataukah tidak. Model regresi yang baik adalah memiliki distribusi residual yang normal atau mendekati normal. Umumnya regresi dengan residual yang berdistribusi normal diperoleh dari variabel terikat dan variabel bebas keduanya mempunyai distribusi normal ataukah tidak. Jika tidak normal, maka prediksi yang dilakukan dengan data tersebut akan tidak baik, atau dapat memberikan hasil prediksi yang menyimpang.

xxxi

titik-titik menyebar mendekati garis diagonal maka data tersebut dianggap berdistibusi normal. Kedua, dapat dilakukan dengan Uji Kolmogorov-Smirnov. Persyaratannya adalah apabila asymp. Sig. (2 tailed) > 5%, maka dapat dikatakan data telah terdistribusi normal (Utama, 2009:99).

2) Uji Autokorelasi

Untuk melacak adanya autokorelasi atau pengaruh data dari pengamatan sebelumnya dalam model regresi dilakukan uji autokorelasi. Jika suatu model regresi mengandung gejala autokorelasi, maka prediksi yang dilakukan dengan model tersebut akan tidak baik atau dapat memberikan hasil prediksi yang menyimpang. Uji autokorelasi dapat dilakukan degan uji Durbin-Watson (DW-test) terhadap variabel pengganggu (disturbance error term). Bila angka DWberada diantara DU < DW < 4 – DU berarti tidak terjadi gejala autokorelasi (Ghozali, 2006:124). Dalam uji DW ini, kriteria yang harus dipenuhi adalah sebagai berikut. Nilai (D-W) test tersebut dibandingkan dengan nilai t tabel dengan menggunakan tingkat keyakinan sebesar 95 persen :

1) bila du < dw < 4-du, maka tidak terjadi autokorelasi 2) bila dw < dl, berarti terjadi autokorelasi positif 3) bila dw > 4-dl, berarti terjadi autokorelasi negatif

4) bila dl<dw<du atau 4-du<dw<4-dl, maka tidak dapat disimpulkan mengenai ada tidaknya autokolerasi.

2) Uji Multikolinieritas

xxxii

4) Uji Heteroskedastisitas

Uji heteroskedastisitas bertujuan menguji apakah dalam model regresi terjadi ketidaksamaan varians dari residual satu pengamatan ke pengamatan yang lain. Model regresi yang baik adalah yang tidak mengandung gejala heteroskedastisitas atau mempunyai varians homogen. Jika suatu model regresi yang mengandung gejala heteroskedastis akan memberikan hasil prediksi yang menyimpang. Mendeteksi ada atau tidaknya heteroskedastisitas dapat dilakukan dengan Uji Glejser. Uji Glejser dilakukan dengan cara meregresikan variabel bebas terhadap absolut residual. Model regresi yang tidak mengandung gejala heteroskedastisitas adalah apabila signifikansi variabel bebasnya terhadap nilai absolut residual statistik di atas α = 0,05 (Ghozali, 2006:108).

3.9.3. Pengujian Hipotesis 3.9.3.1Uji Parsial (t-test)

Uji t digunakan untuk membuktikan hipotesis kedua yang menyatakan bahwa variabel bebassecara parsial berpengaruh signifikan terhadap variabel terikat, dengan langkah-langkah sebagaiberikut :

(1) Merumuskan hipotesis

H0 : bi(i = 1,2,3,4) = 0 artinya secara parsial variabel DJI, FTSE100,ASX 200, SSE Composite Index, N225, STI berpengaruh tidak signifikan terhadap variabel IHSG. H1 : bi(i = 1,2,3,4) ≠0 artinya secara parsial variabel DJI, FTSE100, ASX 200, SSE

Composite Index, N225, STI berpengaruh signifikan terhadap variabel IHSG. (2) Menentukan taraf nyata pada (α) = 5% dan df = (α ; n-k) untuk menghitung t tabel (uji

satu sisi). Pada pengujian satu sisi, tingkat signifikansi yang digunakan dikalikan dua (Utama, 2009), sehingga df = (α.2 ; n-k)

(3) Menentukan besarnya t hitung, yang diperoleh dari hasil regresi dengan bantuan program SPSS.

(4) Kriteria Pengujian

H0 diterima bila :thitung ≤ ttabel H0 ditolak bila : thitung > ttabel

Alternatif lain adalah dengan menggunakan bantuan program SPSS 16.0, dengan kriteria pengujian adalah :

xxxiii

Apabila tingkat signifikan t>α = 0,05 maka H0 diterima

3.9.3.2 Uji Koefisien determinasi R2

Berdasarkan hasil regresi berganda tersebut, maka selanjutnya dapat dianalisis koefisien determinasinya (R2) yaitu koefisien determinasi simultan untuk mengukur secara serempak dampak variabel independen (X1, X2, X3, X4, X5, X6) terhadap variabel dependen (Y). Jika (R2) yang diperoleh mendekati 1 (satu), maka dapat dikatakan semakin kuat model tersebut menerangkan variasi variabel bebas terhadap variabel terikat. Sebaliknya, jika (R2) makin mendekati 0 (nol), maka semakin lemah variasi variabel bebas terhadap variabel terikat.

3.10. Model Penelitian

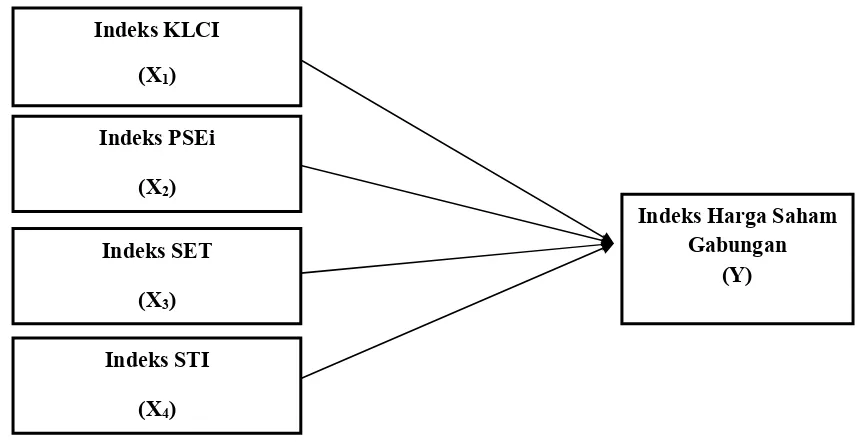

Berdasarkan rumusan hipotesis penelitian tersebut, diperoleh bentuk model penelitian pada penelitian ini yang disajikan pada Gambar 3.1 berikut ini.

Gambar 3.1 Pengaruh KLCI, PSEi, SET dan STI tehrhadap IHSG

Indeks KLCI (X1)

Indeks PSEi (X2)

Indeks SET (X3)

Indeks STI (X4)

Indeks Harga Saham Gabungan

xxxiv

BAB 4

HASIL DAN PEMBAHASAN

4.1. Gambaran Umum Indeks Harga Saham

1) Indeks Harga Saham Gabungan

Indeks Harga Saham Gabungan (disingkat IHSG, dalam Bahasa Inggris disebut juga Jakarta Composite Index, JCI, atau JSX Composite) merupakan salah satu indeks pasar saham yang digunakan oleh Bursa Efek Indonesia (BEI; dahulu Bursa Efek Jakarta (BEJ)). Diperkenalkan pertama kali pada tanggal 1 April1983, sebagai indikator pergerakan harga saham di BEJ, Indeks ini mencakup pergerakan harga seluruh saham biasa dan saham preferen yang tercatat di BEI. Hari Dasar untuk perhitungan IHSG adalah tanggal 10 Agustus1982. Pada tanggal tersebut, Indeks ditetapkan dengan Nilai Dasar 100 dan saham tercatat pada saat itu berjumlah 13 saham.Posisi intraday tertinggi yang pernah dicapai IHSG adalah 5.251,296 poin yang tercatat pada tanggal 21 Mei 2013. Sementara posisi penutupan tertinggi yang pernah dicapai adalah 5.214,976 pada tanggal 20 Mei 2013.

Sumber: http://id.wikipedia.org/wiki/Indeks_Harga_Saham_Gabungan

2) Kuala Lumpur Composite Index

Bursa Malaysia, dahulu dikenal sebagai Bursa Saham Kuala Lumpur (KLSE, Kuala Lumpur Stock Exchange), adalah sebuah perusahaan induk bursa yang memberikan layanan berbeda yang berkaitan dengan perdagangan derivatif dan sekuritas dan lain-lain.

Indeks pasar saham pertama untuk Bursa Malaysia adalah Indeks Komposit Kuala Lumpur (KLCI). Namun, pada Juni 2006, satu seri indeks baru dikembangkan secara bersama oleh Bursa Malaysia dan FTSE berkumpul telah diperkenalkan. Pada 7 November, indeks komposit akhirnya mencapai 1.000 poin dan ditutup pada 1.003,28. Ia adalah sebagian didorong oleh dagangan kokoh semalaman Wall Street. KLCI adalah diperkirakan untuk menyetujui 1.000 tanda lagi. Saat di pertengahan-Maret 2007, permodalan pasar diperkirakan berjumlah RM927.8 miliar (AS$270 miliar).

xxxv

3) Philippine Stock Exchange Index

Bursa Saham Filipina (PSE: PSE) adalah salah satu dari dua bursa saham di Filipina, satunya lagi adalah Philippine Dealing Exchange. PSE merupakan salah satu bursa saham utama di Asia Tenggara dan juga merupakan pasar saham pertama di Asia dan yang beroperasi terlama sejak tahun 1927. PSE memiliki dua tempat perdagangan, satu di Kota Makati dan satu lagi di Kota Pasig.

Indeks utama untuk PSE adalah PSEi, yang terdiri dari kumpulan tetap tiga puluh (30) perusahaan yang terdaftar. The PSEi mengukur perubahan relatif dalam kapitalisasi pasar mengambang-disesuaikan bebas dari 30 terbesar dan paling aktif saham biasa yang terdaftar di PSE itu. Pemilihan perusahaan di PSEi didasarkan pada seperangkat kriteria yang spesifik float publik, likuiditas dan kapitalisasi pasar. Ada juga enam indeks berbasis sektor serta lebih luas indeks saham semua.

Sumber : https://id.wikipedia.org/wiki/Bursa_Saham_Filipina

4) Indeks Stock Exchange Thailand

Bursa Saham Thailand (SET) adalah bursa saham Thailand yang terletak di Bangkok. Per 31 Desember 2007, Pendirian pasar sekuritas resmi disetujui dan diatur pada awalnya diusulkan sebagai bagian dari Rencana Pembangunan Ekonomi dan Sosial Nasional Kedua (1967-1971). Dalam menguraikan proposal untuk penciptaan pasar sekuritas diawasi, Rencana Pembangunan Nasional Kedua menekankan bahwa peran pasar yang paling penting akan memobilisasi dana untuk mendukung Thailand industrialisasi dan pembangunan ekonomi. Pasar modal Thailand modern pada dasarnya dapat dibagi menjadi dua tahap, dimulai dengan "The Thailand Stock Exchange" yang milik pribadi, diikuti dengan pembentukan "Thailand Stock Exchange".

xxxvi

Sumber :https://id.wikipedia.org/wiki/Indeks_SET

5) Indeks Straits Times

Indeks Straits Times (STI) adalah sebuah indeks pasar sahamberdasarkan kapitalisasi di Bursa efek Singapura. Indeks ini digunakan untuk mendata dan memonitor perubahan harian dari 30 perusahaan terbesar di pasar saham Singapura dan sebagai indikator utama dari performa pasar di Singapura. Indeks ini bersama-sama dihitung dengan Singapore Press Holdings (SPH), Singapore Exchange (SGX) dan FTSE Group (FTSE).

Sumber: http://id.wikipedia.org/wiki/Indeks_Straits_Times

4.2. Hasil Penelitian

4.2.1 Deskripsi Variabel Penelitian

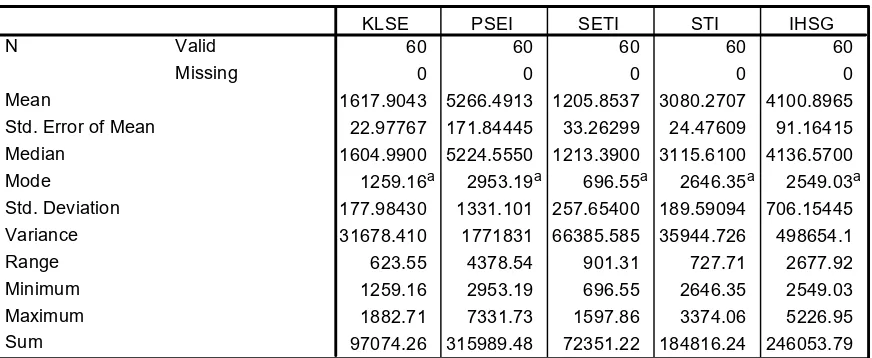

Variabel yang digunakan dalam penelitian ini terdiri dari variabel dependen dan variabel independen. Variabel dependen dalam penelitian ini adalah IHSG (Y). Variabel independen pada penelitian ini yang mempengaruhi IHSG adalah Kuala Lumpur Composit Indeks (X1), Indeks PSEi (X2), Indeks SET (X3) dan Indeks Straits Times (X4). Berdasarkan data indeks harga saham (penutupan) pada setiap bulan periode September 2010-Desember 2014 yang diperoleh dari www.finance.yahoo.com maka diperoleh hasil analisis deskriptif statistik pada Tabel 4.1 berikut ini.

Tabel 4.1 Hasil Analisis Deskriptif Statistik

Statistics

60 60 60 60 60

0 0 0 0 0

1617.9043 5266.4913 1205.8537 3080.2707 4100.8965

22.97767 171.84445 33.26299 24.47609 91.16415

1604.9900 5224.5550 1213.3900 3115.6100 4136.5700

1259.16a 2953.19a 696.55a 2646.35a 2549.03a

177.98430 1331.101 257.65400 189.59094 706.15445

31678.410 1771831 66385.585 35944.726 498654.1

623.55 4378.54 901.31 727.71 2677.92

1259.16 2953.19 696.55 2646.35 2549.03

1882.71 7331.73 1597.86 3374.06 5226.95

97074.26 315989.48 72351.22 184816.24 246053.79

Valid

KLSE PSEI SETI STI IHSG

xxxvii

Tabel 4.1 menunjukkan bahwa jumlah data yang digunakan dalam penelitian ini berjumlah 60 sampel data. Berdasarkan perhitungan selama periode pengamatan dapat terlihat bahwa IHSG terendah adalah sebesar 2.549,03 sementara nilai tertinggi IHSG adalah sebesar 5.226,95. Nilai rata-rata IHSG adalah sebesar 4.100,7465 dengan standar deviasi sebesar 706,12 Standar deviasi yang cukup besar ini menunjukkan bahwa nilai IHSG berfluktuasi tajam pada periode yang diteliti.

Pada Indeks KLCI berdasarkan Tabel 4.1 dapat dilihat bahwa nilai rata-rata Indeks KLCI adalah sebesar 1617.9043 dimana nilai terendah adalah sebesar 1.259,16. Nilai tertinggi KLCI adalah sebesar 18.828,71. Nilai standar deviasi dari Indeks KLCI adalah sebesar 177,9843. Ini menunjukkan bahwa Indeks KLCI berfluktuasi pada periode Januari 2010 sampai dengan Desember 2014.

Pada indeks PSEi yang ditunjukkan pada Tabel 41 nilai rata-rata Indeks PSEi adalah sebesar 5.266,4913 dengan nilai terendah adalah sebesar 2.953,19 sedangkan nilai tertinggi adalah sebesar 7.331,73 Nilai standar deviasi dari Indeks PSEi adalah sebesar 1.331, 101. Hal ini berarti, Indeks PSEi berfluktuasi sangat tajam selama periode penelitian

Hasil statistik deskriptif Indeks SETI yang ditunjukkan pada Tabel 4.1 diperoleh nilai rata-rata Indeks N225 adalah sebesar 1.205,8537 Nilai terendah Indeks SETI adalah sebesar 696,55, sedangkan nilai tertinggi dari Indeks SETI adalah sebesar 1.597,86. Nilai standar deviasi sebesar 257,654 menunjukkan bahwa Indeks SETI berfluktuasi cukup selama periode penelitian

Pada Indeks Straits Times (STI) yang ditunjukkan pada Tabel 4.1, menunjukkan nilai rata-rata Indeks Straits Times sebesar 3080,2707 dengan nilai terendah adalah sebesar 2646.35 sedangkan nilai tertinggi adalah sebesar 3374.06. Nilai standar deviasi dari indeks Straits Times adalah sebesar 189.59094. Hal ini berarti, indeks Straits Times berfluktuasi selama periode penelitian:

5.2.2.Uji Asumsi Klasik

xxxviii

1) Uji Normalitas

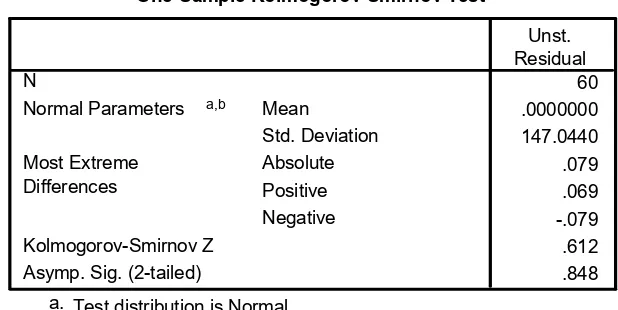

Uji normalitas bertujuan untuk menguji apakah dalam variabel pengganggu atau residual dari model regresi yang dibuat berdistribusi normal ataukah tidak. Model regresi yang baik adalah memiliki distribusi residual yang normal atau mendekati normal. Umumnya regresi dengan residual yang berdistribusi normal diperoleh dari variabel terikat dan variabel bebas keduanya mempunyai distribusi normal ataukah tidak. Uji statistik yang digunakan untuk menguji normalitas residual dalam penelitian ini adalah uji statistik non-parametrik Kolmogorov-Smirnov (K-S). Apabila Asymp. Sig (2-tailed) > α (0,05) maka dikatakan data terdistribusi normal (Ghozali, 2006:164). Pada Tabel 4.2 dapat diketahui bahwa nilai signifikansi sebesar 0,848 (0,848 > 0,05). Hal ini berarti model regresi berdistribusi normal.

Tabel 5.2 Hasil Uji Normalitas

One-Sample Kolmogorov-Smirnov Test

Sumber : Lampiran 4 (data diolah)

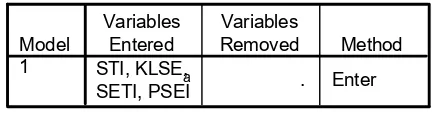

2) Uji Autokorelasi

xxxix

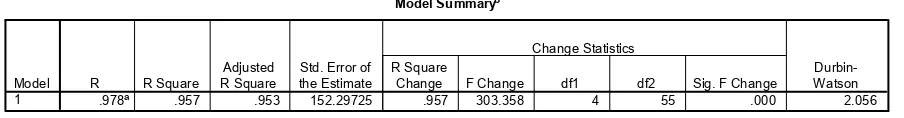

autokorelasi dapat diobati dengan metode first difference, yaitu mengestimasi nilai ρ berdasarkan Durbin-Watson d statistik. Pada penelitian ini menggunakan n (jumlah data) = 64 dan k' (jumlah variabel bebas) = 4, maka diperoleh nilai dL =1,4443 dan dU = 1,7274. Hasil uji autokorelasi dengan menggunakan Durbin-Watson (D-W) test disajikan pada Tabel 4.3 berikut ini.

Tabel 4.3 Hasil Uji Autokorelasi

Model Summaryb

.978a .957 .953 152.29725 .957 303.358 4 55 .000 2.056

Model 1

R R Square

Adjusted R Square

Std. Error of the Estimate

R Square

Change F Change df1 df2 Sig. F Change Change Statistics

Durbin-Watson

Predictors: (Constant), STI, KLSE, SETI, PSEI a.

Dependent Variable: IHSG b.

Berdasarkan Tabel 4.3 diperoleh nilai Durbin-Watson (D-W) sebesar 2,056. Nilai tersebut berada diantara dU = 1,7274 dan 4 - dU = 2,2726 atau 1,7274 < 2,056 < 2,2726 yang merupakan daerah bebas autokorelasi atau model regresi yang dibuat tidak mengandung gejala autokorelasi, sehingga layak dipakai untuk memprediksi.

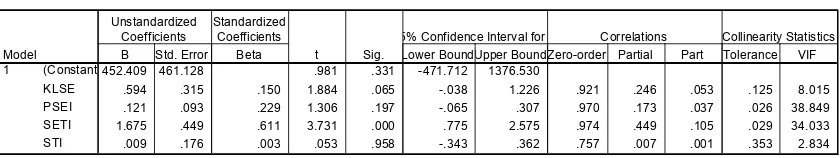

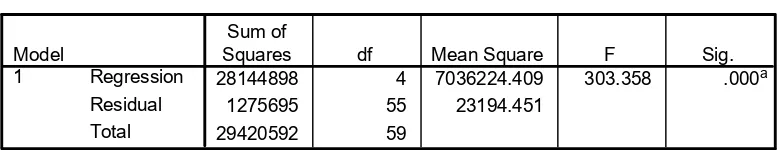

3) Uji Multikolinieritas

xl Tabel 4.4 Hasil Uji Multikolinieritas

Coefficientsa

452.409 461.128 .981 .331 -471.712 1376.530

.594 .315 .150 1.884 .065 -.038 1.226 .921 .246 .053 .125 8.015

.121 .093 .229 1.306 .197 -.065 .307 .970 .173 .037 .026 38.849

1.675 .449 .611 3.731 .000 .775 2.575 .974 .449 .105 .029 34.033

.009 .176 .003 .053 .958 -.343 .362 .757 .007 .001 .353 2.834

(Constant)

t Sig. Lower BoundUpper Bound 95% Confidence Interval for B

Zero-order Partial Part

Berdasarkan hasil uji multikolinieritas yang ditunjukkan pada Tabel 4.4 diperoleh

hasil bahwa Indeks PSEi dan SETI mengalami gejala multikolinieritas dengan nilai VIF

yang diatas 10 dan nilai tolerance yang lebih kecil dari 0,1. semua variabel independen

dari model regresi tidak terdapat multikolinieritas yang ditunjukkan oleh nilai VIF yang

dibawah 10 dan nilai tolerance yang lebih besar dari 0,1. Ini menunjukkan bahwa model

regresi ini bebas dari multikolinieritas.

4) Uji Heteroskedastisitas

Uji heteroskedastisitas bertujuan menguji apakah dalam model regresi terjadi ketidaksamaan varians dari residual satu pengamatan ke pengamatan yang lain. Model regresi yang baik adalah yang tidak mengandung gejala heteroskedastisitas atau mempunyai varians homogen. Model regresi yang baik adalah yang homoskedastisitas atau tidak terjadi heteroskedastisitas (Ghozali, 2006:139). Mendeteksi ada atau tidaknya heteroskedastisitas dapat dilakukan dengan Uji Glejser. Uji Glejser dilakukan dengan cara meregresikan variabel bebas terhadap absolut residual. Model regresi yang tidak mengandung gejala heteroskedastisitas adalah apabila signifikansi variabel bebasnya terhadap nilai absolut residual statistik di atas α = 0,05 (Ghozali, 2006:108). Hasil uji heteroskedastisitas disajikan pada Tabel 5.5 berikut.

xli

Dependent Variable: Abs. Unst. Residual b.

Coefficientsa

439.343 273.004 1.609 .113

.045 .187 .089 .241 .811

.045 .055 .658 .811 .421

-.234 .266 -.669 -.880 .383

-.113 .104 -.239 -1.089 .281

(Constant)

Dependent Variable: Abs. Unst. Residual a.

Berdasarkan Tabel 5.5 dapat dilihat bahwa probabilitas signifikansi semua variabel bebasnya lebih besar daripada taraf nyata (α) yaitu 0,05. Jadi dapat disimpulkan bahwa tidak terjadi gejala heteroskedastisitas.

5.2.3Analisis Regresi Linier Berganda

Analisis regresi linier berganda digunakan untuk mengetahui arah dan besarnya pengaruh indeks Dow Jones, FTSE100, Nikkei 225, ASX, SSE dan Straits Times terhadap Indeks Harga Saham Gabungan Indonesia periode September 2008-Desember 2013 secara parsial dengan menggunakan SPSS 16.0 for windows. Hasil regresi linier berganda untuk penelitian ini dapat dilihat dalam Tabel 4.6 berikut.

Tabel 5.6 Hasil Analisis Regresi Linier Berganda

xlii

Coeffic

452.409 461.128 .981 .331

.594 .315 .150 1.884 .065

.121 .093 .229 1.306 .197

1.675 .449 .611 3.731 .000

.009 .176 .003 .053 .958

(Constant)

Berdasarkan analisis dari Tabel 5.6, maka diperoleh persamaan regresi linier berganda sebagai berikut :

Persamaan regresi tersebut dapat diuraikan sebagai berikut.

α = -2,275 artinya jika nilai variabel DJI, FTSE100, N225, ASX 200, SSE dan STI sama dengan nol, maka nilai harga saham sebesar -2,275 persen.

b1 = 1,045 artinya bahwa setiap peningkatan 1 persen DJI, maka IHSG akan mengalami peningkatan sebesar 1,045 persen dengan asumsi variabel lainnya konstan.

b2 = –0,083 artinya bahwa setiap peningkatan 1 persen FTSE100, maka IHSG akan mengalami penurunan sebesar 0,083 persen dengan asumsi variabel lainnya konstan.

xliii

b4 = - 0, 715 artinya bahwa setiap peningkatan 1 persen N225, maka IHSG akan mengalami penurunan sebesar 0, 715 persen dengan asumsi variabel lainnya konstan.

b5 = - 0,135 artinya bahwa setiap peningkatan 1 persen SSE, maka IHSG akan mengalami penurunan sebesar 0,135 persen dengan asumsi variabel lainnya konstan.

b6 = 1,258 artinya bahwa setiap peningkatan 1 persen STI, maka IHSG akan mengalami peningkatan sebesar 1,258 persen dengan asumsi variabel lainnya konstan.

5.3 Pengujian Hipotesis

5.3.1 Pengaruh DJI, FTSE100, N225, ASX200, SSE dan STI terhadap IHSG

Pengujian parsial bertujuan untuk mengetahui signifikan atau tidaknya pengaruh masing-masing variabel bebas terhadap Indeks Harga Saham Gabungan (IHSG) periode Januari 2010 - Desember 2014. Untuk mengetahui pengaruh masing-masing variabel bebas (X1, X2, X3, X4, X5, X6 ) terhadap variabel terikat (Y) dipergunakan uji t yang pengujiannya dilakukan dengan uji satu sisi. Penjelasan pengaruh masing-masing variabel bebas (DJI, FTSE100, N225 dan STI) secara parsial terhadap variabel terikat (IHSG) yaitu sebagai berikut.

1) Pengaruh DJI (X1) terhadap IHSG (Y)

Berdasarkan Tabel 4.6, koefisien DJI (X1) secara parsial menunjukkan nilai positif sebesar 0,960 yang berarti bahwa peningkatan DJI menyebabkan kenaikan IHSG dan penurunan DJI juga akan menyebabkan penurunan terhadap IHSG. Pada Tabel 4.6 juga dapat dilihat bahwa nilai t-hitung DJI adalah sebesar 6,768 dengan tingkat signifikansi sebesar 0,000. Nilai signifikansi DJI lebih kecil dari 5% dan nilai t-hitung (6,768) lebih besar dari t-tabel 1,296, ini berarti indeks Dow Jones (DJI) berpengaruh signifikan terhadap IHSG.

2) Pengaruh FTSE100 (X2) terhadap IHSG (Y)

xliv

terhadap IHSG. Pada Tabel 4.6 juga dapat dilihat bahwa nilai t-hitung FTSE100 adalah sebesar -0,259 dengan tingkat signifikansi sebesar 0,797. Nilai signifikansi FTSE100 lebih besar dari 5% dan nilai t-hitung (-0,259) lebih kecil dari t-tabel 1,296, ini berarti indeks FTSE100 berpengaruh tidak signifikan terhadap IHSG.

3) Pengaruh N225 (X3) terhadap IHSG (Y)

Berdasarkan Tabel 4.6, koefisien N225 (X3)secara parsial menunjukkan nilai negatif sebesar -0,132 yang berarti bahwa kenaikan N225 akan menyebabkan penurunan terhadap IHSG dan penurunan N225 juga akan menyebabkan kenaikan terhadap IHSG. Pada Tabel 4.6 juga dapat dilihat bahwa nilai t-hitung N225 adalah sebesar -1,062 dengan tingkat signifikansi sebesar 0,293. Nilai signifikansi N225 lebih besar dari 5% dan nilai t-hitung (-1,062 ) lebih kecil dari t-tabel 1,296, ini berarti indeks Nikkei 225 (N225) berpengaruh tidak signifikan terhadap IHSG.

4) Pengaruh ASX200 (X4) terhadap IHSG (Y)

Berdasarkan Tabel 4.6, koefisien ASX (X4) secara parsial menunjukkan nilai negatif sebesar -0,375 yang berarti bahwa peningkatan ASX akan menyebabkan penurunan terhadap IHSG dan sebaliknya penurunan ASX akan menyebabkan peningkatan terhadap IHSG. Pada Tabel 4.6 juga dapat dilihat bahwa nilai t-hitung ASX adalah sebesar -2,886 dengan tingkat signifikansi sebesar 0,006. Nilai signifikansi ASX lebih kecil dari 5% dan nilai t-hitung (-2,886 ) lebih kecil dari t-tabel -1,296, ini berarti Australian Securities Exchange (ASX) berpengaruh signifikan terhadap IHSG.

5) Pengaruh SSE (X5) terhadap IHSG (Y)

xlv

6) Pengaruh STI (X6) terhadap IHSG (Y)

Berdasarkan Tabel 4.6, koefisien STI (X4) secara parsialmenunjukkan nilai positif sebesar 0,455 yang berarti bahwa peningkatan STI akan menyebabkan kenaikan terhadap IHSG dan penurunan STI juga akan menyebabkan penurunan terhadap IHSG. Pada Tabel 4.6 juga dapat dilihat bahwa nilai t-hitung STI adalah sebesar 6,783 dengan tingkat signifikansi sebesar 0,000. Nilai signifikansi STI lebih kecil dari 5% dan nilai t-hitung (6,783 lebih besar dari t-tabel 1,296, ini berarti indeks Straits Times (STI) berpengaruh signifikan terhadap IHSG.

5.3.2 Uji koefisien determinasi (R2)

Koefisien determinasi merupakan besaran yang menunjukkan besarnya variasi variabel terikat yang dapat dijelaskan oleh variabel bebas. Koefisien determinasi ini digunakan untuk mengukur seberapa besar kemampuan variasi dari variabel bebas dalam menerangkan variasi variabel terikatnya. Nilai koefisien R square dapat dilihat pada Tabel 5.7 berikut.

Tabel 5.7 Hasil Uji Koefisien Determinasi (R2)

Model Summary

.978a .957 .953 152.29725

Model

Predictors: (Constant), STI, KLSE, SETI, PSEI a.

Dependent Variable: IHSG b.

ANOVAb

28144898 4 7036224.409 303.358 .000a

1275695 55 23194.451

Squares df Mean Square F Sig.

Predictors: (Constant), STI, KLSE, SETI, PSEI a.

Dependent Variable: IHSG b.

xlvi

dijelaskan oleh variabel DJI (X1), FTSE100 (X2), N225 (X3), ASX (X4) SSE (X5) dan STI (X6), sedangkan sisanya sebesar 7,6 persen diterangkan oleh variabel lain yang tidak termasuk dalam model penelitian ini.

5.4 Pembahasan Pengaruh Masing-masing Variabel 5.4.1 Pengaruh DJI terhadap IHSG

Hasil uji pada Tabel 5.6 menunjukkan bahwa indeks Dow Jones (DJI) berpengaruh positif dan signifikan terhadap IHSG periode Januari 2010 -Desember 2014. Berdasarkan perhitungan tersebut, telah menunjukkan bahwa hipotesis 1 yang diajukan dalam penelitian ini, yaitu “Indeks Dow Jones berpengaruh positif dan signifikan terhadap IHSG” terbukti.

Indeks Dow Jones merupakan rata-rata indeks harga saham terbesar di dunia yang berada di Pasar Modal Amerika, oleh karena itu pergerakan indeks Dow Jones dapat mempengaruhi hampir seluruh indeks harga saham dunia termasuk IHSG di Indonesia. Pengaruh indeks Dow Jones terhadap IHSG adalah positif, yang dapat diartikan bahwa kenaikan indeks Dow Jones akan mengakibatkan pula pada kenaikan IHSG, begitu juga sebaliknya jika indeks Dow Jones mengalami penurunan akan mengakibatkan penurunan terhadap IHSG. Krisis yang terjadi di Amerika mengakibatkan jatuhnya indeks Dow Jones telah memberikan sentimen negatif dari para investor terhadap IHSG Indonesia yang pada saat itu juga mengalami penurunan. Beberapa bulan setelah dikeluarkannya kebijakan oleh The FED, indeks Dow Jones telah mengalami kenaikan yang diikuti kenaikan beberapa indeks pasar modal di dunia termasuk Indonesia. Hal tersebut terjadi karena adanya sentimen positif dari para investor terhadap kondisi ekonomi dunia. Signifikansi yang ditunjukkan pada hasil penelitian ini menunjukkan bahwa investor di Indonesia sangat mempertimbangkan pergerakan DJI sebagai dasar acuan keputusan investasi. Pengaruh perubahan indeks Dow Jones terhadap IHSG telah menunjukkan bahwa pasar modal Amerika dan Indonesia terintegrasi.

Hasil penelitian ini menunjukkan bahwa indeks Dow Jones (DJI) berpengaruh positif dan signifikan terhadap IHSG yang mengkonfirmasi dan sejalan dengan penelitian yang telah dilakukan oleh Wijayanti (2013), Budi dkk. (2013), Chabachib dan Ardian (2011) yang menyatakan bahwa DJI berpengaruh positif dan signifikan terhadap IHSG.