VALUE RELEVANCE DARI PAJAK TANGGUHAN

Arny, Taufik HidayatAkuntansi, Fakultas Ekonomi Universitas Indonesia, Depok, 16424, Indonesia

E-mail: arny.arny@rocketmail.com

Abstrak

Penelitian ini bertujuan untuk menguji pengaruh corporate governance, tax aggressiveness, dan perubahan dalam ketentuan tarif pajak terhadap value relevance dari pajak tangguhan. Penelitian ini mengacu pada penelitian Chludek (2011). Corporate governance diukur dengan efektivitas dewan komisaris dan komite audit. Tax aggressiveness diukur dengan cash effective tax rate. Perubahan dalam ketentuan tarif pajak diukur dengan variabel dummy. Pengujian hipotesis ini menggunakan teknik regresi panel, dengan sampel 36 perusahaan yang terdaftar di Bursa Efek Indonesia selama tahun 2005-2012. Hasil penelitian ini menunjukkan bahwa informasi pajak tangguhan memiliki value relevance. Corporate governance tidak memiliki hubungan terhadap value relevance dari aset pajak tangguhan dan tidak dapat meningkatkan value relevance dari liabilitas pajak tangguhan. Tax aggressiveness tidak memiliki hubungan terhadap value relevance dari aset pajak tangguhan dan tidak menurunkan value relevance dari liabilitas pajak tangguhan. Perubahan dalam ketentuan tarif pajak meningkatkan value relevance aset pajak tangguhan dan menurunkan value relevance liabilitas pajak tangguhan.

Kata kunci : aset pajak tangguhan; corporate governance; liabilitas pajak tangguhan; perubahan dalam ketentuan tarif pajak; tax aggressiveness; value relevance

The Effect of Corporate Governance, Tax Aggressiveness, and Changes in Tax Rate to Value Relevance of Deferred Tax

Abstract

The objective of this research is to examine the effect of corporate governance, tax aggressiveness, and changes in tax rate to value relevance of deferred tax. This research refers to previous research conducted by Chludek (2011). Corporate governance is measured by effectiveness of board of commissioners and audit committees. Tax aggressiveness is measured by cash effective tax rate. Changes in tax rate is measured by dummy variable. Testing hypothesis are conducted using panel regression technique, with 36 sample companies listed in Indonesia Stock Exchange during 2005-2012. The result of this research shows that information of deferred tax have value relevance. Corporate governance does not have a relationship with value relevance of deferred tax asset and does not increase value relevance of deferred tax liability. Tax aggressiveness does not have a relationship with value relevance of deferred tax asset and does not decrease value relevance of deferred tax liability. Changes in tax rate increase value relevance of deferred tax asset dan decrease value relevance of deferred tax liability.

Keywords : changes in tax rate; corporate governance; deferred tax asset; deferred tax liability; tax aggressiveness, value relevance

1 Pendahuluan

PSAK No. 46 efektif diterapkan di Indonesia pada 1 Januari 1999 untuk mencabut dan memperbaharui PSAK No. 16 paragraf 77 tentang Pajak Penghasilan. PSAK No. 16 paragraf 77 tidak mewajibkan perusahaan untuk mengakui pajak tangguhan dalam laporan posisi keuangannya. Pajak tangguhan merupakan dampak PPh di masa yang akan datang (future tax effect), yang disebabkan oleh perbedaan temporer (waktu) antara perlakuan akuntansi dan perpajakan serta kerugian fiskal yang masih dapat dikompensasikan di masa yang akan datang (tax loss carry forward). Selisih dari perbedaan temporer tersebut ditangguhkan dan nantinya akan habis dalam jangka panjang. Pengakuan pajak tangguhan dalam laporan posisi keuangan diharapkan dapat berdampak pada arus kas masa depan dan seharusnya dapat menjadi suatu bahan pertimbangan bagi investor dalam menentukan nilai perusahaan seperti halnya akrual. Namun apakah pajak tangguhan memiliki value relevance untuk pengambilan keputusan?

Amir et al. (1997) dan Ayers (1998) menyimpulkan informasi pajak tangguhan memiliki value relevance dan investor menghargai pajak tangguhan sebesar nilai diskonto atas jumlah yang terpulihkan di masa depan. Chludek (2011) menunjukkan bahwa investor pada umumnya tidak mempertimbangkan pajak tangguhan sebagai informasi yang relevan terhadap nilai sebuah perusahaan, terkecuali bila nilai aset pajak tangguhan bersihnya besar.

Value relevance dari pajak tangguhan dipengaruhi oleh kualitas dari informasi

akuntansi. Kerangka dasar penyusunan dan penyajian laporan keuangan (KDPPLK) menyebutkan bahwa kualitas informasi akuntansi dipengaruhi oleh dua karakteristik kualitatif, yakni relevance dan reliable. Keandalan informasi akuntansi yang dihasilkan dan disajikan oleh sebuah perusahaan juga dapat tercermin melalui praktik corporate governance nya. Habib & Azim (2008) menyimpulkan bahwa perusahaan dengan struktur corporate

governance yang kuat dapat menghasikan laporan keuangan yang memiliki value relevance

lebih tinggi.

Selama ini, pajak dianggap sebagai beban yang dapat mengurangi laba sebuah perusahaan yang memungkinkan perusahaan menjadi agresif dalam menghindari pajak. Frank et al. (2009) menemukan hubungan positif signifikan antara agresivitas pelaporan pajak dengan agresivitas pelaporan keuangan. Pajak tangguhan yang terus meningkat mengindikasikan bahwa perusahaan di US terlibat dalam meningkatnya praktik agresivitas pelaporan pajak dan keuangan dari tahun 1993 hingga 2003 (Boynton et al., 2005 dalam Frank et al., 2009).

Penurunan tarif pajak dapat berdampak pada nilai pajak tangguhan yang diakui karena nilai pajak tangguhan tersebut harus disesuaikan dengan tarif pajak yang berlaku. Namun apakah penurunan nilai pajak tangguhan tersebut dapat mempengaruhi penilaian investor? Chen & Schoderbek (2000) menyimpulkan bahwa perubahan tarif pajak tidak mempengaruhi value relevance dari pajak tangguhan. Prakoso & Martani (2012) menemukan bahwa perubahan tarif pajak mempengaruhi value relevance dari pajak tangguhan hanya pada t+1 perubahan tarif pajak.

Penelitian terdahulu cenderung menghubungkan besaran nilai pajak tangguhan dan ketidakpastian arus kas masa depan. Namun, belum terdapat penelitian yang menghubungkan

value relevance dari pajak tangguhan dengan praktik corporate governance, tax aggressiveness, serta pengaruh dari perubahan dalam ketentuan tarif pajak dan hal tersebut

juga yang menjadi salah satu kontribusi dalam penelitian ini.

2 Tinjauan Literatur dan Hipotesis Penelitian 2.1 Pajak Tangguhan dan Value Relevance

Pajak tangguhan meliputi aset pajak tangguhan dan liabilitas pajak tangguhan, yang merupakan salah satu bagian dari informasi akuntansi. Chludek (2011) menyebutkan teori

liability view yang dianut oleh IFRS dimana liabilitas (aset) pajak tangguhan memiliki

konsekuensi liabilitas (manfaat) di masa depan dan seharusnya berkontribusi negatif (positif) terhadap nilai perusahaan. Pajak tangguhan timbul akibat adanya perbedaan temporer yang disebabkan oleh perbedaan perhitungan menurut akuntansi dan perhitungan menurut pajak. Selisih perbedaan tersebut bersifat temporer dan akan habis dalam jangka panjang.

Amir et al. (1997) menemukan bahwa sebagian dari komponen pajak tangguhan dapat menghasilkan informasi yang memiliki value relevance dan investor menghargai pajak tangguhan sebesar nilai diskonto atas jumlah yang terealisasinya di masa depan. Ayers (1998) membuktikan bahwa pemisahan informasi pajak tangguhan antara DTA dan DTL dalam SFAS No. 109 dapat menyediakan informasi pajak tangguhan yang relevansi nilainya lebih tinggi. Chang et al. (2009) menyimpulkan bahwa hanya aset pajak tangguhan yang memiliki

value relevance.

Huss dan Zhao (1991) dan Lev dan Nissim (2004) menemukan bahwa investor tidak mengganggap pajak tangguhan memiliki value relevance. Chen & Schoderbek (2000) menyimpulkan bahwa investor tidak paham mengenai ketentuan dari pajak tangguhan dan analis juga tidak memperhitungkan informasi mengenai pajak tangguhan dalam memprediksi

laba. Chludek (2011) membuktikan bahwa pada umumnya investor tidak mempertimbangkan pajak tangguhan untuk menyampaikan informasi yang relevan dalam menilai value sebuah perusahaan, terkecuali bila nilai aset pajak tangguhan bersihnya besar. Berdasarkan hasil penelitian Chludek (2011) sebagai penelitian terkini, peneliti mengajukan hipotesis:

H1a: Infomasi aset pajak tangguhan memiliki value relevance. H1b: Infomasi liabilitas pajak tangguhan memiliki value relevance.

2.2 Praktik Corporate Governance dan Value Relevance dari Pajak Tangguhan Akibat dari kasus Enron terkait dengan kecurangan pelaporan keuangan, pada tahun 2002 pemerintah Amerika Serikat menerbitkan Sarbanes-Oxley Act (SOX) sebagai regulasi untuk melindungi investor yang berpengaruh secara luas mengarahkan perubahan ekstensif dalam sistem pengungkapan dan pelaporan keuangan perusahaan publik. SOX telah mencakup syarat pengungkapan yang cukup terkait infomasi keuangan, keterangan mengenai pencapaian kinerja manajemen, kode etik bagi eksekutif di bidang keuangan, independensi komite audit yang efektif, dan pembaharuan good corporate governance sehingga SOX dapat bermanfaat bagi perusahaan publik untuk menerapkan corporate governance yang efektif agar manajemen dapat menghasilkan laporan yang andal.

Keandalan informasi akuntansi juga dapat tercermin dari praktik corporate

governance. Black et al. (2006) menyimpulkan bahwa terdapat hubungan positif yang kuat

antara struktur corporate governance dengan nilai pasar sebuah perusahaan. Habib & Azim (2008) juga menemukan bahwa perusahaan-perusahaan yang memiliki struktur corporate

governance yang kuat akan memberikan value relevance yang tinggi pada laporan

keuangannya. Herawaty (2008) menemukan bahwa corporate governance memiliki pengaruh yang signifikan terhadap nilai perusahaan. Dapat disimpulkan bahwa corporate governance memiliki value relevance atas informasi akuntansi. Pajak tangguhan merupakan salah satu informasi akuntansi yang digunakan dalam pengukuran laporan keuangan sehingga tentu

corporate governance juga mempengaruhi value relevance dari pajak tangguhan.

Namun selama ini belum terdapat penelitian yang spesifik melihat pengaruh dari

corporate governance terhadap value relevance dari pajak tangguhan, sehingga berdasarkan

penelitian terdahulu yang telah ada, peneliti mengajukan hipotesis:

H2a: Praktik corporate governance meningkatkan value relevance dari aset pajak tangguhan.

H2b: Praktik corporate governance meningkatkan value relevance dari liabilitas pajak tangguhan.

2.3 Tax Aggressiveness dan Value Relevance dari Pajak Tangguhan

Selama ini, pajak dianggap sebagai beban yang dapat mengurangi laba sebuah perusahaan. Oleh karena itu, banyak perusahaan yang menjadi agresif dalam menghindari pajak. Agresivitas pajak dapat dilakukan secara legal (tax avoidance) dengan memanfaatkan berbagai celah dari peraturan pajak, yang dapat diukur dengan efektivitas pembayaran pajak.

Dyreng et al. (2008) mengukur penghindaran pajak perusahaan jangka panjang dengan long run cash effective tax rate dan menemukan hasil yang signifikan dimana perusahaan-perusahaan di US berhasil menghindari sebagian besar pajak penghasilan badan dalam periode waktu yang berkelanjutan. Frank et al. (2009) menemukan hubungan positif yang kuat antara agresivitas pelaporan pajak dengan agresivitas pelaporan keuangan, dimana

book tax nonconformity memungkinkan perusahaan untuk mengelola pendapatan menurut

akuntansi lebih tinggi dibandingkan dengan pendapatan menurut pajak dalam periode pelaporan yang sama. Boynton et al. (2005) dalam Frank (2009) menemukan bahwa pajak tangguhan perusahaan US terus meningkat dari tahun 1993 hingga 2003, yang mengindikasikan perusahaan-perusahaan tersebut terlibat dalam meningkatnya praktik agresivitas pelaporan pajak dan keuangan selama periode tersebut.

Effective tax rate yang rendah dapat mengindikasikan adanya penghindaran pajak

yang dilakukan perusahaan dengan pelaporan pajak yang agresif. Pelaporan pajak yang agresif menunjukkan bahwa perusahaan tidak membayar pajak pada jumlah yang seharusnya dan nilai pajak tangguhan yang disajikan cenderung overstated ataupun understated, sehingga tidak relevan bila informasi mengenai pajak tangguhan dalam laporan keuangan tersebut digunakan oleh para pembaca laporan keuangan.

Selama ini belum terdapat penelitian yang spesifik melihat pengaruh dari tax

aggressiveness terhadap value relevance dari pajak tangguhan, sehingga berdasarkan

penelitian terdahulu yang telah ada, peneliti mengajukan hipotesis:

H3a: Praktik tax aggressiveness menurunkan value relevance dari aset pajak tangguhan.

H3b: Praktik tax aggressiveness menurunkan value relevance dari liabilitas pajak tangguhan.

2.4 Ketentuan Tarif Pajak dan Value Relevance dari Pajak Tangguhan

Pada tahun 2009 dan 2010, Pemerintah Indonesia melakukan perubahan atas ketentuan tarif pajak PPh Badan, berupa pemerataan besaran lapisan dasar pengenaan pajak serta penurunan tarif pajak PPh badan. Penurunan tarif pajak tersebut dapat berdampak pada

nilai pajak tangguhan yang diakui karena nilai pajak tangguhan yang diakui harus disesuaikan berdasarkan tarif pajak yang berlaku. Oleh karena itu, penurunan tarif pajak dapat menurunkan nilai pajak tangguhan yang diakui dalam laporan posisi keuangan perusahaan. Namun apakah penurunan nilai pajak tangguhan tersebut dapat mempengaruhi penilaian investor terhadap akun pajak tangguhan?

Chen dan Schoderbek (2000) menemukan bahwa perubahan tarif pajak tidak mempengaruhi value relevance dari pajak tangguhan meskipun pajak tangguhan memiliki implikasi terhadap arus kas masa depan sebuah perusahaan. Penelitian di Indonesia mengenai perubahan tarif pajak dilakukan oleh Prakoso & Martani (2012) menemukan bahwa perubahan tarif pajak memiliki value relevance dari pajak tangguhan hanya pada t+1 perubahan tarif pajak karena adanya keterlambatan penerimaan informasi mengenai perubahan ketentuan tersebut. Berdasarkan penelitian terdahulu yang telah ada, peneliti mengajukan hipotesis:

H4a: Perubahan dalam ketentuan tarif pajak mempengaruhi value relevance dari aset pajak tangguhan.

H4b: Perubahan dalam ketentuan tarif pajak mempengaruhi value relevance dari liabilitas pajak tangguhan.

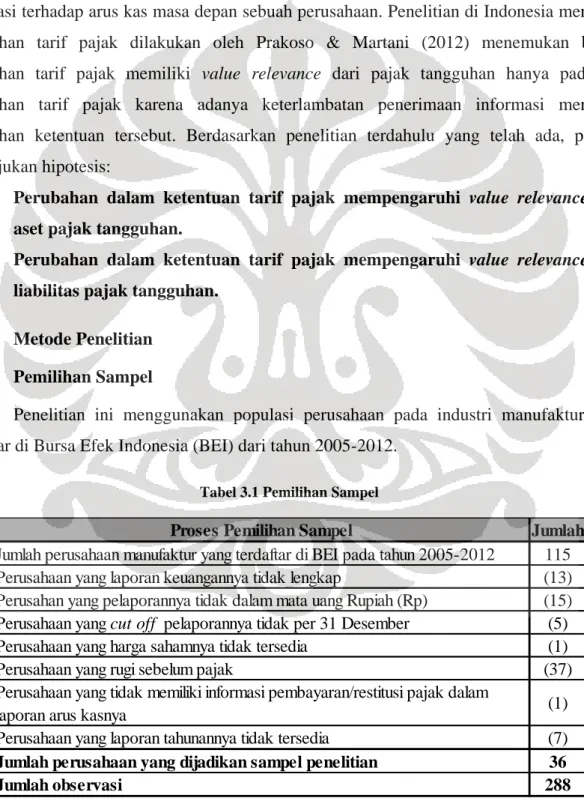

3 Metode Penelitian 3.1 Pemilihan Sampel

Penelitian ini menggunakan populasi perusahaan pada industri manufaktur yang terdaftar di Bursa Efek Indonesia (BEI) dari tahun 2005-2012.

Tabel 3.1 Pemilihan Sampel

Proses Pemilihan Sampel Jumlah

Jumlah perusahaan manufaktur yang terdaftar di BEI pada tahun 2005-2012 115

Perusahaan yang laporan keuangannya tidak lengkap (13)

Perusahan yang pelaporannya tidak dalam mata uang Rupiah (Rp) (15)

Perusahaan yang cut off pelaporannya tidak per 31 Desember (5)

Perusahaan yang harga sahamnya tidak tersedia (1)

Perusahaan yang rugi sebelum pajak (37)

Perusahaan yang tidak memiliki informasi pembayaran/restitusi pajak dalam

laporan arus kasnya (1)

Perusahaan yang laporan tahunannya tidak tersedia (7)

Jumlah perusahaan yang dijadikan sampel penelitian 36

Penelitian ini mengeluarkan perusahaan yang tidak melakukan pembayaran pajak pada tahun berjalan dan menggunakan perusahaan sampel yang memiliki nilai income before

tax positif (+) untuk mengukur cash ETR (Dyreng et al., 2008). Pengujian outliers dilakukan

untuk melihat keberadaan sampel yang berada di luar batas atas dan batas bawah dengan persamaan :

Batas atas (bawah) = rerata ± (3 x standar deviasi) (1)

Treatment atas data outliers dalam penelitian ini menggunakan winsorized approach

(Hermawan, 2009).

Penggunaan winsorized approach hanya dilakukan pada variabel tertentu yaitu pada variabel harga saham (PRICEMAR), liabilitas pajak tangguhan (DTL), dan cash effective tax

rate (cash ETR). Winsorized dilakukan pada variabel harga saham karena terdapat data

observasi dengan nilai harga saham yang jauh lebih besar dibandingkan dengan observasi lain dalam populasi penelitian. Sedangkan liabilitas pajak tangguhan menggunakan winsorized

approach dikarenakan kecenderungan nilai liabilitas pajak tangguhan yang jauh lebih besar

dibandingkan nilai dari aset pajak tangguhan dalam populasi penelitian. Batas bawah dan batas atas untuk cash ETR ialah sebesar 0 dan 1 (Dyreng et al., 2008), treatment ini dilakukan untuk menghapus nilai cash ETR negatif yang merupakan dampak dari restitusi pajak dan pembayaran pajak yang melebihi nilai pre-tax income yang mengakibatkan nilai cash ETR lebih dari 100%.

3.2 Model Penelitian

Penelitian ini menggunakan model Feltham dan Ohlson (1995). Model dasar yang digunakan dalam penelitian ini ialah:

PRICEMARit = β0 + β1BVit + β2NIit + Ɛit (2)

Persamaan dasar di atas menunjukkan bahwa harga saham merupakan fungsi dari nilai aset dan liabilitas, serta laba bersih. Chludek (2011) menggunakan model Feltham dan Ohlson (1995) yang menggunakan abnormal earnings. Namun peneliti mengganti variabel

abnormal earnings tersebut dengan laba bersih guna menghindari adanya bias dari

perhitungan abnormal earnings (Kallapur & Kwan, 2004). Aset dan liabilitas yang disajikan dalam laporan posisi keuangan sebuah perusahaan terdiri dari pajak tangguhan dan non pajak tangguhan, dan dapat dinyatakan sebagai berikut:

Berdasarkan persamaan (3) di atas, maka model dasar (2) penelitian ini dapat dikembangkan menjadi model berikut:

PRICEMARit = β0 + β1NDTAit + β2NDTLit + β3DTAit + β4DTLit + β5NIit + Ɛit (4)

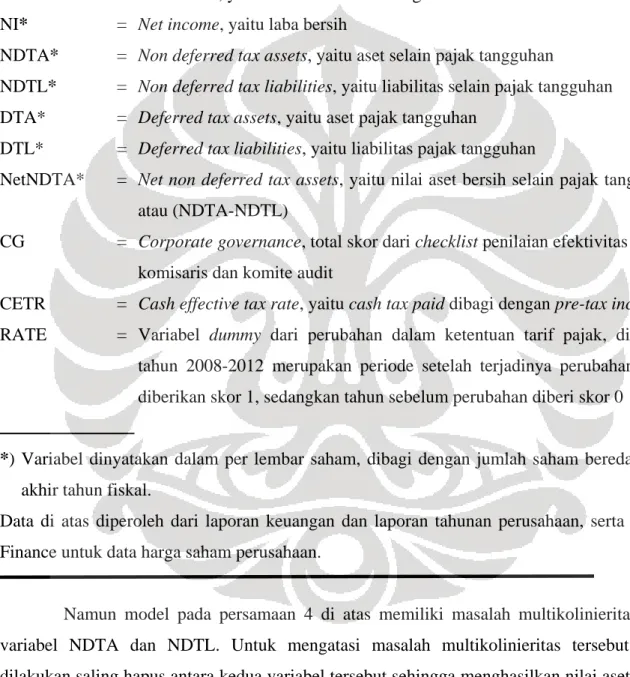

Tabel Definisi Variabel

PRICEMAR* = Stock price per share, yaitu harga saham per lembar pada 31 Maret BV* = Book value, yaitu aset tercatat dikurang liabilitas tercatat

NI* = Net income, yaitu laba bersih

NDTA* = Non deferred tax assets, yaitu aset selain pajak tangguhan

NDTL* = Non deferred tax liabilities, yaitu liabilitas selain pajak tangguhan DTA* = Deferred tax assets, yaitu aset pajak tangguhan

DTL* = Deferred tax liabilities, yaitu liabilitas pajak tangguhan

NetNDTA* = Net non deferred tax assets, yaitu nilai aset bersih selain pajak tangguhan atau (NDTA-NDTL)

CG = Corporate governance, total skor dari checklist penilaian efektivitas dewan komisaris dan komite audit

CETR = Cash effective tax rate, yaitu cash tax paid dibagi dengan pre-tax income RATE = Variabel dummy dari perubahan dalam ketentuan tarif pajak, dimana

tahun 2008-2012 merupakan periode setelah terjadinya perubahan dan diberikan skor 1, sedangkan tahun sebelum perubahan diberi skor 0

*) Variabel dinyatakan dalam per lembar saham, dibagi dengan jumlah saham beredar pada akhir tahun fiskal.

Data di atas diperoleh dari laporan keuangan dan laporan tahunan perusahaan, serta Yahoo Finance untuk data harga saham perusahaan.

Namun model pada persamaan 4 di atas memiliki masalah multikolinieritas pada variabel NDTA dan NDTL. Untuk mengatasi masalah multikolinieritas tersebut maka dilakukan saling hapus antara kedua variabel tersebut sehingga menghasilkan nilai aset bersih selain pajak tangguhan (NetNDTA).

Model Penelitian Pertama

Hipotesis 2 diuji dengan persamaan 5 yang telah ditambahkan dengan variabel moderasi CG pada variabel aset pajak tangguhan dan liabilitas pajak tangguhan, sehingga persamaan di atas menjadi:

Model Penelitian Kedua

PRICEMARit = β0 + β1NetNDTAit + β2DTAit + β3DTAit*CGit + β4DTLit +

β5DTLit*CGit +β6CGit + β7NIit + Ɛit (6)

Hipotesis 3 diuji dengan persamaan 5 yang ditambahkan variabel moderasi cash ETR, sehingga persamaan tersebut dikembangkan menjadi:

Model Penelitian Ketiga

PRICEMARit = β0 + β1NetNDTAit + β2DTAit + β3DTAit*CETRit + β4DTLit +

β5DTLit*CETRit +β6CETRit + β7NIit + Ɛit (7)

Hipotesis 4 diuji dengan persamaan 5 yang ditambahkan variabel moderasi RATE, sehingga persamaan tersebut dikembangkan menjadi:

Model Penelitian Keempat

PRICEMARit = β0 + β1NetNDTAit + β2DTAit + β3DTAit*RATEit + β4DTLit +

β5DTLit*RATEit +β6RATEit + β7NIit + Ɛit (8)

4 Hasil Penelitian

4.1 Pengujian Hipotesis Utama

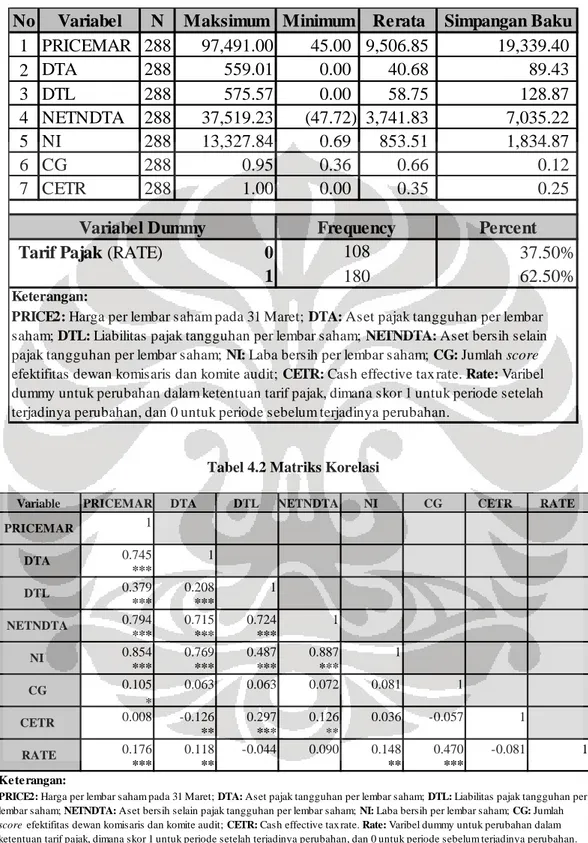

Statistik deskriptif pada Tabel 4.1 menunjukkan nilai pajak tangguhan (DTA & DTL) yang sangat bervariasi dengan fluktuasi yang cukup tinggi. Namun, nilai liabilitas pajak tangguhan (DTL) cenderung lebih besar jika dibandingkan dengan nilai aset pajak tangguhan (DTA). Nilai aset bersih selain pajak tangguhan (NetNDTA) dan laba bersih (NI) dapat menunjukkan bahwa ukuran sampel perusahaan yang digunakan dalam penelitian ini sangat bervariasi dengan fluktuasi yang cukup tinggi.

Rata-rata penilaian corporate governance sebesar 0,66 dapat menggambarkan cukup baiknya penerapan corporate governance di perusahaan sampel. Selain itu, standar deviasi CG yang cukup rendah juga dapat menggambarkan bahwa isu corporate governance sedag berkembang di Indonesia dan terdapat regulasi yang sama terkait CG yang harus dipatuhi oleh seluruh perusahaan yang terdaftar di Bursa Efek Indonesia.

Rerata Cash effective tax rate sebesar 35% lebih tinggi jika dibandingkan dengan tarif PPh badan yang berlaku saat ini sebesar 25%, sehingga dapat menggambarkan

ketidakagresifan perusahaan sampel dalam menghindari pembayaran pajak, namun juga dapat dikarenakan tercampurnya unsur pajak lain dalam informasi cash tax paid perusahaan.

Matriks korelasi pada Tabel 4.2 menunjukkan bahwa variabel aset pajak tangguhan (DTA), liabilitas pajak tangguhan (DTL), aset bersih selain pajak tangguhan (NetNDTA), laba bersih (NI), corporate governance (CG), dan variabel dummy tarif pajak (RATE) memiliki korelasi positif terhadap harga saham (PRICEMAR). Variabel NetNDTA dan laba bersih memiliki korelasi yang cukup kuat dengan variabel harga saham. Variabel cash

effective tax rate (cash ETR) sebagai proksi untuk pengukuran tax aggresiveness tidak

berkorelasi dengan harga saham. Korelasi positif antara NetNDTA dengan laba bersih dapat menunjukkan bahwa perusahaan yang memiliki modal besar juga memiliki kemampuan untuk dapat menghasilkan laba bersih yang besar pula.

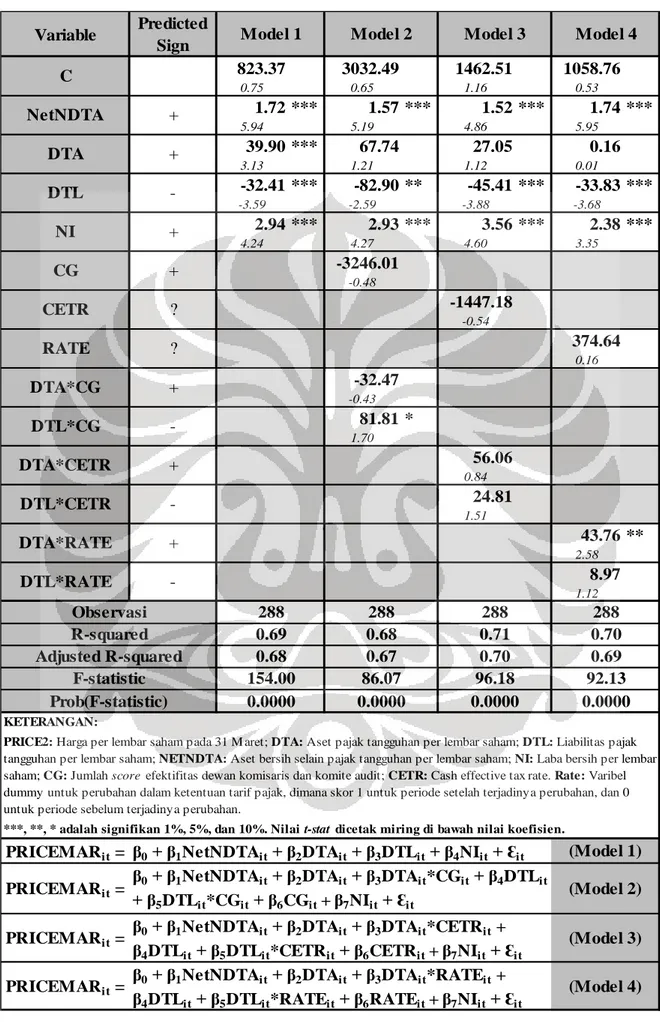

Hasil pengujian model 1 pada Tabel 4.3 menunjukkan bahwa aset pajak tangguhan berpengaruh signifikan terhadap harga saham sehingga dapat disimpulkan bahwa investor turut mempertimbangkan informasi mengenai aset pajak tangguhan dimana investor meyakini nilai aset pajak tangguhan sebagai nilai yang dapat terpulihkan dalam bentuk manfaat ekonomi yang akan diterima di periode mendatang. Hasil penelitian ini konsisten dengan penelitian Ayers (1998) dimana SFAS No. 109 berhasil menggambarkan bahwa informasi aset pajak tangguhan memiliki value relevance.

Informasi liabilitas pajak tangguhan (DTL) berpengaruh signifikan terhadap harga saham sehingga dapat disimpulkan bahwa DTL memiliki value relevance dimana investor menilai DTL sebagai kewajiban potensial yang harus diselesaikan di masa mendatang. Hasil penelitian ini turut mendukung hasil penelitian Amir et al. (1997) dan Ayers (1998) yang menyatakan bahwa informasi liabilitas pajak tangguhan memiliki value relevance.

NetNDTA berpengaruh signifikan terhadap nilai perusahaan (PRICEMAR). Konsisten dengan hasil penelitian Chludek (2011) dan Kallapur & Kwan (2004) yang membuktikan bahwa book value equity berpengaruh signifikan terhadap nilai perusahaan. Laba bersih memiliki pengaruh signifikan terhadap harga saham 31 Maret dan konsisten dengan hasil penelitian Kallapur & Kwan (2004) yang membuktikan bahwa laba bersih memiliki value relevance.

Hasil pengujian model 2 pada Tabel 4.3 menunjukkan bahwa koefisien interaksi antara DTA dan CG tidak signifikan sehingga disimpulkan bahwa corporate governance tidak terbukti berpengaruh terhadap value relevance aset pajak tangguhan. Hal ini dapat dikarenakan adanya persepsi investor bahwa penerapan CG belum efektif yang mencerminkan tidak efektifnya pengawasan terhadap manajemen dalam menghasilkan

laporan keuangan yang andal. Oleh karena itu, investor meragukan seluruh informasi keuangan di dalamnya termasuk future benefit dari informasi DTA. Konsisten dengan Tobing (2010) yang membuktikan bahwa CG tidak terbukti dapat meningkatkan nilai perusahaan publik di Indonesia.

Sedangkan signifikansi koefisien interaksi antara DTL dan CG menurun sehingga dapat disimpulkan bahwa corporate governance tidak terbukti dapat meningkatkan value

relevance dari liabilitas pajak tangguhan. Persepsi investor mengenai ketidakandalan

informasi DTL yang disajikan akan memunculkan keraguan mengenai realisasi dari nilai kewajiban tersebut. Namun menurunnya koefisien interaksi DTL dan CG ke arah positif menunjukkan bahwa persepsi investor dalam menilai DTL semakin positif yang dipengaruhi oleh berkurangnya potensi realisasi kewajiban tersebut bagi perusahaan di periode mendatang.

Hasil pengujian model 3 pada Tabel 4.3 menunjukkan interaksi antara DTA dan CETR tidak signifikan sehingga dapat disimpulkan bahwa tax aggressiveness tidak berpengaruh terhadap value relevance aset pajak tangguhan. Tax aggressiveness diukur dengan cash effective tax rate (cash ETR) dimana semakin tinggi cash ETR mengindikasikan ketidakagresifan manajemen perusahaan dalam pelaporan pajak dan sebaliknya. Selain itu, signifikansi antara interaksi DTL dan CETR menurun sehingga dapat disimpulkan bahwa tax

aggressiveness tidak terbukti dapat menurunkan value relevance liabilitas pajak tangguhan.

Terdapat dugaan bahwa investor tidak memiliki persepsi yang sama dengan hasil penelitian Frank et al. (2009) dimana investor tidak menganggap bahwa perusahaan yang agresif dalam pelaporan pajak juga agresif dalam pelaporan akuntansinya. Dengan persepsi investor tersebut, dapat menunjukkan investor percaya bahwa informasi keuangan yang disajikan dapat diandalkan sehingga keagresifan dalam pelaporan pajak tidak dapat menurunkan value

relevance dari informasi keuangan dalam laporan keuangan perusahaan termasuk informasi

pajak tangguhan. Namun terdapat dugaan lain bahwa cash ETR membuat pengukuran tax

aggressiveness menjadi bias karena informasi cash tax paid tidak dapat mencerminkan

pembayaran pajak penghasilan badan seutuhnya.

Hasil pengujian model 4 pada Tabel 4.3 menunjukkan signifikansi DTA setelah diinteraksikan dengan RATE meningkat dan disimpulkan bahwa penurunan tarif PPh badan dapat meningkatkan value relevance dari aset pajak tangguhan. Terdapat dugaan bahwa investor melakukan penilaian kembali investasinya setelah terjadinya perubahan tarif, namun investor hanya fokus pada nilai DTA yang lebih rendah dimana nilai tersebut menunjukkan

bahwa pengakuan nilai DTA semakin konservatif sehingga investor semakin fokus terhadap realisasi nilai DTA tersebut di periode mendatang.

Sedangkan signifikasi DTL menurun setelah diinteraksikan dengan RATE yang membuktikan bahwa penurunan tarif pajak tidak dapat meningkatkan value relevance dari liabilitas pajak tangguhan. Hal tersebut diduga karena penurunan nilai liabilitas tidak terlalu menarik perhatian investor dibandingkan dengan penurunan nilai aset dan investor lebih fokus pada realisasi nilai DTA dan investor memiliki prioritas yang lebih rendah pada realisasi nilai DTL.

4.2 Analisis Sensitivitas

Salah satu alternatif lain yang dapat digunakan sebagai proksi variabel dependen nilai perusahaan ialah harga saham 31 Desember. Amir et al. (1997) dan Ayers (1998) melakukan pengujian terhadap value relevance pajak tangguhan dengan menggunakan variabel dependen: harga pasar saham pada akhir tahun buku (31 Desember). Hasil pengujian pada tabel 4.4 menggunakan variabel dependen harga saham 31 Desember, dan hasil pengujian dengan variabel tersebut terbukti konsisten dengan hasil pengujian yang menggunakan variabel dependen harga saham 31 Maret sehingga dapat disimpulkan bahwa model penelitian ini cukup kuat dalam menjelaskan masalah penelitian yang ada. Selain itu, dapat disimpulkan bahwa reaksi investor tidak hanya terpengaruh oleh informasi laporan keuangan tahunan namun juga dapat dipengaruhi oleh informasi lain seperti laporan keuangan interim ataupun informasi lain yang beredar di pasar.

5 Kesimpulan, Keterbatasan dan Saran 5.1 Kesimpulan

Informasi aset pajak tangguhan (DTA) memiliki value relevance sehingga dapat dikatakan bahwa investor turut mempertimbangkan informasi aset pajak tangguhan dalam menilai perusahaan. Hasil penelitian ini konsisten dengan penelitian Ayers (1998) dan teori

liability view yang disebutkan oleh Chludek (2011) dimana DTA memiliki konsekuensi

manfaat di masa depan sehingga berkontribusi positif terhadap nilai perusahaan. Informasi liabilitas pajak tangguhan (DTL) memiliki value relevance. Hasil penelitian ini mendukung hasil penelitian Ayers (1998) dan membuktikan bahwa para investor menilai pengakuan DTL sebagai kewajiban potensial yang harus diselesaikan di masa mendatang sehingga DTL dapat mempengaruhi penilaian investor.

Praktik corporate governance (CG) tidak berpengaruh terhadap value relevance dari aset pajak tangguhan (DTA) karena persepsi investor mengenai penerapan CG yang belum efektif sehingga investor meragukan keandalan laporan keuangan yang menyajikan informasi pajak tangguhan di dalamnya dan meragukan future benefit dari informasi pajak tangguhan tersebut. Selain itu, CG tidak dapat meningkatkan value relevance dari liabilitas pajak tangguhan (DTL) namun dapat membuat persepsi investor semakin positif dalam menilai DTL. Hal ini diduga karena keraguan investor akan keandalan informasi tersebut dapat meyakinkan investor mengenai berkurangnya potensi realisasi kewajiban tersebut bagi perusahaan di periode mendatang.

Tax aggressiveness tidak berpengaruh terhadap value relevance dari aset pajak

tangguhan dan tidak dapat menurunkan value relevance dari liabilitas pajak tangguhan (DTL). Terdapat dugaan bahwa investor tidak memiliki persepsi yang sama dengan Frank et al. (2009) dimana investor tidak menganggap bahwa perusahaan yang agresif dalam pelaporan pajak juga menunjukkan keagresifan dalam pelaporan keuangan sehingga investor percaya informasi yang disajikan di dalam laporan keuangan dapat diandalkan. Oleh karena itu, keagresifan dalam pelaporan pajak tidak dapat menurunkan value relevance dari informasi dalam laporan keuangan perusahaan termasuk pajak tangguhan. Selain itu terdapat dugaan bahwa pengukuran cash effective tax rate belum dapat dijadikan pengukuran yang baik untuk melihat keagresifan manajemen dalam pelaporan pajak di Indonesia.

Perubahan dalam ketentuan tarif pajak berpengaruh terhadap value relevance dari aset pajak tangguhan dimana penurunan tarif pajak meningkatkan value relevance aset pajak tangguhan. Terdapat dugaan bahwa penurunan nilai aset pajak tangguhan membuat investor melakukan penilaian kembali terhadap investasinya dimana penurunan nilai DTA yang semakin rendah menunjukkan bahwa pengakuan nilai DTA tersebut semakin konservatif sehingga investor semakin fokus terhadap realisasi nilai DTA tersebut di periode mendatang. Namun, penurunan dalam ketentuan tarif pajak tidak dapat meningkatkan value relevance liabilitas pajak tangguhan dimana terdapat dugaan bahwa penurunan nilai liabilitas tidak terlalu menarik perhatian investor dibandingkan penurunan pada nilai aset dan prioritas investor yang lebih rendah pada realisasi nilai DTL.

5.2 Keterbatasan Penelitian dan Saran untuk Penelitian selanjutnya

1. Model Feltham & Ohlson (1995) telah dimodifikasi dimana variabel abnormal operating

earning per share diganti dengan net income per share (Kallapur & Kwan, 2004).

membandingkan variabel mana yang lebih dapat menggambarkan pengaruhnya terhadap nilai perusahaan.

2. Sampel yang digunakan hanya terbatas hanya pada industri manufaktur. Penelitian selanjutnya dapat mempertimbangkan penelitian pada industri lain untuk melihat variasi antar industri.

3. Nilai perusahaan diukur dengan harga saham sehingga dapat dipertimbangkan untuk penelitian selanjutnya agar dapat menggunakan pengukuran lain seperti Tobins-Q, return saham, dan pengukuran lain untuk mengukur nilai perusahaan.

4. Penelitian ini menggunakan harga saham per 31 Maret dimana tanggal tersebut belum tentu dapat mencerminkan tanggal penerbitan laporan keuangan audited perusahaan. Namun peneliti telah melakukan pengujian dengan harga saham per 31 Desember dan hasil pengujian tersebut terbukti konsisten. Hal tersebut mencerminkan bahwa asumsi penggunaan harga saham per 31 Maret tidak menyebabkan hasil penelitian dan analisisnya menjadi bias. Peneliti memberikan saran bagi penelitian selanjutnya dapat menggunakan tanggal penerbitan laporan keuangan audited yang sebenarnya.

5. Penelitian ini mengukur corporate governance dengan proksi mekanisme internal

corporate governance sehingga disarankan untuk penelitian selanjutnya agar dapat

menambahkan pengukuran mekanisme eksternal corporate governance seperti auditor eksternal.

6. Penelitian ini mengukur tax aggressiveness dengan cash effective tax rate dimana informasi cash tax paid tidak sepenuhnya dapat mencerminkan pembayaran PPh Badan namun juga terdapat unsur pajak lain. Penelitian selanjutnya dapat menambahkan pengukuran lain seperti current effective tax rate dengan menggunakan informasi current

tax expense dalam laporan laba rugi yang sepenuhnya telah mencerminkan informasi

terkait PPh badan.

7. Penelitian ini melihat pengaruh perubahan dalam ketentuan tarif pajak dalam periode yang cukup panjang, yakni 3 tahun sebelum perubahan 5 tahun sesudah perubahan. Penelitian selanjutnya dapat meneliti dampak perubahan dalam ketentuan tarif pajak tersebut di setiap tahun agar dapat melihat pengaruhnya di setiap tahun penelitian.

8. Terdapat perbedaan pada ketentuan restitusi antara di Indonesia dengan ketentuan restitusi pada jurnal rujukan (Dyreng et al., 2008) yang mengizinkan adanya loss carry

back dan loss carry forward. Sedangkan ketentuan perpajakan di Indonesia hanya

mengizinkan adanya loss carry forward dimana ketentuan restitusi dengan loss carry

perusahaan. Oleh karena itu, peneliti memberikan saran agar penelitian selanjutnya dapat mempertimbangkan perbedaan ketentuan restitusi tersebut untuk melihat keagresifan manajemen dalam pembayaran pajak perusahaan.

Daftar Referensi

Amir, E., M. Kirschenheiter dan K. Willard. (1997). “The Valuation of Deferred Taxes”.

Contemporary Accounting Research 14 (4): 597-622.

Ayers, B. C. (1998). “Defered Tax Accounting under SFAS No. 109: An Empirical Investigation of Its Incremental Value-Relevance Relative to APB No. 11”. The

Accounting Review 73 (2): 195-212.

Black et al. (2006). “Corporate Governance Indices and Firms’ Market Values: Time Series Evidence from Russia”. Emerging Markets Review 7: 361-379.

Chen, K. C. W. dan Michael P. Schoderbek. (2000). “The 1993 Tax Rate Increase and Deferred Tax Adjustments: A Test of Functional Fixation”. Journal of Accounting

Research 38 (1): 23-44.

Chludek, Astrid K. (2011). “Perceived versus Actual Cash Flow Implications of Defrred Taxes-An Analysis of Value Relevance and Reversal under IFRS”. Journal of

International Accounting Research 10 (1): 1-25.

Dewan Standar Akuntansi Keuangan. (1998). PSAK No. 46 tentang Akuntansi Pajak Penghasilan.

Dewan Standar Akuntansi Keuangan. (2010). PSAK No. 46 tentang Pajak Penghasilan.

Dryeng, D.S., M. Hanlon, E. L. Maydew. (2008). “ Long-Run Corporate Tax Avoidance”.

The Accounting Review 83 (1): 61-82.

Frank, M. M., L. J. Lynch, S. O. Rego. (2009). “Tax Reporting Aggressiveness and Its Relation to Aggressive Financial Reporting”. The Accounting Review 84 (2): 467-496.

Habib, Ahsan dan Istiaq Azim. (2008). “Corporate Governance and the Value-Relevance of Accounting Information Evidence from Australia”. Accounting Research Journal 21 (2): 167-194.

Herawaty, Vinola. (2008). “Peran Praktek Corporate Governance sebagai Moderating Variable dari Pengaruh Earnings Management terhadap Nilai Perusahaan”. Jurnal

Akuntansi dan Keuangan 10: 2.

Hermawan, Ancella. (2009). Pengaruh Efektivitas Dewan Komisaris dan Komite Audit, Kepemilikan oleh Keluarga, dan Peran Monitoring Bank terhadap Kandungan Informasi Laba. Disertasi S3 Program Ilmu Akuntansi. Universitas Indonesia.

Huss, F. H. dan J. Zhao. (1991). “An Investigation of Alternative Treatments of Deferred Taxes in Bond Raters’ Judgement”. Journal of Accounting, Auditing, and Finance: 53-73.

Ikatan Akuntan Indonesia. (2007). Standar Akuntansi Keuangan. Salemba Empat. Indonesia Stock Exchange. (2012). IDX Fact Book.

Kallapur dan Kwan. (2004). “The Value Relevance and Reliability of Brands Assets Recognized by U.K. Firms”. The Accounting Review 79 (1): 151-172.

Lev, B. dan D. Nissim. (2004). “Taxable income, future earnings, and equity values”. The

Accounting Review 79 (4): 1039-1074.

Prakoso, I. dan D. Martani. (2012). “Relevansi Nilai Pajak Tangguhan pada Tahun Terjadinya Perubahan Tarif”. Simposium Nasional Akuntansi.

Tobing, Jefry H. L. (2010). Pengaruh Proporsi Dewan Komisaris Independen, Direksi Independen, dan Komite Audit sebagai Mekanisme Tata Kelola Perusahaan terhadap Nilai Perusahaan. Tesis Program Studi Magister Akuntansi Fakultas Ekonomi Universitas Indonesia.

Undang-Undang Nomor 7 Tahun 1983 Tentang Pajak Penghasilan.

Undang-Undang Nomor 36 Tahun 2008 Perubahan Keempat atas Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan.

Lampiran

Tabel 4.1 Statistik Deskriptif

No Variabel N Maksimum Minimum Rerata Simpangan Baku

1 PRICEMAR 288 97,491.00 45.00 9,506.85 19,339.40 2 DTA 288 559.01 0.00 40.68 89.43 3 DTL 288 575.57 0.00 58.75 128.87 4 NETNDTA 288 37,519.23 (47.72) 3,741.83 7,035.22 5 NI 288 13,327.84 0.69 853.51 1,834.87 6 CG 288 0.95 0.36 0.66 0.12 7 CETR 288 1.00 0.00 0.35 0.25 Percent

Tarif Pajak (RATE) 0 37.50%

1 62.50%

Keterangan:

180

Variabel Dummy Frequency

108

PRICE2: Harga per lembar saham pada 31 Maret; DTA: Aset pajak tangguhan per lembar

saham; DTL: Liabilitas pajak tangguhan per lembar saham; NETNDTA: Aset bersih selain pajak tangguhan per lembar saham; NI: Laba bersih per lembar saham; CG: Jumlah score efektifitas dewan komisaris dan komite audit; CETR: Cash effective tax rate. Rate: Varibel dummy untuk perubahan dalam ketentuan tarif pajak, dimana skor 1 untuk periode setelah terjadinya perubahan, dan 0 untuk periode sebelum terjadinya perubahan.

Tabel 4.2 Matriks Korelasi

Variable PRICEMAR DTA DTL NETNDTA NI CG CETR RATE

1 0.745 1 *** 0.379 0.208 1 *** *** 0.794 0.715 0.724 1 *** *** *** 0.854 0.769 0.487 0.887 1 *** *** *** *** 0.105 0.063 0.063 0.072 0.081 1 * 0.008 -0.126 0.297 0.126 0.036 -0.057 1 ** *** ** 0.176 0.118 -0.044 0.090 0.148 0.470 -0.081 1 *** ** ** ***

***, **, * adalah signifikan 1% , 5% , dan 10% .

CG CETR

RATE Keterangan:

PRICE2: Harga per lembar saham pada 31 Maret; DTA: Aset pajak tangguhan per lembar saham; DTL: Liabilitas pajak tangguhan per

lembar saham; NETNDTA: Aset bersih selain pajak tangguhan per lembar saham; NI: Laba bersih per lembar saham; CG: Jumlah score efektifitas dewan komisaris dan komite audit; CETR: Cash effective tax rate. Rate: Varibel dummy untuk perubahan dalam ketentuan tarif pajak, dimana skor 1 untuk periode setelah terjadinya perubahan, dan 0 untuk periode sebelum terjadinya perubahan.

PRICEMAR DTA DTL NETNDTA

Tabel 4.3 Hasil Pengujian Hipotesis Variable Predicted Sign 823.37 3032.49 1462.51 1058.76 0.75 0.65 1.16 0.53 1.72 *** 1.57 *** 1.52 *** 1.74 *** 5.94 5.19 4.86 5.95 39.90 *** 67.74 27.05 0.16 3.13 1.21 1.12 0.01 -32.41 *** -82.90 ** -45.41 *** -33.83 *** -3.59 -2.59 -3.88 -3.68 2.94 *** 2.93 *** 3.56 *** 2.38 *** 4.24 4.27 4.60 3.35 -3246.01 -0.48 -1447.18 -0.54 374.64 0.16 -32.47 -0.43 81.81 * 1.70 56.06 0.84 24.81 1.51 43.76 ** 2.58 8.97 1.12 PRICEMARit = PRICEMARit = PRICEMARit = PRICEMARit =

PRICE2: Harga per lembar saham pada 31 M aret; DTA: Aset pajak tangguhan per lembar saham; DTL: Liabilitas pajak

tangguhan per lembar saham; NETNDTA: Aset bersih selain pajak tangguhan per lembar saham; NI: Laba bersih per lembar saham; CG: Jumlah score efektifitas dewan komisaris dan komite audit; CETR: Cash effective tax rate. Rate: Varibel dummy untuk perubahan dalam ketentuan tarif pajak, dimana skor 1 untuk periode setelah terjadinya perubahan, dan 0 untuk periode sebelum terjadinya perubahan.

KETERANGAN:

***, **, * adalah signifikan 1%, 5%, dan 10%. Nilai t-stat dicetak miring di bawah nilai koefisien.

Model 2 Model 3 C DTL -NI + DTA + NetNDTA + Model 1 DTA*CG + DTL*CG -DTA*CETR + CG + 0.69 0.68 0.71 Adjusted R-squared 0.68 0.67 0.70 0.69 CETR ? RATE ? DTL*CETR -288 DTA*RATE + DTL*RATE -Observasi 288 288 288

β0 + β1NetNDTAit + β2DTAit + β3DTAit*RATEit +

β4DTLit + β5DTLit*RATEit + β6RATEit +β7NIit + Ɛit

Model 4

(Model 4)

β0 + β1NetNDTAit + β2DTAit + β3DTAit*CGit + β4DTLit

+ β5DTLit*CGit + β6CGit +β7NIit + Ɛit

(Model 2)

β0 + β1NetNDTAit + β2DTAit + β3DTAit*CETRit +

β4DTLit + β5DTLit*CETRit + β6CETRit +β7NIit + Ɛit

(Model 3) 0.0000

β0 + β1NetNDTAit + β2DTAit + β3DTLit + β4NIit + Ɛit (Model 1)

Prob(F-statistic) 0.0000 0.0000 0.0000

0.70

F-statistic 154.00 86.07 96.18 92.13

Tabel 4.4 Hasil Pengujian Sensitivitas Variable Predicted Sign 717.44 1437.02 1260.38 701.50 0.72 0.34 1.07 0.36 1.79 *** 1.58 *** 1.60 *** 1.75 *** 6.81 5.79 5.66 6.56 37.45 *** 57.07 29.64 10.54 3.23 1.14 1.38 0.54 -30.46 *** -81.47 *** -43.06 *** -29.32 *** -3.74 -2.86 -4.09 -3.52 2.14 *** 2.21 *** 2.61 *** 1.90 *** 3.46 3.64 3.79 2.98 -850.56 -0.14 -1231.96 -0.51 635.96 0.28 -21.96 -0.33 83.94 * 1.95 40.91 0.69 25.30 * 1.66 27.94 * 1.84 3.99 0.56 PRICEDESit = PRICEDESit = PRICEDESit = PRICEDESit =

PRICE2: Harga per lembar saham pada 31 M aret; DTA: Aset pajak tangguhan per lembar saham; DTL: Liabilitas pajak

tangguhan per lembar saham; NETNDTA: Aset bersih selain pajak tangguhan per lembar saham; NI: Laba bersih per lembar saham; CG: Jumlah score efektifitas dewan komisaris dan komite audit; CETR: Cash effective tax rate. Rate: Varibel dummy untuk perubahan dalam ketentuan tarif pajak, dimana skor 1 untuk periode setelah terjadinya perubahan, dan 0 untuk periode sebelum terjadinya perubahan.

(Model 4) Model 4 C

KETERANGAN:

***, **, * adalah signifikan 1%, 5%, dan 10%. Nilai t-stat dicetak miring di bawah nilai koefisien.

β0 + β1NetNDTAit + β2DTAit + β3DTLit + β4NIit + Ɛit

β0 + β1NetNDTAit + β2DTAit + β3DTAit*CGit + β4DTLit

NetNDTA +

DTA +

DTL

-Model 1 Model 2 Model 3

RATE ? DTA*CG + DTL*CG -NI + CG + CETR ? DTL*RATE -Observasi DTA*CETR + DTL*CETR -DTA*RATE + 288 R-squared 0.68 0.68 0.70 0.69 Prob(F-statistic) 0.0000 0.0000 0.0000 0.0000 288 288 94.50 Adjusted R-squared 0.68 0.68 0.70 0.68 288 F-statistic 153.62 86.81 (Model 3) β0 + β1NetNDTAit + β2DTAit + β3DTAit*CETRit +

β4DTLit + β5DTLit*CETRit + β6CETRit +β7NIit + Ɛit

89.62

β0 + β1NetNDTAit + β2DTAit + β3DTAit*RATEit +

β4DTLit + β5DTLit*RATEit + β6RATEit +β7NIit + Ɛit

(Model 1) (Model 2)