ABSTRACT

This study aimed to analyze the effect of E-Filling System Implementation of the Mandatory Compliance Agency on Distributro Consumer Goods in North Tapanuli. The research data was obtained from a questionnaire (Primary) were distributed to corporate taxpayers in the North Tapanuli.

The study population was a distributor of consumer goods that are already using e-filing. The sample used in this study were 30 respondents. Questionnaire on valditas test and reliability test before the study. The classical assumption used is normality test. Hypothesis test used is simple regression. The results of this study indicate that the adoption of E-Filling System and significant positive effect on the Taxpayer Compliance.

viii

ABSTRAK

Penelitian ini bertujuan untuk menganalisis pengaruh Penerapan Sistem E-Filling terhadap Kepatuhan Wajib Badan pada Distributro Barang Konsumsi di Tapanuli Utara. Data penelitian ini diperoleh dari kuesioner (Primer) yang dibagikan kepada Wajib Pajak Badan yang ada di Tapanuli Utara.

Populasi penelitian ini adalah distributor barang konsumsi yang sudah menggunakan e-filing . Sampel yang digunakan pada penelitian ini sebanyak 30 responden. Kuesioner di uji valditas dan uji reliabilitas sebelum penelitian. Uji asumsi klasik yang digunakan adalah uji normalitas. Uji hipotesis yang digunakan adalah regresi sederhana. Hasil penelitian ini menunjukkan bahwa Penerapan Sistem E-Filling berpengaruh postif dan signifikan terhadap Kepatuhan Wajib Pajak.

DAFTAR ISI

Halaman

COVER ... i

HALAMAN PENGESAHAN ... ii

SURAT PERNYATAAN KEASLIAN SKRIPSI ...iii

PERNYATAAN PUBLIKASI LAPORAN PENELITIAN ...iv

KATA PENGANTAR ...v

1.1Latar Belakang ...1

1.2Identifikasi Masalah ... 5

1.3Tujuan ... 5

1.4Manfaat Penelitian ... 6

BAB II LANDASAN TEORI ... 7

2.1 Kajian Pustaka ... 7

2.1.1 Pengertian Pajak ...7

2.1.2 Fungsi Pajak ...8

2.1.3 Teori-Teori yang Mendukung Pemungutan Pajak ...10

2.1.3.1 Sistem Pemnungutan Pajak ...11

2.1.4 Surat Pemberitahuan (SPT) ...13

2.1.4.1 Pengertian Surat Pemberitahuan (SPT) ...13

2.1.4.2 Jenis-Jenis Surat Pemberitahuan (SPT) ...15

2.1.5 E-filing ...17

2.1.5.1 Penerapan Sistem E-filing ...21

2.1.6 Kepatuhan Wajib Pajak ...22

x

BAB III METODE PENELITIAN ... 32

3.1 Jenis Penelitian ...32

3.2 Populasi dan Sampel Penelitian ...32

3.2.2 Sampel Penelitian ...32

3.3 Defenisi Operasional Variabel (DOV) ...33

3.3.1 Variabel Independen ... 33

3.3.2 Variabel Dependen ... 33

3.4 Teknik Pengumpulan Data ...36

3.5 Teknik Analisis Data ...36

3.5.1 Uji Validitas ...36

3.5.2 Uji Reliabilitas ...37

3.5.3 Uji Asumsi Klasik ...38

3.5.3.1 Uji Normalitas ...38

3.5.4 Uji Regresi Sederhana ...39

3.5.5 Analisis Koefisien Korelasi ...40

3.5.6 Analisis Koefisien Determinasi ...40

3.5.7 Uji Statistik t ...41

BAB IV HASIL PENELITIAN DAN PEMBAHASAN ... 42

4.1 Gambaran umum Objek Penelitian ...42

4.2 Hasil Penelitian ...42

4.2.1 Uji Validitas ...42

4.2.2 Uji Reliabilitas ...44

4.2.3 Uji Asumsi Klasik ...45

4.2.3.1 Uji Normalitas ...45

4.2.4 Uji Regresi Sederhana ...46

4.2.5 Analisis Koefisien Korelasi ...47

4.2.6 Analisis Koefisien Determinasi ...48

4.2.7 Uji Statistik t ...49

4.3 Pembahasan ...51

BAB V SIMPULAN DAN SARAN ...52

5.1 Simpulan ...52

5.2 Keterbatasan dan Saran ...52

5.2.1 Keterbatasan Penelitian ...52

DAFTAR PUSTAKA ... 54

LAMPIRAN ...56

xii

DAFTAR GAMBAR

Halaman

Gambar 2.1 Kerangka Pemikiran ...30

DAFTAR TABEL

Halaman

Tabel 2.1 Jenis-jenis SPT Masa & Batas Waktu Penyampaian ...15

Tabel 2.2 Jenis-jenis SPT Tahunan & Batas Waktu Penyampaian ...17

Tabel 2.3 Penelitian Terdahulu ...24

Tabel 3.1 Operasional Variabel ...33

Tabel 3.2 Skor Kuesioner ...37

Tabel 4.1 Hasil Uji Validitas Variabel X & Y ...43

Tabel 4.2 Hasil Uji Reliabilitas ...44

Tabel 4.3 Hasil Uji Normalitas ...45

Tabel 4.4 Hasil Uji Regresi Sederhana ...47

Tabel 4.5 Hasil Uji Koefisien Korelasi ...48

Tabel 4.6 Hasil Uji Koefisien Determinasi ...49

xiv

DAFTAR LAMPIRAN

Halaman

Lampiran A Kuesioner ... 56

Lampiran B Tabulasi Hasil Kuesioner Penerapan E-filing ... 59

Lampiran C Tabulasi Hasil Kuesioner Penerapan Wajib Pajak ... 60

Lampiran D Uji Validitas ... 61

Lampiran E Uji Reliabilitas ... 62

Lampiran F Uji Normalitas ... 63

Lampiran G Uji Regresi Sederhana ... 64

Lampiran H Koefisien Determinasi / Korelasi ... 65

BAB I PENDAHULUAN

1.1Latar Belakang

Pajak merupakan tulang punggung penerimaan negara dan digunakan untuk

membiayai pengeluaran negara. Pajak berasal dari iuran masyarakat dan dapat

dipaksakan dengan tidak mendapat imbalan secara langsung yang dikelola oleh

Direktorat Jenderal Pajak. Menurut Surya Manurung (2013), Pemerintah melalui

Institusi Kementerian Keuangan menetapkan Rp1.529 triliun untuk membiayai

kegiatan penyelenggaraan negara mulai dari membayar gaji pegawai, pemberian

subsidi, membayar utang luar negeri dan pembangunan infrastruktur.

Pemerintah masih mengandalkan penerimaan pajak sebagai sumber

penerimaan negara. Pemerintah menargetkan penerimaan pajak sebesar Rp1.193

triliun atau sekitar 78 persen dari total penerimaan negara (www.pajak.go.id).

Terdapat tiga jenis sistem pemungutan pajak yaitu Official Assessment System,

Self assessment System dan With Holding System. Di Indonesia sistem

perpajakannya menganut self assessment system yaitu suatu sistem dimana Wajib

Pajak diberi kepercayaan untuk menghitung sendiri besarnya pajak yang terutang,

memperhitungkan besarnya pajak yang sudah dipotong oleh pihak lain, membayar

pajak yang harus dibayar dan melaporkan ke Kantor Pajak sesuai dengan

ketentuan yang telah ditetapkan dalam peraturan yang berlaku (Diana Sari, 2013).

Supaya sistem tersebut dapat berhasil dibutuhkan kesadaran, kejujuran,

kedisiplinan dan keinginan Wajib Pajak untuk melakukan kewajibannya sesuai

B A B 1 P E N D A H U L U A N | 2

[Type text] [Type text] UniversitasKristenMaranatha masyarakat untuk membayarkan pajak masih tergolong rendah. Direktorat

Jenderal Pajak Kementerian Keuangan mencatat penerimaan pajak hingga 26

September 2014 mencapai Rp 683 triliun atau masih jauh dari target dalam APBN

Perubahan sebesar Rp1.072,3 triliun (beritasatu.com). Menurut Fuad Rahmany

(2014) berdasarkan data Ditjen Pajak, potensi Wajib Pajak (WP) karyawan dan

pribadi di seluruh Indonesia diperkirakan mencapai 46 juta orang. Akan tetapi,

hingga saat ini WP pribadi dan karyawan yang terdaftar baru 28 juta dan dari

jumlah itu yang menyetorkan SPT hanya 22 juta, sedangkan puluhan juta WP

golongan pemilik usaha restoran dan hotel, yang membayar pajak hanya 460.000

orang. Khusus untuk WP badan usaha dari yang terdaftar 5 juta, hanya sekitar

550.000 atau 11% saja patuh menyetorkan pajak. Oleh karena itu, untuk

meningkatkan kepatuhan Wajib Pajak, Direktorat Jenderal Pajak selalu berupaya

mengoptimalkan pelayanan sehingga diharapkan dapat meningkatkan kesadaran

dan keinginan masyarakat untuk tertib sebagai Wajib Pajak, salah satunya dengan

melakukan reformasi perpajakan. Gunadi dalam Abdul Rahman (2010:210)

menyatakan bahwa reformasi perpajakan meliputi dua area, yaitu reformasi

kebijakan pajak berupa regulasi atau peraturan perpajakan seperti undang-undang

perpajakan dan reformasi administrasi perpajakan. Reformasi administrasi

perpajakan memiliki beberapa tujuan. Pertama, memberikan pelayanan kepada

masyarakat dalam memenuhi kewajiban perpajakannya. Kedua,

mengadministrasikan penerimaan pajak sehingga transparansi dan akuntabilitas

penerimaan sekaligus pengeluaran pembayaran dana dari pajak setiap saat dapat

B A B 1 P E N D A H U L U A N | 3

pemungutan pajak, terutama adalah kepada aparat pengumpul pajak, kepada

Wajib Pajak, ataupun kepada masyarakat pembayar pajak. Agar tujuan tersebut

tercapai, program reformasi administrasi perpajakan perlu dirancang dan

dilaksanakan secara menyeluruh dan komprehensif melalui perubahan–perubahan

dalam bidang struktur organisasi, proses bisnis dan teknologi informasi dan

komunikasi, manajemen sumber daya manusia, dan pelaksanaan good governance

(Diana Sari, 2013).

Salah satu perubahan yang dilakukan adalah dengan melakukan perbaikan

proses bisnis yaitu memanfaatkan teknologi yang mengalami kemajuan yang

cukup pesat, terutama pada perkembangan teknologi internet. Direktorat Jenderal

Pajak melakukan sesuatu yang diharapkan dapat meningkatkan pelayanan kepada

Wajib Pajak agar Wajib Pajak dapat lebih patuh dalam melaksanakan

kewajibannya. Direktur Jenderal Pajak mengeluarkan keputusan Direktur Jenderal

Pajak Nomor KEP-88/PJ./2004 tanggal 14 mei 2004 tentang penyampaian surat

pemberitahuan secara Elektronik. Setelah sukses dengan program e-SPT

kemudian direktorat Jenderal Pajak mengeluarkan kembali surat keputusan

KEP-05/PJ/2005 yang ditetapkan pada tanggal 12 januari 2005 tentang Tata Cara

Penyampaian SPT secara elektronik (e-filing) melalui perusahaan penyedia jasa

aplikasi (ASP). Pada tanggal 16 desember 2008 Direktorat Jenderal Pajak

merevisi kembali dalam peraturan DJP Nomor 47/PJ/2008.

e-filing yaitu sistem pelaporan atau penyampaian pajak dengan surat

pemberitahuan (SPT) secara elektronik yang dilakukan melalui sistem on-line

yang real time. Sistem ini bertujuan untuk menyediakan fasilitas pelaporan SPT

B A B 1 P E N D A H U L U A N | 4

[Type text] [Type text] UniversitasKristenMaranatha melakukannya dari rumah atau tempat bekerja, sedangkan Wajib Pajak badan

dapat melakukannya dari kantor. Hal ini akan dapat membantu wajib pajak

mengurangi biaya dan waktu yang dibutuhkan oleh Wajib Pajak untuk

melaporkan SPT ke Kantor Pajak secara benar dan tepat waktu. e-filing juga

membantu karena ada media pendukung dari penyedia jasa aplikasi (ASP) yang

akan membantu dalam 24 jam sehari dan 7 hari dalam seminggu. Dengan kata lain

juga akan membantu kantor pajak dalam penerimaan laporan SPT dan menyingkat

kegiatan pendataan dan pengarsipan laporan SPT.

Terdapat beberapa penelitian yang dilakukan oleh peneliti-peneliti

terdahulu mengenai kepatuhan Wajib Pajak, diantaranya penelitian yang memiliki

hasil sejenis yang dilakukan oleh Siti (2008) yang menunjukkan adanya pengaruh

peningkatan kepatuhan Wajib Pajak sebelum dan sesudah program e-SPT dalam

melaporkan SPT masa PPN yang diterima dan penelitian yang dilakukan oleh

Irmayanti (2013) mengenai pengaruh modernisasi sistem administrasi perpajakan

terhadap kepatuhan Wajib Pajak pada Kantor Pelayanan Pajak Pratama Makassar

Utara. Hasil penelitian tersebut menunjukkan bahwa modernisasi sistem

administrasi perpajakan yang terdiri dari restrukturisasi organisasi,

penyempurnaan proses bisnis dan teknologi informasi, penyempurnaan sumber

daya manusia, dan pelaksanaan Good Governance berpengaruh positif dan

signifikan terhadap kepatuhan Wajib Pajak. Penelitian sejenis lainnya memiliki

hasil berbeda, yaitu penelitian yang dilakukan oleh Sri dan Ita (2009) mengenai

pengaruh modernisasi sistem administrasi perpajakan terhadap kepatuhan Wajib

B A B 1 P E N D A H U L U A N | 5

Perpajakan Modern pada KPP Pratama Bandung ”X” sebagian besar dalam

kategori baik dan sistem administrasi perpajakan modern tidak memiliki pengaruh

signifikan terhadap Kepatuhan Wajib Pajak.

Berdasarkan masalah yang telah dipaparkan diatas dan dari uraian

mengenai beberapa penelitian yang telah dilakukan sebelumnya yang memiliki

hasil berbeda, peneliti tertarik untuk melakukan penelitian yang mengkaji adakah

pengaruhnya penerapan sistem e-filing terhadap kepatuhan Wajib Pajak

berdasarkan kenyataan bahwa kepatuhan Wajib Pajak masyarakat Indonesia

masih rendah. Berdasarkan latar belakang yang telah diuraikan, maka dengan ini

peneliti akan melakukan sebuah penelitian yang berjudul “Pengaruh Penerapan

Sistem E-Filling terhadap Kepatuhan Wajib Pajak Badan pada Distributor

Barang Konsumsi di Tapanuli Utara.”

1.2Identifikasi Masalah

Berdasarkan latar belakang masalah di atas, maka identifikasi masalah dalam

penelitian sebagai berikut:

Apakah Penerapan Sistem E-filling berpengaruh terhadap Kepatuhan Wajib Pajak

Badan?

1.3Tujuan

Berdasarkan identifikasi masalah diatas maka tujuan penelitian adalah untuk

mengetahui apakah penerapan sistem E-filling berpengaruh terhadap Kepatuhan

B A B 1 P E N D A H U L U A N | 6

[Type text] [Type text] UniversitasKristenMaranatha

1.4Manfaat Penelitian

Berdasarkan identifikasi masalah diatas maka manfaat penelitian adalah sebagai

berikut :

1. Bagi Wajib Pajak agar membantu Wajib Pajak dalam memahami

penggunaan sistem e-filing dalam melaporkan pajaknya, sehingga

memudahkan Wajib Pajak dalam menyampaikan Surat Pemberitahun

(SPT) pajak melalui sistem e-filing.

2. Bagi pembaca, diharapkan hasil penelitian ini dapat bermanfaat

sebagai informasi untuk menambah wawasan mengenai sistem e-filing,

BAB III

METODE PENELITIAN

3.1.Jenis Penelitian

Penelitian ini merupakan jenis penelitian yang menggunakan metode

penelitian kuantitatif dengan bentuk penelitian survai. Menurut Sugiyono (2013: 14)

penelitian kuantitatif bertujuan untuk menunjukkan hubungan antar variabel, menguji

teori dan mencari generalisasi yang mempunyai nilai prediktif.

Sumber data yang digunakan dalam penelitian ini adalah data primer. Data

primer menurut Nur dan Bambang (2009: 146) adalah data yang diperoleh secara

langsung dari sumber asli.

3.2. Populasi dan Sampel Penelitian 3.2.1 Populasi Penelitian

Populasi merupakan wilayah generalisasi yang terdiri atas objek/subjek yang

mempunyai kualitas dan karakteristik tertentu yang ditetapkan oleh peneliti untuk

dipelajari dan kemudian ditarik kesimpulannya (Sugiyono, 2011:61).

Populasi dalam penelitian ini adalah distributor barang konsumsi yang sudah

menggunakan e-filing

3.2.2 Sample Penelitian

Sampel adalah bagian populasi yang karakteristiknya hendak kita uji

(Suliyanto, 2005). Sampel dalam penelitian ini adalah distributor barang konsumsi

yang berada diwilayah Tapanuli Utara yang menggunakan e-filing.

Teknik pengambilan sampel yang digunakan dalam penelitian ini adalah

B A B I I I M E T O D E P E N E L I T I A N | 33

[Type text] [Type text] UniversitasKristenMaranatha mengambil sampel dan populasi berdasarkan suatu kriteria tertentu (Hartono,

2004). Kriteria yang digunakan dalam penelitian ini adalah Wajib Pajak Badan

(WP Badan) yang menggunakan e-filing.

3.3 Defenisi Operasional Variabel (DOV)

Definisi Operasional Variabel (DOV) menjelaskan karakteristik dari objek

(properti) ke dalam elemen-elemen yang dapat diobservasi yang menyebabkan konsep

dapat diukur dan dioperasionalkan dalam riset.

3.3.1 Variabel Independen

Variabel independen atau variabel bebas menurut Sugiyono (2011) adalah

variabel yang mempengaruhi atau yang menjadi sebab perubahannya atau timbulnya

variabel dependen (variabel terikat). Variabel independen atau variabel bebas pada

penelitian ini adalah penerapan sistem e-filing.

3.3.2 Variabel Dependen

Variabel dependen atau variabel terikat menurut Sugiyono (2011) adalah variabel

yang dipengaruhi atau yang menjadi akibat, karena adanya variabel bebas. Variabel

dependen atau variabel terikat dalam penelitian ini adalah Kepatuhan Wajib Pajak.

Untuk memahami lebih jelas tentang kedua variabel tersebut, maka operasionalisasi

variabel dalam penelitian ini dijabarkan pada tabel dibawah ini :

Tabel 3.1 Operasional Variabel

Variabel Definisi Variabel Dimensi Indikator Skala

B A B I I I M E T O D E P E N E L I T I A N | 34

4. Pengaksesan yang

cepat, nyaman,

dan mudah

5. Pemberian layanan

dan solusi

6. Pelaporan pajak

B A B I I I M E T O D E P E N E L I T I A N | 35

B A B I I I M E T O D E P E N E L I T I A N | 36

terlambat

menyampaikan

SPT

6. Penyampaian

Surat

Pemberitahuan

tidak pernah lewat

dari batas yang

ditentukan

3.4 Teknik Pengumpulan Data

Teknik pengumpulan data yang digunakan dalam penelitian ini dilakukan

untuk mengumpulkan data dengan menyebarkan kuesioner kepada distributor barang

konsumsi diwilayah Tapanuli Utara. Menurut Suliyanto (2005), teknik angket

(kuesioner) merupakan metode pengumpulan data yang dilakukan untuk

mengumpulkan data denga cara membagi daftar pertanyaan kepada responden agar

responden tersebut memberikan jawabanya.

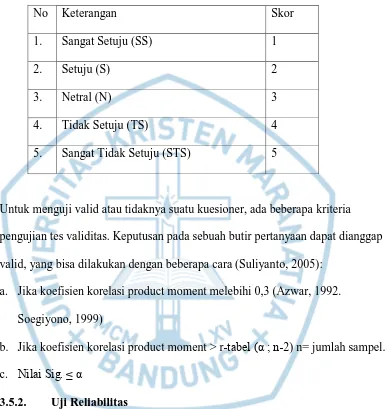

3.5 Teknik Analisis Data 3.5.1. Uji Validitas

Suliyanto (2005), validitas sebuah alat ukur ditunjukkan dari

kemampuannya mengukur apa yang seharusnya diukur. Kuesioner riste

dikatakan valid apabila instrumen tersebut benar-benar mampu

mengukur besarnya nilai variabel yang diteliti. Variabel diukur dengan

menggunakan skala Likert. Skala Likert digunakan untuk mengukur

B A B I I I M E T O D E P E N E L I T I A N | 37

[Type text] [Type text] UniversitasKristenMaranatha fenomena sosial (Sugiyono, 2009), skala Likert yang digunakan dalam

penelitian ini adalah skala1-5 dengan keterangan sebagai berikut:

Tabel 3.2 Skor Kuesioner

No Keterangan Skor

1. Sangat Setuju (SS) 1

2. Setuju (S) 2

3. Netral (N) 3

4. Tidak Setuju (TS) 4

5. Sangat Tidak Setuju (STS) 5

Untuk menguji valid atau tidaknya suatu kuesioner, ada beberapa kriteria

pengujian tes validitas. Keputusan pada sebuah butir pertanyaan dapat dianggap

valid, yang bisa dilakukan dengan beberapa cara (Suliyanto, 2005):

a. Jika koefisien korelasi product moment melebihi 0,3 (Azwar, 1992.

Soegiyono, 1999)

b. Jika koefisien korelasi product moment > r-tabel (α ; n-2) n= jumlah sampel.

c. Nilai Sig. ≤ α

3.5.2. Uji Reliabilitas

Menurut Suliyanto (2005), uji reliabilitas pada dasarnya adalah sejauh

mana hasil suatu pengukuran dapat dipercaya. Jika hasil pengukuran

yang dilakukan secara berulang relatif sama, maka pengukuran

tersebut dianggap memiliki tingkat reliabilitas yang baik.

Pada penelitian ini, uji reliabilitas menggunakan metode koefisien Cronbach

B A B I I I M E T O D E P E N E L I T I A N | 38

3.5.3. Uji Asumsi Klasik

Menurut Priyatno (2007) Uji asumsi klasik adalah persyaratan statistik

yang harus dipenuhi pada analisis regresi linear yang berbasis Ordinary Least

Square (OLS). Menurut Gujarati (2003) sebelum dilakukan pembentukan

model regresi sebaiknya dilakukan pengujian asumsi terlebih dahulu agar

model yang terbentuk memberikan estimasi yang BLUE (Best, Linear,

Unbiased, Estimator). Garis regresi dikatakan best jika garis tersebut

menghasilkan error yang terkecil. Estimator β disebut linear jika memiliki

fungsi linear dari sampel. Suatu estimator dikatakan unbiased jika nilai

harapan dari estimator β sama dengan nilai yang benar dari β (rata-rata β = β).

Terdapat lima uji asumsi klasik, namun dalam penelitian ini hanya digunakan

dua pengujian saja.

3.5.3.1Uji Normalitas

Uji normalitas adalah untuk melihat apakah nilai residual terdistribusi

normal atau tidak. Model regresi yang baik adalah memiliki nilai residual yang

terdistribusi normal. Jadi uji normalitas bukan dilakukan pada masing-masing

variabel tetapi pada nilai residualnya (Sunjoyo, et al, 2013). Terdapat dua cara

untuk mendeteksi apakah residual berdistribusi normal atau tidak yaitu dengan

analisis grafik dan uji statistik (Ghozali, 2006). Pengujian dengan metode

grafik dapat menimbulkan perbedaan persepsi diantara beberapa pengamat,

sedangkan dengan menggunakan metode statistik tidak terdapat

keragu-raguan, meskipun tidak ada jaminan bahwa pengujian dengan uji statistik lebih

baik dari pada pengajuan dengan metode grafik (Sunjoyo, et al, 2013). Oleh

B A B I I I M E T O D E P E N E L I T I A N | 39

[Type text] [Type text] UniversitasKristenMaranatha statistik. Uji grafik yang digunakan untuk menguji normalitas residual adalah

dengan menggunakan metode normal probability plot yang membandingkan

distribusi kumulatif dari distribusi normal, sedangkan uji statistik yang

digunakan untuk menguji normalitas residual adalah uji statistik

nonparametrik Kolmogorof-Sminov (K-S) dilakukan dengan membuat

hipotesis

H0: Data residual berdistribusi normal

Ha: Data residual tidak berdistribusi normal

Data residual berdistribusi normal atau dengan kata lain H0 diterima jika

asymp sig > 0,05.

3.5.4 Uji Regresi Sederhana

Penelitian ini menggunakan uji regresi sederhana. Hal ini dikarenakan

dalam penelitian ini hanya terdapat satu variabel independen (X) dan

satu variabel dependen (Y). Sugiyono (2011:261) menyatakan bahwa

regresi sederhana didasarkan pada hubungan fungsional ataupun kausal

satu variabel independen dengan satu variabel dependen. Persamaan

regresi sederhana adalah sebagai berikut:

Y = a + Bx

Keterangan:

Y = penggunaan e-filing

X = perilaku Wajib Pajak

a = konstanta atau intercept

B A B I I I M E T O D E P E N E L I T I A N | 40

3.5.5 Analisis Koefisien Korelasi

Hasan dalam Harianti dkk. (2012), koefisien korelasi merupakan

indeks atau bilangan yang digunakan untuk mengukur keeratan (kuat,

lemah, atau tidak ada) hubungan antara variabel. Untuk menentukan

keeratan hubungan atau korelasi antara variabel tersebut ini diberikan

nilai-nilai koefisien korelasi sebagai berikut:

1. R = 0 tidak ada korelasi

2. 0 < r ≤ 0,20 korelasi sangat rendah atau lemah sekali

3. 0,20 < r ≤ 0,40 korelasi rendah atau lemah tapi pasti

4. 0,40 < r ≤ 0,70 korelasi yang cukup bearti

5. 0,70 < r ≤ 0,90 korelasi yang tinggi, kuat

6. 0,90 < r < 100 korelasi yang sangat tinggi atau kuat sekali

7. R = 1 korelasi sempurna

3.5.6 Analisis Koefisien Determinasi

Koefisien determinasi pada intinya yaitu untuk mengukur seberapa

jauh kemampuan model dalam menerapkan variasi variabel dependen. Nilai

koefisien determinasi antara nol dan satu. Nilai R2 yang kecil bearti

kemampuan variabel-variabel independen dalam menjelaskan variasi variabel

dependen amat terbatas. Nilai yang mendekati satu bearti variabel-variabel

independen memebrikan hampir semua informasi yang dibutuhkan untuk

memprediksi variasi variabel dependen (ghozali, 2006).

Rumus koefisien determinasi ditunkukkan sebagai berikut :

KP = r2 x 100%

Dimana:

B A B I I I M E T O D E P E N E L I T I A N | 41

[Type text] [Type text] UniversitasKristenMaranatha r2 = koefisien korelasi

3.5.7 Uji statistik t

Uji statistik t pada dasarnya menunjukkan seberapa jauh pengaruh satu

variabel penjelas/independen secara individual dalam menerangkan variasi dependen

(Ghozali, 2013). Pengujian yang hendak dilakukan adalah sebagai berikut:

H0 : bi = 0

Ha: bi ≠ 0

Dimana:

1. H0 menyatakan bahwa suatu variabel independen bukan merupakan penjelasan

yang signifikan terhadap variabel dependen.

2. Ha menyatakan bahwa suatu variabel independen tersebut merupakan penjelasan

yang signifikan terhadap variabel dependen.

Kriteria pengambilan keputusan adalah sebagai berikut:

a. Quick look : bila jumlah degree of freedom (df) ≥ 20 dan derajat kepercayaannya

sebesar 5%, maka H0 yang menyatakan bi = 0 dapat ditolak bila nilai t > 2 (dalam

nilai absolut). Dengan kata lain penelitian menerima hipotesis alternatif, yang

menyatakan bahwa suatu variabel independen secara individual mempengaruhi

variabel dependen.

b. Membandingkan nilai statistik t dengan titik kritis menurut tabel. Apabila nilai

statistik t hasil perhitungan > nilai t tabel, penelitian menerima hipotesis alternatif

yang menyatakan bahwa suatu variabel independen secara individual

BAB V

Simpulan dan Saran

5.1Simpulan

Penelitian ini bertujuan untuk menguji pengaruh penerapan sistem e-filing

terhadap kepatuhan wajib pajak badan. Berdasarkan hasil analisis diatas dapat

disimpulkan bahwa penerapan sistem e-filing memiliki pengaruh yang positif

terhadap kepatuhan Wajib Pajak Badan

5.2keterbatasan dan Saran

5.2.1 Keterbatasan Penelitian

Beberapa keterbatasan sehubungan dengan hasil penelitian ini adalah

sebagai berikut:

1. Pemilihan sampel penelitian yang hanya menggunakan sampel

Wajib Pajak Badan yang ada di Tapanuli Utara, tidak termasuk

Wajib Pajak Orang Pribadi. Hal ini menyebabkan sampel yang

didapat hanya sedikit.

2. Responden menganggap semua hal yang berkaitan dengan pajak

adalah sangat rahasia, sehingga sampel yang didapat tergolong

kecil, walaupun sudah memenuhi jumlah minimal yang

dibutuhkan.

5.2.2 saran

beberapa saran yang dapat diberikan sehubungan dengan hasil

penelitian ini adalah sebagi berikut:

B A B V S I M P U L A N D A N S A R A N | 53

[Type text] [Type text] UniversitasKristenMaranatha

- jangan meneliti di perusahaan besar karena kebanyakan

perusahaan besar tidak menerima penelitian.

- untuk memperluas cakupan responden baik dari cakupan

wilayah maupun jenis Wajib Pajak

- untuk menambah variabel-variabel seperti : kualitas sistem,

kualitas informasi, penggunaan sistem, dampak individual,

PENGARUH PENERAPAN SISTEM E-FILING TERHADAP

KEPATUHAN WAJIB PAJAK BADAN PADA DISTRIBUTOR BARANG

KONSUMSI DI TAPANULI UTARA

TUGAS AKHIR

Diajukan untuk memenuhi salah satu syarat menempuh, sidang sarjana

strata 1 (S1)

Oleh

FRANCISCA GRACE FOURYNITA

1351208

PROGRAM STUDI AKUNTANSI

FAKULTAS EKONOMI

UNIVERSITAS KRISTEN MARANATHA

BANDUNG

ii

THE EFFECT OF THE APPLICATION OF THE E-FILING SYSTEM

ON CORPORATE TAXPAYERS ON CONSUMER GOODS DISTRIBUTOR

IN NORTH TAPANULI

THESIS

In Partial RequiremenT for The BachelorDegree In Accounting Major

By:

FRANCISCA GRACE FOURYNITA

1351208

BACHELOR PROGRAM IN ACCOUNTING

FACULTY OF ECONOMICS

MARANATHA CHRISTIAN UNIVERSITY

BANDUNG

KATA PENGANTAR

Puji syukur peneliti panjatkan kepada Tuhan Yang Maha Esa atas berkat dan

rahmat-Nya sehingga penulis dapat menyelesaikan tugas akhir yang berjudul “Pengaruh Penerapan

Sistem E-filing terhadap Kepatuhan Wajib Pajak Badan pada Distributor Barang

Konsumsi di Tapanuli Utara” ini dapat selesai. Penelitian ini diajukan untuk memenuhi salah satu syarat menempuh Sidang Sarjana Strata-1 (S-1).

Penulis menyadari bahwa skripsi ini masih jatuh dari sempurna dan masih terdapat

kekurangan. Segala kritik dan saran yang membangun akan penulis terima dengan hati yang

terbuka sebagai bahan perbaikan dan untuk menambah wawasan penulis di masa yang akan

datang.

Selesainya penelitian ini tidak terlepas dari dukungan berbagai pihak, maka dari itu

dengan segala kerendahan hati penulis mengucapkan terima kasih kepada pihak-pihak yang

sudah banyak membantu penulis dalam menyelesaikan penelitian ini, baik dalam

memberikan semangat, dukungan dan hal-hal yang menunjang. Rasa terima kasih penulis

ucapkan kepada:

1. Yuliana Gunawan, S.E., M.Si. selaku dosen pembimbing yang telah membantu dan

memberikan saran kepada saya dalam menyelesaikan skripsi ini

2. Dr. Mathius Tandiontong, S.E., M.M., AK., CA. selaku dekan Fakultas Ekonomi

Universitas Kristen Maranatha.

3. Elyzabet I Marpaung, , S.E., M.Si., AK., CA. selaku ketua program studi Akuntansi

4. Debbianita, S.E., M.Si., AK. selaku sekretaris program studi Akuntansi

5. Bapak/Ibu Tata Usaha Universitas Kristen Maranatha yang sudah membantu saya

selama kuliah di Universitas Kristen Maranatha.

6. Orang tua saya tercinta yang telah mendoakan dan memberikan dukungan kepada

saya untuk menyelesaikan skripsi ini.

7. Andry Budiman dan Febyanto Budiman koko-koko saya yang saya sayangi

membantu saya dalam menyelesaikan skripsi ini.

8. Jenny Natalia yang telah menjadi sahabat, saudara, soulmate, temen kost dari awal

hingga akhir perkuliahan yang ada disaat suka maupun duka. Akhirnya setelah

berjuang bersama-sama kita mampu menyelesaikan skripsi kita, setelah wisuda kita

akan menempuh hidup yang baru saya berharap kita cepet dapat kerja.dan akan

vi

9. Hendri Chu terima kasih telah mendukung, menyemangati, membantu, menemani

saya dalam menyelesaikan skripsi ini. Terima kasih buat waktu yang telah kamu

korban kan demi saya. Saranghae

10. Jessika dan Susi Susanti Matondang sahabat baik saya yang jauh dimata dekat dihati

yang mendukung dan menyemangati saya sampai skripsi saya selesai.

11. Kepada perusahaan-perusahaan yang sudah mau membantu saya memberikan data

yang diperlukan untuk skripsi saya

12. Kepada pihak-pihak yang telah membantu saya dalam menyelesaikan skripsi ini saya

ucapkan terima kasih.

Akhir kata, semoga berkat Tuhan melimpahi seluruh pihak-pihak yang sudah

memberikan bantuan dan dukungan sehingga skripsi ini dapat terselesaikan. Harapan

saya adalah skripsi ini dapat membawa berkat bagi setiap orang yang membacanya.

Terimakasih, Tuhan memberkati.

Bandung, Januari 2016

DAFTAR PUSTAKA

Diana, Sari. (2013). Konsep Dasar Perpajakan. Bandung : PT.Refika Aditama.

Feri, Kristianto. (2014). Fuad Rahmany : Tingkat Kepatuhan Wajib Pajak Masih Rendah. Di ambil dari

http://finansial.bisnis.com/read/20140907/10/255668/fuad-rahmany-tingkatkepatuhan-wajib-pajak-masih-rendah.

Ghozali, I (2013). Aplikasi Analisis Multivariate dengan Program IBM SPSS 21. Badan Penerbit Universitas Diponegoro. Semarang

Indriantoro, Nur & Bambang Supomo. (2009). Metode Penelitian Bisnis untuk Akuntansi & Manajemen. Yogyakarta: BPFE-YOGYAKARTA.

Kamelia, Siti .H. (2008). Analisis Pengaruh Kepatuhan wajib Pajak Sebelum dan Sesudah Penerapan Program e-SPT dalam Melaporkan SPT Masa PPN. Skripsi. Fakultas Ekonomi dan Ilmu Sosial Universitas Islam Negeri Syarif Hidayatullah Jakarta.

Kirana, Gita Gowinda (2010). Analisis Perilaku Penerimaan Wajib Pajak terhadap

Penggunaan E-Filling. Skripsi. Fakultas Ekonomi. Universitas Diponegoro Semarang.

Madewing, Irmayanti. (2013). Pengaruh Modernisasi Sistem Administrasi Perpajakan terhadap Kepatuhan Wajib Pajak pada Kantor Pelayanan Pajak Pratama Makassar Utara. Skripsi. Fakultas Ekonomi dan Bisnis. Universitas Hassanuddin Makassar.

Mardiasmo. 2009. perpajakan edisi revisi 2009. Edisi XVI Yogyakarta: Andi.

Rahman, Abdul. ( 2010). Panduan Pelaksanaan Administrasi Perpajakan Untuk Karyawan, Pelaku Bisnis dan Perusahaan. Bandung : Nuansa

Sugiyono. (2012). Statistika untuk Penelitian. Bandung : Alfabeta.

Suliyanto. 2005. analisis data dalam aplikasi pemasaran. cetakan pertama. Bogor: Ghalia Indonesia

Rahayu, Sri & Ita Salsalina Lingga. (2009). Pengaruh Modernisasi Sistem Administrasi Perpajakan terhadap Kepatuhan Wajib Pajak. Jurnal Akuntansi. Vol.1, No:119-138.

Surya Manurung. (2013). Kompleksitas Kapatuhan Perpajakan. Di ambil dari

www.pajak.go.id/content/article/kompleksitas-kepatuhan-pajak.

[Type text] [Type text] UniversitasKristenMaranatha

Peraturan Perundang-undangan

Keputusan Direktur Jenderal Pajak Nomor Kep-88/PJ/2004 tentang Penyampaian Surat Pemberitahuan Secara Elektronik.

Undang undang perpajakan n0 28 tahun 2007 psl 1 (11) tentang malaporkan perhitungan dan/atau pembayaran pajak, objek pajak dan/atau bukan objek pajak dan/atau harta dan kewajiban

Keputusan Dirjen pajak Pasal 17 kup jis kmk nomor 544/kmk.04/2000 tentang kriteria wp patuh