BAB II

TELAAH PUSTAKA

2.1 Landasan Teori 2.1.1 Pengertian Pajak

Ada beberapa pengertian atau definisi pajak yang dikemukakan oleh para ahli. Definisi pajak menurut para ahli antara lain :

1. Prof. Dr. Rochmat Soemitro,SH

Mengatakan pajak adalah iuran rakyat kepada kas negara berdasarkan undang-undang (yang dapat dipaksakan) dengan tiada mendapat jasa timbal (kontraprestasi) yang langsung dapat ditunjukkan dan yang digunakan untuk membayar pengeluaran umum.

2. Prof. Dr. M. J. H. Smeets

Menyatakan pajak adalah prestasi kepada pemerintah yang terutang melalui norma-norma umum dan yang dapat dipaksakan, tanpa ada kalanya kontraprestasi yang dapat ditunjukkan dalam hal yang individual; maksudnya adalah untuk membiayai pengeluaran pemerintah.

3. Mr. Dr. N. J. Feldmann

Menyatakan bahwa pajak adalah prestasi yang dipaksakan sepihak oleh dan terutang kepada penguasa ( menurut norma-norma yang ditetapkannya secara umum ), tanpa adanya kontraprestasi, dan semata-mata digunakan untuk menutup pengeluaran-pengeluaran umum.

4. Deutsche Reichs Abgaben Ordnung

Mengatakan bahwa pajak adalah bantuan uang secara insidental atau secara periodik (dengan tidak ada kontraprestasinya), yang dipungut oleh badan yang bersifat umum (negara), untuk memperoleh pendapatan, dimana terjadi suatu tatsbestand (sasaran pemajakan), yang karena undang-undang telah menimbulkan utang pajak.

Pengertian penghasilan menurut Undang-Undang nomor 36 Tahun 2008 Pasal 4 ayat (1) adalah :

Setiap tambahan kemampuan ekonomis yang diterima atau diperoleh wajib pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan wajib pajak yang bersangkutan, dengan nama dan dalam bentuk apapun.

Pengertian pajak penghasilan menurut Mardiasmo (2009:162) adalah: Pajak atas penghasilan berupa gaji, upah, honorarium, tunjangan dan pembayaran lain dengan nama dan dalam bentuk apapun sehubungan dengan pekerjaan atau jabatan, jasa, dan kegiatan yang dilakukan oleh orang pribadi.

2.1.2 Subyek Pajak

Sedangkan pengertian subjek pajak menurut Suandy (2011:43) adalah pihak-pihak (orang maupun badan) yang akan dikenakan pajak. Subjek pajak yang telah memenuhi syarat-syarat objektif sehinggga kepadanya diwajibkan pajak disebut wajib pajak.

Dari beberapa definisi diatas maka dapat disimpulkan ciri-ciri pajak menurut Suandy (2011:10) yaitu :

1. Pajak dipungut berdasarkan / dengan kekuatan undang-undang serta aturan pelaksanaannya, sehingga dapat dipaksakan.

2. Dalam pembayaran pajak tidak dapat ditunjukkan adanya kontraprestasi langsung secara individual yang diberikan oleh pemerintah.

3. Pajak dipungut oleh negara baik oleh pemerintah pusat maupun pemerintah daerah.

4. Pajak diperuntukkan bagi pengeluaran-pengeluaran pemerintah, yang bila dari pemasukannya masih terdapat surplus, dipergunakan untuk membiayai public investment.

5. Pajak dapat digunakan sebagai alat untuk mencapai tujuan tertentu dari pemerintah.

6. Disamping mempunyai fungsi sebagai alat untuk memasukkan dana dari rakyat kedalam kas negara (fungsi bugeter), pajak juga mempunyai fungsi lain, yakni fungsi mengatur.

Secara umum yang termasuk subjek pajak menurut Suandy (2011:44) adalah :

1. Orang Pribadi

Kedudukan orang pribadi sebagai subjek pajak dapat bertempat tinggal atau berada di Indonesia ataupun di luar Indonesia.

2. Warisan yang belum terbagi sebagai satu kesatuan menggantikan yang ber Warisan yang belum terbagi sebagai satu kesatuan merupakan subjek pajak pengganti, menggantikan mereka yang berhak yaitu ahli waris

3. Badan

Badan sebagai subjek pajak adalah suatu bentuk usaha atau non usaha yang meliputi :

a) Perseroan terbatas b) Perseroan komanditer

d) Yayasan e) Lembaga f) Dana Pensiun g) Firma

h) Persekutuan 4. Bentuk Usaha Tetap

Bentuk Uasaha Tetap (BUT) adalah bentuk usaha yang dipergunakan oleh orang pribadi yang tidak bertempat tinggal di Indonesia atau berada di Indonesia tidak lebih dari 183 hari dalam jangka waktu 12 bulan, atau juga badan yang tidak didirikan atau tidak bertempat kedudukan di Indonesia untuk menjalankan usaha atau melakukan kegiatan di Indonesia. Yang tidak termasuk subjek pajak PPh pasal 21 menurut Suandy (2011:48) adalah :

1. Kantor perwakilan negara asing

2. Pejabat perwakilan diplomatik dan konsultan, atau pejabat-pejabat lain dari negara asing, demikian juga dengan orang-orang yang diperbantukan kepada mereka yang bekerja pada dan bertempat tinggal bersama-sama dengan mereka, dengan persyaratan bukan sebagai warga negara Indonesia, serta tidak menerima atau memperoleh penghasilan lain diluar jabatannya selama di Indonesia.

Menteri Keuangan, dengan syarat :

a) Indonesia menjadi anggota organisasi tersebut

b) Tidak menjalankan usaha atau melakukan kegiatan lain untuk memperoleh penghasilan dari Indonesia selain memberikan pinjaman kepada pemerintah yang dananya berasal dari iuran para anggotanya.

4. Pejabat perwakilan organisasi Internasional yang ditetapkan oleh Menteri Keuangan dengan syarat :

a) Bukan warga negara Indonesia

b) Tidak menjalankan usaha, kegiatan, atau pekerjaan lain untuk memperoleh penghasilan di Indonesia.

Pemotongan pajak atas penghasilan sehubungan dengan pekerjaan, jasa, atau kegiatan dengan nama dan dalam bentuk apapun yang diterima atau diperoleh Wajib Pajak orang pribadi dalam negeri wajib dilakukan (pasal 21 ayat 1 Undang-Undang No.36 Tahun 2008 tentang pajak penghasilan ) oleh :

1. Pemberi kerja yang membayar gaji, upah, honorarium, tunjangan, dan pembayaran lain sebagai imbalan sehubungan dengan pekerjaan yang dilakukan oleh pegawai atau bukan pegawai.

2. Bendahara pemerintah yang membayar gaji, upah, honorarium, tunjangan, dan pembayaran lain sehubungan dengan pekerjaan, jasa, atau kegiatan.

pensiun dan pembayaran lain dengan nama apapun dalam rangka pensiun.

4. Badan yang membayar honorarium atau pembayaran lain sebagai imbalan sehubungan dengan jasa termasuk jasa tenaga ahli yang melakukan pekerjaan bebas.

5. Penyelenggara kegiatan yang melakukan pembayaran sehubungan dengan pelaksanaan suatu kegiatan.

2.1.3 Obyek Pajak

Yang menjadi objek pajak adalah penghasilan, yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan, dengan nama dan dalam bentuk apapun ( pasal 4 Undang- undang no. 36 tahun 2008 tentang Pajak Penghasilan ) termasuk :

1. Penggantian atau imbalan berkenaan dengan pekerjaan atau jasa yang diterima atau diperoleh termasuk gaji, upah, tunjangan, honorarium, komisi, bonus, gratifikasi, uang pensiun, atau imbalan dalam bentuk lainnya.

2. Hadiah dari undian atau pekerjaan atau kegiatan, dan penghargaan.

3. Laba usaha

5. Penerimaan kembali pembayaran pajak yang telah dibebankan sebagai biaya dan pembayaran tambahan pengembalian pajak.

6. Bunga termasuk premium, diskonto, dan imbalan karena jaminan pengembalian utang.

7. Dividen, dengan nama dan dalam bentuk apapun, termasuk dividen dari perusahaan asuransi kepada pemegang polis, dan pembagian sisa hasil usaha koperasi.

8. Royalti atau imbalan atas penggunaan hak

9. Sewa dan penghasilan lain sehubungan dengan penggunaan harta 10. Penerimaan atau perolehan pembayaran berkala

11. Keuntungan karena pembebasan utang, kecuali sampai jumlah tertentu yang ditetapkan dengan Peraturan Pemerintah

12. Keuntungan selisih kurs mata uang asing 13. Selisih lebih karena penilaian kembali aktiva 14. Premi asuransi

15. Iuran yang diterima atau diperoleh perkumpulan dari anggotanya yang terdiri dari Wajib Pajak yang menjalankan usaha atau pekerjaan bebas

16. Tambahan kekayaan neto yang berasal dari penghasilan yang belum dikenakan pajak

17. Penghasilan dari usaha berbasis syariah 18. Imbalan bunga

2.1.4 Yang tidak termasuk Obyek Pajak

Yang tidak termasuk dalam objek pajak penghasilan menurut Undang- undang Pajak Penghasilan no.36 tahun 2008 pasal 4 ayat (3) adalah:

1. Bantuan atau sumbangan termasuk zakat yang diterima oleh badan amil zakat atau lembaga amil zakat yang dibentuk atau disahkan oleh pemerintah dan yang diterima oleh penerima zakat yang berhak atau sumbangan keagamaan yang sifatnya wajib bagi pemeluk agama yang diakui di Indonesia

2. Harta hibahan yang diterima oleh keluarga sedarah dalam garis keturunan lurus satu derajat, badan keagamaan, badan pendidikan, badan sosial termasuk

1 Yayasan 2 Koperasi 3 Warisan

4 Pembayaran dari perusahaan asuransi 5 Dividen atau bagian laba

6 Iuran

7 Penghasilan dari modal yang ditanamkan oleh dana pensiun 8 Bagian laba yang diterima atau diperoleh anggota dari

perseroan komanditer

9 Penghasilan yang diterima atau diperoleh perusahaan modal ventura berupa bagian laba

10 Beasiswa

Penghasilan yang dipotong PPh pasal 21 termasuk pula penerimaan dalam bentuk natura dan/atau kenikmatan lainnya dengan nama dan dalam bentuk apapun yang diberikan oleh :

1. Bukan Wajib Pajak

2. Wajib Pajak yang dikenakan Pajak Penghasilan yang bersifat final 3. Wajib Pajak yang dikenakan Pajak Penghasilan berdasarkan

norma penghitungan khusus (deemed profit) 2.1.5 Penghasilan Tidak Kena Pajak ( PTKP )

Penghasilan tidak kena pajak adalah batas penghasilan bagi Wajib Pajak orang pribadi yang dikenai pajak penghasilan. Besarnya PTKP tergantung dari status pribadi karyawan dan jumlah anggota keluarga yang ditanggung oleh Wajib Pajak yang bersangkutan pada masa tahun pajak. Besarnya PTKP ( Penghasilan Tidak Kena Pajak ) setahun yang berlaku tahun 2012 adalah :

1. Rp 15.840.000 ( lima belas juta delapan ratus empat puluh ribu rupiah) untuk diri Wajib Pajak orang pribadi

2. Rp 1.320.000 ( satu juta tiga ratus dua puluh ribu rupiah ) untuk tambahan Wajib Pajak yang kawin

3. Rp 15.840.000 ( lima belas juta delapan ratus empat puluh ribu rupiah) tambahan untuk seorang istri yang penghasilannya digabung dengan penghasilan suami sebagaimana dimaksud dalam Pasal 8 ayat 1

4. Rp 1.320.000 ( satu juta tiga ratus dua puluh ribu rupiah ) tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak 3 ( tiga ) orang untuk setiap keluarga.

Revisi PTKP ( Penghasilan Tidak Kena Pajak ) setahun yang berlaku Januari 2013 adalah :

1. Rp 24.300.00 ( dua piluh empat juta tiga ratus ribu rupiah ) untuk diri wajib pajak sendiri

2. Rp 2.025.000 ( dua juta dua puluh lima ribu rupiah ) untuk tambahan wajib pajak yang kawin

3. Rp 24.300.000 ( dua puluh empat juta tiga ratus ribu rupiah ) untuk seorang istri yang penghasilannya digabung dengan penghasilan suami 4. Rp 2.025.000 ( dua juta dua puluh lima ribu rupiah ) untuk tambahan

setiap anggota keluarga yang sedarah dalam garis keturunan lurus serta anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak 3 ( tiga ) orang anak untuk setiap keluiarga.

Tabel 2.1

Tarif Pasal 17 Undang-Undang Pajak Penghasilan

Lapisan Penghasilan Kena Pajak Tarif Pajak

Sampai dengan Rp 50.000.000 5 %

Diatas Rp 50.000.000 – Rp 250.000.000 15 % Diatas Rp 250.000.000 – Rp 500.000.000 25 %

Diatas Rp 500.000.000 30 %

Sumber : Pasal 17 UU No.36 Tahun 2008 Tentang Pajak Penghasilan 2.1.6 Penghitungan Pajak Penghasilan Pasal 21

Pajak Penghasilan setahun dihitung dengan cara mengalikan Penghasilan Kena Pajak dengan tarif pajak sebagaimana diatur dalam Undang-undang PPh pasal 17.

Untuk menghitung PPh dapat digunakan rumus sebagai berikut : 1. Pajak Penghasilan ( Wajib Pajak Orang Pribadi )

= Penghasilan Kena Pajak x tarif pasal 17 = ( Penghasilan netto – PTKP ) x tarif pasal 17

= {( Penghasilan bruto – biaya yang diperkenankan UU PPh ) - PTKP } x tarif pasal 17

2. Pajak Penghasilan ( Wajib Pajak Badan ) = Penghasilan Kena Pajak x tarif pasal 17 = Penghasilan netto x tarif pasal 17

= ( Penghasilan bruto – biaya yang diperkenankan UU PPh ) x tarif pasal 17

Tarif pajak yang diterapkan atas Penghasilan Kena Pajak bagi Wajib Pajak Badan dalam negeri dan bentuk usaha tetap adalah sebesar 25 %.

2.1.7 Metode Perencanaan Pajak

Ada 3 metode yang memiliki nilai plus dalam rangka mengefisienkan beban perusahaan yakni :

1. Gross Method (PPh Pasal 21 ditanggung sendiri oleh karyawan).

Suatu metode pemotongan pajak dimana karyawan menanggung sendiri jumlah pajak penghasilannya, pada umumnya dipotong langsung dari gaji karyawan. Perhitungan metode ini adalah hal yang hampir sebagian besar dilakukan perusahaan karena mungkin tidak terlalu rumit bagi perusahaan atau mungkin memang cocok dengan keadaan perusahaan (siklus hidup perusahaan).

2. Net Method (PPh Pasal 21 ditanggung Perusahaan)

Merupakan metode pemotongan pajak dimana perusahaan menanggung pajak karyawannya.

3. Gross Up Method (Tunjangan pajak yang digross up)

Suatu metode pemotongan pajak dimana perusahaan memberikan tunjangan pajak yang jumlahnya sama besar dengan jumlah pajak yang akan dipotong dari karyawan. Berikut ini rumusan gross up,

dimana formula gross up PPh Pasal 21 terbagi dalam 4 (empat) lapisan tentang Penghasilan Kena Pajak (PKP) sesuai dengan tarif pasal 17 UU PPh (Tarif Progresif), yaitu :

PKP s.d Rp. 50.000.000 : PKP X 5% 0.95 PKP di atas Rp. 50.000.000- Rp. 250.000.000,- : (PKP x 15%) - Rp. 5 Juta 0.85 PKP di atas Rp. 250.000.000-Rp. 500.000.000,- : (PKP x 25%) - Rp. 30 Juta 0.75 PKP di atas Rp. 500.000.000 : (PKP x 30%) - Rp. 55 Juta 0.70

Pada prinsipnya Gross Up adalah untuk mencari tunjangan pajak yang jumlahnya sama dengan pajak yang terutang. Karena besarnya tunjangan pajak yang diberikan perusahaan dimasukan sebagai penghasilan yang dicantumkan dalam SPT PPh Pasal 21 maka atas seluruh tunjangan pajaknya dapat dibiayakan (deductible).

2.1.8 Perencanaan Pajak ( Tax Planning )

Suatu perencanaan pajak yang tepat merupakan hasil dari tindakan penghematan atau tax saving dan penghindaran pajak atau tax avoiadance. Zain (2008) mengidentifikasi pajak dengan perencanaan pajak dan mendefinisikan sebagai berikut:

Perencanaan pajak adalah tindakan penstrukturan yang terkait dengan konsekuensi potensi pajaknya, yang tekanannya kepada pengendalian setiap transaksi yang ada konsekuensi pajaknya. Tujuannya adalah bagaimana pengendalian tersebut dapat mengefisiensi jumlah pajak yang akan ditransfer ke pemerintah, melalui apa yang disebut sebagai penghindaran pajak (tax avoiadance) dan bukan penyelundupan pajak (tax evasion) yang merupakan tindak pidana fiskal yang tidak akan ditoleransi

Perencanaan pajak berfungsi sebagai mengestimasi jumlah pajak dimasa yang akan datang yang dibayar secara formal maupun material, dan melakukan efisiensi pajak tidak semata-mata dengan menghindari pajak,

tetapi juga menghindari sanksi-sanksi atas kesalahan dan kelalaian atas pelaksanaan kewajiban pajak.

Fungsi pelaksanaan pajak dilakukan dengan melaksanakan hasil perencanaan pajak baik dari aspek formal maupun material sebaik mungkin. Zain (2008) mengemukakan tindakan yang harus diambil dalam rangka perencanaan pajak terebut berupa tindakan penstrukturan yang terkait dengan konsekuensi pajak, maka langkah-langkah yang harus mendapatkan perhatian dalam penyusunan perencanaan pajak dan merupakan komponen-komponen sistem manajemen, adalah:

1. Menetapkan sasaran atau tujuan perencanaan pajak yang meliputi:

a) Usaha-usaha mengefisienkan beban pajak yang masih dalam ruang lingkup pemajakan dan tidak melanggar ketentuan peraturan perundang-undangan perpajakan.

dari pengenaan sanksi-sanksi, baik sanksi administrasi maupun sanksi pidana.

c) Melaksanakan secara efektif segala ketentuan peraturan perundang- undangan perpajakan yang terkait dengan pelaksanaan pemasaran, pembelian dan fungsi keuangan, seperti pemotongan dan pemungutan pajak.

2. Situasi sekarang dan identifikasi pendukung dan penghambat tujuan, yang terdiri dari:

a) Identifikasi faktor lingkungan perencanaan pajak jangka panjang. Fakto ini umumnya memiliki sifat permanen yang secara eksplisit terdapat dan melekat pada ketentuan peraturan perundang-undangan perpajakan. Faktor tersebut merupakan parameter-parameter yang berpengaruh terhadap perencanaan jangka panjang.

b) Etika kebijakan perusahaan dan ketentuan yang jelas mengenai fungsi dan tanggung jawab manajemen perpajakan serta memiliki manual tentang ketentuan dan tata cara perpajakan yang berlaku bagi seluruh personil perusahaan.

c) Strategi dan perencanaan pajak yang terintegrasi dengan perencanaan perusahaan, baik perencanaan perusahaan jangka pendek maupun jangka panjang.

2.1.9 Tahapan Perencanaan Pajak

tujuan menurut Suandy (2008:13) adalah sebagai berikut : 1. Menganalisa informasi yang ada

Pada tahap ini perencanaan pajak harus menganalisis dan mempertimbangkan semua aspek yang mungkin terlibat dalam perencanaan pajak. Pertimbangan ini menimbang segala kemungkinan keberhasilan maupun kegagalan dalam pelaksanaan perencanaan pajak.

2. Membuat satu model atau lebih rencana pajak

Model diperlukan untuk memberikan gambaran yang jelas mengenai perhitungan perencanaan pajak. Sebaiknya model dibuatkan lebih dari satu agar dapat dibandingkan dan lebih dapat terukur keuntungan dan kerugiannya. Sehingga perencanaan pajak dapat memilih alternatif-alternaitf yang tersedia.

3. Evaluasi perencanaan pajak

Mengevaluasi dengan analisa keuangan suatu perencanaan pajak misalnya bagaimana perencanaan pajak mempengaruhi beban pajak, laba kotor atau pengeluaran lain jika alternatif-alternatif dipilih atau dijalankan.

4. Mencari kelemahan dan memperbaiki kembali

Dari berbagai alternatif yang telah dibuat, perencana pajak harus melihat potensi kerugian atau potensi keuntungan yang akan diperoleh. Keputusan untuk menjatuhkan pilihan satu alternatif kadang membawa kondisi pada potensi kerugian yang akan

diperoleh.

5. Memutakhirkan rencana pajak suatu undang-undang seringkali mengalami perubahan demikian pula dengan undang-undang perpajakan. Perubahan ini akan membawa dampak bagi perencana pajak secara keseluruhan. Tugas dari perencana pajak untuk melihat kembali rancangan yang telah dibuat untuk menyesuaikan dengan perubahan undang-undang tersebut.

Motivasi yang mendasari dilakukannya suatu perencanaan pajak (tax planning) umumnya bersumber dari tiga unsur perpajakan menurut Suandy (2011.17) , yaitu sebagai berikut:

1. Kebijakan perpajakan (tax policy)

Tax policy merupakan alternatif dari berbagai sasaran yang hendak dituju dalam sistem perpajakan. Dari berbagai aspek tax policy terdapat faktor-faktor yang mendorong dilakukannya tax planning, yaitu pajak apa yang akan dipungut, siapa yang akan dijadikan subjek pajak, apa yang merupakan objek pajak, berapa besarnya tarif pajak dan bagaimana prosedurnya.

2. Undang-undang perpajakan (tax law)

Dalam pelaksanaannya, Undang-undang selalu diikuti dengan ketentuan- ketentuan lain, termasuk Undang-undang perpajakan yang diikuti oleh Peraturan Pemerintah, Keputusan Presiden, Keputusan Menteri Keuangan, Keputusan Dirjen Pajak. Dengan banyaknya ketentuan tersebut, membuka

celah bagi wajib pajak untuk menganalisis kesempatan guna perencanaan pajak yang baik. minimalkan potensi kerugian tersebut.

3. Administrasi perpajakan (tax administration)

Indonesia masih mengalami kesulitan dalam melaksanakan administrasi perpajakan secara memadai. Hal ini mendorong perusahaan untuk melakukan perencanaan pajak yang baik agar terhindar dari sanksi administrasi maupun pidana karena perbedaan penafsiran antara fiskus dan wajib pajak, luasnya aturan perpajakan dan sistem informasi yang belum efektif.

2.1.10 Manajemen Pajak

Manajemen pajak menurut Zain (2008:34) adalah :

Sebagai sarana untuk memenuhi kewajiban perpajakan dengan benar tetapi jumlah pajak yang dibayar dapat ditekan serendah mungkin untuk memperoleh laba dan likuiditas yang diharapkan. Secara teoritis, tax planning merupakan bagian dari fungsi-fungsi manajemen pajak yang terdiri dari: planning, implementation dan control.

Apabila dihubungkan dengan fungsi-fungsi spesifik manajemen, perencanaan memenuhi kewajiban perpajakan (tax planning) termasuk ke dalam salah satu fungsi-fungsi spesifik manajemen, yaitu fungsi planning dimana dalam menetapkan proses menetapkan perencanaan penyusutan strategi penghematan pajak, manajer terlebih dahulu harus memikirkan dengan matang sasaran dan tindakan yang didasarkan pada penelitian dan pengumpulan ketentuan peraturan perpajakan, sehingga manajer dapat memenuhi kewajiban perpajakan

perusahaan secara lengkap, benar dan tepat waktu. Apabila perencanaan pajak (tax planning) perusahaan tidak baik atau memiliki kelemahan-kelemahan, maka sumber daya yang dimiliki oleh perusahaan tidak dapat dimanfaatkan secara optimal. Hal tersebut mengakibatkan terjadinya pemborosan yang sebenarnya dapat dicegah.

Apabila pemborosan tersebut terjadi terus-menerus, maka penghasilan perusahaan lama kelamaan akan semakin menurun yang pada akhirnya tidak dapat bersaing dengan kompetitornya, sehingga kelangsungan hidup perusahaan menjadi terancam.

2.2 Penelitian Terdahulu

Penelitian sebelumnya tahun 2010, diteliti oleh Arifin dengan skripsi berjudul “ Tax Planning dan Penerapannya terhadap upaya meningkatkan kinerja perusahaan pada PT.X”. Secara garis besar penelitian ini merupakan studi kasus pada perusahaan di bidang usaha dagang. Penelitian tersebut mengacu pada pembahasan perencanaan kinerja perusahaan. Hasil penelitian tersebut memberikan kesimpulan bahwa kinerja perusahaan berhubungan langsung dengan perencanaan pajak, dengan adanya perencanaan pajak kinerja perusahaan dapat lebih ditingkatkan.

Sedangkan penelitian yang dilakukan penulis mengacu pada pembahasan PPh 21 yang dalam perencanaan pajak berdampak pada penghematan pajak pada laporan perusahaan. Kedua penelitian ini

dilakukan pada perusahaan dibidang yang sama yaitu perusahaan dagang.

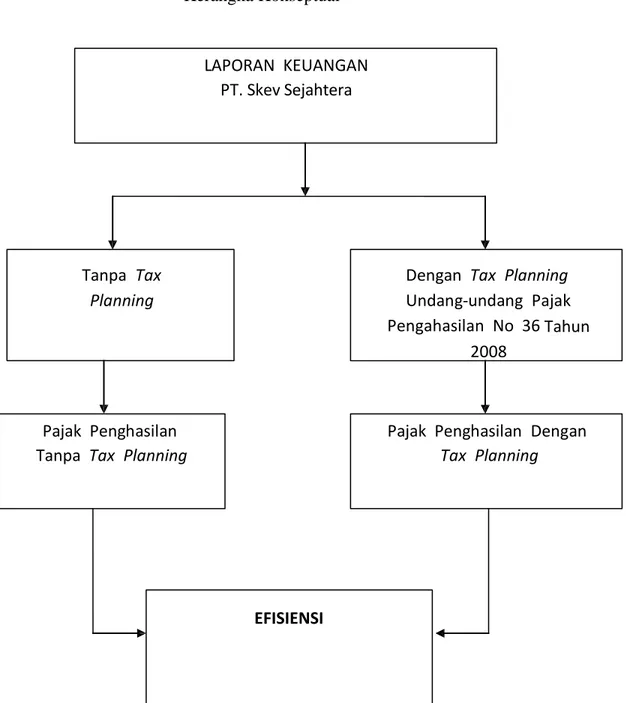

Gambar 2.1 Kerangka Konseptual LAPORAN KEUANGAN PT. Skev Sejahtera Tanpa Tax Planning

Dengan Tax Planning

Undang-undang Pajak Pengahasilan No 36 Tahun

2008

Pajak Penghasilan Tanpa Tax Planning

Pajak Penghasilan Dengan

Tax Planning

EFISIENSI

memecahkan masalah penelitian dalam skripsi ini diwakili oleh bagan alur. Dasar penelitian ini dalam melakukan tax planning adalah laporan keuangan PT. Skev Sejahtera yaitu laporan laba rugi. Laporan laba rugi tersebut akan dianalisa dan dibandingkan hasilnya antara laporan laba rugi tanpa tax planning dengan laba rugi dengan tax planning. Sehingga dihasilkan pajak penghasilan terutang yang sesuai dengan perencanaan