PERTEMUAN 5

RETURN DAN RESIKO AKTIVA TUNGGAL

KELOMPOK 2

ANGGOTA KELOMPOK :

ZEYKISAN PERANGIN – ANGIN

( 18 )

I.G.A. RAMA SIDHIMANTRA

( 21 )

AJENG SARASWATI

( 22 )

FAKULTAS EKONOMI DAN BISNIS

UNIVERSITAS UDAYANA

REGULER

2015

DAFTAR ISI

DAFTAR ISI...I

SKEMA / PETA KONSEP...II

PEMBAHASAN...1

1. JENIS SAHAM...1

1.1 SAHAM PREFEREN...1

1.1.1 Karakteristik Saham Preferen...1

1.1.2 Macam Saham Preferen...1

1.2 SAHAM BIASA...2

1.2.1 Hak Pemegang Saham Biasa...2

1.3 SAHAM TREASURI...3

2. NILAI SAHAM...4

2.1 NILAI BUKU DAN NILAI – NILAI LAIN YANG BERHUBUNGAN...4

2.1.1 Nilai Nominal...4

2.1.2 Agio Saham...4

2.1.3 Nilai Modal Disetor...4

2.1.4 Laba Ditahan...5

2.1.5 Nilai Buku...5

2.2 NILAI PASAR...6

2.3 NILAI INTRINSIK...6

2.3.1 Pendekatan nilai sekarang (present value approach)...6

2.3.1.1 Pembayaran Dividen Tidak Teratur...7

2.3.1.2 Dividen Konstan Tidak Bertumbuh...8

2.3.1.3 Pertumbuhan Dividen Yang Konstan...8

2.3.1.4 Harga Jual Akhir...9

2.3.2 Pendekatan PER...9

KESIMPULAN...11

SKEMA / PETA KONSEP ( SAP PERTEMUAN KE-3 )

PEMBAHASAN 1. JENIS SAHAM

1.1 SAHAM PREFEREN

Saham preferen merupakan saham yang mempunyai sifat gabungan antara obligasi dan saham biasa.

1.1.1 Karakteristik Saham Preferen

1. Preferen terhadaap Dividen

a. Pemegang saham preferen mempunyai hak untuk menerima dividen terlebih dahulu dibandingkan dengan pemegang saham biasa.

b. Saham preferen juga umumnya memberikan hak dividen kumulatif, yaitu memberikan hak kepada pemegangnya untuk menerima dividen tahun-tahun sebelumnya yang belum dibayarkan sebelum pemegang saham saham biasa menerima dividennya. Jika saham preferen disebutkan memberikan hak dividen kumulatif , maka dividen tahun-tahun sebelumnya yang belum dibayarkan disebut dividends in arrears.

2. Preferen pada Waktu Likuidasi

Saham preferen mempunyai hak terlebih dahulu atas aktiva perusahaan dibandingkan hak yang dimiliki oleh saham biasa pada saat terjadinya likuidasi. Besarnya hak atas aktiva pada saat likuidasi adalah sebesar nilai nominal saham preferennya termasuk semua dividen yang belum dibayar jika bersifat kumulatif. Karena karakteristik ini, investor umumnya menganggap saham preferen lebih kecil resikonya dibandingkan dengan saham biasa. Akan tetapi jika dibandingkan dengan obligasi, saham preferen dianggap lebih beresiko, karena klaim dari pemegang saham preferen dibawah klaim dari pemegang obligasi.

1.1.2 Macam Saham Preferen

1. Convertible Preferred Stock

Untuk menarik minat investor yang menyukai saham biasa, beberapa saham preferen menambah bentuk di dalamnya yang memungkinkan pemegangnya menukarkan saham ini dengan saham biasa dengan rasio penukaran yang sudah ditentukan. Pertukaran dari saham preferen ke saham biasa tidak menimbulkan keuntungan (gain) atau kerugian (loss) di perusahaan emiten, nilai yang dicatat untuk saham-saham ini adalah sebesar nilai nominalnya dan selisih yang diterima berbeda dengan nilai nominalnya dicatat di rekening Agio Saham (Paid-in Capital in Excess of Par Value). Juga di dalam catatan perusahaan emiten, nilai pasar saat

penukaran tidak diperhitungkan karena alasannya adalah pertukaran tersebut dilakukan langsung dengan perusahaan.

2. Callable Preferred Stock

Bentuk lain dari saham preferen adalah memberikan hak kepada perusahaan yang mengeluarkan untuk membeli kembali saham ini dari pemegang saham pada tanggal tertentu dimasa mendatang dengan nilai yang tertentu. Harga tebusan ini biasanya lebih tinggi dari nilai nominal sahamnya.

3. Floating atau Adjustable-rate Preferred Stock (ARP)

Saham preferen ini merupakan saham inovasi baru di Amerika Serikat yang dikenalkan pada tahun 1982. Saham preferen ini tidak membayar dividen secara tetap tetapi tingkat dividen yang dibayarkan tergantung dari return dari sekuritas t-bill (treasury bill). Saham preferen tipe baru ini cukup popular sebagai investasi jangka pendek untuk investor yang mempunyai kelebihan kas.

1.2 SAHAM BIASA

Jika perusahaan hanya mengeluarkan satu kelas saham saja, saham ini biasanya dalam bentuk saham biasa (common stock).

1.2.1 Hak Pemegang Saham Biasa

1. Hak Kontrol

Pemegang saham biasa memiliki hak untuk memilih dewan direksi. Ini berarti pemegang saham mempunyai hak untuk mengontrol siapa yang akan memimpin perusahannya. Pemegang saham dapat melakukan hak kontrolnya untuk memveto dalam pemilihan direksi di rapat tahunan pemegang saham atau memveto pada tindakan-tindakan yang membutuhkan persetujuan pemegang saham.

2. Hak Menerima Pembagian Keuntungan

Sebagai pemilik perusahaan, pemegang saham biasa berhak mendapat bagian keuntungan dari perusahaan. Tidak semua laba dibagikan, sebagian laba ditanamkan kembali ke dalam perusahaan. Laba yang ditahan ini (retained earnings) merupakan sumber daya intern perusahaan. Laba yang tidak ditahan dibagikan dalam bentuk dividen. Tidak semua perusahaan membayar dividen. Keputusan perusahaan membayar dividen atau tidak dicerminkan dalam bebijaksanaan dividennya (dividend policy). Jika perusahaan memutuskan membagikan keuntungan dalam bentuk dividen, semua pemegang saham bisa mendapatkan haknya yang sama. Pembagian dividen saham biasa dapat dilakukan jika perusahaan sudah membayarkan dividen untuk saham preferen.

Hak preemptif (preemptive right) merupakan hak untuk mendapatkan presentasi pemilikan yang sama jika perusahaan mengeluarkan tambahan lembar saham. Jika perusahaan mengeluarkan tambahan lembar saham, maka jumlah saham yang beredar akan lebih banyak dan akibbatnya presentase kepemilikan pemegang saham yang lama kan turun. Hak preemptif member prioritas kepada pemegang saham lama untuk membeli tambahan saham yang baru, sehingga presentase kepemilikannya tidak berubah. Hak ini mempunyai dua tujuan. Tujuan pertama adalah untuk melindungi hak control dari pemegang saham lama. Tujuan kedua adalah untuk melindungi pemegang saham lama dari nilai yang merosot.

1.3 SAHAM TREASURI

Saham Treasuri (treasury stock) adalah saham milik perusahaan yang sudah pernah dikeluarkan dan beredar dan kemudia dibeli kembali oleh perusahaan untuk dipensiunkan tetapi disimpan sebagai trasuri. Perusahaan emiten membeli kembali saham yang beredar sebagai sahamtreasuri dengan alasan-alasan sebagai berikut:

1. Akan digunakan dan diberikan kepada manajer-manajer atau karyawan-karyawan di dalam perusahaan sebagai bonus atau kompesasi dalam bentuk saham

2. Meningkatkan volume perdagangan di pasar modal dengan harapan meningkatkan nilai pasarnya

3. Menambahkan jumlah lembar saham yang tersedia untuk digunakan menguasai perusahaan lain

4. Mengurangi jumlah lembar saham yang beredar untuk menaikan laba per lembarnya

5. Alasan khusus lainnya yaitu dengan mengurangi jumlah saham yang beredar sehingga dapat mengurangi kemungkinan perusahaan lain untuk menguasai jumlah saham secara mayoritas dalam rangka pengambilan alih tidak bersahabat (hostile takeover)

2. NILAI SAHAM

2.1 NILAI BUKU DAN NILAI – NILAI LAIN YANG BERHUBUNGAN

Untuk menghitung nilai buku suatu saham, beberapa nilai yang berhubungan dengannya perlu diketahui. Nilai-nilai ini yaitu:

2.1.1 Nilai Nominal

Nilai nominal (par value) dari suatu saham merupakan nilai kewajiban yang ditetapkan untuk tiap-tiap lembar saham. Kepentingan dari nilai nominal adalah

untuk kaitanya dengan hukum. Nilai nominal ini merupakan modal per lembar yang secara hukum harus ditahan di perusahaan untuk proteksi kepada kreditor yang tidak dapat diambil oleh pemegang saham. Kadang kala suatu saham tidak mempunyai nilai nominal (no-par value stock). Untuk saham yang tidak memiliki nilai nominal, dewan direksi umumnya menetapkan nilai sendiri (stated value) perlembarnya. Jika tidak ada nilai yang ditetapkan, maka yang dianggap sebagai modal secara hukum adalah semua penerimaan bersih (proceed) yang diterima oleh emitmen pada waktu mengeluarkan saham bersangkutan.

2.1.2 Agio Saham

Agio saham (additional paid-in capital atauin excess of par value) merupakan selisih yang dibayar oleh pemegang saham kepada perusahaan dengan nilai nominal sahamnya. Misalnya nilai nominal saham biasa per lembar adalah Rp 5.000 dan saham ini dijual sebesar Rp 8.000 per lembar, maka agio saham per lembar adalah sebesar Rp 3.000,. Agio saham ditampilkan di neraca dalam nilai totalnya yaitu agio per lembar dikalikan dengan jumlah lembar yang dijual.

2.1.3 Nilai Modal Disetor

Nilai modal disetor (paid in capital) merupakan total yang dibayar oleh pemegang saham kepada perusahaan emitmen untuk ditukarkan dengan saham preferen atau dengan saham biasa. Nilai modal disetor merupakan penjumlahan total nilai nominal ditambah dengan agio saham. Jika perusahaan mengeluarkan dua kelas saham, yaitu saham preferen dan saham biasa, saham preferen disajikan terlebih dahulu diikuti oleh saham biasa di neraca untuk menunjukkan urutan haknya.

2.1.4 Laba Ditahan

Laba ditahan (retained earnings) merupakan laba yang tidak dibagikan kepada pemegang saham. Laba yang tidak dibagi ini diinvestasikan kembali ke perusahaan sebagai sumber data internal. Laba ditahan dalam penyajiannya di neraca menambah total laba yang disetor. Karena laba ditahan ini milik pemegang saham yang berupa keuntungan tidak dibagikan, maka nilai ini juga akan menambah ekuitas pemilik saham di neraca.

2.1.5 Nilai Buku

Nilai buku (book value) per lembar saham menunjukkan aktiva bersih (net assets) yang dimiliki oleh pemegang saham dengan memiliki satu lembar saham. Karena aktiva bersih adalah sama dengan total ekuitas pemegang saham, maka nilai buku per lembar saham adalah total ekuitas dibagi dengan jumlah saham yang beredar.

Jika perusahaan mempunyai dua macam kelas saham, yaitu saham preferen dan saham biasa, maka perhitungan nilai buku per lembar untuk masing-masing kelas saham ini lebih rumit dibandingkan ji,a hanya mempunyai saham biasa saja. Perhitungan nilai buku per lembar saham untuk dua macam kelas saham adalah sebagai berikut.

1. Hitung nilai ekuitas saham preferen

Nilai ekuitas dihitung dengan mengalikan nilai tebus (cail price) ditambah dengan dividen yang di arrears dengan lembar saham preferen yang beredar.jika nilai tebus tidak digunakan, maka nilai nominal yang digunakan. Di dalam perhitungan ini,agio saham untuk saham preferen tidak di masukkan, karena pemegang saham preferen tidak mempunyai hak untuk agio ini walaupun berasal dari saham preferen, sehingga nilai agio ini di masukkan sebagai tambahan nilai ekuitas saham.

2. Hitung nilai ekuitas saham biasa.

Nilai ekuitas saham biasa dihitung dengan mengurangi nilai total ekuitas dengan nilai ekuitas saham preferen.

3. Nilai buku saham biasa dihitung dengan membagi nilai ekuitas saham biasa dengan jumlah lembar saham biasa yang beredar.

2.2 NILAI PASAR

Nilai pasar (market value) berbeda dengan nilai buku. Jika nilai buku merupakan nilai yang dicatat pada saat saham dijual oleh perusahaan, maka nilai pasar adalah harga saham yang terjadi di pasar bursa pada saat tertentu yang ditentukan oleh pelaku pasar. Nilai pasar ini ditentukan oleh permintaan dan penawaran saham bersangkutan di pasar bursa.

2.3 NILAI INTRINSIK

Nilai fundamental (fundamental value) atau nilai intrinsik (intrinsic value) yaitu nilai seharusnya dari suatu saham. Sering diajukan pertanyaan berapa nilai sebenarnya dari harga saham yang diperdagangkan di pasar, nilai sebenarnya itulah yang disebut nilai intrinsik. Terdapat dua macam analisis yang sering dipergunakan untuk menentukan nilai intrinsik suatu saham, yaitu:

- Analisis sekuritas fundamental (fundamental security analysis)

Pada analisis fundamental, digunakan data fundamental atau data yang berasal dari keuangan perusahaan (laba, dividen yang dibayarkan, penjualan, dan sebagainya) dan biasa digunakan oleh akademisi. Analisis fundamental terbagi lagi menjadi dua pendekatan, yaitu:

o Pendekatan nilai sekarang (present value approach) o Pendekatan PER (P/E ratio approach)

- Analisis teknis (technical analysis)

Pada analisis teknis, menggunakan data pasar dari saham (harga dan volume transaksi saham) dan biasa digunakan oleh para praktisi untuk menentukan harga saham.

Dalam kesempatan ini, akan dibahas mengenai dua jenis pendekatan yang dilakukan untuk menentukan nilai intrinsik saham menggunakan analisis sekuritas fundamental (fundamental secutity analysis).

2.3.1 Pendekatan nilai sekarang (present value approach)

Present value approach sering kali disebut dengan metode kapitalisasi laba

(capitalization of income method), hal ini dikarenakan dalam pendekatan ini meliputi proses kapitalisasi nilai-nilai masa depan suatu saham yang didiskontokan menjadi nilai sekarang. Karena nilai perusahaan ditentukan oleh prospek perusahaan, dan prospek perusahaan itu sendiri merupakan kemampuan perusahaan menghasilkan aliran kas di masa mendatang, maka nilai perusahaan dapat ditentukan dengan mendiskontokan nilai-nilai cash flow.

Gambar 1.1 Model diskonto arus kas

Po* = nilai sekarang dari perusahaan (value of the firm)

t = periode waktu ke t dari t=1 sampai dengan

k = suku bunga diskonto (discount rate) atau tingkat pengembalian yang diinginkan (required rate of return).

Sebagai alternatif dari arus kas, laba perusahaan (earnings) juga dapat digunakan dalam menghitung nilai suatu perusahaan karena earnings yang diperoleh oleh perusahaan dapat ditahan sebagai sumber dana internal (retained earnings) atau dibagikan dalam bentuk dividen. Dengan alasan bahwa dividen merupakan arus pendapatan yang diterima oleh investor, maka arus dividen dapat dianggap sebagai arus kas yang diterima oleh investor, sehingga dapat pula digunakan untuk menghitung nilai intrinsik saham dengan mendiskontokan arus dividen masa depan ke nilai sekarang.

Gambar 1.2 Model diskonto dividen (dividend discount model)

Dt = dividen yang dibayarkan untuk periode ke-t 2.3.1.1 Pembayaran Dividen Tidak Teratur

Dividen setiap periode tidak memiliki pola yang jelas, bahkan pada periode tertentu perusahaan tidak membayar dividen sama sekali, misalnya pada saat periode kerugian atau periode kesulitan likuiditas). Untuk menentukan nilai instrinsik saham pada kondisi seperti ini, maka:

Gambar 1.3 Model pembayaran dividen tidak teratur

2.3.1.2 Dividen Konstan Tidak Bertumbuh

Banyak ditemui kejadian suatu perusahaan membayar dividen yang konstan dari waktu ke waktu untuk menunjukkan bahwa likuiditas perusahaan berada dalam keadaan stabil. Untuk menentukan nilai intrinsik saham pada kondisi seperti ini, maka:

Gambar 1.4 Model pertumbuhan nol (zero-growth model)

D = dividen yang dibayarkan k = bunga diskonto

2.3.1.3 Pertumbuhan Dividen Yang Konstan

Pada kasus dividen yang bertumbuh secara konstan sebesar g dan periode awal yaitu D0, maka dividen pertama yaitu D0 (1+g) dan periode kedua yaitu D0 (1+g) (1+g)

atau D0 (1+g)2 dan seterusnya. Untuk menentukan nilai intrinsik saham pada kondisi

seperti ini, maka:

Gambar 1.4 Model pertumbuhan dividen yang konstan (Model Gordon)

D1 = dividen per lembar

g = tingkat pertumbuhan dividen k = bunga diskonto

Asumsi dalam kasus pertumbuhan dividen yang konstan yaitu k (suku bunga diskonto) harus lebih besar dari g (tingkat pertumbuhan dividen). Model Gordon tersebut menunjukkan bahwa:

- Hubungan antara harga saham seharusnya (nilai intrinsik) dengan dividen per lembar adalah positif, yaitu semakin besar dividen yang dibayarkan maka semakin besar harga dari saham tersebut.

- Hubungan antara harga saham seharusnya (nilai intrinsik) dengan pertumbuhan dividen (g) adalah positif, yaitu semakin besar pertumbuhan dividen maka semakin besar harga dari saham tersebut.

- Hubungan antara harga saham seharusnya (nilai intrinsik) dengan tingkat bunga diskonto (k) adalah negatif, yaitu semakin besar tingkat bunga diskonto maka semakin kecil harga dari saham tersebut.

2.3.1.4 Harga Jual Akhir

Tidak semua investor menyukai dividen dan berpikiran untuk memegang saham selamanya. Investor seperti ini pada umumnya mementingkan capital gain dibandingkan dengan dividen. Capital gain itu sendiri merupakan selisih antara harga jual saham dengan harga beli nya, jadi dapat dikatakan bahwa capital gain merupakan keuntungan penjualan saham. Jika investor menjual sahamnya pada periode ke-n sebesar Pn maka untuk menghitung nilai instrinsik sahamnya yaitu:

Gambar 1.5 Model harga jual akhir

Pn = nilai harga jual dari saham (nilai terminal = nilai akhir yang diterima

investor)

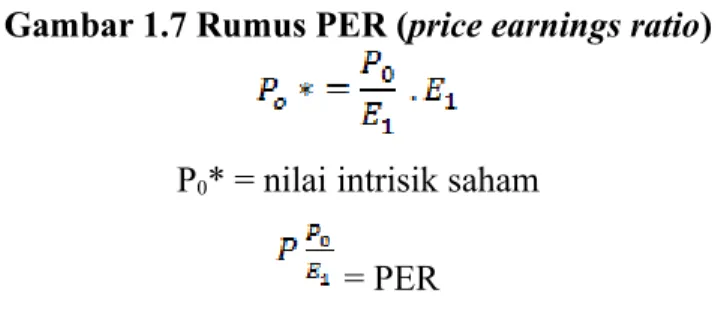

2.3.2 Pendekatan PER

Selain menggunakan arus kas ataupun arus dividen dalam menentukan nilai fundamental atau nilai intrinsik suatu saham, alternatif lain yang dapat digunakan yaitu dengan menggunakan nilai laba perusahaan (earnings). Untuk menentukan nilai instrinsik menggunakan nilai earnings, cara yang populer digunakan yaitu pendekatan PER (price earnings ratio) atau pendekatan earnings multiplier. Pendekatan PER ini menunjukkan rasio harga saham terhadap earnings, sehingga menyatakan seberapa besar investor menilai harga dari saham terhadap kelipatan dari earnings.

Gambar 1.7 Rumus PER (price earnings ratio)

P0* = nilai intrisik saham

= PER

= Laba bersih per lembar saham yang diestimasi untuk periode selanjutnya

Gambar 1.8 Hasil derivasi rumus PER

D1 = pembayaran dividen

E1 = earnings

k = tingkat pengembalian yang diinginkan g = tingkat pertumbuhan dividen

Pada persamaan hasil derivasi rumus PER tersebut dapat diketahui faktor-faktor yang menentukan besarnya PER, yaitu:

- PER berhubungan positif dengan rasio pembayaran dividen terhadap earnings (D1/E1)

- PER berhubungan negatif dengan tingkat pengembalian yang diinginkan (k) - PER berhubungan positif dengan tingkat pertumbuhan dividen (g)

KESIMPULAN

Saham terbagi menjadi tiga jenis yaitu saham preferen, saham biasa, dan saham treasuri. Saham preferen merupakan saham yang memiliki sifat gabungan antara obligasi dan saham biasa. Saham yang pada umumnya dikeluarkan oleh suatu perusahaan yaitu saham biasa. Sedangkan saham treasuri adalah saham yang dibeli kembali oleh perusahaan yang mengeluarkannya yang kemudian disimpan sebagai treasuri perusahaan dan dapat dijual kembali oleh perusahaan.

Nilai saham terbagi pula menjadi tiga, yaitu nilai buku dan nilai-nilai lain yang berhubungan, nilai pasar, dan nilai intrinsik. Untuk menghitung nilai buku suatu saham, diperlukan juga beberapa nilai yang berhubungan yang perlu diketahui yaitu nilai nominal, agio saham, nilai modal disetor, laba ditahan, dan nilai buku itu sendiri. Nilai pasar merupakan harga saham di pasar bursa yang besarannya ditentukan oleh para pelaku pasar. Dan nilai intrinsik merupakan nilai seharusnya dari suatu saham. Untuk menentukan nilai intrinsik suatu saham dapat dilakukan dengan dua analisis, yaitu analisis fundamental dan analisis teknis. Dalam analisis fundamental digunakan dua pendekatan, antara lain pendekatan nilai sekarang dan pendekatan price earnings ratio.

REFERENSI

Hartono, Jogiyanto. 2014. Teori Portofolio dan Analisis Investasi, Edisi Kesembilan. Yogyakarta: BPFE