Boks

Respon Suku Bunga dan Kredit Bank di Bali terhadap Kebijakan Moneter Bank Indonesia Pendahuluan

Dalam cakupan penelitian di wilayah Bali bertujuan untuk mengetahui seberapa besar dampak dari BI Rate sebagai acuan moneter terhadap perekonomian regional di Bali dengan fokus: (i) mengkaji apakah suku bunga kebijakan bank sentral diikuti oleh suku bunga simpanan dan suku bunga pinjaman? Apakah terdapat symmetry effect dari kenaikan dan penurunan suku bunga kebijakan? Apakah karakteristik bank—berdasarkan ukuran asset dan tingkat likuiditas—berpengaruh dalam penetapan suku bunga? (ii) menganalisis secara empirik apakah pemberian kredit oleh perbankan dipengaruhi oleh suku bunga kebijakan, pertumbuhan ekonomi riil, dan inflasi? Apakah karakteristik bank—berdasarkan ukuran asset dan tingkat likuiditas—mempengaruhi bank dalam menetapkan jumlah kredit yang disalurkan?

Peran Perbankan dalam Perekonomian Bali

Penyaluran kredit oleh perbankan di Bali mengalami perkembangan yang cukup baik sejalan dengan menurunnya suku bunga makro. Walaupun pertumbuhan kredit pada tahun 2006 relatif terbatas, namun seiring dengan penurunan BI Rate, penyaluran kredit baru pada akhir tahun 2006 hingga awal tahun 2007 mulai menunjukkan kecenderungan meningkat dan diperkirakan akan terus mengalami peningkatan sejalan dengan kecenderungan trend penurunan BI Rate.

Total outstanding kredit pada posisi Desember 2006, perbankan di Bali telah menyalurkan kredit sebesar Rp 10,6 triliun, atau naik 4,03% dibandingkan periode yang sama tahun sebelumnya. Kemampuan perbankan di Bali dalam menghimpun dana pihak ketiga (DPK) juga memperlihatkan perkembangan yang positif. Pada posisi Desember 2006, DPK yang berhasil dihimpun mencapai sebesar Rp 18,98 triliun, naik 4,69% dibanding periode yang sama tahun sebelumnya.

Kinerja positif pertumbuhan kredit perbankan diikuti oleh peningkatan

rasio loan to deposit (LDR). LDR pada posisi Desember 2006 mencapai 55,7%, naik 0,9% dibanding Desember 2005 yang tercatat sebesar 54,8%. Sementara itu, dilihat dari kualitas kredit menunjukkan kredit yang disalurkan mempunyai kualitas yang baik dan perbankan konsisten di dalam menerapkan prinsip kehati-hatian (prudential banking priciples). Pada posisi Desember 2006, NPL nett

perbankan di Bali berada di level 1,76%, walaupun lebih tinggi dibanding periode yang sama tahun sebelumnya yang berada di level 1,15%, namun angka NPL tersebut masih jauh di bawah target indikatif NPL yang dipersyaratkan Bank Indonesia yaitu sebesar 5% dan jauh lebih rendah dibanding nilai NPL perbankan nasional.

Kerangka Teori

Tahun 1993 John Taylor (1993) mengembangkan formula dalam penentuan suku bunga bank sentral dengan mempertimbangkan pencapaian sasaran inflasi atau yang sering dikenal dengan Taylor’s Rule. Adapun persamaan yang digunakan sebagai berikut:

)... ( 5 . 0 *) ( 5 . 0 * t t t t r y i =π + + π −π + ...(1) Keterangan:

i = suku bunga bank sentral

*

r = equilibrium real central bank rate *

t

π = target inflationrate

t

y = outputgap

Efek pass through suku bunga bank sentral itu sendiri terhadap suku bunga pasar dijabarkan oleh Mojon (2000) dalam bentuk persamaan berikut:

∑

∑

= − − − − − + Δ + Δ + = Δ max ( 1 1) j i j t t k t k j t j i c r i r i r α β γ ...(2) Keterangan:i = suku bunga bank sentral r = suku bunga pasar

Δ= firstdifference

Sementara itu, hubungan antara kredit dan suku bunga kebijakan seperti digambarkan dalam Ehrmann et all (2001) dimana kerangka analisis kredit bank mengikuti model sederhana yang dikembangkan Bernanke dan Blinder (1988). Asumsi yang digunakan adalah jumlah deposit sama dengan money( , dimana keduanya tergantung pada suku bunga bank sentral seperti yang dijabarkan dalam persamaan berikut ini:

) (D M) ) (i χ + Ψ − = =D i M ...(3) Sementara itu, permintaan untuk kredit dimana bank tergantung pada PDB riil , price level dan suku bunga kredit dengan persamaan sebagai berikut: ) (Ldi ) (y (p) (iL) L d i y p i L =φ1 +φ2 −φ3 ...(4) Supply kredit tergantung dari jumlah money atau deposit yang tersedia, suku bunga kredit dan suku bunga bank sentral atau moneter secara langsung. Direct effect dari suku bunga bank sentral terkait dengan oppotunity cost dari bank, dimana bank-bank menggunakan pasar uang antar bank untuk membiayai pinjaman atau mark up pricing oleh bank, dimana kenaikan suku bunga deposito akan diikuti kenaikan suku bunga kredit. Supply kredit dimodelkan sebagai berikut:

) (Lsi i i D Lsi =μi i+φ4 l−φ5 ...(5) Selanjutnya, diasumsikan bahwa tidak semua bank tergantung pada deposito. Oleh karena itu, efek dari perubahan deposito akan lebih rendah

apabila karakteristik bank lebih tinggi (size, liquidity atau capitalization ), dengan formula sebagai berikut:

) (xi

i i μ0 μ1x

μ = − ...(6) Kliring pada pasar kredit terjadi pada saat . Dengan mensubstitusikan persamaan-persamaan di atas, maka menghasilkan persamaan: s d L L =

(

)

4 3 3 1 3 0 3 1 3 0 5 4 2 4 1 φ φ χ φ μ χ φ μ ψφ μ φ ψ μ φ φ φ φ φ + − + + + − + = i i i x ix i p y L ...(7)Selain itu, pada model empirik untuk asymmetric responses kredit bank pada PDB dan harga dengan memasukkan variabel-variabel yang berinteraksi dengan karakteristik bank. Model dinamis dengan first differences sebagai berikut:

∑

∑

∑

∑

= − = − − − = = − + + + Δ + Δ + Δ + = Δ l j l j it j t j j t j j t l j j l j j it j i it a b L c r d PDB e l fx L 0 0 1 0 1 inf ) log( ) log( ) log( ...(9)∑

∑

∑

= − − = − − = − − + + Δ + Δ l j l j l j it j t it j j t it j j t it jx r g x PDB g x l g 0 0 0 1 3 1 2 1 1 log( ) inf ε Keterangan: i =1,...,N t =1,..., J N = jumlah bank J = jumlah lag itL = kredit bank pada kuartal i t pada swasta non bank t

r

Δ = firstdifference suku bunga nominal

) log(PDBt

Δ = tingkat pertumbuhan PDB riil t

l

inf = inflationrate

it

x = bankspesificcharacteristic

Model menggunakan fixed effect across banks dengan indikasi bank spesificintercept = ai

Untuk estimasi model dengan complete set of time dummies, persamaannya sebagai berikut:

+ Δ + Δ + + Δ + = Δ − = − − = − − = −

∑

∑

∑

log( ) log( ) ) log( 0 0 1 2 1 1 1 1 j t l j l j it j j t it j it l j j it j i it a b L fx g x r g x PDB L ...(10) it t l j j t it jx l g +λ +ε∑

=0 − − 1 3 infKeterangan: λt= timedummies

Dalam penelitian lainnya, Sichei (2005) tidak hanya menguji variabel kredit pada sisi kirinya, namun juga menguji deposito dan other funding. Model yang digunakan mirip dengan model di atas yaitu:

∑

∑

∑

∑

∑

= + − − = − = − = − = − + + + + + = 1 0 ) 5 ( 1 0 4 1 0 3 2 1 1 0 2 1 log log ( * ) log k it k it k t i k k k it k k k t k k k k t k k it k it Z y i X i X Z β β β β β μ ...(11)Data dan Metodologi Penelitian

Cakupan penelitian ini adalah bank umum konvensional yang beroperasi di Bali yang beroperasi dari tahun 2002 sampai dengan sekarang. Bank-bank yang tutup, merger, dan datanya tidak lengkap dikeluarkan dari data base, sehingga tersisa 30 bank untuk dianalisis.

Dari 30 bank umum tesebut dikelompokkan berdasarkan besarnya asset dan tingkat likuiditas, masing-masing dibagi menjadi tiga kelompok, yaitu besar, sedang dan kecil. Pada penelitian ini diasumsikan bahwa seluruh bank yang ada di Bali memiliki otoritas sendiri dalam memutuskan besarnya suku bunga dan nominal kredit yang akan disalurkan.

Berdasarkan asset, bank dikelompokkan menjadi 3, yaitu:

1. Asset besar, yaitu bank-bank yang assetnya di atas Rp 500 miliar. 2. Asset sedang, yaitu bank-bank yang assetnya Rp 100 – 500 miliar. 3. Asset kecil, yaitu bank-bank yang assetnya di bawah Rp 100 miliar. Sementara itu, berdasarkan likuiditas, bank dikelompokkan menjadi 3, yaitu: 1. Likuiditas besar, yaitu bank-bank yang likuiditasnya di atas Rp 50 miliar. 2. Likuiditas sedang, yaitu bank-bank yang likuiditasnya Rp 10 – 50 miliar. 3. Likuiditas kecil, yaitu bank-bank yang likuiditasnya di bawah Rp 10 miliar.

Untuk menjawab pertanyaan pertama “Apakah suku bunga kebijakan bank sentral diikuti oleh suku bunga simpanan dan suku bunga pinjaman? Apakah terdapat symmetry effect dari kenaikan dan penurunan suku bunga kebijakan? Apakah karakteristik bank—berdasarkan ukuran asset dan tingkat likuiditas—berpengaruh dalam penetapan suku bunga?” digunakan model sebagai berikut: it j it j it it i up i down r =α +β1 _ − +β2 _ − +ε ...(12) Dimana: t

r=suku bunga perbankan (deposito, kredit konsumsi/investasi/modal kerja) t

i = suku bunga SBI 1 bulan yang dianggap sebagai suku bunga kebijakan

Kemudian, untuk menjawab pertanyaan kedua, “Apakah pemberian kredit oleh perbankan dipengaruhi oleh suku bunga kebijakan, pertumbuhan ekonomi riil, dan inflasi? Apakah karakteristik bank—berdasarkan ukuran asset dan tingkat likuiditas—mempengaruhi bank dalam menetapkan jumlah kredit yang disalurkan?” digunakan model sebagai berikut:

it it k it j it it i it Y i L L =α +β1 −1+β2π − +β3 − +β4 −1+μ ... (13) Sebagai alternatif, model yang digunakan adalah sebagai berikut:

( )

Lit =αi +β log( )

Yit− +β πit−j +β iit−k +β log(

Lit−l)

+μit log 1 1 2 3 4 ...(14) dan( )

Lit =αi+β log( )

Yit−i +β πit−j +β d( )

iit−k +β log(

Lit−l)

+μit log 1 2 3 4 ...(15) Dimana:L = nominal kredit total Y = PDRB riil

π = inflasi regional

i = suku bunga SBI 1 bulan yang dianggap sebagai suku bunga kebijakan

Beberapa data mempunyai frekuensi bulanan dan triwulanan, dan ketersediaan data pun tidak seragam dimana series paling panjang mulai tahun 1993, sementara data panel perbankan tersedia mulai bulan Januari 2002. Dengan demikian, untuk menyeragamkan frekuensi dan data awal (starting date) digunakan data bulanan, yaitu mulai periode 2002:01 sampai 2006:12.

HASIL EMPIRIS

Pengaruh Suku Bunga Kebijakan terhadap Suku Bunga Bank

Dengan mengaplikasikan persamaan (12) untuk data seluruh bank dan masing-masing kelompok bank (6 kelompok), tabel 2 memberikan ringkasan hasil estimasi yang dilakukan. Dari tabel tersebut dapat ditunjukkan bahwa pergerakan suku bunga deposito secara umum mengikuti pergerakan suku bunga SBI lag 1 bulan. Pergerakan suku bunga deposito tersebut bersifat

asymmetry, dimana pengaruh penurunan suku bunga kebijakan (koefisien 0.775) lebih besar dibandingkan dengan pengaruh dari kenaikan suku bunga kebijakan (koefisien 0.685).

Karakteristik bank berdasarkan asset dan tingkat likuiditas juga berpengaruh secara signifikan dalam penetapan suku bunga deposito. Dalam menetapkan suku bunga depositonya bank-bank kecil (asset kecil atau likuiditas kecil) lebih responsif mengikuti pergerakan suku bunga SBI dibandingkan bank-bank besar (asset besar dan likuiditas besar) yang ditunjukkan dengan koefisien yang lebih besar. Kondisi asymmetry dimana penurunan suku bunga simpanan pada saat penurunan suku bunga kebijakan lebih cepat dibandingkan dengan kenaikan suku bunga simpanan pada saat kenaikan suku bunga kebijakan ini mengindikasikan bahwa adanya kecenderungan pihak bank dalam menekan biaya dana (cost of fund), yaitu biaya bunga yang harus dibayarkan kepada nasabah. Dengan menurunkan suku bunga simpanannya lebih cepat, maka bank akan membayar biaya bunga ke nasabah lebih murah.

Tabel 2. Suku Bunga Deposito dan SBI

Seluruh Bank

Variabel Coefficient Prob. Konstanta (C) 0.424 0.01 SBI_UP(-1) 0.685 0.00 SBI _DOWN(-1) 0.775 0.00

Berdasarkan Asset

Asset Besar Asset Sedang Asset Kecil

Variabel Coefficient Prob. Variabel Coefficient Prob. Variabel Coefficient Prob. Konstanta (C) 0.726 0.00 Konstanta (C) 0.740 0.02 Konstanta (C) -0.195 0.45

SBI_UP(-1) 0.619 0.00 SBI_UP(-1) 0.596 0.00 SBI_UP(-1) 0.842 0.00 SBI _DOWN(-1) 0.714 0.00 SBI _DOWN(-1) 0.724 0.00 SBI _DOWN(-1) 0.887 0.00

Berdasarkan Likuiditas

Likuiditas Besar Likuiditas Sedang Likuditas Kecil

Variabel Coefficient Prob. Variabel Coefficient Prob. Variabel Coefficient Prob. Kontanta (C) 1.122 0.00 Konstanta (C) 0.715 0.02 Konstanta (C) -0.003 0.99

SBI_UP(-1) 0.574 0.00 SBI_UP(-1) 0.606 0.00 SBI_UP(-1) 0.774 0.00 SBI _DOWN(-1) 0.685 0.00 SBI _DOWN(-1) 0.711 0.00 SBI _DOWN(-1) 0.849 0.00

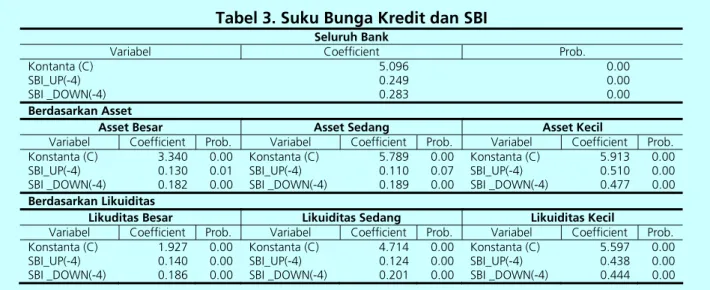

Sementara itu, pada suku bunga pinjaman, yang dalam hal ini diwakili oleh suku bunga kredit konsumsi, pergerakannya relatif lebih kaku dan lamban dalam mengikuti pergerakan suku bunga kebijakan (tabel 3). Hal ini dapat dilihat dari koefisiennya yang lebih kecil dibandingkan koefisien variabel suku bunga SBI pada persamaan dengan suku bunga deposito sebagai variabel dependennya dan lag-nya yang lebih panjang, yaitu 4 bulan.

Secara umum, respon suku bunga kredit bersifat asymmetry, dimana bank lebih responsif terhadap penurunan suku bunga kebijakan (koefisien 0.283) dibandingkan terhadap kenaikan suku bunga kebijakan (koefisien 0.249). Hasil temuan ini selintas tidak konsisten dengan harapan awal bahwa kenaikan suku bunga kredit lebih cepat dibandingkan dengan penurunan suku bunga kredit. Hal ini terjadi mengingat periode sampel yang digunakan mulai tahun 2002 (setelah krisis ekonomi), dimana kondisi sektor riil belum sepenuhnya pulih sehingga daya serap kreditnya pun masih terbatas, dan relatif tingginya potensi kredit bermasalah jika suku bunga kredit ditetapkan tinggi. Dengan demikian, bank cenderung untuk tidak serta merta menaikkan suku bunga kreditnya pada saat suku bunga SBI naik. Suku bunga kredit yang sudah tinggi jika dinaikkan lagi oleh pihak bank, karena suku bunga kebijakan yang naik, justru akan mengurangi minat dunia usaha (sektor riil) untuk mengajukan kredit. Hal ini tentu saja perlu dilihat untuk daerah-daerah lain, apakah mempunyai fenomena yang sama atau berlainan, dan perlu diteliti periode sebelum krisis.

Karakteristik bank berpengaruh pula terhadap penetapan suku bunga kredit. Bank yang ber-asset kecil mempunyai respon yang paling besar terhadap penurunan dan kenaikan suku bunga SBI. Dan yang menariknya adalah bahwa untuk kelompok bank asset kecil lebih responsif terhadap kenaikan suku bunga SBI (koefisien 0.510) dibandingkan pada saat terjadi penurunan suku bunga SBI (koefisien 0.477). Hal ini menunjukkan bahwa untuk bank asset kecil relatif mempunyai cost of fund yang tinggi, yang dicerminkan oleh tingginya suku bunga simpanan, sehingga untuk menekan cost of fund tersebut bank akan memaksimalkan pendapatan dari bunga kredit.

Sementara itu, kelompok bank dengan asset besar, asset sedang, likuiditas besar, likuiditas sedang, maupun asset kecil lebih responsif terhadap penurunan suku bunga SBI dibandingkan terhadap kenaikan suku bunga SBI. Namun kelompok bank likuiditas kecil lebih responsif dibandingkan dengan empat kelompok bank tersebut, dimana pada saat penurunan suku bunga SBI koefisiennya sebesar 0.444 dan pada saat kenaikan suku bunga SBI koefisiennya sebesar 0.438.

Tabel 3. Suku Bunga Kredit dan SBI

Seluruh Bank

Variabel Coefficient Prob. Kontanta (C) 5.096 0.00 SBI_UP(-4) 0.249 0.00 SBI _DOWN(-4) 0.283 0.00

Berdasarkan Asset

Asset Besar Asset Sedang Asset Kecil

Variabel Coefficient Prob. Variabel Coefficient Prob. Variabel Coefficient Prob. Konstanta (C) 3.340 0.00 Konstanta (C) 5.789 0.00 Konstanta (C) 5.913 0.00 SBI_UP(-4) 0.130 0.01 SBI_UP(-4) 0.110 0.07 SBI_UP(-4) 0.510 0.00 SBI _DOWN(-4) 0.182 0.00 SBI _DOWN(-4) 0.189 0.00 SBI _DOWN(-4) 0.477 0.00

Berdasarkan Likuiditas

Likuditas Besar Likuiditas Sedang Likuiditas Kecil

Variabel Coefficient Prob. Variabel Coefficient Prob. Variabel Coefficient Prob. Konstanta (C) 1.927 0.00 Konstanta (C) 4.714 0.00 Konstanta (C) 5.597 0.00 SBI_UP(-4) 0.140 0.00 SBI_UP(-4) 0.124 0.00 SBI_UP(-4) 0.438 0.00 SBI _DOWN(-4) 0.186 0.00 SBI _DOWN(-4) 0.201 0.00 SBI _DOWN(-4) 0.444 0.00

Pengaruh Suku Bunga Kebijakan terhadap Nominal Kredit

Hasil estimasi model di bawah ini menggunakan metode estimasi fixed effect dengan pertimbangan bahwa individual bank pada masing-masing kelompok kategori sudah tertentu dan tidak dipilih secara acak (random).

Pada analisis pengaruh suku bunga kebijakan (SBI/BI Rate) terhadap nominal kredit yang disalurkan dikelompokkan dalam beberapa model. Model pertama memasukkan seluruh bank tanpa membagi dalam beberapa kelompok. Selanjutnya analisis akan dimulai dengan model berdasarkan pengelompokkan asset dan selanjutnya model berdasarkan pengelompokkan likuiditas.

Dari hasil pengujian empiris, model secara umum menunjukkan bahwa pengaruh masing-masing variabel independen terhadap variabel dependennya sesuai dengan teori dan signifikan. Variabel SBI dengan lag 9 bulan berpengaruh negatif dan signifikan terhadap nominal kredit yang disalurkan, dengan koefisien sebesar minus 0.002. Hal ini menunjukkan bahwa transmisi kebijakan moneter terbukti efektif dalam mempengaruhi penyaluran kredit di Bali. Hal ini didukung pula dengan fakta empirik bahwa pada saat Bank Indonesia menurunkan tingkat suku bunga SBI, bank umum akan merespon dengan menurunkan tingkat suku bunga kredit yang pada gilirannya akan mendorong peningkatan penyaluran kredit.

Sementara itu, variabel PDRB lag 3 bulan berpengaruh positif dan signifikan terhadap nominal kredit yang disalurkan di model umum dengan koefisien 0.445. Hal ini menunjukkan bahwa pertumbuhan ekonomi di Bali mempengaruhi nilai nominal kredit yang disalurkan oleh perbankan. Begitu pula dengan variabel laju inflasi, ternyata juga berpengaruh positif dan berdampak signifikan terhadap nominal kredit yang disalurkan perbankan di Bali, dimana setiap kenaikan inflasi sebesar 1% tiga bulan yang lalu akan diikuti oleh kenaikan nominal kredit yang disalurkan sebesar Rp 946 juta. Hal ini bisa dijelaskan dari sisi permintaan kredit yang cenderung meningkat bila terdapat kenaikan harga. Sebagai contoh adalah kenaikan inflasi di Bali yang terjadi pada tahun 2005 sebesar 11,31% ternyata dapat menjadi salah satu faktor pendorong pertumbuhan kredit di Bali sebesar 21,82%. Sebaliknya pada saat

inflasi sebesar 4,30% pada tahun 2006, pertumbuhan kredit di Bali hanya tumbuh 11,26%.

Sementara itu, variabel nominal kredit lag 2 bulan sebelumnya mempunyai pengaruh positif terhadap besarnya kredit yang disalurkan saat ini. Hasil pengujian empirik menunjukkan bahwa pengaruhnya signifikan dengan koefisien sebesar 0.864. Secara teori besarnya kredit yang disalurkan sebelumnya berpengaruh terhadap besarnya nominal kredit saat ini, namun tidak dipastikan bahwa pengaruhnya harus negatif atau positif.

Berikutnya analisis akan dikembangkan berdasarkan pengelompokan bank. Pertama dilakukan pengelompokan bank berdasarkan asset. Terbukti bahwa karakteristik bank yang diwakili oleh total asset memiliki perbedaan dalam merespon suku bunga kebijakan moneter. Terlihat pada tabel 4 bahwa bank berdasarkan kelompok asset besar dan sedang besarnya kredit yang disalurkan saat ini dipengaruhi oleh variabel SBI dengan lag 6 bulan dan 8 bulan, relatif lebih lambat dibandingkan kelompok asset kecil yang pengaruh SBI-nya memiliki lag 3 bulan.

Tabel 4. Berdasarkan Asset

Variabel Seluruh Bank Asset Besar Asset Sedang Asset Kecil

LOG(PDRB(-3)) 0.445 (6.850)*** 0.351 (4.226)*** 0.176 (3.417)*** LOG(PDRB(-4)) 0.319 (2.790)*** INF(-3) 0.946 (3.904)*** 1.639 (3.072)*** INF(-7) 0.456 (1.642)* 0.476 (2.488)** D(SBI(-3)) -0.033 (-1.869)* SBI(-6) -0.004 (-2.680)*** SBI(-8) -0.002 (-1.807)* SBI(-9) -0.002 (-1.777)* LOG(KREDIT(-1)) 0.913 (65.079)*** 0.961 (104.418)*** 0.843 (37.198)*** LOG(KREDIT(-2)) 0.864 (76.078)*** Adj R2 0.995 0.995 0.996 0.989 DW stat 1.442 2.188 2.106 2.604

***/**/* menunjukkan level signifikansi untuk 1%/5%/10%. Angka dalam kurung adalah t-statistic

Sementara itu, pengelompokan berdasarkan likuiditas, menunjukkan pula adanya perbedaan respon suku bunga kebijakan terhadap kredit yang disalurkan. Tabel 5 menunjukkan pengaruh SBI lag 5 bulan untuk bank dengan likuiditas besar, dan lag 9 bulan untuk bank dengan likuiditas sedang. Hal ini menunjukkan bahwa kedua kelompok bank tersebut memiliki respon yang lebih lambat dibandingkan dengan bank dengan likuiditas kecil yang memiliki lag 3 bulan.

Tabel 5. Berdasarkan Likuiditas Variabel Seluruh Bank Likuiditas Besar Likuiditas

Sedang Likuiditas Kecil LOG(PDRB(-1)) 0.150 (2.791)*** LOG(PDRB(-3)) 0.445 (6.850)*** 0.447 (4.153)*** LOG(PDRB(-9)) 0.397 (3.769)*** INF(-3) 0.946 (3.904)*** 0.481 (2.055)** 1.380 (3.376)*** INF(-8) 0.572 (1.734)* D(SBI(-3)) -0.024 (-1.602)* SBI(-5) -0.005 (-3.096)*** SBI(-9) -0.002 (-1.777)* -0.002 (-1.688)* LOG(KREDIT(-1)) 0.938 (85.170)*** 0.875 (49.830)*** LOG(KREDIT(-2)) 0.864 (76.078)*** 0.878 (37.711)*** Adj R2 0.995 0.992 0.996 0.992 DW stat 1.442 1.177 2.142 2.624

***/**/* menunjukkan level signifikansi untuk 1%/5%/10%. Angka dalam kurung adalah t-statistic

Dari hasil empiris beberapa model tersebut dapat disimpulkan bahwa karakteristik bank yang diwakilkan oleh total asset dan tingkat likuiditas memiliki pengaruh dalam merespon kebijakan moneter, dimana bank dengan karakteristik besar dan sedang cenderung lebih lambat dalam merespon perubahan suku bunga SBI, yang ditunjukkan dengan nilai koefisien yang lebih kecil dibanding nilai koefisien pada bank berkarakteristik kecil.

KESIMPULAN

Paper ini menganalisis perilaku bank umum yang berada di wilayah Bali pada periode 2002-2006. Dengan menggunakan data panel, sebanyak 30 bank umum dianalisis respon suku bunga dan nominal kredit terhadap perubahan suku bunga kebijakan. Dari pembahasan di atas dapat diambil kesimpulan sebagai berikut:

1. Pergerakan suku bunga kebijakan direspon oleh suku bunga simpanan secara fleksibel dan relatif, sedangkan suku bunga pinjaman relatif kaku dan lambat. Pergerakan suku bunga simpanan dan suku bunga pinjaman bersifat

asymmetry, dimana penurunan suku bunga lebih responsif dibandingkan dengan kenaikan suku bunga. Kondisi tersebut berlaku baik dalam hal penetapan suku bunga simpanan maupun suku bunga pinjaman. Kecuali untuk kelompok bank asset kecil dimana kenaikan suku bunga lebih responsif dibandingkan penurunan suku bunga.

2. Karakteristik bank mempengaruhi keputusan bank dalam penyaluran kredit, dimana pada penetapan suku bunga simpanan dan suku bunga pinjaman, bank-bank kecil (asset kecil dan likuiditas kecil) lebih sensitif terhadap

pergerakan suku bunga kebijakan dibandingkan dengan bank-bank besar (asset besar dan likuiditas besar).

3. Sesuai hipotesa awal bahwa kredit di Bali dipengaruhi secara positif oleh pertumbuhan ekonomi dan inflasi daerah, dan secara negatif dipengaruhi oleh suku bunga kebijakan. Pengaruh kenaikan pertumbuhan ekonomi dan inflasi terhadap nominal kredit lebih besar dibandingkan dengan penurunan suku bunga kebijakan.

4. Dalam penyaluran kredit, karakteristik bank yang diwakilkan oleh total asset dan tingkat likuiditas memiliki pengaruh dalam merespon kebijakan moneter, dimana bank dengan karakteristik besar cenderung lebih lambat dalam merespon perubahan suku bunga kebijakan dibanding bank berkarakteristik kecil.

5. Wacana mengenai pemberian kewenangan memutus yang lebih besar kepada kantor wilayah atau kantor cabang dari bank-bank yang berkantor pusat di Jakarta atau daerah lain menjadi relevan dalam hubungannya dengan upaya meningkatkan fungsi intermediasi perbankan, khususnya penyaluran kredit ke sektor riil yang banyak tersebar di daerah. Sehingga penerapan unit banking system menjadi suatu kebutuhan untuk menggantikan branch banking system yang saat ini banyak dianut oleh bank-bank.

6. Mengingat sampel yang digunakan dalam paper ini dimulai pada tahun 2002 (periode sesudah krisis), maka perlu dilakukan penelitian pada periode sebelum krisis untuk memperkaya analisis respon suku bunga dan kredit perbankan terhadap kebijakan moneter, khususnya di tingkat regional.