I. PENDAHULUAN

1.1. Latar Belakang

Menurut Sudarsono (2004), awal mula dicetuskan ide pendirian bank syariah terjadi pada tahun 1970–an. Pembicaraan mengenai bank syariah muncul dalam sebuah seminar hubungan Indonesia–Timur Tengah pada tahun 1974 dan tahun 1976 dalam seminar yang diselenggarakan oleh Yayasan Bhineka Tunggal Ika dan Lembaga Studi Ilmu–Ilmu Kemasyarakatan (LSIK). Pengembangan pemikiran tentang perlunya bank syariah mulai melanda Indonesia sejak saat itu. Cikal bakal bank syariah di Indonesia dimulai dari berdirinya Bank Muamalat Indonesia pada 24 1 Nopember 1991 dan mulai beroperasi sejak 1 Mei 1992.

Pada akhir tahun 1990–an, Indonesia sempat dilanda krisis moneter hingga menyebabkan kondisi perekonomian menjadi tidak stabil. Bank Muamalat Indonesia juga terkena dampak dari krisis tersebut karena terjadi lonjakan persentase kredit macet. Persentase Non Performing Financing (NPF) meningkat tajam hingga mencapai angka 60% pada tahun 1998. Bank Muamalat Indonesia tercatat mengalami kerugian hingga Rp 105 miliar. Ekuitas mencapai titik terendah, yaitu Rp 39,3 miliar, kurang dari sepertiga modal setor awal. Pihak manajemen bank harus segera memperkuat permodalan dengan mencari pemodal potensial. Hal itu ditanggapi secara positif oleh Islamic Development Bank (IDB) yang berkedudukan di Jeddah, Arab Saudi. Pada RUPS tanggal 21 Juni 1999 IDB secara resmi menjadi salah satu pemegang saham Bank Muamalat.1

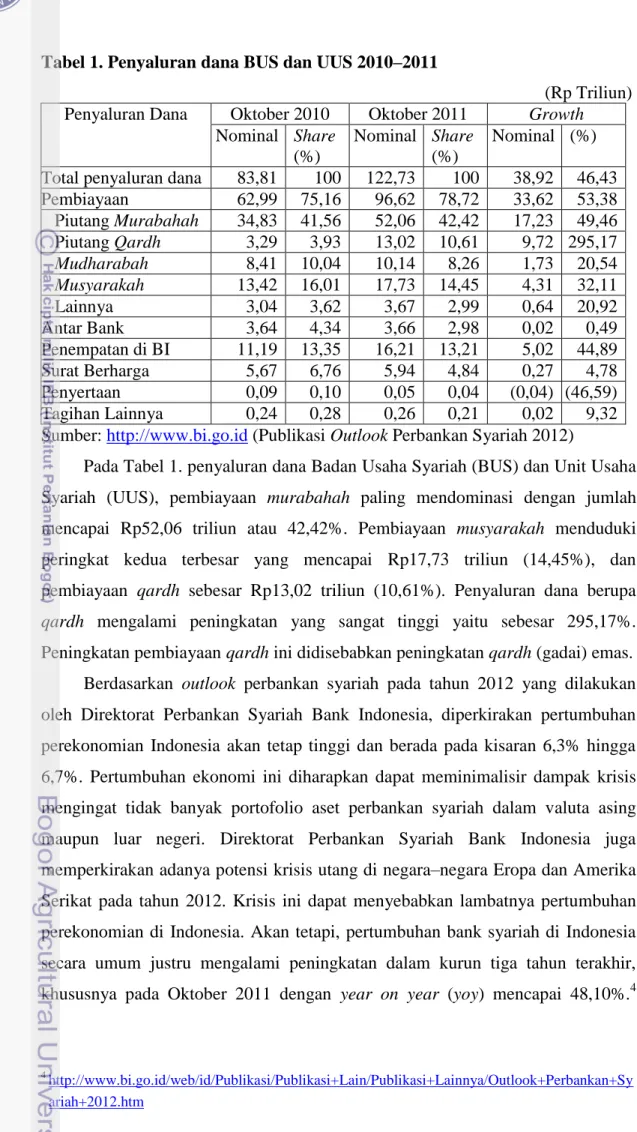

Indonesia kembali terimbas krisis moneter sebagai dampak dari subprime mortgage di Amerika pada tahun 2008-2009. Tapi, krisis kali ini tidak terlalu berdampak terhadap pertumbuhan perbankan syariah dalam negeri. Hal ini mengingat tingkat pengembalian bank syariah tidak mengacu pada suku bunga melainkan bagi hasil, sehingga bank syariah dapat menjalankan kegiatannya tanpa terganggu kenaikan suku bunga.2 Menurut Dr. Rifki Ismal, peningkatan tren pertumbuhan bank syariah justru semakin pesat hingga akhir September 2011. Pertumbuhan aset bank syariah mencapai Rp 234,4 triliun, DPK mencapai Rp 97,8 triliun, dan pembiayaan mencapai Rp 92,8 triliun.3 Berikut disajikan tabel penyaluran dana BUS dan UUS selama dua tahun terakhir.

1 http://www.muamalatbank.com/home/about/profile

2http://suryodesign.wordpress.com/tag/visi-misi-perbankan-syariah/ 3

http://www.ekonomisyariah.co.id/index.php?option=com_content&view=article&id=45%3Aoutl ook-perbankan-syariah-nasional-2012&catid=1%3Alatest-news&Itemid=28

4

http://www.bi.go.id/web/id/Publikasi/Publikasi+Lain/Publikasi+Lainnya/Outlook+Perbankan+Sy

ariah+2012.htm

Tabel 1. Penyaluran dana BUS dan UUS 2010–2011

(Rp Triliun) Penyaluran Dana Oktober 2010 Oktober 2011 Growth

Nominal Share (%)

Nominal Share (%)

Nominal (%) Total penyaluran dana 83,81 100 122,73 100 38,92 46,43 Pembiayaan 62,99 75,16 96,62 78,72 33,62 53,38 Piutang Murabahah 34,83 41,56 52,06 42,42 17,23 49,46 Piutang Qardh 3,29 3,93 13,02 10,61 9,72 295,17 Mudharabah 8,41 10,04 10,14 8,26 1,73 20,54 Musyarakah 13,42 16,01 17,73 14,45 4,31 32,11 Lainnya 3,04 3,62 3,67 2,99 0,64 20,92 Antar Bank 3,64 4,34 3,66 2,98 0,02 0,49 Penempatan di BI 11,19 13,35 16,21 13,21 5,02 44,89 Surat Berharga 5,67 6,76 5,94 4,84 0,27 4,78 Penyertaan 0,09 0,10 0,05 0,04 (0,04) (46,59) Tagihan Lainnya 0,24 0,28 0,26 0,21 0,02 9,32 Sumber: http://www.bi.go.id (Publikasi Outlook Perbankan Syariah 2012)

Pada Tabel 1. penyaluran dana Badan Usaha Syariah (BUS) dan Unit Usaha Syariah (UUS), pembiayaan murabahah paling mendominasi dengan jumlah mencapai Rp52,06 triliun atau 42,42%. Pembiayaan musyarakah menduduki peringkat kedua terbesar yang mencapai Rp17,73 triliun (14,45%), dan pembiayaan qardh sebesar Rp13,02 triliun (10,61%). Penyaluran dana berupa qardh mengalami peningkatan yang sangat tinggi yaitu sebesar 295,17%. Peningkatan pembiayaan qardh ini didisebabkan peningkatan qardh (gadai) emas.

Berdasarkan outlook perbankan syariah pada tahun 2012 yang dilakukan oleh Direktorat Perbankan Syariah Bank Indonesia, diperkirakan pertumbuhan perekonomian Indonesia akan tetap tinggi dan berada pada kisaran 6,3% hingga 6,7%. Pertumbuhan ekonomi ini diharapkan dapat meminimalisir dampak krisis mengingat tidak banyak portofolio aset perbankan syariah dalam valuta asing maupun luar negeri. Direktorat Perbankan Syariah Bank Indonesia juga memperkirakan adanya potensi krisis utang di negara–negara Eropa dan Amerika Serikat pada tahun 2012. Krisis ini dapat menyebabkan lambatnya pertumbuhan perekonomian di Indonesia. Akan tetapi, pertumbuhan bank syariah di Indonesia secara umum justru mengalami peningkatan dalam kurun tiga tahun terakhir, khususnya pada Oktober 2011 dengan year on year (yoy) mencapai 48,10%.4

Perbankan ke depan masih mendominasi sistem keuangan berdasarkan total aset lembaga keuangan di Indonesia. Ancaman dampak krisis luar negeri dapat diatasi dengan memperbaiki infrastruktur khususnya di dalam organisasi perbankan syariah. Selama kurun waktu tiga tahun terakhir banyak bank syariah yang telah melakukan pembenahan dengan memperkuat aspek regulasi dan koordinasi kebijakan dengan pihak terkait termasuk pelaku usaha sektor riil. Penyediaan produk–produk syariah juga dapat memberi nilai tambah tersendiri. Dengan menyediakan beragam produk serta layanan jasa perbankan dengan skema keuangan yang lebih bervariatif, perbankan syariah menjadi alternatif sistem perbankan yang kredibel dan dapat dinikmati oleh seluruh golongan masyarakat Indonesia tanpa terkecuali (Pasal 3 UU Perbankan Syariah Tahun 2008).

BMI terus melakukan peningkatan portofolio penghimpunan dana dan pembiayaan. Hal itu dilakukan untuk mendiversifikasi risiko dan meningkatkan kontribusi terhadap pembangunan. Penghimpunan dana Bank Mumalat mengalami peningkatan dari tahun 2008–2011. Pertumbuhan dana pihak ketiga meningkat 14,5% pada akhir 2008 menuju 2009. Pada akhir 2009 ke 2010 peningkatan volume penghimpunan dana mencapai 17% dan pada akhir 2011 pertumbuhan dana pihak ketiga meningkat hingga 31% dibandingkan posisi akhir 2010. Laju pertumbuhan dana pihak ketiga dihasilkan dari peningkatan jumlah rekening baru dan saldo rekening nasabah aktif.5

Seiring dengan peningkatan dana simpanan oleh para nasabah, bank syariah dapat lebih mengusahakan dana tersebut untuk pembiayaan. Keuntungan dari usaha dalam beberapa produk pembiayaan biasanya akan dibagi melalui nisbah bagi hasil. Mengingat sebagian besar DPK yang diterima oleh bank syariah nantinya akan diinvestasikan kepada mudharib, tidak salah jika risiko yang dialami oleh pihak bank juga semakin besar. Bank juga mengalami risiko pengurangan modal jika ternyata investasi yang dilakukan mengalami kegagagalan atau macet. Risiko yang dapat mengakibatkan pengurangan modal adalah munculnya unexpected loss (kerugian yang tidak diharapkan) dalam jumlah besar. Unexpected loss nantinya akan di–backup dari modal bank syariah.

5

Menurut Risk Management Guide IFSB Tahun 2004, bank syariah memiliki tiga risiko terkait dengan usaha pembiayaan yang dilakukan. Pertama, potensi munculnya risiko pasar, risiko likuiditas, risiko operasional, dan risiko reputasi seperti yang terjadi di bank konvensional. Kedua, equity investment risk yang timbul ketika bank melakukan partnership (syirkah). Ketiga, rate of return risk terkait dengan perubahan ekspektasi return pemilik dana investasi. Secara umum, potensi perbedaan karakteristik risiko pada bank syariah (dibandingkan bank konvensional) bersumber dari kewajiban memenuhi prinsip syariah maupun dampak dari variasi akad yang digunakan.

Berdasarkan UU No. 21 Pasal 38 Tahun 2008 Tentang UU Perbankan Syariah disebutkan bahwa bank syariah dan UUS wajib menerapkan manajemen risiko, prinsip mengenal nasabah, dan perlindungan nasabah. Manajemen risiko adalah serangkaian prosedur dan metodologi yang digunakan oleh perbankan untuk mengidentifikasi, mengukur, memantau, dan mengendalikan risiko yang timbul dari kegiatan usaha bank. Prinsip mengenal nasabah merupakan prinsip yang harus diterapkan perbankan sekurang–kurangnya mencakup kegiatan penerimaan dan identifikasi nasabah serta pemantauan kegiatan transaksi nasabah, termasuk pelaporan transaksi yang mencurigakan. Perlindungan nasabah antara lain dilakukan dengan cara adanya mekanisme pengaduan nasabah, meningkatkan transparansi produk, dan edukasi terhadap nasabah.

Perbankan syariah memiliki core business di bagian funding dan financing. Kegiatan funding dan financing merupakan usaha utama bank sebagai lembaga intermediasi antara pihak surplus dan defisit dana. Pengumpulan Dana Pihak Ketiga (DPK) di BMI dilakukan oleh Relationship Manager (RM). RM merupakan marketing funding yang bertanggungjawab atas pengumpulan dana pada Bank Muamalat. Penyaluran pembiayaan di Bank Muamalat merupakan tanggung jawab dari Account Manager (AM). AM merupakan marketing financing yang bertugas untuk menyalurkan dana yang telah dikumpulkan oleh RM melalui berbagai produk pembiayaan yang ada, termasuk produk pembiayaan anggota koperasi.

Target penyaluran pembiayaan untuk setiap AM tidak sama. Hal tersebut disebabkan oleh pembagian level/grade Sumber Daya Insani (SDI) pembiayaan yang berbeda–beda. Pada grade terendah atau grade 11 biasanya ditempati oleh SDI financing yang baru masuk dengan target pembiayaan Rp 1,25 miliar per bulan. Marketing financing yang termasuk dalam grade 12 memiliki target pembiayaan sebesar Rp 1,5 miliar per bulan, grade 13 sebesar Rp 1,75 miliar per bulan, dan grade 14 sebesar Rp 2,5 miliar per bulan (meningkat Rp 500 juta dari tahun–tahun sebelumnya yang hanya Rp 2 miliar).

Target penyaluran pembiayaan untuk setiap Account Manager dapat meningkat jika target pembiayaan yang dibebankan oleh pusat kepada Bank Muamalat di setiap cabang meningkat. Target pembiayaan yang tersebut nantinya akan dibagi untuk tiap–tiap Account Manager yang ada di setiap cabang. Namun, peningkatan target pembiayaan BMI umumnya tidak disertai dengan penambahan jumlah Account Manager di setiap cabang, seperti di BMI Cabang Bogor. Situasi seperti ini tentunya membuat beban kerja Account Manager menjadi lebih berat dan tidak menutup kemungkinan munculnya kesalahan dalam menganalisis Usulan Pembiayaan (UP).

Sebagian besar proses pembiayaan masih dilakukan oleh Account Manager Cabang Bogor sehingga membuat budget operasional dalam proses pembiayaan sering meningkat. Faktor waktu, tenaga, dan padatnya jadwal meeting dengan target pembiayaan yang lain juga menjadi pertimbangan dalam meranking calon mudharib. Account Manager lebih terfokus pada calon mudharib yang mengajukan pembiayaan dengan plafond besar, dibanding calon mudharib yang mengajukan pembiayaan dalam jumlah kecil dengan jarak tempuh trade checking yang cukup jauh. Hal ini mengingat faktor profitabilitas yang sekiranya akan diterima dari setiap mudharib sebelum melakukan proses pembiayaan lebih lanjut.

Jumlah SDI marketing financing yang tidak sepadan dengan target pembiayaan Bank Muamalat Cabang Bogor sering kali membuat para Account Manager mengalami demotivasi. Demotivasi kinerja disebabkan oleh kebijakan peningkatan target pembiayaan bulanan Account Manager yang biasanya disampaikan dalam rapat bulanan.

Account Manager juga mengalami kendala dalam melakukan tugasnya karena muncul kebijakan baru untuk produk pembiayaan, khususnya pembiayaan anggota koperasi. Tercatat sejak Juli 2011 plafond pembiayaan anggota koperasi tanpa jaminan fix asset mengalami peningkatan dari Rp 50 juta menjadi Rp 100 juta. Peningkatan plafond pembiayaan ini tidak disertai dengan penambahan jaminan atas pembiayaan yang diajukan. Calon mudharib yang mengajukan fasilitas pembiayaan hingga Rp 100 juta masih bisa diberikan akta perjanjian pemberian jaminan cessie. Dalam perjanjian cessie, mudharib tidak perlu memberikan jaminan tambahan seperti cash collateral maupun fix asset. Cessie yang dijaminkan adalah 125% dari jumlah total hutang (harga jual) seluruh karyawan (anggota koperasi) dan harus dilakukan pengikatan secara notariel dihadapan notaris yang ditunjuk oleh Bank Muamalat.

Tantangan kerja Account Manager kembali diuji dengan munculnya kebijakan baru yang menyebutkan bahwa anggota koperasi yang mengajukan pembiayaan dengan plafond Rp 100 juta harus melalui koperasi karyawan yang telah berbadan hukum syariah. Kebijakan tersebut akan mulai efektif per Juni 2012. Faktanya, banyak koperasi karyawan yang masih belum berbadan hukum syariah. Bentuk badan hukum syariah membuat koperasi harus merubah Anggaran Dasar (AD) dan Anggaran Rumah Tangga (ART) juga perubahan pembukuan/akuntansi. Setelah berbadan hukum syariah, koperasi juga berfungsi sebagai institusi Zakat, Infaq, Sedekah, Waqaf, Fidyah (Ziswaf).

Peningkatan target pembiayaan bulanan yang disertai dengan peraturan baru tentang badan hukum syariah koperasi membuat Account Manager harus bekerja ekstra. Ada koperasi yang bersedia menjadi badan hukum syariah melalui bantuan BMI. Banyak juga yang belum siap untuk berbadan hukum syariah meski berminat mengajukan pembiayaan di BMI. Account Manager mengalami kesulitan dalam pencapaian target pembiayaan akibat kebijakan baru tersebut. Jika pada pertengahan 2010 pencapaian target pembiayaan sekitar Rp 18 miliar sudah tergolong baik, pada pertengahan tahun 2011 hingga 2012 pencapaian target pembiayaan Rp 8 miliar saja sudah bagus.

Kendala yang dialami oleh AM dan juga risiko yang ditimbulkan dari penyaluran produk pembiayaan anggota koperasi dengan pola executing juga cessie membuat BMI harus lebih jeli dalam mengelola perkiraan kerugian yang akan muncul atas produk ini. Perkiraan kerugian yang muncul atas pembiayaan yang disalurkan dapat dihitung dengan menggunakan dua metode pengukuran risiko pembiayaan, yakni metode Standardized Approach dan Internal Ratings Based Approach. Pengukuran risiko pembiayaan berdasarkan metode Standardized Approach tidak diperkenankan oleh Bank Indonesia karena metode tersebut memberikan bobot yang sama terhadap risiko pembiayaan tanpa mempertimbangkan kondisi makro dan mikro perekonomian, jenis pembiayaan, kualitas pembiayaan, limit pembiayaan dan jatuh tempo pembiayaan. Bank Indonesia mengizinkan penggunaan Internal Ratings Based Approach sebagai metode pengukuran risiko pembiayaan karena besarnya risiko pembiayaan yang akan dibentuk lebih mendekati kenyataan kerugian yang terjadi selama proses pemberian pembiayaan berlangsung.

Metode pengukuran yang dikembangkan oleh Basel Committee adalah CreditRisk+ dari Credit Suisse Financial Products (CSFP), CreditMetrics dari JP Morgan, dan Portfolio Manager dari KMV. Berdasarkan survei yang dilakukan oleh Crouchy, et al (2001) terhadap 1800 bond dalam 13 mata uang di Amerika Utara, Eropa, dan Asia sampai pada suatu kesimpulan bahwa model perhitungan kredit dengan memakai pendekatan Credit Metrics, Credit Risk+, dan KMV model dianggap menghasilkan perhitungan VaR kredit yang tidak jauh berbeda satu sama lain. Ketiga model tersebut ternyata cukup valid digunakan untuk menghitung regulatory capital yang dapat menyerap risiko kredit, khususnya untuk obligasi dan kredit-kredit tanpa option feature.

Berdasarkan pertumbuhan aset, volume penghimpunan dana, dan penyaluran dana untuk pembiayaan anggota koperasi yang dilakukan oleh bank syariah serta besarnya risiko yang harus ditanggung dalam penyaluran pembiayaan tersebut, dalam skripsi yang menggunakan studi kasus PT Bank Muamalat Indonesia Tbk Cabang Bogor ini akan dihitung besarnya risiko pembiayaan anggota koperasi.

1.2. Perumusan Masalah

Berdasarkan penjabaran dalam latar belakang masalah, secara lebih spesifik dalam skripsi ini akan dirumuskan dalam beberapa pertanyaan penelitian sebagai berikut:

1. Strategi apa saja yang harus ditempuh oleh BMI untuk mengatasi munculnya risiko operasional, kredit, strategik, likuiditas, dan hukum?

2. Berapa besar kerugian yang dapat diperkirakan (expected loss) dan kerugian yang tidak dapat diperkirakan (unexpected loss) pada portofolio pembiayaan anggota koperasi BMI Cabang Bogor?

3. Berapa besar economic capital yang harus disediakan oleh BMI Cabang Bogor untuk menutup kerugian yang tidak dapat diperkirakan (unexpected loss)? 4. Apakah metode CreditRisk+ cocok diaplikasikan dalam mengukur risiko

pembiayaan anggota koperasi dengan menggunakan model distribusi Poisson?

1.3. Tujuan Penelitian

Skripsi ini membahas tentang pengukuran risiko pembiayaan anggota koperasi tanpa jaminan berupa fix asset pada BMI Cabang Bogor. Analisis risiko pembiayaan anggota koperasi yang menggunakan satu–satunya sumber pengembalian pembiayaan hanya berasal dari gaji karyawan ini memiliki tujuan sebagai berikut:

1. Mengidentifikasi strategi–strategi apa saja yang dapat dilakukan oleh BMI untuk mengatasi dan meminimalisir kerugian akibat munculnya risiko operasional, kredit, strategik, likuiditas, dan hukum?

2. Menganalisis nilai kerugian yang dapat diperkirakan (expected loss) dan kerugian yang tidak dapat diperkirakan (unexpected loss) pada portofolio pembiayaan anggota koperasi BMI Cabang Bogor.

3. Menganalisis nilai economic capital yang harus disediakan oleh BMI Cabang Bogor untuk menutup kerugian yang tidak dapat diperkirakan (unexpected loss).

4. Menganalisis kecocokan aplikasi metode CreditRisk+ dalam mengukur risiko pembiayaan anggota koperasi dengan menggunakan model distribusi Poisson.

1.4. Manfaat Penelitian

Secara garis besar, skripsi ini diharapkan dapat memberikan kontribusi positif dalam bidang manajemen risiko perbankan, khususnya perbankan syariah di Indonesia. Dengan mengetahui jenis–jenis risiko pembiayaan, proses analisis pembiayaan dan forecasting atas karakteristik mudharib akan dilakukan secara lebih hati–hati agar tidak meningkatkan kolektibilitas pembiayaan. Pembahasan penelitian dapat membantu proses perhitungan kerugian yang diharapkan (expected loss) dan kerugian yang tidak diharapkan (unexpected loss) dalam risiko penyaluran pembiayaan produk–produk perbankan.

1.5. Ruang Lingkup Penelitian

Terdapat beberapa faktor yang membatasi penelitian dalam skripsi ini, yaitu: 1. Obyek penelitian adalah produk pembiayaan anggota koperasi yang

merupakan salah satu jenis produk pembiayaan konsumtif BMI.

2. Periode penelitian adalah selama tiga tahun, yakni dari tahun 2009–2011. 3. Data penelitian yang digunakan adalah data tahunan karena akses pencarian

data yang relatif mudah dari pihak BMI Cabang Bogor.

4. Pembahasan dibatasi dalam ruang lingkup pengukuran besarnya nilai kerugian expected loss, unexpected loss, dan economic capital yang harus disediakan oleh BMI Cabang Bogor.

5. Pengukuran risiko pembiayaan menggunakan metode CreditRisk+ karena jenis pembiayaan yang dipilih bersifat konsumtif.

6. Pembiayaan anggota koperasi dinyatakan sebagai default jika termasuk ke dalam kolektibilitas tiga atau kemacetan pembayaran lebih dari 90 hari. Kondisi default juga berlaku untuk tingkat kolektibilitas empat dan lima. 7. Nilai eksposur yang digunakan antara Rp 10,5 juta hingga Rp 10,5 miliar.

Nilai pembiayaan yang default dan kurang dari Rp 10,5 juta tidak dimasukkan dalam sampel karena tidak ada dalam data.

8. Exposure at default yang digunakan adalah plafond kolektif Kopkar, bukan nominal pinjaman yang diajukan oleh masing–masing anggota Kopkar kepada pengurus Kopkar. Eksposur pembiayaan merupakan jumlah dari besarnya nilai baki debet debitur/mudharib.