9 BAB II

LANDASAN TEORI

2.1. Bank

2.1.1. Pengertian Bank

Bank adalah lembaga keuangan yang kegiatan utamanya menerima

simpanan giro, tabungan, dan deposito. Kemudian bank juga dikenal

dengan sebagai tempat untuk meminjam uang (kredit) bagi masyarakat

yang membutuhkannya. Di samping itu, bank juga dikenal sebagai tempat

untuk menukar uang, memindahkan uang atau menerima segala macam

bentuk pembayaran dan setoran seperti pembayaran listrik, telepon, air,

pajak, uang kuliah, dan pembayaran lainnya (Kasmir, 2014).

Sesuai dengan UU No. 10 Tahun 1998, bank adalah suatu badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan

menyalurkannya kepada masyarakat dalam bentuk kredit dan/atau

bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak.

Menurut Kasmir (2014:24) secara sederhana bank diartikan sebagai

lembaga keuangan yang kegiatannya menghimpun dan menyalurkan dana

dari masyarakat dalam bentuk simpanan kemudian menyalurkan kembali

2.1.2. Perbankan Syariah

Menurut Undang Undang Nomor 21 Tahun 2008 Tentang Perbankan

Syariah, Pasal 1 Ayat (1) mengatakan bahwa Perbankan Syariah adalah

segala sesuatu yang menyangkut tentang bank syariah dan unit usaha

syariah, mencakup kelembagaan, kegiatan usaha, serta cara dan proses

dalam melaksanakan kegiatan usahanya. Perbankan Syariah adalah suatu

sistem perbankan yang pelaksanaannya berdasarkan hukum islam.

Pembentukan sistem ini dikarenakan adanya larangan dalam agama Islam

dengan mengenakan bunga pinjaman (riba), serta larangan untuk

berinvestasi pada usaha-usaha yang haram. Sistem perbankan

konvensional tidak dapat menjamin hal-hal tersebut.

Menurut (Antonio : 2001) Tujuan utama dari pendirian dari lembaga

keuangan berlandaskan etika Islam adalah sebagai upaya kaum muslimin

untuk mendasari segenap aspek kehidupan ekonominya berlandaskan

alquran dan as-sunnah. Upaya awal penerapan sistem profit and loss sharing tercatat di Pakistan dan Malaysia sekitar tahun 1940-an yaitu

adanya upaya mengelola dana jamaah haji secara nonkonvensional.

2.1.3. Aktivitas Bank

Menurut Kasmir (2014: 24) sebagai lembaga keuangan, aktivitas bank

sehari-hari tidak akan terlepas dari bidang keuangan. Aktivitas pihak

perbankan secara sederhana dapat dikatakan adalah menghimpun dan

pertama adalah menghimpun dana dari masyarakat luas yang dikenal

dengan istilah didunia perbankan adalah kegiatan yang disebut funding.

Aktivitas perbankan yang kedua adalah memutar kembali dana yang

telah dihimpun dari masyarakat dan disalurkan kembali kepada masyarakat

dalam bentuk pinjaman atau dikenal dengan istilah kredit (lending). Dalam pemberian kredit juga dikarenakan jasa pinjaman kepada penerima kredit

(debitur) dalam bentuk bunga dan biaya administrasi. Semakin besar atau

semakin mahal bunga simpanan, maka semakin besar pula bunga pinjaman

dan demikian pula sebaliknya.

2.1.4. Fungsi-fungsi Bank

Secara umum, fungsi utama bank pada umumnya adalah menghimpun

dana dari masyarakat untuk berbagai tujuan atau sebagai financial

intermediary. Menurut Sigit Triandaru dan Totok Budi Santoso (2006: 9) fungsi bank terdiri dari :

1. Agent of trust (jasa dengan kepercayaan)

Dasar utama kegiatan perbankan adalah kepercayaan (trust), baik dalam hal menghimpun dana maupun penyaluran dana. Masyarakat akan

mau menitipkan dananya di bank karena adanya kepercayaan. Masyarakat

percaya bahwa uangnya tidak akan disalah gunakan oleh bank, uangnya

akan dikelola dengan baik. Pihak bank sendiri akan mau menempatkan

atau menyalurkan dananya pada debitor atau masyarakat apabila dilandasi

2. Agent of development (jasa untuk pembangunan)

Kegiatan perekonomian masyarakat disektor moneter dan disektor riil

tidak dapat dipisahkan. Kedua sektor tersebut selalu berinteraksi dan saling

mempengaruhi. Kegiatan bank berupa menghimpun dan menyalurkan dana

memungkinkan masyarakat melakukan kegiatan investasi, kegiatan

distribusi, serta kegiatan konsumsi barang dan jasa. Kelancaran dari

kegiatan investasi, kegiatan distribusi, konsumsi ini tidak lain adalah

kegiatan pembangunan perekonomian suatu masyarakat.

3. Agent of service (jasa pelayanan)

Disamping melakukan penghimpunan dan penyaluran dana, bank juga

memberikan penawaran jasa perbankan yang lain kepada masyarakat

secara umum. Jasa ini antara lain dapat berupa jasa pengiriman uang,

penitipan barang berharga, pemberian jaminan bank, dan penyelesaian

tagihan.

2.1.5. Peran Bank

Menurut Sigit Triandaru dan Totok Budisantoso (2006: 11- 12), bank

mempunyai peranan yang penting dalam sistem keuangan, yaitu :

1. Pengalihan Asset (Asset Translation)

Pengalihan Asset, yaitu pengalihan asset atau dana yang liquid dari

Sumber dana tersebut diperoleh dari pemilik dana yaitu unit surplus yang

jangka waktu dapat diatur sesuai dengan pemilik dana.

2. Transaksi (Transaction)

Bank memberikan berbagai kemudahan kepada pelaku ekonomi untuk

melakukan transaksi barang dan jasa dengan mengeluarkan produk-produk

yang dapat memudahkan kegiatan transaksi diantaranya giro,deposito,

saham, tabungan dan sebagainya.

3. Efisiensi (Efficiency)

Bank hanya memperlancar dan mempertemukan pihak-pihak yang

saling membutuhkan seperti peminjam dan investor yang menimbulkan

masalah insentif, sehingga menimbulkan ketidakefisienan dan menambah

biaya. Dengan adanya bank sebagai broker maka masalah tersebut dapat

teratasi.

4. Likuiditas (Liquidity)

Menawarkan produk dana dari pihak yang kelebihan likuiditas dengan

berbagai alternatif tingkat likuiditas dalam bentuk produk-produk berupa

giro, tabungan, deposito, dan sebagainya. Untuk kepentingan likuiditas

para pemiliki dana dapat menempatkan dananya sesuai dengan kebutuhan

dan kepentingannya karena produk-produk tersebut mempunyai tingkat

2.1.6. Sumber Dana Bank

Menurut Kasmir (2014: 58) dimaksud dengan sumber dana bank

adalah usaha bank dalam menghimpun dana untuk membiayai operasinya.

Adapun sumber- sumber dana tersebut adalah sebagi berikut :

1. Sumber Dana Pertama

Dana yang berasal dari modal itu sendiri yaitu modal setoran dari para

pemegang sahamnya.

2. Sumber Dana Kedua

Dana berupa simpanan dari pihak masyarakat, merupakan sumber dana

terpenting bagi kegiatan operasi bank dan merupakan ukuran

keberhasilan bank jika mampu membiayai operasinya dari sumber dana

lain.

3. Sumber Dana Ketiga

Dana pinjaman dari pihak luar dan juga merupakan tambahan dana jika

bank mengalami kesulitan dalam pencarian sumber dana pertama dan

kedua diatas.

2.2. Laporan Keuangan

2.2.1. Pengertian Laporan Keuangan

Dalam Standar Akuntansi Keuangan (SAK) menurut Ikatan Akuntan

Indonesia (2005: 1) adalah : “Laporan Keuangan adalah suatu penyajian

mengemukakan bahwa laporan keuangan adalah bagian dari proses

pelaporan keuangan yang lengkap biasanya meliputi necara, laporan laba

rugi, laporan perubahan posisi keuangan yang dapat disajikan dalam

berbagai cara seperti sebagai laporan arus kas, atau laporan arus dana,

catatan dan laporan lain serta materi penjelasan yang merupakan bagian

integral dari laporan keuangan.

Laporan keuangan menurut Machfoedz dan Mahmudi (2008:1.18)

adalah hasil akhir dari proses akuntansi. Proses akuntansi dimulai dari

bukti transaksi, kemudian dicatat dalam harian yang disebut jurnal,

kemudian secara periodik dari jurnal dikelompokkan ke dalam buku besar

sesuai dengan transaksinya, dan tahap terakhir dan proses akuntansi adalah

penyusunan laporan keuangan.

Dari beberapa pengertian diatas dapat disimpulkan bahwa laporan

keuangan yaitu dapat memberikan informasi mengenai kondisi keuangan

perusahaan saat ini atau periode-periode tertentu. Karena hal ini sangat

bermanfaat bagi perusahaan untuk mengetahui serta menjelaskan materi

laporan keuangan lain yang merupakan bagian integral dari laporan

keuangan suatu perusahaan. Adapun laporan keuangan tersebut terdiri dari

Neraca atau Laporan Laba/Rugi atau hasil usaha, Laporan Arus Kas,

2.2.2. Tujuan Laporan Keuangan

Menurut Standar Akuntansi Keuangan yang dikeluarkan oleh Ikatan

Akuntan Indonesia tujuan laporan keuangan adalah menyediakan

informasi yang menyangkut informasi posisi keuangan, kinerja, serta

perubahan posisi keuangan suatu perusahaan yang bermanfaat bagi

sejumlah besar pemakai dalam pengambilan suatu keputusan.

Menurut Kasmir (2013: 11), tujuan laporan keuangan adalah sebagai

berikut :

1. Memberikan informasi mengenai jenis dan jumlah aktiva (harta)

yang dimiliki perusahaan saat ini.

2. Memberikan informasi mengenai jenis dan jumlah kewajiban dan

modal yang dimiliki perusahaan saat ini.

3. Memberikan informasi mengenai jenis dan jumlah pendapatan

yang diperoleh pada suatu periode tertentu.

4. Memberikan informasi mengenai jumlah biaya dan jenis biaya

yang dikeluarkan perusahaan dalam suatu periode tertentu.

5. Memberikan informasi tentang perubahan-perubahaan yang terjadi

terhadap aktiva, pasiva dan modal perusahaan.

6. Memberikan informasi tentang kinerja manajemen perusahaan

dalam suatu periode.

Tujuan laporan keuangan adalah hasil dari proses akuntansi yang dapat

digunakan sebagai alat untuk berkomunikasi antara data keuangan

perusahaan dengan aktivitas kegiatan perusahaan. Adapun tujuan laporan

keuangan yaitu :

1. Informasi laporan keuangan yang dihasilkan dari kinerja dan aset

perusahaan sangat dibutuhkan oleh sejumlah pengguna laporan

keuangan, baik sebagai bahan evaluasi maupun sebagai bahan

perbandingan dalam melihat dampak keuangan yang bisa timbul

dari suatu keputusan ekonomis yang diambil.

2. Informasi keuangan perusahaan diperlukan untuk menilai dan

meramalkan apakah perusahaan dimasa sekarang dan pada masa

yang akan datang mampu menghasilkan keuntungan baik sama

ataupun lebih meguntungkan.

3. Informasi perubahan posisi keuangan perusahaan memberikan

suatu manfaat dalam menilai aktivitas investasi atau pendanaan dan

juga operasi perusahaan selama periode tertentu, selain sebagai

penilaian kemampuan perusahaan atau laporan keuangan yang

bertujuan dalam bahan pertimbangan suatu pengambilan

keputusan.

2.2.3. Jenis-Jenis Laporan Keuangan Bank

Menurut Taswan dalam bukunya “Akuntansi Perbankan” (2008: 244)

laporan keuangan yang disajikan sesuai dengan SAK SKAPL. Artinya

laporan keuangan dibuat sesuai dengan standar yang telah ditemukan.

Dalam praktiknya jenis-jenis laporan keuangan bank adalah sebagai

berikut :

1. Neraca

2. Laporan Komitmen dan Laporan Kontinjensi

3. Laporan Laba Rugi

4. Laporan Arus Kas

5. Catatan atas Laporan Keuangan

6. Laporan Keuangan Gabungan dan Konsolidasi

Sedangkan dilihat dari segi waktunya, laporan keuangan bank terbagi

menjadi 3 bagian yaitu :

1. Laporan Keuangan Bulanan

a. Laporan bulanan oleh bank kepada Bank Indonesia untuk

posisi bulan januari sampai dengan desember akan

diumumkan pada Home page Bank Indonesia.

b. Laporan keuangan bulanan merupakan keuangan bank

secara individu yang merupakan gabungan antara kantor

pusat bank dengan seluruh kantor bank.

2. Laporan Keuangan Triwulan

a. Laporan Keuangan Triwulan Posisi Akhir Maret dan

b. Laporan Keuangan Triwulan Posisi Juni

c. Laporan Keuangan Triwulan Posisi Akhir Desember.

3. Laporan Keuangan Tahunan

Laporan keuangan tahunan bank dimaksudkan untuk

memberikan informasi berkala mengenai kondisi bank secara

menyeluruh, termasuk perkembangan usaha dan kinerja bank.

Seluruh informasi tersebut diharapkan dapat meningkatkan

transparansi kondisi keuangan bank kepada publik dan menjaga

kepercayaan masyarakat lembaga perbankan.

2.2.4. Kesehatan Bank

Kesehatan bank dapat diartikan sebagai kemampuan suatu bank untuk

melakukan kegiatan operasional perbankan secara normal dan mampu

memenuhi semua kewajibannya dengan baik dengan cara cara yang sesuai

dengan peraturan perbankan yang berlaku (Sigit Triandaru dan Totok

Budisantoso, 2006: 51).

Menurut Veithzal Rivai, dkk (2012: 465) Kesehatan atau kondisi

keuangan dan non keuangan bank merupakan kepentingan semua pihak

terkait, baik pemilik, manajemen bank, bank pemerintah (melalui Bank

Indonesia) dan pengguna jasa bank. Dengan diketahuinya kondisi suatu

bank dapat digunakan oleh pihak-pihak tersebut untuk mengevalusi kinerja

bank dalam menerapkan prinsip kehati-hatian, kepatuhan terhadap

perbankan, terutama produk dan jasa yang semakin kompleks dan beragam

akan meningkatkan eksposur risiko yang dihadapi bank. Perubahan

eksposur risiko bank dan penerapan manajemen risiko akan mempengaruhi

profil risiko bank yang selanjutnya berakibat pada kondisi bank secara

keseluruhan.

Perkembangan metodologi penilaian kondisi bank bersifat dinamis

sehingga sistem penilaian kesehatan bank senantiasa disesuaikan agar lebih

mencerminkan kondisi bank yang sesungguhnya, baik saat ini maupun

waktu yang akan datang. Pengaturan kembali hal tersebut antara lain

meliputi penyempurnaan pendekatan penilaian (kuantitatif dan kualitatif)

dan penambahan faktor penilaian bilamana perlu. Bagi perbankan, hasil

penilaian kondisi bank tersebut dapat digunakan sebagai salah satu sarana

dalam menetapkan strategi usaha di waktu yang akan datang, sedangkan

bagi Bank Indonesia dapat digunakan sebagai sarana penetapan kebijakan

dan implementasi strategi pengawasan, agar pada waktu yang ditetapkan

bank dapat menerapkan sistem penilaian tingkat kesehatan bank yang

tepat.

2.2.5. Metode RGEC (Risk Profile - GCG - Earning - Capital)

Berdasarkan Peraturan Bank Indonesia No. 13 tahun 2011 Pasal 6,

bank wajib melakukan penilaian tingkat kesehatan bank secara individual

Risiko (risk profile), Good Corporate Governance (GCG), Rentabilitas (earnings) dan Permodalan (capital) atau disingkat menjadi metode RGEC

yang diatur dalam PBI No.6/10/PBI/2004. Dalam Surat Edaran (SE)

Bank Indonesia No/13/24/DPNP tanggal 25 Oktober 2011 tentang

Penilaian Tingkat Kesehatan Bank Umum, penilaian terhadap

faktor-faktor RGEC terdiri dari:

1. Penilaian Profil Risiko (Risk Profile)

Penilaian terhadap faktor risiko (Risk Profile) merupakan penilaian terhadap Risiko Inheren, Kualitas Penerapan Manajemen Risiko dalam

aktivitas operasional bank. Risiko yang wajib dinilai terdiri atas 8

(delapan) risiko yang meliputi penilaian terhadap risiko kredit, risiko

pasar, risiko likuiditas, risiko operasional, risiko hukum, risiko stratejik,

risiko kepatuhan dan risiko reputasi (PBI No.13/1/PBI/2011. Dalam

penelitian ini peneliti mengukur faktor risk profile dengan menggunakan 2

indikator yaitu faktor risiko kredit dengan menggunakan rumus Financing Performing Loan (NPF) dan risiko likuiditas dengan rumus Financing to Deposit Ratio (FDR). Adapun pengertian dari penilaian risk profile sebagai

berikut :

a. Penilaian Risiko Inheren

Risiko ini merupakan penilaian atas risiko yang melekat pada

kegiatan bisnis bank, baik yang dapat dikuantifikasikan maupun yang

Risiko Inheren untuk masing-masing jenis risiko dikategorikan ke

dalam peringkat 1 (low), peringkat 2 (low to moderate), peringkat 3

(moderate), peringkat 4 (moderate to high), dan peringkat 5 (high). Berikut ini adalah parameter/indikator yang wajib dijadikan acuan oleh

bank dalam memulai Risiko Inheren :

1) Risiko Pasar

Risiko Pasar adalah risiko yang timbul karena adanya

pergerakan variabel pasar dari portofolio yang dimiliki oleh bank,

yang dapat merugikan bank. Variabel pasar antara lain adalah suku

buku dan nilai tukar. Pada perbankan syariah tidak melandaskan

operasionalnya berdasar risiko pasar. Dalam menilai Risiko

inheren atas Risiko Pasar, parameter/indikator yang digunakan

adalah (i) volume dan komposisi portofolio (ii) kerugian potensial

(potential loss) Risiko Suku Bunga dalam banking book (Interest

Rate Risk in Banking Book/IRRBB);serta (iii) strategi dan kebijakan bisnis.

2) Risiko Kredit

Adalah risiko yang timbul sebagai akibat kegagalan pihak

memenuhi kewajibannya. Pada bank umum, pembiayaan disebut

pinjaman, sementara di bank syariah disebut pembiayaan,

sedangkan untuk balas jasa diberikan atau diterima pada bank

yang sudah ditentukan sebelumnya. Dalam menilai Risiko inheren

atas Risiko Kredit, parameter/indikator yang digunakan adalah (i)

komposisi portofolio aset dan tingkat konsentrasi; (ii) kualitas

penyediaan dana dan kecukupan pencadangan; (iii) strategi

penyediaan dana dan sumber timbulnya penyediaan dana; dan (iv)

faktor eksternal.

3) Risiko Likuiditas

Risiko antara lain disebabkan bank tidak mampu memenuhi

kewajiban yang telah jatuh tempo. Bank memiliki dua sumber

utama bagi likuiditasnya, yaitu aset dan liabilitas. Apabila bank

menahan aset seperti surat-surat berharga yang dapat dijual untuk

memenuhi kebutuhan dananya, maka resiko likuiditasnya bisa

lebih rendah. Sementara menahan aset dalam bentuk surat-surat

berharga membatasi pendapatan, karena tidak dapat memperoleh

tingkat penghasilan yang lebih tinggi dibandingkan pembiayaan.

Faktor kuncinya adalah bank tidak dapat leluasa memaksimumkan

pendapatan karena adanya desakan kebutuhan likuiditas.

Likuiditas yang tinggi membuat dana titipan kurang memenuhi

syarat suatu investasi yang membutuhkan pengendapan dana.

Karena pengendapan dananya tidak lama alias cuma titipan maka

bank boleh saja tidak memberikan imbal hasil. Sedangkan jika

investasi adalah usaha yang menanggung risiko, artinya setiap

kesempatan untuk memperoleh keuntungan dari usaha yang

dilaksanakan, di dalamnya terdapat pula risiko untuk menerima

kerugian, maka antara nasabah dan banknya sama-sama saling

berbagi baik keuntungan maupun risiko. Dalam menilai Risiko

inheren atas Risiko Likuiditas, parameter/indikator yang digunakan

adalah (i) komposisi dari aset, kewajiban, dan transaksi rekening

administratif; (ii) konsentrasi dari aset dan kewajiban; (iii)

kerentanan pada kebutuhan pendanaan; dan (iv) akses pada

sumber-sumber pendanaan.

4) Risiko Operasional (operational risk)

Menurut defenisi Basel Commiite, risiko operasional adalah

risiko akibat dari kurangnya sistem informasi atau sistem

pengawasan internal yang akan menghasilkan kerugian yang tidak

diharapkan. Risiko ini lebih dekat dengan kesalahan manusiawi

(human error), adanya ketidakcukupan dan atau tidak berfungsinya proses internalnya, kegagalan sistem atau adanya problem

eksternal yang mempengaruhi operasional bank. Tidak ada

perbedaan yang cukup signifikan antara bank syariah dan bank

konvensional terkait dengan risiko risiko operasional. Dalam

menilai Risiko inheren atas Risiko Operasional,

parameter/indikator yang digunakan adalah (i) karakteristik dan

informasi dan infrastruktur pendukung; (iv) fraud, baik internal

maupun eksternal; dan (v) kejadian eksternal.

5) Risiko Hukum

Risiko yang disebabkan oleh adanya kelemahan aspek yuridis.

Kelemahan aspek yuridis antara lain disebabkan adanya tuntutan

hukum, ketiadaan peraturan perundang-undangan yang mendukung

atau lemahnya perikatan seperti tidak terpenuhinya syarat sahnya

kontrak. Tidak ada perbedaan yang cukup signifikan antara bank

syariah dan bank konvensional terkait dengan risiko hukum. Dalam

menilai Risiko inheren atas Risiko Hukum, parameter/indikator

yang digunakan adalah (i) faktor litigasi; (ii) faktor kelemahan

perikatan; dan (iii) faktor ketiadaan/perubahan peraturan

perundang-undangan.

6) Risiko Reputasi

Risiko yang antara lain disebabkan oleh adanya publikasi

negatif yang terkait dengan usaha bank atau persepsi negatif

terhadap bank. Tidak ada perbedaan yang cukup signifikan antara

bank syariah dan bank konvensional terkait dengan risiko reputasi.

Dalam menilai Risiko inheren atas Risiko Reputasi,

parameter/indikator yang digunakan adalah (i) pengaruh reputasi

negatif dari pemilik bank dan perusahaan terkait; (ii) pelanggaran

(iv) frekuensi, materialitas, dan eksposur pemberitahuan negatif

bank; serta (v) frekuensi dan materialitas keluham nasabah.

7) Risiko Stratejik

Risiko yang antara lain disebabkan adanya penetapan dan

pelaksanaan strategi bank yang tidak tepat, pengambilan keputusan

bisnis yang tidak tepat atau kurang responsifnya bank terhadap

perubahan eskternal. Tidak adanya perbedaan yang cukup

signifikan antara bank syariah dan bank konvensional terkait

dengan risiko stratejik. Dalam menilai Risiko inheren atas Risiko

Stratejik, parameter/indikator yang digunakan adalah (i) kesesuaian

strategi bisnis bank dengan lingkungan bisnis; (ii) strategi berisiko

rendah dan berisiko tinggi; (iii) posisi bisnis bank; dan (iv)

pencapaian rencana bisnis bank.

8) Risiko Kepatuhan

Risiko yang sebabkan bank tidak memenuhi atau tidak

melaksanakan peraturan perundang-undangan dan ketentuan lain

yang berlaku. Tidak ada perbedaan yang signifikan antara bank

syariah dan bank konvensional terkait dengan risiko kepatuhan.

Dalam menilai Risiko inheren atas Risiko Kepatuhan,

parameter/indikator yang digunakan adalah (i) jenis dan

sginifikansi pelanggaran yang dilakukan; (ii) frekuensi pelanggaran

pelanggaran terhadap ketentuan atau standar bisnis yang berlaku

umum untuk transaksi keuangan tertentu.

b. Penilaian Kualitas Penerapan Manajemen Risiko

Penilaian Kualitas Penerapan Manajemen Risiko mencerminkan

penilaian terhadap kecukupan sistem pengendalian risiko yang

mencakup seluruh pilar penerapan manajemen risiko sebagaimana

diatur dalam ketentuan Bank Indonesia mengenai Penerapan

Manajemen Risiko bagi Bank Umum. Penilaian Kualitas Penerapan

Manajemen Risiko bertujuan untuk mengevaluasi efektivitas penerapan

merupakan penilaian terhadap empat aspek yang saling terkait yaitu:

1) Tata Kelola Risiko

Tata Kelola Risiko mencakup evaluasi terhadap (i) perumusan

tingkat risiko yang akan diambil dan toleransi risiko; serta (ii)

kecukupan pengawasan aktif oleh Dewan Komisaris dan Direksi

termasuk pelaksanaan kewenangan dan tanggung jawab Dewan

Komisaris dan Direksi.

2) Kerangka Manajemen Risiko

Kerangka Manajemen Risiko mencakup evaluasi terhadap (i)

strategi manajemen risiko yang searah dengan tingkat risiko yang

akan diambil dan toleransi risiko; (ii) kucukupan perangkat

secara efektif termasuk kejelasan wewenang dan tanggung jawab;

dan (iii) kecukupan kebijakan,prosedur dan penetapan limit.

3) Proses Manajemen Risiko, Kecukupan Sumber Daya Manusia,

dan Kecukupan Sistem Informasi Manajemen

Proses manajemen risiko, kecukupan sumber daya manusia,

dan kecukupan sistem informasi manajemen mencakup evaluasi

terhadap (i) proses identifikasi, pengukuran, pemantauan, dan

pengendalian risiko; (ii) kecukupan sistem informasi manajemen;

serta (iii) kecukupan kuantitas dan kualitas sumber daya manusia

dalam mendukung efektivitas proses manajemen risiko.

4) Kecukupan Sistem Pengendalian Risiko

Kecukupan Sistem Pengendalian Risiko mencakup evaluasi

terhadap (i) kecukupan Sistem Pengendalian Intern dan (ii)

kecukupan kaji ulang oleh pihak independen dalam Bank baik oleh

Satuan Kerja Manajemen Risiko (SKMR) maupun oleh Satuan

Kerja Audit Intern (SKAI).

5) Ukuran Penilaian Risiko Risk Profile (Risiko Profile)

Penelitian ini mengukur risiko kredit menggunakan rasio Non Performing Financing (NPF), risiko pasar dengan rasio Interest

rasio NPF untuk risiko kredit dan FDR untuk mengukur risiko

likuiditas.

a. Risiko kredit dengan menggunakan rasio Non Performing Financing (NPF) dihitung dengan rumus :

NPF = 𝑃𝑒𝑚𝑏𝑖𝑎𝑦𝑎𝑎𝑛 𝐵𝑒𝑟𝑚𝑎𝑠𝑎𝑙𝑎ℎ

𝑇𝑜𝑡𝑎𝑙 𝑃𝑒𝑚𝑏𝑖𝑎𝑦𝑎𝑎𝑛

𝑥 100%

Sumber: Lampiran SE BI No. 13/24/DPNP/2011

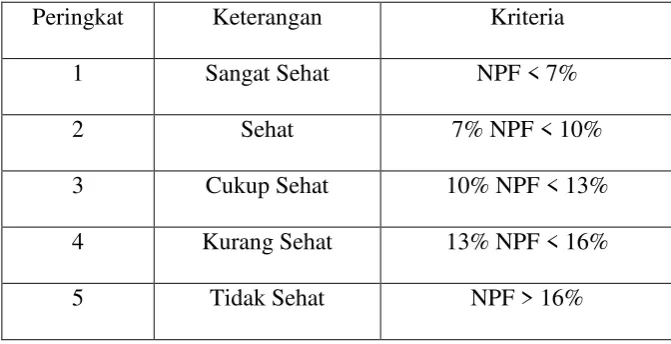

Tabel 1.

Kriteria Penetapan Peringkat Profil Risiko Non Performing Financing (NPF)

Peringkat Keterangan Kriteria

1 Sangat Sehat NPF < 7%

2 Sehat 7% NPF < 10%

3 Cukup Sehat 10% NPF < 13%

4 Kurang Sehat 13% NPF < 16%

5 Tidak Sehat NPF > 16%

Sumber : (Lampiran SK DIR BI No.30/12/KEP/DIR)

b. Risiko likuiditas dengan menggunakan rasio Financing

FDR = 𝑇𝑜𝑡𝑎𝑙 𝑃𝑒𝑚𝑏𝑖𝑎𝑦𝑎𝑎𝑛

𝐷𝑎𝑛𝑎 𝑃𝑖ℎ𝑎𝑘 𝐾𝑒𝑡𝑖𝑔𝑎

𝑥 100%

Sumber : Lampiran Surat Edaran Bank Indonesia No.

06/23/DPNP/2004

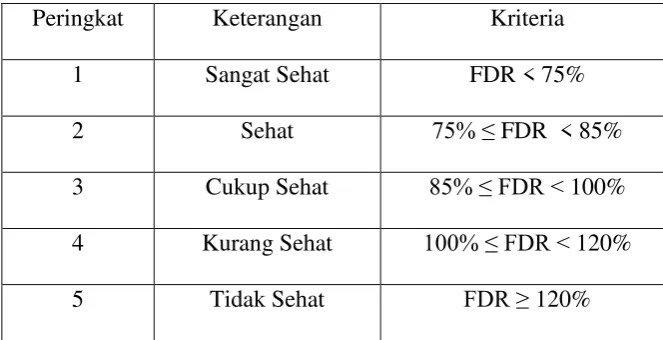

Tabel 2.

Kriteria Penetapan Peringkat Profil Risiko (FDR)

Peringkat Keterangan Kriteria

1 Sangat Sehat FDR < 75%

2 Sehat 75% ≤ FDR < 85%

3 Cukup Sehat 85% ≤ FDR < 100%

4 Kurang Sehat 100% ≤ FDR < 120%

5 Tidak Sehat FDR ≥ 120%

Sumber : Surat Edaran Bank Indonesia No.06/23/DPNP/2004

2. Penilaian Good Corporate Governance (GCG)

Pasal 7 ayat (2) pada PBI nomor: 13/1/PBI/2011 tentang Penilaian

Tingkat Kesehatan Bank Umum menyebutkan bahwa Penilaian terhadap

faktor GCG merupakan penilaian terhadap manajemen Bank atas

pelaksanaan prinsip-prinsip GCG mengacu pada ketentuan Bank Indonesia

mengenai Good Corporate Governance bagi Bank Umum dengan

memperhatikan karakteristik dan kompleksitas usaha Bank. Penetapan

prinsip-prinsip GCG bank; (ii) kecukupan tata kelola (governance) atas

struktur, proses, dan hasil penerapan GCG pada bank; serta (iii) informasi

lain yang terkait dengan GCG bank yang didasarkan pada data dan

informasi yang relevan.

a. Ukuran Penilaian Risiko Good Corporate Governance (GCG)

Penilaian risiko Good Corporate Governance berpedoman pada Peraturan Bank Indonesia No. 13/1/PBI/2011 yang dilakukan oleh

bank berdasarkan self Assessment.

Tabel 3.

Kriteria Penetapan Peringkat Good Corporate Governance (GCG)

Peringkat Keterangan

1 Sangat Baik

2 Baik

3 Cukup Baik

4 Kurang Baik

5 Tidak Baik

Sumber : Surat Edaran Bank Indonesia No. 15/15/DPNP Tahun 2013

3. Penilaian Earnings (Rentabilitas)

Penilaian faktor Rentabilitas meliputi evaluasi terhadap kinerja

rentabilitas, sumber-sumber rentabilitas, kesinambungan rentabilitas, dan

tingkat, trend, struktur, stabilitas rentabilitas bank, dan perbandingan

kinerja bank dengan kinerja per grup baik melalui analisis aspek kuantitatif

maupun kualitatif. Indikator rentabilitas yaitu ROA, ROE, dan BOPO.

Ukuran penilaian terhadap faktor earning sebagai berikut :

a. Return On Assets (ROA)

Return On Assets (ROA) merupakan rasio untuk mengukur kemampuan bank dalam memperoleh keuntungan bersih dikaitkan

dengan pembayaran deviden. Rasio ini dirumuskan dengan:

ROA = 𝐿𝑎𝑏𝑎 𝑠𝑒𝑏𝑒𝑙𝑢𝑚 𝑝𝑎𝑗𝑎𝑘

𝑇𝑜𝑡𝑎𝑙 𝑎𝑠𝑒𝑡

𝑥 100%

Sumber : Lampiran Surat Edaran Bank Indonesia No.

13/24/DPNP/2011

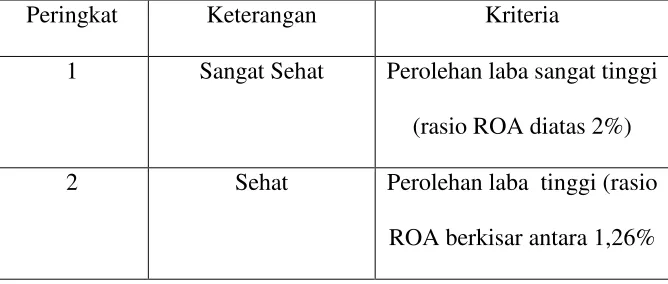

Tabel 4.

Kriteria Penetapan Peringkat Rentabilitas Return On Assets (ROA)

Peringkat Keterangan Kriteria

1 Sangat Sehat Perolehan laba sangat tinggi

(rasio ROA diatas 2%)

2 Sehat Perolehan laba tinggi (rasio

sampai 2%)

3 Cukup Sehat Perolehan laba cukup tinggi

(rasio ROA berkisar antara

0,51% sampai 1,25%)

4 Kurang Sehat Perolehan laba lebih rendah

atau cenderung mengalami

kerugian (rasio ROA

mengarah negatif, rasio

dibawah 0%)

5 Tidak Sehat Bank mengalami kerugian

yang besar (ROA negatif,

rasio dibawah 0%)

Sumber : Surat Edaran Bank Indonesia No. 13/24/DPNP Tahun

2011

b. Return On Equity (ROE) dihitung dengan rumus:

ROE = 𝐿𝑎𝑏𝑎 𝑆𝑒𝑡𝑒𝑙𝑎ℎ 𝑃𝑎𝑗𝑎𝑘

𝑀𝑜𝑑𝑎𝑙 𝑆𝑒𝑛𝑑𝑖𝑟𝑖

𝑥 100%

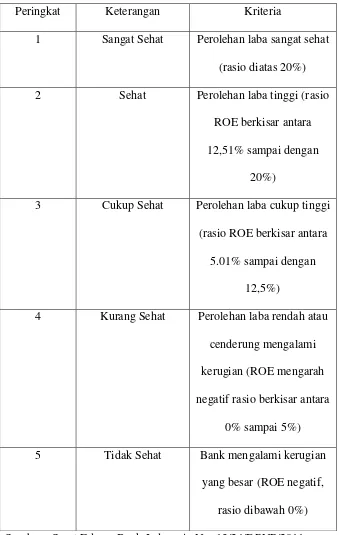

Tabel 5.

Matrik Kriteria Penetapan Peringkat Return On Equity (ROE)

Peringkat Keterangan Kriteria

1 Sangat Sehat Perolehan laba sangat sehat

(rasio diatas 20%)

2 Sehat Perolehan laba tinggi (rasio

ROE berkisar antara

12,51% sampai dengan

20%)

3 Cukup Sehat Perolehan laba cukup tinggi

(rasio ROE berkisar antara

5.01% sampai dengan

12,5%)

4 Kurang Sehat Perolehan laba rendah atau

cenderung mengalami

kerugian (ROE mengarah

negatif rasio berkisar antara

0% sampai 5%)

5 Tidak Sehat Bank mengalami kerugian

yang besar (ROE negatif,

rasio dibawah 0%)

c. Beban Operasional Terhadap Pendapatan Operasional (BOPO)

dihitung dengan rumus:

BOPO = 𝐵𝑒𝑏𝑎𝑛 𝑂𝑝𝑒𝑟𝑎𝑠𝑖𝑜𝑛𝑎𝑙

𝑃𝑒𝑛𝑑𝑎𝑝𝑎𝑡𝑎𝑛 𝑂𝑝𝑒𝑟𝑎𝑠𝑖𝑜𝑛𝑎𝑙

𝑥 100%

Sumber : Surat Edaran Bank Indonesia No. 13/24/DPNP/2011

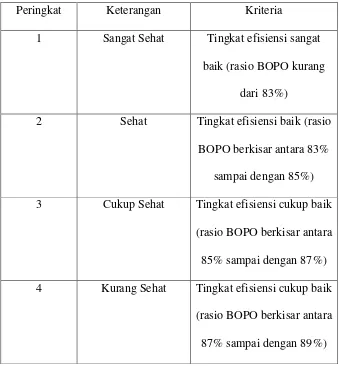

Tabel 6.

Matrik Kriteria Penetapan Peringkat Beban Operasional dan Pendapatan Operasional (BOPO)

Peringkat Keterangan Kriteria

1 Sangat Sehat Tingkat efisiensi sangat

baik (rasio BOPO kurang

dari 83%)

2 Sehat Tingkat efisiensi baik (rasio

BOPO berkisar antara 83%

sampai dengan 85%)

3 Cukup Sehat Tingkat efisiensi cukup baik

(rasio BOPO berkisar antara

85% sampai dengan 87%)

4 Kurang Sehat Tingkat efisiensi cukup baik

(rasio BOPO berkisar antara

5 Tidak Sehat Tingkat efisiensi sangat

buruk (rasio BOPO diatas

89%)

Sumber : Surat Edaran Bank Indonesia No. 13/24/DPNP/2011

4. Penilaian Capital (Permodalan)

Penilaian atas faktor Permodalan meliputi evaluasi terhadap kecukupan

permodalan dan kecukupan pengelolaan permodalan. Dalam melakukan

perhitungan permodalan, bank wajib mengacu pada ketentuan Bank

Indonesia yang mengatur mengenai Kewajiban Penyediaan Modal

Minimum bagi Bank Umum. Selain itu, dalam melakukan penilaian

kecukupan permodalan, bank juga harus mengaitkan kecukupan modal

dengan Profil Risiko bank. Semakin tinggi risiko bank, semakin besar

modal yang harus disediakan untuk mengantisipasi risiko tersebut.

a. Ukuran Penilaian Risiko Capital (Permodalan)

Penilaian faktor capital diukur dengan menggunakan Capital

Adequacy Ratio (CAR) dengan rumus berikut :

CAR = 𝑀𝑜𝑑𝑎𝑙 𝐼𝑛𝑡𝑖+𝑀𝑜𝑑𝑎𝑙 𝑃𝑒𝑙𝑒𝑛𝑔𝑘𝑎𝑝

𝐴𝑘𝑡𝑖𝑣𝑎 𝑇𝑒𝑟𝑡𝑖𝑚𝑏𝑎𝑛𝑔 𝑀𝑒𝑛𝑢𝑟𝑢𝑡 𝑅𝑖𝑠𝑖𝑘𝑜

𝑥 100%

Sumber : Lampiran Surat Edaran Bank Indonesia No.

Tabel 7.

Kriteria Penetapan Peringkat Permodalan Capital Adequacy Ratio (CAR)

Peringkat Keterangan Kriteria

1 Sangat Sehat CAR > 12%

2 Sehat 9% ≤ CAR < 12%

3 Cukup Sehat 8% ≤ CAR < 9%

4 Kurang Sehat 6% ≤ CAR < 8%

5 Tidak Sehat CAR ≤ 6%

Sumber : Surat Edaran Bank Indonesia No. 11/24/DPNP Tahun

2011

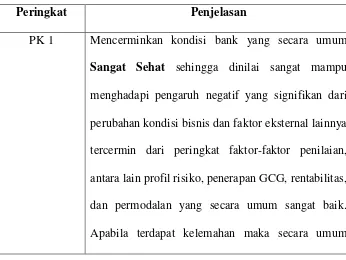

Tabel 8.

Matriks Peringkat Komposit (PK) Tingkat Kesehatan Bank

Peringkat Penjelasan

PK 1 Mencerminkan kondisi bank yang secara umum

Sangat Sehat sehingga dinilai sangat mampu menghadapi pengaruh negatif yang signifikan dari

perubahan kondisi bisnis dan faktor eksternal lainnya

tercermin dari peringkat faktor-faktor penilaian,

antara lain profil risiko, penerapan GCG, rentabilitas,

dan permodalan yang secara umum sangat baik.

kelemahan tersebut tidak signifikan.

PK 2 Mencerminkan kondisi bank yang secara umum

Sehat sehingga dinilai mampu mengahadapi pengaruh negatif yang signifikan dari perubahan

kondisi bisnis dan faktor eksternal lainnya tercermin

dari peringkat faktor-faktor penilaian, antara lain

risiko profile, penerapan GCG, rentabilitas, dan

permodalan yang secara umum baik. Apabila

terdapat kelemahan maka secara umum kelemahan

tersebut kurang signifikan

PK 3 Mencerminkan kondisi bank yang secara umum

Cukup Sehat sehingga dinilai cukup mampu menghadapi pengaruh negatif yang signifikan dari

perubahan kondisi bisnis dan faktor eksternal lainnya

tercermin dari peringkat faktor-faktor penilaian,

antara lain risiko profile, penerapan GCG,

rentabilitas, dan permodalan yang secara umum baik.

Apabila terdapat kelemahan maka secara umum

kelemahan tersebut cukup signifikan dan apabila

tidak berhasil diatasi dengan baik oleh manajemen

dapat mengganggu kelangsungan usaha bank.

PK 4 Mencerminkan kondisi bank yang secara umum

menghadapi pengaruh negatif yang signifikan dari

perubahan kondisi bisnis dan faktor eksternal lainnya

tercermin dari peringkat faktor-faktor penilaian,

antara lain risiko profile, penerapan GCG,

rentabilitas, dan permodalan yang secara umum baik.

Apabila terdapat kelemahan maka secara umum

kelemahan tersebut cukup signifikan dan apabila

tidak berhasil diatasi dengan baik oleh manajemen

dapat mengganggu kelangsungan usaha bank.

PK 5 Mencerminkan kondisi bank yang secara umum

Tidak Sehat sehingga dinilai cukup mampu menghadapi pengaruh negatif yang signifikan dari

perubahan kondisi bisnis dan faktor eksternal lainnya

tercermin dari peringkat faktor-faktor penilaian,

antara lain risiko profile, penerapan GCG,

rentabilitas, dan permodalan yang secara umum baik.

Terdapat kelemahan maka secara umum sangat

signifikan sehingga untuk mengatasinya dibutuhkan

dukungan dana dari pemegang saham atau sumber

dana dari pihak lain untuk memperkuat kondisi

keuangan bank.

2.2.6. Tinjauan Penelitian Terdahulu

Pada penelitian sebelumnya analisis kesehatan bank dengan metode RGEC sudah banyak digunakan dalam menilai tingkat kesehatan Bank,

diantara penelitian dilakukan oleh :

1. Pada penelitian ini dilakukan oleh Rika Saleo (2017). Berdasarkan

hasil penelitian yang telah dilakukan pada PT Bank Mandiri Tbk

dengan menggunakan metode RGEC ini menunjukkan predikat pada

periode 2011 – 2015 kesehatan bank secara keseluruhan tergolong

Sehat. Tingkat kesehatan bank ditinjau dari aspek RGEC pada Bank

Mandiri Tbk tahun 2011,2012,2013,2014,dan 2015 Sehat sehingga

dinilai sangat mampu menghadapi pengaruh negatif yang signifikan

dari perubahan kondisi bisnis dan faktor eksternal lainnya tercermin

dari peringkat faktor-faktor penilaian antara lain profil risiko,

rentabilitas, dan permodalan secara umum sangat baik.

2. Pada penelitian yang dilakukan oleh Paramartha dan Mustanda (2017)

yang berjudul Analisis Penilaian Tingkat Kesehatan Bank pada PT

Bank Central Asia, Tbk Berdasarkan Metode RGEC. Berdasarkan

pembahasan dan hasil penelitian, maka dapat diambil simpulan bahwa

penilaian kesehatan PT. Bank Central Asia Tbk tahun 2012 sampai

dengan 2014 yang diukur menggunakan pendekatan RGEC (Risk Profile Good Corporate Governance, Earnings, Capital) secara keseluruhan dapat dikatakan bank yang sangat sehat. Simpulan tersebut

rasio NPL (Non Performing Loan) untuk risiko kredit selama periode 2012 hingga 2014 memperoleh predikat sangat sehat dan rasio LDR

(Loan to Deposit Ratio) untuk risiko likuiditas pada periode tahun 2012 memperoleh predikat sehat sedangkan pada periode 2013 hingga 2014

memperoleh predikat sangat sehat. Hal ini mengambarkan Bank

Central Asia mampu mengelola risiko-risiko yang timbul dari kegiatan

usaha yang dilakukan bank dengan baik , penilaian faktor GCG (Good

Corporate Governance) dengan menggunakan hasil self assesment yang tercantum pada laporan tahunan Bank Central Asia selama

periode 2012 hingga 2014 memperoleh kategori sangat sehat.

Mencerminkan manajemen Bank Central Asia telah melakukan

penerapan GCG yang secara umum baik. Apabila terdapat kelemahan

dalam penerapan prinsip GCG, maka secara umum kelemahan tersebut

kurang signifikan dan dapat diselesaikan dengan tindakan normal oleh

bank , penilaian Faktor Rentabilitas menggunakan rasio ROA (Return On Assets) dan NIM (Net Interest Margin) selama periode 2012 hingga 2014 memperoleh kategori predikat sangat sehat. Mencerminkan

rentabilitas Bank Central Asia yang sangat memadai, pencapaian

labanya telah melebihi target dan mendukung pertumbuhan

permodalan bank , penilaian faktor permodalan menggunakan rasio

CAR (Capital Adequacy Ratio) selama periode 2012 hingga 2014 memperoleh kategori sangat sehat. Mencerminkan bahwa Bank Central

terhadap risikonya, yang disertai dengan pengelolaan permodalan yang

sangat kuat sesuai dengan karakteristik, skala usaha, dan kompleksitas

usaha bank.

3. Pada penelitian yang dilakukan Dewi dan Candradewi(2018) yang

berjudul Penilaian Tingkat Kesehatan Bank Metode Rgec Pada PT

Bank Tabungan Negara (Persero),Tbk tahun 204-2016. Berdasarkan

hasil penelitian, dapat disimpulkan bahwa tingkat kesehatan sebuah

bank yang dinilai berdasarkan dengan metode RGEC (risk profile, good corporate governance, earnings, capital) pada PT. Bank

Tabungan Negara (Persero) Tbk tahun 2014 – 2016 secara keseluruhan

bahwa Bank Tabungan Negara merupakan bank yang sehat. Pada tahun

2014 diperoleh predikat cukup sehat dengan komposit 3, dan periode

2015 sampai 2016 secara berturut-turut memperoleh Peringkat

Komposit 2 dengan predikat Sehat. Dapat dikatakan secara

keseluruhan bahwa Bank Tabungan Negara merupakan bank yang

sehat.

4. Pada penelitian yang dilakukan oleh Tuti Alawiyah(2016) yang

berjudul “Analisis Penilaian Tingkat Kesehatan Bank dengan

menggunakan Metode RGEC Pada Bank Umum BUMN yang

Terdaftar di Bursa Efek Indonesia Tahun 2012 – 2014”. Berdasarkan

hasil penelitian bahwa tingkat kesehatan bank umum BUMN dengan

menggunakan metode RGEC pada tahun 2012-2014 adalah sebagai

BUMN dengan menggunakan 2 indikator yaitu faktor risiko kredit

dengan menggunakan rasio NPL (Non Performing Loan) dan risiko

likuiditas dengan rasio LDR ( Loan to Deposit Ratio) selama tahun 2012 - 2014 berturut-turut berada dalam kondisi yang sehat. Hal ini

terbukti dengan nilai rata-rata NPL (Non Performing Loan) bank umum BUMN selama tahun 2012-2014 berturut-turut adalah 2,55

persen, 2,35 persen, dan 2,35 persen berada dalam kondisi sehat.

Sedangkan nilai rata-rata LDR ( Loan to Deposit Ratio) bank umum BUMN selama tahun 2012-2014 berturut-turut adalah 85,50 persen,

90,94 persen, dan 90,59 persen berada dalam kondisi cukup sehat. (2)

Hasil penilaian Good Corporate Governance (GCG) bank umum BUMN pada tahun 2012 diperoleh nilai rata-rata GCG (Good

Corporate Governance) sebesar 1,36 berada pada peringkat 1, yang artinya pelaksanaan prinsip-prinsip GCG pada tahun tersebut telah

terlaksana dengan sangat baik. Selanjutnya pada tahun 2013 dan 2014

nilai rata-rata GCG (Good Corporate Governance) bank umum BUMN masing-masing adalah 2,07 dan 1,78 berada pada peringkat 2, hal ini

menunjukkan bahwa pelaksanaan prinsip-prinsip GCG (Good Corporate Governance) selama dua tahun tersebut telah berjalan

dengan baik. (3) Hasil penilaian Rentabilitas (Earnings) bank umum BUMN dengan menggunakan dua rasio yaitu ROA (Return On Assets) dan NIM (Net Interest Margin) selama tahun 2012-2014 berada dalam

(Return On Assets) bank umum BUMN selama tahun 2012-2014 berturut-turut adalah 3,20 persen, 3,29 persen, dan 3,02 persen berada

dalam kondisi sangat sehat. Selanjutnya nilai rata-rata NIM (Net Interest Margin) bank umum BUMN selama tahun 2012-2014

berturut-turut adalah 6,11 persen, 6,35 persen, dan 6,08 persen berada

dalam kondisi sangat sehat. Nilai rata-rata ROA (Return On Assest) dan NIM (Net Interest Margin) yang diperoleh bank umum BUMN

tersebut menunjukkan bahwa bank umum BUMN telah berhasil

menjalankan kegiatan operasional perusahaan dengan efektif sehingga

mampu menghasilkan profitabilitas yang tinggi selama tahun

2012-2014. (4) Hasil penilain Permodalan (Capital) bank umum BUMN selama tahun 2012-2014 berada dalam kondisi sangat sehat, hal ini

dibuktikan dengan nilai rata-rata CAR (Capital Adequacy Ratio) bank umum BUMN selama tiga tahun tersebut berturut-turut adalah 16,70

persen, 15,66 persen, dan 16,44 persen dengan kriteria sangat sehat.

Nilai rata-rata CAR (Capital Adequacy Ratio) tersebut berada di atas standar minimal CAR (Capital Adequacy Ratio) yang telah ditetapkan

oleh Bank Indonesia yaitu sebesar 8 persen, hal ini menunjukkan

bahwa selama periode tersebut bank umum BUMN telah mampu

mengelola permodalan perusahaan sangat baik. (5) Hasil penilaian

tingkat kesehatan bank umum BUMN dilihat dari aspek RGEC (Risk

bank umum BUMN selama periode tersebut dinilai sangat mampu

menghadapi pengaruh negatif yang signifikan dari perubahan kondisi

bisnis dan faktor eksternal lainnya tercermin dari kriteria faktorfaktor

penilaian, antara lain risk profile, penerapan GCG, earnings, dan

capital yang secara umum sangat baik. Apabila terdapat kelemahan

maka secara umum kelemahan tersebut tidak signifikan.

5. Pada penelitian yang dilakukan oleh Hery Susanto,dkk (2016) yang

berjudul ‘Analisis Tingkat Kesehatan Bank Dengan Menggunakan

Metode RGEC (Risk Profile, Good Corporate Governance, Earning,

Capital” (Studi Pada PT Bank Mandiri (Persero) Tbk. Yang terdaftar di BEI Tahun 2010 – 2014). Berdasarkan pembahasan data-data yang

telah dijabarkan sebelumnya adalah sebagai berikut (1) Penilaian

tingkat kesehatan PT Bank Mandiri (Persero) Tbk. dari faktor risk

profile yang penilaiannya berdasarkan dari penilaian risiko kredit

dengan menggunakan rasio NPL (Net Performing Loan) mencerminkan bahwa pada tahun 2012 dan 2013 PT Bank Mandiri

(Persero) Tbk. mendapatkan nilai predikat sangat baik dengan nilai

rasio NPL (Net Performing Loan) di bawah 2% yaitu sebesar 1,88% pada tahun 2012 dan 1,91% pada tahun 2013, sedangkan pada tahun

2010, 2011 dan 2014 mendapatkan nilai predikat baik dengan nilai

rasio NPL diatas 2% yaitu sebesar 2,44% pada tahun 2010, 2,22% pada

tahun 2012 dan 2,15% pada tahun 2014. Dengan hasil tersebut, PT

jika dilihat dari faktor risk profile yang penilaiannya berdsarkan dari

penilaian risiko kredit dengan menggunakan rasio NPL. Untuk

penilaian risiko likuiditas yang dihitung dengan menggunakan rasio

LDR (Loan to Deposit Ratio), PT. Bank Mandiri (Persero)Tbk

mendapatkan predikat baik, hal tersebut menunjukan bahwa PT. Bank

Mandiri (Persero) Tbk memiliki profitablitas yang baik terhadap

pengembalian kembali dana pihak ketiga. (2) Berdasarkan penerapan

metode GCG, PT Bank Mandiri (Persero) Tbk. dari tahun 2010 sampai

dengan 2014 mendapatkan rata-rata predikat sangat baik, hanya pada

tahun 2012 saja PT Bank Mandiri (Persero) Tbk. mendapatkan predikat

baik. Dengan hasil tersebut PT Bank Mandiri (Persero) Tbk. berarti

telah melaksanakan prinsip-prinsip GCG sesuai dengan ketentuan

Bank Indonesia dan semuanya berjalan sangat efektif dan efisien. (3)

Berdasarkan faktor Earning atau rentabilitas yang penilaiannya

berdasarkan rumus ROA (Return On Assets) dan NIM (Net Interest Margin), earning atau rentabilitas yang dimiliki PT Bank Mandiri (Persero) Tbk. jika dihitung dengan menggunakan rumus ROA (Return

On Assets) dan NIM (Net Interest Margin) mulai dari tahun 2010 sampai dengan tahun 2014 berfluktuatif atau mengalami peningkatan

dan penurunan. Walaupun terjadi penurunan dan peningkatan nilai

ROA (Return On Assets) dan NIM (Net Interest Margin), nilai ROA (Return On Assets) PT. Bank Mandiri (Persero) Tbk. masih berada

2010 sampai 2014 mendapatkan predikat sangat baik dan nilai NIM

PT. Bank Mandiri (Persero) Tbk. berada diatas 3% yang menunjukan

PT Bank Mandiri(Persero) Tbk. dari tahun 2010 sampai 2014

memiliki predikat sangat baik.(4) Berdasarkan faktor Capital atau

permodalan yang penilaiannya berdasarkan rumus CAR (Capital Adequacy Ratio), nilai CAR (Capital Adequacy Ratio) PT Bank Mandiri (Persero) Tbk. tahun 2010 sampai dengan 2014 memiliki

predikat sangat baik, hal tersebut menunjukan PT Bank Mandiri

(Persero) Tbk. memiliki modal yang cukup besar untuk memenuhi

kewajiban yang dimiliki. (5) Berdasarkan analisis pengukuran tingkat

kesehatan bank dengan pendekatan metode RGEC maka dapat

disimpulkan bahwa PT Bank Mandiri (Persero) Tbk. Dari tahun 2010

sampai dengan 2014 merupakan bank yang berada pada kondisi sangat

sehat (Peringkat Komposit 1).

6. Pada penelitian yang dilakukan oleh Emilia (2017) yang berjudul “

Analisis tingkat kesehatan bank dengan metode RGEC (Risk Profile,

Good Corporate Governance, Earnings, and Capital) pada PT. BNI Syariah. Berdasarkan pembahasan pada latar belakang, kajian pustaka,

metode penelitian, dan hasil penelitian, maka dapat diambil simpulan

bahwa penilaian kesehatan bank PT. BNI Syariah,Tbk tahun 2011

sampai 2015 yang diukur dengan menggunakan metode RGEC (Risk

sehat. Penilaian faktor Profil risiko atau Risk Profile dengan menggunakan rasio NPF (Non Performing Financing) untuk risiko

kredit dan FDR (Financing to Deposit Ratio) untuk risiko likuiditas selama periode 2011-2015 memperoleh kategori sehat. Hal ini

menggambarkan bahwa BNI Syariah telah mengelolah risikonya yang

timbul dari kegiatan usaha bank dengan baik. Faktor GCG dengan

menggunakan Self Assesstment yang tercantum pada laporan tata kelola

perusahaan bank selama 2011 hingga 2015 memperoleh kategori sehat,

yang mencerminkan manajemen bank telah melakukan penerapan

GCG yang secara umum baik. Penilaian Rentabilitas menggunakan

rasio ROA (Return On Assets), ROE (Return On Equity), dan BOPO (Beban Operasional dan Pendapatan Operasional) selama tahun 2011

hingga tahun 2015 memperoleh kategori sehat, yang mencerminkan

rentabilitas yang sangat memadai, pencapaian laba melebihi target dan

mendukung pertumbuhan permodalan bank. Terakhir faktor

Permodalan yang menggunakan rasio CAR (Capital Adequacy Ratio) selama periode 2011 hingga tahun 2015 memperoleh kategori sehat

yang menunjukkan bahwa bank memiliki kualitas dan kecukupan

modal yang sangat memadai relatif terhadap risikonya, yang disertai

dengan pengelolaan permodalan yang sangat kuat sesuai dengan