PENGARUH RASIO-RASIO KEUANGAN DALAM EARLY WARNING SYSTEM DAN MAKRO EKONOMI TERHADAP RETURN SAHAM (STUDI EMPIRIS PADA PERUSAHAAN ASURANSI DI BEI 2006-2010)

Siswadi Sululing

ABSTRACT

The objective of this research was to determine both partial and that simultaneous effects of financial ratios in Early Warning System that consists of incurred loss ratio, liquidity ratio, and SBI rate toward stock return of insurance companies for a time period of 2006-2010 in Indonesia Stock Exchange. The research used a descriptive analytical method. The research was conducted by an explanatory research technique in those insurance companies that were listed and active in Indonesia Stock Exchange by using secondary data, that is, financial statements of insurance companies for a time period of 2006-2010 and SBI rate, whereas the data analysis method used was a multiple regression analysis by using an Eviews 6.0 program.

The resutl of partial test showed that incurred loss ratio has a negative, insignificant effect toward stock return of the insurance companies, liquidity ratio has a possitive, insignificant effect toward stock return of the insurance companies, and SBI rate has a negative, insignificant effect toward stock return of the insurance companies. Meanwhile, the result of test simultaneously showed that financial ratios in early warning system (incurred loss ratio, liquidity ratio), and SBI rate has no significant effect toward stock return of the insurance companies in Indonesia Stock Exchange.

ABSTRAK

Penelitian ini bertujuan untuk menguji pengaruh secara parsial dan secara simultan Rasio-rasio keuangan dalam Early Warning System yang terdiri dari rasio beban klaim, rasio likuiditas, dan tingkat suku bunga SBI terhadap Return Saham Perusahaan Asuransi Periode 2006-2010 di Bursa Efek Indonesia. Penelitian ini menggunakan metode deskriptif analisis. Penelitian ini dilakukan dengan explanatory research pada perusahaan asuransi yang listing dan aktif di Bursa Efek Indonesia dengan menggunakan data sekunder yaitu laporan keuangan perusahaan asuransi periode 2006-2010 dan tingkat suku bunga SBI sedangkan metode analisis data yang digunakan adalah analisa regresi berganda dengan menggunakan program EViews 6.0.

Berdasarkan hasil pengujian secara parsial menunjukkan bahwa rasio beban klaim berpengaruh negatif tidak signifikan terhadap return saham perusahaan asuransi, rasio likuiditas berpengaruh positif tidak signifikan terhadap return saham perusahaan asuransi, dan tingkat suku bunga SBI berpengaruh negatif tidak signifikan terhadap return saham perusahaan asuransi. Sedangkan hasil pengujian secara simultan menunjukkan bahwa rasio-rasio keuangan dalam early warning system (rasio beban klaim, rasio likuiditas), dan tingkat suku bunga SBI tidak terdapat pengaruh yang signifikan terhadap return saham perusahaan asuransi di Bursa Efek Indonesia.

1. Pendahuluan

Pasar modal memperdagangkan beberapa jenis sekuritas yang mempunyai tingkat risiko berbeda-beda. Saham merupakan salah satu sekuritas yang mempunyai tingkat risiko yang cukup tinggi. Risiko tinggi tercermin dari ketidak pastian return yang akan diterima oleh investor di masa mendatang. Hal ini disebabkan risiko saham berhubungan dengan keadaan-keadaan yang terjadi seperti keadaan perekonomian, politik, industri, dan keadaan perusahaan atau emiten. Kalau investor ingin memperoleh keuntungan dari suatu investasi saham, maka harus diperhatikan faktor-faktor yang mempengaruhi return saham. Faktor-faktor tersebut bisa saja Faktor-faktor dari eksternal maupan Faktor-faktor internal perusahaan itu sendiri. Salah satu faktor eksternal yang berpengaruh terhadap return saham adalah tingkat suku bunga SBI. Kenaikan tingkat suku bunga adalah suatu pertanda negatif bagi pelaku pasar modal, karena dengan meningkatnya tingkat suku bunga, para pemilik modal lebih suka menanamkan uangnya di bank dari pada berinvestasi dalam bentuk saham (Dornbusch dan Fisher, 1992 dalam Daniel Perwira, 2001). Kondisi tersebut dimaklumi, karena berinvestasi di pasar modal dalam bentuk saham lebih berisiko apabila dibandingkan dengan berinvestasi di bank dalam bentuk deposito.

Return merupakan salah satu faktor yang memotivasi investor untuk melakukan investasi dan juga merupakan imbalan atas keberanian investor menanggung risiko atas investasi yang dilakukan, atau bisa juga dikatakan return merupakan hasil yang diperoleh dari suatu investasi.

Sumber dari return terdiri dari yield dan capital gain (loss). Yield merupakan komponen return yang mencerminkan aliran kas atas pendapatan yang diperoleh secara periodik dari suatu investasi. Yield untuk investasi dalam saham ditunjukkan oleh deviden yang diterima. Sedangkan capital gain (loss) merupakan kenaikan atau penurunan harga suatu surat berharga, yang bisa memberikan keuntungan atau kerugian bagi investor. Capital gain (loss) dapat pula diartikan sebagai pertambahan atau (penurunan) keuntungan akibat adanya perubahan harga suatu surat berharga. Apabila surat berharga mengalami kenaikan harga, maka investor akan mendapatkan tambahan keuntungan dari nilai selisih harga yang terjadi, dan sebaliknya apabila suatu surat mengalami penurunan harga, maka investor akan mengalami penurunan keuntungan dari selisih harga tersebut (Tandelilin, 2010:51).

Saham perusahaan yang diperdagangkan di pasar modal merupakan saham dari perusahaan yang telah go public. Penjualan saham perusahaan dilakukan untuk mencari dana melalui pasar modal dan mengenalkan perusahaan tersebut pada publik. Dalam rangka mencari dana melalui pasar modal dan go public perusahaan harus melakukan beberapa tahap kegiatan yang merupakan prosedur yang harus dipenuhi untuk memenuhi ketentuan atau peraturan mengadakan investasi di Indonesia.

performance perusahaan itu sendiri dibandingkan faktor-faktor lainnya. Secara umum kinerja keuangan perusahaan ditunjukkan dalam laporan keuangan yang dipublikasikan yang kemudian dianalisis menggunakan rasio keuangan.

Faktor fundamental dalam perusahaan asuransi tercermin dalam rasio-rasio keuangan dalam Early Warning System yang khusus dipakai dalam menganalisis rasio keuangan perusahaan asuransi. Analisis faktor fundamental didasarkan pada laporan keuangan perusahaan yang dapat dianalisis melalui rasio-rasio keuangan seperti: Rasio Beban Klaim, Rasio Likuiditas, Agent’s Balance to Surplus Ratio dan Pertumbuhan Premi (Satria, 1994:710). Early Warning System adalah tolak ukur perhitungan dalam mengukur kinerja keuangan dan menilai tingkat kesehatan perusahaan asuransi di Indonesia. Harga saham perusahaan mencerminkan nilai dari suatu perusahaan, jika perusahaan tersebut mencapai prestasi yang baik maka akan lebih diminati oleh para investor.

Proses penentuan harga saham di pasar modal secara obyektif dipengaruhi oleh kekuatan permintaan dan penawaran akan saham tersebut. Faktor yang mempengaruhi permintaan dan penawaran saham adalah persepsi investor terhadap saham yang ditawarkan, sedangkan persepsi tersebut muncul dari berbagai macam isu yang berkembang dan juga analisis yang telah dilakukan oleh investor maupun meminta bantuan pialang.

Pertimbangan investor untuk berinvestasi akan dipengaruhi tersedianya informasi yang dapat digunakan dalam melakukan penilaian terhadap suatu investasi. Biarpun dalam memperkirakan dan melakukan penilaian surat berharga (saham), investor memperhatikan situasi pasar, namun demikian kinerja perusahaan menjadi faktor penting untuk diperhatikan oleh investor yang dapat mencerminkan tingkat efektifitas pengelolaan perusahaan dengan tujuan untuk memaksimalkan tingkat kesejahteraan pemegang saham (Brigham, 1999:45).

Salah satu informasi yang penting untuk diperhatikan oleh para investor dalam melakukan transaksi jual beli saham adalah harga saham itu sendiri. Tingkat keuntungan perusahaan akan mempengaruhi harga saham, semakin tinggi tingkat keuntungan, maka semakin tinggi harga saham.

Perhitungan rasio-rasio keuangan dalam Early Warning System digunakan banyak negara dalam mengawasi kinerja keuangan suatu perusahaan asuransi, hal ini dikarenakan hasil analisis ini memberikan peringatan dini (early warning) terhadap kondisi keuangan sehingga dapat digunakan dalam menganalisis kinerja keuangan perusahaan asuransi (Satria,1994:5).

Menurut Kaminsky (2000) tidak ada krisis yang mendadak atau datang secara tiba-tiba. Ancaman akan datangnya krisis dapat dideteksi dengan melihat pergolakan indikator-indikator ekonomi baik mikro ( indikator nilai tukar, neraca perdagangan, inflasi, suku bunga, dan uang yang beredar) maupun indikator lebih makro (indikator perbankan, pasar modal dan sektor riil).

menentukan harga produknya, maka tidak demikian halnya dengan perusahaan asuransi.

Berikut ini adalah gambaran harga saham perusahaan asuransi yang listing di Bursa Efek Indonesia selama 5 tahun berturut-turut mulai periode 2006 –2010 adalah:

Tabel 1.1

Harga Saham Perusahaan Asuransi yang Terdaftar di BEI Periode 2006-2010

Dalam Rp

NO. KODE INDUSTRI ASURANSI HARGA SAHAM

2006 2007 2008 2009 2010

1 ABDA PT. As. Bina Darta, Tbk 220 220 190 300 510

2 AHAP PT. As. Harta Aman Pratama, Tbk 90 225 86 114 125

3 AMAG PT. As. Multi Arta Guna, Tbk 85 83 50 95 144

4 ASBI PT. As. Bintang, Tbk 500 315 360 290 250

5 ASDM PT. As. Dayin Mitra, Tbk 175 290 125 240 550

6 ASJT PT. As. Jasa Tania, Tbk 400 420 420 420 380

7 ASRM PT. As. Ramayana, Tbk 1.000 1.060 610 990 830

8 LPGI PT. Lippo G.Insurance,Tbk 340 540 370 570 1.010

9 MREI PT. Maskapai RI, Tbk 150 225 174 285 420

10 PNIN PT. Panin Insurance, Tbk 280 330 149 255 570

11 PNLF PT. Panin Life, Tbk 165 195 83 140 215

sumber: http://finance.yahoo.com/, olahan data

Dari tabel di atas terlihat adanya kecenderungan peningkatan maupun penurunan harga saham perusahaan asuransi yang terjadi di pasar modal. Fluktuasi harga saham ini beriringan dengan return saham yang terjadi. PT Lippo General Insurance, Tbk mempunyai harga saham tertinggi pada tahun 2010 dibandingkan dengan harga saham asuransi lainnya dengan harga saham sebesar Rp.1.010 dan harga saham terendah pada PT. Asuransi Multi Arta Guna, Tbk sebesar Rp.50 pada tahun 2008.

Perhitungan rasio keuangan dalam Early Warning System digunakan banyak negara dalam mengawasi kinerja keuangan suatu perusahaan asuransi, hal ini dikarenakan hasil analisis ini memberikan peringatan dini (early warning) terhadap kondisi keuangan sehingga dapat digunakan dalam menganalisis kinerja keuangan perusahaan asuransi (Satria,1994:5). Salah satu alat yang digunakan oleh lembaga pengawas federal di Amerika Serikat dan negara-negara lain adalah Early Warning System yang berupaya untuk memprediksi permasalahan potensial yang berhubungan dengan bank dan lembaga simpanan lainnya.

riil Indonesia mencapai -13,7%, artinya Indonesia harus menanggung biaya krisis sebesar 9,1% (Bhattacharyay,1999). Sebenarnya krisis ekonomi bisa saja di hindari jika pemerintah mampu membaca sinyal akan terjadinya krisis sehingga dapat mengantisipasi terjadinya krisis. Misalnya Indonesia pada krisis 1997 sinyal terjadinya krisis ditunjukkan dengan neraca berjalan yang mulai negatif, terjadinya ekspansi kredit besar-besaran yang kebanyakan dari kredit tersebut digunakan untuk investasi jangka panjang, serta para investor yang mulai meninggalkan Indonesia. Namun, rupanya hal tersebut dikalahkan dengan beberapa indikator perekonomian saat itu yang masih baik seperti tingkat suku bunga tidak berubah secara signifikan, sehingga pemerintah maupun pihak swasta gagal memprediksi terjadi krisis. Hal tersebut mencerminkan masih adanya keoptimisan di pasar bursa bahwa Indonesia mampu menahan hantaman krisis ke depan.

Penelitian ini penting untuk dilakukan untuk dilakukan karena terdapat ketidak konsistenan riset-riset terdahulu dengan menggunakan proksi, dimensi waktu dan tempat yang berbeda. Penelitian ini bertujuan untuk menguji pengaruh secara parsial dan secara simultan pengaruh rasio-rasio keuangan dalam early warning system yang terdiri dari rasio beban klaim, rasio likuiditas, dan makro ekonomi yang terdiri tingkat suku bunga SBI terhadap return saham perusahaan asuransi yang terdaftar dan aktif di Bursa Efek Indonesia periode 2006-2010. Hasil penelitian diharapkan dapat bermanfaat bagi studi yang berkaitan dengan early warning system perusahaan asuransi dengan memperhatikan makro ekonomi tingkat suku bunga.

2. Kerangka Teoritis dan Pengembangan Hipotesis

Kerangka pemikiran teoritis menjelaskan tentang variabel rasio-rasio keuangan dalam early warning system yang terdiri dari rasio beban klaim, dan rasio likuiditas, serta makro ekonomi yang terdiri dari tingkat suku bunga SBI yang berpengaruh terhadap return saham perusahaan asuransi. Variabel independen yang merupakan faktor internal dan faktor eksternal dan diduga pengaruh terhadap return saham terdiri dari:

2.1 Hubungan Rasio Beban Klaim terhadap Return Saham

Tingkat beban klaim yang tinggi akibat adanya klaim tertentu yang relatif besar akan mengancam kondisi keuangan perusahaan sehingga meningkatkan risiko bagi perusahaan akibatnya investor akan selalu menghindari perusahaan yang selalu mnghadapi kondisi keuangan yang seperti itu karena tidak mendapatkan return yang diharapkan oleh investor. Berkurangnya kemampuan perusahaan dalam menghasilkan keuntungan akan mengurangi minat investor dalam membeli saham asuransi, demikian pula sebaliknya.

Atia Verinda (2009) mengadakan penelitian tentang profitabilitas early warning system terhadap return saham perusahaan asuransi kerugian, menyatakan bahwa rasio perubahan surplus dan rasio biaya manajemen berpengaruh secara signifikan terhadap return saham, sedangkan rasio underwriting, rasio beban klaim, rasio komisi, dan rasio pengembalian investasi tidak berpengaruh secara signifikan terhadap return saham.

2.2 Hubungan Rasio Likuiditas terhadap Return Saham

Manajemen perusahaan selalu berusaha menjaga kondisi likuditas perusahaan yang sehat dan terpenuhi secara tepat waktu. Ini dilakukan dengan maksud untuk memberi reaksi kepada para calon investor dan para pemegang saham khususnya bahwa kondisi perusahaan selalu berada dalam kondisi yang aman dan stabil, yang otomatis maka harga saham perusahaan juga akan cenderung stabil dan bahkan diharapkan terus mengalami kenaikan. Dalam rangka memperkecil risiko likuiditas, maka perusahaan harus memperkuat nilai rasio likuiditas. Karena, perusahaan yang memiliki rasio likuiditas yang tinggi akan diminati para investor dan akan berimbas pula pada harga saham yang cenderung akan naik karena tingginya permintaan. Kenaikan harga saham ini mengindikasikan meningkatnya kinerja perusahaan dalam hal ini juga akan berdampak pada para investor karena mereka akan memperoleh tingkat pengembalian yang tinggi dari investasinya.

Kemampuan likuiditas keuangan antar perusahaan cenderung berbeda-beda. Berdasarkan Raharjo (2006:110) kriteria perusahaan yang mempunyai posisi keuangan kuat adalah mampu memenuhi kewajiban keuangannya kepada pihak luar secara tepat waktu, mampu membayar bunga dan kewajiban dividen yang harus dibayarkan, dan menjaga posisi kredit utang yang aman. Penelitian yang dilakukan oleh Ulupui (2004) menunjukkan hasil bahwa current ratio memiliki pengaruh yang positif dan signifikan terhadap return saham satu periode ke depan.

2.3 Hubungan Tingkat Suku Bunga SBI terhadap Return Saham

Pada kondisi perekonomian seperti saat ini, risiko meningkat tanpa diikuti kenaikan harapan keuntungan yang proporsional. Banyak sekali faktor yang mempengaruhi fluktuasi harga saham. Salah satunya adalah tingkat suku bunga yang merupakan faktor di luar fundamental perusahaan.

karena akan memotong laba perusahaan. Hal ini terjadi dengan 2 (dua) cara, Pertama, kenaikan suku bunga akan akan meningkatkan biaya modal (cost of capital) dalam bentuk beban bunga yang harus ditanggung perusahaan, sehingga labanya bisa dipangkas; kedua, ketika suku bunga tinggi, biaya produksi akan meningkat dan harga produksi akan semakin mahal sehingga konsumen mungkin menunda pembeliannya dan menyimpan dananya di bank. Akibat selanjutnya penjualan perusahaan menurun dan penurunan penjualan mengakibatkan laba juga menurun dan akan menekan harga sahamnya yang listing di bursa.

3 Hipotesis

Berdasarkan kerangka pemikiran sebelumnya, maka secara lengkap hipotesis penelitian yang dirumuskan adalah sebagai berikut :

H1: Rasio beban klaim terdapat pengaruh negatif terhadap return saham perusahaan asuransi.

H2: Rasio likuiditas terdapat pengaruh positif terhadap return saham perusahaan asuransi.

H3: Tingkat suku bunga Sertifikat Bank Indonesia (SBI) terdapat pengaruh negatif terhadap return saham perusahaan asuransi.

H4: Rasio beban klaim, Rasio likuiditas, dan Tingkat suku bunga SBI secara bersama-sama memiliki pengaruh yang signifikan terhadap return saham perusahaan asuransi.

4 Metode Penelitian

Populasi dalam penelitian ini adalah seluruh perusahaan asuransi yang terdaftar di Bursa Efek Indonesia pada periode tahun 2006-2010. Penentuan sampel dilakukan dengan metode purposive sampling berdasarkan kriteria perusahaan asuransi yang tercatat dan aktif di Bursa Efek Indonesia pada periode tahun 2006-2010 dengan menerbitkan laporan keuangan secara lengkap dan laporan keuangan tersebut telah di audit oleh kantor akuntan publik. Sedangkan variabel penelitian yang digunakan adalah rasio-rasio keuangan dalam early warning system yaitu rasio beban klaim (X1), rasio likuiditas (X2), dan makro

ekonomi yaitu tingkat suku bunga SBI (X3) sebagai variabel bebas, sedangkan

return saham (Y) sebagai variabel terikat.

secara bersama-sama (uji F) dan metode analisis data yang digunakan adalah analisa regresi berganda (Hair et al. 1998). Sementara itu, model regresi data panel yang digunakan (Wing, 2011: 9.17) adalah sebagai berikut:

Yit= β 0i + β 1X1it+β 2X2it+β 3X3it+ ԑt

Dimana:

Y : Return Saham

0 : Konstanta

β 1-β 3 : Koefisien regresi masing-masing variabel independen

X1 : Rasio beban klaim

X2 : Rasio likuiditas

X3 : Tingkat suku bunga SBI

5 Hasil dan Pembahasan

5.1 Statistik Deskriptif

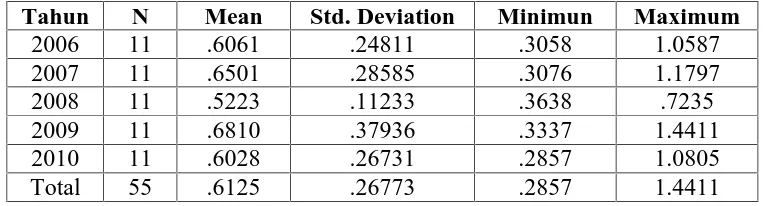

Tabel 1 Statistik Deskriptif menunjukkan nilai mean, Std. Deviation, Minimum dan Maximum Rasio Beban Klaim

Tahun N Mean Std. Deviation Minimun Maximum

2006 11 .6061 .24811 .3058 1.0587

2007 11 .6501 .28585 .3076 1.1797

2008 11 .5223 .11233 .3638 .7235

2009 11 .6810 .37936 .3337 1.4411

2010 11 .6028 .26731 .2857 1.0805

Total 55 .6125 .26773 .2857 1.4411

Tabel 2 Statistik Deskriptif menunjukkan nilai mean, Std. Deviation, Minimum dan Maximum Rasio Likuiditas

Tahun N Mean Std. Deviation Minimun Maximum

2006 11 .6957 .41890 .3244 1.9093

2007 11 .7992 .53362 .4158 2.3466

2008 11 .8588 .67941 .4128 2.8768

2009 11 .5749 .16274 .3076 .8149

2010 11 .6024 .17197 .2951 .7985

Total 55 .7062 .43970 .2951 2.8768

Tabel 3 Statistik Deskriptif menunjukkan nilai mean, Std. Deviation, Minimum dan MaximumAgent’s Balance to Surplus Ratio

Tahun N Mean Std. Deviation Minimun Maximum

2006 11 .1341 .13668 .0002 .3447

2007 11 .1455 .13211 .0012 .3773

2008 11 .1079 .14202 .0010 .3926

2009 11 .1736 .21348 .0002 .5672

2010 11 .2793 .25576 .0006 .6966

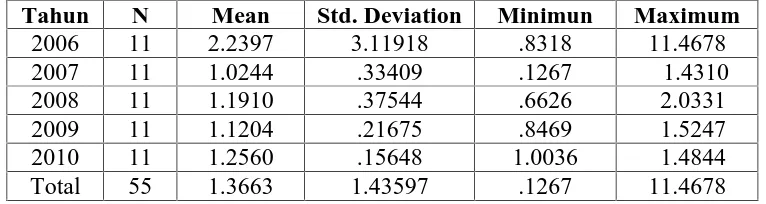

Tabel 4 Statistik Deskriptif menunjukkan nilai mean, Std. Deviation, Minimum dan Maximum Rasio Pertumbuhan Premi

Tahun N Mean Std. Deviation Minimun Maximum

2006 11 2.2397 3.11918 .8318 11.4678

2007 11 1.0244 .33409 .1267 1.4310

2008 11 1.1910 .37544 .6626 2.0331

2009 11 1.1204 .21675 .8469 1.5247

2010 11 1.2560 .15648 1.0036 1.4844

Total 55 1.3663 1.43597 .1267 11.4678

Tabel 5 Statistik Deskriptif menunjukkan nilai mean, Std. Deviation, Minimum dan Maximum Tingkat Suku Bunga SBI

Tahun N Mean Std. Deviation Minimun Maximum

2006 11 .0030 .00004 .0030 .0031

2007 11 .0027 .00000 .0027 .0027

2008 11 .0026 .00008 .0026 .0028

2009 11 .0022 .00000 .0022 .0022

2010 11 .0023 .00000 .0023 .0023

Total 55 .0026 .00030 .0022 .0031

Tabel 6 Statistik Deskriptif menunjukkan nilai mean, Std. Deviation, Minimum dan Maximum Return Saham

Tahun N Mean Std. Deviation Minimun Maximum

2006 11 .0033 .04385 -.1146 .0563

2007 11 .0430 .05900 -.0054 .1906

2008 11 .0698 .08630 -.0055 .2088

2009 11 .0397 .05034 -.0000 .1723

2010 11 .0278 .03106 -.0025 .0930

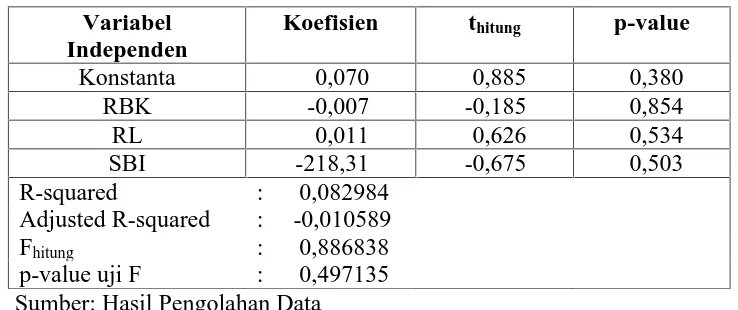

5.2 Hasil Estimasi Model Regresi

Berikut ini adalah hasil estimasi model regresi berganda pengaruh rasio beban klaim, rasio likuiditas, dan tingkat suku bunga SBI terhadap return saham. Hasil estimasi model regresi linier berganda menggunakan software EViews 6.0 dan diperoleh rangkuman hasil komputasi sebagai berikut:

Tabel 7

Hasil Estimasi Model Regresi

Variabel Independen

Koefisien thitung p-value

Konstanta 0,070 0,885 0,380

RBK -0,007 -0,185 0,854

RL 0,011 0,626 0,534

SBI -218,31 -0,675 0,503

R-squared : 0,082984 Adjusted R-squared : -0,010589

Fhitung : 0,886838

p-value uji F : 0,497135 Sumber: Hasil Pengolahan Data

Maka diperoleh bentuk persamaan regresi data panel sebagai berikut : RTRN= 0,070 - 0,007 RBK + 0,011 RL–218,31 SBI

5.3 Pengujian Hipotesis

Hipotesis pertama menyatakan bahwa rasio beban klaim berpengaruh negatif terhadap return saham perusahaan asuransi yang terdaftar di Bursa Efek Indonesia. Kriteria pengujiannya adalah “Menolak H0 jika thitung < negatif ttabel”,

hasil perbandingan yang diperoleh adalah thitung> negatif ttabel (-0,185 > -1,677),

sehingga pada tingkat kekeliruan 5% diputuskan untuk menerima Ho dan menolak Ha. Dengan diterimanya Ho berarti hasil pengujian tidak signifikan (p-value = 0,854 > 0,05), sehingga dapat disimpulkan bahwa pengaruh negatif rasio beban klaim tidak signifikan terhadap return saham perusahaan asuransi yang terdaftar di BEI.

Hipotesis kedua menyatakan bahwa rasio likuiditas berpengaruh positif terhadap return saham perusahaan asuransi yang terdaftar di Bursa Efek Indonesia. Kriteria pengujiannya adalah “Menolak H0 jika thitung > ttabel”, hasil

perbandingan yang diperoleh adalah thitung< ttabel (0,626 < 1,677), sehingga pada

tingkat kekeliruan 5% diputuskan untuk menerima Ho dan menolak Ha. Dengan diterimanya Ho berarti hasil pengujian tidak signifikan (p-value = 0,534 > 0,05), sehingga dapat disimpulkan bahwa pengaruh positif rasio beban klaim tidak signifikan terhadap return saham perusahaan asuransi yang terdaftar di Bursa Efek Indonesia.

Hipotesis ketiga menyatakan bahwa tingkat suku bunga SBI berpengaruh negatif terhadap return saham perusahaan asuransi yang terdaftar di Bursa Efek Indonesia. Kriteria pengujiannya adalah “Menolak H0 jika thitung < negatif ttabel”,

hasil perbandingan yang diperoleh adalah thitung> negatif ttabel (-0,675 > -1,677),

sehingga pada tingkat kekeliruan 5% diputuskan untuk menerima Ho dan menolak Ha. Dengan diterimanya Ho berarti hasil pengujian tidak signifikan (p-value = 0,503 > 0,05), sehingga dapat disimpulkan bahwa pengaruh negatif rasio tingkat suku bunga Bank Indonesia tidak signifikan terhadap return saham perusahaan asuransi yang terdaftar di Bursa Efek Indonesia.

Hipotesis keempat menyatakan bahwa rasio beban klaim, rasio likuiditas, dan tingkat suku bunga SBI berpengaruh terhadap return saham. Hasil pengujian yang diperoleh dari perbandingan Fhitungterhadap Ftabeladalah Fhitung< Ftabel (0,887

Hal ini mengindikasikan bahwa pasar modal indonesia merupakan pasar efisien dalam bentuk lemah (weak form) yang berarti bahwa semua informasi dimasa lalu (historis) tidak bisa lagi digunakan untuk memprediksi perubahan harga di masa yang akan datang karena sudah tercermin pada harga saat ini. Sehingga informasi harga dan volume perdagangan masa lalu tidak memiliki hubungan dengan arah pergerakan harga-harga pada masa yang akan datang. Implikasinya yang bisa diambil adalah bahwa investor tidak mengandalkan analisis teknikal di dalam menghasilkan keuntungan di atas normal.

6. Simpulan dan Saran

6.1 Simpulan

Berdasarkan hasil penelitian yang diperoleh melalui pengujian statistik dan pembahasan seperti yang telah diuraikan pada bab sebelumnya, maka dapat disumpulkan adalah i) secara parsial menunjukan bahwa rasio beban klaim berpengaruh negatif tidak signifikan terhadap return saham, rasio likuiditas berpengaruh positif tidak signifikan terhadap return saham, dan tingkat suku bunga SBI berpengaruh negatif tidak signifikan terhadap return saham; ii) sedangkan secara simultan menunjukkan bahwa rasio beban klaim, rasio likuiditas, dan tingkat suku bunga SBI tidak terdapat pengaruh yang signifikan terhadap return saham perusahaan asuransi yang terdaftar di Bursa Efek Indonesia periode 2006-2010.

6.2 Saran

Berdasarkan pada kesimpulan hasil penelitian sebelumnya, penulis memberikan saran-saran sebagai berikut:

1. Bagi perusahaan asuransi dapat menggunakan rasio-rasio keuangan dalam early warning system yang dapat memberikan peringatan dini terhadap kemungkinan kesulitan keuangan dan operasi perusahaan asuransi di masa yang akan datang. 2.Bagi investor tidak dapat menggunakan informasi historikal untuk mendapatkan

return karena informasi tersebut sudah tercermin pada harga saat ini, oleh karena itu investor harus menggunakan informasi publik yang baru di informasikan, seperti pengumuman laba dan dividen, perkiraan laba perusahaan, merger, dan pemecahan saham.

DAFTAR PUSTAKA

Achmad Solechan. 2007. “Pengaruh Manajemen Laba, IOS, Beta, Size dan Rasio

Hutang Terhadap Return Saham di BEJ”.

http://ejournal.undip.ac.id/index.php/akuiditi. pp 1-18. Diunduh tanggal 3 Januari 2012 jam 19.00 WIB.

Akhmad Sodikin. 2007. “Variabel Makro Ekonomi yang Mempengaruhi Return Saham di BEJ”. Jurnal Manajemen, Vol.6 No. 2. Pp 1-15.

Atia Verinda Dwi Anjarsari. 2009. Pengaruh Rasio Profitabilitas Early Warning System Terhadap Return Saham. http://jurnal.skripsi.net. Diunduh tanggal 20 Januari 2012 jam 18.30 WIB.

Anoraga, Pandji dan Piji Pakarti. 2006. Pengantar Pasar Modal Edisi Revisi. Jakarta: Penerbit Rineka Cipta.

Apostolu, G. Nicholas, dan Crumbley, D. Lawrence. 1993. Memahami laporan dan Berita Keuangan. Seri Bisnis Baron Bagian 2. Jakarta: PT. Elex Media Komputindo.

Badrus Sholeh. 2011. Teori Akuntansi (Teori Akuntansi Normatif dan Positif). UNS. http://putrasriwijaya.wordpress.com/teori-akuntansi/. Diunduh tanggal 30 Desember 2011 jam 20.00 WIB.

Bank Indonesia. ”Suku Bunga SBI”. http://www.bi.go.id/. Diunduh tanggal 2 Nopember 2011 jam 13.00 WIB.

Bhattacharyay, Biswa N. 1999. Implications of the Asian Crisis on estimating Internationally Comparable National Income. Asian Development Bank. Bursa Efek Indonesia. 2006-2010. Laporan Keuangan Industri Asuransi. Jakarta:

Indonesia Capital Market Directory.

Chen, Nai-fu., Roll, Richard., dan Ross, Stephen A. 1996. Economic Forces and the Stock Market. Journal of Business, 59:383-403.

Cooper, Donald R., Bloomberg, Boris., dan Pamela. 2008. Busines Research Method 2th European Edition, McGraw Hill International Edition United States.

Daniel Perwira. 2001. “Pengaruh Perubahan Kondisi Ekonomi Makro Terhadap Permintaan Saham Sektor Pertanian di Indonesia”. Jurnal Ekonomi dan Keuangan Indonesia, Volume XLIX No.4.pp.357-375.

Eduardus Tandelilin. 2010. Portofolio dan Investasi Teori dan Praktek. Yogyakarta: Penerbit PT. Kanisius.

Elton, Edwin J dan Martin Gruber. 1995. Modern Portofolio Theory and Investment Analisis 5 ht Edition. New York: Jhon Willey and Sons Inc. Farid Harinato dan Siswanto Sudomo. 1998. Perangkat dan Teknik Analisa

Investasi di Pasar Modal Indonesia. Jakarta: PT. Bursa Efek.

Foster, George. 1986. Financial Statement Analysis. Second Edition. New Jersey: Prentice Hall, International Editions.

Greene, Mark R. 1998. Risk and Insurance. Ohio: South-Western Publishing Co. Gujarati, Damodar N. 2003. Basic Econometrics. Fourth edition. New York:

McGraw-Hill.

Hair, Joseph F., et al. 1998. Multivariate Data Analysis. Fifth Edision, Prentice Hall International Inc.

Hanafi M.M dan Abdul Halim. 2003. Analisa Laporan Keuangan. Yogyakarta :Penerbit UPP AMP YKPN.

IG. K.A Ulupui. 2006. “Analisis Pengaruh Rasio Likuiditas, Leverage, Aktivitas

dan Profitabilitas Terhadap Return Saham”.

http://www.pdfs.com/pdf/jurnal-pengaruh-rasio-keuangan-terhadap-return saham.html. Diunduh tgl 4 Januari 2012 jam 07.00 WIB.

Ilham Fahmi dan Yovi Lavianti. 2009. Teori Portofolio dan Analisis Investasi. Edisi Kesatu. Bandung: Penerbit Alfabeta.

Jensen, M. 1986. “Agency Cost of Free cash Flow”. Corporate Fiance and Takeovers”, American Economic Review 76,323-329.

Jogiyanto Hartanto. 2009. Teori Portofolio dan Analisis Investasi. Edisi Keenam. Yogyakarta: Penerbit PT. BPFE.

Johar Arifin. 2004. Analisis Laporan Keuangan Berbasis Komputer. Jakarta: Penerbit PT. Elex Media Komputindo.

Karvof, A. 2004. Guide to Investing in capital Market: Cara Cerdas Meraih Kebebasan Keuangan untuk Individu yang Bijak. Bandung: Penerbit PT. Citra Aditya Karya.

Keminsky, Graciela, L. 2000. Currency and banking Crisis: the Early Warning System of Distress. IMF Working Papers.

Rahardjo, S. 2006. Kiat Membangun Aset Keuangan. Jakarta: Penerbit PT. Elex Media Komputindo.

Riahi-Belkoui, Ahmad. 2006. Accounting Theory. Edisi Kelima. Jakarta: Penerbit Salemba Empat.

Salustra Satria. 1994. Pengukuran Kinerja Keuangan Perusahaan Asuransi Kerugian Di Indonesia dengan Analisa rasio Keuangan EWS. Jakarta: Kerjasama Lembaga Penerbit UI dengan PAU FE-UI.

Scott, William, R. 2000. Financial Accounting Theory.Second Edition. Ontario, Canada: Prentice Hall Canada Inc.

Siswandaru Kurniawan. 2006. Analisa Pengaruh Rasio-Rasio EWS dan Tingkat Suku Bunga SBI Terhadap Harga Saham. http://jurnal.skripsi.net. Diunduh tanggal 23 Desember 2011 jam 18.30 WIB.

Suad Husnan. 2001. Dasar-dasar Teori Portofolio dan Analisis Sekuritas. Yogyakarta: Unit Penerbit dan Percatakan AMP YKPN.

Sugeng Raharjo. 2009. “Analisis Pengaruh Variabel Ekonomi Makro dan Rasio Keuangan terhadap Harga Saham”.http://e-journal.stie-aub.ac.id. pp.1-21. Diunduh tanggal 24 Desember 2011 jam 19.00 WIB.

Undand-Undang RI No. 2 Tahun 1992. Koperasi.

Weston, J. Fred dan Eugene F Brigham. 1990. Dasar-Dasar Manajemen Keuangan. Jakarta: Penerbit Erlangga.

Weston, J. Fred dan Thomas E. Copeland. 1995. Manajemen Keuangan, Edisi Ke-Sembilan Jilid Satu, Alih Bahasa A. Jaka Wasana MSM dan Kibrandoko MSM. Jakarta: Penerbit Binarupa Aksara.