ANALISIS TINGKAT KESEHATAN BANK DI INDONESIA

(TINJAUAN BANK SYARIAH DAN KONVENSIONAL)

Hesty Lestiawati Universitas Gunadarma Fakultas Ekonomi, Manajemen

NPM : 11205464 Email : sty_niez@yahoo.com

ABSTRAK

Penelitian ini bertujuan untuk menganalisis kinerja keuangan bank syariah dan bank konvensional dilihat dari tingkat kesehatan bank yang diukur dari aspek likuiditas, rentabilitas dan permodalan pada periode 2004-2008 dengan menggunakan rasio keuangan. Rasio keuangan yang digunakan terdiri dari CAR, ROA, ROE, BOPO dan LDR.

Berdasarkan dari kriteria sampel yang telah ditentukan, diperoleh sampel penelitian yaitu empat bank umum syariah dan empat bank konvensional. Data yang digunakan adalah data sekunder yang bersifat kuantitatif dan penelitian ini dilakukan dengan cara membandingkan masing-masing rasio CAR, ROA, ROE, BOPO, LDR.

Hasil penelitian yang dilakukan menunjukkan bahwa rata-rata rasio keuangan perbankan syariah relatif lebih baik dibandingkan dengan perbankan konvensional. Hal ini dapat dilihat dari rata-rata rasio keuangan bank syariah lebih tinggi dibandingkan bank konvensional, sedangkan pada rasio yang lain perbankan syariah lebih rendah kualitasnya. Akan tetapi bila dilihat secara keseluruhan perbankan syariah menunjukkan kinerja lebih baik dibandingkan perbankan konvensional dan bank syariah mempunyai fungsi intermediasi yang lebih baik daripada bank konvensional.

Kata Kunci: Tingkat Kesehatan Bank, Rasio Keuangan, Bank Syariah, Bank Konvensional.

PENDAHULUAN

Sudah cukup lama umat Islam Indonesia, demikian juga belahan

dunia Islam (muslim world) lainnya menginginkan system perekonomian yang

berbasis nilai-nilai dan prinsip syariah (Islamic economic system) untuk dapat

diterapkan dalam segenap aspek kehidupan bisnis dan transaksi umat. Keinginan ini didasari oleh suatu kesadaran untuk menerapkan Islam secara utuh dan total.

Dimulai sejak tahun 1992, perkembangan syariah cukup pesat sampai dengan saat ini. Dipicu oleh Undang-undang No. 10 tahun 1998 yang memungkinkan perbankan menjalankan dual system banking, bank-bank

konvensional yang menguasai pasar mulai melirik dan membuka unit usaha syariah.

Dewasa ini perbankan syariah di Indonesia mengalami perkembangan yang cukup pesat dan signifikan. Ditandai dengan banyak berdirinya Badan Perkreditan Rakyat Syariah (BPRS) dan banyaknya bank konvensional yang membuka kantor cabang bank syariah, bahkan mengganti jenis usahanya dari bank konvensional menjadi syariah. Selain itu, berbagai Undang-undang yang mengatur berbagai mekanisme perbankan syariah pun telah dikeluarkan oleh Pemerintah.

Upaya sosialisasi dan edukasi yang dilakukan oleh kalangan praktisi

perbankan syariah juga semakin gencar dilakukan, dengan sasaran untuk mengubah paradigma berpikir masyarakat yang telah sejak lama terbiasa dengan bank konvensional. Berbagai upaya promosi juga dilakukan oleh pelaku perbankan syariah guna memperkenalkan sistem perbankan syariah.

Bank Indonesia selaku otoritas perbankan saat ini, menilai bahwa

sebagai bagian dari sistem perbankan nasional bank-bank syariah perlu diatur dan diawasi agar kepentingan masyarakat pengguna jasa perbankan tersebut dapat terlindungi dengan baik, terjadi persaingan sehat antar bank syariah dan agar bank-bank syariah dapat berkembang dengan sehat serta berperan optimal dalam pembangunan nasional.

Sistem operasional pada bank syariah menerapkan sistem free rate

interest banking. Sistem ini diperkenalkan untuk pertama kali oleh umat Islam,

dengan kata lain adalah sistem perbankan yang tata cara operasinya sesuai dengan prinsip-prinsip syariah Islam. Dalam sistem operasional ini, pada hakekatnya nasabah yang mengadakan transaksi dengan bank yang bersangkutan sama dengan melakukan investasi dengan imbalan bagi hasil yang sesuai dengan keadaan yang benar-benar terjadi. Bank syariah tidak memberikan jaminan tingkat pengembalian yang pasti (pranata bunga) dari nominal simpanan nasabah, tapi simpanan tersebut akan diperlakukan sebagai modal dan nasabah yang bersangkutan sebagai shareholder akan mendapat bagian keuntungan sebesar

prosentase yang telah disepakati bersama. Demikian pula perlakuan yang sama akan diterapkan pada kredit yang diberikan oleh bank.

Untuk mengukur kinerja suatu bank, ada tolak ukur yang biasa dijadikan sebagai standar dalam pengukuran yaitu sistem penilaian yang ditetapkan oleh Bank Indonesia. Sistem penilaian ini diputuskan melalui Surat Keputusan Direksi Bank Indonesia No. 30/277/KEP/DIR tanggal 19 Maret 1998 tentang Tata cara Penilaian Tingkat Kesehatan Bank.

Rumusan Masalah

Perumusan masalah yang diangkat penulis adalah:

1. Bagaimana likuiditas, rentabilitas, dan modal bank syariah?

2. Bagaimana peringkat bank syariah berdasarkan standar ketentuan Bank Indonesia?

3. Bagaimana perbandingan likuiditas, rentabilitas, dan modal bank syariah dan bank konvensional?

TELAAH PUSTAKA Pengetian Bank Syariah

Bank Islam atau selanjutnya disebut dengan Bank Syariah, adalah bank yang beroperasi dengan tidak mengandalkan pada bunga. Bank syariah juga dapat diartikan sebagai lembaga keuangan/perbankan yang operasional dan produknya dikembangkan berlandaskan Al-Qur’an dan Hadits Nabi SAW. Antonio dan Perwataatmadja membedakan menjadi dua pengertian, yaitu Bank Islam dan Bank yang beroperasi dengan prinsip syariah Islam. Bank Islam adalah bank yang beroperasi dengan prinsip syariah Islam dan bank yang tata cara beroperasinya mengacu kepada ketentuan-ketentuan Al-Qur’an dan Hadits. Bank yang beroperasi sesuai dengan prinsip syariah Islam adalah bank yang dalam beroperasinya mengikuti ketentuan-ketentuan syariah Islam, khususnya yang menyangkut tata cara bermuamalat secara Islam.

Prinsip Dasar Perbankan Syariah

Batasan-batasan bank syariah yang harus menjalankan kegiatannya

berdasar pada syariat Islam, menyebabkan bank syariah harus menerapkan prinsip-prinsip yang sejalan dan tidak bertentangan dengan syariat Islam. Adapun prinsip-prinsip bank syariah adalah sebagai berikut:

1. Prinsip Titipan atau Simpanan (Al-Wadiah)

Al-Wadiah dapat diartikan sebagai titipan murni dari satu pihak ke pihak

lain, baik individu maupun badan hukum, yang harus dijaga dan dikembalikan kapan saja si penitip menghendaki (Syafi’I Antonio, 2001).

Secara umum terdapat dua jenis al-wadiah, yaitu:

a. Wadiah Yad Al-Amanah (Trustee Depository) adalah akad penitipan

barang/uang dimana pihak penerima titipan tidak diperkenankan menggunakan barang/uang yang dititipkan dan tidak bertanggung jawab atas kerusakan atau kehilangan barang titipan yang bukan diakibatkan perbuatan atau kelalaian penerima titipan. Adapun aplikasinya dalam perbankan syariah berupa produk safe deposit box.

b. Wadiah Yad adh-Dhamanah (Guarantee Depository) adalah akad

penitipan barang/uang dimana pihak penerima titipan dengan atau tanpa izin pemilik barang/uang dapat memanfaatkan barang/uang titipan dan harus bertanggung jawab terhadap kehilangan atau kerusakan barang/uang titipan. Semua manfaat dan keuntungan yang diperoleh dalam penggunaan barang/uang titipan menjadi hak penerima titipan. Prinsip ini diaplikasikan dalam produk giro dan tabungan.

2. Prinsip Bagi Hasil (Profit Sharing)

Sistem ini adalah suatu sistem yang meliputi tatacara pembagian hasil usaha antara penyedia dana dengan pengelola dana. Bentuk produk yang berdasarkan prinsip ini adalah:

a. Al-Mudharabah

Al-Mudharabah adalah akad kerjasama usaha antara dua pihak

dimana pihak pertama (shahibul maal) menyediakan seluruh (100%)

modal, sedangkan pihak lainnya menjadi pengelola (mudharib).

Keuntungan usaha secara mudharabah dibagi menurut kesepakatan

yang dituangkan dalam kontrak, sedangkan apabila rugi ditanggung oleh pemilik modal selama kerugian itu bukan akibat kelalaian si pengelola. Seandainya kerugian ini diakibatkan karena kecurangan atau kelalaian si pengelola, si pengelola harus bertanggung jawab atas kerugian tersebut. Akad mudharabah secara umum terbagi menjadi

dua jenis:

1). Mudharabah Muthlaqah

Adalah bentuk kerjasama antara shahibul maal dan mudharib

yang cakupannya sangat luas dan tidak dibatasi oleh spesifikasi jenis usaha, waktu, dan daerah bisnis.

2). Mudharabah Muqayyadah

Adalah bentuk kerjasama antara shahibul maal dan mudharib

dimana mudharib memberikan batasan kepada shahibul maal

mengenai tempat, cara, dan obyek investasi. b. Al-Musyarakah

Al-musyarakah adalah akad kerjasama antara dua pihak atau lebih

untuk suatu usaha tertentu dimana masing-masing pihak memberikan kontribusi dana dengan kesepakatan bahwa keuntungan dan risiko akan ditanggung bersama sesuai dengan kesepakatan.

Dua jenis al-musyarakah:

1). Musyarakah pemilikan, tercipta karena warisan, wasiat, atau

kondisi lainnya yang mengakibatkan pemilikan satu aset oleh dua orang atau lebih.

2). Musyarakah akad, tercipta dengan cara kesepakatan dimana dua

orang atau lebih setuju bahwa tiap orang dari mereka memberikan modal musyarakah.

3. Prinsip Jual Beli (Al-Tijarah)

Prinsip ini merupakan suatu sistem yang menerapkan tata cara jual beli, dimana bank akan membeli terlebih dahulu barang yang dibutuhkan atau mengangkat nasabah sebagai agen bank melakukan pembelian barang atas nama bank, kemudian bank menjual barang tersebut kepada nasabah dengan harga sejumlah harga beli ditambah keuntungan

(margin). Implikasinya berupa:

a. Al-Murabahah

Murabahah adalah akad jual beli barang dengan menyatakan harga

perolehan dan keuntungan (margin) yang disepakati oleh penjual

dan pembeli. b. Salam

Salam adalah akad jual beli barang pesanan dengan penangguhan

pengiriman oleh penjual dan pelunasannya dilakukan segera oleh pembeli sebelum barang pesanan tersebut diterima sesuai syarat-syarat tertentu.

Bank dapat bertindak sebagai pembeli atau penjual dalam suatu transaksi salam. Jika bank bertindak sebagai penjual kemudian

memesan kepada pihak lain untuk menyediakan barang pesanan dengan cara salam maka hal ini disebut salam paralel.

c. Istishna’

Istishna’ adalah akad jual beli antara pembeli dan produsen yang

juga bertindak sebagai penjual. Cara pembayarannya dapat berupa pembayaran dimuka, cicilan, atau ditangguhkan sampai jangka waktu tertentu. Barang pesanan harus diketahui karakteristiknya secara umum yang meliputi: jenis, spesifikasi teknis, kualitas, dan kuantitasnya.

Bank dapat bertindak sebagai pembeli atau penjual. Jika bank bertindak sebagai penjual kemudian memesan kepada pihak lain untuk menyediakan barang pesanan dengan cara istishna maka hal ini disebut istishna paralel.

4. Prinsip Sewa (Al-Ijarah)

Al-ijarah adalah akad pemindahan hak guna atas barang atau jasa,

melalui pembayaran upah sewa, tanpa diikuti dengan pemindahan hak kepemilikan atas barang itu sendiri.

Al-ijarah terbagi kepada dua jenis: (1) Ijarah, sewa murni. (2) ijarah al muntahiya bit tamlik merupakan penggabungan sewa dan beli, dimana

si penyewa mempunyai hak untuk memiliki barang pada akhir masa sewa.

5. Prinsip Jasa (Fee-Based Service)

Prinsip ini meliputi seluruh layanan non-pembiayaan yang diberikan bank. Bentuk produk yang berdasarkan prinsip ini antara lain:

a. Al-Wakalah

Nasabah memberi kuasa kepada bank untuk mewakili dirinya melakukan pekerjaan jasa tertentu, seperti transfer.

b. Al-Kafalah

Jaminan yang diberikan oleh penanggung kepada pihak ketiga untuk memenuhi kewajiban pihak kedua atau yang ditanggung. c. Al-Hawalah

Adalah pengalihan utang dari orang yang berutang kepada orang lain yang wajib menanggungnya. Kontrak hawalah dalam

perbankan biasanya diterapkan pada Factoring (anjak piutang), Post-dated check, dimana bank bertindak sebagai juru tagih tanpa

membayarkan dulu piutang tersebut. d. Ar-Rahn

Adalah menahan salah satu harta milik si peminjam sebagai jaminan atas pinjaman yang diterimanya. Barang yang ditahan tersebut memiliki nilai ekonomis. Dengan demikian, pihak yang menahan memperoleh jaminan untuk dapat mengambil kembali seluruh atau sebagian piutangnya. Secara sederhana dapat dijelaskan bahwa rahn adalah semacam jaminan utang atau gadai.

e. Al-Qardh

Al-qardh adalah pemberian harta kepada orang lain yang dapat

tanpa mengharapkan imbalan. Produk ini digunakan untuk membantu usaha kecil dan keperluan sosial. Dana ini diperoleh dari dana zakat, infaq dan shadaqah.

Rasio Keuangan

Rasio Permodalan (Solvabilitas)

Bank pada umumnya dan bank syariah pada khususnya adalah lembaga yang didirikan dengan orientasi laba. Kekuatan aspek permodalan ini memungkinkan terbangunnya kondisi bank yang dipercaya oleh masyarakat.

Pengertian modal bank berdasar ketentuan Bank Indonesia dibedakan antara bank yang didirikan dan berkantor pusat di Indonesia dan kantor cabang bank asing yang beroperasi di Indonesia. Modal bank yang didirikan dan berkantor pusat di Indonesia terdiri atas modal inti atau primary capital dan

modal pelengkap atau secondary capital.

Rasio modal bank dihitung dengan cara membandingkan antara modal bank (modal inti + modal pelengkap) dan total ATMR. Rasio tersebut dapat dirumuskan sebagai berikut:

CAR = Modal Bank х 100% Total ATMR

Rasio Rentabilitas (Earning)

Analisis rasio rentabilitas bank adalah alat untuk menganalisis atau mengukur tingkat efisiensi usaha dan profitabilitas yang dicapai oleh bank yang bersangkutan. Rasio rentabilitas yang digunakan dalam penelitian ini adalah

Return on Asset (ROA) dan Return on Equity (ROE).

1. Return on Assets (ROA)

Rasio ini digunakan untuk mengukur kemampuan manajemen bank dalam memperoleh keuntungan (laba) secara keseluruhan. Semakin besar ROA suatu bank, semakin besar pula tingkat keuntungan yang dicapai bank tersebut dan semakin baik pula posisi bank tersebut dari segi penggunaan aset. Rumus yang digunakan adalah:

ROA = Laba sebelum pajak х 100% Rata-rata Total asset 2. Return on Equity (ROE)

ROE adalah perbandingan antara laba bersih bank dengan modal sendiri. Rasio dapat dirumuskan sebagai berikut:

ROE = Laba setelah pajak х 100%

Rata-rata ekuitas

Rasio ini banyak diamati oleh para pemegang saham bank (baik pemegang saham pendiri maupun pemegang saham baru) serta para investor di pasar modal yang ingin membeli saham bank yang bersangkutan (jika bank tersebut telah go public).

Dengan demikian rasio ROE merupakan indikator penting bagi para pemegang saham dan calon investor untuk mengukur kemampuan bank

dalam memperoleh laba bersih yang dikaitkan dengan pembayaran deviden. Kenaikan dalam rasio ini berarti terjadi kenaikan laba bersih dari bank yang bersangkutan.

Rasio Efisiensi (Rasio Biaya Operasional)

Rasio biaya operasional adalah perbandingan antara biaya operasional dan pendapatan operasional. Rasio ini digunakan untuk mengukur tingkat efisiensi dan kemampuan bank dalam melakukan kegiatan operasinya. Rasio ini dapat dirumuskan sebagai berikut:

BOPO = Biaya Operasional х 100% Pendapatan Operasional

Loan to Deposit Ratio (LDR) adalah rasio antara seluruh jumlah kredit yang

diberikan bank dengan dana yang diterima oleh bank. Rasio ini digunakan untuk mengetahui kemampuan bank dalam membayar kembali kewajiban kepada para nasabah yang telah menanamkan dananya dengan kredit-kredit yang telah diberikan kepada para debiturnya. Semakin tinggi rasionya semakin tinggi tingkat likuiditasnya. Rasio ini dapat dirumuskan sebagai berikut:

LDR = Total kredit х 100% Total dana pihak ketiga

METODE PENELITIAN Objek Penelitian

Objek dalam penelitian ini adalah tingkat kesehatan bank umum

syariah tahun 2004 sampai dengan 2008 yang akan dilakukan analisa terhadap kinerjanya dilihat dari tingkat kesehatan bank yang diukur dari aspek likuiditas, rentabilitas dan modal. Adapun teknik sampling yang digunakan dalam penelitian

ini adalah Purposive Sampling karena sampel yang dipilih hanya yang memenuhi

kriteria saja yaitu:

- Bank Umum Syariah (BUS)

- Mempublikasikan Laporan Keuangan tahun 2004-2008

Berdasarkan kriteria yang telah ditetapkan, maka bank syariah yang memenuhi kriteria tersebut ada empat bank. Bank-bank yang dijadikan sampel dalam penelitian ini adalah sebagai berikut:

• BANK MUAMALAT INDONESIA

• BANK SYARIAH MANDIRI

• BANK SYARIAH MEGA INDONESIA

• BANK SYARIAH BII

Periode yang diteliti adalah tahun 2004-2008 karena data yang tersedia/dipublikasikan adalah laporan keuangan tahun 2004-2008.

Metode Pengumpulan Data

Tahap ini dilakukan dengan cara mengumpulkan data-data sekunder berupa Laporan keuangan tahunan publikasi bank selama periode 2004-2008. data yang diperoleh diambil melalui beberapa website dari bank yang bersangkutan. Jenis laporan yang digunakan antara lain Neraca Keuangan, Laporan rugi laba, Ikhtisar Keuangan.

Teknik Analisis Data

Setelah data yang diperlukan diperoleh, dilakukan pengolahan dengan cara menyusun data dan disesuaikan dengan variabel yang akan diteliti. Langkah berikutnya adalah melakukan analisis dan interpretasi sehingga data tersebut menjadi lebih berarti. Analisis yang dilakukan dalam penelitian ini adalah analisis tipologi cluster, yaitu pengelompokkan data berdasarkan variabel yang diteliti sehingga dapat menghasilkan sebuah kesimpulan.

PEMBAHASAN

PT BANK MUAMALAT INDONESIA

a. Hasil Perhitungan FDR/LDR BANK MUAMALAT INDONESIA Berdasarkan rumus tersebut, maka FDR/LDR bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.1

2004 2005 2006 2007 2008

LDR 86,03 89,08 87,29 102,87 106,39

Pada tabel 4.1 dapat terlihat bahwa rasio LDR pada BANK

MUAMALAT INDONESIA dari tahun 2004-2008 semakin tinggi, hal ini menunjukkan bahwa kemampuan likuiditas bank yang semakin rendah.

b. Hasil Perhitungan ROA BANK MUAMALAT INDONESIA

Berdasarkan rumus tersebut, maka ROA bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.2

2004 2005 2006 2007 2008 ROA 1,80 2,53 2,36 2,41 2,62 Pada tabel 4.2 dapat terlihat bahwa rasio ROA pada BANK

MUAMALAT INDONESIA dari tahun 2004-2008 semakin tinggi, hal ini menunjukkan bahwa kemampuan dalam menghasilkan profit yang semakin baik.

c. Hasil Perhitungan ROE BANK MUAMALAT INDONESIA

Berdasarkan rumus tersebut, maka ROE bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.3

2004 2005 2006 2007 2008 ROE 15,49 18,10 19,77 24,29 33,21 Pada tabel 4.3 dapat terlihat bahwa rasio ROE pada BANK

MUAMALAT INDONESIA dari tahun 2004-2008 semakin tinggi, hal ini menunjukkan bahwa adanya kenaikan laba bersih yang semakin baik

d. Hasil Perhitungan BOPO BANK MUAMALAT INDONESIA

Berdasarkan rumus tersebut, maka BOPO bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.4

2004 2005 2006 2007 2008 BOPO 86,70 81,59 82,69 82,09 78,73 Pada tabel 4.4 dapat terlihat bahwa rasio BOPO pada BANK MUAMALAT INDONESIA dari tahun 2004-2008 semakin rendah, hal ini menunjukkan bahwa bank mampu menekan biaya operasionalnya dan mengakibatkan semakin tinggi tingkat keuntungan bank.

e. Hasil Perhitungan CAR BANK MUAMALAT INDONESIA

Berdasarkan rumus tersebut, maka CAR bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.5

2004 2005 2006 2007 2008 CAR 12,17 16,33 14,69 11,45 11,34 Pada tabel 4.5 dapat terlihat bahwa rasio CAR pada BANK

MUAMALAT INDONESIA dari tahun 2004-2008 mengalami perubahan naik turun, akan tetapi besar rasio pada tahun 2008 masih cukup baik

PT BANK SYARIAH MANDIRI

a. Hasil Perhitungan FDR/LDR BANK SYARIAH MANDIRI

Berdasarkan rumus tersebut, maka FDR/LDR bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.6

2004 2005 2006 2007 2008

LDR 92,50 83,09 90,18 92,98 89,12

Pada tabel 4.6 dapat terlihat bahwa LDR pada BANK SYARIAH MANDIRI dari tahun 2004-2008 mengalami perubahan yang cukup baik karena rasio pada tahun 2008 yang lebih rendah dari tahun-tahun sebelumnya meskipun pada tahun 2005 dapat lebih rendah dari tahun 2008. Hal ini menunjukkan bahwa tingkat kemampuan likuiditas bank yang semakin tinggi.

b. Hasil Perhitungan ROA BANK SYARIAH MANDIRI

Berdasarkan rumus tersebut, maka ROA bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.7

2004 2005 2006 2007 2008 ROA 2,86 1,83 1,10 1,53 1,83 Pada tabel 4.7 dapat terlihat bahwa rasio ROA pada BANK

SYARIAH MANDIRI dari tahun 2004-2008 semakin tinggi, hal ini menunjukkan bahwa kemampuan dalam menghasilkan profit yang semakin baik. Walaupun sempat terjadi penurunan pada tahun 2005 tetapi ROA pada tahun 2008 sudah cukup baik.

c. Hasil Perhitungan ROE BANK SYARIAH MANDIRI

Berdasarkan rumus tersebut, maka ROE bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.8

2004 2005 2006 2007 2008

ROE 22,28 14,56 10,23 16,05 2,13

Pada tabel 4.8 dapat dilihat bahwa rasio ROE pada BANK SYARIAH MANDIRI dari tahun 2004-2008 semakin rendah, hal ini menunjukkan bahwa adanya penurunan laba bersih.

d. Hasil Perhitungan BOPO BANK SYARIAH MANDIRI

Berdasarkan rumus tersebut, maka BOPO bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.9

2004 2005 2006 2007 2008 BOPO 2,70 4,65 3,60 3,41 3,20 Pada tabel 4.9 dapat terlihat bahwa rasio BOPO pada BANK

SYARIAH MANDIRI dari tahun 2004-2008 memiliki rasio yang rendah, hal ini menunjukkan bahwa bank mampu menekan biaya operasionalnya dan mengakibatkan semakin tinggi tingkat keuntungan bank.

e. Hasil Perhitungan CAR BANK SYARIAH MANDIRI

Berdasarkan rumus tersebut, maka CAR bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.10

2004 2005 2006 2007 2008 CAR 10,57 11,88 12,56 12,43 12,66 Pada tabel 4.10 dapat terlihat bahwa rasio CAR pada BANK

hal ini menunjukkan kualitas bank dalam menyediakan modal minimumnya semakin baik.

PT BANK SYARIAH MEGA INDONESIA

a.Hasil Perhitungan FDR/LDR BANK SYARIAH MEGA INDONESIA

Berdasarkan rumus tersebut, maka FDR/LDR bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.11

2004 2005 2006 2007 2008

LDR 67,44 50,61 86,08 99,54 73,85

Pada tabel 4.11 dapat dilihat bahwa rasio LDR pada BANK SYARIAH BII pada tahun 2004-2008 mengalami kenaikan dan penurunan, tetapi rasio pada tahun 2008 masih dapat dikatakan cukup baik, hal ini menunjukkan bahwa kemampuan likuiditas bank yang semakin baik

b. Hasil Perhitungan ROA BANK SYARIAH MEGA INDONESIA

Berdasarkan rumus tersebut, maka ROA bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.12

2004 2005 2006 2007 2008 ROA 1,95 0,69 5,36 3,98 1,89 Pada tabel 4.12 dapat terlihat bahwa rasio ROA pada BANK

SYARIAH MEGA INDONESIA dari tahun 2004-2008 semakin rendah, hal ini menunjukkan bahwa kemampuan dalam menghasilkan profit yang tidak cukup baik.

c. Hasil Perhitungan ROE BANK SYARIAH MEGA INDONESIA

Berdasarkan rumus tersebut, maka ROE bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.13

2004 2005 2006 2007 2008

ROE 15,59 4,87 57,99 44,78 20,40

Pada tabel 4.13 dapat dilihat rasio ROE pada BANK SYARIAH MEGA INDONESIA tahun 2004-2008 semakin rendah, hal ini menunjukkan bahwa adanya penurunan laba bersih.tetapi besar rasio ROE pada tahun 2008 sudah cukup baik.

d. Hasil Perhitungan BOPO BANK SYARIAH MEGA INDONESIA Berdasarkan rumus tersebut, maka BOPO bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.14

2004 2005 2006 2007 2008 BOPO 86,50 95,01 67,84 79,44 78,73 Pada tabel 4.14 dapat dilihat rasio BOPO pada BANK SYARIAH

MEGA INDONESIA dari tahun 2004-2008 terjadi perubahan yang cukup baik, hal ini menunjukkan bahwa bank mampu menekan biaya operasionalnya dan mengakibatkan semakin baik tingkat keuntungan bank.

e.Hasil Perhitungan CAR BANK SYARIAH MEGA INDONESIA Berdasarkan rumus tersebut, maka CAR bank selama periode

pengamatan dapat dilihat sebagai berikut: Tabel 4.15

2004 2005 2006 2007 2008

CAR 21,26 10,40 12,91 8,30 14,77

Pada tabel 4.15 dapat terlihat bahwa rasio CAR pada BANK SYARIAH MEGA INDONESIA dari tahun 2004-2008 mengalami perubahan yang cukup baik dan pada tahun 2008 rasio CAR mengalami peningkatan, hal ini menunjukkan kualitas bank dalam menyediakan modal minimumnya semakin baik.

PT BANK SYARIAH BII

a. Hasil Perhitungan FDR/LDR BANK SYARIAH BII

Berdasarkan rumus tersebut, maka FDR/LDR bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.16

2004 2005 2006 2007 2008

LDR 43,62 55,30 57,22 76,10 79,45

Pada tabel 4.16 dapat dilihat bahwa rasio LDR pada BANK SYARIAH BII mengalami kenaikan dari tahun 2004-2008, hal ini menunjukkan bahwa kemampuan likuiditas bank yang semakin rendah.

b. Hasil Perhitungan ROA BANK SYARIAH BII

Berdasarkan rumus tersebut, maka ROA bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.17

2004 2005 2006 2007 2008 ROA 2,35 1,72 1,43 1,12 1,25 Pada tabel 4.17 dapat dilihat bahwa rasio ROA pada BANK

SYARIAH BII dari tahun 2004-2008 mengalami perubahan naik turun, tetapi pada tahun 2008 rasio ROA sudah cukup baik walaupun tidak

sebesar tahun 2004, hal ini menunjukkan bahwa kemampuan dalam menghasilkan profit yang cukup baik.

c. Hasil Perhitungan ROE BANK SYARIAH BII

Berdasarkan rumus tersebut, maka ROE bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.18

2004 2005 2006 2007 2008

ROE 32,19 25,97 19,49 9,48 11,89

Pada tabel 4.18 dapat dilihat rasio ROE pada BANK SYARIAH BII tahun 2004-2008 semakin rendah, hal ini menunjukkan bahwa adanya penurunan laba bersih.tetapi besar rasio ROE pada tahun 2008 sudah cukup baik.

d. Hasil Perhitungan BOPO BANK SYARIAH BII

Berdasarkan rumus tersebut, maka BOPO bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.19

2004 2005 2006 2007 2008 BOPO 79,65 84,89 89,82 91,42 93,91 Pada tabel 4.19 dapat dilihat rasio BOPO pada BANK SYARIAH

BII dari tahun 2004-2008 semakin tinggi, hal ini menunjukkan bahwa bank kurang mampu menekan biaya operasionalnya dan mengakibatkan semakin rendah tingkat keuntungan bank.

e. Hasil Perhitungan CAR BANK SYARIAH BII

Berdasarkan rumus tersebut, maka CAR bank selama periode pengamatan dapat dilihat sebagai berikut:

Tabel 4.20

2004 2005 2006 2007 2008 CAR 20,89 21,74 23,30 21,33 19,58 Pada tabel 4.20 dapat terlihat bahwa rasio CAR pada BANK

SYARIAH BII dari tahun 2004-2008 mengalami perubahan yang cukup baik dan pada tahun 2008 rasio CAR mengalami penurunan, hal ini menunjukkan kualitas bank dalam menyediakan modal minimumnya semakin baik.

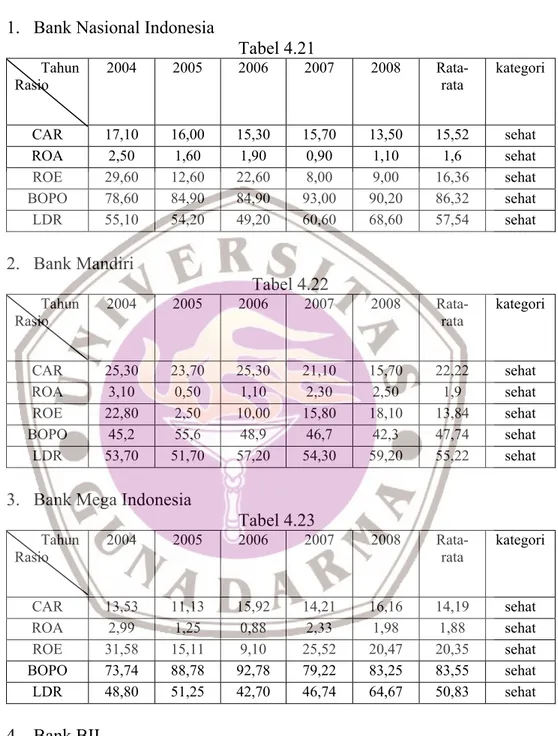

Penilaian Kinerja Bank Konvensional 1. Bank Nasional Indonesia

Tabel 4.21 Tahun Rasio 2004 2005 2006 2007 2008 Rata-rata kategori CAR 17,10 16,00 15,30 15,70 13,50 15,52 sehat ROA 2,50 1,60 1,90 0,90 1,10 1,6 sehat ROE 29,60 12,60 22,60 8,00 9,00 16,36 sehat BOPO 78,60 84,90 84,90 93,00 90,20 86,32 sehat LDR 55,10 54,20 49,20 60,60 68,60 57,54 sehat 2. Bank Mandiri Tabel 4.22 Tahun Rasio 2004 2005 2006 2007 2008 Rata-rata kategori CAR 25,30 23,70 25,30 21,10 15,70 22,22 sehat ROA 3,10 0,50 1,10 2,30 2,50 1,9 sehat ROE 22,80 2,50 10,00 15,80 18,10 13,84 sehat BOPO 45,2 55,6 48,9 46,7 42,3 47,74 sehat LDR 53,70 51,70 57,20 54,30 59,20 55,22 sehat 3. Bank Mega Indonesia

Tabel 4.23 Tahun

Rasio 2004 2005 2006 2007 2008 Rata-rata kategori

CAR 13,53 11,13 15,92 14,21 16,16 14,19 sehat ROA 2,99 1,25 0,88 2,33 1,98 1,88 sehat ROE 31,58 15,11 9,10 25,52 20,47 20,35 sehat BOPO 73,74 88,78 92,78 79,22 83,25 83,55 sehat LDR 48,80 51,25 42,70 46,74 64,67 50,83 sehat 4. Bank BII Tabel 4.24 Tahun

Rasio 2004 2005 2006 2007 2008 Rata-rata kategori

CAR 20,89 22,41 24,08 21,33 19,93 21,72 sehat ROA 2,35 1,72 1,43 1,12 1,25 1,57 sehat

ROE 32,19 25,97 19,49 9,48 11,89 19,89 sehat

BOPO 79,65 84,89 89,82 91,42 93,91 87,93 sehat LDR 43,62 55,30 57,22 76,10 79,45 62,33 sehat

Setelah dilakukan penilaian kinerja dari masing-masing bank syariah dengan cara menghitung rasio-rasio dari tiga aspek penilaian yaitu aspek likuiditas, rentabilitas dan permodalan, penulis akan membuat suatu analisa yang dinamakan dengan Tipologi Cluster, yaitu suatu analisa dengan cara :

1. memisahkan antara variabel yang diteliti (CAR, ROA, ROE, LDR dan BOPO) untuk kemudian dicari rata-rata tiap bank dan diambil kesimpulan.

2. membuat suatu peringkat dari rata-rata variabel keempat bank syariah tersebut.

3. membandingkan rata-rata variabel tersebut (CAR, ROA, ROE, LDR dan BOPO) untuk kemudian dibandingakn dengan rata-rata bank konvensional.

Untuk lebih jelasnya ketiga analisis tipologi cluster tersebut dapat dilihat pada tabel berikut.

1. Tipologi cluster pertama

Tabel 4.25 Rata-rata Rasio CAR Tahun

Bank 2004 2005 2006 2007 2008 Rata-rata Kategori

BMI 12,17 16,33 14,69 11,45 11,34 13,196 sehat

BSM 10,57 11,88 12,56 12,43 12,66 12,02 sehat BMGI 21,26 10,40 12,91 8,30 14,77 13,528 sehat BSBII 20,89 21,74 23,30 21,33 19,58 21,368 sehat Rata-rata 16,22 15,08 15,865 13,377 14,587

Berdasarkan tabel di atas dapat dilihat rata-rata car selama tahun 2004-2008 pada Bank Muamalat Indonesia sebesar 13,196, Bank Syariah Mandiri 12,02, Bank Syariah Mega Indonesia sebesar 13,528, dan Bank Syariah BII sebesar 21,368.

Tabel 4.26 Rata-rata Rasio ROA Tahun Bank 2004 2005 2006 2007 2008 Rata-rata kategori BMI 1,80 2,53 2,36 2,41 2,62 2,344 sehat BSM 2,86 1,83 1,10 1,53 1,83 1,83 sehat BMGI 1,95 0,69 5,36 3,98 1,89 2,774 sehat BSBII 2,35 1,72 1,43 1,12 1,25 1,574 sehat Rata-rata 2,24 1,69 2,56 2,26 1,80

Berdasarkan tabel di atas dapat dilihat rata-rata Roa selama tahun 2004-2008 pada Bank Muamalat Indonesia sebesar 2,344, Bank Syariah Mandiri 1,83, Bank Syariah Mega Indonesia sebesar 2,774 , dan Bank Syariah BII sebesar 1,574.

Tabel 4.27 Rata-rata Rasio ROE Tahun

Bank 2004 2005 2006 2007 2008 Rata-rata kategori

BMI 15,49 18,10 19,77 24,29 33,21 22,172 sehat

BSM 22,28 14,56 10,23 16,05 2,13 13,05 sehat

BMGI 15,59 4,87 57,99 44,78 20,40 28,72 sehat BSBII 32,19 25,97 19,49 9,48 11,89 19,804 sehat Rata-rata 21,38 15,87 26,87 23,65 16,90

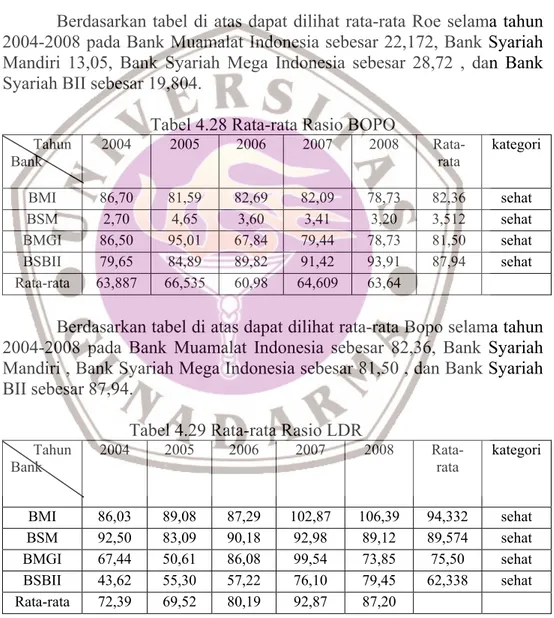

Berdasarkan tabel di atas dapat dilihat rata-rata Roe selama tahun 2004-2008 pada Bank Muamalat Indonesia sebesar 22,172, Bank Syariah Mandiri 13,05, Bank Syariah Mega Indonesia sebesar 28,72 , dan Bank Syariah BII sebesar 19,804.

Tabel 4.28 Rata-rata Rasio BOPO Tahun

Bank 2004 2005 2006 2007 2008 Rata-rata kategori

BMI 86,70 81,59 82,69 82,09 78,73 82,36 sehat

BSM 2,70 4,65 3,60 3,41 3,20 3,512 sehat

BMGI 86,50 95,01 67,84 79,44 78,73 81,50 sehat BSBII 79,65 84,89 89,82 91,42 93,91 87,94 sehat Rata-rata 63,887 66,535 60,98 64,609 63,64

Berdasarkan tabel di atas dapat dilihat rata-rata Bopo selama tahun 2004-2008 pada Bank Muamalat Indonesia sebesar 82,36, Bank Syariah Mandiri , Bank Syariah Mega Indonesia sebesar 81,50 , dan Bank Syariah BII sebesar 87,94.

Tabel 4.29 Rata-rata Rasio LDR Tahun

Bank 2004 2005 2006 2007 2008 Rata-rata kategori

BMI 86,03 89,08 87,29 102,87 106,39 94,332 sehat

BSM 92,50 83,09 90,18 92,98 89,12 89,574 sehat

BMGI 67,44 50,61 86,08 99,54 73,85 75,50 sehat BSBII 43,62 55,30 57,22 76,10 79,45 62,338 sehat Rata-rata 72,39 69,52 80,19 92,87 87,20

Berdasarkan tabel di atas dapat dilihat rata-rata Ldr selama tahun 2004-2008 pada Bank Muamalat Indonesia sebesar 94,332, Bank Syariah Mandiri 89,574, Bank Syariah Mega Indonesia sebesar 75,50 , dan Bank Syariah BII sebesar 62,338.

2. Tipologi cluster kedua

Tabel 4.30 Peringkat Kinerja Rata-rata Bank Syariah

peringkat bank Rata-rata car bank Rata-rata roa bank Rata-rata roe bank Rata-rata bopo bank Rata-rata ldr

1 BSBII 21,368 BMGI 2,774 BMGI 28,72 BSM 3,512 BSBII 62,338 2 BMGI 13,528 BMI 2,344 BMI 22,172 BMGI 81,50 BMGI 75,50 3 BMI 13,196 BSM 1,83 BSBII 19,804 BMI 82,36 BSM 89,574 4 BSM 12,02 BSBII 1,574 BSM 13,05 BSBII 87,94 BMI 94,332

Rata-rata CAR Bank Syariah pada tahun 2004-2008

BSBII 21,368 BMGI 13,524 BMI 13,196 BSM 12,02 0 5 10 15 20 25 0 1 2 3 4 5 CAR

Gambar 4.1 Rata-rata CAR Bank Syariah tahun 2004-2008 Berdasarkan ketentuan standar terbaik BI, penulis membuat peringkat untuk masing-masing bank berdasarkan rasio. Pada gambar 4.1 dapat dilihat bahwa rata-rata CAR yang paling baik dimiliki oleh BANK SYARIAH BII, Bank Syariah Mega Indonesia berada pada peringkat kedua, Bank Muamalat Indonesia pada peringkat ketiga dan Bank Syariah Mandiri pada peringkat keempat.

Rata-rata ROA Bank Syariah pada tahun 2004-2008

BMGI 2,774 BMI 2,344 BSM 1,83 BSBII 1,574 0 0,5 1 1,5 2 2,5 3 0 1 2 3 4 5 ROA Gambar 4.2

Rata-rata ROA Bank Syariah tahun 2004-2008

Pada gambar 4.2 dapat dilihat rata-rata ROA yang paling baik dimiliki oleh Bank Syariah Mega Indonesia, Bank Muamalat Indonesia

berada pada peringkat kedua, Bank Syariah Mandiri berada pada peringkat ketiga, dan Bank Syariah BII berada pada peringkat keempat.

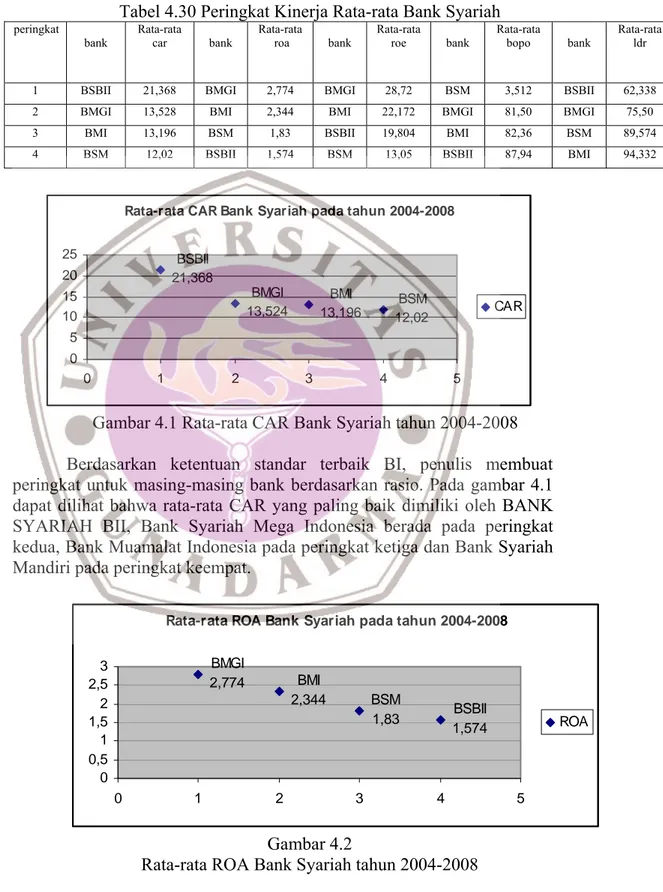

Rata-rata ROE Bank Syariah pada tahun 2004-2008

BMGI 28,72 BMI 22,172 19,804BSBII BSM 13,05 0 10 20 30 40 0 0,5 1 1,5 2 2,5 3 3,5 4 4,5 ROE Gambar 4.3

Rata-rata ROE Bank Syariah tahun 2004-2008 Pada gambar 4.3 dapat dilihat rata-rata ROE yang paling baik dimiliki oleh Bank Syariah Mega Indonesia, Bank Muamalat Indonesia berada pada peringkat kedua, Bank Syariah BII berada pada peringkat ketiga, dan Bank Syariah Mandiri berada pada peringkat keempat.

Rata-rata BOPO Bank Syariah pada tahun 2004-2008

BSM 3,512 BMGI 81,5 BMI 82,36 BSBII 87,94 0 20 40 60 80 100 0 1 2 3 4 5 BOPO Gambar 4.4

Rata-rata BOPO Bank Syariah tahun 2004-2008

Pada gambar 4.4 dapat dilihat rata-rata BOPO yang paling baik dimiliki oleh Bank Syariah Mandiri, Bank Syariah Mega Indonesia berada pada peringkat kedua, Bank Muamalat berada pada peringkat ketiga, dan Bank Syariah BII berada pada peringkat keempat.

Rata-rata LDR Bank Syariah pada tahun 2004-2008 BSBII 62,338 BMGI 75,5 BSM 89,574 BMI 94,332 0 20 40 60 80 100 0 1 2 3 4 5 LDR Gambar 4.5

Rata-rata LDR Bank Syariah tahun 2004-2008

Pada gambar 4.5 dapat dilihat rata-rata LDR yang paling baik dimiliki oleh Bank Syariah BII, Bank Syariah Mega Indonesia berada pada peringkat kedua, Bank Syariah Mandiri berada pada peringkat ketiga, dan Bank Muamalat Indonesia berada pada peringkat keempat.

3. Tipologi cluster ketiga

Tabel 4.31

Perbandingan Rata-rata Rasio Bank Syariah dan Bank Konvensional

BANK SYARIAH BANK KONVENSIONAL BANK

CAR ROA ROE BOPO LDR

BANK

CAR ROA ROE BOPO LDR

BMI 13,196 2,344 22,172 82,36 94,332 BNI 15,52 1,60 16,36 86,32 57,54 BSM 12,02 1,83 13,05 3,512 89,574 MDRI 22,22 1,90 13,84 47,74 55,22 BMGI 13,528 2,774 28,72 81,50 75,50 MEGA 14,19 1,88 20,35 83,55 50,83 BSBII 21,368 1,574 19,804 87,94 62,338 BII 21,72 1,57 19,89 87,93 62,33 JUMLAH HH 60,112 8,522 83,746 255,31 321,74 JUMLAH 73,65 6,95 70,44 305,54 225,92 RATA2 15,028 2,13 20,936 63,82 80,435 RATA2 18,41 1,73 17,61 76,38 56,48

Perbandingan Rata-rata Rasio Bank Syariah dan Bank Konvensional pada tahun 2004-2008

CAR ROA ROE BOPO LDR CAR ROA ROE BOPO LDR 0 20 40 60 80 100 0 1 2 3 4 5 6 SYARIAH KONVENSIONAL Gambar 4.6

Perbandingan Rata-rata Rasio Bank Syariah dan Konvensional Tahun 2004-2008

Kinerja bank secara keseluruhan dapat dilihat pada tabel 4.27 dan posisi masing-masing rasio pada gambar 4.6 yang merupakan gabungan dari aspek likuiditas, rentabilitas, dan permodalan. Setelah dilakukan perhitungan rata-rata CAR bank syariah sebesar 15,028% sedangkan bank konvensional sebesar 18,41% yang artinya rata-rata CAR bank konvensional relatif lebih tinggi/baik dibandingkan bank syariah. Hal ini menandakan bahwa penyaluran pembiayaan bank syariah yang lebih agresif/ekspansif ini membuat CAR dari bank syariah lebih rendah daripada bank konvensional karena bank syariah lebih efektif dalam menyalurkan pembiayaannya namun dapat tetap mempertahankan likuiditasnya agar tidak over/under liquid dan juga karena ekspansi yang dilakukan oleh bank

syariah mengingat bahwa bank syariah sedang dalam tahap pengembangan.

Rata-rata ROA bank syariah sebesar 2,13% sedangkan bank konvensional 1,73% yang artinya rata-rata ROA bank syariah relatif lebih tinggi dibandingkan bank konvensional. Penyaluran pembiayaan yang lebih agresif /ekspansif ini

membuat profitabilitas dari bank syariah lebih baik daripada bank konvensional. Rata-rata ROE bank syariah sebesar 20,936% sedangkan bank konvensional 17,61% yang artinya rata-rata ROA bank syariah relatif lebih tinggi dibandingkan bank konvensional.

Rata-rata BOPO bank syariah sebesar 63,82% sedangkan bank konvensional sebesar 76,38% yang artinya rata-rata BOPO bank syariah lebih rendah dibandingkan bank konvensional. Dalam hai ini bank syariah lebih efisien karena dapat menekan biaya operasionalnya.

Rata-rata LDR bank syariah sebesar 80,435% sedangkan bank konvensional sebesar 56,48% yang artinya rata-rata LDR bank syariah tinggi dibandingkan bank konvensional. Dalam hal ini bank syariah mempunyai

intermediasi lebih baik daripada bank konvensional dan bersifat agresif/ekspansif

dalam menyalurkan pembiayaannya. Dalam hal ini, likuiditas bank syariah lebih rendah daripada bank konvensional, akan tetapi masih dalam batas normal yang ditetapkan oleh Bank Indonesia yaitu tidak melebihi 115%.

Strategi manajemen bank syariah lebih ekspansif/agresif dalam

penemp

cara konsep, karakteristik yang dimilik

esimpulan

sarkan hasil penelitian yang telah dilakukan serta berdasarkan teori mendasari penelitian ini, maka penulis mengambil beberapa kesimp

(FDR/LDR), Return On Total Assets (ROA), Return

asabah yang yang berlaku pada

sehingga membuat profitabilitas bank syariah

2. Stra

meny okuskan

atan aktiva produktifnya pada sektor riil jika dibandingkan dengan bank konvensional. Bank syariah lebih banyak menyalurkan dananya pada pembiayaan sedangkan bank konvensional, selain menyalurkan dananya ke sektor riil, juga menyalurkannya ke pasar uang dan pasar modal serta disalurkan pada SBI dan surat berharga lainnya. Walaupun dalam hal penempatan aktiva produktifnya bank syariah lebih agresif menyalurkan pembiayaan, namun likuiditas bank syariah masih tetap terjaga agar tidak over/under liquid.

Berdasarkan uraian di atas rata-rata tingkat kesehatan bank syariah relatif lebih tinggi dibandingkan bank konvensional. Se

i oleh bank syariah memiliki keunggulan dibandingkan dengan bank konvensional karena tidak tergantung pada fluktuasi suku bunga pasar yang membuat cost of capital bank syariah lebih rendah dan tidak mengalami negative spread. Faktor manajemen bank yang bersangkutan juga sangat mempengaruhi

kemampuan bank dalam menghasilkan laba. PENUTUP

K

Berda yang yang

ulan sebagai berikut:

1.Dari hasil perhitungan yang telah dilakukan terhadap Financing/Loan To Deposits Ratio

On Equity (ROE), Beban Operasional Terhadap Pendapatan Operasional

(BOPO) dan Capital Adequancy Ratio (CAR) dapat disimpulakn bahwa

bank syariah relatif lebih baik daripada bank konvensional. Hal ini dapat disebabkan oleh faktor-faktor berikut:

- Bank konvensional harus memberikan return kepada n disesuaikan dengan tingkat suku bunga pasar

saat itu. Hal tersebut juga dapat menyebabkan bank konvensional negative spread, yang artinya return yang harus diberikan bank kepada nasabahnya lebih tinggi dibandingkan dengan apa yang diperoleh bank.

Dalam menyalurkan pembiayaannya, bank syariah lebih agresif/ekspansif

lebih baik daripada bank konvensional. Hal ini dapat dilihat dari rata-rata FDR/LDR bank syariah sebesar 80,435% sedangkan bank konvensional sebesar 56,48% yang artinya rata-rata FDR/LDR bank syariah relatif lebih tinggi dibandingkan dengan bank konvensional karena dalam hal ini bank syariah mempunyai fungsi intermediasi yang lebih baik daripada bank konvensional.

tegi manajemen bank syariah lebih ekspansif/agresif dalam

alurkan pembiayaannya karena bank syariah lebih memf

penempatan aktiva produktifnya pada sektor riil jika dibandingkan dengan bank konvensional. Bank syariah lebih banyak menyalurkan dananya pada pembiayaan sedangkan bank konvensional, selain menyalurkan dananya ke sektor riil, juga menyalurkannya ke pasar uang dan pasar modal serta disalurkan pada SBI dan surat berharga lainnya.

Implikas

B ih

aik dibandingkan dengan bank konvensional, oleh karena itu sebaiknya bank p mempertahankan dan meningkatkan kinerja yang telah dicapai dan hal itu

). Peraturan Bank Indonesia No.9/1/PBI/2007 Tentang Tingkat Kesehatan Bank Umum Berdasarkan Prinsip

Syariah. Jakarta: Bank Indonesia

Bank I

Berdasarkan Prinsip Syariah. Jakarta:

Bank Indonesia Dendaw

a dan Devisa di Indonesia. Jurnal Kajian Ekonomi dan Keuangan

Vol.7 No.4 Kasmir

aporan Keuangan Bank Muamalat. 2004-2008. 008. -2008. 2009 008. 2009 .bankmandiri.com. 9 i

ank syariah pada saat ini mempunyai kinerja keuangan yang relatif leb b

syariah teta

dapat dilakukan dengan mempertahankan dan meningkatkan penyaluran pembiayaan yang agresif/ekspansif sehingga dapat mempertahankan fungsi

intermediasi yang sudah baik menjadi lebih baik, lebih inovatif dalam mengembangkan produknya dengan tetap memperhatikan prinsip syariah, peningkatan kualitas pelayanan, peningkatan sumber daya manusia dan informasi manajemen, meningkatkan perolehan keuntungan dengan mengembangkan jasa perbankan /operasional lainnya.

DAFTAR PUSTAKA Bank Indonesia (2007

Sistem Penilaian

ndonesia (2007). Surat Edaran No.9/24/DPbs Perihal Sistem Penilaian Tingkat Kesehatan Bank Umum

ijaya, Lukman. 2005. Manajemen Perbankan. Jakarta: PT. Ghalia Indonesia

Febryani, Anita dan Rahadian Zulfadin. 2003. Analisis Kinerja Bank Devis Bank Non

. 2000. Manajemen Perbankan. Jakarta: PT. Raja Grafindo Persada L

http://www.bankmuamalatindonesia.com. 9 Juli 2009 Laporan Keuangan Bank Syariah Mandiri. 2004-2

http://www.banksyariahmandiri.com. 9 Juli 2009 Laporan Keuangan Bank Syariah Mega Indonesia. 2004

http://www.banksyariahmegaindonesia.com. 9 Juli Laporan Keuangan Bank Syariah BII. 2004-2008.

http://www.banksyariahbii.com.9 Juli 2009 Laporan Keuangan Bank Negara Indonesia. 2004-2 http://www.banknegaraindonesia.com. 9 Juli Laporan Keuangan Bank Mandiri. 2004-2008. http://www

Laporan Keuangan Bank Mega Indonesia. 2004-2008. http://bankmegaindonesia.com. 9 Juli 2009

2008.

angan. Jakarta: Laporan Keuangan Bank Internasional Indonesia.

2004-http://www.bankbii.com. 9 Juli 2009

Sugiono, Arief. 2009. Manajemen Keuangan untuk Praktisi Keu PT. Grasindo

Sudarsono, Heri. 2003. Bank dan Lembaga Keuangan Syariah. Yogyakarta: Ekonesia