PENGARUH KARAKTERISTIK EKSEKUTIF DAN KEPEMILIKAN KELUARGA PADA TAX AVOIDANCE PERUSAHAAN

SKRIPSI

Oleh :

LUH PUTU MAYTA PRAPTIDEWI NIM : 1206305097

FAKULTAS EKONOMI DAN BISNIS UNIVERSITAS UDAYANA

i

PENGARUH KARAKTERISTIK EKSEKUTIF DAN KEPEMILIKAN KELUARGA PADA TAX AVOIDANCE PERUSAHAAN

SKRIPSI

Oleh :

LUH PUTU MAYTA PRAPTIDEWI NIM : 1206305097

Skripsi ini ditulis untuk memenuhi sebagian persyaratan memperoleh gelar Sarjana Ekonomi di Fakultas Ekonomi dan Bisnis

Universitas Udayana Denpasar

ii

Skripsi ini telah diuji oleh tim penguji dan disetuji oleh pembimbing, serta diuji pada tanggal: 8 April 2016

Tim Penguji: Tanda Tangan

1. Ketua : Dr. Drs. Bambang Suprasto H., M.Si., Ak ...

2. Sekretaris : Dr. Drs. I Made Sukartha,M.Si.,Ak ...

3. Anggota : I Ketut Jati, SE., M.Si., Ak ...

Mengetahui,

Ketua Jurusan Akuntansi Pembimbing

Dr. A.A.G.P. Widanaputra, SE.,M.Si., Ak Dr. Drs. I Made Sukartha, M.Si., Ak

iii

PERNYATAAN ORISINALITAS

Saya menyatakan dengan sebenarnya bahwa sepanjang pengetahuan saya,

di dalam Naskah Skripsi ini tidak terdapat karya ilmiah yang pernah diajukan oleh

orang lain untuk memperoleh gelar akademik di suatu Perguruan Tinggi, dan tidak

terdapat karya atau pendapat yang pernah ditulis atau diterbitkan oleh orang lain,

kecuali secara tertulis dikutip dalam naskah ini dan disebutkan dalam daftar

pustaka.

Apabila ternyata dalam naskah skripsi ini dapat dibuktikan terdapat

unsur-unsur plagiasi, saya bersedia diproses sesuai dengan peraturan

perundang-undangan yang berlaku.

Denpasar, 8 April 2016 Mahasiswa,

iv

KATA PENGANTAR

Puji syukur saya panjatkan kehadapan Tuhan Yang Maha Esa karena berkat

rahmat dan karunia-Nya, skripsi yang berjudul “Pengaruh Karakteristik

Eksekutif dan Kepemilikan Keluarga pada Tax Avoidance Perusahaan”dapat diselesaikan dalam tenggang waktu yang telah direncanakan. Pada kesempatan ini, penulis menyampaikan terimakasih kepada:

1) Bapak Dr. I Nyoman Mahaendra, SE., M.Si., selaku Dekan Fakultas

Ekonomi dan Bisnis Universitas Udayana.

2) Ibu Prof. Dr. Ni Nyoman Kerti Yasa, SE., M.Si., selaku Pembantu Dekan I

Fakultas Ekonomi dan Bisnis Universitas Udayana.

3) Ibu Prof. Dr. Ni Luh Putu Wiagustini, SE., M.Si., selaku Pembantu Dekan II

Fakultas Ekonomi dan Bisnis Universitas Udayana.

4) Bapak Dr. I Dewa Gde Dharma Suputra, SE., M.Si., Ak selaku Pembantu

Dekan III Fakultas Ekonomi dan Bisnis Universitas Udayana.

5) Bapak Dr. A.A.G.P. Widanaputra, SE., M.Si., Ak selaku Ketua Jurusan

Akuntansi Fakultas Ekonomi dan Bisnis Universitas Udayana.

6) Bapak Dr. I Dewa Nyoman Badera, SE., M.Si., selaku Sekretaris Jurusan

Akuntansi Fakultas Ekonomi dan Bisnis Universitas Udayana.

7) Ibu Dra. Ni Ketut Lely Ariani Merkusiwati, M.Si., Ak., selaku Pembimbing

Akademik yang telah memberikan bimbingan dan arahannya.

8) Bapak Dr.Drs. I Made Sukartha, M.Si., Ak selaku Pembimbing Skripsi atas

waktu, bimbingan, arahan, dan dukungan yang sangat besar kepada penulis selama penulisan skripsi.

9) Bapak Dr. Drs. Bambang Suprasto H., M.Si., Ak., CA selaku dosen

pembahas yang telah memberikan saran dan kritik terhadap skripsi ini.

10) Bapak I Ketut Jati, SE., M.Si., Ak selaku dosen penguji yang telah

memberikan saran dan masukan terhadap skripsi ini.

11) Segenap dosen pengajar di Fakultas Ekonomi dan Bisnis Universitas

Udayanaatas segala bimbingan yang diberikan selama penulis menempuh pendidikan di Fakultas Ekonomi dan Bisnis Universitas Udayana.

12) Seluruh pegawai dan staf di Fakultas Ekonomi dan Bisnis Universitas

Udayana, yang telah memberikan bantuan selama proses pengadministrasian skripsi.

13) Orang tua penulis I Nyoman Suprapta dan A.A Sadewi yang telah

memberikan amanat kepada penulis sedari dini untuk menyelesaikan sekolah setinggi-tingginya, dan juga memberikan dukungan berupa materiil, semangat, dan doa yang tiada henti untuk penulis serta adik penulis tersayang Kadek Agus Ryan Mahyoga dan Luh Komang Nadya Abelina atas bantuan yang telah diberikan selama perkuliahan dan penulisan skripsi.

14) Pendamping masa depan penulis I Kadek Edi Sucitra,SE atas cinta,

motivasi, dan dorongan yang telah diberikan selama perkuliahan dan penulisan skripsi.

15) Sahabat-sahabat terbaik penulis Dewa Ayu, Puput, Ferdi atas dukungannya

v

16) Sahabat-sahabat terbaik penulis Yunita, Mega, Satya, Desak, Cintya, Vina

atas dukungan, saran dan semangat selama ini.

17) Sahabat Dies Natalis 52 Sasmita, Widya, Nicky, Novel, Ina yang

memberikan dukungan dan pengalaman organisasi selama menempuh studi perkuliahan.

18) Seluruh teman-teman penulis di kampus yang sering membantu penulis

terkait perkuliahan ataupun terkait dengan penulisan skripsi ini.

19) Semua pihak yang tidak dapat disebutkan satu per satu yang telah

memberikan bantuan, saran dan dukungan kepada penulis dalam penulisan skripsi ini.

Penulis menyadari bahwa skripsi ini tidak akan berhasil tanpa bimbingan dan pengarahan dari berbagai pihak. Meskipun demikian, penulis tetap bertanggung jawab terhadap semua isi skripsi. Penulis berharap semoga skripsi inidapat memberikan manfaat bagi pihak yang berkepentingan.

vi

Judul : Pengaruh Karakteristik Eksekutif dan Kepemilikan Keluarga pada Tax Avoidance Perusahaan

Nama : Luh Putu Mayta Praptidewi NIM : 1206305097

ABSTRAK

Perbedaan kepentingan antara pemerintah dan perusahaan sebagai wajib

pajak menyebabkan dilakukannya tindakan tax avoidance oleh perusahaan. Tax

avoidance merupakan segala sesuatu yang dilakukan perusahaan dan berakibat pengurangan terhadap tarif pajak perusahaan. Faktor-faktor yang mempengaruhi

perusahaan untuk melakukan tindakan tax avoidance adalah karakteristik

eksekutif dan kepemilikan keluarga.

Tujuan dari penelitian ini yaitu untuk memperoleh bukti empiris mengenai

pengaruh karakteristik eksekutif dan kepemilikan keluarga pada tax avoidance

perusahaan. Penentuan sampel dalam penelitian ini menggunakan metode

non-probability samplingdengan teknik purposive sampling yang dilakukan pada perusahaan-perusahaan yang terdaftar di Bursa Efek Indonesia tahun 2012-2014. Total sampel yang didapat adalah 56 perusahaan dengan 93 data amatan. Penelitian ini menggunakan teknik analisis regresi linier berganda.

Hasil penelitian ini menunjukkan bahwa kepemilikan keluarga berpengaruh

positif pada tax avoidance, sedangkan karakteristik eksekutif berpengaruh negatif

pada tax avoidance. Hal tersebut mengindikasikan bahwa semakin tinggi

karakteristik eksekutif maka semakin rendah tindakan tax avoidance yang

dilakukan perusahaan.

vii DAFTAR ISI

Halaman

HALAMAN JUDUL ... i

HALAMAN PENGESAHAN ... ii

PERNYATAAN ORISINALITAS ... iii

KATA PENGANTAR ... iv

ABSTRAK ... vi

DAFTAR ISI ... vii

DAFTAR TABEL ... x

DAFTAR GAMBAR ... xi

DAFTAR LAMPIRAN ... xii

BAB I PENDAHULUAN 1.1 Latar Belakang ... 1

1.2 Rumusan Masalah Penelitian ... 11

1.3 Tujuan Penelitian ... 12

1.4 Kegunaan Penelitian... 12

1.5 Sistematika Penulisan ... 13

BAB II KAJIAN PUSTAKA DAN HIPOTESIS PENELITIAN 2.1 Kajian Pustaka ... 14

2.1.1 Teori Akuntansi Positif ... 14

2.1.2Tax Avoidance ... 17

2.1.3 Karakteristik Eksekutif ... 20

2.1.4 Kepemilikan Keluarga ... 21

2.2 Rumusan Hipotesis Penelitian ... 24

2.3.1Pengaruh Karakteristik Eksekutif pada Tax Avoidance Perusahaan ... 24

viii BAB III METODE PENELITIAN

3.1 Desain Penelitian ... 28

3.2 Lokasi atau Ruang Lingkup Wilayah Penelitian ... 29

3.3 Obyek Penelitian ... 29

3.4 Identifikasi Variabel ... 29

3.5 Definisi Operasional Variabel ... 30

3.6 Jenis dan Sumber Data ... 33

3.6.1 Jenis Data ... 33

3.6.2 Sumber Data ... 34

3.7 Populasi, Sampel, dan Metode Penentuan Sampel ... 34

3.7.1 Populasi ... 34

3.7.2 Sampel dan Metode Penentuan Sampel ... 35

3.8 Metode Pengumpulan Data ... 35

3.9 Teknik Analisis Data ... 36

3.9.1 Uji Asumsi Klasik ... 36

3.9.2 Analisis Regresi Linier Berganda ... 38

BAB IV DATA DAN PEMBAHASAN HASIL PENELITIAN 4.1 Gambaran Umum Daerah atau Wilayah Penelitian ... 41

4.2 Deskripsi Data Hasil Penelitian ... 42

4.2.1 Hasil Statistik Deskriptif ... 42

4.2.2 Hasil Uji Asumsi Klasik ... 45

4.2.3 Hasil Analisis Regresi Linier Berganda ... 50

4.3 Pembahasan Hasil Penelitian ... 53

4.3.1Pengaruh karakteristik eksekutif pada tax avoidance perusahaan ... 53

4.3.2Pengaruh kepemilikan keluarga pada tax avoidance perusahaan ... 54

BAB V SIMPULAN DAN SARAN 5.1 Simpulan ... 56

ix

x

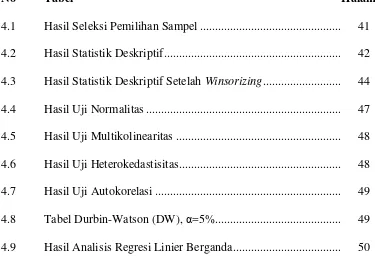

DAFTAR TABEL

No Tabel Halaman

4.1 Hasil Seleksi Pemilihan Sampel ... 41

4.2 Hasil Statistik Deskriptif ... 42

4.3 Hasil Statistik Deskriptif Setelah Winsorizing ... 44

4.4 Hasil Uji Normalitas ... 47

4.5 Hasil Uji Multikolinearitas ... 48

4.6 Hasil Uji Heterokedastisitas ... 48

4.7 Hasil Uji Autokorelasi ... 49

4.8 Tabel Durbin-Watson (DW), α=5%... 49

[image:11.595.112.487.135.395.2]xi

DAFTAR GAMBAR

No Gambar Halaman

1.1 Kepemilikan Piramida ... 9

xii

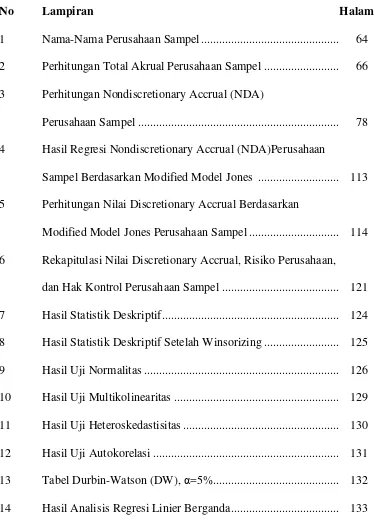

DAFTAR LAMPIRAN

No Lampiran Halaman

1 Nama-Nama Perusahaan Sampel ... 64

2 Perhitungan Total Akrual Perusahaan Sampel ... 66

3 Perhitungan Nondiscretionary Accrual (NDA) Perusahaan Sampel ... 78

4 Hasil Regresi Nondiscretionary Accrual (NDA)Perusahaan Sampel Berdasarkan Modified Model Jones ... 113

5 Perhitungan Nilai Discretionary Accrual Berdasarkan Modified Model Jones Perusahaan Sampel ... 114

6 Rekapitulasi Nilai Discretionary Accrual, Risiko Perusahaan, dan Hak Kontrol Perusahaan Sampel ... 121

7 Hasil Statistik Deskriptif ... 124

8 Hasil Statistik Deskriptif Setelah Winsorizing ... 125

9 Hasil Uji Normalitas ... 126

10 Hasil Uji Multikolinearitas ... 129

11 Hasil Uji Heteroskedastisitas ... 130

12 Hasil Uji Autokorelasi ... 131

13 Tabel Durbin-Watson (DW), α=5%... 132

[image:13.595.114.488.122.648.2]1 BAB I PENDAHULUAN

Bab ini menguraikan mengenai latar belakang masalah, rumusan masalah

penelitian, tujuan penelitian, kegunaan penelitian, dan sistematika penulisan.

Bagian 1.1 menjelaskan mengenai latar belakang masalah, bagian 1.2 mengenai

rumusan masalah, bagian 1.3 menjelaskan tujuan penelitian, bagian 1.4

menjelaskan mengenai kegunaan penelitian, dan bagian 1.5 menjelaskan

mengenai sistematika penulisan.

1.1 Latar Belakang Masalah

Pajak merupakan salah satu unsur penting bagi suatu negara. Bagi

Indonesia, penerimaan negara yang berasal dari pajak masih menjadi sumber

utama Pendapatan Negara yaitu, 1.148,4 triliun rupiah (77,9 persen) dari total

Pendapatan Negara 1.502,0 triliun rupiah dalam APBNP 2013 (RAPBN, 2014).

Penerimaan tersebut antara lain digunakan untuk meningkatkan pendidikan dan

kesejahteraan rakyat, membangun infrastruktur pendorong pertumbuhan ekonomi,

mendukung ketahanan dan keamanan, serta untuk pembangunan di daerah

(RAPBN, 2014). Pemerintah melalui Direktorat Jenderal Pajak (DJP) selalu

berusaha untuk mengoptimalkan penerimaan negara di sektor pajak.

Berbagai cara dilakukan untuk hal ini, salah satu langkah pemerintah adalah

dengan dimulainya reformasi perpajakan secara menyeluruh pada tahun 1983

2

menjadi self assessment system. Penerapan self assessment systemakan sangat

efektif apabila kondisi kepatuhan sukarela (voluntary compliance) pada

masyarakat telah terbentuk (Darmayanti dalam Suhendra, 2010). Namun

kenyataannya di Indonesia, tingkat kepatuhan pajak masih tergolong rendah. Hal

ini dapat dilihat dari belum optimalnya penerimaan pajak yang tercermin dari tax

gap dan tax ratio.

Menurut Pusdiklat Pajak, tax gap merupakan selisih antara jumlah potensi

pajak yang dapat dipungut dengan jumlah realisasi penerimaan pajak

(www.bisnis.com, 2014). Data yang akurat mengenai berapa jumlah tax gap

Indonesia belum tersedia, namun dalam pidato pengukuhannya sebagai guru besar

Fakultas Ekonomi Universitas Indonesia, Gunadi dalam Suhendra (2010)

mengutip hasil laporan Badan Pemeriksa Keuangan dan Pembangunan (BPKP)

tentang audit kinerja DJP, bahwa Indonesia mengalami tax gap yang cukup

signifikan. Pada tahun 2014 hanya dari wajib pajak sektor real estat, DJP

memperkirakan potensi tax gap sejak 2009-2013 mencapai 204,79 triliun rupiah,

dari total penerimaan pajak sektor real estat seharunya sebesar 302,83 triliun

rupiah.

Dari sisi lain, tax ratio Indonesia sebesar 11,77% dari Produk Domestik

Bruto (PDB) tergolong rendah. Berdasarkan data Organization for Economic

Cooperation and Development (OECD), tax ratio Indonesia masih tertinggal

dibanding negara-negara di ASEAN seperti Thailand, Malaysia dan Singapura

yang bisa mencapai tax ratio diatas 15%, bahkan rata-rata negara OECD

3

Menurut Prasetyo (www.bppk.kemenkeu.go.id, 2014) penyebab rendahnya tax

ratio adalah rendahnya penerimaan pajak.

Berbeda dengan negara yang selalu berupaya meningkatkan penerimaan

pajaknya, perusahaan sebagai wajib pajak menempatkan pajak sebagai beban

perusahaan. Wajib pajak akan berupaya untuk membayar pajak sekecil mungkin.

Pengurangan beban pajak juga berkaitan dengan adanya kecenderungan

emosional wajib pajak tidak suka untuk membayar pajak (Puspita, 2014). Hoque

(2011) dalam surveinya menemukan 13 alasan seseorang tidak

melakukankewajiban membayar pajak, yaitu: moral pajak yang rendah; kualitas

rendah dari balas jasa pajak; sistem pajak dan persepsi dari keadilan yang

berbeda; transparansi dan akuntabilitas yang rendah untuk institusi publik; korupsi

tingkat tinggi; kekosongan peraturan pajak dan peraturan keuangan yang lemah;

biaya kepatuhan yang tinggi; lemahnya penegakan atas hukum pajak; tidak

tepatnya pemungutan pajak; lemahnya kapasitas dalam mendeteksi dan tuntutan

dalam pelaksanaan pajak yang tidak tepat; tidak adanya kepercayaan terhadap

pemerintah; tarif pajak yang tinggi; administrasi pajak yang lemah. Perbedaan

kepentingan inilah yang menyebabkan wajib pajak cenderung untuk mengurangi

jumlah pembayaran pajak. Salah satunya dengan melakukan tindakan

penghindaran pajak atau biasa disebut tax avoidance.

Beberapa penelitian menggunakan istilah yang berbeda untuk aktivitas ini,

antara lain: agresivitas pajak (tax aggressiveness) (Frank et al., 2009; Lanis dan

Richardson, 2011), manajemen pajak (tax management) (Minnick and Noga,

4

inti dari istilah-istilah tersebut adalah sama (Hanlon dan Heitzman, 2010). Dyreng

et al. (2008) mendefinisikan tax avoidance sebagai segala sesuatu yang dilakukan

perusahaan dan berakibat pengurangan terhadap tarif pajak perusahaan. Definisi

tindakan tax avoidance oleh Pasternak dan Rico dalam Kholbadalov (2012) yaitu

legal utilization of tax regime to one's own advantage, to reduce the amount of tax

that is payable by means that are within the law.Melihat definisi tersebut, dapat

dikatakan tax avoidance adalah tindakan yang sah baik dari aspek hukum maupun

moral yang terkait dengan penghematan pada aspek pembayaran pajak, atau

dengan kata lain, tax avoidance merupakan suatu tindakan yang dilakukan oleh

wajib pajak dalam upaya efisiensi beban pajak namun masih dalam batasan

koridor Undang-Undang Perpajakan.

Berbeda dengan beberapa penelitian yang menggunakan proksi effective tax

rates (ETR) dalam memproksikan tax avoidance, seperti penelitian Gupta dan

Newberry (1997) dan Dyreng et al. (2010) peneliti mengganggap bahwa ETR

tidak memproksikan tax avoidance dengan baik karena ETR membagi total pajak

yang dibayarkan dengan laba sebelum pajak. Total pajak yang dibayarkan

bergantung pada laba sebelum pajak dengan pengenaan tarif tertentu. Tarif

tersebut bersifat pasti sehingga tidak akan mampu menjelaskan seberapa besar

perusahaan menghindari pajak. Peneliti akhirnya menggunakanproksi

discretionary accrual.

Discretionary accrual dapat dibedakan menjadi dua, yaitu discretionary

accrual yang dihasilkan dengan cara menurunkan jumlah akrual yang identik

5

akuntansi dan discretionary accrual yang dihasilkan dengan cara menaikkan

jumlah akrual identik dengan kebijakan para eksekutif perusahaan yang mengarah

pada peningkatan laba akuntansi (Astika, 2007). Penelitian ini menggunakan

discretionary accrual yang mengarah pada penurunan laba atau discretionary

accrual yang bertanda negatif(DA<0) yang dihitung dengan total akrual

menggunakan model Dechow (1995) serta model Jones modifikasian (Dechow,

1995) untuk mengestimasi discretionary accrual.

Persoalan praktik tax avoidanceakan memanfaatkan kelemahan-kelemahan

hukum pajak namun tidak melanggar hukum perpajakan yang berlaku

(Simanjuntak dan Sari, 2014). Fenomena yang terjadi adalah bahwa perusahaan

atau wajib pajak badan melakukan perencanaan pajak untuk meminimalisasi

beban pajak terutangnya, sehingga mereka dapat meminimumkan beban pajak

yang harus mereka bayar terhadap negara tanpa bertentangan dengan

Undang-Undang Perpajakan yang berlaku (Puspita, 2014). Menurut catatan DJP pada

tahun 2012, di Indonesia dari 1.161 Wajib Pajak Penanaman Modal Asing (PMA)

sebanyak 436 Wajib Pajak melaporkan Surat Pemberitahuan (SPT) Tahunan Pajak

Penghasilan (PPh) Rugi dengan total transaksi sebesar 76,22 triliun rupiah

(www.pajak.go.id, 2015). Angka tersebut meningkat pesat di tahun 2013, dimana

dari 1.284 Wajib Pajak PMA terdapat 515 Wajib Pajak melaporkan SPT Tahunan

PPh Badan Rugi dengan total transaksi sebesar 269,33 triliun rupiah. Upaya untuk

menghindari pajak dari perusahaan global juga terjadi di berbagai negara di dunia,

6

merugikan keuangan anggota Uni Eropa sebesar 1 triliun euro atau sekitar 12 ribu

triliun rupiah.

Perusahaan PMA kerap dikenal kemampuannya untuk memperoleh

perlakuan perpajakan istimewa dari negara-negara berkembang namun kemudian

mengalihkan penghasilan yang seharusnya kena pajak ke negara lain dengan pajak

yang sangat rendah atau justru tidak mengenakan pajak (tax haven) (Prasetyo,

2014). Pada kasus PT. Asian Agri Group misalnya, wajib pajak ditengarai

menyimpan kekayaannya di beberapa tax haven. Serupa dengan kasus PT. Kaltim

Prima Coal yang dimiliki Grup Bakrie, dimana pada tahun 2007 ditemukan

adanya indikasi tindak pidana pajak berupa rekayasa penjualan. Penjualan yang

seharusnya bisa dilakukan langsung oleh PT. Kaltim Prima Coal dengan pembeli

di luar negeri dibelokkan terlebih dahulu ke PT. Indocoal Resource Limited, anak

usaha PT. Bumi Resources Tbk., di Kepulauan Cayman. Penjualan batu bara

kepada perusahaan terafiliasi itu hanya dihargai separuh dari harga yang biasa

dilakukan jika PT. Kaltim Prima Coal menjual langsung kepada pembeli.

Berikutnya, penjualan ke pembeli lainnya pun dilakukan oleh PT. Indocoal

Resource Limited dengan memakai harga jual PT. Kaltim Prima Coal biasanya.

Akibatnya omzet penjualan tersebut jauh lebih rendah dibandingkan dengan

penjualan langsung dimana selisihnya dapat mencapai triliunan rupiah

(Simatupang, 2010). Pada kasus tax avoidance, motivasi untuk membayar pajak

jauh lebih baik daripada kasus tax evasion (penggelapan pajak). Orang-orang yang

7

membayar pajak, tetapi juga dikarenakan motivasi untuk memperoleh keuntungan

finansial yang sebesar-besarnya (Ancok, 2004).

Berbagai aturan guna mencegah tax avoidance telah dibuat pemerintah

Indonesia. Pada tahun 2013, DJP menerbitkan aturan untuk memutus tren

kerugian Wajib Pajak PMA melalui Peraturan Direktur Jenderal Pajak Nomor

PER-22/PJ/2013 tentang Pedoman Pemeriksaan Terhadap Wajib Pajak Yang

Mempunyai Hubungan Istimewa. Selain itu, untuk meminimalisasi tax avoidance

di Undang-Undang Perpajakan sudah dikenal peraturan spesific anti avoidance

rule dalam pasal 18 UU Pajak Penghasilan, akan tetapi seiring semakin

kompleksnya skema-skema penghindaran pajak yang digunakan, ketentuan dalam

pasal 18 tersebut tentu tidak mungkin dapat mencakup seluruh jenis transaksi tax

avoidance (Wijaya, 2014).

Tax avoidance yang dilakukan perusahaan-perusahaan tersebut tentunya

dilakukan dengan adanya kebijakan-kebijakan dari pimpinan-pimpinan

perusahaan. Pimpinan perusahaan tentunya memiliki karakteristik yang

berbeda-beda. Karakteristik inilah yang akan memengaruhinya dalam pengambilan

keputusan. Low (2006) menyebutkan bahwa setiap individu eksekutif memiliki

salah satu dari 2 karakteristik yaitu sebagai pengambil risiko (risk taker) atau

penghindar risiko (risk averse). Dyreng et al. (2010) menguji 908 sampel

pimpinan perusahaan yang tercatat di ExecuComp dan memperoleh hasil bahwa

pimpinan perusahaan secara individu memiliki peran yang signifikan terhadap

8

Eksekutif yang memiliki karakter risk taker adalah eksekutif yang lebih

berani dalam mengambil keputusan bisnis. Tipe ini memiliki dorongan kuat untuk

memiliki posisi, kesejahteraan, kewenangan yang lebih tinggi, dan penghasilan

yang lebih besar dengan bersedia menerima konsekuensi risiko yang lebih tinggi

pula. Selain itu, sifat manajemen risk taker memiliki keinginan untuk

mendatangkan cash flow yang tinggi guna memenuhi tujuan pemilik perusahaan

yaitu mendapatkan cash flow dari operasi perusahaan (La Porta dan Silanez dalam

Budiman dan Setiyono, 2012). Cash flow yang tinggi akan didapatkan dari

aktivitas tax avoidance dengan memperbesar tax saving (Mcguire et al., 2011).

Berbeda dengan risk taker, eksekutif yang memiliki karakter risk averse

biasanya cenderung tidak menyukai risiko sehingga dalam pengambilan

keputusan lebih memilih peluang dengan risiko lebih rendah. Tipe risk averse

sangat mengutamakan keamanan dibandingkan memperoleh keuntungan besar

tapi berisiko. Biasanya eksekutif risk averse memiliki usia yang lebih tua, sudah

lama memegang jabatan, dan memiliki ketergantungan dengan perusahaan

(Maccrimon dan Wehrung dalam Budiman dan Setiyono, 2012).

Pembeda diantara kedua jenis eksekutif tersebut tercermin pada besar

kecilnya risiko perusahaan yang ada. Tinggi rendahnya risiko perusahaan ini

mengindikasikan karakter eksekutif apakah termasuk risk averse atau risk taker

(Paligorova, 2010).

Selain karakteristik dari pimpinan perusahaan, struktur kepemilikan

keluarga juga dapat memengaruhi tindakan tax avoidance yang dilakukan

9

yaitu konflik yang lebih besar antara pemegang saham mayoritas dengan

pemegang saham minoritas, dan konflik yang lebih kecil antara pemilik dan

manajer. Kehadiran pendiri perusahaan sebagai pemegang saham mayoritas dalam

perusahaan keluarga berdampak pada tax avoidance perusahaan (Chen et al.,

2010). Di Indonesia, struktur kepemilikan perusahaan memiliki bentuk struktur

kepemilikan piramida (Claessens dalam Rusdyi dan Martani, 2014). Di samping

itu, hampir 73% struktur kepemilikan di Indonesia adalah struktur kepemilikan

keluarga dan 9% kepemilikan pemerintah (Claessens dalam Rusdyi dan Martani,

2014).

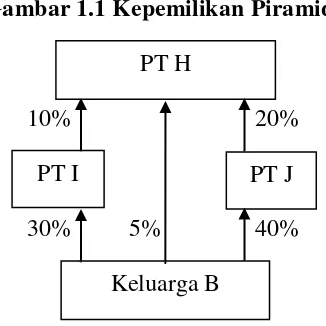

Sebagai ilustrasi, pada Gambar 1 disajikan sebuah struktur kepemilikan

piramida. Seperti tampak pada gambar tersebut, Keluarga B memiliki saham di PT

H, PT I, dan PT J masing-masing 5%, 30%, dan 40%. Selanjutnya PT I dan PT J

memiliki saham PT H masing-masing 10% dan 20%. Ada tiga jalur kepemilikan

Keluarga B terhadap PT H, yaitu kepemilikan langsung, melalui PT I, dan melalui

[image:22.595.229.392.502.665.2]PT J.

Gambar 1.1 Kepemilikan Piramida

10% 20%

30% 5% 40%

PT H

Keluarga B

10

Melalui rangkaian kepemilikan piramida, dapat diketahui hak kontrol

pemegang saham pengendali pada perusahaan (Siregar, 2007). Hak kontrol adalah

hak suara untuk ikut serta menentukan kebijakan penting perusahaan. Ada dua

jenis hak kontrol, yaitu hak kontrol langsung dan hak kontrol tidak langsung. Hak

kontrol langsung adalah persentase saham yang dimiliki oleh pemegang saham

pengendali atas nama dirinya sendiri. Hak kontrol tidak langsung adalah

penjumlahan atas hasil kontrol minimum dalam setiap rantai kepemilikan. Dengan

menggunakan contoh pada gambar 1.1, Keluarga B memiliki kontrol langsung

pada PT H, PT I, dan PT J masing-masing 5%, 30%, dan 40%. Selain itu,

keluarga B juga memiliki hak kontrol tidak langsung di PT H melalui PT I dan PT

J masing-masing 10% (kepemilikan minimun antara 30% dan 10%) dan 20%

(kepemilikan minimum antara 20% dan 40%).

Chen et al. (2010) menguji sampel perusahaan-perusahaan yang terdaftar di

S&P 1500 Index di Amerika Serikat dan mendapatkan hasil bahwa tingkat

keagresifan pajak perusahaan keluarga lebih kecil daripada perusahaan

non-keluarga. Hal ini diduga terjadi karena perusahaan keluarga menanggung biaya

yang lebih besar jika melakukan tindakan tax avoidance akibat kepemilikan

proporsi saham yang lebih besar dan jangka waktu investasi yang lebih panjang.

Selain itu, perusahaan keluarga lebih rela membayar pajak yang tinggi daripada

harus membayar denda pajak dan menghadapi kemungkinan rusaknya reputasi

perusahaan dan keluarga akibat audit dari fiskus pajak.

Hasil tersebut senada dengan hasil penelitian Sirait dan Martani (2014) yang

11

dipengaruhi oleh kepemilikan keluarga. Hal ini disebabkan karena Malaysia

memiliki tingkat tax compliance yang tinggi. Pada tingkat tax compliance yang

tinggi, strategi tax avoidance perusahaan tidak terlalu berdampak. Namun berbeda

dengan hasil penelitian Sirait dan Martani (2014) pada perusahaan di Indonesia

yang memperoleh hasil bahwa kepemilikan keluarga memiliki pengaruh

signifikan yang positif terhadap tax avoidance. Hasil tersebut mendukung

penelitian sebelumnya oleh Sari (2010) di Indonesia yang menunjukkan hasil

bahwa perusahaan yang dimiliki oleh keluarga cenderung memiliki perilaku pajak

agresif lebih tinggi dari kepemilikan non-keluarga. Hal ini diakibatkan

pemeriksaan pajak yang belum efektif justru membuat kepemilikan keluarga lebih

memiliki diskresi untuk melalukan tindakan pajak agresif.

Penelitian ini mengintregasikan beberapa penelitian sebelumnya seperti

penelitian Budiman dan Setiyono (2012), Chen et al. (2010), Sirait dan Martani

(2014), dan Sari (2010) terkait dengan pengaruh karakteristik eksekutif dan

kepemilikan keluarga padatax avoidance perusahaan serta menganalisis kembali

pengaruh kepemilikan keluarga yang di penelitian sebelumnya masih

menunjukkan hasil yang tidak konsisten. Berbeda dengan penelitian sebelumnya,

penelitian ini tidak menggunakan ETR sebagai proksi tax avoidance tetapi

menggunakan proksi discretionary accrual.

1.2 Rumusan Masalah Penelitian

Berdasarkan latar belakang yang telah dipaparkan di atas, maka rumusan

masalah penelitian ini adalah sebagai berikut.

12

2) Apakah kepemilikan keluarga berpengaruh pada tax avoidance perusahaan?

1.3 Tujuan Penelitian

Tujuan dari penelitian ini adalah sebagai berikut.

1) Untuk memperoleh bukti empiris pengaruh karakteristik eksekutif pada tax

avoidance perusahaan.

2) Untuk memperoleh bukti empiris pengaruh kepemilikan keluarga pada tax

avoidance perusahaan.

1.4 Kegunaan Penelitian

Berdasarkan tujuan penelitian yang telah dijelaskan di atas, maka penelitian

ini diharapkan dapat memberikan manfaat sebagai berikut.

1) Kegunaan Teoritis

Penelitian ini dapat memperbanyak literatur pajak terutama tentang tax

avoidancesesuai dengan teori akuntansi positif. Di samping itu, diharapkan

dapat memberikan kontribusi dalam kajian empiris, dijadikan perbandingan,

pengembangan, dan penyempurnaan dari penelitian-penelitian yang telah

dilakukan sebelumnya, dan dapat memberikan tambahan informasi,

wawasan dan referensi di lingkungan akademis.

2) Kegunaan Praktis

Hasil penelitian ini diharapkan dapat memberikan masukan-masukan dan

sumbangan pemikiran bagi pihak-pihak yang berkepentingan seperti pihak

regulator dalam menentukan kebijakan fiskal yang dapat digunakan untuk

13 1.5 Sistematika Penulisan

Penulisan skripsi ini diuraikan ke dalam lima bab yaitu bab I, pendahuluan;

bab II, kajian pustaka dan hipotesis; bab III, metode penelitian; bab IV, data dan

pembahasan; bab V, simpulan dan saran.

Bab I yang merupakan pendahuluan menjabarkan latar belakang, rumusan

masalah penelitian, tujuan penelitian, kegunaan penelitian, dan sistematika

penulisan.

Bab II adalah kajian pustaka dan hipotesis yang menjelaskan teori-teori

yang melandasi penelitian ini, dan kerangka pemikiran. Dan juga dipaparkan

mengenai hipotesis penelitian serta penjelasan hubungan antara variabel terikat

dan variabel tidak terikat yang digunakan dalam penelitian ini.

Bab III merupakan metode penelitian menjabarkan mengenai desain

penelitian, lokasi dan ruang lingkup wilayah penelitian, obyek penelitian,

indentifikasi variabel, definisi operasional variabel, jenis dan sumber data,

populasi dan sampel beserta metode penentuan sampel, metode pengumpulan data

dan teknik analisis data.

Bab IV data dan pembahasan hasil penelitian menguraikan mengenai

gambaran umum daerah atau wilayah penelitian, deskripsi data hasil penelitian,

dan pembahasan hasil penelitian.

Bab V merupakan simpulan dan saran yang berisi kesimpulan dan

keterbatasan penelitian serta saran untuk penelitian selanjutnya berdasarkan hasil

14 BAB II

KAJIAN PUSTAKA DAN HIPOTESIS PENELITIAN

Bab ini menguraikan mengenai kajian pustaka dan hipotesis penelitian. Bab

ini terdiri atas dua bagian utama, yaitu bagian 2.1 yang menguraikan kajian

pustaka dan bagian 2.2 menguraikan mengenai hipotesis penelitian.

2.1 Kajian Pustaka

Salah satu unsur terpenting dalam penelitian adalah teori. Landasan teori

dari suatu penelitian tertentu atau karya ilmiah sering juga disebut sebagai studi

literatur atau tinjauan pustaka. Sugiyono (2007) menyebutkan bahwa teori adalah

alur logika atau penalaran yang merupakan seperangkat konsep, definisi, dan

proposisi yang disusun secara sistematis.

2.1.1 Teori Akuntansi Positif

Teori akuntansi positif mulai berkembang dipelopori oleh Watts dan

Zimmerman (1986) untuk menggantikan teori normatif yang dianggap tidak dapat

mengghasilkan teori akuntansi yang siap dipakai dalam praktik sehari-hari. Teori

akuntansi positif didasarkan pada pandangan bahwa perusahaan merupakan suatu

'nexus of contracts' yaitu, perusahaan sebagai suatu muara bagi berbagai kontrak

yang datang kepadanya. Sebagai suatu kumpulan dari berbagai kontrak, secara

rasional perusahaan tentunya ingin meminimumkan contracting cost yang

berkaitan dengan kontrak yang masuk, seperti kos negosiasi, dan kemungkinan

variabel-15

variabel akuntansi, sehingga teori akuntansi positif berargumentasi bahwa

perusahaan akan memanfaatkan kebijakan akuntansi guna meminimumkan

contracting cost.

Teori akuntansi positif juga dapat menjelaskan mengapa kebijakan

akuntansi menjadi suatu masalah bagi perusahaan dan pihak-pihak yang

berkepentingan dengan laporan keuangan. Menurut teori akuntansi positif,

prosedur akuntansi yang digunakan oleh perusahaan tidak harus sama dengan

yang lainnya, namun perusahaan diberi kebebasan untuk memilih salah satu

alternatif prosedur yang tersedia untuk meminimumkan contracting cost dan

memaksimumkan nilai perusahaan. Teori akuntansi positif menggunakan teori

keagenan untuk menjelaskan dan memprediksi pilihan kebijakan akuntansi oleh

manajer. Watts dan Zimmerman (1986) menjelaskan tiga hipotesis yang

mendorong perusahaan untuk melakukan tindakan manajemen laba, yaitu:

1) The Bonus Plan Hypothesis (Hipotesis Program Bonus)

Hipotesis ini menyatakan bahwa perusahaan akan cenderung untuk

menggunakan metode-metode akuntansi yang dapat meningkatkan laba

yang dilaporkan pada periode berjalan. Manajer dalam hal ini sama seperti

orang lain pada umumnya tentu saja menginginkan imbalan atau bonus yang

tinggi. Hal ini tentunya dilakukan manajer untuk memaksimumkan bonus

yang akan mereka peroleh karena seberapa besar tingkat laba yang

dihasilkan seringkali dijadikan dasar dalam mengukur keberhasilan kinerja.

Dengan demikian, diperkirakan bahwa perusahaan yang mempunyai

16

cenderung memilih prosedur akuntansi yang meningkatkan laba tahun

berjalan.

2) The Debt Covenant Hypothesis (Hipotesis Kontrak Utang)

Sebagian kontrak utang mempunyai syarat-syarat yang harus dipenuhi

peminjam selama masa perjanjian. Hipotesis ini menyatakan jika

perusahaan mulai mendekati suatu pelanggaran terhadap debt covenant,

maka perusahaan tersebut akan berusaha menghindari terjadinya debt

covenant dengan cara memilih metode akuntansi yang meningkatkan laba.

Pelanggaran terhadap debt covenant dapat menimbulkan biaya serta

menghambat kinerja manajemen, sehingga perusahaan akan berusaha untuk

mencegah atau setidaknya menunda hal ini dengan cara meningkatkan laba

perusahaan. Manajer akan memilih metode akuntansi yang dapat menaikkan

laba sehingga dapat mengendurkan batasan kredit dan mengurangi biaya

kesalahan teknis.

3) The Political Cost Hypthesis (Hipotesis Biaya Politik)

Hipotesis ini menyatakan bahwa semakin besar biaya politis yang dihadapi

oleh perusahaan maka semakin besar pula kecenderungan perusahaan

menggunakan pilihan akuntansi yang dapat mengurangi laba, karena

perusahaan yang memiliki tingkat laba yang dinilai tinggi akan mendapat

perhatian luas dari kalangan konsumen dan media yang nantinya dapat

menarik perhatian pemerintah dan regulator dan akan memunculkan

17

macam tuntutan lainnya sehingga berdampak pada meningkatnya biaya

politis.

2.1.2 Tax Avoidance

Penerimaan negara yang berasal dari pajak masih menjadi sumber utama

pendapatan negara sampai saat ini sehingga sangat diperlukan kejujuran dan

kepatuhan dari wajib pajak dalam melaksanakan kewajiban perpajakkannya

terutama dalam sistem self assesment yang dianut perpajakan di Indonesia. Dalam

teorinya, Allingham dan Sandmo dalam Hanlon dan Heitzman (2010)

menyebutkan bahwa kepatuhan perpajakan individual ditentukan oleh tarif pajak,

kemungkinan terdeteksi, hukuman, pinalti, dan risk aversion. Selain itu,

Allingham dan Sandmo dalam Hanafi dan Harto (2014) juga berkeyakinan bahwa

tidak ada individu yang bersedia membayar pajak secara sukarela, sehingga wajib

pajak akan selalu berupaya menentang untuk membayar pajak.

Adanya keinginan dari wajib pajak untuk tidak membayar pajak membuat

adanya perlawanan pajak yang mereka berikan. Sumarsan (2010) membedakan

perlawanan pajak menjadi 2 yaitu, perlawanan pasif dan perlawanan aktif.

Perlawanan pasif berupa hambatan yang mempersulit pemungutan pajak dan

mempunyai hubungan erat dengan struktur ekonomi. Sedangkan perlawanan aktif

adalah semua usaha dan perbuatan yang secara langsung ditujukan kepada

pemerintah (fiskus) dengan tujuan untuk menghindari pajak. Terdapat tiga cara

perlawanan aktif, yaitu penghindaran pajak (tax avoidance), penggelapan pajak

18

Dari sudut pandang ekonomi, ketiga tindakan tersebut memiliki efek yang

sama-sama merupakan tindakan untuk menurunkan nilai laba dengan tujuan

mengurangkan beban pajak (Kirchler et al. dalam Sari, 2010). Karakteristik yang

membedakannya ada dari sisi ilegalitas dan moral, walaupun masih ada di wilayah

abu-abu yang sulit dipisahkan (Slemrod dan Yitzhaki, 2002). Tax evasion adalah

tindakan nyata melawan peraturan yang berlaku, sedangkan tax avoidance tidak

melanggar peraturan, namun melanggar maksud sebenarnya dari peraturan

tersebut. Hanlon dan Heitzman (2010) menegaskan bahwa tidak ada definisi tax

avoidance yang diterima secara universal, setiap orang atau peneliti memiliki

pemahaman yang berbeda.

Menurut Dyreng et al. (2008), tax avoidance merupakan segala bentuk

kegiatan yang dilakukan perusahaan dan berakibat pengurangan terhadap tarif

pajak perusahaan. Sedangkan Mardiasmo (2003) mendefinisikan tax avoidance

sebagai suatu usaha untuk meringankan beban pajak dengan tidak melanggar

undang-undang yang ada. Senada dengan definisi Lim (2011) bahwa tax

avoidance adalah suatu penghematan pajak yang timbul dengan memanfaatkan

ketentuan perpajakan yang dilakukan secara legal untuk meminimalkan kewajiban

pajak. Melihat beberapa definisi tersebut berarti tax avoidanceadalah tindakan

yang terkait dengan penghematan pada aspek pembayaran pajak dengan tidak

melanggar ketentuan undang-undang yang perpajakan yang berlaku.

Tax avoidance dijelaskan sebagai suatu rangkaian kesatuan dari strategi

perencanaan pajak, istilah lainnya seperti "ketidakpatuhan (non-compliance)",

19

(sheltering)" berada di ujung lain dari rangkaian tersebut (Puspita, 2014). Strategi

pajak ini terkadang kurang disukai oleh pemegang saham dan investor karena

dianggap memiliki risiko yang relatif tinggi tetapi tidak dapat diungkapkan

(Khurana dan Moser dalam Annisa, 2011). Hal ini didukung penelitian yang

dilakukan Desai dan Dharmapala (2007), yang mendapatkan hasil bahwa tidak

adanya nilai dari kegiatan tersebut kepada pemegang saham dan juga adanya

respon negatif dari para investor terkait kebijakan pajak yang diambil perusahaan.

Komite urusan fiskal dari OECD menyebutkan terdapat tiga karakter tax

avoidance, yaitu:

1)Adanya unsur artifisial dimana berbagai pengaturan seolah-olah terdapat di

dalamnya padahal tidak.

2)Skema semacam ini seringkali memanfaatkan loopholes dari undang-undang

atau menerapkan ketentuan-ketentuan legal untuk berbagai tujuan, padahal

hal tersebut berlawanan dari jiwa undang-undang sebenarnya.

3)Kerahasiaan juga sebagai bentuk dari skema ini dimana umumnya para

konsultan yang ditunjuk perusahaan untuk mengurus pajak menunjukkan

alat atau cara untuk melakukan tax avoidance dengan syarat wajib pajak

menjaga kerahasiaannya sedalam mungkin (Council of Executive Secretaries

of Tax Organization, 1991).

Tax avoidance tentunya menimbulkan biaya. Beberapa biaya yang harus

ditanggung yaitu pengorbanan waktu dan tenaga untuk melakukan tax avoidance,

serta adanya risiko yang ditimbulkan jika tindakan tax avoidance terungkap.

20

terlihat, yaitu hilangnya reputasi perusahaan yang dapat berakibat pada

kelangsungan usaha jangka panjang perusahaan (Armstrong et al., 2012).

2.1.3 Karakteristik Eksekutif

Setiap pimpinan perusahaan memiliki karakteristik yang mempengaruhinya

dalam pengambilan keputusan. Dyreng et al. (2010) menguji 908 sampel

pimpinan perusahaan yang tercatat di ExecuComp untuk menunjukkan apakah

individu Top Executive memiliki pengaruh terhadap tax avoidance perusahaan,

dan memperoleh hasil bahwa pimpinan perusahaan secara individu memiliki

peran yang signifikan terhadap tingkat tax avoidance perusahaan. Low (2006)

menyebutkan setiap individu eksekutif memiliki salah satu dari dua karakteristik

yaitu sebagai pengambil risiko (risk taker) atau penghindar risiko (risk averse).

Eksekutif yang memiliki karakteristik risk taker adalah eksekutif yang lebih

berani dalam mengambil keputusan bisnis. Eksekutif ini berani memanfaatkan

setiap peluang yang ada sekalipun peluang tersebut memiliki risiko yang cukup

tinggi, misalnya melakukan pembiayaan dari hutang (Lewellen dalam Budiman

dan Setiyono, 2012). Hal ini dilakukan supaya perusahaan tumbuh lebih cepat,

walaupun pembiayaan yang terlalu tinggi dari hutang dapat menimbulkan risiko

kebangkrutan bagi perusahaan. Fokus utama eksekutif ini adalah pencapaian hasil

atau memaksimalkan nilai perusahaan.

Sebaliknya, eksekutif yang bersifat risk averse kurang menyukai risiko,

sehingga dalam mengambil keputusan bisnis eksekutif ini akan lebih memilih

keputusan bisnis yang tidak mengakibatkan risiko besar. Fokus utama eksekutif

21

peluang yang ada dan memilih peluang bisnis yang tidak akan menimbulkan

risiko tinggi.

Karakter risk taker atau risk averse seorang pimpinan perusahaan tercermin

dari besar kecilnya risiko perusahaan (Budiman dan Setiyono, 2012). Semakin

tinggi risiko suatu perusahaan maka eksekutif cenderung bersifat risk taker.

Sebaliknya, semakin rendah risiko perusahaan maka eksekutif akan cenderung

bersifat risk averse. Hartono (2008) menyebutkan risiko memiliki kaitan dengan

return yang diperoleh perusahaan, bahwa risiko merupakan penyimpangan atau

deviasi dari outcome yang diterima dengan yang diekspektasi. Oleh karena itu,

dapat diartikan bahwa semakin besar deviasi antara outcome yang diterima

dengan diekspektasikan mengindikasikan semakin besar pula risiko yang ada

(Swingly, 2014).

Senada dengan Hartono (2008), Paligorova (2010) mengartikan risiko

perusahaan sebagai penyimpangan atau deviasi standar dari earning baik

penyimpangan yang bersifat kurang dari yang direncanakan (downside risk) atau

mungkin lebih dari yang direncanakan (upside potential), semakin besar deviasi

earning perusahaan mengindikasikan semakin besar pula risiko perusahaan yang

ada. Tinggi rendahnya risiko perusahaan akan mengindikasikan eksekutif

termasuk risk taker atau risk averse.

2.1.4 Kepemilikan Keluarga

Indonesia merupakan salah satu negara berkembang yang perusahaannya

masih dominan dikendalikan oleh kepemilikan keluarga. Fama dan Jensen dalam

22

lebih efisien daripada perusahaan yang dimiliki publik karena biaya pengawasan

yang dikeluarkan atau monitoring cost-nya lebih kecil. Menurut Lei dan Song

dalam Putri (2014), perusahaan yang mempunyai kepemilikan keluarga atau salah

satu anggota keluarganya menduduki dewan direksi maka memiliki corporate

governance index yang buruk, hal ini disebabkan adanya keinginan dari dewan

direksi yang memiliki kepemilikan keluarga untuk lebih memperhatikan

kepentingan sendiri.

Perusahaan yang dikendalikan keluarga lebih efisien karena memiliki

masalah agensi lebih kecil akibat berkurangnya konflik antara principal dan

agent, maka pada perusahaan dengan kepemilikan keluarga tinggi, tindakan

manajemen yang oportunis dapat dibatasi (Siregar dan Utama, 2005). Dalam

sebuah usaha keluarga, anggota keluarga secara ekonomis tergantung kepada yang

lain dan bisnisnya secara strategis dihubungkan pada kualitas hubungan keluarga.

Hal itu juga menggabungkan sebuah rentang situasi mulai dari perusahaan

keluarga generasi tunggal suami dan istri, anak, dan keponakan. Susanto et al.

(2007) menyebutkan bahwa suatu organisasi dapat dinamakan perusahaan

keluarga apabila paling sedikit ada keterlibatan dua generasi dalam keluarga itu

dan mereka mempengaruhi kebijakan perusahaan.

Beberapa tahun terakhir, banyak definisi perusahaan keluarga yang

disampaikan. Kebanyakan dari usulan definisi tersebut berfokus pada beberapa

faktor yang melingkupi perusahaan keluarga seperti kepemilikan, kendali,

manajemen, dan keinginan untuk melestarikan suksesi antar generasi atau

23

Morck dan Yeung dalam Fitri (2012) mendefinisikan perusahaan keluarga

sebagai perusahaan yang dijalankan berdasarkan keturunan atau warisan dari

orang-orang yang sudah lebih dulu menjalankannya atau oleh keluarga yang

secara terang-terangan mewariskan perusahaannya kepada generasi selanjutnya.

Bernard dalam Hidayanti (2013) mengemukakan bahwa perusahaan keluarga

dikendalikan oleh anggota keluarga tunggal khususnya dalam proses pengambilan

keputusan bisnis yang penting. Lebih lanjut Carsrud (1994:40) menjelaskan

bahwa perusahaan keluarga adalah perusahaan yang benar-benar dimiliki oleh

keluarga dari pembuatan dan pengambilan kebijakan perusahaan didominasi oleh

anggota "emotional kinship group". Hal ini berarti suatu perusahaan keluarga

memiliki dominasi anggota keluarga yang termasuk dalam kelompok yang

mempunyai pertalian keluarga secara emosional dan terlihat secara kasat mata.

Arifin (2003), mendefinisikan kepemilikan keluarga sebagai individu dan

perusahaan yang kepemilikannya tercatat (kepemilikan > 5% wajib dicatat), yang

bukan perusahaan publik, negara institusi keuangan, dan publik (individu yang

kepemilikannya tidak wajib dicatat). Selain itu, Claessens et al.(2000) serta

Faccio dan Lang (2002) dalam Siregar (2007), mengidentifikasi keluarga

berdasarkan kesamaan nama belakang dan hubungan perkawinan. Sebagai

ilustrasi dari kepemilikan keluarga adalah sebagai berikut.

Tn. A 15% Tn. B 20%

24

Dari komposisi kepemilikan tersebut, kepemilikan keluarga adalah 60% (Tn. A +

Tn. B + Perusahaan Lokal C + Perusahaan Lokal D).

Kepemilikan saham oleh keluarga dalam suatu perusahaan merupakan

pemegang saham khusus yang memiliki struktur insentif unik (Sirait dan Martani,

2014). Pemilik saham keluarga berbeda dengan pemegang saham biasa berkenaan

dengan dua karakteristik yaitu perhatian keluarga pada kemampuan perusahaan

bertahan dalam jangka panjang dan reputasi keluarga dan perusahaan.

Karakteristik pertama, keluarga peduli pada kemampuan perusahaan bertahan

pada jangka panjang. Kepedulian ini timbul karena umumnya pemilik saham

keluarga tidak mendefinisikan portofolionya dan ingin mewariskan perusahaan

tersebut kepada keturunannya. Karakteristik kedua, perusahaan yang dimiliki

keluarga lebih peduli pada reputasi keluarga dan perusahaan, karena terkait

dengan kelangsungan jangka panjang perusahaan.

Pada perusahaan keluarga, pihak eksternal akan berhadapan dengan

pengelolaan perusahaan yang sama dalam jangka panjang. Pihak eksternal akan

berasumsi pengelola perusahaan bertindak konsisten di masa depan, sehingga jika

perusahaan melakukan suatu tindakan yang merusak reputasi keluarga, maka

pihak eksternal akan beranggapan perusahaan dapat melakukan tindakan tersebut

kembali karena pengelola perusahaan tidak berubah.

2.2 Rumusan Hipotesis Penelitian

2.2.1 Pengaruh Karakteristik Eksekutif pada Tax Avoidance

Berdasarkan teori akuntansi positif, periode akuntansi yang digunakan oleh

25

kebebasan untuk memilih salah satu alternatif prosedur yang tersedia untuk

meminimumkan biaya kontrak dan memaksimumkan nilai perusahaan. Kebebasan

itulah yang menjadi salah satu faktor yang mendorong eksekutif perusahaan untuk

melakukan tindakan untuk meminimumkan jumlah pajak yang harus dibayar atau

dengan kata lain melakukan tax avoidance.

Low (2006) menyebutkan setiap individu eksekutif memiliki salah satu dari

dua karakteristik yaitu risk taker dan risk averse. Karakter risk taker adalah

eksekutif yang lebih berani dalam mengambil keputusan bisnis. Eksekutif dengan

karakter ini berani memanfaatkan setiap peluang yang ada sekalipun peluang

tersebut memiliki risiko yang cukup tinggi. Sebaliknya, karakter risk averse

kurang menyukai risiko, sehingga dalam mengambil keputusan bisnis eksekutif

ini akan lebih memilih keputusan bisnis yang tidak mengakibatkan risiko besar.

Penelitian yang dilakukan Budiman dan Setiyono (2012) membuktikan

bahwa semakin risk taker seorang eksekutif maka akan semakin tinggi tingkat tax

avoidance yang diindikasikan dengan Cash Effective Tax Rate (CETR) yang

menurun. Hasil penelitian tersebut sejalan dengan penelitian yang dilakukan

Carolina dkk. (2014) yang berkesimpulan bahwa semakin tinggi nilai risiko

perusahaan berarti semakin bersifat risk taker eksekutif tersebut, sebaliknya nilai

risiko perusahaan yang rendah menunjukkan eksekutif perusahaan bersifat risk

averse. Berdasarkan alasan tersebut, dapat dikembangkan hipotesis sebagai

berikut.

26

2.2.2 Pengaruh Kepemilikan Keluarga pada Tax Avoidance

Dalam perusahaan keluarga, terdapat masalah keagenan yang unik yaitu

konflik yang lebih besar antara pemegang saham mayoritas dengan pemegang

saham minoritas, dan konflik yang lebih kecil antara pemilik dan manajer.

Kehadiran pendiri perusahaan sebagai pemegang saham mayoritas dalam

perusahaan keluarga berdampak pada tax avoidance perusahaan (Chen et al.,

2010). Fenomena di Indonesia sendiri menunjukkan bahwa sebagian besar

perusahaan yang struktur kepemilikannya terkonsentrasi pada keluarga cenderung

melakukan aggressive tax avoidance.Salah satu contohnya adalah kasus PT.

Asian Agri, yang sebagian besar kepemilikannya di miliki oleh keluarga Tanoto,

kasus lainnya adalah PT. Kaltim Prima Coal (KPC)serta PT Bumi

Resources(BUMI) yang sebagian besar kepemilikannya di miliki oleh keluarga

Bakrie (Rusdyi dan Martani, 2014).

Chen et al. (2010) menguji sampel perusahaan-perusahaan yang terdaftar di

S&P 1500 Index di Amerika Serikat dan mendapatkan hasil bahwa tingkat

keagresifan pajak perusahaan keluarga lebih kecil daripada perusahaan

non-keluarga, atau dapat dikatakan perusahaan keluarga memiliki tingkat tax

avoidance yang lebih rendah dibandingan perusahaan non-keluarga. Serupa

dengan hasil penelitian yang diperoleh Rusdyi dan Martani (2014), bahwa di

Indonesia perusahaan keluarga memiliki aggresive tax avoidanceyang lebih kecil

dari perusahaan non-keluarga.Namun berbeda dengan penelitian yang dilakukan

Sari (2010) pada perusahaan di Indonesia yang menunjukkan hasil bahwa

27

lebih tinggi daripada perusahaan non-keluarga. Penelitian yang dilakukan Sirait

dan Martani (2014) juga mendapatkan hasil yang senada, bahwa perusahaan

dengan kepemilikan keluarga lebih menghindari pajak dibandingkan perusahaan

non-keluarga. Berdasarkan fenomena dan penelitian sebelumnya, dapat

dikembangkan hipotesis sebagai berikut.