LAMPIRAN

Lampiran 1

Daftar Perusahaan Yang Memenuhi Kriteria

127 DVLA Darya Varia Laboratoria Tbk √ √ √ x -

Penghindaran Pajak, Karakter Eksekutif, Karaktristik Perusahaan,

Kepemilikan Keluarga dan Dimensi Tata Kelola Perusahaan

Lampiran 3

HASIL PERHITUNGAN SPSS

1. Hasil Uji Statistik Deskriptif

Descriptive Statistics

Sumber: Hasil penelitian, 2016 (data diolah)

2. Hasil Uji Asumsi Klasik

2.1 Hasil Uji Normalitas

Sumber: Hasil penelitian, 2016 (data diolah)

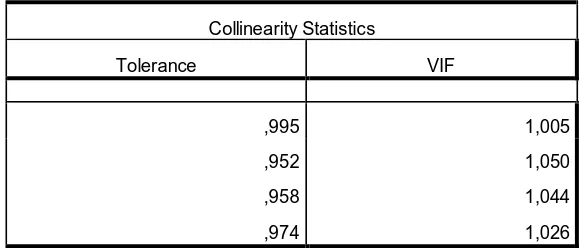

2.2 Hasil Uji Multikolinearitas

Sumber: Hasil penelitian, 2016 (data diolah)

Collinearity Statistics

Tolerance VIF

,995 1,005

,952 1,050

,958 1,044

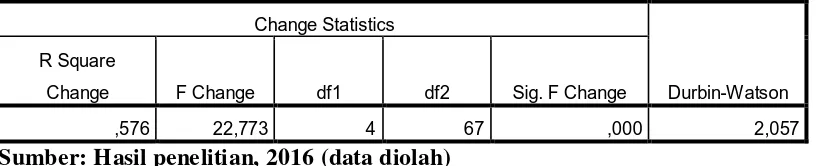

2.3 Hasil Uji Autokorelasi

Change Statistics

Durbin-Watso

n R Square

Chang

e F Change df1 df2 Sig. F Change

,576 22,773 4 67 ,000 2,057

a. Predictors: (Constant), karakter_eksekutif, karakteristik_perusahaan, kepemilikan_keluarga, dimensi_tata_kelola_perusahaan

b. Dependent Variable: penghindaran_pajak

Sumber: Hasil penelitian, 2016 (data diolah)

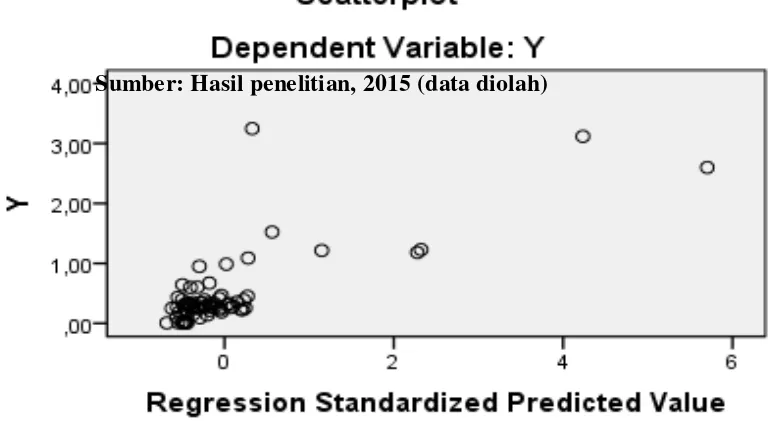

2.4 Hasil Uji Heterokedastisitas

3. Hasil Analisis Regresi

Sumber: Hasil penelitian, 2016 (data diolah)

4. Hasil Uji Hipotesis

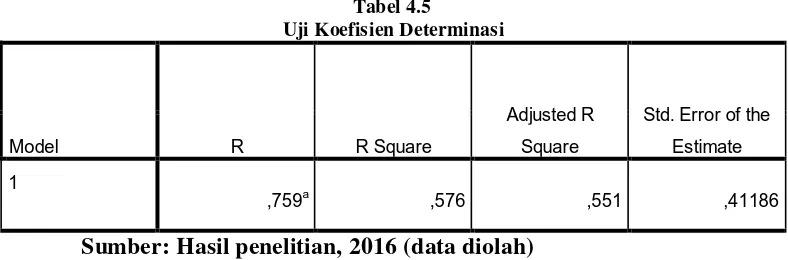

4.1 Hasil Uji Koefisien Determinasi

Uji Koefisien Determinasi

a. Predictors: (Constant), karakter_eksekutif, karakteristik_perusahaan, kepemilikan_keluarga, dimensi_tata_kelola_perusahaan

b. Dependent Variable: penghindaran_pajak Sumber : output SPSS, diolah peneliti 2016

4.2 Hasil Uji Simultan (F test)

a. Dependent Variable: Y

4.3 Hasil Uji parsial (t test)

Model

Unstandardized Coefficients

Standardized

Coefficients

t Sig.

B Std. Error Beta

1 (Constant) -1,057 ,995 -1,062 ,292

X1 1,998 ,157 ,738 9,264 ,000

X2 ,049 ,035 ,113 1,385 ,171

X3 ,212 ,196 ,088 1,082 ,283

X4 -,099 ,121 -,066 -,819 ,416

DAFTAR PUSTAKA

Annisa, N. A., 2012, Pengaruh Corporate Governance terhadap Tax avoidance, Jurnal Akuntansi dan Auditing, Vol. 8, No. 2, Mei:123-132.

Budiman, J., 2012, Pengaruh Karakter Eksekutif terhadap Penghindaran Pajak (Tax avoidance),Simposium NasionalAkuntansi XV, Banjarmasin, September.

Chasbiandani, T., 2012, Pengaruh Tax avoidance Jangka Panjang Terhadap Nilai Perusahaan, Simposium Nasional Akuntansi XV,Banjarmasin, September.

Daniri, M. A., 2005, GCG: Konsep dan Penerapannya di Indonesia. Jakarta: Ray Indonesia.

De Angelo, L. E., 1981, Auditor Size and Audit Quality, Journal of Accounting and Economics. Vol. 3, No. 3, Juli:183-199.

Dewi, Ni Nyoman Kristiana ; I Ketut Jati. 2014. Pengaruh Karakter Eksekutif, Karakteristik Perusahaan dan Dimensi Tata Kelola Perusahaan Yang Baik Pada Tax avoidance Di Bursa Efek Indonesia. E-Jurnal. Fakultas Ekonomi Dan Bisnis, Universitas Udayana, Bali.

Endrianto, W., 2010, Analisa Pengaruh Penerapan Basel dan Good Corporate Governance Terhadap Manajemen Risiko Pada PT.Bank Negara Indonesia (Persero) Tbk., Tesis Dipublikasikan,Depok: Fakultas Ekonomi Program Studi Magister AkuntansiUniversitas Indonesia.

Ghozali, I., 2011, Aplikasi Analisis Multivariate dengan program IBM SPSS 19, Semarang: Badan Penerbit Universitas Diponegoro.

Hardiningsih, P., dan R. M. Oktaviani, 2012, Determinasi Kebijakan Hutang (dalam Agency Theory dan Pecking Order Theory),Dinamika Akuntansi, Keuangan dan Perbankan, Vol. 1, No. 1,Mei: 11-24.

Kopong, Yeny ; Musrifah. 2014. Pengaruh Karakteristik Kepemilikan Dan Reformasi Perpajakan Terhadap Tindakan Pajak Agresif Dengan Profitabilitas Sebagai Variabel Moderating Pada Perusahaan Manufaktur Yang Terdaftar di Bursa Efek Indonesia Tahun 2008-2012. Seminar dan Konferensi Nasional 2014. Fakultas Ekonomi, Universitas Negeri Jakarta.

Marbeya, N. P. E., dan A. Suaryana, 2009, Pengaruh Pemoderasi Pertumbuhan Laba terhadap Hubungan antara UkuranPerusahaan, Debt to Equity Ratio dengan Profitabilitas padaPerusahaan Perbankan yang terdaftar di Bursa Efek JakartaAUDIT Jurnal Akuntansi dan Bisnis, Vol. 4, No. 1, Januari: 116.

Meilinda, M., 2013, Pengaruh Corporate Governance terhadap Manajemen Pajak, Skripsi Dipublikasikan, Semarang: FakultasEkonomika dan Bisnis Universitas Diponegoro.

Nuratama, I.P., 2011, Pengaruh Tenur Dan Reputasi Kantor Akuntan Publik Pada Kualitas Audit Dengan Komite Audit SebagaiVariabel Moderasi, Tesis Dipublikasikan, Denpasar: ProgramMagister Universitas Udayana.

Permanasari, W. I., 2010, Pengaruh Kepemilikan Manajemen, Kepemilikan Institusional, dan Corporate Social Responsibilityterhadap Nilai Perusahaan, Skripsi Dipublikasikan, Semarang:Fakultas Ekonomika dan Bisnis Universitas Diponegoro.

Perwitasari, A. S., 2013, Giliran Penunggak Pajak Pertambangan yangDiincar, (htpp://www.kompas.com, diunduh 7 Agustus 2013).

Prayogo, Kosyi Hadi. 2015. Faktor-faktor Yang Berpengaruh Terhadap Penghindaran Pajak. Skripsi. Fakultas Ekonomika dan Bisnis, Universitas Diponegoro, Semarang.

Prakosa, Kesit Bambang. 2014. Pengaruh Profitabilitas, Kepemilikan Keluarga dan CorporateGovernance Terhadap Penghindaran Pajak Di Indonesia. Simposium Nasional Akuntansi XVII, Lombok, September.

Republik Indonesia, 2003, UU Nomor 17 tentang Keuangan Negara.

Stiglitz, Joseph E.. 1986. The General Theory of Tax avoidance. Working Paper. Cambridge.

Supadmi, N. L., 2009, Meningkatkan Kepatuhan Pajak Melalui Kualitas Pelayanan, AUDIT Jurnal Akuntansi dan Bisnis, Vol. 4,No. 2, Juli: 214-219.

Surbakti, T. A. V., 2012, Pengaruh Karakteristik Perusahaan dan Reformasi Perpajakan terhadap Penghindaran Pajak diPerusahaan Manufaktur yang Terdaftar di Bursa Efek IndonesiaTahun 2008-2009, Skripsi Dipublikasikan, Depok: FakultasEkonomi Program Studi Akuntansi Universitas Indonesia.

Waluyo, 2013, Perpajakan Indonesia, Jakarta: Salemba Empat.

BAB III

METODE PENELITIAN

3.1 Jenis Penelitian

Penelitian ini merupakan penelitian Kausal-Komparatif, yaitu penelitian yang meneliti pengaruh dari beberapa variabel terhadap variabel lain atau memiliki masalah berupa sebab akibat antara dua variabel atau lebih. Penelitian ini merupakan penelitian kuantitatif karena pengujiannya menggunakan data berupa angka dan diolah dengan prosedur statistik (Erlina, 2011: 12). Penelitian ini bertujuan untuk mengetahui apakah terdapat pengaruh yang signifikan antara karakter eksekutif, karakteristik perusahaan, kepemilikan keluarga dan dimensi tata kelola perusahaan terhadap tax avoidance pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia pada periode 2012-2014.

3.2 Definisi Operasional

3.2.1 Variabel Dependen

3.2.1.1 Penghindaran Pajak (Tax avoidance)

Penghindaran pajak (tax avoidance) merupakan usaha untuk mengurangi, atau bahkan meniadakan hutang pajak yang harus dibayar perusahaan dengan tidak melanggar undang-undang yang ada. Pengukuran Tax avoidance dalam penelitian ini menggunakan model Cash Effective Tax Rate (CETR) yang diharapkan mampu mengidentifikasi keagresifan perencanaan pajak perusahaan yang dilakukan menggunakan perbedaan tetap maupun perbedaan temporer (Chen et al. 2010) dengan rumus sebagai berikut:

CETR = ���������� �����

���� ������� �����

3.2.2 Variabel Independen

3.2.2.1 Karakter Eksekutif

Karakter eksekutif dapat dihitung menggunakan rumus :

Keterangan :

E = EBITDA/total aset

EBITDA = EBIT (laba sebelum pajak) + Depreciation + Amortization T = Jumlah Sampel

3.2.2.2 Karakteristik Perusahaan

logaritma natural dari nilai buku total nilai aset perusahaan (Gupta dan Newberry, 1997)

SIZE = ln (Total Aset)

3.2.2.3 Kepemilikan Keluarga

Penelitian ini menggunakan definisi kepemilikan keluarga yang digunakan oleh Arifin (2003), yaitu semua individu dan perusahaan yangkepemilikannya tercatat (kepemilikan > 5% wajib dicatat), yang bukan perusahaanpublik, negara, institusi keuangan, dan publik (individu yang kepemilikannya tidakwajib dicatat). Kepemilikan keluarga dapat dilihat pada modal saham yang ada di laporan keuangan.

Kepemilikan Keluarga = ����� ℎ��ℎ�� ���� �������� ��������

����� ℎ��ℎ�� ���� �������

3.2.2.4 Dimensi Tata Kelola Perusahaan

Tabel 3.1

Definisi Operasional Variabel Penelitian

No Variabel Definisi Indikator Skala

1 atau tata kelola yang

baik

1 = ada komite audit

0 = tidak ada komite audit Dummy

3.3 Populasi dan Sampel Penelitian

3.3.1 Populasi

perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia (BEI) selama tahun 2012-2014. Data diperoleh melalui

3.3.2 Sampel

Pemilihan sampel dilakukan dengan cara purposive sampling, yaitu salah satu teknik pengambilan sampel non probability sampling dengan cara pengambilan sampel yang pada prinsipnya menggunakan pertimbangan tertentu yang digunakan peneliti, dengan kriteria sebagai berikut:

1. Semua perusahaan yang termasuk dalam kelompok perusahaan manufaktur yang terdaftar di BEI, dan tidak mengalami delisting selama periode penelitian.

2. Perusahaan manufaktur yang mempublikasikan annual report perusahaan berturut-turut dari tahun 2012-2014

3. Menerbitkan laporan keuangan auditan (laporan auditor independen, neraca, laporan laba rugi, laporan arus kas, perubahan ekuitas, dan catatan atas laporan keuangan) selama tahun 2012-2014 dalam nilai rupiah,melalui website www.idx.co.id atau pada website masing-masing perusahaan

4. Perusahaan manufaktur yang memiliki kepemilikan keluarga

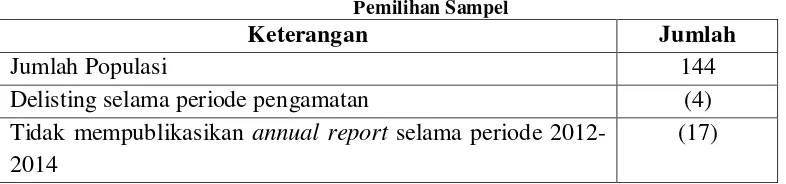

Tabel 3.2 Pemilihan Sampel

Keterangan Jumlah

Jumlah Populasi 144

Delisting selama periode pengamatan (4)

Tidak mempublikasikan annual report selama periode 2012-2014

Tidak menerbitkan laporan keuangan dengan menggunakan satuan mata uang Rupiah

(8)

Tidak memiliki kepemilikan keluarga (91)

Sampel terpilih Tahun Pengamatan

24 3

Jumlah sampel yang diamati 72

Tabel 3.3

Daftar Perusahaan Yang Menjadi Sampel

No Kode Nama Perusahaan

1 TOTO Surya Toto Indonesia Tbk 2 ALKA Alaska Industrindo Tbk

3 INAI Indal Alumanium Industry Tbk 4 JPRS Jaya Pari Steel Tbk

5 DPNS Duta Pertiwi Nusantara Tbk 6 ETWA Eterindo Wahanatama Tbk 7 INCI Intan Wijaya Internasional Tbk 8 FPNI Titan Kimia Nusantara Tbk 9 CPIN Charoen Pokphand Indonesia Tbk 10 TIRT Tita Mahakam Resources Tbk 11 ALDO Alkindo Naratam Tbk

12 BRAM Indo Kordsa Tbk 13 NIPS Nippres Tbk

14 INDR Indo Rama Synthetic Tbk 15 ESTI Evershine Textile Industry Tbk 16 SSTM Sun Son Textile Manufacture Tbk

17 SCCO Supreme Cable Manufacturing and Commerce Tbk 18 ALTO Tri Banyan Tirta Tbk

19 MYOR Mayora Indah Tbk

20 PSDN Prashida Aneka Niaga Tbk 21 STTP Siantar Top Tbk

22 ULTJ Ultrajaya Milk Industry Entrading Company Tbk 23 GGRM Gudang Garam Tbk

24 TCID Mandom Indonesia Tbk

3.4 Jenis dan Sumber Data

penghindaran pajak, karakter eksekutif, karakteristik perusahaan, kepemilikan keluarga dan dimensi tata kelola perusahaan yang diperoleh dari website BEI informasi ekonomi dan keuangan. Data lainnya diperoleh dari jurnal, buku, dan sumber-sumber literatur lainnya yang memberikan informasi yang dibutuhkan dalam penelitian ini.

3.5 Metode Analisis Data

Data yang terdapat dalam penelitian ini akan diuji dan dianalisis dengan metode analisis statistik, yaitu :

3.5.1 Analisis Statistik Deskriptif

Analisis statistik deskriptif adalah teknik deskriptif yang memberikan informasi mengenai data yang dimiliki dan tidak bermaksud menguji hipotesis (Nurgiyantoro et al., 2004). Analisis statistik deskriptif yang dilakukan dalam penelitian ini berupa pengumpulan data-data yang diperoleh dari laporan keuangan perusahaan yang terdaftar di Bursa Efek Indonesia dari tahun 2009 sampai dengan tahun 2013.

3.5.2 Uji Asumsi Klasik

Uji asumsi klasik bertujuan untuk mengetahui kelayakan penggunaan model regresi dalam penelitian ini. Uji asumsi klasik tersebut terdiri dari uji normalitas, uji multikolinieritas, uji autokorelasi dan uji heteroskedastisitas.

Tujuan dari uji normalitas data adalah untuk menguji kenormalan distribusi data dalam model regresi pada variabel penganggu atau variabel residual (Ghozali, 2009). Pengujian ini bertujuan menguji apakah dalam mode l regresi, variabel dependen dan independen memiliki distribusi normal. Pengujian terhadap normalitas data menggunakan uji Kolmogrov Smirnov, dengan membandingkan nilai p value dengan tingkat signifikansi 5%. Jika p value > 5% maka data berdistribusi normal.

3.5.2.2 Uji Multikolinearitas

Multikolinieritas merupakan uji yang digunakan dengan tujuan menguji apakah model regresi terdapat korelasi antar variabel independen (Ghozali, 2009). Tidak adanya korelasi antar variabel independen menunjukkan model regresi yang baik. Problem multikolinieritas terjadi ketika ada hubungan korelasi antar variabel independen.

Untuk membantu penghitungannya maka digunakan SPSS 16 sebagai alat bantu penilaian tolerance dan Variance Inflation Factor (VIF). Pengukuran terhadap variabilitas variabel independen yang terpilih yang tidak dijelaskan oleh variabel indepenen lainnya menggunakan fungsi tolerance. Nilai tolerance yangrendah maka sama dengan nilai VIF tinggi karena nilai tolerance berbanding terbalik terhadap VIF (VIF=1/tolerance).

3.5.2.3 Uji Autokorelasi

Uji Autokorelasi bertujuan untuk mengetahui ada tidaknya korelasi antara residual pada suatu pengamatan dengan pengamatan yang lain dalam model. Autokorelasi muncul karena observasi yang berurutan sepanjang waktu berkaitan satu sama lainnya. Masalah ini timbul karena residual tidak bebas dari satu observasi ke observasi lainnya. Hal ini sering ditemukan pada data runtut waktu (time series).

Kesimpulan ada tidaknya autokorelasi didasarkan pada ; Jika nilai Durbin-Watson berada range nilai Du hingga (4-Du) maka ditarik kesimpulan bahwa model tidak terdapat autokorelasi (Wibowo, 2012:102). Menurut Ghozali (2006:99) Model regresi yang baik adalah regresi yang bebas dari autokorelasi.

3.5.2.4 Uji Heteroskedastisitas

Uji heteroskedasitas digunakan untuk melihat apakah spesifikasi model yang digunakan sudah benar atau tidak sehingga diperoleh informasi apakah fungsi yang digunakan sebaiknya memiliki bentuk linier, kuadrat atau kubik. Pengujian yang digunakan adalah menggunakan grafik scatterplot. Grafik scatterplot ini dihasilkan dengan menggunakan program aplikasi SPSS 16. Pola

3.5.3 Uji Regresi

Dalam penelitian ini, metode analisis regresi yang digunakan adalah analisis regresi berganda. Analisis regresi berganda (multiple regression analysis) digunakan untuk menguji pengaruh variabel independen karakter eksekutif, karakteristik perusahaan, kepemilikan perusahaan dan dimensi tata kelola perusahaan dengan variabel dependen penghindaran pajak (tax avoidance). Dengan kata lain, analisis ini bertujuan untuk meneliti pengaruh variabel bebas terhadap variabel terikat serta menunjukkan arah hubungan variabel-variabel tersebut.

Model analisis regresi berganda dalam penelitian ini adalah: Y = α +β1X1+ β2X2+ β3X3+ β4X4 + e

Keterangan:

Y = Penghindaran Pajak

α = konstanta

β1, β2, β3, β4 = Koefisien regresi X1 = karakter eksekutif

X2 = karakteristik perusahaan

X3 = kepemilikan keluarga

X4 = dimensi tata kelola perusahaan

3.5.4 Uji Hipotesis

3.5.4.1 Koefisien Determinasi (R2)

Analisis ini digunakan untuk mengetahui hubungan antara dua atau lebih variabel independen (X1, X2,…Xn) terhadap variabel dependen (Y) secara

serentak. nilai R berkisar antara 0 sampai 1, nilai semakin mendekati 1 berarti hubungan yang terjadi semakin kuat, sebaliknya nilai semakin mendekati 0 maka hubungan yang terjadi semakin lemah. Koefisien korelasi dikatakan rendah jika nilai R dibawah 0,40, dikatakan sedang jika nilai R 0,40 – 0,60, dan dikatakan kuat jika nilai R berada di atas 0,60.

Koefisien determinasi (R2) bertujuan untuk mengukur seberapa jauh kemampuan model dalam menerangkan variasi variabel dependen. Nilai koefisien determinasi adalah antara nol dan satu. Nilai yang mendekati satu berarti variabel-variabel independen memberikan hampir semua informasi yang dibutuhkan untuk memprediksi variabel dependen dan sebaliknya jika mendekati nol (Ghozali, 2005). Kelemahan mendasar penggunaan koefisien determinasi adalah bias terhadap jumlah variabel independen yang dimasukkan ke dalam model. Setiap tambahan satu variabel independen, maka nilai R2 pasti meningkat tidak peduli apakah variabel tersebut berpengaruh secara signifikan terhadap variabel dependen (Ghozali, 2005).

3.5.4.2 Uji Signifikansi Simultan (Uji F)

1) Jika nilai signifikansi F > tingkat signifikansi 0,05 maka tidak ada pengaruh sigifikan dari variabel independen secara bersama-sama terhadap variabel dependen.

2) Jika nilai signifikansi F < tingkat signifikansi 0,05 maka ada pengaruh signifikan dari variabel independen secara bersama-sama terhadap variabel dependen.

Ketentuan lain dengan membandingkan F sebagai berikut:

1) Jika Fhitung ≤ Ftabel maka dapat disimpulkan bahwa secara bersama-sama

variabel independen tidak berpengaruh signifikan terhadap variabel dependen.

2) Jika Fhitung > Ftabel maka dapat dinyatakan bahwa secarasimultan variabel

independen berpengaruh signifikan terhadap variabel dependen

3.5.4.3 Uji Signifikansi Parsial (Uji t)

Uji t dilakukan untuk mengetahui apakah variabel-variabel independen secara parsial mempunyai pengaruh atau tidak terhadap dependen. Derajat signifikansi yang digunakan adalah 0,05. Berikut ini merupakan ketentuan dari uji t:

1) Jika nilai signifikansi t > 0,05 maka secara parsial variabel independen tidak memiliki pengaruh yang signifikan terhadap variabel dependen. 2) Jika nilai signifikansi t < 0,05 maka secara parsial variabel independen

1) Jika nilai thitung ≤ ttabel maka tidak ada pengaruh yang signifikan dari

variabel independen terhadap variabel dependen.

2) Jika nilai thitung> ttabel maka ada pengaruh yang signifikan dari variabel

BAB IV

HASIL PENELITIAN DAN PEMBAHASAN

4.1 Data Penelitian

Objek dalam penelitian ini adalah semua perusahaan manufaktur yang terdaftar Bursa Efek Indonesia (BEI) perode 2012-2014. Perusahaan yang dijadikan sampel dalam penelitian ini berjumlah 24 perusahaan, yang diperoleh berdasarkan purpose sampling. Berdasarkan kriteria yang telah ditetapkan, jumlah perusahaan yang menjadi sampel penelitian berjumlah 72 perusahaan untuk 3 tahun periode penelitian yaitu dari tahun 2012-2014.

Metode analisis data yang digunakan dalam penelitian ini adalah metode analisis statistik dengan menggunakan persamaan regresi linear berganda. Analisis data dimulai dengan mengolah data menggunakan Microsoft Excel, selanjutnya dilakukan pengujian asumsi klasik, pengujian regresi berganda, dan melakukan uji hipotesis. Pengujian ini menggunakan aplikasi statistik yaitu SPSS.

4.2 Analisis Hasil Penelitian

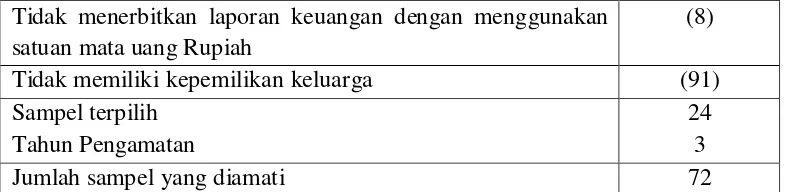

4.2.1 Analisis Statistik Deskriptif

dilakukan. Statistik deskriptif memberikan gambaran mengenai nilai maksimum, nilai minimum, nilai rata-rata (mean), serta standar deviasi. Gambaran data sampel penelitian berdasarkan statistik deskriptif sebagai berikut:

Tabel 4.1 Descriptive Statistics

Mean Std. Deviation N

Y ,4688 ,61458 72

X1 ,1153 ,31189 72

X2 27,9623 1,41719 72

X3 ,3167 ,25473 72

X4 1,0000 ,00000 72

Sumber: Hasil penelitian, 2016 (data diolah)

Berdasarkan hasil olahan data pada tabel diatas,dapat dijelaskan bahwa: 1. Variabel Penghindaran Pajak (Y).

Rata-rata dari penghindaran pajak adalah 0,4688 dengan standar deviasi sebesar 0,61458. Jumlah data yang digunakan adalah sebanyak 72 perusahaan

2. Variabel Karakter Eksekutif (X1).

3. Variabel Karakteristik Perusahaan (X2).

Rata-rata dari karakteristik perusahaan adalah 27,962 dengan standar deviasi sebesar 1,417.Jumlah data yang digunakan adalah sebanyak 72 perusahaan.

4. Variabel kepemilikan keluarga (X3).

Rata-rata dari kepemilikan keluarga adalah 0,316 dengan standar deviasi sebesar 0,254. Jumlah data yang digunakan adalah sebanyak 72 perusahaan.

5. Variabel Dimensi Tata Kelola Perusahaan (X4).

Rata-rata dari dimensi tata kelola perusahaan adalah 1 dengan standar deviasi sebesar 0. Jumlah data yang digunakan adalah sebanyak 72 perusahaan.

4.2.2 Uji Asumsi Klasik

Untuk menghasilkan suatu model regresi yang baik, analisis regresi memerlukan pengujian asumsi klasik sebelum melakukan pengujian hipotesis. Model regresi berganda harus memenuhi asumsi-asumsi yang ditetapkan agar menghasilkan nilai yang tidak biasa.

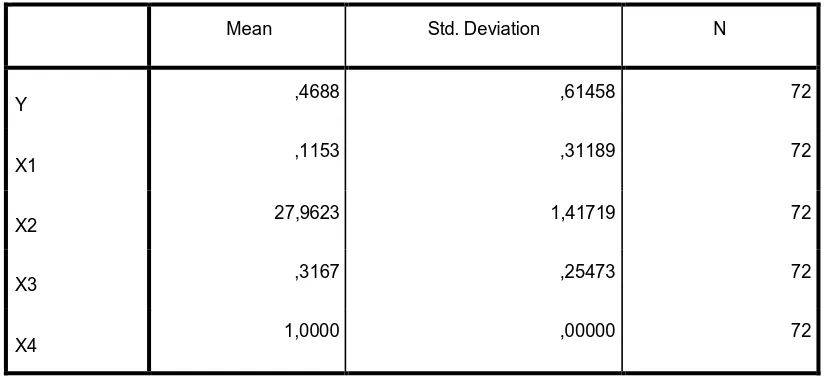

4.2.2.1 Uji Normalitas

Gambar 4.1 Grafik Histogram Sumber: Hasil penelitian, 2016 (data diolah)

Berdasarkan gambar diatas menunjukkan bahwa bentuk grafik yang berbentuk lonceng. Kurva yang memiliki bentuk seperti lonceng menunjukkan bahwa data terdistribusi secara normal. Berdasarkan hasil pengujian diatas, maka dapat disimpulkan bahwa data dalam penelitian terdistribusi secara normal, sehingga dapat dilanjutkan ke tahapan uji selanjutnya.

4.2.2.2 Uji Multikolinearitas

Berikut adalah hasil uji multikolinearitas

Tabel 4.2

Hasil Uji Multikolinearitas

Sumber: Hasil penelitian,2016 (data diolah)

Berdasarkan hasil uji tersebut, nilai tolerence dari masing-masing variabel independen lebih besar dari 0,10. Variabel karakter eksekutif menunjukkan nilai sebesar 0,995, karakteristik perusahaan menunjukan nilai sebesar 0,952, variabel kepemilikan keluarga sebesar 0,958, serta variabel dimensi tata kelola perusahaan sebesar 0,974.Nilai VIF dari masing-masing variabel independen kurang dari 10, variabel karakter eksekutif menunjukkan 1,005, karakteristik perusahaan 1,050, variabel kepemilikan keluarga sebesar 1,044 serta variabel dimensi tata kelola perusahaan sebesar 1,026. Berdasarkan nilai tersebut menunjukkan bahwa antara variabel independen dalam penelitian ini menunjukkan tidak terdapat gejala multikolinearitas.

4.2.2.3 Uji Autokorelasi

Uji autokorelasi bertujuan untuk menguji apakah didalam suatu model regresi linier terdapat korelasi antara kesalahan pengganggu pada periode t dengan kesalahan pengganggu pada periode t-1. Model regresi yang baik adalah yang bebas dari autokorelasi. Pendeteksian ada atau tidaknya autokorelasi

Collinearity Statistics

Tolerance VIF

,995 1,005

,952 1,050

,958 1,044

menggunakan uji Durbin-Watson (DW test). Ukuran yang digunakan adalah apabila nilai Durbin-Watson (DW) mendekati angka 2, maka dapat dikatakan bahwa data tersebut tidak memiliki autokorelasi, dan sebaliknya.

Tabel 4.3 Uji Autokorelasi

Change Statistics

Durbin-Watson R Square

Change F Change df1 df2 Sig. F Change

,576 22,773 4 67 ,000 2,057

Sumber: Hasil penelitian, 2016 (data diolah)

Berdasarkan tabel diatas, dapat dilihat bahwa nilai Durbin-Watson sebesar 2,057. Hal ini menunjukkan bahwa model regresi linear dalam penelitian ini tidak terjadinya autokorelasi, sehingga model regresi dalam penelitian ini masih layak digunakan.

4.2.2.4 Uji Heterokedastisitas

1. Jika di dalam grafik terdapat titik-titik yang membentuk pola tertentu yang teratur, bergelombang, menyebar atau menyempit maka dapat disimpulkan bahwa telah terjadi heterokedastisitas.

2. Jika titik-titik di dalam grafik tidak ada pola yang jelas, serta titik-titik tersebut menyebar maka dapat disimpulkan bahwa tidak terjadi heterokedastisitas.

Berikut ini adalah hasil pengolahan data untuk uji heterokedastisitas.

Sumber: Hasil penelitian, 2015 (data diolah)

Gambar 4.2

Pengujian Heterokedastisitas

Sumber: Hasil penelitian, 2016 (data diolah)

Berdasarkan hasil pengolahan data yang telah dilakukan, menunjukkan bahwa tidak terjadi heterokedastisitas pada model regresi, sebab dari gambar scatterplot tersebut, menunjukkan bahwa titik-titik menyebar acak dan tidak

Hal ini menunjukkan bahwa dengan tidak adanya gejala heterokedastisitas pada model regresi dapat digunakan untuk memprediksi variabel penghindaran pajak berdasarkan masukan variabel karakter eksekutif, karakteristik perusahaan, kepemilikan keluarga dan dimensi tata kelola perusahaan.

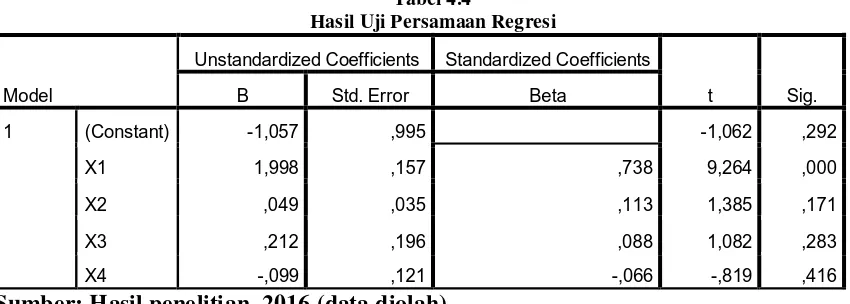

4.2.3 Analisis Regresi

Dari hasil pengujian asumsi klasik dapat disimpulkan bahwa modelregresi yang dipakai dalam penelitian ini telah memenuhi model estimasi yang Best Linear Unbiased Estimator (BLUE) dan selanjutnya dapat dianalisis regresi, yaitu dengan melakukan uji persamaan regresi dan melakukan pengujian hipotesis.

Tabel 4.4

Hasil Uji Persamaan Regresi

Model

Unstandardized Coefficients Standardized Coefficients

t Sig.

Sumber: Hasil penelitian, 2016 (data diolah)

Berdasarkan tabel diatas, maka model analisis regresi berganda antar variabel X dengan variabel Y dapat diformulasikan dalam model persamaan berikut:

Dari hasil persamaan regresi berganda tersebut, setiap varaiabel independen dapat diinterpretasikan pengaruhnya terhadap penghindaran pajak sebagai berikut:

1. Konstanta (α) sebesar -1,057 menunjukkan bahwa jika semua variabel nilainya sama dengan nol atau lebih kecil dari nol, maka penghindaran pajak adalah sebesar -1,057

2. Nilai koefisien regresi variabel karakter eksekutif (X1) sebesar 1,998. Hal ini menunjukkan apabila terjadi peningkatan variabel karakter eksekutif sebesar 1%, maka penghindaran pajak akan naik sebesar 1,998, dengan asumsi variabel lainnya dianggap tetap atau sama dengan nol. 3. Nilai koefisien regresi variabel karakteristik perusahaan (X2) sebesar

0,049.Hal ini menunjukkan apabila terjadi peningkatan variabel karakteristik perusahaan sebesar 1%, maka penghindaran pajak akannaik sebesar 0,049, dengan asumsi variabel lainnya dianggap tetap atau sama dengan nol.

4. Nilai koefisien regresi variabel kepemilikan keluarga (X3) sebesar 0,212. Hal ini menunjukkan apabila terjadi peningkatan variabel kepemilikan keluarga sebesar 1%, maka penghindaran pajak akan meningkat sebesar 0,212, dengan asumsi variabel lainnya dianggap tetap atau sama dengan nol.

akan menurun sebesar 0,099, dengan asumsi variabel lainnya dianggap tetap atau sama dengan nol.

4.2.4 Uji Hipotesis

4.2.4.1 Koefisien Determinasi (R2)

Nilai koefisien korelasi (R) menunjukkan seberapa besar korelasiatau hubungan antara variabel-variabel independen dengan variabel dependen. Koefisien korelasi dikatakan kuat apabila nilai R berada diatas 0,5 dan mendekati 1.

Koefisien determinasi (R2) dalam regresi linear berganda digunakan untuk mengetahui persentase sumbangan pengaruh variabel independen secara serentak terhadap variabel dependen. Nilai R square yang kecil menunjukkan masih terbatasnya kemampuan variabel-variabel independen dalam menjelaskan variabel dependen. Sebaliknya, jika nilai Rsquare yang mendekati satu, menunjukkan bahwa variabel-variabel independen dapat memberikan hampir semua informasi yang dibutuhkan untuk memprediksi variabel dependen. Rsquare memiliki kelemahan yaitu nilai Rsquare akan meningkat setiap ada penambahan variabel independen, tidak peduli apakah variabel tersebut memiliki pengaruh atau tidak. Dengan demikilan lebih baik menggunakan nilai Adjusted R Square.

Tabel 4.5

Sumber: Hasil penelitian, 2016 (data diolah)

Berdasarkan hasil pengujian yang dilakukan peneliti, pada tabel diatas dapat dilihat bahwa nilai koefisien korelasi sebesar 0,759a, yang berarti bahwa hubungan antara penghindaran pajak dengan variabel-variabel independen (karakter eksekutif, karakteristik perusahaan, kepemilikan keluarga, dan dimensi tata kelola perusahaan) tergolong sedang sebab nilai R berada antara 0,40 – 0,80. Nilai Adjusted R Square sebesar 0,551 atau (55,1%). Hal ini menunjukkan bahwa presentase sumbangan pengaruh variabel independen (karakter eksekutif, karakteristik perusahaan, kepemilikan keluarga, dan dimensi tata kelola perusahaan) terhadap variabel dependen (penghindaraan pajak) sebesar 55,1%, sedangkan sisanya sebesar 44,9% dipengaruhi atau dijelaskan oleh variabel lain yang tidak dimasukkan dalam model penelitian ini.

4.2.4.2 Uji Signifikansi Simultan (Uji F)

Untuk menguji apakah semua variabel independen mempunyai pengaruh secara bersama-sama terhadap variabel dependen sehingga perlu dilakukan uji F. Untuk melihat pengaruh tersebut, dilakukan dengan menilai perbandingan antara

ringkat signifikansi (α) sebesar 5% dan nilai signifikansi F. Apabila nilai sig F > 0,05, maka H0 diterima, yang berarti bahwa tidak terdapat pengaruh yang

dependen. Sebaliknya apabila nilai sig.F < 0,05, maka Ha diterima, yang berarti bahwa terdapat pengaruh yang signifikan secara simultan dari vaariabel-variabel independen terhadap variabel dependen.

Berikut adalah hasil uji variabel-variabel independen terhadap variable dependen secara simultan.

Tabel 4.6 Hasil Uji F

ANOVAa

Model Sum of Squares df Mean Square F Sig.

1

Regression 15,452 4 3,863 22,773 ,000b

Residual 11,365 67 ,170

Total 26,817 71

a. Dependent Variable: Y

b. Predictors: (Constant), X4, X1, X3, X2

Sumber: Hasil penelitian, 2016 (data diolah)

Pada tabel hasil uji F diatas, besar nilai F adalah 22,773 dengan signifikansi 0,000b. Nilai 22,773 > 2,34 dan nilai sig 0,000 <0,05. Berdasarkan hasil perbandingan tersebut, maka dapat disimpulkan bahwa variabel-variabel independen (karakter eksekutif, karakteristik perusahaan, kepemilikan keluarga, dan dimensi tata kelola perusahaan) secara simultan berpengaruh signifikan terhadap variabel dependen (penghindaran pajak).

4.2.4.3 Uji Signifikan Parsial (Uji t)

parsial terhadap variabel dependen, maka dilakukan perbandingan antara nilai

thitung dengan ttabel pada tingkat signifikansebesar 5% (α = 0,05).

Berikut ini hasil uji pengaruh variabel dependen dan independen secara parsial

Tabel 4.7

Sumber: Hasil penelitian, 2015 (data diolah)

Tabel diatas menunjukkan variabel karakter eksekutif memiliki thitung

sebesar 1,455 dannilai sig sebesar 0,000. Nilai thitung 9,264> ttabel 1,993 dan nilai

sig sebesar 0,000 < (α) 0,05 yang berarti bahwa variabel karakter eksekutif memberikan pengaruh yang signifikan terhadap penghindaran pajak. Oleh karena itu H1 “karakter eksekutif berpengaruh positif secara signifikan terhadap penghindaran pajak” diterima. Hasil ini menyatakan bahwa jika tingkat karakter eksekutif yang dilakukan perusahaan naik atau turun, maka akan berpengaruh terhadap penghindaran pajak.

Untuk variabel karakteristik perusahaan, nilai thitung sebesar 1,385 < ttabel

bahwa besar atau kecilnya tingkat karakteristik perusahaan tidak akan mempengaruhi penghindaraan pajak.

Untuk variabel kepemilikan keluarga, nilai thitung sebesar 1,082< 1,993

dan nilai sig sebesar 0,283> 0,05 sehingga dapat disimpulkan bahwa variabel kepemilikan keluarga tidak berpengaruh terhadap penghindaraan pajak. Dengan demikian, H3 ”kepemilikan keluarga berpengaruh positif terhadap penghindaran pajak” ditolak. Hasil ini menyatakan bahwa besar atau kecilnya jumlah kepemilikan keluarga tidak mempengaruhi penghindaran pajak.

Untuk variabel dimensi tata kelola perusahaan, nilai thitung sebesar -0,819

< ttabel1,993 dan nilai sig sebesar 0,416 > 0,05 sehingga dapat disimpulkan bahwa

variabel dimensi tata kelola perusahaan tidak berpengaruh terhadap penghindaraan pajak. Dengan demikian, H4 ”dimensi tata kelola perusahaan berpengaruh positif terhadap penghindaraan pajak” ditolak. Hasil ini menyatakan bahwa besar atau kecilnya jumlah kepemilikan keluarga tidak mempengaruhi penghindaraan pajak.

4.3 Interpretasi Hasil

4.3.1 Pengaruh Parsial

4.3.1.1 Karakter Eksekutif dengan Peghindaran Pajak

Variabel karakter eksekutif memiliki thitung sebesar 9,264dan nilai sig

sebesar 0,000. Nilai thitung 9,264 < ttabel 1,993 dan nilai sig sebesar 0,000 > (α) 0,05

bahwa karakter eksekutif berpengaruh positif secara signifikan terhadap penghindaran pajak diterima. Hasil ini menyatakan bahwa jika tingkat karakter eksekutif yang dilakukan perusahaan naik atau turun, maka akan berpengaruh terhadap penghindaran pajak.

4.3.1.2 Karakteristik Perusahaan dengan Penghindaran Pajak

Karakteristik perusahaan dengan penghindaran pajak. Untuk variabel karakteristik perusahaan, nilai thitung sebesar 0,049 < ttabel 1,993 dan nilai sig

sebesar 0,171 < 0,05 sehingga dapat disimpulkan bahwa variabel karakteristik perusahaan tidak berpengaruh signifikan terhadap penghindaran pajak. Dengan demikian, H2 yang menyatakan bahwa kaakteristik perusahaan berpengaruh positif terhadap penghindaran pajak ditolak. Hasil ini menyatakan bahwa besar atau kecilnya tingkat karakteristik perusahaan akan tidak mempengaruhi penghindaran pajak.

4.3.1.3 Kepemilikan Keluarga dengan Penghindaran Pajak

Kepemilikan keluarga dengan penghindaran pajak. Untuk variabel kepemilikan keluarga, nilai sebesar ttabel 1,082 < ttabel1,993 dan nilai sig sebesar

4.3.1.4 Dimensi Tata Kelola Perusahaan dengan Penghindaran Pajak

Dimensi tata kelola perusahaan dengan penghindaran pajak. Untuk variabel dimensi tata kelola perusahaan, nilai thitung sebesar -0,819 < ttabel 1,993 dan

BAB V

KESIMPULAN DAN SARAN

5.1 Kesimpulan

Berdasarkan hasil penelitian yang telah dilakukan peneliti, maka dapat disimpulkan bahwa:

1. Secara parsial, hasil penelitian ini menunjukkan bahwa karakter eksekutif memiliki pengaruh signifikan terhadap penghindaran pajak. Hal ini menunjukkan bahwa, semakin besar jumlah karakter eksekutif dalam suatu perusahaan maka perusahaan tersebut makin tinggi tingkat melakukan penghindaran pajak

2. Secara parsial, hasil penelitian ini menunjukkan bahwa karakteristik perusahaan, kepemilkan keluarga dan dimensi tata kelola perusahaan tidak memiliki pengaruh terhadap penghindaran pajak. Hal ini menunjukkan bahwa besar kecilnya tingkat karakteristik perusahaan, kepemilikan keluarga dan dimensi tata kelola perusahaan dalam suatu perusahaan tidak akan mempengaruhi penghindaran pajak.

5.2 Saran

1. Dapat menggunakan sampel selain perusahaan manufaktur, agar dapat melihat pengaruh variabel terkait di industri lain terhadap praktek (tax avoidance (penghindaran pajak).

2. Diharapkan dapat menggunakan variabel lain yang berpengaruh terhadap tax avoidance, misal nilai perusahaan.

BAB II

TINJAUAN PUSTAKA

2.1. Penghindaran Pajak

Penelitian mengenai penghindaran pajak pertama-tama berupaya untuk mendefinisikan penghindaran pajak itu sendiri. Apakah penghindaran pajak adalah hal yang dilarang peraturan? Hal ini dapat ditelusuri dari penelitian Slemrod dan Yitzhaki (2002), yang mengungkapkan bahwa karakteristik yang membedakan dari penggelapan pajak (tax evasion) adalah ilegalitasnya, namun ada wilayah abu-abu dimana sulit memisahkannya. Kay dalam Slemrod dan Yitzhaki (2002) memberikan definisi yang membedakan penggelapan pajak (tax evasion) dan penghindaran pajak (tax avoidance) :

“Evasion is concerned with concealing or misrepresenting the nature of a transaction; when avoidance takes place the facts of the transaction are admitted but they have been arranged in such a way that the resulting tax treatment differs from that intended by the relevant legislation”.

didefinisikan secara luas sebagai pengurangan pajak eksplisit dan merefleksikan semua transaksi yang memiliki pengaruh pada utang pajak eksplisit perusahaan. Penghindaran (avoidance) yang legal tidak dipisahkan dengan penggelapan (evasion) yang ilegal dengan alasan sebagian besar perilaku disekitar transaksi secara teknis adalah legal dan legalitas transaksi penghindaran pajak (tax avoidance) sering ditetapkan tidak sesuai fakta. Penghindaran (avoidance)

mencakup posisi pajak yang pasti dan yang tidak pasti apakah merupakan ilegal atau tidak. Selain itu ada ketidakjelasan dalam menentukan apakah suatu transaksi diperbolehkan atau tidak.

Penghindaran pajak dijelaskan sebagai suatu rangkaian kesatuan dari strategi perencanaan pajak dengan contoh seperti investasi pada obligasi pemerintah di satu ujung (pajak rendah, legal sempurna), istilah lainnya seperti “ketidakpatuhan (noncompliance),” “penggelapan (evasion),” “agresivitas (aggresiveness),” dan “penyembunyian (sheltering)” berada di ujung lain dari rangkaian tersebut. Aktivitas strategi pajak bisa ada dimana saja di sepanjang rangkaian tersebut tergantung seberapa agresif aktivitas dalam mengurangi pajak (Hanlon dan Heitzman, 2010). Selanjutnya penelitian ini akan menggunakan istilah penghindaran pajak untuk mendefinisikan secara luas segala upaya meminimalkan utang pajak yang dilakukan perusahaan.

dimiliki perusahaan dengan memerhatikan ada/ tidaknya akibat–akibat pajak yang ditimbulkannya. Sedangkan menurut Suandy (2008:7) menyebutkan bahwa penghindaran pajak merupakan rekayasa “tax affairs” yang masih tetap berada dalam bingkai ketentuan perpajakan (lawful). Penghindaran pajak (Tax avoidance) yang dilakukan oleh manajemen suatu perusahaan dilakukan untuk

meminimalisasi kewajiban pajak perusahaan (Khurana dan Moser, 2009).

Komite urusan fiskal dari Organization for Economic Co – operation and Development (OECD) dalam (Suandy,2008:8) menyebutkan bahwa karakteristik

dari penghindaran pajak hanya mencakup tiga hal, yaitu:

a. Adanya unsur artifisial dimana berbagai pengaturan seolah–olah terdapat di dalamnya padahal tidak, dan ini dilakukan karena ketiadaan faktor pajak.

b. Skema semacam ini sering memanfaatkan loopholes dari undang– undang atau menerapkan ketentuan–ketentuan legal untuk berbagai tujuan, padahal bukan itu yang sebetulnya dimaksudkan oleh pembuat undang–undang.

c. Kerahasiaan juga sebagai bentuk dari skema ini dimana umumnya parakonsultan menunjukkan alat atau cara untuk melakukan penghindaran pajak dengan syarat Wajib Pajak menjaga serahasia mungkin.

memperoleh laba dan likuiditas yang diharapkan (Sophar Lumbantoruan, 1996 dalam Suandy,2008). Selain tax avoidance, bentuk lain dari manajemen pajak adalah tax evasion, dimana yang dimaksud dengan tax evasion (penggelapan pajak) merupakan suatu usaha penghindaran pajak dengan melanggar ketentuan peraturan perpajakan (Annisa dan Kurniasih, 2012). Sehingga dapat dibedakan dengan jelas antara tax avoidance dan tax evasion, yaitu penghindaran pajak (tax avoidance) sebagai usaha untuk mengurangi hutang pajak yang bersifat legal

(lawful), sedangkan penggelapan pajak (tax evasion) adalah usaha untuk mengurangi hutang pajak yang bersifat tidak legal (unlawful) (Xynas, 2011 dalam Budiman dan Setiyono, 2012).

Menurut Mardiasmo (2003), penghindaran pajak (Tax avoidance) adalah suatu usaha meringankan beban pajak dengan tidak melanggar undang-undang yang ada. Senada dengan Mardiasmo (2003), Menurut Heru (1997) penghindaran pajak adalah usaha pengurangan pajak, namun tetap mematuhi ketentuan peraturan perpajakan seperti memanfaatkan pengecualian dan potongan yang diperkenankan maupun menunda pajak yang belum diatur dalam peraturan perpajakan yang berlaku.

potensi pendapatan pajak yang dapat digunakan untuk mengurangi beban defisit anggaran negara.

Dengan demikian dalam kontek perusahaan, penghindaran pajak ini sengaja dilakukan oleh perusahaan dalam rangka memperkecil besarnya tingkat pembayaran pajak yang harus dilakukan dan meningkatkan cash flow perusahaan. Seperti disebutkan oleh (Guire, 2011), bahwa manfaat dari adanya tax avoidance adalah untuk memperbesar tax saving yang berpotensi mengurangi pembayaran pajak sehingga akan menaikkan cash flow.

2.2 Karakter Eksekutif

Peneliti Low (2006) menyebutkan bahwa dalam menjalankan tugasnya sebagai pimpinan perusahaan eksekutif memiliki dua karakter yakni sebagai risk taker dan risk averse. Eksekutif yang memiliki karakter risk taker adalah

eksekutif yang lebih berani dalam mengambil keputusan bisnis dan biasanya memiliki dorongan kuat untuk memiliki penghasilan, posisi, kesejahteraan, dan kewenangan yang lebih tinggi. Eksekutif yang memiliki karakter risk taker tidak ragu-ragu untuk melakukan pembiayaan dari hutang (Lewellen, 2003), hal ini dilakukan supaya perusahaan tumbuh lebih cepat.

dan memiliki ketergantungan dengan perusahaan. Dibandingkan dengan risk taker, eksekutif risk averse lebih menitikberatkan pada keputusan-keputusan yang

tidak mengakibatkan resiko yang lebih besar. Pada penelitian ini karakter eksekutif menggunakan risiko perusahaan (corporate risk).

Menurut Hartono (2008) resiko ada kaitanya dengan return yang diperoleh perusahaan, bahwa resiko merupakan penyimpangan atau deviasi dari outcome yang diterima dengan yang diekspektasi. Dengan demikian dapat

diartikan semakin besar deviasi antara outcome yang diterima dengan diekspektasikan mengindikasikan semakin besar pula resiko yang ada. Seorang investor akan menghadapi risiko investasi berupa kemungkinan terjadinya perbedaan hasil yang diharapkan (expected return) dengan hasil yang benar-benar terjadi.

Hampir senada dengan penelitian yang dilakukan Hartono (2008), Paligorova (2010) mengartikan risiko perusahaan (corporate risk) merupakan volatilitas earning perusahaan, yang bisa diukur dengan rumus deviasi standar.

Penelitian yang dilakukan oleh Coles at al., (2004) menyebutkan bahwa risiko perusahaan (corporate risk) merupakan cermin dari policy yang diambil oleh pimpinan perusahaan. Policy yang diambil pimpinan perusahaan bisa mengindikasikan apakah mereka memiliki karakter risk taking atau risk averse. Semakin tinggi corporate risk maka eksekutif semakin memiliki karakter risk taker, demikian sebaliknya. Terkait dengan karakter eksekutif, peneliti Lewellen

(2003) menyebutkan bahwa karakter eksekutif yang risk taker lebih berani membuat keputusan melakukan pembiayaan dari hutang, mereka memiliki informasi yang lengkap tentang biaya dan manfaat dari hutang tersebut. mengakibatkan resiko yang lebih besar.

2.3 Karakteristik Perusahaan

Menurut penelitian Surbakti (2012) karakteristik perusahaan adalah ciri khas suatu entitas usaha. Karakteristik tersebut bisa dilihat dari jenis usahanya, ukuran perusahaan, tingkat profitabilitas, tingkat likuiditas, dan keputusan investasi. Ciri khas suatu perusahaan dapat dilihat dari ukuran perusahaannya dan multinational company. Peneliti Hormati (2009) mendefinisikan ukuran

perusahaan sebagai skala atau nilai yang dapat mengklasifikasikan suatu perusahaan ke dalam kategori besar atau kecil berdasarkan total asset, log size, dan sebagainya. Semakin besar total asset mengindikasikan semakin besar pula ukuran perusahaan tersebut.

memanfaatkan celah-celah yang ada untuk melakukan tindakan tax avoidance dari setiap transaksi. Selain itu perusahaan yang beropersi lintas negara memiliki kecenderungan untuk melakukan tindakan tax avoidance yang lebih tinggi dibandingkan perusahaan yang beroperasi lintas domestik, karena mereka bisa melakukan transfer laba ke perusahaan yang berada di lain negara, dimana negara tersebut memungut tarif pajak yang lebih rendah dibandingkan negara lainnya. Surbakti (2012) melakukan penelitian terkait pengaruh karakteristik perusahaan terhadap penghindaran pajak. Hasilnya menunjukkan bahwa ukuran perusahaan berpengaruh positif terhadap tingkat penghindaran pajak di suatu perusahaan.

Menurut Hasibuan (2009) ukuran perusahaan adalah suatu skala dimana dapat diklasifikasikan besar kecil perusahaan menurut berbagai cara, antar lain: total aktiva, log size, penjualan dan kapitalisasi pasar, dan lain-lain. Pada dasarnya ukuran perusahaan hanya terbagi dalam dua kategori yaitu perusahaan besar dan perusahaan kecil. Perusahaan yang memiliki total aktiva besar menunjukkan bahwa perusahaan tersebut telah mencapai tahap kedewasaan dimana dalam tahap ini arus kas perusahaan sudah positif dan dianggap memiliki prospek yang baik dalam jangka waktu yang relatif lama, selain itu juga mencerminkan bahwa perusahaan relatif lebih stabil dan lebih mampu menghasilkan laba dibanding perusahaan dengan total aset yang kecil (Indriani, 2005 dalam Hasibuan, 2009).

2.4 Kepemilikan Keluarga

perusahaan (agency) dan pemilik (principles),namun tidak serta merta membuat perusahaan melakukan tindakan penghindaran pajak. Hal ini dikarenakan tindakan penghindaran pajak dapat menimbulkan konsekuensi biaya lain, yaitu biaya akibat dari masalah yang timbul akibat adanya masalah keagenan (agency problem). Menurut penelitian yang dilakukan oleh Chen (2010) perbandingan tingkat kecenderungan menghindari pajak antara perusahaan keluargadengan perusahaan non-keluarga tergantung dari besarnya efek manfaat atau biaya yang timbul dari tindakan penghindaran pajak tersebut. Perusahaan keluarga lebih rela membayar pajak lebih tinggi (tidak melakukan penghindaran pajak), daripada harus bayar denda pajak dan menghadapi kemungkinan rusaknya reputasi keluarga akibat pemeriksaan pajak dari fiskus.

Hasil penelitiannya mengindikasikan bahwa peusahaan non-keluarga memiliki tingkat kecenderungan menghindari bayar pajak yang lebih tinggi daripada perusahaan keluarga. Hal ini terjadi, diduga karena masalah keagenan lebih besar terjadi pada perusahaan non-keluarga. Namun hasil penelitian Sari (2010) berbeda dengan hasil penelitian Chen (2010) yang memperlihatkan bahwa kepemilikan keluarga cenderung bertindak lebih agresif dalam melakukan penghindaran pajak daripada perusahaan non-keluarga.

penilaian dari CG, namun di sisi lain perencanaan pajak salah satu dinamika CG dalam suatu perusahaan (Friese, Link dan Mayer, 2006;Annisa & Kurniasih, 2012).

2.5 Dimensi Tata Kelola Perusahaan

Untuk mengatasi masalah agensi dan mengontrol perilaku manajer, beberapa mekanisme tata kelola perusahaan dapat digunakan untuk menaikkan atau menurunkan tingkat penghindaran pajak agar sesuai dengan yang diinginkan pemegang saham. Ada berbagai macam definisi yang diberikan dalam literatur.

Good Corporate Governance menurut Turnbull Report di Inggris (April

1999) yang dikutip oleh Tsuguoki Fujinuma (Effendi:2009:1) adalah suatu sistem pengendalian internal perusahaan, dimana tujuannya yaitu untuk mengelola risiko yang signifikan guna memenuhi tujuan bisnisnya, melalui pengamanan aset perusahaan dan meningkatkan nilai investasi pemegang saham dalam jangka panjang.

Sedangkan Solomon (2007) mendefinisikan tata kelola perusahaan sebagai:

...the system of checks and balances, both internal and external to companies, which ensures that companies discharge their

accountability to all their stakeholders and act in a socially responsible way in all areas of their business activity.

Berdasarkan beberapa pengertian tersebut, dapat disimpulkan definisi dari Good Corporate Governance yaitu sistem yang mengatur dan mengendalikan perusahaan untuk menciptakan nilai tambah (value added) untuk semua stakeholder.

Di Indonesia, Komite Nasional Kebijakan Governance (KNKG) atau National Comittee on Governance menerbitkan Indonesia’s Code of Good

CorporateGovernance sebagai pedoman dasar perusahaan dengan menyediakan

referensi dalam mengimplementasikan GCG untuk melaksanakan usahanya sehingga menjamin kelangsungan jangka panjang dalam koridor etika bisnis yang pantas meskipun bukan merupakan regular. Dalam KNKG (2006), disebutkan terdapat tiga pilar yang menyokong implementasi GCG, yaitu:

1. Regulator, supervisor, dan otoritas penyelenggara peraturan hukum dan regulasi yang akan memajukan penciptaan iklim bisnis yang sehat, efisien, dan transparan, melaksanakan dan memeliharanya, dan membantunya dengan penyelenggaraan hukum yang konsisten.

3. Publik sebagai pemakai produk dan jasa dari sektor bisnis dan sebagai pihak yang terkena dampak dari keberadaan perusahaan yang menunjukkan perhatian dan melaksanakan tujuan dan kontrol tanggung jawab sosial. Prinsip-prinsip umum Good Corporate Governance seperti dijelaskan KNKG (2006) yaitu:

1. Keterbukaan (transparency)

Perusahaan harus menyediakan informasi yang material dan relevan yang mudah diakses dan dimengerti oleh para stakeholder. Perusahaan harus berinisiatif untuk mengungkapkan tidak hanya masalah yang diperintahkan oleh hukum dan regulasi, tapi juga informasi lain yang dianggapdiperlukan oleh pemegang saham, kreditor, dan stakeholder lain untuk pengambilan keputusan.

2. Akuntabilitas (accountability)

Perusahaan harus bertanggung jawab terhadap transparansi dan kewajaran performanya. Jadi perusahaan harus diatur dalam cara yang pantas dan terukur, sehingga harus sesuai dengan kepentingan perusahaan dengan juga mempertimbangkan kepentingan pemegang saham dan stakeholder lainnya. Akuntabilitas adalah prasyarat untuk mencapai kinerja yang berkelanjutan. 3. Pertanggungjawaban (responsibility)

4. Independensi (independency)

Untuk mempercepat implementasi prinsip-prinsip GCG, perusahaan harus secara independen diatur dengan kekuatan seimbang yang tepat, dengan cara tidak ada satu pun organ dalam perusahaan yang mendominasi organ lainnya dan tidak ada campur tangan dari pihak lain.

5. Kewajaran (fairness)

Dalam melaksanakan aktivitasnya, perusahaan harus selalu mempertimbangkan kepentingan pemegang saham dan stakeholder lainnya berdasarkan prinsip kejujuran.

Penelitian Solomon (2007) mengungkapkan bahwa terdapat pertanyaan mengapa tata kelola perusahaan yang baik itu penting. Beberapa pemilik perusahaan mengeluhkan bahwa usaha untuk meningkatkan tata kelola perusahaan telah memperlambat pengambilan keputusan dan menambah aturan birokrasi yang tidak perlu. Namun ada persepsi yang terus menguat dalam pasar keuangan bahwa tata kelola perusahaan yang baik berasosiasi dengan perusahaan yang makmur. Dan melalui penelitiannya diketahui bahwa baik direktur perusahaan maupun investor memandang baik perbaikan tata kelola perusahaan.

Tata kelola perusahaan yang baik muncul karena adanya pemisahan antara kepemilikan dengan pengelola perusahaan yang dapat menimbulkan agency problem. Hubungan antara pajak dengan tata kelola perusahaan yang baik

ini lebih banyak terjadi pada perusahaan-perusahaan yang memiliki tingkat tata kelola perusahaan rendah, yang dalam pengelolaannya sifat oportunis manajer diduga merupakan faktor yang dominan.

Baik buruknya tata kelola perusahaan tercermin dari kepemilikan institusional, proporsi dewan komisaris independen, kualitas audit, dan komite audit. Annisa (2012) melakukan penelitian untuk menguji pengaruh tata kelola perusahaan yang baik terhadap penghindaran pajak. Hasilnya komite audit dan kualitas audit yang dijadikan proksi dalam tata kelola perusahaan yang baik berpengaruh terhadap tax avoidance yang dilakukan oleh perusahaan.

2.6 Penelitian Terdahulu

Penelitian mengenai penghindaran pajak (tax avoidance) ini telah banyak dilakukan oleh peneliti-peneliti sebelumnya. Termasuk diantaranya adalah penelitian yang dilakukan oleh Joseph E. Stiglitz (1986) dengan judul penelitian “The General Theory of Tax avoidance” yang menjelaskan bahwa menunjukkan bahwa sebagian besar setidaknya penghindaran pajak umum dapat ditafsirkan kembali untuk memanfaatkan satu atau lebih dari prinsip-prinsip ini. Dalam pasar modal yang sempurna, prinsip-prinsip untuk menghindari pajak begitu kuat untuk memungkinkan wajib pajak cerdik untuk menghilangkan semua pajak atas pendapatan modal, dan memungkinkan pajak atas pendapatan juga. Hal ini pada gilirannya memiliki implikasi penting: memperlakukan dengan beberapa model skeptisisme yang mencoba untuk menganalisis efek perpajakan asumsi rasional, memaksimalkan wajib pajak bekerja dalam pasar modal yang sempurna. Dalam ekonomi dengan informasi yang tidak sempurna pemilik-perusahaan/kontrol penting; banyak perangkat penghindaran pajak mengharuskan mengubah pola kepemilikan, dan ini mungkin memiliki implikasi penting untuk alokasi sumber daya yang nyata.

Dan penelitian yang dilakukan oleh Judi Budiman dan Setyono (2012) dengan judul “Pengaruh Karakter Eksekutif Terhadap Penghindaran Pajak (Tax avoidance)” menghasilkan bahwa variabel-variabel independen terhadap

penghindaran pajak (CASH ETR) perusahaan. Oleh karena itu didasarkan pada hasil analisa data dan pembahasan yang dilakukan sebelumnya, maka dapat disimpulkan bahwa eksekutif yang memiliki karakter risk taker memiliki pengaruh yang positif terhadap menghindaran pajak (tax avoidance).

Dan ditahun yang sama Harrington dan Smith (2012) melakukan penelitian dengan judul “Tax avoidance And Corporate Capital Structure” dengan hasil penelitian yang menunjukkan bahwa penelitian ini umumnya lebih kuat ketika perusahaan melakukan penghindaran pajak diidentifikasi oleh pengendalian industri. Penelitian ini menawarkan kemungkinan alasan untuk mengharapkan pengaruh industri pada jangka panjang ETR tunai (misalnya, perbedaan transfer pricing, teknologi, anak perusahaan, dll ). Tes formal ini menyebabkan potensial

pada kas ETR jangka panjang yang tersisa untuk penelitian masa depan.

Dewi et al. (2014) juga melakukan penelitian dengan judul “Pengaruh Karakter Eksekutif, Karakteristik Perusahaan dan Dimensi Tata Kelola Perusahaan Yang Baik Pada Tax avoidance Di Bursa Efek Indonesia” dengan hasil penelitian yang menunjukkan bahwa hanya terdapat tiga variabel yang berpengaruh terhadap tax avoidance perusahaan di Bursa Efek Indonesia periode 2009-2012. Variabel tersebut antara lain risiko perusahaan, kualitas audit, dan komite audit. Sedangkan sisanya yaitu ukuran perusahaan, multinational company, kepemilikan institusional, dan proporsi dewan komisaris tidak

Tabel 2.1 Penelitian Terdahulu

Tahun Peneliti Judul Variabel Hasil Penelitian

2014 Ni

Hasil Penelitian menunjukkan bahwa hanya terdapat tiga variabel yang berpengaruh terhadap tax avoidance perusahaan di Bursa Efek Indonesia periode 2009-2012. Variabel tersebut antara lain risiko perusahaan, kualitas audit, dan komite audit. Sedangkan sisanya yaitu ukuran perusahaan, multinasional company, kepemilikan institusional, dan proporsi dewan komisaris tidak berpengaruh terhadap tindakan tax avoidance yang dilakukan

perusahaan.

Hasil Penelitian menunjukkan bahwa variabel-variabel independen terhadap keberadaan variabel dependen, baik yang dilakukan secara simultan (uji F) maupun secara individual (uji t) menunjukkan bahwa dari kelima variabel

independen yang ada semuanya secara signifikan mampu

mempengaruhi nilai penghindaran pajak (CASH ETR) perusahaan. Oleh karena itudidasarkan pada hasil analisa data dan pembahasan yang dilakukan sebelumnya, maka dapat disimpulkan bahwa eksekutif yang memiliki karakter risk taker memiliki pengaruh yangpositif terhadap menghindaran pajak (tax avoidance)

Hasil Penelitian menunjukkan bahwa Dalam pasar modal yang sempurna, prinsip-prinsip untuk menghindari pajak begitu kuat untuk

beberapa model skeptisisme yang mencoba untuk menganalisis efek perpajakan asumsi rasional,

memaksimalkan wajib pajak bekerja dalam pasar modal yang sempurna. Sebuah analisis penuh penghindaran pajak tidak dapat dilakukan dalam model equilibrium parsial; ketika salah satu individu mengurangi kewajiban pajak melalui beberapa transaksi, transaksi yang mungkin meningkatkan waktu yang sama pajak kewajiban yang dikeluarkan oleh yang lain. Dalam hal ini, istilah di mana transaksi dilakukan akan mencerminkan ini pengurangan dari kewajiban pajak. Jika dua individu di braket pajak yang sama, tidak ada penghindaran pajak nyata mungkin terjadi. keuntungan dari

penghindaran pajak timbul dari perbedaan tarif pajak, baik seluruh individu dan seluruh kelas

pendapatan. Jika ini benar, maka reformasi bertujuan untuk mengurangi perbedaan pajak marginal tarif mungkin efektif dalam mengurangi penghindaran pajak; mungkin ada menjadi keuntungan yang signifikan yang bisa didapat dari pergi ke pajak flat rate. 2012 Christin

2.7 Kerangka Konseptual

Kerangka pemikiran teoritis yang diajukan untuk penelitian ini berdasarkan pada hasil telaah teoritis seperti yang telah diuraikan di atas. Untuk lebih memudahkan pemahaman tentang kerangka pemikiran penelitian ini, maka dapat dilihat pada gambar berikut ini :

H1

H2

H3

H4

H5

Gambar 2.1 Kerangka Konseptual

2.8 Hipotesis Penelitian

2.8.1 Pengaruh Karakter Eksekutif terhadap Tax avoidance

Penelitian yang dilakukan Maccrimon dan Wehrung (1990) dan Low (2006) menyebutkan bahwa dalam menjalankan tugasnya sebagai pimpinan perusahaan eksekutif memiliki dua karakter yakni sebagai risk taker dan risk averse. Maccrimon dan Wehrung (1990) menyebutkan eksekutif yang memiliki

karakter risk taker adalah eksekutif yang lebih berani dalam mengambil keputusan Karakter Eksekutif (X1)

Dimensi Tata Kelola Perusahaan(X4)

Tax avoidance

(Y) Karakteristik Perusahaan (X2)

bisnis dan biasanya memiliki dorongan kuat untuk memiliki penghasilan, posisi, kesejahteraan, dan kewenangan yang lebih tinggi. Dengan demikian mereka harus mampu mendatangkan cash flow yang tinggi pula guna memenuhi tujuan pemilik perusahaan yakni untuk mendapatkan cash flow dari operasi yang dilakukan oleh perusahaan.

Tax avoidance bermanfaat untuk memperbesar tax saving yang

berpotensi mengurangi pembayaran pajak sehingga akan menaikkan cash flow (Guire at al., 2011). Oleh karena itu hipotesis dalam penelitian ini adalah: Semakin eksekutif bersifat risk takermaka akan semakin tinggi tingkat penghindaran pajak (tax avoidance).

H1 : Karakter Eksekutif berpengaruh terhadap Tax avoidance.

2.8.2 Pengaruh Karakteristik Perusahaan Terhadap Tax avoidance

Menurut Surbakti (2012) ukuran perusahaan berpengaruh secara positif terhadap adanya penghindaran pajak. Gupta dan Newberry (1997) menemukan bahwa ukuran perusahaan berpengaruh terhadap tarif pajak efektif, sedangkan penelitian Haryadi (2012) menunjukkan bahwa ukuran perusahaan tidak berpengaruh signifikan terhadap tarif pajak efektif.

Surbakti (2012) melakukan penelitian terkait pengaruh karakteristik perusahaan terhadap penghindaran pajak. Hasilnya menunjukkan bahwa ukuran perusahaan berpengaruh positif terhadap tingkat penghindaran pajak di suatu perusahaan.

2.8.3 Pengaruh Kepemilikan Keluarga terhadap Tax avoidance

Salah satu definisi kepemilikan keluarga terdapat dalam penelitian Anderson at al. (2003) yang menyebutkan bahwa perusahaan keluarga (family firm) adalah setiap perusahaan yang memiliki pemegang saham yang dominan.

Sedangkan penelitian Morck et al. (2004) mendefinisikan perusahaan keluarga meliputi perusahaan yang dijalankan berdasarkan keturunan atau warisan dari orang-orang yang sudah lebih dulu menjalankannya atau oleh keluarga yang secara terang-terangan mewariskan perusahaannya kepada generasi selanjutnya. Perusahaan yang dikendalikan oleh keluarga, negara, atau institusi keuangan pengurangan masalah agensinya akan lebih baik dibandingkan dengan perusahaan yang dikendalikan oleh perusahaan publik atau perusahaan tanpa pengendali utama.

daripada harus membayar denda pajak dan menghadapi kemungkinan rusaknya reputasi perusahaan akibat audit dari fiskus pajak.

H3 : Kepemilikan Keluarga berpengaruh terhadap Tax avoidance.

2.8.4 Pengaruh Dimensi Tata Kelola Perusahaan terhadap Tax avoidance

Beberapa penelitian sebelumnya menemukan peran signifikan dari komite audit dengan keahlian akuntansi atau keuangan terhadap pengambilan keputusan perusahaan. Bedard dan Paquette (2010), menemukan bahwa komite audit dengan keahlian keuangan akuntansi (accounting financial experts) cenderung kurang memberi persetujuan pembelian jasa perpajakan kepada auditor independen, daripada anggota komite audit yang lain, dan jika mereka memberi persetujuan, mereka menyetujui pembayaran yang lebih rendah. Penyediaan jasa perpajakan oleh auditor independen, berhubungan dengan kecenderungan penghindaran pajak lebih tinggi (McGuire, et al. dalam Robinson et al., 2012). Hal ini mengimplikasikan bahwa komite audit dengan lebih banyak keahlian keuangan akuntansi, lebih berhati-hati dalam menentukan strategi perpajakan perusahaan.

Visvanathan (2007) menemukan bahwa keahlian akuntansi komite audit berhubungan positif dengan konservatisme akuntansi. Keahlian akuntansi berkontribusi memberikan pengawasan yang lebih baik oleh komite audit yang akhirnya akan meningkatkan konservatisme. Pernyataan kembali laporan keuangan mengimplikasikan adanya sistem kontrol internal maupun auditor eksternal yang tidak efektif. Sistem kontrol yang tidak efektif akan membuka jalan bagi kecurangan (fraud) yang dilakukan oleh manajer yang oportunis.

Penelitian Robinson, et al. (2012) menemukan bahwa latar belakang keahlian akuntansi komite audit berpengaruh positif terhadap penghindaran pajak yang tidak berisiko. Diketahui bahwa latar belakang keahlian komite audit yang lain selain akuntansi, ternyata cenderung melakukan penghindaran pajak yang berisiko.

Di Indonesia, penelitian mengenai pengaruh komite audit dilakukan oleh Putri (2011), yang menyelidiki mengenai karakteristik komite audit yang salah satunya diproksikan dengan keberadaan ahli keuangan (financial expertise) terhadap manajemen laba. Namun tidak ditemukan hubungan yang signifikan, yang mungkin disebabkan oleh keterbatasan waktu penelitian.

akuntansi atau keuangan lebih mengerti celah dalam peraturan perpajakan dan cara yang menghindari risiko deteksi, sehingga dapat memberikan saran yang berguna untuk melakukan penghindaran pajak dan menghasilkan keuntungan lebih besar bagi pemegang saham.

H4: Dimensi Tata Kelola Perusahaan berpengaruh terhadap Tax avoidance.

2.8.5 Pengaruh 5 Faktor Secara Simultan

Penelitian ini membuktikan bahwa semua variabel independen yaitu karakter eksekutif, karakteristik perusahaan, kepemilikan keluarga dan dimensi tata kelola perusahaan mempunyai pengaruh secara bersama-sama terhadap variabel dependen yaitu penghindaran pajak (tax avoidance).

H5: Karakter Eksekutif, Karakteristik Perusahaan, Kepemilikan Keluarga

dan Dimensi Tata Kelola Perusahaan berpengaruh secara simultan

BAB I

PENDAHULUAN

1.1 Latar Belakang

Pajak merupakan kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang-Undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat (UU KUP Nomor 28 Tahun 2007 Pasal 1 ayat 1). Bagi setiap negara yang ada di dunia ini, termasuk Indonesia, pajak merupakan sumber penerimaan negara yang paling besar dan sangat penting dalam rangka menopang sistem keuangan suatu negara. Dengan demikian sangat diharapkan kepatuhan wajib pajak dalam menjalankan kewajiban perpajakannya secara sukarela sesuai dengan peraturan perpajakan yang berlaku. Namun bagi masyarakat, pajak adalah beban karena mengurangi penghasilan mereka, terlebih lagi tidak mendapatkan imbalan langsung ketika membayar pajak. Hal inilah yang menyebabkan banyak masyarakat bahkan perusahaan melakukan penghindaran pajak (tax avoidance).

celah-celah dalam undang-undang perpajakan tersebut yang akan mempengaruhi penerimaan negara dari sektor pajak (Mangoting, 1999).

Penghindaran pajak yang dilakukan perusahaan tentu saja melalui kebijakan yang diambil oleh pemimpin perusahaan itu sendiri. Dimana pimpinan perusahaan sebagai pengambil keputusan dan kebijakan dalam perusahaan tentu memiliki karakater yang berbeda-beda. Seorang pemimpin perusahaan bisa saja memiliki karakter risk taker atau risk averse yang tercermin dari besar kecilnya risiko perusahaan (Budiman, 2012). Semakin tinggi risiko suatu perusahaan, maka eksekutif cenderung bersifat risk taker. Sebaliknya, semakin rendah risiko suatu perusahaan, maka eksekutif cenderung bersifat risk averse.

Selain itu karakteristik perusahaan juga menjadi salah satu faktor penentu dalam pengambilan tindakan tax avoidance. Karakteristik perusahaan adalah ciri khas suatu entitas usaha. Karakteristik tersebut bisa dilihat dari jenis usahanya, ukuran perusahaan, tingkat profitabilitas, tingkat likuiditas, dan keputusan investasi (Surbakti, 2012). Ciri khas suatu perusahaan dapat dilihat dari ukuran perusahaannya dan multinational company. Menurut (Hormati, 2009) mendefinisikan ukuran perusahaan sebagai skala atau nilai yang dapat mengklasifikasikan suatu perusahaan ke dalam kategori besar atau kecil berdasarkan total asset, log size, dan sebagainya. Semakin besar total aset mengindikasikan semakin besar pula ukuran perusahaan tersebut.

memainkan peran penting dalam memantau, mendisiplinkan dan mempengaruhi manajer. Mereka berpendapat bahwa seharusnya pemilik institusional berdasarkan besar dan hak suara yang dimiliki, dapat memaksa manajer untuk berfokus pada kinerja ekonomi dan menghindari peluang untuk perilaku mementingkan diri sendiri.

Selain karakter eksekutif, karakteristik perusahaan dan kepemilikan keluarga yang memiliki keterkaitan dengan penghindaran pajak, aturan struktur tata kelola perusahaan juga mempengaruhi cara perusahaan dalam memenuhi kewajiban perpajakannya.Selain dituntut untuk membayar pajak sebagaikewajiban, perusahaan-perusahaan go public di Indonesia juga diharuskan untuk menerapkan corporate governance. Tata kelola perusahaan yang menjelaskan hubungan antara pemilik dan manajer perusahaan dalam menentukan arah kinerja perusahaan disebut corporate governance). Pihak manajemen lebih mementingkan aktivitas operasional perusahaan dengan tidak membagikan dividen dan mengalokasikannya sebagai laba ditahan. Keselarasan hubungan pemegang saham dan manajer perusahaan akan mempengaruhi kebijakan perpajakan yang akan digunakan. Namun di dalam penelitian ini peneliti hanya berfokus pada latar belakang keahlian akuntansi atau keuangan komite audit.

dengan judul Pengaruh Karakter Eksekutif Terhadap Penghindaran Pajak (Tax avoidance), Christin Harrington dan Walter Smith (2012) melakukan penelitian

dengan judul Tax avoidance And Corporate Capital Structure.

Peneliti memilih untuk melakukan penelitian ini karena adanya Research Gap yaitu adanya inkonsistensi hasil penelitian dari penelitian-penelitian

terdahulu. Sehingga perlu bagi peneliti untuk melakukan penelitian ini untuk mempertegas hasil penelitian dengan judul “Pengaruh Karakter Eksekutif, Karakteristik Perusahaan, Kepemilikan Keluarga dan Dimensi Tata Kelola

Perusahaan Terhadap Tax Avoidance di Bursa Efek Indonesia.”

1.2 Rumusan Masalah

Berdasarkan latar belakang masalah yang sudah dipaparkan sebelumnya, maka peneliti merumuskan masalah–masalah yang diteliti pada penelitian ini, yaitu:

1 Apakah Karakter Eksekutif berpengaruh terhadap Tax avoidance? 2 Apakah Karakteristik Perusahaan berpengaruh terhadap Tax avoidance? 3 Apakah Kepemilikan Keluarga berpengaruh terhadap Tax avoidance? 4 Apakah Dimensi Tata Kelola Perusahaan berpengaruh terhadap Tax

avoidance?