37 4.1 Gambaran Umum Lokasi Penelitian 4.1.1 Sejarah Singkat Perusahaan

Kimia Farma merupakan Pioner dalam Industri Farmasi Indonesia. Cikal bakal Perusahaan dapat dirunut baik ketahun 1971, ketika NV Chemicalein Handle Rathkamp dan Co, Perusahaan Farmasi pertama di Hindia Timur, didirikan dalam perkembangannya Pemerintah Indonesia memiliki empat Perusahaan Negara. Farmasi dan Alat-Alat Kesehatan yang akan dikoordinir oleh B.P.U Farmasi Negara dibawah naungan Departemen Kesehatan RI, yaitu P.N.F “RADJA FARMASI”, Jakarta, P.N.F “NAKULA FARMA”, Jakarta, P.N.F “BHINNEKA KINA FARMA”, Bandung dan P.N. “SARI HUSADA”, Jogjakarta. Kemudian menjelang pengalihan bentuk Perusahaan Negara itu bersama B.P.U. Farmasi Negara dilebur kedalam P.N. Farmasi dan Alat-alat Kesehatan “Bhinneka Kimia Farma” dan perusahaan Negara inilah yang kemudian dialihkan bentuknya menjadi P.T. (Persero) Kimia Farma.

Sejalan dengan kebijakan Nasionalisasi eks Perusahaan-Perusahaan Belanda, pada tahun 1958 Pemerintah melebur sejumlah Perusahaan Farmasi menjadi PNF Bhinneka Kimia Farma. Selanjutnya pada tanggal 16 Agustus 1971 dengan Akte Notaries Soeleman Ardjasasmita dan PP 16 tahun 1971. PNF Bhinneka Kimia Farma dialih bentuk dan diganti namanya dengan PT. Kimia

Farma yang kemudian mendapat pengesahaan Menteri Kehakiman dengan surat penetapan no. J.A. 5/184/21 tanggal 14 Oktober 1971.

Berbekal tradisi industri yang panjang selama lebih dari 187 tahun dan nama yang identik dengan mutu, hari ini Kimia Farma telah berkembang menjadi sebuah perusahaan pelayanan kesehatan utama di Indonesia yang kian memainkan peranan penting dalam pengembangan dan pembangunan bangsa dan masyarakat. Sebagai perusahaan publik sekaligus BUMN, Kimia Farma berkomitmen penuh untuk melaksanakan tata kelola perusahaan yang baik sebagai suatu kebutuhan sekaligus kewajiban diamanatkan Undang-undang No. 19/2003 tentang BUMN.

Sebagai Perusahaan milik Pemerintah, Kimia Farma mempunyai dua fungsi utama, yaitu menjadi salah satu sumber penghasilan Negara dan arena itu berkewajiban menjamin kesinambungan dan pengembangan usahanya dengan memupuk laba dan aparat Pemerintah menjadi penunjang bagi setiap Kebijaksanaan Pemerintah dalam rangka Sistem Kesehatan Nasional. Mengembang kedua fungsi itu merupakan tuas yang cukup berat tetapi sebaliknya juga dapat merupakan kekuatan bagi Kimia Farma, karena saling berkaitan, saling mempengaruhi dan menguatkan.

4.1.2 Visi dan Misi Perusahaan

Visi Perusahaan: Komitmen pada peningkatan kualitas kehidupan, kesehatan dan lingkungan.

Misi Perusahaan:

1. Mengembangkan industri kimia dan farmasi dengan melakukan penelitian dan pengembangan produk yang inovatif.

2. Mengembangkan bisnis pelayanan kesehatan terpadu yang berbasis jaringan distribusi dan jaringan apotek.

3. Meningkatkan sumber daya manusia dan mengembangkan sistem informasi perusahaan.

4.1.3 Struktur Organisasi Perusahaan

Struktur organisasi merupakan suatu kerangka yang menunjukan seluruh kegiatan-kegiatan untuk pencapaian tujuan organisasi, hubungan antara fungsi-fungsi serta penerapan wewenang dan tanggung jawab. Dengan demikian suatu struktur organisasi meliputi pertimbangan bentuk dan sifat-sifat unit organisasi satuan usaha, termasuk organisasi pengolahan data serta hubungan fungsi manajemen yang berkaitan dan pelaporan selain itu struktur organisasi harus menetapkan wewenang dan tanggung jawab dalam satuan usaha dengan cara yang semestinya.

Struktur organisasi ini mempunyai mempunyai kepentingan, diantaranya adalah:

1) Struktur organisasi suatu satuan usaha memberikan kerangka kerja menyeluruh bagi perencanaan, pengarahan dan pengendalian operasi.

2) Struktur organisasi diperlukan untuk menetapkan tugas, wewenang dan tanggung jawab.

4.1.4 Job Description

1. Direktur Utama (Dirut), memiliki tugas, wewenang dan tanggung jawab antara lain:

a. Memimpin dan mengendalikan seluruh kegiatan sesuai tugas pokok untuk mencapai tujuan perusahaan.

b. Memimpin pelaksanaan pengurus perseroan untuk kepentingan dan tujuan perseroan.

2. Direktur Pemasaran, memiliki tugas, wewenang dan tanggung jawab anatara lain:

a. Menetapkan dan mengevaluasi upaya strategi dan kebijakan pemasaran serta pengadaan barang dan jasa.

b. Mencari dan membina hubungan dengan mitra bisnis serta mitra aliansi. 3. Direktur Produksi, memiliki tugas, wewenang dan tanggung jawab anatara lain:

a. Menetapkan dan mewujudkan sasaran strategi di bidang produksi

b. Menetapkan sistem kerja bidang produksi untuk mewujudkan (operational excellence).

4. Direktur Umum dan SDM, memiliki tugas, wewenang dan tanggung jawab antara lain:

a. Menetapkan sistem kompensasi dan remunerasi b. Menetapkan sistem rekrutmen karyawan

5. Direktur Keuangan, memiliki tugas, wewenang dan tanggung jawab antara lain:

a. Mengelola keuangan perusahaan.

b. Melaporkan semua kegiatan dan hasilnya serta memberikan sarana kepada Direktur Utama.

6. Manajer satuan pengawasan intern, memiliki tugas, wewenang dan tanggung jawab antara lain:

a. Mengkoordinasikan aktifitas pemeriksaan terhadap jalannya sistem pengendalian intern perusahaan dengan tetap memperhatikan pada prinsip good corporate governance serta merumuskan program kerja internal audi. b. Melakukan pengkajian terhadap tingkat efisiensi dan efektifitas kegiatan

perusahaan.

7. Manajer Sekretaris Perusahaan, memiliki tugas, wewenang dan tanggung jawab anatara lain:

a. Mengkoordinasikan pengurusan izin-izin usaha perusahaan. b. Mengupayakan kelancaran pelaksanaan agenda Direksi

8. Manajer Pengembangan Bisnis, memiliki tugas, wewenang dan tanggung jawab antara lain:

a. Mengorganisir, mengkoordinasi dan mendelegasikan semua tugas dan wewenang pada tugas bagian pengembangan bisnis.

b. Merencanakan, mengembangkan serta mengelola pengembangan produkdan jasa.

9. Manajer Suplly Chain, memiliki tugas, wewenang dan tanggung jawab anatara lain:

a. Mengelola lalu lintas transaksi yang terjadi di perusahaan berupa permintaan, penawaran maupun complain dari pelanggan yang ada di perusahaan.

b. Bertanggung jawab atas lalu lintas transaksi di dalam perusahaan yang meliputi permintaan, penawaran dan complain dari customer.

10. Manajer Logistic Sentral, memiliki tugas, wewenang dan tanggung jawab anatara lain:

a. Mengkoordinir, mengendalikan dan mengembangkan pelaksanaan fungsi pelayanan logistik.

b. Tersedianya masukan untuk penyusunan rencana strategi dan evaluasi rencana strategi.

11. Manager Riset dan Pengembangan, memiliki tugas, wewenang dan tanggung jawab anatara lain:

a. Bertanggung jawab terhadap kualitas produk obat-obatan yang dihasilkan agar memenuhi standar yang telah ditentukan oleh perusahaan.

b. Bertanggung jawab atas pengembangan produk obat-obatan yang dihasilkan oleh perusahaan agar dapat digunakan dan diserap oleh pasar.

12. Manager Pengadaan, memiliki tugas, wewenang dan tanggung jawab anatara lain:

a. Rumusan barang dan jasa yang diperlukan perusahaan yang pengadaannya harus melalui kantor Direksi serta merumuskan kebijakan prosedur pengadaan berdasarkan ketentuan perundang-undangan yang berlaku.

b. Mengadakan konsultasi dan bimbingan kepada unit-unit produksi mengenai pelaksanaan kebijakan-kebijakan dibidang pengadaan barang dan jasa.

13. Manager Binabang SDM, memiliki tugas, wewenang dan tanggung jawab antara lain:

a. Merencanakan dan meneliti metode kerja dalam usaha meningkatkan produktivitas kerja.

b. Mengawasi dan evaluasi kegiatan produksi untuk mengetahui kekurangan dan penyimpanan sehingga dapat dilakukan perbaikan.

14. Manager PKBL, memiliki tugas, wewenang dan tanggung jawab anatara lain:

a. Menyusun sasaran, rencana kerja dan anggaran program kemitraan dan Bina Lingkungan (PKBL) yang merupakan bagian dan rencana kerja dan anggaran, serta pengendalian pelaksanaannya.

b. Menyelenggarakan kegiatan perencana pelaksanaan dan pengendalian anggaran PKBL secara nasional.

15. Manager Keuangan, memiliki tugas, wewenang dan tanggung jawab anatara lain:

a. Mengkoordinir dan mengawasi pelaksanaan kegiatan dibagian keuangan. b. Membuat laporan secara periodik kepada atasan.

16. Manager Akuntansi, memiliki tugas, wewenang dan tanggung jawab antara lain:

a. Membuat laporan keuangan kepada atasan secara berkala.

b. Menyusun anggaran pendapatan dan belanja perusahaan sesuai dengan hasil yang diharapkan

17. Manager Perencanaan & Pengendalian Keuangan, memiliki tugas, wewenang dan tanggung jawab anatara lain:

a. Menyusun dan mengusulkan rencana kegiatan, program kerja, anggaran biaya dan investasi sebagai pedoman kegiatan Bagian Perencanaan dan Pengendalian Keuangan.

b. Menganalisa mengusulkan dan membuat operating model (action plan) pengembangan sistem keuangan.

18. Manager Teknologi Informasi, memiliki tugas, wewenang dan tanggung jawab anatara lain:

a. Menyusun rencana pengembngan

b. Mengkaji pengembangan perangkat lunak.

4.2 Analisis Kinerja Keuangan Ditinjau Dari Aspek Likuidity, Leverage Dan Profitability.

4.2.1 Likuidity (Likuiditas)

Likuiditas merupakan indikator kemampuan perusahaan untuk membayar atau melunasi kewajiban-kewajiban finansialnya pada saat jatuh tempo dengan mempergunakan aktiva lancar yang tersedia. Berikut ini disajikan dua macam rasio yang biasa digunakan dalam perhitungan likuiditas perusahaan.

a. Current ratio (Rasio Lancar)

Current ratio merupakan perbandingan antara aktiva lancar (current assets) dengan hutang lancar (current liability). Berikut ini perhitungan current ratio PT. Kimia Farma (Persero), Tbk periode 2007 – 2010 dapat dilihat pada tabel 4.1 dibawah ini:

No Tahun Current Ratio

1. 2007 206,07%

2. 2008 211,32%

3. 2009 199,84%

4. 2010 242,55%

Sumber : PT. Kimia Farma (Persero), Tbk (Data Diolah) Tabel 4.1

Hasil Perhitungan Current Ratio PT. Kimia Farma (Persero), Tbk. Tahun 2007 – 2010

Melihat hasil perhitungan nilai current ratio di atas, maka dapat dianalisis nilai current ratio pada PT. Kimia Farma (Persero), Tbk tahun 2007 – 2010 sebagai berikut:

1. Tahun 2007

Berdasarkan hasil perhitungan rasio lancar (current ratio) tahun 2007 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 206,07% yang berarti PT. Kimia Farma (Persero), Tbk memberikan indikasi jaminan yang baik karena memiliki kemampuan melunasi seluruh kewajiban finansial jangka pendeknya sebesar 206,07% di tahun 2007. Dengan memperhatikan prinsip kehati-hatian, maka current ratio yang diperoleh PT. Kimia Farma (Persero), Tbk di atas 200% maka dianggap baik.

2. Tahun 2008

Berdasarkan hasil perhitungan rasio lancar (current ratio) tahun 2008 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 211,32% yang berarti PT. Kimia Farma (Persero), Tbk memberikan indikasi jaminan yang baik karena memiliki kemampuan melunasi seluruh kewajiban finansial jangka pendeknya sebesar 211,32% di tahun 2008. Dengan memperhatikan prinsip kehati-hatian, maka current ratio yang diperoleh PT. Kimia Farma (Persero), Tbk di atas 200% maka dianggap baik.

3. Tahun 2009

Berdasarkan hasil perhitungan rasio lancar (current ratio) tahun 2009 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 199,84% yang berarti PT. Kimia Farma (Persero), Tbk memberikan indikasi jaminan yang kurang baik karena

memiliki kemampuan melunasi seluruh kewajiban finansial jangka pendeknya hanya sebesar 199,84% di tahun 2009. Dengan memperhatikan prinsip kehati-hatian, maka current ratio yang diperoleh PT. Kimia Farma (Persero), Tbk kurang dari 200% maka dianggap kurang baik.

4. Tahun 2010

Berdasarkan hasil perhitungan rasio lancar (current ratio) tahun 2010 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 242,55% yang berarti PT. Kimia Farma (Persero), Tbk memberikan indikasi jaminan yang sangat baik karena memiliki kemampuan melunasi seluruh kewajiban finansial jangka pendeknya mencapai sebesar 242,55% di tahun 2010, jauh lebih baik dari tahun 2009 yang sempat mengalami kondisi yang kurang baik. Dengan memperhatikan prinsip kehati-hatian, maka current ratio yang diperoleh PT. Kimia Farma (Persero), Tbk lebih dari 200% maka dianggap sangat baik.

Berdasarkan hasil perhitungan rasio lancar (current ratio) selama empat tahun yaitu pada Tahun 2007 sampai dengan Tahun 2010, PT. Kimia Farma (Persero), Tbk memperoleh rasio lancar (current ratio) di atas rata-rata dari nilai minimum yang ditetapkan dalam prinsip kehati-hatian yakni sebesar 200%. Nilai rasio lancar (current ratio) PT. Kimia Farma (Persero), Tbk memperoleh nilai yang cukup stabil dari tahun ke tahun. Dimana pada tahun 2007 rasio lancar (current ratio) sebesar 206,07% , kemudian mengalami kenaikan pada tahun 2008 menjadi sebesar 211,32%. Mengalami penurunan menjadi sebesar 199,84% pada tahun 2009, hal ini terjadi dikarenakan Perusahaan kurang modal untuk membayar hutang di tahun 2009 namun penurunan rasio lancar (current ratio) yang tidak

signifikan tersebut bukan merupakan suatu kelemahan yang dialami oleh perusahaan dikarenakan rasio lancar (current ratio) sebesar 199,84% tersebut hampir mencapai 200% yang merupakan standar dalam prinsip kehati-hatian untuk tingkat likuiditas perusahaan.

Pada tahun 2010 rasio lancar (current ratio) mengalami peningkatan kembali yang cukup signifikan di tahun 2010 sebesar 242,55%, hal dikarenakan terjadinya peningkatan aset lancar sebesar 11,62%. Peningkatan tersebut terjadi karena disebabkan beberapa hal antara lain terjadi peningkatan pada kas dan setara kas sebesar Rp. 101,62 miliar atau naik 62,03%, piutang usaha sebesar Rp. 53,12 miliar atau naik 17,44% dan pajak dibayar dimuka sebesar Rp. 11,72% atau naik sebesar 12,80%. Selain itu, peningkatan rasio lancar pada tahun 2010 juga disebabkan hutang/kewajiban lancar PT. Kimia Farma (Persero), Tbk mengalami penurunan sebesar 8,03% dibanding tahun 2009. Penurunan tersebut diakibatkan oleh berkurangnya hutang usaha pihak ketiga sebesar Rp. 60,28 miliar dan hutang bank senilai Rp. 20,46 miliar. (Sumber : Annual Report/ Financial Review PT. Kimia Farma (Persero), Tbk Tahun 2009-2010).

Akan tetapi seperti yang telah dijelaskan sebelumnya di atas, current ratio yang tinggi akan berpengaruh negatif terhadap kemampuan memperoleh laba (rentabilitas), karena sebagian modal kerja tidak berputar atau mengalami pengangguran. Oleh karena itu current ratio yang tinggi tidak sepenuhnya merupakan kabar baik untuk perusahaan, hanya saja dengan current ratio yang tinggi tersebut perusahaan memiliki kemampuan melunasi kewajiban jangka pendeknya.

b. Quick Ratio (rasio cepat)

Quick ratio merupakan perimbangan antara jumlah aktiva lancar dikurangi persediaan kemudian dibagi dengan jumlah hutang lancar. Berikut ini perhitungan quick ratio PT. Kimia Farma (Persero), Tbk periode 2007 – 2010 dapat dilihat pada tabel 4.2 dibawah ini:

No Tahun Quick Ratio

1. 2007 1,36%

2. 2008 1,19%

3. 2009 1,14%

4. 2010 1,60%

Sumber : PT. Kimia Farma (Persero), Tbk (Data Diolah) Tabel 4.2

Hasil Perhitungan Quick Ratio PT. Kimia Farma (Persero), Tbk. Tahun 2007 – 2010

Melihat hasil perhitungan nilai quick ratio di atas, maka dapat dianalisis nilai quick ratio pada PT. Kimia Farma (Persero), Tbk tahun 2007 – 2010 sebagai berikut:

1. Tahun 2007

Berdasarkan hasil perhitungan rasio cepat (quick ratio) tahun 2007 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 1,36% atau 136% yang berarti setiap kewajiban jangka pendek PT. Kimia Farma (Persero), Tbk sebesar Rp. 1 dijamin oleh aktiva lancar selain persediaan sebesar Rp. 1,36 atau 136%. Untuk prinsip kehati-hatian perusahaan, maka besarnya quick ratio ini paling rendah 100%. Jadi dapat disimpulkan bahwa quick ratio sebesar 1,36% atau 136% merupakan hasil yang sangat baik karena diatas standar dalam prinsip kehati-hatian.

2. Tahun 2008

Berdasarkan hasil perhitungan rasio cepat (quick ratio) tahun 2008 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 1,19% atau 119% yang berarti setiap kewajiban jangka pendek PT. Kimia Farma (Persero), Tbk sebesar Rp. 1 dijamin oleh aktiva lancar selain persediaan sebesar Rp. 1,19 atau 119%. Untuk prinsip kehati-hatian perusahaan, maka besarnya quick ratio ini paling rendah 100%. Jadi dapat disimpulkan bahwa quick ratio sebesar 1,19% atau 119% merupakan hasil yang sangat baik karena diatas standar dalam prinsip kehati-hatian.

3. Tahun 2009

Berdasarkan hasil perhitungan rasio cepat (quick ratio) tahun 2009 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 1,14% atau 114% yang berarti setiap kewajiban jangka pendek PT. Kimia Farma (Persero), Tbk sebesar Rp. 1 dijamin oleh aktiva lancar selain persediaan sebesar Rp. 1,14 atau 114%. Untuk prinsip kehati-hatian perusahaan, maka besarnya quick ratio ini paling rendah 100%. Jadi dapat disimpulkan bahwa quick ratio sebesar 1,14% atau 114% merupakan hasil yang sangat baik karena diatas standar dalam prinsip kehati-hatian.

4. Tahun 2010

Berdasarkan hasil perhitungan rasio cepat (quick ratio) tahun 2010 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 1,60% atau 160% yang berarti setiap kewajiban jangka pendek PT. Kimia Farma (Persero), Tbk sebesar Rp. 1 dijamin oleh aktiva lancar selain persediaan sebesar Rp. 1,60 atau 160%. Untuk

prinsip kehati-hatian perusahaan, maka besarnya quick ratio ini paling rendah 100%. Jadi dapat disimpulkan bahwa quick ratio sebesar 1,60% atau 160% merupakan hasil yang sangat baik karena diatas standar dalam prinsip kehati-hatian.

Berdasarkan hasil perhitungan rasio cepat (quick ratio) selama empat tahun yaitu pada Tahun 2007 sampai dengan Tahun 2010. Dimana pada tahun 2007 rasio cepat (quick ratio) sebesar 1,36% atau 136%, kemudian mengalami penurunan pada tahun 2008 menjadi sebesar 1,19% atau 119%. Kemudian terus mengalami penurunan menjadi sebesar 1,14% atau 114% pada tahun 2009, hal ini terjadi karena disebabkan terus meningkatnya persediaan dan hutang lancar (current liability) dari tahun 2008 sampai tahun 2009. Sehingga berdampak pada penurunan hasil rasio cepat (quick ratio). Namun penurunan ini bukan merupakan suatu ancaman bagi perusahaan karena penurunan yang terus menerus pada tahun 2008 sampai tahun 2009 tidak kurang dari 100% yang merupakan standar dalam prinsip kehati-hatian untuk tingkat likuiditas perusahaan.

Kemudian mengalami peningkatan kembali yang lebih baik sebesar 1,60% atau 160% di tahun 2010, setelah sebelumnya sempat mengalami penurunan terus menerus dari tahun 2008 sampai tahun 2009. Peningkatan ini terjadi karena disebabkan oleh menurunya jumlah hutang lancar (current liability) di tahun 2010, selain itu juga disebabkan oleh persediaan di tahun 2010 mencapai Rp. 386,65 miliar, mengalami penurunan sebesar 11,60% dibandingkan tahun 2009 sebesar Rp. 437,41 miliar yang disebabkan adanya pencairan persediaan karena nilai pembelian persediaan lebih rendah dibanding yang dijual kepada pelanggan.

(Sumber : Annual Report/Financial Review PT. Kimia Farma (Persero), Tbk Tahun 2009-2010).

4.2.2 Leverage (rasio hutang)

Menurut Martono dan D. Agus Harjito (2002) yaitu rasio ini digunakan untuk mengukur berapa persentase aset perusahaan yang dibiayai oleh hutang. Berikut ini disajikan dua jenis rasio yang biasa digunakan dalam perhitungan leverage perusahaan:

a. Debt Ratio (Rasio Hutang)

Debt ratio merupakan rasio antara total hutang (debt ratio) dengan total aset (total assets) yang dinyatakan dalam persentase. Rasio hutang mengukur berapa persen aset perusahaan yang dibelanjai dengan hutang. Berikut ini perhitungan Debt ratio PT. Kimia Farma (Persero), Tbk periode 2007 – 2010 dapat dilihat pada tabel 4.3 dibawah ini:

No Tahun Debt Ratio

1. 2007 0,35%

2. 2008 0,34%

3. 2009 0,36%

4. 2010 0,33%

Sumber : PT. Kimia Farma (Persero), Tbk (Data Diolah) Tabel 4.3

Hasil Perhitungan Debt Ratio PT. Kimia Farma (Persero), Tbk. Tahun 2007 – 2010

Melihat hasil perhitungan nilai Debt ratio di atas, maka dapat dianalisis nilai Debt ratio pada PT. Kimia Farma (Persero), Tbk tahun 2007 – 2010 sebagai berikut:

1. Tahun 2007

Berdasarkan hasil perhitungan rasio hutang (debt ratio) tahun 2007 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 0,35% yang berarti bahwa aset perusahaan yang dibelanjai dengan menggunakan hutang adalah sebesar 0,35% dari seluruh aset perusahaan.

2. Tahun 2008

Berdasarkan hasil perhitungan rasio hutang (debt ratio) tahun 2008 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 0,34% yang berarti bahwa aset perusahaan yang dibelanjai dengan menggunakan hutang adalah sebesar 0,34% dari seluruh aset perusahaan.

3. Tahun 2009

Berdasarkan hasil perhitungan rasio hutang (debt ratio) tahun 2009 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 0,36% yang berarti bahwa aset perusahaan yang dibelanjai dengan menggunakan hutang adalah sebesar 0,36% dari seluruh aset perusahaan.

4. Tahun 2010

Berdasarkan hasil perhitungan rasio hutang (debt ratio) tahun 2010 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 0,33% yang berarti bahwa aset perusahaan yang dibelanjai dengan menggunakan hutang adalah sebesar 0,33% dari seluruh aset perusahaan.

Berdasarkan hasil perhitungan rasio hutang (debt ratio) selama empat tahun yaitu pada Tahun 2007 sampai dengan Tahun 2010, PT. Kimia Farma (Persero), Tbk memperoleh rasio hutang yang naik turun tetapi tidak signifikan.

Hal ini jelas terlihat pada hasil olahan data selama empat tahun yang mengalami naik turun sekitar 0,01% sampai 0,03%. Dimana pada tahun 2007 rasio hutang (debt ratio) sebesar 0,35%, kemudian mengalami penurunan pada tahun 2008 menjadi sebesar 0,34%. Mengalami peningkatan lagi di tahun 2009 sebesar 0,36%. Selanjutnya mengalami penurunan sebesar 0,03% dari tahun 2009 menjadi 0,33% di tahun 2010. Penurunan ini disebabkan oleh menurunnya total kewajiban/hutang perusahaan pada tahun 2010 sebesar 4,78% menjadi Rp. 543,26 miliar, dimana komposisi kewajiban tersebut sebesar 86,48% berupa kewajiban lancar dan 13,52% berupa kewajiban tidak lancar. Selain itu, penurunan rasio hutang di tahun 2010 juga dipengaruhi oleh meningkatnya total aktiva/ aset sebesar 5,84% menjadi Rp. 1,66 trilyun, yang disebabkan meningkatnya jumlah aset lancar dari Rp. 1,02 trilyun di tahun 2009 menjadi Rp. 1,14 trilyun di tahun 2010 atau naik sebesar 11,62%. (Sumber : Annual Report/Financial Review PT. Kimia Farma (Persero), Tbk Tahun 2009-2010).

Melihat perkembangan rasio hutang yang mengalami naik turun dengan perbedaan yang sangat sedikit sekitar 0,01% - 0,03%, serta dengan menyimak penjelasan di atas, dapat disimpulkan bahwa sebenarnya penurunan rasio hutang merupakan kabar baik untuk perusahaan. Semakin menurunnya rasio hutang (debt ratio) semakin baik untuk perusahaan dikarenakan penurunan rasio hutang berarti mengindikasikan bahwa semakin meningkatnya total aset yang dimiliki perusahaan dan semakin rendah total hutang/kewajiban yang dibebankan terhadap perusahaan.

b. Total Debt To Equity Ratio (rasio total hutang terhadap modal sendiri) Rasio total hutang terhadap modal sendiri merupakan perbandingan total hutang yang dimiliki perusahaan dengan modal sendiri (ekuitas). Berikut ini perhitungan Total Debt To Equity Ratio PT. Kimia Farma (Persero), Tbk periode 2007 – 2010 dapat dilihat pada tabel 4.4 dibawah ini:

No Tahun Total Debt To Equity Ratio

1. 2007 52,72%

2. 2008 52,53%

3. 2009 57,32%

4. 2010 48,77%

Sumber : PT. Kimia Farma (Persero), Tbk (Data Diolah) Tabel 4.4

Hasil Perhitungan Total Debt To Equity Ratio PT. Kimia Farma (Persero), Tbk. Tahun 2007 – 2010

Melihat hasil perhitungan nilai Total Debt To Equity Ratio di atas, maka dapat dianalisis nilai Total Debt To Equity Ratio pada PT. Kimia Farma (Persero), Tbk tahun 2007 – 2010 sebagai berikut:

1. Tahun 2007

Berdasarkan hasil perhitungan rasio hutang terhadap modal sendiri (total debt to equity ratio) tahun 2007 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 52,72% yang berarti bahwa total hutang perusahaan dibandingkan dengan modal sendiri adalah sebesar 52,72%.

2. Tahun 2008

Berdasarkan hasil perhitungan rasio hutang terhadap modal sendiri (total debt to equity ratio) tahun 2008 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 52,53% yang berarti bahwa total hutang perusahaan dibandingkan dengan modal sendiri adalah sebesar 52,53%.

3. Tahun 2009

Berdasarkan hasil perhitungan rasio hutang terhadap modal sendiri (total debt to equity ratio) tahun 2009 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 57,32% yang berarti bahwa total hutang perusahaan dibandingkan dengan modal sendiri adalah sebesar 57,32%.

4. Tahun 2010

Berdasarkan hasil perhitungan rasio hutang terhadap modal sendiri (total debt to equity ratio) tahun 2010 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 48,77% yang berarti bahwa total hutang perusahaan dibandingkan dengan modal sendiri adalah sebesar 48,77%. Rasio ini menurun dibandingkan 3 tahun sebelumnya yang selalu dalam kondisi stabil.

Berdasarkan hasil perhitungan rasio hutang terhadap modal sendiri (Total debt to equity ratio) selama empat tahun yaitu pada Tahun 2007 sampai dengan Tahun 2010, PT. Kimia Farma (Persero), Tbk memperoleh rasio hutang terhadap modal (total debt to equity ratio) yang cukup stabil pada tahun 2007 sampai tahun 2009. Dimana pada tahun 2007 sebesar 52,72%, pada tahun 2008 sebesar 52,53% serta pada tahun 2009 naik menjadi sebesar 57,32%. Kemudian mengalami penurunan di tahun 2010 menjadi sebesar 48,77%. Hal ini disebabkan karena total hutang/kewajiban PT. Kimia Farma (Persero), Tbk mengalami penurunan sebesar 4,78% menjadi Rp. 543,26 miliar pada tahun 2010 serta ekuitas/modal perusahaan tahun 2010 meningkat sebesar 11,93% dari Rp. 995,32 miliar pada tahun 2009 menjadi Rp. 1,11 trilyun. Peningkatan ini karena bertambahnya saldo laba yang

sejalan dengan pencapaian laba bersih di tahun tersebut. (Sumber : Annual Report/Financial Review PT. Kimia Farma (Persero), Tbk Tahun 2009 – 2010).

Penurunan rasio ini di tahun 2010 sebenarnya merupakan kabar baik terhadap perusahaan. Karena semakin rasio hutang terhadap modal (total debt to equity ratio) ini menurun maka kondisi perusahaan jauh semakin baik. Hal ini mengindikasikan bahwa semakin rendahnya jumlah hutang/kewajiban yang dimiliki oleh perusahaan dan semakin meningkatnya jumlah modal yang diperoleh perusahaan dari saldo laba bersih.

4.2.3 Profitability (Rasio Keuntungan)

Menurut Martono dan D. Agus Harjito (2002) rasio profitabilitas terdiri dari dua jenis yaitu rasio yang menunjukkan laba dalam hubungannya dengan penjualan dan rasio yang menunjukkan laba dalam hubungannya dengan investasi. Kedua rasio ini secara bersama-sama menunjukkan efektivitas rasio profitabilitas dalam hubungannya antara penjualan dengan laba. Namun dalam penelitian ini yang digunakan oleh peneliti adalah rasio yang menunjukkan hubungan antara laba dengan investasi yang dapat dibedakan sebagai berikut:

a. Return On Investment (ROI)

Return On Investment merupakan rasio yang membandingkan laba setelah pajak dengan total aktiva. Berikut ini data hasil perhitungan rasio return on investment PT. Kimia Farma (Persero), Tbk tahun 2007-2010 dapat dilihat pada tabel 4.5 dibawah ini:

No Tahun Return On Investment

1. 2007 3,76%

2. 2008 3,83%

3. 2009 3,99%

4. 2010 8,37%

Sumber : PT. Kimia Farma (Persero), Tbk (Data Diolah) Tabel 4.5

Hasil Perhitungan Return On Investment PT. Kimia Farma (Persero), Tbk. Tahun 2007 – 2010

Melihat hasil perhitungan nilai Return On Investment di atas, maka dapat dianalisis nilai Return On Investment pada PT. Kimia Farma (Persero), Tbk tahun 2007 – 2010 sebagai berikut:

1. Tahun 2007

Berdasarkan hasil perhitungan rasio return on investment tahun 2007 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 3,76% yang berarti bahwa besar pengembalian atas investasi yang dilakukan di perusahaan adalah sebesar 3,76%. 2. Tahun 2008

Berdasarkan hasil perhitungan rasio return on investment tahun 2008 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 3,83% yang berarti bahwa besar pengembalian atas investasi yang dilakukan di perusahaan adalah sebesar 3,83%. 3. Tahun 2009

Berdasarkan hasil perhitungan rasio return on investment tahun 2009 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 3,99% yang berarti bahwa besar pengembalian atas investasi yang dilakukan di perusahaan adalah sebesar 3,99%.

4. Tahun 2010

Berdasarkan hasil perhitungan rasio return on investment tahun 2010 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 8,37% yang berarti bahwa besar pengembalian atas investasi yang dilakukan di perusahaan adalah sebesar 8,37%.

Berdasarkan hasil perhitungan rasio return on investment (ROI) selama empat tahun yaitu pada Tahun 2007 sampai dengan Tahun 2010, PT. Kimia Farma (Persero), Tbk memperoleh return on investment yang rendah pada tahun 2007 sampai tahun 2009 yang hanya berkisar pada 3,76% - 3,99%.

Pada tahun 2010 mengalami peningkatan yang sangat signifikan dan sangat baik untuk perusahaan yakni sebesar 8,37%. Peningkatan ini merupakan kabar baik untuk para investor. Return on investment yang mencapai 8,37% di tahun 2010 ini disebabkan oleh adanya peningkatan laba usaha dan penghasilan lain-lain yang signifikan menyebabkan laba bersih pada tahun 2010 tumbuh sebesar 121,92% menjadi Rp. 138,72 miliar. Sehingga margin laba bersih meningkat dari 2,19% pada tahun 2009 menjadi 4,36% pada tahun 2010. (Sumber : Annual Report/Financial Review PT. Kimia Farma (Persero), Tbk Tahun 2009 – 2010).

b. Return On Equity

Return On Equity (ROE) atau sering disebut Rentabilitas Modal Sendiri dimaksudkan untuk mengukur seberapa banyak keuntungan yang menjadi hak pemilik modal sendiri. Berikut ini data hasil perhitungan rasio return on equity PT. Kimia Farma (Persero), Tbk tahun 2007-2010 dapat dilihat pada tabel 4.6 dibawah ini:

No Tahun Return On Investment

1. 2007 5,75%

2. 2008 5,84%

3. 2009 6,28%

4. 2010 12,45%

Sumber : PT. Kimia Farma (Persero), Tbk (Data Diolah) Tabel 4.6

Hasil Perhitungan Return On Equity PT. Kimia Farma (Persero), Tbk. Tahun 2007 – 2010

Melihat hasil perhitungan nilai Return On Equity di atas, maka dapat dianalisis nilai Return On Equity pada PT. Kimia Farma (Persero), Tbk tahun 2007 – 2010 sebagai berikut:

1. Tahun 2007

Berdasarkan hasil perhitungan rasio return on equity tahun 2007 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 5,75% yang berarti bahwa keuntungan yang menjadi hak pemilik modal adalah sebesar 5,75% dari seluruh keuntungan yang diperoleh perusahaan.

2. Tahun 2008

Berdasarkan hasil perhitungan rasio return on equity tahun 2008 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 5,84% yang berarti bahwa keuntungan yang menjadi hak pemilik modal adalah sebesar 5,84% dari seluruh keuntungan yang diperoleh perusahaan.

3. Tahun 2009

Berdasarkan hasil perhitungan rasio return on equity tahun 2009 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 6,28% yang berarti bahwa keuntungan yang menjadi hak pemilik modal adalah sebesar 6,28% dari seluruh keuntungan yang diperoleh perusahaan.

4. Tahun 2010

Berdasarkan hasil perhitungan rasio return on equity (ROE) tahun 2010 yang dicapai PT. Kimia Farma (Persero), Tbk sebesar 12,45% yang berarti bahwa keuntungan yang menjadi hak pemilik modal adalah sebesar 12,45% dari seluruh keuntungan yang diperoleh perusahaan.

Berdasarkan hasil perhitungan rasio return on equity (ROE) selama empat tahun yaitu pada Tahun 2007 sampai dengan Tahun 2010, dimana PT. Kimia Farma (Persero), Tbk pada tahun 2007 sampai tahun 2009 memperoleh return on equity yang berkisar pada 5,75% - 6,28%. Kemudian pada tahun 2010 mengalami peningkatan yang signifikan yakni sebesar 12,45%. Hal ini disebabkan oleh meningkatnya laba usaha dan penghasilan lain-lain yang signifikan menyebabkan laba bersih pada tahun 2010 tumbuh sebesar 121,92% menjadi Rp. 138,72 miliar. Sehingga margin laba bersih meningkat dari 2,19% pada tahun 2009 menjadi 4,36% pada tahun 2010. Selain itu, modal (ekuitas) yang dimiliki oleh perusahaan mengalami peningkatan sebesar 11,93% dari Rp. 995,32 miliar pada tahun 2009 menjadi Rp. 1,11 trilyun. Peningkatan ini karena bertambahnya saldo laba yang sejalan dengan pencapaian laba bersih di tahun tersebut. (Sumber : Annual Report/Financial Review PT. Kimia Farma (Persero), Tbk Tahun 2009 – 2010).

4.3 Proyeksi Trend

Proyeksi trend adalah metode peralaman. Teknik ini mencocokkan garis tren pada serangkaian data masa lalu dan kemudian memproyeksikan garis pada masa datang untuk peramalan jangka menengah atau jangka panjang. Beberapa

persamaan tren matematis dapat dikembangkan seperti eksponensial atau kuadratis, tetapi pada bab ini, kita akan melihat pada tren linear (garis lurus) saja. Heizer dan Render (2006:155). Berikut ini disajikan peramalan dengan menggunakan proyeksi trend linear (garis lurus) pada analisis kinerja keuangan dilihat dari aspek likuidity, leverage, dan profitability.

4.3.1 Proyeksi Trend Analisis Kinerja Keuangan dilihat dari Aspek Likuidity (Likuiditas) pada PT. Kimia Farma (Persero), Tbk.

Seperti yang telah dijelaskan sebelumnya di atas bahwa tingkat likuiditas adalah mengukur seberapa besar kemampuan perusahaan dalam memenuhi seluruh kewajiban jangka pendeknya. Berikut ini disajikan hasil peramalan (proyeksi trend) untuk mengukur tingkat likuiditas dimasa mendatang dengan menggunakan dua jenis rasio likuiditas:

a. Current ratio (rasio lancar)

Berikut ini merupakan data perkembangan rasio lancar (current ratio) PT. Kimia Farma (Persero), Tbk selama empat tahun dari tahun 2007 sampai tahun 2010 dapat dilihat pada tabel 4.7 dibawah ini:

Tahun Current Ratio (Rasio Lancar)

2007 206.07%

2008 211.32%

2009 199.84%

2010 242.55%

Sumber : PT. Kimia Farma (Persero), Tbk (Data Diolah) Tabel 4.7

Data perkembangan current ratio PT. Kimia Farma (Persero), Tbk Periode 2007 - 2010

Berdasarkan data diatas, maka peneliti akan melakukan peramalan (proyeksi trend linear) untuk mengetahui rasio lancar (current ratio) selama

=

2,5= 214,95 2198,43 – (4) (2,5) (214,95) = 30 – (4) (2,52) = 9,79 a = y – bx = 214,95 – 9,79 (2,5) = 190,48

empat tahun ke depan yakni tahun 2011–2014. Dengan meminimalkan perhitungan dengan mengubah nilai x (waktu) menjadi angka yang lebih sederhana. Dalam hal ini, menjadikan tahun 2007 sebagai tahun pertama, tahun 2008 sebagai tahun kedua, dan seterusnya. Berikut ini merupakan Data Peramalan (Proyeksi Trend) Current Ratio PT. Kimia Farma (Persero), Tbk Periode 2007 – 2010 dapat dilihat pada tabel 4.8 dibawah ini:

Tahun Periode Waktu (X) Current Ratio (Y) X2 XY

2007 1 206,07% 1 206,07%

2008 2 211,32% 4 422,64%

2009 3 199,84% 9 599,52%

2010 4 242,55% 16 970,20%

Jumlah 10 859,78% 30 2198,43%

(Sumber : Data Diolah).

Tabel 4.8

Data Peramalan (Proyeksi Trend) Current Ratio PT. Kimia Farma (Persero), Tbk Periode 2007 - 2010

Jadi, persamaan tren kuadrat terkecil adalah ŷ = 190,48 + 9,97x. Untuk memproyeksikan current ratio (rasio lancar) di tahun 2011, pertama kita menotasikan tahun 2011 dalam sistem pengkodean yang baru sebagai x = 5 :

Current Ratio di tahun 2011 = 190,48 + 9,97 (5) = 240,33% Σ x x = n 10 = 4 Σ y y = n 859,78 = 4 Σ xy – n x y b = Σ x2 – n x 2 48,93 = 5

Kemudian dapat diestimasi pula Current ratio (rasio lancar) di tahun 2012,2013 dan 2014 dengan memasukkan nilai x = 6, x = 7, x = 8 pada persamaan yang sama :

Current Ratio di tahun 2012 = 190,48 + 9,97 (6) = 250,3%

Current Ratio di tahun 2013 = 190,48 + 9,97 (7) = 260,27%

Current Ratio di tahun 2014 = 190,48 + 9,97 (8) = 270,24%

Untuk menguji kebenaran model tersebut di atas, maka peneliti memetakan current ratio historis dan garis tren dalam grafik. Hal ini, diharapkan dapat berhati-hati dan memahami adanya perubahan Current ratio (rasio lancar) pada periode yang akan datang. Berikut ini merupakan grafik Proyeksi Trend Current Ratio PT. Kimia Farma (Persero), Tbk dapat dilihat pada grafik 4.1 dibawah ini:

Grafik 4.1

Proyeksi Trend Current Ratio

Melihat peramalan dan grafik di atas, maka jelaslah bahwa proyeksi trend (peramalan/estimasi) ini dilakukan untuk mengetahui dan untuk berhati-hati pada

perubahan di periode yang akan datang. Seperti yang dijelaskan pada peramalan diatas dan terlihat pada grafik di atas, dimana pada tahun 2011 Current ratio diproyeksikan mengalami penurunan sebesar 2,22% dari tahun 2010 menjadi sebesar 240,33%. Kemudian mengalami kenaikan pada estimasi tahun 2012 menjadi sebesar 250,3%. Selanjutnya terus mengalami peningkatan pada tahun 2013 menjadi sebesar 260,27% dan pada tahun 2014 menjadi sebesar 270,24%. Proyeksi ini dapat menjadi perhatian oleh pihak perusahaan PT. Kimia Farma (Persero), Tbk untuk menghadapi perubahan di masa yang akan datang.

b. Quick Ratio (Rasio Cepat)

Berikut ini merupakan data perkembangan rasio cepat (quick ratio) PT. Kimia Farma (Persero), Tbk selama empat tahun dari tahun 2007 sampai tahun 2010 dapat dilihat pada tabel 4.9 dibawah ini:

Tahun Quick Ratio (Rasio Cepat)

2007 1,36%

2008 1,19%

2009 1,14%

2010 1,60%

(Sumber : Data Diolah) Tabel 4.9

Data perkembangan Quick ratio PT. Kimia Farma (Persero), Tbk Periode 2007 - 2010

Berdasarkan data diatas, maka peneliti akan melakukan peramalan (proyeksi trend linear) untuk mengetahui rasio cepat (quick ratio) selama empat tahun ke depan yakni tahun 2011 – 2014. Dengan meminimalkan perhitungan dengan mengubah nilai x (waktu) menjadi angka yang lebih sederhana. Dalam hal ini, menjadikan tahun 2007 sebagai tahun pertama, tahun 2008 sebagai tahun

= 2,5 = 1,32 Σ xy – n x y b = Σ x2 – n x 2 13,56 – (4) (2,5) (1,32) = 30 – (4) (2,52) 0,36 = 5 = 0,072 a = y – bx = 1,32 – 0,072 (2,5) = 1,14

kedua, dan seterusnya. Berikut ini merupakan Data Peramalan (Proyeksi Trend) Current Ratio PT. Kimia Farma (Persero), Tbk Periode 2007 – 2010 dapat dilihat pada tabel 4.10 dibawah ini:

Tahun Periode Waktu (X) Quick Ratio (Y) X 2 XY

2007 1 1,36% 1 1,36%

2008 2 1,19% 4 2,38%

2009 3 1,14% 9 3,42%

2010 4 1,60% 16 6,40%

Jumlah 10 5,29% 30 13,56%

(Sumber : Data Diolah).

Tabel 4.10

Data Peramalan (Proyeksi Trend) Quick Ratio PT. Kimia Farma (Persero), Tbk Periode 2007 - 2010

Jadi, persamaan tren kuadrat terkecil adalah ŷ = 1,14 + 0,072x. Untuk memproyeksikan quick ratio (rasio cepat) di tahun 2011, pertama kita menotasikan tahun 2011 dalam sistem pengkodean yang baru sebagai x = 5:

Quick Ratio di tahun 2011 = 1,14 + 0,072 (5) = 1,5 %

Kemudian dapat diestimasi pula Quick ratio (rasio cepat ) di tahun 2012, 2013 dan 2014 dengan memasukkan nilai x = 6, x = 7, x = 8 pada persamaan yang sama: Σ x x = n 10 = 4 Σ y y = n 5,29 = 4

Quick Ratio di tahun 2012 = 1,14 + 0,072 (6) = 1,57%

Quick Ratio di tahun 2013 = 1,14 + 0,072 (7)

= 1,64%

Quick Ratio di tahun 2014 = 1,14 + 0,072 (8) = 1,72%

Untuk menguji kebenaran model tersebut di atas, maka peneliti memetakan Quick ratio historis dan garis tren dalam grafik. Hal ini, diharapkan dapat berhati-hati dan memahami adanya perubahan Quick ratio (rasio cepat) pada periode yang akan datang. Berikut ini merupakan grafik Proyeksi Trend Quick Ratio PT. Kimia Farma (Persero), Tbk dapat dilihat pada grafik 4.2 dibawah ini:

Grafik 4.2

Proyeksi Trend Quick Ratio

Melihat peramalan dan grafik di atas, maka jelaslah bahwa proyeksi trend (peramalan/estimasi) ini dilakukan untuk mengetahui dan untuk berhati-hati pada perubahan di periode yang akan datang. Seperti yang dijelaskan pada peramalan diatas dan terlihat pada grafik di atas, dimana pada tahun 2011 dan tahun 2012 Quick ratio diramalkan mengalami penurunan menjadi sebesar 1,5% dan 1,57% dibandingkan di tahun 2010 sebesar 1,6%. Kemudian mengalami kenaikan pada

estimasi tahun 2013 menjadi sebesar 1,64%. Selanjutnya terus mengalami peningkatan pada tahun 2014 menjadi sebesar 1,72%. Proyeksi ini dapat menjadi perhatian oleh pihak perusahaan PT. Kimia Farma (Persero), Tbk untuk menghadapi perubahan di masa yang akan datang.

4.3.2 Proyeksi Trend Analisis Kinerja Keuangan dilihat dari Aspek Leverage pada PT. Kimia Farma (Persero), Tbk.

Seperti yang telah dijelaskan di atas bahwa rasio leverage adalah rasio yang digunakan untuk mengukur berapa bersentase asset perusahaan yang dibiayai oleh hutang. Berikut ini disajikan hasil peramalan (proyeksi trend) untuk mengukur rasio leverage selama empat tahun ke depan dengan menggunakan dua jenis rasio leverage sebagai berikut:

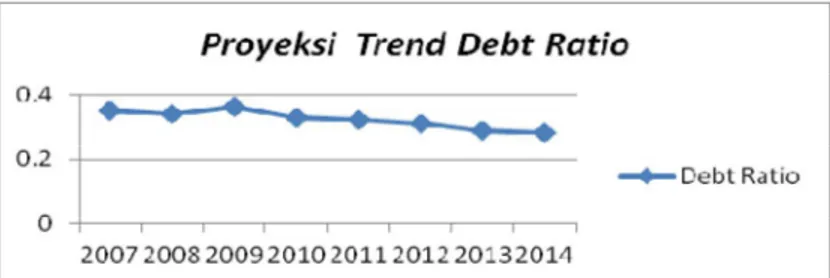

a. Debt Ratio (Rasio Hutang)

Berikut ini merupakan data perkembangan rasio hutang (debt ratio) PT. Kimia Farma (Persero), Tbk selama empat tahun dari tahun 2007 sampai tahun 2010 dapat dilihat pada tabel 4.11 dibawah ini:

Tahun Debt Ratio (Rasio Hutang)

2007 0,35%

2008 0,34%

2009 0,36%

2010 0,33%

(Sumber : Data Diolah)

Tabel 4.11

Data perkembangan Debt Ratio PT. Kimia Farma (Persero), Tbk Periode 2007 – 2010

Berdasarkan data diatas, maka peneliti akan melakukan peramalan (proyeksi trend linear) untuk mengetahui rasio hutang (debt ratio) selama empat

= 2,5 = 0,35 Σ xy – n x y b = Σ x2 – n x 2 3,43 – (4) (2,5) (0,35) = 30 – (4) (2,52) - 0,07 = 5 = - 0,014 a = y – bx = 0,35 + 0,014 (2,5) = 0,39

tahun ke depan yakni tahun 2011 – 2014. Dengan meminimalkan perhitungan dengan mengubah nilai x (waktu) menjadi angka yang lebih sederhana. Dalam hal ini, menjadikan tahun 2007 sebagai tahun pertama, tahun 2008 sebagai tahun kedua, dan seterusnya. Berikut ini merupakan Data Peramalan (Proyeksi Trend) Debt Ratio PT. Kimia Farma (Persero), Tbk Periode 2007–2010 dapat dilihat pada tabel 4.12 dibawah ini:

Tahun Periode Waktu (X) Debt Ratio (Y) X 2 XY

2007 1 0,35% 1 0,35%

2008 2 0,34% 4 0,68%

2009 3 0,36% 9 1,08%

2010 4 0,33% 16 1,32%

Jumlah 10 1,38% 30 3,43%

(Sumber : Data Diolah).

Tabel 4.12

Data Peramalan (Proyeksi Trend) Debt Ratio PT. Kimia Farma (Persero), Tbk Periode 2007 - 2010

Jadi, persamaan tren kuadrat terkecil adalah ŷ = 0,39 + (-0,014)x. Untuk memproyeksikan debt ratio (rasio hutang) di tahun 2011, pertama kita menotasikan tahun 2011 dalam sistem pengkodean yang baru sebagai x = 5:

Debt Ratio di tahun 2011 = 0,39 + (-0,014) (5) = 0,32 % Σ x x = n 10 = 4 Σ y y = n 1,38 = 4

Kemudian dapat diestimasi pula Debt ratio (rasio hutang ) di tahun 2012, 2013 dan 2014 dengan memasukkan nilai x = 6, x = 7, x = 8 pada persamaan yang sama:

Debt Ratio di tahun 2012 = 0,39 + (-0,014) (6) = 0,31 %

Debt Ratio di tahun 2013 = 0,39 + (-0,014) (7) = 0,29 %

Debt Ratio di tahun 2014 = 0,39 + (-0,014) (8) = 0,28 %

Untuk menguji kebenaran model tersebut di atas, maka peneliti memetakan Debt ratio historis dan garis tren dalam grafik. Hal ini, diharapkan dapat berhati-hati dan memahami adanya perubahan Debt ratio (rasio hutang) pada periode yang akan datang. Berikut ini merupakan grafik Proyeksi Trend Debt Ratio PT. Kimia Farma (Persero), Tbk dapat dilihat pada grafik 4.3 dibawah ini:

Grafik 4.3 Proyeksi Trend Debt Ratio

Melihat peramalan dan grafik di atas, maka jelaslah bahwa proyeksi trend (peramalan/estimasi) ini dilakukan untuk mengetahui dan untuk berhati-hati pada

perubahan di periode yang akan datang. Seperti yang dijelaskan pada peramalan diatas dan terlihat pada grafik di atas, dimana pada tahun 2011 sampai tahun 2014 debt ratio diramalkan terus mengalami penurunan. Pada tahun 2011 debt ratio diproyeksikan sebesar 0,32%, kemudian mengalami penurunan di tahun 2012 sebesar 0,31%. Terus mengalami penurunan pada tahun 2013 dan 2014 sebesar 0,29% dan 0,28%. Penurunan debt ratio ini merupakan kabar yang sangat baik untuk perusahaan. Karena hal ini berarti bahwa aset perusahaan yang dibelanjai dengan hutang semakin berkurang. Proyeksi ini dapat menjadi perhatian oleh pihak perusahaan PT. Kimia Farma (Persero), Tbk untuk menghadapi perubahan di masa yang akan datang.

b. Total Debt To Equity Ratio (Rasio total hutang terhadap modal)

Berikut ini merupakan data perkembangan rasio hutang terhadap modal (total debt to equity ratio) PT. Kimia Farma (Persero), Tbk selama empat tahun dari tahun 2007 sampai tahun 2010 dapat dilihat pada tabel 4.13 dibawah ini:

Tahun Total Debt To Equity

2007 52,72%

2008 52,53%

2009 57,32%

2010 48,77%

(Sumber : Data Diolah)

Tabel 4.13

Data perkembangan Total Debt To Equity Ratio PT. Kimia Farma (Persero), Tbk Periode 2007 - 2010

Berdasarkan data diatas, maka peneliti akan melakukan peramalan (proyeksi trend linear) untuk mengetahui rasio hutang terhadap modal (Total Debt To Equity ratio) selama empat tahun ke depan yakni tahun 2011 – 2014. Dengan

10 = 4 = 2,5 211,34 = 4 = 52,84 Σ xy – n x y b = Σ x2 – n x 2 524,82 – (4) (2,5) (52,84) = 30 – (4) (2,52) - 3,58 = 5 = - 0,72 a = y – bx = 52,84 + (-0,72) (2,5) = 51,04

meminimalkan perhitungan dengan mengubah nilai x (waktu) menjadi angka yang lebih sederhana. Dalam hal ini, menjadikan tahun 2007 sebagai tahun pertama, tahun 2008 sebagai tahun kedua, dan seterusnya. Berikut ini merupakan Data Peramalan (Proyeksi Trend) Total Debt To Equity Ratio PT. Kimia Farma (Persero), Tbk Periode 2007–2010 dapat dilihat pada tabel 4.12 dibawah ini:

Tahun Periode Waktu (X) Total Debt To Equity Ratio (Y) X 2 XY 2007 1 52,72% 1 52,72% 2008 2 52,53% 4 105,06% 2009 3 57,32% 9 171,96% 2010 4 48,77% 16 195,08% Jumlah 10 211,34% 30 524,82%

(Sumber : Data Diolah).

Tabel 4.14

Data Peramalan (Proyeksi Trend) Total Debt To Equity Ratio PT. Kimia Farma (Persero), Tbk Periode 2007 - 2010

Jadi, persamaan tren kuadrat terkecil adalah ŷ = 51,04 + (-0,72)x. Untuk memproyeksikan Total Debt To Equity ratio (rasio hutang terhadap modal) di tahun 2011, pertama kita menotasikan tahun 2011 dalam sistem pengkodean yang baru sebagai x = 5:

Total Debt To Equity Ratio di tahun 2011 = 51,04 + (-0,72) (5) = 47,44 % Σ x x = n Σ y y = n

Kemudian dapat diestimasi pula Total Debt To Equity Ratio (rasio hutang terhadap modal) di tahun 2012, 2013 dan 2014 dengan memasukkan nilai x = 6, x = 7, x = 8 pada persamaan yang sama :

Total Debt To Equity Ratio di tahun 2012 = 51,04 + (-0,72) (6) = 46,72 %

Total Debt To Equity Ratio di tahun 2013 = 51,04 + (-0,72) (7) = 46 %

Total Debt To Equity Ratio di tahun 2014 = 51,04 + (-0,72) (8) = 45,28 %

Untuk menguji kebenaran model tersebut di atas, maka peneliti memetakan Total Debt To Equity Ratio historis dan garis tren dalam grafik. Hal ini, diharapkan dapat berhati-hati dan memahami adanya perubahan Total Debt To Equity ratio (rasio hutang terhadap modal) pada periode yang akan datang. Berikut ini merupakan grafik Proyeksi Trend Total Debt To Equity Ratio PT. Kimia Farma (Persero), Tbk dapat dilihat pada grafik 4.4 dibawah ini:

Grafik 4.4

Proyeksi Trend Total Debt To Equity Ratio

Melihat peramalan dan grafik di atas, maka jelaslah bahwa proyeksi trend (peramalan/estimasi) ini dilakukan untuk mengetahui dan untuk berhati-hati pada perubahan di periode yang akan datang. Seperti yang dijelaskan pada peramalan

diatas dan terlihat pada grafik di atas, dimana Total Debt To Equity Ratio sama hal nya dengan debt ratio yang mengalami penurunan pada periode proyeksi tren, yakni pada tahun 2011 sampai tahun 2014. Dimana pada tahun 2011 rasio ini di proyeksikan mengalami penurunan sebesar 1,33% dari tahun 2010 menjadi sebesar 47,44%. Pada tahun 2012 sampai tahun 2014 diproyeksikan mengalami penurunan sebesar 46,72%, 46% dan 45,28%. Penurunan rasio ini mengindikasikan bahwa rasio hutang yang dimiliki oleh perusahaan mengalami penurunan dibandingkan dengan modal yang dimiliki oleh perusahaan, sehingga hal tersebut merupakan kabar baik untuk perusahaan.

4.3.3 Proyeksi Trend Analisis Kinerja Keuangan dilihat dari Aspek Profitabilitas pada PT. Kimia Farma (Persero), Tbk.

Rasio Profitabilitas terdiri dari dua jenis yaitu rasio yang menunjukkan laba dalam hubungannya dengan penjualan dan rasio yang menunjukkan laba dalam hubungannya dengan investasi. Dalam proyeksi trend ini yang akan diestimasi dari jenis-jenis rasio profitabilitas adalah Return On Investment dan Return On Equity.

a. Return On Investment

Berikut ini merupakan data perkembangan rasio Return On Investment PT. Kimia Farma (Persero), Tbk selama empat tahun dari tahun 2007 sampai tahun 2010 dapat dilihat pada tabel 4.15 dibawah ini:

10 = 4 = 2,5 19,95 = 4 = 4,99 Tahun Return On Investment

2007 3,76%

2008 3,83%

2009 3,99%

2010 8,37%

(Sumber : Data Diolah)

Tabel 4.15

Data perkembangan Return On Investment

PT. Kimia Farma (Persero), Tbk Periode 2007 - 2010

Berdasarkan data diatas, maka peneliti akan melakukan peramalan (proyeksi trend linear) untuk mengetahui rasio return on investment selama empat tahun ke depan yakni tahun 2011 – 2014. Dengan meminimalkan perhitungan dengan mengubah nilai x (waktu) menjadi angka yang lebih sederhana. Dalam hal ini, menjadikan tahun 2007 sebagai tahun pertama, tahun 2008 sebagai tahun kedua, dan seterusnya. Berikut ini merupakan Data Peramalan (Proyeksi Trend) Return On Investment PT. Kimia Farma (Persero), Tbk Periode 2007–2010 dapat dilihat pada tabel 4.16 dibawah ini:

Tahun Periode Waktu (X) Return On Investment (Y) X 2 XY

2007 1 3,76% 1 3,76%

2008 2 3,83% 4 7,66%

2009 3 3,99% 9 11,97%

2010 4 8,37% 16 33,48%

Jumlah 10 19,95% 30 56,87%

(Sumber : Data Diolah).

Tabel 4.16

Data Peramalan (Proyeksi Trend) Return On Investment PT. Kimia Farma (Persero), Tbk Periode 2007 - 2010

a. Σ x x = n Σ y y = n

Σ xy – n x y b = Σ x2 – n x 2 56,87 – (4) (2,5) (4,99) = 30 – (4) (2,52) 6,97 = 5 = 1,39 a = y – bx = 4,99 + 1,39 (2,5) = 8,47

Jadi, persamaan tren kuadrat terkecil adalah ŷ = 8,47 + 1,39x. Untuk memproyeksikan Return On Investment di tahun 2011, pertama kita menotasikan tahun 2011 dalam sistem pengkodean yang baru sebagai x = 5 :

Return On Investment di tahun 2011 = 8,47 + 1,39 (5) = 15,42 %

Kemudian dapat diestimasi pula Return On Investment di tahun 2012, 2013 dan 2014 dengan memasukkan nilai x = 6, x = 7, x = 8 pada persamaan yang sama :

Return On Investment di tahun 2012 = 8,47 + 1,39 (6) = 16,81 % Return On Investment di tahun 2013 = 8,47 + 1,39 (7)

= 18,2 %

Return On Investment di tahun 2014 = 8,47 + 1,39 (8) = 19,59 %

Untuk menguji kebenaran model tersebut di atas, maka peneliti memetakan Return On Investment historis dan garis tren dalam grafik. Hal ini, diharapkan dapat berhati-hati dan memahami adanya perubahan Return On Investment pada periode yang akan datang. Berikut ini merupakan grafik Proyeksi Trend Return On Investment PT. Kimia Farma (Persero), Tbk dapat dilihat pada grafik 4.5 dibawah ini:

Grafik 4.5

Proyeksi Trend Return On Investmen

Melihat peramalan dan grafik di atas, maka jelaslah bahwa proyeksi trend (peramalan/estimasi) ini dilakukan untuk mengetahui prospek perusahaan untuk beberapa tahun ke depan dan untuk berhati-hati pada perubahan di periode yang akan datang. Seperti yang dijelaskan pada peramalan diatas dan terlihat pada grafik di atas, Return On Investment diproyeksikan mengalami peningkatan yang signifikan selama empat tahun ke depan. Dimana pada tahun 2011 Return On Investment mengalami peningkatan sebesar 7,05% dari tahun 2010 menjadi sebesar 15,42%. Kemudian terus mengalami peningkatan di tahun 2012 sampai tahun 2014 menjadi sebesar 16,81% di tahun 2012, 18,2% di tahun 2013 serta 19,59% di tahun 2014. Peningkatan ini merupakan prospek yang sangat baik untuk PT. Kimia Farma (Persero), Tbk. Hal ini mengindikasikan bahwa pengembalian dari investasi yang dilakukan terhadap perusahaan (Return On Investment) terus meningkat dan dapat memberikan keuntungan bagi pihak-pihak yang berinvestasi di perusahaan. Dengan proyeksi tren ini para investor akan mudah untuk memproyeksikan keuntungan mereka untuk beberapa tahun ke depan.

b. Return On Equity

Berikut ini merupakan data perkembangan rasio Return On Equity PT. Kimia Farma (Persero), Tbk selama empat tahun dari tahun 2007 sampai tahun 2010 dapat dilihat pada tabel 4.17 dibawah ini:

Tahun Return On Equity

2007 5,75%

2008 5,84%

2009 6,28%

2010 12,45%

(Sumber : Data Diolah)

Tabel 4.17

Data perkembangan Return On Equity

PT. Kimia Farma (Persero), Tbk Periode 2007 - 2010

Berdasarkan data diatas, maka peneliti akan melakukan peramalan (proyeksi trend linear) untuk mengetahui rasio return on equity selama empat tahun ke depan yakni tahun 2011 – 2014. Dengan meminimalkan perhitungan dengan mengubah nilai x (waktu) menjadi angka yang lebih sederhana. Dalam hal ini, menjadikan tahun 2007 sebagai tahun pertama, tahun 2008 sebagai tahun kedua, dan seterusnya. Berikut ini merupakan Data Peramalan (Proyeksi Trend) Return On Equity PT. Kimia Farma (Persero), Tbk Periode 2007–2010 dapat dilihat pada tabel 4.18 dibawah ini:

Tahun Periode Waktu (X) Return On Equity (Y) X 2 XY

2007 1 5,75% 1 5,75%

2008 2 5,84% 4 11,68%

2009 3 6,28% 9 18,84%

2010 4 12,45% 16 49,80%

Jumlah 10 30,32% 30 86,07%

(Sumber : Data Diolah).

Tabel 4.18

Data Peramalan (Proyeksi Trend) Return On Equity PT. Kimia Farma (Persero), Tbk Periode 2007 - 2010

10 = 4 = 2,5 30,32 = 4 = 7,58 Σ xy – n x y b = Σ x2 – n x 2 86,07 – (4) (2,5) (7,58) = 30 – (4) (2,52) 10,27 = 5 = 2,05 a = y – bx = 7,58 + 2,05 (2,5) = 12,71

Jadi, persamaan tren kuadrat terkecil adalah ŷ = 12,71 + 2,05x. Untuk memproyeksikan Return On Equity di tahun 2011, pertama kita menotasikan tahun 2011 dalam sistem pengkodean yang baru sebagai x = 5:

Return On Equity di tahun 2011 = 12,71 + 2,05 (5) = 22,96 %

Kemudian dapat diestimasi pula Return On Equity di tahun 2012, 2013 dan 2014 dengan memasukkan nilai x = 6, x = 7, x = 8 pada persamaan yang sama:

Return On Equity di tahun 2012 = 12,71 + 2,05 (6) = 25,01 %

Return On Equity di tahun 2013 = 12,71 + 2,05 (7) = 27,06 %

Return On Equity di tahun 2014 = 12,71 + 2,05 (8) = 29,11 %

Untuk menguji kebenaran model tersebut di atas, maka peneliti memetakan Return On Equity historis dan garis tren dalam grafik. Hal ini, diharapkan dapat berhati-hati dan mencoba memahami adanya perubahan Return On Equity pada periode yang akan datang. Berikut ini merupakan grafik

Σ x x = n Σ y y = n

Proyeksi Trend Return On Equity PT. Kimia Farma (Persero), Tbk dapat dilihat pada grafik 4.6 dibawah ini:

Grafik 4.6

Proyeksi Trend Return On Equity

Melihat peramalan dan grafik di atas, maka jelaslah bahwa proyeksi trend (peramalan/estimasi) ini dilakukan untuk mengetahui prospek perusahaan untuk beberapa tahun ke depan dan sebagai langkah untuk berhati-hati pada perubahan di periode yang akan datang. Seperti yang dijelaskan pada peramalan diatas dan terlihat pada grafik di atas, Return On Equity diproyeksikan mengalami peningkatan yang signifikan selama empat tahun ke depan. Dimana pada tahun 2011 Return On Equity mengalami peningkatan sebesar 10,51% dari tahun 2010 menjadi sebesar 22,96%. Kemudian terus mengalami peningkatan di tahun 2012 sampai tahun 2014 menjadi sebesar 25,01% di tahun 2012, 27,06% di tahun 2013 serta 29,11% di tahun 2014. Peningkatan ini merupakan prospek yang sangat baik untuk PT. Kimia Farma (Persero), Tbk. Hal ini mengindikasikan bahwa pengembalian dari modal yang dimiliki oleh perusahaan (Return On Equity) terus meningkat dan dapat memberikan keuntungan bagi pihak-pihak di perusahaan. Dengan proyeksi tren ini pihak perusahaan akan mudah untuk memproyeksikan keuntungan mereka untuk beberapa tahun ke depan.

4.4 Pembahasan

Penilaian kinerja keuangan merupakan salah satu upaya untuk mengetahui sejauh mana keberhasilan manajemen perusahaan dalam mengelola keuangannya. Hal ini sangat penting untuk diketahui baik oleh pihak internal maupun eksternal perusahaan agar perusahaan dapat tetap bertahan dalam persaingan di masa sekarang dan mendatang. Analisis kinerja keuangan suatu perusahaan dapat diartikan sebagai analisis prospek, pertumbuhan potensi perkembangan yang baik bagi perusahaan. Informasi kinerja keuangan diperlukan untuk menilai perubahan potensial sumber daya ekonomi, yang mungkin dikendalikan di masa depan dan untuk memprediksi kapasitas produksi dari sumber daya yang ada (Sundjaja dan Berlian, 2003).

Alat ukur yang digunakan untuk melakukan analisis kinerja keuangan adalah laporan keuangan. Suatu laporan keuangan tidak dapat memberikan informasi apapun sebelum manganalisis dan menginterpretasikannya terlebih dahulu. Setelah menganalisis dan menginterpretasikan suatu laporan keuangan, barulah laporan keuangan itu memberikan informasi sebagai bahan pertimbangan dalam mengambil keputusan baik untuk pihak internal maupun ekternal perusahaan. (Budiawan, 2009). Untuk dapat menghasilkan informasi keuangan yang berguna dari suatu laporan keuangan adalah dengan melakukan analisis rasio keuangan.

Analisis rasio keuangan merupakan analisis dengan jalan membandingkan satu pos dengan pos laporan keuangan lainnya baik secara individu maupun bersama-sama guna mengetahui hubungan diantara pos tertentu, baik dalam

neraca maupun laporan laba rugi (Jumingan, 2006 : 242). Adapun rasio keuangan yang digunakan dalam menganalisis kinerja keuangan adalah rasio Likuiditas, Leverage, dan Profitabiltas.

Mengukur kinerja keuangan melalui analisis laporan keuangan dengan menggunakan rasio likuiditas terdiri dari dua jenis yakni Current Ratio dan Quick Ratio. Berdasarkan hasil perhitungan rasio lancar (current ratio) selama empat tahun yaitu pada Tahun 2007 sampai dengan Tahun 2010, PT. Kimia Farma (Persero), Tbk memperoleh rasio lancar (current ratio) di atas rata-rata dari nilai minimum yang ditetapkan dalam prinsip kehati-hatian yakni sebesar 200%. Nilai rasio lancar (current ratio) PT. Kimia Farma (Persero), Tbk memperoleh nilai yang cukup stabil dari tahun ke tahun. Dimana pada tahun 2007 rasio lancar (current ratio) sebesar 206,07% , kemudian mengalami kenaikan pada tahun 2008 menjadi sebesar 211,32%. Mengalami penurunan menjadi sebesar 199,84% pada tahun 2009, hal ini terjadi dikarenakan hutang lancar mengalami peningkatan di tahun 2009 namun penurunan rasio lancar (current ratio) yang tidak signifikan tersebut bukan merupakan suatu kelemahan yang dialami oleh perusahaan dikarenakan rasio lancar (current ratio) sebesar 199,84% tersebut hampir mencapai 200% yang merupakan standar dalam prinsip kehati-hatian untuk tingkat likuiditas perusahaan. Pada tahun 2010 rasio lancar (current ratio) mengalami peningkatan kembali yang cukup signifikan di tahun 2010 sebesar 242,55%, hal dikarenakan terjadinya peningkatan aset lancar sebesar 11,62%. Peningkatan tersebut terjadi karena disebabkan beberapa hal antara lain terjadi peningkatan pada kas dan setara kas sebesar Rp. 101,62 miliar atau naik 62,03%,