IDENTIFIKASI KARAKTERISTIK KEUANGAN BANK BERDASARKAN KEBANGKRUTAN, UKURAN ASET, DAN JENIS KEPEMILIKAN DENGAN MENGGUNAKAN MANOVA Eko Widodo Lo

STRATEGI INVESTASI MOMENTUM: PROFIT MOMENTUM PORTOFOLIO STRATEGI INVESTASI MOMENTUM: PROFIT MOMENTUM PORTOFOLIO STRATEGI INVESTASI MOMENTUM: PROFIT MOMENTUM PORTOFOLIO STRATEGI INVESTASI MOMENTUM: PROFIT MOMENTUM PORTOFOLIO

PEMENANG PEMENANG PEMENANG

PEMENANG----PECUNDANG DI INDONESIAPECUNDANG DI INDONESIAPECUNDANG DI INDONESIAPECUNDANG DI INDONESIA Dionysia Kowanda Dionysia KowandaDionysia Kowanda Dionysia Kowanda Rowland Bismark Fernando Pasaribu Rowland Bismark Fernando Pasaribu Rowland Bismark Fernando Pasaribu Rowland Bismark Fernando Pasaribu PENGARUH KUALITAS INFORMASI DAN KUALITAS SISTEM TERHADAP PERUBAHAN PENGGUNAAN LAYANAN DETIK.COM PADA MAHASISWA Darwis Musa Polhapaupessy ABNORMAL RETURN DI SEKITAR TANGGAL PENGUMUMAN SETELAH LAMA TIDAK MEMBAGI DIVIDEN: STUDI PERISTIWA BERBASIS DATA INTRADAY Yoyo Hegu Prayitno Baldric Siregar PENGARUH KECENDERUNGAN MANAJER DALAM PENGAMBILAN KEPUTUSAN TERHADAP PAYOFF MAGNITUDE YANG DIMODERASI OLEH GENDER David Prasetya PENGARUH MANFAAT YANG DIRASAKAN (PERCEIVED USEFULNESS) DAN KEMUDAHAN

YANG DIRASAKAN (PERCEIVED EASE OF USE) TERHADAP MINAT UNTUK MENGGUNAKAN INTERNET DENGAN GENDER SEBAGAI VARIABEL PEMODERASI I Ketut Nugraha Eka Putra

Vol. 6, No. 2, Juli 2012

JURNAL EKONOMI & BISNIS (JEB)

JURNAL EKONOMI & BISNIS (JEB)

JURNAL EKONOMI & BISNIS (JEB)

JURNAL EKONOMI & BISNIS (JEB)

EDITOR IN CHIEF Djoko Susanto,

STIE YKPN Yogyakarta

EDITORIAL BOARD MEMBERS Baldric Siregar Soeratno

STIE YKPN Yogyakarta Universitas Gadjah Mada

Dody Hapsoro Wisnu Prajogo

STIE YKPN Yogyakarta STIE YKPN Yogyakarta

MANAGING EDITORS Sinta Sudarini

STIE YKPN Yogyakarta

EDITORIAL SECRETARY Rudy Badrudin

STIE YKPN Yogyakarta

PUBLISHER

Pusat Penelitian dan Pengabdian Masyarakat STIE YKPN Yogyakarta Jalan Seturan Yogyakarta 55281

Telpon (0274) 486160, 486321 ext. 1100 Fax. (0274) 486155

EDITORIAL ADDRESS Jalan Seturan Yogyakarta 55281

Telpon (0274) 486160, 486321 ext. 1332 Fax. (0274) 486155 http://www.stieykpn.ac.id e-mail: [email protected]

Bank Mandiri atas nama STIE YKPN Yogyakarta No. Rekening 137 – 0095042814

Jurnal Ekonomi & Bisnis (JEB) terbit sejak tahun 2007. JEB merupakan jurnal ilmiah yang diterbitkan oleh Pusat Penelitian dan Pengabdian Masyarakat Sekolah Tinggi Ilmu Ekonomi Yayasan Keluarga Pahlawan Negara (STIE YKPN) Yogyakarta. Penerbitan JEB dimaksudkan sebagai media penuangan karya ilmiah baik berupa kajian ilmiah maupun hasil penelitian di bidang ekonomi dan bisnis. Setiap naskah yang dikirimkan ke JEB akan ditelaah oleh MITRA BESTARI yang bidangnya sesuai. Daftar nama MITRA BESTARI akan dicantumkan pada nomor paling akhir dari setiap volume. Penulis akan menerima lima eksemplar cetak lepas (off print) setelah terbit.

JEB diterbitkan setahun tiga kali, yaitu pada bulan Maret, Juli, dan Nopember. Harga langganan JEB Rp7.500,- ditambah biaya kirim Rp12.500,- per eksemplar. Berlangganan minimal 1 tahun (volume) atau untuk 3 kali terbitan. Kami memberikan kemudahan bagi para pembaca dalam mengarsip karya ilmiah dalam bentuk electronic

file artikel-artikel yang dimuat pada JEB dengan cara mengakses artikel-artikel tersebut di website STIE YKPN

109

STRATEGI INVESTASI MOMENTUM:

Profit Momentum Portofolio Pemenang-Pecundang Di Indonesia

Dionysia Kowanda

Universitas Gunadarma

Rowland Bismark Fernando Pasaribu

ABFI PERBANAS Institute Jakarta ([email protected])

ABSTRACT ABSTRACTABSTRACT ABSTRACT

Future uncertainties and the uneven distribution of information is a phenomenon that becomes background of the emergence of various concepts and approaches regarding investment strategies, and a popular one is the momentum strategy that was first introduced by Jegadesh and Titman in 1993. Momentum investment strategy in a simple way, belief that the good performance of stocks of the past winners is expected to continue in the future. By implementing the Jegadesh and Titman approach, this study aims to find momentum profits of the winner-loser portfolios are formed and the time period of ownership that gives the highest return of the winner-loser portfolios are formed. In addition it also conducted the testing momentum as risk factors in the framework of asset pricing models of the four factors. Empirical calculation results that the winner portfolio is effective for the formation of a three-month period with ownership of a nine-month period, while for the loser portfolio, the effectiveness is the establishment of nine-month period to twelve months of ownership. The findings reinforce other research, which despite the differences, profit performance difference between the two portfolios statistically insignificant. From the four factor asset pricing models, simultaneously the model has a significant effect on stock portfolio, except the three large cap stock portfolios. From replication the four risk factors partially, it appears that size is the dominant factor concerning the significance influence statistically. Keywords: Stock portfolio, winner-loser portfolio, overreaction, Indonesia

PENDAHULUAN PENDAHULUAN PENDAHULUAN PENDAHULUAN

Ketika harga suatu komoditi tidak lagi mencerminkan dinamika permintaan dan penawaran yang ada, maka akan timbul suatu usaha pencarian solusi guna menyikapinya. Karena dampaknya secara langsung akan mempengaruhi motivasi-motivasi seseorang untuk memiliki komoditi tersebut. Terlebih bila komoditi yang dimaksud adalah komoditi yang menjadi alat

atau instrumen penyimpanan nilai atau investasi.

Ketidakpastian akan masa mendatang, adalah salah satu fenomena yang seolah membatasi niatan perilaku investasi yang telah puluhan tahun menjadi objek kajian penelitian di bidang manajemen keuangan khususnya teori investasi. Berbagai konsep, teori, dan pendekatan-pendekatan ilmiah telah dilakukan menyikapinya, yang

110 semuanya itu mencoba memberi penjelasan rasional perihal penetapan harga aset yang layak menjadi komoditi atau instrument investasi. Setelah keresahan perihal bagaimana seharusnya pemodelan yang layak mengenai penetapan harga aset terpenuhi, maka dinamika pro-kontra akan suatu model yang terbentuk pun seolah menjadi keharusan pencapaian konsensus penggunaan suatu model penetapan harga aset. Tak kurang mulai dari teori CAPM-nya Sharpe, hingga kemunculan ide kreatifnya Fama (1970) perihal distribusi informasi (teori efisiensi pasar) yang diikuti oleh model penetapan harga aset multifaktor, mendominasi dunia kajian ilmiah teori investasi.

Jika model penetapan harga aset adalah suatu cara dalam menyikapi arus informasi, maka setelah 15 tahun setelah kemunculannya, teori pasar efisiensi baik secara langsung atau tidak langsung menginspirasi Debondt dan Thaler (1985) dalam memunculkan teori investasi berikutnya, yakni “hipotesis reaksi berlebihan”. Di mana ide utama teori ini adalah investor yang hanya mengambil informasi sepenggal dan bertindak overreact (reaksi berlebihan) terhadap munculnya informasi baru tersebut. Tindak-lanjut hipotesis ini pada tahapan selanjutnya adalah apa yang disebut sebagai strategi investasi kontrarian. Delapan tahun kemudian, Jegadeesh dan Titman (1993) mengutarakan ide sebaliknya dari apa yang diutarakan Debondt dan Thaler (1985), yakni membeli saham pemenang masa lalu dan jual saham pecundang. Ini adalah salah satu strategi perdagangan investor yang paling sederhana di pasar saham yang dapat dipilih untuk diterapkan. Pada fase berikutnya, dikotomi strategi kontrarian versus strategi momentum segera menggejala pada kecenderungan penelitian perihal strategi investasi, entah itu dikaitkan

dengan model penetapan harga aset atau fokus komparasi pada simulasi implementasi kedua strategi tersebut.

Apa sebenarnya strategi momentum tersebut? Strategi ini secara sederhana adalah strategi investasi yang membeli saham pemenang dan menjual saham pecundang berdasarkan data masa lalu yang karena dibangun sedemikian rupa hingga dapat memanfaatkan pergerakan harga yang sedang berlangsung dari saham. Intuisi di balik strategi ini sangat sederhana, karena secara logika sederhana menyimpulkan bahwa saham yang telah menghasilkan kinerja yang baik di masa lalu pasti juga akan melakukannya dengan baik di masa depan. Yang menjadi pertanyaannya adalah jika memang harga saham masa lalu adalah indikasi tentang bagaimana saham akan tampil di masa depan, bukankah hal ini melanggar asumsi yang sangat inti dari teori keuangan klasik yang diajarkan di sekolah-sekolah bisnis di seluruh dunia.

Di sisi lain, keberadaan momentum harga, meski telah terbukti secara empiris terdapat di banyak pasar saham di berbagai negara, masih banyak juga pihak yang menyatakan eksistensinya itu tak lebih dari sekedar anomali pasar belaka, namun perlahan tapi pasti hal ini telah menunjukkan permintaan yang besar perihal alternatif atas kinerja teori-teori keuangan tradisional tersebut. Hipotesis Pasar Efisien dan Model Penetapan Harga Modal Aset (CAPM) dianggap tidak maksimal untuk menangkap perilaku momentum yang tak terduga dari harga saham. Para pendukung teori keuangan klasik pun kembali berpendapat bahwa anomali ini tidak lebih dari penyimpangan langka dari dalil pasar efisien, namun momentum telah terbukti eksis selama beberapa dekade. Jika momentum harga memang eksis, ini akan berarti semacam perilaku investasi rasional

111 (atau sesuatu yang paling tidak rasional dari perspektif teori keuangan tradisional), yang akhirnya membawa kita ke pertanyaan selanjutnya, bahwa apa iya keberadaan momentum harga telah menjadi argumen yang kuat untuk pengembangan teori keuangan perilaku, yang dapat menggambarkan dan menganalisis anomali yang terjadi.

Teori keuangan perilaku adalah seperangkat luas dari teori-teori yang menggunakan perilaku psikologis dan sosial dari investor untuk menjelaskan mengapa pasar menyimpang dari pasar yang efisien dan telah menjadi bidang penelitian semakin populer dalam beberapa dekade terakhir. Meski temuan empiris banyak mendukung keberadaan momentum harga, masih ada keraguan tentang strategi profitabilitas momentum, misalnya perihal biaya transaksi, keterbatasan pasar, biaya peluang dan risiko yang tinggi yang menjadikan strategi ini tidak menguntungkan dan tidak mungkin untuk dilaksanakan sebagai strategi perdagangan. Karenanya, momentum harga masih tetap menjadi salah satu teka-teki yang belum terpecahkan di dunia keuangan. Fenomena ini, meskipun relatif baru, telah diteliti secara menyeluruh sepanjang hampir dua dekade (1993-2012), namun penyebab momentum masih diperdebatkan, karena yang menjadi eksistensi momentum harga ini baru sekedar temuan-temuan dari studi empiris utamanya dari kalangan akademis. Momentum atau kelanjutan dari tingkat pengembalian saham jangka menengah (3-12 bulan), sebagai fakta empiris dan teka-teki anomali harga itu, pertama kali ditemukan dan dibuktikan secara ilmiah oleh Jegadeesh dan Titman (1993), meski studi penelitian sebelumnya juga telah mengindikasikan adanya momentum harga. Sejak penelitiannya itu fenomena keuangan momentum harga terus menantang para

peneliti keuangan, akademisi dan praktisi perihal konsensus atas ekspektasi solusinya. Momentum dan konteks teoritis yang lebih besar dari keuangan perilaku tampaknya menghadirkan warna baru yang posisinya kini tak lagi hanya sekedar wacana, rumor, isu atau terjadinya bahkan kebingungan yang agak sulit dijelaskan. Saat ini penelitian perihal strategi investasi momentum telah memiliki alat-alat ukur, pendefinisian, dan metodologi sistematis untuk menelitinya.

Salah satu alasan atas kebingungan pada ruang lingkup penelitian ini adalah bahwa kedua komunitas (akademisi dan praktisi keuangan perdagangan) memberikan kontribusi pada literatur momentum harga, dan cara mereka mendekati subjek sangat berbeda. Untuk praktisi, perdebatan akademis tentang penyebab momentum harga bisa tampak berlebihan, tapi tetap akademisi keuangan menghasilkan banyak tesis teoritis dan model perilaku yang menunjukkan kemungkinan penyebab untuk anomali harga ini. Tetapi sebagian besar teori yang dikembangkan pada penyebab momentum harga bertentangan dan tidak ada konsensus yang tercapai seperti mengapa momentum harga ada. Beberapa penelitian fokus untuk saham-faktor tertentu, penelitian lain menggunakan industri untuk menjelaskan momentum dan penelitian lain menggunakan argumen kondisi makroekonomi yang lebih luas sebagai penjelasan mereka. Beberapa penelitian juga berpendapat bahwa momentum harga yang signifikan anomali tidak akan pernah bertahan, dan bahwa penyimpangan sementara dari pasar yang efisien dapat dijelaskan dengan faktor risiko, ciri khas argumen yang sangat mendukung literatur keuangan klasik.

Di Indonesia sendiri, topik penelitian strategi investasi (baik kontrarian dan

112 momentum) memang belumlah terlalu banyak. Adalah penelitiannya Sartono (2000) yang mungkin pertama kali yang membahas anomali overreaction ini, Dalam penelitian tersebut, Sartono tidak hanya menguji hipotesis overreaction di Indonesia, Sartono juga meneliti hipotesis ketidakpastian informasi dan reverse anticipation puzzle secara bersamaan. Sartono menguji ketiga hipotesis tersebut untuk event positif dan negatif di Bursa Efek Jakarta periode 1995-1998. Kemudian dilanjutkan oleh Hameed dan Kusnadi (2002), yang meneliti implementasi strategi investasi momentum di negara-negara Asia Pasifik (termasuk Indonesia), secara umum penelitiannya menyatakan tidak menemukan bukti kuat tentang momentum di pasar modal Asia. Sulit untuk mendapatkan momentum harga yang signifikan dalam pasar modal yang baru berkembang secara individual. Namun hasil yang berbeda dihasilkan oleh penelitiannya Manurung dan Priotomo (2005) yang menyatakan bahwa bahwa anomali overreaction tidak terjadi di Bursa Efek Jakarta khususnya pada sektor industri tekstil, perdagangan besar produksi dan perdagangan eceran. Dengan tidak terbukti terjadinya anomali overreaction di BEJ khususnya pada sektor industri tekstil, perdagangan besar dan perdagangan eceran maka strategi kontararian sangat berisiko dilakukan oleh investor dalam melakukan kegiatan investasinya. Studi Hadi (2008) kembali menguji apakah fenomena pembalikan tingkat pengembalian yang dialami saham-saham pemenang dan pecundang terjadi di Bursa Efek Jakarta dengan menggunakan market overreaction

hypothesis sekaligus untuk mengetahui

apakah strategi investasi kontrarian dapat dilakukan di Indonesia. Temuan studinya secara umum menyatakan bahwa strategi investasi kontrarian dapat diterapkan di Bursa Efek Jakarta. Selanjutnya, pendekatan

price earning ratio (PER) dilakukan

Wiagustini (2008) guna membuktikan eksistensi strategi investasi kontrarian ini. Temuan studinya menunjukkan bahwa saham-saham yang pada mulanya memiliki PER tinggi atau PER rendah mengalami pembalikan tingkat pengembalian pada periode berikutnya, yang dengan kata lain mengindikasikan terjadi anomali pasar yang berkaitan dengan hipotesis overreaction. Seolah menegaskan bahwa memang strategi investasi kontrarian adalah yang paling menguntungkan, Wiksuana (2008) mengkaji kembali anomali winner-loser saham individual dan saham beragam industri di pasar modal Indonesia. Hasil penelitiannya mengemukakan bahwa sebaiknya investor di pasar modal Indonesia mengimplementasikan strategi investasi kontrarian dalam melakukan pembentukan portofolio saham. Selanjutnya, Harianto (2008) menganalisis keefektifan strategi investasi momentum dalam menghasilkan

abnormal return di pasar saham Indonesia,

untuk mengetahui apakah penggunaan strategi tersebut di pasar saham Indonesia dapat bekerja dengan baik dan efektif dalam menghasilkan abnormal return seperti di beberapa negara lainnya. Hasil empiris dari penelitiannya itu menyatakan: a) Penggunaan strategi investasi momentum di pasar saham Indonesia ternyata tidak efektif memberikan abnormal return positif yang signifikan bagi investor. Wiksuana (2000) bahkan menyatakan argumen yang menarik, bahwa eksistensi momentum di pasar modal yang telah berkembang disebabkan oleh faktor jual, di mana portofolio saham pecundang mengalami penurunan abnormal

return yang lebih besar dibandingkan

dengan peningkatan abnormal return

portofolio saham pemenang pada akhir periode pengujian. Kondisi yang sebaliknya terjadi di pasar modal Indonesia, abnormal

113 mengalami penurunan secara signifikan pada akhir periode pengujian, sedangkan

abnormal return portofolio saham pecundang cenderung meningkat pada akhir periode pengujian. Perbedaan tersebut diakibatkan oleh jumlah sekuritas yang diperdagangkan, ukuran, perputaran, dan karakteristik tingkat pengembalian. Dan terakhir adalah penelitiannya Pasaribu (2011), yang kembali mengkaji anomali

overreaction khususnya pada saham LQ-45.

Hasil studinya menyatakan bahwa gejala anomali overreaction tidak terjadi di Bursa Efek Indonesia (BEI) pada seluruh periode (triwulan, semester, dan tahunan) khususnya saham yang tergabung dalam LQ-45, dan karenanya strategi kontrarian secara teoritis menghasilkan pertimbangan resiko yang perlu dicermati bagi investor dalam melakukan investasinya.

Dinamika penggunaan data, pemilihan sampel, dan pendekatan yang digunakan dalam komparasi strategi investasi kontrarian versus momentum, diduga sebagai faktor-faktor yang menghasilkan dinamika tafsiran output hasil penelitian terdahulu. Karenanya penelitian ini mencoba menggunakan pendekatan profit momentum yang digunakan Jegadesh dan Titman (1993) dan bukannya abnormal return dalam membingkai capaian portofolio saham pemenang dan pecundang. Tujuan penelitian untuk mengetahui: 1) Besar keuntungan dari portofolio yang terbentuk dengan menggunakan strategi investasi momentum pada tiap periode pembentukan (forming

period) dan periode pengujian (holding period) di bursa efek Indonesia; 2)

Kombinasi waktu terefektif dari portofolio yang terbentuk dalam menghasilkan profit tertinggi; dan 3) Konfirmasi signifikansi perbedaan yang dicapai oleh kedua portofolio tersebut.

MATERI DAN METODE PENELITIAN MATERI DAN METODE PENELITIANMATERI DAN METODE PENELITIAN MATERI DAN METODE PENELITIAN

Strategi yang mencoba memanfaatkan momentum saham disebut sebagai strategi momentum atau strategi kekuatan relatif. Strategi momentum dibagi ke dalam periode pembentukan dan periode kepemilikan. Periode pembentukan adalah dimana saham diperingkatkan dari yang tertinggi ke terendah berdasarkan tingkat pengembaliannya. Intuisi di balik strategi ini adalah bahwa saham-saham yang memiliki kinerja yang baik di masa lalu akan terus tampil baik di masa depan dan karena itu Anda harus berinvestasi dalam saham-saham yang dimaksud tersebut. Sebaliknya, saham yang tampil buruk di masa lalu akan terus berkinerja buruk di masa depan dan karenanya Anda jangan berinvestasi di saham yang dimaksud, atau mengambil posisi short di saham-saham berkinerja buruk ini dan mengeksploitasi ekspektasi penurunan dalam harganya. Periode kepemilikan adalah periode di mana Anda memegang saham. periode pembentukan dan masa kepemilikan dapat bervariasi dalam panjangnya durasi tetapi yang dimaksud periode momentum secara umum adalah perihal periode pembentukan dan masa kepemilikan jangka menengah (3-12 bulan).

Jegadeesh dan Titman (1993), memperoleh bukti dari strategi yang menghasilkan keuntungan positif yang signifikan berdasarkan harga saham historis pasar AS, sambil menerapkan periode holding dari 3-12 bulan. Jegadeesh dan Titman tidak memperlakukan tingkat pengembalian yang positif ini terhadap perbedaan dalam faktor risiko sistematis antara pemenang dan pecundang masa lalu atau reaksi tertunda saham untuk faktor umum, melainkan menunjukkan bahwa momentum harga terjadi karena reaksi harga yang tertunda untuk informasi-spesifik perusahaan.

114 Mereka juga mengamati bahwa tingkat pengembalian positif yang dihasilkan oleh strategi momentum menguap untuk tahun berikutnya setelah masa-kepemilikan (holding period). Data yang digunakan dalam studi empiris didasarkan pada data harga pada saham Amerika selama 24 tahun (yang tercatat di NYSE dan bursa AMEX). Mereka melakukan pemeperingkatan saham menjadi 10 desil portofolio atas dasar tingkat pengembalian sebelumnya, yang merupakan periode pembentukan portofolio. Portofolio desil teratas didenominasikan sebagai portofolio "pemenang" dan portofolio desil terbawah didenominasi sebagai portofolio "pecundang".

Keseluruhan strategi portofolio terdiri dalam membeli portofolio "pemenang" dan menjual portofolio "pecundang" setiap kali masa kepemilikan berakhir. Jegadeesh dan Titman mengimplementasikan strategi pembobotan tertimbang yang sama sehingga saham masing-masing diwakili dalam jumlah nilai pasar yang sama dalam sampel total saham sepanjang masa. 16 strategi yang berbeda diikuti dengan mengkombinasikan periode pembentukan dan kepemilikan (3-bulan, 6 bulan, 9 bulan dan 12 bulan), tetapi sebahagian besar fokusnya didasarkan pada strategi memilih saham berdasarkan tingkat pengembalian masa lalu bulan dan masa kepemilikan 6-bulan, yang terbukti menghasilkan laba sekitar 1 persen per bulan (strategi yang paling menguntungkan terdiri dari periode pembentukan 12-bulan dan periode holding 3-bulan yang menghasilkan tingkat pengembalian bulanan 1,49 persen).

Rouwenhorst (1998) meneliti profitabilitas strategi momentum di 12 negara Eropa yang berbeda termasuk Denmark menggunakan data tahun 1980 sampai 1995 dan mereplikasi periode pembentukan portofolio dan kepemilikan yang diterapkan dalam

studi Jegadeesh dan Titman (1993). Dia menemukan perbedaan yang signifikan dalam tingkat pengembalian jangka menengah (lebih dari 1 persen sebulan setelah mengoreksi risiko) antara pemenang masa lalu dan pecundang masa lalu dalam portofolio yang terdiversifikasi secara internasional dibangun dari saham di 12 negara Eropa yang berbeda. Rouwenhorst juga menunjukkan berdasarkan temuannya bahwa kelanjutan tingkat pengembalian lebih kuat di perusahaan kecil daripada perusahaan besar dan bahwa momentum harga dapat ditelusuri kembali ke faktor umum momentum harga, karena korelasi strategi kekuatan relatif di pasar saham Amerika dan Eropa. Tahun berikutnya Rouwenhorst (1999) membuat suatu analisis faktor lokal tingkat pengembalian di pasar saham negara berkembang, yang sibuk dengan momentum sebagai salah satu faktor tingkat pengembalian dan merupakan perpanjangan dari penelitian dia sebelumnya pada subjek yang sama. Rouwenhorst memanfaatkan Database Emerging Markets dari IFC untuk studi ini, di mana 1.750 perusahaan di 20 negara berkembang berbeda digunakan selama periode sampel selama 22 tahun (1975-1997). Dia menemukan bahwa "faktor-faktor yang mendorong perbedaan lintas-sektor dalam ekspektasi tingkat pengembalian saham di pasar saham negara berkembang secara kualitatif serupa dengan yang telah didokumentasikan untuk pasar negara maju" (Rouwenhorst, 1999). Salah satu faktor pentingnya adalah momentum harga dan dokumentasi tentang keberadaan momentum harga di pasar negara berkembang yang menunjukkan bahwa fenomena ini memang ada pada kondisi makroekonomi yang berbeda di tiap-tiap negara.

Dijk dan Johan (2002) mereplikasi metodologi Rouwenhorst (1998) dan mendasarkan analisis mereka pada data

115 momentum harga saham dari 15 negara Eropa pada periode 1987-1999. Temuan mereka konsisten dengan Rouwenhorst (1998) dan hasil temuan bahwa harga strategi momentum memang menguntungkan dalam jangka menengah di pasar Eropa juga setelah koreksi untuk saham yang terkait risiko, rasio nilai buku-ke-nilai pasar dan efek ukuran. Mereka menghubungkan pelaporan perilaku analis saham dan sikap underreaction mereka terhadap informasi baru dan kelanjutan tingkat pengembalian saham dalam jangka menengah dan menyarankan penelitian lebih lanjut tentang perilaku analis saham dan momentum harga.

Pengamatan yang sama dibuat oleh Griffin et al (2003) dalam sebuah penelitian, yang meliputi data internasional dari 40 negara dengan kondisi makroekonomi yang berbeda. Griffin et.al menemukan bukti statistik untuk mendukung klaim bahwa momentum harga dan risiko ekonomi makro terkait. Dua model; model tanpa syarat dan model peramalan bersyarat digunakan untuk menentukan apakah variabel risiko makroekonomi dapat menjelaskan momentum. Momentum harga berikutnya tampaknya hadir di semua ekonomi makro negara tidak peduli apakah itu pertumbuhan PDB atau gerakan saham agregat dan pembalikan keuntungan momentum juga dibahas dalam penelitiannya.

Meski belum sedinamis di kawasan bursa saham dunia lainnya, penelitian mengenai kajian anomali yang mengacu pada komparasi strategi momentum dan kontrarian sudah mulai semarak di Indonesia. Penelitian anomali overreaction ini juga telah dilakukan di Indonesia oleh Sartono (2000). Dalam penelitian tersebut, Sartono (2000) tidak hanya menguji hipotesis overreaction di Indonesia, Sartono juga meneliti hipotesis uncertain

information dan reverse anticipation puzzle

secara bersamaan. Ia menguji ketiga hipotesis tersebut untuk event positif dan negatif di Bursa Efek Jakarta periode 1995 – 1998, tujuan dari penelitian ini untuk membuktikan apakah pasar modal di Indonesia rasional atau tidak. Model yang dipergunakan untuk menghitung abnormal

return pada penelitian ini adalah market model. Dalam penelitian yang dilakukannya,

Sartono mengelompokkan 180 sampel perusahaan yang digunakan dalam penelitian ini menjadi enam portofolio yaitu portofolio P1, P2, P3, N1, N2, dan N3 di mana P menggambarkan suatu event positif dan N menggambarkan suatu event negatif. Untuk masing-masing event tersebut, Sartono mengelompokkan kembali berdasarkan besarnya magnitudonya yaitu kecil (P1 dan N1), menengah (P2 dan N2), dan besar (P3 dan N3). Kemudian, untuk seluruh portofolio tersebut, Sartono mengelompokkannya menjadi perusahaan dengan kapitalisasi besar dan kecil. Hasil penelitiannya menyatakan bahwa gejala

overreaction di Indonesia ditemukan pada

portofolio saham besar dengan portofolio saham kecil. Namun untuk event positif dari portofolio saham besar, respon negatif yang signifikan hanya ditemui pada magnitudo

event kecil dan menengah, sementara untuk

magnitudo besar dari event positif reaksi portofolio adalah positif yang berarti sejalan dengan hipotesis uncertain information. Sementara itu untuk portofolio saham kecil, hipotesis overreaction terjadi untuk event positif dengan magnitudo kecil dan event negatif dengan magnitudo besar.

Hameed dan Kusnadi (2002) juga pernah melakukan kajian strategi momentum di pasar modal Asia. Hasil penelitian Hameed dan Kusnadi tersebut menunjukkan bahwa tidak satu pun dari keenam belas strategi investasi momentum tak berbatas itu menghasilkan tingkat pengembalian yang

116 signifikan. Temuan penelitian mereka menyarankan bahwa faktor negara merupakan faktor penting dalam tingkat pengembalian saham yang menang-kalah pada pasar modal-pasar modal tersebut. Lebih jauh, studi ini mencatat bahwa setelah dilakukan kontrol terhadap faktor ukuran dan perputaran, laba negara netral tidak lagi signifikan. Secara keseluruhan, hasil studi mereka tidak berhasil membuktikan adanya momentum di pasar modal Asia.

Studi Manurung dan Priotomo (2005) mencoba mengamati apakah keberadaan anomali overreaction terdapat di Bursa Efek Jakarta khususnya pada sektor industri tekstil, perdagangan besar produksi, dan perdagangan eceran selama tahun 2001-2003 serta melihat apakah anomali

overreaction yang terdapat di BEJ memiliki

ciri-ciri yang sama dengan anomali

overreaction yang ditemukan dalam penelitiannya De Bondt-Thaler. Dari hasil penelitiannya diperoleh hasil bahwa: a) anomali overreaction atau pembalikan CAR pecundang dan pemenang terjadi (dimana CAR saham pecundang mengungguli CAR saham pemenang) hanya terdapat pada dua replika yaitu replika 1 tahun 2001 yaitu pada bulan April sampai dengan Juni tahum 2001; Sesuai dengan anomali overreaction yang ditemukan oleh De Bondt-Thaler, di BEJ juga ditemukan bahwa efek dari

overreaction lebih besar berpengaruh terhadap saham-saham pecundang dibandingkan saham-saham pemenang. Sehingga pada akhirnya mereka menyatakan bahwa strategi kontararian sangat berisiko dilakukan oleh investor dalam melakukan kegiatan investasinya di BEJ khususnya pada sektor industri tekstil, perdagangan besar dan perdagangan eceran.

Rahmawati dan Suryani (2005) melakukan studi dengan cakupan sampel emiten-emiten manufaktur. Penelitian mereka bertujuan

untuk mengetahui apakah ada reaksi berlebihan (overreaction) terhadap harga-harga saham perusahaan manufaktur yang ada di Bursa Efek Jakarta, yang ditandai dengan portofolio loser mengungguli portofolio winner. Dari pengujian perihal keberadaaan reaksi berlebihan terhadap peristiwa-peristiwa yang terjadi selama tahun pengujian diperoleh hasil bahwa memang terdapat indikasi reaksi berlebihan (overreaction) yang ditandai dengan portofolio loser mengungguli portofolio

winner, namun pengaruhnya tidak terjadi

dalam kurun waktu yang konstan lama, tetapi terjadi secara terpisah-pisah atau separatis. Hasil penelitian mereka mendukung penelitiannya De Bondt dan Thaler (1985) dan penelitiannya Sukmawati dan Hermawan (2003). Overreaction yang terjadi secara separatis ini dapat juga memberikan penjelasan bahwa pasar modal di Indonesia, khususnya untuk perusahaan sektor manufaktur dalam kondisi efisiensi pasar dalam bentuk lemah (weak-form). Reaksi berlebihan atau overreaction yang sesaat menyebabkan investor tidak dapat mengalami abnormal return yang besar dalam waktu yang lama. Hasil pengujian signifikansi perbedaan rata-rata abnormal

return antara saham golongan loser dan

saham golongan winner juga menyatakan bahwa tidak ada perbedaan yang signifikan antara rata-rata abnormal return seluruh saham golongan loser dengan seluruh saham golongan winner.

Penelitian Hadi (2008) bertujuan untuk mengetahui apakah fenomena return reversal yang dialami saham-saham pemenang dan pecundang terjadi di Bursa Efek Jakarta dengan menggunakan hipotesis

market overreaction dan apakah strategi

investasi kontrarian dapat dilakukan di Indonesia. Dari hasil empiris studinya ini dihasilkan beberapa temuan, bahwa memang terjadi pembalikkan tingkat pengembalian

117 baik pada saham pecundang maupun pemenang, yang dengan kata lain bahwa fenomena anomali pemenang-pecundang terjadi pada saham-saham di Bursa Efek Jakarta.Kemudian pengujian anomali pemenang-pecundang berdasarkan peringkat

Price to Book Value (PBV) juga menunjukkan adanya pembalikkan tingkat pengembalian yang terjadi di BEJ. Dengan demikian terjadi anomali pemenang-pecundang di Bursa Efek Jakarta dengan metode peringkat PBV.Temuan lainnya adalah uji anomali pemenang-pecundang berdasarkan peringkat Price Earning Ratio secara statistik tidak menunjukkan terjadinya pembalikkan tingkat pengembalian saham pecundang dan pemenang pada periode pengujian secara signifikan. Dari hasil studinya, secara umum dinyatakan bahwa strategi investasi kontrarian dapat diterapkan.

Pendekatan PER terkait profitabilitas pelaksanaan strategi kontrarian kembali digunakan oleh Wiagustini (2008). Penelitiannya bertujuan untuk menguji kinerja portofolio saham dengan price

earning ratio (PER) tinggi dan PER rendah,

dimana periode kepemilikan berikutnya dibandingkan dengan kinerja portofolio saham periode formasinya. Hasil penelitian menunjukkan bahwa, kinerja portofolio saham PER tinggi pada periode berikutnya menurun dan lebih rendah dibandingkan dengan kinerja portofolio saham PER rendah dan tingkat pengembalian portofolio pasar; sebaliknya kinerja portofolio saham PER rendah pada periode berikutnya meningkat dan lebih tinggi dibandingkan dengan kinerja portofolio saham PER tinggi dan tingkat pengembalian portofolio pasar. Temuan yang menunjukkan saham-saham yang pada mulanya memiliki PER tinggi atau PER rendah mengalami pembalikan return pada periode berikutnya, mengindikasikan terjadi anomali pasar yang

berkaitan dengan hipotesis overreaction “Efek PEER”.

Anomali winner-loser kembali dikaji oleh Wiksuana (2008). Hasil penelitiannya mengemukakan bahwa sebaiknya investor di pasar modal Indonesia mengimplementasikan strategi investasi kontrarian dalam melakukan pembentukan portofolio saham dengan beberapa hal sebagai berikut: a) terjadi kecenderungan anomali winner-loser, dimana perkembangan rata-rata abnormal return portofolio saham pemenang (individual atau industri) mengalami pembalikan tingkat pengembalian rata-rata ke arah negatif; Dari hasil uji beda t, menunjukkan bahwa rata-rata abnormal return portofolio saham individual dan industri pemenang untuk formasi tiga bulan dengan preriode pengujian tiga bulan sesudahnya menunjukkan perbedaan yang negatif dan signifikan untuk berbagai kelompok portofolio saham.

Harianto (2008) mencoba menguji efektivitas strategi investasi momentum dalam menghasilkan abnormal return di pasar saham. Hasil empiris menunjukkan bahwa penggunaan strategi investasi momentum di pasar saham Indonesia ternyata tidak efektif memberikan abnormal

return positif yang signifikan bagi investor.

Hal ini dapat dilihat dari hasil penggunaan strategi investasi momentum periode 2001-2005 ternyata memberikan 6 portofolio yang memiliki abnormal return positif signifikan dan 10 portfolio yang memiliki abnormal

return negatif. Serupa dengan Jegadesh dan

Titman (1993), penggunaan strategi momentum efektif dan yang memberikan positif abnormal return signifikan positif yang paling besar yaitu menggunakan data historis yang jangka waktu periode pengamatannya lebih lama (data 12 bulan yang lalu) masa kepemilikan (holding

118

period) dalam jangka waktu yang lebih

pendek (3 bulan).

Kajian mengenai profitabilitas strategi investasi kontrarian di Indonesia, kembali dilakukan oleh Wiksuana (2009) dengan menggunakan pendekatan Debondt-Thaler (1985) untuk data Indonesia Eksistensi momentum di pasar modal yang telah berkembang disebabkan oleh faktor jual, di mana portofolio saham pecundang mengalami penurunan abnormal return yang lebih besar dibandingkan dengan peningkatan abnormal return portofolio saham pemenang pada akhir periode pengujian. Kondisi yang sebaliknya menurutnya terjadi di pasar modal Indonesia, dimana abnormal return

portofolio saham pemenang mengalami penurunan secara signifikan pada akhir periode pengujian, sedangkan abnormal

return portofolio saham loser cenderung

meningkat pada akhir periode pengujian. Dari studinya, dihasilkan dua temuan penting: a). Portofolio saham pemenang menghasilkan kinerja yang negatif dan signifikan pada akhir periode pengujian. Temuan ini berlawanan arah dengan prediksi teoritis yang menyatakan bahwa portofolio saham pemenang (winner) seharusnya menghasilkan kinerja yang positif dan signifikan. Hasil uji beda dua rata-rata menunjukkan bahwa abnormal

return portofolio saham pemenang periode

formasi 3 bulan dengan periode pengujian 3 bulan sesudahnya berbeda negatif dan signifikan secara statistik untuk semua kelompok portofolio saham; b) Portofolio saham loser menghasilkan kinerja yang positif dan signifikan pada akhir periode pengujian. Temuan ini juga berlawanan arah dengan prediksi teoritisnya yang menyatakan bahwa portofolio saham pecundang (loser) seharusnya menghasilkan kinerja yang negatif dan signifikan. Hasil uji beda dua rata-rata menunjukkan bahwa

abnormal return portofolio saham loser

periode formasi 3 bulan dengan periode pengujian 3 bulan sesudahnya berbeda berbeda positif dan signifikan secara statistik untuk semua kelompok portofolio saham.

Penelitian Pasaribu (2011) yang menguji anomali overreaction terhadap saham-saham liquid di bursa efek Indonesia selama periode 2002-2007 dengan pendekatan Debondt-Thaler (1985) memberikan temuan yang berbeda dari penelitian sebelumnya. Hasil penelitian menunjukkan bahwa gejala anomali overreaction tidak terbukti di Bursa Efek Indonesia (BEI) pada seluruh periode-uji (triwulan, semester, dan tahunan) khususnya saham yang tergabung dalam LQ-45. Sehingga, dengan demikian maka strategi kontrarian secara teoritis menghasilkan pertimbangan risiko yang perlu dicermati bagi investor dalam melakukan investasinya.

Berdasarkan pendekatan profit momentum Jegadesh dan Titman (1993), di duga hipotesis strategi investasi momentum memberikan profit yang lebih superior dibandingkan strategi kontrarian di Indonesia, Dengan kata lain hipotesis memiliki portofolio saham pemenang masa lalu dan menjual portofolio saham pecundang memang menguntungkan dibanding perihal sebalinya. Di sisi lain, Penggunaan proksi WML (Winner Minus

Loser) untuk menjelaskan tingkat pengembalian sejalan dengan bukti penelitian Jegadeesh dan Titman (1993) yang menunjukkan bahwa terdapat asosiasi antara tingkat pengembalian dan kinerja saham periode sebelumnya yang tidak terdeteksi oleh portofolio pasar, ukuran perusahaan, dan faktor distress-relative. Data keuangan tiap emiten LQ-45 yang berupa (harga saham, market value, dan

SBI-119 1 Bulan selama periode 2005-2010, sehingga data-data yang diperlukan oleh penulis dalam penelitian ini merupakan data historis. Adapun kriteria pemilihan emiten untuk dijadikan sampel adalah emiten yang tergabung dalam indeks LQ-45. Selanjutnya akan dihitung profit momentum yang nantinya akan digunakan eksplorasi komparasi portofolio saham winner dan

loser dan pembahasan momentum (WML)

dalam kerangka kerja model asset pricing empat faktor.

Prospek strategi investasi momentum dalam penelitian ini dilihat melalui besaran profit momentum yang dihasilkan dari pembentukan portofolio saham melalui prosedur Jegadesh dan Titman (1993) dengan prosedur sebagai berikut: 1) Pertama-tama setiap periode t, saham-saham diperingkatkan berdasarkan tingkat pengembalian di masa lalu selama J bulan (3,6, 9 dan 12 bulan); 2) Berdasarkan peringkat tingkat pengembalian saham tersebut dengan peringkat 10% saham dengan tingkat pengembalian tertinggi sebagai saham-saham winner (membentuk suatu portofolio winner) dan peringkat 10% saham dengan tingkat pengembalian terendah sebagai saham loser (membentuk suatu portofolio loser); 3) Di setiap periode

t, strategi momentum mengusulkan untuk

menjual saham-saham yang masuk dalam katagori portofolio loser dan membeli saham-saham yang masuk dalam katagori portofolio winner kemudian tetap menahannya selama K bulan; 4) Setelah terbentuk portofolio pada periode yang ditentukan, selanjutnya dihitung momentum saham individual dari saham-saham pembentuk portofolio yang disebut dengan

weight average wealth strategy (WRSS)

yang dicetuskan oleh Jegadeesh dan Titman, 1993 dengan formula :

∑

= − − −−

−

=

N i t t i t t t ir

r

r

r

N

w

1 1 1 ,(

)(

)

1

5) Menghitung profit momentum portofolio saham winner dan loser dengan mengalikan WRSS dengan tingkat pengembalian saham-saham pembentuk portofolionya, seperti yang telah dilakukan oleh Lo dan McKinley (1990) dalam menghitung profit strategi kontrarian yang kemudian disempurnakan oleh Jegadeesh dan Titman (1993) untuk menghitung besarnya profit strategi momentum, dengan formula :

∑

= − − −−

−

=

=

N i t i t t i t t t i t i tr

r

r

r

r

N

r

w

1 , 1 1 , ,(

)(

)

1

,

π

Penelitian ini menggunakan prosedur Jegadesh dan Titman (1993) dalam menyusun 12 portofolio saham yang merupakan interseksi dari kapitalisasi pasar (SMB), distress-relatif (HML), dan Momentum (WML). Portofolio saham hasil interseksi adalah: Loser (SLs), Small-Neutral (SN), Small-Winner (SW),

Big-Winner (BW), Big-Loser (BLs), Big-Neutral

(BN), Small-High (SH), Small-Middle (SM),

Small-Low (SL), Big-High (BH), Big-Middle

(BM), Big-Low (BL). Model Pricing Empat Faktor-nya Jegadesh dan Titman (1993) menyatakan bahwa kelebihan tingkat pengembalian dari suatu saham dapat dijelaskan oleh portofolio pasar dan model tiga faktor yang dirancang sebagai replikasi variabel risiko yang dihubungkan dengan ukuran perusahaan, rasio book-to-market (B/M) dan momentum. Menurut FFPM, tingkat pengembalian yang diharapkan portofolio saham i adalah sebagai berikut:

E(Ri) – Rf = bi[E(Rm)-Rf] +siE(SMB) + hiE(HML) + wi(WML)

dimana bi, si, hi dan wi adalah slope dalam regresi berikut:

120

Rit – Rf = α + bi[Rmt-Rft] + siSMB + hiHML + wiWML; i = 1, …, n dan t= 1, …,T

Penggunaan proksi WML (Winner Minus

Looser) untuk menjelaskan tingkat pengembalian portofolio sesuai dengan penelitian Jegadeesh dan Titman (1993) yang menunjukkan bahwa terdapat asosiasi antara tingkat pengembalian dan kinerja saham periode sebelumnya yang tidak terdeteksi oleh portofolio pasar, ukuran perusahaan, dan faktor distress-relative. Lebih lanjut mereka juga berpendapat bahwa penggunaan strategi mengambil

long-position dalam kinerja saham yang baik

pada basis periode kinerja 3-12 bulan sebelumnya cenderung untuk menghasilkan

abnormal return positif sekitar 1 persen

perbulan untuk tahun berikutnya.

Analisis uji beda rata-rata akan dilakukan dalam rangka mengklarifikasi capaian profit momentum yang dihasilkan oleh portofolio pemenang dan pecundang. Pertama, akan dilakukan klarifikasi umum perihal perbedaan yang terjadi dengan analisis uji beda-t, dan kemudian dilanjutkan dengan uji beda-F. Sementara untuk pengujian model

asset pricing empat faktor, akan dilakukan

pengujian statistik multiregresi-linear secara simultan dan parsial dengan pendekatan signifikansi HASIL PENELITIAN HASIL PENELITIANHASIL PENELITIAN HASIL PENELITIAN

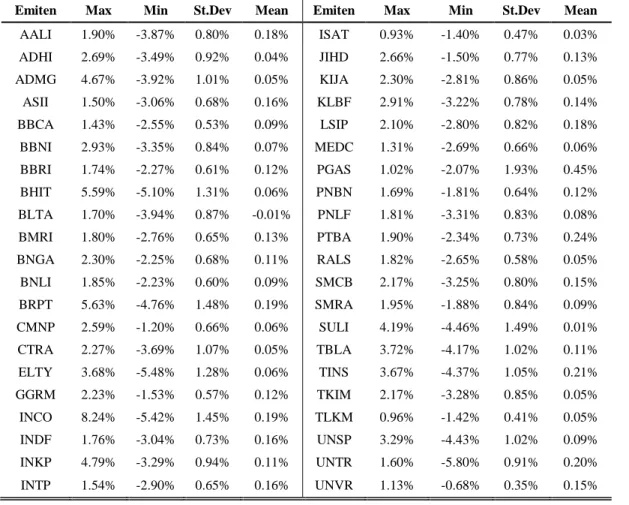

Tabel 1 memperlihatkan statistik deskriptif dari tingkat pengembalian saham-saham yang menjadi variabel penelitian Statistik deskriptif perlu dilakukan untuk memberikan gambaran mengenai data yang tersedia. Berdasarkan tabel 1, dapat dilihat dari mean yang menggambarkan return saham serta standar deviasi yang menggambarkan risiko, maka saham-saham yang mengalami tingkat pengembalian tertinggi (mengalami keuntungan) adalah saham PGAS sebesar rata-rata 0,45% perhari dengan tingkat risiko sebesar 1.93%, diikuti urutan kedua saham PTBA sebesar rata-rata 0,24% dengan tingkat risiko sebesar 0.73%. Tempat ketiga adalah saham TINS dengan tingkat pengembalian rata-rata sebesar 0,21% perhari dengan risiko sebesar 1,05%. Sementara saham UNTR perolehan tingkat pengembaliannya rata-rata sebesar 0,2% dengan risiko sebesar 0,91% perhari. Posisi terakhir dari sampel dengan tingkat pengembalian tertinggi adalah saham INCO, tingkat pengembalian sahamnya rata-rata adalah 0,19% dengan risiko sebesar 1,45% perhari. Dari tabel juga diperoleh lima saham dengan nilai tingkat pengembalian terendah, yakni RALS, ADHI, ISAT, SULI, dan BLTA. Saham RALS selama periode penelitian rata-rata tingkat pengembaliannya adalah 0,05% dengan tingkat risiko sebesar 0,58% perhari. Adapun saham ADHI di tempat kedua tingkat pengembaliannya adalah sebesar 0,04% dengan risiko sebesar 0,92% perhari. Selanjutnya kita melihat saham ISAT ditempat ketiga dimana rata-rata tingkat pengembalian sahamnya adalah sebesar 0,03% dengan risiko sebesar 0,47% perhari. Saham SULI di urutan keempat tingkat pengembaliannya adalah 0,01% dengan risiko sebesar 1,49% perhari.

110

Tabel 1. Deskriptif Statistik

Emiten Max Min St.Dev Mean Emiten Max Min St.Dev Mean

AALI 1.90% -3.87% 0.80% 0.18% ISAT 0.93% -1.40% 0.47% 0.03% ADHI 2.69% -3.49% 0.92% 0.04% JIHD 2.66% -1.50% 0.77% 0.13% ADMG 4.67% -3.92% 1.01% 0.05% KIJA 2.30% -2.81% 0.86% 0.05% ASII 1.50% -3.06% 0.68% 0.16% KLBF 2.91% -3.22% 0.78% 0.14% BBCA 1.43% -2.55% 0.53% 0.09% LSIP 2.10% -2.80% 0.82% 0.18% BBNI 2.93% -3.35% 0.84% 0.07% MEDC 1.31% -2.69% 0.66% 0.06% BBRI 1.74% -2.27% 0.61% 0.12% PGAS 1.02% -2.07% 1.93% 0.45% BHIT 5.59% -5.10% 1.31% 0.06% PNBN 1.69% -1.81% 0.64% 0.12% BLTA 1.70% -3.94% 0.87% -0.01% PNLF 1.81% -3.31% 0.83% 0.08% BMRI 1.80% -2.76% 0.65% 0.13% PTBA 1.90% -2.34% 0.73% 0.24% BNGA 2.30% -2.25% 0.68% 0.11% RALS 1.82% -2.65% 0.58% 0.05% BNLI 1.85% -2.23% 0.60% 0.09% SMCB 2.17% -3.25% 0.80% 0.15% BRPT 5.63% -4.76% 1.48% 0.19% SMRA 1.95% -1.88% 0.84% 0.09% CMNP 2.59% -1.20% 0.66% 0.06% SULI 4.19% -4.46% 1.49% 0.01% CTRA 2.27% -3.69% 1.07% 0.05% TBLA 3.72% -4.17% 1.02% 0.11% ELTY 3.68% -5.48% 1.28% 0.06% TINS 3.67% -4.37% 1.05% 0.21% GGRM 2.23% -1.53% 0.57% 0.12% TKIM 2.17% -3.28% 0.85% 0.05% INCO 8.24% -5.42% 1.45% 0.19% TLKM 0.96% -1.42% 0.41% 0.05% INDF 1.76% -3.04% 0.73% 0.16% UNSP 3.29% -4.43% 1.02% 0.09% INKP 4.79% -3.29% 0.94% 0.11% UNTR 1.60% -5.80% 0.91% 0.20% INTP 1.54% -2.90% 0.65% 0.16% UNVR 1.13% -0.68% 0.35% 0.15%

Tabel 2. Ringkasan Hasil Uji Normalitas Kolmogorov-Smirnov Variabel Sig. Variabel Sig.

1 RmRf 0.331 9 SM 0.204 2 SMB 0.479 10 S-L 0.189 3 HML 0.62 11 BW 0.179 4 WML 0.131 12 BN 0.077 5 BH 0.138 13 BLs 0.294 6 BM 0.666 14 SW 0.348 7 BL. 0.107 15 SN 0.297 8 SH 0.205 16 SLs 0.112

110 Uji Kolgomorov-Smiornov menjelaskan normalitas dari data yang dimiliki yaitu hipotesis null apakah berdistribusi normal. Distribusi normal tercermin dari tidak signifikannya nilai K-S Asymp.Sig.(2-tailed), sebaliknya semakin signifikan nilai K-S

Asymp.Sig.(2-tailed) maka semakin tidak

berdistribusi normal. Dari tabel 2 diatas diperoleh hasil, bahwa seluruh variabel berdistribusi normal. Dari hasil uji multiko pada tabel 3. Diperoleh hasil bahwa seluruh persamaan multiregresi pada model asset

pricing empat faktor tidak terjadi gejala

multikolinearitas dan autokorelasi karena telah memenuhi asumsi kedua uji klasik tersebut.

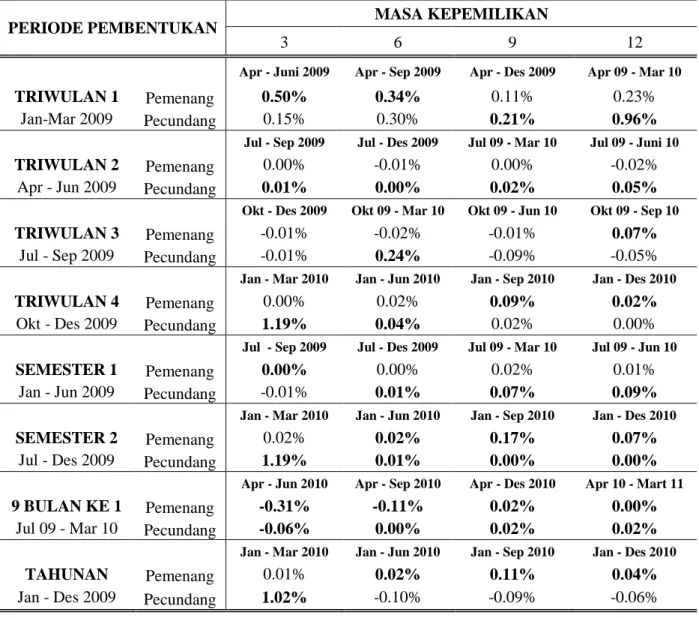

PEMBAHASAN PEMBAHASAN PEMBAHASAN PEMBAHASAN

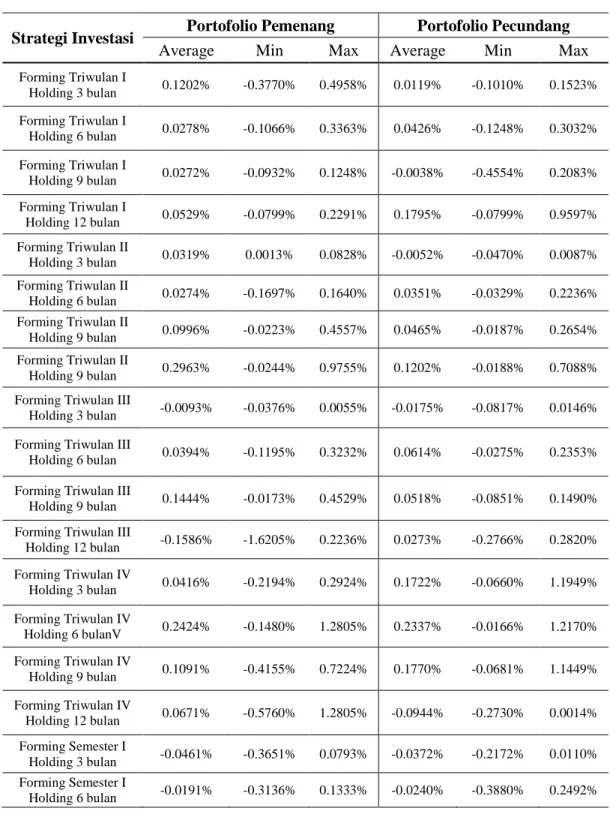

Untuk masa pembentukkan tiga bulan pertama (Januari-Maret), secara umum dapat dikatakan bahwa portofolio pemenang memberikan keuntungan positif untuk masing-masing masa kepemilikkan. Untuk masa kepemilikan tiga bulan, portofolio pemenang rata-rata memberikan profit sebesar 0,0042% perhari. Sedang untuk masa kepemilikan enam bulan, portofolio ini memberi keuntungan rata-rata sebesar 0,0288% perhari.

Pada periode pembentukkan tiga bulan kedua (April-Juni), portofolio pemenang tetap memberikan profit positif untuk seluruh masa kepemilikkan, dengan tingkat profit tertinggi adalah untuk masa kepemilikan 9 bulan yaitu dengan tingkat keuntungan harian rata-rata sebesar 0,2345% perhari, sementara jika portofolio pemenang ini dimiliki lebih lama keuntungan hariannya justru menurun menjadi rata-rata sebesar 0,2209% perhari. Untuk periode pembentukkan portofolio triwulan ketiga (Juli-September), masa kepemilikan strategi portofolio pemenang

secara umum memberikan profit positif untuk seluruh masa kepemilikkan. Masa kepemilikan terbaik portofolio pemenang ini adalah jangka waktu 12 bulan dengan profit hariannya rata-rata sebesar 0,1063% perhari. Untuk masa pembentukan portofolio triwulan keempat (Oktober-Desember) secara umum baik portofolio pemenang dan pecundang memberikan keuntungan positif untuk tiap masa kepemilikan. Namun kali ini, justru portofolio pecundang yang tampak superior terhadap portofolio pecundang untuk tiga masa kepemilikan (3, 6, dan 12 bulan). Pada masa kepemilikan tiga bulan misalnya, strategi pecundang memberikan profit sebesar 0,0194%, sementara portofolio pemenang hanya menghasilkan 0,0182% rata-rata perhari. Gap profitabilitas tertinggi terjadi untuk masa kepemilikan enam bulan, dimana portofolio pemenang hanya menghasilkan 0,0181% perhari sedang portofolio pecundang memberi profit sebesar 0,1071% perhari.

Pada periode pembentukan portofolio pola semesteran, secara umum dapat dikatakan, portofolio pemenang masih tetap memberikan keuntungan yang lebih besar dibanding portofolio pecundang. Untuk periode pembentukan semester pertama, portofolio pemenang hanya memberikan profit positif untuk dua masa kepemilikan yakni tiga dan enam bulan dengan tingkat profit harian rata-rata sebesar (0,0066% dan 0,0056%). Sementara pada periode pembentukkan portofolio semester kedua, secara umum portofolio pecundang memberikan profit untuk seluruh masa kepemilikkan.

Selanjutnya, pada periode pembentukkan portofolio secara tahunan, portofolio pemenang masih mengungguli portofolio pecundang perihal profit positif yang dihasilkan. Profit momentum tertinggi yang

111 dihasilkan portofolio pemenang untuk masa kepemilikan 12 bulan, rata-rata adalah sebesar 0,1997% perhari. Secara lengkap

analisis komparasi untuk tahun 2005 dapat dilihat pada tabel 4.

Tabel 3. Hasil Uji Multikolinearitas dan Autokorelasi

Portofolio Indikator Variabel Independen DW-Stat RmRf SMB HML WML BH Tolerance .940 .413 .416 .989 2.11 VIF 1.063 2.423 2.402 1.011 BM Tolerance .955 .362 .362 .984 1.74 VIF 1.047 2.759 2.764 1.016 BL. Tolerance .955 .362 .362 .984 2.10 VIF 1.047 2.759 2.764 1.016 SH Tolerance .955 .362 .362 .984 1.95 VIF 1.047 2.759 2.764 1.016 SM Tolerance .955 .362 .362 .984 2.23 VIF 1.047 2.759 2.764 1.016 SL Tolerance .955 .362 .362 .984 1.56 VIF 1.047 2.759 2.764 1.016 BW Tolerance .955 .362 .362 .984 1.73 VIF 1.047 2.759 2.764 1.016 BN Tolerance .955 .362 .362 .984 1.93 VIF 1.047 2.759 2.764 1.016 BLs Tolerance .955 .362 .362 .984 2.33 VIF 1.047 2.759 2.764 1.016 SW Tolerance .955 .362 .362 .984 1.90 VIF 1.047 2.759 2.764 1.016 SN Tolerance .955 .362 .362 .984 2.02 VIF 1.047 2.759 2.764 1.016 SLs Tolerance .955 .362 .362 .984 1.23 VIF 1.047 2.759 2.764 1.016

Sementara untuk tahun 2006, kecuali pada periode pembentukan triwulan pertama (januari-februari) masa kepemilikan 3 hingga 6 bulan, seluruh periode kepemilikan portofolio pemenang yang terbentuk memberikan keuntungan positif, dengan

tingkat keuntugan yang cukup tinggi rata-rata sebesar 0,9755% perhari (periode pembentukkan April-Juni dengan kepemilikan selama 12 bulan). Profit momentum kembali dihasilkan portofolio pemenang pada masa pembentukkan

110 Oktober-Desember untuk kepemilikan selama 6 bulan dan 12 bulan, yakni rata-rata sebesar 1,2805% perhari. Strategi momentum dengan periode pembentukan Januari-Maret juga memberikan kerugian jika dimiliki selama 3 bulan (0,135% perhari) dan 6 bulan (0,0097%). Di sisi lain, kinerja portofolio pecundang pun tidak berarti identik dengan kerugian atau tingkat profit yang negatif. Portofolio pecundang ini secara umum pada tahun 2006 juga memberikan profit yang positif hanya saja memang masih lebih besar jika dibanding portofolio pemenang.

Untuk periode pembentukkan Januari-Maret, portofolio tingkat pengembalian baru memberikan profit positif untuk masa kepemilikkan 9 bulan dan 12 bulan (rata-rata 0,0093% dan 0,0123% perhari), sementara untuk periode pembentukkan yang sama, portofolio pecundang justru memberikan tingkat profit yang lebih tinggi untuk masa kepemilikan 6, 9, dan 12 bulan masing-masing sebesar 0,0779%, 0,1561%, dan 0,1266% per hari. Pada periode pembentukkan April-Juni kedua portofolio (pemenang dan pecundang) sama-sama memberikan tingkat keuntungan untuk seluruh masa kepemilikan. Untuk masa kepemilikan 3 bulan misalnya, portofolio pemenang rata-rata memberikan profit sebesar 0,0828% perhari, sementara portofolio pecundang hanya 0,0069%. Pada masa kepemilikan 6 bulan, portofolio pecundang justru memberikan keuntungan harian yang lebih tinggi (0,2236%) dibanding portofolio pemenang (0,164%). Pada masa kepemilikan 9 bulan, dan 12 bulan portofolio pemenang kembali memberikan profit yang lebih tinggi (0,4557%, dan 0,9755%) dibanding portofolio pecundang (0,2654% dan 0,7088%). Sementara untuk periode pembentukkan portofolio Juli-September, dari hasil perhitungan empiris, masa

kepemilikan portofolio pemenang yang terbaik adalah 9 bulan dengan tingkat profit harian rata-rata sebesar 0,453%, karena jika dimiliki lebih lama, ternyata profit yang diberikan justru menurun menjadi hanya sekitar 0,2085% perhari. Untuk periode pembentukan Oktober-Desember, masa kepemilikan portofolio pemenang yang terbaik adalah selama 3 bulan dengan tingkat keuntungan harian rata-rata sebesar 1,2805%. Kalaupun masa kepemilikan portofolio ini diperlama hingga 12 bulan misalnya, tingkat keuntungan harian yang dihasilkan sama yaitu sebesar 1,2805%. Di tahun 2007, pada periode pembentukkan portofolio untuk triwulan pertama, profit momentum tertinggi yang dihasilkan portofolio pemenang adalah pada masa kepemilikkan 9 bulan (rata-rata 0,1248% perhari), sementara portofolio pecundang menghasilkan profit momentum tertinggi pada masa kepemilikan 12 bulan (rata-rata sebesar 0,0172% perhari). Untuk periode pembentukan pada triwulan kedua, kecuali pada masa kepemilikan 9 bulan, portofolio pemenang memberikan profit momentum yang lebih tinggi dibanding portofolio pecundang. Adapun profit momentum tertinggi yang dihasilkan portofolio pemenang adalah pada masa kepemilikan 6 bulan, dengan tingkat profit rata-rata sebesar 0,1388% per hari. Pada triwulan ketiga, kepemilikan portofolio pemenang ternyata memberikan kerugian untuk seluruh masa kepemilikan, sementara kepemilikan portofolio pecundang pun baru memberikan profit yang positif setelah 9 bulan dimiliki (0,0021% per hari). Kondisi ini masih tetap berlanjut pada masa pembentukan portofolio triwulan keempat, dimana kepemilikan portofolio pemenang justru memberi kerugian untuk seluruh masa kepemilikan. Pilihan rasional justru pada kepemilikan portofolio pecundang untuk masa

111 kepemilikan 6 bulan, yang member keuntungan sebesar 0,1689% perhari. Untuk periode pembentukkan pada semester pertama, kecuali masa kepemilikan 3 bulan, portofolio pemenang memberikan tingkat keuntungan positif untuk masa kepemilikan 6, 9, dan 12 bulan. Dimana tingkat profit momentum tertinggi dihasilkan pada masa kepemilikkan selama 3 bulan dengan tingkat profit rata-rata sebesar 0,1333% perhari. Sementara untuk periode pembentukan portofolio pada semester kedua, kepemilikan portofolio pecundang selama 6 bulan adalah satu-satunya yang memberikan profit positif (yang bahkan lebih tinggi dibanding portofolio pemenang) rata-rata sebesar 0,2921% perhari. Pada periode pembentukkan portofolio tahunan, portofolio pemenang justru memberikan kerugian untuk seluruh masa kepemilikan. Sementara, portofolio pecundang menghasilkan tertinggi pada masa kepemilikan 6 bulan.

Di tahun 2008, untuk masa pembentukan portofolio pada triwulan pertama, masa kepemilikan portofolio pemenang yang menghasilkan profit positif hanya terjadi pada periode kepemilikan selama 3 bulan, dengan tingkat keuntungan rata-rata harian sebesar 0,4285%. Sementara pada masa pembentukan portofolio periode April-Juni, kecuali untuk kepemilikan 6 bulan, portofolio pemenang memberikan profit positif untuk seluruh masa kepemilikan, dengan tingkat keuntungan tertinggi yang dihasilkan terjadi pada masa kepemilikan selama 12 bulan (rata-rata sebesar 0,4319% perhari). Kepemilikan portfofolio pemenang untuk dua periode pembentukan selanjutnya, justru menghasilkan kerugian, sehingga bisa dikatakan justru lebih menguntungkan untuk memiliki portofolio pecundang. Pada triwulan III misalnya, untuk 3 masa kepemilikan portofolio pecundang

memberikan keuntungan positif dibanding portofolio pemenang, dengan tingkat keuntungan tertinggi terjadi pada masa kepemilikan 12 bulan (rata-rata sebesar 0,1933% per hari). Sementara pada periode pembentukan triwulan IV, profitabilitas portofolio pecundang masih mengungguli portofolio pemenang untuk masa kepemilikan 6 dan 9 bulan, masing-masing dengan tingkat keuntungan sebesar 1,22% dan 1,14% per hari. Begitu juga kita lihat pada periode pembentukkan portofolio tahunan, dimana kecuali masa kepemilikan 3 bulan, portofolio pecundang masih tetap memberikan keuntugan positif yang lebih tinggi dibanding portofolio pemenang pada seluruh masa kepemilikan (6, 9, dan 12 bulan).

Pola untuk tahun 2009 pun tidak jauh berbeda dengan kondisi pada 2008, dimana portofolio pecundang tidak harus identik dengan profitabilitas negatif sementara portofolio pemenang identik dengan profitabilitas positif. Hasil empiris telah menunjukkan hal ini. Untuk triwulan III misalnya, kecuali masa kepemilikan 3 bulan, portofolio pecundang memberikan profit positif untuk seluruh masa kepemilikan (6, 9, dan 12 bulan), dengan tingkat profit tertinggi terjadi pada masa kepemilikan 12 bulan (rata-rata 0.1933% per hari). Pola yang sama juga terjadi pada masa pembentukan portofolio semester II, dimana selain masa kepemilikan 3 bulan, portofolio pecundang menghasilkan profitabilitas yang masih superior terhadap kapabilitas portofolio pemenang. Tahun 2010, tampaknya menjadi periode dominasi portofolio pemenang, dinamika pasar yang terjadi sedemikian rupa menghasilkan dominasi profitabilitas portofolio pemenang yang lebih tinggi terhadap portofolio pecundang pada hampir seluruh masa kepemilikan pada tiap periode pembentukkan portofolio. Pada triwulan

112 pertama misalnya, untuk dua masa kepemilikan yang menghasilkan profit positif (9 dan 12 bulan), portofolio pemenang menggunguli portofolio pecundang. Kondisi ini masih berlanjut pada periode pembentukan portofolio triwulan kedua, dimana portofolio pemenang bahkan superior pada seluruh masa kepemilikan (3, 6, 9, dan 12 bulan). Kondisi ini mengalami sedikit perubahan pada periode pembentukkan triwulan ketiga, dimana portofolio pecundang mengungguli portofolio pemenang untuk dua masa kepemilikan (3 dan 6 bulan), namun untuk masa kepemilikan 9 dan 12 bulan, kembali portofolio pemenang mengungguli portofolio pecundang. Dan superioritas portofolio pemenang pun kembali terjadi pada periode pembentukkan triwulan IV, yang mana kecuali masa kepemilikan 3 bulan, portofolio pemenang memberikan profit positif yang lebih tinggi dibanding portofolio pecundang. Superioritas portofolio pemenang juga masih berlanjut pada periode pembentukkan portofolio semesteran untuk seluruh masa kepemilikan. Kondisi equilib baru tampak pada periode pembentukan Sembilan bulanan dan tahunan.

Mengacu pada capaian profit yang tertinggi yang dihasilkan kedua portofolio, maka diperoleh secara umum bahwa profit momentum yang dihasilkan untuk kedua portofolio adalah masa kepemilikan triwulanan (lihat tabel 10), khususnya periode pembentukan triwulanan keempat dan masa kepemilikan selama enam bulan. Untuk portofolio pemenang misalnya, secara rata-rata profit momentum yang dihasilkan adalah 0,24% dengan tingkat tertinggi mencapai 1,28% perhari. Sementara pada portofolio pecundang, rata-rata profit momentum yang dihasilkan adalah sebesar 0,23% dengan profit tertinggi sebesar 1,217% perhari. Namun jika dilihat secara

rata-rata capaian profit, masa efektif implementasi strategi pada kedua portofolio terdapat perbedaan. Untuk portofolio pemenang, adalah periode pembentukan tiga bulanan (triwulan II) dengan masa kepemilikan selama 9 bulan dengan rata-rata profit sebesar 0,3% perhari. Sedangkan untuk portofolio pecundang, masa efektifnya adalah pada periode pembentukan 9 bulanan II dan masa kepemilikan 12 bulan dengan rata-rata profit sebesar 0,44% perhari. Dengan demikian secara empiris hasil penelitian ini mendukung penelitiannya Jegadesh dan Titman (1993) bahwa implentasi strategi investasi momentum akan mencapai hasil maksimal dalam jangka menengah, untuk Indonesia, khususnya portofolio saham-saham yang likuid, capaian strategi ini bahkan lebih cepat 3 bulan dibanding studinya Jegadesh dan Titman (1993) tersebut (3-12 bulan). Sementara capaian profitabilitas untuk portofolio pecundang sedikit agak lama (9-12 bulan).

Uji beda rata-rata dilakukan untuk mengkonfirmasi perihal perbedaan capaian profit momentum pada portofolio pemenang dan pecundang secara statistik. Pengujian dilakukan terhadap periode kepemilikan portofolio selama 3, 6, 9, dan 12 bulan untuk tiap periode pembentukan portofolio (3 bulanan, 6 bulanan, dan 12 bulanan). Dari tabel 12 panel A. diperoleh hasil pengujian untuk periode pembentukan portofolio triwulanan selama periode penelitian. Secara umum dapat dikatakan bahwa memang tidak terjadi perbedaan yang signifikan perihal rata-rata profit momentum kedua portofolio pada seluruh periode uji (holding). Meski terdapat beberapa hasil yang menunjukan signifikansi perbedaan. Untuk periode pembentukan Januari-Maret 2005 misalnya, pada periode uji (masa kepemilikan) 12 bulan memang terjadi perbedaan profit momentum yang signifikan pada portofolio

113 pemenang (sig.t 0,04), dan perbedaan ini kembali terjadi pada periode pembentukan April-Juni 2006 untuk masa kepemilikan 6, 9, dan 12 bulan (dimana sig,t untuk tiap masa kepemilikan dimaksud adalah 0,045, 0,013, dan 0,028) pada portofolio pemenang. Kondisi yang sedikit unik justru terjadi pada periode pembentukan April-Juni 2006, dimana untuk masa kepemilikan kedua portofolio selama 6 dan 12 bulan menghasilkan signifikansi perbedaan capaian profit momentum. Lalu apakah dengan demikian situasi tersebut bisa secara langsung dikatakan underreaction atau

overreaction. Atau apakah dikotomi momentum versus kontrarian masih relevan jika secara statistik diperoleh hasil yang inkonklusif? Selama tahun 2008, signifikansi perbedaan yang terjadi pada masa kepemilikan portofolio, justru hanya mengkonfirmasi perbedaan kerugian jika memiliki kedua portofolio (lihat, periode pembentukan April-Juni 2008). Sementara untuk periode pembentukan 2009 dan 2010, kecuali Januari-Maret 2009, seluruh perbedaan capaian profit momentum kedua portofolio ternyata tidaklah signifikan. Hasil yang kurang lebih sama juga diperlihatkan untuk periode pembentukan 6 bulan. Dimana secara umum, (kecuali periode pembentukan Juli-Desember 2006) tidak terjadi perbedaan yang signifikan perihal rata-rata profit momentum kedua portofolio pada seluruh periode uji (holding). Perbedaan positif yang signifikan perihal capaian profit momentum portofolio periode pembentukan Juli-Desember 2006 terjadi pada masa kepemilikan 3, 6, dan 12 bulan dengan tingkat signifikansi masing-masing sebesar 0,025, 0,041, dan 0,013. Sementara untuk periode pembentukan tahunan, perbedaan positif profit momentum hanya terjadi pada portfolio pemenang di tahun 2005 dan 2009 (lihat tabel 12 panel C).

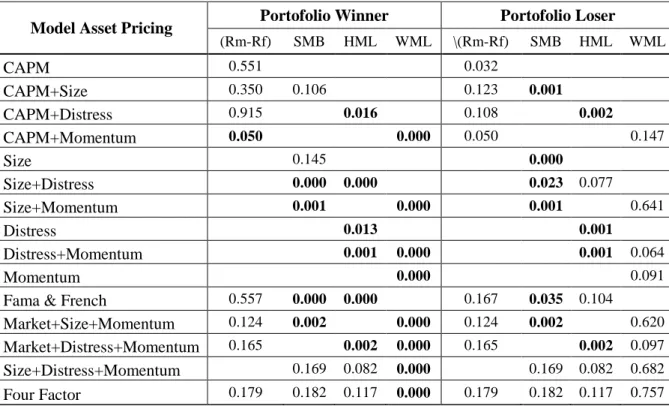

Berdasarkan hasil uji hipotesis model empat faktor terhadap excess return portofolio (lih. tabel 11) diperoleh hasil sebagai berikut: factor momentum secara parsial berpengaruh terhadap excess return

portofolio pemenang di seluruh model asset

pricing. Disisi lain, faktor ukuran (size)

tampaknya memiliki pengaruh signifikan yang dominan pada excess return portofolio pecundang. Lebih lanjut, faktor distress ternyata memiliki pengaruh yang signifikan pada portofolio winner, sementara untuk portofolio pecundang, faktor distress hanya berpengaruh pada empat model asset pricing (CAPM + Distress, Distress, Distress + Momentum, Market + Distress + Momentum). Ternyata faktor pasar, hanya berpengaruh signifikan terhadap excess

return portfolio pemenang dan pecundang

setelah CAPM ditambahkan dengan faktor momentum ke dalam model asset pricing. Variasi model asset pricing memiliki kemampuan dalam menjelaskan variasi

excess-return tiap-tiap portofolio berkisar

dari 0,91% hingga 57,01% untuk portofolio pemenang,dan 5,08 – 20,46%% untuk portofolio pecundang. Determinasi terendah adalah terhadap excess return-nya portofolio winner (1,25%) pada model CAPM, sementara kapasitas model yang tinggi dalam menjelaskan variasi adalah pada model empat faktor,(57%). Secara simultan, keempat factor risiko yang digunakan model

asset pricing, berpengaruh signifikan terhadap excess return kedua portofolio. Pengaruh momentum terlihat jelas meningkatkan kapasitas model setelah diikutsertakan dalam model, terutama pada portofolio pemenang. Sebelum mengikutsertakan momentum, kapasitas CAPM dalam menjelaskan excess return tidak sampai 1% pada portofolio pemenang, namun setelah faktor momentum dimasukan terjadi peningkatan sebesar 50% pada model (CAPM+Momentum). Temuan lainnya pun