ANALISIS FAKTOR-FAKTOR YANG MEMPENGARUHI HARGA

SAHAM SEBUAH PERBANDINGAN EMPIRIS ANTARA PERUSAHAAN

YANG TERDAFTAR DI BURSA EFEK INDONESIA DAN BURSA

MALAYSIA

Hesniati

Universitas Internasional Batam

Abstract: This study examined the influence of book value per share, dividend per share, earning per share, price earning ratio, dividend yield, dividend payout ratio, firm size, and return on equity in explaining stock price on the Indonesia Stock Exchange (BEI) and Malaysia Stock Exchange (BM). Samples used in this study is the company distributing dividends successive years during the period 2006-2011 and listed on the Indonesia Stock Exchange (BEI) and Malaysia Stock Exchange (BM).

The results revealed that book value per share, dividend per share, earning per share, price earning ratio, and firm size have a significant positive influence on stock price of listed company in Indonesia and Malaysia. The variable of dividend payout ratio and return on equity are insignificantly influence on stock price of listed company in Indonesia and Malaysia. While dividend yield in Indonesia has insignificant influence on stock price, dividend yield in Malaysia is significantly influence on stock price.

Keywords:

book value per share, dividend per share, earning per share, price earning ratio, dividend yield, dividend payout ratio, firm size, return on equity, stock price.

Abstrak: Penelitian tersebut meneliti pengaruh nilai buku per saham, deviden per saham, pendapatan per saham, price earning ratio, hasil deviden, rasio pembayaran deviden, ukuran perusahaan, dan pengembalian ekuitas terhadap harga saham. Sampel yang digunakan dalam penelitian tersebut adalah perusahaan yang membagikan deviden berturut-turut 6 tahun dan terdaftar di Bursa Efek Indonesia (BEI) dan Bursa Malaysia (BM) dari periode 2006-2011.

Dari hasil penelitian tersebut ditemukan variabel nilai buku per saham, deviden per saham, pendapatan per saham, price earning ratio, ukuran perusahaan memiliki pengaruh signifikan positif terhadap harga saham. Hasil deviden memiliki pengaruh signifikan negatif, sedangkan variabel rasio pembayaran deviden dan pengembalian ekuitas tidak memiliki pengaruh yang signifikan terhadap harga saham.

Keywords:

harga saham, nilai buku per saham, deviden per saham, pendapatan per saham, price earning ratio, hasil deviden, rasio pembayaran deviden, ukuran perusahaan, pengembalian ekuitas.

PENDAHULUAN

Investasi dalam pasar modal merupakan pilihan baru dalam beberapa tahun ini. Berbagai perusahaan besar, nasional maupun internasional, melakukan investasi dalam pasar modal. Investasi dalam pasar modal merupakan salah satu jenis investasi yang paling likuid (Sharma, 2011).

menginvestasikan dana dengan membeli saham untuk mengejar keuntungan yang lebih besar. Produk pasar modal yang paling banyak diminati masyarakat adalah saham.

Dalam melakukan investasi pada saham, para investor menyalurkan dana kepada perusahaan yang memerlukan dana dengan mengharapkan pengembalian berupa deviden. Selain itu, investor juga mengharapkan laba di luar deviden melalui peningkatan harga saham yang dipegang yang disebut sebagai capital gain.

Harga saham juga mencerminkan indikator adanya keberhasilan dalam mengelola perusahaan. Jika harga saham suatu perusahaan selalu mengalami kenaikan, maka investor atau calon investor menilai bahwa perusahaan berhasil dalam mengelola usahanya. Perusahaan yang mengalami kenaikan harga saham merupakan pertanda adanya kenaikan kemakmuran (Fama. 1969).

Analisis harga saham dapat dilakukan dengan menggunakan analisis fundamental dan analisis teknikal. Analisis fundamental dilakukan dengan menganalisis laporan keuangan perusahaan. Analisis teknikal dilakukan dengan menganalisis trend masa lalu perusahaan untuk memprediksi harga saham. Kebanyakan investor dan pemegang saham percaya bahwa analisis fundamental sangat membantu dalam melakukan analisis terhadap harga saham.

IHSG pada 30 Desember 2011 ditutup pada level 3.821 mengalami kenaikan 3,2% sehingga mendorong bursa saham Indonesia berkinerja terbaik kedua di Asia-Pasifik sepanjang 2011 setelah Filipina. Sejak akhir Desember 2004, IHSG meningkat lebih dari 280% menjadi yang tertinggi di Asia-Pasifik. Bursa Saham Kuala Lumpur sepanjang 7 tahun terakhir ini hanya mengalami kenaikan indeks sebesar 64%, kurang dari seperempat kenaikan IHSG. Dengan perkembangan tersebut kapitalisasi pasar bursa Malaysia dan Indonesia pada akhir tahun 2011 sudah sangat berhimpit setelah sebelumnya bursa Malaysia jauh melampaui Indonesia. Perkembangan ini memungkinkan Indonesia melampaui bursa Malaysia di 2012 (Okezone.com, 2012). Dengan melihat perkembangan tersebut, pasar modal Indonesia berada dalam posisi yang sangat atraktif bagi investor global. Berdasarkan latar belakang penelitian di atas, maka penulis tertarik untuk melakukan penelitian dengan judul ““Analisis Faktor–Faktor yang Mempengaruhi Harga Saham Sebuah Perbandingan Empiris antara Perusahaan yang Terdaftar di Bursa Efek Indonesia dan Bursa Malaysia”.

KERANGKA TEORETIS DAN PERUMUSAN HIPOTESIS

Hadi (2005) menguji pengaruh analisis fundamental terhadap harga saham pada 20 perusahaan industri yang terdaftar di Kuwait Stock Exchange dari periode 1996 sampai dengan 2000. Analisis fundamental yang diteliti adalah pendapatan per saham, penjualan, deviden per saham, pengembalian ekuitas, pengembalian aset, perputaran persediaan, perputaran piutang, dan rasio lancar. Hasil yang ditemukan dalam penelitian Hadi (2005) adalah pendapatan per saham, deviden per saham, pengembalian aset, dan pengembalian ekuitas berpengaruh signifikan terhadap harga saham.

Papadaki dan Siougle (2007) menguji pengaruh pendapatan per saham dan nilai buku per saham terhadap harga saham pada perusahaan yang terdaftar di Athens Stock Exchange dari periode tahun 1985 sampai dengan 1996. Hasil penelitian menyatakan bahwa pendapatan per saham dan nilai buku per saham mempunyai pengaruh yang signifikan positif terhadap harga saham.

Somoye, Akintoye, dan Oseni (2009) menguji pengaruh pendapatan per saham, deviden per saham, gross domestic product, consumer price index, suku bunga, dan money supply pada 130 perusahaan yang terdaftar di pasar modal Nigeria dari periode 2001 sampai dengan 2007. Hasil penelitian membuktikan bahwa pendapatan per saham dan deviden per saham memiliki pengaruh yang signifikan terhadap haga saham.

Shams, et al. (2011) melakukan penelitian untuk menguji pengaruh ukuran perusahaan, price earning ratio, book to market ratio, dan liquidity risk terhadap harga saham pada perusahaan yang terdaftar di Tehran Stock Exchange pada periode 2001 sampai dengan 2009. Hasil penelitian membuktikan bahwa ukuran perusahaan mempunyai pengaruh yang signifikan negatif terhadap harga saham.

Khan, et al. (2011) melakukan penelitian terhadap 55 perusahaan yang terdaftar di KSE-100 index dari periode 2001 sampai dengan 2010. Penelitian tersebut menguji mengenai pengaruh hasil deviden, retention ratio, pendapatan setelah pajak, pendapatan per saham, dan pengembalian ekuitas terhadap harga saham. Hasil deviden, pendapatan per saham, dan pengembalian ekuitas mempunyai pengaruh yang signifikan positif terhadap harga saham.

Sharma (2011) melakukan penelitian yang bertujuan untuk menguji pengaruh antara nilai buku per saham, deviden per saham, pendapatan per saham, price earning ratio, hasil deviden, rasio pembayaran deviden, ukuran perusahaan, dan pengembalian ekuitas terhadap harga saham pada perusahaan yang terdaftar di India dengan periode 1993 sampai dengan 2009. Hasil penelitian membuktikan bahwa buku per saham, deviden per saham, pendapatan per saham, price earning ratio, dan rasio pembayaran deviden mempunyai pengaruh yang signifikan positif terhadap harga saham. Hasil deviden mempunyai pengaruh yang negatif terhadap harga saham.

Dastgir, Embrahimi, dan Mazaheri (2011) melakukan penelitian mengenai pengaruh arus kas operasional per saham, nilai buku per saham, pendapatan per saham, pengembalian aset, ukuran perusahaan, umur perusahaan, rasio perputaran aset, harga saham t-1 terhadap harga saham pada 92 perusahaan yang terdaftar di Tehran Stock Exchange dari tahun 2000 sampai dengan 2006. Hasil penelitian menyatakan nilai buku per saham dan pendapatan per saham mempunyai pengaruh yang signifikan positif terhadap harga saham. Ukuran perusahaan mempunyai pengaruh signifikan negatif terhadap harga saham.

Nirmala, Sanju, dan Ramachandran (2011) menguji pengaruh deviden per saham, profitabilitas, price earning ratio, dan leverage terhadap harga saham di sektor mesin, sektor perawatan kesehatan, dan sektor publik pada India dari periode 2000 sampai dengan 2009. Hasil penelitian menyatakan deviden per saham dan price earning ratio berpengaruh signifikan terhadap harga saham.

Modugu, Chinwuba, dan Nosa (2012) melakukan penelitian mengenai pengaruh pendapatan per saham dan deviden per saham terhadap harga saham pada 10 perusahaan di Nigeria dengan periode 2001 sampai dengan 2010. Hasil penelitian membuktikan bahwa pendapatan per saham dan deviden per saham berpengaruh signifikan positif terhadap harga saham.

Berdasarkan kerangka teoretis dan model penelitian diatas maka hipotesis untuk penelitian tersebut dapat disimpulkan sebagai berikut:

H1: Nilai buku per saham memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia.

H2: Deviden per saham memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia.

H4: Price earning ratio memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia.

H5: Hasil deviden memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia.

H6: Rasio pembayaran deviden memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia.

H7: Ukuran perusahaan memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia.

H8: Pengembalian ekuitas memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia.

H9: Nilai buku per saham memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Malaysia.

H10: Deviden per saham memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Malaysia.

H11: Pendapatan per saham memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Malaysia.

H12: Price earning ratio memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Malaysia.

H13: Hasil deviden memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Malaysia.

H14: Rasio pembayaran deviden memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Malaysia.

H15: Ukuran perusahaan memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Malaysia.

H16: Ukuran perusahaan memiliki pengaruh yang signifikan terhadap harga saham pada perusahaan yang terdaftar di Bursa Malaysia.

H17: Tidak terdapat perbedaan yang signifikan antara nilai buku per saham terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia. H18: Tidak terdapat perbedaan yang signifikan antara deviden per saham terhadap harga saham

pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia.

H19: Tidak terdapat perbedaan yang signifikan antara pendapatan per saham terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia. H20: Tidak terdapat perbedaan yang signifikan antara price earning ratio terhadap harga saham

pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia.

H21: Tidak terdapat perbedaan yang signifikan antara hasil deviden terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia.

H22: Tidak terdapat perbedaan yang signifikan antara rasio pembayaran deviden terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia. H23: Tidak terdapat perbedaan yang signifikan antara ukuran perusahaan terhadap harga saham

pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia.

H24: Tidak terdapat perbedaan yang signifikan antara pengembalian ekuitas terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia.

METODE PENELITIAN

Objek dalam penelitian ini adalah perusahaan yang terdaftar di BEI. Dengan metode pemilihan sampelnya adalah purposive sampling, yaitu pemilihan sampel berdasarkan kriteria:

1. Perusahaan-perusahaan yang menerbitkan laporan keuangan dan terdaftar di Bursa Efek Indonesia dan Bursa Saham Malaysia sejak tahun 2006 dan masih beroperasi sampai dengan tahun 2011.

2. Perusahaan telah membayar deviden berturut- turut setiap tahun selama 6 tahun kepada pemegang saham.

3. Memiliki data laporan keuangan yang lengkap dan berakhir pada tanggal 31 Desember. 4. Laporan keuangan disajikan dalam satuan mata uang masing-masing negara.

5. Laporan keuangan yang berlaba positif pada tahun 2006 dan tahun 2011.

6. Memiliki data-data yang diperlukan untuk menghitung nilai buku per saham, deviden per saham, pendapatan per saham, price earning ratio, hasil deviden, rasio pembayaran deviden, ukuran perusahaan, dan pengembalian ekuitas.

Penelitian ini dilakukan dengan mengamati data keuangan perusahaan selama beberapa periode sehingga horizon waktu dalam penelitian tersebut adalah studi cross sectional yang merupakan pembelajaran untuk mengetahui hubungan komparatif dari beberapa subjek yang diteliti dan studi time series yang berarti tipe studi satu tahap yang lebih ditekankan pada data penelitian yang berupa data dari rentetan waktu tertentu.

Variabel dependen

Variabel dependen atau variabel terikat dalam penelitian ini adalah harga saham. Harga saham yang dipakai adalah harga saham pada saat penutupan yang ditampilkan pada laporan keuangan perusahaan per 31 Desember .

Variabel independen

1. Nilai buku per saham (BVS)

Nilai buku per saham adalah jumlah ekuitas dibagi jumlah saham yang beredar (Pourheydari, et al., 2008).

Total ekuitas Nilai buku per saham =

Jumlah saham yang beredar Sumber: Pourheydari, et al. (2008)

2. Deviden per saham (DPS)

Deviden per saham menunjukkan kemampuan perusahaan dalam melakukan pembayaran deviden tunai. Deviden per saham dapat dihitung melalui rumus:

Deviden tunai Deviden per saham =

Jumlah saham yang beredar Sumber: Sharma (2011).

3. Pendapatan per saham (EPS)

Pendapatan per saham adalah jumlah laba yang diperoleh selama satu periode tertentu biasanya per kuartal atau per tahun untuk masing- masing saham dalam peredaran. Rumus pendapatan per saham (EPS) adalah sebagai berikut:

Laba yang tersedia untuk pemegang saham

Pendapatan per saham =

Jumlah saham yang beredar Sumber: Gitman (2006).

4. Price earning ratio (PER)

PER merupakan rasio antara harga saham terhadap pendapatan per saham.

Harga saham Price Earning Ratio =

Sumber: Gitman (2006). 5. Hasil deviden (DY)

Hasil deviden atau dividend yield adalah hasil perhitungan dari pembagian total deviden per saham dengan harga saham.

Deviden per saham

Hasil deviden =

Harga saham

Sumber: Gitman (2006).

6. Rasio pembayaran deviden (DPR)

Rasio pembayaran deviden merupakan rasio perbandingan antara deviden per saham dengan pendapatan per saham.

Deviden per saham

Rasio pembayaran deviden = x 100

Pendapatan per saham

Sumber: Gitman (2006). 7. Ukuran perusahaan (FS)

Ukuran perusahaan diukur melalui logaritma kapitalisasi pasar. Kapitalisasi pasar dihitung melalui perkalian antara harga saham dan jumlah saham yang beredar.

Ukuran Perusahaan = Log (Harga saham x Jumlah saham yang beredar) Sumber: Shams, et al. (2011).

8. Pengembalian pada ekuitas (ROE)

Pengembalian pada ekuitas adalah rasio yang digunakan untuk mengukur kemampuan dari modal sendiri untuk menghasikan keuntungan bagi seluruh pemegang saham.

Laba bersih

Pengembalian ekuitas =

Total ekuitas

Sumber: Gitman (2006).

Teknik pengumpulan data yang digunakan dalam penelitian ini berupa data sekunder yang merupakan laporan keuangan dari perusahaan yang terdaftar di BEI dan diperoleh dari IDX database yang terdapat di perpustakaan Universitas Internasional Batam ataupun di download melalui media internet di www.idx.co.id, http://www.yahoo.com/finance, dan www.bi.go.id. Laporan keuangan yang digunakan dalam penelitian berupa laporan keuangan yang terdaftar pada BEI dan BM dari tahun 2006 sampai dengan tahun 2011.

Pengujian statistik deskriptif merupakan statistik yang bertujuan untuk mendeskripsikan atau memberi gambaran terhadap obyek yang diteliti melalui data sampel atau populasi. Metode ini juga digunakan untuk memberikan gambaran terhadap data yang akan diuji, seperti nilai rata-rata, nilai maksimum, nilai minimum dan standar deviasi (Ghozali, 2001).

Pengujian hipotesis dapat dilakukan dengan menggunakan model regresi linier berganda. Model regresi linier berganda digunakan untuk membentuk persamaan regresi yang melibatkan hubungan dari dua atau lebih variabel bebas (Ghozali, 2001). Analisi penelitian ini bertujuan untuk memprediksi tingkat pengaruh dari variabel nilai buku per saham, pendapatan per saham, deviden per saham, price earning ratio, hasil deviden, rasio pembayaran deviden, ukuran perusahaan, dan pengembalian ekuitas terhadap harga saham.

Tujuan melakukan uji F untuk melihat apakah terdapat pengaruh yang signifikan dari semua variabel independen secara simultan terhadap variabel dependen. Kriteria yang digunakan dalam pengujian F adalah apabila nilai probabilitas kurang dari α (α = 0,05), maka model regresi tersebut dapat digunakan untuk memprediksi variabel dependen. Dan juga sebaliknya jika probabilitas lebih dari atau sama dengan α (α = 0,05), maka model regresi tersebut tidak dapat digunakan untuk memprediksi variabel dependen (Ghozali, 2001).

mempunyai pengaruh yang signifikan jika nilai probabilitas lebih kecil dari α (α = 0,05) dan sebaliknya suatu variabel dikatakan mempunyai pengaruh yang signifikan jika nilai probabilitas lebih besar atau sama dengan α (α = 0,05).

Nilai R2 (koefisien determinasi) digunakan untuk mengetahui besarnya kontribusi atau

pengaruh yang diberikan oleh variabel independen terhadap variabel dependen. Nilai koefisien berada pada rentang 0 sampai dengan 1. Nilai koefisien determinasi yang kecil menandakan kemampuan variabel independen untuk menjelaskan variabel dependen juga kecil, dan sebaliknya nilai koefisien determinasi yang besar hampir mencapai satu, maka menandakan variabel-variabel independen mampu memberikan hampir semua informasi yang dibutuhkan untuk menjelaskan variabel dependen (Ghozali, 2001).

ANALISIS DAN PEMBAHASAN

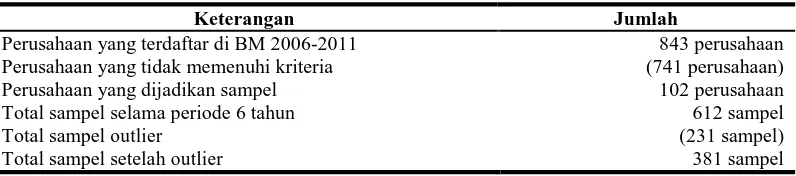

Jenis data yang digunakan dalam penelitian berupa data sekunder dan populasi untuk penelitian ini merupakan perusahaan yang terdaftar di Bursa Efek Indonesia (BEI) dan Bursa Malaysia (BM) pada periode 2006 sampai dengan 2011. Jumlah keseluruhan populasi perusahaan yang terdaftar di BEI sebanyak 440 perusahaan dan BM sebanyak 843 peusahaan. Jumlah sampel yang memenuhi kriteria sebanyak 65 perusahaan BEI dan 102 perusahaan pada BM yang membayarkan dividen selama 6 tahun berturut-turut dari 2006 hingga 2011 disajikan pada Tabel 1 di bawah ini:

Tabel 1

Jumlah Perusahaan Indonesia yang Dijadikan Sebagai Sampel

Keterangan Jumlah

Perusahaan yang terdaftar di BEI 2006-2011 440 perusahaan

Perusahaan yang tidak memenuhi kriteria (375 perusahaan)

Perusahaan yang dijadikan sampel 65 perusahaan

Total sampel selama periode 6 tahun 390 sampel

Total sampel outlier (214 sampel)

Total sampel setelah outlier 176 sampel

Sumber: Data sekunder diolah (2012).

Tabel 2

Jumlah Perusahaan Malaysia yang Dijadikan Sebagai Sampel

Keterangan Jumlah

Perusahaan yang terdaftar di BM 2006-2011 843 perusahaan

Perusahaan yang tidak memenuhi kriteria (741 perusahaan)

Perusahaan yang dijadikan sampel 102 perusahaan

Total sampel selama periode 6 tahun 612 sampel

Total sampel outlier (231 sampel)

Total sampel setelah outlier 381 sampel

Sumber: Data sekunder diolah (2012).

Pada Tabel 1, total data observasi BEI dan BM pada sebelum uji outlier berjumlah 390 dan 612 data sampel, dan setelah diproses dengan menggunakan program SPSS versi 17, terdapat 214 dan 231 data outlier sehingga data-data tersebut tidak diteliti lebih lanjut. Total data setelah uji outlier menjadi 176 dan 381 data sampel.

Tabel 3

N Minimum Maximum Mean

Std. Deviation

Harga Saham 176 58 5.535 1.105,8125 1.124,7024

BVS 176 106,3542 2.446,5529 745,4773 558,0420

DPS 176 0,5000 156,1800 30,9428 31,3795

EPS 176 4,6339 485,4757 114,6484 99,5281

PER 176 1,3653 26,8465 10,2907 5,5674

DY 176 0,0009 0,0992 0,3360 0,2204

DPR 176 1,1424 78,0106 28,0457 16,5120

FS 176 10,2127 14,0725 12,0670 0,7839

ROE 176 0,0193 0,3453 0,1565 0,0701

Sumber: Data sekunder diolah (2012).

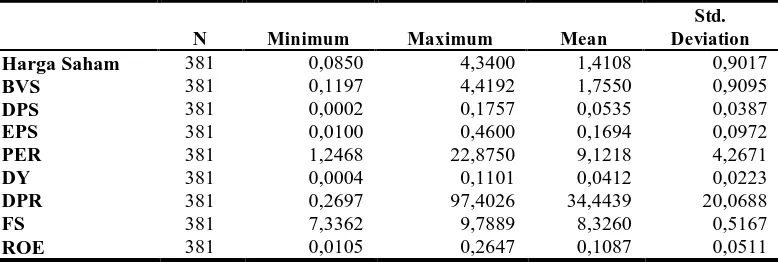

Tabel 4

Statistik Deskriptif Bursa Malaysia

N Minimum Maximum Mean

Std. Deviation

Harga Saham 381 0,0850 4,3400 1,4108 0,9017

BVS 381 0,1197 4,4192 1,7550 0,9095

DPS 381 0,0002 0,1757 0,0535 0,0387

EPS 381 0,0100 0,4600 0,1694 0,0972

PER 381 1,2468 22,8750 9,1218 4,2671

DY 381 0,0004 0,1101 0,0412 0,0223

DPR 381 0,2697 97,4026 34,4439 20,0688

FS 381 7,3362 9,7889 8,3260 0,5167

ROE 381 0,0105 0,2647 0,1087 0,0511

Sumber: Data sekunder diolah (2012).

Berdasarkan hasil uji F untuk model regresi diperoleh nilai F pada sampel yang diambil dari perusahaan yang terdaftar di Bursa Efek Indonesia adalah sebesar 158,112. Nilai signifikansi model regresi adalah sebesar 0,000. Sedangkan nilai F pada sampel yang diambil dari perusahaan yang terdaftar di Bursa Malaysia adalah sebesar 456,014 dengan nilai signifikansi model regresi tersebut juga menunjukkan 0,000. Karena model memiliki nilai signifikansi lebih kecil dari 0,05, maka dapat dikatakan bahwa model regresi tersebut dapat digunakan untuk memprediksi variabel harga saham.

Tabel 5

Hasil Uji F Model Regresi

Model Regresi Variabel Dependen F Sig. Keterangan

Indonesia Harga Saham 158,112 0,000 Signifikan

Malaysia Harga Saham 456,014 0,000 Signifikan

Sumber: Data sekunder diolah (2012).

Tabel 6

Variabel

Unstandardized

Coefficients t Sig. Keterangan

B Std. Error

(Constant) -4.650,974 645,357 -7,207 0,000

BVS 0,429 0,133 3,218 0,002 Signifikan

DPS 6,907 2,169 3,185 0,002 Signifikan

EPS 4,303 0,910 4,731 0,000 Signifikan

PER 54,516 9,489 5,745 0,000 Signifikan

DY -5.595,816 3.091,469 -1,810 0,072 Tidak Signifikan

DPR 0,713 4,171 0,171 0,864 Tidak Signifikan

FS 351,794 54,624 6,440 0,000 Signifikan

ROE 587,959 772,718 0,761 0,448 Tidak Signifikan

Variabel Dependen: Harga Saham Sumber: Data sekunder diolah (2012).

Persamaan regresi yang terbentuk berdasarkan hasil uji t pada Tabel 4.9 untuk model

regresi di Indonesia adalah sebagai berikut:

Harga Saham = -4.650,974 + 0,429 BVS + 6,907 DPS + 4,303 EPS + 54,516 PER – 5.595,816 DY + 0,713 DPR + 351,794 FS + 587,959 ROE + e

Nilai konstanta variabel harga saham adalah -4.650,974, yang menyatakan bahwa dalam kondisi ceteris paribus dimana nilai variabel bebas dianggap konstan, maka nilai harga saham dianggap -4.650,974. Dari kedelapan variabel bebas yang dimasukkan dalam model regresi ini, hanya nilai buku per saham, deviden per saham, pendapatan per saham, price earning ratio, dan ukuran perusahaan memiliki pengaruh signifikan terhadap harga saham. Sedangkan variabel hasil deviden, rasio pembayaran deviden, dan pengembalian ekuitas tidak memiliki pengaruh signifikan terhadap harga saham.

BVS atau nilai buku per saham memiliki koefisien regresi sebesar 0,429 dengan tingkat signifikansi sebesar 0,002. Nilai tersebut menunjukkan bahwa variabel nilai buku per saham memiliki pengaruh yang signifikan positif terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel nilai buku per saham sebesar satu akan meningkatkan nilai harga saham sebesar 0,429. Nilai buku per saham menggambarkan keadaan posisi keuangan perusahaan. Semakin tinggi nilai buku per saham mengindikasikan perusahaan tersebut mempunyai kinerja keuangan yang bagus, sehingga investor akan lebih berminat untuk melakukan investasi terhadap saham perusahaan tersebut dan lebih mempercayai kemampuan finansial perusahaan dan mendorong naiknya harga saham suatu perusahaan.

Variabel DPS atau deviden per saham memiliki koefisien regresi sebesar 6,907 dengan tingkat signifikansi sebesar 0,002. Nilai tersebut menunjukkan bahwa variabel deviden per saham memiliki pengaruh signifikan positif terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel deviden per saham sebesar satu akan meningkatkan nilai harga saham sebesar 6,907. Sebuah perusahaan yang memiliki kebijakan deviden yang stabil dapat mengurangi kebimbangan investor dan menunjukkan investasi perusahaan yang sehat serta finansial yang bagus. Sehingga investor sangat peka terhadap kebijakan deviden yang dilakukan perusahaan dan kebijakan deviden perusahaan yang baik dapat mendorong investor untuk melakukan investasi terhadap perusahaan tersebut.

saham sebesar 4,303. Pendapatan per saham menggambarkan jumlah keuntungan yang diperoleh dari setiap lembar saham. Pendapatan per saham yang tinggi menandakan perusahaan tersebut mampu memberikan kesejahteraan yang lebih baik kepada pemegang saham. Sebuah perusahaan yang memiliki pendapatan per saham yang tinggi lebih menarik investor untuk melakukan investasi, sehingga pendapatan per saham memiliki pengaruh yang signifikan terhadap harga saham.

Variabel PER atau price earning ratio memiliki koefisien regresi sebesar 54,516 dengan tingkat signifikansi sebesar 0,000. Nilai tersebut menunjukkan bahwa variabel price earning ratio memiliki pengaruh signifikan positif terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel price earning ratio sebesar satu akan meningkatkan nilai harga saham sebesar 54,516. Price earning ratio merupakan apresiasi pasar terhadap kemampuan perusahaan dalam menghasilkan laba. Price earning ratio yang tinggi menunjukkan bahwa investor bersedia untuk membayar dengan harga saham premium untuk perusahaan. Price earning ratio dapat menentukan harga saham karena Price earning ratio mengindikasikan perkembangan laba perusahaan di masa mendatang.

Variabel hasil deviden memiliki koefisien regresi sebesar -5.595,816 dengan tingkat signifikansi sebesar 0,072. Nilai tersebut menunjukkan bahwa variabel hasil deviden memiliki pengaruh negatif dan tidak signifikan terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel hasil deviden sebesar satu persen akan menurunkan nilai harga saham sebesar 5.595,816. Hasil deviden tidak memiliki pengaruh terhadap harga saham disebabkan adanya kebijakan dari pemerintah yang memberlakukan pajak atas deviden sehingga semakin besar deviden yang diterima investor maka semakin tinggi pajak yang ditanggungnya. Hal ini mendorong investor untuk berpikir dua kali untuk membeli saham perusahaan yang bersangkutan.

Variabel FS atau ukuran perusahaan memiliki koefisien regresi sebesar 351,794 dengan tingkat signifikansi sebesar 0,000. Nilai tersebut menunjukkan bahwa variabel ukuran perusahaan memiliki pengaruh signifikan positif terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel ukuran perusahaan sebesar satu akan meningkatkan nilai harga saham sebesar 351,794. Ukuran perusahaan mempunyai pengaruh yang signifikan positif terhadap harga saham perusahaan karena perusahaan yang berukuran besar lebih cenderung berdiversifikasi resiko sehingga kemungkinan bangkrut lebih kecil dibanding perusahaan berukuran kecil. Selain itu, investor cenderung menganggap berinvestasi pada perusahaan besar lebih mapan dan memiliki resiko yang kecil, sehingga banyak investor yang ingin memiliki saham perusahaan tersebut.

Variabel ROE atau pengembalian ekuitas memiliki koefisien regresi sebesar 587,959 dengan tingkat signifikansi sebesar 0,448. Nilai tersebut menunjukkan bahwa variabel pengembalian ekuitas memiliki pengaruh tidak signifikan positif terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel pengembalian ekuitas sebesar satu akan meningkatkan nilai harga saham sebesar 587,959. Pengembalian ekuitas mempunyai hubungan yang tidak signifikan terhadap harga saham karena pengembalian ekuitas tidak memperhitungkan deviden maupun capital gain untuk pemegang saham, sehingga rasio ini bukan pengukur yang diterima pemegang saham yang sebenarnya.

Tabel 7

Hasil Uji t Model Regresi Malaysia

Variabel

Unstandardized

B Std. Error

(Constant) -1,742 0,309 -5,647 0,000

BVS 0,072 0,033 2,181 0,030 Signifikan

DPS 9,134 0,874 10,448 0,000 Signifikan

EPS 4,437 0,399 11,124 0,000 Signifikan

PER 0,093 0,007 13,805 0,000 Signifikan

DY -9,810 1,389 -7,061 0,000 Signifikan

DPR -0,003 0,002 -1,351 0,178 Tidak Signifikan

FS 0,158 0,040 3,917 0,000 Signifikan

ROE 1,005 0,514 1,955 0,051 Tidak Signifikan

Variabel Dependen: Harga Saham

Sumber data: Data sekunder diolah (2012).

Persamaan regresi yang terbentuk berdasarkan hasil uji t pada Tabel 4.10 untuk model

regresi di Malaysia adalah sebagai berikut:

Harga Saham = -1,742 + 0,073 BVS + 9,134 DPS + 4,437 EPS + 0,093 PER – 9,810 DY – 0,003 DPR + 0,158 FS + 1,005 ROE + e

Nilai konstanta variabel harga saham adalah -0,1742, yang menyatakan bahwa dalam

kondisi ceteris paribus dimana nilai variabel bebas dianggap konstan, maka nilai harga saham

dianggap -0,1742. Dari kedelapan variabel bebas yang dimasukkan dalam model regresi ini, nilai

buku per saham, deviden per saham, pendapatan per saham, price earning ratio, hasil deviden, dan

ukuran perusahaan memiliki pengaruh signifikan terhadap harga saham. Sedangkan rasio

pembayaran deviden dan pengembalian ekuitas tidak signifikan terhadap harga saham.

Variabel BVS atau nilai buku per saham memiliki koefisien regresi sebesar 0,072 dengan tingkat signifikansi sebesar 0,030. Nilai tersebut menunjukkan bahwa variabel nilai buku per saham memiliki pengaruh signifikan positif terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel nilai buku per saham sebesar satu akan meningkatkan nilai harga saham sebesar 0,072. Hasil analisis membuktikan bahwa harga saham mengacu pada nilai buku per saham. Semakin tinggi nilai buku per saham menandakan bahwa nilai riil perusahaan tersebut semakin meningkat dan para investor lebih tertarik untuk ingin memiliki saham perusahaan tersebut.

Variabel DPS atau deviden per saham memiliki koefisien regresi sebesar 9,134 dengan tingkat sebesar 0,000. Nilai tersebut menunjukkan bahwa variabel deviden per saham memiliki pengaruh signifikan positif terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel deviden per sahan sebesar satu akan meningkatkan nilai harga saham sebesar 9,134. Deviden per saham mempengaruhi signifikan terhadap harga saham karena disebabkan oleh jumlah deviden yang dibayar perusahaan mempengaruhi minat investor dalam membeli saham, sehingga semakin tinggi deviden per saham semakin tinggi harga saham.

tinggi nilai pendapatan per saham, maka menunjukkan semakin tinggi keuntungan yang diperoleh dari setiap lembar saham yang diinvestasikan. Hal ini dapat menarik minat investor untuk berinvestasi sehingga mendorong permintaan saham perusahaan di pasar.

Variabel PER atau price earning ratio memiliki koefisien regresi sebesar 0,093 dengan tingkat signifikansi sebesar 0,000. Nilai tersebut menunjukkan bahwa variabel price earning ratio memiliki pengaruh signifikan positif terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel price earning ratio sebesar satu akan meningkatkan nilai harga saham sebesar 0,093. Price earning ratio berpengaruh positif signifikan terhadap harga saham, hal ini berarti bahwa dalam berinvestasi investor memperhatikan price earning ratio sebagai salah satu pertimbangan dalam mengambil keputusan. Semakin besar nilai price earning ratio dapat meningkatkan apresiasi pasar terhadap harga saham sehingga mendorong peningkatan harga saham.

Variabel DY atau hasil deviden memiliki koefisien regresi sebesar -9,810 dengan tingkat signifikansi sebesar 0,000. Nilai tersebut menunjukkan bahwa variabel hasil deviden memiliki pengaruh signifikan negatif terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel hasil deviden sebesar satu persen akan menurunkan nilai harga saham sebesar 9,810. Hasil deviden mempunyai pengaruh yang signifikan negatif terhadap harga saham karena tingkat hasil deviden yang tinggi menandakan bahwa harga saham masih murah sehingga mendorong investor untuk membeli saham dengan harga murah.

Variabel DPR atau rasio pembayaran deviden memiliki koefisien regresi sebesar -0,003 dengan tingkat signifikansi sebesar 0,178. Nilai tersebut menunjukkan bahwa variabel rasio pembayaran deviden memiliki pengaruh tidak signifikan negatif terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel rasio pembayaran deviden sebesar satu akan menurunkan nilai harga saham sebesar -0,003. Rasio pembayaran deviden yang semakin tinggi cenderung berhubungan dengan perkembangan harga saham yang lebih rendah. Hal ini dikarenakan sikap investor lebih menyukai peningkatan laba ditahan yang dapat digunakan perusahaan untuk pengembangan usaha yang akhirnya dapat meningkatkan harga saham perusahaan dibandingkan kenaikan pembayaran deviden yang mengurangi besarnya laba ditahan. Perusahaan dapat menahan pendapatan lebih besar apabila melihat peluang investasi yang menguntungkan daripada mengeluarkan saham baru atau mengambil pinjaman dengan biaya yang tinggi.

Variabel FS atau ukuran perusahaan memiliki koefisien regresi sebesar 0,158 dengan tingkat signifikansi sebesar 0,000. Nilai tersebut menunjukkan bahwa variabel ukuran perusahaan memiliki pengaruh signifikan positif terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel ukuran perusahaan sebesar satu akan meningkatkan nilai harga saham sebesar 0,158. Ukuran perusahaan mempunyai pengaruh yang signifikan positif terhadap harga saham perusahaan karena perusahaan besar cenderung mudah mempublikasikan laporan keuangan dan cenderung berada dalam posisi kinerja yang stabil. Ukuran perusahaan yang besar akan membuat harga saham perusahaan berada pada posisi yang kuat.

Variabel ROE atau pengembalian ekuitas memiliki koefisien regresi sebesar 1,005 dengan tingkat signifikansi sebesar 0,051. Nilai tersebut menunjukkan bahwa variabel pengembalian ekuitas memiliki pengaruh tidak signifikan dan positif terhadap harga saham. Hal ini berarti setiap peningkatan nilai variabel pengembalian ekuitas sebesar satu akan meningkatkan nilai harga saham sebesar 1,005. Pengembalian ekuitas mempunyai hubungan yang tidak signifikan terhadap harga saham disebabkan karena investor lebih cenderung mengukur tingkat kemakmuran perusahaan dari deviden dan capital gain yang diterima.

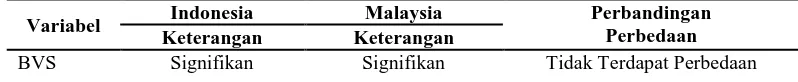

Tabel 8

Perbandingan Hasil Uji t Model Regresi di Indonesia dan Malaysia

Variabel Indonesia Malaysia Perbandingan Perbedaan Keterangan Keterangan

DPS Signifikan Signifikan Tidak Terdapat Perbedaan

EPS Signifikan Signifikan Tidak Terdapat Perbedaan

PER Signifikan Signifikan Tidak Terdapat Perbedaan

DY Tidak Signifikan Signifikan Terdapat Perbedaan

DPR Tidak Signifikan Tidak Signifikan Tidak Terdapat Perbedaan

FS Signifikan Signifikan Tidak Terdapat Perbedaan

ROE Tidak Signifikan Tidak Signifikan Tidak Terdapat Perbedaan Variabel Dependen: Harga Saham

Sumber: Data sekunder diolah (2012).

Tidak terdapat perbedaan signifikansi nilai buku per saham terhadap harga saham pada perusahaan di Bursa Efek Indonesia dan Bursa Malaysia menunjukkan bahwa nilai buku perusahaan mengindikasikan kekayaan perusahaan sehingga investor lebih mempercayai kemampuan finansial perusahaan dan berminat untuk menginvestasikan dana ke saham perusahaan tersebut.

Tidak terdapat perbedaan signifikansi deviden per saham terhadap harga saham pada perusahaan di Bursa Efek Indonesia dan Bursa Malaysia. Deviden per saham mempengaruhi signifikan terhadap harga saham karena disebabkan oleh jumlah deviden yang dibayar perusahaan mempengaruhi minat investor dalam membeli saham, semakin banyak deviden yang dibagikan kepada para pemegang saham maka semakin bagus gambaran finansial perusahaan kepada para investor. Sehingga dapat disimpulkan semakin tinggi deviden per saham semakin tinggi harga saham.

Tidak terdapat perbedaan yang signifikan antara pendapatan per saham terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia. Semakin tinggi nilai pendapatan per saham, menunjukkan semakin tinggi keuntungan yang diperoleh dari setiap lembar saham yang diinvestasikan, sehingga dapat menarik minat investor untuk berinvestasi dan mendorong naiknya harga saham perusahaan.

Tidak terdapat perbedaan yang signifikan antara price earning ratio terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia. Rasio ini merupakan indikator untuk mengetahui kepercayaan pasar terhadap prospek pertumbuhan perusahaan, karena rasio ini menunjukkan seberapa besar investor bersedia membeli saham yang tercermin dari kelipatan laba yang dihasilkan oleh perusahaan.

Terdapat perbedaan yang signifikan antara hasil deviden terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia. Hasil deviden tidak memiliki pengaruh terhadap harga saham disebabkan adanya kebijakan dari pemerintah Indonesia yang memberlakukan pajak atas deviden sehingga semakin besar deviden yang diterima investor maka semakin tinggi pajak yang ditanggungnya. Hal ini mendorong investor untuk berpikir dua kali untuk membeli saham perusahaan yang terdaftar di Bursa Efek Indonesia. Sedangkan pada Malaysia, hasil deviden mempunyai pengaruh yang signifikan negatif terhadap harga saham disebabkan oleh tingkat hasil deviden yang tinggi dan dapat disimpulkan bahwa harga saham masih murah sehingga mendorong investor untuk membeli saham dengan harga murah.

Tidak terdapat perbedaan yang signifikan antara rasio pembayaran deviden terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia. Rasio pembayaran deviden tidak mempunyai pengaruh yang signifikan terhadap harga saham perusahaan dikarenakan investor lebih menyukai menerima capital gain dibanding dengan deviden perusahaan. Hal ini disebabkan pajak pada capital gain dibayar saat saham dijual sehingga keuntungan diakui dan dapat dinikmati.

perusahaan mempunyai pengaruh yang signifikan positif terhadap harga saham perusahaan karena perusahaan besar cenderung mudah mempublikasikan laporan keuangan dan cenderung berada dalam posisi kinerja yang stabil. Ukuran perusahaan yang besar akan membuat harga saham perusahaan berada pada posisi yang kuat. Selain itu, perusahaan berukuran besar lebih cenderung melakukan diversifikasi resiko, sehingga kondisi finansial perusahaan akan lebih stabil dibanding dengan perusahaan yang berukuran kecil.

Tidak terdapat perbedaan yang signifikan antara pengembalian ekuitas terhadap harga saham pada perusahaan yang terdaftar di Bursa Efek Indonesia dengan di Bursa Malaysia. Pengembalian ekuitas mempunyai hubungan yang tidak signifikan terhadap harga saham disebabkan karena investor lebih cenderung mengukur tingkat kemakmuran perusahaan dari deviden dan capital gain yang diterima.

Hasil pengujian koefisien korelasi dan koefisien determinasi disajikan pada Tabel 9 dibawah ini:

Tabel 9

Hasil Uji R dan Adjusted R2

Model Regresi Variabel Dependen R Adjusted R Square

Std. Error of The Estimate

Indonesia Harga Saham 0,940 0,878 393,189

Malaysia Harga Saham 0,953 0,905 0,2772307

Sumber: Data sekunder diolah (2012).

Pada tabel hasil uji koefisien R dan Adjusted R2 di atas, model regresi di Indonesia menunjukkan nilai R sebesar 0,940. Nilai tersebut menunjukkan bahwa variabel bebas secara simultan memiliki pengaruh terhadap variabel terikat. Nilai adjusted R² untuk model regresi tersebut adalah 0,878. Hal ini berarti variabel harga saham dapat dijelaskan oleh variabel nilai buku per saham, deviden per saham, pendapatan per saham, price earning ratio, hasil deviden, rasio pembayaran deviden, ukuran perusahaan, dan pengembalian ekuitas sebesar 87,80%. Sisanya sebesar 12,20% dijelaskan oleh faktor lain di luar model.

Model regresi di Malaysia menunjukkan nilai R sebesar 0,953. Angka tersebut

menunjukkan bahwa variabel bebas secara simultan memiliki pengaruh terhadap variabel terikat. Nilai adjusted R2 untuk mdoel regresi tersebut adalah 0,905. Hal ini menunjukkan bahwa variabel harga saham dapat dijelaskan oleh variabel nilai buku per saham, deviden per saham, pendapatan per saham, price earning ratio, hasil deviden, rasio pembayaran deviden, ukuran perusahaan, dan pengembalian ekuitas sebesar 90,50%. Sisanya sebesar 9,50% dijelaskan oleh faktor lain di luar model.

KESIMPULAN, KETERBATASAN, DAN REKOMENDASI

Penelitian ini bertujuan untuk mengetahui pengaruh dan perbandingan antara nilai buku per saham, deviden per saham, pendapatan per saham, price earning ratio, hasil deviden, rasio pembayaran deviden, ukuran perusahaan, dan pengembalian ekuitas terhadap harga saham perusahaan yang terdaftar di Bursa Efek Indonesia dan Bursa Malaysia. Berdasarkan hasil dan pembahasan pada bab empat dan kerangka teoretis pada bab dua, maka kesimpulan dari penelitian ini adalah sebagai berikut:

tinggi nilai buku per saham mengindikasikan perusahaan tersebut mempunyai kinerja keuangan yang bagus, sehingga investor akan lebih berminat untuk melakukan investasi terhadap saham perusahaan tersebut dan lebih mempercayai kemampuan finansial perusahaan dan mendorong naiknya harga saham suatu perusahaan.

2. Deviden per saham memiliki pengaruh yang signifikan positif terhadap harga saham perusahaan yang terdaftar di Bursa Efek Indonesia. Hasil penelitian deviden per sSaham konsisten dengan Collins (1957), Gordon (1959), Sharma (2011), Hadi (2005), Somoye, et al. (2009), Nirmala, et al. (2011), Khan (2012), dan Modugu, et al. (2012). Hasil penelitian bertolak belakang dengan hasil penelitian Al-Dini, et al. (2011) yang menyatakan bahwa deviden per saham mempunyai hubungan yang negatif terhadap harga saham. Sebuah perusahaan yang memiliki kebijakan deviden yang stabil dapat mengurangi kebimbangan investor dan menunjukkan investasi perusahaan yang sehat serta finansial yang bagus. Sehingga investor sangat peka terhadap kebijakan deviden yang dilakukan perusahaan dan kebijakan deviden perusahaan yang baik dapat mendorong investor untuk melakukan investasi terhadap perusahaan tersebut.

3. Pendapatan per saham memiliki pengaruh signifikan positif terhadap harga saham perusahaan yang terdaftar di Bursa Efek Indonesia. Hasil penelitian pendapatan per saham konsisten dengan hasil penelitian Collins (1957), Hadi (2005), Papadaki dan Siougle (2007), Sharma (2011), Somoye, et al, (2009), Tamimi, et al. (2011), Khan, et al. (2011), Al-Dini (2011), Alfaraih dan Alanezi (2011), Azam (2011), Dastgir, et al. (2011), Kouser dan Azeem (2011), Glezakos, et al. (2012), dan Gill, et al. (2012). Pendapatan per saham menggambarkan jumlah keuntungan yang diperoleh dari setiap lembar saham. Pendapatan per saham yang tinggi menandakan perusahaan tersebut mampu memberikan kesejahteraan yang lebih baik kepada pemegang saham. Sebuah perusahaan yang memiliki pendapatan per saham yang tinggi lebih menarik investor untuk melakukan investasi, sehingga pendapatan per saham memiliki pengaruh yang signifikan terhadap harga saham.

4. Price earning ratio memiliki pengaruh signifikan negatif terhadap harga saham perusahaan yang terdaftar di Bursa Efek Indonesia. Hasil penelitian price earning ratio konsisten dengan hasil penelitian Sharma (2011), Nirmala, et al. (2011), Khan (2012), Ozlen, et al. (2012) dan Gill, et al. (2012). Hasil penelitian ini bertolak belakang dengan hasil penelitian Al-Dini, et al. (2011) yang menyatakan price earning ratio berpengaruh signifikan negatif

terhadap harga saham. Price earning ratio merupakan apresiasi pasar terhadap kemampuan

perusahaan dalam menghasilkan laba. Price earning ratio yang tinggi menunjukkan bahwa investor bersedia untuk membayar dengan harga saham premium untuk perusahaan. Price earning ratio dapat menentukan harga saham karena Price earning ratio mengindikasikan perkembangan laba perusahaan di masa mendatang.

5. Hasil deviden memiliki pengaruh signifikan negatif terhadap harga saham perusahaan yang terdaftar di Bursa Efek Indonesia. Hasil penelitian mengenai hasil deviden tidak konsisten dengan hasil penelitian Nishat dan Irfan (2003), Hussainey, et al. (2010), Nazir, et al. (2010), Sharma (2011), Khan, et al. (2011), Hashemijoo, et al. (2012), Nazir, et al. (2012), dan Habib, et al. (2012). Hasil deviden tidak memiliki pengaruh terhadap harga saham disebabkan adanya kebijakan dari pemerintah yang memberlakukan pajak atas deviden sehingga semakin besar deviden yang diterima investor maka semakin tinggi pajak yang ditanggungnya. Hal ini mendorong investor untuk berpikir dua kali untuk membeli saham perusahaan yang bersangkutan.

7. Ukuran perusahaan memiliki pengaruh signifikan positif terhadap harga saham perusahaan yang terdaftar di Bursa Efek Indonesia. Hasil penelitian ukuran perusahaan konsisten dengan hasil Nishat dan Irfan (2003) untuk hasil penelitian dari periode 1981 sampai dengan 1990 dan Gill, et al. (2012). Hasil penelitian bertolak belakang dengan Dastgir, et al. (2011), Hussainey, et al. (2010), Nazir, et al. (2010), Shams, et al. (2011), Hashemijoo, et al. (2012), Nazir, et al. (2012), dan Habib, et al. (2012) yang menyatakan bahwa ukuran perusahaan mempunyai pengaruh signifikan negatif terhadap harga saham. Hasil ini juga bertolak belakang dengan hasil penelitian Sharma (2011) yang menyatakan ukuran perusahaan tidak mempunyai pengaruh yang signifikan terhadap harga saham. Ukuran perusahaan mempunyai pengaruh yang signifikan positif terhadap harga saham perusahaan karena perusahaan yang berukuran besar lebih cenderung berdiversifikasi resiko sehingga kemungkinan bangkrut lebih kecil dibanding perusahaan berukuran kecil. Selain itu, investor cenderung menganggap berinvestasi pada perusahaan besar lebih mapan dan memiliki resiko yang kecil, sehingga banyak investor yang ingin memiliki saham perusahaan tersebut.

8. Pengembalian ekuitas memiliki pengaruh tidak signifikan dan positif terhadap harga saham perusahaan yang terdaftar di Bursa Efek Indonesia. Hasil penelitian pengembalian ekuitas pada Bursa Efek Indonesia konsisten dengan Sharma (2011), dan Kabajeh, Nu’aimat, dan Dahmash (2012). Namun, hasil penelitian ini tidak konsisten dengan penelitian Khan, et al. (2011), Chen dan Zhang (2006), Nguyen (2004), Hadi (2005), Al-Deehani (2005), dan Khan dan Khan (2011). Pengembalian ekuitas mempunyai hubungan yang tidak signifikan terhadap harga saham karena pengembalian ekuitas tidak memperhitungkan deviden maupun capital gain untuk pemegang saham, sehingga rasio ini bukan pengukur yang diterima pemegang saham yang sebenarnya.

9. Nilai buku per saham memiliki pengaruh yang signifikan positif terhadap harga saham perusahaan yang terdaftar di Bursa Malaysia. Hasil penelitian nilai buku per saham pada Bursa Malaysia konsisten dengan hasil penelitian Collins (1957), Papadaki dan Siougle (2007), Pourheydari, et al. (2008), Sharma (2011), Al-Hares (2011), Kouser dan Azeem (2011), Alfaraih dan Alanezi (2011), Dastgir, et al. (2011), Glezakos, et al. (2012), dan Gill, et al. (2012). Hasil penelitian bertolak belakang dengan hasil penelitian Ozlen, et al. (2012) yang menyatakan nilai buku per saham memiliki pengaruh yang signifikan negatif terhadap harga saham. Hasil analisis membuktikan bahwa harga saham mengacu pada nilai buku per saham. Semakin tinggi nilai buku per saham menandakan bahwa nilai riil perusahaan tersebut semakin meningkat dan para investor lebih tertarik untuk ingin memiliki saham perusahaan tersebut.

10. Deviden per saham memiliki pengaruh yang signifikan positif terhadap harga saham perusahaan yang terdaftar di Bursa Malaysia. Hasil penelitian deviden per saham konsisten dengan Collins (1957), Gordon (1959), Sharma (2011), Hadi (2005), Somoye, et al. (2009), Nirmala, et al. (2011), Khan (2012), dan Modugu, et al. (2012). Hasil penelitian bertolak belakang dengan hasil penelitian Al-Dini, et al. (2011) yang menyatakan bahwa deviden per saham mempunyai hubungan yang negatif terhadap harga saham. Deviden per saham mempengaruhi signifikan terhadap harga saham karena disebabkan oleh jumlah deviden yang dibayar perusahaan mempengaruhi minat investor dalam membeli saham, sehingga semakin tinggi deviden per saham semakin tinggi harga saham.

12. Price earning ratio memiliki pengaruh yang signifikan positif terhadap harga saham perusahaan yang terdaftar di Bursa Malaysia. Hasil penelitian price earning ratio konsisten dengan hasil penelitian Sharma (2011), Nirmala, et al. (2011), Ozlen, et al. (2012), Khan (2012), dan Gill, et al. (2012). Hasil penelitian ini bertolak belakang dengan hasil penelitian Al-Dini, et al. (2011) yang menyatakan price earning ratio berpengaruh signifikan negatif

terhadap harga saham. Price earning ratio berpengaruh positif signifikan terhadap harga

saham, hal ini berarti bahwa dalam berinvestasi investor memperhatikan price earning ratio sebagai salah satu pertimbangan dalam mengambil keputusan. Semakin besar nilai price

earning ratio dapat meningkatkan apresiasi pasar terhadap harga saham sehingga

mendorong peningkatan harga saham.

13. Hasil deviden memiliki pengaruh yang signifikan negatif terhadap harga saham perusahaan yang terdaftar di Bursa Malaysia. Hasil penelitian rasio pembayaran deviden konsisten dengan penelitian Nishat dan Irfan (2003), Hussainey, et al. (2010), Nazir, et al. (2010), Sharma (2011), Hashemijoo, et al. (2012), Nazir, et al. (2012), Gill, et al. (2012), dan Habib, et al. (2012). Hasil deviden mempunyai pengaruh yang signifikan negatif terhadap harga saham karena tingkat hasil deviden yang tinggi menandakan bahwa harga saham masih murah sehingga mendorong investor untuk membeli saham dengan harga murah. 14. Rasio pembayaran deviden memiliki pengaruh yang tidak signifikan dan negatif terhadap

harga saham perusahaan yang terdaftar di Bursa Malaysia. Hasil penelitian rasio pembayaran deviden tidak konsisten dengan penelitian Nishat dan Irfan (2003), Hussainey, et al. (2010), Nazir, et al. (2010), Sharma (2011), Hashemijoo, et al. (2012), Nazir, et al. (2012), Gill, et al. (2012), dan Habib, et al. (2012). Rasio pembayaran deviden yang semakin tinggi cenderung berhubungan dengan perkembangan harga saham yang lebih rendah. Hal ini dikarenakan sikap investor lebih menyukai peningkatan laba ditahan yang dapat digunakan perusahaan untuk pengembangan usaha yang akhirnya dapat meningkatkan harga saham perusahaan dibandingkan kenaikan pembayaran deviden yang mengurangi besarnya laba ditahan. Perusahaan dapat menahan pendapatan lebih besar apabila melihat peluang investasi yang menguntungkan daripada mengeluarkan saham baru atau mengambil pinjaman dengan biaya yang tinggi.

15. Ukuran perusahaan memiliki pengaruh yang signifikan positif terhadap harga saham perusahaan yang terdaftar di Bursa Malaysia. Hasil penelitian ukuran perusahaan konsisten dengan hasil Nishat dan Irfan (2003) untuk hasil penelitian dari periode 1981 sampai dengan 1990 dan Gill, et al. (2012). Namun, hasil penelitian bertolak belakang dengan Dastgir, et al. (2011), Hussainey, et al. (2010), Nazir, et al. (2010), Shams, et al. (2011), Hashemijoo, et al. (2012), Nazir, et al. (2012), dan Habib, et al. (2012) yang menyatakan bahwa ukuran perusahaan mempunyai pengaruh signifikan negatif terhadap harga saham. Hasil penelitian ini juga bertolak belakang dengan hasil penelitian Sharma (2011) yang menyatakan ukuran perusahaan tidak mempunyai pengaruh yang signifikan terhadap harga saham. Ukuran perusahaan mempunyai pengaruh yang signifikan positif terhadap harga saham perusahaan karena perusahaan besar cenderung mudah mempublikasikan laporan keuangan dan cenderung berada dalam posisi kinerja yang stabil. Ukuran perusahaan yang besar mendorong harga saham perusahaan berada pada posisi yang kuat.

16. Pengembalian ekuitas memiliki pengaruh yang tidak signifikan dan positif terhadap harga saham perusahaan yang terdaftar di Bursa Malaysia. Hasil penelitian pengembalian ekuitas pada Bursa Malaysia konsisten dengan Sharma (2011) dan Kabajeh, Nu’aimat, dan Dahmash (2012). Namun, hasil penelitian ini tidak konsisten dengan penelitian Khan, et al. (2011), Chen dan Zhang (2006), Nguyen (2004), Hadi (2005), Al-Deehani (2005), dan Khan dan Khan (2011). Pengembalian ekuitas mempunyai hubungan yang tidak signifikan terhadap harga saham disebabkan karena investor lebih cenderung mengukur tingkat kemakmuran perusahaan dari deviden dan capital gain yang diterima.

Alfaraih dan Alanezi (2011), Dastgir, et al. (2011), Glezakos, et al. (2012), dan Gill, et al. (2012). Tidak terdapat perbedaan signifikansi nilai buku saham terhadap harga saham pada perusahaan di Bursa Efek Indonesia dan Bursa Malaysia menunjukkan bahwa nilai buku perusahaan mengindikasikan kekayaan perusahaan sehingga investor lebih mempercayai kemampuan finansial perusahaan dan berminat untuk menginvestasikan dana ke saham perusahaan tersebut.

18. Tidak terdapat perbedaan pengaruh deviden per saham terhadap harga saham perusahaan di Bursa Efek Indonesia dengan di Bursa Malaysia. Hasil signifikansi deviden per saham pada Bursa Efek Indonesia dan Bursa Malaysia sama-sama signifikan positif. Hasil penelitian konsisten dengan Collins (1957), Gordon (1959), Sharma (2011), Hadi (2005), Somoye, et al. (2009), Nirmala, et al. (2011) dan Modugu, et al. (2012). Hasil penelitian bertolak belakang dengan hasil penelitian Al-Dini, et al. (2011) yang menyatakan bahwa deviden per saham mempunyai hubungan yang negatif terhadap harga saham. Deviden per saham mempengaruhi signifikan terhadap harga saham karena disebabkan oleh jumlah deviden yang dibayar perusahaan mempengaruhi minat investor dalam membeli saham, semakin banyak deviden yang dibagikan kepada para pemegang saham maka semakin bagus gambaran finansial perusahaan kepada para investor. Sehingga dapat disimpulkan semakin tinggi deviden per saham semakin tinggi harga saham.

19. Tidak terdapat perbedaan pengaruh pendapatan per saham terhadap harga saham perusahaan di Bursa Efek Indonesia dengan di Bursa Malaysia. Hasil signifikansi pendapatan per saham pada Bursa Efek Indonesia dan Bursa Malaysia sama-sama signifikan positif. Hasil penelitian konsisten dengan hasil penelitian Collins (1957), Hadi (2005), Papadaki dan Siougle (2007), Sharma (2011), Somoye, et al, (2009), Al-Tamimi, et al. (2011), Khan, et al. (2011), Al-Dini (2011), Alfaraih dan Alanezi (2011), Azam (2011), Dastgir, et al. (2011), Kouser dan Azeem (2011), Glezakos, et al. (2012), dan Gill, et al. (2012). Semakin tinggi nilai pendapatan per saham, menunjukkan semakin tinggi keuntungan yang diperoleh dari setiap lembar saham yang diinvestasikan, sehingga dapat menarik minat investor untuk berinvestasi dan mendorong naiknya harga saham perusahaan. 20. Tidak terdapat perbedaan pengaruh price earning ratio terhadap harga saham perusahaan di

Bursa Efek Indonesia dengan di Bursa Malaysia. Hasil signifikansi price earning ratio pada Bursa Efek Indonesia dan Bursa Malaysia sama-sama signifikan positif. Hasil penelitian konsisten dengan hasil penelitian Sharma (2011), Nirmala, et al. (2011), Ozlen, et al. (2012) dan Gill, et al. (2012). Hasil penelitian ini bertolak belakang dengan hasil penelitian Al-Dini, et al. (2011) yang menyatakan price earning ratio berpengaruh signifikan negatif

terhadap harga saham. Rasio ini merupakan indikator untuk mengetahui kepercayaan pasar

terhadap prospek pertumbuhan perusahaan, karena rasio ini menunjukkan seberapa besar investor bersedia membeli saham yang tercermin dari kelipatan laba yang dihasilkan oleh perusahaan.

22. Tidak terdapat perbedaan pengaruh rasio pembayaran deviden terhadap harga saham perusahaan di Bursa Efek Indonesia dengan di Bursa Malaysia. Hasil signifikansi rasio pembayaran deviden pada kedua negara tersebut mempunyai pengaruh yang tidak signifikan terhadap harga saham perushaan. Hasil penelitian rasio pembayaran deviden tidak konsisten dengan penelitian Nishat dan Irfan (2003), Hussainey, et al. (2010), Nazir, et al. (2010), Sharma (2011), Hashemijoo, et al. (2012), Nazir, et al. (2012), Gill, et al. (2012), dan Habib, et al. (2012). Rasio pembayaran deviden tidak mempunyai pengaruh yang signifikan terhadap harga saham perusahaan dikarenakan investor lebih menyukai menerima capital gain dibanding dengan deviden perusahaan. Hal ini disebabkan pajak pada capital gain dibayar saat saham dijual sehingga keuntungan diakui dan dapat dinikmati.

23. Tidak terdapat perbedaan pengaruh ukuran perusahaan terhadap harga saham perusahaan di Bursa Efek Indonesia dengan di Bursa Malaysia. Hasil signifikansi ukuran perusahaan pada kedua negara tersebut mempunyai pengaruh yang signifikan positif terhadap harga saham perushaan. Hasil penelitian ukuran perusahaan konsisten dengan hasil Nishat dan Irfan (2003) untuk hasil penelitian dari periode 1981 sampai dengan 1990 dan Gill, et al. (2012). Namun, hasil penelitian bertolak belakang dengan Dastgir, et al. (2011), Hussainey, et al. (2010), Nazir, et al. (2010), Shams, et al. (2011), Hashemijoo, et al. (2012), Nazir, et al. (2012), dan Habib, et al. (2012) yang menyatakan bahwa ukuran perusahaan mempunyai pengaruh signifikan negatif terhadap harga saham. Hasil ini juga bertolak belakang dengan hasil penelitian Sharma (2011) yang menyatakan ukuran perusahaan tidak mempunyai pengaruh yang signifikan terhadap harga saham. Ukuran perusahaan mempunyai pengaruh yang signifikan positif terhadap harga saham perusahaan karena perusahaan besar cenderung mudah mempublikasikan laporan keuangan dan cenderung berada dalam posisi kinerja yang stabil. Ukuran perusahaan yang besar akan membuat harga saham perusahaan berada pada posisi yang kuat. Selain itu, perusahaan berukuran besar lebih cenderung melakukan diversifikasi resiko, sehingga kondisi finansial perusahaan akan lebih stabil dibanding dengan perusahaan yang berukuran kecil.

24. Tidak terdapat perbedaan pengaruh pengembalian ekuitas terhadap harga saham perusahaan di Bursa Efek Indonesia dengan di Bursa Malaysia. Hasil signifikansi pengembalian ekuitas pada kedua negara tersebut mempunyai pengaruh yang tidak signifikan terhadap harga saham perushaan. Hasil penelitian pengembalian ekuitas pada kedua negara konsisten dengan Sharma (2011) dan Kabajeh, Nu’aimat, dan Dahmash (2012). Namun, hasil penelitian ini tidak konsisten dengan penelitian Khan, et al. (2011), Chen dan Zhang (2006), Nguyen (2004), Hadi (2005), Al-Deehani (2005), dan Khan dan Khan (2011).Pengembalian ekuitas mempunyai hubungan yang tidak signifikan terhadap harga saham disebabkan karena investor lebih cenderung mengukur tingkat kemakmuran perusahaan dari deviden dan capital gain yang diterima.

Adanya keterbatasan sampel karena Jumlah sampel yang digunakan dalam penelitian ini masih terbatas, yaitu sampel perusahaan Indonesia yang memenuhi kriteria hanya 65 perusahaan sedangkan sampel perusahaan Malaysia yang memenuhi kriteria hanya 102 perusahaan. Karena salah satu variabel yang digunakan memerlukan komponen deviden, sehingga tidak semua perusahaan yang dapat dijadikan sampel dalam penelitian ini karena tidak setiap perusahaan membagikan dividen secara 6 tahun berturut-turut. Sehingga hal ini dapat mempengaruhi hasil regresi yang diteliti dalam mencerminkan kondisi perusahaan go public yang terdapat di Indonesia dan Malaysia. Terbatasnya sampel perusahaan karena periode pengamatan yang digunakan adalah 6 tahun dengan horison waktu 2006 sampai dengan 2011. Penelitian terbatas dengan menggunakan variabel fundamental atau rasio-rasio laporan keuangan.

makroekonomi, seperti tingkat inflasi, nilai tukar mata uang asing, harga minyak, dan tingkat suku bunga.

DAFTAR PUSTAKA

Alfaraih, M., & Alanezi, F. (2011). The Usefulness Of Earnings and Book Value For Equity Valuation To Kuwait Stock Exchange Participants. International Business and Economics Research Journal, Vol. 10, No.1, (2011).

Al-Deehani, T. M. (2005). The Determinants of Stock Price in the Kuwait Stock Exchange: An Extreme Bound Analysis. Investment Management and Financial Innovation No.3 2005. Al-Dini, S. H. M., Dehavi, H. D., Zarezadeh, E., Armesh, H., Manafi, M., & Zraezadehand, S.

(2011). Fitting the Relationship between Financial Variables and Stock Price through Fuzzy Regression Case Study: Iran Khodro Company. International Journal of Business and Social Science, Vol. 2, No. 11, June 2011.

Al-Hares, O., AbuGhazaleh, N., & Haddad, A. (2011). The Effect Of ‘Other Information’ On Equity Valuation: Kuwait Evidence. Journal of Applied Business Research Vol 27 No.6 pp 57 (2011).

Al-Tamimi, H. A., Alwan, A. A. & Abdel Rahman, A. A. (2011). Factors Affecting Stock Prices in UAE Financial Markets. Journal of Transnational Management, 16 (1), pp. 3-19. Azam, M. (2011). Stock Price Variation Regarding Macro-Economic and Firm-Specific

Accounting Variables: Evidence from Karachi Stock Exchange. International Research Journal of Finance and Economics ISSN 1450-2887 Issue 81 (2011).

Chen, P. F., & Zhang, G. (2006). How Do Accounting Variables Explain Stock Price Movement. Journal of Accounting and Economics.

Collins, J., 1957. “How to study the behavior of bank stocks”, The Analysts Journal 13(2), pp.109-113.

Dastgir, M., Ebrahimi, M., & Mazaheri, E. (2011). Comparing the Model of Stock Valuation: Evidence from Iranian Companies. International Research Journal of Finance and Economics ISSN 1450-2887 Issue 73 (2011).

Easley, D., O’Hara, M., & Saar, G. (2001). How Stock Splits Affect Trading: A Microstructure Approach. Journal of Financial and Quantitative Analysis Vol. 36 No.1, pp. 25-51. Fama, E. F., Fisher, L., Jensen, M. C., & Roll. R. (1969). The Adjustment of Stock Prices to New

Information. International Economic Review, Vol. 10, No.1, pp. 1-21.

Fama, E. F., & French, K. R. (1993). Common Risk Factors in The Returns on Stocks and Bonds. Journal of Financial Economics, Vol. 33, pp.3-56.

Gill, A., Biger, N., & Mathur, N. (2012). Determinants of Equity Share Price Evidence from American Firm. International Research Journal of Finance and Economics Issue 90 (2012), ISSN 1450-2887.

Gitman, L. J. (2006). Principles of Managerial Finance, eleventh edition. Boston: Pearson Education, Inc.

Gitman, L. J. (2009). Principles of Managerial Finance, twelfth edition. United States: Pearson Education, Inc.

Ghozali, I. (2001). Aplikasi Analisis Multivariate dengan Program SPSS, Edisi Ke-2. Semarang: Badan Penerbit Universitas Diponegoro.

Glezakos, M., Mylonakis, J., & Kafouros, C. (2012). The Impact of Accounting Information on Stock Prices: Evidence from the Athens Stock Exchange. International Journal of Economics and Finance, Vol. 4 No. 2, February 2012.

Gordon, M. J. (1959). Dividends, Earnings, and Stock Price. The Review of Economics and Statistics, Vol. 41, No. 2, Part 1 (May, 1959), pp. 99-105

Habib, Y., Kiani, Z. I., & Khan, M. A. (2012). Dividend Policy and Share Price Volatility: Evidence from Pakistan. Global Journal of Management and Business Research. Vol. 12 Issue 5 ISSN 2249-4588.

Hashemijoo, M., Ardekani, A. M., & Younesi, N. (2012). The Impact of Dividend Policy on Share Price Volatility in the Malaysian Stock Market. Journal of Business Studies Quarterly 2012, Vol. 4, No. 1, pp. 111-129 ISSN 2152-1034.

Hussainey. K., Mgbame, C. O., & Chijoke-Mgbame, A. M. (2010). Dividend Policy and Share Price Volatility: UK Evidence. Journal of Risk Finance, Vol. 12 Issue 1, pp.57 – 68. Indriantoro, N., & Supomo, B. (2002). Metodologi Penelitian Bisnis Untuk Akuntansi dan

Manajemen Edisi Pertama. Yogyakarta: BPFE.

Kabajeh, M. A. M., Nu’aimat, S. M. A., & Dahmash, F. N. (2012). The Relationship between the ROA, ROE, and ROI Ratios with Jordanian Insurance Public Companies Market Share Prices. International Journal of Humanities and Social Science, Vol. 2, No. 11, June 2012. Khan, A. A. & Khan, K. I. (2011). Dividend Policy and Stock Prices – A Case of KSE-100 Index

Companies.

Khan, K., I., Aamir. M., Qayyum. A., & Nasir. A. (2011). Can Dividend Decision Affect the Stock Prices: A Case of Dividend Paying Companies of KSE. International Research Journal of Finance and Economics ISSN 1450-2887 Issue 76 (2011).

Khan, M. N. (2012). Determinants of Share Prices at Karachi Stock Exchange. International Journal of Business and Management Studies, Vol. 4, No. 1, 2012 ISSN 1309-8047. Kouser, R., & Azeem, M. (2011). Relationship of Share Price with Earnings and Book Value

Equity: Paramount Impact of IFRS Adoption in Pakistan. Economics and Finance Review Vol.1(8), pp. 84-92, October, 2011.

Miller, M. H., & Modigliani, F. (1961). Dividend Policy, Growth, and the Valuation of Shares. The Journal of Business, Vol. 34, No. 4, (Oct, 1961), pp. 431-433.

Modugu, P. K., Okafor, C., & Nosa, O. (2012). Price Level Changes and Financial Accounting Measurement: Empirical Evidence from Nigeria. Journal of Management and Corporate Governance, Vol. 4, June 2012, ISSN 2277-0089.

Nazir, M. S., & Abdullah, Nawaz, M. M. (2012). How Dividend Policy Affects Volatility of Stock Price of Financial Sector Firms of Pakistan. American Journal of Scientific Research, Issue 61, pp. 132-139, ISSN 1450-223X.S

Nazir, M. S., Nawaz. M. M., Anwar, W., & Ahmed, F. (2010). Determinants of Stock Price Volatility in Karachi Stock Exchange: The Mediating Role of Corporate Dividend Policy. International Research Journal of Finance and Economics ISSN 1450-2887 Issue 55 (2011).

Nirmala, P. S., Sanju. P. S., & Ramachandran. M. (2011). Determinants of Share Prices in India. Journal of Emerging Trends in Economics and Management sciences (JETEMS) 2 (2): 124-130.

Nishat, M., & Irfan, C. M. (2003). Dividend Policy and Stock Price Volatility in Pakistan. 11th

Pacific Basin Finance, Economics and Accounting Conference.

Nguyen, P. (2004). Fundamental Analysis and Stock Returns: Japan 1993-2003. European Journals of Economics, Finance, and Administra tive Sciences.

O k e z o n e E c o n o m y . ( 2 0 1 2 ) . K i n e r j a B u r s a d a n K a p i t a l i s a s i P e r b a n k a n . http://economy.okezone.com/read/2012/01/02/279/550138/kinerja-bursa-dan-kapitalisasi-perbankan

Ozlen, S., & Ergun, U. (2012). Internal Determinants of the Stock Price Movement on Sector Basis. International Research Journal of Finance and Economics ISSN 1450-2887 Issue (2012).

Pakpahan, R. (2010). Pengaruh Faktor-Faktor Fundamental Perusahaan dan Kebijakan Dividen terhadap Nilai Perusahaan (Studi Kasus pada Perusahaan Manufaktur di BEI tahun 2003-2007). Jurnal Ekonomi, Keuangan, Perbankan, dan Akuntansi, Vol. 2, No. 2, November 2010, Hal. 211-227.

Papadaki, A., & Siougle, G., (2007). Value relevance of Price, Earnings and Book Values in the Athens Stock Exchange. Managerial Finance Vol. 33 No. 5, 2007 pp. 309-320.

Pourheydari, O. (2008). The Pricing of Dividends and Book Value in Equity Valuation: The Case of Iran. International Research Journal of Finance and Economics ISSN 1450-2887 Issue 13 (2008).

Shams, M. F., Zamanian, G., Kahreh, Z. S., & Kahreh. M. S. (2011). The Relationship between Liquidity Risk and Stock Price: An Empirical Investigation of the Tehran Stock Exchange. European Journal of Economics, Finance and Administrative Sciences ISSN 14502275 Issue 30 (2011).

Sharma, S. (2011). Determinants of Equity share Prices in India. International Referceed Research Journal Vol.-II, Issue 4, Oct 2011 (51).

Somoye, R. O. C., Akintoye, I. R., & Oseni, J. E. (2009). Determinants of Equity Prices in the Stock Market. International Research Journal of Finance and Economics ISSN 1450-2887 Issue 30 (2009).