KETERBUKAAN INFORMASI KEPADA PEMEGANG SAHAM

PT HOTEL MANDARINE REGENCY TBK

(“PERSEROAN”)

Dalam Rangka Memenuhi Keputusan Ketua Badan Pengawas Pasar Modal dan Lembaga Keuangan nomor: KEP-614/BL/2011 mengenai Transaksi Material dan Perubahan Kegiatan Usaha Utama.

PT Hotel Mandarine Regency Tbk. Kegiatan Usaha

Penyediaan jasa operator hotel (termasuk penyediaan kamar untuk menginap, penyediaan tempat dan pelayanan makan minum, pelayanan cucian pakaian/binatu, dan penyediaan fasilitas akomodasi) dan layanan

terkait lainnya Berkedudukan di Batam

Kantor Pusat: Goodway Hotel

Jalan Imam Bonjol No. 1, Nagoya Batam, Indonesia 29432

DIREKSI DAN DEWAN KOMISARIS PERSEROAN, BAIK SECARA SENDIRI-SENDIRI MAUPUN BERSAMA-SAMA, BERTANGGUNG JAWAB SEPENUHNYA ATAS KELENGKAPAN DAN KEBENARAN KETERBUKAAN INFORMASI DAN SETELAH MELAKUKAN PEMERIKSAAN SECARA SEKSAMA, MENEGASKAN BAHWA INFORMASI YANG DIMUAT DALAM KETERBUKAAN INFORMASI INI ADALAH BENAR, TIDAK ADA FAKTA PENTING MATERIAL DAN RELEVAN YANG TIDAK DIUNGKAPKAN ATAU DIHILANGKAN SEHINGGA MENYEBABKAN INFORMASI YANG DIBERIKAN DALAM KETERBUKAAN INFORMASI INI MENJADI TIDAK BENAR DAN/ATAU MENYESATKAN.

Informasi kepada pemegang saham mengenai rencana transaksi untuk memenuhi persyaratan Peraturan No. IX.E.2 Lampiran Keputusan Ketua Badan Pengawas Pasar Modal dan Lembaga Keuangan nomor: KEP-614/BL/2011 mengenai Transaksi Material dan Perubahan Kegiatan Usaha Utama (“Peraturan IX.E.2”). Direksi Perseroan menyatakan bahwa rencana transaksi tidak mengandung benturan kepentingan dan bukan merupakan transaksi afiliasi sebagaimana dimaksud dalam Peraturan IX.E.1 Lampiran Keputusan Ketua Badan Pengawas Pasar Modal dan Lembaga Keuangan nomor: KEP-412/BL/2009 mengenai Transaksi Afiliasi dan Benturan Kepentingan Transaksi Tertentu (“Peraturan IX.E.1”).

I. Pendahuluan

Sesuai dengan Peraturan No. IX.E.2, dengan ini Perseroan mengumumkan kepada pemegang saham mengenai rencana aksi korporasi yang akan dilakukan berupa penjualan dan penyewaan kembali (sale and leaseback) Goodway Hotel Batam kepada PT Nieltha Tama,dan penjualan 99,99% saham anak usaha PT Warga Tri Manunggal (“PT WTM”) kepada PT Nieltha Tama.

Pada tanggal 2 April 2018 Perseroan telah menandatangani Memorandum of Understanding dengan PT Nieltha Tama (“MoU-1”) sehubungan dengan rencana penjualan Goodway Hotel Batam dengan nilai Rp 158.000.000.000,- (Seratus Lima Puluh Delapan Milyar Rupiah) dan penjualan 99,99% saham PT Warga Tri Manunggal dengan nilai Rp 87.000.000.000,- [Delapan Puluh Tujuh Milyar Rupiah] (“Transaksi Divestasi”).

Setelah transaksi tersebut dilakukan, Perseroan berencana untuk tetap akan menjadi pengelola Goodway Hotel Batam dengan ditandatanganinya Memorandum of Understanding antara Perseroan dengan PT Nieltha Tama pada tanggal 2 April 2018 (“MoU-2”) sehubungan dengan rencana penyewaan dan pengelolaan Goodway Hotel Batam. Sehingga setelah transaksi tersebut dilakukan meskipun Perseroan telah menjual aset Goodway Hotel Batam, Perseroan tetap akan dapat menerima pendapatan dan hasil dari Goodway Hotel Batam sebagai pengelola hotel.

Dalam rangka transaksi tersebut, Perseroan telah menunjuk:

(i) KJPP Hendra, Widjaja, Robinson dan Rekan sebagai penilai independen yang bertugas melakukan penilaian properti atas Goodway Hotel dan penilaian properti atas tanah dengan luas kotor 202.626 m2 di Jalan Hang Lekiu, Nongsa, Batam milik PT Warga Tri Manunggal.

(ii) KJPP Yanuar Bey & Rekan untuk melakukan penilaian bisnis terhadap PT Warga Tri Manunggal dan melakukan analisa kewajaran transaksi atas Transaksi Divestasi dan Transaksi Akuisisi tersebut;

(iii) KAP Herman Dody Tanumihardja sebagai auditor independen yang melakukan audit atas laporan keuangan Perseroan dan PT WTM, serta melakukan penelahaan proforma keuangan atas rencana Transaksi Divestasi dan Transaksi Akuisisi Perseroan.

II.Informasi Mengenai Rencana Transaksi

a. Uraian dan Latar Belakang Rencana Transaksi

Perseroan merupakan perusahaan yang menjalankan kegiatan usaha utama sebagai operator hotel (termasuk penyediaan kamar untuk menginap, penyediaan tempat dan pelayanan makan minum, pelayanan cucian pakaian/binatu, dan penyediaan fasilitas akomodasi) dan layanan terkait lainnya yang berbasis di Indonesia.

Perseroan memiliki aset berupa Goodway Hotel yang berlokasi di Jalan Imam Bonjol No. 1 Nagoya, Batam, Indonesia dan memiliki anak usaha bernama PT Warga Tri Manunggal yang memiliki tanah kosong dengan luas kotor 202.626 m2 di Jalan Hang Lekiu, Sambau, Nongsa, Batam.

Perseroan berencana untuk melakukan divestasi aset berupa Goodway Hotel Batam dan divestasi seluruh saham PT Warga Tri Manunggal kepada calon pembeli PT Nieltha Tama (“MoU-1”) dengan nilai Rp 158.000.000.000,- (Seratus Lima Puluh Delapan Milyar Rupiah) untuk Goodway Hotel Batam dan Rp 87.000.000.000,- (Delapan Puluh Tujuh Milyar Rupiah) untuk 99,99% saham PT Warga Tri Manunggal. Pembayaran atas transaksi tersebut akan dilakukan secara bertahap dengan ketentuan bahwa PT Nieltha Tama wajib membayar masing-masing Rp 30.000.000.000,- (Tiga Puluh Milyar Rupiah) pada waktu penandatanganan perjanjian pengikatan jual beli Goodway Hotel Batam dan Rp 30.000.000.000,- (Tiga Puluh Milyar Rupiah) pada waktu penandatanganan perjanjian pengikatan jual beli saham PT Warga Tri Manunggal, dan pelunasan sisa pembayaran harus dilakukan dalam jangka waktu 12 bulan.

Selain itu Perseroan juga akan melakukan perjanjian sewa dan pengelolaan Goodway Hotel Batam dengan PT Nieltha Tama, dimana Perseroan akan menjadi pengelola atas Goodway Hotel Batam dan bertanggung jawab sepenuhnya atas operasional Goodway Hotel Batam sementara PT Nieltha Tama menjadi mitra pasif didalam kerjasama tersebut.

Pokok-pokok diskusi tersebut telah dituangkan didalam Memorandum of Understanding antara Perseroan dan PT Nieltha Tama tertanggal 2 April 2018 (“MOU-2”). Didalam MoU-2 tersebut diatur hal-hal sebagai berikut: i. Bahwa Perseroan berniat untuk menyewa kembali dan mengelola Goodway Hotel Batam dari PT Nieltha Tama dengan periode sewa dan kelola selama 10 (sepuluh) tahun dan dapat diperpanjang melalui kesepakatan para pihak.

ii. Bahwa Perseroan berhak melakukan segala kegiatan operasional yang diperlukan untuk mengelola Goodway Hotel Batam.

iii. Bahwa Perseroan wajib melakukan pembagian hasil pendapatan bersih sebesar 10% setiap tahun kepada PT Nieltha Tama sebagai kompensasi atas penyewaan Goodway Hotel Batam tersebut.

Perseroan akan menggunakan dana hasil penjualan aset dan anak usaha tersebut untuk ekspansi usaha Perseroan, modal kerja usaha Perseroan, dan untuk melakukan pembayaran hutang Perseroan.

Adapun alasan dilakukannya transaksi tersebut adalah karena:

1. Perseroan melihat rendahnya tingkat profitabilitas laporan laba-rugi Perseroan dikarenakan beban penyusutan bangunan hotel dan juga beban bunga yang menggerus porsi laba operasional Perseroan. Oleh karena hal tersebut, Perseroan melihat adanya nilai tambah bagi pemegang saham Perseroan dalam melakukan transaksi penjualan dan penyewaan kembali (sale and leaseback) Goodway Hotel Batam karena dengan dilakukannya transaksi tersebut, Perseroan akan mendapatkan tambahan dana segar yang dapat digunakan untuk melunasi hutang-hutang Perseroan, untuk ekspansi, modal kerja, dan juga dapat mengeluarkan beban penyusutan/ depresiasi dari laporan laba-rugi Perseroan.

2. Perseroan juga melihat adanya peluang yang sangat baik pada bisnis hotel dan pariwisata di daerah-daerah lain yang memiliki potensi pengembangan pariwisata yang sangat baik. Dengan dilakukannya transaksi tersebut, Perseroan akan memiliki modal kerja yang cukup untuk menggapai peluang-peluang ekspansi tersebut.

Sehubungan dengan Peraturan IX.E.2 mengenai Transaksi Material dan Perubahan Kegiatan Usaha Utama dan karena rencana divestasi aset Goodway Hotel dan anak usaha PT Warga Tri Manunggal tersebut diatas, merupakan transaksi material yang mana nilai total transaksi tersebut melebihi 50% dari nilai ekuitas Perseroan, maka Perseroan akan menyelenggarakan Rapat Umum Pemegang Saham untuk meminta persetujuan pemegang saham sehubungan dengan rencana transaksi tersebut. RUPS sebagaimana dimaksud diatas direncanakan akan diselenggarakan pada:

Hari/ Tanggal : Jumat, 18 Mei 2018 Waktu : Pukul 14.00 - selesai

Tempat : Mercantile Athletic Club, World Trade Center Penthouse Floor, Jl. Jend. Sudirman Kav. 29-31, Jakarta Selatan.

Rencana transaksi tidak mengandung benturan kepentingan dan bukan merupakan transaksi afiliasi sebagaimana dimaksud didalam Peraturan IX.E.1.

b. Manfaat Transaksi

Setelah selesainya Transaksi, maka Perseroan akan memperoleh manfaat sebagai berikut:

1. Perseroan dapat membayar hutang-hutang Perseroan sehingga mengurangi beban bunga Perseroan yang tinggi.

2. Perseroan dapat memiliki modal kerja untuk melakukan pengembangan usaha yang dapat memberikan nilai tambah lebih kepada pemegang saham.

III. Pihak-pihak Yang Melakukan Transaksi a. Perseroan

Riwayat Singkat

PT Hotel Mandarine Regency Tbk ("Perseroan") sebelumnya bernama PT Batam Jaya Hotel, didirikan berdasarkan Akta No.109 tanggal 28 Oktober 1986 dibuat oleh Syawal Sutan Diatas, SH., Notaris di Pekanbaru. Akta pendirian tersebut telah mendapat pengesahan dari Menteri Kehakiman Republik Indonesia tanggal 11 Februari 1987 dengan Surat Keputusan No. C2-1188.HT.01.01.TH.87 dan telah diumumkan dalam Berita Negara Republik Indonesia No. 15 tanggal 19 Februari 2008, tambahan No. 1818/2008.

Anggaran Dasar Perseroan telah mengalami beberapa kali perubahan, yang terakhir berdasarkan Akta Pernyataan Keputusan Rapat PT Hotel Mandarine Regency Tbk No. 35 tanggal 22 Juni 2017, yang dibuat dihadapan Rini Yulianti, SH., Notaris di Jakarta. Perubahan tersebut mendapat persetujuan dari Menteri kehakiman Republik Indonesia dengan Surat Keputusan No. AHU-AH.01.03-0149858 tanggal 04 Juli 2017.

Sesuai dengan Anggaran Dasar Perusahaan ruang lingkup kegiatan Perusahaan adalah dalam bidang “Jasa Perhotelan”, sesuai Surat Keputusan Direktur Jenderal Pariwisata NO. 08/ITUH/DIR/X/1997 tanggal 21 Oktober 1997, dan Surat Keputusan dari Otorita Pengembangan Daerah Industri Pulau Batam No. 19/IUT/PMA/VI/2004 tanggal 24 Juni 2004, serta Surat Ijin Tetap Usaha (ITUP) dari Dinas Pariwisata dan Kebudayaan Pemerintah Kota Batam No. 35/556/ITUP/HB/X/2007 tanggal 9 Oktober 2007.

Perseroan menyediakan jasa untuk penginapan dengan nama Goodway Hotel Batam berikut dengan beberapa fasilitas yang telah disediakan untuk melengkapi pelayanan kepada para pelanggan. Hotel Goodway berlokasi di Jalan Imam Bonjol No. 1, Nagoya Pulau Batam. Jalan Imam Bonjol merupakan satu jalan yang terletak di Nagoya dan merupakan jalan utama di pusat kota Batam.

Struktur Permodalan dan Susunan Pemegang Saham

Komposisi pemegang saham per 31 Desember 2017 berdasarkan data yang bersumber dari PT Ficomindo Buana Registrar sebagai Biro Administrasi Efek Perseroan adalah sebagai berikut:

No. Nama Pemegang Saham Jumlah Saham

Modal Ditempatkan dan Disetor Penuh % Nilai Nominal (Rp) Jumlah Nominal (Rp) 1. PT Raco Indoland 470.110.000 100 47.011.000.000 20,74 2. PT CIMB Securities (S’pore) 396.387.300 100 39.638.730.000 17,49

3. Sea Links 634.568.500 100 63.456.850.000 28

4. Sugianto 120.000.000 100 12.000.000.000 5,29

5. Masyarakat 645.484.688 100 64.548.468.800 24,48

Pengurusan dan Pengawasan

Akta Berita Acara Rapat Umum Pemegang Saham Perseroan No. 35 tanggal 22 Juni 2017 dibuat dihadapan Rini Yulianti,S.H. Notaris di Jakarta Timur, yang mana akta tersebut telah mendapat surat Penerimaan Pemberitahuan didaftarkan dalam Daftar Perseroan No.AHU-AH.01.03-0149858 pada tanggal 04 Juli 2017 susunan Direksi dan Komisaris saat sekarang ini adalah sebagai berikut :

Direksi

Presiden Direktur : Roger Morrison

Direktur : Ardi Syofyan

Direktur Independen : Ikhwan Raiz Syaputra Pakpahan

Komisaris

Presiden & Komisaris Independen : Iskandar Ali

Komisaris : Michael Winata

Komisaris : Drs Zainuddin Effendi MM

b. PT Nieltha Tama Riwayat Singkat

PT Nieltha Tama didirikan berdasarkan No. 173 tanggal 17 Januari 2005 yang dibuat dihadapan Ingrid Lannwaty, S.H., Notaris di Jakarta, yang telah mendapatkan pengesahan dari Menteri Hukum dan Hak Asasi Manusia Republik Indonesia dengan Surat Keputusannya tanggal 31 Januari 2005 No. C-02503 HT.01.01.TH.2005.

Anggaran Dasar Perseroan telah mengalami perubahan, yang terakhir berdasarkan Akta No. 03 tanggal 15 Maret 2016 yang dibuat dihadapan Yudianto Hadioetomo, S.H., M.Kn. Notaris di Jakarta, yang telah mendapat persetujuan dari Menteri Hukum dan Hak Asasi Manusia Republik Indonesia dengan Surat Keputusannya tanggal 18 April 2016 No. AHU-0007309.AH.01.02.TAHUN 2016.

Susunan Pemegang Saham

Susunan pemegang saham menurut Akta No. 03 tanggal 15 Maret 2016 adalah sebagai berikut:

No. Nama Pemegang Saham Jumlah Saham

Modal Ditempatkan dan Disetor Penuh % Nilai Nominal (Rp) Jumlah Nominal (Rp) 1. Tonny Andreas 750.000 100.000,- 75.000.000.000,- 50% 2. Samsudin 750.000 100.000,- 75.000.000.000,- 50% Total 1.500.000 100.000,- 150.000.000.000,- 100%

Pengurusan dan Pengawasan

Susunan Direksi dan Komisaris PT Nieltha Tama adalah sebagai berikut: Direktur : Tonny Andreas

Komisaris : Samsudin

IV. Pengaruh Transaksi Pada Kondisi Keuangan Perseroan

Berikut adalah analisa keuangan atas pengaruh rencana transaksi terhadap kondisi keuangan Perseroan yang telah direview oleh Kantor Akuntan Publik Herman Dody Tanumiharja & Rekan.

V.Ringkasan Laporan Penilai

Perseroan telah menunjuk Kantor Jasa Penilai Publik (“KJPP”) Hendra, Widjaja, Robinson dan Rekan (“KJPPHWR”) yang menjalankan kegiatannya berdasarkan Keputusan Menteri Keuangan No. 172/KM.1/2017 dan selaku penanggung jawab laporan adalah Ir. Hendra Gunawan M.Sc. MAPPI (Cert.) dengan No Ijin Penilai Publik : P-1.09.00235 dengan klarifikasi Penilai Properti, berdasarkan Proposal No. 0196/P.PP/HG/12/17, No.0207/P.PP/HG/12/17 dan No. 0210/P.PP/HG/12/17 untuk melakukan penilaian properti berupa:

a. Penilaian Aset Tetap berupa Tanah, Bangunan, Mesin dan Peralatan Goodway Hotel Batam terletak di Jalan Imam Bonjol No. 1, Kelurahan Sungai Jodoh, Kecamatan Batu Ampar, Kota Batam, Propinsi Kepulauan Riau.

Penilaian aset tetap telah dituangkan dalam Laporan Penilaian Aset dengan No. Laporan 0082/PP/HG/2/18 tanggal 15 Februari 2018, dengan ringkasan sebagai berikut:

Pendekatan Penilaian Indikasi Bobot Nilai Pasar

31 Desember 2017 31 Desember 2017 Proforma PENDAPATAN 65.026.448.173 65.026.448.173 BEBAN DEPARTEMEN (43.545.689.582) (43.545.689.582) LABA BRUTO 21.480.758.591 21.480.758.591 BEBAN USAHA Beban penjualan (879.425.434) (879.425.434)

Beban umum dan administrasi (14.375.906.000) (14.375.906.000)

LABA USAHA 6.225.427.157 6.225.427.157

PENDAPATAN (BEBAN) LAIN-LAIN

Pendapatan bunga 14.568.535 14.568.535

Pendapatan lain-lain 36.621.879 36.621.879

Laba selisih kurs - bersih 5.539.379 5.539.379

Rugi divestasi - (126.791.997)

Rugi penjualan aset tetap (99.101.301) (99.101.301)

Beban bunga (5.366.603.272) (5.366.603.272)

Beban administrasi bank (798.596.769) (798.596.769)

Jumlah beban lain-lain - bersih (6.207.571.549) (6.334.363.546)

LABA (RUGI) SEBELUM MANFAAT (BEBAN)

PAJAK PENGHASILAN 17.855.608 (108.936.389)

MANFAAT (BEBAN) PAJAK PENGHASILAN

Pajak kini (196.328.750) (196.328.750)

Pajak tangguhan 306.810.304 306.810.304

Nilai Pasar Rata-Rata Tertimbang 1. Pendekatan Pendapatan

Indikasi Nilai – Pendekatan Pendapatan Rp. 144.350.000.000,- 48,75% Rp. 70.360.000.000,- 2. Pendekatan Biaya

a. Tanah (7.716 m2) Rp. 55.820.000.000,-

b. Bangunan (22.812 m2) Rp. 77.130.000.000,-

c. Mesin-Mesin dan Peralatannya Rp. 13.490.000.000,- d. Furnitur dan Peralatan Hotel Rp. 3.580.000.000,-

e. Kendaraan Rp. 760.000.000,-

Indikasi Nilai – Pendekatan Biaya Rp. 151.780.000,000,- 51,25% Rp. 77.790.000.000,-

Nilai Pasar* Rp. 148.150.000.000,-

*merupakan Nilai Pasasr hasil rekonsiliasi dari 2 Pendekatan Penilaian

b. Penilaian Aset berupa Tanah Kosong (Luas Tanah : 202.626 m2) terletak di Jalan Hang Lekiu, Kelurahan Sambau, Kecamatan Nongsa, Kota Batam, Propinsi Kepulauan Riau milik PT Warga Tri Manunggal.

Penilaian aset tetap telah dituangkan dalam Laporan Penilaian Aset dengan No. Laporan

0091/PP/HG/2/18 tanggal 16 Maret 2018, dengan ringkasan sebagai berikut:

Deskrip Aset Nilai Pasar

Tanah Kosong

(Luas Tanah : 202.626 m2) Rp. 132.600.000.000,-

TOTAL Rp. 132.600.000.000,-

(Seratus Tiga Puluh Dua Milyar dan Sembilan Ratus Juta Rupiah)

Sebagaimana diatur dalam Peraturan Bapepam dan LK No. IX.E.2, untuk memastikan kewajaran transaksi, Perseroan telah menunjuk KJPP Yanuar Bey & Rekan, No. Ijin Penilai Publik: B.1-14.00384 (“YBR”) sebagai KJPP untuk melakukan:

a.

Penilaian Bisnis atas 99,

99% saham PT Warga Tri Manunggal

Dalam rencana untuk melakukan transaksi material, Perseroan telah memberikan tugas kepada Penilai dengan ringkasan laporan sebagai berikut:

1. Identitas Pihak

Penilai adalah Kantor Jasa Penilai Publik Yanuar Bey dan Rekan, yang diberikan tugas sebagaimana Surat Penawaran Jasa Penilaian Saham No. Pr.Y&R.Y/BV/HMR/102/II/18-IT tanggal 22 Februari 2018.

2. Obyek Penilaian

Penilaian 99,999% ekuitas PT Warga Tri Manunggal (“WTM”) yang dimiliki oleh PT Hotel Mandarine Regency Tbk (“Home”).

Maksud dan tujuan penilaian adalah dalam rangka mengetahui Nilai Pasar Wajar 99,999% ekuitas WTM yang dimiliki oleh HOME, yang akan di divestasi. Mengingat HOME adalah perusahaan terbuka, maka Penilaian akan dilakukan dengan mengacu kepada Peraturan Badan Pengawas Pasar Modal Dan Lembaga Keuangan (“Bapepam-LK”) yang sekarang menjadi Otoritas Jasa Keuangan (“OJK”) No. VIII.C.3 No. KEP-196/BL/2012 tanggal 19 April 2012 tentang Pedoman Penilaian dan Penyajian Laporan Penilaian Usaha di Pasar Modal dan Kode Etik Penilai Indonesia (“KEPI”) serta Standar Penilaian Indonesia (“SPI”) 2015.

4. Asumsi-asumsi dan Syarat Pembatas

a. Dalam menyusun laporan ini, Y&R mengandalkan keakuratan dan kelengkapan informasi yang disediakan oleh WTM dan atau data yang diperoleh dari informasi yang tersedia untuk publik dan informasi lainnya serta penelitian yang kami anggap relevan. Y&R tidak terlibat dan tidak melakukan audit ataupun verifikasi atas informasi yang disediakan tersebut.

b. Laporan ditujukan untuk pasar modal.

c. Laporan tidak ditujukan untuk kepentingan diluar maksud dan tujuan serta tidak ditujukan untuk kepentingan perpajakan.

d. Y&R tidak memiliki kepentingan atau hal-hal lainnya yang dapat menyebabkan Y&R memberikan pendapat yang bias sehubungan dengan informasi yang dibahas dalam laporan ini. e. Pemberi tugas telah membebaskan Y&R dari setiap klaim yang dapat dan akan timbul dari kesalahan ataupun kekurangan dalam bahan atau informasi yang disediakan Manajemen, konsultan atau pihak ketiga, kepada Y&R dalam penyusunan laporan ini.

f. Pemberi tugas menyatakan bahwa seluruh informasi material yang menyangkut penilaian saham telah diungkapkan seluruhnya kepada Y&R dan tidak ada pengurangan atas fakta-fakta yang penting.

g. Kami tidak memiliki kepentingan pribadi atau kecenderungan untuk berpihak berkenaan dengan subyek dari laporan ini maupun pihak-pihak yang terlibat didalamnya.

h. Analisis, opini dan kesimpulan telah dibuat, dan laporan ini telah disusun sesuai dengan Peraturan Bapepam-LK No. VIII.C3 No. KEP-196/BL/2012 dan Kode Etik Penilai Indonesia (“KEPI”) serta Standar Penilaian Indonesia (“SPI”) 2015.

i. Y&R bertanggung jawab atas laporan penilaian dan kesimpulan nilai akhir yang dihasilkan. j. Y&R telah memperoleh informasi atas status hukum obyek penilaian dari pemberi tugas. k. Laporan Keuangan dan informasi lainnya yang disampaikan oleh WTM atau wakilnya dalam

rangka penugasan ini, telah diterima tanpa dilakukan verifikasi lebih lanjut, dianggap sesuai dengan peraturan dan ketentuan yang berlaku, dianggap lengkap dan benar dalam mencerminkan kondisi kegiatan usaha dan operasi WTM untuk masing-masing periode yang disajikan.

l. Y&R tidak melaksanakan pemeriksaan terhadap legalitas aset yang dimiliki oleh WTM. Kami berasumsi bahwa tidak ada masalah legalitas berkenaan dengan aset-aset WTM, baik saat ini maupun di masa yang akan datang.

m. Y&R berasumsi bahwa WTM telah dan akan memenuhi kewajiban berkenaan dengan perpajakan, retribusi, pungutan-pungutan lainnya dan kewajiban-kewajian lainnya sesuai dengan peraturan yang berlaku.

n. Y&R tidak bertanggung jawab terhadap kerugian sebagai akibat dari kesalahan opini atau kesimpulan yang terjadi karena adanya data atau informasi dari WTM yang relevan dan signifikan pengaruhnya terhadap opini atau kesimpulan kami, yang tidak dan atau belum kami terima dari WTM.

o. Tanda tangan pimpinan dan cap KJPP Y&R yang resmi merupakan syarat mutlak sahnya Certificate of Appraisal ini dan laporan penilaian yang terlampir.

5. Pendekatan dan Metode Penilaian Pendekatan Penilaian

Prosedur penilaian dilaksanakan dengan mengaplikasikan pendekatan dan metode penilaian yang berlaku umum dalam penilaian penyertaan pada perusahaan atau ekuitas sesuai dengan Peraturan Bapepam-LK No. VIII.C.3. Beberapa pendekatan yang lazim dalam penilaian saham dapat dikategorikan ke dalam pendekatan aset (asset based approach), pendekatan pasar (market approach) dan pendekatan pendapatan (income approach). Dalam aplikasinya terkadang masing-masing pendekatan tersebut digunakan secara kombinasi untuk mendapatkan nilai yang merupakan rekonsiliasi atau sintesa dari nilai masing-masing hasil pendekatan.

a. Pendekatan Aset (Asset Based Approach)

Pendekatan Aset (Asset Based Approach) adalah pendekatan penilaian berdasarkan laporan keuangan historis obyek penilaian yang telah diaudit, dengan cara menyesuaikan seluruh aset dan kewajiban menjadi nilai pasar wajar sesuai dengan premis nilai yang digunakan dalam penilaian usaha.

b. Pendekatan Pasar (Market Based Approach)

Pendekatan Pasar (Market Based Approach) adalah pendekatan penilaian dengan cara membandingkan obyek penilaian dengan obyek lain yang sebanding dan sejenis serta telah memiliki harga jual.

c. Pendekatan Pendapatan (Income Based Approach)

Pendekatan Pendapatan (Income Based Approach) adalah pendekatan penilaian dengan cara mengkonversi manfaat ekonomis atau pendapatan yang diperkirakan akan dihasilkan oleh obyek penilaian dengan tingkat diskonto tertentu.

Pemilihan dan kepercayaan atas ketepatan metode dan prosedur bergantung pada pertimbangan penilai dan bukan didasarkan pada suatu formula yang baku.

Pemilihan Metode Penilaian

Dari beberapa pendekatan yang lazim digunakan dalam penilaian saham seperti tersebut diatas, perlu ditentukan pendekatan dan metode yang akan digunakan dalam penilaian saham WTM.

a. Pendekatan aset (asset-based approach) paling sesuai untuk digunakan pada perusahaan yang bergantung pada nilai aset tetap (a heavy based on fixed assets company) seperti perusahaan real estate atau perusahaan dalam tahap pengembangan. Pendekatan ini juga sesuai untuk perusahaan yang komponen asetnya didominasi oleh aset tetap atau Perusahaan yang tidak memiliki riwayat pendapatan yang mempunyai prospek positif, perusahaan yang memiliki pendapatan yang fluktuatif atau perusahaan yang diragukan kemampuannya untuk melanjutkan operasi yang bersifat going concern, seperti perusahaan yang baru berdiri (start up company) atau perusahaan yang berada dalam kesulitan untuk memperoleh pendapatan (trouble companies). Berdasarkan pertimbangan bahwa WTM adalah Perusahaan belum memiliki struktur pendapatan, maka pendekatan ini dapat diaplikasikan dalam penilaian saham WTM.

b. Pendekatan Pasar (Market Approach) paling sesuai apabila terdapat perusahaan yang sepadan dan sebanding dengan perusahaan yang akan dinilai. Pendekatan pasar khususnya GPTC ini dapat untuk diaplikasikan dalam penilaian saham WTM.

c. Pendekatan pendapatan (Income approach) paling sesuai apabila jumlah pendapatan yang dapat diperoleh perusahaan di masa yang akan datang dapat diperkirakan dengan cukup handal. Setelah mempelajari karakteristik dari kegiatan usaha WTM dimana sesuai dengan peraturan Bapepam-LK No. VIII.C.3. pendekatan pendapatan hanya dapat digunakan untuk perusahaan yang telah melakukan kegiatan operasional selama satu tahun atau lebih, saat ini WTM tidak melakukan kegiatan operasi, oleh karenanya pendekatan ini kurang tepat untuk digunakan.

Sumber data financial dan terkait dengan multiple pembanding tersebut, kami peroleh dari sumber data Bloomberg. Penilai meyakini kehandalan data yang telah telah disediakan dari sumber data yang reliable seperti Bloomberg. Selanjutnya pengkalian dari multiple tersebut dilakukan dengan menggunkan data perusahaan obyek penilaian ini didasarkan pada data dari laporan keuangan Audit PT WTM.

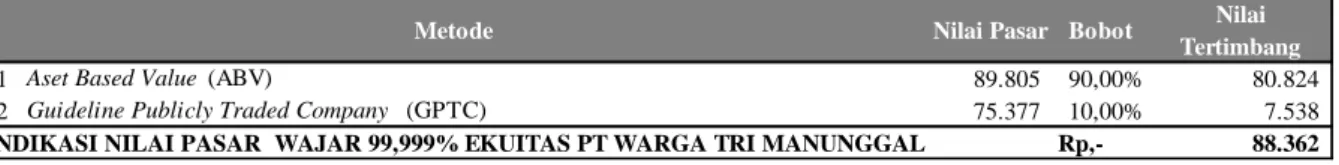

Untuk mendapatkan kesimpulan nilai yang mewakili kedua pendekatan penilaian yang digunakan, dilakukan rekonsiliasi dengan memberikan bobot sebesar 90,00% pada pendekatan Aset dengan metode ABV dan bobot sebesar 10,00% pada pendekatan pasar dengan metode GPTC. Pembobotan dilakukan berdasarkan analisis dan tingkat keyakinan atas kesesuaian data dan informasi yang dijadikan sebagai masukan pada masing-masing pendekatan yang digunakan.

Figur 30 Rekonsiliasi Metode ABV dan Metode DCF (Dalam Jutaan Rupiah)

Berdasarkan hasil kajian dalam rangka menentukan nilai 99,999% ekuitas WTM, maka kami berpendapat bahwa Nilai Pasar Wajar 99,999% ekuitas WTM per 31 Desember 2017 adalah sebesar Rp88.362,- (Delapan Puluh Delapan Miliar Tiga Ratus Enam Puluh Dua Juta Rupiah).

b.

Pendapat Kewajaran Transaksi

Sebagaimana diatur dalam Peraturan No. IX.R.2, untuk memastikan kewajaran rencana transaksi yang akan dilakukan, Perseroan telah menunjuk Y&R untuk memberikan pendapat kewajaran atas rencana transaksi berdasarkan persetujuan atas Surat Penawaran No. Pr.Y&R.Y/FO/HMR/101/II/18-IT tanggal 22 Februari 2018.

1. Obyek Pendapat Kewajaran

Obyek dari pendapat kewajaran adalah : a. Rencana Divestasi Aset Goodway Hotel

b. Rencana Divestasi 99,999% ekuitas WTM milik HOME Untuk selanjutnya disebut Rencana Transaksi

2. Maksud dan Tujuan Pendapat Kewajaran

Maksud dan tujuan dari pemberian pendapat kewajaran ini adalah untuk memberikan pendapat mengenai kewajaran atas rencana transaksi material berupa rencana divestasi aset Goodway Hotel dan rencana divestasi 99,999% ekuitas PT Warga Tri Manunggal. Pendapat Kewajaran ini diberikan dalam rangka memenuhi Peraturan OJK d/h Bapepam-LK No. IX.E.2 tentang “Transaksi Material dan Perubahan Kegiatan Usaha Utama”, dan tidak digunakan diluar konteks atau tujuan penilaian tersebut.

3. Asumsi-asumsi dan Kondisi Pembatas

Beberapa asumsi yang digunakan dalam penyusunan pendapat kewajaran ini adalah : a. Laporan pendapat kewajaran bersifat non disclaimer opinion.

b. Kami telah melakukan penelaahan atas dokumen - dokumen yang digunakan dalam proses pendapat kewajaran.

c. Dalam menyusun laporan ini, Y&R mengandalkan keakuratan dan kelengkapan informasi yang disediakan oleh HOME dan atau data yang diperoleh dari informasi yang tersedia untuk publik dan informasi lainnya serta penelitian yang kami anggap relevan.

d. Pemberi tugas menyatakan bahwa seluruh informasi material yang menyangkut penugasan pendapat kewajaran telah diungkapkan seluruhnya kepada Y&R dan tidak ada pengurangan atas fakta-fakta yang penting.

e. Y&R menggunakan proyeksi keuangan yang disampaikan oleh HOME dan telah disesuaikan sehingga mencerminkan kewajaran proyeksi keuangan dengan kemampuan pencapaiannya (fiduciary duty).

f. Laporan pendapat kewajaran yang dihasilkan terbuka untuk publik kecuali terdapat informasi yang bersifat rahasia, yang dapat mempengaruhi operasional HOME.

g. Y&R bertanggung jawab atas laporan pendapat kewajaran dan kesimpulan yang dihasilkan. Nilai Tertimbang

1 Aset Based Value (ABV) 89.805 90,00% 80.824

2 Guideline Publicly Traded Company (GPTC) 75.377 10,00% 7.538

INDIKASI NILAI PASAR WAJAR 99,999% EKUITAS PT WARGA TRI MANUNGGAL Rp,- 88.362

Bobot

h. Y&R telah memperoleh informasi atas status hukum obyek pendapat kewajaran dari pemberi tugas.

i. Laporan pendapat kewajaran ini ditujukan untuk memenuhi kepentingan Pasar Modal dan pemenuhan peraturan OJK dan tidak untuk kepentingan perpajakan.

j. Pendapatkewajaran ini disusun berdasarkan kondisi pasar dan perekonomian, kondisi umum bisnis dan keuangan, serta peraturan-peraturan Pemerintah terkait dengan rencana aksi korporasi yang akan dilakukan pada tanggal pendapat ini diterbitkan.

k. Dalam penyusunan pendapat kewajaran ini, kami menggunakan beberapa asumsi, seperti terpenuhinya semua kondisi dan kewajiban HOMEdan semua pihak yang terlibat dalam aksi korporasiserta keakuratan informasi mengenai rencana aksi korporasi yang diungkapkan oleh manajemen HOME.

l. Pendapat kewajaran ini harus dipandang sebagai satu kesatuan dan penggunaan sebagian dari analisis dan informasi tanpa mempertimbangkan informasi dan analisis lainnya secara utuh sebagai satu kesatuan dapat menyebabkan pandangan dan kesimpulan yang menyesatkan atas proses yang mendasari pendapat kewajaran. Penyusunan pendapat kewajaran ini merupakan suatu proses yang rumit dan mungkin tidak dapat dilakukan melalui analisis yang tidak lengkap. m. Kami juga mengasumsikan bahwa dari tanggal penerbitan pendapatkewajaran ini sampai dengan

tanggal terjadinya rencana aksi korporasi tidak terjadi perubahan apapun yang berpengaruh secara material terhadap asumsi-asumsi yang digunakan dalam penyusunan pendapatkewajaran ini. Kami tidak bertanggungjawab untuk menegaskan kembali atau melengkapi, memutakhirkan (update) pendapat kami karena adanya perubahan asumsi dan kondisi serta peristiwa-peristiwa yang terjadi setelah tanggal surat ini.

Batasan-batasan dalam pelaksanaan penugasan ini adalah :

i. Kami tidak melakukan proses due diligence terhadap entitas atau pihak-pihak yang melakukan transaksi.

ii. Dalam melaksanakan analisis, kami mengasumsikan dan bergantung pada keakuratan, kehandalan dan kelengkapan dari semua informasi keuangan dan informasi-informasi lain yang diberikan kepada kami oleh HOME atau yang tersedia secara umum yang pada hakekatnya adalah benar, lengkap dan tidak menyesatkan, dan kami tidak bertanggung jawab untuk melakukan pemeriksaan independen terhadap informasi-informasi tersebut. Kami juga bergantung kepada jaminan dari manajemen HOME bahwa mereka tidak mengetahui fakta-fakta yang menyebabkan informasi-informasi yang diberikan kepada kami menjadi tidak lengkap atau menyesatkan. iii. Analisis pendapat kewajaran atas aksi korporasi ini dipersiapkan menggunakan data dan

informasi sebagaimana diungkapkan diatas. Segala perubahan atas data dan informasi tersebut dapat mempengaruhi hasil akhir pendapat kami secara material. Oleh karenanya, kami tidak bertanggungjawab atas perubahan kesimpulan atas pendapat kewajaran kami dikarenakan adanya perubahan data dan informasi tersebut.

iv. Kami tidak memberikan pendapat atas dampak perpajakan dari Rencana aksi korporasi ini. Jasa-jasa yang kami berikan kepada HOME dalam kaitan dengan aksi korporasi ini hanya merupakan pemberian Pendapat Kewajaran atas aksi korporasi yang akan dilakukan dan bukan jasa-jasa akuntansi, audit, atau perpajakan. Kami tidak melakukan penelitian atas keabsahan aksi korporasi dari aspek hukum dan implikasi aspek perpajakan dari aksi korporasi tersebut.

v. Pekerjaan kami yang berkaitan dengan aksi korporasi ini tidak merupakan dan tidak dapat ditafsirkan merupakan dalam bentuk apapun, suatu penelaahan atau audit atau pelaksanaan prosedur-prosedur tertentu atas informasi keuangan. Pekerjaan tersebut juga tidak dapat dimaksudkan untuk mengungkapkan kelemahan dalam pengendalian internal, kesalahan, atau penyimpangan dalam laporan keuangan atau pelanggaran hukum. Selain itu, kami tidak mempunyai kewenangan dan tidak berada dalam posisi untuk mendapatkan dan menganalisa suatu bentuk transaksi-transaksi lainnya diluar aksi korporasi yang ada dan mungkin tersedia untuk HOME serta pengaruh dari transaksi-transaksi tersebut terhadap aksi korporasi ini.

ANALISIS KEWAJARAN KUALITATIF

Manfaat yang akan diperoleh HOME dari transaksi divestasi aset Goodway Hotel dan divestasi 99,999% ekuitas WTM sebagai berikut:

Memaksimalkan potensi pengembangan usaha yang dilakukan HOME, mengingat potensi industri properti masih memiliki peluang.

Keuntungan yang akan diperoleh HOME dari rencana transaksi adalah sebagai berikut:

Dari rencana transaksi yang dilaksanakan, HOME akan mengembangkan bisnis dengan bidang yang sama yaitu properti, dimana Kepulauan Riau masih memiliki potensi untuk pengembangan usaha properti.

ANALISIS KEWAJARAN NILAI TRANSAKSI

Analisis kewajaran nilai transaksi divestasi aset goodway hotel (dalam jutaan)

Nilai Transaksi Nilai Pasar Perbedaan Rencana Transaksi dengan Nilai Pasar (%)

158.000 148.150 6,65%

Dari gambaran figur di atas dapat di ketahui bahwa simpangan dari Nilai Rencana Transaksi dengan Nilai Pasar adalah sebesar 16,65%. Sesuai dengan Peraturan No. VIII.C.3., maka simpangan tersebut adalah wajar karena masih didalam rentan 7,5% atas bawah.

Analisis Kewajaran Nilai Transaksi divestasi 99,999% ekuitas WTM (Dalam Jutaan)

Nilai Transaksi Nilai Pasar Wajar Perbedaan Rencana Transaksi dengan Nilai Pasar (%)

87.000 88.362 -1,54%

Dari gambaran figur di atas dapat di ketahui bahwa simpangan dari Nilai Rencana Transaksi dengan Nilai Pasar adalah sebesar -1,54%. Sesuai dengan Peraturan No. VIII.C.3., maka simpangan tersebut adalah wajar karena masih didalam rentan 7,5% atas bawah.

5. Kesimpulan Pendapat Kewajaran atas Rencana Transaksi

Berdasarkan ruang lingkup pekerjaan, asumsi-asumsi, data dan informasi yang diperoleh dan digunakan, penelaahan atas dampak keuangan Rencana Transaksi sebagaimana diungkapkan dalam Laporan Pendapat Kewajaran ini, kami berpendapat bahwa Rencana Transaksi ini adalah wajar bagi HOME dan pemegang saham minoritas HOME serta akan memberikan manfaat bagi pemegang saham HOME.

Kesimpulan akhir diatas berlaku bilamana tidak terdapat perubahan yang memiliki dampak material terhadap Rencana Transaksi. Perubahan tersebut termasuk, namun tidak terbatas pada, perubahan kondisi baik secara internal pada HOMEmaupun secara eksternal yaitu kondisi pasar dan perekonomian, kondisi umum bisnis, perdagangan dan keuangan serta peraturan-peraturan pemerintah Indonesia dan peraturan terkait lainnya setelah tanggal Laporan Pendapat Kewajaran ini dikeluarkan. Bilamana setelah tanggal Laporan Pendapat Kewajaran ini dikeluarkan terjadi perubahan-perubahan tersebut diatas, maka kesimpulan mengenai kewajaran Rencana Transaksi ini mungkin berbeda.

VI. Informasi Tambahan

Untuk informasi lebih lanjut mengenai hal tersebut diatas dapat menghubungi Perseroan pada jam kerja dengan alamat:

PT Hotel Mandarine Regency Tbk Jl. Imam Bonjol No. 1

Nagoya – Lubuk Baja Batam 29432 - Indonesia Phone : +62-778-426888 Fax : +62-778-458057

Email: [email protected] Website: www.goodwayhotel.com