BAB IV

HASIL DAN ANALISIS

Pada bab 4 akan menjelaskan mengenai hasil dari pengolahan data memakai program SPSS 22. Pengolahan dan pembahasan data digunakan untuk menguji validitas hipotesis, dan menganalisis pengaruh Economic Value Aded, Return On Asset, Capital Adequacy Ratio, Non Performing Loan, Loan to Deposit Ratio, Price Earning Ratio, dan Beta Fundamental terhadap return saham perusahaan perbankan yang terdaftar di BEI periode 2010-2014.

4.1 Statistik Deskriptif

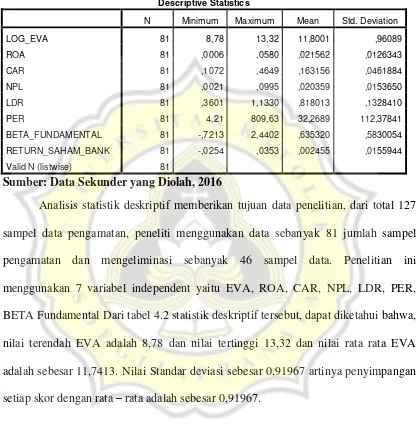

Tabel 4.1

Statistik Deskriptif Akhir Setelah Lolos Uji Asumsi Klasik

Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

LOG_EVA 81 8,78 13,32 11,8001 ,96089

ROA 81 ,0006 ,0580 ,021562 ,0126343

CAR 81 ,1072 ,4649 ,163156 ,0461884

NPL 81 ,0021 ,0995 ,020359 ,0153650

LDR 81 ,3601 1,1330 ,818013 ,1328410

PER 81 4,21 809,63 32,2689 112,37841

BETA_FUNDAMENTAL 81 -,7213 2,4402 ,635320 ,5830054

RETURN_SAHAM_BANK 81 -,0254 ,0353 ,002455 ,0155944

Valid N (listwise) 81

Sumber: Data Sekunder yang Diolah, 2016

Analisis statistik deskriptif memberikan tujuan data penelitian, dari total 127 sampel data pengamatan, peneliti menggunakan data sebanyak 81 jumlah sampel pengamatan dan mengeliminasi sebanyak 46 sampel data. Penelitian ini menggunakan 7 variabel independent yaitu EVA, ROA, CAR, NPL, LDR, PER, BETA Fundamental Dari tabel 4.2 statistik deskriptif tersebut, dapat diketahui bahwa, nilai terendah EVA adalah 8,78 dan nilai tertinggi 13,32 dan nilai rata rata EVA adalah sebesar 11,7413. Nilai Standar deviasi sebesar 0,91967 artinya penyimpangan setiap skor dengan rata – rata adalah sebesar 0,91967.

atau 0,6%. Nilai rata- rata ROA adalah 0,021562, Variabel ROA menujukan bahwa rata-rata perusahaan bank memiliki rata – rata perbandingan antara laba sebelum pajak dengan rata-rata total asset dengan nilai sebesar 2,162%, yaitu perusahaan perbankan mampu menghasilkan laba sebesar 2,16% dari total asset yang dimiliki. Nilai standar deviasi 0,0126343 sebesar menandakan penyimpangan setiap skor dengan rata – rata 0, 0126343.

Variabel Capital Adequacy Ratio (CAR) memiliki nilai terendah 0,1072 yakni sebesar 10,72% dan nilai maksimum 0,4649 yaitu sebesar 46,49%. Mean atau rata – ratanya adalah 0,163156 hal ini menunjukan bahwa rata rata CAR perusahaan perbankan adalah 16,31% lebih tinggi dari kriteria CAR bank Indonesia sebesar 8%. Standar deviasi sebesar 0,0461884 memiliki penyimpangan skor dengan rata – rata sebesar 0, 0461884.

Nilai rata – rata variabel NPL sebesar 0,020359 ini menunjukan bahwa perbandingan antara kredit bermasalah dengan total kredit sebesar 2,1% hasil tersebut sesuai dengan kriteria Bank Indonesia yaitu kurang dari 5%. Nilai maksimum sebesar 0,0995 dan nilai minimum yaitu 0,0021. Standar deviasi 0,157875. Hal ini menunjukan bahwa standar deviasi sebesar 0,153650 yang berarti nilai penyimpangan setiap skor rata – rata sebesar 0, 153650.

sebesar 113,30%. LDR memiliki nilai rata rata sebesar 0,818013 ini menjelaskan total kredit dengan total dana pihak ketiga sebesar 81,80% dana dari nasabah dikreditkan . Nilai LDR rata rata bank sebesar 81,80% dibawah batas yang ditetapkan oleh bank indonesia yaitu 94% maka likuiditas bank baik karena jumlah DPK mampu menutupi kredit yang disalurkan. Sedangkan nilai standar deviasi adalah 0,1328410 yang berarti nilai penyimpangan setiap skor dengan rata – rata adalah sebesar 0, 1328410.

Berdasarkan tabel 4.2 variabel PER memiliki nilai maksimum sebesar 809,63 dan nilai minimum sejumlah 4,21. Nilai rata rata PER adalah 32,2689 hal ini menunjukan bahwa untuk memperoleh Rp 1,00 earning perusahaan investor harus mengeluakan uang sejumlah rata – rata Rp30,69. Nilai standar deviasi 112,37841 yang artinya nilai penyimpangan setiap skor dengan rata – rata sebesar 112,37841.

Variabel Beta Fundamental memiliki nilai minimum sebesar -0,7213, nilai maksimum yaitu sebesar 2,4402, sedangkan nilai rata rata beta fundamental adalah 0,635320. Nilai standar deviasi sebesar 0,5830054 menandakan nilai penyimpangan setiap skor dengan rata – rata sebesar 0, 5830054.

4.2 Uji Asumsi Klasik

a. Uji Normalitas

Uji normalitas merupakan langkah pertama sebelum melakukan pengujian analsis regresi berganda. Uji normalitas melihat apakah data dalam model regresi yang digunakan dalam penelitian ini berdistribusi normal atau tidak. Pengujian normalitas menggunakan uji statistik One Sampel Kolmogorov – Smirnov dari tabel unstandardized residual model regresi. Model pengujian normalitas dikatakan data berdistribusi normal jika nilai signifikansi > 0,05

Tabel 4.2

Hasil Uji Normalitas Awal Sebelum Lolos Uji Normalitas

Tests of Normality

Kolmogorov-Smirnova Shapiro-Wilk

Statistic df Sig. Statistic df Sig.

Unstandardized Residual ,087 113 ,034 ,974 113 ,025

a. Lilliefors Significance Correction

Sumber: Data Sekunder yang diolah, 2016

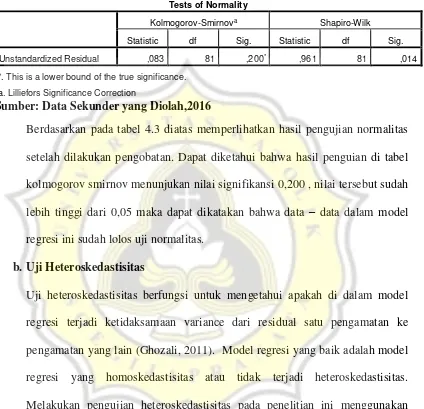

Tabel 4.3

Hasil Uji Normalitas Setelah Dilakukan Pengobatan

Tests of Normality

Kolmogorov-Smirnova Shapiro-Wilk

Statistic df Sig. Statistic df Sig.

Unstandardized Residual ,083 81 ,200* ,961 81 ,014

*. This is a lower bound of the true significance. a. Lilliefors Significance Correction

Sumber: Data Sekunder yang Diolah,2016

Berdasarkan pada tabel 4.3 diatas memperlihatkan hasil pengujian normalitas setelah dilakukan pengobatan. Dapat diketahui bahwa hasil penguian di tabel kolmogorov smirnov menunjukan nilai signifikansi 0,200 , nilai tersebut sudah lebih tinggi dari 0,05 maka dapat dikatakan bahwa data – data dalam model regresi ini sudah lolos uji normalitas.

b. Uji Heteroskedastisitas

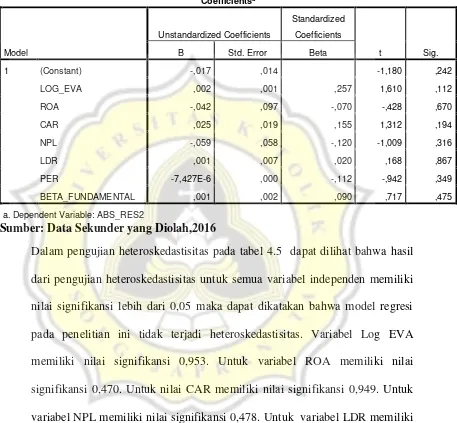

Tabel 4.4

Hasil Uji Heteroskedastistitas Setelah lolos Uji Asumsi Klasik

Coefficientsa

Sumber: Data Sekunder yang Diolah,2016

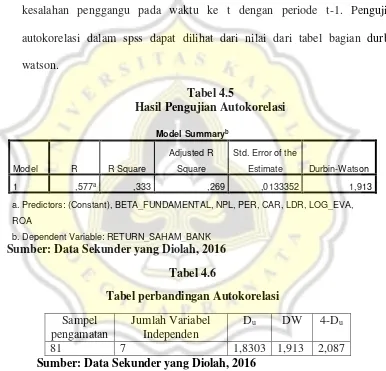

c. Uji Autokorelasi

Uji autokorelasi merupakan salah satu langkah dalam pengujian asumsi klasik selain uji normalitas, uji heteroskedastisitas, dan uji multikolinearitas. Uji korelasi memiliki fungsi apakah dalam model regresi ada korelasi antara kesalahan penggangu pada waktu ke t dengan periode t-1. Pengujian

a. Predictors: (Constant), BETA_FUNDAMENTAL, NPL, PER, CAR, LDR, LOG_EVA, ROA

d. Uji Multikolinearitas

Uji multikolinearitas bertujuan untuk menguji apakah model regresi dideteksi terdapat korelasi antar variabel independen (Ghozali, 2011). Untuk mendeteksi ada tidaknya multikolinearitas dalam suatumodel regresi dapat dilihat dari nilai tolerace dan variance inflation factor (VIF). Model regresi dapat dikatakan bebas multikolinearitas jika nilai tolerance ≤ 0,10 dan VIF < 10.

Tabel 4.7 Sumber: Data Sekunder yang Diolah,2016

4.3 Contoh perhitungan Beta Fundamental dan EVA

4.3.1 Beta Fundamental

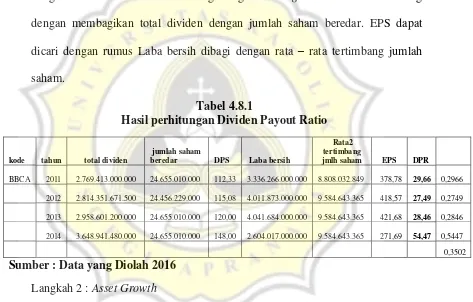

Langkah 1 : Dividen Payout Ratio

Langkah pertama dalam perhitungan Beta fundamental adalah mencari rata – rata perhitungan dividen payout ratio selama 5 tahun dari tahun 2010 – 2014 dengan cara Dividen Per Share dibagi dengan Earning Per Share. DPS dihitung dengan membagikan total dividen dengan jumlah saham beredar. EPS dapat dicari dengan rumus Laba bersih dibagi dengan rata – rata tertimbang jumlah saham.

Tabel 4.8.1

Hasil perhitungan Dividen Payout Ratio

kode tahun total dividen

jumlah saham

beredar DPS Laba bersih

Rata2 tertimbang

jmlh saham EPS DPR

BBCA 2011 2.769.413.000.000

24.655.010.000 112,33 3.336.266.000.000 8.808.032.849 378,78

24.456.229.000 115,08 4.011.873.000.000 9.584.643.365 418,57

24.655.010.000 120,00 4.041.684.000.000 9.584.643.365 421,68

24.655.010.000 148,00 2.604.017.000.000 9.584.643.365 271,69

54,47

0,5447

0,3502

Sumber : Data yang Diolah 2016

Langkah 2 : Asset Growth

Tabel 4.8.2

Hasil perhitungan Asset Growth

Sumber : Data yang Diolah 2016

Langkah 3 : Leverage

Langkah selanjutnya adalah mencari rata-rata debt to asset ratio dengan rumus total hutang dibagi dengan total asset selama 5 tahun berturut- turut yaitu dari tahun 2010 sampai dengan 2014. Tabel berikut merupakan tabel perhitungan rata – rata debt to asset ratio.

Tabel 4.8.3

Hasil perhitungan Debt to Asset Ratio

TOTAL HUTANG TOTAL ASET

Sumber : Data yang Diolah 2016

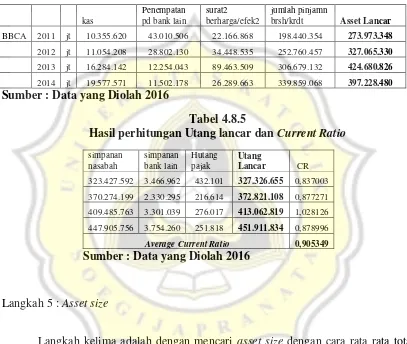

Langkah 4 : Liquidity

Langkah keempat dalam menentukan beta fundamental adalah dengan mencari rata – rata likuiditas dengan menggunakan current ratio. Rumus perhitungan untuk menemukan current rasio perusahaan perbankan adalah dengan rumus (kas + penempatan pada bank lain + surat – surat berharga + jumlah pinjaman

BBCA 2010 jt 324.419.069

2011 jt 381.908.353 0,1772069

2012 jt 442.994.197 0,159949

2013 jt 496.304.573 0,120341

2014 jt 552.423.892 0,1130744

kredit bersih ) / (simpanan nasabah + simpanan pada bank lain + hutang pajak ) atau aset lancar / utang lancar selama tahun 2010 sampai dengan tahun 2014.

Tabel 4.8.4

Hasil perhitungan Aset lancar

kas

BBCA 2011 jt 10.355.620 43.010.506 22.166.868 198.440.354 273.973.348

2012 jt 11.054.208 28.802.130 34.448.535 252.760.457 327.065.330

2013 jt 16.284.142 12.254.043 89.463.509 306.679.132 424.680.826

2014 jt 19.577.571 11.502.178 26.289.663 339.859.068 397.228.480 Sumber : Data yang Diolah 2016

Tabel 4.8.5

Hasil perhitungan Utang lancar dan Current Ratio

simpanan

323.427.592 3.466.962 432.101 327.326.655 0,837003

370.274.199 2.330.295 216.614 372.821.108 0,877271

409.485.763 3.301.039 276.017 413.062.819 1,028126

447.905.756 3.754.260 251.818 451.911.834 0,878996

Average Current Ratio 0,905349 Sumber : Data yang Diolah 2016

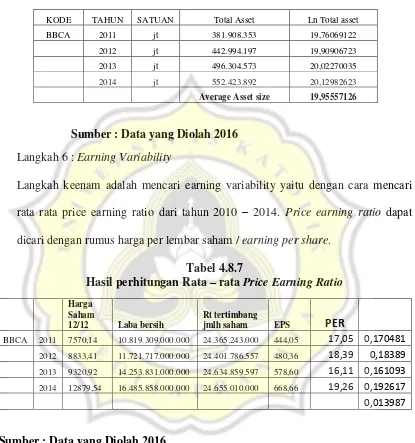

Langkah 5 : Asset size

Tabel 4.8.6

Hasil perhitungan Rata – rata LN total Asset

KODE TAHUN SATUAN Total Asset Ln Total asset

BBCA 2011 jt 381.908.353 19,76069122

2012 jt 442.994.197 19,90906723

2013 jt 496.304.573 20,02270035

2014 jt 552.423.892 20,12982623

Average Asset size 19,95557126

Sumber : Data yang Diolah 2016

Langkah 6 : Earning Variability

Langkah keenam adalah mencari earning variability yaitu dengan cara mencari rata rata price earning ratio dari tahun 2010 – 2014. Price earning ratio dapat dicari dengan rumus harga per lembar saham / earning per share.

Tabel 4.8.7

Hasil perhitungan Rata – rata Price Earning Ratio

Harga Saham

12/12 Laba bersih

Rt tertimbang

jmlh saham EPS PER

BBCA 2011 7570,14 10.819.309.000.000 24.365.243.000 444,05 17,05 0,170481 2012 8833,41 11.721.717.000.000 24.401.786.557 480,36 18,39 0,18389 2013 9320,92 14.253.831.000.000 24.634.859.597 578,60 16,11 0,161093 2014 12879,54 16.485.858.000.000 24.655.010.000 668,66 19,26 0,192617

0,013987

Sumber : Data yang Diolah 2016

Langkah 7 : Beta Akuntansi

((earning after tax 2010 - earning after tax 2009) / earning after tax 2009))*100 dislopekan dengan laba setelah pajak portofolio semua perusahaan.

Tabel 4.8.8

Hasil perhitungan Rata – rata beta akuntansi

Tahun Earning Ater Tax Average EAT semua prshn

BBCA 2010 8.479.273 4.668.942.516

2011 10.817.798 27,58 1.618.575.811 (65,33)

2012 11.718.460 8,33 13.693.391.474 746,01

2013 14.256.239 21,66 18.076.564.633 32,01

2014 16.511.670 15,82 12.665.353.571 (29,93)

Rerata 12.356.688 18,35 10.144.565.601 170,69

Beta Akuntansi (0,018)

Sumber : Data yang Diolah 2016

Langkah 8 : Beta Pasar

Langkah kedelapan adalah mencari return saham perusahaan Bank BCA dan return saham pasar atau Indeks Harga Saham Gabungan (IHSG). Return saham dapat diperoleh dengan rumus = 𝐻𝑎𝑟𝑔𝑎 𝑡−𝐻𝑎𝑟𝑔𝑎𝑡−1

𝐻𝑎𝑟𝑔𝑎𝑡−1 selama tahun 2010 -2014.

Tabel 4.8.9

Hasil perhitungan Return beta pasar

No. Periode BBCA R_BBCA JKSE R_JKSE

12/1/2009 4850 2534.356

1 1/4/2010 5000 0.031 2610.796 0.030

2 2/1/2010 4875 -0.025 2549.033 -0.024

3 3/1/2010 5500 0.128 2777.301 0.090

4 4/1/2010 5450 -0.009 2971.252 0.070

5 5/3/2010 5550 0.018 2796.957 -0.059

6 6/1/2010 5950 0.072 2913.684 0.042

7 7/1/2014 11600 0.055 5088.802 0.043

8 8/1/2014 11200 -0.034 5136.863 0.009

9 9/1/2014 13075 0.167 5137.579 0.000

10 10/1/2014 13050 -0.002 5089.547 -0.009

11 11/3/2014 13100 0.004 5149.888 0.012

12 12/1/2014 13125 0.002 5226.947 0.015

Sumber : data diolah, 2016 (Lampiran 9)

Langkah 9 : mencari rata – rata beta pasar

Tabel 4.8.10

Hasil perhitungan rata – rata Beta pasar

Periode R_BBCA R_JKSE

1/4/2010 0.031 0.030

2/1/2010 -0.025 -0.024

3/1/2010 0.128 0.090

4/1/2010 -0.009 0.070

5/3/2010 0.018 -0.059

BETA SAHAM 1.034

6/2/2014 0.021 -0.003

7/1/2014 0.055 0.043

8/1/2014 -0.034 0.009

9/1/2014 0.167 0.000

10/1/2014 -0.002 -0.009

11/3/2014 0.004 0.012

12/1/2014 0.002 0.015

BETA SAHAM 0.137

RATA-RATA

BETA SAHAM 0.932

Sumber : data diolah 2016 (Lampiran 9)

Tabel 4.8.11

Hasil Regresi Beta Fundamental

Coefficientsa

Model

Unstandardized

Coefficients

Standardized

Coefficients

t Sig. B Std. Error Beta

1 (Constant) -7,726 3,059 -2,525 ,020

DPR 2,348 ,955 ,429 2,459 ,023

ASSET_GROWTH ,542 1,018 ,122 ,532 ,600

LEVERAGE 3,126 2,322 ,243 1,346 ,193

LIKUIDITAS 4,662 1,997 ,416 2,334 ,030

ASSET_SIZE ,030 ,031 ,168 ,949 ,353

EVAR -,217 ,169 -,244 -1,288 ,212

ACCOUNTING_BE

TA ,227 ,268 ,198 ,845 ,408

a. Dependent Variable: MARKET_BETA

Sumber : Data yang Diolah 2016

Setelah dilakukan regresi langkah terakhir dalam mendapatkan nilai beta fundamental adalah dengan memasukkan nilai beta pada unstandardize coefficients sesuai dengan variabel, kemudian dikalikan dengan hasil perhitungan setiap variabel dan menjumlahkan semua variabel sesuai dengan rumus perhitungan beta Fundamental.

βi = aₒ + a1DIVi+ a2GROWTHi + a3LEVi + a4LIKUIi + a5SIZEi + a6EVARi

Tabel 4.8.12 Hasil Beta Fundamental

Leverage 0,873056 3,126 2,729173

Likuiditas

Variability 0,013987 -0,217

-0,00304

Accounting Beta

-0,0177 0,227

-0,00402

Beta Fundamental BBCA 0,715106

Sumber : Data yang Diolah 2016

Setelah perkalian dan penjumlahan seluruh variabel dapat diketahui bahwa Beta fundamental Bank BCA adalah sebesar 0,7151.

4.3.2 Perhitungan Economic Value Added pada Bank BCA

Langkah pertama di dalam perhitungan EVA dimulai dari mencari NOPAT (Net Operating After Tax), Nopat dapat dicari dengan rumus perhitungan = Earning After Tax + Biaya Bunga selama tahun 2014.

Tabel 4.9.1 Hasil perhitungan NOPAT Bank BCA

EAT Biaya Bunga

BBCA 2014 Bank Central Asia Tbk. jt 16,511,670,000,000 11,744,562,000,000 28,256,232,000,000

Langkah kedua adalah perhitungan Invested Capital atau modal yang diinvestasikan dengan rumus = Total Hutang + Total Ekuitas + Hutang Pajak periode 2014.

Tabel 4.9.2 Hasil perhitungan Invested Capital

Insvested capital

Tahun total hutang total ekuitas total hutang pajak hasil

2014 472,550,777,000,000 77,920,617,000,000 552,423,892,000,000 251,818,000,000 552,172,074,000,000

Sumber : Data yang Diolah 2016

Langkah ketiga yaitu mencari WACC dari bank BCA WACC terdiri dari Perhitungan tingkat biaya modal dari hutang = Total Hutang dibagi dengan total hutang dan ekuitas selama 2014

Tabel 4.9.3 Hasil perhitungan tingkat modal dari hutang

D

Tahun total hutang total hutang dan ekuitas

2014 472,550,777,000,000 552,423,892,000,000 0.85541

Sumber : Data yang Diolah 2016

Langkah keempat adalah dengan melakukan perhitungan biaya hutang yang juga komponen dalam perhitungan WACC. Rumus yang digunakan untuk mendapatkan biaya bunga adalah Biaya bunga dibagi dengan Total Hutang.

Tabel 4.9.4 Hasil perhitungan hutang

rd

Tahun biaya bunga total hutang

2014 11,744,562,000,000 472,550,777,000,000 0.02485

Langkah kelima dalam mencari EVA Bank BCA adalah dengan perhitungang pajak. Ini merupakan komponen dalam perhitungan WACC. Rumus perhitungan Pajak adalah dengan beban pajak dibagi dengan laba sebelum pajak tahun 2014.

Tabel 4.9.5 Hasil perhitungan Pajak

Tax

Tahun Beban Pajak Laba sebelum pajak

2014 4,229,451,000,000 20,741,121,000,000 0.2039

Sumber : Data yang Diolah 2016

Langkah keenam masih komponen perhitungan WACC yaitu dengan perhitungan Biaya Ekuitas. Rumus perhitungan biaya ekuitas adalah 1 dibagi dengan Price Earning Ratio. Perhitungan PER didapat dari rumus = Harga saham / Laba per lembar saham tahun 2014.

Tabel 4.9.6 Hasil perhitungan Tingkat modal dari ekuitas

E

Tahun Total Ekuitas Total Hutang dan Ekuitas

2014 77,920,617,000,000 552,423,892,000,000 0.1411

Sumber : Data yang Diolah 2016

Langkah ketujuh adalah dengan mencrai komponen perhitungan WACC yaitu perhitungan tingkat modal dari ekuitas dengan rumus : Total Ekuitas dibagi dengan Total Hutang dan Ekuitas periode 2014.

Tabel 4.9.7 Hasil perhitungan biaya ekuitas (re)

Tahun 1 PER

2014 1 19 0.05192

Langkah kedelapan adalah perhitungan WACC Bank BCA dengan rumus = (D x rd (1-Tax)) + (E x re) tahun 2014.

Tabel 4.9.8 Hasil perhitungan Tingkat modal Bank BCA

Tahun D rd T E re WACC

2014 0.85541 0.02485 0.2039 0.1411 0.05192 0.02425

Sumber : Data yang Diolah 2016

Langkah kesembilan dalam mencari EVA perusahaan bank BCA adalah perhitungan Capital Charge. Komponen dalam perhitungan Capital charge adalah Invested capital dan WACC. Nilai Capital charge berbanding terbalik dengan EVA karena semakin tinggi nilai capital charge semakin kecil nilai EVA yang dihasilkan perusahaan.

Tabel 4.9.9 Hasil perhitungan Capital Charge Bank BCA

Tahun Invested Capital WACC

2014 552,172,074,000,000 0.024248 13,388,920,715,292

Sumber : Data yang Diolah 2016

Langkah terakhir adalah perhitungan EVA bank BCA selama tahun 2014. Komponen perhitungan EVA adalah Capital Charge dan NOPAT. Rumus perhitungan EVA adalah NOPAT dikurangi dengan Capital Charge.

Tabel 4.9.10 Hasil perhitungan EVA Bank BCA

Tahun NOPAT CAPITAL CHARGE EVA

2014 28,256,232,000,000 13,388,920,715,292 14,867,311,284,708.00

4.4 Pengujian Hipotesis

Setelah lolos atau memenuhi dalam uji asumsi klasik, maka langkah berikutnya adalah melakukan analsis data, dalam penelitian ini digunakan tehnik regresi berganda untuk mengetahui gambaran pengaruh variabel independen terhadap variabel dependen. Peneltian ini berfungsi untuk menguji dan membukikan secara empiris pengaruh EVA, ROA, CAR, NPL, LDR, PER dan Beta Fundamental terhadap Return saham perusahaan perbankan.

Tabel 4.10

Pengujian Koefisien Determinasi

Model Summary

Model R R Square

Adjusted R

Square

Std. Error of the Estimate

1 ,577a ,333 ,269 ,0133352

a. Predictors: (Constant), BETA_FUNDAMENTAL, NPL, PER, CAR, LDR, LOG_EVA, ROA

Sumber: Data Sekunder yang Diolah,2016

Tabel 4.11

Hasil Pengujian Ragam Regresi (Uji F)

ANOVAa

b. Predictors: (Constant), BETA_FUNDAMENTAL, NPL, PER, CAR, LDR, LOG_EVA, ROA Sumber: Data Sekunder yang Diolah, 2016

Berdasarkan tabel 4. Output menghasilkan nilai F signifikansi adalah 0,000. Nilai signifikansi tersebut lebih kecil dari 0,05 yang artinya model regresi yang digunakan dianggap layak karena nilai signya lebih kecil dari 0.05.

Tabel 4.12

Hasil Pengujian Hipotesis (Uji t)

4.4.1 Pembahasan hipotesis pertama EVA terhadap return saham

Berdasarkan tabel 4.12 dapat digunakan untuk melihat pengaruh antara variabel independen dengan variabel dependen, apakah hipotesis dalam penelitian ini diterima atau ditolak. Pertama, dapat diketahui bahwa variabel EVA memiliki nilai β yang bernilai negatif yakni sebesar -0,005 yang berarti semakin tinggi nilai variabel EVA semakin kecil return saham perbankan, apabila nilai EVA mengalami kenaikan maka retrun saham justru mengalami penurunan, begitu pula sebaliknya. Nilai signifikansinya sebesar 0,025 karena nilai sig lebih kecil dari 0,05 maka bisa disimpulkan bahwa EVA berpengaruh signifikan terhadap return saham. Hipotesis pertama dalam penelitian ini

ditolak, hasil pada penelitian ini sejalan dengan penelitian dari Arnova (2012), Tetapi hasil penelitian ini tidak sejalan dengan penelitian dari Taufik (2007) dan Destriana (2013).

modal yang sesuai untuk menutup risiko dan biaya investasi yang ditanamkan oleh investor. Investor yang menamkan modalnya berharap semakin tinggi risiko investasi atas perusahaan, maka semakin tinggi return yang diharapkan oleh investor.

4.4.2 Pembahasan hipotesis kedua ROA terhadap return saham

Kedua, variabel ROA menunjukan nilai β 0,516 yang berarti setiap kenaikan ROA sebesar 1% akan menaikan nilai return sebesar 51,6%. Nilai signifikansi variabel ROA sebesar 0,005 < (0,05), yang berarti variabel ROA berpengaruh signfikan positif terhadap return saham. Hal ini berarti semakin tinggi nilai variabel ROA semakin tinggi return saham perbankan. Hasil hipotesis kedua menunjukan bahwa hipotesis kedua dalam penelitian ini

diterima. Hasil dari penelitian ini tidak sejalan dengan penelitian dari Gunawan dan Wibowo (2012), Siska et al (2014) dan Asna (2006), namun hasil penelitian ini sejalan dengan penelitian dari Syauta dan Wijaya (2009), Gantino dan Maulana (2010), Zulfa (2013) dan Ari (2011) yang membuktikan bahwa ROA berpengaruh signifikan positif terhadap return saham pada perusahaan perbankan.

terkait peningkatan ROA perbankan setiap tahunnya memberikan signal bagi investor untuk memperoleh return yang maksimal sesuai keinginan iinvestor. ROA berkaitan dengan pengelolaan asset secara effisien. Rasio ROA yang semakin tinggi, semakin effisien pula tingkat operasional perusahaan, begitu pula sebaliknya semakin rendah ROA maka semakin tidak effisien operasional perusahaan.

4.4.3 Pembahasan hipotesis ketiga CAR terhadap return saham

Ketiga, adalah Capital Adequacy Ratio berpengaruh positif terhadap return saham. Tabel 4.12 Memperlihatkan nilai beta -0,037 untuk variabel CAR dan nilai signifikansi adalah sebesar 0,293 artinya tidak terdapat pengaruh signifikan antara variabel CAR dengan return saham, maka perubahan variabel CAR perusahaan bank tidak menyebabkan perubahan yang signifikan terhadap return saham. Hipotesis ketiga dalam penelitian ini

ditolak Hasil penelitian tidak sejalan dengan penelitian Sinaga (2012), dan Wijaya (2012), tetapi hipotesis CAR tidak berpengaruh signifikan terhadap return saham sejalan dengan penelitian dari Kurniadi (2012) dan Zulfa (2013) Asna (2006)

yang sepadan dengan risiko yang akan ditanggungnya, jadi semakin tinggi nilai CAR bisa menurunkan return yang diterima investor. Hal ini dapat terjadi karena komponen dalam perhitungan CAR adalah rasio perbandingan antara total modal dengan aset tertimbang menurut risiko. Dimana modal yang digunakan bukan hanya modal inti saja tetapi juga modal pelengkap. Modal pelengkap menurut Taswan (2006) terdiri dari pinjaman subordinasi, modal pinjaman, modal kuasi dan cadangan rev. aktiva tetap. Kemungkinan modal yang digunakan perusahaan berasal dari modal pinjaman, walaupun bank memiliki rasio CAR diatas standar ketentuan yang telah ditentukan oleh bank indonesia yaitu sebesar 8%, maka dapat tiba – tiba mengalami penurunan sehingga berpengaruh pada kepercayaan investor dan investor juga mempertimbankan CAR sebagi kriteria penentuan investasi.

4.4.4 Pembahasan hipotesis keempat NPL terhadap return saham

Hasil pengujian ini sesuai dengan teori karena semakin buruk kualitas kredit bank yang menyebabkan jumlah kredit bermasalah semakin besar maka kemungkinan suatu bank dalam kondisi bermasalah semakin besar, maka semakin besar jumlah kredit bermasalah maka akan menurunkan harga saham perusahaan Devintra (2013).

4.4.5 Pembahasan hipotesis kelima LDR terhadap return saham

Kelima, hasil dari pengujian pada tabel 4.12 menunjukan pengaruh LDR terhadap return saham. Dalam tabel ditunjukan bahwa variabel LDR memiliki nilai beta sebesar -0,021 dan nilai signifikansi 0,0087 (sig <0,05). Hasil pengujian regresi dalam penelitian ini menujukan bahwa LDR memberikan pengaruh negatif signifikan terhadap return saham, maka Hipotesis kelima dalam penelitian ini ditolak .

Hasil pengujian Hipotesis kelima ini menunjukan bahwa LDR tidak berpengaruh terhadap return saham perbankan, hal ini berarti setiap informasi yang dimunculkan oleh LDR tidak dapat memberikan sinyal yang positif, sehingga investor tidak dapat memprediksi return saham yang akan diperolehnya. Bank Indonesia menetapkan batas aman rata-rata LDR berkisar antara 85%-110%, tetapi rata-rata LDR selama periode pengamatan dari tahun 2010-2014 ada di angka 82% masih kurang dari batas aman yang diterapkan oleh Bank Indonesia, maka LDR tidak berpengaruh terhadap return saham. 4.4.6 Pembahasan hipotesis keenam PER terhadap return saham

Keenam, PER berpengaruh terhadap return saham. Nilai beta yang menunjukan nilai sebesar 0,0000331 dan nilai signifikansi sebesar 0,023 nilai signifikansinya yang lebih rendah dari 0,05 , maka Variabel PER memiliki pengaruh positif signifikan terhadap return saham. Dapat disimpulkan bahwa variabel PER memiliki pengaruh positif dan signifikan terhadap return saham. Hipotesis keenam dalam penelitian ini diterima. Variabel PER yang positif menunjukan semakin meningkat nilai PER maka semakin meningkat return sahamnnya begitupula sebaliknnya. Hail dari penelitian ini sejalan dengan penelitian dari Nawangsari (2012), Malintan (2012)

terhadap earning per share. Sehingga PER yang tinggi memperlihatkan semakin mahal saham terhadap pendapatannya. Harga saham yang semakin meningkat maka selisih harga saham periode sekarang dengan periode sebelumnya semakin besar maka capital gain juga semakin meningkat. Nilai PER yang semakin tinggi memiliki peluang tingkat pertumbuhan yang tinggi, maka investor cendeerung lebih membeli saham tersebut. Hal ini akan meningkatkan harga saham sehingga menaikan return saham.

4.4.7 Pembahasan hipotesis ketujuh Beta Fundamental terhadap return saham

Ketujuh, Beta Fundamental berpengaruh terhadap return saham. Berdasarkan table 4.12 memperlihatkan pengaruh beta fundamental terhadap return saham, dalam hipotesis ketujuh adalah variabel beta fundamental berpengaruh terhadap return saham. Variabel beta fundamental memiliki nilai beta 0,007 dan nilai signifikansi sebesar 0,019 (sig. < 0,05) ini berarti Beta fundamental memiliki pengaruh positif signifikan terhadap return saham. Dapat disimpulkan bahwa hipotesis ketujuh dalam penelitian ini diterima.