BURSA EFEK INDONESIA

SKRIPSI

Oleh : LISA WIDIASARI 0813315028 / FE / EA

FAKULTAS EKONOMI

UNIVERSITAS PEMBANGUNAN NASIONAL “VETERAN”

JAWA TIMUR

PENGARUHNYA TERHADAP BETA SAHAM

PADA SAHAM LQ 45 DI

BURSA EFEK INDONESIA

yang diajukan

Lisa Widiasari 0813315028/FE/EA

disetujui untuk Ujian Lisan oleh

Pembimbing Utama

Rina Mustika, SE, MMA Tanggal: ……….………

Mengetahui Wakil Dekan I

PENGARUHNYA TERHADAP BETA SAHAM PADA SAHAM

LQ 45 DI BURSA EFEK INDONESIA

Disusun oleh: LISA WIDIASARI 0813315028/FE/EA

telah dipertahankan dihadapan dan diterima oleh

Tim Penguji Skripsi Program Studi Akuntansi Fakultas Ekonomi Universitas Pembangunan Nasional “Veteran” Jawa Timur

pada tanggal 11 Juni 2010

Pembimbing: Tim Penguji:

Pembimbing Utama Ketua

Rina Mustika, SE, MMA Dra. Ec. Hj. Siti Sundari, MSi

Sekretaris

Rina Mustika, SE, MMA

Anggota

Drs. Ec. H. Muslimin, MSi

Mengetahui

Dekan Fakultas Ekonomi

Universitas Pembangunan Nasional “Veteran” Jawa Timur

KATA PENGANTAR

Puji syukur kehadirat Allah SWT yang telah memberikan rahmat dan

hidayah-Nya sehingga penulis dapat menyelesaikan penulisan skripsi yang

merupakan salah satu persyaratan guna memperoleh gelar Sarjana Ekonomi

jurusan Akuntansi Fakultas Ekonomi Universitas Pembangunan Nasional

“Veteran” Jawa Timur dengan judul “ANALISIS FINANCIAL LEVERAGE,

OPERATING LEVERAGE DAN PERTUMBUHAN ASSET SERTA

PENGARUHNYA TERHADAP BETA SAHAM PADA SAHAM LQ45 DI

BURSA EFEK INDONESIA”.

Penulis menyadari bahwa tanpa adanya bantuan dari beberapa pihak, maka

akan sulit bagi penulis untuk dapat menyusun skripsi ini. Sehubungan dengan hal

itu, maka dalam kesempatan istimewa ini penulis ingin mengucapkan terima kasih

kepada pihak-pihak yang terlibat secara langsung maupun tidak langsung dalam

mendukung kelancaran penulisan skripsi baik berupa dukungan, doa maupun

bimbingan yang telah diberikan. Secara khusus penulis dengan rasa hormat yang

mendalam mengucapkan terima kasih kepada:

1. Bapak Prof. Dr. Ir. Teguh Sudarto, MP, selaku Rektor Univesitas

Pembangunan Nasional “Veteran” Jawa Timur.

2. Bapak Dr. Dhani Ichsanudin Nur, SE. MM., selaku Dekan Fakultas

Ekonomi Universitas Pembangunan Nasional “Veteran” Jawa Timur.

3. Bapak Drs. Ec. Saiful Anwar, MSi., selaku Wakil Dekan Fakultas

Ekonomi Universitas Pembangunan Nasional “Veteran” Jawa Timur.

ii

4. Ibu Dr. Sri Trisnaningsih, SE. MSi., selaku Ketua Program Studi

Akuntansi Universitas Pembangunan Nasional “Veteran” Jawa

Timur.

5. Ibu Rina Mustika, SE, MMA, selaku dosen pembimbing yang telah

membimbing penulis dalam mengerjakan skripsi.

6. Seluruh dosen dan staf dosen yang memberikan ilmu pengetahuan

kepada penulis selama menjadi mahasiswa Fakultas Ekonomi

Universitas Pembangunan Nasional “Veteran” Jawa Timur.

7. Pusat Penelitian Pengembangan dan Pengabdian pada Masyarakat

(P4M) yang telah mengolah data penelitian penulis.

8. Kedua orang tua penulis, keluarga besar bapak M.Yunus, suami dan

anak penulis, terima kasih atas semua dukungan, doa, semangat dan

pengertiannya yang telah diberikan kepada penulis.

9. Serta pihak-pihak yang tidak dapat penulis sebutkan satu persatu.

Penulis menyadari sepenuhnya bahwa skripsi ini masih jauh dari

sempurna. Oleh karena itu, segala kritik dan saran sangat penulis harapkan guna

meningkatkan mutu dari penulisan skripsi ini. Penulis juga berharap, penulisan

skripsi ini dapat bermanfaat bagi semua pihak yang membutuhkan.

Surabaya, Juni 2010

DAFTAR ISI 1.1.Latar Belakang Masalah ……… 1.2.Perumusan Masalah ……….…… BAB II KAJIAN TEORI DAN PENELITIAN SEBELUMNYA 2.1. Hasil Penelitian Terdahulu ……… 8

2.2. Kajian Teori... 10

2.2.1. Pasar Modal... 10

2.2.1.1. Pengertian Pasar Modal...

2.2.1.2. Jenis-jenis Pasar Modal...

2.2.1.3. Instrumen Pasar Modal...

2.2.1.4. Faktor–faktor Pengaruh Perkembangan Pasar

Modal ...

2.2.2. Investasi………... 17

2.2.3. Return dan Beta… ….……….. 22

2.2.3.1. Pengertian Return...

2.2.3.2. Pengertian Beta...

2.2.3.3. Model Indeks Tunggal………..

2.2.3.4. Capital Asset Pricing Model………. 22

24

26

27

2.2.4. Faktor – faktor yang Mempengaruhi Beta ……….. 29

2.2.4.1. Financial Leverage………

2.2.5. Hubungan Financial Leverage Terhadap Beta Saham…. 34

2.2.6. Hubungan Operating Leverage Terhadap Beta Saham... 35

2.2.7. Hubungan Asset Growth Terhadap Beta Saham... 36

2.3. Kerangka Pikir... 37

2.4. Hipotesis... 38

BAB III : METODE PENELITIAN

3.1. Definisi Operasional Dengan Pengukuran Variabel... 39

3.2. Populasi dan Sampel... 41

3.2.1. Populasi...

3.2.2. Sampel... 41

41

3.3. Teknik Pengumpulan Data……… 43

3.3.1. Jenis dan Sumber Data………. 43

3.3.2. Metode Pengumpulan Data……….. 43

3.4. Teknik Analisis dan Uji Hipotesis... 43

3.4.1. Teknik Analisis...

3.4.2. Uji Normalitas...

3.4.3. Uji Asumsi Klasik...

3.4.4. Pengujian Hipotesis... 44

45

45

47

BAB IV : HASIL PENELITIAN DAN PEMBAHASAN

4.1. Deskripsi Obyek Penelitian... 52

4.1.1. Sejarah Bursa Efek Indonesia... 52

4.1.2. Perkembangan Bursa Efek Indonesia... 55

4.2. Gambaran Umum Perusahaan Sampel...

4.2.1. PT Astra Internasional Tbk...

4.2.2. PT Aneka Tambang Tbk...

4.2.3. PT Astra Otoparts...

4.2.4. PT Bank Central Asia...

4.2.5. PT Gajah Tunggal Tbk...

4.2.6. PT Energi Mega Persada...

4.2.7. PT Indofood Sukses Makmur Tbk...

4.2.8. PT Perusahaan Gas Negara……….

4.2.9. PT Indonesiaan Satellite Corporation Tbk………..

4.2.10. PT Kalbe Farma Tbk……….

4.2.11. PT Matahari Putra Prima Tbk………

4.2.13. PT Ramayana Lestari Sentosa Tbk………

4.2.14. PT Semen Gresik Tbk………

4.2.15. PT Tempo Scan Pasific Tbk………...

4.2.16. PT United Tractors Tbk………

4.3. Deskripsi Hasil Penelitian...

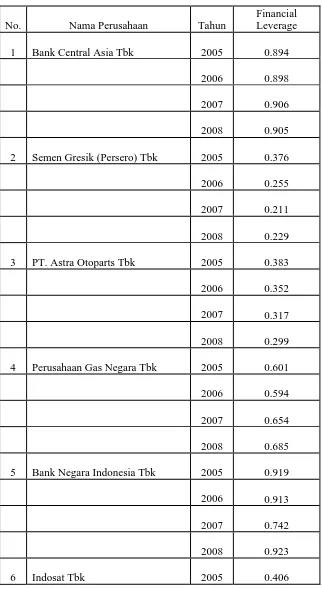

4.3.1. Deskripsi Mengenai Financial Leverage...

4.3.2. Deskripsi Mengenai Operating Leverage...

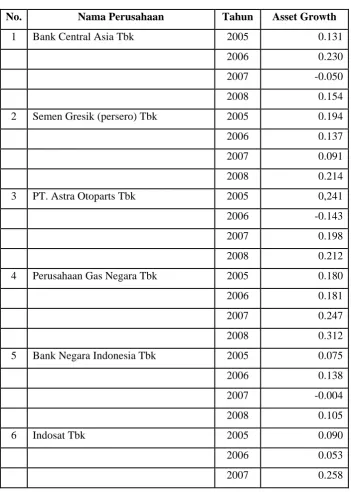

4.3.3. Deskripsi Mengenai Asset Growth...

4.3.4. Deskripsi Mengenai Beta Saham...

4.3.5. Hasil Pengujian Normalitas...

4.3.6. Hasil Pengujian Asumsi Klasik...

4.3.7. Hasil Pengujian regresi Linier Berganda...

4.3.8. Hasil Pengujian Hipotesis... 67

4.5. Perbedaan dengan Penelitian Terdahulu... 94

4.6. Keterbatasan Penelitian ... 96

BAB V : KESIMPULAN DAN SARAN

5.1. Kesimpulan... 97

5.2. Saran... 98

DAFTAR PUSTAKA

LAMPIRAN

DAFTAR TABEL

Tabel 1.1 Tabel Data Beta Saham Perusahaan LQ-45 di BEI ………. 6

Tabel 3.1 Tabel Durbin Watson... 47

Tabel 4.1 Tabel Data Financial Leverage Perusahaan LQ-45 di Bursa Efek Indonesia Tahun 2005-2008... 70

Tabel 4.2 Tabel Data Operating Leverage Perusahaan LQ-45 di Bursa Efek Indonesia Tahun 2005-2008... 74

Tabel 4.3 Tabel Data Asset Growth Perusahaan LQ-45 di Bursa Efek Indonesia Tahun 2005-2008... 77

Tabel 4.4 Tabel Data Beta Saham Perusahaan LQ-45 di Bursa Efek Indonesia Tahun 2005-2008... 80

Tabel 4.5 Tabel Hasil Pengujian Normalitas... 83

Tabel 4.6 Tabel Hasil Pengujian Mulitikolinearitas... 84

Tabel 4.7 Tabel Hasil Pengujian Heteroskedastisitas... 85

Tabel 4.8 Tabel Hasil Pengujian Autokorelasi………... 86

Tabel 4.9 Tabel Hasil Uji Regegresi Linier Berganda... 87

Tabel 4.10 Tabel Hasil Uji F... 88

Tabel 4.11 Tabel Hasil Uji T... 90

Tabel 4.12 Tabel Perbedaan dengan Penelitian Terdahulu... 94

DAFTAR GAMBAR

Gambar 2.1 Penggambaran Beta... ………...………….. 27

Gambar 2.2 Gambar Security Market Line... 28

Gamabr 2.3 Diagram Kerangka Pikir... 36

Gamabr 3.1 Kurva Uji F... 48

Gambar 3.2 Kurva Uji T... 50

Gambar 4.1 Kurva Hasil Pengujian Durbin Watson... 85

ix

DAFTAR LAMPIRAN

Lampiran 1 Data Penelitian

Lampiran 2 Hasil Pengujian Regresi Linier Berganda

Oleh: Lisa Widiasari

Abstrak

Pasar modal merupakan alternatif bagi perusahaan untuk memperoleh sumber pendanaan. Bagi pemodal (investor), pasar modal merupakan sarana untuk menanamkan modalnya pada surat berharga, akan tetapi dalam duna bisnis hampir semua investasi mengandung risiko. Beta sebagai suatu ukuran risiko dapat digunakan sebagai estimator return yang akan diperoleh investor.

Penelitian ini mencoba menganalisis faktor-faktor yang mempengaruhi beta saham pada saham LQ45 di Bursa Efek Indonesia. Financial Leverage, Operating Leverage dan Asset Growth diduga mampu mempengaruhi beta saham. Sample penelitian ini berjumlah 16 perusahaan LQ45 selama periode 2005 sampai dengan 2008. Data yang digunakan dalam penelitian ini merupakan jenis data sekunder. Penelitian ini berlandaskan pendekatan kuantitatif dengan tekhnik analisis regresi linier berganda dengan bantuan program SPSS.

Berdasarkan hasil penelitian yang dilakukan dapat diketahui bahwa dari ketiga variabel yang dipakai yakni variabel financial leverage,

operating leverage dan asset growth ternyata ketiga variabel berpengaruh

tidak signifikan terhadap beta saham perusahaan LQ-45 di Bursa Efek Indonesia.

Kata kunci: Operating Leverage, financial Leverage, Asset growth dan beta saham

BAB I

PENDAHULUAN

1.1. Latar Belakang Masalah

Bagi negara yang sedang berkembang seperti Indonesia, pasar

modal merupakan kesempatan dan tantangan menarik bagi para investor

untuk menanamkan investasinya pada perusahaan – perusahaan. Pasar

modal merupakan salah satu tempat bagi badan usaha untuk memperoleh

pembiayaan atau dana dengan cara penjualan saham, selain itu pasar

modal merupakan salah satu kekuatan bagi perusahaan untuk memobilisasi

dana masyarakat.

Pasar modal menjadi alternatif bagi perusahaan untuk memperoleh

sumber pendanaan. Bagi pemodal (investor), pasar modal merupakan

sarana untuk menanamkan modalnya pada surat berharga, akan tetapi

dalam dunia bisnis hampir semua investasi mengandung risiko, dalam

kaitannya dengan penanaman modal pada surat berharga, investor

dihadapkan pada risiko sehubungan dengan tingkat bunga yang

diharapkan, dua kemungkinan yang dihadapi investor perolehan

keuntungan yang besar dengan risiko tertentu atau keuntungan tertentu

dengan risiko yang kecil (Husnan, 2001:169).

Pelaksanaan investasi harus diperhatikan dua unsur yang melekat

pada setiap modal atau dana yang diinvestasikan, yaitu hasil (return) dan

sebanding. Umumnya semakin tinggi hasil, semakin besar risiko yang

diperoleh dan semakin kecil hasil, semakin kecil pula risiko yang

diperoleh. Salah satu bidang investasi yang cukup menarik namun

tergolong berisiko tinggi adalah investasi dalam saham. Untuk

meminimalkan risiko dalam membeli dan menjual saham, investor dapat

juga menghubungi dan meminta nasehat dari analisis sekuritas.

Perkembangan ilmu pengetahuan terutama dalam bidang

manajemen keuangan sangat membantu para investor dalam melakukan

investasi dalam surat berharga khususnya saham, bagi investor, risiko

merupakan salah satu komponen utama dalam investasi selain return, oleh

karena itu, dalam pembuatan keputusan investasi, investor akan selalu

mencari portofolio optimum yang menawarkan expected return maksimum

pada tingkat resiko tertentu atau portofolio yang menawarkan expected

return tertentu dengan risiko yang minimum.

Kondisi pasar saham maupun kondisi perekonomian selalu

berubah-ubah, membuat ketidakpastian bagi investor untuk mendapatkan

keuntungan (return). Unsur ketidakpastian akan selalu melekat dalam

dunia investasi, para investor akan selalu mendapatkan return yang

berbeda dengan yang diharapkan. Risiko timbul sebagai akibat adanya

unsur ketidakpastian. Risiko akan semakin tinggi apabila terjadi

penyimpangan yang semakin besar terhadap return yang diharapkan,

keuntungan yang tinggi, maka risiko yang ditanggungnya akan tinggi pula.

Risiko dalam investasi saham dapat digolongkan menjadi dua komponen :

1. Risiko sistematis, yaitu risiko yang tidak bisa hilang dengan cara

diversifikasi.

2. Risiko tidak sistematis, yaitu risiko yang dapat dihilangkan dengan

cara diversifikasi.

Penjumlahan risiko tersebut disebut risiko total. Risiko sistematis

ini dapat disebut juga risiko pasar (market risk). Disebut risiko pasar

karena fluktuasi yang terjadi disebabkan oleh faktor – faktor yang

mempengaruhi semua saham yang beroperasi. Faktor – faktor tersebut

misalnya, kondisi perekonomian, kebijaksanaan pajak dan lain sebagainya.

Faktor – faktor ini menyebabkan semua saham untuk bergerak bersama

dan selamanya selalu ada dalam setiap saham (Husnan, 2009:162).

Untuk mengetahui sumbangan suatu saham terhadap risiko suatu

portofolio yang didiversifikasi dengan baik, tidak bisa dengan melihat

seberapa risiko saham tersebut apabila dimiliki secara terpisah, tetapi

harus dengan mengukur risiko pasarnya dan ini akan mendorong untuk

mengukur kepekaan saham tersebut terhadap perubahan – perubahan pasar

disebut sebagai beta investasi tersebut.

Beta merupakan ukuran risiko yang berasal dari hubungan antara

tingkat keuntungan suatu saham dengan pasar (Husnan, 2009:112). Beta

merupakan koefisien regresi antara dua variabel, yaitu kelebihan tingkat

keuntungan suatu saham (excess return of stock). Beta sebagai suatu

ukuran risiko dapat digunakan sebagai suatu estimator berapa return yang

akan diperoleh investor.

Penggunaan beta bukan hanya bisa memperkecil jumlah variabel

yang bisa ditaksir dan penggunaan data histories lebih bisa diandalkan,

tetapi penggunaan beta juga memungkinkan untuk mengidentifikasi

faktor–faktor fundamental yang mungkin mempengaruhi beta tersebut.

Penelitian yang dilakukan oleh Beaver, Kettler dan Scholes (1970)

menggunakan beta sebagai pengukur risiko dikaitkan dengan beberapa

rasio akuntansi, yaitu : dividend payout, growth, leverage, liquidity, asset

size, earning variability dan accounting beta.

Risiko beta mencerminkan tingkat sensitivitas imbal hasil saham

perusahaan individual terhadap pasar, jika kondisi pasar membaik maka

saham yang memiliki beta positip akan menunjukkan kecenderungan

harga saham meningkat, demikian juga sebaliknya jika pasar memburuk

maka harga saham cenderung turun. Beta dapat diukur berdasarkan

judgement investor dan dapat juga diukur berdasarkan data historis. Beta

historis diukur dengan koefisien regresi antara imbal hasil saham

individual dengan tingkat imbal hasil pasar. Telah banyak studi empirik

yang memberikan bukti bahwa beta historis memberikan informasi tentang

beta di masa yang akan datang (Brealey and Myers, 1991).

Perusahaan yang menggunakan hutang adalah perusahaan yang

dipergunakan oleh perusahaan, pemilik modal sendiri akan menanggung

risiko yang makin besar. Karena itu semakin tinggi financial leverage,

semakin tinggi beta (Utami, 2001)

Operating leverage menunjukkan proporsi biaya perusahan yang

merupakan biaya tetap. Dipilih sebagai faktor yang menetukan tingkat

risiko, karena adanya biaya tetap, yaitu biaya yang tidak ikut berubah

apabila perusahaan merubah tingkat aktivitasnya, semakin besar operating

leverage yang dimiliki oleh suatu perusahaan, maka akan berakibat

semakin peka laba terhadap pertumbuhan perusahaan, maka akan semakin

berakibat semakin peka laba terhadap penjualan, oleh karena itu

perusahaan dihadapkan pada risiko yang semakin besar (Utami, 2001).

Asset growth menunjukkan pertumbuhan per tahun pemakian

aktiva. Asset growth yang tinggi akan berimplikasi pada tingkat risiko

yang tinggi pula, hal ini dapat dijelaskan bahwa pemakaian aktiva yang

tinggi akan memberikan tanggungan terhadap pengembalian investasi

yang tinggi dan merupakan risiko yang tinggi apabila tidak dapat menutup

pengembalian investasi tersebut. (Utami, 2001)

Dari pengertian diatas, karena pemodal bersikap tidak menyukai

risiko (risk averse) maka mereka baru bersedia mengambil suatu

kesempatan investasi yang lebih berisiko kalau mereka mengharapkan

akan memperoleh tingkat keuntungan yang lebih tinggi. Disini risiko

sistematislah yang lebih relevan diperhatikan dalam kepemilikan saham

pada saham LQ45 di Bursa Efek Indonesia yang memiliki nilai beta saham

yang cukup fluktuatif. Berikut ada data tentang beta saham.

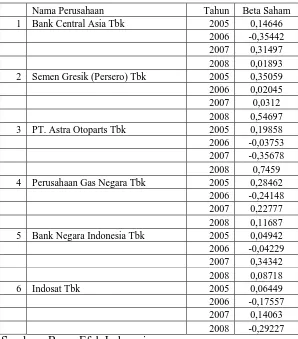

Tabel 1.1 : Tabel Data Beta Saham Perusahaan LQ-45 di BEI

Nama Perusahaan Tahun Beta Saham

4 Perusahaan Gas Negara Tbk 2005 0,28462

2006 -0,24148

2007 0,22777

2008 0,11687

5 Bank Negara Indonesia Tbk 2005 0,04942

2006 -0,04229

Sumber : Bursa Efek Indonesia

Berdasarkan data diatas menunjukkan bahwa nilai beta saham pada

perusahaan LQ 45 mengalami nilai yang cukup fluktuatif tentunya hal ini

berdampak pada risiko saham yang ditimbulkan pada perusahaan LQ 45.

Oleh karena itu penelitian ini juga untuk mengkaji konsistensi pengaruh

faktor – faktor yang mempengaruhi beta untuk periode 2005 sampai

diangkat judul “Analisis Financial Leverage, Operating Leverage Dan

Pertumbuhan Asset Serta Pengaruhnya Terhadap Beta Saham Pada Saham LQ45 Di Bursa Efek Indonesia”.

1.2. Perumusan Masalah

Berdasarkan uraian latar belakang di atas, maka penulis dapat

merumuskan masalah penelitian sebagai berikut :

Apakah financial leverage, operating leverage, asset growth berpengaruh

pada beta saham perusahaan LQ45 di Bursa Efek Indonesia?

1.3. Tujuan Penelitian

Tujuan yang ingin dicapai dalam penelitian ini adalah :

Untuk membuktikan secara empiris pengaruh financial leverage, operating

leverage, asset growth terhadap beta saham perusahaan LQ45 di Bursa

Efek Indonesia.

1.4. Manfaat Penelitian

Penelitian ini diharapkan akan dapat memberikan manfaat sebagai berikut:

1. Penelitian ini diharapkan mampu memberikan sumbangan pemikiran,

ide – ide terutama dalam bidang manajemen keuangan.

2. Hasil penelitian ini diharapkan dapat memberikan sesuatu yang

berharga sebagai tambahan perbendaharaan referensi dan dapat

memberikan ide untuk pengembangan lebih lanjut bagi rekan – rekan

yang ingin mengadakan penelitian dalam bidang yang berkaitan di

2.1. Hasil Penelitian Terdahulu

Di Indonesia, telah terdapat beberapa peneliti yang mempelajari tentang faktor-faktor yang mempengaruhi beta saham. Adapun penelitian yang menjadi riset pembanding tersebut adalah hasil penelitian dari :

1. C. Erna Susilawati dan Chr Widya Utami (2001)

Penelitian ini mencoba menganalisis faktor – faktor yang memepengaruhi Beta Saham di Bursa Efek Jakarta sebagai suatu perbandingan antara periode dan selama krisis moneter. Rumusan masalah yang dihadapi apakah terdapat perbedaan nilai beta saham sebelum dan selama krisis moneter yang terjadi di Indonesia, begitu juga apakah faktor – faktor yang mempengaruhi beta saham perusahaan memiliki pengaruh yang konsisten.

Hasil penelitian menunjuk bahwa tidak ada perbedaan nilai beta saham antara sebelum dan sesudah krisis moneter yang terjadi di Indonesia, begitu juga dengan faktor – faktor yang mempengaruhi beta saham perusahaan ternyata memiliki pengaruh yang konsisiten. Berdasarkan tiga variabel yang digunakan dalam model penelitian, variabel pertumbuhan Aset (Asset growth) secara parsial memiliki pengaruh yang signifikan terhadap beta saham, sedangkan variabel

financial leverage dan operating leverage memiliki pengaruh yang tidak signifikan.

2. Wiwik Utami (2003)

Penelitian ini dengan judul ”Pengaruh Faktor Fundamental Perusahaan Terhadap Risiko Beta Saham: Periode Krisis Di Bursa Efek Jakarta”. Masalah yang dikaji adalah: Apakah faktor fundamental perusahaan yang tercermin dalam variable keuangan secara simultan berpengaruh terhadap risiko beta saham ? dan Faktor fundamental apa yang secara signifikan berpengaruh terhadap risiko beta saham ?

Berdasarkan hasil analisis dapat disimpulkan bahwa, Faktor fudamental perusahaan yang terdiri dari leverage ratio, deviden payout ratio, debt to equity ratio, asset growth, operating ratio, sales growth,

dan kepemilikan secara bersama-sama mampu menjelaskan 78,8 % dari variasi risiko beta. Faktor fundamental yang berpengaruh signifikan terhadap risiko beta adalah leverage ratio, asset growth dan deviden payout ratio.

3. Siti Zubaidah (2004)

Penelitian ini dengan judul Analisis Pengaruh Tingkat Inflasi, Perubahan Nilai Kurs Terhadap Beta Saham Syariah Pada Perusahaan Yang Terdaftar Di Jakarta Islamic Index (JII).

inflasi di Indonesia terjadi perubahan yang tidak mencolok, sedang perubahan kurs terutama antara rupiah dan nilai dollar juga ada perubahan yang tidak jauh, dapat dikatakan bahwa perubahan nilai kurs juga cukup stabil. Dari hasil uji hipotesis, dapat diketahui bahwa tingkat inflasi dan perubahan nilai kurs secara bersamaan berpengaruh secara tidak signifikan terhadap beta saham syariah sedang, tingkat inflasi dan perubahan nilai kurs secara parsial berpengaruh secara tidak signifikan terhadap beta saham syariah. Hasil penelitian ini mendukung hasil penelitian Tandelilin (1997).

Penelitian yang dilakukan saat ini memiliki persamaan dengan penelitian terdahulu yaitu dalam hal permasalahan yaitu sama – sama meneliti tentang beta saham, sekaligus juga memiliki persamaan dalam hal pengukuran variabel yakni sama – sama menggunakan metode analisis regresi linier berganda, meskipun sama – sama melakukan penelitian terhadap Bursa Efek Indonesia tetapi tahun penelitiannya tidak sama.

2.2. Kajian Teori 2.2.1. Pasar Modal

2.2.1.1Pengertian Pasar Modal

diterbitkan oleh pemerintah, public authorities, maupun perusahaan swasta (Husnan, 2009:3).

Pasar modal merupakan sarana perusahaan untuk meningkatkan kebutuhan dana jangka panjang dengan menjual saham atau mengeluarkan obligasi (Jogiyanto, 2003:11).

Pasar modal merupakan pasar untuk instrument aktiva keuangan dengan jatuh tempo yang lebih panjang (Fabozzi, 1995:13).

Beberapa definisi di atas, dapat disimpulkan bahwa pasar modal adalah pasar untuk instrument keuangan jangka panjang yang dapat diperjualbelikan.

2.2.1.2Jenis – Jenis Pasar Modal

Proses penjualan surat berharga kepada masyarakat telah menciptakan dua pasar (Widoatmodjo, 1996 : 26) yaitu :

a. Pasar Perdana (Primary Transaction)

Pasar perdana adalah pembelian surat berharga oleh investor sebelum surat berharga tersebut dicatatkan di Bursa Utama atau Over the

Counter Market (OTC) yang di Indonesia disebut Bursa Paralel

Indonesia (BPI).

b. Pasar Sekunder (Secondary Transaction)

1. Bursa Utama

Bursa utama sebagai kelas satu menempati sebuah gedung yang dilengkapi dengan berbagai fasilitas transaksi dan sebagai tempat terjadinya perdagangan surat – surat berharga yang sudah dicatatkan di bursa tersebut. Di Indonesia saat ini ada dua Bursa Utama yaitu Bursa Efek Indonesia dan Bursa Efek Surabaya. 2. Over The Counter Market (OTC)

OTC atau BPI sebagai bursa kelas dua tidak memerlukan tempat seperti bursa utama. Dengan demikian transaksi yang terjadi tidak menempati tempat tertentu.

2.2.1.3Instrumen Pasar Modal

Pada umumnya dana – dana yang diperjualbelikan adalah berupa surat – surat berharga yang terdiri dari berbagai macam bentuk. Bentuk – bentuk surat berharga ini disebut dengan efek.

1. Saham

Saham adalah bukti tanda kepemilikan atas suatu perusahaan., dalam transaksi jual beli di Bursa Efek, saham paling dominan diperdagangkan, selanjutnya saham dapat dibedakan antara saham biasa dan saham perferen.

a. Saham biasa

Pada saham biasa pemegang saham tidak memperoleh hak istimewa. Pemegang saham biasa mempunyai hak untuk memperoleh deviden sepanjang perseroan memperoleh keuntungan. Pada likuidasi perseroan pemilik saham memiliki hak memperoleh sebagian dari kekayan perseroan setelah tagihan kreditur dilunasi. Namun itu adalah hak umum bukan hak istimewa.

b. Saham preferen

Sedangkan pada saham preferen, pemegang saham memperoleh hak untuk mendapat deviden atau bagian kekayaan pada saat likuidasi perusahaan, lebih dulu dari saham biasa.

2. Obligasi

Obligasi adalah bukti hutang dari emiten yang dijamin oleh penanggung yang mengandung janji pembayaran bunga atau janji lainnya serta pelunasan pokok pinjaman yang dilakukan pada tanggal jatuh tempo, yaitu :

a. Obligasi biasa

Merupakan tanda hutang yang diterbitkan oleh pemerintah atau swasta dengan jumlah pembayaran bunga secara tertentu.

b. Obligasi konversi

Obligasi yang setelah jangka waktu tertentu, dengan pertimbangan dan atau harga tertentu, dapat ditukarkan menjadi saham perusahaan emiten.

3. Derivatif dari Efek a. Right

Right ini menunjukan bukti hak memesan terlebih dahulu yang melekat pada saham yang memungkinkan para pemegang saham untuk membeli saham baru yang akan diterbitkan oleh perusahaan sebelum saham tersebut ditawarkan kepada pihak lain.

b. Warrant

investor tidak hanya akan memperoleh bunga tetap dari pembelian obligasi, tetapi juga opsi untuk membeli saham dengan bunga tertentu.

2.2.1.4Faktor–faktor Pengaruh Perkembangan Pasar Modal

Sebagaimana didefinisikan, pasar modal merupakan pertemuan supply dan demand akan dana jangka panjang yang transferable. Karena itu keberhasilan pembentukan pasar modal dipengaruhi oleh supply dan demand tersebut. Secara rinci Husnan dan Enny (2003:8) menjelaskan faktor – faktor yang mempengaruhi pasar modal antara lain :

1. Supply sekuritas

Yaitu terdapat perusahaan yang menerbitkan sekuritas di pasar modal. 2. Demand akan sekuritas

Yaitu terdapat pemilik dana yang besar untuk membeli sekuritas – sekuritas yang ditawarkan.

3. Kondisi politik dan ekonomi

Yaitu kestabilan politik suatu negara berpengaruh terhadap pertumbuhan ekonomi dan pada akhirnya mempengaruhi supply dan

demand.

4. Masalah hukum dan peraturan

Yaitu kebenaran informasi yang disajikan dan peraturan yang melindungi pemodal dan kebenaran informasi tersebut.

2.2.1.5Fungsi dan Peranan Pasar Modal

Menurut Husnan (2009:4) pasar modal menjalankan fungsi ekonomi dan keuangan, dalam melaksanakan fungsi ekonominya, pasar modal menyediakan fasilitas untuk memindahkan dana dari lender ke

borrower, sedangkan fungsi keuangan dilakukan dengan menyadiakan

dana tanpa harus terikat langsung dalam kepemilikan aktiva riil yag diperlukan untuk investasi tersebut.

Widiatmodjo (1996:14) menjelaskan peranan pasar modal dalam kegiatan ekonomi yaitu menjadi salah satu sumber untuk kemajuan ekonomi. Hal ini disebabkan karena pasar modal dapat menjadi sumber dana alternatif bagi perusahaan – perusahaan dan digolongkan sebagai sumber pembiayaan modern.

Secara umum dapat dijelaskan bahwa dengan adanya pasar modal, maka perusahaan – perusahaan akan lebih mudah memperoleh dana sehingga kegiatan ekonomi di berbagai sektor dapat ditingkatkan. Terjadinya peningkatan kegiatan ekonomi, akan menciptakan dan mengembangkan lapangan kerja yang luas yang dengan sendirinya dapat menyerap tenaga kerja dalam jumlah besar, sehingga secara langsung dapat berpengaruh dalam mengurangi jumlah pengangguran.

2.2.2. Investasi

Pengertian Investasi

Investasi adalah kegiatan menanamkan modal baik langsung maupun tidak langsung dengan harapan pada waktu nanti pemilik modal mendapat sejumlah keuntungan dari hasil penanaman modal tersebut.

Menurut Sunariyah (2004:4), investasi adalah penanaman modal untuk satu atau lebih aktiva yang dimiliki dan biasanya memiliki jangka waktu dengan harapan akan mendapat keuntungan dimasa – masa yang akan datang.

Menurut Jogiyanto (2003:5), Investasi adalah penundaan konsumsi sekarang untuk digunakan di dalam produksi yang efisien selama periode waktu yang tertentu.

Geoffrey (1993:7) membedakan investasi menjadi dua, yaitu

financial invesment dan real invesment. Financial invesment adalah

represent a financial claim on asset that is usually document by some form

of legal representation. Sedangkan real invesment adalah represent on actual tangible asset that may be seen, felt, held, or collected.

Investasi Saham

Investasi saham adalah upaya mengelola uang dengan menggunakan kelebihan dananya untuk membeli efek dan surat – surat berharga dengan harapan mendapat keuntungan di masa yang akan datang (Riyanto, 1995:175).

Investasi dalam saham adalah pemilikan atau pembelian saham perusahaan – perusahaan lain oleh suatu perusahaan dengan tujuan untuk memperoleh pendapatan (income) tambahan diluar pendapatan dari usaha pokoknya (Subroto, 1986:161).

Jenis – jenis Investasi

Menurut Jogiyanto (2003:7), investasi dibedakan menjadikan dua : a. Investasi langsung

Investasi langsung dilakukan dengan membeli langsung aktiva keuangan dri suatu perusahaan baik melalui perantara atau dengan cara yang lain, yang dapat diperjualbelikan di pasar uang (money market), pasar modal (capital market) atau di pasar turunan (derivative market) b. Investasi tidak langsung

Tujuan Investasi

Dalam kegiatan investasinya, para investor memiliki berbagai macam tujuan yang diharapkan di masa yang akan datang. Tujuan dari investasi adalah untuk mendapatkan hasil atau keuntungan yang maksimal. Menurut Tendellilin (2001:4) ada beberapa tujuan investor melakukan investasi, antara lain :

1. Untuk mendapatkan kehidupan yang layak di masa yang akan datang.

2. Mengurangi tekanan inflasi.

3. Dorongan untuk menghemat pajak.

Manfaat Investasi

Beberapa perusahaan melakukan investasi sebagai cara untuk menempatkan kelebihan dana dan ada juga yang melakukannya hanya untuk mempererat hubungan bisnis atau suatu keuntungan perdagangan.

Investasi saham mempunyai keuntungan tersendiri bagi investor. Apabila perusahaan mempunyai prospek cerah, tingkat pengembalian dan nilai saham akan meningkat. “Pemodal bisa melakukan investasi hari ini pada industri semen dan menggantinya minggu depan pada industri farmasi (Husnan, 2009:5).

a. Dividen

Dividen adalah pembagian keuntungan perusahaan kepada para pemegang saham.

b. Capital Gain

Capital Gain adalah merupakan selisih antara harga jual dan harga beli yang disebut dengan selisih kenaikan kurs. Capital Gain terjadi bila pemilik saham atau investor menjual sahamnya dengan kurs yang lebih tinggi dibandingkan dengan kurs pada waktu membeli.

Risiko Investasi

Dalam setiap proses investasi, investor selalu dihadapkan dengan adanya risiko, karena terdapat hubungan antara risiko dengan tingkat hubungan yang diharapkan, apabila investor mengharapkan untuk memperoleh tingkat keuntungan yang tinggi, maka investor harus bersedia menanggung risiko yang tinggi pula.

Risiko yang ada ditimbulkan oleh adanya ketidakpastian (unsure). Risiko akan semakin besar terhadap tingkat bunga yang diharapkan, dan pada umumnya pemodal akan lebih memilih investasi yang memberikan tingkat keuntungan yang lebih besar dengan tingkat risiko yang ditanggung sama, atau tingkat keuntungan sama dengan tingkat risiko yang ditanggung lebih kecil.

hal ini disebabkan pembayaran dividen pada pemegang saham dilakukan setelah pembayaran bunga pada pemegang obligasi. Semakin besar tingkat risiko yang dihadapi, maka investor akan mensyratkan tingkat keuntungan yang besar pula.

Menurut Husnan (2001:124) adapun tiga bentuk teori pasar modal yang menyatakan efisiensi pasar modal atau yang disebut Efisiensi Market Theory mengenai risiko dan keuntungan investasi, antara lain :

a. Keadaan di mana harga – harga mencerminkan semua informasi yang ada pada catatan harga di waktu yang lalu, dalam keadaan seperti ini pemodal tidak bisa memperoleh tingkat keuntungan diatas normal dengan menggunakan trading rules yang berdasarkan atas informasi harga di waktu yang lalu. Keadaan ini disebut sebagai bentuk efisiensi yang lemah (weak form efficiency). Penelitian tentang random walk

menunjukan bahwa sebagian besar pasar modal paling tidak efisien dalam bentuk ini.

praktik akuntansi, merger dan pemecahan saham laba perusahaan. Kebanyakan informasi ini dengan cepat dan tepat dicerminkan dalam harga saham.

c. Bentuk efisiensi yang kuat (strong form) di mana harga tidak hanya mencerminkan semua informasi yag dipublikasikan, tetapi juga informasi yang bisa diperoleh dari analisa fundamental tentang perusahaan dan perekonomian, dalam keadaan semacam ini pasar modal akan seperti rumah lelang yang ideal: harga selalu wajar dan tidak ada investor yang mampu memperoleh perkiraan yang lebih baik tentang harga saham. Kebanyakan test dalam bentuk ini dilakukan terhadap prestasi berbagai portofolio yang dikelola secara profesional. Studi – studi ini menunjukan bahwa setelah kita mempertimbangkan perbedaan resiko, tidak ada suatu lembaga yang mampu mengungguli pasar secara konsisten dan bahkan perbedaan prestasi masing – masing portofolio tidaklah lebih besar dari apa yang kita harapkan secara kebetulan.

2.2.3. Return dan Beta 2.2.3.1Pengertian Return

Return merupakan hasil yang diperoleh dari investasi. Return dapat berupa return realisasi yang sudah terjadi atau return ekspektasi yang belum terjadi tetapi diharapkan akan terjadi di masa mendatang.

historis, return realisasi penting karena digunakan sebagai salah satu pengukur kinerja dari perusahaan. Return historis ini juga berguna sebagai dasar penentuan return ekspektasi dan risiko di masa mendatang. Return ekspektasi adalah return yang diharapkan akan diperoleh oleh investor di masa mendatang, berbeda dengan return realisasi yang sifatnya sudah terjadi, return ekspektasi sifatnya belum terjadi.

Return ekspektasi dapat dihitung dengan mengalikan masing – masing hasil masa depan dengan probabilitas kejadiannya dan menjumlah semua produk perkalian tersebut, secara matematik return ekspektasi dapat dirumuskan sebagai berikut (Husnan, 2009:50) :

n

Return ekspektasi E (Ri) =

∑

(R

J.P

J)

j=1

Sedangkan return total menurut Jogiyanto (2003:110) merupakan

return keseluruhan dari suatu investasi dalam suatu periode tertentu.

Return total terdiri dari capital gain atau capital loss dan yield capital gain

atau capital merupakan selisih dari harga investasi sekarang relatif dengan harga periode yang yang lalu.

Capital gain atau capital loss = P

t – Pt – 1

Pt + yield

adalah prosentase bunga pinjaman yang diperoleh terhadap harga obligasi periode sebelumnya, dengan demikian, return total dapat juga dinyatakan sebagai berikut ini:

Return = Pt – Pt – 1 Pt + yield

Untuk saham biasa yang membayar deviden periode sebesar Dt rupiah perlembarnya, maka yield adalah sebesar Pt/Pt – 1 dan return total dapat dinyatakan sebagai berikut :

Return saham = + Pt – Pt – 1 Pt – 1

Dt Pt – 1

= Pt – Pt – 1 + Dt Pt – 1

2.2.3.2Pengertian Beta

Menurut Husnan (2009:112), beta merupakan ukuran risiko yang berasal dari hubungan antara tingkat keuntungan suatu saham dengan pasar.

Menurut Jogiyanto (2003:266), beta adalah pengukur risiko sistematis dari suatu sekuritas atau portofolio terhadap resiko pasar.

Beta suatu sekuritas dapat dihitung dengan teknis estimasi yang menggunakan data historis. Beta yang dihitung berdasarkan data historis ini selanjutnya dapat digunakan untuk mengestimasi beta masa datang. Bukti-bukti empiris menunjukkan bahwa beta historis mampu menyediakan informasi tentang beta masa depan (Elton dan Gruber, 1994). Analisis sekuritas dapat menggunakan data historis dan kemudian menggunakan faktor-faktor lain yang diperkirakan dapat mempengaruhi beta masa depan.

Beta historis dapat dihitung dengan menggunakan data historis berupa data pasar (return-return sekuritas dan return pasar), data akuntansi (laba-laba perusahaan dan laba indeks pasar) atau data fundamental (menggunakan variabel-variabel fundamental). Beta yang dihitung dengan data pasar disebut dengan beta pasar. Beta yang dihitung dengan data akuntansi disebut dengan beta akuntansi dan beta yang dihitung denga data fundamental disebut dengan beta fundamental (Jogiyanto, 2003:267).

Beta suatu saham sebagai risiko sistematis mempengaruhi tingkat keuntungan yang diharapkan saham tersebut. Hubungan beta saham dengan keuntungan yang diharapkan saham tersebut dapat dilihat dari beberapa pendekatan.

2.2.3.3Model Indeks Tunggal

Model yang dikembangkan oleh William Sharpe ini mengkaitkan perhitungan return setiap asset dengan return indeks pasar untuk mendapatkan nilai koefisien beta.

Estimasi koefisien beta biasanya didasarkan pada model indeks tunggal yang dapat dihitung melalui hubungan fungsional (regresi linear) antara rate of return saham sebagai variabel dependen dan rate of return portofolio (indeks pasar) sebagai variabel independen. Rumus model indeks tunggal (Husnan, 2009:104) adalah sebagai berikut:

Ri = αi + βi.Rm + ei

Ri adalah rate of return saham i, αi adalah bagian rate of return saham i yang tidak dipengaruhi oleh perubahan pasar, βi adalah beta sebagai parameter yang diharapkan pada Ri kalau terjadi perubahan pada Rm, Rm adalah rate of return indeks pasar dan ei adalah variabel random.

pengamatan di sekitar garis regresi tersebut menunjukan risiko sisa sekuritas yang diamati. Semakin menyebar titik tersbut semakin besr resiko sisanya.

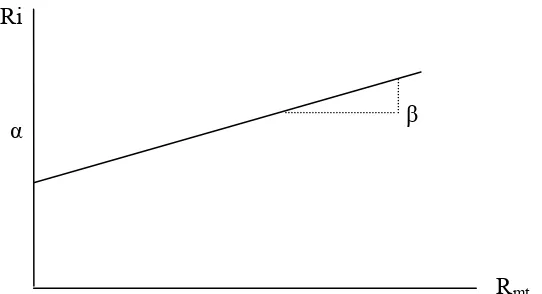

Gambar 2.1 : Penggambaran Beta

Ri

β

Rmt

α

Sumber : Husnan, 2009, Dasar – dasar Teori Portofolio dan Analisis Sekuritas, UPP AMP YKPN, Yogyakarta, hal 109

2.2.3.4Capital Asset Pricing Model

keuntungan yang layak dari suatu investasi sehubungan dengan risiko yang dihadapi.

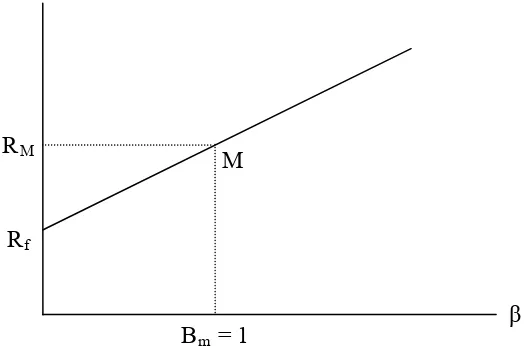

Return dan risk disini digambarkan dalam suatu bentuk security market line, dimana sumbu tegak mewakili tingkat keuntungan dan sumbu datarnya menggambarkan risiko yang diukur dengan beta. Tingkat keuntungan dari investasi – investasi lain akan berada pada garis security market line sesuai dengan beta investasi – investasi tersebut. Semakin besar betanya semakin besar pula tingkat keuntungan yang diharapkan dari investasi tersebut.

Gambar 2.2 : Gambar Security Market Line

M RM

Rf

Βm = 1

β

Formula untuk security market line dapat ditulis sebagai berikut :

Rj – Rf = (RM – Rf) βj Atau :

Rj = Rf + (RM – Rf) βj

Formula tersebut dapat diartikan bahwa tingkat keuntungan suatu saham (Rj – Rf) sama dengan tingkat keuntungan bebas risiko ditambah dengan premi risiko (Rm – Rf) βj. Security market line menunjukkan hubungan linear positif antara risiko dengan tingkat keuntungan yang diinginkan investor, dalam keseimbangan pasar, suatu sekuritas diharapkan memberikan suatu keuntungan yang setaraf dengan risiko sistematisnya.

2.2.4. Faktor – faktor yang Mempengaruhi Beta

Menurut Beaver, dkk (1970) yang dikutip oleh Jogiyanto (2000) tentang perhitungan beta menggunakan beberapa variabel fundamental. Variabel – variabel yang dipilih merupakan variabel yang dianggap berhubungan denga risiko, karena beta merupakan pengukur dari risiko, dengan argumentasi bahwa risiko dapat ditentukan menggunakan kombinasi karakteristik pasar dari sekuritas dan nilai – nilai fundamental perusahaan.

Secara umum faktor – faktor yang mempengaruhi beta perusahaan adalah :

a. Financial Leverage

b. Operating Leverage

c. Asset Growth

2.2.4.1Financial Leverage

Perusahaan yang menggunakan hutang adalah perusahaan yang mempunyai financial leverage (Husnan, 2009:113), semakin besar proporsi hutang yang dipergunakan oleh perusahaan, pemilik modal sendiri akan menanggung risiko yang makin besar, karena itu semakin tinggi financial leverage, semakin tinggi beta.

Financial Leverage merupakan proporsi penggunaan hutang oleh perusahaan (Susilawati, 2001). Pengukuran skala financial leverage

Financial Leverage = (Susilawati, 2001)

Menurut Bambang Riyanto (1995:375) perusahaan yang menggunakan dana dengan beban tetap dikatakan menghasilkan leverage

yang menguntungkan kalau pendapatan yang diterima dari penggunaan dana tersebut lebih besar daripada beban tetapnya, dan menghasilkan

leverage merugikan apabila perusahaan tidak dapat memperoleh

pendapatan dari penggunaan data tersebut sebanyak beban tetap yang harus dibayar.

Dapat disimpulkan bahwa semakin besar tingkat financial leverage perusahaan, makin tinggi risiko financialnya, hal ini dapat mengakibatkan prospek perusahaan menurun, sehingga akan berpengaruh terhadap harga saham berarti perubahan return saham, makin besar perubahan return maka makin besar pula risiko yang ditanggung oleh investor.

Total Hutang Total Aktiva

2.2.4.2Operating leverage

Operating Leverage berhubungan dengan penggunaan aktiva atau

operasi perusahaan yang disertai dengan penggunaan beban tetap (Riyanto, 1995:360). Berdasarkan definisi tersebut, dapat disimpulkan operating

leverage terjadi pada saat perusahaan dalam menjalankan operasinya

Menurut Husnan (2009:113), operating leverage menunjukkan proporsi biaya perusahaan yang merupakan biaya tetap, semakin besar proporsi ini semakin besar operating leveragenya. Perusahaan yang mempunyai operating leverage yang tinggi akan cenderung mempunyai beta yang tinggi, dan sebaliknya.

Operating Leverage merupakan biaya tetap dalam operasi

perusahaan, yang dikaitkan dengan penggunaa aktiva tetap (Susilawati, 2001:139) Skala pengukuran operating leverage menggunakan perbandingan antara operating profit dengan pendapatan yang dalam penelitian ini menggunakan sales, skala yang digunakan adalah skala rasio, dengan satuan persen.

Operating Leverage = (Susilawati, 2001:139)

Kesimpulannya bahwa dengan mengetahui besarnya operating leverage perusahaan dapat menentukan berapa besar proporsi hutang yang harus digunakan. Perusahaan dengan operating leverage tinggi akan menunjukkan adanya kemungkinan risiko bisnis yang tinggi. Kondisi ini juga mengindikasikan bahwa kemampuan perusahaan memberikan keuntungan kepada investor rendah, hal ini akan mempengaruhi harga saham dan akan mempengaruhi beta saham. makin tinggi operating

leverage dari suatu perusahaan akan cenderung mempunyai beta yang

tinggi pula sehingga risiko yang akan diterima investor juga akan semakin tinggi.

2.2.4.3Asset Growth

Suatu perusahaan yang sedang berada pada tahap pertumbuhan akan membutuhkan dana yang besar, karena biaya untuk mendapatkan dana dengan cara menerbitkan saham baru relatif lebih besar maka perusahaan akan lebih banyak menahan laba untuk memenuhi kebutuhan dana daripada laba tersebut dibagikan dalam bentuk dividen.

Rendahnya pembayaran dividen akan menjadikan perusahaan makin kurang menarik bagi investor, karena investor akan melihat bahwa perusahaan tidak banyak menghasilkan keuntungan dan memiliki risiko yang besar, akibatnya akan terjadi fluktuasi harga saham yang akan berpengaruh pada return saham tersebut, semakin besar fluktuasi return

saham akan semakin memperbesar beta saham yang bersangkutan.

Asset Growth = (Susilawati, 2001) Salesit – Salesit – 1 Salesit

2.2.5. Hubungan Financial Leverage Terhadap Beta Saham

Leverage didefinisikan sebagai nilai buku total hutang jangka

panjang dibagi dengan total aktiva. Leverage diprediksi mempunyai hubungan positif dengan Beta. Bowman (1980) menggunakan pengukuran

leverage dengan formula yang berbeda, yaitu rasio total hutang dengan total aktiva menurut harga pasar. Hasilnya tidak berbeda, yaitu mempunyai hubungan positip.

Perusahaan yang mempunyai rasio utang yang tinggi menghadapi risiko rugi yang tinggi, tetapi tingkat pengembalian yang diharapkan juga lebih tinggi pada saat perusahaan mendapatkan keuntungan yang besar. Sebaliknya, perusahaan dengan rasio utang yang rendah tidak berisiko besar, tetapi peluangnya untuk melipatgandakan pengembalian atas ekuitas juga kecil. Sudah tentu prospek tingkat pengembalian yang tinggi akan dikehendaki, namun para investor enggan menghadapi risiko, karena itu, perusahaan perlu mencari keseimbangan antara tingkat pengembalian dengan tingkat risiko (Weston dan Bringham, 1990).

kreditor secara besar pula, oleh karena itu risiko yang didapat perusahaan untuk mengembangkan usahanya dengan utang juga semakin besar.

Perusahaan yang menggunakan hutang adalah perusahaan yang mempunyai financial leverage (Husnan, 2009:113), semakin besar proporsi hutang yang dipergunakan oleh perusahaan, pemilik modal sendiri akan menanggung risiko yang makin besar, karena itu semakin tinggi financial leverage, semakin tinggi beta.

2.2.6. Hubungan Operating Leverage Terhadap Beta Saham

Risiko beta dapat berasal dari beberapa faktor fundamental perusahaan dan faktor karakteristik pasar. Faktor yang diidentifikasikan dapat mempengaruhi nilai beta adalah ( Husnan, 2009:113) : Operating

leverage. Operating leverage menunjukkan proporsi biaya perusahaan

yang merupakan biaya tetap. Perusahaan yang mempunyai operating leverage yang tinggi akan cenderung mempunyai beta yang tinggi.

Menurut Husnan (2009:113), operating leverage menunjukkan proporsi biaya perusahaan yang merupakan biaya tetap, semakin besar proporsi ini semakin besar operating leveragenya. Perusahaan yang mempunyai operating leverage yang tinggi akan cenderung mempunyai beta yang tinggi, dan sebaliknya.

Maka kesimpulannya bahwa dengan mengetahui besarnya

tinggi akan menunjukkan adanya kemungkinan risiko bisnis yang tinggi. Kondisi ini juga mengindikasikan bahwa kemampuan perusahaan memberikan keuntungan kepada investor rendah, hal ini akan mempengaruhi harga saham dan akan mempengaruhi beta saham, makin tinggi operating leverage dari suatu perusahaan akan cenderung mempunyai beta yang tinggi

2.2.7. Hubungan Asset Growth Terhadap Beta Saham

Perusahaan dengan tingkat aktiva yang tinggi dapat dianggap mempunyai risiko yang tinggi terhadap Beta, karena perusahaan yang mempunyai laju pertumbuhan tinggi, harus dapat menyediakan modal yang cukup untuk membiayai pertumbuhannya. Makin besar kebutuhan dana untuk membiayai pertumbuhannya, perusahaan tersebut makin berkecerendungan untuk menahan sebagian besar dari keuntungan atau laba investasi dengan batasan – batasan tertentu. Karena itu risiko kegagalan dari pertumbuhan perusahaan akan menyebabkan aktiva perusahaan berkurang yang akan ditanggung oleh pemegang saham. Meskipun demikian, bahwa jika nilai aktiva naik (mungkin karena inflasi), semua keuntungan ini akan dinikmati oleh pemegang saham. (Utomo, 2006: 23)

Dengan alasan semakin cepat tingkat atau laju pertumbuhannya menggunakan dana untuk membiayai kebutuhan pertumbuhannya berarti semakin besar dana yang digunakan dan menyebabkan tingginya resiko yang akan dihadapi. (Utomo, 2006: 24)

Variabel pertumbuhan aktiva (asset growth) didefinisikan sebagai perubahan (tingkat pertumbuhan) tahunan dari aktiva total. Variabel ini diprediksi mempunyai hubungan positip dengan Beta. Hubungan ini tidak didukung oleh teori.

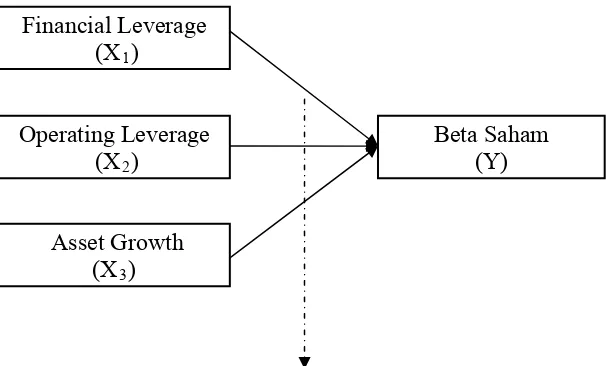

2.3.Kerangka Pikir

Berdasarkan teori-teori diatas dan latar belakang permasalahan, maka dapat digambarkan diagram kerangka pikir sebagai berikut :

Gambar 2.3: Diagram Kerangka Pikir

Financial Leverage (X1)

Asset Growth (X3)

Beta Saham (Y) Operating Leverage

(X2)

2.3 Hipotesis

Berdasarkan perumusan masalah dan tujuan yang telah dikemukakan dapat dirumuskan suatu hipotesis yang merupakan kesimpulan sementara dari penelitian ini. Adapun rumusan hipotesis yang dikemukakan bahwa

Financial Leverage, operating leverage dan asset growth berpengaruh

3.1. Definisi Operasional dan Pengukuran Variabel

Agar variabel yang digunakan dalam penelitian ini dapat diukur, serta untuk menghindari adanya kesalahpahaman dan penafsiran makna yang berbeda, maka variabel dalam penelitian ini harus diberi definisi. Adapun definisi dari variabel – variabel yang digunakan dalam penelitian ini adalah :

a. Beta Saham

Merupakan ukuran risiko suatu saham yang menunjukkan kepekaan suatu return saham terhadap return pasar. Pengukuran skala beta saham menggunakan indeks tunggal. Skala yang digunakan adalah skala rasio, dengan satuan persentase.

Ri = αi + βi.Rm + ei (Susilawati, 2001:138) Dimana :

Ri = dan Rm =

Keterangan :

Ri = return saham i

Rm = return pasar

Pit = harga saham i pada bulan ke t Pmt – Pmt – 1 Pmt – 1 Pit – Pit –

1

Pit – 1 = harga saham i pada bulan ke t – 1 Pmt = IHSG pada bulan ke t

Pmt – 1 = IHSG pada bulan ke t – 1 (Susilawati, 2001:138)

b. Financial Leverage

Merupakan proporsi penggunaan hutang oleh perusahaan. Pengukuran skala financial leverage menggunakan perbandingan antara total hutang dengan total aktiva, skala yang digunakan adalah skala rasio, dengan satuan persen.

Financial Leverage = (Susilawati, 2001:139) Total Hutang

Total Aktiva

c. Operating Leverage

Merupakan biaya tetap dalam operasi perusahaan, yang dikaitkan dengan penggunaa aktiva tetap. Skala pengukuran operating leverage menggunakan perbandingan antara operating profit dengan pendapatan yang dalam penelitian ini menggunakan sales, skala yang digunakan adalah skala rasio, dengan satuan persen.

Operating Leverage = (Susilawati, 2001:139) Operating profit Sales

d. Asset Growth

lebih tinggi. Pengukuran skala asset growth menggunakan perubahan pendapatan yang berasal dari penjualan dalam satu periode, Skala yang digunakan adalah skala rasio, dengan satuan persen.

Asset Growth = (Susilawati, 2001:139) Salesit – Salesit – 1 Salesit

3.2. Populasi dan Sampel 3.2.1. Populasi

Populasi dalam penelitian ini adalah laporan keuangan perusahaan LQ45 yang berjumlah 45 perusahaan di Bursa Efek Indonesia selama periode 2005 – 2008

3.2.2. Sampel

Menurut Djarwanto dan Subagyo (2005:93), sampel adalah sebagian populasi yang karakteristiknya hendak diteliti, dan dianggap bisa mewakili keseluruhan populasi (jumlah lebih sedikit dari jumlah populasinya).pengambilan sampel dilakukan dengan pendekatan “non

probability random sampling” dengan metode “purposive sampling”.

Adapun kriteria pengambilan sampel ini adalah sebagai berikut : 1. Perusahaan LQ45 di Bursa Efek Indonesia.

2. Aktif memberikan data laporan keuangan pada Bursa Efek Indonesia selama tahun 2005 sampai dengan tahun 2008.

3. Data perusahaan yang dibutuhkan untuk penelitian ini tersedia di Bursa Efek Bursa Efek Indonesia, melalui Lembaga Pengembangan Masyarakat-GIKA di PT. Bursa Efek Indonesia.

Sehingga berdasarkan kriteria diatas maka laporan keuangan pada perusahaan LQ 45 ditentukan sebanyak 16 perusahaan yang memenuhi syarat untuk mewakili data, yaitu:

1. PT. United Tractors tbk 2. PT. Semen gresik tbk 3. PT. Matahari putra prima 4. PT. Indofood sukses makmur 5. PT. Bank central asia

6. PT. Astra otoparts tbk

7. PT. Aneka tambang persero tbk 8. PT. Astra international

9. PT. Perusahaan gas negara 10. PT. Energi mega persada 11. PT. Indosat

14. PT. Bank negara indonesia 15. PT. Gajah tunggal

16. PT. Kalbe farma

3.3. Teknik Pengumpulan Data 3.3.1. Jenis dan Sumber Data

Data yang digunakan dalam penelitian merupakan jenis data sekunder, yaitu data publikasi yang diikuti dari prospektus dan neraca dari 16 perusahaan LQ45 di Bursa Efek Indonesia. Sedangkan data – data yang digunakan diperoleh melalui Pusat Data Pasar Modal Lembaga Pendidikan Manajemen (LPM) GiKA.

3.3.2. Metode Pengumpulan Data

Data yang diperoleh dalam penelitian ini dikumpulkan dengan menggunakan cara :

1. Dokumentasi

Metode penelitian ini dilakukan dengan mengambil data dari dokumen-dokumen berupa informasi data perusahaan dan data lainnya yang berhubungan dengan penelitian.

2. Studi Kepustakaan

pembantu pemecahan guna membahas masalah–masalah yang dihadapi dalam penulisan ini.

3.4. Teknik Analisis dan Uji Hipotesis 3.4.1. Teknik Analisis

Pada penelitian ini menggunakan teknik analisis regresi linier berganda. Persamaan regresi linier berganda ini digunakan untuk menggambarkan secara spesifik keterkaitan dari variabel – variabel penelitian yaitu variabel dependen Y (beta saham) dan variabel independen X1 (financial leverage), X2 (operating leverage) dan X3 (asset growth).

Rumusnya adalah :

Y = β0 + β1X1 + β2X2 + β3X3 + e Dimana :

Y = beta saham

X1 = financial leverage

X2 = operating leverage

X3 = asset growth

Βo = kontant

Β1,β2,β3 = koefisien regresi

3.4.2. Uji Normalitas

Uji Normalitas digunakan untuk mengetahui apakah suatu data mengikuti sebaran normal atau tidak. Untuk mengetahui apakah data mengikuti sebaran normal, dapat dilakukan dengan menggunakan metode Kolmogorov-Smirnov.

Menurut Santoso (2002:214) pedoman dalam mengambil keputusan apakah sebuah distribusi data mengikuti distribusi normal adalah:

1. Jika nilai signifikan (nilai probabilitasnya) < 5% maka distribusi tidak normal.

2. Jika nilai signifikan (nilai probabilitasnya) > 5% maka distribusi normal.

3.4.3. Uji Asumsi Klasik

Untuk mendukung keakuratan hasil model regresi, maka perlu dilakukan penelusuran terhadap asumsi klasik yang meliputi asumsi multikolinieritas, heteroskedastisitas dan autokorelasi. Hasil dari asumsi klasik tersebut adalah sebagai berikut :

1. Multikolinearitas

variabel bebas. Deteksi adanya multikolinieritas dapat dilihat dari besaran VIF (Varians Inflation Factor), yaitu : (Ghozali, 2001 : 57)

1. Jika besaran VIF < 10 maka tidak terjadi multikolinieritas. 2. Jika besaran VIF > 10 maka terjadi multikolinieritas.

2. Heteroskedastisitas

Uji Heteroskedastisitas bertujuan menguji apakah dalam model regresi terjadi ketidaksamaan variance dari residual suatu pengamatan ke pengamatan lainnya. Jika varians dari residual dari suatu pengamatan ke pengamatan lain berbeda, maka disebut terdapat heteroskedastisitas. Metode regresi yang baik seharusnya tidak terjadi heteroskedastistitas. (Ghozali, 2001 : 60). Sedangkan kriteria pengujiannya adalah:

a. Nilai probabilitas > 0,05 berarti bebas dari heteroskedastisitas. b. Nilai probabilitas < 0,05 berarti terkena dari heteroskedastisitas.

3. Autokorelasi

(sebelumnya). Untuk mengetahui ada tidaknya gejala autokorelasi maka perlu dilihat tabel Durbin Watson dengan jumlah variabel bebas ( k ) dan jumlah data ( n ) sehingga diketahui dL dan du maka dapat diperoleh distribusi daerah keputusan atau tidak terjadi autokorelasi (Ghozali, 2001: 61).

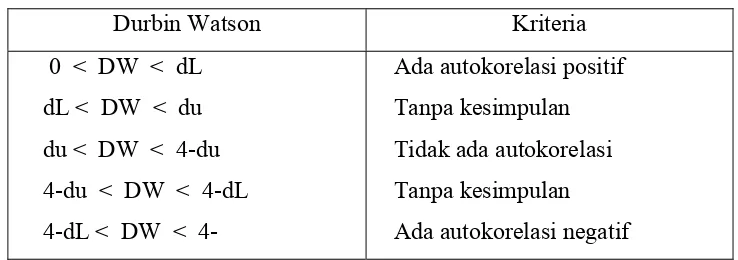

Kriteria pengujian Durbin Watson dapat dilihat dalam tabel sebagai berikut :

Tabel 3.1 : Autokorelasi

Durbin Watson Kriteria

0 < DW < dL Ada autokorelasi negatif Sumber : Ghozali, 2001 : 61

3.4.4. Pengujian Hipotesis

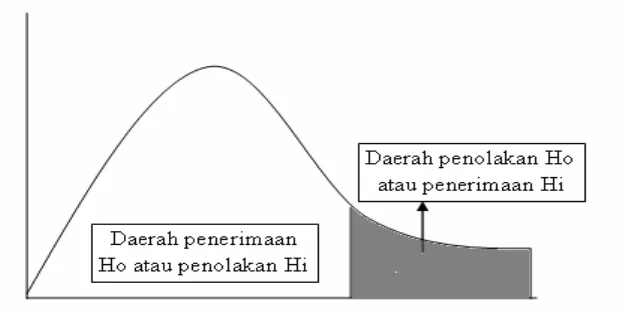

Pengujian terhadap hipotesis yang diajukan meliputi : 1. Uji F

Untuk menguji kesesuain model regresi dalam penelitian ini diuji dengan uji F. Dengan prosedur sebagai berikut :

a) Fhitung sebesar :

Fhitung =

b) Ho : β0 = β1 = β2 = β3 = 0

X1 (financial leverage), X2 (operating leverage), X3 (asset growth) tidak berpengaruh terhadap Y (beta saham).

Hi : β0≠β1≠β2 ≠β3 ≠ 0

X1 (financial leverage), X2 (operating leverage), X3 (asset growth) berpengaruh terhadap Y (beta saham).

c) Dalam penelitian ini digunakan tingkat signifikansi 0,05 dan derajat kebebasan (n – k – 1), dimana n adalah jumlah pengamatan dan k adalah jumlah variabel.

d) Dengan kaidah pengujian :

1. Apabila Fhitung > Ftabel maka Ho ditolak dan Hi diterima, artinya secara simultan variabel independennya mempengaruhi variabel dependennya.

e) Daerah kritis Ho melalui kurva distribusi F Gambar 3.1 : Kurva Uji F

Ho diterima jika Fhitung < Ftabel Ho ditolak jika Fhitung > Ftabel

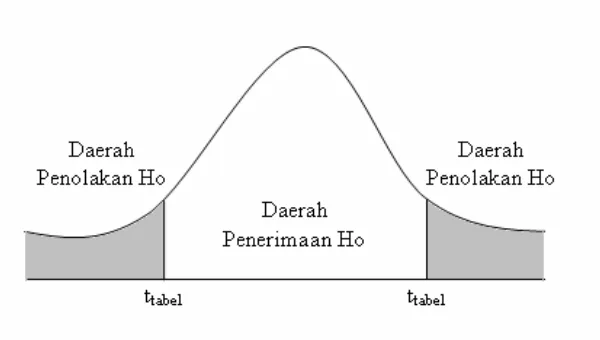

2. Uji t

Pengaruh variabel X1 (financial leverage), X2 (operating leverage) dan X3 (asset growth) terhadap Y (beta saham), dengan prosedur sebagai berikut :

b) thitung sebesar :

thitung =

Dimana : βi = koefisien regresi Se = standar error Βi

c) Ho : β0 = β1 = β2 = β3 = 0

dependennya.

X1 (financial leverage), X2 (operating leverage), X3 (asset growth) secara parsial tidak berpengaruh terhadap Y (beta saham).

Hi : β0 ≠β1 ≠β2 ≠β3 ≠ 0

X1 (financial leverage), X2 (operating leverage), X3 (asset

growth) secara parsial berpengaruh terhadap Y (beta

saham).

d) Dalam penelitian ini digunakan tingkat signifikansi 0,05 dan derajat kebebasan (n – k – 1), dimana n adalah jumlah pengamatan dan k adalah jumlah variabel.

e) Dengan kaidah pengujian :

1. Apabila thitung > ttabel maka Ho ditolak dan Hi diterima, artinya secara parsial variabel independennya mempengaruhi variabel dependennya.

f) Daerah kritis Ho melalui kurva distribusi t Gambar 3.2 : Kurva Uji t

4.1. Deskripsi Obyek Penelitian 4.1.1. Sejarah Bursa Efek Indonesia

Sekitar awal abad ke-19 tepatnya pada tanggal 14 Desember

1912, pemerintah Hindia Belanda mendirikan pasar modal pertama di

Indonesia yang terletak di Batavia (Jakarta) dan bernama Vereniging

Voor de Effectenhandel (Bursa Efek). Perkembangan pasar modal di

Batavia tersebut begitu pesat sehingga menarik masyarakat kota

lainnya. Untuk menampung minat tersebut, pada tanggal 11 Januari

1925 di kota Surabaya dan 01 Agustus 1925 di Semarang resmi

didirikan Bursa Efek. Namun akibat Perang Dunia II, semua bursa

ditutup dan diaktifkan kembali pada tahun 1952 berdasarkan UU

Darurat Pasar Modal 1952. Pada perkembangan selanjutnya, bursa efek

mengalami kelesuan sebagai akibat politik konfrontasi yang

digencarkan oleh pemerintahan Republik Indonesia terhadap kolonial

Belanda dan disusul dengan adanya peristiwa nasionalisasi perusahaan

Belanda. Pada tahun 1960, bursa efek hilang secara diam-diam tanpa

adanya penutupan yang resmi karena situasi politik dan ekonomi saat

itu sangat buruk yang ditandai dengan adanya tingkat inflasi yang

cukup tinggi.

persiapan pasar uang dan modal untuk mengaktifkan kembali bursa

efek. Pengesahan bursa efek dengan nama Bursa Efek Jakarta dilakukan

pada tanggal 28 Desember 1976 melalui Kepres No. 52/1976 dan

diresmikan oleh Presiden Soeharto pada tanggal 10 Agustus 1977.

Pengaktifan kembali bursa efek tersebut ditandai dengan go-publicnya

PT. Semen Cibinong sebagai perusahaan pertama yang mencatatkan

sahamnya di Bursa Efek Jakarta. Perkembangan Bursa Efek Jakarta

sampai dengan tahun 1988 dirasakan sangat lambat. Hal ini dapat

dilihat dari sedikitnya jumlah perusahaan yang terdaftar di bursa dan

volume yang kecil. Emiten yang tercatat hanya sebesar 24 perusahaan

dengan jumlah lembar saham sebanyak kurang lebih 65 juta lembar.

Kondisi ini disebabkan adanya campur tangan pemerintah yang ketat,

adanya persaingan dari suku bunga deposito, serta sifat tertutup dari

perusahaan-perusahaan yang tetap tidak mau melakukan penjualan

sahamnya melalui Bursa Efek Jakarta. Untuk mengatasinya, berbagai

kebijakan dikeluarkan oleh pemerintah yang bersifat non-tax seperti

Pakdes 1987, Pakto 1988 dan Pakdes 1988.

Dalam Paket Desember 1987 (Pakdes 1987), persyaratan laba

minimum 10% dari modal sendiri dihapuskan dan investor asing

diberikan kesempatan untuk berpartisipasi dalam pemilikan saham

perusahaan. Paket Oktober 1988 (Pakto 1988), mengatur pengenaan

1988 (Pakdes 1988), pemerintah memberi kesempatan bagi perusahaan

untuk mendaftarkan seluruh saham yang ditempatkan dan disetor penuh

di bursa.

Berbagai kebijakan yang telah dikeluarkan pemerintah pada

akhir 1987 tersebut merupakan upaya yang secara langsung

menggairahkan pasar modal. Hal ini terlihat dari semakin meningkatnya

aktivitas perdagangan di bursa. Pada tahun 1990 jumlah perusahaan

yang terdafar di bursa telah berkembang hampir tiga kali lipat. Volume

rata-rata perdagangan saham per hari di Bursa Efek Jakarta melonjak

menjadi miliaran rupiah.

Berdasarkan Kepres No. 53/1990 dan KMK No. 1548/1999,

maka status Badan Pengawas Pasar Modal dan Lembaga Keuangan

(BAPEPAM-LK) yang sebelumnya bertindak sebagai pengelola bursa,

kini berubah menjadi badan yang mengawasi serta membina kegiatan

pasar modal. Sedangkan pengelolaan Bursa Efek Jakarta selanjutnya

diserahkan kepada swasta dengan maksud untuk memperbaiki efisiensi.

Pada tanggal 16 April 1992, diresmikannya PT. Bursa Efek Jakarta

dengan dilakukan serah terima pengelolaan Bursa Efek Jakarta dari

BAPEPAM-LK kepada pihak swasta.

Pada 01 Desember 2007, PT. Bursa Efek Jakarta resmi merger

dengan PT. Bursa Efek Surabaya. Penggabungan PT. Bursa Efek

November 2007. Bursa hasil merger tersebut memulai operasional

pertama pada tanggal 3 Desember 2007.

4.1.2. Perkembangan Bursa Efek Indonesia

Bursa Efek Indonesia mengalami perkembangan yang cukup

pesat setelah resmi beroperasi menjadi bursa swasta pada tanggal 13

Juli 1992. Salah satunya dengan melihat perkembangan data Indeks

Harga Saham Gabungan (IHSG), seperti pada tahun 2004-2008

mengalami perkembangan yang sangat signifikan. Pada tahun 2004

indeks ditutup pada nilai 1.000,23, kemudian pada tahun 2005 indeks

mengalami peningkatan hingga mencapai angka 1.162,64, yang disusul

pada tahun 2006 dan 2007 mengalami peningkatan hingga mencapai

angka sebesar 1.805,52 dan 2.745,83. Tetapi hingga tahun 2008 IHSG

mengalami penurunan akibat adanya krisis global sebesar 1.355,41.

(www.idx.co.id)

Sejak terjadinya penggabungan pada tanggal 01 Desember 2007,

Bursa Efek Indonesia sangat memahami peran Surabaya sebagai salah

satu basis utama penggerak perekonomian di wilayah Indonesia Timur.

Bursa Efek Indonesia melalui Sentra Informasi dan Edukasi (SEI) di

Surabaya akan semakin meningkatkan kegiatan sosialisasinya mengeni

pasar modal sebagai alternatif investasi bagi masyarakat umum, dan

Bagi daerah sendiri peningkatan emiten akan mampu menyokong

pertumbuhan perekonomian daerah, melalui penciptaan lapangan kerja,

peningkatan pelaksanaan good corporate governance di perusahaan,

serta peningkatan pendapatan daerah.

Dengan perkembangan tersebut, Bursa Efek Indonesia berencana

melakukan pemutakhiran sistem JATS (Jakarta Automatic Trading

System) yang telah beroperasi selama 13 tahun terakhir dengan sistem

baru yang akan mampu menangani semua produk financial (saham,

obligasi dan derivative) dalam satu platform. Selain itu, dengan

berdirinya Pojok BEI berkonsep 3 in 1 (kerjasama antara BEI,

Universitas dan Perusahaan Sekuritas) yang dimaksudkan untuk

mengenalkan pasar modal sejak dini dalam dunia akademis, diharapkan

civitas akademika tidak hanya mengenal pasar modal dari sisi teori saja

akan tetapi dapat langsung melakukan prakteknya.

4.2. Gambaran Umum Perusahaan Sample 4.2.1. PT. Astra Internasional Tbk

PT Astra International Tbk. didirikan berdasarkan akta notaris Ny.

Rukmasanti Hardjasatya, S.H., No 12 tanggal 3 Oktober 1988. yang

kemudian berubah nama menjadi Astra Agro Niaga berdasarkan Akta

Perubahan no. 9 tanggal 4 Agustus 1989 dari Notaris yang sama. Akta

Pendirian perusahaan dan perubahannya telah disahkan oleh Menteri

C2-Lembaran Berita Negara Republik Indonesia No. 101 Tambahan No.

3626. sejak tahun 1990 perusahaan telah tercatat di Bursa Efek

Indonesia dengan kapitalisasi pasar per 31 Desember 2008 sebesar

Rp42,7 triliun. Astra saat ini bergerak di enam bidang usaha, yaitu:

otomotif, jasa keuangan, alat berat, pertambangan dan energi,

agribisnis, teknologi informasi dan infrastruktur. Pada tahun 2008, astra

group mempekerjakan 116.038 orang di 153 perusahaan.

4.2.2. PT. Aneka Tambang Tbk

Perusahaan Perseroan (Persero) PT. Aneka Tambang

(“Perusahaan”) didirikan dan memulai aktivitas operasi pada tanggal 5 juli

1968 berdasarkan Peraturan Pemerintah Republik Indonesia No. 22 tahun

1968 serta diumumkan dalam Berita Negara Republik Indonesia No. 36

tanggal 5 juli 1968 dengan nama “Perusahaan Negara (PN) Aneka

Tambang”. Berdasarkan Pasal 3 anggaran dasar Perusahaan, ruang

lingkup kegiatan perusahaan terutama bergerak dalam bidang

pertambangan berbagai jenis bahan galian serta menjalankan usaha

dibidang industri, perdagangan, pengangkutan, dan jasa lainnya yang

berkaitan dengan pertambangan berbagai jenis bahan galian tersebut.

Kantor pusat Perusahaan berkedudukan di Jakarta. Saat ini,

Perusahaan mengoperasikan enam unit pertambangan yang masing-masing