ANALISIS PENGHITUNGAN PAJAK PENGHASILAN PASAL 21 BAGI PEGAWAI TETAP

Studi Kasus di PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

S K R I P S I

Diajukan untuk Memenuhi Salah Satu Syarat Memperoleh Gelar Sarjana Ekonomi

Program Studi Akuntansi

Oleh:

Rumianna Fransiska Haloho NIM : 132114117

PROGRAM STUDI AKUNTANSI JURUSAN AKUNTANSI FAKULTAS EKONOMI

UNIVERSITAS SANATA DHARMA YOGYAKARTA

i

ANALISIS PENGHITUNGAN PAJAK PENGHASILAN PASAL 21 BAGI PEGAWAI TETAP

Studi Kasus di PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

S K R I P S I

Diajukan untuk Memenuhi Salah Satu Syarat Memperoleh Gelar Sarjana Ekonomi

Program Studi Akuntansi

Oleh:

Rumianna Fransiska Haloho NIM : 132114117

PROGRAM STUDI AKUNTANSI JURUSAN AKUNTANSI FAKULTAS EKONOMI

UNIVERSITAS SANATA DHARMA YOGYAKARTA

iv

MOTTO DAN PERSEMBAHAN

ALLAH TUHANKU ITU KEKUATANKU, IA MEMBUAT KAKIKU SEPERTI KAKI RUSA, IA MEMBIARKAN AKU BERJEJAK DI BUKIT-BUKITKU

HABAKUK 3: 19

Kupersembahkan untuk:

Tuhan Yesus Kristus

Orangtuaku

Adik-adikku

viii

DAFTAR ISI

Halaman

HALAMAN JUDUL ... i

HALAMAN PERSETUJUAN PEMBIMBING ... ii

HALAMAN PENGESAHAN ... iii

HALAMAN MOTTO DAN PERSEMBAHAN ... iv

HALAMAN PERNYATAAN KEASLIAN KARYA TULIS ... v

HALAMAN PERSETUJUAN PUBLIKASI ... vi

HALAMAN KATA PENGANTAR ... vii

HALAMAN DAFTAR ISI ... viii

HALAMAN DAFTAR TABEL ... x

HALAMAN DAFTAR GAMBAR ... xi

HALAMAN DAFTAR LAMPIRAN ... xii

ABSTRAK ... xiii

ABSTRACT ... xiv

BAB I PENDAHULUAN ... 1

A. Latar Belakang Masalah ... 1

B. Rumusan Masalah ... 3

C. Tujuan Penelitian ... 4

D. Manfaat Penelitian ... 4

E. Sistematika Penulisan ... 5

BAB II LANDASAN TEORI ... 7

A. Pajak ... 7

B. Penghasilan ... 8

C. Pajak Penghasilan Pasal 21 ... 9

1. Pengertian Pajak Penghasilan Pasal 21 ... 9

2. Pemotong, Penghasilan yang Dipotong, dan Penerima Pajak Penghasilan Pasal 21 ... 9

3. Dasar Pengenaan dan Pemotongan PPh Pasal 21 . 15 4. Besarnya Penghasilan Bruto Bagi Pegawai Tetap yang Dipotong PPh Pasal 21 ... 16

5. Tarif Pemotongan PPh Pasal 21 Bagi Penerima Penghasilan yang Tidak Mempunyai NPWP... 17

6. Saat Terutang ... 17

7. Tarif Pemotongan Pajak dan Penerapannya ... 18

8. Besarnya Penghasilan Tidak Kena Pajak ... 21

9. Surat Pemberitahuan ... 22

BAB III METODE PENELITIAN ... 25

A. Jenis Penelitian ... 25

B. Tempat dan Waktu Penelitian ... 25

C. Subjek dan Objek Penelitian ... 25

D. Data Penelitian ... 26

E. Cara Pengumpulan Data ... 26

ix

G. Teknik Analisis Data ... 27

BAB IV GAMBARAN UMUM PERUSAHAAN ... 30

A. Sejarah Perusahaan ... 30

B. Visi dan Misi Perusahaan ... 31

C. Geografi Perusahaan ... 31

D. Fasilitas Perusahaan ... 33

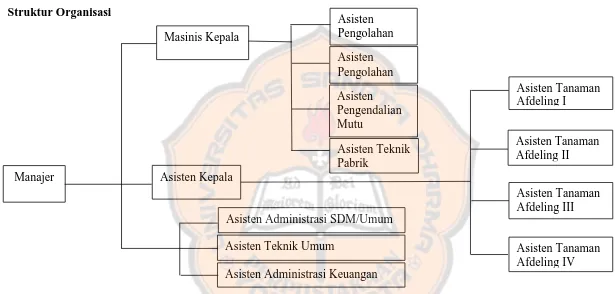

E. Struktur Organisasi ... 34

BAB V ANALISIS DATA DAN PEMBAHASAN ... 35

A. Deskripsi Data... 35

1. Data yang Diperlukan ... 35

2. Pengambilan Sampel ... 35

B. Analisis Data ... 36

C. Pembahasan ... 51

BAB VI PENUTUP ... 56

A. Kesimpulan ... 56

B. Keterbatasan Penelitian ... 56

C. Saran ... 57

DAFTAR PUSTAKA ... 58

x

DAFTAR TABEL

Halaman

Tabel 1 Tarif Pajak Bagi Wajib Pajak Orang Pribadi Dalam Negeri 20 Tabel 2 Perbandingan Penghitungan PPh Pasal 21 ... 37 Tabel 3 Contoh Perbandingan Penghitungan PPh Pasal 21 atas

Nama Musigit Jabatan Sebagai Asisten Tanaman ... 39 Tabel 4 Perbandingan Hasil Penghitungan PPh Pasal 21

yang Dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo dengan Penghitungan PPh Pasal 21

xi

DAFTAR GAMBAR

Halaman

Gambar 1 Struktur Organisasi PT. Perkebunan Nusantara – V Kebun

xii

DAFTAR LAMPIRAN

Halaman

LAMPIRAN 1:

Data Penghitungan PPh Pasal 21 PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo dan Penghitungan PPh Pasal 21

Berdasarkan Formulir 1721 – A1 ... 62 LAMPIRAN 2:

Data Perbandingan Hasil Penghitungan PPh Pasal 21 yang dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

dengan yang dilakukan Penulis Berdasarkan PER-16/PJ/2016 ... 127 LAMPIRAN 3:

Jumlah Pegawai Tetap PT. Perkebunan Nusantara – V

Kebun Inti/KKPA Sei Garo ... 138 LAMPIRAN 4:

Daftar Sampel Pegawai PT. Perkebunan Nusantara – V

Kebun Inti/KKPA Sei Garo ... 166 LAMPIRAN 5:

Daftar Pertanyaan Wawancara ... 175 LAMPIRAN 6:

xiii

ABSTRAK

ANALISIS PENGHITUNGAN PAJAK PENGHASILAN PASAL 21 BAGI PEGAWAI TETAP

Studi Kasus di PT. Perkebunan Nusantara – V kebun Inti/KKPA Sei Garo

Rumianna Fransiska Haloho NIM : 132114117 Universitas Sanata Dharma

Yogyakarta 2017

Tujuan Penelitian ini adalah untuk mengetahui apakah penghitungan Pajak Penghasilan Pasal 21 bagi pegawai tetap di PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo telah sesuai dengan Peraturan Direktur Jenderal Pajak Nomor PER-16/PJ/2016.

Jenis penelitian adalah studi kasus. Data diperoleh dengan melakukan wawancara dan dokumentasi. Sampel dipilih dengan teknik Purposive Sampling

yaitu sampel yang diambil berdasarkan kriteria spesifik. Langkah-langkah untuk penganalisisan data yaitu menganalisis, membandingkan, dan menarik kesimpulan mengenai penghitungan PPh Pasal 21 telah sesuai dengan Peraturan Direktur Jenderal Pajak Nomor PER-16/PJ/2016.

Hasil penelitian menunjukkan bahwa penghitungan Pajak Penghasilan Pasal 21 yang dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo pada jumlah penghasilan bruto tidak mengacu pada Peraturan Direktur Jenderal Pajak Nomor PER-16/PJ/2016 dalam rangka penghitungan biaya jabatan. Pada saat penghitungan biaya jabatan perusahaan hanya memasukan komponen gaji, tunjangan PPh, dan premi asuransi sebagai penghasilan bruto.

xiv

ABSTRACT

AN ANALYSIS OF THE CALCULATION OF THE INCOME TAX IN ARTICLE 21 FOR PERMANENT EMPLOYEES

Case Study at PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

Rumianna Fransiska Haloho NIM : 132114117 Universitas Sanata Dharma

Yogyakarta 2017

This study aimsed to find out whether the calculation of the Income Tax in Article 21 for permanent employees in PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo would been in accordance with the Regulation of the Director General of Taxation Number PER-16/PJ/2016.

This research was a case study. The data were collected through interviews and documentation. The sample was select by means of the purposive sampling techique it was select on the basis of specific criteria. The steps for analyzing the data were analyzing, comparing, and drawing conclusions about whether the calculation of the Income Tax in Article 21 referred to the Regulation of the Director General of Taxation Number PER-16/PJ/2016.

The results of the study showed that the calculation of the Income Tax in Article 21 made by PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo for the total of the gross income was not refer to the Regulation of the Director General of Taxation Number PER-16/PJ/2016 due to the calculation of the position allowance. The calculation of the occupational expenses company’s only included the components of the salary, PPh allowance, and insurance premiums as gross income

1

BAB I PENDAHULUAN

A. Latar Belakang Masalah

Tidak bisa dipungkiri lagi bahwa salah satu penopang pendapatan

nasional yaitu berasal dari penerimaan pajak yang menyumbang sekitar 70%

dari seluruh penerimaan negara (Muhammad Iqbal:2015). Pajak memiliki

peran yang sangat vital dalam sebuah negara, tanpa pajak kehidupan negara

tidak bisa berjalan dengan baik. Pajak merupakan ujung tombak

pembangunan sebuah negara. Pembayaran pajak merupakan perwujudan dari

kewajiban kenegaraan dan peran serta Wajib Pajak untuk secara langsung dan

bersama-sama melaksanakan kewajiban perpajakan untuk pembiayaan negara

dan pembangunan nasional.

Anggaran pendapatan negara mempunyai sumber penerimaan yang

terdiri dari penerimaan pajak dan bukan pajak. Penerimaan pajak dalam

negeri salah satunya adalah dari pajak penghasilan. Pajak Penghasilan Pasal

21 adalah pajak atas penghasilan berupa gaji, upah, honorarium, tunjangan,

dan pembayaran lain dengan nama dan dalam bentuk apapun sehubungan

dengan pekerjaan atau jabatan, jasa, dan kegiatan yang dilakukan oleh orang

pribadi Subjek Pajak dalam negeri, sebagaimana dimaksud dalam Pasal 21

Undang-undang Pajak Penghasilan (PER-16/PJ/2016 Pasal 1 ayat 2).

Setiap perusahaan yang menjalankan usahanya tentu mempunyai

2

lepas yang dipekerjakan guna menjalankan kegiatan operasional perusahaan

sehingga akhirnya dapat menghasilkan pendapatan yaitu laba/rugi.

Perusahaan wajib memotong pajak atas gaji/upah yang diberikan kepada

pegawai sesuai dengan ketentuan yang sudah ditetapkan dalam peraturan

perundang-undangan perpajakan. Apabila perusahaan tidak melaksanakan

kewajiban pemotongan pajak maka akan diberikan sanksi sesuai dengan tata

cara pengenaan pajak dan sanksi-sanksi berkenaan dengan pelaksanaan

Undang-Undang Nomor 6 Tahun 1983 tentang ketentuan Umum dan Tata

Cara Perpajakan sebagaimana telah beberapa kali diubah terakhir dengan

Undang-Undang Nomor 28 Tahun 2007 tentang Perubahan Ketiga atas

Undang-Undang Nomor 6 Tahun 1983 dan wewenang yang diberikan kepada

perusahaan hanya memotong pajak yang terutang bagi pegawai.

Pemotongan atas Pajak Penghasilan Pasal 21 terdapat berbagai metode

penghitungan, yaitu metode gross, metode net, metode gross up, dan metode

non gross up. Perusahaan memiliki hak untuk memilih metode yang

digunakan dan sesuai dengan bentuk usaha yang dijalankan. Sehingga metode

yang digunakan tersebut memberikan keuntungan bagi pihak perusahaan

maupun bagi pegawai.

Salah satu sistem pemungutan yang diterapkan di Indonesia adalah

With Holding System. Menurut Mardiasmo (2011:8), With Holding System

adalah suatu sistem pemungutan pajak yang memberi wewenang kepada

pihak ketiga (bukan fiskus dan bukan Wajib Pajak yang bersangkutan) untuk

3

PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo merupakan sebuah perusahaan kelapa sawit, dalam menjalankan kegiatannya tidak

terlepas dari kewajiban-kewajiban pajak termasuk diantaranya kewajiban

untuk melakukan penghitungan Pajak Penghasilan Pasal 21 yang terutang.

Perusahaan dalam melakukan penghitungan mengenai pembayaran pajak,

terkadang terjadi selisih antara penghitungan perusahaan dengan

penghitungan berdasarkan peraturan perundang-undangan perpajakan yang

berlaku. Jika penghitungan perusahaan lebih kecil dari pada penghitungan

berdasarkan undang-undang perpajakan, maka terjadi kurang bayar dan

perusahaan dapat dikenai sanksi sesuai dengan ketentuan perpajakan yang

berlaku.

Pemahaman dari pihak perusahaan terkait dengan penghitungan Pajak

Penghasilan Pasal 21 harus sesuai dengan ketentuan perpajakan yang berlaku.

Kekurangpahaman dapat menyebabkan terjadinya kesalahan dalam

penghitungan Pajak Penghasilan Pasal 21. Kesalahan tersebut dapat berupa

kesalahan dalam menentukan pendapatan dan biaya-biaya menurut peraturan

perundang-undangan perpajakan yang berlaku.

B. Rumusan Masalah

Berdasarkan latar belakang masalah yang telah diuraikan diatas, maka

rumusan masalah yang akan dibahas adalah apakah penghitungan Pajak

4

Garo telah mengacu pada Peraturan Direktur Jenderal Pajak Nomor

PER-16/PJ/2016?

C. Tujuan Penelitian

Tujuan dari penelitian ini adalah untuk mengetahui apakah

penghitungan Pajak Penghasilan Pasal 21 oleh PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo telah mengacu pada Peraturan Direktur Jenderal

Pajak Nomor PER-16/PJ/2016.

D. Manfaat Penelitian

Manfaat dari penelitian ini adalah sebagai berikut:

1. Bagi Perusahaan

Penelitian ini diharapkan dapat menjadi masukan dan menjadi

bahan evaluasi berkenaan dengan penerapan penghitungan Pajak

Penghasilan yang terutang sehingga dapat sesuai dengan peraturan

perundang-undangan perpajakan yang berlaku.

2. Bagi Pembaca

Penelitian ini diharapkan mampu menambah wawasan mengenai

perpajakan, khususnya Pajak Penghasilan Pasal 21 sesuai Undang-undang

yang berlaku dan dapat digunakan sebagai bahan acuan bagi peneliti lain

5

3. Bagi Peneliti

Penelitian ini memberikan kesempatan kepada peneliti untuk dapat

mengaplikasikan ilmu yang diperoleh selama mengikuti perkuliahan dan

dapat memperdalam pengetahuan peneliti dalam hal perpajakan khususnya

Pajak Penghasilan Pasal 21.

E. Sistematika Penulisan

Bab I Pendahuluan

Bab ini berisi mengenai latar belakang masalah, rumusan masalah,

batasan masalah, tujuan penelitian, manfaat penelitian, dan

sistematika penulisan.

Bab II Landasan Teori

Bab ini berisi teori-teori mengenai Pajak Penghasilan Pasal 21

secara teoritis yang akan digunakan untuk mendukung pengolahan

data yang diperoleh. Bab ini berisi tentang pengertian pajak,

pengertian penghasilan, dan uraian tentang Pajak Penghasilan

Pasal 21.

Bab III Metode Penelitian

Bab ini berisi mengenai jenis penelitian, tempat dan waktu

penelitian, subjek dan objek penelitian, data penelitian, cara

pengumpulan data, populasi dan sampel, penjelasan operasional,

6

Bab IV Gambaran Umum Perusahaan

Bab ini berisi mengenai sejarah perusahaan, visi dan misi, dan

struktur organisasi.

Bab V Analisis Data dan Pembahasan

Bab ini berisi mengenai deskripsi data, analisis data, dan hasil

penelitian yang digunakan untuk menyelesaikan masalah yang

diteliti.

Bab VI Penutup

Bab ini berisi mengenai kesimpulan, keterbatasan penelitian, dan

7

BAB II

LANDASAN TEORI A. Pajak

Pengertian pajak menurut Undang-undang Nomor 6 tahun 1983

Tentang Ketentuan Umum dan Tata Cara Perpajakan sebagaimana telah

diubah dengan Undang-undang Nomor 16 tahun 2009, pasal 1 ayat (1): Pajak

adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau

badan yang bersifat memaksa berdasarkan Undang-undang, dengan tidak

mendapatkan imbalan secara langsung dan digunakan untuk keperluan

negara bagi sebesar-besarnya kemakmuran rakyat.

Sistem pemungutan pajak dapat dibagi menjadi beberapa sistem

menurut Mardiasmo (2011:7-8), yaitu:

1. Official Assessment System

Suatu sistem pemungutan yang memberi wewenang kepada

pemerintah (fiskus) untuk menentukan besarnya pajak yang terutang oleh

wajib pajak. Ciri-cirinya adalah, wewenang untuk menentukan besarnya

pajak terutang ada pada fiskus, wajib pajak bersifat pasif, dan utang pajak

yang timbul setelah dikeluarkan surat ketetapan pajak oleh fiskus.

2. Self Assessment System

Suatu sistem pemungutan pajak yang memberi wewenang kepada

wajib pajak untuk menentukan sendiri besarnya pajak yang terutang.

Ciri-cirinya adalah, wewenang untuk menentukan besarnya pajak terutang ada

8

menyetor dan melaporkan sendiri pajak yang terutang, dan fiskus tidak

ikut campur dan hanya mengawasi.

3. With Holding System

Suatu sistem pemungutan pajak yang memberi wewenang kepada

pihak ketiga (bukan fiskus dan bukan Wajib Pajak yang bersangkutan)

untuk menentukan besarnya pajak yang terutang oleh wajib pajak.

Ciri-cirinya adalah wewenang menentukan besarnya pajak yang terutang ada

pada pihak ketiga, pihak selain fiskus dan wajib pajak.

B. Penghasilan

Pengertian penghasilan menurut Undang-undang Nomor 36 Tahun

2008 Pasal 4 ayat (1), pajak penghasilan (PPh) adalah setiap tambahan

kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak baik yang

berasal dari Indonesia maupun dari luar Indonesia yang dapat dipakai untuk

konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan,

dengan nama dan dalam bentuk apa pun.

Penghasilan pegawai tetap yang bersifat teratur adalah penghasilan

bagi pegawai tetap berupa gaji atau upah, segala macam tunjangan, dan

imbalan dengan nama apapun yang diberikan secara periodik berdasarkan

ketentuan yang ditetapkan oleh pemberi kerja, termasuk uang lembur

9

C. Pajak Penghasilan Pasal 21

1. Pengertian Pajak Penghasilan Pasal 21

Pajak Penghasilan Pasal 21 menurut Peraturan Direktur Jenderal

Pajak Nomor PER-16/PJ/2016 Pasal 1 ayat (2) adalah pajak atas

penghasilan berupa gaji, upah, honorarium, tunjangan, dan pembayaran

lain dengan nama dan dalam bentuk apapun sehubungan dengan pekerjaan

atau jabatan, jasa, dan kegiatan yang dilakukan oleh orang pribadi Subjek

Pajak dalam negeri, sebagaimana dimaksud dalam pasal 21

Undang-Undang Pajak Penghasilan.

Penerimaan penghasilan yang dipotong PPh pasal 21 adalah orang

pribadi dengan status sebagai Subjek Pajak dalam negeri yang menerima

atau memperoleh penghasilan dengan nama dan dalam bentuk apapun,

sepanjang tidak dikecualikan dalam Peraturan Direktur Jenderal Pajak ini,

dari pemotong PPh Pasal 21 dan/atau PPh pasal 26 sebagai imbalan

sehubungan dengan pekerjaan, jasa, atau kegiatan, termasuk penerima

pensiun (PER-16/PJ/2016 Pasal 1 ayat 7).

2. Pemotong, Penghasilan yang Dipotong, dan Penerima Pajak Penghasilan

Pasal 21

Pemotong PPh Pasal 21 (PER-16/PJ/2016 Pasal 2 ayat 1) , meliputi:

a. Pemberi kerja yang terdiri dari, orang pribadi, badan, dan cabang,

perwakilan, atau unit, dalam hal melakukan sebagian atau seluruh

10

tunjangan, dan pembayaran lain adalah cabang, perwakilan, atau unit

tersebut;

b. Bendaharawan atau pemegang kas pemerintah, termasuk bendahara

atau pemegang kas pada pemerintah pusat termasuk institusi

TNI/POLRI, pemerintah daerah, instansi atau lembaga pemerintah,

lembaga-lembaga negara lainnya, dan Kedutaan Besar Republik

Indonesia di luar negeri, yang membayarkan gaji, upah, honorarium,

tunjangan, dan pembayaran lain dengan nama dan dalam bentuk apa

pun sehubungan dengan pekerjaan atau jabatan, jasa, dan kegiatan;

c. Dana pensiun, badan penyelenggara jaminan sosial tenaga kerja, dan

badan-badan lain yang membayar uang pensiun secara berkala dan

tunjangan hari tua atau jaminan hari tua;

d. Orang pribadi yang melakukan kegiatan usaha atau pekerjaan bebas

serta badan yang membayar:

1) Honorarium, komisi, fee, atau pembayaran lain sebagai imbalan

sehubungan dengan jasa yang dilakukan oleh orang pribadi

dengan status Subjek Pajak dalam negeri, termasuk jasa tenaga

ahli yang melakukan pekerjaan bebas dan bertindak untuk dan

atas namanya sendiri, bukan untuk dan atas nama

persekutuannya;

2) Honorarium, komisi, fee, atau pembayaran lain sebagai imbalan

sehubungan dengan jasa yang dilakukan oleh orang pribadi

11

3) Honorarium, komisi, fee, atau imbalan lain kepada peserta

pendidikan dan pelatihan, serta pegawai magang; dan/atau

e. Penyelenggara kegiatan, termasuk badan pemerintah, organisasi

yang bersifat nasional dan internasional, perkumpulan, orang pribadi

serta lembaga lainnya yang menyelenggarakan kegiatan, yang

membayar honorarium, hadiah, atau penghargaan dalam bentuk

apapun kepada Wajib Pajak orang pribadi dalam negeri berkenaan

dengan suatu kegiatan.

Penghasilan yang dipotong PPh Pasal 21 (PER-16/PJ/2016

Pasal 5 ayat 1) adalah:

1) Penghasilan yang diterima atau diperoleh pegawai tetap, baik

berupa penghasilan yang bersifat teratur maupun tidak teratur;

2) Penghasilan yang diterima atau diperoleh penerima pesiun

secara teratur berupa uang pensiun atau penghasilan sejenisnya;

3) Penghasilan berupa uang pesangon, uang manfaat pensiun

tunjangan hari tua, atau jaminan hari tua yang dibayarkan

sekaligus, yang pembayarannya melewati jangka waktu 2 (dua)

tahun sejak pegawai berhenti bekerja;

4) Penghasilan pegawai tidak tetap atau tenaga kerja lepas, berupa

upah harian, upah mingguan, upah satuan, upah borongan atau

upah yang dibayarkan secara bulanan;

5) Imbalan kepada bukan pegawai, antara lain berupa honorarium,

12

bentuk apapun sebagai imbalan sehubungan dengan pekerjaan,

jasa, dan kegiatan yang dilakukan.

6) Imbalan kepada peserta kegiatan, antara lain berupa uang saku,

uang repsentasi, uang rapat, honorarium, hadiah atau

penghargaan dengan nama dan dalam bentuk apapun, dan

imbalan sejenis dengan nama apapun;

7) Penghasilan berupa honorarium atau imbalan yang bersifat tidak

teratur yang diterima atau diperoleh anggota dewan komisaris

atau dewan pengawas yang tidak merangkap sebagai pegawai

tetap pada perusahaan yang sama;

8) Penghasilan berupa jasa produksi, tantiem, gratifikasi, bonus,

atau imbalan lain yang bersifat tidak teratur yang diterima atau

diperoleh mantan pegawai; atau

9) Penghasilan berupa penarikan dana pensiun oleh peserta

program pensiun yang masih berstatus sebagai pegawai dari

dana pensiun yang pendiriannya telah disahkan oleh Menteri

Keuangan.

Penerima penghasilan yang dipotong PPh Pasal 21 dan/atau

PPh Pasal 26 (PER-16/PJ/2016 Pasal 3) adalah orang pribadi yang

merupakan:

13

2) Penerima uang pesangon, pensiun atau uang manfaat pensiun,

tunjangan hari tua, atau jaminan hari tua, termasuk ahli

warisnya;

3) Bukan pegawai yang menerima atau memperoleh penghasilan

sehubungan dengan pemberian jasa, meliputi:

a) Tenaga ahli yang melakukan pekerjaan bebas, yang terdiri

dari pengacara, akuntan, arsitek, dokter, konsultan, notaris,

penilai, dan aktuaris;

b) Pemain musik, pembawa acara, penyanyi, pelawak, bintang

film, bintang sinetron, bintang iklan, sutradara, kru film,

foto model, peragawan/peragawati, pemain drama, penari,

pemahat, pelukis, dan seniman lainnya;

c) Olahragawan;

d) Penasihat, pengajar, pelatih, penceramah, penyuluh, dan

moderator;

e) Pengarang, peneliti, dan penerjemah;

f) Pemberi jasa dalam segala bidang termasuk teknik,

komputer dan sistem aplikasinya, telekomunikasi,

elektronika, fotografi, ekonomi, dan sosial serta pemberi

jasa kepada suatu kepanitiaan;

g) Agen iklan;

14

i) Pembawa pesanan atau yang menemukan langganan atau

yang menjadi perantara;

j) Petugas penjaja barang dagangan;

k) Petugas dinas luar asuransi; dan/atau

l) Distributor perusahaan multilevel marketing atau selling

dan kegiatan sejenis lainnya;

4) Anggota dewan komisaris atau dewan pengawas yang tidak

merangkap sebagai pegawai tetap pada perusahaan yang sama;

5) Mantan pegawai; dan/atau

6) Peserta kegiatan yang menerima atau memperoleh penghasilan

sehubungan dengan keikutsertaannya dalam suatu kegiatan,

antara lain:

a) Peserta perlombaan dalam segala bidang, antara lain

perlombaan olah raga, seni, ketangkasan, ilmu

pengetahuan, teknologi, perlombaan lainnya;

b) Peserta rapat, konferensi, sidang, pertemuan, atau

kunjungan kerja;

c) Peserta atau anggota dalam suatu kepanitiaan sebagai

penyelenggara kegiatan tertentu;

d) Peserta pendidikan dan pelatihan; atau

15

3. Dasar Pengenaan dan Pemotongan PPh Pasal 21

Dasar pengenaan dan pemotongan PPh Pasal 21 (PER-16/PJ/2016

Pasal 9) adalah sebagai berikut:

a. Penghasilan Kena Pajak, yang berlaku bagi:

1) Pegawai tetap;

2) Penerima pensiun berkala;.

3) Pegawai tidak tetap yang penghasilannya dibayar secara bulanan

atau jumlah kumulatif penghasilan yang diterima dalam 1 (satu)

bulan kalender telah melebihi Rp4.500.000,00 (empat juta lima

ratus ribu rupiah); dan

4) Bukan pegawai tenaga ahli, yang menerima imbalan yang

bersifat berkesinambungan.

b. Jumlah penghasilan yang melebihi Rp450.000,00 (empat ratus lima

puluh ribu rupiah) sehari, yang berlaku bagi pegawai tidak tetap atau

tenaga kerja lepas yang menerima upah harian, upah mingguan, upah

satuan atau upah borongan, sepanjang penghasilan kumulatif yang

diterima dalam 1 (satu) bulan kalender belum melebihi

Rp4.500.000,00 (empat juta lima ratus ribu rupiah);

c. 50% (lima puluh persen) dari jumlah penghasilan bruto, yang berlaku

bagi bukan pegawai sebagaimana dimaksud dalam pasal 3 huruf c

16

d. Jumlah penghasilan bruto, yang berlaku bagi penerima penghasilan

selain penerima penghasilan sebagaimana dimaksud pada huruf a, b,

dan huruf c.

Penghasilan Kena Pajak sebagaimana dimaksud dalam Pasal 9 ayat

(1) huruf a adalah sebagai berikut:

a. Bagi pegawai tetap dan penerima pensiun berkala, sebesar

penghasilan dikurangi Penghasilan Tidak Kena Pajak (PTKP);

b. Bagi pegawai tidak tetap, sebesar penghasilan bruto dikurangi PTKP;

dan

c. Bagi bukan pegawai sebagaimana dimaksud dalam Pasal 3 huruf c,

sebesar 50% (lima puluh persen) dari jumlah penghasilan bruto

dikurangi PTKP per bulan.

4. Besarnya Penghasilan Bruto Bagi Pegawai Tetap yang Dipotong PPh

Pasal 21

Besarnya penghasilan bruto bagi pegawai tetap yang dipotong PPh

Pasal 21 (PER-16/PJ/2016 Pasal 10 ayat 3) adalah jumlah seluruh

penghasilan bruto dikurangi dengan:

a. Biaya jabatan, sebesar 5% (lima persen) dari penghasilan bruto,

setinggi-tingginya Rp500.000,00 (lima ratus ribu rupiah) sebulan

atau Rp6.000.000,00 (enam juta rupiah) setahun; dan

b. Iuran yang terkait dengan gaji yang dibayar oleh pegawai kepada

dana pensiun yang pendiriannya telah disahkan oleh Menteri

17

hari tua yang dipersamakan dengan dana pensiun yang pendiriannya

telah disahkan oleh Menteri Keuangan.

5. Tarif Pemotongan PPh Pasal 21 Bagi Penerima Penghasilan yang Tidak

Mempunyai NPWP

Bagi penerima penghasilan yang dipotong PPh Pasal 21 yang tidak

memiliki Nomor Pokok Wajib Pajak, dikenakan pemotongan PPh Pasal

21 dengan tarif lebih tinggi 20% (dua puluh persen) daripada tarif yang

diterapkan terhadap wajib pajak yang memiliki Nomor Pokok Wajib

Pajak (PER-16/PJ/2016 Pasal 20 ayat 1). Jumlah PPh Pasal 21 yang

harus dipotong adalah sebesar 120% (seratus dua puluh persen) dari

jumlah PPh Pasal 21 yang seharusnya dipotong dalam hal yang

bersangkutan memiliki Nomor Pokok Wajib Pajak (PER-16/PJ/2016

Pasal 20 ayat 2).

6. Saat Terutang

PPh Pasal 21 dan/atau PPh Pasal 26 terutang bagi penerima

penghasilan pada saat dilakukan pembayaran atau pada saat terutangnya

penghasilan yang bersangkutan (PER-16/PJ/2016 Pasal 21 ayat 1). PPh

Pasal 21 dan/atau PPh Pasal 26 terutang bagi pemotong PPh Pasal 21

dan/atau PPh Pasal 26 untuk setiap Masa Pajak (PER-16/PJ/2016 Pasal

21 ayat 2). Saat terutang untuk setiap Masa Pajak sebagaimana dimaksud

pada ayat (2) adalah bulan dilakukannya pembayaran atau pada akhir

bulan terutangnya penghasilan yang bersangkutan (PER-16/PJ/2016

18

7. Tarif Pemotongan Pajak dan Penerapannya

Tarif pemotongan pajak dan penerapannya (PER-16/PJ/2016 Pasal

14) adalah:

a. Tarif berdasarkan Pasal 17 ayat (1) huruf a Undang-Undang Pajak

Penghasilan diterapkan atas Penghasilan Kena Pajak dari:

1) Pegawai Tetap;

2) Penerima Pensiun berkala yang dibayarkan secara bulanan; dan

3) Pegawai Tidak Tetap atau Tenaga Kerja Lepas yang dibayarkan

secara bulanan.

b. Untuk perhitungan PPh Pasal 21 yang harus dipotong setiap Masa

Pajak, kecuali Masa Pajak terakhir, tarif diterapkan atas perkiraan

penghasilan yang akan diperoleh selama 1 (satu) tahun, dengan

ketentuan sebagai berikut:

1) Perkiraan atas penghasilan yang bersifat teratur adalah jumlah

penghasilan teratur 1 (satu) bulan dikalikan 12 (dua belas); dan

2) Dalam hal terdapat tambahan penghasilan yang bersifat tidak

teratur maka perkiraan penghasilan yang akan diperoleh selama

1 (satu) tahun adalah sebesar jumlah pada huruf a ditambah

dengan jumlah penghasilan yang bersifat tidak teratur.

c. Jumlah PPh Pasal 21 yang harus dipotong untuk setiap Masa Pajak

19

1) Atas penghasilan yang bersifat teratur adalah sebesar Pajak

Penghasilan terutang atas jumlah penghasilan sebagaimana

dimaksud pada ayat (2) huruf a dibagi 12 (dua belas); dan

2) Atas penghasilan yang bersifat tidak teratur adalah sebesar

selisih antara Pajak Penghasilan yang terutang atas jumlah

penghasilan sebagaimana dimaksud pada ayat (2) huruf b

dengan Pajak Penghasilan yang terutang atas jumlah

penghasilan sebagaimana dimaksud pada ayat (2) huruf a.

d. Dalam hal kewajiban pajak subjektif Pegawai Tetap terhitung sejak

awal tahun kalender dan mulai bekerja setelah bulan Januari,

termasuk pegawai yang sebelumnya bekerja pada pemberi kerja lain,

banyaknya bulan yang menjadi faktor pengali sebagaimana

dimaksud pada ayat (2) atau faktor pembagi sebagaimana dimaksud

pada ayat (3) adalah jumlah bulan tersisa dalam tahun kalender sejak

yang bersangkutan mulai bekerja.

e. Besarnya PPh Pasal 21 yang harus dipotong untuk Masa Pajak

terakhir adalah selisih antara Pajak Penghasilan yang terutang atas

seluruh penghasilan kena pajak selama 1 (satu) tahun pajak atau

bagian tahun pajak dengan PPh Pasal 21 yang telah dipotong pada

masa-masa sebelumnya dalam tahun pajak yang bersangkutan.

f. Dalam hal kewajiban pajak subjektif Pegawai Tetap hanya meliputi

bagian tahun pajak maka perhitungan PPh Pasal 21 yang terutang

20

Kena Pajak yang disetahunkan, sebanding dengan jumlah bulan

dalam begian tahun pajak yang bersangkutan.

g. Dalam hal Pegawai Tetap berhenti bekerja sebelum bulan Desember

dan jumlah PPh Pasal 21 yang telah dipotong dalam tahun kalender

yang bersangkutan lebih besar dari PPh Pasal 21 yang terutang

untuk 1 (satu) tahun pajak maka kelebihan PPh Pasal 21 yang telah

dipotong tersebut dikembalikan kepada Pegawai Tetap yang

bersangkutan bersamaan dengan pemberian bukti pemotongan PPh

Pasal 21, paling lambat akhir bulan berikutnya setelah berhenti

bekerja.

h. Jumlah Penghasilan Kena Pajak sebagai dasar penerapan tarif Pasal

17 ayat (1) huruf a Undang-Undang Pajak Penghasilan sebagaimana

dimaksud pada ayat (1) dibulatkan ke bawah hingga ribuan penuh.

Tarif berdasarkan Pasal 17 ayat (1) huruf a Undang-Undang Pajak

[image:35.595.141.516.190.730.2]Penghasilan diterapkan atas Penghasilan Kena Pajak sebagai berikut:

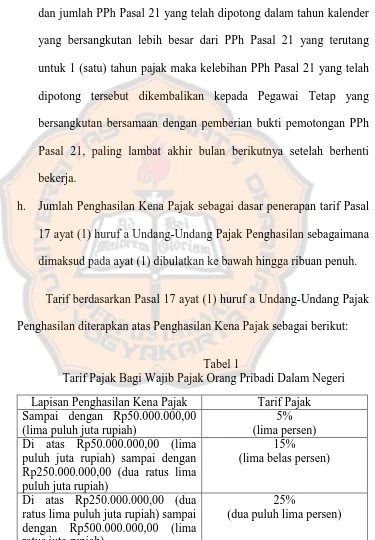

Tabel 1

Tarif Pajak Bagi Wajib Pajak Orang Pribadi Dalam Negeri

Lapisan Penghasilan Kena Pajak Tarif Pajak Sampai dengan Rp50.000.000,00

(lima puluh juta rupiah)

5% (lima persen) Di atas Rp50.000.000,00 (lima

puluh juta rupiah) sampai dengan Rp250.000.000,00 (dua ratus lima puluh juta rupiah)

15%

(lima belas persen)

Di atas Rp250.000.000,00 (dua ratus lima puluh juta rupiah) sampai dengan Rp500.000.000,00 (lima ratus juta rupiah)

25%

21

Tabel 1

Tarif Pajak Bagi Wajib Pajak Orang Pribadi Dalam Negeri (lanjutan)

Lapisan Penghasilan Kena Pajak Tarif Pajak Di atas Rp500.000.000,00 (lima

ratus juta rupiah)

30% (tiga puluh persen) Sumber: Undang-Undang Nomor 36 Tahun 2008

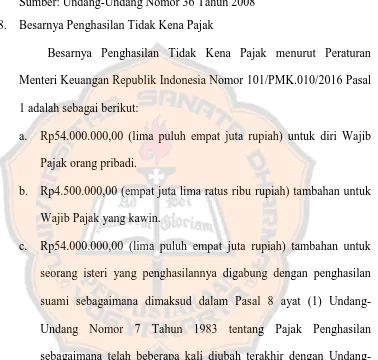

8. Besarnya Penghasilan Tidak Kena Pajak

Besarnya Penghasilan Tidak Kena Pajak menurut Peraturan

Menteri Keuangan Republik Indonesia Nomor 101/PMK.010/2016 Pasal

1 adalah sebagai berikut:

a. Rp54.000.000,00 (lima puluh empat juta rupiah) untuk diri Wajib

Pajak orang pribadi.

b. Rp4.500.000,00 (empat juta lima ratus ribu rupiah) tambahan untuk

Wajib Pajak yang kawin.

c. Rp54.000.000,00 (lima puluh empat juta rupiah) tambahan untuk

seorang isteri yang penghasilannya digabung dengan penghasilan

suami sebagaimana dimaksud dalam Pasal 8 ayat (1)

Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan

sebagaimana telah beberapa kali diubah terakhir dengan Undang-

Undang Nomor 36 Tahun 2008.

d. Rp4.500.000,00 (empat juta lima ratus ribu rupiah) tambahan untuk

setiap anggota keluarga sedarah dan keluarga semenda dalam garis

keturunan lurus serta anak angkat, yang menjadi tanggungan

22

9. Surat Pemberitahuan

Surat Pemberitahuan yang selanjutnya disebut SPT adalah surat

yang oleh Wajib Pajak digunakan untuk melaporkan penghitungan

dan/atau pembayaran pajak, objek pajak dan/atau bukan objek pajak,

dan/atau harta kewajiban sesuai dengan ketentuan peraturan

perundang-undangan perpajakan (PER-01/PJ/2016 Pasal 1 ayat 1).

Setiap Wajib Pajak wajib mengisi Surat Pemberitahuan dengan

benar, lengkap, dan jelas dalam bahasa Indonesia dengan menggunakan

huruf Latin, angka Arab, satuan mata uang Rupiah, dan menandatangani

serta menyampaikannya ke kantor Direktorat Jenderal Pajak tempat

Wajib Pajak terdaftar atau dikukuhkan atau tempat lain yang ditetapkan

oleh Direktur Jenderal Pajak (Undang-Undang KUP Pasal 3 ayat 1).

Yang dimaksud dengan benar, lengkap, dan jelas dalam mengisi Surat

Pemberitahuan adalah:

a. Benar adalah benar dalam perhitungan, termasuk benar dalam

penerapan ketentuan peraturan perundang-undangan perpajakan,

dalam penulisan, dan sesuai dengan keadaan yang sebenarnya;

b. Lengkap adalah memuat semua unsur-unsur yang berkaitan dengan

objek pajak dan unsur-unsur lain yang harus dilaporkan dalam Surat

Pemberitahuan; dan

c. Jelas adalah melaporkan asal-usul atau sumber dari objek pajak dan

23

Batas waktu penyampaian Surat Pemberitahuan adalah

(Undang-Undang KUP Pasal 3 ayat 1):

a. Untuk Surat Pemberitahuan Masa, paling lama 20 (dua puluh) hari

setelah akhir Masa Pajak;

b. Untuk Surat Pemberitahuan Tahunan Pajak Penghasilan Wajib Pajak

orang pribadi, paling lama 3 (tiga) bulan setelah akhir Tahun Pajak;

atau

c. Untuk Surat Pemberitahuan Tahunan Pajak Penghasilan Wajib Pajak

badan, paling lama 4 (empat) bulan setelah akhir Tahun Pajak.

Fungsi Surat Pemberitahuan bagi Wajib Pajak Penghasilan adalah

sebagai sarana untuk melaporkan dan mempertanggungjawabkan

penghitungan jumlah pajak yang sebenarnya terutang dan untuk

melaporkan tentang (Undang-Undang KUP Pasal 3 ayat 1):

a. Pembayaran atau pelunasan pajak yang telah dilaksanakan sendiri

dan/atau melalui pemotongan atau pemungutan pihak lain dalam 1

(satu) Tahun Pajak atau Bagian Tahun Pajak;

b. Penghasilan yang merupakan objek pajak dan/atau bukan objek

pajak;

c. Harta dan kewajiban; dan/atau

d. Pembayaran dari pemotong atau pemungut tentang pemotongan atau

24

Masa Pajak sesuai dengan ketentuan peraturan perundang-undangan

perpajakan.

Bagi pemotong atau pemungut pajak, fungsi Surat Pemberitahuan

adalah sebagai sarana untuk melaporkan dan

memepertanggungjawabkan pajak yang dipotong atau dipungut dan

25

BAB III

METODE PENELITIAN

A. Jenis Penelitian

Jenis penelitian yang dilakukan oleh peneliti adalah studi kasus yaitu

menggunakan data yang diperoleh langsung dari PT. Perkebunan Nusantara -

V Kebun Inti/KKPA Sei Garo. Hasil dari penelitian ini tidak dapat

digeneralisasikan untuk mewakili seluruh perusahaan di Indonesia karena

penelitian ini hanya menggunakan sampel PT. Perkebunan Nusantara - V

Kebun Inti/KKPA Sei Garo.

B. Tempat dan Waktu Penelitian

Tempat dilakukannya penelitian ini adalah PT. Perkebunan Nusantara -

V Kebun Inti/KKPA Sei Garo dengan waktu penelitian tanggal 16 Februari

2017 sampai dengan 28 Februari 2017.

C. Subjek dan Objek Penelitian

Subjek penelitian ini adalah pegawai tetap di PT. Perkebunan Nusantara

– V Kebun Inti/KKPA Sei Garo. Objek penelitian ini adalah penghitungan

26

D. Data Penelitian

Data yang diperlukan dalam penelitian ini adalah:

1. Gambaran umum PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo.

2. Data mengenai diri pegawai.

3. Data mengenai penghasilan pegawai.

4. Data penghitungan Pajak Penghasilan Pasal 21.

5. Bukti pemotongan Pajak Penghasilan Pasal 21.

E. Cara Pengumpulan Data

1. Wawancara

Wawancara merupakan teknik pengumpulan data dengan melakukan

tanya jawab secara langsung kepada pihak yang terkait yaitu krani upah.

Wawancara ini dilakukan dengan tujuan untuk mendapatkan informasi

secara lebih terperinci yang berhubungan dengan penelitian ini.

2. Dokumentasi

Dokumentasi adalah teknik pengumpulan data dengan cara

mengambil data-data dari catatan-catatan dan dokumen-dokumen yang

diperlukan untuk penelitian ini.

F. Populasi dan Sampel

27

Populasi dalam penelitian ini adalah semua data pegawai yang

berada di PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo. 2. Sampel

Sampel dalam penelitian ini adalah data pegawai tetap yang

berada dilingkungan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo. Teknik pengambilan sampel yang digunakan dalam penelitian

ini adalah dengan teknik purposive sampling yaitu penarikan sampel

yang dilakukan memilih subjek berdasarkan kriteria spesifik yang

ditetapkan penulis. Kriteria pengambilan sampel dalam penelitian ini

adalah:

a. Bagi pegawai tetap dengan status kawin dan tidak kawin.

b. Bagi pegawai tetap yang memperoleh penghasilan neto melebihi

Penghasilan Tidak Kena Pajak (PTKP).

G. Teknik Analisis Data

Teknik analisis data yang dilakukan adalah dengan menggunakan

metode deskriptif komparatif, yaitu penelitian yang bersifat membandingkan.

Perbandingan penghitungan PPh Pasal 21 yang dilakukan perusahaan dengan

penghitungan PPh Pasal 21 berdasarkan ketentuan perpajakan yang berlaku.

Komponen-komponen yang dibandingkan adalah:

1. Cara menentukan penghasilan bruto

Jumlah penghasilan bruto yang diterima atau diperoleh penerima

28

seluruh jumlah penghasilan sebagaimana dimaksud dalam Pasal 5 yang

diterima atau diperoleh dalam suatu periode atau pada saat dibayarkan

(PER-16/PJ/2016 Pasal 10 ayat 1).

2. Cara menentukan jumlah penghasilan neto

Besarnya penghasilan neto bagi Pegawai Tetap yang dipotong PPh

Pasal 21 adalah jumlah seluruh penghasilan bruto dikurangi dengan

(PER-16/PJ/2016 Pasal 10 ayat 3):

a. Biaya jabatan, sebesar 5% (lima persen) dari penghasilan bruto,

setinggi-tingginya Rp500.000 (lima ratus ribu rupiah) sebulan atau

Rp6.000.000 (enam juta rupiah) setahun; dan

b. Iuran yang terkait dengan gaji yang dibayar oleh pegawai kepada

dana pensiun yang pendiriannya telah disahkan oleh Menteri

Keuangan atau badan penyelenggara tunjangan hari tua atau jaminan

hari tua yang dipersamakan dengan dana pensiun yang pendiriannya

telah disahkan oleh Menteri Keuangan.

3. Cara menentukan Penghasilan Tidak Kena Pajak

Besarnya PTKP per bulan adalah (PER-16/PJ/2016 Pasal 11 ayat

2):

a. Rp4.500.000,00 (empat juta lima ratus ribu rupiah) untuk diri Wajib

Pajak orang pribadi;

b. Rp375.000,00 (tiga ratus tujuh puluh lima ribu rupiah) tambahan

29

c. Rp375.000,00 (tiga ratus tujuh puluh lima ribu rupiah) tambahan

untuk setiap anggota keluarga sedarah dan keluarga semenda dalam

garis keturunan lurus serta anak angkat, yang menjadi tanggungan

sepenuhnya, paling banyak 3 (tiga) orang untuk setiap keluarga.

4. Cara menentukan jumlah Penghasilan Kena Pajak

Jumlah Penghasilan Kena Pajak adalah bagi Pegawai Tetap dan

penerima pensiun berkala, sebesar penghasilan neto dikurangi

Penghasilan Tidak Kena Pajak (PER-16/PJ/2016 Pasal 10 ayat 2).

5. Cara menentukan besarnya PPh Pasal 21 yang terutang berdasarkan tarif

pada Pasal 17 ayat (1) huruf a Undang-Undang Pajak Penghasilan.

Apabila komponen-komponen di atas terpenuhi, maka penghitungan

PPh Pasal 21 yang dilakukan oleh perusahaan dapat dikatakan telah mengacu

30

BAB IV

GAMBARAN UMUM PERUSAHAAN

A. Sejarah Perusahaan

Pembangunan subsektor Perkebunan merupakan bagian dari

pembangunan sektor pertanian, sedangkan pembangunan pertanian pada

hakekatnya subsistem pembangunan nasional secara keseluruhan.

Keberhasilan pembangunan perkebunan erat kaitannya dengan keberhasilan

subsektor lainnya, dengan demikian pengembangannya harus secara

konsepsional di arahkan menuju terwujudnya sektor pertanian yang tangguh.

Kebun Sei Garo adalah salah satu unit usaha perkebunan Kelapa Sawit

yang merupakan pembangunan subsektor Perkebunan Kelapa sawit yang

berada dibawah pengelolaan PT. Perkebunan Nusantara – V (Persero) Pekanbaru.

Dasar pelaksanaan pembangunan proyek Kebun Sei Garo berdasarkan

Surat Kep.Men.Pertanian No.KB.320/734/Mentan/IX/1983 tanggal 26

September 1983.

PT. Perkebunan Nusantara – V (Persero) diinstruksikan untuk mengembangkan perkebunan Kelapa Sawit di Propinsi Riau, salah satu lokasi

yang dianggap tepat untuk itu adalah daerah Sei Garo Kabupaten Kampar,

untuk merealisasikan proyek dimaksud Gubernur Kepala Daerah Tingkat I

Riau berdasarkan Surat Keputusan No.KPTS.185/IV/1984 tanggal 12 April

31

Menteri Kehutanan telah memberikan persetujuan dengan suratnya

No.10/VII-4/1987 tanggal 12 Januari 1987.

B. Visi dan Misi Perusahaan

1. Visi

Menjadi perusahaan agribisnis terintegrasi yang berkelanjutan dan

berwawasan lingkungan.

2. Misi

Misi PT. Perkebunan Nusantara – V (Persero) adalah:

a. Mengelola agri industri kelapa sawit dan karet secara efisien bersama

mitra untuk kepentingan stakeholder.

b. Penerapan prinsip-prinsip good corporate governance, kriteria

minyak sawit berkelanjutan, penerapan standar industri dan

pelestarian lingkungan guna menghasilkan produk yang dapat

diterima oleh pelanggan.

c. Menciptakan keunggulan kompetitif dui bidang SDM melalui

pengelolaan sumber daya manusia berdasarkan praktek-praktek

terbaik dan sistem manajemen SDM terkini guna meningkatkan

kompetensi inti perusahaan.

C. Geografi Perusahaan

1. Keadaan Wilayah

a. Letak Wilayah.

Kebun Sei Garo terletak diantara 100 O 59 ‘ 47 “ – 100 O 68 ‘

16 “ Bujur Timur dan 0 O 25 ‘ 00 “

32

berada di wilayah Kecamatan Tapung Kabupaten Kampar Propinsi

Riau, dengan jarak lebih kurang 100 KM sebelah barat kota

Pekanbaru, ibukota Propinsi Riau.

b. Batas Wilayah

Kebun Sei Garo berada/berkembang dilingkungan 8 (delapan)

perkampungan yang berpenduduk khususnya petani plasma

(Transmigran) dan sebagian pendatang umumnya berasal dari daerah

Sumatera Utara, keberadaan Kebun Sei Garo sangat unik, karena

seluruh areal Kebun Inti Sei Garo berdampingan dengan areal Instansi

PT. Cevron Pasifik Indonesia (PT.CPI).

Adapun batas wilayah Kebun Sei Garo adalah sebagai berikut:

1) Sebelah Utara berbatasan dengan desa Pelambaian dan Raharja.

2) Sebelah Selatan berbatasan dengan desa Indrapuri dan Gading

Sari.

3) Sebelah Barat berbatasan dengan desa Sumber Makmur dan Tj.

Sawit.

4) Sebelah Timur berbatasan dengan desa Mukti Sari dan

Trimanunggal.

c. Topografi

Berdasarkan peta Topografi AD tahun 1945 areal Kebun Sei

Garo mempunyai Topografi datar sampai landai dengan kelas lereng 0

33

d. Geologi dan Tanah

Menurut peta Thematik bahwa Kebun Sei Garo adalah bahan

batuan endapan resen (aluvium) dengan jenis tanah organosol dan

Glei Humus dari bahan Induk aluvial fisiografis dataran dengan

keadaan sebagian tanah gambut pada kedalaman 0,5 – 2 meter.

D. Fasilitas Perusahaan

1. Sarana Pendidikan/Sosial

a. Sekolah Taman Kanak–kanak (STK) = 1 unit b. Sekolah PDTA /MDA = 2 unit

c. Mesjid/Musholla = 5 unit

d. Gereja = 1 unit

2. Sarana Olah Raga

a. Lapangan tennis = 1 unit

b. Lapangan bola kaki = 1 unit

c. Volleyball = 1 unit

3. Organisasi Sosial

a. Majelis Taklim

b. Badan Koordinator Agama Kristen (BKAK)

c. Ikatan Keluarga Besar Istri (IKBI)

d. Koperasi Karyawan (Kopkar)

34 E. Struktur Organisasi

Gambar 1 Bagan Struktur Organisasi PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo Tahun 2016 Sumber: Bagan Struktur Organisasi PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo Tahun 2016

Manajer

Masinis Kepala

Asisten Kepala

Asisten Pengolahan

Asisten Pengendalian Mutu

Asisten Teknik Pabrik

Asisten Tanaman Afdeling I

Asisten Tanaman Afdeling II

Asisten Tanaman Afdeling III

Asisten Tanaman Afdeling IV Asisten Administrasi SDM/Umum

Asisten Teknik Umum

35

BAB V

ANALISIS DAN PEMBAHASAN A. Deskripsi Data

Penelitian yang dilakukan di PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo adalah untuk mengetahui apakah penghitungan Pajak

Penghasilan Pasal 21 sesuai dengan Peraturan Direktur Jenderal Pajak Nomor

PER-16/PJ/2016.

1. Data yang diperlukan

Data yang diperlukan dalam penelitian ini adalah:

a. Data diri pegawai yang meliputi: Nama Pegawai, Nomor Pokok Wajib

Pajak, Jabatan Pegawai, Jenis Kelamin, Status (kawin/tidak kawin),

dan Jumlah Tanggungan.

b. Data Penghitungan Pajak Penghasilan Pasal 21

1) Jumlah penghasilan bruto yang meliputi: gaji pokok, tunjangan

PPh, premi asuransi yang dibayar pemberi kerja, bonus, dan THR.

2) Jumlah pengurangan penghasilan bruto yang meliputi: biaya

jabatan dan iuran pensiun.

3) Jumlah Penghasilan Tidak Kena Pajak (PTKP).

4) Jumlah PPh Pasal 21 terutang.

2. Pengambilan Sampel

Teknik pengambilan sampel yang digunakan dalam penelitian ini

adalah dengan cara purposive sampling yaitu penarikan sampel yang

dilakukan memilih subjek berdasarkan kriteria spesifik yang ditetapkan

36

a. Pegawai dengan status kawin/tidak kawin.

b. Pegawai tetap yang memperoleh penghasilan neto melebihi

Penghasilan Tidak Kena Pajak (PTKP).

Dari kriteria pengambilan sampel tersebut, maka penulis mengambil

sampel sebanyak 195 pegawai dari 513 pegawai di PT. Perkebunan

Nusantara – V Kebun Inti/KKPA Sei Garo. Pegawai yang menjadi sampel memenuhi kriteria a yang ditentukan oleh penulis. Pegawai yang tidak

menjadi sampel hanya memenuhi kriteria a sedangkan pegawai tidak

memenuhi kriteria b yaitu pegawai tetap dengan Penghasilan Tidak Kena

Pajak (PTKP) tidak melebihi penghasilan neto.

B. Analisis Data

Perbandingan penghitungan PPh Pasal 21 yang dilakukan PT.

Perkebunan Nusantara-V Kebun Inti/KKPA Sei Garo dengan penghitungan

PPh Pasal 21 berdasarkan ketentuan perpajakan yang berlaku.

Komponen-komponen yang dibandingkan adalah:

1. Cara menentukan jumlah penghasilan bruto.

2. Cara menentukan jumlah penghasilan neto.

3. Cara menentukan jumlah Penghasilan Tidak Kena Pajak.

4. Cara menentukan jumlah Penghasila Kena Pajak.

37

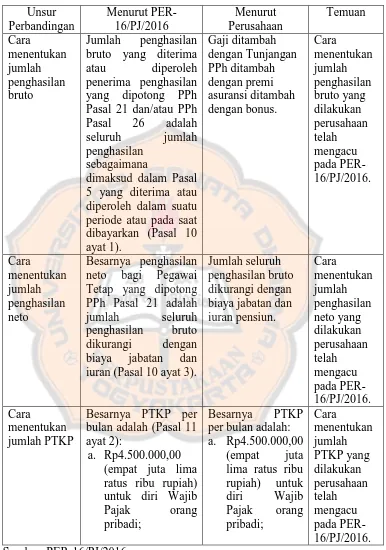

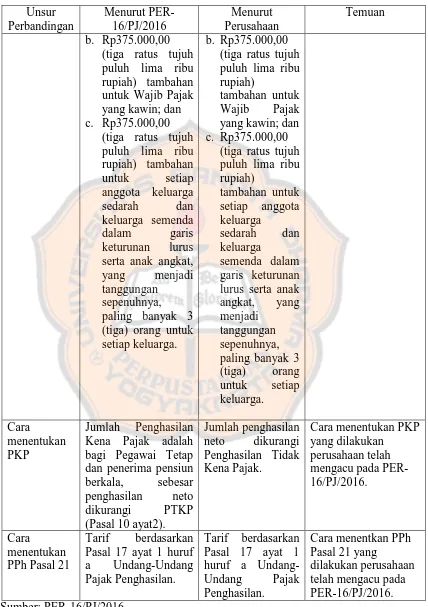

Tabel 2 Perbandingan Penghitungan PPh Pasal 21

Unsur Perbandingan Menurut PER-16/PJ/2016 Menurut Perusahaan Temuan Cara menentukan jumlah penghasilan bruto

Jumlah penghasilan bruto yang diterima atau diperoleh penerima penghasilan yang dipotong PPh Pasal 21 dan/atau PPh Pasal 26 adalah seluruh jumlah penghasilan

sebagaimana

dimaksud dalam Pasal 5 yang diterima atau diperoleh dalam suatu periode atau pada saat dibayarkan (Pasal 10 ayat 1). Gaji ditambah dengan Tunjangan PPh ditambah dengan premi asuransi ditambah dengan bonus. Cara menentukan jumlah penghasilan bruto yang dilakukan perusahaan telah mengacu pada PER-16/PJ/2016. Cara menentukan jumlah penghasilan neto

Besarnya penghasilan neto bagi Pegawai Tetap yang dipotong PPh Pasal 21 adalah jumlah seluruh penghasilan bruto dikurangi dengan biaya jabatan dan iuran (Pasal 10 ayat 3).

Jumlah seluruh penghasilan bruto dikurangi dengan biaya jabatan dan iuran pensiun. Cara menentukan jumlah penghasilan neto yang dilakukan perusahaan telah mengacu pada PER-16/PJ/2016. Cara menentukan jumlah PTKP

Besarnya PTKP per bulan adalah (Pasal 11 ayat 2):

a. Rp4.500.000,00 (empat juta lima ratus ribu rupiah) untuk diri Wajib Pajak orang pribadi;

Besarnya PTKP per bulan adalah: a. Rp4.500.000,00

38

Tabel 2 Perbandingan Penghitungan PPh Pasal 21 (lanjutan)

Unsur Perbandingan Menurut PER-16/PJ/2016 Menurut Perusahaan Temuan b. Rp375.000,00 (tiga ratus tujuh puluh lima ribu rupiah) tambahan untuk Wajib Pajak yang kawin; dan c. Rp375.000,00

(tiga ratus tujuh puluh lima ribu rupiah) tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat, yang menjadi tanggungan

sepenuhnya, paling banyak 3 (tiga) orang untuk setiap keluarga.

b. Rp375.000,00 (tiga ratus tujuh puluh lima ribu rupiah)

tambahan untuk Wajib Pajak yang kawin; dan c. Rp375.000,00

(tiga ratus tujuh puluh lima ribu rupiah)

tambahan untuk setiap anggota keluarga

sedarah dan keluarga

semenda dalam garis keturunan lurus serta anak angkat, yang menjadi

tanggungan sepenuhnya, paling banyak 3 (tiga) orang untuk setiap keluarga.

Cara

menentukan PKP

Jumlah Penghasilan Kena Pajak adalah bagi Pegawai Tetap dan penerima pensiun berkala, sebesar penghasilan neto dikurangi PTKP (Pasal 10 ayat2).

Jumlah penghasilan neto dikurangi Penghasilan Tidak Kena Pajak.

Cara menentukan PKP yang dilakukan

perusahaan telah mengacu pada PER-16/PJ/2016.

Cara

menentukan PPh Pasal 21

Tarif berdasarkan Pasal 17 ayat 1 huruf a Undang-Undang Pajak Penghasilan.

Tarif berdasarkan Pasal 17 ayat 1 huruf a Undang-Undang Pajak Penghasilan.

Cara menentkan PPh Pasal 21 yang

39

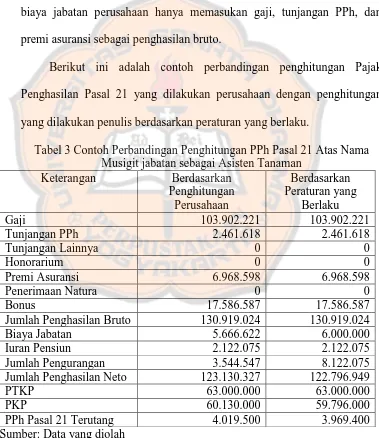

Penghitungan Pajak Penghasilan Pasal 21 yang dilakukan penulis

mengambil salah satu contoh nama pegawai sebagai perbandingan

penghitungan PPh Pasal 21. Pegawai atas nama Musigit jabatan sebagai

Asisten Tanaman dipilih sebagai contoh perbandingan penghitungan PPh

Pasal 21 karena penghitungan terlihat jelas bahwa perusahaan kurang tepat

dalam melakukan penghitungan biaya jabatan. Pada saat penghitungan

biaya jabatan perusahaan hanya memasukan gaji, tunjangan PPh, dan

premi asuransi sebagai penghasilan bruto.

Berikut ini adalah contoh perbandingan penghitungan Pajak

Penghasilan Pasal 21 yang dilakukan perusahaan dengan penghitungan

[image:54.595.128.507.274.712.2]yang dilakukan penulis berdasarkan peraturan yang berlaku.

Tabel 3 Contoh Perbandingan Penghitungan PPh Pasal 21 Atas Nama Musigit jabatan sebagai Asisten Tanaman

Keterangan Berdasarkan Penghitungan

Perusahaan

Berdasarkan Peraturan yang

Berlaku Gaji 103.902.221 103.902.221 Tunjangan PPh 2.461.618 2.461.618

Tunjangan Lainnya 0 0

Honorarium 0 0

Premi Asuransi 6.968.598 6.968.598

Penerimaan Natura 0 0

40

Berdasarkan penghitungan Pajak Penghasilan Pasal 21 jumlah

penghitungan penghasilan bruto yang dilakukan penulis sebesar

Rp130.919.024. Jumlah biaya jabatan (5% x Rp130.919.024) sebesar

Rp6.000.0000 dan jumlah iuran pensiun sebesar Rp2.122.075. Jumlah

pengurangan sebesar Rp8.122.075. Jumlah penghasilan neto

(Rp130.919.024 – Rp8.122.075) sebesar Rp122.796.949. Penghasilan Tidak Kena Pajak (PTKP) sebesar Rp63.000.000 yang terdiri dari untuk

diri Wajib Pajak orang pribadi sebesar Rp54.000.000, tambahan untuk

Wajib Pajak yang kawin sebesar Rp4.500.000, dan tambahan untuk 1

orang anak sebesar Rp4.500.000.. Jumlah Penghasilan Kena Pajak (PKP)

yang sebesar Rp59.796.000. Maka jumlah PPh Pasal 21 terutang yang

dilakukan penulis sebesar Rp3.969.400. Tarif Pasal 17 UU PPh atas

Penghasilan Kena Pajak adalah PKP sampai dengan Rp50.000.000 dikenai

tarif 5%, PKP diatas Rp50.000.000 sampai dengan Rp250.000.000 dikenai

tarif 15%, PKP diatas Rp250.000.000 sampai dengan Rp500.000.000

dikenai tarif 25%, dan PKP diatas 500.000.000 dikenai tarif 30%.

Data lengkap penghitungan Pajak Penghasilan Pasal 21 yang

dilakukan perusahaan dengan penghitungan Pajak Penghasilan Pasal 21

yang dilakukan penulis terdapat pada lampiran 1 (satu) dalam skripsi ini.

Data lengkap penghitungan Pajak Penghasilan Pasal 21 yang

dilakukan perusahaan dengan hasil penghitungan Pajak Penghasilan Pasal

21 yang dilakukan penulis terdapat pada lampiran 1 (satu) dalam skripsi

41

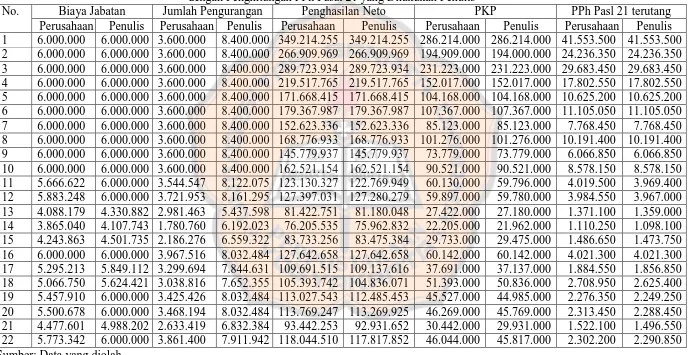

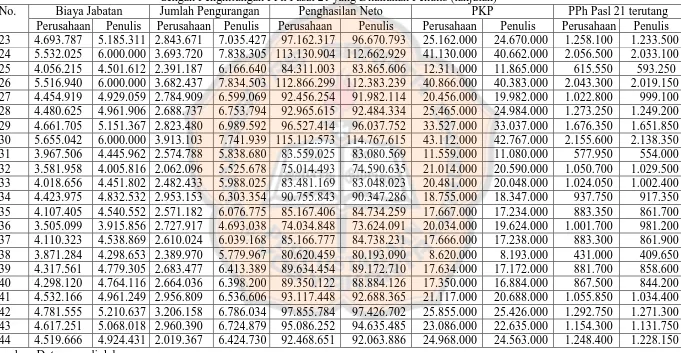

Penghitungan Pajak Penghasilan Pasal 21 yang dilakukan

perusahaan dengan yang dilakukan penulis terdapat beberapa perbedaan.

Penghitungan yang berbeda terdiri dari jumlah biaya jabatan, jumlah

pengurangan, jumlah penghasilan neto, jumlah Penghasilan Kena Pajak,

dan jumlah Pajak Penghasilan Pasal 21 terutang. Berikut ini disajikan tabel

perbandingan hasil penghitungan Pajak Penghasilan Pasal 21 yang

42 Tabel 4 Perbandingan Penghitungan PPh Pasal 21 yang Dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

dengan Penghitungan PPh Pasal 21 yang Dilakukan Penulis

43 Tabel 4 Perbandingan Penghitungan PPh Pasal 21 yang Dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

dengan Penghitungan PPh Pasal 21 yang Dilakukan Penulis (lanjutan)

44 Tabel 4 Perbandingan Penghitungan PPh Pasal 21 yang Dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

dengan Penghitungan PPh Pasal 21 yang Dilakukan Penulis (lanjutan)

45 Tabel 4 Perbandingan Penghitungan PPh Pasal 21 yang Dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

dengan Penghitungan PPh Pasal 21 yang Dilakukan Penulis (lanjutan)

46 Tabel 4 Perbandingan Penghitungan PPh Pasal 21 yang Dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

dengan Penghitungan PPh Pasal 21 yang Dilakukan Penulis (lanjutan)

47 Tabel 4 Perbandingan Penghitungan PPh Pasal 21 yang Dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

dengan Penghitungan PPh Pasal 21 yang Dilakukan Penulis (lanjutan)

48 Tabel 4 Perbandingan Penghitungan PPh Pasal 21 yang Dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

dengan Penghitungan PPh Pasal 21 yang Dilakukan Penulis (lanjutan)

49 Tabel 4 Perbandingan Penghitungan PPh Pasal 21 yang Dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

dengan Penghitungan PPh Pasal 21 yang Dilakukan Penulis (lanjutan)

50 Tabel 4 Perbandingan Penghitungan PPh Pasal 21 yang Dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo

dengan Penghitungan PPh Pasal 21 yang Dilakukan Penulis (lanjutan)

No. Biaya Jabatan Jumlah Pengurangan Penghasilan Neto PKP PPh Pasl 21 terutang Perusahaan Penulis Perusahaan Penulis Perusahaan Penulis Perusahaan Penulis Perusahaan Penulis 177 3.667.404 4.035.328 2.389.677 5.313.055 75.761.436 75.393.512 8.261.000 7.893.000 413.050 394.650 178 2.727.104 3.037.400 1.636.174 4.128.330 56.929.968 56.619.672 2.929.00 2.619.000 146.450 130.950 179 2.769.619 3.082.220 1.669.528 4.182.311 57.774.693 57.462.092 3.774.000 3.462.000 188.700 173.100 180 3.904.695 4.278.578 2.553.118 5.630.155 80.315.291 79.941.408 8.315.000 7.941.000 415.750 397.050 181 3.988.558 4.304.859 2.870.134 5.423.283 80.990.217 80.673.916 8.990.000 8.673.000 449.500 433.650 182 3.821.067 4.132.958 2.720.976 5.233.049 77.737.995 77.426.104 5.737.000 5.426.000 286.850 271.300 183 3.586.602 3.890.720 2.504.842 4.972.480 73.146.047 72.841.929 5.646.000 5.341.000 282.300 267.050 184 3.520.684 3.856.064 2.466.410 4.910.338 72.546.312 72.210.932 546.000 210.000 27.300 10.500 185 3.700.420 4.002.335 2.627.813 5.074.942 75.273.678 74.971.763 7.773.000 7.471.000 388.650 373.550 186 3.689.406 4.085.286 2.258.512 5.516.180 76.585.410 76.189.530 22.585.000 22.189.000 1.129.250 1.109.450 187 3.828.056 4.139.947 2.747.971 5.220.032 77.890.802 77.578.911 5.890.000 5.578.000 294.500 278.900 188 3.853.596 4.169.898 2.735.172 5.288.322 78.425.944 78.109.642 6.425.000 6.109.000 321.250 305.450 189 3.833.981 4.135.897 2.761.374 5.208.504 77.811.354 77.509.438 5.811.000 5.509.000 290.550 275.450 190 3.579.792 3.885.083 2.507.355 4.957.520 73.049.429 72.744.138 5.549.000 5.244.000 277.450 262.200 191 3.420.529 3.691.646 2.482.542 4.629.633 69.474.411 69.203.294 10.974.000 10.703.000 548.700 535.150 192 3.397.001 3.685.708 2.374.217 4.708.492 69.294.380 69.005.673 1.794.000 1.505.000 89.700 75.250 193 3.428.665 3.707.207 2.450.696 4.685.176 69.737.499 69.458.957 11.237.000 10.958.000 561.850 547.900 194 3.586.628 3.884.285 2.592.991 4.877.922 73.105.437 72.807.780 1.105.000 807.000 55.250 40.350 195 2.865.566 3.151.597 1.886.579 4.130.584 59.187.390 58.901.359 687.000 401.000 34.350 20.050 Total 808.528.934 877.911.235 525.679.259 1.160.384.719 17.510.748.087 17.440.327.901 4.313.672.000 4.245.954.000 315.269.800 311.679.600

51

Tabel di atas menunjukan data perbedaan-perbedaan penghitungan

oleh masing-masing pegawai yang dilakukan perusahaan dengan penulis.

C. Pembahasan

1. Contoh Perbandingan Penghitungan PPh Pasal 21 atas Nama Pegawai

Musigit Jabatan Sebagai Asisten Tanaman

Berdasarkan penghitungan Pajak Penghasilan Pasal 21 bagi

pegawai tetap PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo, maka dapat dilihat pembahasannya sebagai berikut:

Penghitungan penghasilan bruto yang dilakukan PT. Perkebunan

Nusantara – V Kebun Inti/KKPA Sei Garo yaitu gaji pokok ditambah dengan premi ditambah dengan tunjangan PPh dan tunjangan lain-lain.

Berdasarkan contoh perbandingan hasil penghitungan jumlah

penghasilan bruto yang dilakukan perusahaan (Rp103.902.221 +

Rp2.461.618 + Rp6.968.598 + Rp17.586.587) sebesar Rp130.919.024

dan jumlah penghasilan bruto yang dilakukan penulis (Rp103.902.221 +

Rp2.461.618 + Rp6.968.598 + Rp17.586.587) sebesar Rp130.919.024.

Penghitungan biaya jabatan yang dilakukan PT. Perkebunan

Nusantara – V Kebun Inti/KKPA Sei Garo tidak mengacu pada Peraturan Direktur Jenderal Pajak Nomor PER-16/PJ/2016 karena pada saat

penghitungan biaya jabatan perusahaan hanya memasukan komponen

gaji, tunjangan PPh, dan premi asuransi sebagai penghasilan bruto,

[image:66.595.134.518.264.527.2]52

dimasukan dalam komponen penghasilan bruto. Berdasarkan contoh

perbandingan hasil penghitungan jumlah biaya jabatan yang dilakukan

perusahaan ( 5% x Rp113.332.437) sebesar Rp5.666.622 sedangkan

jumlah biaya jabatan yang dilakukan penulis ( 5% x Rp 130.919.024)

sebesar Rp6.000.000.

Penghitungan jumlah pengurangan yang dilakukan PT. Perkebunan

Nusantara – V Kebun Inti/KKP Sei Garo sebesar Rp3.544.547 sedangkan jumlah pengurangan yang dilakukan penulis sebesar Rp8.122.075.

Penghitungan penghasilan neto yang dilakukan PT. Perkebunan

Nusantara – V Kebun Inti/KKPA Sei Garo yaitu jumlah penghasilan bruto dikurangi dengan biaya jabatan dan dikurangi dengan iuran

pensiun. Langkah-langkah dalam penghitungan penghasilan neto sudah

sesuai tetapi kurang tepatnya penentuan biaya jabatan menyebabkan hasil

penghitungan penghasilan neto menjadi berbeda. Berdasarkan contoh

perbandingan hasil penghitungan jumlah penghasilan neto yang

dilakukan perusahaan sebesar Rp123.130.327 sedangkan jumlah

penghasilan neto yang dilakukan penulis sebesar Rp122.796.949.

PTKP yang dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo dengan yang dilakukan pada Peraturan Menteri

Keuangan Republik Indonesia Nomor 101/PMK.010/2016 sudah sesuai

yaitu untuk diri Wajib Pajak Orang Pribadi Rp54.000.000, tambahan

untuk Wajib Pajak yang kawin Rp4.500.000, tambahan untuk seorang

53

Rp54.000.000, dan tambahan untuk setiap tanggungan Rp4.500.000.

Berdasarkan contoh perbandingan hasil penghitungan PTKP yang

dilakukan perusahaan sebesar Rp63.000.000 dan PTKP yang dilakukan

penulis sebesar Rp63.000.000.

Penghitungan Penghasilan Kena Pajak yang dilakukan PT.

Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo yaitu jumlah Penghasilan Neto dikurangi Penghasilan Tidak Kena Pajak (PTKP).

Langkah dalam penghitungan Penghasilan Kena Pajak sudah sesuai

tetapi terdapat perbedaan jumlah yang dilakukan perusahaan dengan

yang dilakukan penulis. Berdasarkan contoh perbandingan hasil

penghitungan jumlah PKP yang dilakukan perusahaan sebesar

Rp60.130.000 sedangkan jumlah PKP yang dilakukan penulis sebesar

Rp59.796.000.

Penghitunagn PPh Pasal 21 terutang yang dilakukan PT.

Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo yaitu Penghasilan Kena Pajak dikalikan tarif pemotongan PPh Pasal 21. Penghasilan Kena

pajak kurang dari Rp50.000.000 dikenai tarif 5%, Penghasilan Kena

Pajak diatas Rp50.000.000 sampai dengan Rp250.000.000 dikenai tarif

15%, Penghasilan Kena Pajak diatas Rp250.000.000 sampai dengan

Rp500.000.000 dikenai tarif 25%, dan Penghasilan Kena Pajak diatas

Rp500.000.000 dikenai tarif 30%. Penerapan tarif pajak yang dilakukan

perusahaan sudah sesuai tetapi terdapat perbedaan jumlah yang dilakukan

54

perbandingan hasil penghitungan jumlah PPh Pasal 21 terutang yang

dilakukan perusahaan sebesar Rp4.019.500 sedangkan jumlah PPh Pasal

21 terutang yang dilakukan penulis sebesar Rp3.969.400.

2. Perbandingan Penghitungan PPh Pasal 21 yang Dilakukan PT.

Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo dengan Penghitungan PPh Pasal 21 yang Dilakukan Penulis.

Berdasarkan perbandingan hasil penghitungan PPh Pasal 21 yang

dilakukan PT. Perkebunan Nusantara – V Kebun Inti/KKPA Sei Garo dengan penghitungan PPh Pasal 21 yang dilakukan Penulis, maka dapat

dilihat pembahasannya sebagai berikut:

Total biaya jabatan yang dilakukan perusahaan sebesar

Rp808.528.934 lebih kecil dari yang dilakukan penulis sebesar

Rp877.911.235 dengan selisih penghitungan sebesar Rp69.382.301.

Total pengurangan yang dilakukan perusahaan sebesar

Rp525.679.259 lebih kecil dari yang dilakukan penulis sebesar

Rp1.160.384.719 dengan selisih penghitungan sebesar Rp634.705.460.

Total penghasilan neto yang dilakukan perusahaan sebesar

Rp17.510.748.087 lebih besar dari yang dilakukan penulis sebesar

Rp17.440.327.901 dengan selisih penghitungan sebesar Rp70.420.186.

Total Penghasilan Kena Pajak yang dilakukan perusahaan sebesar

Rp4.313.672.000 lebih besar dari yang dilakukan penulis sebesar