hidayah-Nya yang diberikan kepada penyusun sehingga skripsi yang berjudul

“ANALISIS PENGARUH CURRENT RATIO, LEVERAGE DAN FIRM

SIZE TERHADAP PRICE EARNING RATIO PADA PERUSAHAAN

MAKANAN DAN MINUMAN YANG GO PUBLIK DI BURSA EFEK

INDONESIA” telah terselesaikan dengan baik. Penyusunan skripsi ini

dimaksudkan untuk memenuhi syarat penyelesaian Studi Pendidikan Strata Satu,

Fakultas Ekonomi Jurusan Manajemen, Universitas Pembangunan Nasional

“Veteran” Jawa Timur.

Pada kesempatan ini penyusun ingin menyampaikan terima kasih kepada

semua pihak yang telah memberi bimbingan, dukungan, petunjuk serta bantuan

baik spirituil maupun materiil, khususnya kepada :

1.

Bapak Prof. Dr. Ir. Teguh Sudarto, MP, selaku Rektor Universitas

Pembangunan Nasional “Veteran” Jawa Timur.

2.

Bapak Dr. H. Dhani Ichsanudin Nur, SE,MM, selaku Dekan Fakultas

Ekonomi Universitas Pembangunan Nasional “Veteran” Jawa Timur.

3.

Bapak Drs. Ec. Gendut Sukarno, Ms. Selaku Ketua Jurusan Fakultas

Ekonomi Manajemen Universitas Pembangunan Nasional “Veteran” Jawa

Timur.

6.

Ayah dan Ibu tersayang , penulis menyampaikan terima kasih banyak atas

doa dan dukungan baik secara spiritual maupun materiil yang tidak mungkin

penulis uraikan dengan kata-kata.

7.

Kepada keluarga besar Arief Fachrudin, SE terima kasih atas semua

dukungan, doa, semangat dan pengertiannya yang telah diberikan sehingga

skripsi ini dapat terselesaikan dengan baik.

8.

Kepada seluruh keluarga besar Himpunan Mahasiswa Manajemen (HMM)

dan semua teman-temanku terima kasih semua dukungan, doa, dan semangat

yang telah diberikan.

Penulis menyadari sepenuhnya bahwa apa yang telah disusun dalam

skripsi ini masih jauh dari sempurna, oleh karena itu penulis sangat berharap saran

dan kritik membangun dari pembaca dan pihak lain.

Akhir kata, Penulis berharap agar skripsi ini bermanfaat bagi semua

pihak yang membutuhkan.

Surabaya, Maret 2010

DAFTAR ISI ………...

ii

DAFTAR TABEL ………....

iii

DAFTAR GAMBAR ………....

iv

DAFTAR LAMPIRAN ………....

v

ABSTRAKSI

BAB I PENDAHULUAN

1.1

Latar Belakang ………... .

1

1.2

Perumusan Masalah ………... .

8

1.3

Tujuan Penelitian ……….. .

8

1.4

Manfaat Penelitian ……….... .

9

BAB II TINJAUAN PUSTAKA

2.1

Hasil Penelitian Terdahulu ……….

10

2.2

Landasan Teori ………...

11

2.2.1. Pengertian Manajemen Keuangan ………..

11

2.2.2. Laporan Keuangan...……….. .

12

2.2.2.1 Arti Pentingnya Laporan Keuangan ………...

12

2.2.2.2 Pihak yang Berkepentingan terhadap Posisi

Keuangan ………...

13

2.2.2.3 Pengertian Laporan Keuangan ...

13

2.2.2.4 Sifat laporan Keuangan ...

13

2.2.2.5 Bentuk laporan Keuangan ...

14

2.2.3. Analisa Laporan Keuangan ………....

15

2.2.3.1 Tujuan Analisa ...

15

2.2.3.2 Dasar Pembanding Analisa Laporan Keuangan ...

15

2.2.3.3 Penggolongan Angka Rasio ...

16

2.2.5. Investasi di Pasar Modal ………... .

21

2.2.6. Penilaian Harga Saham ... .

23

2.2.7. Price Earning Ratio ……….. .

24

2.2.7.1 Pengertian Price Earning Ratio ………..

24

2.2.7.2 Faktor-faktor yang Mempengaruhi

Price Earning Ratio (PER) ………...

25

2.2.8. Pengertian Variabel Bebas ... .

26

2.2.8.1 Pengertian Current Ratio ...

26

2.2.8.2 Pengertian Leverage ...

27

2.2.8.3 Pengertian Firm Size ………...

28

2.2.9. Pengaruh Antar Variabel ... .

29

2.2.9.1 Pengaruh Current Ratio Terhadap Price Earning Ratio ..

29

2.2.9.2 Pengaruh Leverage Terhadap Price Earning Ratio …….

30

2.2.9.3 Pengaruh Firm Size Terhadap Price Earning Ratio ……

31

2.3 Kerangka Pikir ……….. .

33

2.4 Hipotesis ………... .

34

BAB III METODOLOGI PENELITIAN

3.1 Definisi operasional dan Pengukuran Variabel ………...

35

3.2 Teknik Penentuan Sampel………... .

37

3.2.1 Populasi………... .

37

3.2.2 Sampel………...

37

3.3. Teknik Pengumpulan Data……….. .

39

3.3.1 Jenis Data………. .

39

3.3.2 Sumber Data………..

39

3.4.3 Uji Hipotesis ………

46

3.4.3.1 Uji Simultan (Uji F) ………. .

46

3.4.3.2 Uji Parsial (Uji t) ………. .

47

BAB IV HASIL DAN PEMBAHASAN

4.1 Deskripsi Obyek Penelitian ………..

49

4.1.1 Sejarah Singkat Pasar Modal Indonesia ……….. .

49

4.1.2 Sejarah Singkat Bursa Efek Indonesia (BEI) ……….. .

50

4.1.3 Visi dan Misi PT. Bursa Efek Indonesia (BEI) …………... 52

4.1.4 Struktur Organisasi Bursa Efek Indonesia (BEI) ………….. 52

4.1.5 Sejarah Perusahaan Obyek Penelitian ………. .

54

4.2 Deskripsi Hasil Penelitian ………. 61

4.2.1 Current Ratio (X

14.2.2 Leverage (X

) ………

.

62

24.3.3 Firm Size (X

) ………...

63

3

4.3.4 Price Earning Ratio (Y) ……….. .

65

) ………. .

64

4.3 Analisis Dan Pengujian Hipotesis ………... .

66

4.3.1 Analisis Regresi Linier Berganda ………... .

66

4.3.2 Koefisien Determinasi Berganda (R

24.3.3 Analisis Asumsi Klasik ……….. .

69

) ... .

68

4.3.4 Uji Hipotesis Dengan Uji t ………... .

75

4.4 Pembahasan ………...

77

4.4.1 Pengaruh Current Ratio Terhadap Price Earnung Ratio ... .

77

4.4.2 Pengaruh Leverage Terhadap Price Earnung Ratio ……….. 78

5.2. Saran ………... .

82

Tabel 2. Sampel Perusahaan Makanan dan Minuman………

10

Tabel 3. Current Ratio (X

1di Bursa Efek Indonesia Tahun 2005-2008 ………... 52

) Perusahaan Makanan dan Minuman

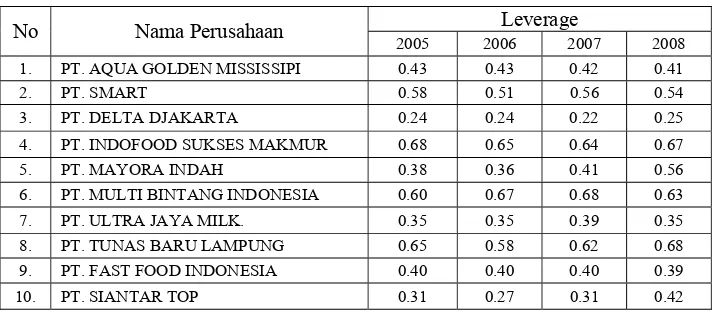

Tabel 4. Leverage (X

2di Bursa Efek Indonesia Tahun 2005-2008 ………53

) Perusahaan Makanan dan Minuman

Tabel 5. Firm Size (X

3di Bursa Efek Indonesia Tahun 2005-2008 ………...

54

) Perusahaan Makanan dan Minuman

Tabel 6. Price Earning Ratio (Y) Perusahaan Makanan dan Minuman

di Bursa Efek Indonesia Tahun 2005-2008 ………...

56

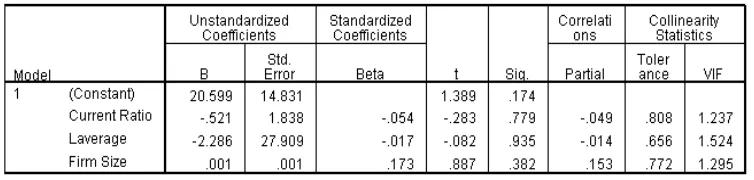

Tabel 7. Koefisien Regresi Linier Berganda ……… 57

Tabel 8. Data Uji Multikolinearitas ... 59

Tabel 9. Data Uji Heteroskedastisitas ... 60

Gambar 2. Struktur Organisasi PT. Bursa Efek Indonesia ...45

Lampiran 2 :

Analisis Regresi Berganda dan Asumsi Klasik

Lampiran 3 :

Tabel Statistik

Lampiran 4 :

Laporan Keuangan Perusahaan Makanan Dan

Oleh :

Lia Wijayanti

Abstraksi

Dengan semakin ketatnya persaingan bisnis antar perusahaan, perusahaan

berupaya menjadi yang terbaik dari perusahaan lain. Semkin tiggi tingkat

pertumbuhan perusahaan menunjukkan semakin bagus prospek perusahaan

dimasa yang akan datang. Pada umumnya investor menyukai perusahaan yang

besar karena memiliki kinerja bagus tetapi dalam melakukan investasi investor

seharusnya memperkirakan apakah perusahaan yang besar mampu memenuhi

kewajiban finansial jangka pendeknya dan seberapa jauh perusahaan

menggunakan leverage dalam menjalankan kegiatan operasional perusahaan.

Sebab penggunaan leverage yang besar juga menimbulkan resiko yang besar pula

dan Price Earning Ratio banyak digunakan investor untuk menentukan apakah

investasi modal yang dilakukannya menguntungkan atau merugikan. Atas dasar

fenomena tersebut maka penelitian ini bermaksud untuk meneliti mengenai

pengaruh Current Ratio, Leverage dan Firm Size terhadap Price Earning Ratio

pada perusahaan makanan dan minuman yang go public di Bursa Efek Indonesia.

Populasi dalam penelitian ini adalah perusahaan makanan dan minuman

yang go publik di Bursa Efek Indonesia. Teknik pengambilan sampel dalam

penelitian ini menggunakan metode purposive sampling yaitu bahwa pengambilan

sampel dilakukan atas dasar tujuan tertentu, maka jumlah sampel perusahaan

makanan dan minuman yang memenuhi kriteria sebanyak 10 perusahaan. Data

yang digunakan dalam penelitian ini adalah data sekunder yang diperoleh dari

data laporan keuangan periode 2005-2008 yang diambil dari Bursa Efek

Indonesia. Sedangkan untuk pengujian data menggunakan analisis regresi linear

berganda dengan asumsi klasik menggunakan program SPSS.

Hasil penelitian melalui analisis uji regresi linear berganda diperoleh

kesimpulan bahwa variabel Current Ratio, leverage tidak signifikan (Negatif)

sedangkan Firm Size tidak sigmifikan (Positif) terhadap price earning ratio.

BAB I

PENDAHULUAN

1.1. Latar Belakang

Prestasi perusahaan yang semakin meningkat atau semakin baik dengan

sendirinya akan meningkatkan kepercayaan pihak luar dan akan

mempermudah perusahaan untuk memperoleh dana atau tambahan modal

melalui go publik dengan menjual sahamnya kepada masyarakat. Dengan

semakin ketatnya persaingan bisnis antar perusahaan maka perusahaan akan

berupaya menjadi yang terbaik dari perusahaan lain. Apalagi untuk

perusahaan yang memproduksi barang sejenis.

Laporan keuangan merupakan sumber berbagai macam informasi bagi

investor sebagai salah satu dasar pertimbangan dalam pengambilan keputusan

investasi di pasar modal. Pada pasar modal yang efisien, harga saham

mencerminkan semua informasi yang relevan dan pasar akan bereaksi apabila

terdapat informasi baru. Maka dari itu setiap tahun perusahaan publik yang

terdaftar di BEI berkewajiban untuk menyampaikan laporan keuangan tahunan

kepada Bursa Efek, para investor, dan publik.

Kehadiran pasar modal bagi perusahaan merupakan alternatif pilihan

sumber dana. Pasar modal merupakan alternatif pembiayaan untuk

mendapatkan modal dengan biaya relatif murah dan juga tempat untuk

investasi jangka pendek dan jangka panjang. Menurut Jogiyanto (2000) pasar

keuangan (atau sekuritas) jangka panjang yang bisa diperjualbelikan dalam

bentuk hutang maupaun modal sendiri, baik yang diterbitkan oleh pemerintah,

public authorities, maupun perusahaan swasta.

Banyak faktor yang mempengaruhi tinggi rendahnya PER. Sehingga

menjadi penting bagi para investor untuk mengetahui faktor-faktor yang

mempengaruhi Price Earnings Ratio. Karena, Price Earnings Ratio (PER)

merupakan ukuran yang paling banyak digunakan untuk menentukan apakah

investasi modal yang dilakukannya menguntungkan atau merugikan. Semakin

tinggi tingkat pertumbuhan perusahaan menunjukkan semakin bagus prospek

perusahaan di masa yang akan datang sehingga dapat memberikan jaminan

atas investasi yang ditanamkan oleh investor dalam perusahaan yang

bersangkutan. Selain sebagai jaminan keamanan, tingkat pertumbuhan juga

berguna bagi investor dalam memprediksi keuntungan saham pada masa yang

akan datang.

Dalam penelitian ini, saham kelompok perusahaan makanan dan

minuman lebih banyak mencuri minat para investor karena perusahaan

makanan dan minuman merupakan salah satu usaha yang tidak pernah mati

akan kebutuhan pangan yang merupakan kebutuhan pokok manusia. Tingkat

konsumsi masyarakat akan semakin bertambah sejalan dengan tuntutan

kebutuhan manusia yang semakin komplek dan meningkat. Adapun alasan

dipilihnya kelompok perusahaan makanan dan minuman sebagai objek

penelitian karena perusahaan makanan dan minuman adalah perusahaan yang

dalam kehidupan sehari – hari selain itu banyak diantara perusahaan makanan

dan minuman telah tercatat dalam waktu yang relatif lama dan cukup dikenal

luas dengan kinerja yang cukup baik.

Dengan menurunnya daya beli masyarakat dapat berpengaruh terhadap

pertumbuhan industri makanan dan minuman di Indonesia. Badan Pusat

Statistik (BPS) menyebutkan, pertumbuhan industri makanan dan minuman

dilihat dari skala kecil, menengah maupun besar terus merosot. Menurut

Thomas, pertumbuhan industri makanan dan minuman di Indonesia pada

tahun 2006 sebesar 32%, kemudian pada tahun 2007 terjadi pertumbuhan

namun hanya sebesar 17% dan pada tahun 2008 pertumbuhan industri

makanan dan minuman mengalami penurunan sebesar 15% dibanding tahun

sebelumnya. (http://epaper.kompas.com/,12 Januari 2009)

Menurut Husnan (1994:279), bahwa salah satu faktor yang

mempengaruhi PER adalah pertumbuhan dividen (yang berarti juga laba).

Semakin tinggi pertumbuhan dividen semakin tinggi PER apabila

faktor-faktor yang lain sama.

Price Earning Ratio menunjukkan perbandingan antara harga saham di

pasar perdana atau harga perdana yang ditawarkan dibandingkan dengan

pendapatan yang diterima. PER yang tinggi menunjukkan ekspetasi investor

tentang prestasi perusahaan dimasa yang akan datang cukup tinggi

(Fakhruddin dan Hadianto,2001: 66).

Menurut Fakhruddin dan Hadianto (2001 : 59) Rasio Likuiditas adalah

finansial jangka pendek. Artinya jika kewajiban-kewajiban finansial jangka

pendek jatuh tempo mampukah pihak perusahaan mengatasi hal tersebut.

Current Rasio adalah rasio untuk menghitung berapa kemampuan perusahaan

dalam membayar utang lancar dengan aktiva lancar yang tersedia. Semakin

tinggi rasio ini berarti semakin besar kemampuan perusahaan untuk memenuhi

kewajiban finansial jangka pendek.

Menurut Fakhruddin dan Hadianto (2001: 59),Rasio Leverage atau rasio

utang adalah rasio yang digunakan untuk mengukur seberapa jauh aktiva

perusahaan dibiayai utang atau oleh pihak luar.

Menurut Sartono (2001 : 249), perusahaan besar yang sudah

well-established akan lebih mudah memperoleh modal di pasar modal dibanding

dengan perusahaan kecil karena kemudahan akses tersebut berarti perusahaan

besar memiliki fleksibilitas yang lebih besar pula.

Oleh karena itu menjadi tujuan utama bagi investor untuk mengetahui

faktor-faktor yang mempengaruhi Price Earning Ratio, sehingga dapat

memutuskan investasi saham mana yang akan dipilih atau bagaimana

diversifikasi investasi yang tepat sekaligus menguntungkan.

Ada 10 Perusahaan Makanan dan Minuman yang go publik dan terdaftar

diBursa Efek Indonesia. Dalam setiap perusahaan makanan dan minuman

yang nantinya akan berimbas pada berfluktuasinya penjualan. Fluktuasinya

penjualan berpengaruh juga pada Price Earning Ratio perusahaan. Hal ini

yang terdaftar dalam Bursa Efek Indonesia yang dapat ditunjukkan dalam

bentuk tabel sebagai berikut :

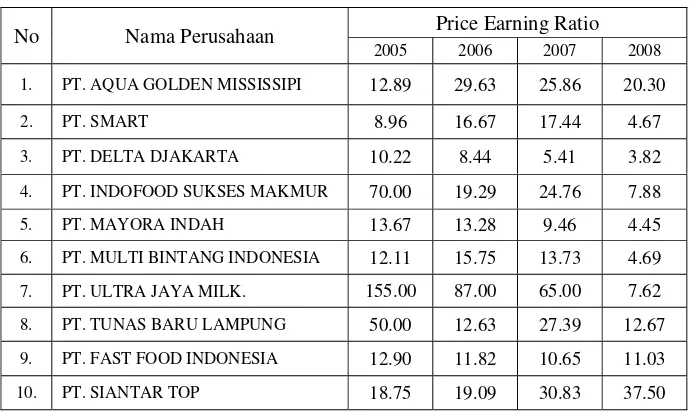

Tabel 1 : Nilai Price Earning RatioPerusahaan Makanan dan Minuman

yang Go Publik di Bursa Efek Indonesia

No Nama Perusahaan Price Earning Ratio

2005 2006 2007 2008 1. PT. AQUA GOLDEN MISSISSIPI 12.89 29.63 25.86 20.30

2. PT. SMART 8.96 16.67 17.44 4.67

3. PT. DELTA DJAKARTA 10.22 8.44 5.41 3.82

4. PT. INDOFOOD SUKSES MAKMUR 70.00 19.29 24.76 7.88

5. PT. MAYORA INDAH 13.67 13.28 9.46 4.45

6. PT. MULTI BINTANG INDONESIA 12.11 15.75 13.73 4.69

7. PT. ULTRA JAYA MILK. 155.00 87.00 65.00 7.62

8. PT. TUNAS BARU LAMPUNG 50.00 12.63 27.39 12.67

9. PT. FAST FOOD INDONESIA 12.90 11.82 10.65 11.03

10. PT. SIANTAR TOP 18.75 19.09 30.83 37.50 Sumber: Indonesia Capital Market Directory 2005-2008 (Bursa Efek Indonesia)

Dari tabel 1 diatas dapat dijelaskan sebagai berikut :

1. PT. AQUA GOLDEN MISSISSIPI, perolehan PER tahun 2005 sebesar

12.89 kali dan pada tahun 2006 mengalami peningkatan sebesar 29.63 kali,

kemudian pada tahun 2007 mengalami penurunan sebesar 25.86 kali dan pada

tahun 2008 peolehan PER mengalami penurunan sebesar 20.30 kali.

2. PT. SMART, perolehan PER pada tahun 2005 sebesar 8.96 kali, dan pada

tahun 2006 mengalami peningkatan sebesar 16.67 kali, kemudian pada tahun

2007 mengalami peningkatan sebesar 17.44 kali dan pada tahun 2008

perolehan PER mengalami penurunan sebesar 4.67 kali.

3. PT. DELTA DJAKARTA, perolehan PER pada tahun 2005 sebesar 10.22

pada tahun 2007 mengalami penurunan sebesar 5.41 kali dan pada tahun 2008

perolehan PER mengalami penurunan sebesar 3.82 kali.

4. PT. INDOFOOD SUKSES MAKMUR, perolehan PER pada tahun 2005

sebesar 70.00 kali, dan pada tahun 2006 mengalami penurunan sebesar 19.29

kali, kemudian pada tahun 2007 mengalami peningkatan sebesar 24.76 kali

dan pada tahun 2008 perolehan PER mengalami penurunan sebesar 7.88 kali.

5. PT. MAYORA INDAH, perolehan PER pada tahun 2005 sebesar 13.67

kali, dan pada tahun 2006 mengalami penurunan sebesar 13.28 kali, kemudian

pada tahun 2007 mengalami penurunan sebesar 9.46 kali dan pada tahun 2008

perolehan PER mengalami penurunan sebesar 4.45 kali.

6. PT. MULTI BINTANG INDONESIA, perolehan PER pada tahun 2005

sebesar 12.11 kali, dan pada tahun 2006 mengalami peningkatan sebesar 15.75

kali, kemudian pada tahun 2007 mengalami penurunan sebesar 13.73 kali dan

pada tahun 2008 perolehan PER mengalami penurunan sebesar 4.69 kali.

7. PT. ULTRA JAYA MILK, perolehan PER pada tahun 2005 sebesar 155.00

kali, dan pada tahun 2006 mengalami penurunan sebesar 87.00 kali, kemudian

pada tahun 2007 mengalami penurunan sebesar 65.00 kali dan pada tahun

2008 perolehan PER mengalami penurunan sebesar 7.62 kali.

8. PT. TUNAS BARU LAMPUNG , perolehan PER pada tahun 2005 sebesar

50.00 kali, dan pada tahun 2006 mengalami penurunan sebesar 12.63 kali,

kemudian pada tahun 2007 perolehan PER mengalami peningkatan sebesar

27.39 kali dan pada tahun 2008 perolehan PER mengalami penurunan sebesar

9. PT. FAST FOOD INDONESIA, perolehan PER pada tahun 2005 sebesar

12.90 kali, dan pada tahun 2006 mengalami penurunan sebesar 11.82 kali,

kemudian pada tahun 2007 mengalami penurunan sebesar 10.65 kali dan pada

tahun 2008 perolehan PER mengalami peningkatan sebesar 11.03 kali.

10. PT. SIANTAR TOP, perolehan PER pada tahun 2005 sebesar 18.75 kali,

dan pada tahun 2006 mengalami peningkatan sebesar 19.09 kali, kemudian

pada tahun 2007 perolehan PER mengalami peningkatan sebesar 30.83 kali

dan pada tahun 2008 mengalami peningkatan sebesar 37.50 kali.

Dari data diatas dapat disimpulkan bahwa perusahaan Makanan dan

Minuman yang go publik di Bursa Efek Indonesia memiliki Nilai Price

Earning Ratio yang berfluktuasi. Hal ini disebabkan karena daya beli

masyarakat menurun yang dapat berpengaruh terhadap Pertumbuhan Industri

perusahaan makanan dan minuman diIndonesia. Dalam rangka inilah

penelitian dilakukan walaupun disadari bahwa faktor fundamental sangat luas

cakupannya yang dapat mempengaruhi Price Earning ratio saham perusahaan

Makanan dan Minuman yang go publik di Bursa Efek Indonesia, tidak hanya

meliputi kondisi internal perusahaan tetapi juga kondisi fundamental makro

ekonomi yang berada di luar kendali perusahaan. Oleh karena itu penelitian ini

dibatasi hanya menganalisis faktor-faktor fundamental dari aspek performance

Berdasarkan uraian diatas peneliti tertarik mengangkat topik tersebut

kedalam penelitian dengan judul ”ANALISIS PENGARUH CURRENT

RATIO, LEVERAGE DAN FIRM SIZE TERHADAP PRICE EARNING

RATIO PERUSAHAAN MAKANAN DAN MINUMAN YANG GO

PUBLIK DI BURSA EFEK INDONESIA”

1.2. Perumusan Masalah

Berdasarkan latar belakang yang telah dikemukakan di atas, maka

perumusan masalah yang dapat dikemukakan adalah sebagai berikut :

1. Apakah Current Ratio berpengaruh terhadap Price Earning Ratio saham

perusahaan Makanan dan Minuman yang go publik di Bursa Efek

Indonesia?

2. Apakah Laverage berpengaruh terhadap Price Earning Ratio saham

perusahaan Makanan dan Minuman yang go publik di Bursa Efek

Indonesia?

3. Apakah Firm Size berpengaruh terhadap Price Earning Ratio saham

perusahaan Makanan dan Minuman yang go publik di Bursa Efek

Indonesia?

1.3. Tujuan Penelitian

Atas dasar perumusan masalah,maka tujuan penelitian ini adalah :

1. Untuk mengetahui pengaruh Current ratio terhadap Price Earning Ratio

saham perusahaan Makanan dan Minuman yang go publik di Bursa Efek

2. Untuk mengetahui pengaruh Leverage terhadap Price Earning Ratio saham

perusahaan Makanan dan Minuman yang go publik di Bursa Efek

Indonesia

3. Untuk mengetahui pengaruh Firm Size terhadap Price Earning Ratio

saham perusahaan Makanan dan Minuman yang go publik di Bursa Efek

Indonesia

1.4. Manfaat Penelitian

Penelitian ini diharapkan memberi manfaat bagi :

a. Ilmu Pengetahuan

Menambah pengetahuan di bidang Manajemen Keuangan Khususnya

mengenai sekuritas saham.

b. Pengambil Keputusan

Memberikan sumbangan pemikiran pada analisis, investor dan para

pemegang saham serta manajemen investasi dalam menentukan keputusan

serta strategi keuangan.

c. Peneliti

Peneliti dapat mengerti dan memahami teori-teori yang pernah

didapatkan di perkuliahan, selanjutnya membandingkan dengan

BAB II

TINJAUAN PUSTAKA

2.1. Hasil Penelitian Terdahulu

Penelitian yang pernah dilakukan mengenai Price Earning Ratio ini

antara lain :

1. Halim (2005), penelitian dengan judul “Pengaruh Likuiditas, Leverage,

dan Deviden terhadap Price Earning Ratio pada industri manufaktur di

Bursa Efek Jakarta”. Dalam penelitian ini sample yang digunakan adalah

purposive sampling dan pengujian dilakukan dengan menggunakan

analisa multiple regression. Berdasarkan analisis dan pembahasan dari

penelitian Halim (2005) menunjukkan bahwa dalam penelitian tersebut

didapatkan hasil dimana pada tahun 2001 semua variable independen,

yaitu current ratio (CR), dept to equity ratio (DER), dan deviden payout

ratio (DPR) berpengaruh positif (Signifikan) terhadap PER, sedangkan

pada tahun 2002 hanya deviden payout ratio (DPR) yang berpengaruh

positif (signifikan) terhadap PER.

2. Suryaputri dan Astuti (2003), penelitian dengan judul “Pengaruh Faktor

Leverage,Devident Payout,size, Earning Growth and Country Risk

Terhadap Price Earning Ratio (Studi pada perusahaan industri

manufaktur yang terdaftar di Bursa Efek Jakarta selama 1995-1999)”,

Permasalahan yang dikemukakan adalah : Apakah Faktor

berpengaruh signifikan terhadap Price Earning Ratio. Sampel yang

digunakan adalah metode purposive sampling dan pengujian dilakukan

dengan menggunakan analisa multiple regression.

Pada jurnal penelitian tersebut diperoleh dari hasil analisis maka

dapat disimpulkan hanya variabel Leverage,variabel Dividend

Payout,variabel Size dan variabel Country Risk yang berpengaruh

signifikan terhadap Price Earning Ratio sedangkan variabel Earning

Growth tidak signifikan.

2.2. Landasan Teori

2.2.1. Pengertian Manajemen Keuangan

Menurut Husnan (2004: 4), manajemen keuangan menyangkut

kegiatan perencanaan,analisis dan pengendalian kegiatan keuangan.

Mereka yang melaksanakan kegiatan tersebut sering disebut manajer

keuangan. Meskipun demikian, kegiatan keuangan tidaklah terbatas

dilakukan oleh mereka yang menduduki jabatan seperti Direktur

Keuangan, Manajer Keuangan, Kepala Bagian Keuangan dan sebagainya,

mungkin sekali melakukan kegiatan keuangan. Sebagai misal, keputusan

untuk memperluas kapasitas pabrik, menghasilkan produk baru jelas akan

dibicarakan dan diputuskan oleh berbagai Direktur, tidak terbatas hanya

oleh Direktur Keuangan. Banyak keputusan yang harus diambil oleh

manajer keuangan dan berbagai kegiatan yang harus dijalankan mereka.

menjadi dua kegiatan utama, yaitu kegiatan menggunakan dana (allocation

of funds) dan mencari pendanaan (raising of funds). Dua kegiatan utama

(atau fungsi) tersebut disebut sebagai fungsi keuangan.

Manajemen keuangan atau sering disebut pembelanjaan dapat

diartikan semua aktivitas perusahaan yang berhubungan dengan

usaha-usaha mendapatkan dana perusaha-usahaan dengan biaya yang murah serta usaha-usaha

untuk menggunakan dan mengalokasikan dana tersebut secara efisien

(Sutrisno, 2001:3)

Manajemen keuangan merupakan bidang yang terluas dari tiga

bidang keuangan dan memiliki kesempatan karir yang sangat luas.

Manajemen keuangan sangat penting dalam semua jenis perusahaan,

termasuk bank dan lembaga keuangan lainnya serta perusahaan industri

dan ritel. Manajemen keuangan juga penting dalam kegiatan

pemerintah,mulai dari sekolah, rumah sakit,hingga departemen jalan tol

(Brigham dan Houston, 2001: 6)

2.2.2. Laporan Keuangan

2.2.2.1. Arti Pentingnya Laporan Keuangan

Pada mulanya laporan keuangan bagi semua perusahaan hanyalah

sebagai alat penguji dari pekerjaan bagian pembukuan, tetapi untuk

laporan keuangan tidak hanya sebagai dasar untuk dapat menentukan atau

tersebut pihak-pihak yang berkepentingan mengambil suatu keputusan.

(Munawir,2002:1)

2.2.2.2. Pihak yang Berkepentingan Terhadap Posisi Keuangan

Pihak-pihak tersebut adalah para pemilik perusahaan, manager

perusahaan yang bersangkutan, kreditur, bankers, para investor dan

pemerintah. (Munawir,2002:2)

2.2.2.3. Pengertian Laporan Keuangan

Laporan keuangan pada dasarnya adalah hasil dari proses akuntansi

yang dapat digunakan sebagai alat untuk berkomunikasi antara data

keuangan atau aktivitas suatu perusahaan dengan pihak-pihak yang

berkepentingan dengan data atau aktivitas perusahaan tersebut. Menurut

Myer dalam bukunya Financial Statement Analisys mengatakan bahwa

yang dimaksud dengan laporan keuangan adalah dua daftar yang disusun

oleh akuntan pada akhir periode untuk suatu perusahaan. Kedua daftar itu

adalah neraca dan daftar rugi laba. Pada waktu akhir-akhir ini sudah

menjadi kebiasaan bagi perseroan untuk menambahkan daftar ketiga yaitu

laba ditahan. (Munawir,2002:5)

2.2.2.4. Sifat Laporan Keuangan

(Munawir,2002:6)

1. Fakta yang telah dicatat

2. Prinsip dan kebiasaan di dalam akuntansi

2.2.2.5. Bentuk Laporan Keuangan

A. Neraca

Laporan yang sistematis tentang aktiva, hutang serta modal dari

suatu perusahaan pada suatu saat tertentu. Tujuan neraca adalah untuk

menunjukkan posisi keuangan suatu perusahaan pada suatu tanggal

tertentu, biasanya pada waktu dimana buku-buku ditutup dan ditentukan

sisanya pada suatu akhir tahun fiscal atau tahun kalender, sehingga neraca

sering disebut debgan Balance Sheet. (Munawir,2002:13)

Bentuk Neraca :

1. Skontro

Dimana semua aktiva tercantum sebelah kiri atau debet dan hutang

sebelah kanan atau kredit.

2. Vertical

Dalam bentuk ini semua aktiva nampak dibagian atas yang selanjutnya

diikuti dengan hutang jangka pendek, hutang jangka panjang dan

modal.

3. Bentuk neraca yang disesuaikan dengan kedudukan atau posisi

keuangan perusahaan. (Munawir, 2002:20)

B. Laporan Rugi Laba

Merupakan suatu laporan yang sistematis tentang penghasilan,

biaya, rugi laba yang diperoleh oleh suatu perusahaan selama periode

Bentuk Laporan Rugi Laba :

1. Bentuk Single Step yaitu dengan menggabungkan semua penghasilan

menjadi satu kelompok dan semua biaya dalam satu kelompok,

sehingga untuk menghitung rugi laba bersih hanya memerlukan satu

langkah yaitu mengurangkan total biaya terhadap total penghasilan.

2. Bentuk Multiple Step yaitu bentuk ini dilakukan pengelompokan yang

lebih teliti sesuai dengan prinsip yang digunakan secara umum.

2.2.3. Analisa Laporan Keuangan

2.2.3.1. Tujuan Analisa

Laporan keuangan merupakan alat yang sangat penting untuk

memperoleh informasi sehubungan dengan posisi keuangan dan hasil-hasil

yang telah dicapai oleh perusahaan yang bersangkutan. Data keuangan

tersebut akan lebih berarti bagi pihak-pihak yang berkepentingan apabila

data tersebut diperbandingkan untuk dua periode atau lebih. Dan dianalisis

lebih lanjut sehingga dapat diperoleh data yang akan dapat mendukung

keputusan yang akan diambil. (Munawir, 2002:31)

2.2.3.2. Dasar Pembanding Analisa Laporan Keuangan

(Munawir, 2002:65)

1. Perbedaan letak perusahaan dengan tingkat harga dan biaya operasi

yang berbeda-beda, seperti besar kecilnya perusahaan.

2. Jumlah aktiva tetap yang dimiliki perusahaan yang bersangkutan yang

3. Adanya perbedaan umur kekayaan yang dimiliki di antara

perusahaan-perusahaan tersebut.

4. Perbedaan kebijaksanaan yang dilakukan masing-masing perusahaan.

5. Perbedaan struktur permodalan yang dimiliki oleh

perusahaan-perusahaan yang bersangkutan.

6. Perbedaan sistem dan prosedur akuntansi yang digunakan.

2.2.3.3. Penggolongan Angka Rasio

1. Rasio-rasio neraca yaitu semua rasio yang datanya diambil atau

bersumber pada neraca, misalnya current ratio, quick ratio.

2. Rasio-rasio loaba rugi yaitu semua rasio yang angka-angka rasio dalam

penyusunannya semua datanya diambil dari laporan rugi laba,

misalnya gross profit margin, net operating margin, operating ratio.

3. Rasio-rasio antar laporan yaitu semua angka rasio yang penyusunannya

datanya berasal dari neraca dan data lainnya dari laporan rugi laba,

misalnya tingkat perputaran persediaan atau inventory turn over.

(Munawir, 2002:68)

2.2.3.4. Klasifikasikan Angka-angka Rasio Keuangan

a. Leverage Ratio menunjukkan kapasitas perusahaan untuk memenuhi

kewajiban jangka pendek maupun jangka panjang.

Debt Ratio = total hutang : total aktiva

Time Interest Ratio = EBIT : beban bunga

b. Liquidity Ratio mengukur kemampuan perusahaan untuk memenuhi

kewajiban finansial yang berjangka pendek tepat pada waktunya.

Current Ratio = aktiva lancar : hutang lancar

Quick Ratio = ( aktiva lancar – persediaan ) – utang lancar

Cash Ratio = [( kas + sekuritas ) : hutang lancar] x 100%

c. Efficiency Ratio mengukur seberapa efektif perusahaan dalam

menggunakan assets untuk memperoleh penjualan.

Periode Pengumpulan Piutang = (piutang x 360) : penjualan kredit

Perputaran Piutang = penjualan kredit : piutang

Perputaran Persediaan = Harga pokok penjualan:Rata-rata persediaan

Perputaran Aktiva Tetap = penjualan : aktiva tetap

Perputaran Total Aktiva = penjualan : total aktiva

d. Profitability Ratio mengukur seberapa besar kemampuan perusahaan

menghasilkan laba baik dalam hubungannya dengan penjualan, assets

maupun laba bagi modal sendiri.

Gross Profit Margin = laba kotor : penjualan

Net Profit Margin = laba setelah pajak : total aktiva

Return on Assets = EAT : total aktiva

Return on Equity = EAT : modal sendiri

2.2.4. Pengertian Pasar Modal

Pasar modal adalah tempat terjadinya transaksi asset keuangan

jangka panjang atau Long Term Financial Assets. Pasar modal

memungkinkan terpenuhinya kebutuhan dana jangka panjang untuk

investasi jangka panjang dalam bentuk bangunan, peralatan dan sarana

produksi lainnya (Sartono,2001:21). Bentuk umum surat berharga yang

diperjualbelikan di pasar modal adalah obligasi,saham preferen dan saham

biasa.

Menurut Sunariyah (2004 :5), Pasar Modal adalah tempat

pertemuan antara penawaran dengan permintaan surat berharga . Di

tempat inilah para pelaku pasar yaitu individu-individu atau badan usaha

yang mempunyai kelebihan dana (surplus funds) melakukan investasi

dalam surat berharga yang ditawarkan oleh emiten.

Menurut Darmadji (2001 :1) pada dasarnya pasar modal (capital

market) merupakan pasar untuk berbagai instrument keuangan jangka

panjang yang biasa diperjualbelikan baik dalam bentuk uang ataupun

modal sendiri. Kalau pasar modal merupakan pasar untuk surat berharga

jangka pendek. Baik pasar modal maupun pasar uang merupakan bagian

dari pasar keuangan (financial market).

Pengertian pasar modal secara umum menurut Keputusan Menteri

Keuangan RI No.1548/KMK/1990 tentang peraturan pasar modal adalah

suatu sistem keuangan yang terorganisasi termasuk didalamnya adalah

serta keseluruhan surat-surat berharga yang beredar. Sedangkan dalam arti

sempit pasar modal adalah suatu tempat dalam pengertian fisik yang

mengorganisasikan transaksi penjualan efek atau disebut sebagai bursa

efek. (Sutrisno,2001 :341)

Pasar modal merupakan kegiatan yang bersangkutan dengan

penawaran umum dengan perdagangan efek, perusahaan publik yang

berkaitan dengan efek yang diterbitkannya sebagai lembaga profesi yang

berkaitan dengan efek (Fakhrudin,2001:2)

2.2.4.1. Fungsi Pasar Modal

Fungsi dari pasar modal / bursa efek (Sartono,2001: 23) adalah :

A. Menciptakan pasar secara terus menerus bagi efek yang ditawarkan

kepada masyarakat.

B. Menciptakan harga yang wajar bagi efek yang bersangkutan melalui

mekanisme pasar.

C. Membantu pembelajaran (pemenuhan dana) dunia usaha melalui

penghimpunan dana masyarakat.

D. Menghimpun proses perluasan partisipasi masyarakat dalam

kepemilikan saham-saham perusahaan.

2.2.4.2. Manfaat Pasar Modal

Menurut Anoraga dan Pakarti (2001: 12) manfaat pasar modal adalah :

a). Manfaat Pasar Modal bagi emiten/perusahaan adalah :

2. Dana tersebut dapat diterima sekaligus pada saat pasar perdana

selesai.

3. Solvabilitas perusahaan tinggi sehingga memperbaiki citra

perusahaan.

4. Ketergantungan emiten terhadap bank menjadi kecil.

5. Cash Flow hasil penjualan saham biasanya lebih besar dari harga

nominal perusahaan.

6. Emisi saham cocok untuk membiayai perusahaan yang berisiko

tinggi.

7. Tidak ada beban finansial.

8. Jangka waktu penggunaan dana tidak terbatas.

9. Tidak dikaitkan dengan kekayaan penjamin tertentu.

10.Profesionalisme dalam manajemen meningkat.

b). Manfaat Pasar modal bagi Investor / Pemodal adalah :

1. Nilai investasi berkembang mengikuti harga saham yang mencapai

capital gain.

2. Memperoleh deviden bagi mereka yang memilikimatau memegang

saham dan bunga tetap atau bunga yang mengambang bagi

pemegang obligasi.

3. Mempunyai hak suara dalam RUPS (Rapat Umum Pemegang

Saham) bagi pemegang saham, mempunyai hak suara dalam RUPO

(Rapat Umum Pemegang Obligasi) bila diadakan bagi pemegang

4. Dapat dengan mudah mengganti instrument investasi, misal dari

saham A ke saham B sehingga dapat meningkatka keuntungan atau

mengurangi resiko.

c). Manfaat Pasar Modal bagi Lembaga Penunjang adalah :

1. Menuju ke arah professional didalam memberikan pelayanannya

sesuai dengan bidang tugas masing-masing.

2. Sebagai pembentuk harga dalam bursa pararel.

3. Semakin memberi variasi pada jenis lembaga penunjang.

4. Likuiditas efek semakin tinggi.

d). Manfaat Pasar Modal bagi Pemerintah adalah :

1. Mendorong laju pembangunan.

2. Mendorong investasi.

3. Pencipta lapangan kerja.

4. Mengurangi anggaran bagi BUMN (Badan Usaha Milik Negara)

2.2.5. Investasi di Pasar Modal

Investasi adalah penawaran modal untuk satu atau lebih aktiva yang

dimiliki dan biasanya berjangka waktu lama dengan harapan mendapatkan

keuntungan di masa-masa yang akan datang. Keputusan penanaman modal

tersebut dapat dilakukan oleh individu atau suatu entitas yang mempunyai

kelebihan dana (Sunariyah,2003 : 4)

Investasi merupakan suatu tindakan melepaskan dana saat sekarang

jumlah yang lebih besar dari dana di lepaskan pada saat investasi awal

(Moeljadi, 2006 : 121)

Investasi menurut Jogianto (2000 : 5), merupakan penundaan

konsumsi sekarang untuk di gunakan di dalam produksi yang efisien selama

periode tertentu. Pengertian investasi yang lebih luas membutuhkan

kesempatan produksi yang efisien untuk mengubah satu unit konsumsi

mendatang. Dengan demikian investasi dapat di definisikan sebagai

penundaan konsumsi sekarang untuk di gunakan di dalam produksi yang

efisien selama periode waktu yang tertentu.

Di dalam investasi ada dua potensi keuntungan dari investasi bursa

efek, yaitu berupa keuntungan yang di peroleh perusahaan yang di bagikan

kepada pemegang saham (deviden) dan jika investor menjual sahamnya di

atas harga belinya.deviden perusahaan sangat berkaitan dengan performance

perusahaan, sedangkan capital gain tidak begitu di pengaruhi oleh

perusahaan. Unsur spekulasi sangat berperan dalam jual beli saham, jika

harga jual saham di bawah harga beli (capital lost), sedangkan deviden tidak

bisa negatif (Anoraga dan Pakarti, 2003 : 81).

Menurut Usman dkk (1990 : 144), setiap pemodal memiliki tujuan

tertentu yang ingin di capainya melalui keputusan investasi yang di ambil.

Secara umum tertentu saja motif investasi adalah : memperoleh keuntungan,

namun di kaitkan dengan karakteristik instrument di pasar modal pada

1. keamanan

2. pendapatan

3. pertumbuhan

4. fasilitas pajak

5. spekulasi

2.2.6. Penilaian Harga Saham

Tinggi rendahnya harga saham benar-benar merupakan penilaian

sesaat yang dipengaruhi oleh banyak faktor yang termasuk diantaranya

adalah kondisi (performance perusahaan dan faktor penawaran dan

permintaan saham serta kemampuan dalam menganalisis efek.

Dalam analisis fundamental laporan keuangan perusahaan

memegang peranan penting dengan mengevaluasi laporan keuangan, akan

mengetahui perkembangan dan kondisi keuangan perusahaan. Hal ini

dikemukakan oleh Husnan (1994:285) yang menyebutkan bahwa ada dua

pendekatan dalam analisis investasi yang umumnya digunakan dalam

melakukan penilaian saham ,yaitu :

1. Analisis Teknikal merupakan upaya untuk memperkirakan harga

saham di waktu yang lalu. Pemikiran yang mendasari analisis ini

adalah bahwa harga saham yang mencerminkan informasi yang

relevan, bahwa informasi tersebut ditunjukkan oleh perubahan

harga di waktu yang lalu dan karenanya perubahan harga saham

2. Analisis Fundamental mencoba memperkirakan harga saham di

masa yang akan datang dengan mengestimate nilai faktor – faktor

fundamental yang mempengaruhi harga saham di masa yang akan

datang dan menerapkan hubungan variabel-variabel tersebut

sehingga diperoleh taksiran harga saham.

Ada dua pendekatan fundamental yang umumnya digunakan dalam

melakukan penilaian saham,yaitu dengan pendekatan nilai sekarang (Present

Value Approach) dan pendekatan PER (P/E ratio approach)

(Jogianto,2000:89)

2.2.7. Price Earning Ratio

2.2.7.1. Pengertian Price Earning Ratio

Price Earning Ratio merupakan cerminan rupiah yang berani

dibayar investor untuk setiap rupiah laba, PER rata-rata dari perusahaan

yang ada dalam satu industri dapat dijadikan sebagai pedoman untuk menilai

harga sebuah perusahaan (Arifin, 2005:152). Pendekatan PER lebih baik

karena model yang terakhir ini sudah mempertimbangkan ekspetasi laba di

masa yang akan datang.

Menurut Fakhruddin dan Hadianto (2001 : 66), Price Earning Ratio

(PER) mempunyai arti yang cukup penting dalam menilai suatu saham dan

rasio ini merupkan indikasi tentang harapan masa depan perusahaan. Saham

usaha tersebut bagus, sehingga investor tertarik untuk membeli saham badan

usaha tersebut.

Menurut Sawir (2005:21), PER adalah apa yang investor bayar untuk

aliran earnings. Atau dilihat dari kebalikannya adalah apa yang investor

dapatkan (peroleh) dari investasi tersebut. Investor dalam pasar modal yang

sudah maju menggunakan PER untuk mengukur apakah suatu saham

underpriced atau overpriced. Menurut Halim (2003:23), Price Earning Ratio

sering digunakan analis saham untuk menilai harga saham.

Menurut Tandelilin (2001:243), Price Earning Ratio(PER) adalah

Rasio atau perbandingan antara harga saham terhadap earning perusahaan.

Informasi PER mengindikasikan besarnya rupiah yang harus dibayarkan

investor untuk memperoleh satu rupiah earning perusahaan. Dengan kata

lain PER menunjukkan besarnya harga setiap satu rupiah earning

perusahaan. Di samping itu, PER juga merupakan harga relatif dari sebuah

saham perusahaan,berikut rumus PER :

arg

H aPerLembarSaham PER

EarningPerLembarSaham

2.2.7.2. Faktor-faktor yang Mempengaruhi Price Earning Ratio (PER)

Menurut Whitbeck-kisor (1963) didalam Husnan (1994: 309)

bahwa tiga variabel yang mempengaruhi PER, yaitu :

1. Tingkat Pertumbuhan Laba

2. Divident Payout Rate

Persamaan yang berhasil mereka susun adalah

PER = 8,2 + 1,5 (Tingkat Pertumbuhan Laba) + 0,067 (Divident Payout

Rate) - 0,2 (Deviasi Standar Tingkat Pertumbuhan laba)

Variabel (1) dan (2) diharapkan mempunyai hubungan yang positif

terhadap PER (artinya semakin tinggi varibel-variabel tersebut semakin

tinggi PER) sedangkan varibel (3) diharapkan mempunyai hubungan yang

negatif (artinya semakin tinggi variable ini semakin rendah PER)

2.2.8. Pengertian Variabel Bebas

2.2.8.1. Pengertian Current Ratio

Rasio Likuiditas menurut Fakhruddin dan Hadianto (2001 : 59)

adalah rasio yang mengukur kemampuan perusahaan untuk memenuhi

kewajiban finansial jangla pendek. Artinya jika kewajiban-kewajiban

finansial jangka pendek jatuh tempo mampukah pihak perusahaan mengatasi

hal tersebut. Current Rario adalah rasio untuk menghitung berapa

kemampuan perusahaan dalam membayar utang lancar dengan aktiva lancar

yang tersedia. Semakin tinggi rasio ini berarti semakin besar kemampuna

perusahaan untuk memenuhi kewajiban finansial jangka pendek.

Ratio yang paling umum digunakan untuk mengetahui

kesanggupan suatu perusahaan dalam memenuhi kewajiban jangka pendek

nya adalah rasio lancar. Menurut Munawir (2002:72), mengatakan bahwa

rasio ini menunjukkan bahwa nilai kekayaan lancar (yang segera dapat

perusahaan tidak dapat memenuhi kewajiban dalam jangka pendek maka

perusahaan tidak akan memperoleh kesempatan untuk menghasilkan laba.

Menurut Weston and Copeland (1994:226), Current Ratio dapat

dihitung dengan membagi aktiva lancar dengan kewajiban lancar. Aktiva

lancar terdiri dari kas, surat berharga, piutang dagang dan persediaan.

Kewajiban lancar terdiri dari hutang dagang, wesel bayar jangka pendek,

hutang jangka panjang dan akan jatuh tempo, pajak penghasilan yang

terhutang. Semakin tinggi rasio lancar, semakin besar kemampuan

perusahaan untuk memenuhi kewajiban finansial jangka pendeknya. Rasio

lancar dijadikan sebagai indikator bahan pertimbangan bagi investor dalam

menilai kinerja suatu perusahaan dan hal ini akan mempengaruhi nilai

suatu perusahaan. Berikut rumus current ratio :

tan

TotalAktivaLancar CurrentRatio

Totalhu gLancar

2.2.8.2. Pengertian Leverage

Leverage merupakan rasio yang memperlihatkan proporsi antara

kewajiban yang dimiliki dan seluruh kekayaan yang dimiliki. Leverage

keuangan adalah penggunaan utang,apabila hasil pengmbalian atas aktiva

yang ditunjukkan oleh besarnya rentabilitas ekonomis,lebih besar daripada

biaya utang maka leverage itu menguntungkan dan hasil pengembalian atas

modal (rentabilitas modal sendiri) ini juga akan meningkat (Sawir, 2005:13).

Menurut Fakhruddin dan Hadianto (2001: 59),Rasio Leverage atau

rasio utang adalah rasio yang digunakan untuk mengukur seberapa jauh

menunjukkan sejauh mana perusahaan dibiayai atau difinansir oleh pihak

luar atau dengan kata lain finansial leverage menunjukkan proporsi atas

penggunaan utang untuk membiayai investasi perusahaan. Berikut rumus

leverage:

tan

TotalU g Leverage

TotalAktiva

2.2.8.3.. Pengertian Firm Size (Ukuran Perusahaan)

Menurut Sartono (2001 : 249), perusahaan besar yang sudah

well-established akan lebih mudah memperoleh modal di pasar modal dibanding

dengan perusahaan kecil karena kemudahan akses tersebut berarti

perusahaan besar memiliki fleksibilitas yang lebih besar pula.

Menurut Alli et al (1993) di dalam Sutrisno (2001) berpendapat

bahwa suatu perusahaan besar yang sudah mapan akan memiliki akses yang

mudah menuju pasar modal sementara perusahaan yang baru dan yang

masih kecil akan mengalami banyak kesulitan untuk memiliki akses ke pasar

modal karena kemudahan akses ke pasar modal cukup berarti untuk

fleksibilitas dan kemampuannya untuk memperoleh dana yang lebih besar,

sehingga perusahaan mampu memiliki rasio pembayaran dividen yang lebih

tinggi daripada perusahaan kecil. Ukuran perusahaan diwakili oleh log

natural dan total assets.

Menurut lee et al (1996) di dalam Ghozali dan Mansur (2002: 84),

Pada umumnya perusahaan yang besar lebih dikenal oleh masyarakat kalau

dibandingkan dengan perusahaan yang ukurannya kecil. Karena lebih

perusahaan yang relatif kecil. Informasi yang memadai akan bisa

mengurangi tingkat ketidakpastian investor akan prospek perusahaan

kedepannya.

Menurut Ghozali dan Al Mansur (2002:80),Size adalah skala

perusahaan yang diukur dari jumlah total aktiva perusahaan.

Size = Total aktiva pada t-tahun

2.2.9. Pengaruh Antar Variabel

2.2.9.1. Pengaruh Current Ratio terhadap Price Earning Ratio

Current Ratio adalah rasio yang mengukur seberapa jauh aktiva

perusahaan bisa dipakai untuk memenuhi kewajiban lancarnya. Ratio lancar

dihitung dengan membagi aktiva lancar dengan kewajiban lancar. Rasio

lancar merupakan ukuran yang paling umum digunakan untuk mengetahui

kesanggupan memenuhi kewajiban jangka pendeknya. Oleh karena itu rasio

tersebut menunjukkan seberapa jauh tuntutan kreditur jangka pendek dan

dipenuhi oleh aktiva yang diperkirakan menjadi uang tunai dengan periode

yang sama dengan jatuh tempo hutang.

Menurut Weston dan Copeland (1995 : 244),Semakin tinggi resiko

semakin tinggi faktor diskonto dan semakin rendah Price Earning Ratio.

Semakin tinggi tingkat pertumbuhan perusahaan semakin tinggi Price

Earning Ratio.

Menurut Beaver, et al (1970), Farrely, et al (1982), Capstaff (1992)

asset yang besarnya tetap, berarti liabilitasnya kecil. Demikian juga

sebaliknya pada current liabilities yang tetap, maka jumlah asset yang

dimiliki semakin besar. Dengan demikian semakin tinggi Current Ratio

berarti semakin kecil resiko yang akan ditanggung oleh para investor bila

tingkat resiko kecil maka Price Earning Ratio akan meningkat.

Menurut Karnadi (1997) didalam Halim (2005), berpendapat

Likuiditas diartikan sebagai kemampuan perusahaan melunasi seluruh

kewajiban jangka pendeknya. Dengan semakin meningkatnya likuiditas

(current ratio) perusahaan ada kemungkinan akan meningkatkan harga

saham perusahaan tersebut yang akan mempengaruhi PER.

Dari uraian diatas dan teori-teori yang ada dapat disimpulkan

bahwa Current Ratio berpengaruh positif terhadap Price Earning Ratio. Hal

ini didukung oleh jurnal ” Johan Halim ” (2005) dengan judul ”Pengaruh

Likuiditas, Leverage dan Dividen terhadap Price earning Ratio pada Industri

Manufaktur di Bursa Efek Jakarta”.

2.2.9.2. Pengaruh Leverage terhadap Price Earning Ratio

Menurut Helfert (1996:97), Penggunaan hutang yang berhasil akan

meningkatkan pendapatan pemilik perusahan karena pengembalian dari dana

ini melebihi bunga yang harus dibayar dan menjadi hak pemilik yang berarti

meningkatkan ekuitas pemilik. Menurut Sartono (2001:87) P/E ratio akan

meningkat dengan peningkatan ROE, hal ini disebabkan karena ROE yang

Menurut Fuller dan Farrel (1987:365), Leverage dinyatakan dapat

berpengaruh positif terhadap Price Earning Ratio dikarenakan bahwa

leverage merupakan salah satu elemen yang menentukan tingkat

pertumbuhan laba perusahaan. Dalam analisis Du Pont menyatakan bahwa

leverage tinggi berpeluang akan memperbesar Return On Equity (ROE),

sehingga akan meningkatkan tingkat pertumbuhan laba perusahaan. Jika

tingkat pertumbuhan laba naik, sedangkan faktor-faktor lain dianggap

konstan maka dapat mengakibatkan Price Earning Ratio meningkat.

Dari uraian diatas dan teori-teori yang ada dapat disimpulkan

bahwa Leverage berpengaruh positif terhadap Price Earning Ratio. Hal ini

didukung oleh jurnal ” Suryaputri dan Astuti ” (2001) dengan judul

”Pengaruh Faktor Leverage, Dividend Payout, Size, Earning Growth and

Country Risk terhadap Price earning Ratio (Studi pada perusahaan industri

manufaktur yang terdaftar di Bursa Efek Jakarta selama 1995-1999)”,

2.2.9.3. Pengaruh Firm Size Terhadap Price earning Ratio

Menurut Keim di dalam Jones (2000: 327), additional research on

the size effect indicates that “small” firms with the largest abnormal returns

tend to be those that have recently become small (or have recently declined

in price), that either pay no dividend or have a high dividend yield, that have

low prices, and that have low P/E ratios.

Menurut Cook and Rozeff (1984) didalam Suryaputri dan Astuti

(2001), menunjukkan terdapat interaksi yang penting antara skala

Menurut Tampubolon (2005:208), pendapatan bersih (net income)

korporasi besar yang baru dapat mengkapitalisasi pada tingkat yang lebih

rendah,yang dapat mengakibatkan nilai pasar sahamnya lebih tinggi. Saham

korporasi besar biasanya lebih mempunyai prospek pasar lebih baik

dibandingkan dengan korporasi kecil. Hal demikian akan meningkatkan

price per earning (P/E ratio) saham tersebut.

Dari uraian diatas dan teori-teori yang ada dapat disimpulkan

bahwa Firm Size berpengaruh positif terhadap Price Earning Ratio. Hal ini

didukung oleh jurnal ” Suryaputri dan Astuti ” (2001) dengan judul

”Pengaruh Faktor Leverage, Dividend Payout, Size, Earning Growth and

Country Risk terhadap Price earning Ratio (Studi pada perusahaan industri

2.3. Kerangka Pikir

Adanya Trend Fluktuasi Price Earning Ratio (PER) yang cenderung menurun pada tahun 2005-2008 pada perusahaan Makanan dan Minuman

yang go publik di Bursa Efek Indonesia

Teori yang mendukung :

Menurut Beaver, et al (1970), Farrely, et al (1982), Capstaff (1992) didalam Abdurahim, Semakin tinggi Current Ratio berarti semakin kecil resiko yang akan ditanggung oleh para investor bila tingkat resiko kecil maka Price Earning Ratio akan meningkat.

Menurut Fuller dan Farrel (1987:365), Leverage dinyatakan berpengaruh positif terhadap Price Earning Ratio dikarenakan bahwa leverage merupakan satu elemen yang menentukan tingkat pertumbuhan laba

Menurut Tampubolon (2005:208), saham korporasi besar mempunyai prospek pasar lebih baik sehingga akan meningkatkan PER saham tersebut.

Current Ratio Leverage Firm Size

Price Earning Ratio

Analisa Regresi Linier Berganda

Tidak ada pengaruh Ada pengaruh

2.4. Hipotesis

Berdasarkan perumusan masalah dan landasan teori yang telah

dikemukakan, maka hipotesis yang diajukan dalam penelitian ini adalah :

1. Diduga Current Ratio berpengaruh positif terhadap Price Earning Ratio

2. Diduga Laverage berpengaruh positif terhadap Price Earning Ratio

BAB III

METODOLOGI PENELITIAN

3.1. Definisi operasional dan Pengukuran Variabel

Variabel-variabel yang digunakan dalam penelitian ini adalah

variabel terikat dan variabel bebas. Price Earning Ratio (PER) sebagai

variabel terikat (Y), sedangkan variabel bebasnya adalah Current ratio (X1),

Leverage (X2) dan Size (X3).

Definisi operasional setiap variabel yang digunakan dalam penelitian

ini adalah sebagai berikut :

1. Price Earning ratio (Y) adalah Rasio atau perbandingan antara harga

saham terhadap earning perusahaan (Tandelilin,2001: 192)

Skala pengukurannya adalah rasio dan satuan pengukuran yang digunakan

adalah kali (x)

Rumus :

arg

H aPerLembarSaham PER

EarningPerLembarSaham

Keterangan :

2. Current Ratio (X1) adalah rasio untuk menghitung berapa kemampuan

perusahaan dalam membayar utang lancar dengan aktiva lancar yang

tersedia. (Fakhruddin dan Hadianto,2001: 59)

Skala pengukurannya adalah rasio dan satuan pengukuran yang digunakan

adalah kali (x)

Rumus :

tan

TotalAktivaLancar CurrentRatio

Totalhu gLancar

3. Leverage (X2) adalah rasio yang mengukur sejauh mana perusahaan

dibiayai oleh utang atau dibiayai oleh pihak luar

(Fakhruddin,Hadianto,2001: 61)

Skala pengukurannya adalah rasio dan satuan pengukuran yang digunakan

adalah kali (x)

Rumus :

tan

TotalU g Leverage

TotalAktiva

4. Firm Size (X3) adalah skala perusahaan yang diukur dari jumlah total

aktiva perusahaan (Ghozali dan Al Mansur,2002:80)

3.2. Teknik Penentuan Sampel.

3.2.1. Populasi.

Populasi adalah wilayah generalisasi yang terdiri atas obyek atau

subyek yang mempunyai kualitas dan karakteristik tertentu. (Sugiyono,

2004:90)

Dalam penelitian ini populasi yang dijadikan obyek adalah

perusahaan Makanan dan Minunman yang terdaftar pada Bursa Efek

Indonesia (BEI) sebanyak 18 perusahaan.

3.2.2. Sampel.

Sampel adalah Bagian dari jumlah dan karakteristik yang dimiliki

oleh populasi tersebut. (Sugiyono, 2004:91). Dalam penelitian ini teknik

sampel yang digunakan adalah Non Probability Sampling dengan

menggunakan metode Purposive Sampling yaitu bahwa pengambilan sampel

berdasarkan pertimbangan dan kriteria tertentu (Sekaran, 2006:136), dengan

kriteria sebagai berikut :

1. Perusahaan Makanan dan Minuman yang go publik di Bursa Efek

Indonesia yang memiliki Price Earning Ratio 4 (empat) tahun

berturut-turut selama 2005-2008 mendapatkan Price Earning Ratio

positif. Bagi perusahaan Makanan dan Minuman yang memiliki

Price Earning Ratio negatif selama 2005-2008 tidak dijadikan

sampel, sebab Price Earning Ratio negatif selama 4 (empat) tahun

berturut-turut menunjukkan perusahaan sering mengalami

2. Perusahaan mempublikasikan laporan keuangan auditan dengan

menggunakan tahun buku yang berakhir pada tanggal 31 Desember

3. Data laporan keuangan perusahaan tersedia berturut-turut untuk

tahun untuk tahun pelaporan 2005-2008, dari perusahaan makanan

dan minuman yang terdaftar sebagai anggota Bursa Efek Indonesia.

Dengan menggunakan Metode Purposive Sampling, maka yang

dapat dikategorikan menjadi sampel dan memenuhi kriteria adalah sebanyak

10 perusahaan.

Adapun kesepuluh perusahaan Makanan dan Minuman yang

[image:48.612.174.422.382.575.2]ditentukan sebagai sampel penelitian adalah sebagai berikut :

Tabel 2 : Sampel Perusahaan Makanan dan Minuman

NO NAMA PERUSAHAAN

1. PT. AQUA GOLDEN MISSISSIPPI Tbk 2. PT. SMART Tbk

3. PT. DELTA DJAKARTA Tbk

4. PT. INDOFOOD SUKSES MAKMUR Tbk 5. PT. MAYORA INDAH Tbk

6. PT. MULTI BINTANG INDONESIA Tbk 7 PT. ULTRA JAYA MILK Tbk

3.3. Teknik Pengumpulan Data.

3.3.1. Jenis Data.

Penelitian ini dilakukan dengan menggunakan data sekunder, yaitu

data yang dikumpulkan, diolah dan disajikan oleh pihak lain. Data yang

digunakan dalam penelitian ini adalah data laporan keuangan perusahaan

Makanan dan Minuman yang go publik di Bursa Efek Indonesia pada tahun

2005 sampai tahun 2008.

3.3.2. Sumber Data.

Dalam penelitian ini data bersumber dari PT. BURSA EFEK

INDONESIA (BEI) berupa laporan keuangan (neraca dan laporan rugi laba)

dari tahun 2005-2008 yang terangkum dalam Indonesia Capital Market

Directory (ICMD) perusahaan Makanan dan Minuman yang telah dipilih

sebagai sampel penelitian.

3.3.3. Pengumpulan Data.

Teknik pengumpulan data yang digunakan selama penelitian

sebagai berikut :

1. Studi Lapangan

Studi lapangan ini dimaksudkan untuk mendapatkan data sekunder

yang diperlukan. Data sekunder adalah data yang diperoleh dari

instansi-instansi yang terkait dalam penyusunan penelitian ini yaitu

2. Studi Kepustakaan

Yaitu teknik pengumpulan data dengan jalan mempelajari buku-buku

literatur dan catatan yang berhubungan dengan penelitian ini.

3. Dokumenter

Yaitu suatu cara yang digunakan dalam pengumpulan data atau

informasi yang digunakan dengan cara mempelajari

dokumen-dokumen perusahaan yang telah ada dan berkaitan dengan penelitian.

3.4. Teknik Analisa dan Uji Hipotesis

3.4.1. Regresi Linier Berganda

Teknik analisa yang digunakan adalah Analisis Regresi Linier

Berganda. Dikarenakan dalam analisis pemilihan regresi linier berganda

dapat menerangkan ketergantungan satu variabel terikat (Y) yaitu Price

Earning Ratio dengan satu atau lebih variabel bebas (X), yang meliputi tiga

variabel bebas yaitu Current Ratio, Leverage dan Firm Size.

Maka kaitan antara variabel penelitian dapat digunakan model

sebagai berikut :

Y = ß0 + ß1X1 + ß2X2 + ß3X3 + ei (Widarjono,2005 : 77)

Dimana :

Y = Price Earning Ratio

X1 = Current Ratio

X2 = Leverage

ß0 = Intersep (konstanta)

ß1, ß2, ß3 = Koefisien regresi

e = Residual atau kesalahan pengganggu

3.4.2. Uji Asumsi Klasik

Persamaan regresi tersebut diatas harus bersifat BLUE

(Best,Linier,Unbiased,Estimator) artinya pengambilan keputusan melalui uji

F tidak boleh bias. Untuk menghasilkan keputusan yang BLUE maka harus

dipenuhi tiga asumsi dasar yang tidak boleh dilanggar oleh regresi, yaitu :

1. Tidak boleh ada multikoloniaritas

2. Tidak boleh ada heteroskedastisitas

3. Tidak boleh ada autokorelasi

Apabila salah satu dari tiga asumsi dasar tersebut dilanggarmaka

persamaan regresi yang diperoleh tidak lagi bersifat BLUE sehingga

pengambilan keputusan melalui uji t menjadi bias (Gujarati, 1995:153)

Menurut Sumodiningrat (2002: 115) sifat blue dapat dijelaskan

sebagai berikut:

1. Best : Pentingnya sifat ini bila diterapkan uji signifikan baku

terhadap α dan ß.

2. Linier : Sifat ini dibutuhkan untuk memudahkan dalam penaksiran.

3. Unbiased : Nilai jumlah sampel sangat besar penaksir parameter

diperoleh dari sampel besar kira-kira lebih mendekati nilai

parameter sebenarnya.

Yang diasumsikan tidak terjadi pengaruh antara variabel bebas atau

regresi bersifat BLUE (Best, Linier, Unbiased, Estimator) artinya koefisien

regresi pada persamaan tersebut betul-betul linier dan tidak bias atau tidak

terjadi penyimpangan-penyimpangan persamaan, seperti:

A. Multikolinearitas

Tepatnya istilah multikolinearitas berkenaan dengan terdapatnya

lebih dari satu hubungan linier pasti dan istilah kolinearitas berkenaan

dengan terdapatnya satu hubungan linier (Gujarati,1995: 157)

Menurut Widarjono (2003:131), mengemukakan bahwa

multikolinearitas berarti adanya hubungan linier antara variabel

independen di dalam regresi linier berganda dalam suatu persamaan.

Multikolinearitas merupakan korelasi variabel independen dalam regresi

berganda.

Deteksi adanya Multikolinearitas :

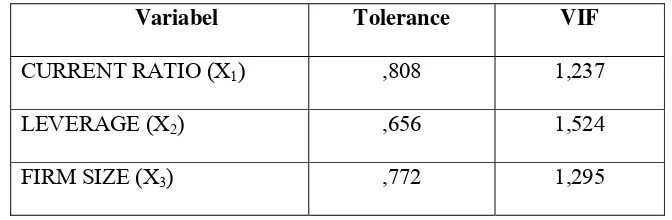

a. Besarnya VIF (Variance Inflation Factor)

Jika VIF melebihi angka 10, maka variabel tersebut

mengindikasikan adanya multikolinearitas.

b. Nilai Eigenvalue mendekati 0 dan Condition Index melebihi angka

15 (Nachrowi dan Usman,2006: 100)

B. Heteroskedastisitas

Heteroskedastisitas merupakan varian dari residual atau error yang

tidak konstan atau berubah-ubah. Model regresi yang baik tidak

Deteksi adanya Heteroskedastisitas :

Pada regresi linier nilsai residual tidak boleh ada hubungan dengan

variabel X. Hal ini bisa diidentifikasi dengan cara menghitung korelasi

rank spearman.

Menurut Gujarati (1995: 188) rumus rank spearman adalah :

Σ di2

rs = 1 – 6

N(N2 – 1)

Keterangan :

di = Perbedaan dalam rank antara residual dengan variabel bebas ke-i

N = Banyaknya data

Menurut Gujarati (1995:177), mendeteksi adanya heteroskedastisitas

adalah sebagai berikut :

a. Nilai probabilitas > 0.05 berarti bebas dari heteroskedastisitas

b. Nilai probabilitas < 0.05 berarti terkena heteroskedastisitas

C. Autokorelasi

Autokorelasi merupakan korelasi antara anggota serangkaian

observasi yang diurutkan menurut waktu.

Prosedur untuk menguji autokorelasi yang sebenarnya dapat

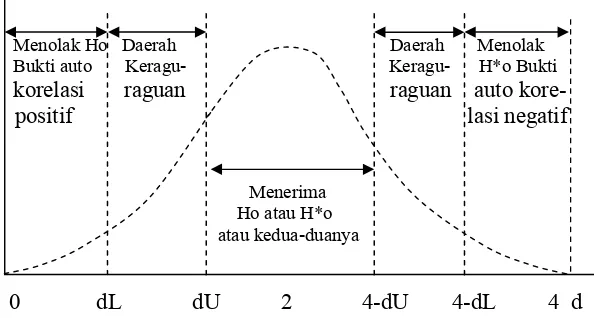

dijelaskan lebih baik dengan bantuan gambar dibawah ini, yang

Gambar 1. Statistik d Durbin – Watson, (Gujarati,1995: 216)

Menolak Ho Daerah Daerah Menolak Bukti auto Keragu- Keragu- H*o Bukti korelasi raguan raguan auto kore- positif lasi negatif

Menerima Ho atau H*o atau kedua-duanya

0 dL dU 2 4-dU 4-dL 4 d

Mekanisme tes Durbin-Watson adalah sebagai berikut, dengan

mengasumsikan bahwa asumsi yang mendasari tes dipenuhi :

a. Untuk ukuran sampel tertentu dan banyaknya variabel yang menjelaskan

tertentu dapatkan nilai kritis dL dan du.

b. Jika hipotesis Ho adalah bahwa tidak ada serial korelasi positif, maka jika

d < dL : menolak Ho

d > du : tidak menolak Ho

dL < d < du : pengujian tidak meyakinkan

c. Jika hipotesis nol Ho adalah bahwa tidak ada serial korelasi korelasi

negatif, maka jika

d > 4 – dL : menolak Ho

d < 4 – du : tidak menolak Ho

d. Jika Ho adalah dua-ujung, yaitu bahwa tidak ada serial autokorelasi baik

positif ataupun negatif, maka jika

d < dL : menolak Ho

d > 4 – dL : menolak Ho

du < d < 4 – du : tidak menolak Ho

dL < d < du

atau pengujian tidak meyakinkan

4 – du < d < 4 – dL

Seperti langkah tadi menunjukkan, kelemahan besar dari tes d adalah

bahwa jika d tadi jatuh dalam daerah yang meragukan atau daerah

ketidaktahuan, orang tidak dapat menyimpulkan apakah autokorelasi ada

atau tidak ada. Dalam kasus ini orang bisa mungkin terpaksa melakukan tes

lain (beberapa diantaranya diberikan dalam bentuk soal latihan) atau

mendapatkan data tambahan data atau sampel yang berbeda. Harus juga

diperhatikan bahwa banyaknya observasi minimum yang diperlukan

sehubungan dengan tabel Durbin Watson adalah 15. Alasannya adalah

bahwa suatu sampel yang lebih kecil dari 15 observasi akan menjadi sangat

sulit untuk bisa menarik kesimpulan yang pasti (definitif) mengenai

3.4.3. Uji Hipotesis

3.4.3.1. Uji Simultan (Uji F)

Analisis ini digunakan untuk mengetahui pengaruh secara simultan

antara variabel independen terhadap variabel dependen, dengan prosedur

sebagai berikut :

1. H0 : β1 = β2 = 0

Artinya secara simultan variabel bebas tidak mempunyai pengaruh

terhadap variabel terikat

H1 : β1 = β2 0

Artinya secara simultan variabel bebas mempunyai pengaruh terhadap

variabel terikat

2. Dalam penelitian ini digunakan tingkat signifikan sebesar α = 0,05

(5%) dengan derajat bebas [n-k], dimana n : jumlah pengamatan, dam

k : jumlah variable

3. Dengan F hitung sebesar

2

2

/ ( 1) (1 ) /

hit

R k

F

R n k

Keterangan :

Fhit = F hasil perhitungan

R2 = koefisien variabel

k = jumlah variabel

4. Kriteria pengujian sebagai berikut

a. Jika Fhitung > Ftabel maka Ho di tolak dan Hi diterima (berarti

secara simultan variabel bebas berpengaruh terhadap variabel terkait).

b. Jika Fhitung < Ftabel maka Ho di terima dan Hi ditolak (berarti secara

simultan variabel bebas tidak berpengaruh terhadap variabel terkait).

3.4.3.2. Uji Parsial (Uji t)

Uji t adalah uji yang digunakan untuk melihat pengaruh

masing-masing variabel bebas secara parsial terhadap variabel terikat

(Widarjono,2005:58).

Hipotesis dirumuskan sebagai berikut :

1. Ho = β1 = β2 = 0

Artinya secara parsial varibel bebas tidak mempunyai pengaruh yang

signifikan terhadap variabel terikat.

Hi = β1 = β2≠ 0

Artinya secara parsial varibel bebas ada pengaruh terhadap variabel

terikat.

2. Menentukan Level of Significant = 5% dengan derajat bebas = ( n-k ),

dimana n : jumlah data dan k : jumlah variable bebas.

3. thitung = βi

Se ( βi )

Dimana: βi = koefisien regresi

Se(βi) = Standar error

4. Kriteria pengujian sebagai berikut:

1. Apabila thitung > ttabel maka Ho ditolak dan Hi diterima, berarti ada

pengaruh antara variabel bebas dengan variabel terikat.

2. Apabila thitung < ttabel maka Ho diterima dan Hi ditolak, artinya tidak

BAB IV

HASIL PENELITIAN DAN PEMBAHASAN

4.1. Deskripsi Obyek Penelitian

4.1.1. Sejarah Singkat Pasar Modal Indonesia

Sejarah pasar modal di Indonesia mengungkapkan bahwa di Indonesia

pernah dibentuk suatu Perserikatan Perdagangan Uang dan Efek yaitu pada

tanggal 11 Januari 1925 atau tiga belas tahun setelah dibentuknya

perserikatan yang sama di kota Jakarta (1912). Kemudian pada tahun 1927

dibentuk bursa-bursa efek di tiga kota besar di Indonesia yaitu di Jakarta,

Semarang, Surabaya.

Pada masa revolusi kemerdekaan kegiatan perdagangan di

bursa-bursa efek tersebut praktis terhenti karena situasi politik saat itu. Setelah

proklamasi kemerdekaan Republik Indonesia tepatnya tahun 1951,

pemerintah memberlakukan Undang-Undang Darurat No.13 Tahun 1951

yang kemudian disahkan sebagai Undang-Undang. Yaitu Undang-Undang

No.15 Tahun 1952 tentang Bursa Efek.

Pasar Modal di Indonesia dari Tahun 1977 sampai Tahun 1987

kurang memberikan hasil seperti yang diharapkan meskipun pemerintah telah

memberikan fasilitas kepada perusahaan-perusahaan yang menarik dana dari

pasar modal. Tersendat-sendatnya perkembangan pasar modal selama ini

obligasi yang terlalu ketat. Adanya batasan fluktuasi harga saham dan saham

campur tangan pemerintah dalam penetapan harga saham pada pasar perdana.

Untuk mengatasi permasalahan yang menghambat perkembangan

pasar modal tersebut di atas,pemerintah mengeluarkan serangkaian deregulasi

yang berkaitan dengan perkembangan pasar modal yaitu Paket Kebijakan

Desember 1987 (Pak