BAB I

PENDAHULUAN

1.1 Latar Belakang Penelitian

Industri manufaktur Indonesia memburuk akibat kondisi ekonomi global yang terjadi mulai tahun 2008. Daniri (2008) menyatakan bahwa krisis ini merupakan krisis ekonomi global yang terjadi paling buruk setelah sekitar 80 tahun terakhir juga dialami krisis ekonomi yang sama secara global. Krisis ini terjadi akibat krisis keuangan di Amerika Serikat. Hal ini dipicu oleh krisis subprime mortgage pada periode 2006 yang memberikan dampak yang sangat besar terhadap perekonomian dunia termasuk Indonesia. Hal inilah yang menyebabkan banyak perusahaan di sektor manufaktur mengalami kesulitan keuangan (financial failure) dan kegagalan ekonomi (economic failure).

Menurut Tatikonda (1998), perusahaan yang ingin bertahan dan menang dalam persaingan bisnis sangat perlu untuk beradaptasi secara cepat terhadap perubahan-perubahan eksternal. Sistem pengukuran kinerja finansial yang dahulunya sukses, sekarang ini telah usang dan tidak bermanfaat untuk meningkatkan kinerja perusahaan. Lingkungan usaha yang sangat dinamis sekarang ini membutuhkan sistem pengukuran kinerja finansial yang lebih baik lagi. Ukuran kinerja keuangan yang banyak digunakan selama ini adalah ROI (Return on Investment). Perusahaan yang memiliki ROI yang positif berarti perusahaan itu menghasilkan laba. Namun penelitian ini menghasilkan temuan

bahwa tidak semua perusahaan yang memiliki nilai ROI yang positif dan meningkat dari tahun sebelumnya akan meningkatkan laba yang didapatnya. Hal ini dapat dilihat pada tabel 1.1 berikut ini.

Tabel 1.1

Laba setelah pajak, Total Aktiva dan ROI perusahaan Manufaktur tahun 2005-2007

Kode Tahun EAT (Rp Juta) Total Asset (Rp juta) ROI (%) BRPT 2005 Rp 686.842 Rp 2.290.291 2006 Rp 7.191 Rp 1.739.140 29,99 0,41 2007 Rp 44.533 Rp 16.912.119 0,26 CPIN 2005 Rp 41.156 Rp 2.620.029 2006 Rp 157.057 Rp 3.160.132 1,57 4,97 2007 Rp 185.448 Rp 4.760.491 3,90 HMSP 2005 Rp 2.383.066 Rp 11.934.600 2006 Rp 3.530.490 Rp 12.659.804 19,97 27,89 2007 Rp 3.524.018 Rp 15.680.542 22,47 INDF 2005 Rp 124.018 Rp 14.786.084 2006 Rp 661.210 Rp 16.267.483 0,84 4,06 2007 Rp 980.357 Rp 29.527.466 3,32 INDR 2005 Rp 20.404 Rp 5.503.482 2006 Rp 18.076 Rp 5.352.244 0,37 0,34 2007 Rp 21.763 Rp 5.874.702 0,37 Sumber : ICMD 2008 (data diolah kembali)

Pada tabel 1.1 diketahui bahwa tidak selamanya peningkatan Roi akan berbanding lurus dengan meningkatnya Laba bersih. Hal ini karena dipengaruhi oleh jumlah aktiva perusahaan. Meskipun aktiva perusahaan mengalami peningkatan namun aktiva tersebut tidak dimanfaatkan untuk kegiatan operasional perusahaan maka peningkatan tersebut tidak akan meningkatkan jumlah pendapatan. Namun dengan semakin banyaknya aktiva yang tidak dimanfaatkan dengan baik maka akan mengakibatkan kerugian bagi perusahaan. Jika hal ini terus terjadi secara berkelanjutan maka tidak menutup kemungkinan kerugian

yang ditanggung perusahaan akan semakin besar karena semakin menurunnya pendapatan yang diperoleh. Dengan besarnya risiko perusahaan tidak segera diatasi maka perusahaan akan mengalami kesulitan keuangan sehingga akan mengakibatkan kebangkrutan.

Namun penelitian yang dilakukan oleh Lucky F. Tamengkel (2005) mengenai hubungan antara kinerja financial dan kesehatan financial dengan variabel ROI, ROE dan SEVA terhadap kesehatan finansial yang diukur dengan menggunakan Z-score Altman. Diketahui bahwa ROI memiliki hubungan korelasi terbesar terhadap Z-score dibandingkan dengan hubungan korelasi antara ROE dan SEVA terhadap Z-score.

Untuk mengatasi dan meminimalisir terjadinya kebangkrutan, perusahaan dapat mengawasi kondisi keuangan dengan menggunakan teknik-teknik analisis laporan keuangan. Dengan melakukan analisis laporan keuangan perusahaan maka dapat diketahui kondisi dan perkembangan financial perusahaan. Selain itu juga dapat diketahui kelemahan serta hasil yang dianggap cukup baik dan potensi kebangkrutan perusahaan tersebut. Prediksi kebangkrutan perusahaan dapat dilakukan dengan menggunakan metode Altman Z-Score.

Haryadi Sarjono (2004) menganalisis prediksi kebangkrutan pada sepuluh perusahaan properti yang terdaftar di Bursa Efek Indonesia menggunakan metode Altman Z-Score periode 2001-2005. Setelah dianalisis diketahui bahwa enam dari sepuluh perusahaan property yang terdaftar di Bursa Efek Indonesia sedang mengalami kondisi kinerja keuangan yang tidak sehat dan diindikasikan sedang

menghadapi ancaman kebangkrutan yang serius. Dapat disimpulkan bahwa kinerja keuangan berpengaruh pada kelangsungan hidup perusahaan.

Tingkat pertumbuhan pada penjualan pun sangat berpengaruh terhadap kelangsungan hidup suatu perusahaan. Semakin besar tingkat penjualan maka semakin besar pendapatan yang diperoleh sehingga akan berpengaruh terhadap kesehatan keuangan perusahaan karena pada dasarnya tujuan perusahaan yang utama adalah mendapat keuntungan yang maksimal.

Namun penelitian yang dilakukan oleh Priscilla Desiserata Sari Prawiro (2004) menyatakan bahwa penjualan memiliki hubungan negatif dan signifikan pengaruhnya terhadap kinerja keuangan perusahaan manufaktur yang go public di Bursa Efek Indonesia baik secara parsial maupun simultan. Artinya tingkat penjualan dengan kesehatan perusahaan memiliki hubungan berbanding terbalik yaitu semakin tinggi penjualan maka kinerja keuangan perusahaan akan semakin rendah dan kesehatan pada perusahaan akan melemah begitu sebaliknya semakin rendah penjualan maka kinerja keuangan perusahaan akan semakin tinggi dan kesehatan pada perusahaan akan kuat.

Berdasarkan uraian diatas, perlu dilakukan penelitian ulang untuk menelaah kembali mengenai sejauh mana tingkat ROI dan Rate of Sales Growth berpengaruh terhadap pertumbuhan kesehatan perusahaan dengan mengangkatnya sebagai tugas akhir dengan judul

“PENGARUH RETURN ON INVESTMENT (ROI), DAN RATE OF SALES

GROWTH TERHADAP KELANGSUNGAN HIDUP PERUSAHAAN

MANUFAKTUR YANG TERDAFTAR DI BURSA EFEK INDONESIA PERIODE 2008-2010”

1.2 Identifikasi Masalah

Berdasarkan uraian latar belakang di atas, maka penulis merumuskan masalah sebagai berikut :

1. Apakah Return on Investment (ROI) berpengaruh terhadap kelangsungan hidup perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia?

2. Apakah Rate of Sales Growth berpengaruh terhadap kelangsungan hidup perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia?

3. Apakah ROI dan Rate of Sales Growth berpengaruh terhadap kelangsungan hidup perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia ?

1.3 Tujuan dan Manfaat Penelitian 1.3.1 Tujuan Penelitian

Adapun tujuan yang ingin dicapai oleh Penulis sehingga dilakukannya penelitian ini, yaitu:

1. Untuk mengetahui kondisi kinerja keuangan pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia (BEI) terutama rasio rentabilitas dan tingkat pertumbuhan perjualan perusahaan yang bersangkutan.

2. Untuk mengetahui kebangkrutan perusahaan pada manufaktur yang terdaftar di Bursa Efek Indonesia (BEI).

3. Untuk menganalisis pengaruh Return on Investment (ROI) terhadap kelangsungan hidup pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia

4. Untuk menganalisis pengaruh Rate of Sales Growth terhadap kelangsungan hidup pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia. 5. Untuk menganalisis pengaruh ROI dan Rate of Sales Growth terhadap

kelangsungan hidup perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia secara simultan.

1.3.2 Manfaat Penelitian

Adapun manfaat dari penelitian ini adalah :

a. Perusahaan dapat mengetahui kondisi kinerja keuangan terutama rasio rentabilitas dan tingkat pertumbuhan perjualan perusahaan yang bersangkutan

b. Perusahaan dapat mengetahui rasio kebangkrutannya pada saat periode 2008-2010.

c. Sebagai bahan masukan dan pertimbangan untuk pengambilan keputusan yang berkaitan dengan masalah keuangan.

1.4 Kerangka Pemikiran

Kinerja keuangan merupakan suatu indikator yang sering dianalisis untuk mengetahui kondisi perusahaan. Salah satu cara untuk menilai kinerja keuangan

suatu perusahaan adalah dengan melihat laporan keuangan perusahaan seperti neraca, laporan laba/rugi, maupun arus kas yang terjadi di perusahaan. Dalam menganalisis dan menilai kinerja keuangan perusahaan, faktor-faktor yang harus diperhatikan adalah likuiditas, solvabilitas, rentabilitas, dan aktivitas perusahaan. Dengan mengetahui kondisi keuangan yang tercermin pada laporan keuangan perusahaan dengan menggunakan suatu model penganalisaan terhadap laporan keuangan maka dapat diketahui kelangsungan hidup perusahaan tersebut untuk kedepannya. Semakin baik kinerja keuangan suatu perusahaan maka akan semakin bagus pengaruhnya terhadap kelangsungan hidup perusahaan tersebut.

Salah satu penyebab kebangkrutan perusahaan adalah karena faktor internal perusahaan yaitu manajemen yang gagal dalam mencapai tujuannya karena kurang adanya kemampuan, pengalaman, keterampilan, sikap adaptif dan inisiatif dari manajemen.

Ketidakmampuan manajemen menghadapi situasi diantaranya : 1. Hasil penjualan yang tidak memadai

2. Struktur biaya

3. Tingkat investasi aktiva tetap dan persediaan yang melampaui batas. 4. Kekurangan modal kerja

5. Ketidakseimbangan dalam struktur permodalan.

Berdasarkan fenomena diatas maka rumusan masalah yang diungkapkan dalam penelitian ini adalah tentang analisis kinerja keuangan dan pengaruhnya terhadap kebangkrutan perusahaan manufaktur di Bursa Efek Indonesia (BEI). Dalam penelitian ini digunakan 2 jenis variabel yaitu return on investment

(ROI) dan rate of sales growth. Diharapkan semakin tinggi ROI dan tingkat pertumbuhan penjualan, maka kesehatan perusahaan akan semakin baik sehingga kedua rasio ini berpengaruh positif terhadap kelangsungan hidup perusahaan.

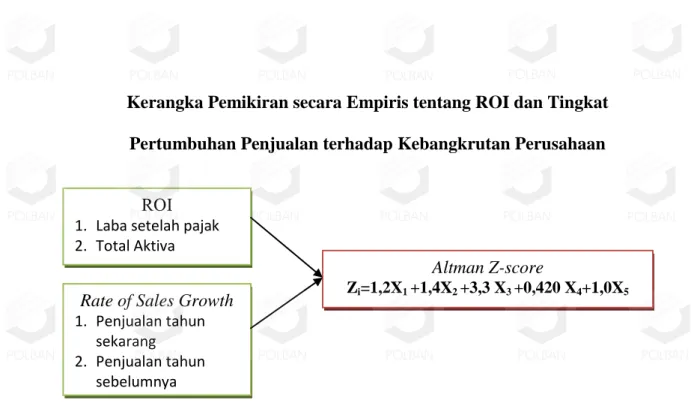

Berdasarkan teori dan hasil-hasil penelitian sebelumnya mengenai hubungan antara ROI dan tingkat pertumbuhan penjualan dengan kebangkrutan perusahaan maka kerangka berpikir yang digunakan dalam penelitian ini dijelaskan dalam bentuk gambar 1.1 dan gambar 1.2 sebagai berikut:

Kerangka Pemikiran Teoritis tentang ROI dan Tingkat Pertumbuhan Penjualan terhadap Kebangkrutan Perusahaan

Gambar 1.1 Kerangka Pemikiran Penelitian secara Teori

Sumber : data diolah kembali, 2012

Laporan Keuangan Neraca Rate of Sales Growth Altman Z-score ROI Laba/Rugi

Kerangka Pemikiran secara Empiris tentang ROI dan Tingkat Pertumbuhan Penjualan terhadap Kebangkrutan Perusahaan

Gambar 1.2 Kerangka Pemikiran Penelitian secara Data Empiris

Sumber : Data diolah kembali, 2012

1.5 Hipotesis

Berdasarkan kerangka berfikir diatas, diajukan hipotesis deskriptif penelitian sebagai berikut :

Bahwa Return on Investment dan Rate of Sales Growth berpengaruh positif dan signifikan terhadap kelangsungan hidup perusahaan pada Perusahaan Manufaktur yang terdaftar di Bursa Efek Indonesia (BEI).

Berdasarkan kerangka berpikir diatas, diajukan hipotesis statistik penelitian sebagai berikut :

H0 : b = 0 artinya Return on Investment (ROI) dan Rate of Sales Growth tidak berpengaruh terhadap kelangsungan hidup perusahaan.

H1 : b ≠ 0 artinya Return on Investment (ROI) berpengaruh positif dan signifikan terhadap kelangsungan hidup perusahaan.

Altman Z-score

Zi=1,2X1 +1,4X2 +3,3 X3 +0,420 X4+1,0X5

ROI

1. Laba setelah pajak 2. Total Aktiva

Rate of Sales Growth

1. Penjualan tahun sekarang 2. Penjualan tahun sebelumnya

H2 : b ≠ 0 artinya Rate of Sales Growth berpengaruh positif dan signifikan terhadap kelangsungan hidup perusahaan.

H3 : b ≠ 0 artinya Return on Investment (ROI) dan Rate of Sales Growth berpengaruh secara signifikan terhadap kelangsungan hidup perusahaan.

1.6 Metode Penelitian 1.6.1 Objek penelitian

Objek dari penelitian ini mencakup diantaranya : a. Populasi penelitian

Populasi yang diteliti adalah seluruh perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia sejak tahun 2008 sampai dengan tahun 2010 yang berjumlah 138 perusahaan manufaktur.

b. Sampel penelitian

Pemilihan sampel ditentukan secara purposive sampling dengan tujuan untuk mendapatkan sampel yang representatif sesuai dengan kriteria yang ditentukan. Kriteria untuk dipilih menjadi sampel adalah :

1. Perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia dan konsisten ada selama periode penelitian (tahun 2008 - 2010).

2. Perusahaan manufaktur yang menyediakan data laporan keuangan selama kurun waktu penelitian (tahun 2008 - 2010).

3. Perusahaan tidak menghasilkan laba negatif, laba ditahan negatif dan ROI negatif selama periode 2008 - 2010.

Berdasarkan pada kriteria ini, jumlah perusahaan manufaktur yang

terdaftar di Bursa Efek Indonesia dan konsisten ada selama periode penelitian (tahun 2008-2010) sebanyak 138 perusahaan. Perusahaan yang menghasilkan baik laba negatif, laba ditahan negatif, maupun ROI negatif selama periode 2008-2010 sebanyak 86 perusahaan. Sehingga diperoleh jumlah sampel dalam penelitian ini sebanyak 52 perusahaan manufaktur.

c. Variable penelitian

Variabel yang digunakan dalam penelitian ini meliputi:

1. Variabel bebas (X) yang berupa rasio rentabilitas (Return On Investment) sebagai X1, dan Sales Growth sebagai X2.

2. Variabel terkait dalam hal ini berupa rasio kebangkrutan perusahaan dengan menggunakan rumus Altman Z-Score, yaitu Y.

1.6.2 Data Penelitian 1.6.2.1 Jenis Data

Dalam penelitian ini analisis data yang digunakan adalah analisis kuantitatif yaitu analisis yang digunakan untuk menganalisis secara statistic guna melakukan uji hipopenelitian terhadap data-data yang diperoleh, proses perhitungannya menggunakan PASW Statistics 18 atau SPSS (Statistical Package for Social Sciences) 18 for windows.

1.6.2.2 Alat Analisis

Alat analisis kuantitatif yang digunakan adalah sebagai berikut: a. Analisis rasio keuangan

Rasio keuangan yang digunakan untuk menyediakan data historis sebagai berikut:

1) Rasio Rentabilitas merupakan rasio yang digunakan untuk mengukur kemampuan perusahaan dalam menghasilkan laba dari aktiva yang digunakan. Rasio ini adalah ROI (Return on Investment)

2) Rate of Sales Growth adalah perhitungan untuk melihat pertumbuhan penjualan perusahaan dengan melakukan perbandingan penjualan pada tahun berjalan dengan penjualan tahun sebelumnya yang menjadi tahun dasar.

b. Uji Asumsi Klasik 1) Normalitas

Menurut Imam Ghozali (2009:147), tujuan uji normalitas adalah untuk menguji apakah dalam model regresi, variabel dependen atau independen memiliki distribusi normal. Cara untuk mendeteksi apakah variabel berdistribusi normal atau tidak yaitu dengan uji statistic kolmogorov-smirnov.

2) Autokorelasi

Menurut R. Gunawan Sudarmanto (2003:142), autokorelasi merupakan korelasi antara anggota seri observasi yang disusun menurut urutan waktu (seperti sata time series) atau urutan

tempat/ruang (data cross section), atau korelasi yang timbul pada dirinya sendiri. Model regresi yang baik adalah model regresi yang bebas autokorelasi. Salah satu cara untuk mendeteksi autokorelasi adalah dengan uji Durbin-Watson.

3) Multikoliniearitas

Menurut R. Gunawan Sudarmanto (2003:136), uji asumsi tentang multikolinearitas ini dimaksudkan untuk membuktikan atau menguji ada tidaknya hubungan yang linear antara variabel bebas (independen) satu dengan variable bebas (independen) lainnya.

4) Heteroskesdastisitas

Menurut R. Gunawan Sudarmanto (2003:147), uji asumsi heteroskedastisitas ini dimaksudkan untuk mengetahui apakah variasi residual absolut sama atau tidak sama untuk semua pengamatan. c. Rasio kelangsungan hidup perusahaan

Menurut Altman, kebangkrutan perusahaan dapat diukur dengan Z-score adalah alat ukur yang digunakan untuk menganalisis atau memprediksi kebangkrutan suatu perusahaan sehingga kondisi kelangsungan hidup perusahaan dapat diketahui sejak dini.

Rumusan Z-score untuk perusahaan manufaktur yang sudah go public digunakan rumus sebagai berikut:

Zi = 1,2X1 + 1,4X2 + 3,3X3 + 0,6 X4 + 1,0 X5

Keterangan:

X1= rasio antara aktiva lancar-utang lancar terhadap total aset

X2= rasio antara laba yang ditahan terhadap total aset

X3= rasio antara laba sebelum bunga dan pajak terhadap total aset X4= kapitalisasi pasar terhadap nilai buku utang

X5= rasio antara penjualan terhadap total aset

Dari model Altman Z-Score tersebut, maka kondisi kinerja keuangan perusahaan yang bersangkutan, dibagi menjadi 3 kategori, diantaranya: 1) Apabila nilai Z-Score diatas 2,99 (Z > 2,99) maka dapat

diklasifikasikan bahwa perusahaan dalam kondisi sehat dan memiliki risiko kebangkrutan yang rendah,

2) Apabila nilai Z-Score berada diantara 1,81 - 2,99 (1,81<Z<2,99) maka dapat diklasifikasikan bahwa perusahaan dalam posisi grey area atau daerah kelabu,

3) Apabila nilai Z-Score dibawah 1,81 (Z < 1,81) maka dapat diklasifikasikan bahwa perusahaan dalam kondisi tidak sehat atau berpotensi kebangkrutan yang tinggi.

(http://id.wikipedia.org/wiki/ZscoreAltman) d. Analisis regresi berganda

Adalah suatu analisis yang dipergunakan untuk mengetahui pengaruh antara beberapa variable bebas (X1 , X2 , X3, ..., Xn) terhadap variable terikat (Y). Analisis regresi linier berganda dirumuskan sebagai berikut (Haryono Subiyakto, 1995):

Y= b0+b1X1+b2X2+b3X3 Keterangan:

Y = prediksi skor kelangsungan hidup b0 = konstanta

b1,2,3 = koefisien regresi X1 = rentabilitas

X2 = rate of sales growth e. Uji Regresi Linier Berganda

1) Uji F (Simultan)

a) Menentukan H0 dan Ha

H0 : b1,2 = 0 (berarti tidak terdapat pengaruh ROI dan Rate of Sales Growth secara simultan terhadap kelangsungan hidup pada perusahaan yang bersangkutan)

H0 : b1,21 ≠ 0 (berarti terdapat pengaruh ROI dan Rate of Sales Growth secara simultan terhadap kelangsungan hidup pada perusahaan yang bersangkutan)

b) Menentukan level of significance

Taraf keyakinan yang digunakan dalam penelitian ini adalah 0,05. c) Menentukan daerah keputusan, yaitu daerah hipotesa nol diterima

atau tidak

Ho diterima apabila F hitung ≤ F tabel, artinya semua variabel bebas secara bersama-sama bukan merupakan variabel penjelas yang signifikan terhadap variabel terikat.

Ho ditolak apabila F hitung > F tabel, artinya semua variabel bebas secara bersama-sama merupakan penjelas yang signifikan terhadap variabel terikat.

d) Menentukan uji statistik nilai F e) Kesimpulan

Keputusan bisa menolak Ho atau menolak Ho menerima Ha. Nilai F tabel yang diperoleh dengan nilai F hitung apabila F hitung lebih besar dari F tabel, maka ditolak sehingga dapat disimpulkan bahwa ada pengaruh yang signifikan antara variable independen dengan variable dependen.

2) Uji t (Parsial)

a) Menentukan H0 dan Ha

H0 : b1,2 = 0 (berarti tidak terdapat pengaruh ROI dan Rate of Sales Growth secara parsial terhadap kelangsungan hidup pada perusahaan yang bersangkutan)

H0 : b1,21 (berarti terdapat pengaruh ROI dan Rate of Sales Growth secara parsial terhadap kelangsungan hidup pada Perusahaan yang bersangkutan)

b) Menentukan level of significance / taraf nyata (α)

Taraf keyakinan yang digunakan dalam penelitian ini adalah 0,05, dengan: df = n – k

dimana:

df = Degree of freedom/ derajat kebebasan n = Jumlah sampel

k = Banyaknya koefisien regresi + konstanta

c) Menentukan daerah keputusan, yaitu daerah hipotesa nol diterima atau tidak. Untuk mengetahui kebenaran hipotesis digunakan variable sebagai berikut.

Ho diterima apabila –t (α / 2; n – k) ≤ t hitung ≤ t (α / 2; n –k), artinya tidak ada pengaruh antara variabel bebas terhadap variabel terikat.

Ho ditolak apabila t hitung > t (α / 2; n– k) atau –t hitung < -t (α / 2; n – k), artinya ada pengaruh antara variabel bebas terhadap variabel terikat.

d) Menentukan uji statistik (Rule of the test) e) Kesimpulan

Keputusan bisa menolak Ho atau menolak Ho menerima Ha. Nilai t tabel yang diperoleh dibandingkan nilai t hitung, bila t hitung lebih besar dari t tabel, maka Ho ditolak, sehingga dapat disimpulkan bahwa variabel independen berpengaruh pada variabel dependent. Apabila t hitung lebih kecil dari t tabel, maka Ho diterima sehingga dapat disimpulkan bahwa variabel independen tidak berpengaruh terhadap variabel dependen.

1.6.2.3 Sumber Data

Data sekunder adalah data yang telah tersedia, dibukukan dan publikasikan dalam bentuk laporan keuangan, meliputi neraca keuangan dan laporan rugi laba untuk periode 2008-2010 dan gambaran umum perusahaan.

1.6.2.4 Teknik Pengumpulan Data

Dalam penelitian ini penulis menggunakan teknik pengumpulan data berdasarkan kepustakaan baik melalui buku referensi yang berhubungan dengan kinerja keuangan maupun melalui browsing internet untuk laporan keuangan yang telah dipublikasikan di Bursa Efek Indonesia melalui situs

www.idx.co.id. Laporan keuangan perusahaan tercantum dalam ICMD 2011.

1.7 Tempat dan Waktu Penelitian

Penelitian dilakukan pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia periode 2008-2010. Penelitian dilakukan selama perkuliahan semester 6 di Politeknik Negeri Bandung hingga waktu yang telah ditetapkan.