LAPORAN TUGAS AKHIR

PROSEDUR PERMOHONAN PENGURANGAN ANGSURAN PAJAK PENGHASILAN PASAL 25 BADAN DI KANTOR PELAYANAN PAJAK

PRATAMA MEDAN TIMUR DIAJUKAN

O L E H

Nama : AZMUL FAUZI HASIBUAN NIM : 092600003

Untuk Memenuhi Salah Satu Syarat

Menyelesaikan Studi Pada Program Studi Diploma III Administrasi Perpajakan

FAKULTAS ILMU SOSIAL DAN ILMU POLITIK UNIVERSITAS SUMATERA UTARA

KATA PENGANTAR

Segala puji dan syukur penulis panjatkan kehadirat Allah SWT, yang telah memberikan rahmat, hidayah, kesehatan, keselamatan, dan kemudahan sehingga penulis dengan penuh rasa syukur dapat menyelesaikan Laporan Tugas Akhir ini.

Penulisan Tugas Akhir ini bertujuan untuk memenuhi salah satu syarat untuk memperoleh gelar Ahli Madia (A.Md). Adapun judul Tugas Akhir ini adalah

“Prosedur Permohonan Pengurangan Angsuran Pajak Penghasilan Pasal 25 Badan di Kantor Pelayanan Pajak Pratama Medan Timur”.

Penyusunaan Tugas Akhir ini tidak akan terwujud tanpa adanya bimbingan

dari berbagai pihak yang telah begitu banyak membantu, untuk itu penulis ingin mengucapkan terima kasih yang sebesar-besarnya kepada :

1. Orang tua dan seluruh keluarga yang telah banyak membantu baik materi maupun doa selama penulis menimba ilmu di Universitas Sumatera Utara.

2. Uak Arifin Rambe yang selama ini telah memberikan izin dan

menganggap penulis sebagai anak sendiri di rumahnya.

3. Bapak Prof. Dr. Badaruddin, M.Si, selaku Dekan Fakultas Ilmu Sosial dan

Ilmu Politik Universitas Sumatera Utara.

4. Bapak Drs. Alwi Hashim Batubara, M.Si, selaku Ketua Jurusan Diploma III Administrasi Perpajakan Fakultas Ilmu Sosial dan Ilmu Politik

5. Ibu Arlina, SH, M.Hum, selaku Sekretaris Jurusan Diploma III

Administrasi Perpajakan Fakultas Ilmu Sosial dan Ilmu Politik Universitas Sumatera Utara serta selaku Dosen Pembimbing yang telah banyak membimbing dan memberi saran kepada penulis dalam penyelesaian

Laporan Tugas Akhir ini.

6. Bapak Hendra Amin Syahputra selaku supervisor penulis yang bersedia

meluangkan waktunya memberi data-data yang diperlukan dalam menyelesaikan tugas akhir ini.

7. Kepada seluruh bapak/ibu dosen Diploma III Administrasi Perpajakan

FISIP USU yang telah memberikan ilmu nya selama penulis menjalani perkuliahan.

8. Ibu Corby Siburian dan Abang Afrizal Pasaribu S.Sos yang telah banyak membantu dan memberi masukan selama masa perkuliahan sampai dengan selesainya tugas akhir ini.

9. Kepada kawan seperjuangan saya sejak awal kuliah sampai akhir kuliah yang selalu bersama dalam suka dan duka Max Hendratmo dan Irwan

Dana.

Penulis telah berupaya dengan semaksimal mungkin dalam penyusunan dan

penyelesaian Laporan Tugas Akhir ini, namun penulis menyadari masih banyak kelemahan baik dari segi isi maupun tata bahasa. Oleh karena itu, penulis mengharapkan kritik dan saran yang membangun dari pembaca demi perbaikan

Laporan Tugas Akhir ini.

Akhir kata penulis berharap semoga Laporan Tugas Akhir ini dapat

bermanfaat bagi pembaca.

Medan, Juli 2011 Penulis

DAFTAR ISI

KATA PENGANTAR

DAFTAR ISI i

BAB I : PENDAHULUAN 1

A. Latar Belakang Praktik Kerja Lapangan Mandiri (PKLM) . . . 1

B. Tujuan dan Manfaat Praktik Kerja Lapangan Mandiri (PKLM) 3 1. Tujuan Praktik Kerja Lapangan Mandiri (PKLM) . . . 3

2. Manfaat Praktik Kerja Lapangan Mandiri (PKLM) . . . 4

C. Uraian Teoritis . . . 5

1. Pajak Secara Umum . . . 5

2. Pengertian PPh Pasal 25 . . . 9

3. Penyetoran dan Pelaporan PPh Pasal 25 . . . 10

D. Ruang Lingkup Praktik Kerja Lapangan Mandiri (PKLM) . . . 10

E. Metode Praktik Kerja Lapangan Mandiri (PKLM) . . . 11

F. Metode Pengumpulan Data . . . 12

G. Sistem Penulisan Laporan Praktik Kerja Lapangan Mandiri . 13

BAB II : GAMBARAN UMUM OBJEK PKLM 15

A. Sejarah Singkat Berdirinya Kantor Pelayanan Pajak (KPP) Pratama Medan Timur . . . 15

C. Visi dan Misi DJP SUMUT I . . . 19

D. Struktur Organisasi Kantor Pelayanan Pajak (KPP) Pratama Medan Timur . . . 20

E. Uraian Tugas dan Fungsi . . . 23

BAB III : GAMBARAN DATA PERMOHONAN PENGURANGAN ANGSURAN PPh PASAL 25 27 A. Pajak Penghasilan . . . 27

B. Pajak Penghasilan Pasal 25 . . . 27

C. Objek dan Subjek Pajak . . . 28

D. Tarif Pajak . . . 33

E. Dasar Hukum Dalam Permohonan Penguranagan dan Perubahan Angsuran Pajak Penghasilan Pasal 25 . . . 34

F. Cara Penghitungan Pajak Penghasilan Pasal 25 . . . 36

BAB IV : ANALISIS DAN EVALUASI 39 A. Prosedur Permohonan Pengurangan Angsuran PPh Pasal 25 39 B. Proses Penyelesaian Permohonan Pengurangan Angsuran Pajak Penghasilan Pasal 25 . . . . . 43

C. Proses Pembuatan Surat Pemberitahuan Perubahan Besarnya Angsuran Pajak Penghasilan Pasal 25 . . . 47

BAB V : KESIMPULAN DAN SARAN 52

A. Kesimpulan . . . 52 B. Saran . . . 54

BAB I PENDAHULUAN

A.Latar Belakang Praktik Kerja Lapangan Mandiri (PKLM)

Berdasarkan Pancasila dan Undang-Undang Dasar 1945, Indonesia memiliki

tujuan pembangunan Nasional yaitu terciptanya suatu masyarakat yang sejahtera. Untuk itu sangat dibutuhkan sekali dana anggaran yang besar dalam mewujudkan

tujuan pembangunan tersebut. Untuk mencapai pembangunan itu maka pemerintah berusaha meningkatkan penerimaan, khususnya penerimaan dari sektor pajak. Pajak merupakan salah satu sektor penerimaan Anggaran Pendapatan dan Belanja Negara

(APBN) terbesar setelah sektor Migas di Indonesia. Hal ini sesuai dengan kebijaksanaan pemerintahan yang menginginkan pembangunan nasioanal yang harus

dibiayai dari sumber dana yang berasal dari masyarakat sendiri sebagai upaya untuk mengurangi tingkat ketergantungan pinjaman dari luar negeri dan meningkatkan kemandirian Negara. Pernyataan ini sesuai dengan yang ada dalam Garis-garis Besar

Haluan Negara (GBHN) 1983.

Sejak dilakukannya reformasi perpajakan pada tahun 1983, maka sistem

perpajakan yang sebelumnya adalah official assessment system yaitu suatu sistem pemungutan yang memberikan wewenang kepada pemerintah (fiskus) untuk menentukan besarnya pajak yang terutang oleh Wajib Pajak menjadi self assessment syetem yaitu suatu sistem pemungutan pajak yang memberikan wewenang kepada Pajak untuk menentukan sendiri besarnya pajak yang terutang. Sistem perpajakan

memperhitungkan, menyetor, dan melaporkan sendiri jumlah pajak sebenarnya

terutang atau yang akan dibayar. Sesuai dengan sistem ini aparat pajak atau fiskus adalah meberikan pelayanan, pembinaan, pengawasan terhadap pembayaran pajak.

Kewajiban pajak yang langsung dikenakan kepada wajib pajak yang

mempunyai penghasilan disebut pajak penghasilan. Pajak penghasilan dikenakan terhadap orang pribadi atau badan yang meperoleh penghasilan berupa uang atau

barang dalam jumlah tertentu, dan jumlah itu memenuhi syarat untuk dikenakan pajak.

Tata cara demikian itu diistilahkan oleh undang-undang No. 7 tahun 1983

tentang pajak penghasilan sebagaimana telah diubah terakhir menjadi undang-undang No. 36 tahun 2008 pasal 20 dengan sebutan pelunasan pajak dalam tahun berjalan.

Tujuan dari tata cara ini adalah agar wajib pajak tidak terlalu berat membayar pajak sekaligus pada akhir tahun pajak. Sifat pelunasan dalam tahun berjalan adalah pemberian kesempatan pada wajib pajak untuk mengangsur dan menunda

pembayaran pajak terutang.

Pada kenyataannya masih banyak wajib pajak yang tidak mau membayar

angsuran Pajak Penghasilan pasal 25 Undang-undang No. 36 tahun 2008 disebabkan karena kurang tahunya wajib pajak mengenai pengajuan pengangsuran dan penundaan angsuran pajak penghasilan dan apa saja yang diperlukan untuk

sanksi sebesar 2% sebulan atas jumlah pajak yang tidak/kurang dibayar atau

terlambat dibayar.

Berdasarkan uraian tersebut penulis tertarik ingin menyajikan tugas akhir ini dengan judul “PROSEDUR PERMOHONAN PENGURANGAN ANGSURAN PAJAK PENGHASILAN PASAL 25 BADAN DI KANTOR PELAYANAN PAJAK PRATAMA MEDAN TIMUR”. Berharap nantinya masalah yang akan dibahas dapat bermanfaat dan berguna bagi semua kalangan.

B.Tujuan dan Manfaat Praktik Kerja Lapangan Mandiri (PKLM)

Praktik Kerja Lapangan Mandiri merupkan salah satu syarat yang wajib

dilaksanakan oleh mahasiswa untuk menyelesaikan Program Studi Diploma III Administrasi Perpajakan FISIP USU.

Setiap kegiatan yang dilaksanakan tentunya mempunyai tujuan

1. Tujuan Praktik Kerja Lapangan Mandiri (PKLM)

1.1 Untuk mengetahui dasar yang digunakan dalam Permohonan Pengurangan

Angsuran Pajak Penghasilan pasal 25.

1.2 Untuk mengetahui prosedur Permohonan Pengurangan Angsuran Pajak

Penghasilan pasal 25 di Kantor Pelayanan Pajak Pratama Medan Timur.

2. Manfaat Praktik Kerja Lapangan Mandiri (PKLM) 2.1 Bagi Mahasiswa

a. Dapat mempelajari tentang prosedur permohonan pengurangan angsuran pembayaran pajak khususnya Pajak Penghasilan pasal 25.

b. Dapat mengetahui cara menghitung angsuran bulanan Pajak Penghasilan pasal 25.

c. Sebagai media dalam mengenal dunia kerja yang merupakan wujud konkrit dari dunia pendidikan.

d. Menambah kemampuan berkomunikasi dengan orang lain.

2.2 Bagi Prodip III Adm. Perpajakan FISIP USU

a. Menambah hubungan kerjasama antara pihak Program Studi dengan Instansi

Pemerintah khususnya Kantor Pelayanan Pajak Pratama Medan timur,

b. Mempromosikan sumber-sumber potensi dari Prodip III Adm. Perpajakan FISIP USU

c. Menyediakan test dunia pekerjaan yang nyata bagi para lulusan,

2.3 Bagi Instansi Pemerintah

a. Membina kerjasama antar lembaga pendidikan dengan Instansi Pemerintah b. Dapat menambah kualitas dan kuantitas Perpajakan,

c. Dengan dilaksanakan praktik kerja lapangan mandiri bagi mahasiswa dituntut

C.Uraian Teoritis

1. Pajak Secara Umum

1.1.Definisi dan Fungsi Pajak

Berdasarkan Undang-undang Nomor 36 Tahun 2008, Pajak adalah

kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan undang-undang, dengan tidak

mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat. Besarnya jumlah pajak juga sudah ditetapkan dalam UUD 1945 pasal 23 ayat 2 yang menyatakan

bahwa “Segala penerimaan pajak harus berdasarkan undang-undang”.

Beberapa ahli perpajakan juga mengemukakan pendapat yang berbeda mengenai pajak, tetapi pada dasarnya pendapat yang dikemukakan tersebut mempunyai maksud dan tujuan yang sama. Diantaranya yaitu :

a) Menurut Prof. Dr. Rochmat Soemitro, S.H,

Pajak adalah iuran rakyat kepada kas Negara berdasarkan

undang-undang (yang dapat dipaksakan) dengan tidak mendapat jasa timbal (kontraprestasi) yang langsung dapat ditunjukkan dan yang digunakan untuk membayar pengeluaran umum. (Mardiasmo, 2008:2)

b) Dr. N. J. Feldman , berpendapat bahwa:

“Pajak adalah prestasi yang dipaksakan sepihak oleh dan terutang

umum), tanpa adanya kontraprestasi, dan semata-mata digunakan untuk

menutup pengeluaran-pengeluaran umum”.(Resmi. 2008:2)

Dari pengertian diatas dapat disimpulkan ciri-ciri yang melekat pada

pengertian perpajakan diatas, yaitu :

a) Pajak dipungut berdasarkan undang-undang,

b) Dalam pembayaran pajak tidak dapat ditunjukan kontraprestasi individual

oleh pemerintah,

c) Pajak oleh Negara baik pemerintah pusat maupun pemerintah daerah, d) Pajak diperuntukkan bagi pengeluaran pemerintah, yang bila dari

pemasukannya masih terdapat surplus, dipergunakan untuk membiayai public investment,

e) Pajak dapat juga mempunyai tujuan yang bukan Budgeter, yaitu mengatur.

Berdasarkan kesimpulan diatas terdapat dua fungsi pajak, yaitu :

a) Fungsi Penerimaan (Budgeter), yaitu pajak berfungsi sebagai sumber dana yang diperuntukan bagi pembiayaan pengeluaran-pengeluaran pemerintah.

Pajak dapat dikelompokkan menjadi tiga (3) kelompok, (Siti Resmi, 2008 :7),

yaitu :

1. Menurut Golongannya, yaitu :

a) Pajak Langsung, yaitu pajak yang harus dipikul sendiri oleh Wajib

Pajak dan tidak dapat dilimpahkan atau dibebankan kepada orang lain. Misalnya : Pajak Penghasilan (PPh).

b) Pajak Tidak Langsung, yaitu yang pada akhirnya dapat dibebankan atau dilimpahkan kepada orang lain.

Misalnya : Pajak Pertambahan Nilai (PPN).

2. Menurut Sifatnya, yaitu :

a) Pajak Subjektif, yaitu pajak yang pengenaannya memerhatikan

keadaan pribadi wajib pajak atau pengenaan pajak yang memerhatikan keadaan subjeknya.,

Misalnya : Pajak Penghasilan (PPh).

b) Pajak Objektif, yaitu pajak yang pengenaannya memerhatikan objeknya, tanpa memerhatikan keadaan pribadi wajib pajak.

Misalnya : Pajak Pertambahan Nilai (PPN). 3. Menurut Lembaga Pemungutannya, yaitu :

a) Pajak Pusat, yaitu pajak yang dipungut oleh pemerintah pusat dan

digunakan untuk membiayai rumah tangga Negara.

b) Pajak Daerah,yaitu pajak yang dipungut oleh pemerintah daerah dan

1.2.Tata Cara Pemungutan Pajak

Agar pemungutan pajak tidak menimbulkan hambatan, maka dalam pemungutan pajak harus memenuhi syarat sebagai berikut, yaitu ;

a) Pemungutan pajak harus adil (Syarat Keadilan).

Sesuai dengan tujuan hukum, yakni mencapai keadilan, undang-undang dan pelaksanaan pemungutan harus adil, maksudnya dalam mengenakan

pajak harus dilakukan secara umum dan merata, serta disesuaikan dengan kemampuan masing-masing dan memberikan hak bagi wajib pajak untuk mengajukan keberatan, penundanaan dalam pembayaran dan mengajukan

banding kepada Majelis Pertimbangan Pajak.

b) Pemungutan pajak harus berdasarkan undang-undang (Syarat Yuridis).

Di Indonesia, pajak diatur dalam UUD 1945 pasal 23 ayat 2 sehingga memberikan jaminan hukum untuk menyatakan keadilan, baik bagi negara maupun warganya.

c) Tidak mengganggu perekonomian (Syarat Ekonomis)

Setiap pemungutan pajak tidak boleh mengganggu kelancaran kegiatan

produksi maupun perdagangan, sehingga tidak menimbulkan kelesuan perekonomian masyarakat.

d) Pemungutan pajak harus efisien (Syarat Finansial)

e) Sistem pemungutan pajak harus sederhana

Jika dalam pemungutan sederhana, maka ini akan memudahkan dan mendorong masyarakat dalam memenuhi kewajiban membayar pajaknya.

Ada beberapa jenis Sistem Pemugutan Pajak, (Mardiasmo 2008 : 7), yaitu :

1. Official Assessment System

Yaitu suatu sistem pemungutan yang meberikan wewenang kepada pemerintah (fiskus) untuk menentukan besarnya pajak yang terutang oleh Wajib Pajak.

2. Self Assessment System

Yaitu suatu sistem pemungutan pajak yang memberikan wewenang

kepada wajib pajak untuk menentukan sendiri besarnya pajak terutang. 3. With Holding System

Yaitu suatu sistem pemungutan pajak yang memberikan wewenang

kepada pihak ketiga (bukan fiskus dan bukan wajib pajak yang bersangkutan) untuk menetukan besarnya pajak yang terutang oleh Wajib

Pajak.

2. Pengertian Pajak Penghasilan pasal 25

Pajak penghasilan Pasal 25 adalah angsuran Pajak Penghasilan yang

harus dibayar sendiri oleh Wajib Pajak untuk setiap bulan dalam tahun pajak berjalan. Angsuran pajak penghasilan pasal 25 ini juga dapat dijadikan sebagai

seluruh penghasilan wajib pajak pada akhir tahun pajak yang dilaporkan dalam

Surat Pemberitahuan (SPT) Masa Tahunan.(Undang-undang nomor 36 tahun 2008 tentang Ketentuan Umum dan Tata Cara Perpajakan)

3. Penyetoran dan Pelaporan Pajak Penghasilan pasal 25

Pajak Penghasilan Pasal 25 yang terutang untuk setiap masa pajak harus dibayar selambat – lambatnya tanggal 15 bulan berikutnya setelah berakhir

masa pajak. Apabila wajib pajak tidak/kurang dibayar, atau terlambat membayar maka wajib pajak dikenakan saksi administrasi berupa denda dan bunga sebesar 2% sebulan atas jumlah pajak yang tidak/kurang dibayar, atau

terlambat dibayar dihitung sejak tanggal jatuh tempo pembayaran berakhir sampai dengan tanggal dilakukan pembayaran atas pajak yang tidak/kurang

dibayar.

Sedangkan penyetorannya dilakukan melalui Kantor Pos atau Bank – Bank Persepsi yang ditunjuk Pemerintah dengan menggunakan Surat Setoran

Pajak (SSP). SSP ini nantinya sebagai bukti bahwa Wajib Pajak sudah menbayar dan sebagai sarana untuk melaporkan pembayaran pajaknya tersebut

ke Kantor Pelayanan Pajak Pratama tempat Wajib Pajak terdaftar.

D.Ruang Lingkup Praktik Kerja Lapangan Mandiri (PKLM)

Dalam PKLM ini penulis ingin memfokuskan pada kegiatan Praktik Kerja

terbaru pada saat ini serta kendala-kendala lain yang dihadapi oleh Wajib Pajak

dalam pengajuan permohonan pengangsuran pembayaran Pasal 25.

E.Metode Praktik Kerja Lapangan Mandiri (PKLM)

Untuk mendapatkan dan mengumpulkan data serta perolehan informasi sesuai

dengan metode yang digunakan, maka tahapannya adalah sebagai berikut :

1. Tahap Persiapan

Dalam tahap ini, penulis melakukan berbagai persiapan yang menyangkut PKLM ini, mulai dari penentuan judul dan instansi tempat Praktik Kerja Lapangan Mandiri, mencari bahan untuk membuat proposal, serta konsultasi

dengan dosen pembimbing.

2. Studi Literatur

Penulis mengumpulkan data yang menyangkut masalah yang akan dibahas melalui sumber bacaan seperti : buku perpajakan, Undang-undang perpajakan, artikel ilmiah maupun literatur yang berhubungan dengan PKLM.

3. Observasi Lapangan

Dalam tahap ini penulis melakukan peninjauan/pengamatan secara langsung

4. Pengumpulan Data

Pada tahap ini penulis mengumpulkan data melalui dua cara yaitu data primer dan sekunder yang bertujuan untuk pengumpulan data yang berhubungan dengan penyusunan laporan PKLM.

Pengumpulan Data dalam tahap ini penulis mengumpulkan data melalui dua cara yaitu data primer dan data sekunder.

• Data primer adalah data yang diperoleh dari pihak-pihak yang memahami

dan menguasai objek kajian dalam Praktik Kerja Lapangan Mandiri.

• Data sekunder adalah data yang diperoleh dari referensi yang mendukung

laporan penyajian Praktik Kerja Lapangan Mandiri.

5. Analisis Data dan Evaluasi

Setelah penulis memperoleh data yang diperlukan, penulis akan menganalisa

dan mengevaluasi data secara kualitatif yang kemudian akan dipresentasikan secara objektif, jelas dan sistematis.

F. Metode Pengumpulan Data

Metode pengumpulan data yang digunakan dalam penelitian ini adalah : 1. Daftar Wawancara (Interview Guide)

informasi tentang pelaksanaan prosedur permohonan pengurangan angsuran

pajak penghasilan pasal 25.

2. Daftar Observasi (Observation Guide)

Dalam metode ini penulis langsung turun kelapangan untuk melakukan

peninjauan, mendengar serta mencatat mengenai hal-hal yang berhubungan dengan permasalahan yang dibahas dalam prosedur permohonan pengurangan

angsuran pajak penghasilan pasal 25. 3. Daftar Dokumentasi(Optional Guide)

Studi dokumentasi dengan mempelajari buku dan/atau literatur, hasil-hasil

penelitian, meminta dokumen atau data-data pendukung yang berhubungan dengan PKLM.

G.Sistem Penulisan Laporan Praktik Kerja Lapangan Mandiri (PKLM)

Adapun yang menjadi sistematika dalam penyusunan Laporan Praktik Kerja Lapangan Mandiri (PKLM) adalah sebagai berikut :

BAB I PENDAHULUAN

Dalam bab ini penulis menjelaskan mengenai Latar Belakang Praktik

Kerja Lapangan Mandri, Tujuan dan Manfaat Praktik Kerja Lapangan Mandiri, Uraina Teoritis mengenai Pajak Penghasilan Pasal 25, Ruang Lingkup Praktik Kerja Lapangan Mandiri, Metode Praktik Kerja

Lapangan Mandiri, Metode Pengumpulan Data Praktik Kerja Lapangan Mandiri, dan Sistematika Penulisan Laporan Praktik Kerja

BAB II GAMBARAN UMUM OBJEK/LOKASI PRAKTIK KERJA LAPANGAN MANDIRI

Dalam bab ini penulis menguraikan sejarah singkat Kantor Pelayanan

Pajak Pratama Medan Timur., Struktur Organisasi, Bidang-Bidang Kerja Kantor Pelayanan Pajak Pratama Medan Timur, Deskipsi kerja

Kantor Pelayanan Pajak Pratama Medan Timur.

BAB III GAMBARAN DATA PRAKTIK KERJA LAPANGAN MANDIRI

Dalam bab ini menguraikan tentang prosedur permohonan

pengurangan pengangsuran pembayaran pajak penghasilan pasal 25 dengan menganalisis permasalahan yang dihadapi oleh Wajib Pajak

dalam penyampaian permohonan.

BAB IV ANALISIS DAN EVALUASI

Pada bab ini membahas tentang analisa dan evaluasi data yang

diperoleh mengenai Prosedur Permohonan Pengurangan Pembayaran Angsuran Pajak Penghasilan Pasal 25.

BAB V KESIMPULAN DAN SARAN

Dalam bab ini penulis akan menguraikan tentang kesimpulan dan saran selama melaksanakan Praktik Kerja Lapangan Mandiri (PKLM).

BAB II

GAMBARAN UMUM OBJEK PRAKTEK KERJA LAPANGAN MANDIRI A.Sejarah Singkat Berdirinya Kantor Pelayanan Pajak (KPP) Pratama Medan

Timur.

Kantor Pelayanan Pajak dimulai pada masa penjajahan Belanda, Kantor Pelayanan Pajak pada masa itu bernama Belasting, yang kemudian setelah

Kemerdekaan Republik Indonesia berubah nama menjadi Kantor Inspeksi Keuangan. Kemudian berubah lagi menjadi Kantor Inspeksi Pajak dengan induk organisasinya adalah Direktorat Jenderal Pajak. Di Sumatera Utara pada tahun 1976 berdiri tiga (3)

kantor inspeksi pajak, yaitu :

1. Kantor Inspeksi Pajak Medan Selatan

2. Kantor Inspeksi Pajak Medan Utara 3. Kantor Inspeksi Pajak Pematang Siantar.

Pada tahun 1978 Kantor Inspeksi Pajak Medan Selatan dipecah menjadi dua,

yaitu Kantor Inspeksi Pajak Medan Selatan dan Kantor Inspeksi Pajak Kisaran. Untuk memudahkan dan meningkatkan kualitas pelayanan kepada masyarakat, dan dengan

Dalam rangka meningkatkan kualitas pelayanan pajak kepada masyarakat,

maka dibuatlah perubahan secara menyeluruh pada Direktorat Jenderal Pajak yang berdasarkan Keputusan Menteri Keuangan Republik Indonesia Nomor 267/KMK.01/1989. Hal itu mencakup reorganisasi Kantor Inspeksi Pajak yang

diganti nama menjadi Kantor Pelayanan Pajak, sekaligus mendirikan Kantor Pelayanan Pajak Bumi dan Bangunan.

Berdasarkan pada Keputusan Menteri Keuangan Republik Indonesia Nomor 758/KMK.01/1993 tertanggal 3 agustus 1993, maka pada tanggal 1 April 1994 didirikanlah Kantor Pelayan Pajak Medan Timur. Kantor Pelayanan Pajak Medan

Timur merupakan pecahan dari tiga Kantor Pelayanan Pajak, yaitu : 1. Kantor Pelayanan Pajak Medan Selatan

2. Kantor Pelayanan Pajak Medan Barat 3. Kantor Pelayanan Pajak Medan Utara

Terhitung mulai tanggal 1 April 1994, Kantor Pelayanan Pajak di kota Medan

berubah menjadi empat wilayah kerja, yaitu: 1. Kantor Pelayanan Pajak Medan Timur

2. Kantor Pelayanan Pajak Medan Barat 3. Kantor Pelayanan Pajak Medan Utara 4. Kantor Pelayanan Pajak Medan Binjai

Jenderal Pajak” maka Kantor Pelayanan Pajak di Kota Medan menjadi enam wilayah

kerja, yaitu :

1. Kantor Pelayanan Pajak Medan Timur 2. Kantor Pelayanan Pajak Medan Barat

3. Kantor Pelayanan Pajak Medan Kota 4. Kantor Pelayanan Pajak Medan Polonia

5. Kantor Pelayanan Pajak Medan Belawan 6. Kantor Pelayanan Pajak Medan Binjai

Setelah adanya modernisasi perpajakan tahun 2008, struktur organisasi

Kantor Pelayanan Pajak sebelumnya, yaitu berdasarkan jenis pajak berubah menjadi Kantor Pelayanan Pajak Pratama yang struktur organisasinya berdasarkan fungsi

jabatan. Kantor Pelayanan Pajak Pratama Medan Timur mulai beroperasi pada tanggal 27 Mei 2008, berdasarkan Keputusan Direktorat Jenderal Pajak Nomor 95/PJ.01/2008 tanggal 19 Mei 2008.

B.Gambaran Umum Kantor Pelayanan Pajak Pratama Medan Timur

Kantor Pelayanan Pajak Pratama Medan Timur beralamat di Pangeran

Adapun wilayah kerja Kantor Pelayanan Pajak Pratama Medan Timur, yaitu :

1. Kecamatan Medan Tembung

Kecamatan Medan Tembung adalah pintu gerbang Kota Medan di sebelah timur yang merupakan pintu masuk dari Kabupaten Deli Serdang atau daerah

lainnya melalui transportasi darat. Di Kecamatan Medan Tembung ini banyak terdapat jenis usaha industri kecil seperti kerajinan rotan. Disamping itu

banyak pula yang bergerak dibidang industri rumah tangga seperti pembuatan sepatu.

2. Kecamatan Medan Timur

Di Kecamatan Medan Timur ini terdapat Stasiun Kereta Api Medan yang dikenal dengan “Stasiun Besar” sebagai salah satu sarana transportasi darat

antar kota dan antar daerah dari dan ke Kota Medan. Walaupun bukan sebagai daerah pusat industri di Kecamatan Medan Timur ini juga banyak terdapat usaha-usaha industri kecil seperti bengkel kenderaan bermotor, bengkel bubut,

show room serta usaha perdagangan dan jasa

3. Kecamatan Medan Perjuangan

Kecamatan Medan Perjuangan adalah salah satu daerah padat pemukiman di kota Medan. Kecamatan Medan Perjuangan pada umumnya bergerak di sektor perdagangan baik itu perdagangan besar, menengah maupun kecil. Di

rumah tangga, pengolahan kopi, sulaman border, roti/ bika ambon, dan

sebagainya.

C.Visi dan Misi DJP SUMUT I

Keberhasilan program modernisasi di lingkungan DJP, tidak hanya dapat

membawa perubahan paradigma dan perubahan perilaku pegawai DJP. Tetapi lebih jauh juga dapat memberikan dampak positif terhadap percepatan penerapan

praktik-praktik “good governance” pada institusi pemerintah secara keseluruhan.

Untuk mencapai tujuan tersebut, Direktorat Jenderal Pajak telah mencanangkan visi dan misi sebagai pedoman dalam melakukan setiap kegiatan.

Adapun visi dan misi tersebut adalah sebagai berikut :

VISI

Menjadi institusi pemerintah yang menyelenggarakan system administrasi

perpajakan modern yang efektif, efisien, dan dipercaya masyarakat dengan

integritas dan profesionalisme yang tinggi.

MISI

Menghimpun penerimaan dalam negeri dari sektor pajak yang mampu menunjang

kemandirian pembiayaan pemerintah berdasarkan undang-undang perpajakan

D.Struktur Organisasi KPP Pratama Medan Timur

Struktur Organisasi adalah suatu rangkaian yang mewujudkan pola tetap dari hubungan diantara bidang kerja, namun orang mewujudkan kedudukan, wewenang dan tanggung jawab dalam sistem kerjasama. Namun Struktur Organisasi sering

disebut sebagai suatu bagan yang menggambarkan secara sistematis mengenai pembagian tugas-tugas, fungsi dan wewenang serta tanggung jawab masing-masing

pegawai dalam rangka mencapai tujuan yang telah ditetapkan.

Tujuan Struktur Organisasi tersebut juga untuk menjaga keharmonisan kerja agar setiap pekerjaan dapat dilaksanakan dengan baik untuk mencapai tujuan yang

telah ditetapkan secara maksimal. Struktur organisasi yang ada di Kantor Pelayanan Pajak Pratama Medan Timur, antara lain :

1) Sub Bagian Umum

2) Seksi Pengolahan Data dan Informasi (PDI) 3) Seksi Pengawasan dan Konsultasi I

4) Seksi Pengawasan dan Konsultasi II 5) Seksi Pengawasan dan Konsultasi III

6) Seksi Pengawasan dan Konsultasi IV 7) Seksi Ekstensifikasi Perpajakan 8) Seksi Penagihan

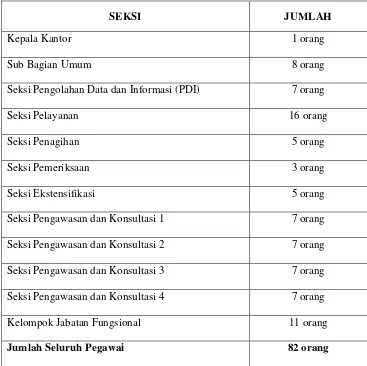

Tabel II.1

Jumlah Pegawai di Kantor Pelayanan Pajak Pratama Medan Timur

SEKSI JUMLAH

Kepala Kantor 1 orang

Sub Bagian Umum 8 orang

Seksi Pengolahan Data dan Informasi (PDI) 7 orang

Seksi Pelayanan 16 orang

Seksi Penagihan 5 orang

Seksi Pemeriksaan 3 orang

Seksi Ekstensifikasi 5 orang

Seksi Pengawasan dan Konsultasi 1 7 orang

Seksi Pengawasan dan Konsultasi 2 7 orang

Seksi Pengawasan dan Konsultasi 3 7 orang

Seksi Pengawasan dan Konsultasi 4 7 orang

Kelompok Jabatan Fungsional 11 orang

Jumlah Seluruh Pegawai 82 orang

Sumber: Kantor Pelayanan Pajak (KPP) Pratama Medan Timur Tahun 2012

a. Seksi Pengawasan dan Konsultasi I, meliputi Kelurahan Pulo Brayan Darat I

dan II, Kelurahan Sidodadi, dan Kelurahan Perintis.

b. Seksi Pengawasan dan Konsultasi II, meliputi Kelurahan Sei Kera Hilir I dan II, Kelurahan Sidorame Barat I dan II, Sidorame Timur, Kelurahan Pahlawan,

Kelurahan Sei Kera Hulu, Kelurahan Pandau Hilir dan Kelurahan Tegal Rejo. c. Seksi Pengawasan dan Konsultasi III, meliputi Kelurahan Bandar Selamat,

Kelurahan Bantan, Kelurahan Bantan Timur, Kelurahan Indrakasih, Kelurahan Sudirejo, Kelurahan Sudirejo Hilir, Kelurahan Tembung.

d. Seksi Pengawasan dan Konsultasi IV, meliputi Kelurahan Durian, Kelurahan

Gaharu, Kelurahan Glugur Darat I dan II, Kelurahan Gang Buntu, Kelurahan Pulo Brayan Bengkel, dan Kelurahan Pulo Brayan Bengkel Baru.

E.Uraian Tugas dan Fungsi

1. Kepala Kantor

Mengingat KPP Pratama merupakan penggabungan dari KPP. KPPBB dan

Karikpa maka Kepala Kantor KPP Pratama mempunyai tugas mengkoordinasi Pelaksanaan Penyuluhan, Pelayanan, dan Pengawasan Wajib Pajak di bidang Pajak Penghasilan, Pajak Pertambahan Nilai, Pajak Penjualan atas Barang

Mewah, dan Pajak Tidak Langsung Lainnya dalam wilayah wewenangnya berdasarkan peraturan dan perundang-undangan yang berlaku.

Membantu dan menunjang tugas kantor dalam mengkoordinasikan tugas dan

fungsi pelayanan kesekretariatan terutama dalam hal pengaturan kegiatan tata usaha dan kepegawaian, keuangan, rumah tangga serta perlengkapan.

3. Seksi Ekstensifikasi

Membantu tugas Kepala Kantor dalam mengkoordinasian pelaksanaan dan penatausahakan pengamatan potensi perpajakan, pendapatan objek dan subjek

pajak, penilaian objek pajak, dan kegiatan ekstensifikasi perpajakan sesuai dengan ketentuan yang berlaku.

4. Seksi Pengolahan Data dan Informasi

Membantu tugas Kepala Kantor dalam mengoordinasikan pengumpulan, pengolahan data, penyajian informasi perpajakan, perekaman dokumen

perpajakan, urusan tata usaha angka penerimaan pajak, pelayanan dukungan teknis komputer, pemantauan aplikasi e-SPT dan e-Filling dan penyiapan laporan kinerja.

5. Seksi Pelayanan

Membantu tugas Kepala Kantor dalm mengkoordinasikan penetapan dan

penerbitan produk hukum perpajakan, pengadministrasian dokumen dan berkas perpajakan, penerimaan dan pengolahan surat pemberitahuan dan surat lainnya, penyuluhan perpajakan, pelaksanaan registrasi WP, serta kerja sama perpajakan

sesuai ketentuan yang berlaku.

Membantu tugas Kepala Kantor mengkoordinasikan pengawasan kepatuhan

Wajib Pajak (PPh, PPN, dan Pajak lainnya), bimbingan atau himbauan kepada Wajib Pajak, dan konsultasi teknis perpajakan, penyusunan profil Wajib Pajak, analis kinerja Wajib Pajak dalam rangka melakukan intensifikasi, dan

melakukan evaluasi hasil banding berdasarkan ketentuan yang berlaku. Pembagian tugas Seksi Pengawasan dan Konsultasi didasarkan pada cakupan

wilayah (teritorial tertentu). 7. Seksi Pemeriksaan

Membantu tugas Kepala Kantor mengkoordinasikan pelaksanaan penyusunan

perencanaan pemeriksaan, pengawasan pelaksanaan aturan pemeriksaan, penerbitan dan penyaluran Surat Perintah Pemeriksaan Pajak serta administrasi

pemeriksaan perpajakan lainnya. 8. Seksi Penagihan

Membantu tugas Kepala Kantor mengkoordinasikan pelaksanaan dan

penatausahaan penagihan aktif, piutang pajak, penundaan dan angsuran tunggakan pajak, dan usulan penghapusan pajak serta penyimpanan

dokumen-dokumen penagihan

9. Kelompok Jabatan Fungsional

Pejabat Fungsional terdiri dari Pejabat Funsional Pemeriksaan dan Pejabat

Pratama. Dalam melaksanakan pekerjaannya, Pejabat Fungsional Pemeriksaan

berkoordinasi, integrasi, sinkronisasi, dan simplifikasi dengan Seksi ekstensifikasi. Selain itu, teknlogi informatika dan sistem informasi dimanfaatkan secara optimal.

BAB III

A.Pajak Penghasilan

Undang-undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan (PPh) sebagaimana telah diubah terakhir menjadi Undang-undang Nomor 36 Tahun 2008

menyebutkan bahwa pajak penghasilan adalah pajak atas penghasilan (laba) yang diterima atau diperoleh orang pribadi maupun badan.

Undang-undang PPh mengatur subjek pajak, objek pajak, serta cara

menghitung dan cara melunasi pajak yang terutang. Undang-undang PPh juga lebih memberikan fasilitas kemudahan dan keringanan bagi Wajib Pajak dalam melaksanakan kewajiban perpajakan. Undang-undang PPh menganut asas materiil,

artinya penentuan mengenai pajak yang terutang tidak tergantung kepada surat ketetapan pajak.

B.Pajak Penghasilan Pasal 25 1. Pengertian

Pajak penghasilan Pasal 25 adalah angsuran Pajak Penghasilan yang harus dibayar sendiri oleh Wajib Pajak untuk setiap bulan dalam tahun pajak

berjalan. Angsuran pajak penghasilan pasal 25 ini juga dapat dijadikan sebagai kredit pajak atau pengurang dalam menghitung pajak yang terhutang atas seluruh penghasilan wajib pajak pada akhir tahun pajak yang dilaporkan dalam

2. Penyetoran dan Pelaporan Pajak Penghasilan pasal 25

Pajak Penghasilan Pasal 25 yang terutang untuk setiap masa pajak harus dibayar selambat – lambatnya tanggal 15 bulan berikutnya setelah berakhir masa pajak. Apabila wajib pajak tidak/kurang dibayar, atau terlambat

membayar maka wajib pajak dikenakan saksi administrasi berupa denda dan bunga sebesar 2% sebulan atas jumlah pajak yang tidak/kurang dibayar, atau

terlambat dibayar dihitung sejak tanggal jatuh tempo pembayaran berakhir sampai dengan tanggal dilakukan pembayaran atas pajak yang tidak/kurang dibayar.

Sedangkan penyetorannya dilakukan melalui Kantor Pos atau Bank – Bank Persepsi yang ditunjuk Pemerintah dengan menggunakan Surat Setoran

Pajak (SSP). SSP ini nantinya sebagai bukti bahwa Wajib Pajak sudah menbayar dan sebagai sarana untuk melaporkan pembayaran pajaknya tersebut ke Kantor Pelayanan Pajak Pratama tempat Wajib Pajak terdaftar.

C.Objek dan Subjek Pajak

Undang- undang Pajak Penghasilan juga mengatur tentang objek pajak, subjek pajak, serta cara menghitung dan cara melunasi pajak yang terutang. Adapun yang menjadi Objek dan Subjek Pajak yaitu :

1) Objek Pajak, (Buku PPh Persandingan Edisi Terakhir, 2009 : 33)

baik yang berasal dari Indonesia, maupun dari luar Indonesia, yang dapat

dipakai untuk konsumsi atau menambah kekayaan wajib pajak yang bersangkutan, dengan nama dan bentuk apapun.

Adapun yang dimaksud dan termasuk dalam pengertian penghasilan adalah :

a) Penggantian atau imbalan berkenaan dengan pekerjaan atau jasa yang diterima atau diperoleh termasuk gaji, upah, honorarium, komisi, bonus, gratifikasi, uang pensiun, atau imbalan dalam bentuk lainnya, kecuali ditentukan lain

dalam undang-undang ini.

b) Hadiah dari undian atau pekerjaan, dan penghargaan

c) Laba usaha

d) Keuntungan karena penjualan atau karena pengalihan harta

e) Penerimaan kembali pembayaran pajak yang telah dibebankan sebagai biaya

f) Bunga termasuk premium, diskonto, dan imbalan lain karena jaminan pengembalian utang

g) Dividen dengan nama dan dalam bentuk apapun, termasuk dividen dari perusahaan asuransi kepada pemegang polis, dan pembagian sisa hasil usaha koperasi

h) Royalti

i) Sewa dan penghasilan lain sehubungan dengan penggunaan harta

k) Keuntungan karena pembebasan utang, kecuali sampai dengan jumlah tertentu

yang ditetapkan dengan Peraturan Pemerintah l) Keuntungan karena selisih kurs mata uang asing m) Selisih lebih karena penilaian kembali aktiva

n) Premi asuransi

o) Iuran yang diterima atau diperoleh perkumpulan dari anggotanya yang terdiri

dari Wajib Pajak yang menjalankan usaha atau pekerjaan bebas

p) Tambahan kekayaan neto yang berasal dari penghasilan yang belum dikenakan pajak.

Bagi Wajib Pajak Dalam Negeri, yang menjadi Objek Pajak adalah

penghasilan baik yang berasal dari Indonesia maupun dari luar Indonesia. Sedangkan bagi Wajib Pajak Luar Negeri, yang menjadi Objek Pajak hanya penghasilan yang berasal dari Indonesia saja.

2) Subjek Pajak, ( Buku PPh Persandingan Edisi Terakhir 2009 : 17)

2) Warisan yang belum terbagi sebagai satu kesatuan menggantikan yang

berhak;

b. Badan, terdiri dari CV, PT, Perseroan lainnya, BUMN/BUMD dengan nama dan dalam bentuk apapun, firma, kongsi, koperasi, dana pensiun,

persekutuan, perkumpulan, yayasan, organisasi massa, organisasi sosial politik, atau organisasi yang sejenis, lembaga dan bentuk bdan lainnya

c.Bentuk Usaha Tetap (BUT), yaitu merupakan subjek pajak yang perlakuan perpajakannya dipersamakan dengan subjek pajak badan.

Adapun Subjek Pajak dapat dibedakan menjadi 2 macam, yaitu Subjek Pajak

dalam negeri dan Subjek Pajak luar negeri. a. Subjek Pajak Dalam Negeri yang terdiri dari :

1. Orang pribadi yang bertempat tinggal di Indonesia, orang pribadi yang berada di Indonesia lebih dari 183 (seratus delapan puluh tiga) hari dalam jangka waktu 12 (dua belas) bulan, atau orang pribadi yang dalam suatu tahun pajak

berada di Indonesia dan mempunyai niat untuk bertempat tinggal di Indonesia; 2. Badan yang didirikan atau bertempat kedudukan di Indonesia, kecuali unit

tertentu dari badan pemerintah yang memenuhi kriteria:

2.1.pembentukannya berdasarkan ketentuan peraturan perundang-undangan;

2.3 penerimaannya dimasukkan dalam anggaran Pemerintah Pusat atau

Pemerintah Daerah; dan

2.4.pembukuannya diperiksa oleh aparat pengawasan fungsional negara; dan 3. Warisan yang belum terbagi sebagai satu kesatuan menggantikan yang berhak.

b. Subjek Pajak Luar Negeri yang terdiri dari :

1. Orang pribadi yang tidak bertempat tinggal di Indonesia, orang pribadi yang berada di Indonesia tidak lebih dari 183 (seratus delapan puluh tiga) hari dalam jangka waktu 12 (dua belas) bulan, dan badan yang tidak didirikan dan

tidak bertempat kedudukan di Indonesia, yang menjalankan usaha atau melakukan kegiatan melalui bentuk usaha tetap di Indonesia; dan

2. Orang pribadi yang tidak bertempat tinggal di Indonesia, orang pribadi yang berada di Indonesia tidak lebih dari 183 (seratus delapan puluh tiga) hari dalam jangka waktu 12 (dua belas) bulan, dan badan yang tidak didirikan dan

tidak bertempat kedudukan di Indonesia, yang dapat menerima atau memperoleh penghasilan dari Indonesia tidak dari menjalankan usaha atau

melakukan kegiatan melalui bentuk usaha tetap di Indonesia.

D.Tarif Pajak

1. Tarif Pajak Proporsional / Sebanding

Yang dimaksud dengan tarif pajak proporsional yaitu tarif berupa presentase tetap terhadap jumlah berapapun yang menjadi dasar pengenaan pajak. Contohnya yaitu dikenakan Pajak Pertambahan Nilai (PPN) 10% atas

penyerahan Barang Kena Pajak. 2. Tarif Pajak Progresif

Yang dimaksud dengan tarif pajak progresif yaitu tarif pajak yang presentasenya menjadi lebih besar apabila jumlah yang menjadi dasar pengenaannya semakin besar. Contohnya tarif Pajak Penghasilan yang berlaku

di Indonesia.

3. Tarif Pajak Degresif

Yang dimaksud dengan tarif pajak degresif yaitu tarif berupa presentase tertentu yang semakin menurun dengan semakin meningkatnya dasar pengenaan pajak.

4. Tarif Pajak Tetap

Yang dimaksud dengan tarif pajak tetap yaitu berupa jumlah atau angka yang

tetap, berapapun besarnya dasar pengenaan pajak. Contohnya Bea Materai.

Sesuai dengan pasal 17 Undang-undang PPh Nomor 36 tahun 2008, besarnya

tarif pajak penghasilan bagi Wajib Pajak Orang Pribadi Dalam Negeri dan Bentuk Usaha Tetap adalah sebagai berikut :

Lapisan Penghasilan Kena Pajak Tarif

Sampai dengan Rp. 50.000.000 5 %

Di atas Rp. 50.000.000,- s/d Rp. 250.000.000,- 15 %

Di atas Rp. 250.000.000,- s/d Rp. 500.000.000,- 25 %

Di atas Rp. 500.000.000,- 30 %

b. Bagi Wajib Pajak Badan Dalam Negeri dan Bentuk Usaha Tetap (BUT)

Tarif PPh untuk Wajib Pajak Dalam Negeri dan Bentuk Usaha Tetap sampai

dengan tahun 2009 adalah sebesar 28 % dan untuk tahun 2010 sebesar 25 % .

E.Dasar Hukum Dalam Permohonan Pengurangan dan Perubahan Angsuran Pajak Penghasilan Pasal 25

1. Pengurangan Angsuran PPh Pasal 25

1.1.Pasal 25 Undang-undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan

sebagaimana telah diubah terakhir dengan Undang-undang Nomor 36 Tahun 2008 ;

1.2.Undang-Undang Nomor 36 Tahun 2008 tentang Perubahan Terakhir Atas

Undang-Undang Nomor 6 Tahun 1983 Tentang Ketentuan Umum Dan Tata Cara Perpajakan Ketentuan Umum Perpajakan ;

2. Perubahan Angsuran PPh Pasal 25

2.1.Undang-Undang Nomor 36 Tahun 2008 tentang Perubahan Terakhir Atas Undang-Undang Nomor 6 Tahun 1983 Tentang Ketentuan Umum Dan Tata Cara Perpajakan Ketentuan Umum Perpajakan.

2.2.Keputusan Menteri Keuangan Nomor: KMK-84/KMK.03/2002 tanggal 8 Maret 2002 tentang Perubahan Kedua Atas Keputusan Menteri Keuangan

Nomor: KMK-522/Kmk.04/2000 Tentang Penghitungan Besarnya Angsuran Pajak Penghasilan Dalam Tahun Pajak Berjalan Yang Harus Dibayar Sendiri Oleh Wajib Pajak Baru, Bank, Sewa Guna Usaha Dengan

Hak Opsi, Badan Usaha Milik Negara, Badan Usaha Milik Daerah Dan Wajib Pajak Lainnya Termasuk Wajib Pajak Orang Pribadi Pengusaha

Tertentu;

2.3.Keputusan Menteri Keuangan Nomor: KMK-606/Kmk.04/1994 tanggal 21 Desember 1994 tentang Penentuan Tanggal Jatuh Tempo Pembayaran Dan

Penyetoran Pajak, Tempat Pembayaran Pajak, Tata Cara Pembayaran, Penyetoran, Dan Pelaporan Pajak, Serta Tata Cara Pengangsuran Dan

Penundaan Pembayaran Pajak.

2.4.Keputusan Dirjen Pajak Nomor: Kep-171/Pj./2002 tanggal 28 Maret 2002 tentang Pelaksanaan Pengenaan Pajak Penghasilan Pasal 25 Bagi Wajib

2.5.Keputusan Dirjen Pajak Nomor: KEP-537/PJ./2000 tanggal 29-12-2000

Tentang Penghitungan Besarnya Angsuran Pajak Dalam Tahun Pajak Berjalan Dalam Hal-Hal Tertentu.

F. Cara Penghitungan Pajak Penghasilan Pasal 25

Besarnya angsuran pajak dalam tahun berjalan yang harus dibayar sendiri oleh wajib pajak untuk setiap bulan adalah sebesar pajak penghasilan yang terutang

menurut SPT PPh tahun pajak yang lalu dikurangi dengan pajak penghasilan yang dipotog dan/ dipungut (yang tidak bersifat final) serta pajakpenghasilan yang dibayar atau terutang di luar negeri yang boleh dikreditkan sebagaimana dimaksud dalam

pasal 21, pasal 22, pasal 23, dan pasal 24 dibagi 12 atau banyaknya bulan dalam tahun pajak,( Mardiasmo, 2008 : 235 ).

Adapun Formula atau Rumus penghitungan PPh pasal 25, yaitu :

Contoh kasus sederhana:

Berdasarkan SPT Tahunan PPh Tahun 2011 PT. Angin Ribut atas PPh terutang

adalah Rp. 75.000.000,-. Pajak yang telah dipotong atau dipungut oleh pihak ketiga, dan PPh yang terutang atau dibayar di luar negeri dalam tahun 2010 adalah sebagai berikut :

•

• Pemotongan PPh Pasal 23 oleh penyelenggara kegiatan sebesar Rp.

3.000.000,-

• Pembayaran pajak di luar negeri yang dapat dikreditkan (PPh Pasal 24)

sebesar Rp. 11.000.000,-

Berdasarkan data yang ada di atas, maka besarnya angsuran PPh Pasal 25 untuk tahun

2011 adalah :

PPh terutang berdasarkan SPT PPh tahun 2011 PT. Angin Ribut Rp. 75.000.000,

Kredit Pajak :

PPh Pasal 22 Rp. 13.000.000,- PPh Pasal 23 Rp. 3.000.000,-

PPh Pasal 24 Total Kredit Pajak

Rp. 11.000.000,- +

Dasar Penghitungan angsuran Rp. 48.000.000,- Rp. 27.000.000,- (-)

Besarnya angsuran pajak yang harus dibayar sendiri oleh Wajib Pajak setiap bulan

BAB IV

ANALISIS DAN EVALUASI

A.Prosedur Permohonan Pengurangan Angsuran PPh Pasal 25

Angsuran Pajak Penghasilan Pasal 25 dapat dikurangi dan mengalami perubahan yang diatur dalam Pasal 25 UU Nomor 7 tahun 1983 tentang Pajak

Keputusan Dirjen Pajak Nomor: KEP-62/PJ./2005 tanggal 14 maret 2005 tentang

Angsuran Bulanan Pajak Penghasilan Pasal 25 tahun 2005 Sehubungan Dengan Penyesuaian Besarnya Penghasilan Tidak Kena Pajak, Keputusan Menteri Keuangan Nomor: KMK-606/Kmk.04/1994 tanggal 21 Desember 1994 tentang Penentuan

Tanggal Jatuh Tempo Pembayaran Dan Penyetoran Pajak, Tempat Pembayaran Pajak, Tata Cara Pembayaran, Penyetoran, Dan Pelaporan Pajak, Serta Tata Cara

Pengangsuran Dan Penundaan Pembayaran Pajak.

Wajib Pajak dapat mengajukan permohonan pengurangan besarnya angsuran bulanan Pajak Penghasilan Pasal 25 sehubungan dengan terjadi perubahan keadaan

usaha atau kegiatan Wajib Pajak, sebagaimana diatur dengan Keputusan Direktur Jenderal Pajak Nomor KEP-537/PJ./2000 Tentang Penghitungan Besarnya Angsuran

Pajak Dalam Tahun Pajak Berjalan Dalam Hal-Hal Tertentu. Apabila sesudah 3 (tiga ) bulan atau lebih berjalannya suatu tahun pajak, Wajib Pajak mengalami perubahan usaha, dan dapat menunjukkan bahwa PPh yang akan terutang untuk tahun pajak

tersebut kurang dari 75 % (tujuh puluh lima persen) dari PPh yang terutang yang menjadi dasar penghitungan besarnya PPh pasal 25,maka Wajib Pajak dapat

mengajukan permohonan pengurangan besarnya PPh pasal 25 .

Permohonan pengurangan besarnya angsuran Pajak Penghasilan Pasal 25 diajukan secara tertulis kepada Kantor Pelayanan Pajak Pratama tempat Wajib Pajak

Pajak Penghasilan yang akan terutang berdasarkan perkiraan penghasilan yang akan

diperoleh dan besarnya PPh 25 untuk bulan- bulan yang tersisa dari tahun pajak yang bersangkutan. Apabila dalam jangka waktu 1 (satu) bulan sejak tanggal diterimanya surat permohonan Wajib Pajak secara lengkap sebagaimana dimaksudkan, Kepala

Kantor Pelayanan Pajak tidak memberikan keputusan, maka permohonan Wajib Pajak tersebut dianggap disetujui dan Wajib Pajak dapat melakukan pembayaran

angsuran bulanan Pajak Penghasilan Pasal 25 sesuai dengan penghitungannya untuk bulan-bulan yang tersisa dari tahun pajak yang bersangkutan.

Sesuai dengan Undang-Undang Pajak Penghasilan No.36 Tahun 2008 Pasal

25 ayat (2), Besarnya angsuran bulanan Pajak Penghasilan Pasal 25 yang harus dibayar sendiri oleh Wajib Pajak Badan untuk bulan-bulan sebelum bulan waktu

penyampaian Surat Pemberitahuan Tahunan Pajak Penghasilan sama dengan besarnya angsuran pajak untuk bulan terakhir tahun pajak yang lalu.

Besarnya angsuran bulanan Pajak Penghasilan Pasal 25 yang harus dibayar sendiri oleh Wajib Pajak Badan untuk bulan-bulan setelah permohonan pengurangan

angsuran disampaikan, sama dengan besarnya angsuran pajak menurut Surat Keputusan Pengurangan Angsuran Bulanan Pajak Penghasilan Pasal 25 perhitungan Wajib Pajak apabila permohonan pengurangan tersebut telah lewat waktu.

terutang yang menjadi dasar penghitungan besarnya pajak penghasilan pasal 25,

besarnya pajak penghasilan pasal 25 untuk bulan-bulan yang tersisa dari tahun pajak yang bersangkutan harus dihitung kembali berdasarkan perkiraan kenaikan Pajak Penghasilan yang terutang tersebut oleh Wajib Pajak sendiri atau Kepala Kantor

[image:48.612.115.534.583.700.2]Pelayanan Pajak tempat Wajib Pajak terdaftar.

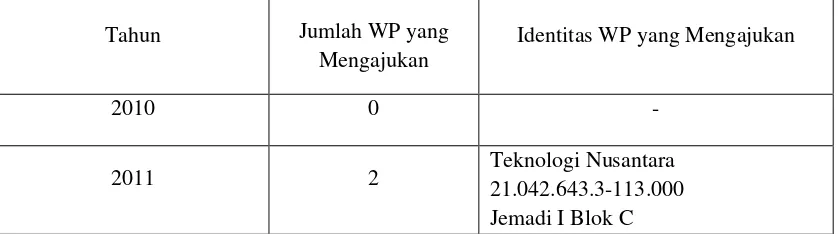

Tabel I

Jumlah Permohonan Angsuran PPh Pasal 25 Badan di Kantor Pelayanan Pajak Pratama Medan Timur tahun 2010 – 2011

Tahun Jumlah WP yang

Mengajukan

Identitas WP yang Mengajukan

2010 0 -

2011 2 Teknologi Nusantara 21.042.643.3-113.000

P. Brayan Darat II

PT. Perkasa Pangan Abadi 02.501.916.7-113.000 Glugur Darat I

jumlah 2

Sumber : Kantor Pelayanan Pajak Pratama Medan Timur

Berdasarkan data tersebut diatas diketahui bahwa jumlah Wajib Pajak yang mengajukan permohonan pengurangan angsuran PPh Pasal 25 pada Tahun 2011

sebanyak 2 Badan Usaha. Wajib Pajak yang mengajukan permohonan pengurangan PPh Pasal 25 setiap tahunnya sedikit bahkan tidak ada disebabkan karena pengajuan

permohonan angsuran PPh Pasal 25 bersifat Insidentil yaitu diajukan jika Wajib Pajak tidak lagi melakukan pekerjaan bebas, mengalami penurunan usaha atau mengalami kerugian .

B.Proses Penyelesaian Permohonan Pengurangan Angsuran Pajak Penghasilan Pasal 25

1. Pihak Yang Terkait.

1.1. Petugas TPT.

1.2. Petugas Pelaksana Seksi Pelayanan.

1.3. Account Representative.

1.6. Wajib Pajak.

2. Formulir Yang Digunakan

2.1. Surat Permohonan Pengurangan Angsuran PPh Pasal 25 dari Wajib Pajak beserta kelengkapannya.

2.2. Bukti Penerimaan Surat (BPS).

3. Dokumen Yang Dihasilkan

3.1. Surat Keputusan Besarnya Angsuran Pajak Penghasilan Pasal 25.

4. Prosedur Kerja

4.1. Wajib Pajak mengajukan permohonan Pengurangan Angsuran PPh Pasal

25 beserta kelengkapannya.

4.2. Petugas Tempat Pelayanan Terpadu (TPT) menerbitkan Bukti

Penerimaan Surat (BPS) dan meneruskan permohonan kepada Pelaksana Seksi Pelayanan.

4.3. Pelaksana Seksi Pelayanan merekam Permohonan Wajib Pajak beserta

4.4. AR (setelah mendapatkan penugasan dari Kepala Seksi Pengawasan dan

Konsultasi) membuat Konsep Laporan Penelitian Permohonan Pengurangan Angsuran PPh Pasal 25 dan membuat konsep Surat Keputusan Pengurangan Pembayaran Angsuran PPh Pasal 25 serta

menyampaikan kepada Kepala Seksi Pengawasan dan Konsultasi. Dalam hal data untuk Laporan Penelitian tidak sesuai dengan

permohonan Wajib Pajak, AR dapat menyesuaikan data dimaksud.

4.5. Kepala Seksi Pengawasan dan Konsultasi meneliti, memaraf, dan memberikan persetujuan pada konsep Laporan Penelitian Permohonan

Pengurangan Angsuran PPh Pasal 25 dan konsep Surat Keputusan Pengurangan Pembayaran Angsuran PPh Pasal 25.Selanjutnya

menyampaikannya kepada Kepala Kantor. Dalam hal Kepala Seksi tidak menyetujui konsep yang dibuat, AR harus memperbaiki dokumen tersebut terlebih dahulu.

4.6. Kepala Kantor Pelayanan Pajak meneliti, menandatangani, dan memberikan persetujuan atas konsep Laporan Penelitian Permohonan

Pengurangan Angsuran PPh Pasal 25 dan konsep Surat Keputusannya serta mengembalikannya kepada Kepala Seksi Pengawasan dan Konsultasi. Dalam hal Kepala Kantor tidak menyetujui konsep yang

4.7. Keputusan Angsuran PPh Pasal 25 (baik permohonannya diterima

maupun ditolak) diproses oleh sistem dan dicetak oleh Pelaksana Seksi Pelayanan.

4.8. Dokumen yang sudah dicetak dikirim kepada Kepala Kantor Pelayanan

Pajak untuk ditandatangani.

4.9. Kepala Seksi Pengawasan dan Konsultasi menugaskan pelaksana untuk

mengirim Surat Keputusan Pengurangan Pembayaran Angsuran PPh Pasal 25 kepada Wajib Pajak melalui Subbagian Umum.

4.10. Proses Selesai.

Tabel II

Bagan Arus ( Flow Chart )

Jangka Waktu Penyelesaian :

Sumber : Standad Operating Procedure (SOP) DJP

C.Proses Pembuatan Surat Pemberitahuan Perubahan Besarnya Angsuran Pajak Penghsilan Pasal 25

Tata cara Penyelesaian Permohonan Pengurangan Angsuran PPh Pasal 25

Kepala Kantor Kepala Seksi Pengawasan dan Konsultasi Account Representatives Pelaksana Seksi Pelayanan Tempat Pelayanan Terpadu Wajib Pajak Meneliti dan Menyetujui Meneliti dan Menyetuji Surat Keputusan Uraian Penelitian dan Surat Keputusan Berkas Permohonan Pengurangan Angsuran PPh Pasal 25 Selesai Bukti Penerimaan Surat Mencetak Surat Keputusan Mulai Membuat Konsep Uraian Penelitian dan Konsep Surat

Keputusan Meneliti Permohonan WP Penerimaan Berkas Permohonan Pengurangan Angsuran PPh Pasal

25 dari WP

Input Permohonan

WP

Perubahan Besarnya Angsuran PPh Pasal 25 terjadi karena seperti yang

dimaksud dalam Keputusan Direktur Jenderal Pajak Nomor KEP-537/PJ./2000 dan Undang-undang PPh Pasal 25 yang harus diperhatikan yaitu :

1. Pihak Yang Terkait

1.1.Petugas Pelaksana Seksi Pelayanan. 1.2.Account Representative.

1.3.Kepala Seksi Pengawasan dan Konsultasi. 1.4.Kepala Kantor Pelayanan Pajak.

1.5.Wajib Pajak

2. Formulir Yang Digunakan

2.1.Konsep Uraian PENELITIAN MENGENAI PERUBAHAN BESARNYA

ANGSURAN PPH PASAL 25 DARI ACCOUNT REPRESENTATIVES.

2.2.KONSEP SURAT PEMBERITAHUAN PERUBAHAN BESARNYA ANGSURAN PPH PASAL 25 DARI ACCOUNT REPRESENTATIVES.

3. Dokumen Yang Dihasilkan

3.1.Surat Pemberitahuan Perubahan Besarnya Angsuran Pajak Penghasilan

Pasal 25.

4. Prosedur Kerja

DATA YANG DIPEROLEH DAN MEMBUAT KONSEP SURAT PEMBERITAHUAN

PERUBAHAN BESARNYA ANGSURAN PPH PASAL 25 BADAN SERTA

MENYAMPAIKAN KEPADA KEPALA SEKSI PENGAWASAN DAN KONSULTASI. 4.2.KEPALA SEKSI PENGAWASAN DAN KONSULTASI MENELITI, MEMARAF, DAN

MEMBERIKAN PERSETUJUAN PADA KONSEP uraian PENELITIAN MENGENAI

PERUBAHAN BESARNYA ANGSURAN PPH PASAL 25 BADAN DAN KONSEP

SURAT PEMBERITAHUAN PERUBAHAN BESARNYA ANGSURAN PPH PASAL 25BADAN SERTA MENYAMPAIKAN KEPADA KEPALA KANTOR PELAYANAN PAJAK.Dalam hal Kepala Seksi tidak menyetujui konsep yang dibuat, AR

harus memperbaiki dokumen tersebut terlebih dahulu.

4.3.Kepala Kantor Pelayanan Pajak meneliti dan memberikan persetujuan

padakonsep uraian PENELITIAN MENGENAI PERUBAHAN BESARNYA ANGSURAN PPH PASAL 25BADAN DAN KONSEP SURAT PEMBERITAHUAN

PERUBAHAN BESARNYA ANGSURAN PPH PASAL 25 BADAN dan

mengembalikan kepada Kepala Seksi Pengawasan dan Konsultasi. Dalam hal Kepala Kantor tidak menyetujui konsep yang telah dibuat, AR harus

memperbaiki dahulu dokumen tersebut.

4.4.Kepala Seksi Pengawasan dan Konsultasi menugaskan Pelaksana untuk menyampaikan uraian PENELITIAN MENGENAI PERUBAHAN BESARNYA

4.5.Dokumen yang sudah dicetak dikirim kepada Kepala Kantor Pelayanan

Pajak untuk ditandatangani.

4.6.Kepala Seksi Pengawasan dan Konsultasi menugaskan pelaksana untuk mengirim Surat Pemberitahuan Perubahan Besarnya Angsuran PPh Pasal

25 kepada Wajib Pajak melalui Subbagian Umum. 4.7.Proses selesai.

Tabel III

Alur Kerja Perubahan Besarnya Angsuran PPh Pasal 25 Kepala Kantor Pelaksana Seksi Pelayanan Account Representatives Kepala Seksi Pengawasan dan Konsultasi Wajib Pajak Mulai Membuat Konsep Uraian Penelitian dan Konsep Surat Pemberitahuan Perubahan Besarnya Angsuran PPh Pasal 25 Meneliti dan menyetujui Meneliti dan menyetujui Mencetak Surat Pemberitahuan Surat Pemberitahuan Surat Pemberitahuan Selesai Konsep Uraian Penelitian dan Konsep

Surat Pemberitahuan Perubahan Besarnya Angsuran PPh pasal 25

Menanda tangani

Sumber : Standad Operating Procedure (SOP) DJP

Dalam Pengajuan Permohonan Pengurangan Angsuran Pajak Penghasilan

Pasal 25 tidak ada terdapat kendala, karena Wajib Pajak yang mengajuan permohonan pengurangan PPh pasal 25 di Kantor Pelayanan Pajak Pratama Medan Timur pada tahun 2010 tidak ada dan pada tahun 2011 hanya 2 wajib pajak, yang

disebabkan karena pengajuan permohonan pengurangan PPh pasal 25 bersifat Insidentil yaitu diajukan jika Wajib Pajak tidak lagi melakukan pekerjaan bebas,

mengalami penurunan usaha atau mengalami kerugian.

BAB V

A.Kesimpulan

Sebagai akhir dari Laporan Tugas Akhir yang saya lakukan dan berdasarkan uraian-uraian dan penjelasan pada bab-bab sebelumnya penulis mengambil kesimpulan sebagai berikut :

1) Prosedur Permohonan Pengurangan Angsuran PPh Pasal 25 diatur dalam Undang-undang Nomor 36 tahun 2008 tentang Ketentuan Umum dan Tata

Cara Perpajakan serta Keputusan Direktorat Jenderal Pajak Nomor KEP-537/PJ./2000 tentang Penghitungan Besarnya Angsuran Pajak Dalam Tahun Berjalan Dalam Hal-Hal Tertentu.

2) Angsuran PPh Pasal 25 dapat diajukan pengurangan sehubungan dengan terjadi perubahan keadaan usaha atau kegiatan wajib pajak, yaitu Apabila

sesudah 3 (tiga) bulan atau lebih berjalannya suatu tahun pajak, Wajib Pajak dapat menunjukkan bahwa Pajak Penghasilan yang akan terutang untuk tahun pajak tersebut kurang dari 75% dari pajak penghasilan yang

terutang, sebagaimana diatur dalam Keputusan Direktur Jenderal Pajak Nomor KEP-537/PJ./2000 Pasal 7.

Apabila dalam tahun pajak berjalan Wajib Pajak mengalami peningkatan usaha dan diperkirakan Pajak Penghasilan yang akan terutang untuk tahun pajak tersebut lebih dari 150% (seratus lima puluh persen) dari Pajak

dihitung kembali berdasarkan perkiraan kenaikan Pajak Penghasilan yang

terutang tersebut oleh Wajib Pajak sendiri atau Kepala Kantor Pelayanan Pajak tempat Wajib Pajak terdaftar.

3) Wajib Pajak yang mengajukan pengurangan PPh Pasal 25 di Kantor

Pelayanan Pajak Pratama Medan Timur sangat sedikit dan jarang bahkan untuk tahun 2010 tidak ada dan tahun 2011 hanya 2 Wajib pajak

disebabkan karena pengajuan permohonannya bersifat Insidentil yaitu diajukan jika Wajib Pajak tidak lagi melakukan pekerjaan bebas, mengalami penurunan usaha atau mengalami kerugian.

1) Dalam rangka memberikan pelayanan yang baik terhadap Wajib Pajak,

pengadaan sarana dan prasarana dalam pengadministrasian perpajakan yang dibutuhkan Wajib Pajak perlu ditingkatkan.khususnya berkas-berkas Wajib Pajak harus dijaga agar jangan sampai hilang atau rusak sampai

batas waktu penyimpanan berkas .

2) Meningkatkan sosialisasi dan penyuluhan secara langsung maupun tidak

Mardiasmo, Perpajakan Edisi Revisi 2008:2, Penerbit ANDI, Yogyakarta Resmi, Siti, 2008, Perpajakan: Teori dan Kasus, Salemba Empat, Jakarta

Republik Indonesia, Undang-undang nomor 36 tahun 2008 tentang Ketentuan Umum

dan Tata Cara Perpajakan

Buku PPh Persandingan Edisi Terakhir 2009

Keputusan Direktorat Jenderal Pajak Nomor KEP-537/PJ./2000