UNIVERSITAS SUMATERA UTARA

FAKULTAS EKONOMI

MEDAN

SKRIPSI

ANALISIS CAMEL UNTUK MENILAI TINGKAT KESEHATAN BANK

PADA PERUSAHAAN PERBANKAN YANG TERDAFTAR DI BURSA

EFEK INDONESIA PERIODE 2006-2008

Oleh :

NAMA

: OCTHA LYDIA SARAGIH

NIM

: 060503018

DEPARTEMEN

: AKUNTANSI

Guna Memenuhi Salah Satu Syarat Untuk

Memperoleh Gelar Sarjana Ekonomi

PERNYATAAN

Dengan ini saya menyatakan bahwa skripsi yang berjudul: “Analisis CAMEL

untuk Menilai Tingkat Kesehatan Bank pada Perusahaan Perbankan yang

Terdaftar di Bursa Efek Indonesia Periode 2006-2008” adalah benar hasil karya

sendiri dan judul yang dimaksud belum pernah dimuat, dipublikasikan atau diteliti

oleh mahasiswa lain dalam konteks penulisan skripsi level S-1 Program Reguler

Departemen Akuntansi Fakultas Ekonomi Universitas Sumatera Utara.

Semua sumber dan informasi yang diperoleh telah dinyatakan dengan jelas benar

apa adanya. Dan apabila dikemudian hari pernyataan ini tidak benar, saya

bersedia menerima sanksi yang ditetapkan Universitas Sumatera Utara.

Medan,

Yang membuat pernyataan,

KATA PENGANTAR

Puji dan Syukur penulis panjatkan kehadirat Tuhan Yang Maha Esa yang

telah memberikan Anugerah dan kasihNya kepada penulis sehingga penulis dapat

menyelesaikan skripsi ini dengan baik.

Skripsi yang berjudul “Analisis CAMEL untuk Menilai Tingkat Kesehatan

Bank pada Perusahaan Perbankan yang Terdaftar di Bursa Efek Indonesia Periode

2006-2008” ini disusun guna memenuhi salah satu syarat untuk memperoleh gelar

Sarjana Ekonomi dari Universitas Sumatera Utara, Program Studi Akuntansi.

Pada kesempatan ini penulis mengucapkan banyak berterima kasih kepada

berbagai pihak yang telah mendorong dan mendukung penulis dalam

menyelesaikan skripsi ini, baik dukungan moril maupun materil. Adapun

ungkapan terima kasih yang terdalam penulis sampaikan kepada:

1.

Bapak Drs. Jhon Tafbu Ritonga, M.Ec, selaku Dekan Fakultas Ekonomi

Universitas Sumatera Utara.

2.

Bapak Drs. Hasan Sakti Siregar, MSi, Ak, selaku Ketua Departemen

Akuntansi dan Ibu Mutia Ismail MM. Ak, selaku Sekretaris Departemen

Akuntansi Universitas Sumatera Utara.

4.

Ibu Dra. Naleni Indra, MM, Ak, selaku Dosen Pembanding I dan Bapak Drs.

Sucipto, MM, Ak, selaku Dosen Pembanding II yang banyak memberikan

masukan kepada penulis.

5.

Kedua orang tua penulis yang tercinta, Bapak J. Saragih dan Ibu M. Br.

Tarigan yang telah membimbing dan membantu penulis selama ini, yang

memberikan motivasi baik secara moril maupun materi.

Penulis menyadari bahwa kripsi ini masih jauh dari kesempurnaan. Penulis

sangat mengharapkan saran dan kritik yang membangun dari para pembaca.

Semoga skripsi ini bermanfaat bagi anda.

Medan,

Penulis,

ABSTRAK

Keadaan perbankan Indonesia yang dikenal kuat dan tangguh sebelum

terjadinya krisis moneter ternyata memiliki dasar/pondasi yang lemah. Guncangan

terhadap sistem di Indonesia mengakibatkan banyak bank mengalami kesulitan

likuiditas sehingga harus menutup usahanya/pailit. Hal tersebut mengindikasikan

bahwa keadaan perbankan saat itu tidak sehat. Kesehatan suatu bank adalah

kemampuan suatu bank untuk melakukan kegiatan operasional perbankan secara

normal dan mampu memenuhi semua kewajibannya dengan baik dengan cara-cara

yang sesuai dengan peraturan perbankan yang berlaku.

Penelitian ini menggunakan metode observasi/penelitian secara menyeluruh

terhadap proses yang terjadi pada perusahaan perbankan yang terdaftar di BEI

yaitu yang berhubungan dengan laporan keuangan. Kemudian dianalisis dengan

menggunakan analisa permodalan (capital), kualitas asset (asset quality),

manajemen (management), rentabilitas (earnings), dan likuiditas (liquidity) atau

biasa disebut CAMEL. Capital menggunakan rasio CAR, asset quality

menggunakan rasio NPL, management menggunakan rasio NPM, earnings

menggunakan rasio NIM dan BOPO, dan untuk liuqidity menggunakan rasio

LDR. Rasio-rasio tersebut dideskripsikan sehingga mampu memberikan informasi

untuk menjawab permasalahan.

Berdasarkan hasil penelitian yang dilakukan pada perusahaan perbankan di

BEI, diperoleh bahwa CAR adalah 17,37%, NPL 4,51%, NPM 9,02%, NIM

6,33%. BOPO 85,23%, LDR 71,74%. Rasio-rasio ini mengindikasikan bahwa

keadaan perbankan periode 2006-2008 tergolong sehat.

ABSTRACT

Banking in Indonesia recognized as a tough and strong banking before

crisis-monetary attacks was to have weak foundations. Unstability in Indonesian

system caused many banks/bankrupt. This situation descript that bank is in not

good. Stability in banking organizations is very important for economy. Good

performance of bank is ability of bank to do normally operational activities and

able to fullfil their responsibility with the good way.

This research used by observation method for whole process banking of

Indonesian Stock Exchange in relation with financial report. Ofer there financial

report analysis with capital, asset quality, management, earnigs, and liquidity as

known as CAMEL. Capital use CAR ratio, asset quality use NPL ratio,

management use NPM ratio, earnigs use NIM and BOPO ratio, and the last

liquidity use LDR ratio. That ratio can give information and had answered about

problem.

According to research in Indonesian Stock Exchange, would get that CAR is

17,37%, NPL 4,51%, NPM 9,02%, NIM 6,33%. BOPO 85,23%, LDR 71,74%. It

could be concluded that bank period 2006-2008 is in good perfornmance.

DAFTAR ISI

PERNYATAAN

i

KATA PENGANTAR

ii

ABSTRAK

iv

ABSTRACT

v

DAFTAR ISI

vi

DAFTAR TABEL

vii

DAFTAR GAMBAR

viii

DAFTAR LAMPIRAN

ix

BAB I

PENDAHULUAN

A.

Latar Belakang Masalah

1

B. Perumusan Masalah

4

C.

Tujuan Penelitian

4

D.

Manfaat Penelitian

5

BAB II TINJAUAN PUSTAKA

A.

Tinjauan Teoritis

1.

Pengertian Bank

6

2.

Kesehatan Bank

7

3.

Rasio CAMEL

11

4.

Peringkat Komposit

19

B.

Tinjauan Penelitian Terdahulu

21

BAB III METODE PENELITIAN

A.

Desain Penelitian

24

B.

Populasi dan Sampel Penelitian

24

C.

Jenis Data

25

D.

Metode Pengumpulan Data

26

E.

Definisi Operasional dan Pengukuran Variabel

26

F.

Metode Analisis Data

28

G.

Jadawal Penelitian

27

BAB IV ANALISIS HASIL PENELITIAN

A.

Data Penelitian

29

B.

Analisis Hasil Penelitian

1. Faktor Permodalan

29

2. Faktor Kualitas Aset

32

3. Faktor Manajemen

36

3. Faktor Rentabilitas

39

4. Faktor Likuiditas

43

BAB V KESIMPULAN DAN SARAN

A.

Kesimpulan

46

B.

Keterbatasan Penelitian

47

C.

Saran

48

DAFTAR PUSTAKA

49

DAFTAR TABEL

Tabel

Judul

Halaman

Tabel 2.1

Tinjauan Penelitian Terdahulu

21

Tabel 3.1

Daftar Sampel

25

Tabel 3.2

Peringkat Komposit

27

Tabel 3.3

Jadwal Penelitian

28

Tabel 4.1

Capital Adequency Ratio (CAR)

29

Tabel 4.2

Non Performing Loan (NPL)

32

Tabel 4.3

Net Profit Margin (NPM)

36

Tabel 4.4

Net Interest Margin (NIM)

39

Tabel 4.5

Beban Operasional Pendapatan Operasional (BOPO)

41

DAFTAR GAMBAR

Gambar

Judul

Halaman

Gambar 2.1

Kerangka Konseptual

23

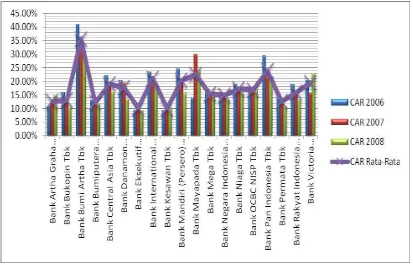

Gambar 4.1

Capital Adequency Ratio (CAR)

32

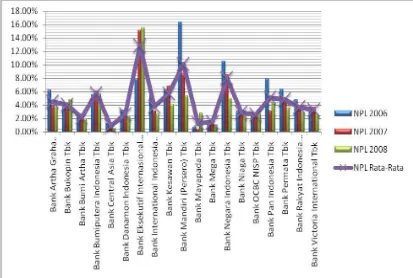

Gambar 4.2

Non Performing Loan (NPL)

35

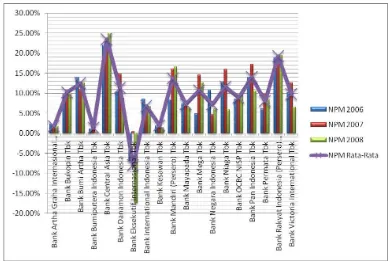

Gambar 4.3

Net Profit Margin (NPM)

38

Gambar 4.4

Net Interest Margin (NIM)

41

Gambar 4.5

Beban Operasional Pendapatan Operasional (BOPO)

43

DAFTAR LAMPIRAN

Lampiran

Judul

Halaman

Lampiran 1

Daftar Populasi Bank di BEI periode 2006-2008

51

Lampiran 2

PT Bank Artha Graha Internasional Tbk

52

Lampiran 3

PT Bank Bukopin Tbk

53

Lampiran 4

PT Bank Bumi Artha Tbk

54

Lampiran 5

PT Bank Bumi Putera Tbk

55

Lampiran 6

PT Bank Central Asia Tbk

56

Lampiran 7

PT Bank Danamon Tbk

57

Lampiran 8

PT Bank Eksekutif Internasional Tbk

58

Lampiran 9

PT Bank Internasional Indonesia Tbk

59

Lampiran 10

PT Bank Kesawan Tbk

60

Lampiran 11

PT Bank Mandiri Tbk

61

Lampiran 12

PT Bank Mayapada Tbk

62

Lampiran 13

PT Bank Mega Tbk

63

Lampiran 14

PT Bank Negara Indonesia

64

Lampiran 15

PT Bank CIMB Niaga Tbk

65

Lampiran 16

PT Bank OCBC NISP Tbk

66

Lampiran 17

PT Bank PAN Indonesia Tbk

67

Lampiran 18

PT Bank Permata Tbk

68

Lampiran 19

PT Bank Rakyat Indonesia Tbk

69

ABSTRAK

Keadaan perbankan Indonesia yang dikenal kuat dan tangguh sebelum

terjadinya krisis moneter ternyata memiliki dasar/pondasi yang lemah. Guncangan

terhadap sistem di Indonesia mengakibatkan banyak bank mengalami kesulitan

likuiditas sehingga harus menutup usahanya/pailit. Hal tersebut mengindikasikan

bahwa keadaan perbankan saat itu tidak sehat. Kesehatan suatu bank adalah

kemampuan suatu bank untuk melakukan kegiatan operasional perbankan secara

normal dan mampu memenuhi semua kewajibannya dengan baik dengan cara-cara

yang sesuai dengan peraturan perbankan yang berlaku.

Penelitian ini menggunakan metode observasi/penelitian secara menyeluruh

terhadap proses yang terjadi pada perusahaan perbankan yang terdaftar di BEI

yaitu yang berhubungan dengan laporan keuangan. Kemudian dianalisis dengan

menggunakan analisa permodalan (capital), kualitas asset (asset quality),

manajemen (management), rentabilitas (earnings), dan likuiditas (liquidity) atau

biasa disebut CAMEL. Capital menggunakan rasio CAR, asset quality

menggunakan rasio NPL, management menggunakan rasio NPM, earnings

menggunakan rasio NIM dan BOPO, dan untuk liuqidity menggunakan rasio

LDR. Rasio-rasio tersebut dideskripsikan sehingga mampu memberikan informasi

untuk menjawab permasalahan.

Berdasarkan hasil penelitian yang dilakukan pada perusahaan perbankan di

BEI, diperoleh bahwa CAR adalah 17,37%, NPL 4,51%, NPM 9,02%, NIM

6,33%. BOPO 85,23%, LDR 71,74%. Rasio-rasio ini mengindikasikan bahwa

keadaan perbankan periode 2006-2008 tergolong sehat.

ABSTRACT

Banking in Indonesia recognized as a tough and strong banking before

crisis-monetary attacks was to have weak foundations. Unstability in Indonesian

system caused many banks/bankrupt. This situation descript that bank is in not

good. Stability in banking organizations is very important for economy. Good

performance of bank is ability of bank to do normally operational activities and

able to fullfil their responsibility with the good way.

This research used by observation method for whole process banking of

Indonesian Stock Exchange in relation with financial report. Ofer there financial

report analysis with capital, asset quality, management, earnigs, and liquidity as

known as CAMEL. Capital use CAR ratio, asset quality use NPL ratio,

management use NPM ratio, earnigs use NIM and BOPO ratio, and the last

liquidity use LDR ratio. That ratio can give information and had answered about

problem.

According to research in Indonesian Stock Exchange, would get that CAR is

17,37%, NPL 4,51%, NPM 9,02%, NIM 6,33%. BOPO 85,23%, LDR 71,74%. It

could be concluded that bank period 2006-2008 is in good perfornmance.

BAB I

PENDAHULUAN

A.

Latar Belakang Masalah

Bank merupakan perusahaan jasa yang menyediakan jasa keuangan bagi

seluruh lapisan masyarakat. Bank mempunyai fungsi sebagai lembaga

intermediasi yaitu memberikan jasa lalu lintas pembayaran, serta sebagai sarana

dalam pelaksanaan kebijakan moneter, sehingga bank mempuyai peran yang

penting dalam kehidupan perekonomian. Fungsi intermediasi berarti

menghubungkan kepentingan pihak yang kelebihan dana dengan pihak yang

membutuhkan dana.

tidak sehat juga akan menghambat efektivitas kebijakan moneter. Kesehatan

suatu bank merupakan kepentingan semua pihak yang terkait, baik pemilik,

pengelola bank, masyarakat, pengguna jasa bank dan Bank Indonesia selaku

otoritas pengawasan bank. Faktor kepercayaan dari masyarakat juga merupakan

faktor yang utama dalam menjalankan bisnis perbankan, sehingga bank dituntut

untuk mempunyai kemampuan mengelola kinerja keuangan dengan baik agar

dapat menjaga kepercayaan masyarakat terhadap bank tersebut.

Pada tahun 1997 Indonesia memasuki krisis ekonomi yang diawali dengan

anjloknya nilai tukar rupiah terhadap Dollar Amerika. Krisis ekonomi itu juga

melanda industri perbankan nasional, selanjutnya dikenal sebagai krisis perbankan

nasional. Krisis perbankan telah mempengaruhi bangsa dan akhirnya

menimbulkan krisis politik nasional. Bank komersial dilikuidasi oleh pemerintah,

sebelas bank diambil alih dan 36 bank direstrukturisasi yang menghabiskan biaya

lebih dari US$ 25 Milyar. Krisis tersebut juga mengakibatkan turunya

kepercayaan masyarakat terhadap perbankan dan pemerintah, sehingga memicu

penarikan dana secara besar-besaran, semakin turunnya permodalan bank-bank,

banyak bank tidak mampu melunasi kewajibannya karena menurunnya nilai tukar

rupiah dan manajemen tidak professional.

ketentuan Bank Indonesia yaitu bank wajib memenuhi modal inti minimum Rp 80

miliar karena pada saat itu BWK hanya memiliki modal inti Rp 45 miliar

(Desember 2006). Yang kedua adalah Bank CIMB Niaga dan Bank Lippo yang

melakukan merger pada 2 Juni 2008. Dan yang paling fenomenal adalah kasus

Bank Century yang telah menyeret berbagai institusi hukum di Indonesia, seperti

halnya KPK, POLRI, dan DPR. Posisi CAR Bank Century per 31 Oktober minus

3,53%. Tanggal 20 November 2008 Bank Century ditetapkan sebagai bank gagal.

23 November 2008 LPS memutuskan memberikan dana talangan senilai Rp 2,78

triliun untuk mendongkrak CAR menjadi 10 %.

Menyadari pentingnya kesehatan suatu bank bagi pembentukan

kepercayaan dalam dunia perbankan serta untuk melaksanakan prisip

kehati-hatian atau prudential banking dalam dunia perbankan, maka Bank Indonesia

merasa perlu menetapkan aturan kesehatan bank. Dengan adanya aturan

kesehatan bank, perbankan diharapkan selalu dalam kondisi sehat, sehingga bank

tidak akan merugikan masyarakat. Oleh karenanya sebuah bank tentunya

memerlukan suatu analisis untuk mengetahui kondisinya setelah melakukan

kegiatan operasionalnya dalam jangka waktu tertentu. Analisis yang dilakukan

disini berupa penilaian tingkat kesehatan bank. Bank Indonesia dan bank-bank

yang ada di Indonesia memiliki alat untuk menilai tingkat kesehatan bank. Alat ini

dinamakan CAMEL, dimana alat ini menghitung rasio-rasio capital dengan

menggunakan rasio capital adequacy ratio (CAR), assets dengan menggunakan

non performing loan (NPL), management menggunakan rasio net profit margin

operasional terhadap pendapatan operasional (BOPO), dan liquidity dengan

menggunakan rasio loan to deposit ratio (LDR) yang pada akhirnya akan terlihat

kondisi kesehatan suatu bank berdasarkan kriteria yang telah ditetapkan. Dalam

Surat Edaran BI No.6/10/PBI/2004 tanggal 12 April 2004 tentang Sistem

Penilaian Tingkat Kesehatan Bank Umum, maka predikat tingkat kesehatan bank

dibagi dalam empat peringkat, yaitu “Sehat”, “Cukup Sehat”, “Kurang Sehat”,

dan “Tidak Sehat”.

Dari uraian tersebut diatas terlihat bahwa metode CAMEL merupakan

salah satu faktor untuk melihat kondisi serta tingkat kesehatan bank, oleh karena

itu penulis tertarik untuk mengadakan penelitian mengenai analisis tingkat

kesehatan bank dengan menggunakan data laporan keuangan pada perusahaan

perbankan yang terdaftar di Bursa Efek Indonesia dengan judul “Analisis

CAMEL untuk menilai tingkat kesehatan bank pada perusahaan perbankan

yang terdaftar di Bursa Efek Indonesia periode 2006-2008”.

B.

Perumusan Masalah

Berdasarkan uraian di atas yang telah dikemukakan sebelumnya, maka

perumusan masalah dalam penelitian ini adalah bagaimana tingkat kesehatan

perusahaan perbankan dengan metode CAMEL pada perusahaan perbankan yang

terdaftar di Bursa Efek Indonesia periode 2006-2008?

C.

Tujuan Penelitian

perusahaan perbankan dengan metode CAMEL pada perusahaan perbankan yang

terdaftar di Bursa Efek Indonesia periode 2006-2008?

D. Manfaat Penelitian

Manfaat penelitian ini adalah:

1. bagi penulis, adalah untuk menambah dan mengembangkan ilmu

pengetahuan mengenai kesehatan perusahaan perbankan yang dinilai

dengan rasio CAMEL,

2. bagi peneliti selanjutnya, penelitian ini diharapkan dapat menjadi

bahan referensi dalam penelitian-penelitian selanjutnya mengenai

kesehatan perusahaan perbankan,

BAB II

TINJAUAN PUSTAKA

Tinjauan Teoritis

Pengertian Bank

Menurut Kasmir, secara sederhana bank dapat diartikan sebagai

“lembaga keuangan yang kegiatan utamanya adalah menghimpun dana dari

masyarakat dan menyalurkan kembali dana tersebut ke masyarakat serta

memberikan jasa bank lainnya”. Pengertian bank menurut UU RI No. 11

Tahun 1998 adalah “badan usaha yang menghimpun dana dari masyarakat

dalam bentuk simpanan dan menyalurkannya dalam bentuk kredit atau

bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak”.

Definisi bank menurut UU No. 14 tahun 1967 Pasal 1 tentang

Pokok-Pokok Perbankan adalah “lembaga keuangan yang usaha pokoknya

memberikan kredit dan jasa-jasa dalam lalu lintas pembayaran dan peredaran

uang”, dan pengertian bank menurut UU No. 7 tahun 1992 tentang perbankan,

yaitu “bank adalah badan usaha yang menghimpun dana dari masyarakat dalam

bentuk simpanan, dan menyalurkan kepada masyarakat dalam rangka

meningkatkan taraf hidup rakyat banyak”.

masyarakat dalam bentuk kredit dan atau bentuk lainnya dalam rangka

meningkatkan taraf hidup rakyat banyak”.

Dari pengertian diatas dapat dijelaskan lebih lanjut bahwa bank adalah

lembaga kepercayaan yang berfungsi sebagai lembaga intermediasi, membantu

kelancaran sistem pembayaran, dan tidak kalah pentingnya adalah sebagai

lembaga yang menjadi sarana dalam pelaksanaan kebijakan pemerintah, yaitu

kebijakan moneter. Karena fungsi-fungsinya tersebut, maka keberadaan bank

yang sehat, baik secara individu maupun secara keseluruhan sebagai suatu

sistem, merupakan prasyarat bagi suatu perekonomian sehat. Untuk

menciptakan bank sehat tersebut antara lain diperlukan pengaturan dan

pengawasan bank secara efektif.

2. Kesehatan Bank

a. Pengertian Kesehatan Bank

Budisantoso dan Triandaru (2005:51) mengartikan kesehatan bank

sebagai “kemampuan suatu bank untuk melakukan kegiatan operasional

perbankan secara normal dan mampu memenuhi semua kewajibannya

dengan baik dengan cara-cara yang sesuai dengan peraturan yang berlaku”.

Pengertian tentang kesehatan bank tersebut merupakan suatu batasan yang

sangat luas, karena kesehatan bank mencakup kesehatan suatu bank untuk

melaksanakan seluruh kegiatan usaha perbankannya. Menurut Budisantoso

dan Triandaru (2006:51), kegiatan tersebut meliputi:

2)

Kemampuan mengelola dana:

3)

Kemampuan menyalurkan dana ke masyarakat:

4)

Kemampuan memenuhi kewajiban kepada masyarakat,

karyawan, pemilik modal, dan pihak lain:

5)

Pemenuhan peraturan perbankan yang berlaku.

Tingkat kesehatan bank merupakan hasil penelitian kualitatif atas

berbagai aspek yang berpengaruh terhadap kondisi atau kinerja suatu bank

melalui penilaian faktor permodalan, kualitas asset, manajemen, rentabilitas,

likuiditas. Penilaian terhadap faktor-faktor tersebut dilakukan melalui

penilaian kualitatif setelah mempertimbangkan unsur judgement yang

didasarkan atas materialitas dan signifikansi dari faktor-faktor penialian

serta pengaruh dari faktor lainnya seperti kondisi industri perbankan dan

perekonomian nasional. Penilaian kuantitatif adalah penilaian terhadap

posisi, perkembangan, dan proyeksi rasio-rasio keuangan bank. Penilaian

kualitatif adalah penilaian terhadap faktor-faktor yang mendukung hasil

penilaian kuantitatif, penerapan manajemen risiko, dan kepatuhan bank dan

saat ini Bank Indonesia juga memiliki metode penilaian kesehatan secara

keseluruhan baik dari segi kualitatif dan kuantitatif.

b. Aturan Kesehatan Bank

Berdasarkan Undang-Undang Nomor 10 Tahun 1998 tentang

perbankan, pembinaan dan pengawasan bank dilakukan oleh bank

Indonesia, menetapkan bahwa :

berhubungan dengan usaha bank, dan wajib melakukan kegiatan

usaha sesuai dengan prinsip kehati-hatian,

2)

dalam memberikan kredit atau pembiayaan berdasarkan prinsip

syariah dan melakukan kegiatan usaha lainnya, bank wajib

menempuh cara-cara yang tidak merugikan bank dan

kepentingan nasabah yang mempercayakan dananya kepada

Bank,

3)

bank wajib menyampaikan kepada Bank Indonesia segala

keterangan dan penjelasan mengenai usahanya menurut tata cara

yang ditetapkan oleh Bank Indonesia,

4)

bank atas permintaan Bank Indonesia, wajib memberikan

kesempatan bagi pemeriksaan buku-buku dan berkas-berkas

milik bank tersebut, serta wajib memberikan bantuan dalam

rangka memperoleh kebenaran dari segala keterangan, dokumen,

dan penjelasan yang dilaporkan oleh bank tersebut,

5)

Bank Indonesia melakukan pemeriksaan terhadap bank, baik

secara berkala maupun setiap waktu apabila diperlukan. Bank

Indonesia dapat menugaskan akuntan publik untuk dan atas nama

Bank Indonesia melaksanakan pemeriksaan terhadap bank,

6)

bank wajib untuk menyampaikan kepada Bank Indonesia neraca,

perhitungan laba rugi tahunan dan penjelasannya, serta laporan

berkala lainnya, dalam waktu dan bentuk yang ditetapkan oleh

Bank Indonesia. Neraca dan laporan laba rugi tahunan tersebut

wajib terlebih dahulu diaudit oleh akuntan publik,

7)

bank wajib mengumumkan neraca dan perhitungan laba rugi

dalam waktu dan bentuk yang ditetapkan oleh Bank Indonesia.

c.

Pelanggaran Aturan Kesehatan Bank

Apabila terdapat penyimpangan terhadap aturan tentang kesehatan

bank, Bank Indonesia dapat mengambil tindakan-tindakan tertentu dengan

tujuan dasar agar bank bersangkutan menjadi sehat dan tidak

membahayakan kinerja perbankan secara umum. Bank Indonesia dapat

melakukan tindakan agar :

1)

pemegang saham menambah modal,

2)

pemegang saham mengganti dewan komisaris dan atau direksi

bank,

3)

bank menghapus bukukan kredit atau pembiayaan berdasarkan

prinsip syariah yang macet, dan meperhitungkan kerugian bank

dengan modalnya,

4)

bank melakukan merger atau konsolidasi dengan bank lain,

5)

bank dijual kepada pembeli yang bersedia mengambil alih

seluruh kewajiban,

6)

bank menyerahkan pengelolaan seluruh atau sebagian kegiatan

bank kepada pihak lain,

7)

bank menjual sebagian atau seluruh harta dan kewajiban bank

kepada bank atau pihak lain.

penunjukan tim likuditas, dan perintah pelaksanaan likuditas sesuai dengan

peraturan perundang-undangan yang berlaku.

3. Rasio CAMEL

a. Pengertian Rasio CAMEL

Rasio CAMEL adalah rasio yang menggambarkan suatu hubungan

atau perbandingan antara suatu jumlah tertentu dengan jumlah yang lain

yang terdapat dalam laporan keuangan suatu lembaga keuangan. Dengan

analisis rasio dapat diperoleh gambaran baik buruknya keadaan atau posisi

keuangan suatu lembaga keuangan pada tahun berjalan. CAMEL sendiri

merupakan singkatan dari capital, assets, management, earning dan

liquidity.

Dalam Kamus Perbankan (Institut Bankir Indonesia 1999)

dinyatakan bahwa “CAMEL adalah aspek yang paling banyak berpengaruh

terhadap tingkat kesehatan lembaga keuangan. CAMEL merupakan tolak

ukur objek pemeriksaan bank yang dilakukan oleh pengawas bank. Sesuai

dengan kepanjangannya, CAMEL terdiri atas lima kriteria yaitu: (1) modal,

(2) aktiva (3) manajemen (4) pendapatan, dan (5) likuiditas”.

b. Aspek Penilaian Rasio CAMEL

Surat edaran Bank Indonesia No.6/23/DPNP Jakarta tanggal 31 Mei 2004,

menyebutkan aspek yang dinilai melalui rasio CAMEL adalah:

1)

Permodalan (Capital)

Penilaian pendekatan kuantitatif dan kualitatif faktor permodalan

antara lain dilakukan melalui penilaian terhadap

komponen-komponen sebagai berikut:

a)

kecukupan pemenuhan Kewajiban Penyediaan Modal Minimum

(KPMM) terhadap ketentuan yang berlaku,

b)

komposisi permodalan,

c)

trend ke depan/proyeksi KPMM,

d)

aktiva produktif yang diklasifikasikan dibandingkan dengan

modal Bank,

e)

kemampuan Bank memelihara kebutuhan penambahan modal

yang berasal dari keuntungan (laba ditahan),

f)

rencana permodalan Bank untuk mendukung pertumbuhan usaha,

g)

akses kepada sumber permodalan, dan

h)

kinerja keuangan pemegang saham untuk meningkatkan

permodalan Bank.

2)

Kualitas Aset (Asset Quality)

Penilaian pendekatan kuantitatif dan kualitatif faktor kualitas aset

antara lain dilakukan melalui penilaian terhadap

komponen-komponen sebagai berikut:

a)

aktiva produktif yang diklasifikasikan dibandingkan dengan total

Aktiva produktif,

b)

debitur inti kredit di luar pihak terkait dibandingkan dengan total

kredit,

c)

perkembangan aktiva produktif bermasalah/non performing asset

dibandingkan dengan aktiva produktif,

d)

tingkat kecukupan pembentukan penyisihan penghapusan aktiva

produktif (PPAP),

e)

kecukupan kebijakan dan prosedur aktiva produktif,

f)

sistem kaji ulang (review) internal terhadap aktiva produktif,

g)

dokumentasi aktiva produktif, dan

h)

kinerja penanganan aktiva produktif bermasalah.

3)

Manajemen (Management)

Penilaian terhadap faktor manajemen antara lain dilakukan

melalui penilaian terhadap komponen-komponen sebagai berikut:

a)

manajemen umum,

b)

penerapan sistem manajemen risiko,

c)

kepatuhan Bank terhadap ketentuan yang berlaku serta komitmen

kepada Bank Indonesia dan atau pihak lainnya

4)

Rentabilitas (Earnings)

Penilaian pendekatan kuantitatif dan kualitatif faktor rentabilitas

antara lain dilakukan melalui penilaian terhadap

komponen-komponen sebagai berikut:

a)

return on assets (ROA),

b)

return on equity (ROE),

c)

net interest margin (NIM),

d)

Biaya Operasional dibandingkan dengan Pendapatan Operasional

(BOPO),

e)

perkembangan laba operasional,

f)

komposisi portofolio aktiva produktif dan diversifikasi

pendapatan,

g)

penerapan prinsip akuntansi dalam pengakuan pendapatan dan

biaya, dan

h)

prospek laba operasional.

5)

Likuiditas (Liquidity)

Penilaian pendekatan kuantitatif dan kualitatif faktor likuiditas

antara lain dilakukan melalui penilaian terhadap

komponen-komponen sebagai berikut:

a)

aktiva likuid kurang dari 1 bulan dibandingkan dengan pasiva

likuid kurang dari 1 bulan,

b)

1-month maturity mismatch ratio,

c)

Loan to Deposit Ratio (LDR),

d)

proyeksi cash flow 3 bulan mendatang,

e)

ketergantungan pada dana antar bank dan deposan inti,

f)

kebijakan dan pengelolaan likuiditas (assets and liabilities

management/ALMA),

g)

kemampuan Bank untuk memperoleh akses kepada pasar uang,

pasar modal, atau sumber-sumber pendanaan lainnya, dan

h)

stabilitas dana pihak ketiga (DPK).

c. Analisis Rasio CAMEL

1)

Permodalan (Capital)

Kecukupan modal merupakan faktor yang penting bagi bank.

Faktor capital atau permodalan digunakan untuk menilai sampai dimana

bank memenuhi permodalan bank, kecukupan penyediaan modal

terhadap Aktiva Tertimbang Menurut Resiko (ATMR). Aktiva

Tertimbang Menurut Risiko adalah nilai total masing-masing bobot

risiko tersebut. Aktiva yang paling tidak berisiko diberi bobot 0% dan

aktiva yang paling berisiko diberi bobot 100% (Sigit Triandaru,dkk

2000:28). Dengan demikian ATMR menunjukkan nilai aktiva berisiko

yang memerlukan antisipasi modal yang cukup.

Kekurangan modal merupakan gejala umum yang dialami

bank-bank di negara berkembang. Kekurangan modal tersebut dapat

bersumber dari dua hal, yang pertama karena modal yang jumlahnya

kecil, yang kedua adalah kualitas modalnya yang buruk. Bank

diwajibkan untuk memenuhi persyaratan Rasio Kecukupan Penyediaan

Modal Minimum (KPMM) yang ditetapkan Bank Indonesia dengan

mempertimbangkan secara kuantitatif nilai pos-pos aktiva dan

kewajiban, juga pertimbangan secara kualitatif tentang komponen dan

risiko tertimbang (Aktiva Tertimbang Menurut Risiko atau ATMR).

Rasio KPMM merupakan salah satu indikator untuk mengetahui

kesehatan Bank. Bank Indonesia menetapkan rasio KPMM adalah 8%.

Peraturan BI No.5/12/PBI/2003 menetapkan bahwa Kewajiban

Penyediaan Modal Minimum harus memperhatikan risiko pasar.

2)

Kualitas Aset (Asset Quality)

hari sejak jatuh tempo dan/atau pada saat manajemen berpendapat bahwa

penerimaan atas pokok dan/atau bunga kredit tersebut diragukan.

Sehingga makin tinggi rasio ini maka akan semakin buruk kualitas kredit

bank yang menyebabkan jumlah kredit bermasalah semakin besar dan

memungkinkan pencapaian laba menurun. Dalam penelitian ini NPL

yang disajikan bersifat bruto yaitu nilai kredit yang bermasalah dan

keseluruhan total kredit belum dikurangi dengan penyisihan kerugian.

3)

Manajemen (Management)

Aspek ini menggunakan indikator Net Profit Margin (NPM).

Rasio ini diukur dengan membandingkan jumlah laba bersih dengan

pendapatan operasi. Semakin tinggi rasio ini berarti semakin tinggi

pendapatan operasional dalam menghasilkan laba bersih.

4)

Rentabilitas (Earnings)

Pengukuran tingkat kesehatan bank juga dapat dilihat melalui laba

yang dihasilkan perusahaan. Apabila bank selalu mengalami kerugian

dalam kegiatan operasinya maka tentu saja lama kelamaan kerugian

tersebut akan memakan modalnya. Tentu saja bank seperti ini

dikategorikan sebagai bank yang tidak sehat.

a)

Net Interest Margin (NIM)

Rasio ini membandingkan pendapatan bunga bersih dengan aktiva

produktif yang menggambarkan kemampuan manajemen bank dalam

mengelola aktiva produktifnya untuk menghasilkan pendapatan bunga

bersih. Aktiva produktif terdiri dari giro pada bank lain, penempatan

pada Bank Indonesia dan bank lain, efek-efek kecuali Sertifikat Bank

Indonesia, obligasi rekapitalisasi pemerintah, efek yang dibeli dengan

janji dijual kembali, tagihan derivatif, kredit yang diberikan, piutang

pembiayaan konsumen, tagihan akseptasi, penyertaan saham serta

komitmen dan kontinjensi dengan risiko kredit. Komitmen dan

kontinjensi dengan risiko kredit antara lain terdiri dari penerbitan

garansi, letters of credit, standby letters of credit dan fasilitas kredit

kepada nasabah yang belum digunakan.

Nilai aktiva produktif dalam penelitian ini adalah aktiva produktif

bersih yaitu aktiva produktif setelah dikurangi penyisihan kerugian.

Semakin besar rasio ini maka meningkatnya pendapatan bunga atas

aktiva produktif yang dikelola bank sehingga kemungkinan suatu

bank dalam kondisi bermasalah semakin kecil.

b) Beban Operasional / Pendapatan Operasional (BOPO)

bunga. Pendapatan bunga merupakan pendapatan operasional bank

karena bunga tersebut diperoleh dari kegiatan utamanya. Rasio

BOPO disebut rasio efisiensi ini digunakan untuk mengukur

kemampuan

manajemen bank dalam mengendalikan biaya

operasional terhadap pendapatan operasional. Semakin kecil rasio ini

berarti semakin efisien biaya operasional yang dikeluarkan bank

yang bersangkutan sehingga kemungkinan suatu bank dalam kondisi

bermasalah semakin kecil.

5)

Likuiditas

Penilaian ini didasarkan untuk mengetahui kemampuan bank

dalam memenuhi kewajiban dalam bentuk giro, tabungan, dan deposito.

Pengukuran likuiditas adalah pengukuan yang sifatnya dilematis, karena

di satu sisi usaha bank yang utama adalah memasarkan dan/atau

memutar uang para nasabahnya untuk mendapatkan keuntungan.

Artinya bisnis perbankan harus memaksimalkan pemasaran uangnya dan

sekecil mungkin mencegah uang nganggur (idlle money). Di sisi lain,

untuk dapat memenuhi kewajibannya terhadap para deposan dan debitur

yang sewaktu-waktu menarik dananya dari bank, bank dituntut selalu

dalam posisi siap membayar, yang artinya bank harus mempunyai

cadangan uang yang cukup.

uang tidak maksimal dan akhirnya bank tidak bisa memaksimalkan

keuntungannya. Secara umum penetapan rasio likuditas yang baik

adalah kurang dari 100% dengan kata lain harta lancar adalah sama

dengan atau lebih dari utang lancarnya. Manfaat pengukuran likuditas

bagi bank adalah mempertinggi kepercayaan masyarakat dan

pemerintah.

Penilaian rasio faktor likuiditas berpatokan pada Loan Deposit

Rasio (LDR), dimana LDR diperoleh dengan cara membandingkan

kredit yang diberikan kepada pihak ketiga (tidak termasuk kredit kepada

bank lain) dengan dana pihak ketiga yang terdiri dari giro, tabungan dan

deposito (tidak termasuk antar bank). Kredit yang diberikan dalam

pengukuran LDR ini nilainya belum dikurangi dengan penyisihan

kerugian (bruto). Semakin tinggi rasio ini, semakin rendahnya

kemampuan likuiditas bank yang bersangkutan sehingga kemungkinan

suatu bank dalam kondisi bermasalah akan semakin besar.

4.

Peringkat Komposit (Composite Rating)

Berdasarkan hasil penilaian peringkat masing-masing faktor ditetapkan

peringkat komposite (composite rating) sebagai berikut :

b.

peringkat komposite 2 (PK-2), mencerminkan bahwa bank tergoong baik

dan mampu mengatasi pengaruh negatif kondisi perekonomian dan

industri keuangan namun bank masih memiliki kelemahan – kelemahan

minor yang dapat segera diatasi oleh tidakan rutin,

c.

peringkat komposite 3 (PK-3), mencerminkan bahwa bank tergolong

cukup baik namun terdapat beberapa kelemahan yang dapat menyebabkan

peringkat kompositnya memburuk apabila bank tidak segera melakukan

tindakan korektif,

d.

peringkat komposite 4 (PK-4), mencerminkan bahwa bank tergolong

kurang baik dan sensitif terhadap pengaruh negatif kondisi perekonomian

dan industri keuangan atau bank memiliki kelemahan keuangan yang

serius atau kombinasi dari kondisi beberapa faktor yang tidak memuaskan,

yang apabila tidak dilakukan tindakan korektif yang efektif berpotensi

mengalami kesulitan yang membahayakan kelangsungan usahanya,

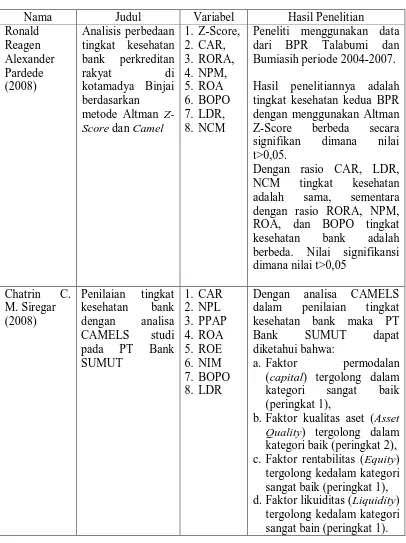

Tinjauan Penelitian Terdahulu

Tabel 2.1

Tinjauan Penelitian Terdahulu

Nama

Judul

Variabel

Hasil Penelitian

Ronald

Reagen

Alexander

Pardede

(2008)

Analisis perbedaan

tingkat kesehatan

bank perkreditan

rakyat di

kotamadya Binjai

berdasarkan

metode Altman

Z-Score dan Camel

1.

Z-Score,

2.

CAR,

3.

RORA,

4.

NPM,

5.

ROA

6.

BOPO

7.

LDR,

8.

NCM

Peneliti menggunakan data

dari BPR Talabumi dan

Bumiasih periode 2004-2007.

Hasil penelitiannya adalah

tingkat kesehatan kedua BPR

dengan menggunakan Altman

Z-Score berbeda secara

signifikan dimana nilai

t>0,05.

Dengan rasio CAR, LDR,

NCM tingkat kesehatan

adalah sama, sementara

dengan rasio RORA, NPM,

ROA, dan BOPO tingkat

kesehatan bank adalah

berbeda. Nilai signifikansi

dimana nilai t>0,05

Chatrin C.

M. Siregar

(2008)

Penilaian tingkat

kesehatan bank

dengan analisa

CAMELS studi

pada PT Bank

SUMUT

1.

CAR

2.

NPL

3.

PPAP

4.

ROA

5.

ROE

6.

NIM

7.

BOPO

8.

LDR

Dengan analisa CAMELS

dalam penilaian tingkat

kesehatan bank maka PT

Bank SUMUT dapat

diketahui bahwa:

a. Faktor permodalan

(capital) tergolong dalam

kategori sangat baik

(peringkat 1),

b. Faktor kualitas aset (Asset

Quality) tergolong dalam

kategori baik (peringkat 2),

c. Faktor rentabilitas (Equity)

tergolong kedalam kategori

sangat baik (peringkat 1),

d. Faktor likuiditas (Liquidity)

Katrin

Oktavia Sari

Sitanggang

(2007)

Pengaruh variabel

keuangan dan rasio

CAMEL terhadap

harga saham

perusahaan yang

tercatat pada PT

Bursa Efek

Indonesia

1.

EPS

2.

ROA

3.

CAR

4.

PNL

5.

ROE

6.

LDR

Peneliti menggunakan data

dari BEI periode 2002-2006

dengan 23 sampel.

Penelitian tersebut

memperoleh kesimpulan

bahwa variabel tersebut

sangat berpengaruh terhadap

peningkatan maupun

penurunan dari nilai buku dan

nilai pasar.

Keenam rasio sangat

berpengaruh terhadap nilai

buku dan nilai pasar namun

hanya earnings per share

(EPS)

yang menunjukkan

signifikansi yang lebih tinggi.

Sumber: Penulis

Laporan Keuangan Bank

Rasio CAMEL

a.

CAR

b.

NPL

c.

NPM

d.

NIM

e.

BOPO

f.

LDR

Tingkat Kesehatan Bank

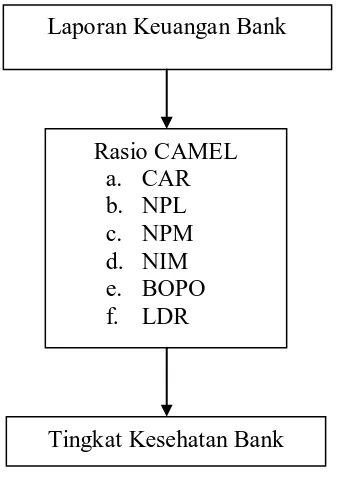

Kerangka KonseptualBerdasarkan latar belakang masalah dan penjelasan di atas, diketahuilah

bahwa melalui laporan keuangan yang diperoleh dari setiap perusahaan yang

terdaftar di Bursa Efek Indonesia, dapat dihitung rasio CAMEL yang terdiri dari

CAR, NPL, NPM, NIM, BOPO, LDR. Rasio CAMEL yang diwakili oleh

kedelapan rasio tersebut akan menggambarkan bagaimana tingkat kesehatan suatu

bank selama tahun penelitian dengan cara membandingkannya dengan yang telah

ditetapkan oleh Bank Indonesia sebagai bank sentral di Indonesia. Dengan rasio

CAMEL, kita juga dapat membandingkannya dengan perusahaan perbankan

lainnya yang juga termasuk dalam sampel penelitian.

[image:36.595.228.397.437.683.2]Kerangka konseptual dapat digambarkan sebagai berikut:

BAB III

METODE PENELITIAN

A.

Desain Penelitian

Desain penelitian yang digunakan adalah penelitian deskriptif.

Menurut Herlina (2008: 33) “penelitian deskriptif memiliki variabel bebas

yang tidak dapat diperbandingkan dengan yang lainnya”. Jadi, penelitian ini

hanya memaparkan atau menjelaskan hasil penelitian ini.

B.

Populasi dan Sampel Penelitian

Menurut Kuncoro (2003:103) “populasi adalah kelompok elemen yang

lengkap, yang biasanya berupa orang, objek, transaksi, atau kejadian dimana kita

tertarik untuk mempelajarinya atau menjadi objek penelitian, sedangkan sample

adalah bagian dari populasi yang diharapkan dapat mewakili populasi penelitian”.

Perusahaan yang dimaksud di sini adalah perusahaan perbankan yang

terdaftar di Bursa Efek Indonesia pada tahun 2006-2008. Teknik pengambilan

sampel yang digunakan adalah purposive sampling method. Teknik sampling ini

digunakan pada penelitian-penelitian yang lebih mengutamakan tujuan penelitian

daripada sifat populasi dalam menentukan sampel penelitian.

Kriteria yang sampel digunakan dalam penelitian ini adalah:

2. memiliki laporan keuangan yang lengkap selama listing di Bursa Efek

Indonesia periode 2006-2008.

[image:38.595.172.462.217.581.2]Berdasarkan teknik pengambilan sampel tersebut, maka sampel yang

diambil dalam penelitian ini adalah 19 perusahaan perbankan.

Tabel 3.1

Daftar Sampel

No.

Kode

Nama Bank

1

INPC

Bank Artha Graha Internasional Tbk

2

BBKP

Bank Bukopin Tbk

3

BNBA

Bank Bumi Artha Tbk

4

BABP

Bank Bumiputera Indonesia Tbk

5

BBCA

Bank Central Asia Tbk

6

BDMN

Bank Danamon Indonesia Tbk

7

BEKS

Bank Eksekutif Internasional Tbk

8

BNII

Bank International Indonesia Tbk

9

BKSW

Bank Kesawan Tbk

10

BMRI

Bank Mandiri (Persero) Tbk

11

MAYA

Bank Mayapada Tbk

12

MEGA

Bank Mega Tbk

13

BBNI

Bank Negara Indonesia Tbk

14

BNGA

Bank Niaga Tbk

15

NISP

Bank OCBC NISP Tbk

16

PNBN

Bank Pan Indonesia Tbk

17

BNLI

Bank Permata Tbk

18

BBRI

Bank Rakyat Indonesia (Persero) Tbk

19

BVIC

Bank Victoria International Tbk

Sumber: Penulis

C. Jenis Data

D. Metode Pengumpulan Data

Data yang digunakan dalam penelitian ini adalah data eksternal. Data

eksternal adalah data yang umumnya disusun oleh suatu entitas selain peneliti dari

organisasi yang bersangkutan.

Pada penelitian ini, pengumpulan data dilakukan dengan dua tahapan.

Pada tahapan pertama, peneliti melakukan studi pustaka yakni berasal dari

buku-buku yang berkaitan dengan masalah yang diteliti. Dalam tahapan kedua,

pengumpulan data dilakukan dengan cara mendownload dari situs Bursa efek

Indonesia yait

tahunan setiap perusahaan dan juga melalui ICMD (Indonesia Capital Market

Directory).

E.

Definisi Operasional dan Pengukuran Variabel

Variabel yang digunakan peneliti dalam penelitian ini terdiri dari:

1.

Permodalan (Capital)

100%

x

Risiko

Menurut

Tertimbang

Aktiva

Modal

CAR

=

2.

Kualitas Aset (Asset Quality)

100% x Kredit Total Bermasalah Kredit NPL=

3.

Manajemen (Management)

4.

Rentabilitas (Earnings)

a.

Net Interest Margin (NIM)

100% x Produktif Aktiva Bersih Bunga Pendapatan NIM=

b.

Biaya Operasional terhadap Pendapatan Operasional (BOPO)

100%

x

l

Operasiona

an

Pendapatat

l

Operasiona

Biaya

BOPO

=

5.

Loan to Deposit Ratio (LDR)

100%

x

Diterima

yang

Dana

Diberikan

yang

Kredit

Jumlah

LDR

=

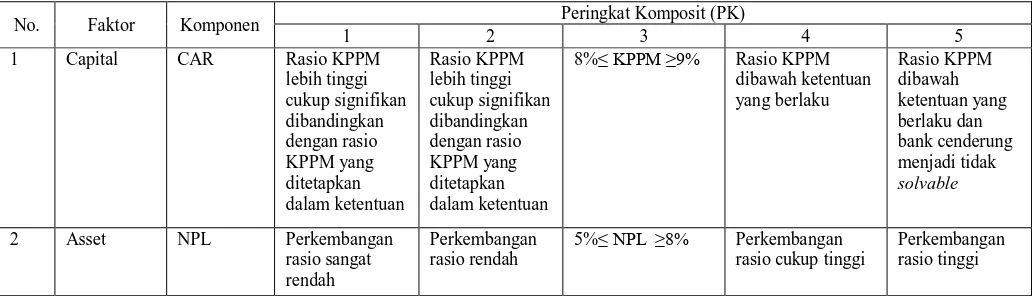

[image:40.595.62.578.596.745.2]Setelah dilakukan pengukuran berdasarkan variabel-variabel diatas, maka

hasilnya dikategorikan berdasarkan peringkat komposit untuk melihat hasil rasio

tersebut tergolong kedalam peringkat yang mana. Pengkategorian peringkat

komposit adalah sebagai berikut.

Tabel 3.2

Peringkat Komposit

No. Faktor Komponen Peringkat Komposit (PK)

1 2 3 4 5

1 Capital CAR Rasio KPPM

lebih tinggi cukup signifikan dibandingkan dengan rasio KPPM yang ditetapkan dalam ketentuan Rasio KPPM lebih tinggi cukup signifikan dibandingkan dengan rasio KPPM yang ditetapkan dalam ketentuan

8%≤ KPPM ≥9% Rasio KPPM dibawah ketentuan yang berlaku Rasio KPPM dibawah ketentuan yang berlaku dan bank cenderung menjadi tidak solvable

2 Asset NPL Perkembangan

rasio sangat rendah

Perkembangan rasio rendah

5%≤ NPL ≥8% Perkembangan rasio cukup tinggi

3 Manajemen NPM Kinerja manajemen sangat baik Kinerja manajemen baik Kinerja manajemen cukup baik Kinerja manajemen buruk Kinerja manajemen sangat buruk

4 Earning NIM Pengelolaan

asset sangat baik

Pengelolaan asset baik Pengelolaan asset cukup baik Pengelolaan asset buruk pengelolaan asset sangat buruk BOPO Tingkat efisiensi

sangat baik

Tingkat efisiensi baik

94%≤BOPO≥96% Tingkat efisiensi buruk

Tingkat efisiensi sangat buruk

5 Liquidity LDR 50%≤LDR≥75% 75%<LDR≥85% 85%<LDR≥100% 100%<LDR≥120% LDR>120%

F. Metode Analisis Data

Metode pengolahan data yang digunakan adalah metode analisis

deskriptif. Metode ini merupakan cara merumuskan dan menafsirkan data yang

ada sehingga memberi gambaran yang nyata mengenai keadaan perusahaan

melalui pengumpulan, penyusunan, dan penganalisisan data.

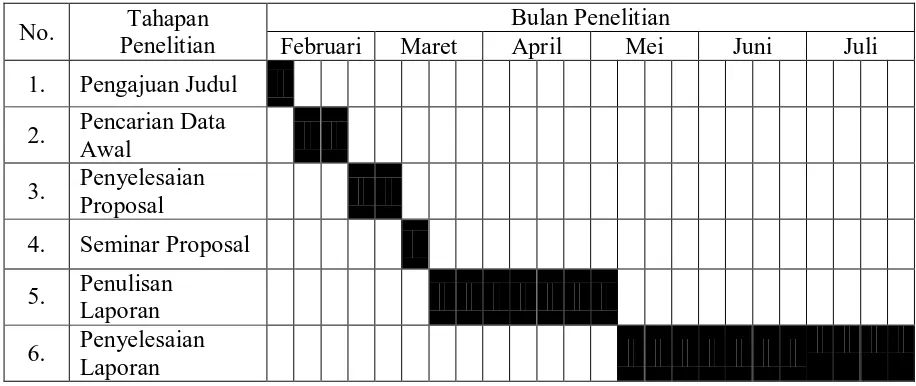

[image:41.595.68.526.490.683.2]G.

Jadwal Penelitian

Tabel 3.3

Jadwal Penelitian

No.

Tahapan

Penelitian

Bulan Penelitian

Februari

Maret

April

Mei

Juni

Juli

1.

Pengajuan Judul

2.

Pencarian Data

Awal

3.

Penyelesaian

Proposal

4.

Seminar Proposal

5.

Penulisan

Laporan

6.

Penyelesaian

Laporan

BAB IV

ANALISIS HASIL PENELITIAN

A.

Data Penelitian

Metode pengolahan data yang digunakan adalah metode analisis

deskriptif. Metode ini merupakan cara merumuskan dan menafsirkan data yang

ada sehingga memberi gambaran yang nyata mengenai keadaan perusahaan

melalui pengumpulan, penyusunan, dan penganalisisan data. Nilai CAR, NPL,

NPM, NIM, BOPO, dan LDR dihitung secara manual, sementara grafik

digambarkan melalui Microsoft Exel. Data yang digunakan merupakan laporan

keuangan dari perusahaan perbankan yang terpilih sebagai sampel selama tahun

penelitian.

B.

Analisis Hasil Penelitian

[image:42.595.82.558.529.741.2]1.

Permodalan

Tabel 4.1

Capital Adequency Ratio (CAR)

No.

Nama Perusahaan

CAR

2006

2007

2008

Rata-Rata

1.

Bank Artha Graha Internasional Tbk

10.88%

12.18%

14.93%

12.66%

2.

Bank Bukopin Tbk

15.79%

12.84%

10.36%

12.99%

3.

Bank Bumi Artha Tbk

41.02%

34.30%

31.15%

35.49%

4.

Bank Bumiputera Indonesia Tbk

12.91%

11.86%

11.78%

12.18%

5.

Bank Central Asia Tbk

22.09%

19.22%

15.78%

19.03%

6.

Bank Danamon Indonesia Tbk

20.39%

19.27%

13.37%

17.68%

7.

Bank Eksekutif Internasional Tbk

9.37%

11.82%

9.34%

10.18%

8.

Bank International Indonesia Tbk

23.34%

20.19%

19.58%

21.04%

10.

Bank Mandiri (Persero) Tbk

24.62%

20.75%

15.66%

20.34%

11.

Bank Mayapada Tbk

13.82%

29.95%

23.69%

22.49%

13.

Bank Negara Indonesia Tbk

15.30%

15.74%

13.59%

14.88%

14.

Bank Niaga Tbk

18.88%

17.03%

15.59%

17.17%

15.

Bank OCBC NISP Tbk

17.07%

16.15%

17.01%

16.74%

16.

Bank Pan Indonesia Tbk

29.47%

21.58%

20.31%

23.79%

17.

Bank Permata Tbk

13.47%

13.27%

10.76%

12.50%

18.

Bank Rakyat Indonesia (Persero) Tbk

18.82%

15.84%

13.18%

15.95%

19.

Bank Victoria International Tbk

20.27%

15.43%

22.77%

19.49%

Rata-Rata

18.56%

17.47%

16.07%

17.37%

Sumber: Penulis

Melalui rumus CAR yaitu dengan membandingkan antara jumlah modal

dengan aktiva tertimbang menurut risiko, maka diperolehlah nilai CAR dari

setiap bank seperti yang telah tertera pada tabel diatas.

Pada tahun 2006, nilai terendah CAR terdapat pada Bank Eksekutif

Internasional dan Bank Kesawan dengan nilai CAR 9.37% atau lebih sekitar

1.37% dari ketetapan CAR BI yaitu 8%. Posisi modal Bank Eksekutif

Internasional pada tahun tersebut adalah Rp 81,375,000,000 dan Rp

134,747,868,662 untuk Bank Kesawan, sementara

Sementara nilai CAR tertinggi diperoleh oleh Bank Bumi Artha yaitu

41.02 % dengan jumlah modal Rp 345,256,410,042. Rata-rata nilai CAR pada

tahun 2006 adalah 18.56%. Kesimpulannya pada tahun 2006 perbankan di

Indonesia dapat dikatakan sehat.

tahun sebelumnya. Sementara CAR Bank Bumi Artha turun 6.72% menjadi

34.30% namun dengan jumlah modal yang meningkat menjadi Rp

364,394,916,045. Namun, masih menduduki posisi pertama untuk CAR

tertinggi.

Lonjakan besar terjadi pada Bank Mayapada. Posisi CAR pada tahun

2006 sebesar 13.82% naik menjadi 29.95% yang ditandai dengan kenaikan

modal dari Rp 422,281,930,000 menjadi Rp1,085,909,604,000. Sementara

penurunan secara tajam dialami oleh Bank PAN Indonesia dengan posisi

CAR 29.47% pada tahun 2006 dan turun menjadi 21.58% tahun 2007.

Penurunan ini ditandai dengan kenaikan pembagi jumlah modalnya atau nilai

ATMR-nya, yang meningkat dari Rp 25,400,661,000,000 menjadi Rp

37,003,834,000,000. Rata-rata nilai CAR pada tahun 2007 adalah 17.47% atau

turun 1.06% dari tahun 2006.

Pada tahun 2008, Bank Eksekutif Internasional kembali berada di urutan

terakhir dengan CAR 9.34% atau turun 2.48% dari tahun 2007. Hal ini diiringi

dengan kenaikan ATMR sekitar Rp 300,000,000,000 sebagai pembaginya.

CAR Bank Bumi Artha masih terus turun menjadi 31.15 % . Modal yang terus

meningkat ternyata diimbangi juga oleh ATMR-nya.

Hal ini disebabkan peningkatan modal sekitar Rp 90,000,000,000 dan

penurunan ATMR sekitar Rp 500,000,000,000 pada tahun 2008. Rata-rata

nilai CAR pada tahun 2008 adalah 16.07% atau kembali turun sekitar 1.4%

dari tahun sebelumnya.

Gambar 4.1

Capital Adequency Ratio (CAR)

[image:46.595.82.549.640.752.2]2.

Kualitas Aset (Asset Quality)

Tabel 4.2

Non Performing Loan (NPL)

No.

Nama Perusahaan

NPL

2006

2007

2008

Rata-Rata

1.

Bank Artha Graha Internasional Tbk

6.21%

3.77%

3.49%

4.49%

2.

Bank Bukopin Tbk

3.71%

3.57%

4.85%

4.04%

3.

Bank Bumi Artha Tbk

2.34%

2.27%

1.92%

2.18%

4.

Bank Bumiputera Indonesia Tbk

5.58%

6.10%

5.64%

5.77%

6.

Bank Danamon Indonesia Tbk

3.27%

2.26%

2.36%

2.63%

7.

Bank Eksekutif Internasional Tbk

7.89%

15.17%

15.49%

12.85%

8.

Bank International Indonesia Tbk

5.54%

3.13%

2.69%

3.79%

9.

Bank Kesawan Tbk

6.20%

6.81%

4.08%

5.69%

10.

Bank Mandiri (Persero) Tbk

16.34%

8.64%

5.35%

10.11%

11.

Bank Mayapada Tbk

0.70%

0.48%

2.83%

1.33%

12.

Bank Mega Tbk

1.68%

1.53%

1.18%

1.46%

13.

Bank Negara Indonesia Tbk

10.50%

8.53%

5.00%

8.01%

14.

Bank Niaga Tbk

3.08%

3.03%

2.50%

2.87%

15.

Bank OCBC NISP Tbk

2.49%

2.53%

2.72%

2.58%

16.

Bank Pan Indonesia Tbk

7.97%

3.06%

4.34%

5.12%

17.

Bank Permata Tbk

6.39%

4.56%

3.53%

4.83%

18.

Bank Rakyat Indonesia (Persero) Tbk

4.83%

3.45%

2.78%

3.68%

19.

Bank Victoria International Tbk

3.55%

3.75%

2.52%

3.27%

Rata-Rata 5.24% 4.39% 3.89% 4.51%

Sumber: Penulis

Melalui rumus NPL yaitu dengan membandingkan antara jumlah kredit

bermasalah dengan keseluruhan total kredit yang diberikan, maka diperolehlah

nilai NPL dari setiap bank seperti yang telah tertera pada tabel diatas.

Pada tahun 2006, nilai tertinggi NPL terdapat pada Bank Madiri sebesar

16.34% dengan jumlah kredit bermasalah sebesar Rp 19,229,020,000,000 dan

jumlah total kredit Rp 117,670,942,000,000. Nilai NPL 10.50% membuat

bank BNI berada diposisi kedua dengan jumlah kredit bermasalah

Rp6,976,259,000,000 dari total kredit Rp 66,459,947,000,000.

Rp798,850,000,000 dari total kredit Rp 61,422,308,000,000. Rata-rata nilai

NPL pada tahun 2006 adalah 5.24%.

Pada tahun 2007, nilai tertinggi NPL 15.17% menempatkan Bank

Eksekutif Internasional diurutan terakhir menggeser Bank Mandiri yang dapat

menekan NPL-nya menadi 8.64%. Peningkatan NPL Bank Eksekutif

Internasional ditandai dengan meningkatnya jumlah kredit bermasalah sekitar

Rp 70,000,000,000, padahal total kredit yang diberikan meningkat hanya

sekitar Rp 30,000,000,000. Bank Mandiri meningkatkan jumlah kredit sekitar

Rp 20,000,000,000,000, tapi dapat menekan jumlah kredit bermasalahnya

sekitar Rp 8,000,000,000,000.

Sementara, NPL terendah yaitu 0.48% tetap dipegang oleh Bank

Mayapada yang menurunkan nilai NPL sekitar 0.22% dari tahun lalu.

Demikian pula Bank BCA yang dapat menurunkan nilai NPL-nya sekitar

0.50%. Pada tahun ini penurunan NPL yang besar juga terjadi pada Bank Pan

Indonesia. Penurunan NPL terjadi hampir 5% dari tahun sebelumnya.

Rata-rata NPL keseluruhan bank tahun 2007 adalah 4.39%.

bermasalah Bank Mayapada diimbangi dengan peningkatan total kredit yang

diberikan yaitu sekitar Rp 900,000,000,000.

[image:49.595.113.526.307.585.2]Bank Eksekutif Internasional masih belum bisa mengatasi kredit

bermasalahnya. Terbukti dengan kenaikan NPL sekitar 3% menjadi 15.49%

dari tahun sebelumnya. Penambahan total kredit sebesar Rp 55,000,000,000

pada bank ini diimbangi dengan kenaikan kredit bermasalah sebesar Rp

10.000.000.000.

3.

Manajemen (Management)

Tabel 4.3

Net Profit Margin (NPM)

Sumber: Penulis

Melalui rumus NPM yaitu dengan membandingkan antara laba bersih

dengan jumlah pendapatan operasional, maka diperolehlah nilai NPM dari

setiap bank seperti yang telah tertera di tabel diatas.

Pada tahun 2006, nilai tertinggi NPM terdapat pada Bank BCA sebesar

21.90% dengan total laba bersih Rp 4,242,692,000,000. Di posisi kedua

No.

Nama Perusahaan

NPM

2006

2007

2008

Rata-Rata

1.

Bank Artha Graha Internasional Tbk

2.22%

1.27%

1.73%

1.74%

2.

Bank Bukopin Tbk

9.73%

10.79%

10.02%

10.18%

3.

Bank Bumi Artha Tbk

13.90%

10.92%

12.56%

12.46%

4.

Bank Bumiputera Indonesia Tbk

1.15%

2.67%

0.26%

1.36%

5.

Bank Central Asia Tbk

21.90%

23.46%

24.92%

23.42%

6.

Bank Danamon Indonesia Tbk

10.45%

14.74%

8.76%

11.32%

7.

Bank Eksekutif Internasional Tbk

-6.93%

0.39%

-17.49%

-8.01%

8.

Bank International Indonesia Tbk

8.45%

5.28%

6.66%

6.80%

9.

Bank Kesawan Tbk

1.78%

2.55%

1.41%

1.92%

10.

Bank Mandiri (Persero) Tbk

8.42%

16.04%

16.61%

13.69%

11.

Bank Mayapada Tbk

7.38%

8.01%

6.40%

7.26%

12.

Bank Mega Tbk

4.81%

14.51%

12.60%

10.64%

13.

Bank Negara Indonesia Tbk

10.76%

4.72%

6.06%

7.18%

14.

Bank Niaga Tbk

12.82%

15.97%

5.90%

11.57%

15.

Bank OCBC NISP Tbk

8.60%

8.45%

9.73%

8.93%

16.

Bank Pan Indonesia Tbk

13.98%

17.22%

10.63%

13.94%

17.

Bank Permata Tbk

6.06%

9.73%

8.32%

8.03%

18.

Bank Rakyat Indonesia (Persero) Tbk

18.86%

19.30%

19.45%

19.20%

19.

Bank Victoria International Tbk

10.14%

12.52%

6.52%

9.73%

ditempati oleh Bank BRI dengan NPM 18.86%. Total laba bersih Bank BRI

Rp 4,257,572,000,000.

Bank Eksekutif Internasional memiliki NPM terendah selama tahun

2006 yaitu -6.93%. nilai minus ini mengindikasikan bahwa Bank Eksekutif

Internasional mengalami rugi pada tahun tersebut. Kerugian

Rp50.715.024.460 berasal dari kerugian operasional. Kerugian diperkecil

dengan pendapatan nonoperasional sebesar Rp 31.675.629.324 yang sebagian

besar berasal dari penjualan agunan yang diambil alih berupa tanah dan

bangunan. Nilai NPM terendah kedua ditempati oleh Bank Bumiputera

dengan nilai 1.15%.

Pada tahun 2007, Bank BCA dan Bank BRI masih berada di urutan

teratas dengan nilai NPM masing-masing 23.46% dan 19.30%. Kenaikan

NPM sekitar 6% tidak membuat Bank Eksekutif bergeser dari posisi terbawah.

Bank eksekutif masih tetap mengalami kerugian operasional. Nilai NPM yang

positif berasal dari laba yang diperoleh dari pendapatan nonoperasional.

Kinerja Bank BCA dan Bank Mandiri masih terbukti pada tahun 2008

dengan NPM tertinggi masing-masing 24.29% dan 19.45%. Kerugian sebesar

Rp 32,012,458,087 kembali membuat NPM Bank Eksekutif anjlok menjadi

-17.49%.

Pada tahun 2008, tidak terjadi kenaikan NPM yang begitu berarti.

Namun, penurunan NPM secara drastis dialami oleh banyak bank seperti Bank

Danamon yang turun sekitar 7%, Bank Niaga sekitar 10%, Bank Pan

Indonesia sekitar 7%, dan Bank Victoria Internasional sekitar 6%.

[image:52.595.124.514.386.648.2]Rata-rata NPM adalah 8.66% tahun 2006, 10.46% tahun 2007,dan turun

pada tahun 2008 menjadi 7.95%.

4.

Rentabilitas

[image:53.595.86.559.202.574.2]a.

Net Interest Margin (NIM)

Tabel 4.4

Net Interest Margin (NIM)

No.

Nama Perusahaan

NIM

2006

2007

2008

Rata-Rata

1.

Bank Artha Graha Internasional Tbk

3.90%

3.92%

3.69%

3.84%

2.

Bank Bukopin Tbk

6.92%

5.65%

5.88%

6.15%

3.

Bank Bumi Artha Tbk

12.75%

9.90%

9.86%

10.83%

4.

Bank Bumiputera Indonesia Tbk

5.67%

6.84%

5.49%

6.00%

5.

Bank Central Asia Tbk

7.91%

6.79%

7.21%

7.30%

6.

Bank Danamon Indonesia Tbk

8.80%

10.26%

10.42%

9.83%

7.

Bank Eksekutif Internasional Tbk

4.73%

8.75%

8.23%

7.24%

8.

Bank International Indonesia Tbk

5.52%

5.12%

5.54%

5.39%

9.

Bank Kesawan Tbk

4.00%

5.73%

4.54%

4.76%

10.

Bank Mandiri (Persero) Tbk

4.80%

5.16%

5.11%

5.02%

11.

Bank Mayapada Tbk

5.71%

6.55%

7.00%

6.42%

12.

Bank Mega Tbk

3.50%

5.59%

5.34%

4.81%

13.

Bank Negara Indonesia Tbk

5.20%

5.22%

5.68%

5.37%

14.

Bank Niaga Tbk

6.44%

5.74%

5.29%

5.83%

15.

Bank OCBC NISP Tbk

5.00%

5.30%

5.57%

5.29%

16.

Bank Pan Indonesia Tbk

5.71%

5.25%

4.68%

5.21%

17.

Bank Permata Tbk

6.54%

7.93%

6.05%

6.84%

18.

Bank Rakyat Indonesia (Persero) Tbk

11.53%

10.86%

9.36%

10.58%

19.

Bank Victoria International Tbk

2.98%

3.82%

3.84%

3.55%

Rata-Rata 6.19% 6.55% 6.25%

6.33%

Sumber: Penulis

Melalui rumus NIM yaitu dengan membandingkan antara pendapatan

bunga bersih dengan total aktiva produktif, maka diperolehlah nilai NIM dari

setiap bank seperti yang telah tertera di tabel diatas.

Pada tahun 2007 Bank BRI yang tahun lalu berada diurutan kedua

berhasil menggeser NIM Bank Bumi Artha walaupun mengalami penurunann

NIM sebesar 1% menjadi 10.86%. Sementara Bank Bumi Artha turun 3% di

posisi 9.90%. Penurunan ini menjadi penurunan yang paling besar diantara

bank-bank lain selama tahun 2007. NIM terendah masih dipegang oleh Bank

Victoria dengan NIM 3.82%. Dan disusul Bank Artha Graha dengan NIM

3.92%. Kenaikan NIM terbesar dipegang oleh Bank Eksekutif yaitu sekitar

4% dan Bank Mega sekitar 2%.

Pada tahun 2008, Bank Danamon yang tahun lalu berada di urutan kedua

kini berada di posisi teratas dengan NIM 10.42%. Bank BRI mengalami

penurunan NIM sekitar 1%. Pergantian posisi terendah dari tahun lalu dialami

oleh Bank Artha dan Bank Victoria. Tahun 2008, Bank Artha berada di posisi

terakhir dengan NIM 3.69% dan Bank Victoria 3.84%. Selama tahun 2008

tidak ada kenaikan atau penurunan NIM yang cukup berarti.

Gambar 4.4

Net Interest Margin

b.

Biaya Operasional terhadap Pendapatan Operasional (BOPO)

Tabel 4.5

Beban Operasional Pendapatan Operasional (BOPO)

No.

Nama Perusahaan

BOPO

2006

2007

2008

Rata-Rata

1.

Bank Artha Graha Internasional Tbk

97.14%

97.43%

97.50%

97.36%

2.

Bank Bukopin Tbk

81.94%

83.66%

82.10%

82.56%

3.

Bank Bumi Artha Tbk

75.83%

79.87%

76.92%

77.54%

4.

Bank Bumiputera Indonesia Tbk

92.53%

81.12%

92.06%

88.57%

5.

Bank Central Asia Tbk

68.99%

67.11%

66.92%

67.67%

6.

Bank Danamon Indonesia Tbk

79.88%

74.91%

84.70%

79.83%

7.

Bank Eksekutif Internasional Tbk

125.79%

114.39%

118.69%

119.62%

8.

Bank International Indonesia Tbk

90.68%

96.29%

94.30%

93.76%

9.

Bank Kesawan Tbk

97.25%

95.12%

102.64%

98.34%

10.

Bank Mandiri (Persero) Tbk

79.23%

71.43%

67.00%

72.56%

[image:55.595.75.559.530.746.2]12.

Bank Mega Tbk

91.18%

76.42%

79.17%

82.26%

13.

Bank Negara Indonesia Tbk

85.14%

93.33%

90.71%

89.73%

14.

Bank Niaga Tbk

78.55%

77.66%

88.47%

81.56%

15.

Bank OCBC NISP Tbk

87.99%

88.19%

86.12%

87.43%

16.

Bank Pan Indonesia Tbk

60.84%

60.43%

74.12%

65.13%

17.

Bank Permata Tbk

89.88%

84.78%

88.58%

87.75%

18.

Bank Rakyat Indonesia (Persero) Tbk

74.38%

69.85%

72.75%

72.33%

19.

Bank Victoria International Tbk

86.29%

85.34%

91.85%

87.83%

Rata-Rata

85.84%

83.34%

86.51%

85.23%

Sumber: Penulis

Melalui rumus BOPO yaitu dengan membandingkan antara beban

operasional dengan total pendapatan operasional, maka diperolehlah nilai

BOPO dari setiap bank seperti yang telah tertera di tabel diatas.

Pada tahun 2006, niali tertinggi BOPO terdapat pada Bank Eksekutif

Internasional yaitu 125.79%. Rasio yang lebih dari 100% ini bertahan sampai

tahun 2008, yaitu 114.39% tahun 2007 dan 118.69% tahun 2008. Nilai BOPO

ini mengindikasikan bahwa jumlah beban operasional lebih besar daripada

pendapatan operasionalnya. Selain menunjukan kerugian operasional, hal ini

juga menunjukkan ketidakefisienan perusahaan dalam mengeluarkan beban

perusahaan. Sementara itu, bank yang menunjukkan keefisienannya adalah

Bank PAN Indonesia dengan BOPO 60.84% tahun 2006, 60.43% tahun 2007,

dan melonjak di tahun 2008 menjadi 74.12%. Bank BCA dengan BOPO

68.99% tahun 2006, 67.11% tahun 2007, dan 66.92% tahun 2008 menjadikan

bank ini berada di tempat kedua untuk ukuran keefisiensiannya.

Gambar 4.5

Beban Operasional Pendapatan Operasional (BOPO)

[image:57.595.79.561.502.752.2]5.

Likuiditas

Tabel 4.6

Loan to Deposit Ratio (LDR)

No.

Nama Perusahaan

LDR

2006

2007

2008

Rata-Rata

1.

Bank Artha Graha Internasional Tbk

79.58%

82.27%

93.56%

85.14%

2.

Bank Bukopin Tbk

59.00%

65.37%

83.72%

69.37%

3.

Bank Bumi Artha Tbk

45.51%

51.99%

59.86%

52.45%

4.

Bank Bumiputera Indonesia Tbk

87.42%

84.50%

90.44%

87.45%

5.

Bank Central Asia Tbk

40.21%

43.55%

53.81%

45.86%

6.

Bank Danamon Indonesia Tbk

75.96%

88.81%

87.85%

84.21%

7.

Bank Eksekutif Internasional Tbk

74.78%

78.05%

71.01%

74.61%

8.

Bank International Indonesia Tbk

58.46%

77.07%

80.98%

72.17%