vii Universitas Kristen Maranatha

ABSTRACT

The purpose of this research is to know the impact of Account Representative’s service towards tax payer’s compliance at Kantor Pelayanan Pajak Pratama Bandung Cibeunying.

This research uses quantitative associative method. Data are collected by using questionnaire, simple regression method for data processing and significance test with 5% standars error. The number of sample is 40 of 3457 population at Kantor Pelayanan Pajak Pratama Bandung Cibeunying.

The result of research shows that Account Representative’s service has a significance influence towards tax payer’s compliance of 11,4% and the balance of 88,6% influenced by other variables which not examined.

viii Universitas Kristen Maranatha

ABSTRAK

Penelitian ini bertujuan untuk mengetahui akibat dari pelayanan Account Representative terhadap Kepatuhan Wajib Pajak Orang Pribadi pada Kantor Pelayanan Pajak Pratama Bandung Cibeunying.

Metode yang digunakan dalam penelitian ini adalah metode kuantitatif yang bersifat asosiatif. Pengumpulan data dilakukan dengan cara menggunakan kuesioner, metode regresi sederhana untuk memproses data, dan uji signifikan t satu pihak pada tingkat kesalahan sebesar 5%.

Hasil penelitian menunjukkan bahwa pelayanan Account Representative memiliki pengaruh yang signifikan terhadap kepatuhan Wajib Pajak sebesar 11,4% dan sisanya sebesar 88,6% dipengaruhi oleh variabel lain yang tidak diteliti.

ix Universitas Kristen Maranatha

DAFTAR ISI

HALAMAN JUDUL ... i

HALAMAN PENGESAHAN ... ii

SURAT PERNYATAAN KEASLIAN SKRIPSI ... iii

KATA PENGANTAR ... iv

BAB II TINJAUAN PUSTAKA, RERANGKA PEMIKIRAN, DAN PENGEMBANGAN HIPOTESIS ... 14

2.4.2 Pelayanan Perpajakan sebagai Pelayanan Publik ... 27

x Universitas Kristen Maranatha

2.5 Account Representative ... 33

2.5.1 Istilah Account Representative ... 33

xi Universitas Kristen Maranatha 3.2.6.2 Analisis Regresi Linear dan Analisis

Korelasi Sederhana ... 77

BAB IV HASIL PENELITIAN DAN PEMBAHASAN ... 83

4.1 Hasil Penelitian ... 83

4.1.1 Gambaran Umum Responden ... 84

4.2 Uji Validitas dan Reliabilitas Instrumen Penelitian ... 85

4.2.1 Analisis Deskriptif Variabel Penelitian ... 88

4.2.1.1 Karakteristik Responden... 88

4.2.1.2 Tanggapan Responden Tentang Pelayanan Account Representative Terhadap Wajib Pajak ... 89

4.2.1.3 Tanggapan Responden Tentang Kepatuhan Wajib Pajak di KPP Pratama Bandung Cibeunying ... 95

xii Universitas Kristen Maranatha

DAFTAR GAMBAR

Gambar 1 Rerangka pemikiran... 52

Gambar 2 Struktur Organisasi KPP Pratama Bandung Cibeunying... 62

Gambar 3 Pelayanan Account Representative... 95

Gambar 4 Kepatuhan Wajib Pajak... 100

xiii Universitas Kristen Maranatha

DAFTAR TABEL

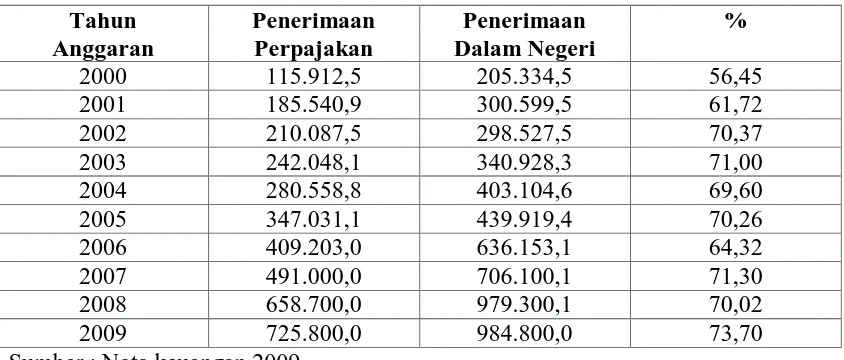

Tabel I Penerimaan Perpajakan untuk Periode tahun

2000 s/d 2009... 4

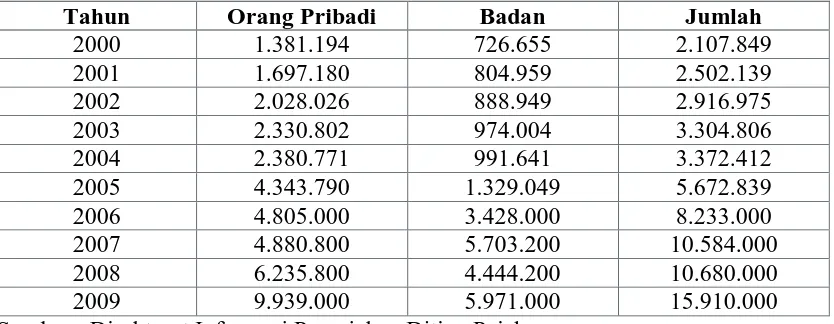

Tabel II Perkembangan Jumlah Wajib Pajak untuk Periode tahun 2000 s/d 2009... 5

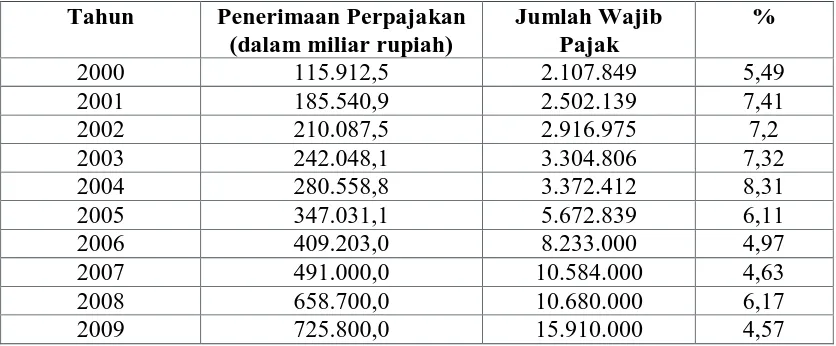

Tabel III Perbandingan Jumlah Penerimaan Pajak dan Jumlah Wajib Pajak... 6

Tabel IV Operasional Variabel... 66

Tabel V Pemberian Kode/Kategori untuk Jawaban Pertanyaan Positif Tertutup... 70

Tabel VI Interpretasi Koefisien Koefisien Nilai r... 79

Tabel VII Data Wajib Pajak tahun 2010... 84

Tabel VIII Hasil Uji Validitas dan Reliabilitas... 87

Tabel IX Usia Responden... 88

Tabel X Jenis Kelamin Responden... 88

Tabel XI Pendidikan Terakhir Responden... 88

Tabel XII Account Representative Menangani Permasalahan Perpajakan WP Dengan Efektif... 89

Tabel XIII Bimbingan Yang Diberikan Account Representative Kepada Wajib Pajak... 90

xiv Universitas Kristen Maranatha Tabel XV Kebijakan Yang Diberikan Account Representative

Kepada Wajib Pajak... 91 Tabel XVI Komunikasi Antara Account Representative dan

Wajib Pajak... 92 Tabel XVII Account Representative Memberikan Pelayanan Secara

Langsung Kepada Wajib Pajak... 92 Tabel XVIII Account Representative Memberikan Informasi Terbaru

Kepada Wajib Pajak... 93 Tabel XIX Account Representative Menjaga Kerahasiaan Informasi

dan Data Kepada Wajib Pajak... 93 Tabel XX Account Representative Membangun Hubungan Dengan

Wajib Pajak... 94 Tabel XX Wajib Pajak Tidak Pernah Melakukan Tindak Pidana

Karena Adanya Pengawasan Dari Account Representative... 96 Tabel XXI Bimbingan Dan Pengawasan Dari Account Representative

Membantu Wajib Pajak... 96 Tabel XXII Pengawasan Dan Bimbingan Oleh Account Representative Membantu Wajib Pajak... 97 Tabel XXIII Bimbingan Account Representative Membantu Mengurangi Tingkat Keterlambatan Penyampaian SPT Masa... 97 Tabel XXIV Pengawasan Dan Bimbingan Account Representative Membantu Wajib Pajak Sehingga Tidak Mempunyai Tunggakan Pajak... 98 Tabel XXV Pengawasan Dan Bimbingan Oleh Account Representative Membantu

xv Universitas Kristen Maranatha

DAFTAR GRAFIK

xvi Universitas Kristen Maranatha

DAFTAR LAMPIRAN

Lampiran A Data Variabel Penelitian... 112

Lampiran B Kuesioner Peneliti... 120

Lampiran C Surat Izin Penelitian dari Kanwil DJP I... 123

1 Universitas Kristen Maranatha

BAB I

PENDAHULUAN

1.1Latar Belakang Penelitian

Negara Republik Indonesia adalah negara hukum berdasarkan Pancasila dan Undang-Undang Dasar 1945 yang menjunjung tinggi hak dan kewajiban setiap masyarakat, oleh karena itu negara menempatkan perpajakan sebagai perwujudan salah satu kewajiban kenegaraan dalam rangka kegotong-royongan nasional sebagai peran serta aktif masyarakat dalam membiayai pembangunan Nasional. Sumber pembiayaan pembangunan berasal dari dalam negeri dan luar negeri, namun demikian sumber dari dalam negeri lebih diutamakan daripada dari luar negeri.

Bab I Pendahuluan 2

Universitas Kristen Maranatha Visi Direktorat Jenderal Pajak (DJP) adalah “Menjadi model pelayanan masyarakat yang menyelenggarakan sistem dan manajemen perpajakan kelas dunia, dipercaya dan dibanggakan masyarakat”. Direktorat Jenderal Pajak menetapkan

sejumlah misi di bidang fiskal, ekonomi, politik dan kelembagaan. Misi di bidang fiskal, yaitu “Menghimpun penerimaan dalam negeri dari sektor pajak yang mampu

menunjang kemandirian pembiayaan pemerintah berdasarkan Undang-Undang Perpajakan dengan tingkat efektivitas dan efisiensi yang tinggi”. Dalam bidang ekonomi Direktorat Jenderal Pajak mempunyai misi, yaitu “Mendukung kebijakan

pemerintah dalam mengatasi permasalahan ekonomi bangsa dengan kebijaksanaan perpajakan yang meminimalkan distorsi”. Di bidang politik, Direktorat Jenderal

Pajak memiliki misi, yaitu “Mendukung proses demokratisasi”, dan di bidang kelembagaan memiliki misi, yaitu “Senantiasa memperbaharui diri, selaras dengan

aspirasi masyarakat dan demokrasi perpajakan serta administrasi perpajakan mutakhir”. Tugas berat yang dipikul oleh Direktorat Jenderal Pajak dalam rangka

Bab I Pendahuluan 3

Universitas Kristen Maranatha Dalam rangka menjaga citra Direktorat Jenderal Pajak sesuai visinya dan mengamankan penerimaan pajak sebagai sumber utama untuk memenuhi kebutuhan APBN, Direktorat Jenderal Pajak mengimplementasikan strategi pelayanan dengan mengadakan program modernisasi administrasi perpajakan. Pada tahun 2007 saja Direktorat Jenderal Pajak berkewajiban memasukkan penerimaan APBN dari sektor pajak sekitar 70% dan diharapkan setelah reformasi birokrasi berlangsung, penerimaan pajak dapat memberikan kontribusi pada penerimaan APBN hingga mendekati 100% (Majalah Berita Pajak Vol. XXXIX No 1519, 15 Juli 2007). Beberapa sasaran reformasi administrasi perpajakan adalah, pertama, meningkatkan secara seragam untuk mendapatkan penerimaan yang maksimal dengan biaya yang optimal. Pelayanan perpajakan pada Kantor Pelayanan Pajak dengan sistem administrasi perpajakan modern dilakukan secara profesional sehingga memberikan kepastian, rasa aman dan nyaman bagi wajib pajak.

Untuk melaksanakan ketentuan pemerintah di bidang perpajakan dan memberikan kemudahan bagi para pembayar pajak, maka Direktorat Jenderal Pajak menjalankan sejumlah kebijakan strategis dalam pemungutan pajak. Salah satu kebijakan strategis Direktorat Jenderal Pajak adalah yang tertuang dalam Cetak Biru (blue print) Kebijakan Direktorat Jenderal Pajak tahun 2001 sampai dengan tahun

2010 yang diundangkan dengan keputusan Direktorat Jenderal Pajak Nomor KEP-17&PJ/2004 tanggal 22 Desember 2004, dimana disebutkan bahwa dalam rangka meningkatkan mutu pelayanan dan pengawasan, fokus kegiatan dan langkah atau implementasi pada tahun 2002 adalah dengan mewujudkan konsep “Kenalilah Wajib

Bab I Pendahuluan 4

Universitas Kristen Maranatha Wajib Pajak Besar (Large Tax Office-LTO) yang merupakan cikal bakal kantor pajak yang memiliki administrasi pajak modern.

Sebagai instrumen penerimaan negara, maka pajak sangat bergantung pada perkembangan perekonomian. Pajak akan menjadi beban masyarakat ketika kemampuan dan potensi masyarakat secara nyata tidak lagi efektif untuk memenuhi kewajiban membayar pajak. Apabila potensi Wajib Pajak makin berkurang, secara kumulatif pasti berpengaruh terhadap penerimaan negara.

Tabel I Penerimaan Perpajakan untuk Periode tahun 2000 s/d 2009

Bab I Pendahuluan 5

Universitas Kristen Maranatha Sejak awal tahun 2000, “modernisasi” telah menjadi salah satu kunci yang

melekat dan bahan pembicaraan di lingkungan Direktorat Jenderal Pajak. Hal ini dilakukan bertujuan untuk menerapkan pelayanan yang prima kepada masyarakat demikian juga dengan tuntutan pelayanan yang lebih baik. Terdapat beberapa kondisi yang menjadi dasar dilakukannya modernisasi perpajakan. Rendahnya kepatuhan masyarakat melaksanakan kewajiban pajak seperti membayar pajak menjadi perhatian Direktorat Jenderal Pajak. Jumlah Wajib Pajak terdaftar masih rendah apabila dibandingkan dengan potensi yang ada, karena masih banyak masyarakat yang jumlah penghasilannya di atas Penghasilan Tidak Kena Pajak (PTKP) akan tetapi masih belum memiliki Nomor Pokok Wajib Pajak (NPWP).

Tabel II Perkembangan Jumlah Wajib Pajak untuk Periode tahun 2000 s/d 2009

Tahun Orang Pribadi Badan Jumlah

2000 1.381.194 726.655 2.107.849

2001 1.697.180 804.959 2.502.139

2002 2.028.026 888.949 2.916.975

2003 2.330.802 974.004 3.304.806

2004 2.380.771 991.641 3.372.412

2005 4.343.790 1.329.049 5.672.839

2006 4.805.000 3.428.000 8.233.000

2007 4.880.800 5.703.200 10.584.000

2008 6.235.800 4.444.200 10.680.000

2009 9.939.000 5.971.000 15.910.000

Bab I Pendahuluan 6

Universitas Kristen Maranatha

Tabel III Perbandingan Jumlah Penerimaan Pajak dan Jumlah Wajib Pajak

Pertambahan jumlah Wajib Pajak adalah salah satu agenda utama peningkatan kinerja penerimaan pajak. Salah satu program Direktorat Jenderal Pajak dalam rangka peningkatan jumlah Wajib Pajak adalah dengan menjalankan langkah-langkah modernisasi perpajakan. Langkah ini diharapkan dapat meningkatkan angka penerimaan pajak. Selain berusaha meningkatkan jumlah Wajib Pajak, Direktorat Jenderal Wajib Pajak juga memberikan perhatian pada kepatuhan Wajib Pajak. Kepatuhan Wajib Pajak masih rendah yang tercermin dari pelaksanaan kewajiban perpajakannya.

Bab I Pendahuluan 7

Universitas Kristen Maranatha 1. Pelayanan perpajakan di suatu kantor dilakukan di beberapa seksi berdasarkan

jenis pajak, sehingga masyarakat harus berhubungan dengan beberapa seksi-seksi tersebut.

2. Untuk mendaftarkan diri sebagai Wajib Pajak, masyarakat harus datang ke Kantor Pelayanan Pajak (KPP).

3. Pembayaran pajak di bank persepsi yang jam kerjanya sangat terbatas untuk melayani masalah pajak.

4. Pelaporan pajak yang dilakukan melalui sarana Surat Pemberitahuan (SPT) harus disampaikan langsung ke Kantor Pelayanan Pajak (KPP) atau dikirim melalui pos sehingga membutuhkan waktu dan biaya.

5. Belum adanya standar perilaku pegawai dan budaya kerja profesional dalam melaksanakan tugas, sehingga produktivitas pegawai masih harus ditingkatkan lagi.

Salah satu langkah penting yang dilakukan oleh Direktorat Jenderal Pajak sebagai wujud nyata kepedulian pada pentingnya kualitas pelayanan adalah memberikan pelayanan prima kepada Wajib Pajak serta mengoptimalisasikan penerimaan negara. Untuk itu, pada awal tahun 2003 dibentuk Tim Modernisasi Administrasi Perpajakan Jangka Menengah yang menyusun admininstrasi perpajakan modern dengan sasaran:

1. Tercapainya tingkat kepatuhan sukarela yang tinggi.

2. Tercapainya tingkat kepercayaan terhadap administrasi perpajakan yang tinggi. 3. Tercapainya produktivitas aparat perpajakan yang tinggi, sehingga diharapkan

Bab I Pendahuluan 8

Universitas Kristen Maranatha Untuk mencapai sasaran tersebut ditunjuklah Account Representative (AR), yaitu aparat pajak yang bertanggung jawab dalam pelaksanaan palayanan dan pengawasan secara langsung untuk sejumlah Wajib Pajak tertentu yang telah ditugaskan kepadanya. Bagi Wajib Pajak, AR berfungsi sebagai komunikator sekaligus wakil dari citra kantor pajak. Pada prinsipnya, seluruh Wajib Pajak akan mempunyai AR yang bertanggung jawab untuk memberikan jawaban atas setiap pertanyaan yang diajukan oleh Wajib Pajak, antara lain mengenai:

1. Rekening Wajib Pajak (Taxpayer’s Account) untuk semua jenis pajak. 2. Kemajuan proses pemeriksaan dan restitusi.

3. Interprestasi dan penegasan atas suatu peraturan. 4. Perubahan data identitas Wajib Pajak.

5. Tindakan pemeriksaan dan penagihan pajak. 6. Kemajuan proses keberatan dan banding.

7. Perubahan peraturan perpajakan berkaitan dengan kewajiban perpajakan Wajib Pajak.

Pengertian Account Representative (AR) di lingkungan Direktorat Jenderal Pajak adalah pegawai Direktorat Jenderal Pajak (DJP) yang diberikan kepercayaan, wewenang dan tanggung jawab untuk memberikan pelayanan, pembinaan dan pengawasan secara langsung kepada Wajib Pajak tertentu. Penunjukkan Account Representative merupakan karakteristik utama penerapan sistem administrasi

Bab I Pendahuluan 9

Universitas Kristen Maranatha Modern, bertanggung jawab dan berwenang untuk memberikan pelayanan secara langsung, menyampaikan informasi perpajakan secara efektif atas pertanyaan dan permasalahan yang disampaikan Wajib Pajak serta mendorong dan mengawasi pemenuhan hak dan kewajiban Wajib Pajak. Konsep modernisasi perpajakan meliputi pelayanan prima dan pengawasan intensif dengan pelaksanaan good governance untuk meningkatkan kepatuhan dan kepercayaan terhadap perpajakan,

serta memacu produktivitas pegawai pajak yang tinggi. Karakteristik sistem administrasi perpajakan modern adalah:

1. Seluruh kegiatan administrasi dilaksanakan melalui sistem administrasi yang berbasis teknologi terkini (sistem informasi).

2. Seluruh Wajib Pajak diwajibkan membayar melalui kantor penerimaan pembayaran secara on line.

3. Seluruh Wajib Pajak diwajibkan melaporkan kewajiban perpajakannya dengan menggunakan media komputer (e-SPT).

4. Monitoring keptuhan Wajib Pajak dilaksanakan secara intensif dengan pemanfaatan profit Wajib Pajak.

5. Wajib Pajak yang diadministrasikan di Kantor Pelayanan Pajak (KPP) Madya hanya Wajib Pajak tertentu saja, yaitu sekitar 500 Wajib Pajak.

Bab I Pendahuluan 10

Universitas Kristen Maranatha karena ketidakpatuhan secara bersamaan akan menimbulkan upaya menghindarkan pajak, seperti tax evasion dan tax avoidance, yang mengakibatkan berkurangnya penyetoran dana pajak ke kas negara. Pada hakekatnya kepatuhan Wajib Pajak dipengaruhi oleh kondisi sistem administrasi perpajakan yang meliputi tax service dan tax enforcement.

Menurut penelitian yang telah dilalukan Dian Yuanti (2008) dengan judul

“Pengaruh Kinerja Account Representative terhadap Tingkat Kepuasan Wajib Pajak

pada Kantor Pelayanan Pajak Modern”. Hasil penelitian ini menunjukan bahwa kepuasan Wajib Pajak sebagai pelanggan atau ketidakpuasannya dapat menjadi refleksi kinerja Account Representative (AR), dimana secara umum kepuasan atau ketidakpuasan tersebut merupakan perbedaan antara harapan (expectation) dengan kenyataan. Penelitian ini mengidentifikasi persepsi dan harapan Wajib Pajak terhadap kinerja Account Representative (AR) berpengaruh secara signifikan terhadap tingkat kepuasan Wajib Pajak.

Faizal Akbar (2009) telah melakukan penelitian yang berjudul “Pengaruh Account Representative (AR) terhadap Tingkat Kepatuhan Wajib Pajak”. Populasi

pada penelitian ini adalah Kantor Pelayanan Pajak Pratama Bandung Cicadas. Berdasarkan hasil penelitian yang telah dilakukan, maka dapat disimpulkan terdapat pengaruh positif antara Account Representative (AR) terhadap tingkat kepatuhan Wajib Pajak.

Wira Buana Putra (2010) telah melakukan penelitian dengan judul “Pengaruh

Bab I Pendahuluan 11

Universitas Kristen Maranatha Bandung Cicadas. Menurut hasil penelitian tersebut dapat disimpulkan bahwa terdapat pengaruh positif antara Account Representative (AR) terhadap tingkat kepatuhan para Wajib Pajak di Kantor Pelayanan Pajak Pratama tersebut.

Menurut penelitian yang telah dilakukan oleh Fany Yulinda (2010) dengan judul penelitian “Pengaruh Pelayanan dan Pengawasan yang Dilaksanakan oleh Account

Representative terhadap Kepatuhan Wajib Pajak” yang dilakukan di Kantor

Pelayanan Pajak Pratama Cibitung, hasil penelitiannya menunjukkan bahwa pelayanan dan pengawasan yang dilaksanakan oleh Account Respresentative memiliki pengaruh yang kuat dan signifikan terhadap kepatuhan Wajib Pajak.

Mencermati uraian di atas, dengan substansi mengenai Account Representative pada Kantor Pelayanan Pajak (KPP) yang telah mengimplementasikan organisasi modern, penulis tertarik untuk meneliti efektivitas layanan Account Representative seperti yang telah di tetapkan oleh Menteri Keuangan sejak tahun 2006 pada Kantor Pelayanan Pajak Modern dan pengaruhnya terhadap kepatuhan Wajib Pajak. Perbedaan penelitian ini dengan beberapa penelitian sebelumnya adalah pada objek penelitian dan metode penelitiannya. Penulis menggunakan analisis regresi linear dan korelasi sederhana karena dalam penelitian ini hanya terdapat satu variabel independen (X) dan satu variabel dependen (Y). Oleh karena itu, peneliti tertarik untuk melakukan penelitian dengan judul: “Pengaruh Pelayanan Account Representative (AR) terhadap Kepatuhan Wajib Pajak: Survey Terhadap Wajib Pajak

Bab I Pendahuluan 12

Universitas Kristen Maranatha

1.2Identifikasi Masalah

Berdasarkan latar belakang penelitian diatas, penulis mengidentifikasikan masalah tentang Pengaruh dari Pelayanan yang dilaksanakan oleh Account Representative Terhadap Kepatuhan Wajib Pajak, yaitu:

1. Bagaimana efektivitas pelayanan yang diberikan oleh Account Representative terhadap Wajib Pajak

2. Bagaimana tingkat kepatuhan Wajib Pajak di KPP Pratama Bandung Cibeunying

3. Apakah pelayanan Account Representative berpengaruh terhadap kepatuhan Wajib Pajak

1.3Maksud dan Tujuan Penelitian

Ada pun maksud dan tujuan diadakannya penelitian ini adalah:

1. Mengetahui sejauh mana efektivitas pelayanan yang telah dilaksanakan oleh Account Representative pada KPP Pratama Bandung Cibeunying dan tingkat

kepatuhan Wajib Pajak di KPP Pratama Bandung Cibeunying.

2. Mengetahui bagaimana pengaruh dari pelayanan Account Representative terhadap kepatuhan Wajib Pajak di Kantor Pelayanan Pajak Pratama Bandung Cibeunying.

1.4Manfaat Penelitian

Bab I Pendahuluan 13

Universitas Kristen Maranatha Penelitian ini diharapkan dapat memperdalam pengetahuan dan pemahaman mengenai perpajakan baik secara teori maupun praktek, khususnya mengenai pengaruh pelayanan yang diberikan oleh Account Representative terhadap kepatuhan Wajib Pajak.

2. Bagi Kantor Pelayanan Pajak

Penelitian ini diharapkan dapat memberikan bahan masukan serta evaluasi serta upaya peningkatan kualitas pelayanan Account Representative pada KPP Pratama Bandung Cibeunying.

3. Bagi Pihak Lain

109 Universitas Kristen Maranatha

BAB V

KESIMPULAN DAN SARAN

5.1 Kesimpulan

Berdasarkan hasil analisis yang telah dilakukan oleh penulis untuk menjawab identifikasi masalah yang telah dikemukakan pada Bab I, maka dapat ditarik kesimpulan sebagai berikut:

1. Pelayanan yang diberikan oleh Account Representative terhadap Wajib Pajak orang pribadi dinilai telah efektif dengan nilai rata-rata sebesar 4,10.

2. Tingkat kepatuhan Wajib Pajak di KPP Pratama Bandung Cibeunying dinilai patuh dengan nilai rata-rata sebesar 3,99.

3. Terdapat pengaruh yang signifikan antara pelayanan Account Representative terhadap kepatuhan Wajib Pajak yaitu sebesar 11,4% dan sisanya sebesar 88,6% dipengaruhi oleh variabel lain yang tidak diteliti seperti kesadaran Wajib Pajak dan pengawasan yang dilakukan Account Representative.

5.2Saran

Pada bagian akhir skripsi ini, penulis mengajukan beberapa saran yang berkaitan dengan pembahasan yang telah dilakukan sebelumnya. Saran-saran tersebut antara lain sebagai berikut:

110 Bab V Kesimpulan dan Saran

Universitas Kristen Maranatha Bagi peneliti yang akan melakukan penelitian mengenai pelayanan Account Representative dan kepatuhan Wajib Pajak disarankan untuk menggunakan

kriteria syarat material dalam mengukur tingkat kepatuhan Wajib Pajak, sehingga tingkat kepatuhan Wajib Pajak dapat terukur secara akurat serta disarankan untuk meneliti atau mengidentifikasi faktor-faktor lain yang mempengaruhi Kepatuhan Wajib Pajak selain yang telah dibahas dalam penelitian ini.

2. Bagi pihak Kantor Pelayanan Pajak

a. Sebaiknya diberikan asosiasi secara berkala dan berkelanjutan kepada Account Representative khususnya mengenai peraturan perpajakan.

b. Sebaiknya dilakukan evaluasi kinerja Account Representative khususnya kualitas pelayanan yang diberikan Account Representative kepada Wajib Pajak.

3. Bagi Wajib Pajak

110 Universitas Kristen Maranatha

DAFTAR PUSTAKA

Akbar, Faisal. (2009). Pengaruh Account Representative (AR) terhadap Tingkat Kepatuhan Wajib Pajak. Skripsi Akuntansi S1, Universitas Padjajaran. Bandung

Arikunto, Suharsimi. (2000). Prosedur Penelitian: Suatu Pendekatan Praktek. Jakarta. Penerbit Bhineka Cipta

Boediono,B. (2003). Pelayanan Prima Perpajakan. Jakarta. Penerbit PT Rineka Cipta

Chaizi, Nasucha. (2004). Reformasi Administrasi Publik: Teori Aplikasi. Penerbit Grasindo. Jakarta

Emha. (2000). Pengaruh Sikap Akuntan Atas Pernyataan Manfaat Kerangka Konseptual Akuntansi Keuangan Terhadap Konsep Penerapan Zakat di Perusahaan berbasis Syariah. Skripsi Akuntansi S1, Universitas Padjajaran. Bandung

Ghozali, Imam. (2006). Aplikasi Analisis Multivariate Dengan Program SPSS. Edisi 4. Badan Penerbit Universitas Dipenogoro. Semarang

Keputusan Menteri Keuangan Nomor 98/KMK.01/2006. Account Representative Pada KPP Yang Mengimplementasikan Organisasi Modern, 7 Mei 2008 diakses dari http://duniapajak.com/peraturan-pajak/perubahan-atas- keputusan-menteri-keuangan-nomor-98-kmk01-2006-tentang-account-

representative-pada-kantor-pelayanan-pajak-yang-telah-mengimplementasikan-organisasi-modern pada tanggal 23 Juni 2011

Keputusan Menteri Keuangan Nomor 192/PMK.03/2007. Kriteria Kepatuhan Wajib Pajak, 1 Januari 2008 diakses dari http://www.ortax.org/ortax/?mod= aturan&page=show&id=13038 pada tanggal 16 Juni 2011

Koetler, Philips. (2000). Marketing Management Millenium Edition. Prentice Hall Inc. New Jersey

Liauw, Hindra. (2010). Wajib Pajak tahun 2009 Melonjak 50 Persen. Harian Kompas, 4 Januari 2010 diakses dari http://bisniskeuangan.kompas. com/read/2010/01/04/15552171/Wajib.Pajak.Tahun.2009.Melonjak.50.Pers en pada tanggal 13 Maret 2011

Liberty, Pardiangan. (2004). Reformasi Perpajakan dimata Seorang Profesor diakses dari http//www.pb-co.com/news pada tanggal 20 Mei 2011

Liberty, Pardiangan. (2008). Modernisasi & Reformasi Pelayanan Perpajakan berdasarkan UU Terbaru. Penerbit Elex Media Komputindo. Jakarta

111

Universitas Kristen Maranatha Masri Singarimbun, Sofyan Efendi, dan A.Djalaluddin. (1995). Metode Penelitian

Survai. Penerbit LP3S. Jakarta

Nota Keuangan Negara 2009. Penerimaan Perpajakan untuk Periode tahun 2000 s/d 2009. 15 Agustus 2008 diakses dari http://www.anggaran. depkeu.go.id/Content/08-0815,%20NKdanRAPBN2009.pdf pada tanggal 13 Maret 2011

Putra, Wira Buana. (2010). Pengaruh Account Representative terhadap Tingkat Kepatuhan Wajib Pajak. Skripsi Akuntansi S1, Universitas Padjajaran. Bandung

Rangkuti, Freddy. (2006). Measuring Customer Satistaction. Edisi Ketiga. Penerbit PT Gramedia Pustaka Utama. Jakarta

Resmi, Siti. (2009). Perpajakan Teori dan Kasus. Edisi 4. Penerbit Salemba Empat. Jakarta

Safri, Nurmantu. (2003). Pengantar Perpajakan. Penerbit Kelompok Yayasan Obor. Jakarta

Silaban, Susan. (2010). Jumlah Wajib Pajak 2009 Hanya 15,91 Jt, 4 Januari 2010 diakses dari http://www.inilah.com/read/detail/259232/jumlah-wajib-pajak-2009-hanya-1591-jt pada tanggal 13 Maret 2011

Sugiyono.(2009). Metode Penelitian. Penerbit CV Alfabeta. Bandung

Tjiptono, Fandy.(2008). Service Management Mewujudkan Layanan Prima. Penerbit CV Andi Offset. Yogyakarta

Yuanti, Dian.(2008). Pengaruh Kinerja Account Representative terhadap Tingkat Kepuasan Wajib Pajak pada Kantor Pelayanan Pajak Modern. Skripsi Akuntansi S1, Universitas Padjajaran. Bandung