SKRIPSI

Diajukan Kepada Fakultas Ekonomi

Universitas Pembangunan Nasional “Veteran” Jawa Timur Untuk menyusunan Skripsi S-1 Jurusan Akuntansi

Oleh :

RINALDY PRIAWAN 0513010315 / FE / EA

FAKULTAS EKONOMI

UNIVERSITAS PEMBANGUNAN NASIONAL “VETERAN” JAWA TIMUR

Dengan memanjatkan puji syukur kehadirat Allah SWT atas segala berkah, rahmat, dan hidayah-nya, sehingga penulis dapat menyelesaikan skripsi dengan judul “ANALISIS RASIO KEUANGAN DALAM MEMPREDIKSI PERUBAHAN LABA PADA PERUSAHAAN PERBANKAN YANG TERDAFTAR DI BURSA EFEK INDONESIA”.

Skripsi ini disusun sebagai salah satu persyaratan untuk memperoleh gelar Sarjana Ekonomi (S-1) Jurusan Akuntansi pada Fakultas Ekonomi Univesitas Pembangunan Nasional “Veteran” Jawa Timur.

Penulis menyadari bahwa masih banyak kekurangan dalam menyusun skripsi ini, karena keterbatasan kemampuan dan pengetahuan. Oleh karena itu, penulis sadar bahwa skripsi ini dapat terselesaikan berkat bantuan dan dorongan dari berbagai

pihak. Oleh karena itu penulis ingin menyampaikan rasa terima kasih yang sebesar-besarnya kepada:

1. Bapak Prof. Dr. Ir. Teguh Sudarto, MP, selaku Rektor Univesitas Pembangunan Nasional “Veteran” Jawa Timur.

2. Bapak Dr. Dhani Ichsannuddin Nur, SE, MM, selaku Dekan Fakultas

Ekonomi Univesitas Pembangunan Nasional “Veteran” Jawa Timur.

3. Ibu Dr. Sri Trisnaningsih, SE, MSi, selaku Ketua Kaprogdi Akuntansi

Fakultas Ekonomi Univesitas Pembangunan Nasional “Veteran” Jawa Timur. 4. Bapak Drs. Ec. Syafi’I, MM, Ak, selaku Dosen Pembimbing penulis di

Jurusan Akuntasi Fakultas Ekonomi Univesitas Pembangunan Nasional

6. Ibu, Bapak, Kakak, dan seluruh keluarga besarku yang telah memberikan doa, dukungan, perhatian, dan pengorbanan yang begitu besar. Terima kasih untuk semuanya.

7. Teman-teman seperjuangan yang telah membantu dalam penyusunan skripsi ini yang tidak dapat disebutkan satu persatu.

Semoga Allah SWT melimpahkan berkah dan karunia-nya kepada semua pihak yang telah membantu penulis dalam menyelesaikan skripsi ini.

Dalam penulisan skripsi ini penulis menyadari masih banyak

kekurangan-kekurangan, tetapi penulis berharap semoga hasilnya dapat bermanfaat bagi pihak-pihak yang berkepentingan.

Surabaya, Juni 2010

KATA PENGANTAR……… i

DAFTAR ISI………...……….. iii

DAFTAR TABEL………...……..………. viii

DAFTAR GAMBAR... ix

DAFTAR LAMPIRAN………...……… x

ABSTRAKSI………...……… xi

BAB I PENDAHULUAN………..………..1

1.1Latar Belakang ………..………. 1

1.2Perumusan Masalah ……….…. 14

1.3Tujuan Penelitian ……….……. 14

1.4Manfaat Penelitian ……….……... 14

BAB II TINJAUAN PUSTAKA .. ……….16

2.1 Penelitian Terdahulu………...…………... 16

2.2 Landasan Teori………...………... 19

2.2.1 Laporan Keuangan …………....………...………….. 19

2.2.1.1 Pengertian Laporan Keuangan …………...…….….. .19

2.2.1.2 Tujuan Laporan Keuangan …………...……….. 21

2.2.1.3 Karakteristik Laporan Keuangan ………....…... 22

2.2.2.1 Pengertian Bank ………...……... 27

2.2.2.2 Fungsi Bank ………. 28

2.2.2.3 Jenis Bank ……… 29

2.2.3 Analisis Laporan Keuangan ………...…………. 31

2.2.3.1 Pengertian Analisis Laporan Keuangan ……...……... 31

2.2.3.2 Tujuan Analisis Laporan Keuangan ……...…………. 32

2.2.4 Rasio Keuangan ………...……… 33

2.2.4.1 Pengertian Rasio Keuangan ……...……….. 33

2.2.4.2 Jenis-jenis Rasio Keuangan …...……….. 34

2.2.4.3 Rasio Keuangan Bank ……...……….. 37

2.2.4.5 Keunggulan Rasio Keuangan ………... 39

2.2.4.6 Keterbatasan Laporan Keuangan ………...……. 40

2.2.5 Laba ………. 41

2.2.5.1 Pengertian Laba ………... 41

2.2.5.2 Karakteristik Laba ………... 41

2.2.5.3 Arti Penting Pertumbuhan Laba ……….. 42

2.2.5.4 Hubungan Rasio Keuangan dengan Prediksi Laba ………..…. 42

2.2.5.7 Hubungan Rasio Solvabilitas dengan

Perubahan Laba ………... 45

2.2.5.8 Hubungan Rasio Rentabilitas dengan Perubahan Laba ………... 46

2.3 Kerangka Pikir ……….……. 47

2.4 Hipotesis……….………... 48

BAB III METODE PENELITIAN ……….………... 49

3.1 Definisi Operasional dan Pengukuran Variabel ………... 49

3.2 Teknik Penentuan Sampel ……… 52

3.2.1 Populasi ………... 52

3.2.2 Sampel ………. 52

3.3 Teknik Pengumpulan Data ………... 54

3.3.1 Jenis Data ……… 54

3.3.2 Sumber Data ……….... 54

3.3.3 Pengumpulan Data ……….. 54

3.4 Teknik Analisis dan Uji Hipotesis ………... 55

3.4.1 Teknik Analisis ………... 55

3.4.1.1 Uji Normalitas ………...………. 55

3.4.1.2 Uji Asumsi Klasik …………..……….…...………... 55

BAB IV HASIL DAN PEMBAHASAN ………... 62

4.1 Deskripsi Obyek Penelitian ………. 62

4.2 Diskripsi Hasil Penelitian ……… 79

4.3 Hasil Analisis ………... 86

4.3.1 Uji Normalitas ………. 86

4.3.2 Uji Asumsi Klasik ………... 87

4.3.2.1 Autokorelasi ……… 88

4.3.2.2 Mulikolinieritas ………... 88

4.3.2.3 Heteroskedastisitas ……….. 89

4.3.3 Analisis Regresi Linear Berganda ………... 91

4.3.4 Hasil Pengujian Hipotesis ………...… 92

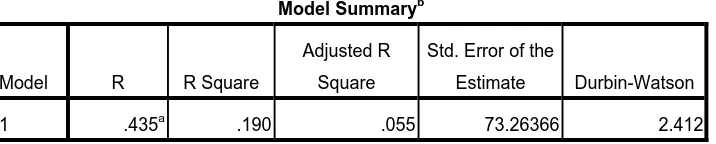

4.3.4.1 Hasil Uji Koefisien Determinasi ……….. 92

4.3.4.2 Analisis Uji Kecocokan Model (Uji F) ………. 93

4.3.4.3 Analisis Hipotesis Secara Parsial (Uji t) …….……...…... 94

4.4 Pembahasan Hasil Penelitian ……… 97

4.5 Perbedaan Hasil Penelitian sekarang dengan Penelitian Terdahulu ……….... 99

By

Rinaldy Priawan 0513010315 ABSTRACT

Before pass up an investment, an investor should consider several factors including assessing the performance of the company. By knowing the financial performance of the company will gain an overview of the company's financial condition, information about the financial position, the company's performance, the company's cash flow and other information about the company can be obtained via the company's financial statements. To understand information about financial statements, required an analysis of company reports. Analysis of financial statements include the calculation and interpretation of financial ratios. Such information can be meaningful if it can be used as a predictor for the wearer. This study aims to determine the significance of the effect of financial ratios simultaneously and partially in predicting changes in earnings in the banking company listed on

the Indonesia Stock Exchange.

The sample used in this study adalaha nine banking companies listed in Indonesia Stock Exchange and the data used are the financial statements in the period 2006 to 2009. There are five financial ratios that are used namely, Quick Ratio (QR), Capital Adequacy Ratio (CAR), Net Profit Margin (NPM), Return On Equity Capital (rou), Loan to Deposit Ratio (LDR). Analysis used in this study were multiple linear regression analysis.

The analysis showed that the regression model used for this analysis technique does not fit, individually and testing also proved that the ratio of Quick Ratio (QR), Capital Adequacy Ratio (CAR), Net Profit Margin (NPM), Return On Equity Capital (rou) , Loan to Deposit ratio (LDR) does not significantly affect the Change Earnings (Y), so the hypothesis of this study which states that "the ratio of Quick ratio (QR), Capital Adequacy Ratio (CAR), Net Profit Margin (NPM), Return On equity Capital (rou), Loan to Deposit Ratio (LDR) is able to predict changes in earnings in the banking company ", not verified.

Keywords: Quick Ratio (QR), Capital Adequacy Ratio (CAR), Net Profit Margin (NPM),

Return On Equity Capital (ROU), Loan to Deposit Ratio (LDR), Changes in

RINALDY PRIAWAN Jurusan Akuntansi

Fakultas Ekonomi Akuntansi – Universitas Pembangunan Nasional “Veteran” Jatim

ABSTRAK

Sebelum melalukan suatu investasi, seorang investor harus mempertimbangkan beberapa factor diantaranya melakukan penilaian terhadap kinerja perusahaan itu. Dengan mengetahui kinerja keuangan perusahaan maka akan memperoleh gambaran tentang kondisi financial perusahaan tersebut, informasi mengenai posisi keuangan, kinerja perusahaan, aliran kas perusahaan dan informasi lain tentang perusahaan dapat diperoleh melalui laporan keuangan perusahaan. Untuk memahami informasi tentang laporan keuangan, dibutuhkan analisis terhadap laporan perusahaan. Analisis laporan keuangan meliputi perhitungan dan interprestasi rasio keuangan. Informasi tersebut dapat berarti apabila dapat digunakan sebagai alat prediksi bagi pemakainya. Penelitian ini bertujuan untuk mengetahui signifikansi pengaruh rasio-rasio keuangan secara simultan dan parsial dalam memprediksi perubahan laba pada perusahaan perbankan yang terdaftar di Bursa Efek Indonesia.

Sampel yang digunakan dalam penelitian ini adalaha 9 perusahaan perbankan yang terdaftar di Bursa Efek Indonesia dan data yang digunakan adalah laporan keuangan dalam kurun waktu 2006 sampai dengan tahun 2009. Ada 5 rasio keuangan yang digunakan yaitu, Quick Ratio (QR), Capital Adequacy Ratio (CAR), Net Profit Margin (NPM), Return On Equity Capital (ROU), Loan to Deposit Ratio (LDR). Analisis yang digunakan dalam penelitian ini adalah analisis regresi linear berganda.

Hasil analisis menunjukkan bahwa model regresi yang digunakan untuk teknik analisis ini tidak cocok, dan pengujian secara individual juga membuktikan bahwa rasio Quick Ratio (QR), Capital Adequacy Ratio (CAR), Net Profit Margin (NPM), Return On Equity Capital (ROU), Loan to Deposit Ratio (LDR) tidak berpengaruh secara signifikan terhadap Perubahan Laba (Y), sehingga hipotesis penelitian ini yang menyatakan bahwa” rasio Quick Ratio (QR), Capital Adequacy Ratio (CAR), Net Profit Margin (NPM), Return On Equity Capital (ROU), Loan to Deposit Ratio (LDR) mampu memprediksi perubahan laba pada perusahaan perbankan”, tidak teruji kebenarannya.

BAB 1 PENDAHULUAN

1.1. Latar Belakang Masalah

Bank pada saat ini merupakan suatu badan atau lembaga yang sangat berpengaruh keseluruh aspek kehidupan dan juga seluruh kalangan masyarakat baik

yang ada diperkotaan maupun dipedesaan. Peranan perbankan di Indonesia sangat mempengaruhi kegiatan ekonomi suatu negara. Bank dapat dikatakan sebagai

darahnya perekonomian suatu negara, oleh karena itu kemajuan suatu bank disuatu negara dapat dijadikan ukuran kemajuan negara yang bersangkutan. Semakin maju suatu negara, maka semakin besar peranan perbankan dalam mengendalikan negara

tersebut. Artinya keberadaan dunia perbankan semakin dibutuhkan pemerintah dan masyarakat (Badrudin, 2002: 5).

Bank sebagai perantara keuangan suatu negara, memegang peranan penting

dalam perekonomian. Berdasarkan karakteristik perbankan di Indonesia, industri perbanakan (bank) merupakan jenis usaha yang paling banyak diatur (the most

regulated business) dengan berbagai ragam peraturan yang dibuat oleh otoritas

moneter dan pemerintah. Hal ini sangatlah beralasan, mengingat kegiatan perbankan merupakan bisnis kepercayaan dan mempunyai dampak dan implikasi yang luas

terhadap perekonomian dan masyarakat. Bank sentral merupakan bank yang mengatur berbagai kegiatan yang berkaitan dengan dunia perbankan dan dunia

Fungsi bank diantaranya yaitu sebagai perantara (financial intermediary)

antara pihak yang kelebihian dana (surplus unit) dengan pihak yang membutuhkan dana (defisit unit) serta sebagai lembaga yang berfungsi untuk memperlancar lalu

lintas pembayaran. Bank dalam UU no.7 Tahun 1992 yang kemudian disempurnakan menjadi UU no.10 tahun 1998 mempunyai arti yaitu badan usaha yang menghimpun dana masyarakat dalam bentuk simpanan dan menyalurkannya masyarakat dalam

bentuk kredit dan bentuk-bentuk lain dalam rangka meningkatkan taraf hidup rakyat banyak (Badrudin, 2002: 8).

Dunia perbankan di Indonesia ini sempat terpuruk terkena krisis moneter yang berkepanjangan mulai menunjukan perkembangan yang signifikan pada tahun-tahun terakhir. Banyak bank-bank lama yang mulai aktif kembali setelah lepas dari

krisis finansial yang menerpa. Begitu juga dengan mulai tumbuhnya bank yang mulai meramaikan perbankan ini. Hal ini semakin memperketat persaingan usaha dalam dunia perbankan sehingga bank harus melakukan evaluasi dan inovasi kinerjanya

agar mampu bersaing dengan bank-bank lainnya (Rivai, 2007: 10).

Bank dalam mempretahankan hidup perusahaannya sangat bergantung pada

adanya modal atau investasi dari investor. Investor ini merupakan pihak yang berkelebihan dana yang melakukan investasi dengan harapan akan adanya pendapatan. Dalam hal pendapatan dapat berupa laba (gain) dari kenaikan harga

saham ataupun deviden yang diberikan oleh perusahaan. Perusahaan-perusahaan yang membutuhkan investasi/modal dengan menjual sahamnya memerlukan suatu

Bursa efek merupakan merupakan lembaga atau perusahaan yang

menyelenggarakan atau menyediakan fasilitas sistem (pasar) untuk mempertemukan penawaran jual dan beli antara berbagai perusahaan atau perorangan yang terlibat

dengan tujuan memperdagangkan efek perusahaan-perusahaan yng telah tercatat di bursa efek (Darmadji, 2001). Dalam UU pasar modal No.8 Tahun 1995, bursa efek adalah ”pihak yang menyelenggarakan dan menyediakan sistem dan atau sarana

untuk mempertemukan penawaran jual dan beli efek pihak-pihak lain dengan tujuan memperdagangkan efek diantara mereka.

Sedangkan, Menurut Darmadji, 2001, pasar modal (Capital Market) merupakan sarana atau tempat untuk menghimpun dana dari masyarakat yang memperjualbelikan berbagai instrumen keuangan jangka panjang yaitu berupa efek

(saham), obligasi maupun jenis efek lainnya. Dalam pasar modal diperjual belikan instrumen keuagan seperti saham, obligasi, waran, obligasi konvertibel dan berbagai produk turunan (derivatif) seperti opsi (put atau call). Melalui pasar modal inilah

para investor yang mempunyai kelebihan dana dapat membeli saham untuk berinvestasi dengan tujuan ingin mendapatkan keuntungan capital gain dan deviden

atas saham tersebut, dengan perusahaan yang go public melalui emisi saham ini tentunya akan mendapatkan dana segar sebagai tambahan modal, memperluas ekspansi bisnis dan kegiatan bisnis lain yang berhubungan dengan usahanya.

Beberapa manfaat yang didapatkan investor dengan adanya bursa efek atau pasar modal yaitu agar pemisahan keputusan menabung dari keputusan pembentukan

memungkinkan alokasi sumber dana secara optimal dan memberikan wahana

investasi bagi investor sekaligus memungkinkan upaya diversifikasi.

Indonesia memiliki lembaga atau otoritas tertinggi yang melakukan

pengawasan dan pembianaan atas pasar modal yakni Badan Pengawas Pasar Modal (BAPEPAM). Dalam keputusan mentri keuangan Republik Indonesia Nomor 503/KMK. 01/1997, badan pengawas pasar modal adalah pelaksana tugas dibidang

pembinaan, pengaturan, dan pengawasan kegiatan pasar modal yang bearada dibawah dan bertanggung jawab langsung kepada mentri keuangan, dan dipimpin

oleh seorang ketua.

Pada beberapa tahun terakhir, perolehan laba di sejumlah bank mengalami fluktuasi yang dapat disebabkan oleh banyak hal. Laba setiap tahun dapat mengalami

kenaikan atau penurunan baik dalam jumlah besar maupun kecil. Dengan kondisi yang berubah-ubah, lembaga perbankan memperoleh tantangan dalam mengelola bisnisnya agar dapat bertahan. Berkaitan dengan kesinambungan dan stabilitas bisnis

perbankan, laba menjadi faktor penting. Laba merupakan elemen paling menjadi perhatian pemakai karena angka laba diharapkan cukup kaya untuk

mempresentasikan kinerja perusahaan secara keseluruhan. Dengan tingkat laba yang memadai, menjamin pendapatan untuk para kreditor dan pemegang saham. Semakin besar tingkat laba, maka akan menambah kepercayaan pihak deposan dan investor.

Laba dapat digunakan sebagai ukuran kinerja atau sebagai dasar bagi pengukuran lainnya. Laba yang diperloleh perusahaan merupakan bagian dari pengambilan

dalam menghasilkan laba serta dapat pula sebagai alat untuk memprediksi apa yang

akan terjadi di masa yang akan datang yaitu dengan melakukan analisis laporan keuangan.

Prastowo dan Julianty, 2002 menjelaskan bahwa analisis laporan keuangan dapat membantu para pelaku bisnis, pihak pemerintah dan para pemakai laporan keuangan lainnya dalam menilai kondisi suatu perusahaan, tidak terkecuali

perusahaan perbankan. Untuk menilai kinerja perusahaan perbankan umumnya digunakam lima aspek penilaian yaitu CAMEL (Capital, Asset, Management,

Earning, Liquidity).

Analisis laporan keuangan merupakan proses yang penuh pertimbangan salah satu tujuannya yaitu untuk mengidentifikasi perubahan-perubahan pokok trend,

jumlah dan hubungan, serta alasan-alasan perubahan tersebut. Perubahan-perubahan sering kali merupakan tanda peringatan awal terjadinya pergeseran menuju keberhasilan atau kegagalan suatu perusahaan. Proses penuh pertimbangan ini dapat

ditingkatkan melalui pengalaman dan penggunaan alat-alat analisis. (Munawir, 2004: 35).

Kondisi keuangan dan kemampuan bank dalam menghasilkan laba dapat dipandang dari berbagai aspek yaitu likuiditas, kualitas aktiva, solvabilitas, dan rentabilitas (Widodo, 2001). Likuiditas merupakan kemampuan perusahaan untuk

memenuhi kewajibannya yang harus segera dipenuhi. Jika likuiditas ini bermasalah, maka kepercayaan masyarakat akan menurun khususnya nasabah bank dan para

untuk melunasi kewajiban jangka panjang perusahaan. Sedangkan rentabilitas adalah

kemampuan suatu perusahaan untuk menghasilkan laba selama periode tertentu. Aspek-aspek tersebut dapat dianalisis melalui rasio-rasio keuangan hasil dari

perhitungan rasio tersebut apakah dapat dipergunakan untuk memprediksi perubahan laba untuk sejumlah bank. Rasio keuangan yang digunakan oleh bank berbeda dengan perusahaan nonbank. Perbedaannya terletak pada jenis rasio yang digunakan

untuk menilai rasio yang jumlahnya lebih banyak. Hal ini karena komponen neraca dan laporan laba rugi yang dimiliki bank berbeda dengan perusahaan nonbank.

Risiko yang dihadapi bank jauh lebih besar ketimbang perusahaan nonbank sehingga beberapa risiko dikhususkan untuk memerhatikan rasio ini (Kasmir, 2010)

Rasio keungan yang digunakan bank terdiri dari Rasio Likuiditas Bank yang

bertujuan untuk mengukur seberapa likuid suatu bank dalam melayani nasabahnya, Rasio Solvabilitas Bank bertujuan untuk mengukur efektivitas bank dalam mencapai tujuannya, dan Rasio Rentabilitas Bank yang merupakan rasio yang digunakan untuk

mengukur tingkat efisiensi usaha dan prifitabilitas yang dicapai bank dalam suatu periode tertentu.

Dalam penelitian ini rasio yang digunakan yaitu quick ratio (QR), net profit margin (NPM), capital adequacy ratio (CAR), return on equity capital (ROU) dan

loan to deposit ratio (LDR). Karena rasio keuangan tersebut dapat dijadikan

indikator-indikator untuk menilai posisi keuangan. Berdasarkan indikator-indikator tersebut, perusahaan dapat mengambil langkah untuk memperbaiki ataupun

Rasio keuangan merupakan instrumen analisis prestasi perusahaan yang

menjelaskan berbagai hubungan dan indikator keuangan, yang ditujukan untuk menunjukkan perubahan kondisi keuangan atau prestasi operasi di masa lalu dan

membantu menggambarkan trend pola perubahan perubahan tersebut, untuk kemudian menunjukkan resiko dan peluang yang melekat pada perusahaan yang bersangkutan (Harahap 2002: 15). Besar kecilnya laba dapat dilihat dari peningkatan

atau penurunan rasio keuangan, sehingga pemakai dapat melihat kondisi perusahaan yang bersangkutan.

Penelitian ini dimaksudkan untuk melakukan pengujian lebih lanjut temuan-temuan empiris mengenai rasio keuangan, khususnya menyangkut kegunaannya dalam memprediksi perubahan laba yang akan datang. Alasan pemilihan laba

akuntansi dikarenakan laba mencerminkan kinerja perusahaan, dari ukuran laba maka dapat dilihat apakah perusahaan kinerja bagus atau tidak. Jika rasio keuangan dapat dijadikan sebagai prediktor perubahan laba di masa yang akan datang, temuan

ini merupakan pengetahuan yang cukup berguna bagi pemakai laporan keuangan yang secara riil, maupun potensial berkepentingan dengan suatu perusahaan.

Sebaliknya, jika rasio tidak signifikan dalam memprediksi perubahan laba di masa yang akan datang, hasil ini akan memperkuat bukti tentang inkonsistensi temuan-temuan empiris sebelumnya.

Alasan peneliti memilih perusahaan perbankan yang terdaftar di Bursa Efek Indonesia sebagai bahan atau obyek penelitian, karena diantara sekitar 32 perusahaan

tahun 2006 – 2009. Hal ini akan mempengaruhi para pengguna informasi dalam

membuat prediksi dan keputusan.

Beberapa perusahaan bank mengalami permasalahan dan masing-masing

perusahaan bank mempunyai masalah yang berbeda, disini ada sembilan perusahaan yang dianalisis, yaitu: PT. Bank CIMB NIAGA Tbk, PT. Bank International Indonesia Tbk, PT. Bank Syariah Muamalat Indonesia Tbk, PT. Bank Permata Tbk,

PT. Bank Victoria International Tbk, PT. Bank Mega Tbk, PT. Himpunan Saudara 1906 Tbk, PT. Bank Bumiputera Tbk, PT. Bank PAN Indonesia Tbk. Berikut ini

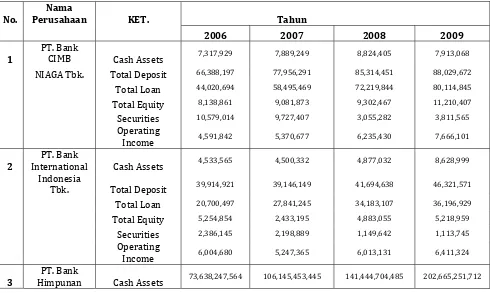

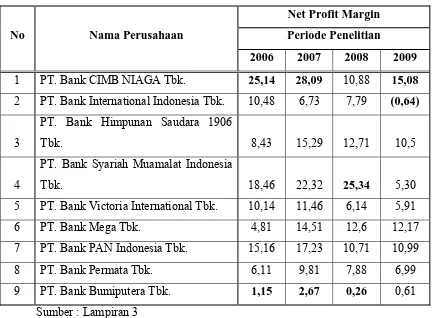

dijelaskan tabel mengenai informasi laporan keuangan yang diperoleh perusahaan perbankan yang terdaftar pada Bursa Efek Indonesia pada periode tahun 2006-2009. Tabel 1.1.1 Informasi keuangan perusahaan perbankan yang terdaftar di BEI Laporan

Keuangan tahun 2006 sampai tahun 2009.

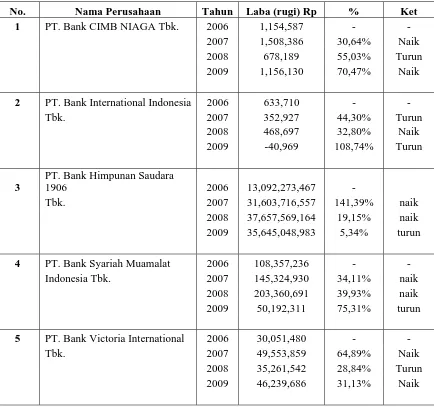

Lanjutan tabel 1.1.1

Sumber: Laporan keuangan publikasi perusahaan

Berdasarkan tabel diatas, dapat dijelaskan bahwa Cash Assets yang berasal

dari pos kas, giro pada bank Indonesia, dan giro pada bank lain pada neraca aktiva selama periode 2006-2009, pada Bank Himpunan Saudara 1906 Tbk., Bank Syariah Muammalat Indonesia Tbk, Bank Permata, Tbk dan Bank PAN Indonesia Tbk.

Mengalami kenaikan dari tahun ke tahun.

Total deposit berasal dari giro, tabungan, deposito berjangka, dan deposito

pada bank lain. Pada pasiva. Total Deposit pada tabel diatas menunjukkan bahwa 9 bank yang dijadikan sampel mengalami pergerakan yang fluktuatif selama periode 2006-2009.

Total loans berasal dari pinjaman yang diberikan dalam rupiah dan pinjaman

dalam valuta asing. Berdasarkan informasi diatas, 9 bank yang dijadikan sampel

mengalami peningkatan total loan-nya selam periode 2006 – 2009.

Total Equity berasal dari total modal pada neraca pasiva. Total Equity pada

tabel diatas menunjukkan bahwa, Bank International Indonesia Tbk., Bank Syariah

Securities berasal dari efek-efek pada aktiva dan deposito berjangka pada

pasiva. Securities yang dimiliki oleh 9 bank yang dijadikan sampel mengalami pergerakan yang fluktuatif selama periode 2006 - 2009.

Operating Income berasal dari jumlah pendapatan bunga dan pendapatan

operasional lainnya. Operating Income pada Bank Cimb NIAGA Tbk. dan Bank International Indonesia Tbk. mengalami pergerakan fluktuatif.

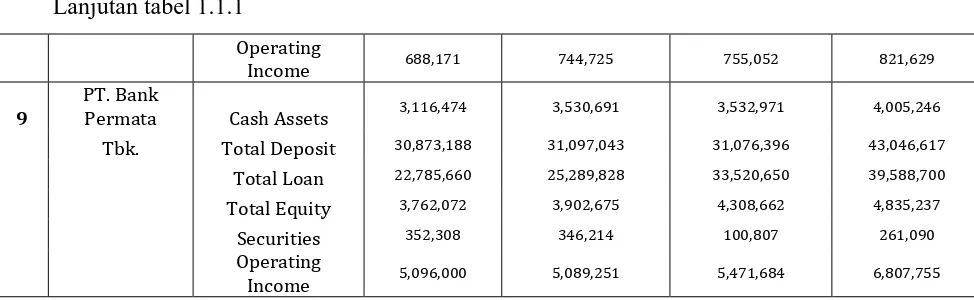

Tabel 1.1.2 Laporan Laba Rugi perusahaan perbankan yang terdaftar di BEI Laporan

Keuangan tahun 2006 sampai tahun 2009.

No. Nama Perusahaan Tahun Laba (rugi) Rp % Ket

PT. Bank Himpunan Saudara

Lanjutan tabel 1.1.2

Sumber: Laporan keuangan publikasi perusahaan

PT. Bank CIMB NIAGA Tbk, mengalami penurunan laba sebesar 55,03% pada tahun 2008 dikarenakan adanya beban atas penggabungan usaha dan kerugian

atas aset produktif perusahaan. PT. Bank Syariah Muamalat Indonesia Tbk, pada tahun 2009 perusahaan mengalami penurunan laba dalam jumlah cukup besar yaitu

75,31%, hal terjadi karena peningkatan beban opersional dan non-operasional perusahaan. PT. Bank Permata Tbk, pada tahun 2008 mengalami penurunan laba dalam jumlah kecil yaitu sebesar 9,34% dikarenakan peningkatan beban bunga. PT.

Bank Himpunan Saudara 1906 Tbk pada periode tahun 2009 perusahaan mengalami penurunan laba sebesar 5,34% yang disebabkan oleh peningkatan beban bunga dan

periode tahun 2008 mengalami penurunan laba dalam jumlah kecil sebesar 3,65. PT.

Bank International Indonesia Tbk pada periode tahun 2007 mengalami penurunan laba sebesar 44,30% dan pada tahun 2009 perusahaan tidak menghasilkan laba, hal

ini disebabkan oleh penurunan nilai surat berharga dan ditambah juga naiknya beban operasional yang ditanggung oleh perusahaan. PT. Bank Bumiputera Tbk megalami penurunan laba dalam jumlah besar yaitu pada periode tahun 2008 sebesar 90,67%,

dikarenakan oleh naiknya beban bunga dan beban non-operasional perusahaan. Dari uraian diatas menunjukkan bahwa beberapa bank yang dijadikan sampel

mengalami fluktuasi laba yang tidak konstan, sehingga menyebabkan investor ragu dalam melakukan investasi. Permasalahan tersebut terjadi karena beberapa hal, diantaranya rendahnya pendapatan bunga, pendapatan operasional maupun non

operasional atau tingginya beban bunga, beban operasional, beban non-operasional maupun tingginya pajak yang ditanggung bank.

Berdasarkan latar belakang diatas maka yang menjadi pokok permasalahan

ini yaitu apakah rasio keuangan mampu memprediksi perubahan laba pada perusahaan perbankan yang terdaftar di Bursa Efek Indonesia (BEI).

Sesuai dengan latar belakang yang telah dikemukakan, maka hal ini menarik peniliti untuk melakukan penelitian dengan judul ”Analisis rasio keuangan dalam

1.2. Perumusan Masalah

Berdasarkan uraian di atas, maka peneliti merumuskan masalah sebagai berikut:

Berdasarkan penjabaran latar belakang, maka penulis memunculkan

permasalahan sebagai berikut: apakah rasio keuangan Quick Ratio (QR), Net Profit Margin (NPM), Capital Adequacy Ratio (CAR), Return On Equity Capital (ROU)

dan Loan to Deposit Ratio (LDR) mampu memprediksi perubahan laba pada

perusahaan perbankan yang terdaftar di Bursa Efek Indonesia?

1.3. Tujuan Penelitian

Berdasarkan perumusan masalah yang dikemukakan diatas, maka tujuan yang ingin dicapai dalam penelitian ini adalah untuk menguji kemampuan rasio keuangan

Quick Ratio (QR), Net Profit Margin (NPM), Capital Adequacy Ratio (CAR), Return

On Equity Capital (ROU) dan Loan to Deposit Ratio (LDR) dalam memprediksi

perubahan laba pada perusahaan perbankan yang terdaftar di Bursa Efek Indonesia.

1.4. Manfaat Penelitian 1. Bagi umum

Bagi perusahaan, analisa keuangan dengan rasio keuangan perusahaan dapat

berguna untuk mengetahui kondisi perusahaan.

Bagi investor, dapat dijadikan informasi sebagai pertimbangan sebelum

2. Bagi universitas

Hasil penelitian ini diharapkan dapat dijadikan sebagai bahan referensi bagi pihak peneliti lain dalam permasalahan yang sama atau berhubungan dengan

penelitian lain. Penelitian ini juga diharapkan agar bermanfaat bagi lembaga pendidikan, khususnya Universitas Pembangunan Nasional ”Veteran” Jawa Timur Fakultas Ekonomi guna melengkapi perbendaharaan perpustakaan.

3. Bagi Peneliti

Penyusunan skripsi ini sebagai penambah pengetahuan tentang Bursa Efek

2.1. Hasil Penelitian Terdahulu

Penelitian yang berhubungan dengan analisis rasio keuangan dalam memprediksi laba pada perusahaan yang terdaftar pada Bursa Efek Indonesia adalah sebagai berikut :

a. Zulfa Rizkiana (2010)

Judul penelitian adalah “Analisis rasio keuangan dalam memprediksi perubahan laba pada perusahaan perbankan yang terdaftar di bursa efek

Indonesia. Tujuan penelitian ini adalah untuk mengetahui signifikansi pengaruh rasio-rasio keuangan secara simultan dan parsial dalam memprediksi perubahan

laba pada perusahaan perbankan yang terdaftar di bursa efek Indonesia.

Data yang digunakan dalam penelitian ini adalah laporan keuangan perusahaan perbanakan yang terdaftar di BEI dari tahun 2004-2007. Ada 15 rasio

keuangan yang digunakan yaitu Quick Ratio (QR), Investing Policy Ratio (IPR), Banking Ratio (BR), Assets to loan Ratio (ALR), Cash Ratio (CR), Loan to

Deposit Ratio (LDR), Primary Ratio (PR), Risk Assets Ratio (RAR), Capital Adequacy Ratio 2 (CAR 2), Capital Adequacy Ratio 3 (CAR 3), Gross Profit Margin (GPM), Return on Equity (ROE), Gross Yield on Total Assets (GYTA),

Hasil penelitian menunjukkan bahwa model regresi cocok dan mampu

dalam menjelaskan variable Perubahan Laba (Y), dimana pengaruhnya sebesar 55,3% sedang sisanya dijelaskan oleh variable lain selain Quick Ratio (QR), Investing Policy Ratio (IPR), Banking Ratio (BR), Cash Ratio (CR), Risk Assets

Ratio (RAR), Capital Adequacy Ratio 2 (CAR 2), variable Return on Equity (ROE), Gross Yield on Total Assets (GYTA). Sedangkan pengujian secara

individual, variable Return on Equity (ROE), Gross Yield on Total Assets (GYTA) berpengaruh secara signifikan terhadap variable perubahan laba (Y).

b. Ita Budiarni (2008)

Judul penelitian ini adalah “Analisis Pengaruh Rasio Keuangan dalam Memprediksi Perubahan Laba Pada Perusahaan Perbankan yang Terdaftar di Bursa Efek

Indonesia Tahun 2003-2006. Permasalahan yang dikaji dalam penelitian ini adalah

apakah rasio keuangan yang terdiri dari CAR, RORA, NPM, BOPO, dan LDR secara

parsial dan simultan berpengaruh dalam memprediksi perubahan laba. Tujuan dalam

penelitian ini adalah untuk menganalisis dan memperoleh bukti empiris mengenai

apakah rasio keuangan yang terdiri dari CAR, RORA, NPM, BOPO, dan LDR secara

parsial dan simultan berpengaruh dalam memprediksi perubahan laba.

Hasil dari penelitian ini menunjukkan secara parsial terdapat tiga rasio yaitu

CAR, NPM, BOPO yang signifikan berpengaruh dalam memprediksi perubahan laba.

Rasio CAR memberi kontribusi sebesar 5,0% dengan signifikansi 0,041 0,05 sehingga

RORA tidak berpengaruh secara signifikan. LDR memberikan kontribusi sebesar 0,2%.

terhadap perubahan laba. Secara simultan rasio keuangan yang terdiri dari CAR, RORA,

NPM, BOPO dan LDR mempuyai pengaruh dalam memprediksi perubahan laba

perbankan besarnya kontribusi CAR,RORA, NPM, BOPO dan LDR sebesar 13,1%

sedangkan sisanya sebesar 86,9% dijelaskan faktor-faktor lain diluar model penelitian.

Simpulan dalam penelitian ini adalah secara parsial rasio CAR, NPM, BOPO

berpengaruh dalam memprediksi perubahan laba sedangkan rasio RORA dan LDR tidak

berpengaruh. Secara simultan rasio CAR, RORA, NPM, BOPO, dan LDR berpengaruh

signifikan dalam memprediksi perubahan laba. Saran yang dapat diberikan adalah

Tingkat perubahan laba perusahaan perbankan dari tahun ketahun menggambarkan

kinerja perusahaan, oleh karena itu investor dan pihak manajemen dalam

memprediksikan perubahan laba hendaknya memperhatikan rasio keuangan terutama

CAR, NPM, dan BOPO. Perusahaan harus menjaga kinerja perusahaan agar tetap stabil

yaitu dengan mempertahankan rasio keuangan yang baik, sehingga dapat menjaga

kestabilan dalam menperoleh labanya .

c. Andika Lanang Pramudya (2010)

Judul penelitian ini yaitu “Analisis rasio keuangan dalam memprediksi perubahan laba pada Bank PERSERO periode 2003 – 2007”. Tujuan penelitan ini yaitu untuk mengetahui dan menguji secara empiris pengaruh rasio CAR,

NPC, POA, NIM, LDR terhadap prediksi perubahan laba pada Bank PERSERO yang go pulic dan juga untuk mengetahui rasio yang paling dominan dalam

Hasil penelitian ini yaitu CAR, NPC, ROA, NIM, LDR berpengaruh

secara simultan terhadap variabel terikat yaitu perubahan laba, hal tersebut sekaligus menjawab pertanyaan hipotesis pertama yang menyatakan bahwa variable CAR, NPC, ROA, NIM, LDR mempunyai pengaruh dalam memprediksi

perubahan laba teruji kebenarannya.

Sedangkan hipotesis kedua menyatakan bahwa variabel NPC mempunyai

pengaruh saling dominan dalam memprediksi perubahan laba pada perusahaan perbankan PERSERO terbukti kebenarannya. Hal tersebut dapat diketahui dari hasil analisis secara parsial, hanya satu rasio keuangan yang signifikan dalam

memprediksi perubahan laba yaitu NPC.

2.2. Landasan Teori 2.2.1. Laporan Keuangan

2.2.1.1. Pengertian Laporan Keuangan

Laporan keuangan pada dasarnya adalah hasil dari proses akuntansi yang dapat digunakan sebagai alat untuk mengkomunikasikan data keuangan atau aktivitas

perusahaan kepada pihak-pihak yang berkepentingan. Dengan kata lain, laporan keuangan ini berfungsi sebagai alat informasi yang menghubungkan perusahaan dengan pihak-pihak yang berkepentingan, yang menunjukkan kondisi kesehatan keuangan

perusahaan dan kinerja perusahaan.

Bagi para analis, laporan keuangan merupakan media yang paling penting untuk menilai

prestasi dan kondisi ekonomis suatu perusahaan.

Munawir (2004: 23) mengartikan laporan keuangan adalah hasil dari proses akuntansi yang dapat digunakan sebagai alat berkomunikasi antara data keuangan atau

aktivitas suatu perusahaan dengan pihak-pihak yang berkepentingan dengan data atau aktivitas perusahaan tersebut. Pihak-pihak yang berkepentingan terhadap posisi

keuangan maupun perkembangan suatu usaha adalah para pemilik perusahaan, manajer perusahaan yang bersangkutan, para kreditur, bankers, para investor dan pemerintah dimana perusahaan tersebut berdomisili, buruh beserta pihak lainnya.

Pernyataan Standar Akuntansi Keuangan (PSAK) No.1 tahun 2007 menjelaskan bahwa tujuan laporan keuangan adalah menyediakan informasi yang menyangkut posisi

keuangan, kinerja, serta perubahan posisi keuangan suatu perusahaan yang bermanfaat bagi sejumlah besar pemakai dalam pengambilan keputusan.

Pengertian diatas menjelaskan bahwa laporan keuangan adalah hasil dari sebuah

proses akuntansi yang kemudian akan digunakan sebagai sumber informasi bagi pihak-pihak yang berkepentingan dalam hal pengambilan keputusan serta untuk melihat

2.2.1.2. Tujuan Laporan Keuangan

Menurut Prastowo dan Julianty (2002 : 5), laporan keuagan disusun dengan tujuan menyangkut posisi keuangan, kinerja dan perubahan posisi keuangan suatu perusahaan yang bermanfaat bagi sejumlah besar pemakai dalam pengambilan

keputusan ekonomi.

SFAC No. 1 Objective of Financial Reporting by Business Enterprises (FASB

1978) menjelaskan bahwa tujuan laporan keuangan adalah menyediakan informasi yang bermanfaat kepada investor, kreditor, dan pemakai lainnya baik yang sekarang maupun potensial dalam pembuatan investasi, kredit, dan keputusan sejenis yang rasional. Yang

kedua adalah menyediakan menyediakan informasi untuk membantu para investor, kreditor, dan pemakai lainnya baik sekarang maupun yang potensial dalam menilai

jumlah, waktu, ketidakpastian dari deviden dan bunga di masa yang akan dating (Belkaoli, 2000: 37).

Tujuan khusus laporan keuangan menurut APB statement No. 4 adalah

menyajikan posisi keuangan, hasil usaha, dan perubahan keuangan lainnya secara wajar dan sesuai dengan prinsip-prinsip akuntansu yang berlaku umum (GAAP), sedangkan

tujuan umum laporan keuangan menurut APB statement No. 4 adalah:

1. Memberikan informasi yang tepercaya tentang sumberdaya ekonomi dan kewajiban perusahaan,

2. Memberikan informasi yang terpercaya tentang sumber kekayaan bersih yang bersal dari kegiatan usaha dalam mencari laba,

4. Memberikan informasi yang diperlukan lainnya tentang perubahan aktiva dan

kewajiban, dan

5. Mengungkapkan informasi relevan lainnya yang dibutuhkan para pemakai laporan.

2.2.1.3. Karakteristik Laporan Keuangan

Menurut Prastowo dan Julianty (2002 : 5), karakteristik laporan keuangan merupakan ciri khas yang membuat informasi dalam laporan keuangan tersebut berguna bagi para pemakai dalam mengambil keputusan ekonomi. Karakteristik laporan

keuangan ini meliputi karakteristik dapat dipahami, relevan, keandalan dan dapat diperbandingkan.

a. Dapat Dipahami

Kualitas informasi yang ditampung dalam laporan keuangan adalah kemudahannya untuk segera dapat dipahami oleh para pemakai. Dalam hal ini,

para pemakai diasumsikan memiliki pengetahuan yang memadai tentang aktivitas ekonomi bisnis, akuntansi serta kemauan untuk mempelajari informasi

dengan ketekunan yang wajar. b. Relevan

Agar bermanfaat, informasi harus relevan untuk memenuhi kebutuhan para

atau masa depan (predictive), menegaskan atau mengkoreksi, hasil evaluasi

mereka di masa lalu (conmirmatory). c. Keandalan

Informasi mempunyai kualitas andal jika bebas dari pengertian yang

menyesatkan, kesalahan material dan dapat diandalkan pemakainya sebagai penyajian yang tulus dan jujur (faithful representation) dari yang seharusnya

disajikan atau yang secara wajar diharapkan dapat disajikan. d. Dapat Dibandingkan

Para pemakai laporan keuangan harus dapat memperbandingkan laporan

keuangan perusahaan antarperiode untuk mengidentifikasi kecenderungan (trend) posisi keuagan dan kinerja perusahaan. Selain itu, pemakai juga harus

dapat memperbandingkan laporan keuangan antarperusahaan untuk mengevaluasi posisi keuangan, kinerja serta perubahan posisi keuangan secara relatif.

2.2.1.4. Unsur-unsur Laporan Keuangan 1. Neraca (balace sheet)

Neraca adalah sebuah laporan yang sistematis tentang posisi aktiva, kewajiban, dan modal perusahaan per tanggal tertentu. Tujuannya yaitu untuk

2. Laporan Laba Rugi (income statement)

Laporan laba rugi merupakan laporan yang sistematis tentang pendapatan dan beban perusahaan untuk satu periode waktu tertentu. Laporan laba rugi ini akhirnya memuat informasi mengenai hasil usaha perusahaan, yaitu laba/rugi

bersih, yang merupakan hasil dari pendapatan dikurangi beban. 3. Laporan Modal Pemilik (statement of owner equity)

Laporan modal pemilik adalah laporan yang menyajikan ikhtisar perubahan dalam modal pemilik perusahaan dalam satu perode waktu tertentu (laporan perubahan modal). Modal pemilik akan bertambah dengan adanya investasi dan

laba bersih, sebaliknya modak pemilik akan berkurang dengan adanya prive (penarikan/pengambilan uang tunai untuk kepentingan pribadi pemilik) dan laba

ditahan (retained earnings statement) dibuat untuk menyajikan ikhtisar perubahan dalam saldo laba ditahan.

4. Laporan Arus Kas (statement of cash flow)

Laporan arus kas adalah laporan yang menggambarkan arus kas masuk dan arus kas keluar secara terperinci dari masing-masing aktiva, mulai dari aktivitas

operasi, aktivitas investasi, sampai pada aktivitas pendanaan (pembiayaan) untuk satu periode waktu tertentu. Laporan arus kas dari seluruh aktivitas selama periode berjalan serta saldo kas yang dimiliki perusahaan sampai akhir periode.

5. Laporan Perubahan Ekuitas

pengukuran tertentu dianut dan harus diungkapkan dalam laporan keuangan.

Laporan perubahan ekuitas, kecuali perubahan untuk yang berasal dari transaksi dengan pemegang saham seperti setoran modal dan pembayaran deviden, menggambarkan jumlah keuntungan dan kerugian yang berasal dari kegiatan

perusahaan selama periode yang bersangkutan. 6. Catatan Atas Laporan Keuangan

Catatan atas laporan keuangan meliputi penjelasan naratif atau rincian jumlah yang tertera dalam neraca, laporan laba rugi, laporan arus kas, dan laoran ekuitas serta informasi tambahan seperti kewajiban kontijensi dan komitmen. Catatan

atas laporan keuangan juga mencakup informasi yang diharuskan dan dianjurkan untuk diungkapkan dalam PSAK serta pengungkapan-pengungkapan lain yang

diperlukan untuk menghasilkan laporan keuangan secara wajar.

2.2.1.5. Pengguna Laporan Keuangan

Menurut SAK (2007: 2), pengguna laporan keuangan meliputi investor sekarang dan investor potensial, pemasok dan kreditor lainnya, pelanggan, pemerintah serta

lembaga-lembaganya, dan masyarakat. Informasi akuntansi yang dibutuhkan oleh para pengguna laporan keuangan sangat berbeda-beda (bervariasi) tergantung pada jenis keputusan yang diambil . para pengguna laporan keuangan ini dikelompokkan ke dalam

Internal Users, terdiri dari:

a. Direktur dan Manajer Keuangan

Untuk menentukan mampu tidaknya perusahaan dalam melunasi utangnya secara tepat waktu kepada kreditor (banker, supplier), maka mereka membutuhkan

informasi akuntansi mengenai besarnya uang kas yang tersedia di perusahaan pada saaat menjelang jatuh temponya pinjaman atau utang.

b. Direktur Operational dan Manajer Pemasaran

Untuk menentukan efektif tidaknya saluran distribusi produk maupun aktivitas pemasaran yang telah dilakukan perusahaan, maka mereka membutuhkan

informasi akuntansi mengenai besarnya penjualan (trend penjualan). c. Manajer dan Supervisor Produksi

Mereka membutuhkan system akuntansi biaya untuk menentukan besarnya harga pokok produksi, yang pada akhirnya juga sebagai dasar untuk menetapkan harga produk per unit.

Eksternal Users, terdiri dari :

a. Investor (penanam modal), menggunakan informasi akuntansi investee

(penerima modal) untuk mengambil keputusan dalam hal membeli atau melepas saham investasinya. Dalam hal ini investor perlu secara cermat dan hati-hati dalam menanggapi setiap perkembangan kondisi kesehatan keuangan investee.

seberapa besar tingkat bonafiditas dan likuiditas debitur lewat laporan keuangan

debitur yang bersangkutan.

c. Pemerintah, berkepentingan terhadap laporan keuangan perusahaan (wajib pajak) dalam hal perhitungan dan penetapan besarnya pajak yang harus disetor kas

Negara.

d. Badan Pengawas Pasar Modal (BAPEPAM), mewajibkan public corporation

(emiten) untuk melampirkan laporan keuangan secara rutin kepada BAPEPAM. Dalam hal ini, pihak BAPEPAM sangat berkepentingan terhadap kinerja keuangan emiten dengan tujuan melindungi para investor.

e. Ekonom, Praktisi, dan Analis menggunakan informasi akuntansi untuk memprediksi situasi perekonomian, menentukan besarnya tungkat inflasi,

pertumbuhan pendapatan nasional, dan lain sebagainya.

2.2.2. Bank

2.2.2.1. Pengertian Bank

Bank adalah suatu lembaga yang berperan sebagai perantara keuangan

(Financial Intermediary) antara pihak-pihak yang memiliki kelebihan dana (surplus

unit) dengan pihak-pihak yang memerlukan dana (deficit unit) serta lembaga yang

berfungsi memperlancar lalu lintas pembayaran (Rivai: 2007).

memerlukan dana, serta sebagai lembaga yang berfungi memperlancar lalu lintas

pembayaran.

Menurut UU. No.10 Tahun 1998 tentang Perubahan atas UU No.7 Tahun 1992 tentang perbankan, bank adalah badan usaha yang menghimpun dana dari masyarakat

dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan/atau bentuk-bentuk lainnya dalam rangka menigkatkan taraf hidup rakyat banyak.

Berdasarkan dari beberapa pengertian diatas dapat dijelaskan bahwa bank merupakan perusahaan yang bergerak dalam bidang keuangan, artinya usaha perbankan selalu berkaitan masalah bidang keuangan. Jadi dapat disimpulkan bahwa usaha

perbankan meliputi tiga aspek, yaitu: menghimpun dana, menyalurkan dana, dan memberikan jasa bank.

2.2.2.2. Fungsi Bank

Menurut Badrudin (2002: 86), fungsi-fungsi pokok bank umum yaitu:

1. Menghimpun dana dan menyalurkannya kepada masyarakat dalam bentuk

pinjaman.

2. Menyediakan mekanisme dan alat pembayaran yang efisien dalam kegiatan

ekonomi.

3. Menciptakan uang melalui pembayaran kredit dan investasi.

4. Menyediakan jasa pengelolaan dan dan trust atau wali amanat kepada individu

dan perusahaan.

5. Menyediakan fasilitas untuk perdagangan internasional.

7. Menawarkan jasa-jasa keuangan lain misalnya kartu kredit, cek perjalanan

(traveler’s check), ATM, transfer dana, dan sebagainya.

2.2.2.3. Jenis Bank

Jenis atau bentuk bank bermacam-macam, tergantung pada cara penggolongannya. Bank dapat digolongkan berdasarkan hal-hal sebagai berikut

(Badrudin, 2002 : 15) :

1. Berdasarkan undang-undang : a. Bank umum

b. Bank perkreditan rakyat 2. Berdasarkan kepemlikannya :

a. Bank milik Negara (BUMN)

b. Bank milik pemerinyah daerah (BUMD) c. Bank swasta campuran (nasional dan asing)

d. Bank swasta nasional e. Bank milik asing

3. Berdasarkan penekanan kegiatan usahanya : a. Bank retail

b. Bank korporasi

4. Berdasarkan pembayaran bunga atau pembagian hasil usaha :

a. Bank konvensional b. Bank syariah

Menurut UU No.7 Tahun 1992 tentang perbankan, jenis bank terdiri dari:

Bank umum, yaitu bank yang dapat memberikan jasa dalam lalu lintas

pembayaran. Bank jenis ini dapat mengkhususkan diri untuk melaksanakan

kegiatan tertentu atau dapat memilih jenis usaha yang sesuai dengan keahlian dan bidang usaha yang dapat dikembangkannya. Dengan alternatif ini maka

kebutuhan masyarakat terhadap berbagai jenis jasa dapat dipenuhi oleh dunia perbankan tanpa mengabaikan prinsip kesehatan dan efisiensi.

Bank perkreditan rakyat, yaitu bank yang menerima simpanan hanya dalam

bentuk deposito berjangka, tabungan, dan/atau bentuk lainnya yang dipersamakan dengan itu. Penyebutan bentuk itu dimaksudkan untuk

menampung kemungkinan adanya bentuk penghimpunan dana dari masyarakat oleh bank perkreditan rakyat yang serupa dengan deposito berjangka dan

2.2.3. Analisis Laporan Keuangan

2.2.3.1. Pengertian Analisis Laporan Keuangan

Secara harfiah, analisis laporan keuangan terdiri atas dua kata, yaitu analisis dan laporan keuangan. Ini berarti juga bahwa laoran keuangan merupakan kegiatan

menganalisis laporan keuangan suatu perusahaan. Menurut kamus besar Bahasa Indonesia, definisi kata “analisis” yaitu penguraian suatu pokok atas berbagai

bagiannya dan penelaahan bagian itu sendiri serta hubungan antarbagian untuk memperoleh pengertian yang tepat dan pemahaman arti keseluruhan. Menurut pengertian tersebut, analisis laporan keuangan merupakan suatu proses untuk membedah

laporan keuangan ke dalam unsur-unsurnya, menelaah masing-masing unsur tersebut, dan menelaah hubungan diantara unsur-unsur tersebut dengan tujuan memperoleh

pengertian dan pemahaman yang baik dan tepat atas laporan keuangan itu sendiri (Prastowo dan Julianty, 2002 : 56).

Menurut Harahap (2002), definisi analisis laporan keuangan yaitu suatu proses

yang penuh pertimbangan dalam rangka membantu mengevaluasi posisi keuangan dan hasil operasi perusahaan pada masa sekarang dan masa lalu, dengan tujuan utama untuk

mengestimasi dan prediksi yang paling mungkin mengenai kondisi dan kinerja perusahaan pada masa mendatang. Leopold A. Bernstein menegaskan bahwa displin dari suatu analisis terhadap laporan keuangan terletak dua dasar (landasan) pengetahuan,

2.2.3.2. Tujuan Analisis Laporan Keuangan

Menurut Prastowo dan Julianty, (2002 : 58), tujuan dilakukannya analisis laporan keuangan yaitu:

Untuk mengurangi ketergantungan para pengambil keputusan pada dugaan

murni, terkaan, dan intuisi; mengurangi dan mempersempit lingkup

ketidakpastian yang tidak bisa dielakkna pada setiap proses pengambilan keputusan.

Agar memperoleh ukuran-ukuran dan hubungan-hubungan yang berarti dan

berguna dalam proses pengambilan keputusan. Dengan demikian fungsi

utama dari analisis laporan keuangan adalah untuk mengkonversi data menjadi informasi.

Dapat digunakan sebagai alat screening awal alternative invetasi atau merger.

Sebagai alat forecasting mengenai kondisi dan kinerja keuangan di masa

yang akan datang.

Sebagai proses diagnosis terhadap masalah-masalah manajemen, operasi atau

2.2.4. Rasio Keuangan

2.2.4.1. Pengertian Rasio Keuangan

Rasio keuangan adalah angka yang diperoleh dari hasil perbandingan dari pos laporan keuangan dengan pos lainnya yang mempunyai hubungan yang relevan dan

signifikan. Teknik ini sangat lazim digunakan para analis laporan keuangan. Rasio keuangan sangat penting dalam melakukan analisis terhadap keuangan perusahaan

(Prastowo dan Julianty, 2002: 55).

Rasio merupakan alat analisis laporan keuangan yang dapat memberikan jalan keluar dan menggambarkan symptom (gejala-gejala yang tampak) suatu keadaan. Jika

diterjemahkan secara tepat , rasio juga dapat menunjukkan area-area yang memerlukan penelitian dan penanganan yang lebih mendalam. Analisis rasio juga dapat menyingkap

hubungan dan sekaligus menjadi dasar pembandingan yang menunjukkan kondisi atau kecenderungan yang tidak dapat terdeteksi bila kita hanya melihat komponen-komponen rasio itu sendiri (Prastowo dan Julianty, 2002: 56).

Dalam hubungannya dengan keputusan yang diambil oleh perusahaan, analisis rasio ini bertujuan untuk menilai efektivitas keputusan yang telah diambil oleh

perusahaan dalam rangka menjalankan aktivitas usahanya.

2.2.4.2. Jenis-jenis Rasio Keuangan

keputusan, maka analisis laporan keuangan perlu diarahkan pada lima area analisis

sebagai berikut: a. Likuiditas

Likuiditas menggambarkan kemampuan perusahaan tersebut dalam memenuhi

kewajiban jangka pendeknya kepada kreditor. Dan analisis likuiditas pada umumnya menjadi perhatian pertama dari analis keuangan. Untuk mengukur

kemampuan ini, biasanya digunakan angka ratio modal kerja, current ratio, quick ratio, perputaran piutang (account receivable turnover), dan perputaran persediaan (inventory turnover).

Ratio Modal Kerja

Ratio modal merupakan selisih antara total aktiva lancar dan utang lancar. Current Ratio

Current ratio = Aktiva Lancar / Utang lancar Quick Ratio / Acid-Test Ratio

Quick Ratio = (Aktiva Lancar – Persediaan – Persekot Biaya) / Utang Lancar

Perputaran Piutang (Account Receivable Turnover)

Perputaran piutang = Penjualan / Rata-rata Piutang

Jumlah hari Piutang = Jumlah hari per tahun / Perputaran Piutang Perputaran Persediaan (Inventory Turnover)

b. Ratio Solvabilitas ( Struktur Modal)

Solvabilitas perusahaan menggambarkan kemampuan perusahaan dalam memenuhi kewajiban jangka panjangnya. Ratio yang digunakan untuk mengukur kemampuan ini adalah debt-to-equity dan time interest earned.

Debt-to-Equity

Debt-to-Equty = Total Utang / Total Modal Time Interest Earned

Time Interest Earned = Laba sebelum bunga dan pajak (EBIT) / Biaya Bunga

c. Ratio Return On Investment

Ratio return on investment mengukur tingkat kembalian investasi yang telah dilakukan oleh perusahaan, baik dengan menggunakan total aktiva yang dimiliki oleh perusahaan tersebut maupun dengan menggunakan dana yang berasal dari

pemilik (modal).

Return on investment merupakan terminology yang luas dari ratio yang

digunakan untuk mengukur hubungan antar laba yang diperoleh dan investasi yang digunakan untuk menghasilkan laba tersebut. Sesuai dengan investasi mana yang digunakan, ratio ini dibagi menjadi dua, yaitu return on total assets (ROA)

dan return on equity (ROE).

Return on Total Assets (ROA)

Return on Common Stockholders Equity (ROE)

Return on Equity = (laba bersih setelah pajak – deviden sahan istimewa) / Rata-rata modal saham biasa

d. Ratio Pemanfaatan Aktiva (Assets Utilization Ratio)

Pada prinsipnya, setiap aktiva yang dimiliki perusahaan diharapkan untuk dapat mendukung perolehan penghasilan yang menguntungkan. Untuk mengukur

efisiensi dan efektivitas pemanfaatan aktiva dalam rangka memperoleh penghasilan tersebut, dapat digunakan ratio-ratio perputaran aktiva :

Ratio Perputaran Total aktiva (Total Assets Turnover)

Perputaran Aktiva = Penjualan / Aktiva Rata-rata

Ratio Perputaran Modal Kerja (Working Capital Turnover)

Perputaran modal kerja = Penjualan / Modal Kerja Rata-rata Ratio Perputaran Aktiva Tetap

Perputaran Aktiva Tetap = Penjualan / Aktiva Rata-rata Ratio Perputaran Aktiva Lain-lain (Other Assets Turnover)

Perputaran Aktiva lain-lain = Penjualan / Aktiva Lain-lain Rata-rata

e. Ratio Kinerja Operasi (operating Performance Ratio)

Selain harus mempu mendapatkan penghasilan, untuk dapat meraih keuntungan (laba), pengelola harus senantiasa ditingkatkan. Untuk mengukur kinerja operasi

Ratio laba kotor terhadap penjualan (Gross Profit Margin)

Laba kotor terhadap penjualan = Laba kotor / Penjualan Ratio laba bersih terhadap penjualan (Net Profit Margin)

Ratio laba bersih/penjualan = Laba Bersih / Penjualan

Ratio laba usaha terhadap penjualan (Operating Income Margin)

Laba usaha terhadap penjualan = Laba Usaha / Penjualan

2.2.4.3. Rasio Keuangan Bank

Dalam penelitian tidak semua rasio keuangan bank yang akan dibahas. Hanya beberapa rasio keuangan bank yang dianggap penting yang menjadi pokok bahasan.

Jenis rasio-rasio bank adalah sebagai berikut (Kasmir, 2010: 218) : 1. Rasio Likuiditas Bank

Quick ratio

Investing policy ratio

Banking ratio Assets to loan ratio

Investment potofolio ratio

Cash ratio

Loan to deposit ratio

Investment risk ratio

Liquidity risk ratio Credit risk ratio

2. Rasio Solvabilitas Bank Primary ratio

Risk assets ratio

Secondary risk ratio Capital ratio

Capital risk

Capital adequacy ratio

Gross yield on total assets

Gross profit margin on total assets

Net income on total assets

3. Rasio Rentabilitas Bank Gross profit margin

Net profit margin Return on equity capital

Return on total assets

Rate return on loan Interest margin on loan

Laverage multiplier

Assets utilization Interest expenses ratio

Cost of money

Cost of loanable fund Cost operable fund

Cost of effiency

2.2.4.4. Keunggulan Rasio Keuangan

Menurut Harahap (2002: 298), analisis laporan keuangan memiliki keunggulan dibanding teknik analisis lainnya. Keunggulan tersebut adalah:

a. Rasio merupakan angka-angka atau ikhtisar statistik yang lebih mudah dibaca

atau ditafsirkan.

b. Merupakan pengganti yang lebih sederhana dari informasi yang disajikan laporan

keuangan yang sangat rinci dan rumit.

c. Mengetahui posisi perusahaan ditengah industry lain.

d. Sangat bermanfaat untuk bahan dalam mengisi model-model pengambilan

keputusan dan model prediksi. e. Menstandarisir size perusahaan.

f. Laba modal membandingkan perusahaan dengan perusahaan lain atau melihat perkembangan perusahaan secara periodic atau “time series”.

g. Lebih mudah melihat trend perusahaan serta melakukan prediksi dimasa yang

2.2.4.5. Keterbatasan Laporan Keuangan

Menurut Harahap (2002: 298), analisis laporan keuangan memiliki beberapa keterbatasan yang diharuskan untuk diketahui dalam penggunaan dalam perhitungan. Keterbatasan tersebut antara lain:

a. Kesulitan dalam memilih rasio yang tepat yang dapat digunakan untuk kepentingan pemakainya.

b. Keterbatasan yang dimiliki akuntansi atau laopran keuangan juga menjaga keterbatasan teknik seperti:

1. Bahan perhitungan rasio atau laporan keuangan itu hanya mengandung

taksiran dan judgement yang dapat dinilai bias atau subjektif.

2. Nilai yang terkandung dalam laporan keuangan dan rasio adalah nilai

perolehan bukan harga pasar.

3. Klasifikasi dalam laporan keuangan bisa berdampak pada angka rasio.

4. Metode pencatatan yang tergambar dalam standar akuntansi bisa diterapkan

berbeda oleh perusahaan yang berbeda.

c. Jika data untuk menghitung rasio tidak tersedia maka akan menimbulkan

kesulitan dalam mengitung rasio.

d. Sulit jika ada data yang sesuai tidak sinkron.

e. Jika dua perusahaan dibandingkan bisa saja tenik dan standar akuntansi yang

2.2.5. Laba

2.2.5.1. Pengertian Laba

Menurut Belkaouli (2000: 31), laba merupakan kenaikan modal yang berasal dari transaksi yang jarang terjadi dari suatu badan usaha, dan dari semua transaksi atau

kejadian lain yang mempengaruhi badan selama suatu periode.

Laba adalah selisih antara jumlah yang diterima dari pelanggan atas barang atau

jasa yang dilakukan dengan jumlah yang dikeluarkan untuk membeli sumber daya alam dalam menghasilkan barang atau jasa tersebut. (Warren, dkk, 2005: 2).

2.2.5.2. Karakteristik Laba

Menurut Belkaoui (2000: 33), laba akuntansi memiliki karakteristik yaitu:

a. Laba akuntansi didasarkan pada transaksi aktual yang dilakukan oleh sebuah perusahaan.

b. Laba akuntansi didasarkan pada postulate periode dan berhubungan dengan

prestasi keuangan perusahaan itu selama periode waktu tertentu.

c. Laba akuntansi didasarkan pada prinsip pendapatan dan membutuhkan definisi,

pengukuran, dan pengakuan pendapatan.

d. Laba akuntansi membutuhkan pengukuran biaya dalam bentuk biaya historis bagi perusahaan, yang melahirkan kepatuhan yang ketat pada prinsip biaya.

2.2.5.3. Arti Penting Pertumbuhan Laba

Sebagaimana halnya seorang dokter mencoba mengetahui kesehatan seseorang, begitu pula seorang manajer keuangan atau pihak-pihak lain yang berkepentingan dalam kaitannya dengan kondisi keuangan perusahaan.

Laba sebagai suatu pengukuran kinerja dan bagian dari laporan keuangan perusahaan, merefleksikan telah terjadinya proses peningkatan atas penurunan ekuitas

dari berbagai sumber transaksi kecuali transaksi dengan pemegang saham dalam suatu periode. Konsep laba sama halnya dengan pendapatan bersih (net income), yaitu memasukkan hampir seluruh kejadian yang tercakup dalam pendapatan bersih dengan

penekanan pada pada periode sekarang (present). Sehingga dapat dilakukan suatu penelitian dalam memprediksi perubahan laba dengan menggunakan rasio keuangan

(Belkouli 2000: 35).

2.2.5.4. Hubungan rasio keuangan dengan prediksi laba

Raharjo (2005), menjelaskan hubungan rasio keuangan dengan perubahan laba berdasarkan pandangan external users. Rasio keuangan digunakan dalam pengambilan

keputusan menentukan pembelian saham perusahaan, peminjaman uang, atau untuk memprediksi financial perusahaan di masa yang akan datang. Pemegang saham tertarik pada keuntungan dari pembelian atau penjualan saham. Keuntungan dapat direalisasikan

elemen-elemen pada laporan keuangan dijelaskan oleh rasio keuangan. Rasio keuangan adalah

alat yang digunakan untuk memprediksi laba perusahaan di masa yang akan datang.

2.2.5.5. Penggunaan Rasio-rasio keuangan sebagai alat prediksi

Untuk mengevaluasi kondisi keuangan dan kinerja perusahaan, analis keuangan harus melakukan pemeriksaan terhadap kesehatan keuangan perusahaan. Alat yang

digunakan dalam pemeriksaan ini adalah rasio keuangan.

Rasio keuangan merupakan alat yang menghubungkan dua data keuangan dengan jalan membagi satu data dengan data lain. Indeks yang menghubungkan dua

angka akuntansi dan diperoleh dengan membagi satu angka dengan angka lainnya. Perhitungan rasio keuangan digunakan karena cara ini akan diperoleh perbandingan

yang lebih berguna daripada melihat angka saja (Kasmir, 2010).

Analisis rasio keuangan melibatkan dua jenis perbandingan. Pertama, analis dapat membandingkan rasio saat ini dengan rasio masa lalu dan yang akan datang dalam

perusahaan yang sama. Rasio lancar untuk tahun sekarang dapat dibandingkan rasio lancar tahun sebelumnya. Jika rasio keuangan diurutkan dalam beberapa tahun, analis

dapat mempelajari komposisi perubahan dan menentukan apakah terdapat perbaikan atau penurunan dalam kondisi keuangan dan kinerja perusahaan. Metode perbandingan kedua melibatkan perbandingan rasio satu perusahaan dengan perusahaan-perusahaan

Dengan menggunakan laporan yang diperbandingkan, termasuk data tentang

perubahan-perubahan yang terjadi dalam rupiah, presentase serta trendnya, penganalisa menyadari bahwa rasio secara individu akan membantu menganalisa dan menginterprestasikan posisi keuangan.

Rasio menggambarkan suatu hubungan atau perimbangan antara suatu jumlah tertentu dengan jumlah yang lain, dan dengan menggunakan alat analisa berupa rasio ini

akan dapat menjelaskan atau memberikan gambaran kepada penganalisa tentang baik atau buruknya keadaan atau posisi keuangan suatu perusahaan terutama apabila angka rasio tersebut dibandingkan dengan angka rasio pembanding yang digunakan sebagai

standard (Munawir, 2004).

2.2.5.6. Hubungan Ratio Likuidutas Bank dengan perubahan laba

Menurut Belkaoui (2000: 142), dasar akuntasi bukanlah pemilik bukan pula kesatuan usaha akan tetapi sekelompok aktiva dan kewajiban-kewajiban yang

bersangkutan serta batasan-batasan yang bersangkutan yang mengatur pemakaian aktivalah yamg menjadi dasar akuntansi, yakni yang disebut sebagai “dana”. Teori dana

memandang satuan usaha sebagai satuan yang terdiri dari sumber-sumber ekonomi (dana) dan kewajiban-kewajiban yang bersangkutan serta batasan-batasan yang bersangkutan dalam pemikiran dana tersebut. Oleh karena itu, teori dana lebih terpusat

Kasmir (2010: 221) mengatakan bahwa Rasio likuiditas Bank merupakan rasio

yang digunakan untuk mengukur kemampuan bank dalam memenuhi kewajiban jangka pendeknya pada saat ditagih. Dengan kata lain, bank dapat membayar kembali pencairan dana para deposannya pada saat ditagih serta dapat mencukupi permintaan krdit yang

diajukan. Semakin besar atau kecilnya rasio ini akan mempengaruhi keyakinan investor dan nasabah yang akan menanamkan modalnya pada suatu perusahaan. Sehingga

memungkinkan perusahaan mengalami perubahan laba di masa yang akan datang.

2.2.5.7. Hubungan Rasio Solvabilitas Bank dengan perubahan laba

Kasmir (2010: 229) mengatakan bahwa Rasio Solvabilitas bank merupakan ukuran kemampuan bank dalam mencari sumber dana untuk membiayai kegiatannya.

Bisa juga dikatakan rasio ini merupakan alat ukur untuk melihat kekayaan bank untuk melihat efisiensi bagi pihak manajemen bank tersebut.

Kasmir juga menyatakan bahwa sumber dana yang dimaksud dapat berupa

hutang atau pinjaman. Semakin tinggi proporsi hutang dalam struktur modal, maka semakin besar modal yang digunakan untuk membayar bunga, dan semakin besar resiko

bagi kelangsungan hidup perusahaan.

Dalam analisis laporan keuangan tampak bahwa penggunaan hutang yang lebih tinggi akan memperbesar beban bunga sehingga akan menurunkan laba. Dengan

solvabilitas berhubungan positif terhadap hutang. Maka rasio solvabilitas memiliki

hubungan negative terhadap laba.

2.2.5.8. Hubungan Rasio Rentabilitas Bank dengan perubahan laba

Rasio Rentabilitas Bank merupakan rasio yang digunakan untuk mengukur tingkat efisiensi usaha dan profibilitas yang dicapai oleh bank yang bersangkutan

(Kasmir, 2010: 234).

Kasmir juga menyatakan bahwa rasio profitabilitas atau rentabilitas merupakan sebuah indicator dari kondisi keuangan dan efektifitas manajemen perusahaan dalam

kemampuan perusahaan untuk menghasilkan laba dan pengembalian investasi. Keuntungan yang dihasilkan perusahaan mutlak memiliki hubungan sebanding yang

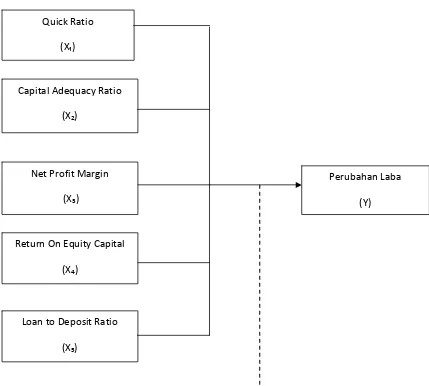

2.3. Kerangka Pikir

Penelitian ini, meneliti tentang memprediksi perubahan laba pada perusahaan dengan menggunakan rasio-rasio keuangan yang terdiri: Quick Ratio (QR), Debt to Total

Equity, Net Profit Margin (NPM), Capital Adequacy Ratio (CAR), Return On Equity (ROE) dan

Loan to Deposit Ratio (LDR). Berdasarkan uraian diatas, kerangka pikir dirumuskan sebagai berikut:

Gambar 2.3 : Bagan Kerangka Pikir Uji Statistik Regresi Linier Berganda Quick Ratio

(X )

Capital Adequacy Ratio

(X )

Perubahan Laba

(Y) Net Profit Margin

(X )

Return On Equity Capital

(X )

Loan to Deposit Ratio

2.4. Hipotesis

Hipotesis pada dasarnya adalah kesimpulan yang bersifat sementara dan masih harus diuji kebenarannya. Berdasarkan uraian diatas, maka dapat disusun hipotesis sebagai berikut:

H1 : Diduga Quick Ratio (QR), Net Profit Margin (NPM), Capital Adequacy Ratio (CAR),

3.1. Definisi Opersional dan Pengukuran Variabel

Definisi operasional dalam hal ini dimaksudkan untuk menjelaskan dan

menerangkan variabel-variabel yang dipergunakan dalam penelitian dan pengukuran

variabel-variabel penelitian secara operasional berdasarkan teori yang ada maupun

pengalaman-pengalaman empiris.

Definisi operasional dan pengukuran variabel yang digunakan dalam penelitian

ini dibagi menjadi:

a. Variabel bebas (X) :

1. Quick Ratio merupakan rasio yang digunakan untuk mengukur kemampuan

bank dalam memenuhi kewajibannya terhadap para deposan (pemilik

simpanan giro, tabungan, dan deposito) dengan harta yang paling likuid yang

dimiliki oleh bank.

Cash Assets

Quick Ratio = x 100% (Kasmir, 2004)

2. Capital Adequacy Ratio merupakan suatu pengukuran untuk menilai

kemampuan modal suatu perusahaan dalam memenuhi seluruh kewajiban

atau hutangnya.

Equity Capital

Capital Adequacy Ratio = X 100% (Kasmir, 2004)

Total Loans + Securities

3. Net Profit Margin merupakan suatu rasio yang digunakan untuk mengukur

kemampuan bank dalam menghasilkan net income dari kegiatan operasi

pokoknya. Rasio ini digunakan untuk mengukur kemampuan perusahaan

dalam menghasilkan laba juga mengetahui efektivitas perusahaan dalam

mengelola sumber-sumber yang dimiliki perusahaan.

Net Income

Net Profit Margin = X 100% (Kasmir, 2004)

Operating Income

4. Return on Equity Capital merupakan rasio yang digunakan untuk mengukur

kemampuan manajeman bank dalam mengelola capital yang ada untuk

mendapatkan net income.

5. Loan to Deposit Ratio merupakan rasio yang digunakan untuk bmengukur

komposisi jumlah kredit yang diberikan daibandingkan dengan jumlah dana

masyarakat dan modal sendiri yang digunakan. Besarnya Loan to Deposit

Ratio menurut pemerintah maksimum adalah 110%.

Loan to Deposit Ratio =

(Kasmir, 2004)

b. Variabel Terikat (Y):

Perubahan laba adalah kenaikan modal yang berasal dari transaksi-transaksi yang

terjadi dari suatu badan usaha. Perubahan laba (Y) sebagai variabel dependen

diproksikan dengan laba bersih (net income) yang merupakan prosentase

perubahan laba bersih yang diperoleh perusahaan dalam tahun (n) dibandingkan

dengan tahun (n-1) atau tahun dasar. Skala pengukuran data adalah skala rasio

dengan satuan rupiah.

Laba tahun (n) – Laba tahun (n – 1)

Perubahan Laba = X 100%

3.2. Teknik Penentuan Sampel 3.2.1. Populasi

Adalah wilayah generalisasi yang terdiri dari objek atau subjek yang mempunyai

kualitas dan karakteristik tertentu yang ditetapkan oleh peneliti untuk dipelajari dan

kemudian ditarik kesimpulannya (Nazir, 1999 : 72).

Menurut Sumarsono (2004, 44), populasi merupakan kelompok subyek/obyek

yang memiliki ciri-ciri atau karakteristik-karakteristik tertentu yang berbeda dengan

kelompok tersebut akan dikenai generalisasi dari hasil penelitian.

Populasi dalam penelitian ini adalah data keuangan perusahaan perbankan go

public yang menggunakan laporan keuangan lengkap dan dipublikasikan pada Bursa

Efek Indonesia mulai tahun 2006 sampai dengan 2009 sebanyak 32 perusahaan.

3.2.2. Sampel

Menurut Nazir (1999 : 73) sampel adalah begian dari jumlah dan karakteristik

yang dimiliki oleh populasi tersebut. Untuk sampel yang diambil dari populasi harus

betul-betul mewakili (representative).

Menurut Sumarsono (2004: 44), sampel adalah bagian dari sebuah populasi,

yang mempunyai ciri dan karakteristik yang sama dengan populasi tersebut, karena itu