ANALISIS PORTOFOLIO OPTIMAL INVESTASI

SAHAM PADA SEKTOR PERBANKAN

DI BURSA EFEK INDONESIA STUDI KASUS (2006-2008)

Dodi TirtanaFakultas Ekonomi Universitas Gunadarma Brawijaya_87@yahoo.com

ABSTRAK

Investasi merupakan penanaman sejumlah dana atau barang yang diharapkan akan memberikan hasil yang lebih dikemudian hari. Selain adanya hasil yang diharapkan, investasi juga mengandung risiko yaitu kemungkinan keuntungan yang dihasilkan menyimpang dari keuntungan yang diharapkan. Untuk meminimalkan risiko, investor perlu melakukan portofolio optimal agar risiko dapat disebarkan. Penelitian ini bertujuan untuk mengetahui kombinasi portofolio optimal yang dapat dibentuk dari keenam saham perusahaan perbankan yang termasuk dalam Indeks LQ45selama periode tahun 2006-2008 yaitu saham PT.Bank Central Asia Tbk, PT.Bank Rakyat Indonesia Tbk, PT Bank Mandiri Tbk, PT,Bank Danamon Tbk, PT.Bank Niaga Tbk dan PT.Bank Internsional Indonesia Tbk. Portofolio optimal dapat dilihat dari tingkat pengembalian yang diharapkan (Expected Return) dan risiko (standar deviasi) yang dihasilkan dari kombinasi portofolio tersebut. Adapun data yang digunakan dalam penelitian ini adalah data harga penutupan saham (closing price) dan deviden yang dibagikan tiap tahun.

Berdasarkan hasil dari penelitian ini dapat disimpulkan bahwa portofolio yang paling optimal yang dapat dibentuk dari 5 jenis kombinasi adalah portofolio dengan kombinasi 3 saham yaitu portofolio dengan kombinasi saham D (PT Bank Danamon Tbk), saham E (PT Bank Niaga Tbk) dan saham F (PT Bank Internasional Indonesia Tbk), pada proporsi dana masing-masing 10%, 20% dan 70% menghasilkan expected return sebesar 0,27 atau 27% dan risiko (standar deviasi) sebesar 0,03 atau 3%.

I. PENDAHULUAN 1.1 Latar Belakang

Investasi merupakan penanaman sejumlah dana atau barang yang diharapkan akan memberikan hasil yang lebih dikemudian hari. Invetasi berupa surat berharga (sekuritas) pada umumnya dapat dilakukan melalui pasar modal dan pasar uang. Namun tingkat keuntungan yang diperoleh di pasar modal dalam bentuk surat berharga khususnya saham lebih besar dibandingkan tingkat keuntungan di pasar uang yang ditanamkan dalam bentuk deposito. Di lihat dari segi risiko, investasi di pasar modal mempunyai risiko lebih besar dibandingkan risiko investasi di pasar uang karena risiko dan keuntungan pada umumnya mempunyai hubungan positif yaitu semakin besar tingkat keuntungan semakin besar pula risiko yang ditanggung (Astuti dan Sugiharto, 2005).

Pada umumnya investor selalu mengharapkan tingkat pengembalian yang maksimal dengan risiko tertentu atau dengan risiko minimal menghasilkan tingkat pengembalian tertentu pada setiap investasi yang dilakukannya. Risiko dapat diminimalkan dengan melakukan portofolio saham. Semakin banyak saham yang dimasukan ke dalam protofolio, semakin kecil risiko yang ditanggung.

Pada penelitian ini yang akan diteliti adalah portofolio mana yang memiliki tingkat keuntungan yang tinggi dengan resiko tertentu serta meminimalkan resiko tersebut. Adapun saham biasa yang akan dianalisis untuk membentuk portofolio optimal adalah saham sektor perbankan yang termasuk dalam Indeks LQ45 periode 2006 – 2008. Saham LQ45 merupakan saham-saham unggulan yang mempunyai likuiditas yang baik. Selain itu perbankan memegang peran penting dalam perekenomian nasional yaitu intermediasi, memiliki peran yang sama strategisnya sebagaimana jantung memompa darah, perbankan mendistribusikan uang, yang merupakan darah bagi perekonomian, ke berbagai sektor yang ada. Berdasarkan uraian yang telah dikemukakan maka pada penelitian mengambil judul Analisis Portofolio Optimal Investasi Pada Sektor Perbankan di Bursa Efek Indonesia Studi Kasus (2006-2008).

1.2 Rumusan Masalah

Berdasarkan latar belakang yang telah dikemukakan, maka perumusan masalah penelitian ini adalah analisis kombinasi portofolio optimal yang dapat dibentuk dari saham perusahaan sektor perbankan yang terdaftar di Bursa Efek Indonesia.

1.3 Batasan Masalah

Berdasarkan perumusan masalah yang telah dikemukakan, batasan masalah penelitian ini adalah bahwa saham yang digunakan untuk menentukan portofolio

optimal merupakan saham perbankan yang terdaftar di Bursa Efek Indonesia (BEI) dan termasuk dalam Indeks LQ45 tahun 2006-2008.

1.4 Tujuan Penelitan

Adapun tujuan dari penelitian ini adalah:

1. Untuk mengetahui tingkat keuntungan yang diharapkan (expected return) dari setiap portofolio.

2. Untuk mengetahui tingkat risiko yang terkandung dalam setiap potofolio investasi.

3. Untuk mengetahui kombinasi portofolio optimal yang dapat dibentuk dari saham perusahaan sektor perbankan.

1.5 Manfaat Penelitian A. Manfaat Akademik

Penelitian ini dapat dijadikan sebagai sarana informasi untuk meningkatkan wawasan dan pengetahuan tentang investasi dalam portofolio. Selain itu memberikan kontribusi sebagai bahan referensi untuk penelitian sejenis.

B. Manfaat bagi Praktisi dan Investor

Hasil penelitian ini diharapkan dapat memberikan manfaat dan kegunaan bagi para investor untuk membantu proses pengambilan keputusan dalam melakukan investasi portofolio saham di pasar modal sehingga para investor dapat memilih altenatif investasi terbaik.

1.6 Kerangka Pemikiran

Tujuan investor melakukan portofolio adalah untuk menyebarkan atau mengurangi risiko investasi. Oleh karena itu kita perlu mencari portofolio optimal agar risiko dapat dikurangi yaitui bagaimana cara mendapatkan keuntungan dengan tingkat keuntungan maksimal dengan risiko tertentu atau menghasilkan tingkat keuntungan tertentu dengan risiko minimal. Jadi dalam melakukan portofolio investasi ada dua hal yang harus dipertimbangkan yaitu tingkat pengembalian yang diharapkan (expected return) dan risiko yang terkandung pada setiap investasi. Jika tingkat pengembalian yang diharapkan dan risiko sudah diketahui, investor dapat memilih portofolio sesuai dengan preferensi masing-masing. Untuk investor yang menyukai risiko (risk seeker) akan memilih portofolio yang menghasilkan nilai expected return maksimal dengan tingkat risiko tertentu. Sedangkan untuk investor yang tidak menyukai risiko (risk averter) akan

memilih portofolio dengan risiko minimal yang menghasilkan return tertentu. Oleh karena itu penulis mencoba mengkombinasikan enam saham sektor perbankan yang termasuk Indeks LQ45 untuk dibentuk portofolio yang optimal.

2. LANDASAN TEORI

Menurut Kamarudin (1996:3), investasi adalah menempatkan uang atau dana dengan harapan untuk memperoleh tambahan atau keuntungan tertentu atas uang atau dana tersebut sedangkan menurut Tandelilin (2001:3), investasi adalah komitmen atas sejumlah dana atau sumberdaya lainnya yang dilakukan saaat ini dengan tujuan memperoleh keuntungan dimasa yang akan datang.

Jadi dalam melakukan investasi hal yang perlu diperhatikan adalah return dan risiko dari investasi tersebut. Menurut Jogiyanto (2003: 108), return merupakan hasil yang diperoleh dari investasi. Return dapat berupa return realisasi yang sudah terjadi atau return ekspektasi yang belum terjadi tetapi diharapkan akan terjadi dimasa yang akan datang.

Menurut Frank J.Fabozzi (1999:42), risiko merupakan besarnya penyimpangan antara tingkat pengembalian yang diharapkan (expected return) dengan tingkat pengembalian aktual (actual return). Apabila dikaitkan dengan preferensi investor terhadap risiko, maka risiko dapat dibedakan menjadi tiga, yaitu : 1. Investor yang menyukai risiko atau pencari risiko (risk seeker) merupakan investor

yang apabila dihadapkan pada dua pilihan investasi yang memberikan tingkat pengembalian tertentu dengan risiko yang berbeda, maka ia lebih suka mengambil investasi yang menghasilkan tingkat pengembalian yang lebih besar walaupun dengan risiko yang lebih tinggi.

2. Investor yang netral terhadap risiko, merupakan investor yang akan meminta kenaikan tingkat penengembalian yang sama untuk setiap kenaikan risiko.

3. Investor yang tidak menyukai risiko atau menghindari risiko (risk averter) adalah investor yang apablia dihadapkan pada dua pilihan investasi yang memberikan tingkat pengembalian tetentu dengan risiko yang berbeda, akan memilih investasi dengan risiko yang lebih rendah walaupun tingkat pengembalian yang dihasilkan lebih rendah.

Untuk mengurangi risiko investasi, investor dapat membentuk portofolio yaitu invetasi yang dilakukan pada lebih dari satu saham. Portofolio yang efisien adalah portofolio yang memberikan return maksimal pada tingkat risiko tertentu atau menghasilkan risiko minimal pada tingkat return tertentu. Dari sekian banyak portofolio yang efisien, hanya ada satu portofolio yang optimal, yaitu portofolio yang dipilih dari beberapa portofolio yang efisien.

3. METODE PENELITIAN 3.1 Objek Penelitian

Dalam penelitian ini yang menjadi populasi adalah semua saham perusahaan perbankan yang ada di BEI, dan sampel yang dipilih adalah saham sektor perbankan yang termasuk ke dalam Indeks LQ45 periode 2006 – 2008.

3.2 Jenis dan Teknik Pengumpulan Data

Jenis data yang digunakan dalam penelitian ini berupa data sekunder yang dperoleh berupa harga penutupan saham tahunan yang terdapat dalam IDX Statistics dan deviden per tahun yang dibagikan dan membaca buku-buku serta jurnal yang berhubungan dengan penelitian.

Adapun metode analisis data yang dapat digunakan delam penelitian ini dapat dijelaskan dalam langkah-langkah dibawah ini:

1. Penentuan tingkat keuntungan (actual return) tiap tahun masing-masing perusahaan.

(

1

)

Dimana :

Rij = Tingkat keuntungan saham individu untuk jangka waktu investasi Pt = harga penutupan saham periode t

Pt-1 = harga penutupan saham periode sebelumnya D = deviden saham yang dibagikan

2. Penentuan nilai keuntungan yang diharapkan (expected return) dari tiap perusahaan.

(2)

Dimana,

E ( Ri ) = Tingkat keuntungan yang diharapkan dari investasi i Rij = Tingkat keuntungan saham individ u

N = Jumlah periode investasi 3. Penentuan Risiko

Setelah mencari return dan expected return langkah selanjutnya adalah

menentukan besarnya nilai risiko yaitu dengan menghitung nilai varians dan standar deviasi dimana risiko dinyatakan dalam standar deviasi, yang dapat dihitung dengan rumus (3) dengan persamaan sebagai berikut :

(3)

Dimana,

E (Ri) = Tingkat keuntungan yang diharapkan investasi i Rij = Besarnya return untuk jangka waktu investasi

= varians (kuadrat)

σ = Deviasi standar (ukuran risiko) N = Jumlah kondisi

4. Penentuan kombinasi saham yang dapat dibentuk dari keenam saham perusahaan sektor perbankan.

Saham perusahaan perbankan digabungkan dalam kombinasi portofolio setelah itu menentukan proporsi dana yang akan diinvestasikan pada tiap perusahaan. Proporsi dana pada masing-masing portofolio ditentukan secara acak dan apabila dijumlahkan haruslah sama dengan satu. Perhitungan proporsi dana tersebut akan digunakan untuk menghitung expected return atau tingkat keuntungan yang diharapkan dari kombinasi saham portofolio.

5. Penentuan tingkat keuntungan yang diharapkan (expected return) portofolio dan risiko (standar deviasi) portofolio.

(4) Dimana,

Xi = Proporsi dana yang ditanamkan pada saham i, E (Ri) = Tingkat keuntungan yang diharapkan dari saham i, E (Rp) = Tingkat keuntungan yang diharapkan dari portofolio

Dalam menghitung tingkat keuntungan yang diharapkan dari kombinasi portofolio penulis menggunakan bantuan program Microsoft Exel karena saham yang dikombinasikan lebih dari satu.

6. Penentuan nilai koefisien korelasi harga saham antar perusahaan

(5) Keterangan :

ρ = Koefisien korelasi

n = jumlah periode setiap sekuritas

X = Tingkat keuntungan sekuritas pertama Y = Tingkat keuntungan sekuritas kedua

7. Penentuan varians dan stadar deviasi ( Risiko) portofolio saham, yang dapat dihitung dengan rumus (6) dengan persamaan sebagai berikut:

) (6) Dimana :

= Varians Portofolio = Varians saham 1 = Varians saham 2

= Proporsi dana yang diinvestasikan pada saham 1 = Proporsi dana yang diinvestasikan pada saham 2

= Koefisien korelasi antara tingkat keuntungan saham 1 dan 2

8. Penentuan coeficient of variance (CV)

(7)

Dimana,

CV = Koefisien varians

E (Rp) = Tingkat keuntungan (reurn) yang diharapkan σp = Nilai risiko atau standar deviasi investasi portofolio

4. HASIL DAN ANALISIS

4.1 Gambaran Umum Sektor Perbankan

Sektor perbankan memiliki peran yang sangat vital dalam perekonomian Indonesia yaitu sebagai intermediasi, dimana perbankan menghimpun dana dari masyarakat dan menyalurkannya kembali kepada pihak-pihak yang memerlukan. Menurut Supriyanto (2009) dalam InfoBank, pertumbuhan asset perbankan pada tahun 2008 meningkat sebesar 16,3% sementara modal tumbuh 12,8% dari tahun

sebelumnya. Jumlah dana pihak ketiga pada tahun 2008 mencapai Rp1.753 triliun mendorong pertumbuhan kredit perbankan sebesar 30,5% dan pendapatan bunga bersih hampir mencapai Rp 113 triliun. Hasil ini menunjukan secara umum kinerja perbankan Indonesia pada tahun 2008 masih tergolong baik dan untuk tahun 2009 sektor perbankan masih berpotensi menunjukan kinerja yang baik.

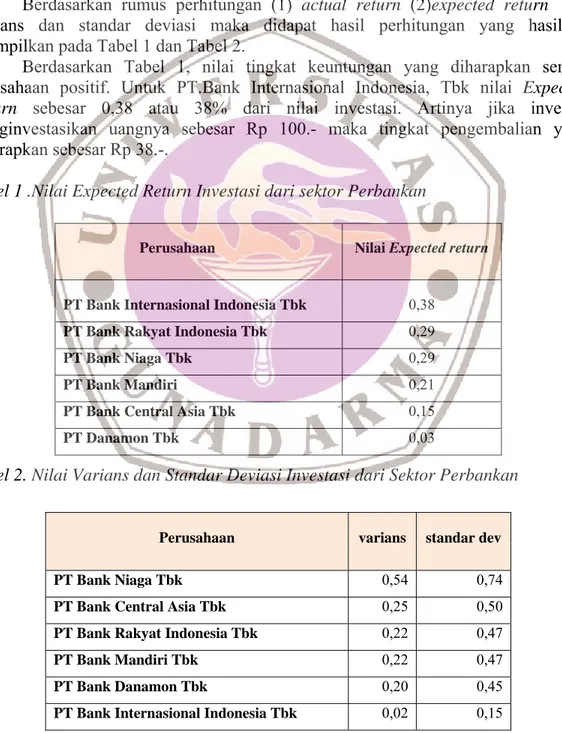

Berdasarkan rumus perhitungan (1) actual return (2)expected return (3) Varians dan standar deviasi maka didapat hasil perhitungan yang hasilnya ditampilkan pada Tabel 1 dan Tabel 2.

Berdasarkan Tabel 1, nilai tingkat keuntungan yang diharapkan semua perusahaan positif. Untuk PT.Bank Internasional Indonesia, Tbk nilai Expected

Return sebesar 0,38 atau 38% dari nilai investasi. Artinya jika investor

menginvestasikan uangnya sebesar Rp 100.- maka tingkat pengembalian yang diharapkan sebesar Rp 38.-.

Tabel 1 .Nilai Expected Return Investasi dari sektor Perbankan

Tabel 2. Nilai Varians dan Standar Deviasi Investasi dari Sektor Perbankan

Perusahaan Nilai Expected return

PT Bank Internasional Indonesia Tbk 0,38

PT Bank Rakyat Indonesia Tbk 0,29

PT Bank Niaga Tbk 0,29

PT Bank Mandiri 0,21

PT Bank Central Asia Tbk 0,15

PT Danamon Tbk 0,03

Perusahaan varians standar dev

PT Bank Niaga Tbk 0,54 0,74

PT Bank Central Asia Tbk 0,25 0,50

PT Bank Rakyat Indonesia Tbk 0,22 0,47

PT Bank Mandiri Tbk 0,22 0,47

PT Bank Danamon Tbk 0,20 0,45

Berdasarkan Tabel 2, nilai standar deviasi (risiko) tertinggi adalah pada saham PT.Bank Niaga, Tbk yaitu sebesar 0,74 atau 74%. Artinya jika investor menginvestasikan uangnya sebesar Rp 100.- maka besarnya risiko yang ditanggung dalam rupiah sebesar Rp 74.-.

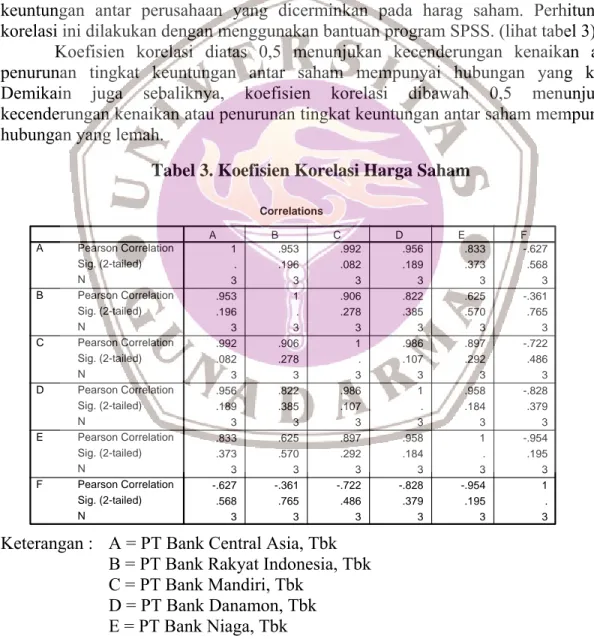

4.2 Koefisien Korelasi Harga Saham antar Perusahaan

Koefisien korelasi dalam penelitian ini menunjukan hubungan tingkat keuntungan antar perusahaan yang dicerminkan pada harag saham. Perhitungan korelasi ini dilakukan dengan menggunakan bantuan program SPSS. (lihat tabel 3)

Koefisien korelasi diatas 0,5 menunjukan kecenderungan kenaikan atau penurunan tingkat keuntungan antar saham mempunyai hubungan yang kuat. Demikain juga sebaliknya, koefisien korelasi dibawah 0,5 menunjukan kecenderungan kenaikan atau penurunan tingkat keuntungan antar saham mempunyai hubungan yang lemah.

Tabel 3. Koefisien Korelasi Harga Saham

Keterangan : A = PT Bank Central Asia, Tbk B = PT Bank Rakyat Indonesia, Tbk C = PT Bank Mandiri, Tbk

D = PT Bank Danamon, Tbk E = PT Bank Niaga, Tbk

F = PT Bank Internasional Indonesia, Tbk Correlations 1 .953 .992 .956 .833 -.627 . .196 .082 .189 .373 .568 3 3 3 3 3 3 .953 1 .906 .822 .625 -.361 .196 . .278 .385 .570 .765 3 3 3 3 3 3 .992 .906 1 .986 .897 -.722 .082 .278 . .107 .292 .486 3 3 3 3 3 3 .956 .822 .986 1 .958 -.828 .189 .385 .107 . .184 .379 3 3 3 3 3 3 .833 .625 .897 .958 1 -.954 .373 .570 .292 .184 . .195 3 3 3 3 3 3 -.627 -.361 -.722 -.828 -.954 1 .568 .765 .486 .379 .195 . 3 3 3 3 3 3 Pearson Correlation Sig. (2-tailed) N Pearson Correlation Sig. (2-tailed) N Pearson Correlation Sig. (2-tailed) N Pearson Correlation Sig. (2-tailed) N Pearson Correlation Sig. (2-tailed) N Pearson Correlation Sig. (2-tailed) N A B C D E F A B C D E F

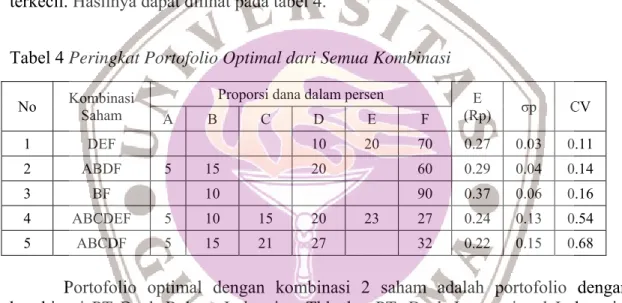

4.3 Penentuan Portofolio Optimal

Untuk mencari portofolio optimal, maka perhitungan yang sudah dilakukan sebelumnya maka nilai expected return dan standar deviasi setiap investasi kita masukan ke dalam rumus (4) expected return portofolio dan (5) standar deviasi (risiko) portofolio. Setelah itu dilakukan pemeringkatan portofolio optimal berdasarkan nilai Coeficcient of Varians (CV) terkecil. Berikut ini peringkat 5 besar portofolio optimal yang terdiri dari kombinasi 2 saham sampai kombinasi 5 saham. Setelah itu dari portofolio optimal masing-masing kombinasi dipilih satu portofolio yang paling optimal yaitu portofolio yang menghasilkan nilai Coefficient of Varians terkecil. Hasilnya dapat dilihat pada tabel 4.

Tabel 4 Peringkat Portofolio Optimal dari Semua Kombinasi

Portofolio optimal dengan kombinasi 2 saham adalah portofolio dengan kombinasi PT Bank Rakyat Indoneisa, Tbk dan PT. Bank Internasional Indonesia, Tbk dengan proporsi dana masing-masing adalah 10% dan 90% menghasilkan

expected return sebesar 37% dan standar deviasi sebesar 6%.

Portofolio optimal dengan kombinasi 3 saham adalah portofolio dengan kombinasi PT.Bank DanamonTbk, Bank Niaga Tbk, dan PT. Bank Internasional Indonesia Tbk dengan proporsi dana masing-masing adalah 10%, 20% dan 70% menghasilkan expected return sebesar 27% dan standar deviasi sebesar 3%.

Portofolio optimal dengan kombinasi 4 saham adalah portofolio dengan kombinasi PT.Bank Central Asia Tbk, PT.Bank Rakyat Indonesia Tbk, PT.Bank Danamon Tbk, dan PT. Bank Internasional Indonesia, Tbk dengan proporsi dana masing-masing adalah 5%,15% , 20% dan 60% menghasilkan expected return sebesar 29% dan standar deviasi sebesar 4%.

Portofolio optimal dengan kombinasi 5 saham adalah portofolio dengan kombinasi PT.Bank Central Asia Tbk, PT.Bank Rakyat Indonesia, Tbk, PT.Bank Mandiri Tbk, Bank Danamon Tbk, dan PT. Bank Internasional Indonesia Tbk dengan proporsi dana masing-masing adalah 5%,15%, 21%, 27% dan 32% menghasilkan expected return sebesar 22% dan standar deviasi sebesar 15%.

Portofolio optimal dengan kombinasi 6 saham adalah portofolio dengan kombinasi semua saham yaitu PT.Bank Central Asia Tbk, PT.Bank Rakyat Indonesia

No Kombinasi Saham Proporsi dana dalam persen (Rp) E σp CV A B C D E F 1 DEF 10 20 70 0.27 0.03 0.11 2 ABDF 5 15 20 60 0.29 0.04 0.14 3 BF 10 90 0.37 0.06 0.16 4 ABCDEF 5 10 15 20 23 27 0.24 0.13 0.54 5 ABCDF 5 15 21 27 32 0.22 0.15 0.68

Tbk, PT.Bank Mandiri Tbk, PT.Bank Danamon Tbk, PT.Bank Niaga Tbk, dan PT. Bank Internasional Indonesia Tbk dengan proporsi dana masing-masing adalah 5%,10% , 15%, 20%, 23% dan 27% menghasilkan expected return sebesar 22% dan standar deviasi sebesar 15%.

Dari sekian banyak portofolio optimal, kombinasi portofolio 3 saham yaitu saham PT Bank Danamon Tbk, PT Bank Niaga Tbk, dan PT Bank Internasional Indonesia adalah yang paling optimal. Dengan proporsi dana masing-masing 10%, 20% dan 70% menghasilkan expected return sebesar 27% dan standar deviasi sebesar 3%. Artinya jika investor mempunyai dana sebesar Rp 100,- maka investasi dengan proporsi Rp 10,- pada saham Bank Danamon, Rp 20,- pada saham Bank Niaga dan Rp 70,- pada saham Bank Internasional Indonesia akan menghasilkan tingkat keuntungan yang diharapkan sebesar Rp 27,- dengan risiko investasi sebesar Rp 3,-.

5. KESIMPULAN DAN SARAN 5.1 Kesimpulan

Berdasarkan hasil dan pembahasan pada Bab IV maka penulis menyimpulkan bahwa dalam pembentukan portofolio optimal dari 6 saham perusahaan sektor perbankan yang termasuk indeks LQ45 tahun 2006-2008, semuanya dapat dibentuk menjadi kombinasi portofolio yang optimal karena masing-masing saham mampu menghasilkan expected return (ERi) positif. Namun, Portofolio optimal dengan kombinasi 3 saham yaitu portofolio antara saham PT.Bank Danamon , PT. Bank Niaga, dan PT. Bank Internasional Indonesia (BII) merupakan kombinasi portofolio paling optimal secara keseluruhan karena menghasilkan nilai coefficient of variance (CV) atau perbandingan risiko terhadap expected return portofolio terkecil yaitu sebesar 0,11 atau 11. Jika dilihat dari saham-saham pembentuk portofolio yaitu saham Danamon, Niaga dan BII mempunyai risiko masing-masing sebesar 45%, 74% dan 15% setelah dibentuk portofolio menghasilkan risiko investasi sebesar 3% dengan keuntungan yang diharapkan atau expected return sebesar 27%.

5.2 Saran

Dalam membentuk portofolio yang optimal hal yang perlu diperhatikan adalah besarnya tingkat keuntungan yang diharapkan (expected return) dan risiko (standar deviasi) yang dihasilkan dari portofolio yang dibentuk. Berdasarkan mekanisme perhitungan dan prosedur penentuan portofolio optimal dalam penelitian ini, pilihan portofolio investasi yang optimal adalah pada saham PT.Bank Danamon, Tbk, PT. Bank Niaga, Tbk dan PT.Bank Internasional Indonesia, Tbk yang lebih cenderung untuk tujuan jangka pendek karena data yang digunakan berupa perubahan harga saham dan deviden yang dibagikan tiap tahun. Pada kenyataannya, jika dilihat dari faktor lain seperti jumlah modal, asset yang dimiliki dan jumlah laba yang hasilkan serta tujuan investasi jangka panjang, investasi pada saham PT.Bank Central Asia, Tbk, PT.Bank Rakyat Indonesia, Tbk dan PT.Bank Mandiri, Tbk lebih baik daripada

ketiga bank lainnya. Untuk itu, dalam melakukan investasi sebaiknya juga mempertimbangkan faktor-faktor lain seperti total asset, modal , laba yang dihasilkan, dan lain-lain.

6. DAFTAR PUSTAKA

Andi. 2004. Pengolahan Data Statistic Dengan SPSS 12.Andi dan Wahana Komputer.Jakarta

Agustino, Edianto Ong, Chris Wijaya, Budi Tanujaya dan Janto Effendi. 2008. Smart

Investment for Mega Profit. Elex Media Komputindo. Jakarta.

Ariyani, M. 2005. Penetapan Sub Sektor Farmasi dan Sub Sektor Otomotif Sebagai

Alternatif Portofolio Investasi Pilihan. Skripsi.Universitas Gunadarma.

Depok.

Astuti,D. dan Sugiharto, T.2005. Analisis Pembentukan Portofolio Optimal pada

Perusahaan Industri Plastics and Packaging yang Terdaftar di Bursa Efek Jakarta Studi Kasus (1999-2003).Proceeding, Seminar Nasional PESAT

2005 Universitas Gunadarma.Jakarta.

Husnan, S. 2001. Dasar-dasar Teori Portofolio dan Analisis Sekuritas. Edisi Keempat, Cetakan Pertama. Yogyakarta : UUP AMP YKPN

Jogiyanto. 2003. Teori Portofolio dan Analisis Investasi. Edisis Ketiga. Yogyakarta : BPEE UGM

Kasmir. 2002. Bank dan Lembaga Keuangan Lainnya. Edisi Keenam. Raja Grafindo Persada. Jakarta.

Maria, A. 2007.Analisis Pembentukan Portofolio yang Efisien pada Saham Sektor

Industri Dasar dan Kimia yang Termasuk dalam Indeks LQ-45 di Bursa Efek Indonesia. Skripsi.Universitas Gunadarma. Depok.

Suriati.2006. Portofolio Saham Perusahaan Sektor Computer dan Service.Skripsi. Universitas Gunadarma. Depok.

Widoatmodjo, S. 2005. Cara Sehat Investasi di Pasar Modal. Edisi Revisi. Elex Media Komputindo. Jakarta.

www.idx.co.id/JSXStatistics/MONTHLY/tabid/183/language/id-ID/Default.aspx www.finance.yahoo.com