BAB II

LANDASAN TEORI

II.1 Pemahaman Perpajakan II.1.1 Definisi Pajak

Adriani seperti dikutip Brotodihardjo (1998) mendefinisikan, “Pajak adalah iuran kepada negara (yang dapat dipaksakan) yang terhutang oleh yang wajib membayarnya menurut peraturan-peraturan, dengan tidak mendapat prestasi kembali, yang langsung dapat ditunjuk, dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubungan dengan tugas negara untuk menyelenggarakan pemerintahan” (h.2).

Soemitro seperti dikutip Brotodihardjo (1998) mengemukakan, “Pajak adalah iuran rakyat kepada kas negara berdasarkan undang-undang (yang dapat dipaksakan) dengan tidak mendapat jasa timbal (kontraprestasi), yang langsung dapat ditunjukkan dan yang digunakan untuk membayar pengeluaran umum” (h.2).

Pengertian pajak menurut Pandiangan (2002), “Pembayaran (pengalihan) sebagian harta kekayaan yang dimiliki oleh masyarakat kepada negara yang dapat dipaksakan berdasarkan undang-undang, namun pembayarnya tidak mendapatkan suatu balas jasa secara langsung, untuk digunakan membiayai pengeluaran negara guna meningkatkan kualitas masyarakatnya” (h.19).

Mengacu pada pendapat Suandy (2000), berdasarkan uraian definisi yang telah dikemukakan, dapat disimpulkan unsur-unsur pokok dari pajak diantaranya:

1. Peralihan kekayaan yang berasal dari orang pribadi atau badan ke pemerintah.

2. Pemungutannya dapat dipaksakan berdasarkan undang-undang serta aturan pelaksanaannya.

3. Tidak menerima imbalan langsung dari pemerintah.

4. Dipungut oleh negara, baik pemerintah pusat maupun daerah.

5. Digunakan untuk membiayai pengeluaran pemerintah.

6. Dipungut secara langsung maupun tidak langsung.

7. Tidak hanya memiliki fungsi sebagai sumber keuangan negara (budgetair), namun juga memiliki fungsi mengatur.

II.1.2 Sistem Pemungutan Pajak

Husein dan Tjahjono (2005), mengemukakan, “Dalam pemungutan pajak dikenal beberapa sistem pemungutan, yaitu official assesment system, self assesment system, dan withholding system.

1. Official Assesment System.

Suatu sistem pemungutan pajak di mana besarnya pajak yang harus dilunasi atau pajak yang terutang oleh Wajib Pajak ditentukan oleh fiskus (dalam hal ini Wajib Pajak bersifat pasif). Masyarakat (Wajib Pajak) baru akan mengetahui besarnya pajak yang harus dibayar setelah menerima Surat Ketetapan Pajak (SKP).

2. Self Assesment System.

Suatu sistem pemungutan pajak dimana wewenang sepenuhnya untuk menghitung besarnya pajak yang terutang oleh Wajib Pajak diserahkan oleh fiskus kepada Wajib Pajak yang bersangkutan, sehingga dengan sistem ini Wajib Pajak harus aktif untuk menghitung, menyetor, dan melaporkan kepada Kantor

Pelayanan Pajak (KPP), sedangkan fiskus hanya bertugas memberikan penerangan dan pengawasan.

3. Withholding System.

Suatu cara pemungutan pajak yang memberikan wewenang kepada pihak ketiga untuk memungut atau memotong besarnya pajak yang terutang. Dalam hal ini Wajib Pajak dan fiskus hanya bersifat tidak aktif” (h.21).

II.2 Pemahaman Tentang Pajak Pertambahan Nilai II.2.1 Dasar Hukum Pajak Pertambahan Nilai

Dasar hukum Pajak Pertambahan Nilai adalah Undang-undang Nomor 8 Tahun 1983 sebagaimana diubah terakhir dengan Undang-undang Nomor 18 Tahun 2000 tentang Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah.

II.2.2 Pengertian Pajak Pertambahan Nilai

Menurut Husein dan Tjahjono (2005), “Pajak Pertambahan Nilai adalah pajak yang dipungut atas penyerahan Barang Kena Pajak dan atau Jasa Kena Pajak di dalam negeri” (h.376).

II.2.3 Istilah dalam Pajak Pertambahan Nilai

Berdasarkan Pasal 1 Undang-undang Nomor 18 Tahun 2000, yang dimaksud dengan:

1. Daerah Pabean adalah wilayah Republik Indonesia yang meliputi wilayah darat, perairan, dan ruang udara di atasnya serta tempat-tempat tertentu di Zona Ekonomi Ekslusif dan Landas Kontinen yang di dalamnya berlaku Undang- undang Nomor 10 Tahun 1995 tentang Kepabeanan.

2. Barang adalah barang berwujud yang menurut sifat atau hukumnya dapat berupa barang bergerak atau barang tidak bergerak, dan barang tidak berwujud.

3. Barang Kena Pajak adalah barang berwujud yang menurut sifat atau hukumnya dapat berupa barang bergerak atau barang tidak bergerak yang dikenakan pajak berdasarkan Undang-undang ini.

4. Penyerahan Barang Kena Pajak adalah setiap kegiatan penyerahan Barang Kena Pajak sebagaimana dimaksud dalam angka 3.

5. Impor adalah setiap kegiatan memasukkan barang dari luar Daerah Pabean ke dalam Daerah Pabean.

6. Menghasilkan adalah kegiatan mengolah melalui proses mengubah bentuk atau sifat dari suatu barang dari bentuk aslinya menjadi barang baru atau mempunyai daya guna baru, atau kegiatan mengolah sumber daya alam termasuk menuruh orang pribadi atau badan lain melakukan kegiatan tersebut.

7. Dasar Pengenaan Pajak adalah jumlah Harga Jual, Penggantian atau Nilai Impor, Nilai Ekspor atau Nilai Lain yang ditetapkan dengan Keputusan Menteri Keuangan yang dipakai sebagai dasar untuk menghitung pajak yang terutang.

8. Pembeli adalah orang pribadi atau badan yang menerima atau seharusnya menerima penyerahan Barang Kena Pajak dan yang membayar atau seharusnya membayar harga Barang Kena Pajak tersebut.

9. Pajak Masukan adalah Pajak Pertambahan Nilai yang seharusnya sudah dibayar oleh Pengusaha Kena Pajak karena perolehan Barang Kena Pajak dan atau penerimaan Jasa Kena Pajak dan atau pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean dan atau impor Barang Kena Pajak.

10. Pajak Keluaran adalah Pajak Pertambahan Nilai yang wajib dipungut oleh Pengusaha Kena Pajak yang melakukan penyerahan Barang Kena Pajak, penyerahan Jasa Kena Pajak atau ekspor Barang Kena Pajak.

II.2.4 Latar Belakang Pajak Pertambahan Nilai

Dalam rangka melaksanakan program reformasi sistem perpajakan nasional 1983, Pajak Penjualan yang pemungutannya didasarkan pada Undang-undang Pajak Penjualan 1951 dinyatakan tidak berlaku lagi dan telah diganti dengan Pajak Pertambahan Nilai yang pemungutannya didasarkan pada Undang-undang Nomor 8 Tahun 1983 yang efektif berlaku mulai 1 April 1985.

Menurut Sukardji (2005), “Latar belakang penggantian tersebut adalah:

a. Dalam pelaksanaan Undang-undang Pajak 1951, telah terjadi banyak perubahan fundamental baik bersifat penyempurnaan maupun tambahan.

b. Mekanisme pemungutan Pajak Penjualan dalam pelaksanaannya menimbulkan dampak pengenaan pajak berganda.

c. Pajak Penjualan menjadi tidak netral baik terhadap perdagangan dalam maupun luar negeri, karena tidak dapat dihitung dengan pasti jumlah pajak yang dipikul oleh konsumen maupun beban pajak yang terkandung dalam harga komoditi yang akan diekspor.

d. Variasi tarif yang mencapai sembilan macam tarif menimbulkan kesulitan dalam pelaksanaannya sehingga cukup besar pengaruhnya terhadap tingkat kepatuhan wajib pajak” (h.16).

II.2.5 Karakteristik Pajak Pertambahan Nilai

Keberadaan Pajak Pertambahan Nilai sebagai pengganti Pajak Penjualan dinilai memiliki beberapa karakteristik positif. Terra seperti dikutip oleh Sukardji (2005) mengemukakan, “Karakteristik (legal character) Pajak Pertambahan Nilai secara umum adalah:

a. General Tax on Consumption;

b. Indirect Tax;

c. Neutral;

d. Non cumulative” (h.18).

Mengacu pada pendapat Sukardji (2005), jika argumen tersebut dikaitkan dengan karakteristik Pajak Pertambahan Nilai yang ada di Indonesia, maka dapat dirinci sebagai berikut:

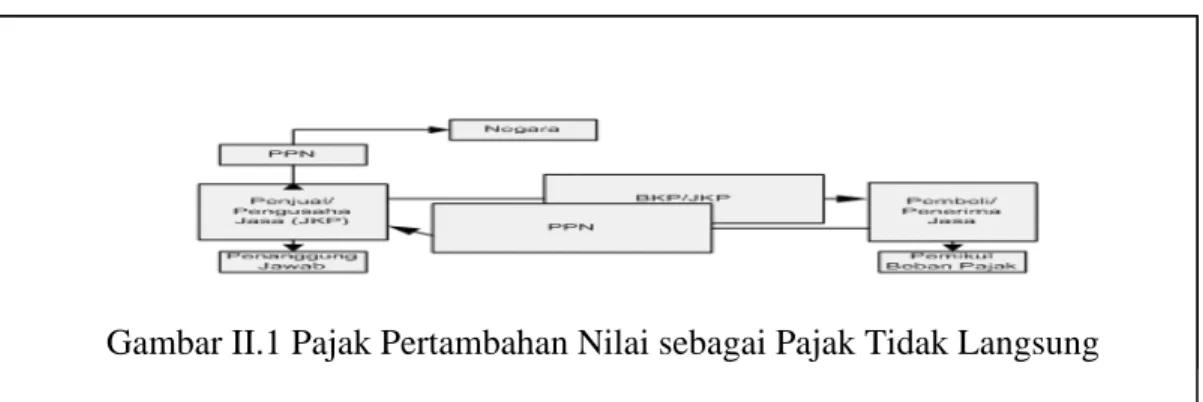

a. Pajak Pertambahan Nilai merupakan Pajak Tidak Langsung.

Terdapat konsekuensi yuridis antara pemikul beban pajak (destinaris pajak) dengan penanggung jawab atas pembayaran pajak ke kas negara berada pada pihak yang berbeda.

II.2.5 Karakteristik Pajak Pertambahan Nilai

Keberadaan Pajak Pertambahan Nilai sebagai pengganti Pajak Penjualan dinilai memiliki beberapa karakteristik positif. Terra seperti dikutip oleh Sukardji (2005) mengemukakan, “Karakteristik (legal character) Pajak Pertambahan Nilai secara umum adalah:

e. General Tax on Consumption;

f. Indirect Tax;

g. Neutral;

h. Non cumulative” (h.18).

Mengacu pada pendapat Sukardji (2005), jika argumen tersebut dikaitkan dengan karakteristik Pajak Pertambahan Nilai yang ada di Indonesia, maka dapat dirinci sebagai berikut:

b. Pajak Pertambahan Nilai merupakan Pajak Tidak Langsung.

Terdapat konsekuensi yuridis antara pemikul beban pajak (destinaris pajak) dengan penanggung jawab atas pembayaran pajak ke kas negara berada pada pihak yang berbeda.

Gambar II.1 Pajak Pertambahan Nilai sebagai Pajak Tidak Langsung

Sumber: Untung Sukardji, Pajak Pertambahan Nilai edisi revisi 2005 (Jakarta, PT Raja Grafindo Persada, 2005). h.19.

c. Pajak Objektif.

Yang dimaksud dengan pajak objektif adalah jenis pajak yang saat timbulnya kewajiban pajak ditentukan oleh keadaan, peristiwa atau perbuatan hukum yang dapat dikenakan pajak (taatbestand). Timbulnya kewajiban untuk membayar Pajak Pertambahan Nilai ditentukan oleh adanya objek pajak, kondisi subjektif wajib pajak tidak ikut menentukan.

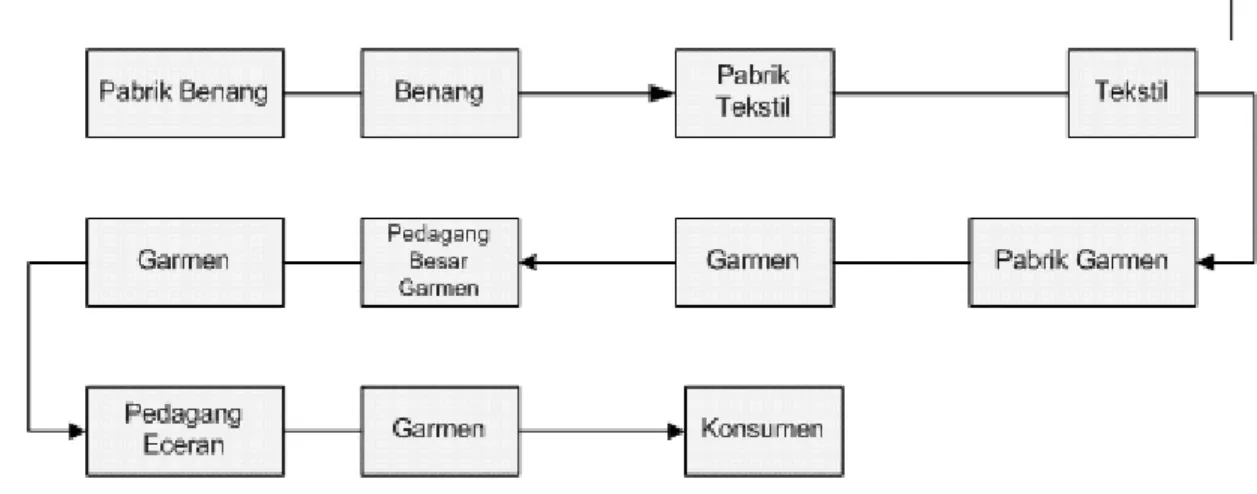

d. Multi Stage Level Tax.

Merupakan karakteristik Pajak Pertambahan Nilai yang dikenakan pada setiap mata rantai jalur produksi maupun distribusi. Setiap penyerahan barang yang menjadi objek Pajak Pertambahan Nilai dari tingkat pabrikan sampai tingkat pedagang besar (wholesaler) dalam berbagai bentuk atau nama sampai tingkat pengecer dikenakan Pajak Pertambahan Nilai.

Gambar II.2 Contoh Multi Stage Level Tax

Sumber: Diolah dari Untung Sukardji, Pokok-pokok pajak pertambahan nilai Indonesia 2005 (Jakarta, PT Raja Grafindo Persada, 2005). h. 21.

d. Pajak Pertambahan Nilai Terutang Dibayar ke Kas Negara Dihitung Menggunakan Indirect Subtraction Method/ Credit Method/ Invoice Method.

Pajak yang dipungut oleh PKP Penjual tidak secara otomatis dibayarkan ke kas negara. Pajak Pertambahan Nilai terutang yang wajib dibayar ke kas negara merupakan hasil penghitungan mengurangkan Pajak Pertambahan Nilai yang dibayar kepada PKP lain (Pajak Masukan) dengan Pajak Pertambahan Nilai yang dipungut dari pembeli atau penerima jasa yang dinamakan dengan Pajak Keluaran (output tax). Pola ini dinamakan dengan pengurangan tidak langsung (indirect subtraction method). Pajak yang dikurangkan dengan pajak yang untuk memperoleh jumlah pajak yang dibayar ke kas negara dinamakan tax credit, oleh karena itu pola ini dinamakan dengan metode pengkreditan (credit method). Mekanisme pemungutan Pajak Pertambahan Nilai juga mutlak memerlukan Faktur Pajak sebagai dokumen yuridis untuk membuktikan kebenaran jumlah Pajak Masukan dan Pajak Keluaran, sehingga metode ini juga dapat dinamakan invoice method.

e. Pajak atas Konsumsi Umum Dalam Negeri.

Pajak Pertambahan Nilai hanya dikenakan atas konsumsi Barang Kena Pajak dan atau Jasa Kena Pajak yang dilakukan di dalam negeri. Oleh karena itu, komoditi impor juga dikenakan Pajak Pertambahan Nilai dengan persentase yang sama dengan produk domestik.

f. Bersifat Netral.

Netralitas Pajak Pertambahan Nilai dibentuk oleh beberapa faktor yaitu:

1. Pajak Pertambahan Nilai dikenakan atas konsumsi baik barang maupun jasa.

2. Adanya prinsip pemungutan berdasarkan tempat asal (origin principle) .

3. Dalam hal perdagangan internasional, Pajak Pertambahan Nilai menganut prinsip pemungutan yaitu prinsip tempat tujuan (destination principle).

g. Tidak Menimbulkan Pengenaan Pajak Berganda.

Dampak pengenaan pajak berganda dapat dihindari karena Pajak Pertambahan Nilai dipungut atas nilai tambahnya saja. Adapun yang dimaksud dengan nilai tambah (added value) adalah suatu nilai yang merupakan hasil penjumlahan biaya produksi atau distribusi yang meliputi penyusutan, bunga modal, gaji atau upah yang dibayarkan, sewa telepon, listrik, serta pengeluaran lainnya, dan laba yang diharapkan oleh pengusaha. Secara sederhana nilai tambah di bidang perdagangan dapat juga diartikan sebagai selisih antara harga jual dengan harga beli barang dagangan.

h. Non-Kumulatif.

Walaupun Pajak Pertambahan Nilai dikenakan pada setiap mata rantai jalur produksi, tetapi Pajak Pertambahan Nilai tetap tidak bersifat kumulatif. Hal ini dikarenakan PPN mengenal adanya pengkreditan Pajak Masukan sehingga Pajak Pertambahan Nilai tidak merupakan unsur harga pokok barang dan jasa.

i. Single Tariff.

Pajak Pertambahan Nilai di Indonesia hanya mengenal satu jenis tarif yaitu 10%

untuk penyerahan Barang Kena Pajak atau Jasa Kena Pajak di dalam negeri dan 0%

untuk ekspor Barang Kena Pajak.

j. Consumption Type Value Added Tax.

Dari sisi perlakuan terhadap barang modal, Pajak Pertambahan Nilai Indonesia termasuk tipe konsumsi artinya seluruh biaya yang dikeluarkan untuk perolehan barang modal dapat dikurangi dari dasar pengenaan pajak. Pajak Masukan dari

perolehan barang modal dapat dikreditkan dengan Pajak Keluaran sehingga barang modal dikenakan Pajak Pertambahan Nilai hanya satu kali.

II.2.6 Kelebihan dan Kekurangan Pajak Pertambahan Nilai

Dari karakteristik yang telah dikemukakan, dapat dilihat bahwa Pajak Pertambahan Nilai memiliki kelebihan yang tidak dimiliki oleh Pajak Penjualan. Namun sebagai suatu sistem, ternyata di dalam mekanisme Pajak Pertambahan Nilai juga terdapat kekurangan. Sukardji (2005) menulis, “Kelebihan dan kekurangan Pajak Pertambahan Nilai diantaranya:

1. Kelebihan Pajak Pertambahan Nilai:

a. Mencegah terjadinya pengenaan pajak berganda.

b. Memiliki netralitas dalam perdagangan dalam dan luar negeri.

c. Membantu likuiditas perusahaan, karena Pajak Pertambahan Nilai atas perolehan barang modal dapat diperoleh kembali pada bulan perolehan sesuai dengan tipe konsumsi (consumption type VAT) dan metode pengurangan tidak langsung (indirect subtraction method).

d. Ditinjau dari sumber pendapatan negara, Pajak Pertambahan Nilai mendapat predikat sebagai money maker karena konsumen selaku pemikul beban pajak tidak merasa dibebani oleh pajak tersebut sehingga memudahkan fiskus untuk memungutnya.

2. Kekurangan Pajak Pertambahan Nilai:

a. Biaya Administrasi relatif tinggi bila dibandingkan dengan Pajak Tidak Langsung Lainnya, baik di pihak administrasi maupun di pihak Wajib Pajak.

b. Menimbulkan dampak regresif, yaitu semakin tinggi tingkat kemampuan konsumen, semakin ringan beban pajak yang dipikul, sebaliknya semakin rendah kemampuan konsumen semakin berat beban pajak yang dipikul. Dampak ini timbul sebagai konsekuensi karakteristik Pajak Pertambahan Nilai sebagai pajak objektif.

c. Pajak Pertambahan Nilai rentan dari upaya penyelundupan pajak.

Kerentanan ini ditimbulkan sebagai akibat dari mekanisme pengkreditan yang merupakan upaya memperoleh kembali pajak yang dibayar oleh pengusaha dalam bulan yang sama tanpa terlebih dahulu melalui prosedur administrasi fiskus. Konsekuensinya, Pajak Pertambahan Nilai menuntut tingkat pengawasan yang lebih cermat oleh administrasi pajak terhadap tingkat kepatuhan wajib pajak dalam melaksanakan kewajiban perpajakannya” (h. 29-30).

II.2.7 Mekanisme Pemungutan Pajak Pertambahan Nilai di Indonesia

Gunadi (2002) menulis, “Mekanisme pemungutan Pajak Pertambahan Nilai berdasarkan Undang-undang Nomor 18 Tahun 2000 adalah:

1. Pengusaha Kena Pajak yang melakukan penyerahan Barang Kena Pajak atau Jasa Kena Pajak wajib memungut Pajak Pertambahan Nilai dari pembeli/penerima Barang Kena Pajak atau Jasa Kena Pajak yang bersangkutan sebesar 10% dari harga jual/penggantian, sebagai bukti pemungutan Pajak Pertambahan Nilai, Pengusaha Kena Pajak tersebut membuat Faktur Pajak.

2. Pajak Pertambahan Nilai yang tercantum di dalam Faktur Pajak tersebut merupakan Pajak Keluaran (output tax), yang merupakan Pajak Pertambahan Nilai yang terutang dan wajib dipungut oleh penjual Barang Kena Pajak/ Jasa Kena Pajak.

3. Pada waktu Pengusaha Kena Pajak di atas melakukan pembelian/perolehan Barang Kena Pajak/ Jasa Kena Pajak, Pengusaha Kena Pajak tersebut akan dipungut Pajak Pertambahan Nilai sebesar 10% dari jumlah yang dibayar atau seharusnya dibayar, Pajak Pertambahan Nilai yang dibayar tersebut bagi Pengusaha Kena Pajak pembeli merupakan Pajak Masukan (input tax).

4. Dalam setiap masa pajak (setiap bulan), jumlah Pajak Masukan yang dibayar diperhitungkan dengan Pajak Keluaran dipungut. Selisih yang terjadi (Pajak Keluaran lebih besar dari Pajak Masukan) harus disetor ke Kas Negara selambat- lambatnya tanggal 15 bulan berikutnya setelah berakhirnya masa pajak. Sebaliknya, apabila jumlah Pajak Masukan yang dibayar lebih besar dari Pajak Keluaran yang dipungut, maka selisih tersebut harus dimintakan kembali (restitusi) atau dikompensasikan ke masa pajak berikutnya.

5. Pengusaha Kena Pajak wajib menyampaikan SPT Masa Pajak Pertambahan Nilai sebagai sarana pelaporan perhitungan dan pembayaran pajak Pajak Pertambahan Nilai ke Kantor Pelayanan Pajak dimana Pengusaha Kena Pajak tersebut terdaftar selambat-lambatnya tanggal 20 bulan berikutnya setelah berakhirnya Masa Pajak”

(h.1).

II.2.8 Subjek Pajak Pertambahan Nilai

Berdasarkan Pasal 1 Undang-undang Nomor 18 Tahun 2000, dapat diketahui bahwa subjek Pajak Pertambahan Nilai dibedakan menjadi:

1) Pengusaha.

Orang pribadi atau badan yang dalam kegiatan usaha atau pekerjannya menghasilkan barang, mengimpor barang, mengekspor barang, melakukan usaha perdagangan,

memanfaatkan barang tidak berwujud dari luar Daerah Pabean, melakukan usaha jasa, atau memanfaatkan jasa dari luar Daerah Pabean.

2) Pengusaha Kena Pajak.

Berdasarkan Pasal 16D jo Pasal 1 angka 15 Undang-undang Nomor 18 Tahun 2000 jo Pasal 2 Peraturan Pemerintah Nomor 143 Tahun 2000, Pengusaha Kena Pajak adalah pengusaha yang melakukan penyerahan Barang Kena Pajak dan atau Jasa Kena Pajak yang dikenakan pajak berdasarkan Undang-undang ini, tidak termasuk Pengusaha Kecil yang batasannya ditetapkan dengan Keputusan Menteri Keuangan, kecuali Pengusaha Kecil yang memilih untuk dikukuhkan menjadi Pengusaha Kena Pajak. Pasal 3A ayat (1) Undang-undang Nomor 18 Tahun 2000 menjelaskan bahwa Pengusaha seperti yang disebutkan pada nomor 1 tersebut wajib melaporkan usahanya untuk dikukuhkan sebagai Pengusaha Kena Pajak, dan wajib memungut, menyetor, dan melaporkan Pajak Petambahan Nilai terutang.

3) Bukan Pengusaha Kena Pajak.

Subjek Pajak Pertambahan Nilai tidak harus merupakan Pengusaha Kena Pajak, tetapi bukan Pengusaha Kena Pajak pun dapat menjadi Subjek Pajak Pertambahan Nilai. Berdasarkan Undang-undang Nomor 18 Tahun 2000 yang dapat dikenakan Pajak Pertambahan Nilai adalah:

a. Siapapun yang mengimpor Barang Kena Pajak (Pasal 4 huruf b Undang-undang Nomor 18 Tahun 2000).

b. Siapapun yang memanfaatkan Barang Kena Pajak Tidak Berwujud dan atau Jasa Kena Pajak dari luar Daerah Pabean di Dalam Daerah Pabean (Pasal 4 huruf d dan e Undang-undang Nomor 18 Tahun 2000).

c. Siapapun yang membangun sendiri tidak dalam lingkungan perusahaan atau pekerjaannya (Pasal 16C Undang-undang Nomor 18 Tahun 2000).

II.2.9 Objek Pajak Pertambahan Nilai

Objek Pajak Pertambahan Nilai menurut Pasal 4 Undang-undang Nomor 18 Tahun 2000, yaitu:

a. Penyerahan Barang Kena Pajak di dalam Daerah Pabean yang dilakukan oleh pengusaha.

b. Impor Barang Kena Pajak.

c. Penyerahan Jasa Kena Pajak di Dalam Daerah Pabean yang dilakukan oleh Pengusaha.

d. Pemanfaatan Barang Kena Pajak tidak berwujud dari luar Daerah Pabean di dalam Daerah Pabean.

e. Pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean di dalam Daerah Pabean.

Yang dimaksud dengan Daerah Pabean seperti yang diatur dalam Pasal 1 angka 1 Undang-undang Nomor 18 Tahun 2000 adalah Wilayah Republik Indonesia yang di dalamnya berlaku perundang-undangan pabean, yaitu meliputi: darat, perairan, lapisan udara di atasnya tempat-tempat tertentu di Zona Ekonomi Eksklusif dan landas kontinen

f. Ekspor Barang Kena Pajak oleh Pengusaha Kena Pajak.

II.2.10 Saat dan Tempat Terutang Pajak Pertambahan Nilai

Saat terutang Pajak Pertambahan Nilai diatur dalam Pasal 11 Undang-undang Nomor 18 Tahun 2000, yang dijabarkan lebih lanjut dalam Pasal 13 Peraturan Pemerintah Nomor 143 Tahun 2000 jo Peraturan Pemerintah Nomor 24 Tahun 2002.

Berdasarkan dasar hukum tersebut saat terutang Pajak Pertambahan Nilai dapat dikelompokkan sebagai berikut:

1). Saat terutang Pajak Pertambahan Nilai atas Barang Kena Pajak berwujud yang menurut sifat atau hukumnya berupa barang bergerak:

a. Pada saat barang diserahkan secara langsung kepada pembeli, atau

b. Pada saat barang diserahkan secara langsung kepada pihak ketiga atas nama pembeli, atau

c. Pada saat barang diserahkan kepada juru kirim atau pengusaha jasa angkutan.

2). Saat terutang Pajak Pertambahan Nilai atas penyerahan Barang Kena Pajak berwujud yang menurut sifat atau hukumnya berupa barang tidak bergerak ditentukan oleh salah satu dari dua perbuatan hukum yang lebih dulu terjadi : a. Pada saat penyerahan hak untuk menggunakan atau menguasai Barang Kena Pajak secara yuridis, atau

b. Pada saat penyerahan hak untuk menggunakan atau menguasai Barang Kena Pajak secara nyata.

3). Saat terutang Pajak Pertambahan Nilai atas penyerahan Barang Kena Pajak tidak berwujud. Pajak terutang pada saat terjadi lebih dahulu dari peristiwa hukum di bawah ini, yaitu:

a. Pada saat harga penyerahannya dinyatakan sebagai piutang, atau b. Pada saat dilakukan penagihan, atau

c. Pada saat diterima pembayaran baik untuk sebagian maupun seluruhnya termasuk apabila pembayaran diterima sebelum pemanfaatan, atau

d. Pada saat ditandatangani kontrak apabila saat terjadinya a sampai dengan c tidak diketahui.

4). Saat terutang Pajak Pertambahan Nilai atas penyerahan Jasa Kena Pajak a. Jasa Pemborong bangunan atau barang tak bergerak lainnya.

Pajak terutang pada saat penyerahan Jasa Kena Pajak, sedangkan tahap-tahap (termin) pembayaran diperlakukan sebagai pembayaran diterima sebelum dilakukan penyerahan.

b. Jasa Kena Pajak lainnya (selain pemborong bangunan atau barang tak gerak lain) pajaknya terutang saat:

1) Tersedianya barang atau fasilitas untuk dipakai, baik sebagian maupun seluruhnya, atau

2) Dilakukan penagihan pembayaran atau penggantian, atau

3) Pembayaran, dalam hal pembayaran diterima sebelum dilakukan penyerahan.

5). Saat terutang Pajak Pertambahan Nilai atas impor Barang Kena Pajak

Pajak terutang pada saat Barang Kena Pajak dimasukkan ke dalam Daerah Pabean.

6). Saat terutang Pajak Pertambahan Nilai atas ekspor Barang Kena Pajak

Pajak terutang pada saat Barang Kena Pajak dikeluarkan ke dalam Daerah Pabean.

7). Pemindahtanganan aktiva yang menurut tujuan semula tidak untuk diperjualbelikan dan persediaan Barang Kena Pajak yang masih tersisa pada saat pembubaran perusahaan, pajak terutang saat ditandatangani akte pembubaran, diketahui bahwa perusahaan tersebut nyata-nyata sudah tidak melakukan kegiatan usaha atau sudah dibubarkan, berdasarkan hasil pemeriksaan, atau perusahaan tersebut sudah bubar berdasarkan dokumen yang ada.

Tempat pajak terutang berdasarkan Pasal 12 Undang-undang Nomor 18 Tahun 2000 ditetapkan:

1). Tempat tinggal atau tempat kedudukan;

2). Tempat kegiatan usaha dilakukan;

3). Tempat lain yang ditentukan oleh Direktur Jenderal Pajak;

4). Tempat Barang Kena Pajak dimasukkan, dalam hal impor;

5). Tempat tinggal atau tempat kedudukan dan tempat kegiatan usaha dilakukan dalam hal pemanfaatan Barang Kena Pajak tidak berwujud atau Jasa Kena Pajak dari luar Daerah Pabean di dalam Daerah Pabean;

6). Satu tempat atau lebih yang ditetapkan oleh Dirjen Pajak sebagai tempat pemusatan pajak terutang atas permohonan tertulis Pengusaha Kena Pajak.

II.2.11 Pemungut Pajak Pertambahan Nilai

Pasal 1 angka 27 Undang-undang Nomor 8 Tahun 1983 sebagaimana telah diubah terakhir dengan Undang-Undang Nomor 18 Tahun 2000 merumuskan pemungut Pajak Pertambahan Nilai adalah Bendaharawan Pemerintah, badan, atau instansi Pemerintah yang ditunjuk oleh Menteri Keuangan untuk memungut, menyetor, dan melaporkan pajak yang terutang oleh Pengusaha Kena Pajak atas penyerahan Barang Kena Pajak dan atau Jasa Kena Pajak kepada Bendaharawan Pemerintah, badan atau instansi Pemerintah tersebut. Kemudian dengan Keputusan Menteri Keuangan Nomor 563/KMK.03/2003 tanggal 24 Desember 2003 yang pelaksanaannya dimulai pada tanggal 1 Januari 2004, hanya menunjuk Bendaharawan Pemerintah dan Kantor Perbendaharaan dan Kas Negara sebagai Pemungut Pajak Pertambahan Nilai. Mengingat bidang usaha PT JMU juga berhubungan dengan minyak dan gas bumi, maka dengan

Peraturan Menteri Nomor 11/PMK.03/2005 tentang Penunjukan Kontraktor Perjanjian Kerjasama Pengusahaan Pertambangan Minyak dan Gas Bumi untuk Memungut, Menyetor dan Melaporkan Pajak Pertambahan Nilai Pasal 2 ayat (1), disebutkan bahwa Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah yang terutang atas penyerahan Barang Kena Pajak dan/ atau Jasa Kena Pajak oleh Rekanan kepada Kontraktor, dipungut, disetor, dan dilaporkan oleh Kontraktor baik kantor pusat, cabang- cabang, maupun unit-unitnya, yang dikukuhkan sebagai Pengusaha Kena Pajak.

Berdasarkan Pasal 1 ayat (1) dan (2), yang dimaksud dengan Kontraktor adalah Kontraktor yang terikat dalam kontrak perjanjian kerja sama dengan Pemerintah Republik Indonesia di bidang pengusahaan pertambangan minyak dan gas bumi, sedangkan yang dimaksud dengan Rekanan adalah Pengusaha Kena Pajak yang melakukan penyerahan Barang Kena Pajak dan atau Jasa Kena Pajak kepada Kontraktor.

II.2.12 Faktur Pajak

Berdasarkan Pasal 1 angka 23 Undang-undang Nomor 18 Tahun 2000, Faktur Pajak adalah bukti pungutan pajak yang dibuat oleh Pengusaha Kena Pajak yang melakukan penyerahan Barang Kena Pajak atau Penyerahan Jasa Kena Pajak atau bukti pungutan pajak karena impor Barang Kena Pajak yang digunakan oleh Direktorat Jenderal Bea dan Cukai. Berdasarkan memori penjelasan Pasal 13 ayat (1) Undang- undang Nomor 18 Tahun 2000, Faktur Pajak berfungsi sebagai:

a. Bukti pungutan pajak bagi Pengusaha Kena Pajak yang menyerahkan Barang Kena Pajak atau Jasa Kena Pajak dan bagi Direktorat Jenderal Bea dan Cukai;

b. Bukti pembayaran pajak ditinjau dari sisi pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak atau orang pribadi atau badan yang mengimpor Barang Kena Pajak;

c. Sarana untuk mengkreditkan Pajak Masukan.

Berdasarkan memori penjelasan Pasal 13 ayat (1) Undang-undang Nomor 18 Tahun 2000, bahwa Faktur Pajak terdiri dari :

1. Faktur Pajak Standar.

Berdasarkan Pasal 13 ayat (5) Undang-undang Nomor 18 Tahun 2000 disebutkan bahwa dalam Faktur Pajak Standar harus dicantumkan keterangan tentang penyerahan Barang Kena Pajak atau Jasa Kena Pajak yang paling sedikit memuat:

a. Nama, alamat, Nomor Pokok Wajib Pajak yang menyerahkan Barang Kena Pajak atau Jasa Kena Pajak;

b. Nama, alamat, Nomor Pokok Wajib Pajak yang membeli Barang Kena Pajak atau penerima Jasa Kena Pajak;

c. Jenis barang atau jasa, jumlah harga jual atau penggantian, dan potongan harga;

d. Pajak Pertambahan Nilai yang dipungut;

e. Pajak Penjualan atas Barang Mewah yang dipungut;

f. Kode, nomor seri dan tanggal pembuatan Faktur Pajak; dan

g. Nama, jabatan, dan tanda tangan yang berhak menandatangani Faktur Pajak.

Faktur Pajak Standar dibuat paling sedikit dua lembar, lembar pertama merupakan Faktur Pajak Masukan yang diberikan kepada pembeli Barang Kena

Pajak atau penerima Jasa Kena Pajak, sedangkan lembar kedua merupakan Faktur Pajak Keluaran sebagai arsip Pengusaha Kena Pajak Penjual atau Pengusaha Kena Pajak pengusaha jasa.

2. Faktur Pajak Gabungan.

Merupakan Faktur Pajak Standar yang meliputi seluruh penyerahan Barang Kena Pajak dan atau penyerahan Jasa Kena Pajak untuk pembeli atau penerima yang sama selama satu masa pajak.

3. Faktur Pajak Sederhana.

Pasal 1 Keputusan Direktur Jenderal Pajak Nomor KEP-524/PJ./2000, Pengusaha yang melakukan kegiatan penyerahan Barang Kena Pajak atau penyerahan Jasa Kena Pajak yang dilakukan secara langsung kepada konsumen akhir dan kegiatan penyerahan Barang Kena Pajak atau penyerahan Jasa Kena Pajak kepada pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak yang tidak diketahui identitasnya dapat membuat Faktur Pajak Sederhana.

Berdasarkan Pasal 3 ayat (1) Keputusan Direktur Jenderal Pajak Nomor KEP- 524/PJ./2000, tanda bukti penyerahan atau pembayaran atas penyerahan Barang Kena Pajak sepanjang memenuhi persyaratan yang ditetapkan dalam Pasal 2 ketentuan ini dapat diperlakukan sebagai Faktur Pajak Sederhana, yaitu bon kontan, faktur penjualan, segi cash register, kuitansi, atau tanda bukti penyerahan atau pembayaran lain yang sejenis. Menurut Pasal 5 Keputusan Direktur Jenderal Pajak Nomor KEP-524/PJ./2000, Faktur Pajak Sederhana tidak dapat digunakan oleh pembeli Barang Kena Pajak dan atau penerima Jasa Kena Pajak sebagai dasar pengkreditan Pajak Masukan.

4. Dokumen-dokumen tertentu yang ditetapkan sebagai Faktur Pajak Standar oleh Direktur Jenderal Pajak. Sesuai dengan Keputusan Direktur Jenderal Pajak Nomor KEP-312/PJ./2001 tanggal 23 April 2001, dokumen yang diperlakukan sebagai Faktur Pajak Standar adalah:

a. Pemberitahuan Impor Barang (PIB) dan Surat Setoran Pajak (SSP) untuk Impor Barang Kena Pajak

b. Pemberitahuan Ekspor Barang yang telah difiat muat oleh pejabat yang berwenang dari Direktorat Jenderal Bea dan Cukai dan dilampiri invoice;

c. Surat Perintah Pengiriman Barang (SPPB) dari BULOG/ DOLOG untuk penyaluran gula pasir dan tepung terigu;

d. Faktur Nota Bon Penyerahan (FNBP) yang dibuat atau dikeluarkan oleh PERTAMINA untuk penyerahan BBM dan/atau bukan BBM;

e. Tanda pembayaran atau kuitansi atas penyerahan jasa telekomunikasi;

f. Tiket dan surat muatan udara (air waybill), delivery bill, yang dibuat atau dikeluarkan untuk penyerahan jasa angkutan udara dalam negeri;

g. Surat Setoran Pajak untuk pembayaran Pajak Pertambahan Nilai atas pemanfaatan Barang Kena Pajak tidak berwujud dan/atau Jasa Kena Pajak dari luar daerah Pabean;

h. Nota Penjualan Jasa yang dibuat atau dikeluarkan untuk penyerahan jasa kepelabuhanan;

i. Tanda pembayaran atau kuitansi listrik.

• Faktur Pajak Standar Pengganti

Berdasarkan Pasal 7 Keputusan Direktur Jenderal Pajak Nomor KEP-549/PJ./2000, apabila terjadi kekeliruan atau kesalahan dalam pengisian Faktur Pajak Standar, tidak

boleh dibetulkan dengan cara dicoret atau dihapus. Pembetulannya dilakukan dengan cara membuat Faktur Pajak Standar Pengganti sebagai berikut:

1. Pengusaha Kena Pajak mengisi Faktur Pajak Standar lagi dengan keterangan yang sebenarnya, menggunakan nomor seri berbeda dari nomor seri Faktur Pajak Standar yang diganti.

2. Tanggal pembuatan Faktur Pajak Standar pengganti tetap menggunakan tanggal pembuatan Faktur Pajak Standar yang diganti.

3. Pada Faktur Pajak Standar pengganti dibubuhi cap yang menyebutkan nomor seri dan tanggal pembuatan Faktur Pajak Standar yang diganti.

4. Faktur Pajak Standar yang diganti dilampirkan pada Faktur Pajak Standar pengganti.

5. Pembuatan Faktur Pajak Standar Pengganti mengakibatkan Pengusaha Kena Pajak harus melakukan pembetulan SPT Masa PPN sesuai dengan tanggal pembuatan Faktur Pajak Standar yang diganti.

II.2.13 Pencatatan dan Pembukuan Pajak Pertambahan Nilai

Untuk menghindari pengaturan ganda terhadap satu masalah, maka dasar hukum untuk pembukuan yang diatur dalam Pasal 6 Undang-undang Nomor 16 Tahun 1994 dihapus. Oleh karena itu, kewajiban pembukuan pajak mencakup Pajak Pertambahan Nilai diatur dalam Pasal 28 Undang-undang Nomor 16 Tahun 2000 tentang Ketentuan Umum dan Tata Cara Perpajakan.

Agar Pajak Pertambahan Nilai dapat dihitung dengan benar, maka pembukuan harus mencatat jumlah harga perolehan atau impor, jumlah harga jual atau nilai ekspor, jumlah pemanfaatan Barang Kena Pajak tidak berwujud dari luar daerah Pabean di

dalam daerah Pabean dan atau pemanfaatan Jasa Kena Pajak dari luar daerah Pabean di dalam daerah Pabean, jumlah Pajak Masukan yang dapat dikreditkan dan yang tidak dapat dikreditkan.

Dasar hukum yang dianggap masih terkait dengan pencatatan Pajak Pertambahan Nilai yaitu terdapat dalam Surat Edaran Direktur Jenderal Pajak Nomor SE- 50/PJ.71/1989 tanggal 2 Desember 1989 yang mewajibkan agar Pengusaha Kena Pajak untuk menyelenggarakan pencatatan:

1. Kuantum Barang Kena Pajak yang diserahkan.

2. Harga Perolehan Barang/Jasa Kena Pajak dan Pajak Masukan.

3. Harga Jual/Penggantian dan Pajak Keluaran yang dikenakan.

4. Penyerahan yang terutang Pajak Pertambahan Nilai 10%.

5. Penyerahan yang terutang Pajak Pertambahan Nilai 0%.

6. Penyerahan yang tidak terutang Pajak Pertambahan Nilai.

7. Penyerahan yang terutang Pajak Penjualan atas Barang Mewah.

Berdasarkan Pasal 16B Undang-undang No 18 Tahun 2000, terhadap penyerahan Barang Kena Pajak atau Jasa Kena Pajak tertentu diberikan fasilitas maka bagi Pengusaha Kena Pajak yang melakukan penyerahan terkait dengan fasilitas tersebut, pencatatan itu harus ditambah dengan dua materi lagi, yaitu:

8. Penyerahan yang dibebaskan dari pengenaan pajak

9. Penyerahan yang Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewahnya tidak dipungut.

II.3 Penghitungan Pajak Pertambahan Nilai II.3.1 Dasar Pengenaan Pajak

Berdasarkan Pasal 9 ayat (1) Undang-undang Nomor 18 Tahun 2000 ditetapkan bahwa Pajak Pertambahan Nilai yang terutang dihitung dengan mengalikan tarif sebagaimana dimaksud dalam Pasal 7 dengan Dasar Pengenaan Pajak. Menurut Pasal 1 angka 17, angka 18, angka 19, angka 20, dan angka 26 Undang-undang Nomor 18 Tahun 2000, Dasar Pengenaan Pajak terdiri dari:

1. Harga Jual.

Pasal 1 angka 18 Undang-undang Nomor 18 Tahun 2000 merumuskan Harga Jual adalah nilai berupa uang termasuk semua biaya yang diminta atau seharusnya diminta oleh pengusaha karena penyerahan Barang Kena Pajak, tidak termasuk Pajak Pertambahan Nilai yang dipungut menurut Undang-undang Nomor 18 Tahun 2000 dan potongan harga yang dicantumkan dalam Faktur Pajak.

2. Penggantian.

Dalam Pasal 1 angka 19 Undang-undang Nomor 18 Tahun 2000 disebutkan bahwa Penggantian adalah nilai berupa uang termasuk semua biaya yang diminta atau seharusnya diminta oleh pemberi jasa karena penyerahan Jasa Kena Pajak, tidak termasuk Pajak Pertambahan Nilai yang dipungut menurut Undang-undang Nomor 18 Tahun 2000.

3. Nilai Impor.

Pasal 1 angka 19 Undang-undang Nomor 18 Tahun 2000 memberikan batasan tentang Nilai Impor sebagai Dasar Pengenaan Pajak adalah nilai berupa uang, yang menjadi dasar perhitungan bea masuk ditambah pungutan-pungutan lainnya yang dikenakan berdasarkan ketentuan dalam peraturan perundang-undangan Pabean

untuk impor Barang Kena Pajak, tidak termasuk Pajak Pertambahan Nilai yang dipungut menurut Undang-undang Nomor 18 Tahun 2000.

4. Nilai Ekspor.

Nilai ekspor sebagai Dasar Pengenaan Pajak dirumuskan dalam Pasal 1 angka 26 Undang-undang Nomor 18 Tahun 2000 sebagai nilai berupa uang, termasuk semua biaya yang diminta atau yang seharusnya diminta oleh eksportir.

5. Nilai Lain.

Adalah suatu nilai berupa uang yang digunakan sebagai Dasar Pengenaan Pajak bagi penyerahan Barang Kena Pajak atau Jasa Kena Pajak yang memenuhi kriteria tertentu.

II.3.2 Pajak Pertambahan Nilai untuk Penyerahan Barang Kena Pajak

Berdasarkan Pasal 4 Undang-undang Nomor 18 Tahun 2000, maka penjualan/penyerahan Barang Kena Pajak di dalam daerah Pabean yang berasal dari dalam daerah Pabean maupun dalam bentuk ekspor merupakan objek Pajak Pertambahan Nilai.

Dalam Pasal 9 ayat (1) Undang-undang Nomor 18 Tahun 2000 ditetapkan bahwa Pajak Pertambahan Nilai yang terutang dihitung dengan mengalikan tarif sebagaimana dimaksud dalam Pasal 7 dengan Dasar Pengenaan Pajak.

Berdasarkan Pasal 1 angka 25 Undang-undang Nomor 18 Tahun 2000, Pajak Pertambahan Nilai yang berasal dari kegiatan penyerahan Barang Kena Pajak tersebut merupakan Pajak Keluaran yang wajib dipungut oleh Pengusaha Kena Pajak yang melakukan penyerahan Barang Kena Pajak / Jasa Kena Pajak, atau ekspor Barang Kena Pajak.

II.3.3 Pajak Pertambahan Nilai atas Pajak Masukan yang Tidak Dapat Dikreditkan

Berdasarkan Pasal 9 ayat (8) Undang-undang Nomor 18 Tahun 2000 terdapat jenis-jenis Pajak Masukan yang tidak dapat dikreditkan yaitu:

1. Pajak Masukan yang dibayar sebelum Pengusaha dikukuhkan sebagai Pengusaha Kena Pajak.

2. Pajak Masukan atas perolehan Barang Kena Pajak atau Jasa Kena Pajak yang tidak berhubungan langsung dengan kegiatan usaha.

3. Pajak Masukan atas perolehan dan pemeliharaan mobil jenis sedan, jeep, station wagon, van, dan combi kecuali merupakan barang dagangan atau disewakan.

4. Pajak Masukan yang tercantum dalam Faktur Pajak Sederhana.

5. Pajak Masukan yang tercantum dalam Faktur Pajak Standar yang tidak memenuhi ketentuan perundang-undangan Pajak Pertambahan Nilai.

6. Pajak Masukan yang dibayar setelah ditagih dengan penerbitan ketetapan pajak.

7. Pajak Masukan yang belum dikreditkan dalam SPT yang diketemukan dalam pemeriksaan.

8. Pajak Masukan atas perolehan Barang Kena Pajak atau Jasa Kena Pajak untuk menghasilkan penyerahan Barang Kena Pajak / Jasa Kena Pajak yang mendapat fasilitas dibebaskan dari pengenaan Pajak Pertambahan Nilai atau Ditanggung Pemerintah.

II.3.4 Pajak Pertambahan Nilai atas Pajak Masukan yang Dapat Dikreditkan Selain ketentuan yang terdapat dalam Pasal 9 ayat (8) Undang-undang Nomor 18 Tahun 2000, maka Pajak Masukan yang dibayar atas transaksi perolehan Barang Kena Pajak dan atau penerimaan Jasa Kena Pajak dapat dikreditkan dengan Pajak Keluaran.

II.3.5 Pengkreditan Pajak Masukan terhadap Pajak Keluaran a. Prinsip Dasar Pengkreditan Pajak Masukan

Dalam Pasal 9 Undang-undang Nomor 18 Tahun 2000 prinsip dasar pengkreditan Pajak Masukan dirinci secara garis besar sebagai berikut:

1. Pajak Masukan dalam suatu Masa Pajak dikreditkan dengan Pajak Keluaran untuk Masa Pajak yang sama. (Pasal 9 ayat 2).

2. Dalam hal belum ada Pajak Keluaran dalam suatu Masa Pajak, maka Pajak Masukan tetap dapat dikreditkan. (Pasal 9 ayat 2a).

3. Apabila dalam suatu Masa Pajak, jumlah Pajak Keluaran lebih besar daripada jumlah Pajak Masukan, maka selisihnya merupakan Pajak Pertambahan Nilai yang wajib dibayar oleh Pengusaha Kena Pajak. (Pasal 9 ayat 3).

4. Apabila dalam suatu Masa Pajak, jumlah Pajak Masukan lebih besar daripada jumlah Pajak Keluaran, maka selisihnya merupakan kelebihan Pajak Masukan yang dapat dimintakan kembali atau dikompensasikan ke Masa Pajak berikutnya. (Pasal 9 ayat 4).

5. Pajak Masukan yang dapat dikreditkan adalah Pajak Masukan untuk perolehan Barang Kena Pajak dan atau Jasa Kena Pajak yang berhubungan langsung dengan kegiatan usaha. (Pasal 9 ayat 5 jo ayat 8 huruf b).

6. Meskipun berhubungan langsung dengan kegiatan usaha, dalam hal-hal tertentu tidak tertutup kemungkinan Pajak Masukan tersebut tidak dapat dikreditkan. (Pasal 9 ayat 8 dan Pasal 16B ayat 3).

b. Persyaratan Umum Pajak Masukan yang Dapat Dikreditkan

Kriteria umum Pajak Masukan yang dapat dikreditkan apabila memenuhi persyaratan sebagai berikut:

• Memenuhi persyaratan formal:

1. Tercantum dalam Faktur Pajak Standar atau dalam dokumen yang diperlakukan sebagai Faktur Pajak Standar sesuai dengan ketentuan perundang-undangan.

2. Belum dilakukan pemeriksaan sebagaimana diatur dalam Pasal 9 ayat (2) dan ayat (9) Undang-undang Nomor 18 Tahun 2000 jo Pasal 12 ayat 3 Peraturan Pemerintah Nomor 143 Tahun 2000 jo Peraturan Pemerintah Nomor 24 Tahun 2002.

• Memenuhi persyaratan material:

1. Berhubungan langsung dengan kegiatan usaha, sebagaimana diatur dalam Pasal 9 ayat (5) jo ayat (8) huruf b Undang-undang Nomor 18 Tahun 2000.

2. Belum dibebankan sebagai biaya, sebagaimana diatur dalam Pasal 9 ayat (9) Undang-undang Nomor 18 Tahun 2000.

3. Dapat dikreditkan pada masa pajak berikutnya selambat-lambatnya 3 (tiga) bulan setelah berakhirnya Masa Pajak yang bersangkutan sepanjang

belum dibebankan sebagai biaya dan belum dilakukan pemeriksaan.

(Pasal 9 ayat (9) Undang-undang Nomor 18 Tahun 2000).

c. Pajak Pertambahan Nilai Kurang Bayar.

Sesuai dengan ketentuan yang terdapat dalam Pasal 9 ayat (3) Undang-undang Nomor 18 Tahun 2000, jika dalam suatu Masa Pajak, Pajak Keluaran lebih besar daripada Pajak Masukan, maka selisihnya merupakan Pajak Pertambahan Nilai yang harus dibayar oleh Pengusaha Kena Pajak. Pajak yang kurang dibayar tersebut harus disetor ke kas negara paling lambat tanggal 15 bulan berikutnya.

d. Pajak Pertambahan Nilai Lebih Bayar.

Sesuai dengan ketentuan yang terdapat dalam Pasal 9 ayat (4) Undang-undang Nomor 18 Tahun 2000, maka jika dalam suatu Masa Pajak jumlah Pajak Masukan lebih besar daripada jumlah Pajak Keluaran, maka selisihnya merupakan kelebihan Pajak Masukan yang dapat dimintakan kembali (restitusi) atau dikompensasikan ke Masa Pajak berikutnya.

II.4 Penyetoran Pajak Pertambahan Nilai

Berdasarkan Undang-undang Nomor 16 Tahun 2000, tata cara pembayaran, penyetoran pajak, dan pelaporannya serta tata cara mengangsur dan menunda pembayaran pajak diatur dengan Keputusan Menteri Keuangan.

Sesuai dengan Keputusan Menteri Keuangan Nomor 541/KMK.04/2000, pembayaran dan penyetoran pajak dilakukan dengan menggunakan Surat Setoran Pajak (SSP) atau sarana lain yang ditetapkan oleh Direktur Jenderal Pajak.

Sebagaimana diatur dalam Keputusan Direktur Jenderal Pajak Nomor KEP- 169/PJ./2001, bahwa Surat Setoran Pajak (SSP) adalah surat yang digunakan untuk melakukan pembayaran dan penyetoran pajak yang terutang ke Kas Negara melalui Kantor Penerima Pembayaran. SSP Surat Setoran Pajak dibuat rangkap 5 (lima) yang peruntukannya sebagai berikut:

• Lembar ke-1 : untuk arsip Wajib Pajak.

• Lembar ke-2 : untuk Kantor Pelayanan Pajak melalui Kantor Perbendaharaan dan Kas Negara.

• Lembar ke-3 : untuk dilaporkan oleh Wajib Pajak ke KPP.

• Lembar ke-4 : untuk arsip Kantor Penerima Pembayaran.

• Lembar ke-5 : untuk arsip Wajib Pungut atau pihak lain sesuai dengan ketentuan perundangan perpajakan yang berlaku.

Berdasarkan ketentuan yang baru yaitu Peraturan Direktur Jenderal Pajak Nomor PER-01/PJ./2006 jo PER-102/PJ./2006, Surat Setoran Pajak (SSP) adalah surat yang oleh Wajib Pajak digunakan untuk melakukan pembayaran atau penyetoran pajak yang terutang ke Kas Negara melalui Kantor Penerima Pembayaran. Pasal 1 ayat (1) peraturan ini menjelaskan bahwa Kantor Penerima Pembayaran adalah Kantor Pos dan atau bank Badan Usaha Milik Negara atau bank Badan Usaha Milik Daerah atau tempat pembayaran lain yang ditunjuk oleh Menteri Keuangan sebagai penerima pembayaran atau setoran pajak. Berdasarkan Pasal 3 ayat (2) peraturan yang sama, Surat Setoran Pajak Standar dibuat dalam rangkap 5 (lima), yang peruntukannya sebagai berikut:

• Lembar ke-1 : untuk arsip Wajib Pajak.

• Lembar ke-2 : untuk Kantor Pelayanan Pajak melalui Kantor Pelayanan Perbendaharaan Negara (KPPN).

• Lembar ke-3 : untuk dilaporkan oleh Wajib Pajak ke KPP.

• Lembar ke-4 : untuk arsip Kantor Penerima Pembayaran.

• Lembar ke-5 : untuk arsip Wajib Pungut atau pihak lain sesuai dengan ketentuan perundangan perpajakan yang berlaku.

II.5 Pelaporan Pajak Terutang II.5.1 Dasar Hukum

Dasar hukum dari pelaporan pajak terutang adalah :

1. Pasal 3 dan Pasal 4 Undang-undang Nomor 6 1983 jo Undang-undang Nomor 16 Tahun 2000.

2. Pasal 3A Undang-undang Nomor 18 Tahun 2000.

3. Keputusan Direktur Jenderal Pajak Nomor KEP-12/PJ./1995 tanggal 6 Februari 1995 jo Nomor KEP-386/PJ./2002 tanggal 13 Agustus 2002.

4. Petunjuk Pelaksanaanya adalah Surat Edaran Direktur Jenderal Pajak Nomor SE- 04/PJ.53/1995 tanggal 16 Februari 1995.

II.5.2 Surat Pemberitahuan (SPT)

Berdasarkan Pasal 1 butir 10 Undang-undang Nomor 16 Tahun 2000, Surat Pemberitahuan adalah surat yang oleh Wajib Pajak digunakan untuk melaporkan perhitungan dan pembayaran pajak yang terutang menurut ketentuan peraturan perundang-undangan yang berlaku.

II.5.3 Pelaporan SPT Masa Pajak Pertambahan Nilai

Berdasarkan Pasal 3 ayat 1 Undang-undang Nomor 16 Tahun 2000, PKP wajib mengisi, menandatangani, dan menyampaikan Surat Pemberitahuan Masa Pajak Pertambahan Nilai. Dalam Pasal 4 ayat 1 Undang-undang Nomor 16 Tahun 2000 dijelaskan bahwa Wajib Pajak wajib mengisi dan menyampaikan Surat Pemberitahuan dengan benar, lengkap, jelas dan menandatanganinya. Dalam hal SPT Masa ditandatangani oleh orang lain selain yang disebutkan di atas, harus dilampiri Surat Kuasa Khusus. (Surat Kuasa Khusus untuk SPT Masa PPN dibuat per Masa Pajak dengan menyebut bulan yang bersangkutan, jadi tidak dapat dibuat untuk satu tahun buku).

Benar berarti, pengisian SPT sudah sesuai penghitungannya menurut undang- undang material (Undang-undang Nomor 16 Tahun 2000 dan Undang-undang Nomor 18 Tahun 2000). Lengkap, berarti seluruh unsur dan lampiran yang disyaratkan telah diisi dengan lengkap dan SPT tersebut ditandatangani oleh Wajib Pajak atau kuasanya. Jelas, berarti baik tulisan maupun angka yang ada di dalam SPT harus jelas dan terang sehingga tidak dapat ditafsirkan lain.

Berdasarkan penjelasan Pasal 3 Undang-undang Nomor 16 Tahun 2000, dalam mengisi SPT harus dinyatakan dalam mata uang rupiah (Rp) dan bahasa Indonesia dalam SPT induk dan lampirannya termasuk neraca dan daftar laba rugi. Penyajian angka-angka rupiah harus dinyatakan dan dibulatkan ke bawah dalam rupiah penuh.

Wajib Pajak atas izin Menteri Keuangan dapat menggunakan pembukuan dengan bahasa Inggris dan mata uang US dollar ($), tetapi di dalam SPT harus menggunakan bahasa Indonesia dan mata uang rupiah.

Menurut Pasal 3 ayat 6 Undang-undang Nomor 16 Tahun 2000, bentuk dan isi Surat Pemberitahuan serta keterangan dan atau dokumen yang harus dilampirkan ditetapkan dengan Keputusan Menteri Keuangan. Dalam Pasal 3 ayat 7 Undang-undang Nomor 16 Tahun 2000, SPT dianggap tidak disampaikan apabila tidak ditandatangani sebagaimana dimaksud dalam ayat 1 atau tidak sepenuhnya dilampiri keterangan dan atau dokumen sebagaimana dimaksud dalam ayat 6.

Berdasarkan Pasal 3 ayat 1 Undang-undang Nomor 16 Tahun 2000, SPT Masa PPN Induk diisi dalam rangkap 2 (dua):

- Lembar ke-1 : untuk Kantor Pelayanan Pajak.

- Lembar ke-2 : sebagai pertinggal Pengusaha Kena Pajak yang bersangkutan.Pada lembar ke-2 ini akan dibubuhi cap tanda terima SPT oleh petugas Kantor Pelayanan Pajak atau Kantor Penyuluhan Pajak.

Sedangkan lampiran SPT Masa PPN (Lampiran A1 s.d. B4 dan SPT Masa PPnBM diisi dalam rangkap 3 (tiga):

- Lembar ke-1 dan ke-3 : untuk Kantor Pelayanan Pajak.

- Lembar ke-2 : pertinggal Pengusaha Kena Pajak yang bersangkutan.

Apabila SPT Masa PPN dikirimkan melalui Kantor Pos dan Giro, tanda bukti serta tanggal pengiriman surat tercatat dianggap sebagai tanda bukti dan tanggal penerimaan SPT oleh Kantor Pelayanan Pajak.

Tanggal jatuh tempo penyampaian SPT Masa PPN adalah tanggal 20 Masa Pajak berikutnya. Jika terlambat menyampaikan SPT Masa PPN akan dikenakan sanksi

administrasi berupa denda sebesar Rp 50.000,00 (lima puluh ribu rupiah) setiap bulan.

Apabila tanggal 20 jatuh pada hari Minggu atau hari libur, SPT Masa PPN harus disampaikan pada hari kerja sebelumnya.

II.5.4 Fungsi SPT Masa Pajak Pertambahan Nilai

Dalam memori penjelasan Pasal 3 Undang-undang Nomor 16 Tahun 2000 digariskan bahwa bagi Pengusaha Kena Pajak fungsi Surat Pemberitahuan adalah sebagai sarana untuk melaporkan dan mempertanggungjawabkan penghitungan jumlah Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah yang sebenarnya terutang dan untuk melaporkan tentang:

1. Pengkreditan Pajak Masukan terhadap Pajak Keluaran;

2. Pembayaran atau pelunasan pajak yang telah dilaksanakan sendiri oleh Pengusaha Kena Pajak dan/ atau melalui pihak lain dalam satu Masa Pajak yang ditentukan oleh ketentuan peraturan perundang-undangan perpajakan yang berlaku.

II.5.5 Bentuk SPT Masa Pajak Pertambahan Nilai

Berdasarkan Keputusan Direktur Jenderal Pajak Nomor KEP-12/PJ/1995 tanggal 6 Februari 1995 jo Keputusan Direktur Jenderal Pajak Nomor KEP-386/PJ/2002 tanggal 13 Agustus 2002, keterangan yang harus dilampirkan dalam SPT Masa PPN adalah sebagai berikut:

1) Formulir 1195 - SPT Masa PPN Induk.

2) Formulir 1195 A1 - Daftar Pajak Keluaran dan PPnBM.

3) Formulir 1195 A2 - Daftar Pajak Keluaran dan PPnBM Yang Tidak Dipungut/Ditunda/Ditangguhkan/ Dibebaskan/

Ditanggung Pemerintah (DTP).

4) Formulir 1195 A3 - Daftar Pajak Keluaran dan PPnBM kepada Pemungut Pajak Pertambahan Nilai.

5) Formulir 1195 B1 - Daftar Pajak Masukan Yang Dapat Dikreditkan.

6) Formulir 1195 B2 - Daftar Pajak Masukan dan PPnBM Yang Memperoleh Pembayaran Pendahuluan dari BAPEKSTA Keuangan.

7) Formulir 1195 B3 - Hasil Penghitungan Kembali Pajak Masukan Yang Telah Dikreditkan/ Tidak Dipungut/

Ditangguhkan/ Dibebaskan.

8) Formulir 1195 B4 - Daftar Pajak Masukan Yang Tidak Dapat Dikreditkan.

Setiap PKP wajib menyampaikan SPT Masa Formulir 1195 dengan lampiran sekurang-kurangnya formulir pada angka 1) sampai dengan 6) dan angka 8).

II.5.6 Surat Pemberitahuan Tidak Lengkap

Berdasarkan Keputusan Direktur Jenderal Pajak Nomor KEP-215/PJ./2001, Surat Pemberitahuan Tidak Lengkap adalah Surat Pemberitahuan yang pengisian dan lampirannya tidak memenuhi ketentuan formal. Surat Pemberitahuan dinyatakan tidak lengkap apabila memenuhi salah satu atau beberapa hal berikut:

1. Nama dan Nomor Pokok Wajib Pajak tidak dicantumkan dalam Surat Pemberitahuan.

2. Elemen Surat Pemberitahuan Induk dan lampiran tidak atau kurang lengkap diisi.

3. Surat Pemberitahuan tidak ditandatangani Wajib Pajak atau ditandatangani kuasa Wajib Pajak tetapi tidak dilampirkan dengan surat kuasa khusus.

4. Surat Pemberitahuan tidak atau kurang dilampiri dengan lampiran yang diisyaratkan termasuk media elektronik.

5. Surat Pemberitahuan kurang bayar tetapi tidak dilampiri dengan Surat Setoran Pajak atau Surat Keputusan Persetujuan Penundaan atau Angsuran Pajak Penghasilan Pasal 29.

II.5.7 Pembetulan SPT

Berdasarkan Pasal 8 ayat (1) dan (2) Undang-undang Nomor 16 Tahun 2000, Wajib Pajak dapat melakukan pembetulan SPT atas kemauan sendiri dengan menyampaikan pernyataan tertulis dalam jangka waktu dua tahun sesudah saat terutangnya pajak atau berakhirnya Masa Pajak, Bagian Tahun Pajak, atau Tahun Pajak, dengan syarat Dirjen Pajak belum memulai tindakan pemeriksaan.

Wajib Pajak akan dikenakan sanksi administrasi berupa bunga sebesar 2%

sebulan atas jumlah pajak yang kurang dibayar, dihitung sejak saat pembetulan SPT Masa terakhir sampai dengan tanggal pembayaran karena pembetulan SPT Masa tersebut.

Wajib Pajak dengan kesadaran sendiri dapat mengungkapkan dalam suatu laporan tersendiri atas hal-hal sebagai berikut:

a. Pajak-pajak yang masih harus dibayar menjadi lebih besar; atau b. Rugi berdasarkan ketentuan perpajakan menjadi lebih kecil; atau c. Jumlah harta atau modal menjadi lebih besar.

Prosedur yang harus ditempuh yaitu menyampaikan permohonan tertulis ke Kantor Pelayanan Pajak tempat Wajib Pajak terdaftar atau dikukuhkan dengan menggunakan formulir SPT biasa, dengan mencantumkan kata Pembetulan baik di SPT induk maupun lampiran-lampirannya.