PENGARUH NILAI TUKAR RIIL TERHADAP NERACA

PERDAGANGAN BILATERAL INDONESIA

(MARSHALL-LERNER CONDITION DAN FENOMENA J-CURVE)

TESIS

Oleh :

NANCY NOPELINE

077018017/EP

SEKOLAH PASCASARJANA

UNIVERSITAS SUMATERA UTARA

PENGARUH NILAI TUKAR RIIL TERHADAP NERACA

PERDAGANGAN BILATERAL INDONESIA

(MARSHALL-LERNER CONDITION DAN FENOMENA J-CURVE)

TESIS

Untuk memperoleh Gelar Magister Sains

dalam Program Ekonomi Pembangunan

pada Sekolah Pascasarjana Universitas Sumatera Utara

Oleh :

NANCY NOPELINE

077018017

SEKOLAH PASCASARJANA

UNIVERSITAS SUMATERA UTARA

ABSTRACT

The purpose of this research is to identify the effect of real exchange rate on the equilibrium of Indonesia bilateral trade against its main trade partner, which is Japan. The data used is quarterly times series data 1990:01 – 2006:04 from International Federal Statistics and Bank of Indonesia. The model of analysis used is Co-Integration Analysis Method and Error Correction Model (ECM) in the short run and long run in order to find out the effect of real exchange rate toward the equilibrium of Indonesia – Japan bilateral trade. The result shows that Indonesia bilateral trade with its main trade partner on Long-Term met the terms of Marshall–Lerner Condition and therefore the J–Curve Phenomenon also occurred. On the contrary, Marshall–Lerner Condition did not meet on Short-Term, therefore J–Curve Phenomenon did not occur in Indonesia trade with Japan. This means that the shock from real exchange rate does not give solution to the equilibrium of short-term bilateral trade.

ABSTRAK

Penelitian ini bertujuan untuk mengetahui pengaruh nilai tukar riil terhadap neraca perdagangan bilateral Indonesia terhadap mitra dagang utamanya yaitu, Jepang . Dengan menggunakan data times series kwartalan 1990:01 – 2006:04 yang berasal dari International Federal Statistic, dan Bank Indonesia. Metode analisis yang digunakan adalah metode analisis kointegrasi dan model yang digunakan adalah Error Correction model (ECM). Penelitian ini menggunakan jangka panjang dan jangka pendek untuk mengetahui pengaruh nilai tukar riil terhadap neraca perdagangan bilateral Indonesia – Jepang. Hasil yang ditemukan bahwa perdagangan bilateral Indonesia dengan mitra dagang utamanya dalam jangka panjang memenuhi kondisi Marshall-Lerner sehingga fenomena J-curve juga terjadi. Sebaliknya Marshall-lerner condition tidak terjadi dalam jangka pendek sehingga tidak terjadi fenomena J-curve dalam perdagangan Indonesia dengan Jepang. Artinya shock dari nilai tukar riil tidak memberikan perbaikan terhadap neraca perdagangan bilateral dalam jangka pendek.

KATA PENGANTAR

Puji dan syukur penulis panjatkan ke-Hadirat Allah Bapa di Surga, karena atas berkat rahmat dan ridho-Nya penulis dapat menyelesaikan tesis ini yang berjudul

“Pengaruh Nilai Tukar Riil Terhadap Neraca Perdagangan Bilateral Indonesia

–Jepang (Marshall – Lerner Condition dan fenomena J- Curve)”.

Penulis juga menyadari dalam tesis ini masih banyak kekurangan, oleh karena itu diharapkan kritik dan saran yang membangun dari semua pihak agar dapat menjadi lebih baik hasilnya.

Selama mengikuti perkuliahan dan penulisan tesis ini, penulis banyak mendapat bantuan dan dukungan dari berbagai pihak secara langsung maupun tidak langsung. Oleh karena itu, pada kesempatan ini penulis menyampaikan terima kasih dan penghargaan kepada:

1. Bapak Prof. Chairuddin P. Lubis, DTH&H, Sp.A(k), Rektor Universitas Sumatera Utara.

2. Ibu Prof. Dr. Ir. T. Chairun Nisa.,B M.Sc Direktur Sekolah Pascasarjana Universitas Sumatera Utara

4. Bapak Dr. Syaad Afifuddin, SE., Mec. Sekretaris Program Studi Magister Ekonomi Pembangunan Universitas Sumatera Utara

5. Bapak Iskandar Syarief, MA, Sebagai Dosen Pembimbing II yang Telah banyak memberikan waktu dan pemikiran serta arahan kepada penulis

6. Bapak Irsyad Lubis, Bapak Rahmat Sumanjaya, Bapak Drs. Samad Zaino, M.Si sebagai Dosen Penguji

7. Bapak dan Ibu dosen pengajar di Magister Ekonomi Pembangunan. Terima kasih untuk semua ilmu yang telah diberikan.

8. Terimakasih dan cinta kasih kepada kedua orang tua tercinta, Ayahanda Drs. S. Sitompul dan Ibunda M. Sarumpaet yang selalu berkata, ”Kapannya Kau Selesai! ”; Ucapan terima kasih juga penulis ucapkan kepada kakak dan abangku ( and also my leaders…) Bang Ganda dan Kak Imelda ; Bang Aseng dan Kak Eva

; serta Keponakanku yang lucu-lucu dan sangat aku sayangi, Yolanda dan Salomo.

9. Rekan-rekan mahasiswa angkatan XII Magister Ekonomi Pembangunan Sekolah Pascasarjana Universitas Sumatera Utara, terutama Bu Peggy, Bu Rani, Kak Shanty, Bang Leo, Ika, dan teman-teman yang lain yang tidak bisa disebutkan namanya satu persatu (Ayo Semangat Donk !!).

11.Seluruh Staf dan karyawan sekretariat Sekolah Pascasarjana Universitas Sumatera Utara Serta semua pihak yang tidak dapat penulis sebutkan satu persatu.

12.Finally,.... SaMueL, walau kedatangan mu terlambat, tapi semangat dan kasih sayang mu tidak pernah terlambat, semua tepat pada waktunya, thank you so much.

Akhir kata, penulis berharap semoga Tuhan yang Maha Esa membalas dan memberkati kebaikan mereka dan tesis ini dapat bermanfaat bagi yang membutuhkannya. Amin

Medan, April 2009 Penulis

DAFTAR RIWAYAT HIDUP

Nama : Nancy Nopeline

Alamat : Jl. Kopi XVII No. 12. Perumnas Simalingkar Medan – 20141

Agama : Kristen Protestan

Pekerjaan : Pegawai Swasta

Tempat/Tgl. Lahir : Medan, 06 November 1984

Jenis Kelamin : Perempuan

Kewarganegaraan : Indonesia

Nama Orangtua laki-laki : Drs. Sintong Sitompul Nama Orangtua Perempuan : Merry Sarumpaet Riwayat Pendidikan Formal :

1. SD Budi Murni II Medan Lulus Tahun 1996 2. SMP Methodist I Medan Lulus Tahun 1999 3. SMU Methodist I Medan Lulus Tahun 2002

4. Sarjana Ekonomi Pembangunan Universitas Lampung Lulus Tahun 2006 5. Sekolah Pascasarjana USU Jurusan Ekonomi Pembangunan Lulus Tahun

DAFTAR ISI

ABSTRACT ... i

ABSTRAK ... ii

KATA PENGANTAR... iii

DAFTAR RIWAYAT HIDUP ... vi

DAFTAR ISI... vii

DAFTAR TABEL ... x

DAFTAR GAMBAR... xi

DAFTAR LAMPIRAN ... xii

BAB I PENDAHULUAN... 1

1.1 Latar Belakang ... 1

1.2 Perumusan Masalah ... 14

1.3 Tujuan Penelitian ... 14

1.4 Manfaat Penelitian ... 15

BAB II TINJAUAN PUSTAKA ... 16

2.1 Neraca Perdagangan... 16

2.2 Nilai Tukar ... 17

2.2.1 Nilai Tukar Nominal dan Nilai Tukar Riil... 17

2.3 Marshall Lerner Condition... 19

2.3.1 Kasus Bickerdicke-Robinson-Metzler ... 22

2.4 J – Curve ... 22

2.5 Consumer Price Index ... 24

2.5.1 Tujuan Penghitungan IHK ... 25

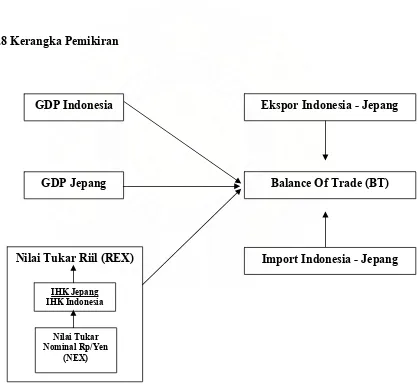

2.8 Kerangka Pemikiran... 33

2.9 Hipotesis Penelitian... 34

BAB III METODE PENELITIAN ... 35

3.1 Jenis dan Sumber Data ... 35

3.2 Model Analisis ... 35

3.3 Spesifikasi Model... 37

3.4 Definisi Operasional ... 38

3.5 Metode Analisis ... 39

3.5.1 Analisis Model Kointegrasi ... 39

3.5.2 Analisis Error Correction Model... 41

3.6 Uji Statistika... 42

3.6.1 Uji Statistika t... 42

3.6.2 Uji Statistika F ... 43

3.6.3 Koefisien Determinasi (R2) ... 44

3.7 Uji Asumsi Klasik ... 45

3.7.1 Multikolinieritas... 45

3.7.2 Autokorelasi ... 46

BAB IV ANALISIS DAN PEMBAHASAN... 49

4.1 Uji Stasioneritas ... 49

4.2 Hasil Estimasi Model ... 51

4.2.1 Hasil Estimasi Jangka Panjang... 51

4.2.1.1 Pengujian Kointegrasi ... 52

4.2.1.2 Uji Koefisien Determinasi (R2)... 53

4.2.1.3 Uji t-statistik... 54

4.2.1.4 Uji Keseluruhan ... 55

4.2.2 Uji Masalah dalam Model Regresi Linier... 56

4.2.2.2 Masalah Autokorelasi... 57

4.2.3 Hasil Estimasi Jangka Pendek (ECM) ... 58

4.3 Hasil Ekonomi Model ECM... 63

4.3.1 GDP Indonesia ... 63

4.3.2 GDP Jepang... 64

4.3.3 Nilai Tukar Riil ... 66

4.3.4 Krisis Moneter 1997:04 – 1998:01 ... 67

BAB V KESIMPULAN DAN SARAN ... 69

5.1 Kesimpulan ... 69

5.2 Saran... 72

DAFTAR PUSTAKA ... 73

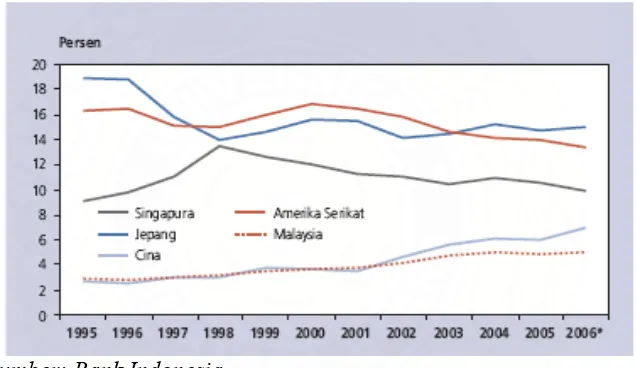

DAFTAR TABEL

Nomor Judul Halaman

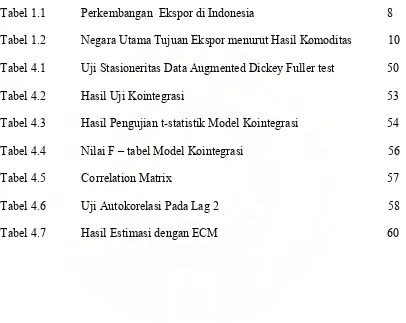

Tabel 1.1 Perkembangan Ekspor di Indonesia 8 Tabel 1.2 Negara Utama Tujuan Ekspor menurut Hasil Komoditas 10 Tabel 4.1 Uji Stasioneritas Data Augmented Dickey Fuller test 50

Tabel 4.2 Hasil Uji Kointegrasi 53

Tabel 4.3 Hasil Pengujian t-statistik Model Kointegrasi 54 Tabel 4.4 Nilai F – tabel Model Kointegrasi 56

Tabel 4.5 Correlation Matrix 57

Tabel 4.6 Uji Autokorelasi Pada Lag 2 58

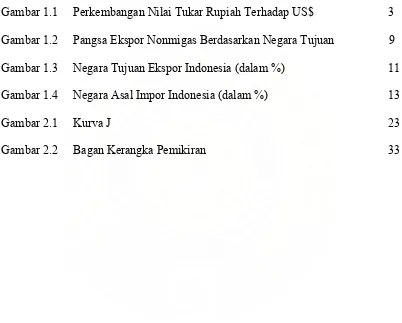

DAFTAR GAMBAR

Nomor Judul Halaman

Gambar 1.1 Perkembangan Nilai Tukar Rupiah Terhadap US$ 3 Gambar 1.2 Pangsa Ekspor Nonmigas Berdasarkan Negara Tujuan 9 Gambar 1.3 Negara Tujuan Ekspor Indonesia (dalam %) 11 Gambar 1.4 Negara Asal Impor Indonesia (dalam %) 13

Gambar 2.1 Kurva J 23

DAFTAR LAMPIRAN

Nomor Judul Halaman

Lampiran 1. Data Nilai Ekspor Non-Migas Menurut Negara Tujuan 75 Lampiran 2. Data Nilai Impor Non-Migas Menurut Negara Asal 75

Lampiran 3. Data Neraca Perdagangan 75

Lampiran 4. Data GDP Riil Indonesia 76

Lampiran 5 Data GDP Riil Jepang 76

Lampiran 6 Data Consumer Price Index (CPI) Indonesia 77 Lampiran 7 Data Consumer Price Index (CPI) Jepang 77

Lampiran 8 Data Rp/US$ 78

Lampiran 9 Data Yen/US$ 78

Lampiran 10 Data Nilai tukar Riil 79

Lampiran 11 Data Yang Digunakan untuk Proses Regresi 80 Lampiran 12 Data Yang Digunakan untuk Proses Regresi (Log) 81

Lampiran 13 Hasil Estimasi Jangka Panjang 82

Lampiran 14 Hasil Uji Autokorelasi (LM Test) 82 Lampiran 15 Uji Multikolinieritas (Correlation Matrix) 83

Lampiran 16 Hasil Regresi ECM 83

BAB I

PENDAHULUAN

1.1 Latar Belakang

Kebutuhan masyarakat yang semakin banyak dan beragam jumlahnya tidak dapat dipenuhi seluruh jenisnya oleh produksi yang dihasilkan di dalam negeri semata, sementara itu kenaikan kapasitas produksi dari berbagai komoditi membutuhkan pasar yang lebih luas dari luar negeri. Keadaan tersebut mendorong terjadinya kegiatan perdagangan luar negeri baik barang maupun jasa yang terus menerus meningkat nilainya. Globalisasi ekonomi telah menciptakan hubungan yang saling ketergantungan antara negara-negara. Keadaan seperti itu memicu semua negara di belahan dunia termasuk Indonesia untuk melakukan perdagangan luar negeri.

Fenomena terbaru yang berhubungan dengan kurs valas yaitu dengan terjadinya fluktuasi kurs yang tajam di Indonesia selama periode krisis ekonomi dan moneter mulai pertengahan tahun 1997, di mana nilai kurs meningkat dan berfluktuasi secara tajam. Gejolak nilai kurs ini tidak terlepas dari pengaruh variabel-variabel non-ekonomi yang seringkali lebih berpengaruh dalam menciptakan fluktuasi kurs valas. Selama periode krisis ekonomi kita dapat menyaksikan bahwa nilai kurs ini sangat mempengaruhi kondisi perekonomian domestik. Terpuruknya mata uang domestik (Rupiah) terhadap mata uang asing yang menjadi awal dari krisis ekonomi, pada dasarnya berasal dari permintaan akan uang luar negeri yang begitu tinggi, sedangkan penawarannya terbatas. Hal inilah yang membuat nilai valuta asing (valas) keras (Hard Currency) seperti Dollar AS dan Yen Jepang membubung tinggi. Selain itu nilai kurs juga tidak terlepas dari variabel-variabel lain seperti tingkat suku bunga dalam dan luar negeri, jumlah uang beredar, tingkat harga yang diindikasikan dengan tingkat inflasi, serta variabel-variabel ekonomi dan non-ekonomi lainnya. Hal-hal itulah yang membuat nilai kurs valas bersifat rentan (volatile). Fluktuasi kurs ini membuat sektor-sektor perdagangan dan sektor riil kolaps, serta beban utang luar negeri yang merupakan sebagian dana untuk pembangunan menjadi semakin besar.

Bukannya meningkatkan pertumbuhan ekspor, depresiasi rupiah terhadap dolar Amerika pada tahun 1997-1998 telah meyebabkan melemahnya ekspor. Dengan fakta rupiah dalam pengertian nominal turun rata-rata 0.8 persen per hari (terhadap dolar Amerika) antara Juli 1997 dan Januari 1998, total ekspor barang perdagangan Indonesia (dalam dolar Amerika) menurun sebesar 8.5 persen pada akhir tahun 1998 dibandingkan dengan tahun 1997 (Siregar, Reza and Ramkishen S. Rajan, 2002). Volume ekspor barang-barang perdagangan Indonesia mengalami penurunan rata-rata per tahun sebesar 14 persen antara kuartal dua tahun 1998 dan kuartal satu tahun 1999 dengan penurunan terburuk yang terjadi pada kuartal akhir tahun 1998 (mendekati 20 persen).

Nilai tukar rupiah riil setelah diterapkannya sistem nilai tukar mengambang terus mengalami mengalami tekanan yang cukup kuat sampai akhir 1997. Mulai Januari 1998 cenderung fluktuatif. Secara umum, nilai tukar riil tahun 2005 merosot apabila dibandingkan dengan tahun 2004. Hal ini tercermin dari rata-rata indeks nilai tukar riil efektif (Real Effective Exchange Rate/REER) pada tahun 2004 sebesar 33,83, sedangkan tahun 2005 menjadi 31,96, atau mengalami kemerosotan sebesar 5,5 persen.

Pada awal tahun 2000, kondisi kurs rupiah telah mulai recovery dari krisis September 1997 yaitu sebesar Rp7.400. Puncak krisis nilai tukar terjadi pada sekitar Juni 1998, dimana nilai tukar rupiah terhadap dolar lebih besar dari Rp14.000. Kemudian setelah dilakukan berbagai kebijakan pemerintah dalam mengatasi nilai tukar, antara lain: penandatanganan LOI (hutang LN) terhadap IMF, kebijakan uang ketat (peningkatan suku bunga) dan pembekuan beberapa bank, maka nilai tukar rupiah menguat ke level Rp8.000-an. Kondisi tersebut didukung oleh perubahan kepemimpinan politik kepada Presiden Habibie yang membawa harapan bagi pelaku pasar. Kondisi tersebut bertahan dengan fluktuasi yang relatif tipis sampai pada era Presiden Abdurrahman Wahid.

melemah ke level Rp10.400-an sampai dengan akhir tahun 2001. Sehingga dapat dikatakan bahwa dalam periode ini kurs rupiah terhadap dolar Amerika kembali bergejolak walaupun masih terkendali. Hal ini terjadi karena pemerintah sedang mencari formulasi yang tepat untuk mengatasi berbagai tuntutan recovery perekonomian. Selain itu, kondisi politik juga kembali bergolak dengan adanya pergantian kepemimpinan nasional dari Presiden Abdurrahman Wahid kepada Presiden Megawati Soekarno Putri.

Dalam tahun 2002 rupiah cenderung menguat sejak awal tahun dan sempat diperdagangkan pada sekitar Rp8.500-an per dolar AS pada pertengahan Juni 2002. Selama tahun 2002 rata-rata nilai tukar rupiah sebesar Rp9.311 per dolar AS. Hal ini disebabkan oleh meningkatnya kepercayaan masyarakat karena faktor internal & eksternal. Faktor-faktor internal tersebut, antara lain:

1. Bertambahnya pasokan valuta asing akibat meningkatnya arus modal masuk dari hasil divestasi saham BCA, Bank Niaga, Telkom dan Indosat. 2. Tekanan permintaan valuta asing dari sektor swasta khususnya dalam

rangka pelunasan utang luar negeri yang jatuh tempo relatif berkurang akibat keberhasilan proses restrukturisasi utang swasta.

3. Keberhasilan pelaksanaan Paris Club III yang menyetujui penundaan pembayaran cicilan pokok utang LN pemerintah yang jatuh tempo dan bunganya.

dolar AS dalam skala global; dan menguatnya nilai tukar regional dalam tahun 2002. Penguatan nilai tukar rupiah selama tahun 2002 berlanjut sampai pada akhir tahun 2003. Selama tahun 2003, nilai tukar rupiah berada pada kisaran Rp8.285 – Rp8.900.

Namun sejak awal tahun 2004 sampai semester pertama tahun 2005, nilai tukar rupiah terhadap dolar AS menunjukkan kecenderungan melemah secara fluktuatif. Nilai terendah nilai tukar rupiah terjadi dalam bulan Juli 2005 (Rp9.800/dolar AS) dan nilai tukar rupiah tertinggi terjadi pada bulan Januari 2004 (Rp8.384/dolar AS). Fluktuasi yang tinggi terjadi dalam periode April 2004 sampai dengan Agustus 2004, hal ini terkait dengan kekhawatiran pelaku pasar uang atas penyelenggaraan Pemilu 2004.

Trend pergerakan Kurs Rupiah cenderung melemah terhadap USD selama 2004 sampai dengan pertengahan 2005 disebabkan oleh berbagai faktor baik dari dalam maupun luar negeri.

1. Faktor Dalam Negeri:

Dampak inflasi yang cenderung meningkat;

Dampak negatif dari tingginya harga minyak terhadap neraca perdagangan migas;

Sentimen negatif dari kelangkaan BBM;

Kekhawatiran dari dampak tingginya harga minyak terhadap kesinambungan fiskal (fiscal sustainability);

2. Faktor Luar Negeri:

Dolar Amerika Serikat menguat terhadap hampir semua mata uang; Ekonomi Amerika menguat;

Tingkat suku bunga Amerika Serikat merambat naik.

Sehingga jika diikhtisarkan perkembangan nilai tukar rupiah terhadap dollar Amerika selama kurun waktu Januari 2000 sampai dengan Juni 2005, nilai tukar rupiah mengalami fluktuasi selebar Rp4.250 atau dalam rentang Rp7.425 pada Januari 2000 (nilai terendah) dan Rp11.675 pada April 2001 (nilai tertinggi). Selama rentang tersebut nilai tukar rupiah terhadap dollar AS rata-rata sebesar Rp9.153.

Transmisi kebijakan moneter melalui jalur nilai tukar tersebut berjalan melalui dua jalur yaitu jalur direct pass-through yang mempengaruhi inflasi langsung melalui efek harga impor dan indirect pass-through yang mempengaruhi inflasi melalui perubahan output gap akibat adanya perubahan neraca perdagangan.

Melalui jalur indirect pass-through, depresiasi nilai tukar akan menurunkan harga relatif ekspor dan meningkatkan daya saing produk ekspor tersebut sehingga permintaan luar negeri terhadap produk ekspor akan meningkat yang dapat dilihat dari peningkatan volume ekspor. Sebaliknya harga produk impor menjadi lebih tinggi yang selanjutnya akan menekan permintaan produk impor sehingga volume impor akan menurun.

berdampak pada PDB dan Inflasi. Perekonomian Indonesia pada Tahun 2007 tumbuh 6,32%, mencapai pertumbuhan tertinggi dalam lima tahun terakhir. Dari sisi produksi, semua sektor mengalami ekspansi dengan ekspansi tertinggi pada sektor pengangkutan dan komunikasi (14,38%), diikuti oleh sektor listrik, gas dan air bersih (10,40%) dan sektor bangunan (8,61%). Dari sisi pengeluaran, seluruh komponen pengeluaran juga mengalami ekspansi dengan ekspansi tertinggi terjadi pada komponen investasi (PMTB) yaitu sebesar 9,16%, diikuti oleh ekspor barang dan jasa (8,02%) dan konsumsi (4,90%).

Tabel 1.1 Perkembangan Ekspor di Indonesia

2005 2006* 2006*

Sumber: Bank Indonesia

Peningkatan investasi di sektor migas dalam tiga tahun terakhir belum berdampak optimal bagi peningkatan produksi untuk mengimbangi penurunan alami produksi minyak. Akibatnya, kecenderungan penurunan volume ekspor minyak sepanjang 2005 masih terus berlanjut pada 2006. Nilai ekspor nonmigas tumbuh tinggi pada komoditas pertanian, pertambangan, dan industri. Selama 2006, nilai total ekspor nonmigas naik cukup tinggi mencapai 20,7% menjadi $80,6 miliar.

Sumber: Bank Indonesia

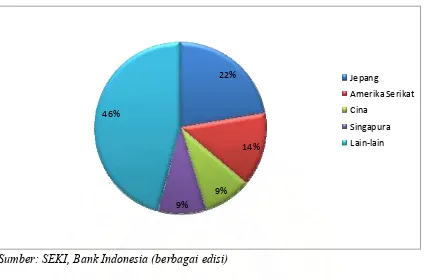

Gambar 1.2 Pangsa Ekspor Nonmigas Berdasarkan Negara Tujuan

mengoptimalkan peluang pasar di negara-negara lainnya. Dengan penyebaran negara tujuan ekspor yang lebih meluas diharapkan dapat meningkatkan fleksibilitas kemampuan ekspor Indonesia dalam mengantisipasi berubahnya siklus perekonomian di berbagai negara mitra dagang.

Tabel 1.2 Negara Utama Tujuan Ekspor Menurut Hasil Komoditas Tahun 2006

Sumber: Bank Indonesia

Jepang Amerika Serikat Uni Eropa Singapura China

Komoditi Share Komoditi Share Komoditi Share Komoditi Share Komoditi Share

Biji Logam

1.57 Mesin Listrik

& Peralatan 1.35

Minyak

0.62 Furniture 0.65

Alat Telekomunika

si

0.64 Kimia

Organik 0.59

komoditas ekspor andalan Indonesia ke Cina adalah CPO dengan pangsa 1,33%, sedangkan ke Uni Eropa banyak berupa produk minyak sayur dan lemak dengan pangsa 1,57% dari total ekspor nonmigas.

Secara teoritis, perubahan nilai tukar rupiah memiliki beberapa konsekuensi ekonomi. Sisi buruknya adalah membengkaknya jumlah hutang luar negeri , di sisi yang lainnya terdepresiasinya rupiah memberi peluang bagi Indonesia untuk memperbaiki neraca perdagangan melalui peningkatan ekspor dan pengurang impor terhadap negara-negara mitra dagangnya.

Setelah melihat penjelasan diatas yang mengarah kepada mitra dagang terbesar Indonesia adalah Jepang, berikut penjelasan mengenai hubungan bilateral antara Jepang dan Indonesia.

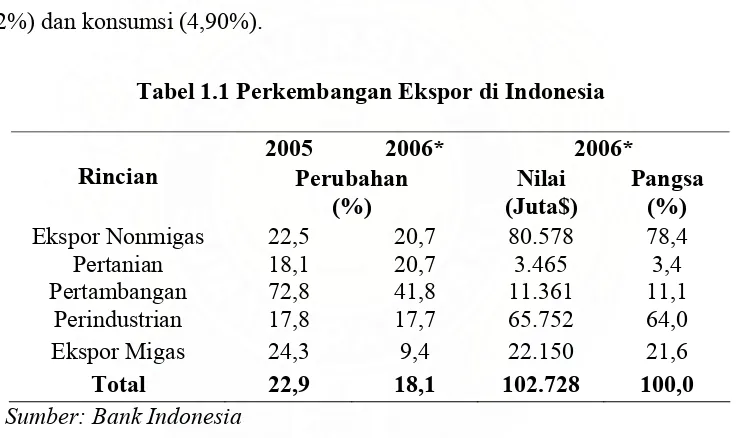

22%

14%

9% 9%

46%

Jepang

Amerika Serikat Cina

Singapura

Lain lain

Sumber: SEKI, Bank Indonesia (berbagai edisi)

Gambar 1.3 Negara Tujuan Ekspor Indonesia (dalam %)

Berdasarkan gambar diatas, dapat disimpulkan bahwa negara tujuan ekspor Indonesia beberapa tahun belakangan tidak pernah berubah, mayoritas mengarah ke negara Jepang sebesar 22 %, urutan kedua negara Lain-lain dimana ini mencakup negara-negara Eropa sebesar 45%, Amerika Serikat merupakan negara tujuan ekspor Indonesia sebesar 14 %, diikuti dengan Singapura dan Cina sebesar 9%.

adalah USD 9.082,31 juta atau meningkat 26,54% dibanding periode yang sama tahun sebelumnya (USD 7.177,66 juta).

Total nilai ekspor Jepang ke Indonesia pada bulan Februari 2006 sebesar US$ 550,48 juta atau meningkat 0,11% dibanding bulan Januari 2006 (US$ 549,86 juta). Untuk periode Januari-Februari 2006, ekspor Jepang ke Indonesia adalah US$ 1.100,34 juta atau menurun 24,63% dibanding periode yang sama tahun sebelumnya (US$ 1.460,93 juta). Dengan demikian neraca perdagangan Jepang dengan Indonesia pada bulan Desember 2004 menunjukkan defisit (atau surplus untuk Indonesia) sebesar USD 831,95 juta dan untuk periode Januari-Desember 2004 defisit sebesar USD 9.590,87 juta.

18%

16%

13%

8%

45% Jepang

Cina

Singapura

Thailand

Lain lain

Gambar 1.4 Negara Asal Impor Indonesia (%)

Berdasarkan gambar diatas juga dapat dilihat bahwa Jepang masih merupakan negara asal impor terbesar sepanjang beberapa tahun terakhir (2000-2006) untuk negara Indonesia yaitu sebesar 18%, diikuti dengan negara lain-lain sebesar 45%, Cina sebesar 16%, Singapura Sebesar 13%, dan Thailand sebesar 8%.

Total nilai impor Jepang dari Indonesia pada bulan Desember 2004 tercatat USD 1.670,36 juta atau meningkat 0,15% dibanding bulan November 2004 (USD 1.667,84 juta). Untuk periode Januari-Desember 2004 impor Jepang dari Indonesia USD 18.673,18 juta atau meningkat 13,62% dibanding periode yang sama tahun sebelumnya (USD 16.434,21 juta).

Total nilai impor Jepang dari Indonesia pada bulan Februari 2006 tercatat US$ 1.762,43 juta atau menurun 7,79% dibanding bulan Januari 2006 (US$ 1.911,36 juta). Untuk periode Januari-Februari 2006 impor Jepang dari Indonesia mencapai US$ 3.680,42 juta atau meningkat 16,16% dibanding periode yang sama tahun sebelumnya (US$ 3.168,36 juta).

1.2Perumusan Masalah

Berdasarkan uraian diatas, maka permasalahan yang akan dianalisis dalam penelitian ini adalah:

1. Bagaimana pengaruh nilai tukar riil terhadap neraca perdagangan Indonesia dalam jangka panjang dan jangka pendek?

2. Apakah terpenuhi kondisi Marshall-Lerner sehingga terjadi fenomena J-Curve pada kasus antara Indonesia dengan Jepang?

1.3Tujuan Penelitian

Adapun tujuan penelitian ini adalah:

1. Untuk mengetahui dan menganalisa pengaruh nilai tukar riil terhadap neraca perdagangan Indonesia.

2. Untuk membuktikan apakah kondisi Marshall-lerner terjadi sehingga fenomena J-curve terjadi pada kasus Indonesia dengan Jepang.

1.4Manfaat Penelitian

Dengan penelitian yang dilakukan ini, mampu memberikan manfaat yang antara lain adalah:

2. Untuk menambah ilmu pengetahuan tentang fenomena J-Curve yang terjadi di Indonesia

BAB II

TINJAUAN PUSTAKA

2.1 Neraca Perdagangan (Trade Balance)

Neraca perdagangan (trade balance) merupakan bagian dari neraca transaksi berjalan (current account) yang menghitung net trade dari barang (merchandise goods) yang merupakan selisih ekspor dengan impor perdagangan barang (Batiz, 1994). Sedangkan neraca transaksi berjalan (current account) sendiri menggambarkan arus barang, jasa, dan hadiah. (Kindleberger & Lindert, 1983)

Neraca perdagangan menyediakan informasi tentang ulasan dari performa perekonomian suatu negara dan juga pola perdagangan sebagaimana tergambarkan dalam perdagangan barangnya.

Ekspor merupakan fungsi dari nilai tukar riil, dan pendapatan riil luar negeri. Sedangkan impor merupakan fungsi dari nilai tukar riil dan pendapatan riil domestik. Secara simbolis ekspor dan impor domestik dapat dituliskan sebagai berikut:

M* = M* (q,Y*) ... (2.1)

M = M(q,Y) ... (2.2)

Sehingga dengan melakukan subtitusi dari kedua persamaan tersebut, kita memperoleh persamaan neraca perdagangan adalah sebagai berikut:

T = M*(q,Y*) – qM(q,Y)

= T(q, Y*,Y) ... (2.3)

Dari persamaan (2.3) kita bisa melihat bahwasanya neraca perdagangan dipengaruhi oleh nilai tukar riil, pendapatan riil domestik,dan pendapatan riil luar negeri.

2.2 Nilai Tukar

2.2.1 Nilai Tukar Nominal dan Nilai Tukar Riil

Para ekonom membedakan nilai tukar mata uang domestik terhadap mata uang asing menjadi dua, yaitu nilai tukar nominal dan nilai tukar riil. Nilai tukar nominal adalah harga relatif mata uang dua negara. Sedangkan, nilai tukar riil adalah harga relatif barang-barang di kedua negara, atau kadangkala disebut term of trade. Hubungan antara kedua nilai tukar ini dirumuskan sebagai berikut (Mankiw, 2000) :

Nilai Tukar Riil = Nilai Tukar Nominal x Rasio Tingkat Harga

Dimana;

Dengan demikian, semakin tinggi nilai tukar riil, berarti harga barang-barang luar negeri relatif lebih murah dibandingkan harga barang-barang-barang-barang domestik. Hal ini akan mengakibatkan meningkatnya transaksi impor di negara tersebut, sehingga berpengaruh terhadap nilai ekspor bersih (NX).

Faktor-faktor yang menentukan nilai tukar riil (Mankiw, 2000) :

1. Ekspor bersih (net export / NX), tercermin dalam neraca perdagangan

(current account) negara yang bersangkutan.

Ekspor bersih = output nasional – pengeluaran domestik

NX = Y – (C + I + G)

persamaan tersebut menunjukkan, bahwa dalam perekonomian terbuka (open economic), pengeluaran domestik tidak harus sama dengan produksi domestik. Karena apabila terjadi selisih, maka selisihnya dapat diekspor (NX positif) atau diimpor (NX negatif).

Hubungan antara nilai ekspor bersih dengan nilai tukar riil dapat dirumuskan sebagai:

2. Ekspor bersih harus sama dengan investasi asing bersih.

Investasi asing bersih (net foreign investment), adalah jumlah tabungan nasional (S, dimana S = Y – C – G) dikurangi jumlah investasi (I) di suatu negara. Atau, investasi asing bersih sama dengan total pinjaman yang diberikan masyarakat dari luar negeri. Jadi, investasi asing bersih mencerminkan arus dana internasional untuk mendanai akumulasi modal di dalam negeri.

Ekspor bersih = Investasi asing bersih

S – I = NX

2.3 Marshall-Lerner Condition

Peningkatan ekspor dan penurunan impor belum tentu akan meningkatkan nilai neraca perdagangan atau net ekspor. Neraca perdagangan hanya akan meningkat saat nilai tukar riil terdepresiasi bila persyaratan kondisi Marshall-Lerner yang terpenuhi, yaitu apabila jumlah elastisitas ekspor dan elastisitas impor terhadap nilai tukar riil lebih besar dari 1.

yang sudah ditentukan sebelumnya sehingga perubahan volume ekspor dan impor tidak dapat berubah dengan serta merta mengikuti nilai tukar.

Pada contoh ekstrim lainnya, misalkan elastisitas permintaan ekspor sama dengan nol. Jadi, ketika terjadi depresiasi/devaluasi riil, nilai ekspor dalam satuan mata uang domestik akan tetap sama seperti sebelum terjadi depresiasi/devaluasi riil. Agar terjadi perbaikan neraca perdagangan, maka keadaan di atas harus disertai dengan penurunan nilai impor negara tersebut (dalam mata uang domestik). Hal ini dapat terjadi ketika elastisitas permintaan impor lebih besar dari satu. Sehingga Marshall-Lerner condition menyatakan bahwa, jika suatu negara mengalami depresiasi/devaluasi riil, dan jika elastisitas impor dan ekspor masing-masing kurang dari satu, namun penjumlahan keduanya menghasilkan angka lebih besar dari satu, maka peningkatan impor (yang diukur dengan mata uang domestik) akan lebih kecil dari peningkatan ekspor (yang diukur dengan mata uang domestik) sehingga neraca perdagangan akan mengalami perbaikan. Pembuktian dengan menggunakan persamaan matematis dapat ditelaah dalam berbagai buku teks ekonomi internasional (Caves, Frankel dan Jones, 2002), Krugman dan Obsfelt (2003).

Analisis di atas menggunakan dua asumsi utama. Asumsi pertama adalah negara yang dianalisis berawal dari situasi di mana terjadi keseimbangan perdagangan. Asumsi kedua menyatakan bahwa elastisitas penawaran tidak terhingga.

sama dengan nol. Sehingga, nilai impor akan meningkat sama besar dengan perubahan nilai mata uang dalam satuan persentase (kasus depresiasi/devaluasi riil). Namun karena neraca perdagangan dalam keadaan defisit, nilai impor awal lebih tinggi dari nilai ekspor. Agar neraca perdagangan mengalami perbaikan, maka diperlukan peningkatan ekspor (dalam satuan persentase) yang persentase peningkatannya lebih besar dari persentase perubahan nilai tukar.

Perbedaan nilai elastisitas dalam jangka pendek dan jangka panjang ini menyebabkan munculnya konsep J-curveatau kurva J. Konsep ini menyatakan bahwa depresiasi/devaluasi riil dalam jangka pendek akan memperburuk neraca perdagangan, namun dalam jangka panjang neraca perdagangan akan membaik ketika Marshall-Lerner condition terpenuhi.

2.3.1 Kasus Bickerdicke-Robinson-Metzler

Pada kasus Bickerdicke-Robinson-Metzler, kondisi efficacy dari devaluasi mata uang cenderung akan berpengaruh positif terhadap neraca perdagangan (Brooks, Robert and Dietrich Fausten, 1998). Hal tersebut dapat terjadi apabila:

1 Elastisitas penawaran yang tinggi dihubungkan dengan elastisitas permintaan, atau

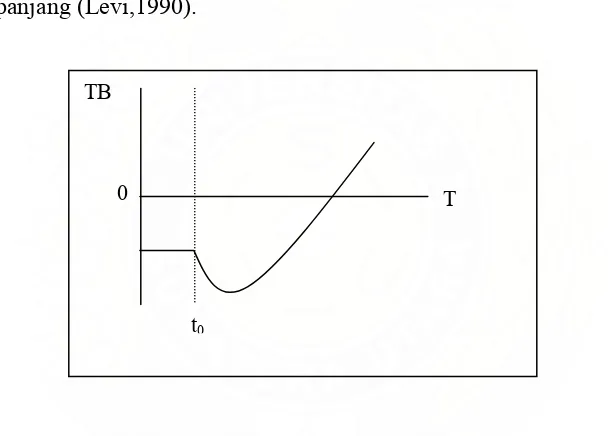

2.4 J-Curve

Menurut Maurice Levi, 1990 efek kurva J (J-curve effect) mengacu pada pola neraca perdagangan setelah devaluasi.Apabila neraca perdagangan diplot terhadap waktu, pada jangka pendek neraca perdagangan akan mengalami penurunan sebelum akhirnya akan mengalami perbaikan karena permintaan yang elastis pada jangka panjang (Levi,1990).

t0

T TB

0

Sumber : Maurice D.Levi (1990)

Gambar 2.1 Kurva J

Dimana :

TB = Neraca Perdagangan (Trade Balance) T = Waktu

Memburuknya neraca perdagangan hanya bersifat temporer (Batiz, 1994) . Orang-orang membutuhkan waktu untuk menyesuaikan preferensi mereka melalui subtitusi (permintaan bersifat lebih inelastis pada jangka pendek). Pernyataan tersebut memiliki argumen yang cukup kuat untuk elastisitas permintaan impor karena merupakan penurunan dari selisih antara kurva permintaan untuk suatu produk di suatu negara dengan kurva penawaran domestik dari barang tersebut.

Setelah terjadinya devaluasi, dengan konsekuensi terjadinya kenaikan pada harga impor, penduduk suatu negara mungkin akan melanjutkan untuk membeli impor baik karena mereka belum menyesuaikan preferensi mereka melalui barang subtitusi yang dihasilkan di dalam negeri (kurva permintaan yang inelastis) atau karena barang subtitusi tersebut belum dihasilkan (kurva penawaran domestik yang inelastis).

2.5Consumer Price Index (CPI)

Laju inflasi dihitung berdasarkan perubahan indeks harga konsumen (IHK) pada suatu periode waktu tertentu, yang menggambarkan meningkatkannya tingkat harga barang dan jasa kebutuhan masyarakat secara rata-rata.

Indeks Harga Konsumen (IHK) atau Consumer Price Index ( CPI) didefinisikan sebagai harga sekelompok barang dan jasa relatif terhadap harga sekelompok barang dan jasa yang sama pada tahun dasar (Mankiw, 2000). IHK sering digunakan untuk menentukan biaya hidup dan dahulu disebut cost-of-living index, mengukur perubahan harga untuk suatu kombinasi belanja barang dan jasa.

2.5.1 Tujuan Penghitungan IHK

1. Untuk mengetahui perkembangan harga barang dan jasa yang tergabung pada diagram timbangan IHK di suatu wilayah.

2. Sebagai pedoman dalam menentukan suatu kebijakan yang akan datang, utamanya kebijakan dalam bidang pembangunan ekonomi.

3. Data tersebut sangat bermanfaat bagi perhitungan upah minimum di suatu wilayah.

4. Guna memudahkan pemerintah di suatu wilayah tertentu dalam memantau supply and demand khususnya barang kebutuhan masyarakat yang ada di pasar wilayah.

2.6 Produk Domestik Bruto (PDB)

PDB diartikan sebagai nilai keseluruhan semua barang dan jasa yang diproduksi di dalam wilayah tersebut dalam jangka waktu tertentu (biasanya per tahun). PDB berbeda dari produk nasional bruto karena memasukkan pendapatan faktor produksi dari luar negeri yang bekerja di negara tersebut. Sehingga PDB hanya menghitung total produksi dari suatu negara tanpa memperhitungkan apakah produksi itu dilakukan dengan memakai faktor produksi dalam negeri atau tidak. Sebaliknya, PNB memperhatikan asal usul faktor produksi yang digunakan.

PDB nominal merujuk kepada nilai PDB tanpa memperhatikan pengaruh harga. Sedangkan PDB riil mengoreksi angka PDB nominal dengan memasukkan pengaruh dari harga. PDB dapat dihitung dengan memakai dua pendekatan, yaitu pendekatan pengeluaran dan pendekatan pendapatan. Rumus umum untuk PDB dengan pendekatan pengeluaran adalah:

PDB = konsumsi + investasi + pengeluaran pemerintah + ekspor - impor

Di mana konsumsi adalah pengeluaran yang dilakukan oleh rumah tangga, investasi oleh sektor usaha, pengeluaran pemerintah oleh pemerintah, dan ekspor dan impor melibatkan sektor luar negeri. Sementara pendekatan pendapatan menghitung pendapatan yang diterima faktor produksi:

Di mana sewa adalah pendapatan pemilik faktor produksi tetap seperti tanah, upah untuk tenaga kerja, bunga untuk pemilik modal, dan laba untuk pengusaha.

Secara teori, PDB dengan pendekatan pengeluaran dan pendapatan harus menghasilkan angka yang sama. Namun karena dalam praktek menghitung PDB dengan pendekatan pendapatan sulit dilakukan, maka yang sering digunakan adalah dengan pendekatan pengeluaran.

riil digunakan sampai periode sekarang, (Dornbusch, Rudiger and Stanley Fischer, 1993) dengan perumusan:

Deflator PDBT = PDB NominalT / PDB RiilT

Konsekuensi dari asumsi ini adalah pendapatan riil memiliki nilai yang sama dengan PDB Riil sehingga PDB deflator digunakan sebagai proksi pendapatan nasional untuk merubah nilai PDB nominal menjadi PDB riil digunakan PDB deflator berdasarkan harga relatif tahun 1995.

PDB Riil = PDB NominalT x 100

PDB DeflatorT

Tingkat pertumbuhan PDB Riil tidak terlepas dari pengaruh kegiatan ekonomi, baik dalam negeri maupun faktor yang mewarnai keadaan ekonomi serta pola perdagangan dan situasi moneter internasional. Dalam kondisi demikian, nilai PDB dapat digunakan sebagai salah satu cara untuk mengukur perkembangan taraf hidup dan tingkat kesejahteraan rakyat yang merupakan pencerminan hasil-hasil pembangunan yang telah dicapai.

2.7 Penelitian Terdahulu

dari tahun 1970 hingga 1996 dengan basis kuartalan. Model yang digunakan oleh kedua peneliti ini adalah model yang dikembangkan oleh Rose dan Yellen (1989). Hasil analisis menunjukkan bahwa nilai tukar riil tidak berpengaruh secara signifikan pada neraca perdagangan rill dalam kasus perdagangan antara Singapura dan Amerika Serikat.

Bahmani-Oskooee and Kantipong (2001) menguji hubungan neraca perdagangan dengan tingkat nilai tukar riil. Kedua penulis tersebut menggunakan obyek penelitian hubungan perdagangan antara Thailand dengan mitra dagangnya diantaranya Jerman, Jepang, Singapura, Inggris dan Amerika Serikat. Hasil penelitian menunjukkan bahwa perubahan nilai tukar bath Thailand hanya berpengaruh secara signifikan pada hubungan perdagangan antara Thailand dengan Inggris dan Amerika Serikat. Ini artinya penurunan nilai tukar bath terhadap dolar Amerika dan pound sterling Inggris menyebabkan meningkatnya ekspor dan berkurangnya impor Thailand ke kedua negara tersebut.

Elif Akbostanci (2002) melakukan studi keberadaan kurva J dalam perekonomian Turki. Periode amatan yang digunakan adalah dari tahun 1987 hingga 2000, dengan menggunakan data kuartalan. Dalam studinya, Akbostanci menggunakan error correction model untuk membedakan reaksi neraca perdagangan pada perubahan nilai tukar dalam jangka pendek dan jangka panjang.

terdapat hubungan antara neraca perdagangan dan nilai tukar mata uang Turki, baik dalam perspektif waktu jangka pendek maupun jangka panjang.

Pada penelitian lainnya, Kapoor dan Ramakrishnan (1999) melakukan studi mengenai keberadaan konsep kurva J dalam perekonomian Jepang. Dengan menggunakan error correction model dan data kuartalan periode 1975:1 – 1996:4, Kapoor dan Ramakkrishnan menemukan adanya fenomena kurva J pada saat Jepang menganut rejim nilai tukar mengambang.

Menurut Olugbenga Onafowora (2003) Penelitian ini meneliti efek jangka panjang dan jangka pendek dari perubahan nilai tukar riil (real exchange rate) terhadap neraca perdagangan dari tiga negara ASEAN dalam hubungan bilateral mereka terhadap Amerika Serikat dan Jepang. Model yang dipergunakan dalam penelitian ini adalah sebagai berikut:.

ln(X/M)t = 0 + 1lnYt + 2lnYt* + 3lnRERt + 4D97 + t

Dimana : ln adalah logaritma natural, Yt adalah real domestic income, Yt* adalah real foreign income, RERt adalah nilai tukar bilateral (bilateral exchange rate), dan D97 adalah variabel boneka (dummy variable) yang bernilai nol untuk periode

sebelum tahun 1997, dan t adalah error term. Tujuan dari penelitian ini adalah

Menurut Olarn Chawang (2002), penelitian ini menjelaskan Hasil perkiraan dari elastisitas impor dan ekspor menyatakan secara tidak langsung bahwa kondisi Marshall-Lerner kemungkinan besar terpenuhi, dan bahwa depresiasi mata uang Bath akan memperbaiki neraca perdagangan secara cepat. Disini disarankan supaya Thailand secara potensial menggunakan kebijakan nilai tukarnya untuk memperbaiki neraca perdagangan yang defisit.

Menurut Ferda Halicioglu (2008), melakukan studi untuk melihat J-curve untuk kasus Turki dengan 13 mitra dagangnya. Dalam penelitian ini, peneliti mengikuti model dari Bahmani-Oskooee et al (2006), dan Bahmani Oskooee dan Wang (2006), yaitu :

ln TBj,t = a0 + a1 ln Yt,t + a2 ln Y j,t + a3 ln RERj,t + ut

pada jangka panjang, yang mana telah terjadi dan mendukung untuk kondisi Marshall-Lerner (ML).

Menurut Jungho Baek (2006), dalam penelitiannya meneliti mengenai efek J-curve dan juga perdagangan produk hutan antara US dan Canada. Penelitian ini bertujuan untuk melihat efek dinamis pada nilai tukar US dan Canada pada neraca perdagangan dari produk hutan antara kedua Negara tersebut. Dan juga perhatian yang lebih khusus adalah untuk melihat J-curve: apakah terjadi atau tidak pada neraca perdagangan US untuk perdagangan produk hutan Canada keuntungan dari penurunan nilai mata uang US Dollar. Perdagangan produk hutan antara US dan Canada mencakup lima komoditi hutan yaitu; softwood lumber (getah kayu lembut), hardwood lumber (getah kayu keras), Produk Kayu Triplek, kayu gelondongan, dan produk kayu lainnya.

Dengan menggunakan data kuartalan dari perdagangan bilateral dari tahun 1985 – 2005. Penulis menemukan sedikit bukti-bukti fenomena J-curve untuk perdagangan US – Canada untuk ke lima produk kehutanan yang diperdagangkan. Ini membuktikan bahwa, bahwa dalam jangka pendek, perubahan nilai US Dollar merupakan faktor yang tidak signifikan dalam mempengaruhi perdagangan produk hutan US. Penemuan ini diperkuat dari hasil Buongiorno et al. (1998), Buongiorno

and Uusivouri (1991) and Sarker (1996). Sebagai contoh, Buongiorno and Uusivouri (1991) menunjukkan bahwa depresiasi dari US Dollar tidak efektif dalam

mengalami penurunan pada nilai mata uang US Dollar selama tahun 2002 – 2004 tidak dapat dijelaskan dengan efek J-Curve. Dilain pihak, ini ditemukan bahwa nilai tukar memainkan peran yang sangat penting dalam mempengaruhi perilaku jangka panjang dari neraca perdagangan US dengan Canada dalam produk kehutanannya. Hasil ini dikuatkan dengan hasil dari Bolkesjø and Buongiorno (2006).

2.8Kerangka Pemikiran

Ekspor Indonesia - Jepang GDP Indonesia

Gambar 2.2. Bagan Kerangka Pemikiran

Import Indonesia - Jepang Nilai Tukar Riil (REX)

Balance Of Trade (BT) GDP Jepang

IHK Jepang IHK Indonesia

Nilai Tukar Nominal Rp/Yen

Dilihat dari bagan kerangka pemikiran diatas bahwa perubahan dari neraca perdagangan dapat dipengaruhi oleh beberapa faktor sebagai berikut GDP Indonesia, GDP Jepang, dan juga nilai tukar riil. Nilai tukar rill antara Rupiah dan yen Jepang yang didefinisikan sebagai Pj . NEX/Pi dimana Pi adalah indeks harga konsumen Indonesia, Pj adalah indeks harga konsumen Jepang dan NEX adalah nilai tukar nominal yang didefinisikan sebagai jumlah rupiah per unit yen Jepang. Jadi, peningkatan dalam REX merupakan refleksi dari depresiasi riil rupiah terhadap yen Jepang. Dikarenakan ini adalah antara Indonesia dan mitra dagangnya Jepang, maka neraca perdagangannya merupakan cerminan dari neraca perdagangan barang antara Indonesia dan Jepang, didefinisikan sebagai rasio ekspor Indonesia ke Jepang terhadap impor Indonesia dari Jepang (non-migas)

2.9Hipotesis

Berdasarkan beberapa penelitian terdahulu maka penulis berhipotesa bahwa:

1. Nilai Tukar riil berpengaruh positif terhadap neraca perdagangan bilateral Indonesia dengan Jepang

BAB III

METODE PENELITIAN

3.1 Jenis dan Sumber Data

Data yang digunakan dalam penelitian ini adalah data sekunder yang bersifat kuantitatif runtun waktu (time series) bersumber dari Bank Indonesia dan International Financial Statistic dari tahun 1990.01 – 2006.04. Beberapa variable ekonomi yang digunakan dalam penelitian ini adalah: GDP Indonesia, GDP Jepang

yang dalam hal ini adalah mitra dagang terbesar Indonesia, Nilai Tukar Riil yang dalam hal ini didapat dari perhitungan nilai tukar nominal antara nilai tukar nominal yang dikalikan dengan rasio CPI masing-masing negara mitra dagang terhadap CPI Indonesia, Neraca Perdagangan, merupakan cerminan dari neraca perdagangan barang antara Indonesia dan Jepang, didefinisikan sebagai rasio ekspor Indonesia ke Jepang terhadap impor Indonesia dari Jepang (non-migas)

3.2 Model Analisis

permintaan impor dan penawaran ekspor. Dua persamaan di bawah ini menunjukkan permintaan impor di negara asal dan negara mitra dagang.

M= M (Y, pm)

M*= M* (Y*,pm*)

M (M*) adalah volume impor negara asal (mitra dagang), Y (Y*) adalah pendapatan riil di negara asal (mitra dagang) dan pm (p*m) adalah harga relatif barang impor terhadap barang produksi dalam negeri di negara asal. Persamaan penawaran ekspor diasumsikan hanya tergantung pada harga relatif seperti pada persamaan di bawah ini:

X = X(px),

X* = X*(p*x)

Dimana X (X*) adalah penawaran barang ekspor dari negara asal dan p (p*) adalah harga relatif barang ekspor di negara asal (mitra dagang).

Berdasarkan persamaan permintaan dan penawaran di atas, maka kondisi keseimbangan (equilibrium) dapat dirumuskan sebagai berikut:

M = X*

M* = X

merupakan fungsi dari REX, Y and Y*. Oleh karena itu, model neraca perdagangan (reduced form) juga merupakan fungsi dari REX, Y and Y*.

Neraca perdagangan barang = f(REX, Y, Y*)

3.3 Spesifikasi Model

Model yang digunakan dalam penelitian ini adalah model ekonometrik yang dianalisis dengan metode kointegrasi dan error correction model. Maka spesifikasi model tersebut adalah sebagai berikut:

Model Jangka panjang kointegrasi:

LogBTt = 0 + 1 Log GDP-Indo + 2 Log GDP-Jp + 3 Log Rer + Dummy + t …. (3.1)

dimana:

BT : Balance of trade

GDP-Indo : Real Domestic Income Indonesia GDP-Jp : Real Domestic income Jepang Rer : Real Effective Exchange Rate

Dummy : Variabel Dummy D=0 (sebelum krisis), D=1(sewaktu krisis)

1- 4 : Koefien Regresi

0 : Konstant

0 1 2 3 4 1

LRER : First difference dari nilai tukar riil LGDP_INDO : First difference dari GDP riil Indonesia LGDP_JP : First difference dari GDP riil Jepang ECTt-1 : Error Correction Term

Dummy : Variabel Dummy D=0 (sebelum krisis), D=1(sewaktu krisis)

1- 4 : Koefien Regresi

0 : Konstanta

3.4 Definisi Operasional

Variable-variabel yang digunakan dalam model penelitian ini dapat didefinisikan sebagai berikut:

1. BT = Neraca perdagangan barang antara Indonesia dan Jepang, didefinisikan sebagai rasio ekspor Indonesia ke Jepang terhadap impor nonmigas Indonesia dari Jepang.

2. GDP-Indo = GDP riil Indonesia

4. RER = Nilai tukar rill antara Rupiah dan yen Jepang yang didefinisikan sebagai Pj . NEX/Pi dimana Pi adalah indeks harga konsumen Indonesia, Pj adalah indeks harga konsumen Jepang dan NEX adalah nilai tukar nominal yang didefinisikan sebagai jumlah rupiah per unit yen Jepang. Jadi, peningkatan dalam REX merupakan refleksi dari depresiasi riil rupiah terhadap yen Jepang.

3.5 Metode Analisis

Teknik analisis yang digunakan dalam penelitian ini termasuk dalam rumpun analisis data runtut waktu (time series analysis) dengan perangkat analisis yang digunakan secara umum yaitu pendekatan Cointegration dan Error Correction Model. Sedangkan perangkat lunak yang digunakan dalam pengolahan data dan estimasi model pada penelitian ini adalah Eviews 5.1.

3.5.1Analisis Model Kointegrasi

Ut = Ut-1 + ut ... (3.3)

Hipotesis untuk pengujian kointegrasi adalah:

H0 : = 0, variabel-variabel dalam model tidak terkointegrasi H1 : ≠ 0, variabel-variabel dalam model terkointegrasi

Uji ini dikembangkan berdasarkan adanya persepsi model data yang tidak stasioner dapat terjadi kointegrasi jangka panjang antara tiap variabel yang diuji. Uji ini disebut sebagai Engle-Granger Test, dengan langkah-langkah sebagai berikut:

1. Estimasi tiap parameter dari persamaan regresi dengan menggunakan model OLS dari X terhadap Y, lalu diperoleh nilai residualnya.

Yt = 0 + 1 Xt1 + 2 Xt2 + ut

2. Lakukan uji stasioneritas (Unit Root Test) pada residual tersebut dengan menggunakan ADF critical value.

Uji stasioneritas diperlukan untuk melihat apakah seluruh variabel yang dilibatkan dalam analisis memiliki nilai rata-rata dan varians yang konstan dari waktu ke waktu. Konstannya nilai rata-rata dan varians setiap variabel sangat diperlukan agar dapat diidentifikasi hubungan jangka panjang dan pendek antar variabel. Ketidak-stasioneran suatu variabel akan menyebabkan diperoleh hasil regresi yang tidak valid, sehingga koefisien regresi tidak dapat diinterpretasikan.

3.5.2 Analisis Error Correction Model (ECM)

variabel runtut waktu yang tidak stasioner dan regresi lancung (spurious regression) dalam analisisekonometrika.

Adanya keseimbangan dalam jangka panjang dalam suatu model estimasi tidak selalu mencerminkan adanya keseimbangan dalam jangka pendek. Karena dalam jangka pendek, pergerakan dari setiap variable mungkin saja akan menyimpang dari keseimbangan jangka panjangnya yang diakibatkan oleh faktor ekonomi ataupun faktor non ekonomi. Oleh karenanya sebelum melakukan estimasi ECM, harus dipastikan Y dan X terkointegrasi.

Apabila hubungan variabel terkointegrasi, yang berarti di dalam jangka panjang akan tercapai kondisi keseimbangan, maka error (deviasi) jangka pendek tersebut akan terkoreksi untuk kembali pada keseimbangan jangka panjangnya. Proses koreksi ini secara ekonometrika disebut sebagai mekanisme koreksi kesalahan/ error correction mechanisms (ECM).

3.6 Uji Statistika

Ketepatan fungsi OLS dalam menaksir nilai actual dapat diukur dari Goodness of fit-nya. Goodness of fit dapat diukur dari nilai statistik t, statistik F, dan koefisien determinasinya (R2).

3.6.1 Uji Statistik t

Uji t dimaksudkan untuk melihat tingkat signifikansi pengaruh masing-masing variabel independen terhadap variabel dependen. Untuk pengujian signifikansi ini, nilai t hitung dibandingkan dengan nilai t-tabel pada tingkat keyakinan dan derajat kebebasan (degree of freedom) tertentu. Rumus perhitungan uji-t, yaitu:

t = ( – 0) / S ……….(3.3)

dimana: t = nilai t-test

= nilai koefisien variabel eksogen yang sebenarnya 0 = nilai koefisien variabel eksogen dengan hipotesa = 0 S = standar error estimasi

Untuk pengujian pengaruh masing-masing variabel independen terhadap variable dependen, hipotesis yang digunakan adalah sebegai berikut:

Ha : i ≠ 0 : Artinya variabel independen ke-i yang dihipotesiskan berpengaruh secara individu terhadap variabel dependennya.

3.6.2 Uji Statisik F

Pengujian hipotesis F digunakan untuk mengetahui pengaruh secara keseluruhan variabel independen terhadap variabel dependen. Rumus untuk menghitung F-test adalah sebagai berikut:

F = [R2/ (k-1)] / [(1-R2) / (N-K)] ………(3.4)

Dimana: R2 = koefisien determinasi K = jumlah variabel eksogen N = jumlah observasi

Untuk pengujian uji F, hipotesis yang digunakan adalah sebagai berikut:

H0 : 1 = 2 = 3 … k = 0 : artinya semua variabel independen yang dihipotesiskan secara bersama-sama tidak berpengaruh terhadap variable dependennya.

3.6.3Koefisien Determinasi (R2)

Koefisien determinasi mengukur seberapa jauh kemampuan model dalam menerangkan variasi variabel terikat. Nilai koefisien determinasi adalah antara nol dan satu. Nilai R2 yang kecil berarti kemampuan variabel-variabel bebas dalam menjelaskan variabel-variabel terikat amat terbatas. Sebaliknya nilai yang mendekati satu berarti variabel-variabel bebas memberikan hampir semua informasi yang dibutuhkan untuk memprediksi variasi variabel terikat.

Rumus koefisien determinasi adalah sebagai berikut: R2 = ESS/TSS = 1 – RSS/TSS

= 1 – ( e12) / ( Yi – Y)2 ………. (3.5)

3.7 Uji Asumsi Klasik

Selain dilakukan uji statistika di atas, pada saat analisis regresi sering muncul beberapa masalah yang termasuk dalam pengujian asumsi klasik, yaitu ada tidaknya masalah autokorelasi, dan multikolinearitas.

3.7.1 Multikolinearitas

3.7.1.1Masalah Multikolinier

Gejala ditunjukan oleh beberapa faktor, namun yang paling mendukung penjelasan adanya multikolinier dalam model yaitu apabila nilai R2 dari hasil regresi sangat tinggi namun sebagian besar eksplanatori variabel tidak menjelaskan hubungan yang signifikan terhadap variabel yang dijelaskan, melalui perbandingan antara nilai t-stat dan F-stat dengan t-tabel dan F-tabel.

Nachrowi dan Usman (2006) menjelaskan bahwa multikolinieritas dapat dideteksi dengan adanya koefisien determinasi (R2) yang tinggi dan uji F yang signifikan tetapi banyak koefisien regresi dalam uji t yang tidak signifikan, atau secara substansi interprestasi yang didapat meragukan. Akan tetapi deteksi ini bersifat subyektif, uji formal dibutuhkan untuk mendeteksi keberadaan multikolinieritas.

Ada beberapa cara untuk mendeteksi ada tidaknya gejala multikolinieritas yang antara lain, pertama menurut Gujarati (2003) dengan melihat pada matriks korelasi (korelasi antar variabel bebas), yaitu jika korelasi antar variabel melebihi 0,50 diduga terdapat gejala multikolinieritas. Yang kedua menurut Neter et al. (1993) disarankan melihat pada nilai Variance Inflation Factor (VIF), yaitu jika nilai VIF kurang dari 10 maka tidak terdapat multikolinieritas.

waktu. Kadang kala aplikasi data sekunder mengalami masalah penaksiran atau menolak asumsi klasik dari model regresi linier.

3.7.2 Masalah Autokorelasi (Breush- Godfrey Test)

Otokorelasi terjadi apabila nilai variabel masa lalu memiliki pengaruh terhadap nilai variabel masa kini, atau masa datang. Konsekuensi dari keberadaan otokorelasi adalah metode regresi OLS akan menghasilkan estimasi yang terlalu rendah untuk nilai variasi ut dan karenanya menghasilkan estimasi yang terlalu tinggi

untuk R2. Bahkan ketika estimasi nilai variasi ut tidak terlalu rendah, maka estimasi

dari nilai variasi dari koefisien regresi mungkin akan terlalu rendah dan karenanya akan signifikansi dari uji t dan uji F tidak valid lagi atau menghasilkan konklusi yang menyesatkan (Gujarati, 1995:411)

Uji Breusch-Godfrey:

1. Regres suatu model, dapatkan nilai residualnya ut

2. Regres ut terhadap seluruh variabel independen dalam model, ditambah dengan

ut-1, ut-2, …ut-p; dapatkan nilai R2-nya

3. Hitung χ2 dengan rumus:

(n-p)⋅R2

(a) Formulasi hipotesis

Ho : tidak terdapat masalah otokorelasi dalam model

Ha : terdapat masalah otokorelasi dalam model

(b) Menentukan tingkat signifikansi (α), misalnya digunakan α = 0,05

(c) Menentukan kriteria pengujian

H0 diterima bila χ2 ≤χ2(α, p); dan H0 ditolak bila χ2 > χ2(α, p)

(d) Menghitung χ2 statistik (e) Kesimpulan

Cara ringkas untuk uji Breusch Godfrey adalah dengan melihat nilai

probabilitas dari χ2 statistik. Apabila probabilitas χ2 ≤ α maka Ho ditolak, jika

probabilitas χ2 > α maka Ho diterima. Jadi langkahnya adalah sbb:

(a) Formulasi hipotesis

Ho : tidak terdapat masalah otokorelasi dalam model

(b) Menentukan tingkat signifikansi (α), misalnya digunakan α = 0,05

(c) Menentukan kriteria pengujian

Apabila probabilitas χ2 ≤ α maka Ho ditolak, jika probabilitas χ2 >

α maka Ho diterima.

(d) Kesimpulan

BAB IV

ANALISIS DAN PEMBAHASAN

Dalam bab ini dibahas mengenai analisis ekonomi maupun analisis statistik dari hasil regresi persamaan pengaruh nilai tukar riil terhadap neraca perdagangan bilateral Indonesia dengan pendekatan Kointegrasi dan Error-Correction Model (ECM). Di samping itu akan dilakukan pengujian-pengujian terhadap masalah yang biasanya muncul dalam regresi linier dan analisis runtun waktu (time series).

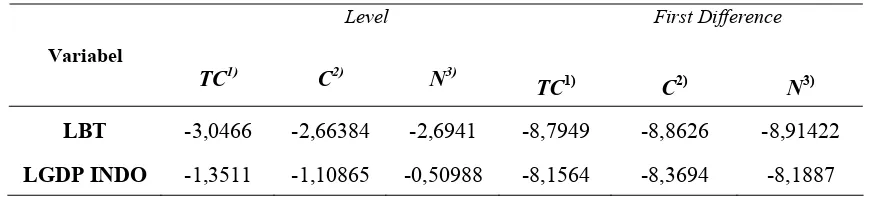

4.1 Uji Stasioneritas

regression) meskipun ukuran sample diperbesar. Oleh karena itu, sebelum analisis lebih lanjut perlu dilakukan uji stasioneritas yang dapat dilakukan dengan unit root test.

Jika suatu variabel pada data level mempunyai suatu unit root, maka variabel tersebut nonstasioner. Selanjutnya, dilakukan pengujian pada first difference dan seterusnya hingga diperoleh data yang stasioner.

Metode yang lazim digunakan untuk melakukan unit root test adalah Augmented Dickey-Fuller Test (ADF Test). Untuk menentukan bahwa suatu series mempunyai unit root atau tidak, maka perlu dilakukan perbandingan antara nilai t statistic ADF dengan nilai ADF tabel. Apabila nilai t statistic ADF lebih kecil daripada nilai kritis ADF tabel dengan tingkat signifikansi tertentu, maka series tersebut tidak stasioner. Nilai kritis yangdigunakan sebagai batas pengujian statistik adalah nilai kritis MacKinnon dengan batasan nilai < 10%.

Berdasarkan hasil uji unit root sebagaimana terlihat pada tabel 4.1 ditemukan bahwa keempat variabel asal memiliki unit root pada nilai AD/ADF pada semua level yang berarti data asli penelitian tidak stasioner.

Tabel 4.1 Uji Stasioneritas Data Augmented Dickey Fuller Test

Level First Difference

Variabel

TC1) C2) N3) TC1)

C2) N3)

LBT -3,0466 -2,66384 -2,6941 -8,7949 -8,8626 -8,91422

LGDP JP -2,40172 -0,40004 3,16565 -7,0467 -7,06107 -3,0225

LRER -1,65726 -1,95244 -0,1762 -5,47659 -5,38886 -5,43653

Sumber: Hasil penghitungan

Keterangan: 1)Trend dan Intercept ; 2) Intercept ; 3)None

Dari data tabel kita bisa melihat bahwa variabel LBT, LGDP INDO, LGDP JP, LRER semuanya stasioner pada tingkat first difference pada tingkat kepercayaan 99%.

4.2 Hasil Estimasi Model

4.2.1 Hasil Estimasi Jangka Panjang (Kointegrasi)

Dengan menggunakan spesifikasi model jangka panjang (Pers. 3.1), maka hasil dampak nilai tukar terhadap neraca perdagangan dalam jangka panjang adalah sebagai berikut:

LBtt = - 32,965 - 0,248 LGDP-Indot + 1,537 LGDP-Jpt + 1,481 LRert - 0,453 D

SE = (21,519) (0,210) (1,612) (0,355) (0,303)

t-stat = (-1,025) (-1,181) (0,953) (4,172) (-1,493)

R2 = 0,280 Adj R2 = 0,235

F-stat = 6,148

Dari hasil estimasi jangka panjang diatas dapat diartikan bahwa pada kasus Indonesia dan Jepang, hasil regresi menunjukkan bahwa:

akan menurunkan kegiatan ekspor ke negara Jepang. Hal tersebut berarti peningkatan sebesar 1% pada pendapatan domestik (yang diproksikan dengan GDP Riil), ceteris paribus, akan menyebabkan penurunan rata-rata nilai (value) neraca perdagangan sebesar 0,248%. 2. Koefisien LGDP-Jepang sebesar 1,5379, ini artinya bahwa

peningkatan pendapatan domestik bruto Jepang akan meningkatkan impor ke Indonesia. Artinya, jika GDP Jepang bertambah sebesar 1% akan menyebabkan peningkatan rata-rata nilai (value) neraca perdagangan sebesar 1,53%.

3. Berdasarkan teori Marshall-Lerner condition dan teori kurva J, koefisien Rert seharusnya bertanda positif (+). Hasil regresi

menunjukkan bahwa koefisien Rert adalah positif (+), ini artinya

4.2.1.1 Pengujian kointegrasi

Pengujian ini dimaksudkan untuk mengetahui apakah terjadi keseimbangan dalam jangka panjang pada model yang digunakan. Uji kointegrasi dilakukan untuk menguji stasionaritas residual atau error term dari model tersebut, yang dilakukan dengan metode Engle Granger. Metode estimasi hubungan jangka panjang dilakukan dengan menggunakan metode Engle–Granger dengan menggunakan pendekatan Augmented Dicky Fuller Test. Uji kointegrasi dilakukan untuk menguji stasionaritas residual atau error term dari model tersebut sehingga variabel variabel dalam model dinyatakan memiliki pengaruh dalam hubungan jangka panjang.

Tabel 4.2 di bawah ini menunjukkan hasil uji kointegrasi pengaruh nilai tukar riil terhadap neraca perdagangan di Indonesia. Tabel 4.2 di bawah ini memperlihatkan uji ADF terhadap residu yang diperoleh dari regresi persamaan jangka panjang, (Hasil estimasi secara rinci dapat dilihat di Lampiran).

Tabel 4.2 Hasil Uji Kointegrasi

-4.316633***

•Nilai absolute dan dibandingkan dengan MacKinnon critical value

Berdasarkan uji ADF diperoleh hasil nilai t-statistik (-4.316633) lebih besar secara absolut dengan nilai tabel t-Dickey-Fuller pada tingkat kepercayaan 99% (-3.534868), maka Ho ditolak. Hal tersebut menunjukkan bahwa residual terkointegrasi. Artinya hasil regresi memiliki derajat integrasi yang sama (terkointegrasi) sehingga terdapat hubungan jangka panjang yang signifikan dan bermakna antar variabel dalam model, di mana variabel – variabel bebas (independent) dalam model persamaan memiliki pengaruh hubungan jangka panjang dengan variabel terikat (dependent) yang valid.

4.2.1.2 Uji Koefisien Determinasi (R2)

Pada model jangka panjang pengaruh nilai tukar riil terhadap neraca perdagangan bilateral Indonesia memiliki nilai R2 adalah 0,2807. Nilai tersebut menunjukan bahwa 28,07% variasi dari pengaruh nilai tukar riil terhadap neraca perdagangan bilateral dapat dijelaskan oleh variabel-variabel independen yang terdapat dalam model, sisanya sebesar 71,93% ditentukan oleh variabel lain yang tidak dimasukkan dalam model (error term).

4.2.1.3Uji t-statistik

secara individu (parsial) memiliki pengaruh dan signifikan pada tingkat kepercayaan =1% terhadap neraca perdagangan bilateral.

Tabel 4.3 Hasil Pengujian t-statistik Model Kointegrasi

Ho Keterangan

Variabel t-stat

diterima Tidak signifikan =10% LGDP-Indo -1,1816

LGDP-Jp 0,9539 diterima Tidak signifikan =5%

LRer 4,1721 ditolak Signifikan =1%

Keterangan: a=1% (2,660), a=5% ( 2,000), a=10% (1,671)

Sumber: Hasil Perhitungan

Hasil uji t-statitik terhadap model adalah sebagai berikut :

1. Variabel GDP Indonesia

Dari hasil perhitungan diperoleh nilai t-statistik untuk variabel LGDP-Indo sebesar -1,1816 . Nilai ini lebih kecil dari nilai t-tabel sebesar 1,671 sehingga H0 diterima. Maka dapat disimpulkan bahwa secara

parsial variabel LGDP-Indo tidak mempengaruhi variabel neraca perdagangan (LBT) secara signifikan pada tingkat kepercayaan 90%.

2. Variabel GDP Jepang

Dari hasil perhitungan diperoleh nilai t-statistik untuk variabel LGDP-Jp sebesar 0,9539. Nilai ini lebih kecil dari nilai t-tabel dengan tingkat kepercayaan 90% sebesar 1,671 sehingga H0 diterima. Maka dapat

3. Variabel Nilai tukar riil

Dari hasil perhitungan diperoleh nilai t-statistik untuk variabel LRer sebesar 4,1721. Nilai ini lebih besar dari nilai t-tabel sebesar 2,660 sehingga H0 ditolak. Maka dapat disimpulkan bahwa secara parsial

variabel Rer mempengaruhi variabel neraca perdagangan secara signifikan pada tingkat kepercayaan 99%.

4.2.1.4Uji Keseluruhan (F-Statistika)

Uji F-statistik untuk mengukur goodness of fit dari persamaan regresi, yaitu pengaruh variabel bebas secara bersama-sama terhadap pergerakan variabel tidak bebasnya. Dengan demikian berlaku pengujian sebagai berikut :

Ho diterima jika F-stat < F tabel Ho ditolak jika F-stat > F-tabel

Dengan demikian hasil uji F yang signifikan akan menunjukkan bahwa variabel bebas secara bersama-sama memiliki pengaruh terhadap variabel tidak bebasnya. Uji F-stat ini merupakan uji signifikansi satu arah (one tail significance).

Tabel 4.4 Nilai F-tabel Model Kointegrasi

Df (k-1,n-k) = (4-1,68-4) α F-tabel

Persamaan neraca perdagangan Indonesia mempunyai nilai F-hitung sebesar 6,1486 persamaan ini terbukti signifikan pada confidence level 1 % karena lebih besar dari F-tabel sebesar 4,13. Dengan kata lain, variabel Indo, LGDP-Jp, LRer secara bersama-sama signifikan mempengaruhi neraca perdagangan (balance of trade) Indonesia pada tingkat kepercayaan 99%.

4.2.2Uji Masalah dalam Model Regresi Linier

4.2.2.1Masalah Multikolinieritas

4.2.2.1.1. Correlation Matrix

[

Berdasarkan hasil penghitungan dengan mempergunakan program softwareE-Views 4.1, maka diperoleh tabel matriks korelasi sebagai berikut:

Tabel 4.5 Correlation Matrix Variabel-Variabel Regressor

Variabel LGDP-Indo LGDP-Jp LRER LGDP-Indo 1.000.000 -0,378032 0,343888

LGDP-Jp -0,378032 1.000.000 0,117126

LRER 0,343888 0,117126 1.000.000

Sumber:Hasil Penghitungan

Dari tabel 4.6 diatas dapat disimpulkan bahwa tidak terjadi multikolinieritas antar variable-variabel, karena nilai correlation matrix antar variable-variabel tersebut tidak ada yang melebihi 0,5 (rule of thumb).

4.2.2.1.2 Masalah Autokorelasi

Untuk mengetahui apakah terdapat masalah autokorelasi didalam suatu persamaan digunakan uji autokorelasi. Uji autokorelasi pada regresi model granger, dimana terdapat lag dari dependen variabel pada persamaan di sebelah kanan, menggunakan metode Breusch-Godfreytest atau lebih dikenal dengan LM test.

terdapat pada regresi tahap pertama serta residual pada lag tertentu. Dalam penelitian ini dilakukan pengujian autokorelasi pada lag 1.

Tetapi dalam hal ini, Uji Autokorelasi dilakukan dengan menggunakan B-G test, yaitu melihat nilai Prob. 2 dan membandingkannya dengan tingkat signifikansinya ( = 0.05).

Tabel 4.6 Uji Autokorelasi Pada Lag 2

Breusch-Godfrey Serial Correlation LM Test:

F-statistic 34.67654 Prob. F(2,61) 0.062000 Obs*R-squared 36.17873 Prob. Chi-Square(2) 0.060000

Sumber: Hasil Perhitungan

Berdasarkan hasil LM Test yang dilakukan untuk menguji ada tidaknya autokorelasi dalam model yang digunakan dalam penelitian ini, maka hasil yang diperoleh menunjukkan bahwa nilai Prob. 2= 0.0600. Nilai ini lebih kecil dari nilai tingkat signifikansi = 0.05. Maka Ho diterima artinya tidak terdapat autokorelasi.

4.2.3 Hasil Estimasi Jangka Pendek (ECM)

(Indonesia-Jepang), tetapi kita belum dapat melihat variabel-variabel mana yang berperan dalam penyesuaian dynamic short run menuju keseimbangan jangka panjang. Untuk itu digunakan ECM untuk melihat perilaku jangka pendek (short run) dari model perngaruh nilai tukar terhadap neraca perdagangan bilateral (Indonesia-Jepang) dengan mengestimasi dinamika Error Correction Term (ECT).

Hasil estimasi model koreksi kesalahan yang digunakan dalam penelitian ini adalah sebagai berikut:

Estimation Equation:

=====================

DLBT = C(1) + C(2)*ECT(-1) + C(3)*DLGDP INDO + C(4)*DLGDP JP + C(5)*DLRER + C(6)*DUMMY

Substituted Coefficients:

=====================

DLBT = 0.05804828554 + 0.01130727044*ECT(-1) - 0.8886952638*DLGDP INDO - 11.18871149*DLGDP JP + 0.4116203793*DLRER - 0.2492927027*DUMMY

(-0,8886), GDP Jp (-11,188) memberikan dampak yang negatif bagi neraca perdagangan. Sedangkan Rer (0,4116) memberikan dampak yang positif bagi neraca perdagangan.

Hasil estimasi ECM menunjukkan nilai R2 sebesar 0,3124. Nilai R2 ini menunjukkan bahwa pada model jangka pendek yang dibuat dapat menjelaskan 31,24 persen variasi neraca perdagangan bilateral Indonesia untuk kasus Indonesia-Jepang. Dengan kata lain, perubahan neraca perdagangan bilateral Indonesiadapat dijelaskan oleh model sampai pada tingkat 31,24 persen. Dalam model linier dinamis seperti ECM, nilai R2 (0,2965) maupun Adj-R2 (0,2511) dapat dilihat bahwa nilai Adj-R2 dengan rata-rata dibawah 60 persen. Hal ini disebabkan dalam jangka pendek variasi variabel terikat dalam hal ini neraca perdagangan bilateral Indonesia sangat dimungkinkan dipengaruhi oleh faktor-faktor lainnya yang bersifat non-ekonomi.

Sedangkan Tabel di bawah ini menunjukkan hasil output regresi dengan menggunakan error correction model (ECM).

Tabel 4.7 Hasil Estimasi dengan ECM

MITRA DAGANG Jepang

DLRER 0,41162

DLGDP INDO -0,88869

DLGDP JP -11,1887

ECTt-1 0,01130

5,54405***

F-statistic

Adjusted R2 0,25608