BAB 2

TINJAUAN TEORETIS DAN PERUMUSAN HIPOTESIS

2.1 Tinjauan Teoretis

2.1.1 Pasar Modal dan Go Public

1. Pengertian Pasar Modal dan Go Public

Pasar modal merupakan suatu lembaga yang bergerak disektor keuangan yang melengkapi dua lembaga keuangan lainnya, yaitu bank dan lembaga pembiayaan. Pasar modal merupakan salah satu wahana yang dapat dimanfaatkan untuk memobilisasi dana, baik dalam negri maupun dari luar negri. Kehadiran pasarmodal memperbanyak pilihan sumber dana bagi perusahaan. Sementara bagi investor pasar dapat dijadikan tempat penginvestasian dananya. Kehadiran pasar modal akan menambah pilihan investasi, sehingga kesempatan untuk mengoptimalkan fungsi utilitas masing-masing investor semakin besar.

Menurut Sunariyah (2011: 4), pasar modal adalah suatu sistem keuangan yang terorganisasi, termasuk di dalamnya adalah bank-bank komersial dan semua lembaga perantara di bidang keuangan, serta keseluruhan surat-surat berharga yang beredar.

Dari beberapa definisi di atas dapat diambil kesimpulan bahwa pasar modal merupakan tempat yang digunakan untuk melaksanakan penyelenggaraan perdagangan surat-surat berharga. Dalam pasar modal terdapat dua kelompok, yaitu perusahaan yang menawarkan saham dan surat berhargalainnya kepada masyarakat, serta adanya pemodal (investor) dari satu pihak emiten yang akan

membeli surat-surat berharga yang membutuhkan dana jangkamenengah atau jangka panjang dilain pihak, atau dengan kata lain adalah (dalam arti abstrak) tempat bertemunya penawaran dan permintaan dana jangka menengah atau dana jangka panjang, yaitu saham dan obligasi sebagai salah satu alternatif dan investasi.

Menurut Sunariyah (2011: 32) go public adalah kegiatan penawaran saham atau efek lainnya yang dilakukan oleh emiten (perusahaan yang go public) kepada masyarakat berdasarkan tata cara yang diatur oleh UU Pasar Modal dan Peraturan Pelaksanaannya. Pengertian pertama kali menyatakan bahwa istilah go public hanyadigunakan pada waktu pertama kali perusahaan menjual saham. Arti pertama kali ini disebut pasar perdana. Perusahaan go public di pasar modal harus memenuhi persyaratan yang telah di tetapkan oleh Badan Pengawas Pasar Modal (BAPEPAM).

Perusahaan yang belum go public disebut perusahaan tertutup (private company), sedangkan perusahaan yang sudah go public disebut juga perusahaan terbuka (Public Listed Company). Dengan adanya perusahaan-perusahaan menjadi perusahaan publik atau terbuka, manajemen perusahaan dituntut adanya keterbukaan. Mampu menyampaikan informasi yang harus segera diumumkan kepada publik. Sikap transparasi merupakan kewajiban yanggo public.

2. Peranan Pasar Modal

Peranan pasar modal dalam suatu perekonomian negara menurut Sunariyah (2011: 9), adalah sebagai berikut:

a. Fungsi tabungan

Nilai mata uang cenderung akan turun dimasa yang akan datang. Bagi penabung, metode yang akan digunakan sangat dipengaruhi oleh kemungkinan rugi sebagai akibat penurunan nilai mata uang, inflasi dan resiko hilang. Apabila seseorang ingin mempertahankan nilai sejumlah uang yang dimilikinya, maka perlu mempertimbangkan agar kerugian yang bakal dideritanya tetap minimal. Surat berharga yang diperdagangkan di pasar modal memberi jalan yang begitu murah dan mudah, tanpa resiko adanya penurunan nilai mata uang untuk menginvestasikan dana.

b. Fungsi kekayaan

Pasar modal adalah suatu cara untuk menyimpan kekayaan dalam jangka panjang dan jangka pendek sampai dengan kekayaan tersebut dapat dipergunakan kembali. Cara ini lebih baik karena kekayaan itu tidak mengalami depresiasi (penyusutan) seperti pada aktiva lainnya. Surat berharga mempunyai kekuatan beli pada masa yang akan datang.

c. Fungsi likuiditas

Kekayaan yang disimpan dalam surat-surat berharga, bisa dilikuidasi melalui pasar modal dengan resiko yang lebih kecil dibandingkan dengan aktiva lain. Proses likuidasi surat berharga dengan biaya relatif murah dan lebih cepat. Dengan kata lain, pasar modal adalah ready market untuk melayani pemenuhan likuiditas para pemegang surat berharga.

d. Fungsi pinjaman

Pasar modal bagi suatu perekonomian negara merupakan sumber pembiayaan pembangunan dari pinjaman yang dihimpun dari masyarakat. Pemerintah lebih mendorong pertumbuhan pasar modal untuk mendapatkan dana yang lebih mudah dan lebih murah, karena melihat kenyataan bahwa pinjaman dari bank dunia mempunyai rate bunga yang relatif tinggi. Selain itu, perusahaan-perusahaan juga menjual obligasi dipasar modal untuk mendapatkan dana dengan biaya bunga rendah dibandingkan dengan bunga di bank.

3. Instrumen Pasar Modal

Instrumen Pasar Modal adalah semua efek (sekuritas) yang diperdagangkan baik di bursa maupun diluar bursa. Menurut Kepress No. 52 Tahun 1976, tentang efek sebagai berikut: efek adalah setiap saham,obligasi atau bukti lainnya, termasuk sertifikat atau surat pengganti serta bukti sementara dari surat tersebut, bukti keuntungan dan surat-surat penjamin, opsi atau hak lainnya untuk memesan atau membeli saham, obligasi, penyertaan dalam modal atau pinjaman lainnya, serta setiap alat yang lazim dikenal sebagai efek.

Tandelilin (2010:30-58) menyatakan bahwa instrumen pasar modal dalam konteks praktis lebih banyak dikenal dengan sebutan sekuritas. Sekuritas (securities), atau juga disebut efek atau surat berharga, merupakan aset financial (financial asset) yang menyatakan klaim keuangan. Beberapa instrumen pasar modal (sekuritas) yaitu antara lain:

a. Sekuritas di Pasar Ekuitas

Sekuritas yang diperdagangkan di pasar bersifat ekuitas indonesia adalah saham baik saham biasa maupun saham preferen serta bukti right dan waran. Saham merupakan surat bukti kepemilikan atas aset-aset perusahaan yang menerbitkan saham. Dengan memiliki saham suatu perusahaan maka investor akan punya hak terhadap pendapatan dan kekayaan perusahaan setelah dikurangi dengan pembayaran semua kewajiban perusahaan.

b. Sekuritas di Pasar Obligasi

Sekuritas yang diperdagangkan di pasar obligasi Indonesia adalah obligasi perusahaan, obligasi negara, dan obligasi konversi. Obligasi merupakan sekuritas yang memberikan pendapatan dalam jumlah harga pokok kepada pemiliknya.

c. Sekuritas di Pasar Derivatif

Sekuritas derivatif (turunan) adalah aset fincaial yang diturunkan dari saham dan obligasi, dan bukan dikeluarkan perusahaan atau pemerintah untuk mendapatkan dana. Saham dan obligasi menyatakan klaim terhadap aset perusahaan. Sedangkan aset derivatif menyatakan klaim terhadap aset perusahaan. Jadi, instrumen derivatif merupakan sekuritas yang nilainya merupakan turunan dari suatu sekuritas lain, sehingga nilai instrumen derivatif sangat tergantung dari dari harga sekuritas yang lain yang ditetapkan sebagai patokan.

d. Reksa dana (Mutual Fund)

Reksa dana merupakan suatu jenis instrumen investasi yang juga tersedia di pasar modal Indonesia di samping saham, obligasi, dan sebagainya. Reksa dana mudahnya dapat diartikan sebagai wadah yang berisi sekumpulan sekuritas yang dikelola oleh perusahaan investasi dan dibeli investor sebagai sertifikat yang menjelaskan bahwa pemiliknya menitipkan sejumlah dana kepada perusahaan reksa dana, untuk digunakan sebagai modal berinvestasi baik dipasar modal maupun dipasar uang.

2.1.2 Kinerja Keuangan

1. Pengertian Kinerja Keuangan

Menurut Fahmi (2011:2)kinerja keuangan adalah suatu analisis yang dilakukan untuk melihat sejauh mana suatu perusahaan telah melaksanakan dengan menggunakan aturan-aturan pelaksanaan keuangan, sehinggakinerja perusahaan merupakan suatu gambaran tentang kondisi keuangan suatu perusahaan yang dianalisis dengan alat-alat analisis keuangan, sehingga dapat diketahui mengenai baik buruknya keadaan keuangan suatu perusahaan yang mencerminkan prestasi kerja dalam periode tertentu. Hal ini sangat penting agar sumber daya digunakan secara optimal dalam menghadapi perubahan lingkungan.

Kinerja keuangan merupakan hasil dari banyaknya keputusan individual yang dibuat secara terus menerus oleh manajemen, sehingga minat investor untuk berinvestasi pada saham perusahaan tersebut dengan memperoleh keuntungan atas investasi yang mereka tanamkan. Oleh karena itu, kinerja keuangan bergerak

searah dengan harga saham. Jika kinerja keuangan baik, maka harga saham akan ikut naik.

Salah satu alasan dilakukannya analisis terhadap laporan keuangan adalah menilai kinerja perusahaan. Dimana penilaian kinerja dilakukan untuk mengetahui tingkat efisiensi dan efektivitas organisasi dalam mencapai tujuan yang telah ditetapkan. Penilaian kinerja suatu perusahaan dapat dilakukan dengan menganalisis dua aspek, yaitu kinerja financial dan kinerja non-financial. Kinerja financial dapat dilihat melalui data-data laporan keuangan, sedangkan kinerja non-financial dapat dilihat melalui aspek-aspek non-finansial diantaranya aspek pemasaran, aspek teknologi maupun aspek manajemen.

2. Tujuan Kinerja Keuangan

Menurut Munawir (2007: 31) tujuan kinerja keuangan adalah mengetahui likuiditas, solvabilitas, rentabilitas dan stabilitas dalam membayar kewajibannya. Adapun tujuan pengukuran kinerja antara lain :

a. Untuk mengetahui tingkat likuiditas yaitu kemampuan perusahaan untuk memenuhi kewajiban keuangan pada saat ditagih.

b. Untuk mengetahui tingkat solvabilitas yaitu menunjukkan kemampuan perusahaan untuk memenuhi kewajiban keuangannya, apabila perusahaan tersebut baik kewajiban jangka pendek maupun jangka panjang.

c. Untuk mengetahui tingkat profitabilitas yaitu menunjukkan kemampuan perusahaan untuk mendapatkan laba selama periode tertentu.

d. Untuk mengetahui stabilitas yaitu kemampuan perusahaan untuk melakukan usahanya dengan stabil yang diukur dengan mempertimbangkan kemampuan perusahaan untuk membayar cicilan secara teratur kepada pemegang saham tanpa mengalami hambatan.

3. Manfaat Penilaian Kinerja Keuangan

Adapun manfaat yang dapat diperoleh dari penilaian kinerja keuangan perusahaan antara lain :

a. Memberikan gambaran yang nyata tentang kekurangan dan kelebihan kondisi keuangan perusahaan.

b. Memberikan pemahaman yang lebih baik tentang pengelolaan kekayaan perusahaan secara keseluruhan.

c. Mengidentifikasi lebih awal masalah keuangan yang timbul sebelum terlambat

Menurut Martono dan Harjito (2013: 52) kinerja keuangan suatu perusahaan sangat bermanfaat bagi berbagai pihak (stakeholder) seperti investor, kreditur, analis, konsultan keuangan, pialang, pemerintah, dan pihak manajemen sendiri.

Gambaran tentang perkembangan keuangan perusahaan dapat diperoleh dengan mengadakan analisis terhadap kinerja keuangan perusahaan dengan menggunakan teknik analisis yang ada sehingga nantinya perusahaan dapat mengetahui kemajuan, kemunduran serta kegagalan perusahaan yang menyangkut bidang keuangan.

2.1.3 Saham

1. Pengertian Saham

Saham adalah salah satu surat berharga yang dijual di pasar modal, yaitu lembaga yang menghubungkan antara pemilik dana dengan emiten atau perusahaan go public yang meminjam dana. Investor memerlukan analisis yang cermat, teliti dan didukung dengan data-data yang akurat sebelum melakukan investasi. Teknik yang benar dalam analisis akan mengurangi resiko bagi investor dalam berinvestasi, mulai dari yang paling sederhana sampai dengan analisis yang bersifat rumit.

Menurut Tandelilin (2010: 32-38) saham merupakan surat bukti kepemilikan atas aset-aset perusahaan yang menerbitkan saham. Suatu perusahaan dapat menjual hak kepemilikannya dalam bentuk saham. Jika perusahaan hanya mengeluarkan satu kelas saham saja, saham ini disebut dengan saham biasa (common stock). Untuk menarik investor potensial lainnya, suatu perusahaan mungkin juga mengeluarkan kelas lain dari saham, yaitu disebut dengan saham preferen (preferred stock).

2. Jenis-jenis Saham

Menurut Hartono (2010:107-115), ada dua jenis saham yang diklasifikasikan sebagai berikut :

1. Saham Preferen

Merupakan saham yang mempunyai sifat gabungan antara obligasi dan saham biasa.Seperti bond yang membayarkan bunga atas pinjaman, saham

preferen juga memberikan hasil yang tetap berupa dividen preferen. Seperti saham biasa, dalam hal likuidasi, klaim pemegang saham preferen dibawah klaim pemegang obligasi (bond.). Dibandingkan dengan saham biasa dan saham preferen mempunyai beberapa hak, yaitu hak atas dividen tetap dan hak pembayaran terlebih dahulu jika terjadi likuidasi. Oleh karena itu, saham preferen dianggap mempunyai karakterisistik ditengah-tengah antara bond dan saham biasa.

2. Saham Biasa

Merupakan jenis saham yang akan menerima laba setelah laba bagian saham preferen dibayarkan. Apabila perusahaan bangkrut, maka pemegang saham biasa yang menderita terlebih dahulu. Perhitungan indeks harga saham didasarkan pada harga saham biasa. Jika perusahaan hanya mengeluarkan satu kelas saham saja, saham ini biasanya dalam bentuk saham biasa (common stock). Pemegang saham adalah pemilik dari perusahaan yang mewakilkan kepada manajemen untuk menjalankan operasi perusahaan.

3. Nilai Saham

Menurut Tandelilin (2010: 301) dalam nilai saham dikenal adanya tiga jenis nilai, yaitu: nilai buku, nilai pasar, nilai intrinsik saham. Nilai buku merupakan nilai yang dihitung berdasarkan pembukuaan perusahaan penerbit saham (emiten). Nilai pasar adalah nilai saham di pasar, yang ditunjukkan oleh

harga saham tersebut dipasar. Sedangkan nilai intrinsik atau dikenal sebagai nilai teoretis adalah nilai saham yang sebenarnya atau seharusnya terjadi.

Investor berkepentingan untuk mengetahui ketiga nilai tersebut sebagai informasi penting dalam pengambilan keputusan investasi yang tepat. Dalam membeli atau menjual saham, investor akan membandingkan nilai intrinsik dengan nilai pasar saham bersangkutan. Jika nilai pasar suatu saham lebih tinggi dari nilai intrinsiknya, berarti saham tersebut tergolong mahal (overvalue). Dalam situasi seperti ini investor tersebut bisa mengambil keputusan untuk menjual saham tersebut. Sebaliknya jika nilai pasar saham dibawah nilai intrinsiknya, berarti saham tersebut tergolong murah (undervalue), sehingga dalam situasi seperti ini investor sebaiknya membeli saham tersebut.

4. Harga Saham

Menurut Sunariyah (2011: 170) harga saham diartikan sebagai harga pasar (market value) yaitu harga saham yang ditemukan dan dibentuk oleh mekanisme pasar modal. Harga saham pada hakikatnya merupakan penerimaan besarnya pengorbanan yang harus dilakukan oleh setiap investor untuk penyertaan dalam perusahaan. Harga saham di bursa efek akan bergerak sesuai dengan kekuatan permintaan dan penawaran yang terjadi atas saham. Tinggi rendahnya harga saham lebih banyak dipengaruhi oleh pertimbangan pembeli dan penjual tentang kondisi internal dan eksternal.

Sedangkan menurut Martono dan Harjito (2013: 3) tinggi rendahnya harga saham banyak dipengaruhi oleh kondisi emiten. Salah satu faktor yang

mempengaruhi harga saham adalah kemampuan perusahaan membayar deviden, besarnya deviden ini akan mempengaruhi harga sahamnya. Apabila deviden yang dibayar tinggi, maka harga saham cenderung tinggi, sehingga nilai perusahaan juga tinggi sebaliknya bila deviden yang dibayarkan kecil, maka harga saham perusahaan tersebut juga rendah, sehingga nilai perusahaan rendah.

5. Faktor-faktor Yang Mempengaruhi Harga Saham

Menurut Sunariyah (2011: 124-132), terdapat beberapa faktor yang mempengaruhi harga saham, yaitu :

a. Faktor internal perusahaan

Merupakan faktor yang berhubungan dengan kebijakan internal pada suatu perusahaan beserta kinerja yang telah dicapai. Hal ini berkaitan dengan hal-hal yang seharusnya dapat dikendalikan oleh manajemen.

b. Prospek perusahaan dimasa yang akan datang.

Diartikan sebagai perkembangan penjualan, laba dan aktiva. Hal tersebut menunjukkan seberapa besar perusahaan mampu mengembangkan usahanya dan sejauh mana perusahaan mampu mengubah pertumbuhan penjualan dan operasi kedalam kenaikan penghasilan perusahaan.

c. Kinerja manajemen perusahaan

Kemampuan manajemen perusahaan dalam mengendalikan perusahaan secara efektif sesuai dengan potensi relatif aktiva (harga) yang dikelolanya. Prestasi perusahaan penting bagi investor untuk

menumbuhkan kepercayaan terhadap hasil pengembalian yang mampu dihasilkan oleh perusahaan tersebut sesuai dengan harapan investor. d. Deviden yang dibayarkan

Berdasarkan teori, deviden berpengaruh dalam menentukan harga saham. Harga saham adalah nilai sekarang yang diharapkan dimasa yang akan datang terdapat hubungan yang positif antara pengumuman-pengumuman yang dihubungakan dengan kenaikan deviden atau penurunan terhadap harga saham.

e. Faktor Eksternal

Faktor eksternal yaitu hal-hal diluar kemampuan perusahaan atau diluar kemampuan manajemen, misalnya:

1) Psikologi pasar

Selama pergerakan pasar bullish dan bearish semua investor secara psikologi dapat berubah-ubah perilakunya dari pesimis dan penuh rasa takut menjadi berharap dan semakin percaya diri. Pada kondisi pasar modal yang lesu (bearish), isu-isu dapat menjatuhkan harga saham. Tetapi pada kondisi pasar modal yang bergairah (bullish) isu-isu tidak mempengaruhi harga saham.

2) Laju inflasi yang tingi

Dalam suatu perekonomian manapun didunia ini nilai mata uang tidak pernah ada yang stabil, bahkan dalam perekonomian yang sulit mempertahankan kestabilan nilai mata uang. Disisi lain harga-harga barang dan jasa cenderung mengalami kenaikan yang disebut inflasi.

Keadaan semacam ini akan mengakibatkan daya beli mata uang tersebut manjadi turun dan akhirnya nilai hasil suatu sekuritas juga menurun.

2.1.4 Rasio Keuangan 1. Analisis Rasio Keuangan

Menurut Kasmir (2008: 104) rasio keuangan merupakan kegiatan membandingkan angka-angka yang ada dalam laporan keuangan dengan cara membagi satu angka dengan angka lainnya. Perbandingan dapat dilakukan antara satu komponen dengan komponen dalam satu laporan keuangan atau antar komponen yang ada di antara laporan keuangan .

Sedangkan menurut Harahap (2013:297-298)rasio keuangan adalah angka yang diperoleh dari hasil perbandingan dari satu pos laporan keuangan dan pos lainnya yang mempunyai hubungan relevan dan signifikan.Analisis rasio keuangan merupakan bentuk atau cara yang umum digunakan dalam analisa laporan keuangan dengan ketentuan lain diantaranya adalah alat-alat analisis yang selalu digunakan untuk mengukur kekuatan dan kelemahan yang dihadapi perusahaan, sehingga dapat diketahui keadaan dan perkembangan finansial perusahaan tersebut.

Analisis rasio keuangan digunakan secara khusus oleh investor dan kreditor dalam keputusan investasi atau penyaluran dana.Pada dasarnya rasio keuangan adalah perbandingan. Dari perbandingan pos-pos di laporan keuangan diharapkan muncul interpretasi tertentu. Analisis tersebut dapat

dilakukan dengan cara membandingkan rasio perusahaan dengan industri. Untuk keputusan penyaluran kredit modal kerja dan keputusan penyaluran kredit investasi jenis rasio yang dibutuhkan berbeda. Jenis rasio yang akan digunakan akan tergantung dari jenis keputusan yang akan digunakan..Adapun faktor fundamental yaitu beberapa macam rasio yang akan di teliti kali ini antara lain :

a. Rasio Likuiditas

Menurut Harahap (2013:301) rasio likuiditas adalah rasio yang menunjukkan kemampuan perusahaan untuk memenuhi kewajiban jangka pendeknya dan hubungan dengan ukuran dan komposisi tentang posisi modal kerja perusahaan.

1) Current Ratio (CR)

Menurut Sumarsan (2013: 44) current ratiodigunakan untuk mengukur kemampuan perusahaan untuk membayar hutang lancar yang dimiliki. Semakin tinggi current ratioini semakin besar kemampuan perusahaan untuk memenuhi kewajiban finansial jangka pendek. Namun semakin rendah current ratio, maka kemampuan perusahaan untuk memenuhi jangka pendek juga rendah sehingga harga saham perusahaan mengalami penurunan. Rasio lancar menunjukkan kemampuan aktiva lancar perusahaan dalam memenuhi kewajiban jangka pendek dengan hutang lancar yang dimiliki. Current ratiodapat dihitung dengan :

CR = Aktiva Lancar

b. Rasio Solvabilitas

Menurut Harahap(2013:307)Rasio solvabilitas adalah rasio yang menggambarkan kemampuan perusahaan dalam membayar kewajiban jangka panjangnya atau kewajiban-kewajibannya apabila perusahaan di likuidasi.

1) Debt to Equity Ratio (DER)

Debt to equity ratio digunakan untuk mengukur seberapa besar perusahaan dibiayai oleh hutang. Rasio ini dapat menggambarkan struktur modal yang dimiliki perusahaan. Resiko perusahaan dengan DER yang tinggi akan berdampak negatif pada harga saham yamg menyebabkan harga saham perusahaan mengalami penurunan. DER merupakan rasio yang digunakan untuk menilai utang dengan ekuitas (Sumarsan, 2013: 45). Sehingga dapat diketahui sampai sejauh mana modal perusahaan dapat menutupi hutang pada pihak luar. Risiko perusahaan dengan menggunakan DER yang tinggi akan berdampak negatif pada harga saham yang menyebabkan harga saham perusahaan mengalami penurunan. Rasio ini juga memberi petunjuk umum tentang kelayakan dan risiko keuangaan perusahaan. Debt to Equity Ratio dapat dihitung dengan:

DER = Total Hutang Total Ekuitas c. Rasio Profitabilitas

Rasio profitabilitas mengukur kemampuan perusahaan untuk menghasilkan laba dengan menggunakan sumber-sumber yang dimiliki

perusahaan, seperti aktiva,modal, atau penjualan perusahaan (Sudana, 2011: 22).

1) Return On Asset (ROA)

Menurut Sumarsan (2013: 45)return on asset menunjukkan kemampuan perusahaan dengan menggunakan seluruh aktiva yang dimiliki untuk menghasilkan laba setelah pajak, rasio ini digunakan untuk mengukur kemampuan perusahaan untuk menghasilkan laba dari modal yang diinvestasikan dalam keseluruhan aktiva untuk menghasilkan keuntungan bersih. Rasio ini penting bagi pihak perusahaan dalam mengelola seluruh aktiva perusahaan. Semakin besar ROA, berarti semakin efisien penggunaan aktiva perusahaan atau dengan kata lain dengan jumlah aktiva yang sama bisa dihasilkan laba yang lebih besar, dan sebaliknya. Dengan demikian ratio ini menghubungkan keuntungan yang diperoleh dari operasi perusahaan dengan jumlah investasi atau aktiva yang digunakanreturn on asset dapat dihitung dengan:

ROA = EAT (Laba Bersih Setelah Bunga dan Pajak)

Total Aktiva X 100%

2) Earning Per Share (EPS)

Menurut Sumarsan (2013: 51) earning per share merupakan rasio yang mengukur berapa besar laba bersih untuk setiap saham. EPS menggambarkan profitabilitas yang dihasilkan perusahaan untuk setiap lembar saham yang beredar. Semakin tinggi nilai EPS menyebabkan semakin tinggi pula besar laba dan kemungkinan peningkatan jumlah

deviden yang akan diterima pemegang saham. Secara sistematis dapat dirumuskan sebagai berikut:

EPS = EAT (Laba Bersih Setelah Bunga dan Pajak) Jumlah Saham

d. Rasio Nilai Pasar

Rasio nilai pasar digunakan untuk meilhat perkembangan nilai perusahaan secara relatif terhadap nilai buku perusahaan(Sudana, 2011: 27). Rasio ini juga sering dipakai untuk melihat bagaimana kondisi perolehan keuntungan yang potensial dari suatu perusahaan, jika keputusan menempatkan dana di perusahaan tersebut terutama untuk masa yang akan datang.

1) Price Earning Ratio (PER)

PER digunakan untuk mengukur bagaimana investor menilai prospek pertumbuhan perusahaan dimasa yang akan datang, dan tercermin pada harga saham yang bersedia dibayar oleh investor untuk setiap rupiah laba yang diperoleh perusahaan (Sumarsan, 2013:45). PER juga menggambarkan apresiasi pasar terhadap kemamupuan perusahaan dalam menghasilkan laba. Semakin kecil nilai Price Earning Ratio maka semakin murah saham tersebut untuk dibeli, sebaliknya semakin tinggi Price Earning Ratio menunjukkan bahwa investor mempunyai harapan yang baik tentang perkembangan perusahaan. rasio ini merupakan indikator yang terbaik bagi investor untuk memperkirakan kinerja perusahaan dimasa yang akan datang (harga pasar mengindikasikan taksiran pemegang saham tentang return dimasa yang akan datang).Merupakan perbandingan antara harga pasar dari setiap lembar saham terhadap pendapatan

perlembar saham (Earning per Share) yang mencerminkan tingkat resiko investasi atas suatu saham. PER dapat dihitung dengan menggunakan rumus :

PER = Harga Saham

Pendapatan per lembar saham EPS 2. Keunggulan serta Keterbatasan Analisis Rasio Keuangan

a. Keunggulan Analisis Rasio

Analisis rasio ini memiliki keunggulan dibanding teknik analisis lainnya, diantaranya (Harahap 2013: 297-298) :

1) Rasio merupakan angka-angka atau ikhtisar statistik yang lebih mudah dibaca dan ditafsirkan. Merupakan pengganti yang lebih sederhana dari informasi yang disajikan laporan keuangan yang sangat rinci dan rumit.

2) Mengetahui posisi perusahaan ditengah industri lain. Sangat bermanfaat untuk bahan dalam mengisi model-model pengambilan keputusan.

3) Ukuran perusahaan, lebih mudah memperbandingkan perusahaan dengan perusahaan lain atau melihat perkembangan perusahaan secara periodik atau “time series”.

4) Lebih mudah terlihat trend perusahaan serta melakukan prediksi di masa yang akan datang.

b. Keterbatasan anilisis rasio

Di samping keunggulan yang dimiliki analisis rasio teknik ini juga memiliki beberapa keterbatasan yang harus disadari sewaktu penggunaanya agar tidak

salah dalam penggunaanya. Menurut Harahap (2013: 298-299), Adapun keterbatasan analisis rasio itu adalah :

1) Kesulitan dalam memilih rasio yang tepat yang dapat digunakan untuk kepentingan pemakainya.

2) Keterbatasan yang dimiliki akuntansi atau laporan keuangan juga menjadi keterbatasan teknik ini, seperti:

a) Bahan perhitungan rasio atau laporan keuangan itu banyak mengandung taksiran atau judgement yang dapat dinilai bias atau subyektif.

b) Nilai yang terkandung dalam laporan keuangan dan rasio oleh nilai perolehan (cost) bukan harga pasar.

c) Klasifikasi dalam laporan keuangan bisa berdampak pada angka rasio.

d) Metode pencatatan yang tergambar dalam standar akuntansi bisa diterapkan berbeda oleh perusahaan yang berbeda.

3) Jika data untuk menghitung rasio tidak tersedia maka akan menimbulkan kesulitan menghitung rasio.

2.1.5 Pengaruh Kinerja Keuangan Terhadap Harga Saham

Harga saham merupakan salah satu indikator keberhasilan pengelolaan perusahaan, jika harga saham suatu perusahaan selalu mengalami kenaikan, maka investor atau calon investor menilai bahwa perusahaan berhasil dalam mengelola usahanya. Kepercayaan investor sangat bermanfaat bagi emiten, karena semakin

banyak orang yang percaya terhadap emiten maka keinginan untuk berinvestasi pada emiten semakin kuat. Semakin banyak permintaan terhadap saham suatu emiten maka dapat menaikkan harga saham tersebut. Jika harga saham yang tinggi dan hal ini dapat menaikkan nilai emiten. Sebaliknya, jika harga saham mengalami penurunan terus-menerus berati dapat menurunkan nilai emiten dimata investor atau calon investor (Zuliarni, 2012: 36-48).

Investor sebelum berinvestasi terlebih dahulu akan melihat laporan keuangan perusahaan yang bersangkutan. Kondisi keuangan perusahaan tercermin dalam rasio-rasio keuangan diantaranya rasio likuiditas, profitabilitas, solvabilitas, aktivitas serta rasio pasar modal. Apabila kondisi keuangan perusahaan yang bersangkutan yang tercermin dalam rasio-rasio keuangan itu baik, maka investor akan mendapatkan return tinggi karena perusahaan memperoleh laba.

Kondisi perusahaan dalam hal ini diartikan sebagai kinerja keuangan perusahaan. Kinerja perusahaan merupakan suatu hal yang sangat penting, karena kinerja perusahaan berpengaruh dan dapat digunakan sebagai alat untuk mengetahui apakah perusahaan mengalami perkembangan atau sebaliknya. Ukuran kinerja keuangan perusahaan yang paling lama dan paling banyak digunakan adalah kinerja keuangan yang diukur dari laporan keuangan perusahaan.

Kinerja keuangan dalam penilitian ini diukur melalui Current Ratio, Debt to Equity Ratio, Return On Asset, Earning Per Share, Price Earning Ratio. Rasio-rasio tersebut merupakan indikator yang amat penting bagi para pemegang saham atau investor dalam menilai seberapa baik manajemen menggunakan sumber daya

perusahaan yang kemudian mengarah pada seberapa menguntungkannya investor dalam memperoleh return saham atas investasi yang mereka lakukan.

2.2 Penelitian Terdahulu

Penelitian terdahulu yang berkaitan dengan beberapa faktor fundamental yang dihubungkan dengan prediksi pendapatan dan harga saham yang telah dilakukan beberapa peneliti, seperti ditunjukkan pada :

1. Penelitian Kusumawardhani (2008) tentang “Pengaruh Price Earning Ratio dan Dividen Payout Ratio Terhadap Harga Saham Perusahaan Manufaktur Di Bursa Efek Indonesia”. Hasil penelitian menunjukkan bahwa pengaruh variabel Price Earning Ratio dan Dividen Payout Ratio secara bersama-sama berpengaruhtidak signifikan terhadap harga saham pada perusahaan Manufaktur di Bursa Efek Indonesia. Sedangkan secara parsial Price Earning Ratioberpengaruhtidak signifikan terhadap harga saham, sedangkan variabel Dividen Payout Ratio berpengaruh signifikan terhadap harga saham pada perusahaan Manufaktur di Bursa Efek Indonesia.

2. Penelitian Zuliarni (2012) tentang “Pengaruh Kinerja Keuangan Terhadap Harga Saham Pada Perusahaan Mining and Service Di Bursa Efek Indonesia”. Hasil penelitian menunjukkan variabel Return On Asset, Price Eraning Ratio, Devident Payout Ratio secara simultan berpengaruh signifikanterhadap harga saham, sedangkan secara parsial variabel Return On Asset, Price Eraning Ratio berpengaruh signifikan terhadap harga

saham. Sedangkan Devident Payout Ratioberpengaruh tidaksignifikan terhadap harga saham.

3. Penelitian Mifta (2012) tentang “Pengaruh Current Ratio, Debt to Equity Ratio, Return On Equity, dan Earning Per Share Terhadap Harga Saham Perusahaan Semen yang Terdaftar di Bursa Efek Indonesia”. Hasil penelitian menunjukkan variabel Current Ratio, Debt to Equity Ratio, Return On Equity, dan Earning Per Share secara simultan berpengaruh signifikan terhadap harga saham. Sedangkan secara parsial Current Ratio, Return On Equity, dan Earning Per Share berpengaruh signifikan terhadap harga saham, sedangkan variabel Debt to Equity Ratio berpengaruh tidak signifikan terhadap harga saham. Dari keempat variabel tersebut yang berpengaruh dominan terhadap harga saham adalah Earning Per Share. 4. Penelitian Ekawati (2013)tentang “Analisis Pengaruh Kinerja Keuangan

Terhadap Harga Saham Pada Perusahaan Property dan Real Estate yang terdaftar di Bursa Efek Indonesia periode 2007-2012”. Hasil penelitian menunjukkan bahwa pengaruh variabel Current Ratio, Debt to Equity Ratio, Total Asset Turn Over, Return On Equity secara bersama-sama berpengaruh signifikan terhadap harga saham pada perusahaan Property dan Real Estate di Bursa Efek Indonesia. Sedangkan secara parsial Current Ratio dan Return On Equity berpengaruhtidak signifikan terhadap harga saham saham, sedangkan variabel Debt to Equity Ratio dan Total Asset Turn Over berpengaruh signifikan terhadap harga saham pada perusahaan Property dan Real Estate di Bursa Efek Indonesia.

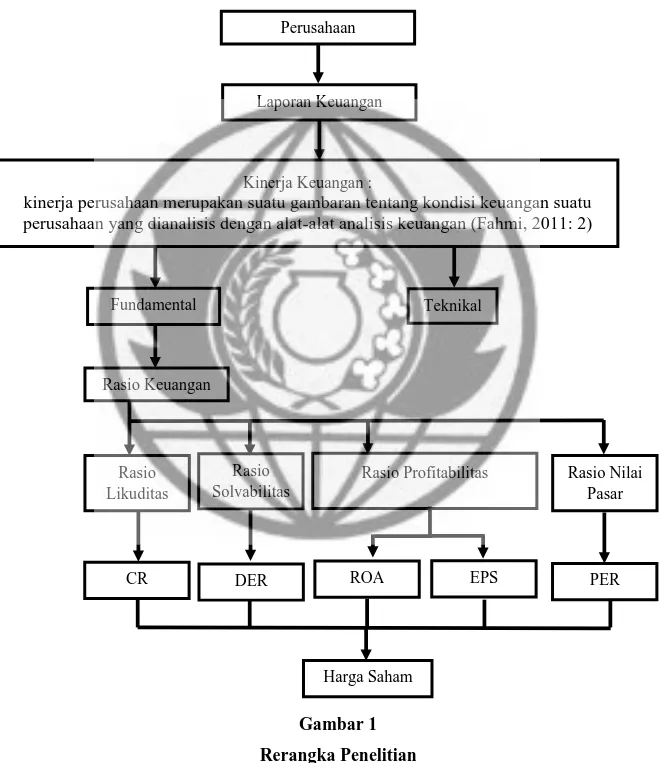

2.3 Rerangka Penelitian

Berdasarkan rumusan masalah yang dikemukakan diatas maka rerangka penelitian yang diajukan penulis pada penelitian terhadap kinerja keuangan terhadap harga saham perusahaan, merupakan hal yang sangat penting bagi suatu perusahaan. Naik turunnya harga saham suatu perusahaan dapat diketahui dari laporan keuangan yang dimiliki perusahaan. Dari laporan keuangan perusahaan yang ada, kemudian laporan tersebut diolah menggunakan analisis kinerja keuangan perusahaan telekomunikasi, maka dapat diketahui bagaimana pengaruh kinerja keuangan terhadap harga saham di perusahaan telekomunikasi.

Penelitian ini yaitu meliputi faktor internal yang mempengaruhi harga saham dengan menggunakan laporan keuangan (financial statement) untuk mengukur kinerja keuangan perusahaan yang tercermin pada rasio keuangan yang terdapat pada rasio likuiditas, rasio solvabilitas, rasio profitabilitas, dan rasio pasar. Rasio keuangan yang digunakan sebagai varabel independen dalam penelitan ini yaitucurrent ratio yang digunakan untuk melihat kemampuan perusahaan dalam memenuhi kewajiban jangka pendek yang akan jatuh tempo, debt to equity ratio digunakan untuk melihat kemapuan perusahaan untuk memenuhi kewajiban jangka panjang,return on asset digunakan untuk melihat kemampuan perusahaan dengan menggunakan seluruh aktiva untuk mneghasilkan laba setelah pajak, earning per share digunakan untuk mengukur kemampuan perusahaan memperoleh berapa besar laba bersih untuk setiap saham, dan price earning ratio digunakan untuk membandingkan harga

saham perusahaan dengan laba per lembar saham perusahaan telekomunikasi. Sebagai variabel dependennya adalah harga saham sebagaimana terlihat pada rerangka penelitian sebagai berikut :

Gambar 1 Rerangka Penelitian

Sumber : Dari berbagai Jurnal dan Dikembangkan Untuk Penelitian Perusahaan

Laporan Keuangan

Kinerja Keuangan :

kinerja perusahaan merupakan suatu gambaran tentang kondisi keuangan suatu perusahaan yang dianalisis dengan alat-alat analisis keuangan (Fahmi, 2011: 2)

Rasio Keuangan Rasio Likuditas Teknikal Fundamental Rasio Solvabilitas

Rasio Profitabilitas Rasio Nilai

Pasar

CR DER ROA PER

Harga Saham

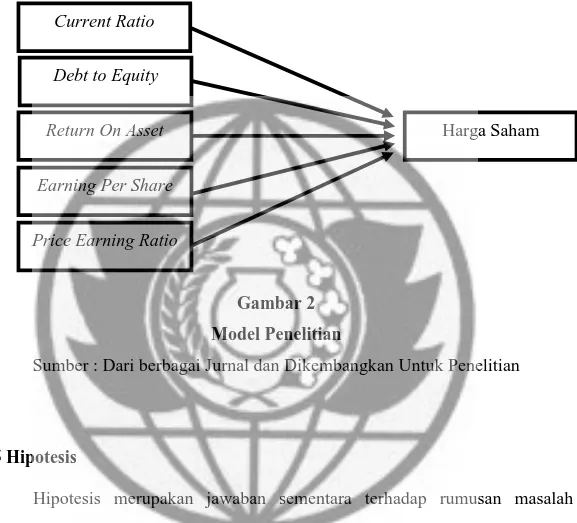

2.4 Model Penelitian

Untuk lebih memahami rerangka penelitian dalam penelitian ini, maka dapat digambarkan model penelitian sebagai berikut :

Gambar 2 Model Penelitian

Sumber : Dari berbagai Jurnal dan Dikembangkan Untuk Penelitian

2.5 Hipotesis

Hipotesis merupakan jawaban sementara terhadap rumusan masalah penelitian. Kebenaran dari hipotesis itu harus dibuktikan melalui data yang terkumpul atau rumusan masalah tersebut bisa berupa pernyataan tentang hubungan dua variabel atau lebih, perbandingan (komparasi) atau variabel mandiri (deskripsi). Dikatakan sementara, karena jawaban yang diberikan baru didasarkan landasan teori yang relevan, belum didasarkan pada fakta-fakta empiris yang diperoleh melalui pengumpulan data (Sugiyono, 2013:253).

Current Ratio

Debt to Equity Ratio Return On Asset

Earning Per Share

Price Earning Ratio

Berdasarkan rumusan masalah, tujuan yang ingin dicapai pada penelitian serta tinjauan teoretis yang telah diuraikan sebelumnya, maka hipotesis yang dapat diajukan dalam penelitian ini adalah:

H1 : Current Ratio berpengaruh signifikan terhadap harga saham. H2 : Debt to Equity Ratio berpengaruh signifikan terhadap harga saham. H3 : Return On Asset berpengaruh signifikan terhadap harga saham. H4 : Earning Per Share berpengaruh signifikan terhadap harga saham. H5 : Price Earning Ratio berpengaruh signifkan terahadap harga saham.