LAPORAN TUGAS AKHIR

MEKANISME PENGENAAN PAJAK KENDERAAN BERMOTOR PADA KANTOR SAMSAT MEDAN SELATAN

D I S U S U N Oleh:

MARASI ARIEL SHARON SIMAMORA 042600155

Untuk memenuhi salah satu syarat untuk menyelesaikan studi pada Program Diploma III

Administrasi Perpajakan

FAKULTAS ILMU SOSIAL DAN ILMU POLITIK

UNUIVERSITAS SUMATERA UTARA

KATA PENGANTAR

Puji dan syukur penulis panjatkan kehadiran Tuhan yang Maha Kuasa, atas

segala berkat dan rahmatNya kepada penulis sehingga penulis dapat menyelesaikan

Tugas akhir ini dengan judul “Mekanisme Pengenaan Pajak Kenderaan Bermotor

Pada Kantor SAMSAT Medan Selatan”.

Yang menjadi tujuan dalam penulisan laporan Praktik Kerja Lapangan

Mandiri ini adalah untuk memenuhi salah satu syarat dalam menyelesaikan

pendidikan Prodip III Administrasi Perpajakan dan untuk memperoleh gelar sarjana

Muda (Ahli Madya) Administrasi Perpajakan pada Fakultas ILmu Sosial dan Ilmu

Politik Universitas Sumatera Utara. Penulis Menyadari sepenuhnya bahwa penulisan

laporan ini jauh dari sempurna, hal ini disebabkan karena kekurangan dan

keterbatasan yang dimiliki oleh penulis. Oleh karena itu kritik dan saran yang bersifat

membangun sangat penulis harapkan demi kebaikan karya penulis dimasa yang akan

dating.

Dalam penyusunan Tugas Akhir ini penulis telah banyak mendapat bantuan

dari berbagai pihak dalam betuk moril ataupun material, sehingga Tugas Akhir ini

dapat diselesaikan dengan baik. Untuk itu dengan sepenuh hati pada kesempatan ini

penulis mengucapka terima kasih kepada:

1. Bapak Drs Zakaria Taher M.SP selaku dosen pembimbing tugas akhir yang

telah memberikan arahan dan bimbingan dalam menyelesaikan tugas akhir ini.

2. Bapak Drs. M. Husni Thamrin Nst. M.Si selaku Ketua jurusan Prodip III

Administrasi Perpajakan FISIP USU.

4. Bapak dan Ibu Dosen serta Pegawai pada Jurusan Prodip III Administrasi

Perapajakan FISIP USU.

5. Bapak Sjafarudin SH, MM selaku Kepala Dinas Pendapatan Provinsi

Sumatera Utara.

6. Bapak Drs. Viktor Lumbanraja yang telah meluangkan waktunya untuk

memberikan arahan kepada penulis.

7. Terismewa kepada Ayahanda A. Simamora, Ibunda M. Silaban, yang sangat

kusayangi dan kucintai yang telah banyak menberikan Doa dan motivasi

dalam mencapai yang terbaik dalam hidup saya.

8. Abang, dan adikku yang kusayangi yang telah memberikan dorongan serta

doa pada penulis dalam pemyelesaian Tugas akhir ini.

9. Buat ade Vina yang telah memberikan dorongan dalam hidup saya, M’kasih

atas Semuanya.

10.Buat sahabat baik saya March, Ambar, Frans, dan pihak lain yang tidak dapat

penulis sebutkan satu persatu yang telah banyak membantu dalam

penyelesaian Tugas Akhir ini.

Akhirnya penulis berharap Tugas Akhir yang sederhana ini berguna dan bermanfaat

bagi penulis maupun pembaca dalam usaha peningkatan mutu pendidikan dimasa

yang akan datang.

Medan, September

Marasi Ariel S.

Simamora Nim:

042600155

DAFTAR ISI

KATA PENGANTAR……….. i

DAFTAR ISI………. iii

DAFTAR BAGAN……… vi

DAFTAR TABEL……… vii

BAB I PENDAHULUAN 1.1.Latar Belakang………. 1

1.2.Tujuan dan Manfaat………. 4

1.3.Ruang Lingkup……… 6

1.4.Metode Praktek Kerja……….. 6

1.5.Metode Pengumpulan Data………. 7

1.6.Sistematika Penulisan Laporan………... 8

BAB II GAMBARAN UMUM OBJEK LOKASI PKLM 2.1. Sejarah Singkat Dinas Pendapatan Provinsi SumateraUtara……….. 10

2.2. Tugas Pokok dan Fungsi………. 11

2.3. Struktur Organisasi………. 12

BAB III GAMBARAN DATA OBJEK PAJAK

3.1. Ketentuan……… 24

3.1.1. Dasar Hukum Pemungutan Pajak………... 25

3.1.2. Pajak Daerah……….. 26

3.1.3. Bagi Hasil Penerimaan Pajak………... 27

3.1.4. Penetapatan dan Pemungutan Pajak Kenderaan Bermotor………... 28

3.1.5. Manfaat Pentingnya Pengenaan Pajak Kenderaan Bermotor……... 29

3.1.6. Pelaksanaan Pemungutan Kenderaan Bermotor………... 30

3.2. Objek dan Subjek Pajak Daerah………. 30

3.3. Dasar Pengenaan Tarif Pajak dan Cara Penghitungan Pajak……….. 32

3.3.1. Dasar Pengenaan Pajak Kenderaan Bermotor………... 32

3.3.2. Tarif Pajak kenderaan Bermotor………... 34

3.3.3. Wilayah Pemungutan Pajak………... 34

3.3.4. Masa Pajak Saat Pajak Terutang dan Surat Pemberitahuan……….. 34

3.4. Prosedur dalam Mekanisme Pengenaan Pajak Kenderaan Bermotor…... 35

3.5. Mekanisme Penilaian Pemungutan Pajak Kenderaan Bermotor……… 35

3.5.1. Tata Cara Pemungutan Pajak Daerah……….... 35

3.5.2. Proses Pemungutan PKB/BBN-KB………... 37

BAB IV ANALISA DATA DAN EVALUASI 4.1. Penetapan Realisasi PKB……… 41

4.2. Mekanisme Pelayanan Pajak Kenderaan Bermotor……… 45

4.3. Mekanisme Kinerja Pelayanan Pendaftaran dan penetapan………... 46

4.3.2. Mekanisme Kinerja dari Penetapan………... 47

4.4. Mekanisme Kinerja Pelayanan Pembayaran dan Penyerahan…………... 47

4.4.1. Mekanisme Kinerja dari Pembayaran………... 47

4.4.2. Mekanisme Kinerja dari Penyerahan……… 48

4.5. Prosedur Penghitungan Pajak Kenderaan Bermotor……….. 48

BAB V KESIMPULAN DAN SARAN 5.1. Kesimpulan………. 49

5.2. Saran………... 52

DAFTAR BAGAN

1. Struktur Dinas Pendapatan Provinsi Sumatera Utara………. 23

2. Mekanisme Pemungutan PKB/BBN-KB………... 40

DAFTAR TABEL

1. Penetapan Target dan Realisasi PKB T.A. 2005………..……. 42

BAB I PENDAHULUAN

1.1. Latar Belakang Praktik Kerja Lapangan Mandiri (PKLM)

Praktik Kerja Lapangan Mandiri merupakan suatu kegiatan yang dilakukan

mahasiswa yang bertujuan meningkatkan kemampuan dalam mengembangkan

keterampilan untuk menghadapi pekerjaan yang sesungguhnya. Melatih diri dan

bertanggung jawab terhadap pekerjaan yang diberikan, sehingga dapat diharapkan

menjadi sumber daya manusia yang berpotensi dan berkualitas.

Mahasiswa sebagai motor penggerak pembangunan dituntut lebih mampu

untuk membangun bangsa dan negara dimana pada saat ini era globalisasi sudah

memasuki segala sendi-sendi kehidupan. Tantangan dan rintangan akan membuat

mahasiswa lebih berpikir kedepan. Ilmu pengetahuan dan teknologi pun terus terjadi

perubahan dimana mahasiswa harus mampu mengikuti segala perkembangannya.

Universitas Sumatera Utara sebagai salah satu lembaga pendidikan tinggi formal

mengadakan pelatihan bagi mahasiswanya melalui praktik kerja lapangan. Melalui

Praktik Kerja Lapangan ini nantinya mahasiswa akan mengetahui kondisi kerja yang

sebenarnya dan mempersiapkan diri untuk bekerja.

Sebagaimana telah kita ketahui bersama bahwa sumber pendapatan yang

sangat berpengaruh bagi negara kita adalah pajak baik pajak pusat maupun pajak

daerah. Karena dengan tingginya sumber pendapatan negara maka akan

mempengaruhi pembangunan nasional, dan juga akan mengurangi tingkat

penerimaan pajak tersebut, sangatlah pantas pemerintah memperhatikan

pemberdayaan dan meningkatkan penerimaan daerah, dan untuk mendukung

perkembangan ekonomi yang nyata, serasi dan dinamis serta bertanggung jawab.

Pembiayaan pemerintah dan pembangunan daerah bersumber dari Pendapatan Asli

Daerah (PAD) khususnya dari pendapatan Pajak Kendaraan Bermotor.

Sesuai dengan Undang-undang Nomor 18 Tahun 1997 tentang Pajak

Kendaraan Bermotor, dimana pajak atas kendaraan diatas air dianggap telah dicakup

didalamnya. Seiring dengan perubahan Undang-undang Nomor 18 Tahun 1997

menjadi Undang-undang Nomor 34 Tahun 2000, defenisi kendaraan bermotor

diperluas dan dilakukan pemisahan secara tegas menjadi kendaraan bermotor dan

kendaraan diatas air sehingga dalam praktiknya jenis pajak ini dibagi menjadi dua,

yaitu Pajak Kendaraan Bermotor dan Pajak Kendaraan Diatas Air.

Pajak dan Retribusi Daerah merupakan sumber penerimaan terbesar

pendapatan asli daerah. Oleh karena itu, pemerintah daerah perlu sekiranya

melakukan peningkatan melalui program intensifikasi pajak agar pendapatan daerah

tersebut dapat memenuhi target dan ditingkatkan sesuai dengan APBD yang telah

ditetapkan.

Pajak Kendaraan Bermotor merupakan pajak daerah atau pajak propinsi. Pada

sektor ini sangat berperan besar bagi pendapatan asli daerah, dimana pada tiap daerah

di Indonesia diharapkan dapat menghidupi sendiri daerahnya masing-masing dengan

mengurangi ketergantungan dana dari pemerintah pusat. Dapat kita lihat bersama

kecenderungan yang ada pada saat ini daerah-daerah di Indonesia mencoba

polisi daerahnya masing-masing atau membaliknamakan kendaraan yang belum

terdaftar didaerah tempat tinggalnya. Hal ini dimaksudkan agar pajak yang dibayar

oleh pemilik kendaraan tersebut masuk ke kas daerah yang bersangkutan.

Pengenaan Pajak Kendaraan Bermotor tidak mutlak ada pada seluruh daerah

propinsi di Indonesia. Hal ini berkaitan dengan kewenangan yang diberikan kepada

pemerintah propinsi untuk mengenakan atau tidak mengenakan suatu jenis pajak

propinsi. Untuk melaksanakan mekanisme pengenaan Pajak Kendaraan Bermotor

pemerintah tidaklah selalu berhasil karena terjadi kendala atau masalah seperti,

banyaknya pemilik kendaraan bermotor yang tidak taat pajak dan adanya kepemilikan

kendaraan bermotor secara tidak sah atau ilegal.

Pajak Kendaraan Bermotor (PKB) merupakan salah satu pajak propinsi yang

menjadi primadona bagi pendapatan daerah. Oleh sebab itu perlu dilakukan

diversifikasi dan intensifikasi pajak agar pendapatan daerah tersebut dapat memenuhi

target yang telah ditetapkan sebelumnya. Penerimaan PKB merupakan tuntutan yang

harus dicapai oleh PEMPROVSU agar pembangunan didaerah Sumatera Utara dapat

terlaksana dengan baik.

Maka dari itu penulis tertarik melaksanakan Praktik Kerja Lapangan Mandiri

di Dinas Pendapatan Daerah Sumatera Utara karena ini sesuai dengan topik yang

penulis pilih yaitu “Mekanisme Pengenaan Pajak Kendaraan Bermotor Pada

Kantor SAMSAT Medan Selatan”.

1.2. Tujuan dan Manfaat Praktik Kerja Lapangan

Secara spesifik tujuan yang ingin dicapai dalam melaksanakan Praktik Kerja

Lapangan Mandiri ini adalah :

1. Untuk mengetahui bagaimana tatacara pengenaan Pajak Kendaraan Bermotor dan

kegiatan di Kantor SAMSAT Medan Selatan serta masalah-masalah apa saja yang

dihadapi oleh penulis dalam PKLM ini.

2. Untuk menerapkan (mempraktekkan) ilmu yang didapat selama perkuliahan

kedalam suatu pekerjaan yang sebenarnya, apakah terdapat persamaan atau

perbedaan teori dengan praktik.

Sedangkan manfaat yang ingin dicapai dalam Praktik Kerja Lapangan Mandiri

ini adalah :

1. Khususnya Mahasiswa

a. Untuk menciptakan dan menumbuh-kembangkan rasa tanggung jawab,

profesionalisme serta kedisiplinan yang nantinya hal-hal tersebut sangatlah

dibutuhkan ketika memasuki dunia kerja sebenarnya.

b. Guna mendorong mahasiswa untuk belajar mengetahui bagaimana situasi

dunia kerja yang sebenarnya dan menjadikan mahasiswa sebagai tenaga ahli

yang siap pakai

c. Untuk meningkatkan komunikasi maupun pendekatan pada kantor SAMSAT

Medan Selatan

d. Guna merangsang mahasiswa untuk beraktivitas dalam melakukan pekerjaan

2. Bagi Instansi tempat melaksanakan PKLM

a. Sebagai sarana mempererat hubungan yang positif antara Dinas Pendapatan

Daerah dengan lembaga pendidikan khususnya Universitas Sumatera Utara.

b. Guna memenuhi kebutuhan akan tenaga-tenaga terampil yang sesuai dengan

keahliannya yang nantinya merupakan tenaga ahli yang siap pakai sesuai

dengan bidang ilmu yang ditekuni

c. Dengan melaksanakan PKLM bagi mahasiswa dituntut sumbangsihnya

terhadap instansi baik berupa saran maupun kritikan yang bersifat

membangun yang menjadi sumber masukan untuk meningkatkan kinerja

dilingkungan instansi tersebut.

3. Bagi lembaga pendidikan (Universitas Sumatera Utara)

a. Guna meningkatkan profesionalisme, memperluas wawasan serta

memantapkan pengetahuan dan keterampilan mahasiswa dalam menerapkan

ilmunya khususnya dibidang perpajakan.

b. Membuka interaksi antara dosen dengan instansi yang bersangkutan dalam

memberikan uji nyata mengenai pengetahuan yang diterima mahasiswa

melalui PKLM

c. Memperbaiki image (pandangan) masyarakat terhadap sumber daya manusia

yang dihasilkan dari lembaga pendidikan nasional khususnya Universitas

1.3. Ruang Lingkup Praktek Kerja Lapangan Mandiri

Pada Praktek Kerja Lapangan Mandiri ini, Penulis memusatkan perhatian

dalam hal :

1. Mekanisme Pengenaan Pajak Kendaraan Bermotor

2. Prosedur ataupun tata cara penghitungan Pajak Kenderaan untuk setiap jenisnya

3. Bentuk-bentuk sanksi ataupun denda yang dikenakan kepada pemilik kenderaan

bermotor yang tidak taat pajak.

Kegiatan-kegiatan yang akan dilakukan dalam Praktek Kerja Lapangan

Mandiri adalah disini penulis akan berusaha semaksimal mungkin dalam menggeluti

hal-hal yang berkaitan dengan “Mekanisme Pengenaan Pajak Kenderaan Bermotor”

dan akan mencari data dan informasi yang berasal dari kantor SAMSAT Medan

Selatan sebagai bahan referensi untuk mengetahui dan mendalami cara kerja pada

kantor tersebut.

1.4. Metode Praktek Kerja Lapangan Mandiri

Metode yang digunakan dalam pelaksanaan Praktik Kerja Lapangan Mandiri

adalah :

1. Tahapan Persiapan

Pada tahap ini penulis melakukan berbagai persiapan dimulai dari penentuan

tempat PKLM di Kantor SAMSAT Medan Selatan, mencari bahan untuk

2. Tinjauan Kepustakaan

Dalam tinjauan kepustakaan ini penulis berusaha untuk mendapatkan data-data

yang bersumber dari buku, undang-undang pajak, Peraturan Pemerintah,

kepustakaan Menteri Keuangan, Surat Edaran, dan sumber-sumber lain yang

mendukung dalam penulisan laporan ini.

3. Observasi Lapangan

Penulis melakukan observasi lapangan di Kantor SAMSAT Medan Selatan

selama lebih dari satu bulan. Pengamatan yang dilakukan sesuai dengan data –

data yang aktual dari permasalahan yang sedang dihadapi. Dalam observasi ini

penulis memberikan Surat pengantar yang akan diminta oleh pihak Kantor

SAMSAT Medan Selatan.

4. Pengumpulan Data

Penulis melakukan pengumpulan data untuk menunjang keberhasilan dari topik

yang dibahas, dalam hal ini data-data yang bersumber dari Kantor SAMSAT

Medan Selatan.

5. Analisa dan Evaluasi Data

Penulis menganalisa dan mengevaluasi data mengenai “Mekanisme Pengenaan

Pajak Kendaraan Bermotor”.

1.5. Metode Pengumpulan Data

Untuk mengumpulkan data dan informasi yang diperlukan dalam Praktik

Kerja Lapangan Mandiri ini, maka penulis menggunakan metode pengumpulan data

1. Daftar Wawancara (Interview Guide)

Pengumpulan data dilakukan dengan wawancara langsung yang melibatkan

pegawai (key person) pada instansi yang bersangkutan baik secara lisan maupun

tulisan yang berhubungan objek studi.

2. Daftar Observasi (Observation Guide)

Pengumpulan data dengan melakukan pengamatan langsung atas kegiatan yang

dilakukan di Kantor SAMSAT Medan Selatan untuk melihat dan mengetahui

berbagai fenomena yang akan dihadapi dalam melaksanakan PKLM.

3. Daftar Dokumentasi (Optional)

Daftar dokumentasi dapat berupa struktur organisasi Kantor SAMSAT Medan

Selatan dan dokumentasi yang lain sebagai pelengkap dari laporan PKLM ini.

1.6. Sistematika Penulisan Laporan

Adapun yang menjadi sistematika dalam penyusunan Laporan Praktik Kerja

Lapangan Mandiri ini adalah :

BAB I PENDAHULUAN

Pada bab ini penulis menguraikan mengenai latar belakang yang menjadi

dasar pemikiran dalam pembuatan laporan, tujuan dan manfaat PKLM, ruang

lingkup PKLM, metode PKLM, metode pengumpulan data, dan sistematika

BAB II GAMBARAN UMUM OBJEK LOKASI PKLM

Dalam bab ini penulis menguraikan secara singkat mengenai lokasi PKLM,

struktur organisasi, Uraian tugas pokok dan fungsi, serta gambaran mengenai

Kantor SAMSAT Medan Selatan.

BAB III GAMBARAN DATA PAJAK KENDERAAN BERMOTOR

Dalam bab ini penulis menguraikan secara sistematis dan terperinci mengenai

ketentuan – ketentuan yang ada dalam peraturan perpajakan PKB, objek dan

subjek pajaknya, cara pengenaan, pendaftaran, dan penilaian.

BAB IV ANALISA DAN EVALUASI

Dalam bab ini penulis menganalisa data yang diperoleh kemudian

mengadakan evaluasi serta memberikan interpretasi untuk menjawab

perumusan masalah yang diajukan.

BAB V KESIMPULAN DAN SARAN

Dalam bab ini akan disimpulkan beberapa pernyataan mengenai hal-hal yang

telah dikemukakan dan saran-saran yang mungkin dapat diambil tindakan

konkrit untuk mengatasi masalah yang ada.

BAB II

GAMBARAN UMUM OBJEK LOKASI PKL

2.1. Sejarah Singkat Dinas Pendapatan Provinsi Sumatera Utara

Pada mulanya, urusan pengolahan Pendapatan Daerah berada dalam

koordinasi Biro Keuangan (Sekretariat) sebagai Bagian Pajak dan Pendapatan.

Berdasarkan Surat Keputusan (SK) Gubernur Kepala Daerah Tingkat I Sumatera

Utara No. 102/II/GSU tanggal 6 Maret 1973 tentang susunan Organisasi Tata Kerja

Sekwilda Tingkat I Sumatera Utara, Biro Keuangan berubah menjadi Direktorat

Keuangan sejak tanggal 16 Mei 1973. Dengan demikian bagian Pajak dan Pendapatan

juga berubah bentuk menjadi Sub Direktorat Pendapatan Daerah pada Direktorat

Keuangan.

Dengan terbitnya SK Gubernur Sumatera Utara tanggal 21 Maret 1973 No.

137/II/GSU (berdasarkan SK Mendagri tanggal 7 November 1975 No. Finmat

7/15/3/75), maka terhitung sejak 1 April 1975, Sub Direktorat Pendapatan Daerah

ditingkatkan menjadi Direktorat Pendapatan Daerah.

Selanjutnya, pada tanggal 1 September 1975 No. KUPD 3/12/43 tentang

pembentukan Dinas Pendapatan Daerah Tingkat II di seluruh Indonesia, maka dengan

demikian direktorat pendapatan daerah berubah menjadi Dinas Pendapatan Daerah.

Semula pembentukannya berdasarkan SK Gubernur Kepada Daerah Tingkat I

Sumatera Utara No. 143/II/GSU, yang kemudian dikukuhkan dengan perda propinsi

Otonomi Daerah, tugas pokok dan fungsi Dinas Pendapatan Daerah di atur dalam

Perda Propinsi Sumatera Utara No. 3 tahun 2001 tentang Organisasi Dinas-dinas

Daerah Propinsi Sumatera Utara dan SK Gubernur Kepada Daerah Tingkat I

Sumatera Utara No. 060.254. K Tahun 2002.

2.2. Tugas Pokok dan Fungsi

Berdasarkan Perda Propinsi Sumatera Utara No. 3 tahun 2001 tentang

Organisasi Dinas-dinas Daerah Propinsi Sumatera Utara dan SK Gubernur Kepala

Daerah Tingkat I Sumatera Utara No. 060.254 K tahun 2002 tentang tugas, fungsi,

dan Tata Kerja unit pelaksanaan Teknik Dinas Pendapatan Daerah Propinsi Sumatera

Utara, tugas Pokok Dinas Pendapatan Daerah adalah menyelenggarakan sebagian

kewenangan Pemerintah Propinsi dan Tugas Dekonsentrasi di bidang Pendapatan

Daerah. Dalam menyelenggarakan tugas pokoknya, Dipenda berfungsi :

- Menyiapkan bahan perumusan perencanaan/program, kebijaksanaan, dan

pembinaan teknis dibidang Pendapatan Daerah.

- Menyelenggarakan pembinaan, program pengelolaan, Pajak Kendaraan

Bermotor dan Kendaraan Di Atas Air, Pajak pengambilan dan pemanfaatan

Air Bawah Tanah dan Bea Balik Nama Kendaraan Bermotor, Retribusi dan

Pendapatan lain-laion, pengendalian dan pembinaan.

- Melaksanakan tugas-tugas yang terkait dengan Pendapatan sesuai dengan

ketetapan Kepala Daerah.

Setelah melaksanakan tugas pokoknya juga berfungsi sebagai koordinator di

yang secara langsung di kelola oleh Dipendasu antara lain pemungutan yang

bersumber dari Pajak Daerah dan beberapa penerimaan lainnya sedangkan pungutan

PAD lainnya dikelola secara teknis oleh Instansi / unit kerja di Propinsi Sumatera

Utara.

Dalam melakukan fungsi tersebut, maka Dipendasu berupaya melakukan

koordinasi dalam rangka identifikasi dan ekstensifikasi guna peningkatan Pendapatan

Daerah yang setiap tahunnya tertuang dalam APBD atau P. APBD sebagai sumber

keuangan daerah untuk membiayai penyelenggaraan pemerintahan, pelaksanaan

pembangunan dan tugas-tugas pelayanan kepada masyarakat.

2.3. Struktur Organisasi

Dalam menyikapi pelaksanaan Otonomi Daerah sesuai UU No. 22 Tahun

1999 dan PP No. 84 Tahun 2000 tentang pedoman Organisasi perangkap Daerah,

maka dengan Perda No. 3 Tahun 2001 tentang Dinas-Dinas Daerah Propinsi, dan

berdasarkan keputusan Gubsu No. 060.254 K / tahun 2002 maka susunan organisasi

Dinas Pendapatan Daerah Propinsi Sumatera Utara adalah sebagai berikut :

a. Unsur pemimpin (Kepala Dinas)

b. Unsur pembantu pemimpin (wakil kepala dinas)

c. Unsur pelaksanaan (Bagian Tata Usaha dan Sub Dinas), terdiri dari :

1. Bagian Tata Usaha

a. Sub Bagian Kepegawaian

c. Sub Bagian Umum dan Perlengkapan

d. Sub Bagian Organisasi dan Hukum

2. Sub Dinas Pajak Kendaraan Bermotor dan Kendaraan Di Atas Air

a. Seksi Teknis Perpajakan

b. Seksi Sengketa Pajak dan Keberatan

c. Seksi Pembukuan dan Pelaporan

3. Sub Dinas Bina Program

a. Seksi Perencanaan dan Pengembangan

b. Seksi Penyuluhan

c. Seksi Monitoring, Evaluasi dan Pelaporan

4. Sub Dinas Retribusi dan Pendapatan lain-lain

a. Seksi Teknis Retribusi

b. Seksi Bagi Hasil Pajak dan Bukan Pajak

c. Seksi Penerimaan Lain-lain

d. Seksi Pembukuan dan Pelaporan

5. Sub Dinas Pengendalian dan Pembinaan

a. Seksi Pengendalian Keuangan dan Material

b. Seksi Pengendalian Aparat Pelaksanaan

c. Seksi Pembinaan Teknis Administrasi Pendapatan

6. Sub Dinas Pajak ABT/APU dan PBB-KB

a. Seksi Teknis Perpajakan

b. Seksi Sengketa dan Keberatan

7. Unit Pelaksanaan Teknis (UPT)

a. UPT DIPENDASU Medan Utara

b. UPT DIPENDASU Medan Selatan

c. UPT DIPENDASU Tebing Tinggi

d. UPT DIPENDASU P. Siantar

e. UPT DIPENDASU Kisaran

f. UPT DIPENDASU Balige

g. UPT DIPENDASU Panyabungan

h. UPT DIPENDASU Sibolga

i. UPT DIPENDASU P. Sidempuan

j. UPT DIPENDASU Gunung Sitoli

k. UPT DIPENDASU Rantau Parapat

l. UPT DIPENDASU Binjai

m. UPT DIPENDASU Sidikalang

n. UPT DIPENDASU Kabanjahe

o. Kantor SAMSAT Pembantu Lubuk Pakam

2.4. Uraian Tugas dan Fungsi Masing-Masing Bagian Tata Usaha / Sub /

Dinas dan UPT

1. Bagian Tata Usaha

a. Kepala Bagian Tata Usaha mempunyai tugas membantu Kepala Dinas

dalam pembinaan dan pengolahan kepegawaian, keuangan, umum dan

perlengkapan, organisasi dan hukum.

b. Untuk melaksanakan tugas sebagaimana dimaksud pada butir a. Kepala

Bagian Tata Usaha menyelenggarakan fungsi :

1. Penyusunan dan penyempurnaan standar penyelenggaraan urusan

keuangan, pemberdayaan pegawai, pemberdayaan organisasi dan

penyiapan produk-produk hukum

2. Perencaan dan pengadaan, kebutuhan Internal dan kebutuhan

administrasi dinas, serta penyempurnaan / peningkatan pengolahan,

penggunaannya, sesuai ketentuan dan standar yang ditetapkan.

3. Perencanaan, pengolahan dan pengurusan pertanggungjawaban

keuangan dinas, sesuai ketentuan dan standar yang ditetapkan.

4. Perencanaan, pengolahan dan peningkatan pendayagunaan

kepegawaian, sesuai ketentuan dan standar yang ditetapkan.

5. Perencanaan dan peningkatan sistem kerja serta pengolahan produk

hukum dinas, sesuai dengan bidang tugas dan fungsinya.

6. Pelaksanaan tugas lain yang diberikan kepala dinas dan wakil kepala

7. Pemberian masukan yang perlu kepada kepala dinas dan wakil kepala

dinas, sesuai dengan tugas dan fungsinya

8. Pelaporan dan pertanggungjawaban atas pelaksanaan tugas dan

fungsinya kepada kepala dinas melalui wakil kepada dinas, sesuai

standar yang ditetapkan.

2. Sub Dinas Bina Program

a. Kepala Sub Dinas Bina Program mempunyai tugas membantu kepala dinas

dalam bidang perencanaan dan pengembangan, penyuluhan, monitoring,

evaluasi dan laporan.

b. Untuk melaksanakan tugas sebagaimana dimaksud pada butir a. Kepala

Sub Dinas Bina Program menyelenggarakan fungsi :

1. Penyusunan dan penyempurnaan standar-standar dalam penyusunan

program kerja dinas, penyuluhan, monitoring, evaluasi dan pelaporan.

2. Penyusunan, rencana pembangunan jangka menengah dan tahunan

3. Pelaksanaan penyuluhan, monitoring, evaluasi dan pelaporan

pelaksanaan program, sesuai ketentuan dan standar yang ditetapkan

4. Pelaksanaan tugas lain yang diberikan oleh Kepala Dinas dan Wakil

Kepala Dinas, sesuai bidang tugas dan fungsinya

5. Pemberian masukan yang perlu Kepada Kepala Dinas dan Wakil

6. Pelaporan dan pertanggungjawaban atas pelaksanaan tugas dan

fungsinya Kepada Kepala Dinas melalui Wakil Kepala Dinas, sesuai

standar yang ditetapkan.

3. Sub Dinas Pajak Kendaraan Bermotor dan Kendaraan di Atas Air

a. Kepala Sub Dinas Pajak Kendaraan Bermotor (PKB) dan Kendaraan di

Atas Air, mempunyai tugas membantu kepala Dinas dalam bidang teknis

perpajakan, penanganan Sengketa dna keberatan, pembukuan dan

pelaporan Pajak Kendaraan Bermotor dan Kendaraan di Atas Air

(PKB-KAA).

b. Untuk melaksanakan tugas tersebut kepala sub dinas pajak kendaraan

bermotor dan kendaraan di atas air. Mempunyai fungsi :

1. Penyusunan dan penyempurnaan standar teknis pengolahan Pajak

Kendaraan Bermotor dan Kendaraan di Atas air, penatausahaan dan

pemberian pertimbangan penyesuaian sengketa dan keberatan pajak,

intensifikasi dan ekstensifikasi pemunguntan, pembukuan dan

pelaporan.

2. Pelaksanaan pengkoordinasian dan pengendalian program jangka

menengah dan tahunan dibidang pembinaan teknis perpajakan,

penanganan sengketa dan keberatan, sesuai ketentuan dan standar yang

ditetapkan.

3. Penyelenggarakan koordinasi dan pengolahan data dalam Pengolahan

Pajak Kendaraan Bermotor dan Kendaraan di Atas Air Serta Bea Balik

exstensifikasi, penanganan sengketa dan keberatan sesuai ketentuan

dan standar yang ditetapkan.

4. Pelaksanaan tugas lain yang diberikan oleh Kepala Dinas dan Wakil

Kepala Dinas, sesuai bidang tugas dan fungsinya.

5. Pemberian masukan yang perlu Kepada Kepala Dinas dan Wakil

Kepala Dinas, sesuai dengan bidang tugasnya

6. Pelaporan dan pertanggungjawaban atas pelaksanaan tugas dan

fungsinya pada Kepala Dinas melalui Wakil Kepala Dinas, sesuai

standar yang ditetapkan.

4. Sub Dinas Pajak Pengambilan dan Pemanfaatan Air Bawah Tanah/ Air Permukaan dan Pajak Bahan Bakar Kendaraan Bermotor

a. Kepala Sub Dinas Pajak Pengambilan dan Pemanfaatan Air Bawah Tanah/

Air Permukaan dan Pajak Bahan Bakar Kendaraan Bermotor mempunyai

tugas membantu kepala dinas dalam bidang teknis perpajakan, sengketa

dan keberatan serta pembukuan dan pelaporan pajak pengambilan dan

pemanfaatan air bawah tanah/ air permukaan dan pajak bahan bakar

kendaraan bermotor.

b. Untuk membantu melaksanakan tugas sebagaimana dimaksud dalam butir

a, Kepala Sub Dinas Pengambilan dan pemanfaatan air tanah/air

permukaan dan pajak bahan bakar kendaraan bermotor, menyelenggarakan

fungsi :

1. Penyusunan dan penyempurnaan standar teknis pajak pengambilan dan

bermotor, penatausahaan dan pertimbangan penyelesaian sengketa dan keberatan

pajak, intensifikasi dan exstensifikasi pemungutan, pembukuan dan pelaporan.

2. Pelaksanaan, pengkoordinasian dan pengambilan dan pengembalian program

pembangunan jangka menengah dan tahunan, sesuai standar yang ditetapkan

rencana jangka menengah dan tahunan dibidang teknis perpajakan, penanganan

sengketa dan keberatan, sesuai ketentuan dan standar yang ditetapkan.

3. Pelaksanaan koordinasi dan pendapatan dalam pengelolaan pajak pengambilan

dan pemanfaatan air bawh tanah / air permukaan, intensifikasi dan ekstensifikasi,

penganganan sengketa dan keberatan sesuai ketentuan dan standart yang

ditetapkan.

4. Pelaksanaan tugas lain yang diberikan oleh kepala dinas dan wakil kepala dinas,

sesuai pada bidang tugas dan fungsinya

5. Pemberian masukan yang perlu kepada Kepala Dinas dan Wakil Kepala dinas,

sesuai pada bidang tugas dan maksudnya

6. Pelaporan dan pertanggungjawaban atas pelaksanaan tugas dan fungsinya kepada

kepala dinas dan wakil kepala dinas sesuai standar yang ditetapkan.

5. Sub Dinas Retribusi dan Pendapatan Lain-lain

a. Kepala Sub Dinas Retribusi dan pendapatan lain-lain, mempunyai tugas

membantu Kepala Dinas dalam bidang teknis Retribusi, Bagi Hasil Pajak

dan Pajak (BHP-BP), Pendapatan Lain-lain, Pembukuan dan Pelaporan.

b. Untuk melaksanakan tugas sebagaimana dimaksud pada butir a, Kepala

1. Penyusunan dan penyempurnaan standar teknis Retribusi, bagi hasil Pajak dan

Bukan Pajak, penerimaan lain-lain, Pembukuan dan Pelaporannya.

2. Pelaksanaan, pengkoordinasian dan pengendalian rencana pembangunan jangka

menengah dan tahunan dibidang retribusi dan pendapatan lain-lain, sesuai

ketentuan dan standar yang ditetapkan.

3. Pelaksanaan koordinasi, bimbingan teknis, sosialisasi, penetapan dan pemungutan

retribusi dan pendapatan lain-lain, penyiapan bahan dalam pengelolaan BHP-BP,

intensifikasi dan ekstensifikasi serta pembukuan dan pelaporan sesuai ketentuan

dan standar yang ditetapkan.

4. Pelaksanaan tugas lain yang diberikan oleh Kepala Dinas dan Wakil Kepala

Dinas, sesuai bidang tugas dan fungsinya

5. Pemberian masukan yang perlu kepada Kepala Dinas dan Wakil Kepala Dinas

sesuai bidang tugas dan fungsinya

6. Pelaporan dan pertanggungjawaban atas pelaksanaan tugas dan fungsinya kepada

Kepala Dinas dan Wakil Kepala Dinas sesuai standar yang ditetapkan.

6. Sub Dinas Pengendalian dan Pembinaan

a. Kepala Sub Dinas Pengendalian dan Pembinaan mempunyai tugas

membantu Kepala Dinas dalam bidang pengendalian Keuangan dan

mterial, pengendalian aparat pelaksanaan dan pembinaan teknis

administrasi pendapatan.

b. Untuk melaksanakan tugas sebagaimana dimaksud pada butir a, Kepala

1. Penyusunan dan penyempurnaan standar-standar dalam bidang

pengendalian keuangan dan material, pengendalian aparat pelaksana

dan pembinaan teknis administrasi pendapatan

2. Pelaksanaan, pengkoordinasian dan pengendalian program

pembangunan jangka menengah dan tahunan dibidang pengendalian

keuangan, material aparat pelaksana dan teknis administrasi, sesuai

ketentuan dan standar yang ditetapkan.

3. Pelaksanaan pengendalian keuangan dan material, pengendalian aparat

pelaksana dan pembinaan teknis administrasi pendapatan, sesuai

ketentuan dan standar yang ditetapkan

4. Pelaksanaan tugas lain yang diberikan Kepala Dinas dan Wakil Kepala

Dinas, sesuai bidang tugas dan fungsinya

5. Pemberian masukan yang perlu kepada Kepala Dinas dan Wakil

Kepala Dinas, sesuai bidang tugas dan fungsinya

6. Pelaporan dan pertanggungjawaban atas pelaksanaan tugas dan

fungsinya kepada kepala Dinas dan Wakil Kepala Dinas sesuai standar

yang ditetapkan.

7. Kepala Unit Pelaksanaan Teknis

a. Kepala unit pelaksanaan teknis mempunyai tugas membantu kepala dinas

dalam pengadministrasian, pengutipan dan penyetoran BKP KAA,

BBNKB-KAA, Pajak ABT/APU, PBB-KB, retribusi dan pendapatan

b. Untuk melaksanakan tugas sebgaimana dimaksud pada butir a, kepala unit,

menyelenggarakan fungsi :

1. Penyusunan dan penyempurnaan standar-standar pendapatan potensi

penyuluhan, pengadministrasian, pengutipan dan penyetoran serta

pelaporan hasil pengutipan PKB, KAA, BBNKB KAA, ABT/APU,

PBB KB, retribusi dan pendapatan lainnya

2. Penyelenggaraan optimalisasi pendapatan potensi, pengadministrasian

dan pengutipan, dan penyetoran ke kas daerah pelaporan hasil

pengutipan PKB, KAA, BBNKB KAA, ABT/APU, PBB KB,

Retribusi dan pendapatan lain-lain serta pelaporna sesuai ketentuan

dan standar yang ditetapkan.

3. Pelaksanaan tugas lain yang diberikan oleh Kepala Dinas dan Wakil

Kepala Dinas sesuai bidang tugas dan fungsinya

4. Pemberian masukan yang perlu kepada Kepala Dinas dan Wakil

Kepala Dinas, sesuai bidang tugas dan fungsinya

5. Pelaporan dan pertanggungjawaban atas pelaksanaan tugas dan

fungsinya Kepada Kepala Dinas dan Wakil Kepala Dinas sesuai

STRUKTUR

DINAS PENDAPATAN SUMATERA UTARA KEPALA DINAS

SUBBAG UMUM & PERLENGKAPAN

SUBDIS PKB & KENDARAAN DI

BAB III

GAMBARAN DATA OBJEK PAJAK

3.1. Ketentuan

Untuk lebih mendalami pembahasan mengenai Pajak Kendaraan Bermotor

ada baiknya terlebih dahulu kita mengerti arti Pajak yang sebenarnya, maka banyak

para ahli memberikan batasan tentang pajak.

Diantaranya pengertian pajak yang dikemukakan oleh Prof. Dr. M.J.H Smeet

dalam buku “De Economishce betekenis belastingen” Pajak adalah prestasi kepada

pemerintah yang terutang melalui norma-norma umum dan yang dapat dilaksanakan,

tanpa adanya kontrasepsi yang dapat ditunjukan dalam hal yang individual, yang

dimaksudkan untuk membiayai pengeluaran pemerintah.

Sedangkan pengertian pajak menurut Prof. Dr. Rachmat Sumitro, SH, dalam

bukunya “Dasar-dasar Hukum Pajak dan Pajak Pendapatan (1990 : 5)” Pajak adalah

Iuran rakyat kepada kas negara berdasarkan undang-undang yang dapat dipaksakan

dengan tidak mendapat jasa timbal balik (kontrasepsi) yang langsung dapat

ditunjukkan dan yang digunakan untuk membayar pengeluaran umum.

Dari pengertian – pengertian tersebut dapat disimpulkan bahwa ciri-ciri yang

melekat pada pengertian pajak adalah : SAMSAT

PEMBANTU

UPT SIDIKALANG

UPT TEBING

BAB III

GAMBARAN DATA OBJEK PAJAK

3.1. Ketentuan

Untuk lebih mendalami pembahasan mengenai Pajak Kendaraan Bermotor

ada baiknya terlebih dahulu kita mengerti arti Pajak yang sebenarnya, maka banyak

para ahli memberikan batasan tentang pajak.

Diantaranya pengertian pajak yang dikemukakan oleh Prof. Dr. M.J.H Smeet

dalam buku “De Economishce betekenis belastingen” Pajak adalah prestasi kepada

pemerintah yang terutang melalui norma-norma umum dan yang dapat dilaksanakan,

tanpa adanya kontrasepsi yang dapat ditunjukan dalam hal yang individual, yang

dimaksudkan untuk membiayai pengeluaran pemerintah.

Sedangkan pengertian pajak menurut Prof. Dr. Rachmat Sumitro, SH, dalam

bukunya “Dasar-dasar Hukum Pajak dan Pajak Pendapatan (1990 : 5)” Pajak adalah

Iuran rakyat kepada kas negara berdasarkan undang-undang yang dapat dipaksakan

dengan tidak mendapat jasa timbal balik (kontrasepsi) yang langsung dapat

ditunjukkan dan yang digunakan untuk membayar pengeluaran umum.

Dari pengertian – pengertian tersebut dapat disimpulkan bahwa ciri-ciri yang

melekat pada pengertian pajak adalah : SAMSAT

PEMBANTU

UPT SIDIKALANG

UPT TEBING

1. Pajak dipungut berdasarkan undang-undang serta iuran pelaksanaannya yang

sifatnya dapat dipaksakan.

2. Dalam pembayaran pajak tidak dapat ditunjukkan adanya kontrasepsi individual

oleh pemerintah

3. Pajak dipungut oleh negara baik pemerintah pusat maupun daerah

4. Pajak diperuntukkan bagi pengeluaran pemerintah

5. Pajak dapat pula mempunyai tujuan selain budgeter, yaitu mengatur

Berdasaran kewenangan pemungutan pajak, maka pajak terbagi atas dua

bagian yakni Pajak Pusat dan Pajak Daerah. Dan sejalan dengan Undang-undang No.

22 tahun 1999 dan UU No. 25 tahun 1999 yang telah diubah dengan UU No. 32

Tahun 2004 dan UU No. 33 tahun 2004 melalui sistem Otonomi Daerah, maka

daerah diberikan wewenang untuk mengatur dan mengurus rumah tangga daerahnya

sendiri, sehingga optimalisasi Pendapatan Asli Daerah yang bersumber dari Pajak

Daerah dan Retribusi Daerah.

3.1.1. Dasar Hukum Pemungutan Pajak

Undang-Undang Nomor 34 tahun 2000 tentang Perubahan atas Undang-undang

Nomor 18 tahun 1997 Tentang Pajak Daerah dan Retribusi Daerah.

Undang – undang Nomor 22 tahun 1999 yang diubah dengan Undang – undang

Nomor 32 tahun 2004 Tentang Pemerintah Daerah

Undang-undang Nomor 25 tahun 1999 yang telah diubah dengan Undang-undang

Nomor 33 tahun 2004 tentang perimbangan keuangan Pemerintah Pusat dengan

Peraturan Pemerintah Nomor 65 tahun 2001 tentang Pajak Daerah

Peraturan Pemerintah Provinsi Sumatera Utara Nomor 3 Tahun 2002 tentang

Pajak Kendaraan Bermotor (PKB) dan kendaraan Diatas Air (KDA)

Keputusan Menteri Dalam Negeri Nomor 1 Tahun 2000 tentang Penghitungan

Dasar Penggunaan Pajak Kendaraan Bermotor dan Bea Balik Nama Kendaraan

Bermotor Tahun 2000.

3.1.2. Pajak Daerah

Pajak daerah adalah iuran wajib yang dilakukan oleh orang pribadi atau badan

kepala daerah tanpa imbalan langsung yang seimbang, yang dapat dipaksakan

berdasarkan peraturan perundang-undangan yang berlaku, yang digunakan untuk

membiayai penyelenggaraan pemerintah daerah dan pembangunan daerah.

Pajak daerah sebagai salah satu pendapatan Daerah Asli Daerah (PAD)

diharapkan menjadi salah satu sumber pembiayaan penyelenggaraan pemerintah dan

pembangunan daerah, untuk meningkatkan dan memeratakan kesejahteraan

masyarakat. Dengan demikian, daerah mampu melaksanakan otonomi, yaitu mampu

mengatur rumah tangganya sendiri.

Daerah Kabupaten/Kota diberi peluang dalam menggali potensi sumber –

sumber keuangannya dengan menetapkan jenis pajak selain yang ditetapkan

sepanjang memenuhi kriteria yang telah ditetapkan sesuai dengan aspirasi

masyarakat. Dan yang menjadi sumber Pendapatan Asli Daerah (PAD) adalah :

1. Pendapatan Asli Daerah

a. Pajak Kendaraan Bermotor (PKB)

b. Bea Balik Nama Kendaraan Bermotor (BNN-KB)

c. Pajak Bahan Bakar Kendaraan Bermotor

d. Pajak Pengambilan dan Pemanfaatan Air Bawah Tanah dan Air

Permukaan

Hasil retribusi daerah

Hasil perusahaa milik daerah dan hasil pengolahan kekayaan daerah lainnya

yang dipisahkan

Lain-lain Pendapatan Asli Daerah

2. Dan Perimbangan

3. Pinjaman Daerah

4. Lain-lain penerimaan daerah yang sah

5. Pendapatan yang berasal dari pemberian pemerintah dan/atau instansi yang lebih

tinggi yang dapat menjadi :

• Sumbangan dari Pemerintah

• Sumbangan lain yang diatur dengan peraturan perundang-undangan hasil

perusahaan daerah

3.1.3. Bagi Hasil Penerimaan Pajak

Berdasarkan Undang-undang Nomor 25 Tahun 1999 yang telah diubah

dengan Undang-undang Nomor 13 Tahun 2004 tentang Pertimbangan Keuangan

Nomor 3 tahun 2002, disebutkan bahwa pembagian hasil penerimaan yang diserahkan

kepada daerah adalah sebagai berikut :

a. Untuk Daerah Provinsi sebesar 70%

b. Untuk daerah Kabupaten/Kota di Wilayah Daerah memperoleh 30% dengan

memperhatikan aspek pemerataan dan potensi Kabupaten/Kota yang bertujuan

untuk pemerataan kemampuan keuangan antar daerah Kabupaten/Kota.

3.1.4. Penetapan dan Pemungutan Pajak Kendaraan Bermotor

Dalam hal penetapan baik untuk pajak daerah maupun retribusi daerah adalah

suatu rangkaian kegiatan mulai dari penghimpunan dan objek dan subjek pajak atau

retribusi, penetapan besarnya pajak atau retribusi yang tertuang sampai kegiatan

penagihan pajak atau retribusi kepada Wajib Pajak atau Wajib Retribusi serta

pengawasan. Penetapan pajak yang dilaksanakan dengan menggunakan Surat

Keterangan Pajak Daerah dan Dokumen lain yang dipersamakan. Dan pemungutan

juga merupakan salah satu kebijakan Pemerintah Daerah dalam mengenakan Pajak

terhadap wajib Pajak secara efektif dan adil, hal ini berkaitan dengan keputusan baik

mengenai pengenaan pajak serta perbedaan ruang lingkupnya maupun tarifnya.

Untuk merealisasikan hal tersebut, perlu diperhatikan aspek – aspek yang

menyangkut tentang kemampuan Pemerintah Daerah dalam menyelaraskan

orang-orang dalam pekerjaannya dalam suatu keterkaitan dan kerjasama yang diarahkan

kepada pencapaian tujuan bersama.

Penetapan sangat tergantung pada tingkat kualitas dan kemampuan kinerja

peningkatan yang dapat dilakukan melalui berbagai cara untuk mencapai peningkatan

sebagai suatu usaha yang sejajar, sejalan yang dinyatakan untuk memberikan

petunjuk-petunjuk pelaksanaan agar pelaksanaan dapat dicapai dengan tujuan yang

telah ditetapkan sebelumnya.

3.1.5. Manfaat Pentingnya Pengenaan Pajak Kendaraan Bermotor

Secara terperinci manfaat dan pentingnya Penetapan dan Pengenaan dapat

dilihat sebagai berikut :

Dengan adanya pengenaan pajak kendaraan bermotor yang efektif dan

efisien sehingga dapat memungkinkan untuk tercapainya suatu tujuan

yang ingin dicapai

Dengan adanya pengenaan pajak kendaraan bermotor dapat dihindarkan

kemungkinan timbulnya pertentangan terhadap suatu hal yang ingin

dicapai

Dengan adanya pengenaan pajak kendaraan bermotor dapat menyatukan

pendapat bahwa satuan organisasi yang ada didalamnya dapat sejalan,

sejajat di dalam melakukannya.

Dengan adanya pengenaan pajak kendaraan bermotor dapat

memungkinkan terjadinya terhadap suatu hal yang ingin dicapai

Dengan adanya pengenaan pajak kendaraan bermotor dapat menghindari

terjadinya suatu pencapaian tujuan yang bertentangan dengan suatu objek

yang diteliti

Dengan adanya pengenaan pajak kendaraan bermotor dapat meningkatkan

3.1.6. Pelaksanaan Pemungutan Pajak Kendaraan Bermotor

Dalam rangka memenuhi sumber-sumber pembiayaan pemerintah dan

pembangunan daerah, pajak kendaraan bermotor diserahkan sebagai pajak. Daerah

berdasarkan undang-undang nomor 25 tahun 1999 yang telah dituntut dengan

undang-undang nomor 33 tahun 2004 tentang perimbangan keuangan pemerintah

pusat dan daerah yang berhak mengurus rumah tangganya sendiri.

Untuk menciptakan efisiensi dan efektifitas kerja dalam penetapan maupun

pemungutan pajak kendaraan bermotor Dinas Pendapatan Daerah melakukan segala

usaha dari kegitan pemungutan, penagihan, pengumpulan, baik terhadap

sumber-sumber pendapatan maupun dengan penggalian sumber-sumber-sumber-sumber pendapatan baru

diantaranya adalah :

Melakukan pemungutan pajak kendaraan bermotor

Melakukan koordinssi atas pajak kendaraan bermotor serta pelaksanaannya oleh

Dinas Pendapatan Daerah tempt wajib pajak terdaftar

Sejalan dengan itu, pemerintah mengambil langkah penyederhanaan

perekonomian daerah, pungutan daerah dalam rangka penerimaan tersebut dengan

tujuan untuk memberikan landasan dan pedoman yang kuat dalam pemungutan pajak

daerah yang diisi lain juga bertujuan untuk mengoptimalkan penerimaan daerah yang

potensial yang sesuai dengan keadaan dan mencerminkan perekonomian daerah.

3.2. Objek dan Subjek Pajak Daerah

Ketentuan tentang objek dan subjek pajak daerah khususnya Pajak Kendaraan

Sesuai dengan Peraturan Daerah Provinsi Sumatera Utara No. 3 tahun 2002 tentang

pajak kendaraan bermotor disebutkan bahwa yang menjadi objek Pajak Kendaraan

Bermotor (PKB) adalah kepemilikan atas penguasaan Kendaraan Bermotor.

Adapun yang dimaksud dengan “Kendaraan Bermotor adalah semua

kendaraan dua atau lebih beserta gandengannya digunakan disemua jenis jalan darat

dan digerakkan oleh peraturan teknik berupa motor dan peralatan lainnya yang

berfungsi untuk mengubah suatu sumber daya energi tertentu menjadi tenaga gerak

kendaraan bermotor yang bersangkutan. Termasuk alat-alat yang berat yang

bergerak”.

Pajak Kendaraan Bermotor yang selanjutnya disingkat PKB adalah Pajak

yang dipungut atas kepemilikan dan atau penguasaannya. Kendaraan Bermotor. Dan

yang dikendalikan dari objek Pajak Kendaraan Bermotor adalah kepemilikan dan atau

penguasaan Kendaraan Bermotor dan Kendaraan Dinas Air antara lain :

1. Pemerintah Pusat dan Pemerintah Daerah

2. Kedudukan, Konsulat, perwakilan negara asing dan perwakilan lembaga-lembaga

internasional dengan azas timbal balik

3. Pemerintah Kabupaten kota

4. Pabrikan atau importir baru yang semata-mata tersedia untuk dipamerkan, untuk

dijualkan tidak dipergunakan dalam lalu lintas jalan bebas.

5. Wisatawan asing yang berada di daerah dalam wilayah Indonesia untuk yang

tidak lebih dari 90 (sembilan puluh) hari berturut-turut.

6. Yang tidak dipergunakan, karena disegel atau disita oleh negara

8. Badan Usaha Milik Negara/Daerah yang memiliki kapal pandu dan kapal tunda

untuk keperluan keselamatan.

Yang menjadi subjek pajak sekaligus Wajib Pajak Kendaraan Bermotor dan

Kendaraan di atas air adalah orang pribadi atau badan yang memiliki dan atau

menguasai kendaraan bermotor, dan yang bertanggung jawab atas pembayaran pajak

adalah :

1. Untuk orang pribadi adalah orang yang bersangkutan, kuasanya atau ahli

warisnya

2. Untuk badan adalah pengurus dan kuasanya

3.3. Dasar Pengenaan, Tarif Pajak dan Cara Penghitungan Pajak

3.3.1. Dasar Pengenaan Pajak Kendaraan Bermotor

Berdasarkan peraturan daerah provinsi Sumatera Utara No. 3 tahun 2002,

Dasar pengenaan pajak kendaraan bermotor dihitung sebagai perkalian dua unsur

pokok yang antara lain :

a. Nilai jual kendaraan bermotor

b. Bobot yang mencerminkan secara relatif kadar kerusakan jalan dan pencemaran

lingkungan akibat penggunaan Kendaraan Bermotor, sedangkan dasar pengertian

Pajak Kendaraan di atas air hanya dihitung berdasarkan nilai jual kendaraan di

atas air.

Dalam hal harga pasaran umum atas suatu kendaraan bermotor tidak diketahui

a. Isi silinder dan atau satuan daya

b. Penggunaan kendaraan bermotor

c. Jenis kendaraan bermotor

d. Merek kendaraan bermotor

e. Tahun pembuatan kendaraan bermotor

f. Berat otot kendaraan bermotor dan banyaknya penumpang, yang diizinkan

g. Dokumen impor untuk jenis kendaraan bermotor tertentu.

Bobot untuk menghitung Dasar Pengenaan PKB dihitung berdasarkan

faktor-faktor sebagai berikut :

a. Tekanan Gandar

b. Jenis Bahan Bakar Kendaraan Bermotor

c. Jenis, penggunaan tahun pembuatan dan ciri-ciri mesin dari kendaraan bermotor.

Penetapan Dasar Pengenaan Pajak Kendaraan Bermotor (PKB) ditetapkan

oleh Gubernur selaku Kepala Daerah berdasarkan :

a. Merk, Jenis dan Type kendaraan untuk tahun pembuatan terbaru, nilai jualnya

ditetapkan 20% (dua puluh persen) di bawah harga pasaran umum yang berlaku.

b. Merk, jenis dan Type kendaraan untuk tahun pembuatan lebih tua, nilai jualnya/

ditetapkan dari negara produsen yang sama

c. Merk jenis dn type kendaraan untuk tahun pembuatan terbaru, maka besarnya

nilai jual sebelumnya

d. Merk, jenis type kendaraan untuk tahun pembuatan lebih tua, maka nilai jualnya

dihitung dari nilai jual tahun pembuatan terakhir dengan penurunan 10% (sepuluh

3.3.2. Tarif Pajak Kendaraan Bermotor

a. 1,5 % (satu persen) untuk kendaraan bukan umum

b. 1 % (satu persen) untuk kendaraan umum

c. 0,5% (setengah persen) untuk kendaraan alat-alat besar

Besarnya pajak tentang dihitung dengan cara mengalihkan tarif pajak

kendaraan bermotor dengan dasar pengenaan pajak Kendaraan Bermotor. Pajak

kendaraan bermotor yang tertuang dipungut di wilayah daerah tempat kendaraan

bermotor terdaftar. Dan apabila kendaraan bermotor yang karena sesuatu dan lain hal

berada di wilayah daerah tempat kendaraan bermotor selama 3 (tiga) bulan

berturut-turut, wajib didaftarkan di daerah tempat kendaraan bermotor tersebut berada.

3.3.3. Wilayah Pemungutan Pajak

Wilayah pemungutan pajak adalah di wilayah daerah, dan apabila terjadi

pemindahan kendaraan bermotor ke daerah lain, maka wajib pajak yang bersangkutan

harus memperlihatkan bukti pelunasan pajak kendaraan bermotor di daerah asalnya

berupa surat keterangan fiskal antara daerah. Pemungutan pajak kendaraan bermotor

merupakan satu kesatuan pengurusan Administrasi Kendaraan Bermotor.

3.3.4. Masa Pajak, Saat Pajak Tertuang dan Surat Pemberitahuan

Masa pajak adalah 12 (dua belas) bulan berturut-turut yang merupakan tahun

pajak, dimulai pada saat pendaftaran kendaraan bermotor dan kewajiban pajak

dihitung berdasarkan jumlah bulan berjalan, bagian dari bulan yang melebihi 15 (lima

belas) hari dihitung satu bulan penuh dan setiap wajib pajak wajib mengisi SPTD.

3.4. Prosedur dalam Mekanisme Pengenaan Pajak Kendaraan Bermotor

Prosedur – prosedur yang harus dilakukan dalam Mekanisme Pengenaan

Pajak Kendaraan Bermotor adalah :

a. Pemilik Kendaraan Bermotor harus membayar pajak kendaraan bermotor dengan

jumlah yang ditetapkan oleh SAMSAT sesuai dengan jenis kendaraan bermotor

untuk setiap tahunnya.

b. Apabila pemilik kendaraan bermotor terlambat atau tidak membayar pajak sesuai

dengan ketentuan dan waktu yang sudah ditetapkan maka pemilik tersebut akan

dikenakan sanksi ataupun denda sesuai dengan pelanggaran – pelanggaran yang

dilakukan.

c. Pemilik diwajibkan untuk mengurus surat-surat penting kepemilikikan Kendaraan

Bermotor seperti : STNK, SIM dan yang lainnya sebagai syarat-syarat dalam

penggunaan kendaraan bermotor dalam kehidupan sehari-hari.

3. 5. Mekanisme Penilaian Pemungutan Pajak Kendaraan Bermotor (PKB) 3.5.1. Tata Cara Pemungutan Pajak Daerah

Pemungutan adalah suatu rangkaian kegiatan yang dilakukan dari

penghimpunan data objek dan subjek pajak, penentuan besarnya pajak yang terutang

sampai pada kegiatan penagihan pajak kepada wajib pajak serta pengawasan

Pemungutan pajak daerah pada umumnya tidak dapat diborongkan atau tidak

bisa diberikan kepada pihak ketiga. Pajak daerah dipungut berdasrkan penetapan

kepala daerah atau dengan kata lain dibayar sendiri oleh wajib pajak. Wajib Pajak

membayar pajaknya sendiri dengan menggunakan Surat Ketetapan Pajak Daerah

(SKPD) yang dikeluarkan oleh Kepala Daerah dan Pejabat yang ditunjuk.

Surat Ketetapan Pajak Daerah (SKPD) yang dikeluarkan oleh kepala Daerah

atau pejabat yang ditunjukkan khusus bagi pengenaan Pajak Kendaraan Bermotor

(PKB) terdiri dari 5 (lima) lembar yang antara lain :

a. Lembar ke-1 untuk wajib pajak

b. Lembar ke-2 untuk dipenda provinsi Sumatera Utara

c. Lembar ke-3 untuk PT. (AK) Jasa Raharja

d. Lembar ke-4 untuk bendaharawan khusus penerima

e. Lembar ke-5 untuk kantor bersma SAMSAT

Dalam hal ini pemenuhan kewajiban pajak. Maka wajib pajak harus

menggunakan Surat Pemberitahuan Pajak Daerah (SKPD) dapat dikeluarkan Surat

Tagihan Pajak Daerah (STPD) atau bisa juga dikeluarkan surat Pembetulan karena

penyampaian pelaporan yang diberikan terdapat kesalahan ada 3 (tiga) kemungkinan

Surat Pemberitahuan Pajak Daerah (SPPD) di keluarkan oleh Kepala Daerah yaitu :

a. Surat tagihan pajak diterbitkan Kepala Daerah apabila pajak yang terutang dalam

tahun berjalan tidak atau kurang bayar

b. Dari hasil penelitian Surat Pemberitahuan Pajak Daerah (SPPD) yang

diberitahukan oleh wajib pajak terdapat kekurangan pembayaran akibat salah tulis

c. Surat tagihan pajak Daerah dikeluarkan Kepala Daerah apabila wajib pajak

dikenakan sanksi atau denda.

Apabila wajib pajak tidak membayar pajak terhutang sampai jatuh tempo

(selama 30 hari), maka Surat Tagihan Pajak (STP) yang disampaikan kepada Kepala

Daerah akan ditambah dengan sanksi administrasi berupa bunga sebesar 2% per

bulan, berlaku paling lama 15 bulan sejak saat terhutangnya pajak dan bila wajib

pajak sudah mendapat Surat Tagihan Pajak (STP) tidak juga membayar pajaknya,

maka kepala daerah dapat mengeluarkan Surat Tagihan Pajak (STP) atau surat Paksa

berdasarkan peraturan perundang-undangan pajak daerah.

3.5.2. Proses Pemungutan PKB/BBN-KB a. Pendaftaran

Dalam hal ini yang harus dilakukan oleh wajib pajak adalah :

• Pengambilan formulir SPT

• Pengisian formulir SPT

• Pendaftaran berkas

• Menyampaikan berkas pada petugas cheking

b. Penelitian Berkas

Dalam tahapan ini yang harus dilakukan adalah sebagai berikut :

• Chek persyaratan dan kelengkapan berkas

• Pendaftaran (entry)

c. Penetapan

Yang dilakukan pada bagian penetapan ini adalah sebagai berikut :

• Membuat perhitungan dan penetapan (pembukuan)

• Membuat nomor kohir

• Mencek ketetapan tanda lembar SKPD

• Menyampaikan berkas pada korektor (final checking)

d. Final Cheking (Korektor)

Yang dilakukan oleh bagian fina checking (korektor) adalah dengan melakukan

hal-hal sebagai berikut :

• Meneliti kebenaran perhitungan dan penetapan

• Meneliti data pajak dalam ketetapan PPKB/BBN-KB

e. Pembayaran

Pada bagian pembayaran pajak yang menjadi tanggung jawab dari hasil

pembayaran pajak yang dibayarkan oleh wajib pajak adalah dengan melakukan

hal-hal berikut :

• Menerima pembayaran dari wajib pajak (loket kasir)

• Membukukan hasil penerimaan

• Menyampaikan SKPD poada loket embossing STNK

• Menyampaikan berkas pada petugas kartu box (arsip)

• Menyetorkan hasil penerimaan kasir (bend 26) kepada berndarahawan

(PKKP)

• Menyampaikan berkas belum bayar penagihan.

f. Penagihan

Yang menjadi tugas dibagian penagihan ini adalah sebagai berikut :

• Menghimpun dan membukukan berkas tunggakan pajak

• Membuat dan menyampaikan surat Tagihan Pajak yang belum

mendaftar dan yang menunggak kepada wajib pajak

• Membuat penetapan denda tunggakan pajak bagi hasil pajak yang

menyelesaikan tunggakan.

g. Pelaporan

Pada tahapan ini yang dilakukan adalah dengan melakukan hal-hal sebagai

berikut :

• Mempersiapkan laporan target dan realisasi penerimaan.

• Laporan permintaan dan pemakaian SPT/SKPD dan pemakaian

formulir lainnya

• Setoran Bank

• Laporan tungakan dan laporan lainnya.

Dalam hal mengenai pendaftaran kendaraan akibat mutasi sama saja dengan

proses pendaftaran kendaraan pada awal pendaftaran sebelum mutasi, yang berarti

Mekanisme Pemungutan PKB/BBN-KB

PENDAFTARAN

1. Pengambilan formulir SPT/Formulir permohonan STNK, formulir

PENELITIAN BERKAS

1. Check persyaratan dan kelengkapan berkas

PENETAPAN

1. Membuat perhitungan & penetapan kewajiban wajib pajak 2. Membuat nomor kohir

i i d d i j k

KOREKTOR

1. Meneliti kebenaran dan penetapan kewajiban wajib pajak 2 M liti d t j k d l k t t t

PEMBAYARAN

1. Menerima pembayaran dari wajib pajak 2. Membukukan hasil penerimaan 3. Mencetak SKPD

4. Menyampaikan SKPD pada lokasi embossing STNK 5. Menyampaikan berkas kepada petugas kartu box (Arsip) 6. Menyetor hasil penerimaan kasir pada bendaharawan bend

26 ( k lid i)

EMBOSSING/PENCETAKAN STNK

BAB IV

ANALISA DATA DAN EVALUASI

4.1. Penetapan Realisasi PKB

Sesuai dengan tujuan daripada Praktik Kerja Lapangan Mandiri (PKLM)

yang penulis laksanakan di Kantor Samsat Medan Selatan, dalam rangka untuk

mengetahui tentang target dan realisasi penerimaan pungutan Pajak Kendaraan

Bermotor melalui kebijakan yang diambil oleh Dinas Pendapatan Daerah Provinsi

Sumatera Utara berdasarkan peraturan Daerah, target dan realisasi penerimaan Pajak

tersebut dalam pembangunan daerah dimasa-masa yang akan datang.

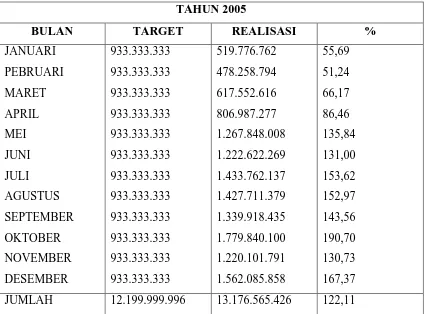

Maka dalam Bab analisa dan evaluasi data ini Penulis akan membahas secara

rinci mengenai penetapan target dan realisasi penerimaan pungutan Pajak Kendaraan

Bermotor T.A 2005 dan 2006 sedangkan untuk tahun anggaran 2007 masih dalam

tahun berjalan sehingga belum adanya realisasi dari target yang telah ditentukan

seperti pada tahun sebelumnya.

Dan bab ini juga penulis akan menganalisa permasalahan yang timbul dalam

pelaksanaan pengenaan Pajak Kendaraan Bermotor, hambatan-hambatan, upaya yang

Tabel : Penetapan Target dan Pealisasi PKB T.A. 2005

JUMLAH 12.199.999.996 13.176.565.426 122,11

Sumber : Kantor SAMSAT Medan Selatan

Pada T.A. 2005 Kantor Bersama SAMSAAT Medan Selatan yang

merupakan Cabang Dispenda Provinsi Sumatera Utara, menetapkan Target antara

Januari s/d Desember sebesar Rp. 12.1999.999.996. sementara realisasi penerimaan

pada tahun tersebut sudah mencapai target sebesar Rp. 13.176.565.426. Ini

merupakan peningkatan yang cukup baik dari tahun sebelumnya dengan persentase

Hasil yang dicapai pada tahun T.A 2005 kiranya dapat diberikan kepada

daerah Provinsi Sumatera Utara untuk menunjang pembangunan dalam rangka

ekonomi daerah berdasarkan ketentuan yang berlaku.

Keterangan :

Perbandingan antara realisasi dengan Penetapan PKB

%

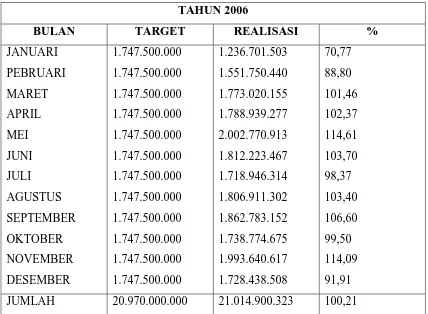

Tabel : Penetapan Target dan Realissi T.A. 2006

TAHUN 2006

JUMLAH 20.970.000.000 21.014.900.323 100,21

Sumber : Kantor Bersama SAMSAT Medan Selatan

Untuk T.A. 2006 ditetapkan target sebesar Rp. 20.970.000.000 terhadap

diinginkan sebesar Rp. 21.014.900.323 dengan persentase pencapaian antara target

dan realiasasi sebesar 10,21.

Disini penulis dapat mengambil kesimpulan bahwa persentase antara target

dengan realissi pada tahun sebelumnya mengalami penurunan, namun jika dilihat dari

jumlah penerimaan PKB dari tahun sebelumnya mengalami peningkatan dibanding

tahun 2005, yang jika dirinci antara lain :

Tahun Anggaran : 2005 PKB Rp. 13.676.565.426

2006 PKB Rp. 21.014.900.323

dan berdasarkan jumlah tersebut, antara T.A 2005 ke T.A 2006 mengalami kenaikan

sebesar Rp. 7.338.334.897. hal ini dilatarbelakangi oleh beberapa faktor yaitu :

1. tingginya tingkat kesadaran Wajib Pajak dalam memenuhi kewajibannya

2. Sosialisasi tentang realisasi penerimaan PKB kepada Wajib Pajak berjalan dengan

4.2. Mekanisme Pelayanan Pajak Kendaraan Bermotor

Adapun mekanisme pelayanan yang dilakukan pada Kantor bersama Samsat

adalah sebagai berikut :

MEKANISME PELAYANAN PAJAK KENDARAAN BERMOTOR

PEMILIK /

LOKET PELAYANAN

PENDAFTARAN &

PENDAFTARAN BARU PERPANJANG STNK PENGESAHAN STNK PERSYARATAN KHUSUS

UNIT ADMINISTRASI

ADM, STNK, STNK ADM, ASURANSI JASA RAHARJA ADM PAJAK DAERAH

VALIDASI SKPD, CETAK STNK, TNKB, STCK, TCKB, BTCKB & BPKB

4.3. Mekanisme Kinerja Pelayanan Pendaftaran dan Penetapan 4.3.1. Mekanisme Kinerja dari pendaftaran adalah :

1. Menerima, meneliti kelengkapan dan keabsahan berkas permohonan

2. Melakukan penelitian pada daftar pencarian barang dan daftar pencarian barang

dan daftar pemblokiran

3. Membutuhkan paraf pada resi formulir pendaftaran yang diterima, memotong dan

memberikan resi tersebut kepada pemohon

4. Menerima dan meneliti hasil pemeriksaan fisik kendaraan bermotor untuk di cors

check dengan dokumen Kendaraan Bermotor dan apabila ternyata di dalam

penelitian pemeriksaan fisik ditemukan adanya perbedaan dan kejanggalan,

ataupun tercantum dalam daftar pencarian dan pemblokiran berkas, maka

permohonan tersebut diselesaikan secara khusus sesuai ketentuan yang berlaku

5. Memberikan dan menetapkan Nomor Polisi dan Nomor BPKB serta

menuliskannya pada formulir SPPKB yang juga formulir permohonan STNK,

serta membubuhkan paraf dan formulir tersebut.

6. Meneruskan berkas permohonan kepada otoritas dan statis kendaraan

7. Khususnya untuk pendaftaran STCK dan TCKB, petugas Kepolisian Republik

Indonesia dan Jasa Raharja yang melaksanakan tugas :

a. Menerima biaya administrasi STCK, TCKB, BTCK dan SWDKLLJ

b. Melaksanakan pengetikan STCK

c. Verifikasi STCK

d. Menyiapkan TCKB

4.3.2. Mekanisme Kinerja dari Penetapan adalah :

1. Menetapkan besarnya PKB dan BNN-KB serta denda dalam SKPD

2. Memberikan nomor SKUM dan kohir pada SKPD

3. Membukukan dalam buku Produksi Pajak

4. Menyelesaikan secara khusus apabila terjadi kesalahan penetapan sesuai

ketentuan yang berlaku

5. Meneruskan berkas yang telah disahkan PKB/BBN-KB dan dendanya

kepada penetapan SWKLJ

4.4. Mekanisme Kinerja Pelayanan Pembayaran dan Penyerahan 4.4.1. Mekanisme Kinerja dari Pembayaran adalah :

1. Menerima pembayaran sesuai dengan SPKD dan membubuhkan validasi

pada SKPD

2. Meneruskan berkas dan tindakan SKPD kepada petugas pencetak

peneng/penetak STNK/pengesahan STNK

3. Menyerahkan lembaran asli SKPD yang telah divalidasi kepada pemohon

4. Mendistribusikan tindakan SKPD kepada Dipenda dan PT. Jasa Raharja

(Persero)

5. Menyetorkan uang penerimaan kepada instansi atau pihak yang berhak

menerima paling lambat 1 x 24 jam

6. Menumbuhkan dalam buku kas umum dan penerimaan per jenis :

a. PKB/BBN – KB

c. Administrasi STNK dan TNKB

4.4.2. Mekanisme Kinerja dari Penyerahan adalah :

1. Menyerahkan STNK, TNKB, SKPD, dan peneng

4.5. Prosedur Penghitungan Pajak Kendaraan Bermotor

Kendaraan bermotor adalah semua kendaraan roda dua atau lebih beserta

gandengannya yang digunakan disemua jenis jalan darat, dan digerakan oleh

peralatan teknik berupa motor atau peralatan lainnya yang berfungsi untuk mengubah

suatu sumber daya energi tertentu menjadi tenaga gerak kendaraan bermotor yang

bersangkutan, termasuk alat-alat berat dan alat-alat besar yang bergerak. Pajak

Kendaraan bermotor adalah pajak yang dipungut atas kepemilikan dan atau

penguasaan kendaraan bermotor tersebut.

Perhitungan adalah suatu rangkaian kegiatan penghimpunan data untuk

menentukan besarnya jumlah pajak yang terutang. Langkah-langkah yang dilakukan

dalam penghitungan pajak kendaraan bermotor terlebih dahulu harus mengetahui.

Jenis/Merek/Type, tahun pembuatan, nilai jual kendaraan bermotor, bobot, dasar

pengenaan, dan tarif yang telah ditetapkan sesuai dengan peraturan pajak kendaraan

bermotor.

Contoh Kasus :

Soal :

a. Hitunglah pajak terutang yang harus dibayar Pak Amir dalam 1 tahun

b. Kalau Pak Amir terlambat dalam membayar pajak selama 1 bulan berapa pajak

yang harus dibayar.

Jawaban :

a. Untuk mencari pajak yang terhutang dalam 1 tahun adalah :

= Tarif x NJKB

= 1,5% x Rp. 8.700.000.00

= Rp. 130.500.00

b. Untuk menghitung pajak yang dikenakan denda sebesar 2%, jadi untuk

menghitung pajaknya adalah :

Atas keterlambatan Pak Amir dikenakan denda sebesar 2%, jadi untuk

menghitung pajaknya adalah :

1 tahun = 12 bulan + atas keterlambatan 1 bulan

Jadi denda yang harus dibayar adalah :

12 + 1 = 13 x 2% pajak setahun

= 26% x Rp. 130.500.00

= Rp. 33.930.00

Jumlah Pajak yang terutang adalah pajak 1 tahun + denda 1 bulan

= Rp. 130.500.00 + Rp. 33.930.00

BAB V

KESIMPULAN DAN SARAN

5.1. Kesimpulan

Sebagai hasil akhir dari keseluruhan Praktik Kerja Lapangan Mandiri

(PKLM) ini dilaksanakan dikantor SAMSAT Medan Selatan dapat diambil

kesimpulan sebagai berikut :

1. Faktor-faktor yang mendukung tercapainya penerimaan pungutan PKB

• Tingginya tingkat kesadran wajib pajak untuk membayar Pajak Kendaraan

Bermotor (PKB)

• Sosialisasi tentang realisasi penerimaan Pajak Kendaraan Bermotor (PKB)

sudah berjalan dengan baik

• Baiknya tingkat pelayanan dari Petugas Pajak Kendaraan Bermotor

2. Hambatan-hambatan dalam pelaksanaan Pemenuhan Kewajiban di UPTD, medan

Selatan :

• Menurunya penerimaan dari sektor PKB dan BBN-KB hal ini disebabkan

karena banyak kendaraan bermotor yang sudah tua (afkir) khusus seri AA s/d

AZ.

• Banyaknya kendaraan bermotor CBU (Complety Built Up) yang didatangkan

• Kurangnya minat dari masyarakat untuk membaliknama kendarannya, dimana

hal tersebut dapat mempengaruhi nilai jual kendaraan turun dipasaran,

sehingga ada usaha jalan meminjam KTP atua istilah lain tembak KTP

• Belum terealisasi proses berkas berdasarkan domisili Wilayah Kerja UPTD.

Medan Selatan yang dapat mendorong meningkatnya penerimaan di sektor

PKB/BBN-KB serta volume kerja sejalan dengan target yang ditetapkan.

3. Faktor – faktor yang mempengaruhi realisasi penerimaan PKB

Faktor Positif :

1. Mengirim surat penitipan (super) kepada Wajib Pajak yang akan dan ataupun

telah jatuh tempo. Apabila tidak dipindahkan maka wajib pajak dikenakan

sangsi 2% setiap bulannya

2. Mengirim surat panggilan kepad wajib pajak yang meninggal apabila tidak

diindahkan maka dilakukan penyitaan

3. Pelimpahan pendaftaran domisili kecamatan Medan Amplas ke Medan

Selatan

Faktor Negatif :

Karena kendaraan sudah rusak berat dan pemakaian diatas 20 tahun (Seri AA s/d

AZ pada umumnya kendaraan tua)

1. Pemberian keringanan denda PKB terlambat mendaftar atau membayar

2. Nomor Polisi Seri AA s/d AZ khusus BK kecil atau BK Pilihan pada

4. Upaya-upaya yang dilakukan Kantor SAMSAT Medan Selatan Dalam

meningkatkan Penerimaan Pungutan PKB

1. Melakukan koordinasi dengan pihak Ditlantas Poldasu agar diberi

penambahan wilayah kerja untuk diproses di UPT Medan Selatan

2. Seri AA s/d Azdan kendaraan yang beralamat di Kecamatan Medan Amplas

agar seluruhnya dapat diproses di UPT Medan Selatan

3. Bagi masyarakat wajib pajak yang bermasalah kami telah menyurati sesuai

dengan data yang berada pada komputer induk dan melakukan dengan sistem

Door To Door.

4. Meningkatkan pemeriksaan KTP kepada pemilikan kendaraan bermotor

5. Melakukan koordinasi kepada tiga instansi yang terkait yang berada pada

kantor SAMSAT Medan Selatan untuk dapat bekerjasama untuk pelayanan

kepada masyarakat wajib pajak.

5.2. Saran

Sebagai isi dari laporan ini, penulis juga membuat saran-saran yang mungkin

bermanfaat dalam memotivasi Dinas Pendapatan Daerah Provinsi Sumatera Utara

maupun untuk PRODIP-III Administrasi adapun saran-sran yang dapat penulis

berikan adalah :

1. Meningkatkan koordinasi antara instansi yang terkait yaitu : Kepolisian,