9

BAB II

TINJAUAN PUSTAKA

2.1 Manajemen Keuangan

Manajemen keuangan adalah salah satu fungsi operasional perusahaan yang sangat penting disamping fungsi operasional lainnya seperti Manajemen Pemasaran, Manajemen Operasional, dan lain sebagainya. Manajemen keuangan membicarakan pengelolaan keuangan, yang pada dasarnya dapat diberlakukan baik oleh individu, perusahaan dan pemerintah. Dalam skripsi ini penulis akan membahas lebih lanjut Manajemen Keuangan dalam Perusahaan (Corporate Finance).

Keputusan-keputusan yang diambil oleh seorang manajer keuangan antara lain : Keputusan investasi, keputusan pendanaan, dan kebijakan dividen, yang dimaksudkan untuk meningkatkan nilai perusahaan. Teori keuangan yang mendasari keuangan perusahaan telah dan selalu berkembang, karena itulah teori keuangan dapat dikatakan sebagai suatu hal yang selalu mengalami perubahan. Berikut ini beberapa pendapat ahli tentang Manajemen Keuangan.

Menurut Agus Sartono (2001;6), dalam bukunya Manajemen Keuangan, mengemukakan bahwa :

“Manajemen keuangan dapat diartikan sebagai manajemen dana baik yang berkaitan dengan pengalokasian dana dalam berbagai bentuk investasi secara efektif, maupun usaha pengumpulan dana untuk pembiayaan investasi atau pembelanjaan secara efisien”.

Menurut Martono dan Agus Harjito (2002;4), mengemukakan bahwa : “Manajemen keuangan atau dalam literatur lain disebut pembelanjaan, adalah segala aktivitas perusahaan yang berhubungan dengan bagaimana memperoleh dana, menggunakan dana, dan mengelola aset sesuai dengan tujuan perusahaan secara menyeluruh”.

Penerapan proses manajemen dalam bidang keuangan ini tentunya disertai dengan tujuan tertentu, yaitu agar berbagai aktivitas yang dilakukan oleh perusahaan dapat berjalan dengan sebaik-baiknya. Menurut Bambang Riyanto

(1995;10) dalam bukunya “ Dasar-Dasar Pembelanjaan Perusahaan” ada tiga fungsi utama dalam Manajemen Keuangan dibidang Keuangan, antara lain :

1. Merupakan keputusan yang paling penting diantara ketiga bidang keputusan tersebut, karena keputusan mengenai investasi ini akan berpengaruh secara langsung terhadap besarnya rentabilitas investasi dan aliran kas perusahaan untuk waktu-waktu berikutnya. Keputusan investasi ini akan menentukan keseluruhan jumlah aktiva yang ada pada perusahaan, komposisi dari aktiva-aktiva tersebut, beserta tingkat resiko usahanya.

2. Keputusan mengenai Pemenuhan Kebutuhan Dana

Keputusan ini bersangkutan dengan penentuan sumber dana yang akan digunakan, penentuan perimbangan pembelanjaan yang terbaik, atau penentuan struktur modal yang optimal.

3. Keputusan mengenai Dividen

Keputusan ini bersangkutan dengan penentuan persentase dari keuntungan neto yang akan dibayarkan sebagai cash dividend, penentuan stock dividend, pembelian kembali saham. Keputusan mengenai dividen ini sangat erat kaitanya dengan keputusan pemenuhan kebutuhan dana.

Dari uraian di atas tentang manajemen keuangan, maka penulis menarik kesimpulan bahwa manajemen keuangan yaitu usaha-usaha pengelolaan secara optimal dana-dana yang akan digunakan untuk membiayai segala aktivitas yang dilakukan perusahaan. Aktivitas-aktivitas tersebut diantaranya investasi, pendanaan dan pengelolaan aktiva.

2.2 Pengertian Modal

Modal dalam suatu perusahaan memegang peranan yang sangat penting. Semakin besar suatu perusahaan, tuntutan keberadaan modal semakin besar pula. Untuk lebih jelas mengenai pengertian modal, para pakar telah mengemukakan pendapatnya sebagai berikut :

Menurut Polak yang ditulis dalam buku “ Dasar-Dasar Pembelanjaan Perusahaan” (1995;18), karangan Bambang Riyanto, mengemukakan bahwa :

“Modal (neraca sebelah kredit) ialah sebagai kekuasaan untuk menggunakan barang-barang modal, sedangkan barang-barang modal adalah barang yang ada dalam perusahaan yang belum digunakan (neraca sebelah debet)”.

Menurut Munawir (2002;19), dalam bukunya Analisis Laporan Keuangan : “Modal adalah hak bagi yang dimiliki oleh pemilik perusahaan yang ditunjukkan dalam pos modal (modal saham), surplus, dan laba ditahan, atau kelebihan nilai aktiva yang dimiliki oleh perusahaan terhadap seluruh hutang-hutangnya”.

Dari pengertian di atas dapat ditarik kesimpulan bahwa modal adalah kelebihan aktiva atas hutang yang mempunyai kekuasaan untuk menggunakan barang modal. Selain pengertian-pengertian modal di atas, menurut Bambang Riyanto (1995;19) dalam bukunya “ Dasar-Dasar Pembelanjaan Perusahaan”, terdapat pengertian modal lainnya yang juga sangat penting yaitu :

1. Modal menurut bentuknya (modal aktif), yaitu modal yang tertera disebelah debet dari neraca yang menggambarkan bentuk-bentuk dimana seluruh dana yang diperoleh perusahaan ditanamkan

a. Modal aktif didasarkan cara dan lamanya perputaran dapat dibedakan antara lain :

1) Aktiva lancar yaitu aktiva yang habis dalam satu kali berputar dalam proses produksi dan proses perputaran dalam jangka waktu pendek (umumnya kurang dari 1 tahun)

2) Aktiva tetap yaitu aktiva yang tahan lama yang tidak atau secara berangsur habis turut, serta dalam proses perputarannya dalam jangka waktu yang panjang (lebih dari 1 tahun)

b. Modal aktif berdasarkan fungsi bekerjanya aktiva dalam perusahaan dapat dibedakan menjadi dua, yaitu :

1) Modal kerja (working capital) adalah jumlah keseluruhan dari aktiva lancar (gross working capital) atau terlebih aktiva lancar di atas hutang lancar (net working capital)

2. Modal menurut sumber atau asalnya (modal pasif), yaitu modal yang tertera di sebelah kredit dari neraca yang menggambarkan bentuk-bentuk dimana dana diperoleh.

a. Modal pasif berdasarkan asalnya dibedakan menjadi dana yaitu : 1) Modal sendiri adalah modal yang berasal dari pemilik modal

perusahaan itu sendiri dari hasil usahanya (cadangan, laba ditahan), atau berasal dari pengambil bagian, persero, atau pemilik (modal saham, persero dan lain-lain).

2) Modal asing (modal kreditur / hutang) adalah modal yang berasal dari kreditur, ini merupakan hutang perusahaan

b. Modal pasif berdasarkan lamanya penggunaan dibedakan menjadi modal jangka panjang dan modal jangka pendek. Penggunaan modal pasif didasarkan pada:

1) Syarat likuiditas yang terdiri dari modal jangka panjang dengan modal jangka pendek.

2) Syarat solvabilitas yang terdiri dari modal asing dan model sendiri. 3) Syarat rentabilitas yang terdiri dari modal dengan pendapatan tidak

tetap (modal saham).

2.2.1 Modal Kerja

Perusahaan merupakan salah satu lembaga yang bergerak dalam dunia bisnis yang membutuhkan dana untuk membiayai kegiatan operasional sehari-hari maupun untuk membiayai kegiatan investasi jangka panjang. Dana untuk melangsungkan kegiatan operaional sehari-hari disebut modal kerja.

2.2.1.1 Pengertian Modal Kerja

Setiap perusahaan selalu membutuhkan modal untuk membiayai operasinya sehari-hari, misalnya untuk melakukan pembelian bahan baku dan lain sebagainya. Dana yang dikeluarkan itu diharapkan akan kembali lagi masuk keperusahaan dalam jangka waktu yang pendek dan kembali lagi dipergunakan dalam proses produksi. Modal kerja yang cukup sangat penting untuk

pertumbuhan kelangsungan perusahaan, baik dalam jangka pendek maupun jangka panjang. Apabila perusahaan kekurangan modal kerja untuk memperluas produksinya maka besar kemungkinan akan kehilangan pendapatan dan keuntungan. Manajemen modal kerja yang lebih tepat akan lebih mendorong pencapaian sukses kegiatan perusahaan.

Secara tradisional, modal kerja didefinisikan sebagai investasi perusahaan dalam aktiva lancar (current asset). Aktiva lancar itu sendiri terdiri dari semua aktiva atau asset yang dapat dicairkan dalam waktu paling lama satu tahun, aktiva yang dapat digolongkan sebagai aktiva lancar adalah uang tunai (cash), sekuritas yang dengan mudah diperjualbelikan (marketable securities), piutang dagang (account receivable), dan persediaan.

Sebagian besar banyak para ahli yang mendefinisikan modal kerja dengan berbagai macam cara berbeda antara yang satu dengan yang lainnya. Yang intinya modal kerja memiliki dua definisi pokok yaitu modal kerja kualitatif atau disebut net working capital dan modal kerja kuantitatif atau disebut sebagai gross working capital. Seperti yang disebutkan oleh Lukman Syamsuddin (2002;202), dalam bukunya yang berjudul “Manajemen Keuangan Perusahaan“ yang mendefinikan modal kerja sebagai berikut :

“Net Working Capital atau modal kerja bersih perusahaan seringkali didefinisikan sebagai selisih antara aktiva lancar dengan utang lancar. Selama aktiva lancar melebihi utang lancar, maka berarti perusahaan memiliki net working capital tertentu, dimana jumlah ini sangat ditentukan oleh jenis usaha dari masing-masing perusahaan.” Menurut Agus Santono (2001;385), dalam buku ”Manajemen Keuangan” yang mendefinisikan modal kerja sebagai berikut :

“Modal kerja kuantitatif atau gross working capital merupakan keseluruhan aktiva lancar.”

“Modal kerja kualitatif atau net working capital merupakan kelebihan aktiva lancar di atas hutang lancar.”

Menurut Arthur J. Keown yang diterjemaahkan oleh Chaerul D. Djakman (2001;385), dalam bukunya “Dasar-dasar Manajemen Keuangan” menyatakan bahwa yang dimaksudkan dengan modal kerja adalah :

“Modal kerja merupakan investasi perusahaan dalam aktiva lancar yang diharapkan akan menjadi kas dalam waktu setahun atau kurang dan net working capital adalah perbedaan aktiva lancar perusahaan dengan hutang lancar perusahaan.”

Begitu juga pengertian modal kerja kualitatif menurut Dewi Astuti (2004; 156), dalam bukunya “Manajemen Keuangan Perusahaan” adalah sebagai berikut :

“Modal kerja merupakan selisih aktiva lancar dari perusahaan dengan hutang lancar dari perusahaan.”

Sesuai dengan pengertian-pengertian yang dikemukakan di atas maka dapat disimpulkan bahwa adanya perbedaan dalam pengertian modal kerja sebagai kelebihan antara aktiva lancar atas hutang lancar atau disebut sebagai net working capital. Dilain pihak juga diartikan sebagai modal kerja bruto yaitu jumlah seluruh aktiva lancar perusahaan.

Walaupun pengertian modal kerja dibedakan antara modal kerja bruto dan modal kerja netto namun pos-pos yang tercakup dalam aktiva lancar adalah sama seperti kas, surat berharga, piutang, persediaan, biaya dibayar dimuka. Dengan demikian pada pokoknya modal kerja mencakup keseluruhan manajemen berupa diantara :

1. Penentuan besarnya aktiva lancar yang harus dipertahankan atau berapa banyak sumber keuangan perusahaan yang harus diinvestasikan pada aktiva lancar.

2. Kebutuhan yang menyangkut hubungan antara berbagai jenis aktiva dan cara pembayarannya.

2.2.1.2 Jenis-jenis Modal Kerja

Modal kerja perusahaan dapat digolongkan sebagai bentuk : 1. Modal Kerja Permanen (Permanent Working Capital)

yaitu modal kerja yang harus selalu ada dalam perusahaan untuk menjaga kelancaran usaha dalam satu periode akuntansi.

Modal kerja permanen menurut Van Horne dan Wachovicz (1998;207) : “Permanent working capital is amount of current assets required to meet a firm long term minimum needs.”

Modal kerja ini dapat dibedakan menjadi dua yaitu :

a. Modal kerja primer yaitu modal kerja minimal yang harus selalu ada dalam perusahaan untuk menjamin kelangsungan kegiatan usahanya. b. Modal kerja normal merupakan modal kerja diperlukan untuk

menyelenggarakan kegiatan produksi dalam kapasitas normal. Pengertian normal disini fleksibel atau dinamis, menurut kondisi perusahaan.

2. Modal Kerja Variabel (Variabel Working Capital)

yaitu modal kerja yang jumlahnya berubah-ubah sesuai dengan perubahan keadaan.

Modal kerja variabel menurut Van Horne dan Wachovicz (1998;207) : “A temporary working capital is the amount of current assets that varies with seasonal requirement.”

Modal kerja variabel ini dapat dibedakan menjadi 3 yang terdiri dari :

a. Modal kerja musiman (seasonal working capital) yaitu modal kerja yang besarnya berfluktuasi karena musim.

b. Modal kerja siklis (cyclical working capital) yaitu modal kerja yang besarnya berubah-ubah karena perubahan konjungtur.

c. Modal kerja darurat (emergency working capital) yaitu modal kerja yang besarnya berubah-ubah karena adanya keadaan darurat seperti misalnya, keadaan kebakaran, banjir, gempa bumi, pemogokan buruh dan sebagainya.

2.2.1.3 Unsur-unsur Modal Kerja

Modal kerja adalah investasi perusahaan dalam bentuk aktiva lancar. Modal kerja digunakan untuk membiayai keperluan sehari-hari, misalnya untuk membeli persediaan, membayar gaji karyawan, membayar ongkos angkutan dan sebagainya. Berikut ini adalah unsur-unsur atau komponen-komponen modal kerja terdiri dari :

2.2.1.3.1 Kas dan Bank (setara kas)

Istilah kas menunjukkan aktiva yang paling likuid yang dapat digunakan segera untuk memenuhi kewajiban finansial perusahaan. Kas terdiri dari pos-pos yang berfungsi sebagai sarana pertukaran dan dasar pengukuran akuntansi, termasuk dalam uang tunai dan rekening giro perusahaan PSAK no.2 paragraf 5 (2002;2.2) menyebutkan bahwa :

“Kas terdiri dari saldo kas (cash on hand) dan rekening giro.”

Ada beberapa syarat tertentu yang harus dipenuhi unsur-unsur aktiva lancar agar dapat dikategorikan sebagai kas dan bank. Dalam PSAK no.9 paragraf 7 (2004) disebutkan bahwa :

“Yang dimaksud dengan kas ialah alat pembayaran yang siap dan bebas dipergunakan untuk membiayai kegiatan umum perusahaan. Yang dimaksud dengan bank adalah sisa rekening giro perusahaan yang dapat dipergunakan secara bebas untuk membiayai kegiatan umum perusahaan.”

Suatu pos dapat diklasifikasikan sebagai kas apabila penggunaannya tidak dapat dibatasi dan selalu siap tersedia untuk membiayai kegiatan umum perusahaan. Pos-pos tersebut berupa uang tunai yang ada diperusahaan dan dana yang tidak dibatasi sebagai simpanan dibank yang dapat ditarik sewaktu-waktu.

Aliran kas dalam perusahaan merupakan suatu proses yang terus menerus sepanjang hidup perusahaan. Arus kas dapat dibagi menjadi dua yaitu :

- Arus kas yang terjadi karena kegiatan operasi yaitu penerimaan dan pengeluaran kas yang terjadi karena kegiatan penjualan, pengumpulan piutang, pembayaran gaji karyawan dan lain-lain.

- Arus kas yang terjadi karena keputusan pendanaan yaitu penerimaan dan pengeluaran kas yang terjadi karena usaha untuk memperbaiki kondisi keuangan perusahaan melalui peminjaman dan pelunasan hutang.

Kas diperlukan oleh perusahaan untuk menjaga likuiditas dan mengurangi resiko dari pola arus kas negatif. Peningkatan likuiditas akan mengurangi risiko terjadinya kekurangan kas yang diperlukan oleh perusahaan untuk memenuhi kewajiban yang jatuh tempo, tetapi disisi lain pada umumnya investasi dalam

bentuk kas dan bank menghasilkan laba yang lebih kecil dibandingkan dengan investasi dalam bentuk lainnya. Apabila perusahaan mempertahankan jumlah kas yang lebih besar dari yang dibutuhkan untuk menjaga likuiditasnya, maka peusahaan akan kehilangan memperoleh keuntungan yang lebih besar dari investasinya, misalnya surat berharga. Hal ini berarti profitabilitas perusahaan dapat menurun. Oleh karena itu diperlukan manajemen kas untuk mengelolanya agar perusahaan menghasilkan keuntungan yang maksimal tanpa mengganggu likuiditasnya.

Menurut John Maynard Keynes dalam bukunya yang berjudul “The General Theory of Employment, Interest and Money” yang dikutip pula dari

buku Donbusch & Fischer dengan judul “Macro Economics” menyatakan bahwa ada tiga motif untuk menahan kas untuk yaitu :

1. Motif transaksi/ transaction motives.

Perusahaan menyediakan kas untuk membayar berbagai transaksi bisnisnya. misalnya membeli bahan, membayar hutang dagang, gaji, asuransi, pajak, bunga dividen, dan sebagainya. Luas usaha perusahaan akan meningkatkan transaksi dan kebutuhan kas. Faktor musiman yang dapat menyebabkan meningkatnya kebutuhan kas. Misalnya kebutuhan kas, toko serba ada akan melonjak pada saat hari raya seperti lebaran/idul fitri atau natal

2. Motif spekulasi/ speculative motives.

Dalam motif spekulasi memegang uang yang dimaksudkan untuk memperoleh keuntungan dari kenaikan harga barang maupun nilai uang itu sendiri. Jika harga barang naik, memiliki barang akan lebih menguntungkan daripada memiliki uang. Perusahaan juga dapat menginvestasikan uangnya dalam bentuk surat berharga. Apabila tingkat bunga diharapkan turun maka perusahaan dapat mengubah kas yang dimiliki menjadi saham dengan harapan harga saham akan naik.

3. Motif berjaga-jaga/ Precauntionery motives

Perusahaan mempertahankan saldo kas dimaksudkan untuk menghadapi factor-faktor ketidakpastian atau memenuhi permintaan kas yang sifatnya

tidak terduga. Faktor-faktor ketidakpastian tersebut misalnya bencana alam, pemogokan buruh, perubahan pengaturan pemerintah tentang upah yang menyebabkan perusahaan harus sering melakukan pengeluaran tambahan. Motif ini tercermin dalam kebijakan penentuan saldo kas minimum yang disebut safety stock.

Disamping ketiga motif kepemilikan uang menurut John Maynard Keynes di atas, perusahaan menahan kas untuk saldo kompensasi (compensating balance). Saldo kompensasi ini berupa sejumlah dana minimum yang dihasilkan untuk tetap ada dibank dalam rekening perusahaan. Compensating balance merupakan bentuk biaya yang harus ditanggung oleh perusahaan untuk membayar jasa dari pihak perbankan karena tidak dapat digunakan untuk investasi dalam rangka meningkatkan keuntungan.

Untuk menentukan jumlah kas yang sebaiknya harus ada dalam perusahaan, belum ada standar rasio umum. Harry G Guthmann berpendapat bahwa suatu perusahaan dikatakan dalam keadaan sehat (well finance) apabila jumlah kas yang tersedia sekitar 5%-10% dari aktiva lancar.

Jumlah kas dapat pula dihubungkan dengan penjualan. Perbandingan antara penjualan bersih dengan rata-rata kas mencerminkan tingkat perputaran. Persamaan tingkat perputaran kas adalah :

Net Sales Cash Turnover =

Average Cash

Makin tinggi tingkat perputaran kas semakin baik, hal ini berarti makin tinggi efisiensi penggunaan kas. Tetapi apabila tingkat perputaran kas terlalu tinggi berarti jumlah kas yang tersedia terlalu kecil untuk tingkat kegiatan perusahaan dan kondisi demikian dapat membahayakan posisi likuiditas perusahaan.

Sedangkan cara atau teknik yang dapat digunakan untuk mengelola kas perusahaan menurut Weston & Copeland dalam bukunya “Managerial Finance” dilakukan dengan manajemen kas sebagai berikut :

1. Sinkronisasi aliran kas (Synchronization of cash flow)

Dalam manajemen kas, sinkronisasi diperlukan untuk melihat aliran kas masuk dan aliran kas keluar sehingga tidak ada saldo kas yang tidak dipakai (idle) atau saldo yang kurang untuk membiayai operasi perusahaan. Sinkroniosasi aliran kas ini dapat dilakukan dengan menyusun anggaran kas terlebih dahulu, dimana dari anggaran kas perusahaan tersebut dapat diketahui kapan perusahaan akan mengalami surplus kas, atau pemilihan sumber dana yang paling menguntungkan apabila terjadi kas defisit.

2. Mempercepat penagihan dan kliring cek.

Salah satu cara yang paling mudah untuk memperlancar aliran kas adalah dengan mempercepat penyiapan faktur. Sedangkan bagi perusahaan yang banyak menggunakan cek dalam transaksinya dengan pelanggan, dapat mempercepat arus kas masuk dengan mempercepat proses kliring. Untuk mempercepat penagihan piutang menurut James Van Horne (2001;391-393) dalam bukunya yang berjudul “Financial Management and Policy” ada beberapa cara yang dilakukan yaitu :

a. Bank Konsentrasi

Cara ini adalah suatu alat untuk mempercepat arus dana dengan membentuk pusat-pusat penagihan yang strategis. Hal ini dimaksudkan untuk mempersingkat periode antara saat pengiriman pembayaran dari pelanggan dengan saat diterima oleh perusahaan untuk digunakan. Pembayaran disetorkan ke bank setempat, dan apabila ada kelebihan dana di atas saldo minimal maka akan dipindahkan ke bank konsentrasi yang didalamnya terdapat rekening utama perusahaan. Rekening tersebut biasanya adalah rekening pengeluaran.

b. Sistem Kotak Pos Terkunci (Lock Box System)

Langganan diperintahkan untuk mengirimkan pembayarannya kekotak pos terkunci tersebut dan bank akan mengambilnya beberapa kali sehari untuk disetorkan kepada rekening perusahaan. Selanjutnya perusahaan akan menerima deposit slip dan daftar pembayaran dan bukti-bukti lainnya dari bank.

c. Prosedur lainnya

Seringkali perusahaan menerima pembayaran dalam jumlah besar yang memerlukan perhatian khusus karena harus disetorkan ke bank secepat mungkin. Dalam hal ini penanganan khusus yang biasa dilakukan dapat mencakup orang yang mengambil cek, dan penggunaan kiriman via pos yang mengirim khusus.

3. Memperlambat Pengeluaran (slow disbursement)

Untuk memperoleh penggunaan kas secara maksimal, maka setiap pengeluaran kas diusahakan secara terlambat dengan cara menunda semua pembayaran sampai dengan jatuh tempo kecuali karena pertimbangan memamfaatkan masa potongan tunai lebih menguntungkan.

4. Penggunaan Sistem Apung (float)

Pembayaran dengan menggunakan cek belum akan mengurangi saldo bank sampai cek tersebut benar-benar diterima oleh bank untuk diuangkan. Perbedaan waktu antara saat penerbitan cek dengan saat dimana cek tersebut diuangkan dimana pengapungan atau float. Kondisi tersebut memungkinkan perusahaan menerbitkan cek lebih besar daripada saldo dibank untuk sementara waktu. Dengan memanfaatkan pengapungan ini maka saldo bank dapat diperkecil, dan selanjutnya dananya dapat digunakan untuk investasi lain yang lebih menguntungkan.

Tetapi penggunaan sistem apung ini cukup berbahaya jika tidak dilakukan secara hati-hati. Sebelum memanfaatkan sistem ini, terlebih dahulu harus dilakukan perkiraan terhadap jumlah cek yang masih beredar, berarti akan semakin besar dana kas yang dapat dimanfaatkan. Penggunaan sistem apung ini dapat digunakan dalam pembayaran gaji dan upah pegawai.

2.2.1.3.2 Piutang Dagang

Piutang tercipta pada saat perusahaan melakukan penjualan kredit. Dalam keadaan normal dimana penjualan pada umumnya dilakukan dengan kredit, piutang mempunyai tingkat likuiditas yang lebih tinggi daripada inventory, karena piutang berputar ke kas hanya membutuhkan satu langkah saja. Dengan demikian

piutang merupakan elemen modal kerja yang selalu dalam keadaan berputar dalam rangkaian perputaran modal kerja, yaitu :

Kas Persediaan Piutang Kas Gambar 2.2.1.3.2 Rangkaian Perputaran Modal Kerja

Dari penjualan kredit tersebut maka timbul piutang. Piutang ini merupakan hak perusahaan dikemudian hari yang timbul dari transaksi masa lalu maupun masa sekarang yang akan diterima dalam bentuk kas. Gibson (1992;209), dalam bukunya “Financial Statement Analysis” mendefinisikan piutang sebagai berikut :

“…. Number of claims to future inflow cash.”

Piutang dagang timbul dari transaksi penjualan barang dan jasa kepada pelanggan. Dalam rangka meningkatkan volume penjualan secara kredit tidak segera menghasilkan kas tetapi menimbulkan piutang, dan kas diterima pada saat piutang jatuh tempo.

Bambang Riyanto (1995;85-87), mengemukakan adanya faktor-faktor yang mempengaruhi besar kecilnya investasi dalam piutang, yaitu:

1. Volume Penjualan Kredit

Makin besar proporsi penjualan dari seluruh penjualan maka akan memperbesar jumlah investasi dalam piutang. Makin besar jumlah piutang berarti makin besarnya resiko, tetapi dengan itu juga memperbesar profitabilitasnya.

2. Syarat Penjualan Kredit

Syarat penjualan kredit dapat bersifat ketat atau lunak. Apabila perusahaan menetapkan syarat pembayaran yang ketat berarti bahwa perusahaan lebih mengutamakan keselamatan kredit daripada pertimbangan profitabilitas. Syarat yang ketat misalnya dalam batas waktu pembayarannya yang pendek, pembebanan bunga berat pada pembayaran piutang yang terlambat.

3. Ketentuan tentang Pembatasan Kredit

Makin tinggi batas yang ditetapkan bagi masing-masing pelanggan berarti makin besar pula dana yang diinvestasikan dalam piutang, maka pembatasan kredit disini bersifat baik kuantitatif maupun kualitatif.

4. Kebijaksanaan dalam Mengumpulkan Barang

Perusahaan yang menjalankan kebijaksanaan secara aktif dalam pengumpulan piutang akan mempunyai pengeluaran uang yang lebih besar untuk membiayai aktivitas pengumpulan piutang tersebut dibandingkan dengan perusahaan lain yang menjalankan kebijaksanaan secara pasif. Perusahaan yang disebutkan terdahulu kemungkinan akan mempunyai investasi dalam piutang yang lebih kecil daripada perusahaan yang disebutkan kemudian.

5. Kebiasaan Membayar dari Para Pelanggan.

Ada sebagian langganan yang mempunyai kebiasaan untuk membayar dengan menggunakan kesempatan tersebut. Apabila sebagian besar para pelanggan membayar dalam waktu selama diskon, maka dana yang tertanam dalam piutang akan lebih cepat bebas, yang ini berarti makin kecilnya investasi dalam piutang.

Untuk mengukur efisiensi modal yang ditanamkan dalam piutang dapat dicari dengan menggunakan rumus :

Sales

Perputaran Piutang = x 1 Kali

Average Account Receivable

Besar kecilnya jumlah piutang dipengaruhi oleh volume penjualan kredit dan periode rata-rata antara penjualan dan tagihan.

Dengan demikian diperlukan penanganan berupa manajemen piutang. Tujuan dari manajemen piutang adalah untuk mengoptimalkan hasil investasi dalam bentuk piutang. Namun bukan berarti bahwa piutang harus dilunasi tepat pada waktunya, tetapi juga harus diusahakan agar piutang ragu-ragu seminimal

mungkin. Untuk itu evaluasi terhadap pelanggan sangatlah penting. Dalam hal ini perusahaan perlu menilai apakah seorang langganan dapat dipertanggungjawabkan untuk diberi kredit penjualan dengan melihat lima kriteria (5C) yaitu :

- Character/Karakter, yaitu kejujuran calon debitur untuk dapat melunasi kewajibannya.

- Capacity/Kapasitas, yaitu kemampuan membayar kewajiban. - Capital/Modal, yaitu kondisi keuangan calon debitur.

- Collateral/Jaminan, yaitu nilai kekayaan yang cukup untuk menutupi kewajiban-kewajiban jika perusahaan dilikuidasi.

- Condition/Kondisi, yaitu keadaan atau situasi perekonomian secara umum yang akan menjamin calon debitur tidak akan mengalami kesulitan finansial.

Hal ini perlu diperhatikan dalam mengelola piutang adalah menentukan berapa besar jumlah piutang ragu-ragu. Untuk menaksir piutang ragu-ragu ini biasanya didasarkan atas pengalaman-pengalaman terdahulu disertai dengan ramalan kegiatan perusahaan dimasa yang akan datang.

Dalam menentukan besar piutang ragu-ragu, erat kaitannya dengan prosedur pembayaran piutang dari pelanggan, salah satu caranya adalah dengan mengirimkan surat kepada pelanggan sebelum jatuh tempo. Sebagai pedoman lamanya piutang dapat dikumpulkan yaitu dengan perhitungan sebagai berikut :

hari 360 Penjualan Piutang Jumlah × atau 360 Bersih Penjualan Piutang rata -Rata Saldo ×

Semakin besar jumlah hari yang digunakan untuk mengumpulkan piutang , maka manajemen piutang semakin buruk, yang berarti laba perusahaan akan semakin kecil. Sebaliknya, apabila jumlah hari tersebut semakin sedikit terkait dalam piutang berarti laba perusahaan semakin besar.

2.2.1.3.3 Persediaan

Persediaan merupakan salah satu elemen penting dalam kegiatan perusahaan, untuk memperoleh laba yang diinginkan. Persediaan seringkali diartikan sebagai persediaan barang dagangan, hal seperti itu berlaku untuk perusahaan dagang. Sebenarnya pengertian persediaan lebih luas daripada hanya berupa barang dagangan. Dalam perusahaan industri tidak hanya barang yang akan dijual saja, tetapi juga persediaan barang yang sedang diproses dipabrik dan persediaan barang mentah atau persediaan barang dalam proses. Sedangkan dalam perusahaan jasa, persediaan suku cadang juga merupakan elemen penting dalam rangka menunjang penjualan jasa kepada pelanggan.

Masalah penentuan besarnya persediaan ini sangat penting karena berhubungan langsung dengan jalan operasi perusahaan, dan hal ini berarti secara langsung pula mempengaruhi resiko dan tingkat laba usaha. Perusahaan yang mempunyai persediaan yang cukup besar akan memperoleh beberapa keuntungan dan kerugian. Keuntungannya adalah perusahaan dapat menjaga kelanjutan proses produksi, tidak kehilangan kesempatan untuk menjual, ataupun mendapatkan potongan pembelian .

Sedangkan perusahaan yang mempunyai persediaan kecil kemungkinan akan resiko persediaan rusak atau hilang kecil, dan tidak diperlukannya fasilitas penyimpanan yang menyita lahan yang relatif luas. Kerugian yang terjadi adalah tidak terjaminnya kelancaran proses produksi, perusahaan akan kehilangan kesempatan untuk menjual dan pembelian dilakukan berkali-kali sehingga biaya pemesanan menjadi tinggi.

Dalam menentukan besarnya persediaan, terutama barang dagangan, perusahaan harus memperhatikan faktor-faktor sebagai berikut :

1. Volume yang dibutuhkan melindungi jalannya perusahaan terhadap gangguan kehabisan persediaan yang dapat menghambat atau mengganggu jalannya operasi perusahaan.

2. Volume dari penjualan yang direncanakan

3. Besarnya pembelian barang dagangan setiap kali pembelian dilakukan untuk mendapatkan biaya pembelian yang minimal.

4. Estimasi tentang fluktuasi harga barang dagangan yang bersangkutan diwaktu yang akan datang.

5. Biaya penyimpanan dan resiko penyimpanan digudang.

6. Peraturan-perutaran pemerintah yang menyangkut persediaan material. 7. Harga pembelian barang dagangan

8. Tingkat kecepatan rusaknya atau turunnya kualitas material.

Persediaan merupakan komponen modal kerja yang terus menerus berputar, yaitu dibeli dan dijual dalam operasi perusahaan. Tingkat perputaran persediaan mengalir dalam satu periode. Makin tinggi tingkat perputaran persediaan, makin pendek waktu terkaitnya dana dalam persediaan dan sebaliknya.

Tingkat perputaran persediaan dapat dihitung dengan menggunakan rumus sebagai berikut :

Cost of goods sold Inventory Turnover =

Average inventory

Sedangkan untuk menghitung periode atau lamanya perputaran persediaan adalah: 360

Inventory turnover

Tingkat perputaran persediaan yang rendah, mengindikasikan adanya investasi yang terlalu besar dalam persediaan atau timbul persediaan yang telah usang. Tingkat perputaran persediaan yang tinggi menunjukkan barang dagangan cepat terjual dan tidak terlalu lama menganggur digudang. Namun perusahaan harus berhati-hati dalam menginterpretasikan tingkat perputaran persediaan yang sangat tinggi. Hal tersebut dapat dibedakan perusahaan menekan jumlah persediaan terlalu rendah.

Terlalu rendahnya jumlah persediaan dapat berakibat perusahaan tidak dapat memamfaatkan kesempatan penjualan dan terpaksa membeli barang

dagangan dalam jumlah sedikit setiap kali melakukan pemesanan atau tidak dapat memamfaatkan potongan harga dari pembeli dalam jumlah yang besar.

Dengan demikian masalah manajemen persediaan yang paling penting adalah menentukan berapa persediaan yang harus dipertahankan agar mencukupi, ditinjau dari kebutuhan usaha dan biayanya. Perusahaan perlu merencanakan dan mengendalikan persediaan dengan sebaik-baiknya sehingga jumlah persediaan yang optimum dapat dicapai.

2.2.1.4 Kebutuhan Modal Kerja

Pada hakekatnya kebutuhan modal kerja adalah kebutuhan dana untuk jangka pendek, yaitu dana yang pada umumnya untuk jangka waktu yang kurang dari satu tahun. Besar kecilnya kebutuhan modal kerja terutama tergantung pada dua faktor yaitu :

- Periode perputaran atau periode terkaitnya modal kerja adalah merupakan keseluruhan atau jumlah periode-periode yang meliputi jangka waktu pemberian kredit pembelian, lama penyimpanan bahan mentah digudang, lamanya proses produksi, lamanya barang disimpan dalam gudang dan jangka waktu penerimaan piutang.

- Pengeluaran kas rata-rata setiap harinya, yang merupakan jumlah pengeluaran kas rata-rata setiap hari untuk keperluan pembelian bahan mentah atau barang dagangan, pembayaran gaji pegawai dan sebagainya.

Sedangkan faktor-faktor lain yang mempengaruhi jumlah kebutuhan modal kerja yaitu :

1. Sifat atau Jenis Perusahaan.

Kebutuhan modal kerja pada perusahaan industri relatif lebih besar jika dibandingkan dengan perusahaan non industri. Hal ini terjadi karena perusahaan industri harus menanamkan modal kerjanya dalam jumlah yang cukup besar dalam bentuk persediaan bahan baku & bahan pembantu, persediaan barang dalam proses, dan persediaan barang jadi.

Sedangkan pada perusahaan jasa tidak terlalu membutuhan investasi yang besar dalam persediaan.

2. Waktu yang diperlukan untuk memproduksi barang atau jasa akan dijual serta harga pokok barang atau jasa tersebut.

Semakin lama waktu yang diperlukan untuk memproduksi barang atau jasa yang akan dijual, maka akan semakin besar pula jumlah modal kerja yang diperlukan.

Apabila syarat pembelian yang diberikan rekanan cukup menguntukan, misalnya waktu pembayarannya cukup panjang, maka sedikit uang yang tertanam dalam persediaan karena dalam hal ini penjual turut serta membiayai persediaan.

3. Syarat-syarat Penjualan

Pengaruh syarat penjualan terhadap kebutuhan modal kerja merupakan kebalikan dari pengaruh syarat-syarat pembelian, yaitu semakin lunak syarat penjualan yang diberikan kepada pelanggan, maka semakin besar modal kerja yang dibutuhkan. Jika syarat-syarat penjualan dengan melakukan potongan tunai kepada pelanggan dilakukan, maka diharapkan jumlah modal kerja yang diinvestasikan dalam piutang semakin kecil karena dengan demikian pelanggan akan tertarik untuk membayar tunai. 4. Volume Penjualan

Peningkatan penjualan berhubungan langsung dengan jumlah barang dan jasa yang dihasilkan. Meningkatnya volume penjualan akan diikuti oleh peningkatan jumlah produksi dan dengan sendirinya kebutuhan modal kerja akan meningkat pula.

5. Tingkat Perputaran Persediaan

Tingkat perputaran persediaan menunjukkan berapa kali jumlah persediaan yang telah digunakan dan diganti dalam satu periode. Semakin tinggi perputaran persediaan tersebut maka jumlah modal kerja yang dibutuhkan akan semakin rendah.

6. Tingkat Perputaran Piutang

Semakin sedikit waktu yang digunakan untuk menagih piutang, maka semakin sedikit pula modal kerja yang dibutuhkan, untuk meningkatkan perputaran piutang dapat dilakukan dengan cara mengatur kebijakan pemberian kredit maksimum dan cara penagihan.

7. Kepercayaan Pemberi Kredit kepada Perusahaan (credit rating)

Jumlah modal kerja perusahaan dalam bentuk kas yang harus tersedia tergantung atas kebijakan yang ditentukan oleh perusahaan (cash policy). Sebaliknya kebijakan kas ini tergantung pula dari kepercayaan pemberi kredit kepada perusahaan, perputaran piutang dan persediaan serta praktek perusahaan dalam memamfaatkan kesempatan memperoleh potongan tunai. Suatu perusahaan harus menjaga hubungan baik dengan pemberi kredit, sehingga dengan adanya credit rating yang baik ini, bermamfaat dalam hal memperoleh modal kerja yang diperlukan, sehinggga perusahaan tidak perlu memelihara modal kerja yang terlalu besar.

2.2.1.5 Pembiayaan Modal Kerja

Ada dua macam kemungkinan sumber pembiayaan modal kerja yaitu dengan menggunakan sumber dana jangka panjang yaitu modal sendiri dan kredit jangka panjang, serta dana jangka pendek yaitu hutang jangka pende. Sumber mana yang akan dipilih untuk membiayai modal kerja haruslah yang menguntungkan perusahaan. Jika kebutuhan modal kerja seluruhnya akan dipenuhi dengan kredit jangka pendek atau hutang lancar yang dapat digunakan terbatas.

Adapun faktor-faktor yang membatasi jumlah hutang jangka pendek adalah :

1. Jumlah hutang dagang dibatasi oleh pembelian bahan baku atau barang dagangan secara kredit.

2. Jumlah biaya yang harus dibayar (hutang gaji dan hutang pajak) terbatas. 3. Jumlah hutang jangka pendek yang dapat disetujui oleh kreditor terbatas.

Demikian pula apabila kebutuhan modal kerja akan dipenuhi seluruhnya dengan modal sendiri, maka masalahnya apakah modal sendiri yang tersedia mencukupi. Pada umunya jumlah modal sendiri tidak cukup untuk memenuhi seluruh kebutuhan modal kerja karena sudah digunakan untuk membiayai aktiva tetap.

Jika kebutuhan modal kerja seluruhnya dengan kredit jangka panjang, maka hal ini tidak menguntungkan, mengingat penggunaannya dalam jangka pendek, sedangkan perusahaan terkait pada beban tetap yang harus dibayar yaitu beban bunga. Selain itu ada periode dimana dana yang dipinjam akan menganggur dan perusahaan masih tetap harus membayar biaya bunganya.

Dalam menentukan komposisi sumber dana jangka pendek dan jangka panjang yang akan digunakan untuk membiayai modal kerja, manajemen harus mengingat bahwa modal kerja ada sejumlah dana tertentu yang berulang-ulang berputar secara tetap atau permanen. Jumlah ini dengan sendirinya harus tetap dipertahankan jangan sampai kekurangan , sehingga tidak mengganggu jalannya operasi perusahaan. Misalnya kas dalam jumlah tertentu harus selalu ada, begitu pula perusahaan sebaiknya mempertahankan sejumlah persediaan minimum.

Sehubungan dengan hal tersebut maka dapat diambil suatu pegangan bahwa modal kerja yang sifatnya permanen, sebaiknya dibiayai dengan kredit jangka pendek.

2.2.1.6 Perputaran Modal Kerja

Modal kerja selalu dalam keadaan berputar atau beroperasi selama perusahaan yang bersangkutan menjalankan usahanya. Perputaran modal kerja dimulai pada saat kas diinvestasikan dalam bentuk komponen-komponen atau unsur-unsur modal kerja sampai komponen-komponen modal kerja kembali lagi menjadi kas.

Menurut Bambang Riyanto (1995;57), tingkat perputaran modal kerja bruto atau aktiva lancar dapat diukur dengan menggunakan rasio tingkat perputaran modal kerja yang persamaannya adalah sebagai berikut :

Net Sales Working Capital Turnover =

Average Working Capital

Rasio ini menunjukkan berapa kali modal kerja berputar dalam satu periode (biasanya dalam satu tahun).

Lamanya waktu rata-rata yang dibutuhkan oleh modal kerja untuk setiap kali berputar disebut periode perputaran modal kerja. Periode perputaran modal kerja akan mempengaruhi lama terkaitnya dana pada modal kerja. Periode perputaran modal kerja ditentukan dengan persamaan :

360 Working Capital Turnover Period =

Working Capital Turnover

Tingkat perputaran modal kerja yang tinggi mengindikasikan perusahaan telah mengelola modal kerjanya secara efisien.

2.3 Profitabilitas

Pengertian profit atau laba merupakan indikasi kesuksesan suatu badan usaha. Oleh karena itu memperoleh laba adalah tujuan utama dari setiap badan usaha. Banyak literatur yang membahas mengenai laba, antara lain diantaranya menurut Agus Sartono (2001;122), yang mendefinisikan laba sebagai berikut :

“Profitabilitas adalah kemampuan perusahaan untuk memperoleh laba dalam hubungannya dengan penjualan, total aktiva maupun modal sendiri.”

Sedangkan menurut PSAK (2004;17), dalam Kerangka Dasar Penyusunan dan Penyajian Laporan Keuangan disebutkan :

“Informasi kinerja perusahaan, terutama profitabilitas diperlukan untuk menilai perubahan potensial sumber daya ekonomi yang mungkin dikendalikan dimasa depan. Informasi fluktuasi kinerja adalah penting dalam hubungan ini bermamfaat untuk memprediksi kapasitas perusahaan dalam menghasilkan arus kas dan sumber daya yang ada. Disamping itu, informasi tersebut juga berguna dalam perumusan pertimbangan tentang efektifitas perusahaan dalam memamfaatkan tambahan sumberdaya.”

Sedangkan menurut Anthony, dkk (1992;204), dalam bukunya Sistem Pengendalian Manajemen yang merupakan edisi terjemahan menyatakan :

“Laba adalah selisih antara pendapatan (ukuran keluaran) dengan pengeluaran (ukuran masukan). Jadi laba merupakan ukuran efisiensi dan efektifitas.”

Dan Menurut James D. Wilson (1988;1), yang memandang tujuan perusahaan tidak hanya dari segi laba, tapi juga arahannya dalam jangka panjang sebagai berikut :

“Tujuan yang ingin dicapai perusahaan adalah memperoleh laba yang sebesar-besarnya sesuai dengan pertumbuhan perusahaan dalam jangka panjang.”

Oleh karena itu, laba pada sebuah perusahaa atau unit usaha yang menjadikan laba sebagai tujuan utamanya, merupakan alat yang baik untuk mengukur prestasi dari pimpinan atau manajernya, dengan kata lain efektifitas dan efisiensi dari suatu usaha secara garis besar dapat dilihat pada laba yang diraihnya. Walaupun tidak semua organisasi perusahaan menjadikan laba sebagai tujuan utamanya, tetapi tidak dapat dipungkiri bahwa pada organisasi non profitpun laba yang diperlukan untuk bertahan hidup. Untuk perusahaan yang bertujuan memaksimalkan laba, maka laba dapat menjamin eksistensi perusahaan baik dalam operasi maupun dalam kemampuan untuk memberikan dividen yang memuaskan kepada para pemegang sahamnya.

2.3.1 Konsep Laba

Laba merupakan pos dasar dan penting dari ikhtisar keuangan yang memiliki berbagai keuangan dalam berbagai keuangan dalam berbagai konteks. Laba umumnya dipandang sebagai suatu dasar bagi perpajakan, penentuan kebijakan pembayaran dividen, pedoman investasi, pengambilan keputusan dan unsur prediksi. Agar laba yang disajikan oleh suatu perusahaan tidak menyesatkan dalam pengambilan keputusan, maka pemakai laporan keuangan harus mengetahui pula bagaimana laba tersebut diukur.

Laba dapat diartikan sebagai kelebihan pendapatan atau keuntungan yang diterima perusahaan, karena perusahaan telah melakukan pengorbanan untuk kepentingan pihak lain. Pengukuran pendapatan dapat dilakukan dengan cara menghitung pertumbuhan net assets pada dua periode akuntansi yang berbeda kemudian dinilai perubahannya. Cara lainnya yaitu dengan membandingkan antara pendapatan yang diperoleh dengan beban yang dikorbankan untuk menghasilkan pendapatan tersebut dalam periode akuntansi.

Konsep laba terbagi dalam tiga tingkatan yaitu : 1. Tingkat Struktural/Sintaksis

Pengertian laba akuntansi yaitu selisih antara pendapatan yang diakui dengan biaya yang telah dikeluarkan. Ada dua pendekatan dalam pengukurannya yaitu :

a. Pendekatan Transaksi (Transactional Approach)

Dalam pendekatan ini, laba dianggap timbul karena adanya suatu transaksi atau suatu hasil dari suatu transaksi yang menyebabkan perubahan nilai aktiva atau hutang perusahaan, dalam arti transaksi ekstern. Sesuai dengan konsep realisasi pada saat penjualan dan konsep biaya.

b. Pendekatan Aktivitas (Activies Approach)

Menurut pendekatan ini, laba timbul karena adanya aktivitas atau peristiwa-peristiwa tertentu yang telah terjadi, dan bukan atas suatu transaksi dengan berorientasi konsepsi dunia nyata.

2. Tingkat Sematik/Interpretatif

Konsep laba akuntansi dalam tingkat ini menunjukan dua hal yaitu :

a. Menyangkut perubahan dalam meningkatkan kemakmuran yang harus ditunjukkan langsung pada keberhasilan perusahaan dalam mempergunakan dananya dari suatu aktivitas perusahaan untuk mendatangkan kas maksimum melebihi kas yang dikeluarkan.

b. Memaksimalisasi laba berdasarkan kondisi khusus dari struktur pasar, permintaan produk dan biaya masukan didalam pengukuran efisiensi laba komprehensif.

3. Tingkat behavioral/Pragmatif

Tingkat ini bertitik tolak dari adanya kaitan antara informasi yang disajikan kepada para pemakai informasi dengan prilakunya. Dengan menilai akibat-akibat dari segi ekonomi maupun psikologis terhadap berbagai alternatif prosedur akuntansi dan media laporan dalam pengambilan keputusan dihubungkan dengan laba sebagai alat prediksi.

Dalam cakupan laba terdapat dua konsep pengukuran yang banyak dipakai yaitu :

1. The Current Operating Concept of Income

Dalam konsep ini, yang boleh masuk sebagai unsur laba tekanannya hanya pada current dan operating. Yang dimaksud current adalah tindakan manajemen yang diambil pada periode berjalan saja yang boleh menimbulkan laba, kecuali tindakan yang berhubungan dengan aktiva tetap. Yang dimaksudkan dengan operating adalah aktivitas yang bersifat operasional. Jadi laba hanya dianggap timbul pada periode berjalan dan digunakan sebagai alat ukur efisiensi manajemen.

2. The All Inclusive Concept of Income

Dalam konsep ini, laba didefinisikan sebagai total perubahan dalam pemilikan yang diakui berdasarkan catatan transaksi atau revaluasi perusahaan selama periode tertentu dengan mengevaluasi transaksi modal dan pembagian dividen. Ada beberapa alasan digunakannya konsep ini dalam pengukuran laba :

- Dengan menganut konsep ini, penjumlahan laba periodik sama dengan total laba perusahaan secara keseluruhan, karena seluruh pos debet maupun kredit dimasukkan dalam laporan laba rugi.

- Dengan pengungkapan penuh sifat perubahan laba selama tahun itu, pembaca laporan dianggap mampu membuat klasifikasi yang tepat untuk sampai pada pengukuran laba secara tepat.

2.3.2 Jenis-jenis Laba dan Tujuan Perhitungan Laba

Jenis-jenis laba dalam kaitannya dengan perhitungan laba rugi terdiri dari beberapa jenis :

1. Laba Kotor, yaitu selisih antara hasil penjualan dengan HPP (Harga Pokok Penjualan).

2. Laba Operasional, merupakan hasil dari aktivitas-aktivitas yang termasuk rencana perusahaan dan kecuali ada perubahan-perubahan besar dalam ekonomi, dapat diharapkan akan dicapai setiap tahun. Oleh karenanya, angka ini menyatakan kemampuan perusahaan untuk hidup dan mencapai laba yang pantas sebagai balas jasa pada pemilik modal.

3. Laba sebelum dikurangi pajak, merupakan laba operasi ditambahkan hasil dan dikurangi biaya diluar operasi biasa, bagi pihak-pihak yang tertentu terutama dalam hal pajak angka ini adalah yang terpenting karena jumlah ini menyatakan laba pada akhirnya dicapai perusahaan.

4. Laba sesudah pajak atau bersih, merupakan laba setelah dikurangi berbagai pajak, laba bersih kedalam perkiraan “retained earning”. Dari perkiraan ini akan diambil suatu jumlah tertentu untuk dibagikan sebagai dividen pada para pemegang saham.

Perhitungan laba suatu perusahaan dapat dilakukan setiap bulan, namun untuk tujuan praktis perhitungan laba dilakukan pada akhir periode akuntansi. Perhitungan ini dituangkan dalam suatu laporan laba rugi bersamaan dengan penyusunan neraca.

Perhitungan laba ini umumnya mempunyai dua tujuan yaitu :

1. Tujuan Intern : tujuan yang berhubungan dengan usaha pihak-pihak untuk mengarahkan aktivitas perusahaan pada kegiatan yang menguntungkan. Informasi tentang laba dapat dipergunakan oleh pimpinan perusahaan untuk mengevaluasi aktivitas operasi perusahaan dalam periode yang lalu, melakukan analisis dan memperbaikinya untuk meningkatkan kemampuan unit usaha dalam menghasilkan laba.

2. Tujuan Ekstern : disini perhitungan laba ditujukan untuk memberikan pertanggungjawaban pada pemegang saham, untuk keperluan pajak, untuk

emisi saham di bursa saham, dan permohonan kredit pada bank atau lembaga keuangan lainnya.

2.3.3 Profitabilitas

Profitabilitas penting artinya bagi perusahaan. Suatu organisasi harus dalam keadaan profitable agar dapat mempertahankan kelangsungan hidupnya. Karena tanpa adanya laba sangat sulit bagi perusahaan untuk menarik modal dari pihak luar dalam rangka menjaga kelancaran operasi dan meningkatkan kegiatan usaha.

2.3.3.1 Pengertian Profitabilitas

Profitabilitas menunjukan kemampuan perusahaan dalam memperoleh laba dan sejauhmana efektifitas pengelolaan perusahaan oleh manajemen untuk memperoleh laba.

Menurut Budi Rahardjo (2001;103), dalam bukunya “Akuntansi dan Keuangan untuk Manager Non Keuangan “ menyebutkan bahwa:

“Profitabilitas adalah kemampuan perusahaan untuk menghasilkan keuntungan dengan menggunakan modal yang tertanam didalamnya.”

Analisis terhadap profitabilitas memberikan gambaran para analis mengenai kegiatan operasional perusahaan masa lalu dan memberikan informasi untuk memperkirakan hasil-hasil yang diharapkan pada masa yang akan datang. Bagi para pemilik modal, analisis profitabilitas ini dapat digunakan untuk memperkirakan beberapa tingkat pengembalian yang akan diterimanya. Bagi para kreditor, analisis profitabilitas penting untuk mengetahui kemampuan perusahaan dalam menghasilkan laba-laba yang memadai merupakan sumber dana yang dapat digunakan untuk membayar bunga dan pokok pinjaman. Sedangkan manajemen berkepentingan terhadap profitabilitas untuk menilai kinerja atas prestasi yang didapat.

Agar suatu perusahaan dapat terus menerus dalam keadaan profitable, manajemen harus menggunakan sumberdaya yang dimilikinya dengan optimal, produktif dan seefisien mungkin untuk menghasilkan pendapatan. Selain itu dibutuhkan kecermatan dalam mengendalikan biaya-biaya yang harus dikeluarkan perusahaan, agar dapat menghasilkan laba yang maksimal.

2.3.3.2 Pengukuran Profitabilitas

Untuk menilai profitabilitas suatu perusahaan yaitu dengan rasio profitabilitas. Rasio profitabilitas menghubungkan rasio dengan besaran tertentu yaitu penjualan maupun modal /aktiva yang digunakan untuk menghasilkan laba. Ada beberapa rasio profitabilitas yang dapat digunakan sesuai dengan kepentingan para pemakai informasi laporan keuangan.

Menurut Bambang Riyanto (1995;331) :

“Rasio-rasio profitabilitas yaitu rasio-rasio yang menunjukkan hasil akhir dari kebijaksaan dan keputusan-keputusan (profit margin on sales, return on assets, return on net worth dan sebagainya).”

1. Profit Margin, memperhatikan prosentase laba atas setiap rupiah penjualan yang dilakukan perusahaan. Rasio ini dapat menunjukkan kemampuan perusahaan dalam mengendalikan atau menghemat biaya-biaya yang harus dikeluarkan untuk menghasilkan pendapatan dalam rangka meningkatkan laba.

a. Gross Profit Margin atau Rasio Laba Kotor

Menunjukkan hubungan antara penjualan dengan harga pokok penjualan atau cost of goods sold. Dengan persamaan :

Net sales – cost of goods sold Gross Profit Margin =

b. Operating Profit Margin

Rumus yang dipakai dalam operating profit margin :

Net sales – (hpp + biaya penjualan + biaya umum & administrasi)

Net Sales

Operating profit margin mengukur laba operasi yang dihasilkan dari setiap rupiah penjualan dari kegiatan pokok perusahaan tanpa dipengaruhi oleh keputusan pembiayaan berupa biaya bunga, pengubahan tarif pajak dan tidak dipengaruhi oleh pos-pos yang diperoleh dari usaha-usaha diluar kegiatan utama, misalnya pendapatan dividen, pendapatan bunga serta hasil penjualan aktiva.

c. Net Profit Margin

Disini ditujukan kemampuan perusahaan untuk menutup biaya yang harus ditanggung dalam menjalankan operasinya dengan pendapatan yang dihasilkan selama periode tertentu. Biaya tersebut meliputi harga pokok penjualan, biaya penjualan, biaya umum&adm , biaya bunga dan pajak. Persamaanya adalah :

Net income after tax Net profit margin =

Net sales

2. Return On Assets (ROA)

ROA menunjukkan kemampuan perusahaan dalam menghasilkan pengembalian berupa net income dengan menggunakan aktiva yang dimilikinya dan dapat ditentukan berdasarkan persamaan :

Net Income ROA =

Average total assets

3. Return On Equity (ROE/Return On Shareholder’s Equity)

ROE ini mengukur kemampuan perusahaan dalam menggunakan modal sendiri (saham preferen dan saham biasa)untuk menghasilkan keuntungan

bagi para pemegang saham preferen maupun saham biasa. ROE ini menggunakan perhitungan :

Net Income After Tax ROE =

Average Shareholder Equity

4. Return On Investment (ROI)

ROI ini mengukur kemampuan dari modal yang diinvestasikan dalam keseluruhan aktiva untuk menghasilkan keuntungan bersih.

EAT ROI =

Average total assets

2.4 Peraturan – Peraturan Pemerintah yang menjadi Pedoman Penilaian Tingkat Kesehatan PT.INTI

Setiap BUMN yang terdapat di Indonesia wajib untuk menerapkan penilaian tingkat kesehatan BUMN berdasarkan keputusan ini, kepada anak perusahaan BUMN sesuai dengan bidang usaha anak perusahaan BUMN yang bersangkutan. Selain ukuran dalam menentukan keefektifan perusahaan dalam mengelola, penilaian tingkat kesehatan ini sangat penting untuk menilai sejauhmana perusahaan yang dimiliki pemerintah layak dipertahankan keberadaannya atau yang pantas untuk dilikuidasi karena sudah layak lagi untuk dipertahankan. Penilaian tersebut dilakukan dengan cara menghitung rasio-rasio yang angka-angkanya diambil dari laporan keuangan tahunan setiap perusahaan. Rasio yang dihitung berdasarkan rumus yang telah ditetapkan tersebut mengenai indikator-indikator yang harus dinilai mengenai aspek keuangan, aspek operasional, dan aspek administrasi tapi penilaian ini dilakukan apabila hasil pemeriksaan akuntan terhadap perhitungan keuangan tahunan perusahaan yang bersangkutan dinyatakan dengan kualifikasi “Wajar Tanpa Pengecualian” atau kualifikasi “Wajar Dengan Pengecualian” dari akuntan publik atau Badan Pengawas Keuangan dan Pembangunan.

Rasio-rasio yang dihitung hanya berdasarkan aspek keuangannya saja, agar penulis dapat melihat seberapa sehat PT.INTI dalam menjalankan kegiatan operasionalnya dilihat dari aspek keuangan yang didalamnya menilai indikator Imbalan Investasi (ROI), Rasio kas (cash ratio), Rasio Lancar (Current Ratio), Collection Periods (CP), dab Perputaran Persediaan (PP).

Penilaian tingkat kesehatan BUMN yang telah ditetapkan dengan menimbang bahwa perkembangan dunia usaha dalam situasi perekonomian yang semakin terbuka perlu dilandasi dengan sarana dan sistem penilaian kinerja yang dapat mendorong kearah peningkatan efisiensi dan daya saing. Dengan adanya sistem penilaian tingkat kesehatan BUMN ini maka PT.INTI sebagai salah satu perusahaan yang termasuk dalam kelompok BUMN NON INFRA STRUKTUR mempunyai kewajiban untuk menerapkan peraturan tersebut. Tata cara penilaian tingkat kesehatan BUMN ini berdasarkan bobot dari masing-masing indikator yang akan dihitung sesuai dengan rasio-rasio dari rumus yang telah ditetapkan. PT.INTI dalam menghitung bobotnya dari masing-masing indikator harus sesuai dengan total bobot untuk BUMN NON INFRA STRUKTUR.

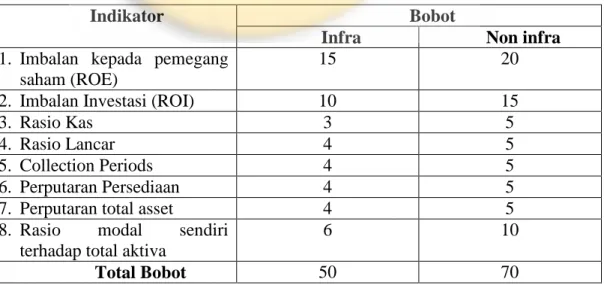

Dalam penilaian aspek keuangan ini, indikator yang dinilai dan masing-masing bobotnya adalah seperti pada tabel dibawah ini:

Tabel 2.4 1. Daftar Indikator dan Bobot Aspek Keuangan

Indikator Bobot

Infra Non infra

1. Imbalan kepada pemegang saham (ROE)

15 20

2. Imbalan Investasi (ROI) 10 15

3. Rasio Kas 3 5

4. Rasio Lancar 4 5

5. Collection Periods 4 5

6. Perputaran Persediaan 4 5

7. Perputaran total asset 4 5

8. Rasio modal sendiri terhadap total aktiva

6 10

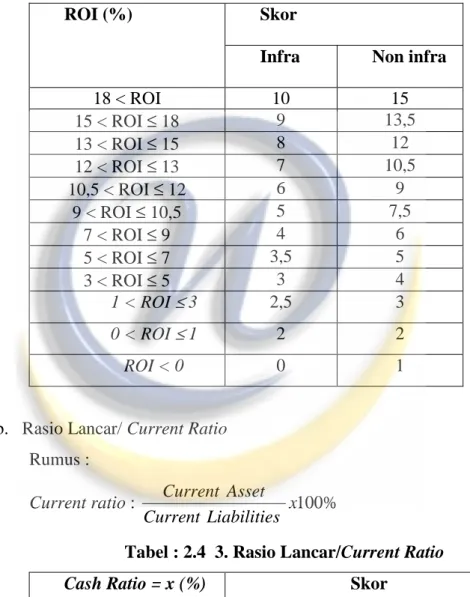

a. Imbalan Investasi/Return On Investment (ROI) Rumus :

ROI : EBIT Penyusutanx100%

Employed

Capital +

Tabel 2.4 2. Imbalan Investasi/Return On Investment (ROI)

ROI (%) Skor

Infra Non infra

18 < ROI 10 15 15 < ROI ≤ 18 9 13,5 13 < ROI ≤ 15 8 12 12 < ROI ≤ 13 7 10,5 10,5 < ROI ≤ 12 6 9 9 < ROI ≤ 10,5 5 7,5 7 < ROI ≤ 9 4 6 5 < ROI ≤ 7 3,5 5 3 < ROI ≤ 5 3 4 1 < ROI ≤ 3 2,5 3 0 < ROI ≤ 1 2 2 ROI < 0 0 1

b. Rasio Lancar/ Current Ratio Rumus : Current ratio : x100% s Liabilitie Current Asset Current

Tabel : 2.4 3. Rasio Lancar/Current Ratio

Cash Ratio = x (%) Skor

Infra Non infra

125 ≤ x 3 5 110 ≤ x < 125 2,5 4 100 ≤ x ≤ 110 2 3 95 ≤ x < 100 1,5 2 90 ≤ x < 95 1 1 x < 95 0 0

c. Collection Periods (CP) Rumus : CP = x 365hari Usaha Pendapatan Total Usaha Piutang Total

Tabel : 4.2 4. Collection Periods (CP)

CP = x (hari) Perbaikan = x (hari) Skor

Infra Non Infra

x < = 60 x > 35 4 5 60 < x ≤ 60 30 < x ≤ 35 3,5 4,5 90 < x ≤ 120 25 < x ≤ 30 3 4 120 < x ≤ 150 20 < x ≤ 25 2,5 3,5 150 < x ≤ 180 15 < x ≤ 20 2 3 180 < x ≤ 210 10 < x ≤ 15 1,6 2,4 210 < x ≤ 240 6 < x ≤ 10 1,2 1,8 240 < x ≤ 270 3 < x ≤ 6 0,8 1,2 270 < x ≤ 300 1 < x ≤ 3 0,4 0,6 300 < x 0 < x ≤ 1 0 0 d. Perputaran Persediaan (PP) Rumus PP = 365 Usaha Pendapatan Total Persediaan Total x

Tabel : 2.4 5. Perputaran persediaan

PP = x (hari) Perbaikan (hari) Skor

Infra Non Infra

x ≤ 60 x > 35 4 5 60 < x ≤ 90 30 < x ≤ 35 3,5 4,5 90 < x ≤ 120 25 < x ≤ 30 3 4 120 < x ≤ 150 20 < x ≤ 25 2,5 3,5 150 < x ≤ 180 15 < x ≤ 20 2 3 180 < x ≤ 210 10 < x ≤ 15 1,6 2,4 210 < x ≤ 240 6 < x ≤ 10 1,2 1,8 240 < x ≤ 270 3 < x ≤ 6 0,8 1,2 270 < x ≤ 300 1 < x ≤ 3 0,4 0,6 300 < x 0 < x ≤ 1 0 0

Dengan adanya peraturan dari Menteri BUMN ini maka setiap perusahaan yang ada di Indonesia wajib untuk menerapkan penilain tingkat kesehatan dari masing-masing perusahaan agar dapat dikatakan perusahaan dalam keadaan baik atau sehat. Apabila setiap anak perusahaan BUMN yang memiliki bobot yang mendekati atau sama dengan bobot yang telah ditetapkan, maka perusahaan dapat dikatakan baik, baik sekali, cukup dan kurang . Definisi untuk masing-masing kategori penilaian secara umum adalah sebagai berikut :

• Baik sekali : Sekurang-kurangnya mencapai standar normal atau di atas normal baik diukur dari segi kualitas (waktu, mutu dan sebagainya) dan kuantitas (produktivitas, rendemen dan sebagainya).

• Baik : Mendekati standar normal atau sedikit dibawah namun telah menunjukkan perbaikan baik dari segi kuantitas (produktivitas, rendemen dan sebagainya) maupun kualitas (waktu, mutu dan sebagainya).

• Cukup : Masih jauh dari standar normal baik diukur dari segi kualitas (waktu, mutu dan sebagainya) dan kuantitas (produktivitas, rendemen dan sebagainya) dan mengalami perbaikan dari segi kualitas dan kuantitas.

• Kurang : Tidak tumbuh dan cukup jauh dari standar normal.

2.5 Pengaruh Perputaran Modal kerja terhadap Profitabilitas

Modal kerja adalah investasi perusahaan dalam bentuk aktiva lancar. Modal kerja ini sangat penting untuk melaksanakan kegiatan perusahaan.

Kegiatan-kegiatan yang dibiayai dengan modal kerja antara lain adalah pembelian bahan baku atau barang dagangan, dan hutang yang timbul dari pembelian secara kredit, pembayaran gaji karyawan dan biaya-biaya lain yang diharapkan dapat kembali melalui penjualan beserta laba yang dihasilkan. Uang yang diterima dari penjualan selanjutnya akan digunakan untuk membiayai kegiatan operasional berikutnya.

Siklus tersebut akan berlangsung secara terus menerus selama perusahaan menjalankan usahanya. Dengan kata lain modal kerja tersebut diharapkan dapat memperoleh laba.

Berapa kali modal kerja berputar dalam satu periode (umumnya satu tahun) disebut perputaran modal kerja. Menurut Bambang Riyanto (1995;57) dalam Dasar-dasar Pembelanjaan Perusahaan, tingkat perputaran modal kerja dalam hal ini aktiva lancar dapat dihitung dengan rumus :

Net sales Working capital turnover =

Average Working Capital

Tinggi rendahnya perputaran modal kerja akan dipengaruhi oleh tingkat perputaran masing-masing komponen modal kerja. Tingkat perputaran modal kerja pada perusahaan industri terutama dipengaruhi oleh tingkat perputaran kas, perputaran piutang dan perputaran persediaan.

Net Sales

Cash Turnover = Average Cash

Net Sales Account Receivable Turnover =

Average Receivable Turnover

Cost Of Goods Sold Inventory Turnover =

Average Inventory

Tinggi rendahnya tingkat perputaran modal kerja akan berdampak langsung terhadap besar kecilnya dana yang harus diinvestasikan dalam bentuk modal kerja. Makin rendah perputaran modal kerja, berarti makin lambat perputarannya, makin lama waktu terkaitnya dana pada modal kerja. Makin besar kebutuhan modal kerja dan semakin besar dana yang harus diinvestasikan dalam modal kerja. Biaya bunga yang digunakan untuk membiayai modal kerja akan

semakin besar seiring dengan kenaikan kebutuhan modal kerja. Kenaikan biaya tersebut dapat mengurangi laba, dan profitabilitas perusahaan dapat menurun.

Makin tinggi perputaran modal kerja, berarti makin cepat perputarannya, makin pendek waktu terkaitnya dana pada modal kerja , makin kecil kebutuhan modal kerja dan semakin kecil dana yang harus diinvestasikan dalam modal kerja. Dengan demikian dana yang tersedia dapat digunakan perusahaan untuk investasi lain yang lebih menguntungkan, misalnya untuk menambah aktiva tetap dalam rangka memperluas usaha, hal tersebut dapat meningkatkan laba dan profitabilitas perusahaan.

Jadi ditinjau dari sisi profitabilitas, semakin tinggi perputaran modal kerja adalah semakin baik, hal ini dikemukakan Nelson & Miller (2000;690) :

“ The working capital is the lifeblood of business enterprise and must be circulating in the business tobe profitable. Generally the faster the operating cycle occurs the better, because it indicates that working capital is being well managed. If company can shorten the cycle per year, while holding profit margins and expense constant. It will increase the profitability. For most merchandising companies the control and movement of working capital are the keys to profitability.”

Dari pendapat di atas, dapat disimpulkan bahwa apabila manajemen dapat memperpendek siklus operasinya, dengan kata lain meningkatkan perputaran modal kerja dan apabila fakta-fakta lain tetap, misalnya profit margin dan biaya-biaya konstan, maka profitabilitas perusahaan akan meningkat. Namun apabila modal bertambah, sedangkan tingkat perputaran tidak meningkat atau bahkan berkurang, maka profitnya akan berkurang. Hal ini menunjukkan hubungan yang berlawanan antara modal kerja dengan tingkat profitabilitas, sedangkan perputaran modal kerja dengan tingkat profitabilitas hubungannya searah.

Menurut Indriyo Gitosudarmo dan Basri (1999;37), ada 2 pendapat tentang pengaruh dari penyediaan modal kerja terhadap profitabilitas , yaitu :

1. Mengatakan bahwa modal kerja yang berlebihan mengurangi resiko tetapi juga akan mengurangi laba atau hasil. Pendapat ini didasarkan pada pengertian bahwa dengan berlebihan modal kerja akan memerlukan biaya

untuk penyimpanan / perawatan. Dengan demikian akan menurunkan profitabilitas.

2. Mengatakan bahwa modal kerja yang lebih dari cukup akan mengurangi resiko dan kenaikan laba/hasil. Pendapat ini didasarkan pada pandangan bahwa dengan tersedianya modal kerja maka kegiatan akan diarahkan pencarian yang lebih tinggi dengan ekspansi/perluasan. Dengan demikian akan meningkatkan profitabilitas.

Bila ditelaah secara mendalam ternyata modal kerja mempunyai peranan penting dalam pembentukan profitabilitas. Pada dasarnya modal kerja sangat menentukan besarnya tingkat profitabilitas. Perputaran modal kerja akan menciptakan penjualan, dari hasil penjualan ini akan diperoleh laba dan dari laba ini dapat diperoleh efisien perusahaan melalui perhitungan besarnya tingkat profitabilitas. Modal kerja suatu perusahaan selalu dalam keadaan berputar selama perusahaan bersangkutan dalam keadaan beroperasi. Periode perputaran modal kerja dimulai saat kas diinvestasikan dalam komponen modal kerja sampai kembali lagi menjadi kas.

Dari penjelasan di atas dapat disimpulkan bahwa dalam suatu perusahaan dimana manajer keuangan dituntut harus dapat memprediksi dan menentukan modal kerja yang optimal dalam membiayai kegiatan operasi perusahaannya. Dimana semakin efisien penggunaan modal kerja dan tentunya investasi pada modal kerja semakin kecil, sehingga profitabilitas yang diharapkan juga akan ikut meningkat. Modal kerja yang cukup akan membantu perusahaan dalam memperoleh keuntungan. Tanpa adanya keuntungan akan sangat sulit bagi perusahaan untuk mempertahankan kelangsungan hidupnya. Oleh karena itu, diperlukan metode penentuan kebutuhan modal kerja agar tercapai tingkat profitabilitas yang diharapkan.

Selain menurut pendapat Martono, SU dan D. Agus Harjito (2002;76) yang telah dijelaskan di atas ada salah satu konsep yang mendasari

manajemen modal keja yang sehat terdapat dua keputusan yang menyangkut persoalan dasar perusahaan, yaitu :

1. Tingkat investasi yang optimal dalam aktiva lancar.

2. Perpaduan yang sesuai antara pendanaan jangka pendek dan pendanaan jangka panjang yang digunakan untuk mendukung investasi dalam aktiva lancar. Keputusan-keputusan tersebut mempengaruhi hasil yang diharapkan yaitu profitabilitas dan resiko yang dihadapi.

Menurut Ridwan S.Sundjaja dan Inge Barlian (2002;112), dalam bukunya Manajemen Keuangan yang mengemukakan bahwa :

“aktiva lancar dalam jumlah besar akibatnya mengurangi laba”. Menurut Martono, SU dan D. Agus Harjito (2002;76):

“mengurangi tingkat aktiva lancar, asalkan masih mampu memenuhi penjualan akan mengarahkan pada peningkatan return on asset”. Berdasarkan keterangan di atas perlu menentukan investasi yang optimal pada akhir lancar atau modal kerja agar profitabilitas meningkat.

Jadi berdasarkan penjelasan-penjelasan di atas maka dapat ditarik kesimpulan bahwa terdapat pengaruh perputaran modal kerja terhadap profitabilitas, ini terbukti dengan banyaknya teori-teori yang telah menjelaskan mengenai hal tersebut di atas .

Gambar 2.5 Pengaruh Perputaran Modal Kerja terhadap Profitabilitas Modal kerja Profitabilitas