EVALUASI KEBIJAKAN

INVESTMENT ALLOWANCE

BERDASARKAN PRINSIP-PRINSIP KEBIJAKAN

PAJAK

RENDY NIZALDY 1206318615

Fakultas Ilmu Sosial dan Ilmu Politik, Program Sarjana Ekstensi Ilmu Administrasi Fiskal, Universitas Indonesia, Depok, Indonesia

Abstrak. Penelitian ini merupakan kajian evaluasi terhadap kebijakan tunjangan investasi di Indonesia akibat adanya masalah prosedural dan tren penurunan investor yang mengajukan dan mendapatkan fasilitas pajak penghasilan ini dengan menggunakan perspektif prinsip kebijakan pajak yang baik. Metode penelitian yang digunakan dalam penelitian ini mencakup pendekatan penelitian kualitatif. Jenis penelitian ini berdasarkan tujuannya adalah penelitian deskriptif, berdasarkan manfaat adalah penelitian murni, berdasarkan dimensi waktu adalah penelitian cross sectional, dan dengan teknik pengumpulan data kualitatif. Hasil penelitian menunjukkan bahwa kebijakan tunjangan investasi di Indonesia belum memenuhi kriteria yang terdapat dalam prinsip kesederhanaan, netralitas, serta pertumbuhan dan efisiensi ekonomi. Peneliti menyarankan perlu adanya perubahan dan/atau penyederhanaan peraturan terkait untuk meningkatkan efisiensi dan efektifitas kebijakan ini.

Kata kunci: tunjangan investasi, prinsip-prinsip kebijakan pajak yang baik

Abstract. This research is an evaluation study of investment allowance policy in Indonesia because of procedural problem and a decreasing trend of its utilization by the investors by using the framework of good tax system. The Method used by this is including a qualitative approach. The type of this research according to its purpose is a descriptive research, to its utility is a pure research, cross sectional, and using qualitative data collection technique. The result shows that investment allowance policies in Indonesia haven’t met the criterion of simplicity, neutrality, and economic growth and efficiency principles. Researcher suggests that the regulations of investment allowance need to be deregulate and/or simplified in order to increase the effectiveness and efficiency of this tax policy.

Keyword: investment allowance, good tax system principles PENDAHULUAN

Investasi merupakan faktor yang sangat penting dalam mendorong pertumbuhan ekonomi suatu negara. Tanpa adanya investasi, suatu negara dapat menikmati tingkat konsumsi yang tinggi, tetapi hal ini dapat menimbulkan

masalah berupa ketidakseimbangan ekonomi (Pettinger, 2008). Berdasarkan

Investor Daily dalam Wirahman (2008), terdapat faktor-faktor utama dan faktor tambahan yang menjadi pertimbangan investor dalam berinvestasi. Insentif (termasuk insentif pajak) menurut data tersebut termasuk dalam faktor tambahan.

Insentif pajak memang bukan merupakan faktor utama yang menjadi pertimbangan investor. Namun, bukan berarti tidak memiliki efek apapun dalam penanaman modal. Insentif berperan sebagai penentu terhadap pilihan lokasi investasi yang memiliki karakteristik serupa. Sehingga lebih tepat jika insentif pajak disebut mempengaruhi keputusan beberapa investor pada waktu tertentu (Morisset, 2003). Untuk itu, kebijakan insentif pajak yang efektif sangat dibutuhkan dalam menarik minat para investor.

Kebijakan Investment Allowance sebagai suatu insentif pajak dalam hal penanaman modal selama ini dirasa kurang efektif untuk menarik minat investor. Pelaksana Tugas Kebijakan Fiskal Kementerian Keuangan Bambang Brodjonegoro menyatakan bahwa insentif tax allowance mengalami masalah persyaratan dan sering menimbulkan miskoordinasi antara pihak terkait sehingga diperlukan penyederhanaan prosedur serta membuat insentif lebih menarik, karena selama ini kurang populer (“Peraturan Kebijakan”). Untuk itu, perlu adanya kajian dalam rangka evaluasi terhadap kebijakan investment allowance di Indonesia.

Permasalahan yang diangkat dalam penelitian ini berkaitan dengan kebijakan investment allowance. Fasilitas pajak tersebut diatur dalam Undang-Undang Nomor 36 tahun 2008 tentang Pajak Penghasilan, Peraturan Pemerintah Nomor 1 tahun 2007 sebagaimana telah diubah terakhir dengan Peraturan Pemerintah Nomor 52 tahun 2012 tentang Fasilitas Pajak Penghasilan untuk Penanaman Modal di Bidang-Bidang Usaha Tertentu dan/atau di Daerah-Daerah Tertentu, dan Peraturan Menteri Keuangan Nomor 144/PMK.11/2012 tentang Pemberian Fasilitas Pajak Penghasilan Untuk Penanaman Modal di Bidang-Bidang Usaha Tertentu dan/atau di Daerah-Daerah Tertentu. Perlu ada kajian yang lebih dalam mengenai konsep dan teori kebijakan pajak atas pemberian fasilitas

investment allowance yang menjadi landasan perumusan peraturan-peraturan di atas. Hal itu perlu dilakukan untuk mengetahui dengan pasti sudut pandang yang harus digunakan dalam melakukan evaluasi kebijakan.

Dalam rangka implementasi peraturan-peraturan di atas terdapat berbagai masalah yang menyebabkan kebijakan investment allowance kurang efektif. Banyak calon investor yang merasa kurang membutuhkan fasilitas pajak penghasilan itu. Selain karena masalah prosedur yang dinilai berbelit-belit, juga karena mereka lebih memilih tidak memanfaatkan fasilitas tersebut dengan alasan tidak ingin diperiksa oleh kantor pajak yang mana merupakan syarat mutlak untuk memanfaatkannya. Selain itu, terdapat juga masalah di pihak-pihak berwenang dalam proses pemberian fasilitas investment allowance, yakni Kementrian Keuangan yang diwakili oleh Direktorat Jenderal Pajak dan Badan Koordinasi Penanaman Modal. Sering terjadi miskoordinasi antar para pihak tersebut yang menyebabkan lambatnya proses pemberian persetujuan pemanfaatan fasilitas.

Berdasarkan penjelasan yang telah disebutkan di atas maka kajian yang dilakukan dalam penelitian ini adalah evaluasi tentang kebijakan investment allowance yang berlaku di Indonesia ditinjau secara konseptual dan teoritis berdasarkan konsep dam teori supply side tax policy, serta evaluasi kebijakan

investment allowance berdasarkan prinsip simplicity (kesederhanaan), neutrality

(netralitas), economic growth and efficiency (pertumbuhan dan efisiensi ekonomi). METODE PENELITIAN

Penelitian ini menggunakan pendekatan kualitatif. Jenis penelitian ini berdasarkan tujuannya adalah penelitian deskriptif. Berdasarkan manfaatnya, merupakan penelitian murni karena memiliki orientasi akademis. Penelitian termasuk jenis penelitian cross-sectional yang dilakukan pada bulan April – Juni 2014 dan dilanjutkan pada bulan Sepember – Desember tahun yang sama.

Data dikumpulkan melalui teknik pengumpulan data kualitatif, antara lain wawancara mendalam dan studi kepustakaan. Informan dalam penelitian ini adalah Direktorat Jenderal Pajak (DJP), Badan Koordinasi Penanaman Modal (BKPM), PT.ABC selaku wajib pajak, dan Akademisi. Analisis data dilakukan melalui proses pereduksian dan pengelompokkan data yang relevan dengan pertanyaan penelitian.

Terdapat beberapa keterbatasan dalam penelitian ini yang disebabkan oleh beberapa faktor. Diantaranya keterbatasan dari diri peneliti sendiri yakni dalam

hal waktu, jarak, tenaga, dan dana yang tersedia. Sedangkan keterbatasan yang berasal dari luar diri peneliti antara lain seperti kesulitan dalam mendapatkan informan, tidak dapat melakukan wawancara face to face karena kesibukan informan sehingga informasi didapat dengan bertukar email, keterbatasan dalam mendapatkan nama investor yang mengajukan perizinan investment allowance

karena bersifat confidential.

Dalam melakukan penelitian ini, peneliti terbatas dalam membahas mengenai kebijakan investment allowance yang berlaku di Indonesia. Selanjutnya peneliti juga hanya akan membahas mengenai kebijakan tersebut ditinjau dari konsep Supply Side Tax Policy. Peneliti juga terbatas hanya melakukan evaluasi kebijakan investment allowance berdasarkan prinsip Simplicity, Neutrality, dan Economic Growth and Efficiency menurut AICPA.

HASIL DAN PEMBAHASAN

Investment allowance adalah bentuk pengurang dalam menghitung penghasilan kena pajak serta sebagai tunjangan depresiasi. Investment allowance

diberikan kepada investor yang melakukan penanaman modal tertentu sebesar investasi yang dilakukan untuk dimanfaatkan dalam satu tahun atau lebih (Easson, 2004). Menurut Organisation for Economic Co-operation and Development (OECD), contoh fasilitas investment allowance yang biasa diberikan, antara lain depresiasi yang dipercepat dan pengurang penghasilan neto (2001). Berdasarkan teori para ahli tersebut, disimpulkan bahwa legal characterinvestment allowance

adalah suatu bentuk pengurang penghasilan kena pajak bagi investor yang melakukan penanaman modal tertentu. Dengan kata lain adalah: (1) special; (2)

deductions;(3) on taxable income.

Fasilitas pajak yang tercantum dalam Pasal 31A Undang-Undang Nomor 36 tahun 2008 tentang Perubahan Keempat Undang-Undang Pajak Penghasilan, antara lain berupa pengurangan penghasilan neto, penyusutan dan amortisasi yang dipercepat; kompensasi kerugian yang lebih lama, dan pengenaan Pajak Penghasilan atas dividen sebagaimana dimaksud dalam pasal 26 sebesar 10% (sepuluh persen), kecuali apabila tarif menurut perjanjian perpajakan yang berlaku menetapkan lebih rendah. Dilihat dari jenis fasilitas yang diberikan dalam

Undang-Undang Pajak Penghasilan tersebut, terlihat bahwa jenis fasilitas yang diberikan relatif sama dengan yang ada pada teori OECD maupun Easson. Dalam penjelasan Pasal tersebut juga dijelaskan bahwa tujuan diberikannya fasilitas adalah untuk mendorong kegiatan investasi langsung di Indonesia baik melalui penanaman modal asing maupun penanaman modal dalam negeri di bidang-bidang usaha tertentu dan/atau di daerah-daerah tertentu yang mendapat prioritas tinggi dalam skala nasional.

Dengan berdasarkan kepada bunyi Pasal 31A Undang-Undang Pajak Penghasilan di atas, disimpulkan bahwa fasilitas pajak yang tercantum pada pasal tersebut merupakan investment allowance. Sesuai dengan legal character-nya yaitu special, deduction, on taxable income. Special, berarti fasilitas itu bersifat khusus dengan persyaratan tertentu. Fasilitas yang tercantum pada Pasal 31A diberikan untuk penanaman modal di bidang-bidang usaha tertentu dan/atau daerah-daerah tertentu, sehingga sesuai dengan terminologi special.

Kedua, deduction yang berarti pengurang. Semua fasilitas yang diberikan pada akhirnya akan mengurangi jumlah penghasilan penghasilan kena pajak sehingga menyebabkan Pajak Penghasilan yang harus dibayar menjadi lebih rendah. Oleh sebab itu legal character yang kedua terpenuhi. Selanjutnya, legal character yang terakhir adalah on taxable income. Dari penjelasan sebelumnya diketahui bahwa fasilitas pajak menurut Pasal 31A akan menjadi pengurang penghasilan kena pajak, sehingga dapat dipastikan legal character yang ketiga juga terpenuhi. Dari penjelasan tersebut, disimpulkan bahwa fasilitas pajak yang tercantum pada Pasal 31A Undang-Undang Pajak Penghasilan merupakan kebijakan pajak investment allowance.

Supply side policy adalah kebijakan yang bertujuan untuk meningkatkan penawaran atau dengan kata lain, menggeser kurva penawaran ke sebelah kanan. Maksudnya, kebijakan yang memberikan dorongan bagi produktivitas produsen sehingga mampu menghasilkan produk lebih banyak lagi. Contoh dalam bidang perpajakan adalah pemberian stimulus dari sisi pajak melalui kebijakan tax cut

sehingga produsen memiliki dana setelah pajak yang lebih banyak dan dapat digunakan untuk memperluas usahanya dengan melakukan belanja modal atau tenaga kerja yang secara langsung mampu untuk meningkatkan produktivitas.

Beberapa tujuan dari konsep Supply Side, antara lain adalah untuk meningkatkan Sumber Daya Manusia (SDM), meningkatkan produktivitas tenaga kerja, meningkatkan moblilitas tenaga kerja, meningkatkan investasi modal dan litbang oleh perusahaan, meningkatkan kompetisi dan mempercepat penemuan dan inovasi, memberikan pertumbuhan ekonomi berkelanjutan tanpa inflasi, serta mendorong pertumbuhan dan perluasan bisnis. (Riley, 2012)

Jika melihat karakteristik investment allowance yang berlaku di Indonesia dalam Pasal 31A. Di batang tubuh dan penjelasan pasal tersebut, diberikan terhadap penanaman modal di bidang usaha dan/atau daerah yang mendapat prioritas nasional. Dengan kata lain, adalah sektor-sektor yang memiliki potensi besar dalam pertumbuhan ekonomi nasional. Diharapkan dengan adanya fasilitas perpajakan ini, akan menarik minat para investor, baik lokal maupun domestik untuk menanamkan modalnya di Indonesia.

Dengan masuknya modal baru, maka para produsen sebagai supplier dapat meningkatkan produktivitas mereka, sehingga dapat meningkatkan penawaran. Berdasarkan penjelasan di atas, tujuan fasilitas investment allowance di Indonesia sejalan dengan tujuan-tujuan Supply Side yang telah dijabarkan di atas. Pendapat tersebut sesuai dengan pernyataan berikut.

‘Supply side itu maksudnya suatu kebijakan pajak diarahkan untuk mempengaruhi supply of goods, jadi supply barang. Tentu untuk mempengaruhi

supply barang itu yang diinikan itu suppliernya, kalau demand side itu kepada demander nya kepada pembelinya kepada konsumen ya, tentu segala sesuatu yang diarahkan kepada suppliernya itu sesuai dengan supply side. Misalnya depresiasi yang dipercepat, depresiasi yang dipercepat itu kan diberikan kepada produsen tentu dia itu ya tujuannya supply side.’ (wawancara dengan Gunadi, 21 Mei 2014)

Terdapat dua jenis kebijakan yang berdasarkan kepada konsep Supply Side Tax Policy, antara lain Market-based Policy (Kebijakan Pasar) dan Interventionist Policy (Kebijakan Intervensi) (Riley, 2012). Dipandang dari jenis kebijakannya,

investment allowance dapat dikategorikan ke dalam Market-based Policy. Kebijakan Pasar merupakan kebijakan yang mengupayakan peningkatan dari kinerja pasar melalui pemberian insentif dalam penanaman modal. Dengan mengetahui bahwa investment allowance yang berlaku di Indonesia adalah sebuah

kebijakan yang berdasarkan pada usaha untuk memberikan stimulus bagi pelaku pasar, maka kita dapat mengambil kesimpulan bahwa pemerintah ingin pihak swasta memiliki porsi yang lebih besar dalam ekonomi dan menjadi aktor utama dalam pertumbuhan dan perluasan pembangunan ekonomi Indonesia.

Riley juga mengatakan bahwa terdapat dua pendekatan yang memiliki fokus berbeda dalam konsep Supply Side, yaitu Pasar Produk (Produk Market) dan Pasar Tenaga Kerja (Labour Market). Product Market merupakan kebijakan Supply Side

yang fokus pada tempat produksi dan penjualan barang dan jasa, yang bertujuan untuk meningkatkan kompetisi dan efisiensi antar produsen. Sementara, Labour Market merupakan kebijakan Supply Side yang memiliki fokus lebih kepada tempat jual beli tenaga kerja, yang bertujuan untuk meningkatkan kualitas dan kuantitas tenaga kerja. Dari seluruh fasilitas yang ditawarkan oleh kebijakan

investment allowance di Indonesia, semuanya memiliki fokus yang jelas yakni untuk meningkatkan produktivitas dengan memberikan fasilitas pajak penghasilan kepada produsen. Sehingga dapat disimpulkan bahwa kebijakan investment allowance Indonesia dirumuskan berdasarkan pendekatan Product Market. Setelah mengetahui jenis kebijakan dan pendekatan Supply Side yang telah dijabarkan di atas, selanjutnya, peneliti akan menggambarkan pencapaian kebijakan investment allowance di Indonesia berdasarkan tujuan Supply Side.

Berdasarkan salah satu statistik Investment Realization Progress : 2010 – December 2013 yang dilaporkan Badan Koordinasi Penanaman Modal (BKPM) telah terjadi peningkatan penyerapan tenaga kerja yang stabil dalam tahunnya yang tergambar dalam tabel berikut

Tabel 1. Penyerapan Tenaga Kerja Periode 2010-2013

Tahun Total Tenaga Kerja Selisih Persentase (dalam ribuan orang) (dalam ribuan orang) Selisih

2010 1.045,35 - -

2011 1.159,58 114,23 10,93% 2012 1.289,49 129,91 11,20% 2013 1,829,93 540,44 41,91%

Tabel di atas menunjukkan bahwa tren jumlah tenaga kerja yang dapat diserap dengan adanya investasi langsung cenderung naik tiap tahunnya. Khusus pada tahun 2013 terjadi kenaikan yang sangat signifikan sebesar 41,91 % dari tahun sebelumnya.

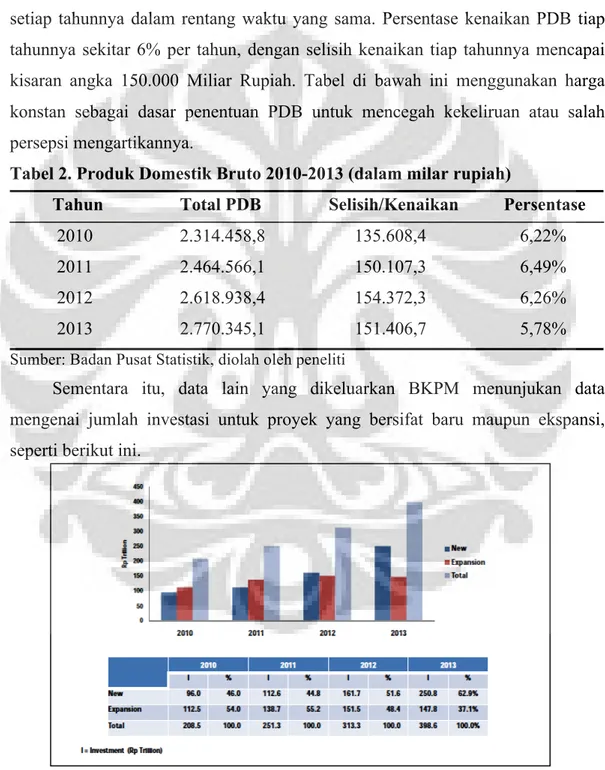

Di lain pihak, berdasarkan data yang dikeluarkan oleh Badan Pusat Statistik (BPS), Produk Domestik Bruto (PDB) Indonesia juga menunjukkan tren kenaikan setiap tahunnya dalam rentang waktu yang sama. Persentase kenaikan PDB tiap tahunnya sekitar 6% per tahun, dengan selisih kenaikan tiap tahunnya mencapai kisaran angka 150.000 Miliar Rupiah. Tabel di bawah ini menggunakan harga konstan sebagai dasar penentuan PDB untuk mencegah kekeliruan atau salah persepsi mengartikannya.

Tabel 2. Produk Domestik Bruto 2010-2013 (dalam milar rupiah)

Tahun Total PDB Selisih/Kenaikan Persentase 2010 2.314.458,8 135.608,4 6,22% 2011 2.464.566,1 150.107,3 6,49% 2012 2.618.938,4 154.372,3 6,26% 2013 2.770.345,1 151.406,7 5,78%

Sumber: Badan Pusat Statistik, diolah oleh peneliti

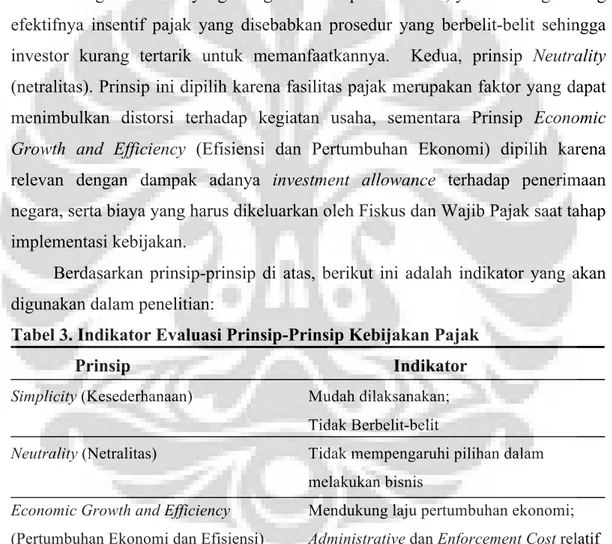

Sementara itu, data lain yang dikeluarkan BKPM menunjukan data mengenai jumlah investasi untuk proyek yang bersifat baru maupun ekspansi, seperti berikut ini.

Gambar 1. Realisasi Investasi Berdasarkan Proyek Baru dan Ekspansi Sumber: Badan Koordinasi Penanaman Modal, 2014

Pada gambar di atas terlihat bahwa dalam rentang waktu tahun 2010 hingga 2013 terjadi kenaikan yang cukup signifikan dari investasi yang merupakan proyek bisnis baru di Indonesia. Kenaikan yang paling signifikan terjadi pada tahun 2013 dimana 250,8 Triliun Rupiah atau sebesar 62,9 % dari total investasi di tahun tersebut adalah untuk memulai bisnis baru. Sementara untuk investasi yang bersifat ekspansi atau perluasan usaha cenderung stabil tanpa kenaikan yang signifikan.

Berdasarkan data yang telah disajikan di atas terlihat bahwa sejak tahun 2010 hingga tahun 2013 terjadi peningkatan dari sisi PDB, realisasi penanaman modal, penyerapan tenaga kerja hingga perluasan dan penambahan bisnis baru. Peningkatan hal-hal yang telah disebutkan tersebut termasuk dalam tujuan supply side tax policy. Fenomena tersebut menunjukkan bahwa tujuan supply side

terwujud dalam rezim investment allowance terbaru yang berlaku efektif sejak tahun 2008. Namun, bukan berarti bahwa fenomena tersebut disebutkan semata-mata karena adanya insentif pajak tersebut, karena masih banyak faktor lain yang mempengaruhi hal itu. Hanya saja investment allowance sebagai salah satu faktor tentu ada pengaruhnya meskipun tidak signifikan, terutama dalam menarik minat para investor untuk menanamkan modalnya di Indonesia. Hal ini menjadi nilai positif bagi proses pertumbuhan ekonomi Indonesia yang perlu untuk dipertahankan dan ditingkatkan menjadi lebih baik lagi.

Untuk meningkatkan efektifitas dan efisiensi kebijakan, perlu dibuat juga fasilitas investment allowance yang memiliki fokus pada pasar tenaga kerja (Labour Market) sehingga dapat meningkatkan kuantitas dan kualitas tenaga kerja Indonesia. Contohnya, melalui fasilitas pajak untuk investasi di bidang pendidikan dan pelatihan masyarakat umum sehingga dapat menjadi pelengkap kebijakan

investment allowance yang telah ada. Diharapkan kedua elemen pendekatan ini menjadi suatu sinergi yang baik untuk mencapai tingkat produktivitas yang diinginkan dengan adanya kebijakan tersebut. Selanjutnya akan dibahas mengenai evaluasi kebijakan Investment Allowance berdasarkan prinsip-prinsip kebijakan pajak.

Evaluasi kebijakan yang dilakukan dalam penelitian ini berdasarkan sepuluh prinsip kebijakan pajak yang dikeluarkan oleh American Institute of Certified

Public Accountant (AICPA). AICPA menyatakan bahwa terdapat sepuluh prinsip yang dapat digunakan untuk mengevaluasi suatu kebijakan pajak ataupun dalam rangka evaluasi sistem perpajakan secara umum. Sepuluh prinsip yang akan diuraikan sama pentingnya dan tidak dipengaruhi oleh penomoran yang dilakukan (2001). Karena tidak semua prinsip dapat digunakan untuk mengevaluasi kebijakan investment allowance, maka diambil 3 (tiga) prinsip yang relevan dengan pertanyaan penelitian.

Pertama, prinsip Simplicity (kesederhanaan). Prinsip ini dipilih karena relevan dengan masalah yang diangkat dalam penelitian ini, yaitu tentang kurang efektifnya insentif pajak yang disebabkan prosedur yang berbelit-belit sehingga investor kurang tertarik untuk memanfaatkannya. Kedua, prinsip Neutrality

(netralitas). Prinsip ini dipilih karena fasilitas pajak merupakan faktor yang dapat menimbulkan distorsi terhadap kegiatan usaha, sementara Prinsip Economic Growth and Efficiency (Efisiensi dan Pertumbuhan Ekonomi) dipilih karena relevan dengan dampak adanya investment allowance terhadap penerimaan negara, serta biaya yang harus dikeluarkan oleh Fiskus dan Wajib Pajak saat tahap implementasi kebijakan.

Berdasarkan prinsip-prinsip di atas, berikut ini adalah indikator yang akan digunakan dalam penelitian:

Tabel 3. Indikator Evaluasi Prinsip-Prinsip Kebijakan Pajak

Prinsip Indikator

Simplicity (Kesederhanaan) Mudah dilaksanakan; Tidak Berbelit-belit

Neutrality (Netralitas) Tidak mempengaruhi pilihan dalam melakukan bisnis

Economic Growth and Efficiency Mendukung laju pertumbuhan ekonomi; (Pertumbuhan Ekonomi dan Efisiensi) Administrative dan Enforcement Cost relatif

rendah;

Compliance Cost relatif rendah Sumber: dari berbagai sumber, diolah oleh peneliti

Dalam pelaksanaan pemberian fasilitas pajak investment allowance ini ada 3 (tiga) pihak yang terlibat. Pertama, Kementrian Perindustrian (Kemenperin) sebagai pihak yang mengeluarkan Klasifikasi Baku Lapangan Industri (KBLI)

untuk mengetahui kesesuaian bidang usaha Wajib Pajak dengan bidang usaha yang bisa mendapatkan fasilitas investment allowance. Kedua, Badan Koordinasi Penanaman Modal (BKPM) yang menerbitkan izin prinsip serta menindaklanjuti permohonan Wajib Pajak dengan memberikan usulan kepada Direktorat Jenderal Pajak (DJP). Ketiga, DJP selaku otoritas perpajakan yang berhak mengeluarkan izin pemanfaatan investment allowance atas nama Menteri Keuangan.

Dalam implementasinya, diketahui masih ada banyak permasalahan prosedural. Hambatan yang utama antara lain masih kurangnya koordinasi antar instansi. Hal ini sesuai dengan yang dinyatakan oleh informan dari DJP berikut ini. ‘Kalau hambatan sih biasanya kadang koordinasi sih mas, koordinasi dengan BKPM dan Kemenperin. Ada lah selalu ada hambatan ya hambatan umum, kalau hambatan kinerja intinya selalu ada lah. Kadang-kadang dalam pembagian fungsi. Misalnya DJP di sini kan fungsinya harusnya sebagai pintu akhir, cuma kadang-kadang kita mesti harus melakukan pengecekan, semestinya ada beberapa yang harusnya diselesaikan di tingkat BKPM’ (wawancara dengan Sony Muraya, 5 Juni 2014).

Sementara itu menurut informan dari BKPM kurangnya koordinasi antar instansi terjadi akibat adanya perbedaan kepentingan antara pihak DJP dengan BKPM, seperti yang dinyatakan berikut ini. ‘Harmonisasi kan perlu waktu ya, pada intinya kan pajak lebih berhati-hati dari sisi pemberian fasilitas … persyaratan yang ada dalam aturan di PP 52 terus PMK 144 itu kan hanya akte perusahaan, NPWP, izin prinsip terus di 144 ditambahkan rincian aset dan pernyataan belum berproduksi komersial kan hanya itu, tapi pada kenyataannya pajak meminta lagi data yang lebih semata-mata untuk menyeleksi supaya lebih selektif sejak awal jadi jangan sampai apa yang sudah disetujui mengalami kendala di lapangan di KPP gitu jadi ya itu saja sih sebetulnya’ (wawancara dengan Ali Fauzi, 20 Mei 2014).

Berdasarkan kedua pernyataan di atas, diketahui bahwa dalam menjalankan kebijakan investment allowance kedua belah pihak masih mengalami kendala dalam melaksanakan dengan baik. Hal itu dikarenakan masih ada perbedaan antara persyaratan pengajuan izin yang diatur dalam peraturan perundang-undangan perpajakan dengan peraturan pelaksana yang diterbitkan oleh internal

DJP. Sehingga dapat terjadi dispute antara kedua instansi yang dapat merugikan Wajib Pajak.

Dari sisi Wajib Pajak juga didapatkan pernyataan yang serupa. Menurut informan dari PT. ABC diperlukan waktu yang lama serta birokrasi yang terlalu panjang untuk mendapatkan persetujuan pemanfaatannya. PT. ABC, sejak akhir tahun 2013 telah mengajukan permohonan investment allowance namun hingga saat ini belum juga disetujui. ‘Kendalanya birokrasi yang panjang, sehingga banyak dokumen2 yang masih harus disubmit, dan waktu yang lama dalam prosesnya’ (wawancara via email dengan Slamet, 5 Desember 2014).

Menurut DJP, penyebab lamanya prosedur persetujuan izin fasilitas

investment allowance selain adanya koordinasi yang kurang baik dengan pihak lain seperti BKPM, juga dikarenakan wajib pajak yang kurang memenuhi dengan baik seluruh persyaratan yang telah ditentukan. ‘Nah, dari wajib pajaknya juga mas harus kooperatif, misalkan tadi dibilang berbelit-belit tuh. Tapi, ketika mereka minta, kita minta mereka memberikan data mengenai aktiva, atau mesin apa yang digunakan untuk memproduksi barang-barang yang mendapatkan atau tidak mendapatkan fasilitas mereka ngasihnya gelondongan, maka mereka juga yang nggak kooperatif’ (wawancara dengan Sony Muraya, 5 Juni 2014).

Berdasarkan pernyataan dan pendapat para informan di atas, pelaksanaan kebijakan investment allowance masih memiliki banyak hambatan yang mempersulit pelaksanaan kebijakan tersebut. Mulai dari birokrasi yang masih terlalu panjang hingga adanya masalah koordinasi antara pihak yang terkait dalam proses persetujuan pemanfaatan fasilitas. Selain itu prosedur yang berbelit belit dinilai merupakan hal yang relatif dan wajib pajak ikut berperan atas lambatnya proses perizinan, selain tentunya birokrasi yang panjang menurut wajib pajak.

Prinsip Neutrality menurut AICPA adalah, ‘The effect of the tax law on a taxpayer’s decisions as to how to carry out a particular transaction or whether to engage in a transaction should be kept to a minimum.’ Artinya, suatu kebijakan pajak seharusnya tidak boleh terlalu mempengaruhi pilihan dan keputusan wajib pajak dalam melakukan aktivitas pribadi maupun bisnis. Berdasarkan hasil penelitian, prinsip neutrality (netralitas) menjadi prinsip yang diperdebatkan untuk dipakai dalam menganalisis kebijakan investment allowance.

‘Kalau Neutrality itu nggak bisa, yang namanya insentif itu nggak netral jadi you nggak boleh bawa suatu prinsip yang bertentangan dengan you punya skripsi. Insentif itu penyimpangan kalau netral semua orang dikasih tapi kalo semua orang dikasih namanya bukan insentif itu’ (wawancara dengan Gunadi, 21 Mei 2014).

Berdasarkan pernyataan tersebut, prinsip netralitas menjadi hal yang bertentangan dengan kebijakan insentif pajak. Insentif merupakan hal yang tidak diberikan kepada semua wajib pajak sehingga pasti akan menimbulkan distorsi terhadap pengambilan keputusan wajib pajak dalam menjalankan usahanya.

Prinsip Economic Growth and Efficiency menurut AICPA adalah, ‘The tax system should not impede or reduce the productive capacity of the economy.’Berarti, kebijakan pajak harus sejalan dengan kebijakan ekonomi suatu negara. Sistem perpajakan seharusnya tidak mengganggu produktivitas produsen dalam negeri yang dapat menurunkan daya saing produk nasional sehingga menghambat pertumbuhan ekonomi negara. Menurut informan dari DJP, sampai saat ini belum ada kajian yang secara gamblang bagaimana pengaruh kebijakan

investment allowance terhadap pertumbuhan ekonomi. Namun jika dilihat dari tujuan dari insentif itu sendiri yaitu untuk mendorong produktivitas nasional khususnya di bidang usaha dan daerah tertentu, tentu saja pasti memiliki dampak yang sejalan dengan pertumbuhan ekonomi.

Efisiensi menurut Rosdiana dan Irianto perlu dilihat dari dua sisi. Pertama, dari sisi fiskus pemungutan pajak dikatakan efisien jika biaya pemungutan pajak yang dilakukan oleh kantor pajak lebih kecil daripada jumlah pajak yang berhasil dikumpulkan. Kedua, dari sisi wajib pajak, sistem pemungutan pajak dikatakan efisien jika biaya yang harus dikeluarkan oleh Wajib Pajak untuk memenuhi kewajiban perpajakannya bisa seminimal mungkin. Dengan kata lain, pemungutan pajak dikatakan efisien jika cost of taxation-nya rendah (2012).

Berdasarkan hasil penelitian, diketahui bahwa Administrative Cost (Biaya Administratif) yang harus dikeluarkan oleh fiskus relatif rendah. Hal ini dikarenakan fiskus dalam proses pemberian izin hanya menjadi pihak yang pasif untuk melakukan proses tersebut. Fiskus relatif hanya bersikap menunggu sampai ada pengajuan izin dari wajib pajak. Hal ini sesuai dengan kutipan wawancara

berikut, ‘Biaya? Nggak ada. Oh iya, itu kalau pemeriksaan lapangan. wajar lah mas ya kalo saat pemeriksaan lapangan dilakukan pastilah biaya dinas itu kan. Biaya perjalanan dinas itu’ (wawancara dengan Sony Muraya, 5 Juni 2014).

Enforcement Cost yang harus dikeluarkan fiskus untuk mengawasi kepatuhan wajib pajak juga relatif rendah. Hal ini sesuai dengan pernyataan pihak DJP berikut ini, ‘Jadi begini, kalau untuk penyampaian laporan itu kan kita ada koordinasi dengan KPP … pada saat implementasi misalkan pengawasan terhadap pelaporan, laporan realisasi modal yang tiap semester itu dan sebagainya, itu kita berkoordinasi dengan KPP…Pokoknya biaya-biaya kalaupun keluar terkait dengan pemeriksaan aja sih mas. Kalau misalnya kita harus turun ke medannya langsung untuk melakukan pemeriksaan terhadap objeknya, diluar itu nggak ada’ (wawancara dengan Sony Muraya, 5 Juni 2014)

Dari sisi Wajib Pajak, Compliance Cost (Biaya Kepatuhan) yang harus dikeluarkan masih relatif tinggi. Hal ini disebabkan oleh karena wajib pajak merupakan pihak yang aktif dalam proses perizinan investment allowance. Beberapa bentuk compliance cost antara lain, adalah Fiscal costs, Time Costs dan

Psychological Costs (Rosdiana dan Irianto, 2012). Ketiga bentuk biaya kepatuhan tersebut menjadi bagian dalam melakukan evaluasi atas Compliance Cost yang dikeluarkan Wajib Pajak.

Fiscal Costs dalam konteks investment allowance, seperti biaya transportasi, biaya konsultan pajak, biaya rapat dengan DJP dan BKPM, biaya pelaporan tiap periode dan sebagainya. Time Costs dalam konteks investment allowance, berkaitan dengan lamanya prosedur proses perizinan untuk mendapatka fasilitas tersebut, sementara Psychological Cost adalah biaya psikis yang berupa ketidakpastian, kegelisahan dan sebagainya dalam proses pelaksanaan kewajiban dan hak perpajakannya.

Berdasarkan hasil penelitian, wajib pajak harus mengeluarkan biaya

compliance yang relatif tidak sedikit untuk mengurus perizinan fasilitas. Hal ini dikarenakan wajib pajak membutuhkan waktu yang lama dalam proses mendapatkan fasilitas. ‘Kurang efisien, karena waktu yang dibutuhkan tergolong lama, 1 tahun lebih. Padahal untuk proyek investasi yang mendorong negara’ (wawancara by email dengan Slamet, 5 Desember 2014).

Berdasarkan data dan informasi yang telah dijelaskan di atas, maka disimpulkan bahwa prinsip economic growth and efficiency belum diterapkan sepenuhnya karena wajib pajak sebagai pihak yang mengajukan izin masih harus mengeluarkan biaya yang relatif tidak sedikit. Baik itu biaya tangible maupun biaya yang intangible.

KESIMPULAN

Secara umum, kebijakan insentif pajak investment allowance belum memenuhi sepenuhnya prinsip simplicity, neutrality, dan economic growth and efficiency. Kebijakan yang ada kurang sederhana menimbulkan perbedaan penafsiran peraturan, baik itu antara fiskus dengan wajib pajak, juga antar lembaga yang berwenang dalam proses perizinan sehingga menyebabkan implementasi kebijakan seakan terhambat. Kebijakan investment allowance tidak memenuhi kriteria netralitas karena hanya diberikan kepada pihak tertentu dan mempengaruhi perilaku bisnis wajib pajak. Selain itu kriteria efisiensi belum terpenuhi karena biaya compliance yang harus dikeluarkan wajib pajak relatif tidak sedikit.

DAFTAR REFERENSI

“Peraturan Kebijakan Insentif Pajak akan Diperlonggar”. 25 Juli 2013. 14 Februari 2014. <http://www.investor.co.id/home/peraturan-kebijakan-insentif-pajak-akan-diperlonggar/65533>

American Institute of Certified Public Accountants. 2001. Guiding Principles of Good Tax Policy: A Framework for Evaluating Tax Proposals.

Easson, A.J. 2004. Tax Incentives For Foreign Direct Investment. The Hague: Kluwer Law International.

Morisset, Jacques. 2003. Tax Incentives: Using Tax Incentives to Attract Foreign Direct Investment.

<http://siteresources.worldbank.org/EXTFINANCIALSECTOR/Resources/282 884-1303327122200/253Moris-020603.pdf>

OECD. 2001. OECD Tax Policy Studies Corporate Tax Incentives for Foreign Direct Investment. OECD Publishing.

Riley, Geoff. “Supply Sides Economic Policies”. 23 September 2012. 30 November 2014. <http://tutor2u.net/economic/revision-notes/as-macro-supply-side-policies.html>

Rosdiana, Haula, dan Edi Slamet Irianto. 2012 Pengantar Ilmu Pajak: Kebijakan Dan Implementasi Di Indonesia. Jakarta: PT. Raja Grafindo Persada.

Wirahman, Harry. 2008. “Analisis Rumusan Kebijakan Fasilitas Pajak Penghasilan Untuk Penanaman Modal Di Bidang-Bidang Usaha Tertentu Dan Atau Di Daerah-Daerah Tertentu (Catatan Kritis Atas Peraturan Pemerintah No. 62 Tahun 2008)”. Skripsi FISIP Universitas Indonesia. Tidak Diterbitkan.