ARIS YAMAN

DEPARTEMEN STATISTIKA

FAKULTAS MATEMATIKA DAN ILMU PENGETAHUAN ALAM

INSTITUT PERTANIAN BOGOR

BOGOR

2011

Ekstrim. Dibimbing oleh ANIK DJURAIDAH dan PIKA SILVIANTI

Bank dalam kegiatan usahanya selalu dihadapkan pada risiko-risiko yang berkaitan erat karena posisinya sebagai lembaga intermediasi keuangan. Salah satu risiko yang mengemuka saat ini adalah risiko operasional. Risiko operasional menjadi salah satu faktor tambahan yang harus diukur dan diperhitungkan dalam nilai minimum kecukupan modal (Capital Adequacy Ratio), selain risiko kredit dan pasar. Terdapat tiga pendekatan dalam menetapkan beban modal untuk risiko operasional yaitu Basic Indicator Approach, Standardized Approach, dan Advanced Measurement Approach. Sebaran data risiko operasional memiliki kecenderungan menjulur. Oleh karena itu, penelitian ini menggunakan metode Advanced Measurement Approach khususnya penggunaan teori nilai ekstrim untuk mengukur risiko operasional bank XXX. Metode identifikasi nilai ekstrim yang digunakan adalah metode melebihi nilai ambang (Peaks over Threshold, POT). Hasil menunjukkan bahwa besarnya dana yang harus dicadangkan bank XXX untuk menutupi kemungkinan terjadinya risiko operasional pada periode 2010 sebesar Rp 737.210.874,- pada tingkat kepercayaan 99,9%. Hasil prediksi menunjukkan bahwa model layak untuk dipergunakan sebagai alat ukur risiko operasional dengan tingkat kepercayaan 99,9%, untuk semua tipe kejadian risiko operasional.

Kata Kunci :advanced measurement approach,prediksi,risiko operasional, POT, teori nilai

ARIS YAMAN

Skripsi

sebagai salah satu syarat untuk memperoleh gelar Sarjana Statistika pada

Departemen Statistika

DEPARTEMEN STATISTIKA

FAKULTAS MATEMATIKA DAN ILMU PENGETAHUAN ALAM INSTITUT PERTANIAN BOGOR

BOGOR 2011

NRP :

G14070003

Menyetujui,

Pembimbing I,

Pembimbing II,

Dr. Ir. Anik Djuraidah, MS

Pika Silvianti, S.Si, M.Si

NIP. 196305151987032002

Mengetahui :

Ketua Departemen Statistika

Fakultas Matematika dan Ilmu Pengetahuan Alam IPB

Dr. Ir. Hari Wijayanto, M.Si

NIP : 196504211990021001

kedua dari lima bersaudara.

Tahun 2001, penulis lulus dari Sekolah Dasar Negeri Kotabatu IV Kecamatan Ciomas, kemudian dilanjutkan di SMP Negeri 7 Bogor sampai tahun 2004. Penulis menamatkan pendidikan menengah lanjutan atas di SMA Negeri 1 Bogor tahun 2007, dan pada tahun yang sama penulis diterima di Departemen Statistika, Fakultas Matematika dan Ilmu Pengetahuan Alam, Institut Pertanian Bogor melalui jalur USMI (Undangan Seleksi Masuk IPB).

Selama mengikuti perkuliahan, penulis juga ikut serta sebagai Staff HUMAS Himpunan Alumni Muslim SMA Negeri 1 Bogor tahun 2007 dan Kepala Departemen Organisasi dan Kesekretariatan LDK DKM Al Hurriyyah tahun 2009. Penulis juga aktif berpartisipasi pada kepanitian Statistika RIA 2009. Pada bulan Februari – April 2011, penulis melaksanakan praktik lapang di PT Ganesha Cipta Informatika.

ini yang berjudul Analisis Risiko Operasional Bank XXX dengan Menggunakan Metode Teorema Nilai Ekstrim. Shalawat serta salam semoga selalu tercurahkan kepada Rasulullah Muhammad SAW beserta keluarga, sahabat, dan seluruh umatnya.

Secara khusus saya mengucapkan banyak sekali terima kasih kepada Ibu Dr. Ir. Anik Djuraidah, MS dan Ibu Pika Silvianti, S.Si, M.Si atas segala bimbingan dan arahannya sehingga terselesaikannya karya ilmiah ini. Terima kasih juga saya ucapkan kepada seluruh dosen Departemen Statistika atas segala ilmu dan pengajarannya, dan kepada seluruh staf Departemen Statistika dan kepada semua pihak yang telah memberikan dukungan yang tidak dapat disebutkan satu per satu.

Saya menyadari masih banyak sekali kekurangan dalam karya ilmiah ini. Namun saya yakin karya ilmiah ini akan membawa manfaat, karena ilmu sekecil apapun bisa membawa manfaat bagi yang membacanya.

Bogor, Juli 2011 Penulis

Halaman

DAFTAR TABEL Viii

DAFTAR GAMBAR . Viii

DAFTAR LAMPIRAN Viii

PENDAHULUAN 1

Latar Belakang 1

Tujuan 1

TINJAUAN PUSTAKA 1

Pengukuran Risiko Operasional 1

Teori Nilai Ekstrim 1

Sebaran Pareto Terampat (GPD) 1

Pemilihan Nilai Ambang 2

Penduga Kemungkinan Maksimum 2

MEBoot (Maximum Entropy Bootstraping) 3

Penerapan Teori Nilai Ekstrim pada Risiko Operasional 3

OpVaR (Operational Value at Risk) 3

Prediksi (Backtesting) 3

METODOLOGI 4

Data 4

Metode 4

HASIL DAN PEMBAHASAN 5

Deskripsi Kerugian Aktual 5

MEBoot 6

Teori Nilai Ekstrim 7

Penentuan Nilai Ambang 7

Pendugaan Parameter 7

Plot Kuantil-kuantil untuk Melihat Kesesuaian Sebaran 8

Uji Kolmogorov-Smirnov (KS) 8

Pengukuran Risiko Operasional Bank XXX dengan Metode Teori Nilai Ekstrim 8

PerhitunganbOpVaR 8 Prediksi 9 PENUTUP 9 Kesimpulan 9 Saran 9 DAFTAR PUSTAKA 10 LAMPIRAN 11

DAFTAR TABEL

Halaman

1. Statistika Deskriptif Kerugian Aktual Risiko Operasional 5

2. Nilai Ambang Kejadian-kejadian Risiko Operasional 7 3. Dugaan Parameter Bentuk dan Skala untuk Kejadian-kejadian Risiko Operasional 7

4. Dugaan Nilai Risiko Operasional (OpVaR) 8

5. Hasil Algoritma Prediksi untuk Kejadian CBP 9

DAFTAR GAMBAR

Halaman

1. Grafik selisih nilai KS pada berbagai ulangan MEBoot 6

2. Plot Kuantil-kuantil Tipe Kejadian CBP 8

DAFTAR LAMPIRAN

Halaman

1. Nilai Inflasi Bulanan Indonesia Tahun 2010 (Bank Indonesia) 12

2. Plot kuantil-kuantil untuk berbagai ukuranbootstrap 13

3. Plot kuantil-kuantil untuk Keenam Tipe Kejadian Kerugian 19

4. Selisih Nilai Kolmogorov-Smirnov (KS) 21

PENDAHULUAN

Latar Belakang

Sektor jasa keuangan merupakan salah satu sektor industri yang menghadapi hambatan strategis (strategic turbulance)

terutama pada dekade terakhir abad XX. Industri keuangan menghadapi perubahan peraturan seiring dengan perkembangan teknologi. Bank sebagai institusi keuangan yang memiliki izin untuk melakukan banyak aktivitas, memiliki peluang yang sangat luas dalam memperoleh pendapatan. Dalam menjalankan aktivitas, untuk memperoleh pendapatan, perbankan selalu dihadapkan pada risiko karena pada dasarnya risiko melekat pada seluruh aktivitas bank.

Lembaga keuangan, khususnya bank diharapkan dapat mengerti dan mengenal risiko – risiko yang mungkin timbul dalam melaksanakan kegiatan usahanya. Besarnya risiko yang terkandung dalam suatu bank pada hakikatnya menunjukkan besarnya potensi masalah yang dihadapi oleh bank tersebut. Sumber daya di dalam bank digunakan agar masalah risiko tidak berkembang secara nyata. Salah satu risiko yang paling lama tetapi belum banyak diketahui karakteristiknya dibandingkan beberapa risiko lainnya adalah risiko operasional. Risiko operasional adalah risiko yang antara lain disebabkan oleh adanya ketidakcukupan dan atau tidak berfungsinya proses internal, kesalahan manusia, kegagalan sistem, atau adanya masalah eksternal yang mempengaruhi operasional bank. Meskipun terlihat sederhana dan mudah, akan tetapi risiko ini jika tidak dikelola dengan baik akan menimbulkan dampak yang besar. Menurut BASEL II (peraturan perbankan internasional) ukuran besarnya risiko operasional dinamakan denganOperasional Value at Risk (OpVaR). BASEL II memberikan beberapa metode pengukuran risiko operasional, diantarnya

Basic Indicator Approach, Standardized

Approach, dan Advanced Measurement

Approach. Pada dua metode pertama

mensyaratkan sebaran normal, padahal dalam kenyataannya kejadian seringkali menyebar tidak normal (Situngkir dan Surya 2006). Oleh karena itu, dalam peraturan BASEL II ini diperbolehkan menggunakan metode alternatif

(Advanced Measurement Approach). Salah

satu teknik untuk mengatasi sebaran dengan kecondongan positif yaitu dengan pendekatan teori nilai ekstrim.

Pencatatan dalam kerugian risiko operasional, khususnya diperbankan Indonesia

baru diterapkan beberapa tahun terakhir sehingga berdampak pada terbatasnya data untuk kerugian dalam risiko operasional. Pada penelitian ini metode perbanyakan data risiko operasional yang bersifat deret waktu digunakan algoritma MEBoot.

Tujuan

1. Perbanyakan data deret waktu dengan algoritma MEBoot.

2. Menentukan nilai risiko operasional

(Operational Value at Risk, OpVaR)

dengan pendekatan teori nilai ekstrim.

TINJAUAN PUSTAKA

Pengukuran Risiko Operasional

Terdapat beberapa metode untuk mengukur risiko operasional sebagaimana yang di sarankan oleh lembaga keuangan internasional (Bank for International Settlement,BIS) yaitu :

a. Basic Indicator Approach (BIA)

b. Standardized Approach (SA)

c. Advanced Measurement Approach

(AMA)

Dua metode pertama (BIA dan SA), BIS telah menetapkan standar baku perhitungan risiko operasionalnya, sementara untuk untuk metode AMA, BIS menyerahkan pada internal bank untuk perhitungannya, dengan syarat metode ini memenuhi kriteria kelayakan perhitungan.

Teori Nilai Ekstrim Sebaran Pareto Terampat (GPD)

Metode AMA yang digunakan dalam penelitian ini ialah penggunaan teorema nilai ekstrim, sebaran Pareto terampat (Generalized

Pareto Distribution, GPD) untuk mengukur

risiko operasional bank. Terdapat dua metode untuk mengidentifikasi nilai ekstrim, yaitu metode Block Maxima dan metode melebihi nilai ambang (Peaks Over Threshold, POT).

Dalam penelitian ini, memilih metode POT dalam menentukan nilai ekstrim.

Metode POT mengidentifikasi nilai ekstrim dengan cara menetapkan nilai ambang tertentu dan mengabaikan waktu terjadinya kejadian. Nilai ekstrim adalah data yang berada di atas nilai ambang tersebut. Metode ini mengapliksikan teorema

Pickand-Dalkema-de Hann yang menyatakan bahwa

semakin tinggi nilai ambang (u), maka distribusi untuk data di atas nilai ambang u tersebut akan mengikuti sebaran GPD (Gilli

dan Kёllezi 2003) dengan rumus fungsi sebaran sebagai berikut :

, ( )( ) = 1 − 1 + ≠ 0

1 − exp = 0

Sedangkan fungsi kepekatan peluang (fkp) dari sebaran GPD adalah

, ( )( ) = 1 + ≠ 0 − exp = 0 (1) dengan > 0 dan ≥ 0 jika ≥ 0 0 ≤ ≤ − / jika < 0 dan

adalah parameter skala

adalahparameter bentuk

Pemilihan Nilai Ambang

Nilai ambang adalah nilai awal pada ekor sebaran yang memenuhi sebaran nilai ekstrim. Pemilihan nilai ambang pada dasarnya mancari keseimbangan yang optimal agar didapat galat model dan galat parameter seminimal mungkin. Nilai ambang yang terlalu rendah akan mengakibatkan kemungkinan timbulnya galat model yang relatif tinggi. Di lain pihak, karena nilai ambang yang terlalu rendah menghasilkan lebih banyak data di atas nilai ambang (M) maka galat parameter menjadi kecil. Sebaliknya, apabila nilai ambang ditetapkan terlalu tinggi galat model akan relatif rendah, akan tetapi galat parameter menjadi tinggi. Salah satu metode untuk menentukan nilai ambang adalah metode persentase.Penentuan nilai ambang dengan metode persentase lebih praktis dan lebih mudah di terapkan.

Dalam penelitian ini, metode pemilihan nilai ambang yang digunakan adalah metode persentase, karena alasan kepraktisan yang disebutkan di atas. Berdasarkan studi simulasi yang ekstensif, Chavez-Demoulin (1999) merekomendasikan untuk memilih nilai ambang sehingga persentase data yang berada di atas nilai ambang kurang lebih sekitar 10% dari keseluruhan data. Hal ini didasarkan pada analisis sensitivitas yang dilakukann Demoulin, diketahui bahwa apabila nilai ambang tersebut digeser sedikit, maka estimasi yang dihasilkan tidak akan terpengaruh oleh pergeseran tersebut (Demoulin,et al. 2004)

Penduga Kemungkinan Maksimum

Pendugaan parameter-parameter GPD dapat menggunakan metode penduga

kemungkinan maksimum. Penduga kemungkinan maksimum ini merupakan salah satu metode penduga parameter yang umum digunakan dalam statistika, karena kemudahan dan fleksibilitasnya dalam menduga parameter. Untuk menduga parameter dalam GPD ini terlebih dahulu harus dicari fungsi kemungkinan dari contoh pengamatan-pengamatan {y1,y2,y3,....yn}. Fungsi ini

merupakan fungsi kepekatan bersama dari fkp GPD pada persamaan (1) (Nasoetion dan Rambe 1984) dan sama dengan,

= [ ] ∏ 1 − ( )

dalam formulasi logaritma,

ln = − ln( ) + ( ) ∑ 1 − ( ) (2). Prosedur pendugaan parameter dalam penelitian ini menggunakan metode Newton-Raphson (Rheinbolt 1998) dengan memaksimumkan turunan pertama parsial fungsi (2) terhadap paremeter yang ingin dicari( , ). Sehingga didapat persamaan :

L = ∑ ln 1 − ( ) + (1 − ) ∑ ( ) 1 − ( ) = 0 ∑ ( )/ ( ) =( ) (3) L = − (1 − ) ∑ ( ) 1 − ( ) = 0 ∑ ln 1 + ( ) = (4)

Dengan persamaan (4) parameter dan bisa dihitung secara numerik. Pertama, dicoba suatu nilai awal dari kedua parameter. Kemudian, nilai ruas kiri pada persamaan (4) dihitung. Jika pada persamaan tersebut, nilai ruas kiri dikurangi ruas kanan bernilai mendekati nol, maka nilai kedua parameter dan sudah didapatkan. Selain itu untuk mendapatkan nilai dugaan parameter yang maksimum disyaratkan turunan kedua parsial terhadap masing-masing parameter bernilai kurang dari nol

L

dan memiliki nilai Jacobian ( (, )) yang lebih dari nol.

( , ) = ⎣ ⎢ ⎢ ⎢ ⎡ L L L L ⎦ ⎥ ⎥ ⎥ ⎤ > 0 MEBoot

(Maximum Entropy Bootstraping)

Pencatatan dalam kerugian risiko operasional, khususnya diperbankan Indonesia mulai diterapkan beberapa tahun terakhir. Hal ini berdampak pada terbatasnya data untuk kerugian dalam risiko operasional.

Efron (1982) memperkenal metode perbanyakan data dengan prinsip resampling

yang dikenal dengan Bootstrap. Metode ini dikembangkan oleh Vinod (2009) untuk data deret waktu. Metode Bootstrap yang dikembangkan oleh Vinod didasarkan pada prinsip maksim entropi sehingga dinamakan maksimum bootstrap entropi (Maximum Entropy Bootstraping,MEBoot).

Algoritma MEBoot bisa diuraikan dengan langkah-langkah berikut.

1. Urutkan T data contoh xt (berindeks t)

sehingga tersusun dari kecil ke besar dan lambangkan dengan x(t), dan catat vektor

indeks urutan aslinya.

2. Hitung nilai tengah pada data yang sudah terurut pada langkah pertama dengan cara :

= ( )+2 ( )

3. Hitung rataan terpotong (trimmed mean), mtrm , dari deviasi xt-xt-1 untuk setiap dua data yang berurutan. Hitung batas bawah untuk ekor kiri sebagaiz0=x(1) + mtrm dan batas atas untuk ekor kanan sebagai

zT= x(t-1) + mtrm

4. Bangkitkan sejumlah T bilangan acak seragam U(0,1), urutkan dan hitung kuantil data contoh pada masing-masing U(0,1) itu.

5. Urutkan kembali kuantil yang diperoleh sesuai dengan vektor indeks urutan yang tercatat pada langkah-1 untuk mengatasi hubungan ketergantungan pada data pengamatan aslinya.

6. Ulangi langkah-1 hingga langkah-5 sampai ukuran peengulangan yang diinginkan.

Penerapan Teori Nilai Ekstrim pada Risiko Operasional

OpVaR (Operational Value at Risk)

OpVaR adalah pengukuran berapa besar bank dapat menyerap kerugian akibat suatu

risiko operasional dengan tingkat kepercayaan tertentu. Besaran yang ingin dicari dalam analisis risiko ialah value at risk (VaR) yang merupakan p% kuantil dari distribusi nilai total kerugian.

OpVaRp% = G-1(p%)

atau

= + (1 − ) − 1 (5)

dengan :

OpVaRp adalah OperationalValue at Risk

dengan p kuantil. adalah nilai ambang adalah parameter skala adalah parameter bentuk

n adalah total jumlah data observasi M adalah jumlah data di atas nilai ambang.

Prediksi (Backtesting)

Prediksi merupakan suatu proses yang digunakan untuk menguji validitas model dalam pengukuran potensi kerugian operasional. Pengujian validitas model ini dimaksudkan untuk mengetahui akurasi model risiko operasional yang digunakan dalam memproyeksi potensi kerugiannya. Cara pengujian validitas model dengan prediksi adalah dengan membandingkan nilai value at risk risiko operasional dengan realisasi kerugian operasional dalam suatu periode waktu tertentu. Validasi dapat dilakukan dengan prediksi, uji kondisi krisis (stress testing), dan ataupun pemeriksaan oleh pihak

independent (Alrianto 2009).

Prediksi ini merupakan perhatian utama komite BASEL dalam mengijinkan suatu bank menggunakan model internal untuk menghitung pencadangan modal. Bank pengguna internal model yang tidak tertib menjalankan prosedur prediksi dapat mengakibatkan keakuratan model diragukan sehingga model yang dicadangkan dapat terlalu kecil atau tidak mencukupi untuk menutupi risiko.

Menurut Cruz (2003), proses analisis operasional prediksi dilakukan melalui 2 tahapan. Tahap pertama adalah dengan analisis dasar (Basic Analysis) yaitu membandingkan prediksi OpVaR berdasarkan data historis dengan kerugian aktual yang terjadi. Model dapat diterima apabila jumlah penyimpangan dari nilai OpVaR dengan kerugian aktual tidak melebihi batas yang disyaratkan. Tahap kedua adalah pengujian statistika yaitu dengan uji Kupiec yang

merupakan analisis prediksi dengan cara memperhitungkan jumlah kesalahan yang terjadi dibandingkan dengan jumlah data. Pada dasarnya uji Kupiec ini adalah uji proporsi banyaknya kesalahan pendugaan, yang menyebar binomial. Rumus yang digunakan adalah (Cruz 2003) :

Ho : = ̂ dengan ̂ = dengan statistik uji :

(indeks)= -2ln LR

= −2 ( ) ( ) (6)

dengan :

LR adalah rasio peluang kemungkinan maksimum antara Ho dan H1

α adalah peluang kesalahan di bawah hipotesis nol

adalahijumlah kesalahan penduga adalah jumlah data observasi

METODOLOGI

Data

Data yang digunakan adalah data bulanan kerugian aktual bank XXX untuk kejadian operasional, sesuai dengan pengelompokan data kerugian oleh BIS, yaitu :

1. Kejahatan internal (Internal fraud, IF)

2. Kejahatan eksternal (External fraud, EF)

3. Employment Practices and

Workplace Safety(EPWS)

4. Client/Products and Business Practices(CBP)

5. Damage to Physical Assets (DPA)

6. Business disruption and system failures (BDSF)

7. Execution/Delivery and Process

Management (EPM)

Kejadian yang dimodelkan dalam penelitian ini hanya enam jenis kejadian risiko operasional pertama, hal ini dikarenakan keterbatasan data untuk tipe kejadian EPM Data direkap dari tahun 2009 hingga tahun 2010. Data dibagi menjadi dua yaitu tahun 2009 digunakan untuk keperluan perhitungan OpVar dengan GPD, dan data tahun 2010 digunakan untuk melakukan prediksi.

Metode

Adapun tahapan yang dilakukan dalam penelitian ini yaitu:

1. Penentuan Data

Database kejadian kerugian operasional Bank XXX yang digunakan dalam laporan ini bersumber dari hasil temuan satuan kerja audit internal dan kertas kerja laporan profil risiko dalam periode Januari 2009 sampai dengan Desember 2010. Data kerugian tersebut merupakan kerugian aktual yang telah dipetakan berdasarkan tujuh tipe kejadian. Selanjutnya melakukan perhitungan statistik deskriptif terhadap data kejadian kerugian aktual Bank XXX tersebut. 2. Melakukan MEBoot terhadap data

kerugian tahun 2008, untuk masing-masing tipe kejadian.

3. Penentuan Nilai Ambang

Langkah-langkah penentuan nilai ambang adalah sebagai berikut :

a. Urutkan seluruh data kerugian aktual untuk setiap tipe kejadian dari yang terbesar hingga terkecil. b. Hitung jumlah data dari setiap tipe

kejadian dan masing-masing dikalikan dengan 10%. Hasilnya adalah jumlah data teratas dari setiap tipe kejadian.

c. Selanjutnya, dengan mengurutkan data teratas kebawah sampai dengan jumlah data dari perhitungan di atas, akan diperoleh 10% data teratas yang masuk dalam nilai ekstrim. d. Batas bawah dari 10% data teratas

tersebut akan menjadi nilai ambang dari masing-masing tipe kejadian. 4. Melakukan pendugaan Parameter

Metode pendugaan parameter yang digunakan adalah metode POT, maka penduga dilakukan atas dua parameter yaitu parameter bentuk dan parameter skala, dengan menerapkan metode analisis numerik pada persamaan (4) maka akan didapat penduga parameter dan . Dalam menentukan dugaan parameter GPD dalam penelitian ini menggunakan Toolkit R2.10, package ExtRemes.

5. Melakukan plot kuantil-kuantil untuk melihat kesesuaian distribusi.

Plot kuantil-kuantil digunakan untuk melihat kesesuaian pola sebaran data sampel terhadap pola sebaran teoritik, dalam kasus ini GPD (Aunudin 1989). Prosedur pemeriksaan kesesuaian sebaran terhadap sebaran teoritisnya (GPD) dengan menggunakan plot kuantil-kuantil adalah sebagai berikut,

a. Urutkan data menjadi y( )≤ ⋯ ≤ ( )… ≤ ( )

b. Untuk setiap y(i) tetapkan nilai = (n − i + 0.5)/n, dimana pi adalah plot kuantil empirik, dan n adalah banyaknya data di atas nilai ambang.

c. Untuk setiap pi, plotkan antara y(i) dengan G-1(pi), yang merupakan plot

kuatil-kuantil, dengan G-1 merupakan

fungsi invers dari sebaran kumulatif GPD, sehingga di dapat

( ) = ((1 − ) − 1) untuk ≠ 0

6. Plot kuantil-kuantil, data memiliki kecendrungan menyebar sesuai sebaran teoritis jika plot berbentuk lurus

7. Uji Kolmogorov-Smirnov (KS)

Pengujian sebaran data menyebar GPD dapat dipergunakan uji Kolmogorov-Smirnov. Pada dasarnya uji ini memverifikasi perbedaan antara sebaran empirik dan sebaran data sampel.

Hipotesis :

Ho : F(x)=Fo(x) untuk semua nilai x

H1 : F(x)≠Fo(xi) paling sedikit satu nilai

xi

dengan KS Statistik :

= [| ( ) − ( )|] sedangkan,

Dn adalah jarak Kolmogorov-Smirnov, n

adalah banyak data sampel, ( ) = . , k adalah urutan data dari besar ke kecil, dimana k=1,....,n

(Cruz 2003). 8. Perhitungan OpVaR

OpVaR dapat langsung dihitung dengan memasukan nilai penduga parameter yang telah diperoleh sebelumnya dengan menggunakan rumus OpVaR pada persamaan (5). Sebagai keperluan perbandingan, dalam penelitian ini dilakukan dengan menggunkan beberapa tingkat kepercayaan, yaitu 95%, 99%, dan 99,9%.

9. Validasi

Prosedur untuk melakukan prediksi adalah sebagai berikut (Cruz 2003): a. Menentukan besarnya OpVaR dari

waktu ke waktu sesuai dengan periode proyeksinya. Dalam penelitian proyeksi didasarkan pada perubahan nilai inflasi pada tahun

2010. Nilai inflasi bulanan tahun 2010 tertera pada Lampiran 1. b. Menentukan besarnya kerugian

operasional dalam periode selanjutnya

c. Menentukan indikator biner (BI) dengan ketentuan

= 0 1 <<

d. Menghitung jumlah nilai BI sebagai jumlah dari kesalahan pendugaan.

e. Menghitung nilai LR sesuai dengan persamaan (6).

f. Menentukan nilai tingkat kepercayaan, yaitu 1-α, dan juga α. g. Membandingkan nilai LR dengan

( , ) untuk masing-masingOpVaR.. Apabila nilai LR lebih kecil dari ( , ) maka model adalah valid, dan sebaliknya.

HASIL DAN PEMBAHASAN

Deskripsi Kerugian Aktual

Data yang digunakan dalam laporan ini adalah data mengenai kerugian aktual (Actual Los) dari risiko operasional, untuk keenam jenis kejadian risiko . Data kerugian aktual ini didapat dari audit internal bank XXX, dengan rumusan nilai kerugian aktual merupakan selisih antara besarnya kerugian yang diderita (severity) dengan dana pengganti (recovery) yang dimiliki bank untuk mengatasi adanya kerugian untuk tiap jenis kejadian. Dalam hal ini Bank XXX memberikan dana pengganti sama untuk setiap jenis kejadian risiko, yaitu sebesar Rp1.000.000,- untuk setiap waktunya. Pada Tabel 1 disajikan statistika deskriptif data kerugian aktual risiko operasional. Hasil statistika deskriptif pada Tabel 1 secara umum menunjukan kecenderungan data menyebar tidak normal, hal ini bisa dilihat dari nilai rataan dan median yang tidak saling berimpit.

Hal ini didukung dengan memiliki nilai kemenjuluran yang tidak sama dengan nol. Akan tetapi pernyataan ini kurang kuat karena bila dilihat nilai simpangan baku sebesar 19614370, berarti perbedaan antara nilai rataan dan nilai median masih bisa ditoleransi.

Tabel 1 Statistika Deskriptif Kerugian Aktual Risiko Operasional

Statistik Jenis Kejadian

IF EF EPWS CBP DPA BDSF Rataan 56942977 54150929,13 80474029,33 124647495,5 22682595,15 23801091,08 Median 57618561 52813269,50 89444793,00 116181570,5 20632940,50 21243230,00 Simpangan Baku 19614370 26409696,08 20136617,33 37386245,85 11822189,84 11843183,49 Kemenjuluran -0,49626 0,633706246 -1,448952987 0,585764222 1,493129061 1,633590484 Minimum 14164356 15081801 31039680 49434053 7765783 8550302 Maksimum 91835496 109737830 98465135 215840366 52887611 54028296 n 12 12 12 12 12 12 MEBoot

Permasalahan dalam penggunaan MEBoot ini adalah penentuan jumlah ulangan MEBoot yang digunakan. Hal ini dikarenakan ketika melakukan ulangan MEBoot terlalu besar maka data akan menyebar normal sesuai dengan teorema limit pusat, sehingga diperlukan batasan ukuran yang tepat agar data yang dihasilkan dari MEBoot ini nantinya menyebar GPD. Dalam penelitian dilakukan beberapa simulasi MEBoot dengan beberapa periode data, yaitu 5 , 10 , 20 ...100 tahun dengan selang 10 tahun sekali sampai 100 tahun.

Setelah dilakukan simulasi MEBoot selanjutnya melakukan plot kuantil-kuantil untuk berbagai ukuran MEBoot, dengan plot

kuantil-kuantil yang selengkapnya tertera pada Lampiran 2. Terlihat bahwa data mulai menyebar GPD untuk periode MEBoot 40 tahun. Langkah selanjutnya adalah memilih ulangan MEBoot yang memberikan hasil terbaik. Dalam penelitian ini untuk melihat ulangan MEBoot terbaik dilihat dari nilai selisih terkecil antara nilai uji KS data sample hasil MEBoot dengan nilai KS tabel. Hasil diperoleh seperti tampak pada Gambar 1 Tampak bahwa nilai rata-rata selisih KS paling minimum diperoleh ketika melakukan MEBoot untuk periode 40 tahun selain itu juga dapat dilihat setelah ulangan 40 tahun ini cenderung stasioner, pada berbagai jenis tipe kejadian risiko operasional.

100 80 60 40 20 0 0,05 0,00 -0,05 -0,10 -0,15 -0,20 -0,25 -0,30 Ulangan (n) S e lis ih KS

Gambar 1 Grafik Selisih Nilai KS Pada Berbagai Ulangan MEBoot

Teori Nilai Ekstrim Penentuan Nilai Ambang

Penelitian ini menggunakan metode persentase 10% dalam penentuan nilai

ambang, sebagaimana dijelaskan dalam bagian sebelumnya, dihasilkan data di atas nilai ambang (Tabel 2) dari data MEBoot yang digunakan untuk perhitungan OpVaR.

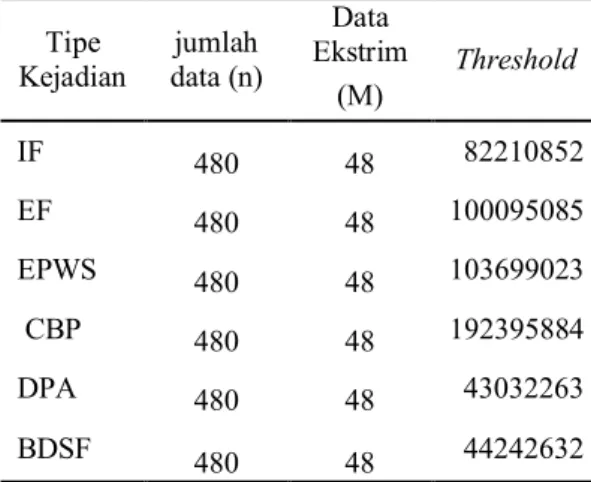

Tabel 2 Nilai Ambang Kejadian-kejadian Risiko Operasional Tipe Kejadian jumlah data (n) Data Ekstrim Threshold (M) IF 480 48 82210852 EF 480 48 100095085 EPWS 480 48 103699023 CBP 480 48 192395884 DPA 480 48 43032263 BDSF 480 48 44242632

Pada Tabel 2, terlihat nilai ambang untuk tipe kejadian CBP memiliki nilai yang jauh lebih besar dibanding kelima tipe kejadian yang lainnya, hal ini menjadi indikasi bahwa kerugian terbesar yang didapat bank sebagian besar dari tipe kejadian kerugian ini. Selain itu, dengan nilai nilai ambang yang cukup besar ini akan menjadi indikasi, berdampak nantinya terhadap alokasi dana risiko yang besar untuk tipe kejadian ini. Hal ini akan dapat dinilai lebih akurat dengan pendekatan teori nilai ekstrim.

Pendugaan Parameter

Sesuai teorema pickands-Dalkema-de

Hann, dengan menggunakan metode POT

dalam mengidentifikasi nilai ekstrim maka sebaran ekor yang diduga akan mengikuti

sebaran GPD. Selanjutnya untuk menduga parameter bentuk dan skala dilakukan untuk seluruh nilai ekstrim masing-masing tipe kejadian beradasarkan nilai ambang yang telah ditetapkan di atas. Berdasarkan persamaan (4) dengan menggunakan analisis numerik untuk 480 data hasil MEBoot maka akan didapat nilai-nilai penduga paramter GPD untuk masing-masing tipe kejadian seperti tampak pada Tabel 3. Dari Tabel 3 dapat dilihat bahwa nilai-nilai parameter bentuk kurang dari nol ( < 0). Hal ini berarti sebaran memiliki dugaan selang nilai terbatas.

Tabel 3 Dugaan Parameter Bentuk dan Skala untuk Kejadian-kejadian Risiko Operasional

Tipe Kejadian Dugaan Parameter GPD

Bentuk Skala IF -0,86 26709410 EF -0,65 23499180 EPWS -0,42 6753319 CBP -0,72 41207510 DPA -1,02 21681660 BDSF -0,81 13823050

Plot Kuantil-kuantil untuk Melihat Kesesuaian Sebaran

Plot kuantil-kuantil untuk data MEBoot tipe kejadian CBP,dapat dilihat pada Gambar 2. Plot kuantil-kuantil ini didapat dengan menerapkan algoritma pembuatan plot kuantil-kuantil pada bagian metode untuk melihat kesesuaian sebaran.

Gambar 2 Plot kuantil-kuantil untuk tipe kejadian CBP.

Pada Gambar 2 terlihat bahwa data memiliki indikasi menyebar GPD, maka secara eksploratif dapat dikatakan data kerugian CBP menyebar GPD. Plot kuantil-kuantil untuk keenam tipe kejadian kerugian dapat dilihat pada Lampiran 3, dan secara eksploratif dapat disimpulkan bahwa keenam tipe kejadian risiko menyebar GPD.

Uji Kolmogorov-Smirnov (KS)

Uji kesesuaian sebaran dengan metode eksploratif kurang begitu meyakinkan karenanya perlu dilanjutkan dengan uji kesesuaian sebaran secara inferensia, dalam penelitian ini menggunakan uji Kolmogorov-Smirnov. Dengan menerapkan metode uji KS didapat nilai Dn untuk kejadian kerugian IF

sebesar 0,1356 dengan nilai KS tabel sebesar 0,2353 pada α=0,01, maka tidak tolak Ho. Hal

ini berarti dengan kepercayaan 99% dapat dikatakan bahwa data sebaran CBP sampel menyebar GPD dengan parameter dugaannya. Uji KS untuk keenam tipe kejadian kerugian dapat dilihat pada Lampiran 4 dan disimpulkan bahwa keenam tipe kejadian risiko menyebar GPD.

Pengukuran Risiko Operasional Bank XXX dengan Metode Teori Nilai Ekstrim

Pengukuran nilai risiko operasional dengan menggunakan data kerugian aktual Bank XXX tahun 2009 yang telah dikenakan perlakuan MEBoot setelah itu data hasil MEBoot ini diterapkan metode POT dalam mengidentifikasi nilai ekstrim data kerugian tersebut. Metode ini menganalisis suatu data adalah termasuk dalam nilai ekstrim jika melewati suatu nilai ambang (u) tertentu. Sehingga hal ini dapat mengatasi jika observasi amatan sedikit dan juga jika tidak terdapatnya keterangan mengenai blok-blok tertentu pada data kerugian risiko operasional yang dimiliki.

PerhitunganbOpVaR

Setelah berkeyakinan bahwa data tersebar secara GPD maka dapat digunakan persamaan (5) untuk menghitung nilai risiko operasional, karena sebelumnya telah didapat penduga parameter bentuk dan skala maka persamaan (5) dapat langsung digunakan untuk menghitung nilai risiko operasional (OpVaR) untuk setiap tipe kejadian. Pada Tabel 4 disajikan besarnya nilai OpVar untuk keenam tipe kejadian risiko operasional.

Tabel 4 Dugaan Nilai Risiko Operasional (OpVaR)

Kejadian Kerugian OpVaR (Rupiah)

95% 99% 99,90% IF 96.147.366 108.933.618 112.603.403 EF 113.207.574 128.149.652 134.427.658 EPWS 107.761.562 113.674.507 117.475.538 CBP 214.918.750 238.921.159 247.889.689 DPA 53.792.136 62.195.672 64.007.040 BDSF 51.562.982 58.607.664 60.807.546

Pengertian OpVaR dengan tingkat kepercayaan 95% sebesar Rp 214.918.750,-pada tipe kejadian CBP adalah kerugian operasional maksimum yang diakibatkan tipe

kejadian CBP Bank XXX selama 1 tahun kedepan dengan tingkat kepercayaan 95% adalah sebesar Rp 214.918.750,- .

Em

pir

ik

Secara eksploratif dapat disimpulkan bahwa semakin tinggi tingkat kepercayaan maka nilai OpVaR akan semakin tinggi pula. Dari tabel di atas dapat dilihat pula besarnya pertumbuhan OpVaR untuk tipe kejadian CBP (parameter bentuk bernilai negatif) dari tingkat kepercayaan 95% ke 99% adalah 20,22% , sedangkan peningkatan OpVaR dari tingkat kepercayaan 99% ke 99,9% meningkat sebesar 9,13%. Hal ini akan berbeda ketika dugaan parameter bentuk bernilai positif. Dampak yang akan terjadi ketika parameter bentuk bernilai positif, kenaikan tingkat kepercayaan akan berdampak pada perubahan yang signifikan pada nilai OPVaR yang harus dicadangkan. Sehingga nilai dugaan parameter bentuk diharapkan bernilai negatif, agar dana yang dicadangkan tidak semakin besar seiring penambahan tingkat kepercayaan.

Diasumsikan bahwa keenam tipe kejadian kerugian tersebut saling bebas, maka akan didapat OpVaR total bank ini adalah sebesar Rp 737.210.874,- pada tingkat kepercayaan 99,9%. Hal ini berarti beban modal yang harus dicadangkan bank pada tahun 2010 sebesar Rp 737.210.874,- dengan tingkat kepercayaan 99,9%.

Prediksi

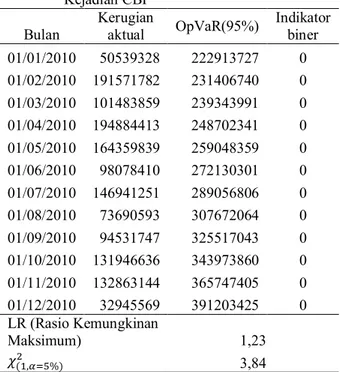

Validitas model ini dapat diuji dengan prediksi atau uji validasi model dengan menggunakan uji Kupiec yang dapat memastikan bahwa model yang digunakan untuk mengukur risiko operasional tersebut dapat diterima keabsahannya. Melalui prediksi ini dapat disimpulkan model yang dihasilkan layak atau tidak untuk implementasi alat ukur besarnya risiko operasional. Hasil prediksi untuk kejadian CBP seperti pada Tabel 5. Nilai LR untuk model CBP ini adalah 1,23 didapat dengan menggunakan persamaan (6), sedangkan nilai ( , %) adalah 3,84, berarti tidak tolak Ho. Hal ini menyatakan bahwa model yang dibangun untuk CBP adalah valid.

Artinya dengan kepercayaan sebesar 95% bahwa model untuk CBP adalah sah untuk digunakan. Untuk uji prediksi keenam tipe kejadian kerugian dapat dilihat pada Lampiran 5.

Tabel 5 Hasil Algoritma Prediksi untuk Kejadian CBP

Bulan Kerugianaktual OpVaR(95%) Indikatorbiner 01/01/2010 50539328 222913727 0 01/02/2010 191571782 231406740 0 01/03/2010 101483859 239343991 0 01/04/2010 194884413 248702341 0 01/05/2010 164359839 259048359 0 01/06/2010 98078410 272130301 0 01/07/2010 146941251 289056806 0 01/08/2010 73690593 307672064 0 01/09/2010 94531747 325517043 0 01/10/2010 131946636 343973860 0 01/11/2010 132863144 365747405 0 01/12/2010 32945569 391203425 0 LR (Rasio Kemungkinan Maksimum) 1,23 ( , %) 3,84

KESIMPULAN DAN SARAN

Kesimpulan

Penggunaan teorema Pickand-Dalkema

de-Hann akan menyebabkan sebaran data

risiko operasional menyebar GPD. Dalam penggunaan MEBoot sebaiknya malakukan ulangan MEBoot minimal 40 tahun untuk data bulanan. Model OpVaR yang diperoleh dengan sebaran GPD sudah baik, berdasarkan uji kelayakan model mempergunakan prosedur prediksi. Selain itu didapat pula penyebab terbesar munculnya kejadian risiko operasional pada tipe kejadian CBP,sehingga bank harus memberi perhatian lebih pada tipe kejadian ini.

Saran

Pada penelitian lanjutan karena telah diterapkan algoritma MEBoot dan diketahui bahwa asumsi prediksi nilai OpVaR dengan teori nilai ekstrim selalu meningkat utnuk setiap proyeksi waktu sehingga terlihat selisih nilai OpVaR dengan kerugian aktual terlampau besar, maka sebaiknya perlu ditambahkan metode ARCH dan GARCH untuk perhitungan nilai OpVaR, sehingga bisa dibandingkan mana yang lebih efektif dalam menghitung nilai OpVaR antara metode teori nilai ekstrim-GPD dan metode ARCH dan GARCH.

DAFTAR PUSTAKA

Alrianto G. 2009. Analisis Pengukuran Risiko Operasional Bank “ABC” dengan

MetodeKerugian Distribution Approach

[Tesis]. Jakarta:UI

Aunudin.1989. Analisis Data. IPB :Bogor Chavez-Demoulin V dan Sardy S. 2004. A

Bayesian Nonparametric Peaks over

Nilai ambang Method to Estimate Risk Measure of Nonstationary Financial

Time Series [Jurnal on-line].

www.gloriamundi.org

Cruz MG.2003. Modeling, Measuring, and Hedging Operational Risk. John Willey & Sons: Canada

Efron B. 1982. The Jacknife, the Bootstrap and other Resampling Plans. Society For Industrial And Applied Mathematics :Pensylvania

Embrechts p, Kluppeiberg C, Mikosch T. 1997. Modelling Extremal Events for Insurance. Springer-Verlag.New York. Gilli M, Kellezi E. 2003. An Application of

Extreme Value Theory for Measuring Financial Risk. [Jurnalon-line]

Juliastuti D. 2007. Implementasi Metode Extreme Value Theory dalam Pengukuran Risiko Operasional [Tesis]. Jakarta:UI

Liu WH.2008. A Closer of Extreme Value Theory Modeling in Value-at-Risk Estimation. [Jurnalon-line]

Nasoetion AH. dan Rambe A. 1984. Teori Statistika untuk ilmu-ilmu kuantitatif. Bhrata Karya Aksara : Jakarta.

Vinod HD.2009. Maximum Entropy Bootstrap for Time Series : The meboot R Package. [Jurnalon-line]

Lampiran 1 Nilai inflasi bulanan Indonesia tahun 2010 (Bank Indonesia) LAPORAN INFLASI (Indeks Harga Konsumen)

Berdasarkan perhitungan inflasi tahunan

Bulan Tahun TingkatInflasi

Januari 2010 3.72 % Februari 2010 3.81 % Maret 2010 3.43 % April 2010 3.91 % Mei 2010 4.16 % Juni 2010 5.05 % Juli 2010 6.22 % Agustus 2010 6.44 % September 2010 5.80 % Oktober 2010 5.67 % November 2010 6.33 % Desember 2010 6.96 % (sumber : www.BI.go.id)

Lampiran 2 Plot kuantil-kuantil untuk berbagai ukuran bootstrap Tipe kejadianInternal Fraud

Ukuran bootstrap 5 tahun

Skala (sigma): 4.504419e+07 Bentuk (xi): -1.420604e+00

Ukuran bootstrap 10 tahun

Skala (sigma): 4.650182e+07 Bentuk (xi): -1.375537e+00

Ukuran bootstrap 20 tahun

Skala (sigma): 3.797673e+07 Bentuk (xi): -1.176055e+00

Ukuran bootstrap 30 tahun

Skala (sigma): 2.640196e+07 Bentuk (xi): -8.464821e-01

Ukuran bootstrap 40 tahun

Skala (sigma): 2.670941e+07 Bentuk (xi): -8.622408e-01

Ukuran bootstrap 50 tahun

Skala (sigma): 2.672451e+07 Bentuk (xi): -8.475531e-01

Ukuran bootstrap 60 tahun

Skala (sigma): 2.656601e+07 Bentuk (xi): -8.444766e-01

Ukuran bootstrap 70 tahun

Skala (sigma): 2.395841e+07 Bentuk (xi): -7.681293e-01

Ukuran bootstrap 80 tahun

Skala (sigma): 2.170244e+07 Bentuk (xi): -6.823810e-01

Ukuran bootstrap 90 tahun

Skala (sigma): 1.944488e+07 Bentuk (xi): -6.001833e-01

Ukuran bootstrap 100 tahun

Skala (sigma): 1.958692e+07 Bentuk (xi): -6.184562e-01

8.50e+07 1.00e+08 8. 5 0e+ 0 7 1. 05 e+ 08 Quantile Plot Model E m pi ri cal

Tipe KejadianExternal Fraud

Ukuran bootstrap 5 tahun

Skala (sigma): 4.514237e+07 Bentuk (xi): -2.561662e+00

Ukuran bootstrap 10 tahun

Skala (sigma): 2.701473e+07 Bentuk (xi): -1.182468e+00

Ukuran bootstrap 20 tahun

Skala (sigma): 3.284999e+07 Bentuk (xi): -1.257999e+00

Ukuran bootstrap 30 tahun

Skala (sigma): 2.254706e+07 Bentuk (xi): -7.372546e-01

Ukuran bootstrap 40 tahun

Skala (sigma): 2.349918e+07 Bentuk (xi): -6.501819e-01

Ukuran bootstrap 50 tahun

Skala (sigma): 2.484650e+07 Bentuk (xi): -7.189299e-01

Ukuran bootstrap 60 tahun

Skala (sigma): 2.760615e+07 Bentuk (xi): -7.869188e-01

Ukuran bootstrap 70 tahun

Skala (sigma): 2.584429e+07 Bentuk (xi): -7.237375e-01

Ukuran bootstrap 80 tahun

Skala (sigma): 2.150292e+07 Bentuk (xi): -5.928498e-01

Ukuran bootstrap 90 tahun

Skala (sigma): 2.549268e+07 Bentuk (xi): -7.132886e-01

Ukuran bootstrap 100 tahun

Skala (sigma): 2.703638e+07 Bentuk (xi): -7.438455e-01

1.14e+081. 1.20e+08 1.26e+08

10 e+ 08 1. 20e+ 08 Quantile Plot Model E m pi ric al 1.10e+08 1.20e+08 1. 10e+ 08 1. 25 e+ 08 Quantile Plot Model E m pi ric al

1.05e+08 1.15e+08 1.25e+08

1. 05e+ 08 1. 20 e+ 08 Quantile Plot Model E m pi ric al 1.05e+08 1.20e+08 1. 05e+ 08 1. 25e+ 08 Quantile Plot Model E m pi ric al

1.00e+081. 1.15e+08 1.30e+08

00 e+ 08 1 .20e + 08 Quantile Plot Model E mpiric al

1.05e+08 1.20e+08 1.35e+08

1. 05 e+ 08 1. 25e+ 08 Quantile Plot Model E m pi ric al

1.00e+081. 1.15e+08 1.30e+08

00e + 08 1. 20e + 08 Quantile Plot Model E mpiric al

1.00e+081. 1.15e+08 1.30e+08

0 0e + 08 1. 2 0e + 08 Quantile Plot Model E m pi ric al

1.00e+081. 1.15e+08 1.30e+08

00 e+08 1. 20e+08 Quantile Plot Model E m pi ric al

1.00e+081. 1.15e+08 1.30e+08

00e+ 08 1. 20e+ 08 Quantile Plot Model E m pi ric al

1.00e+08 1.15e+08 1.30e+08

1. 0e+ 08 1. 2e+ 08 Quantile Plot Model E m pi ric al

Tipe KejadianEmployment Practices and Workplace Safetykerugian

Ukuran bootstrap 5 tahun

Skala (sigma): 7.438977e+06 Bentuk (xi): -1.458869e+00

Ukuran bootstrap 10 tahun

Skala (sigma): 5.479352e+06 Bentuk (xi): -4.318652e-01

Ukuran bootstrap 20 tahun

Skala (sigma): 4.805191e+06 Bentuk (xi): -3.141676e-01

Ukuran bootstrap 30 tahun

Skala (sigma): 4.868585e+06 Bentuk (xi): -2.393378e-01

Ukuran bootstrap 40 tahun

Skala (sigma): 6.753319e+06 Bentuk (xi): -4.190326e-01

Ukuran bootstrap 50 tahun

Skala (sigma): 5.971886e+06 Bentuk (xi): -3.270706e-01

Ukuran bootstrap 60 tahun

Skala (sigma): 6.113737e+06 Bentuk (xi): -3.346951e-01

Ukuran bootstrap 70 tahun

Skala (sigma): 7.125476e+06 Bentuk (xi): -4.245646e-01

Ukuran bootstrap 80 tahun

Skala (sigma): 6.955275e+06 Bentuk (xi): -3.985914e-01

Ukuran bootstrap 90 tahun

Skala (sigma): 6.642629e+06 Bentuk (xi): -3.623970e-01

Ukuran bootstrap 100 tahun

Skala (sigma): 6.522972e+06 Bentuk (xi): -3.204895e-01

1.06e+08 1.08e+08 1. 06e+ 08 1. 09e+ 08 Quantile Plot Model E m pi ric al

1.06e+08 1.10e+08 1.14e+08

1. 06e+ 08 1. 12e+ 08 Quantile Plot Model E m pi ric al

1.06e+08 1.10e+08 1.14e+08

1. 04e+ 0 8 1. 12e+ 0 8 Quantile Plot Model E m pi ric al

1.04e+081. 1.10e+08 1.16e+08

04e+ 08 1. 12e+ 08 Quantile Plot Model E m pi ric al

1.04e+081. 1.10e+08 1.16e+08

04 e+ 08 1 .12 e+ 08 Quantile Plot Model E m pir ical

1.04e+081. 1.10e+08 1.16e+08

04e + 08 1.12e+ 08 Quantile Plot Model E m piri cal

1.04e+08 1.10e+08 1.16e+08

1. 04 e+ 08 1. 12e+ 08 Quantile Plot Model E mpir ic al

1.04e+08 1.10e+08 1.16e+08

1. 04e + 08 1. 12 e+ 08 Quantile Plot Model Em pir ic al 1.05e+08 1.15e+08 1. 02e+ 08 1. 10e+ 08 Quantile Plot Model E m piri cal 1.05e+08 1.15e+08 1. 02e+ 08 1. 10e+ 0 8 Quantile Plot Model E m p iric al 1.05e+08 1.15e+08 1. 05e+ 08 1. 15e + 08 Quantile Plot Model Em pir ic al

Tipe KejadianClient/Products and Business Practiceskerugian

Ukuran bootstrap 5 tahun

Skala (sigma): 5.041325e+07 Bentuk (xi): -1.853725e+00

Ukuran bootstrap 10 tahun

Skala (sigma): 3.668468e+07 Bentuk (xi): -6.523211e-01

Ukuran bootstrap 20 tahun

Skala (sigma): 5.233303e+07

Bentuk (xi): -9.079237e-01

Ukuran bootstrap 30 tahun

Skala (sigma): 4.551347e+07 Bentuk (xi): -8.025921e-01

Ukuran bootstrap 40 tahun

Skala (sigma): 4.120751e+07 Bentuk (xi): -7.149677e-01

Ukuran bootstrap 50 tahun

Skala (sigma): 4.361468e+07

Bentuk (xi): -7.516702e-01

Ukuran bootstrap 60 tahun

Skala (sigma): 4.102558e+07 Bentuk (xi): -6.986007e-01

Ukuran bootstrap 70 tahun

Skala (sigma): 4.170777e+07 Bentuk (xi): -7.067119e-01

Ukuran bootstrap 80 tahun

Skala (sigma): 4.160772e+07

Bentuk (xi): -7.039047e-01

Ukuran bootstrap 90 tahun

Skala (sigma): 3.757120e+07 Bentuk (xi): -6.398726e-01

Ukuran bootstrap 100 tahun

Skala (sigma): 3.805784e+07 Bentuk (xi): -6.507175e-01

2.0e+08 2.2e+08 2.4e+08

2. 0e+ 08 2. 3e + 08 Quantile Plot Model E m pi ric al

2.0e+08 2.2e+08 2.4e+08

1. 9e+ 08 2. 2e+ 08 2. 5e+ 08 Quantile Plot Model E m pi ric al

2.0e+08 2.2e+08 2.4e+08

2.0 e+ 08 2.3 e+ 08 Quantile Plot Model E m pi ric al

2.0e+08 2.2e+08 2.4e+08

2. 0e + 08 2.3e+ 08 Quantile Plot Model E m piri cal

2.0e+08 2.2e+08 2.4e+08

1. 9e+ 08 2. 2e+ 08 2. 5e+ 08 Quantile Plot Model E m pir ic al

1.9e+08 2.1e+08 2.3e+081.

9e+ 08 2. 2e+ 08 2. 5e+ 08 Quantile Plot Model E m pi ric al

1.9e+08 2.1e+08 2.3e+081.

9e + 08 2. 2e+ 08 2. 5e+ 08 Quantile Plot Model E m pir ical

1.9e+08 2.1e+08 2.3e+081.

9e+ 08 2.2e+ 08 2. 5e+ 08 Quantile Plot Model E m pi rical

1.9e+08 2.1e+08 2.3e+081.

9e+ 08 2. 2e+ 08 2. 5e+ 08 Quantile Plot Model E m pi ric al

1.9e+08 2.1e+08 2.3e+081.

9e + 08 2. 2e + 08 2 .5e+ 08 Quantile Plot Model E m pi ri cal

Tipe KejadianDamage to Physical Assets

Ukuran bootstrap 5 tahun

Skala (sigma): 1.865223e+07 Bentuk (xi): -2.792410e+00

Ukuran bootstrap 10 tahun

Skala (sigma): 2.714747e+07 Bentuk (xi): -2.305351e+00

Ukuran bootstrap 20 tahun

Skala (sigma): 1.785071e+07 Bentuk (xi): -9.140987e-01

Ukuran bootstrap 30 tahun

Skala (sigma): 2.034420e+07 Bentuk (xi): -1.051314e+00

Ukuran bootstrap 40 tahun

Skala (sigma): 2.168166e+07 Bentuk (xi): -1.024466e+00

Ukuran bootstrap 50 tahun

Skala (sigma): 1.557954e+07 Bentuk (xi): -8.087128e-01

Ukuran bootstrap 60 tahun

Skala (sigma): 1.543812e+07 Bentuk (xi): -8.096098e-01

Ukuran bootstrap 70 tahun

Skala (sigma): 1.580653e+07 Bentuk (xi): -8.526211e-01

Ukuran bootstrap 80 tahun

Skala (sigma): 1.856836e+07 Bentuk (xi): -8.844394e-01

Ukuran bootstrap 90 tahun

Skala (sigma): 2.106658e+07 Bentuk (xi): -1.086343e+00

Ukuran bootstrap 100 tahun

Skala (sigma): 1.950751e+07 Bentuk (xi): -1.038152e+00

5.3e+07 5.5e+07 5.7e+07

5. 3e+ 07 5. 6e+ 07 Quantile Plot Model E m pi ric al

4.8e+07 5.2e+07 5.6e+07

4. 8e + 07 5.4e+ 07 Quantile Plot Model E m piri cal 4.5e+074. 5.5e+07 5e+ 07 5.5e+ 07 Quantile Plot Model E mpi ric al 4.5e+074. 5.5e+07 5e+ 07 5. 5e+ 07 Quantile Plot Model E m pi ric al 4.5e+07 5.5e+07 4. 5e+ 07 5. 5e+ 07 Quantile Plot Model E m pi ric al

4.5e+074.5e+ 5.5e+07

07 5. 5e+ 07 Quantile Plot Model Em pir ic al 4.5e+074. 5.5e+07 5e+ 07 5. 5e+ 07 Quantile Plot Model E m p iric al 4.5e+07 5.5e+07 4. 5e+ 07 5. 5e+ 07 Quantile Plot Model Em pir ic al

4.0e+074.0e+ 5.0e+07 6.0e+07

07 5. 5e+ 07 Quantile Plot Model E m pi ric al 4.5e+07 5.5e+07 4. 5e+ 07 5.5e+ 07 Quantile Plot Model E m pi ric al 4.5e+07 5.5e+07 4. 5e+ 07 5.5e+ 07 Quantile Plot Model E m pi ric al

Tipe KejadianBusiness disruption and system failures

Ukuran bootstrap 5 tahun

Skala(sigma): 5.209772e+06 Bentuk (xi): -3.791340e-01

Ukuran bootstrap 10 tahun

Skala (sigma): 1.698258e+07 Bentuk (xi): -1.445827e+00

Ukuran bootstrap 20 tahun

Skala(sigma):1.818915e+07 Bentuk (xi): 1.046113e+00

Ukuran bootstrap 30 tahun

Skala (sigma):1.686773e+07 Bentuk (xi): -1.003244e+00

Ukuran bootstrap 40 tahun

Skala (sigma): 1.382305e+07 Bentuk (xi): -8.149072e-01

Ukuran bootstrap 50 tahun

Skala(sigma):1.553074e+07 Bentuk (xi): -8.906466e-01

Ukuran bootstrap 60 tahun

Skala(sigma):1.550384e+07 Bentuk (xi): -8.737832e-01

Ukuran bootstrap 70 tahun

Skala (sigma): 1.650226e+07 Bentuk (xi): -8.762325e-01

Ukuran bootstrap 80 tahun

Skala(sigma):1.475628e+07 Bentuk (xi): -7.355231e-01

Ukuran bootstrap 90 tahun

Skala(sigma):1.443776e+07 Bentuk (xi): -7.217403e-01

Ukuran bootstrap 100 tahun

Skala (sigma): 1.407706e+07 Bentuk (xi): -7.080461e-01

4.5e+07 4.8e+07 5.1e+07

4.6e+ 07 5. 2e + 07 Quantile Plot Model E mpiri cal

4.6e+07 5.0e+07 5.4e+07

4.6e+ 07 5. 2e+ 07 Quantile Plot Model E m pi ric al 4.5e+07 5.5e+07 4. 5e+ 07 5.5 e+ 07 Quantile Plot Model E m pi ric al 4.5e+07 5.5e+07 4. 5e+ 07 5. 5e+ 07 Quantile Plot Model E m pi ric al 4.5e+07 5.5e+07 4. 5e + 07 5. 5e+07 Quantile Plot Model E m pir ical 4.5e+07 5.5e+07 4. 5e+ 07 5. 5e+ 07 Quantile Plot Model E m pi ric al 4.5e+07 5.5e+07 4. 5e+ 07 5. 5e+ 07 Quantile Plot Model E m pi ric al 4.5e+07 5.5e+07 4.5e+ 07 5. 5e+ 07 Quantile Plot Model E m pi rical 4.5e+07 5.5e+07 4.5e+ 07 5.5e+ 07 Quantile Plot Model E m pi ric al 4.5e+07 5.5e+07 4. 5e+ 07 5. 5e+ 07 Quantile Plot Model E m pi ric al 4.5e+07 5.5e+07 4. 5e + 07 5. 5e+ 07 Quantile Plot Model E m piri cal

Lampiran 3 Plot kuantil-kuantil untuk Keenam Tipe Kejadian Kerugian

Tipe Kejadian kerugian P-P Plot Plot kuantil-kuantil

Internal fraud

External fraud

Employment Practices and Workplace Safety

Client/Products and Business Practices

Damage to Physical Assets

Business disruption and system failures

Lampiran 4 Selisih Nilai KS Statistik dengan KS Tabel pada Berbagai Tipe Kejadian Risiko Operasional untuk berbagai Ulangan MEBoot.

Ulangan MEBoot

Selisih KS statistik dengan KS Tabel pada alpha 1% Tipe kejadian Risiko Operasional

event1 event2 event3 event4 event5 event6 5 tahun -0,2146 -0,1886 -0,2398 -0,1503 -0,1788 -0,2925 10 tahun -0,0805 -0,1842 -0,1715 -0,2376 -0,1534 -0,2224 20 tahun -0,0554 -0,0355 -0,1440 -0,1113 -0,0853 -0,0862 30 tahun -0,1019 -0,0971 -0,1167 -0,0958 -0,0117 -0,1067 40 tahun -0,1434 -0,1590 -0,0815 -0,0997 -0,0114 -0,1474 50 tahun -0,1257 -0,1035 -0,0869 -0,0908 -0,0103 -0,1255 60 tahun -0,1126 -0,0786 -0,1034 -0,0777 0,0175 -0,1101 70 tahun -0,1097 -0,0721 -0,0876 -0,0902 0,0400 -0,0839 80 tahun -0,0855 -0,1086 -0,0801 -0,0861 0,0383 -0,0859 90 tahun -0,0603 -0,0619 -0,0776 -0,0797 0,0431 -0,0496 100tahun -0,0710 -0,0485 -0,0729 -0,0736 0,0392 -0,0468

Lampiran 5 Hasil Prediksi untuk keenam tipe kejadian kerugian Prediksi kerugian internal fraud

Bulan Kerugianaktual OpVaR(95%) BI OpVaR(99%) BI OpVaR(99,9%) BI

01/01/2010 Rp30.079.727 Rp99.724.048 0 Rp112.985.949 0 Rp116.792.250 0 01/02/2010 Rp61.445.166 Rp103.523.534 0 Rp117.290.713 0 Rp121.242.034 0 01/03/2010 Rp95.382.040 Rp107.074.391 0 Rp121.313.785 0 Rp125.400.636 0 01/04/2010 Rp47.661.621 Rp111.261.000 0 Rp126.057.154 0 Rp130.303.801 0 01/05/2010 Rp48.926.673 Rp115.889.458 0 Rp131.301.131 0 Rp135.724.439 0 01/06/2010 Rp96.122.825 Rp121.741.875 0 Rp137.931.839 0 Rp142.578.523 0 01/07/2010 Rp65.027.366 Rp129.314.220 0 Rp146.511.199 0 Rp151.446.907 0 01/08/2010 Rp52.226.927 Rp137.642.056 0 Rp155.946.520 0 Rp161.200.088 0 01/09/2010 Rp78.799.471 Rp145.625.295 0 Rp164.991.418 0 Rp170.549.693 0 01/10/2010 Rp36.098.332 Rp153.882.249 0 Rp174.346.432 0 Rp180.219.861 0 01/11/2010 Rp45.561.501 Rp163.622.995 0 Rp185.382.561 0 Rp191.627.778 0 01/12/2010 Rp53.112.863 Rp175.011.156 0 Rp198.285.187 0 Rp204.965.072 0 LR (Rasio Kemungkinan Maksimum) 1,23 0,24 0,02 ( ) 3,84 6,64 7,88

Prediksi kerugian External fraud

Bulan Kerugianaktual OpVaR(95%) BI OpVaR(99%) BI OpVaR(99,9%) BI

01/01/2010 Rp11.894.714 Rp117.418.896 0 Rp132.916.819 0 Rp139.428.366 0 01/02/2010 Rp62.215.177 Rp121.892.556 0 Rp137.980.950 0 Rp144.740.587 0 01/03/2010 Rp36.359.321 Rp126.073.471 0 Rp142.713.697 0 Rp149.705.189 0 01/04/2010 Rp63.935.710 Rp131.002.943 0 Rp148.293.802 0 Rp155.558.662 0 01/05/2010 Rp41.839.887 Rp136.452.666 0 Rp154.462.825 0 Rp162.029.903 0 01/06/2010 Rp42.438.018 Rp143.343.526 0 Rp162.263.197 0 Rp170.212.413 0 01/07/2010 Rp67.326.128 Rp152.259.493 0 Rp172.355.968 0 Rp180.799.625 0 01/08/2010 Rp77.800.736 Rp162.065.004 0 Rp183.455.692 0 Rp192.443.121 0 01/09/2010 Rp93.609.122 Rp171.464.774 0 Rp194.096.123 0 Rp203.604.822 0 01/10/2010 Rp61.749.457 Rp181.186.827 0 Rp205.101.373 0 Rp215.149.215 0 01/11/2010 Rp43.544.126 Rp192.655.953 0 Rp218.084.290 0 Rp228.768.160 0 01/12/2010 Rp19.503.766 Rp206.064.808 0 Rp233.262.956 0 Rp244.690.424 0 LR (Rasio Kemungkinan Maksimum) 1,23 0,24 0,02 ( ) 3,84 6,64 7,88

Prediksi kerugian Employment Practices and Workplace Safety

Bulan Kerugianaktual OpVaR(95%) BI OpVaR(99%) BI OpVaR(99,9%) BI

01/01/2010 Rp21.011.300 Rp111.770.292 0 Rp117.903.199 0 Rp121.845.628 0 01/02/2010 Rp93.110.103 Rp116.028.740 0 Rp122.395.311 0 Rp126.487.946 0 01/03/2010 Rp52.298.637 Rp120.008.526 0 Rp126.593.470 0 Rp130.826.483 0 01/04/2010 Rp107.460.282 Rp124.700.859 0 Rp131.543.275 0 Rp135.941.799 0 01/05/2010 Rp79.922.061 Rp129.888.415 0 Rp137.015.475 0 Rp141.596.977 0 01/06/2010 Rp52.231.083 Rp136.447.780 0 Rp143.934.756 0 Rp148.747.625 0 01/07/2010 Rp75.947.885 Rp144.934.832 0 Rp152.887.498 0 Rp157.999.727 0 01/08/2010 Rp59.729.870 Rp154.268.635 0 Rp162.733.453 0 Rp168.174.909 0 01/09/2010 Rp102.882.685 Rp163.216.216 0 Rp172.171.993 0 Rp177.929.054 0 01/10/2010 Rp67.226.078 Rp172.470.576 0 Rp181.934.145 0 Rp188.017.631 0 01/11/2010 Rp66.048.732 Rp183.387.963 0 Rp193.450.577 0 Rp199.919.148 0 01/12/2010 Rp10.036.169 Rp196.151.765 0 Rp206.914.737 0 Rp213.833.520 0 LR (Rasio Kemungkinan Maksimum) 1,23 0,24 0,02 ( ) 3,84 6,64 7,88

Prediksi kerugian Client/Products and Business Practices

Bulan Kerugianaktual OpVaR(95%) BI OpVaR(99%) BI OpVaR(99,9%) BI

01/01/2010 Rp50.539.328 Rp222.913.727 0 Rp247.809.026 0 Rp257.111.185 0 01/02/2010 Rp191.571.782 Rp231.406.740 0 Rp257.250.550 0 Rp266.907.122 0 01/03/2010 Rp101.483.859 Rp239.343.991 0 Rp266.074.244 0 Rp276.062.036 0 01/04/2010 Rp194.884.413 Rp248.702.341 0 Rp276.477.747 0 Rp286.856.061 0 01/05/2010 Rp164.359.839 Rp259.048.359 0 Rp287.979.221 0 Rp298.789.274 0 01/06/2010 Rp98.078.410 Rp272.130.301 0 Rp302.522.172 0 Rp313.878.132 0 01/07/2010 Rp146.941.251 Rp289.056.806 0 Rp321.339.051 0 Rp333.401.352 0 01/08/2010 Rp73.690.593 Rp307.672.064 0 Rp342.033.286 0 Rp354.872.399 0 01/09/2010 Rp94.531.747 Rp325.517.043 0 Rp361.871.217 0 Rp375.454.998 0 01/10/2010 Rp131.946.636 Rp343.973.860 0 Rp382.389.315 0 Rp396.743.296 0 01/11/2010 Rp132.863.144 Rp365.747.405 0 Rp406.594.558 0 Rp421.857.147 0 01/12/2010 Rp32.945.569 Rp391.203.425 0 Rp434.893.539 0 Rp451.218.404 0 LR (Rasio Kemungkinan Maksimum) 1,23 0,24 0,02 ( ) 3,84 6,64 7,88

Prediksi kerugian Damage to Physical Assets

Bulan Kerugianaktual OpVaR(95%) BI OpVaR(99%) BI OpVaR(99,9%) BI

01/01/2010 Rp12.868.386 Rp55.793.204 0 Rp64.509.351 0 Rp66.388.102 0 01/02/2010 Rp43.083.747 Rp57.918.925 0 Rp66.967.157 0 Rp68.917.489 0 01/03/2010 Rp22.798.362 Rp59.905.544 0 Rp69.264.131 0 Rp71.281.359 0 01/04/2010 Rp14.275.827 Rp62.247.851 0 Rp71.972.358 0 Rp74.068.460 0 01/05/2010 Rp14.641.525 Rp64.837.362 0 Rp74.966.408 0 Rp77.149.708 0 01/06/2010 Rp20.833.295 Rp68.111.648 0 Rp78.752.212 0 Rp81.045.768 0 01/07/2010 Rp35.140.128 Rp72.348.193 0 Rp83.650.600 0 Rp86.086.815 0 01/08/2010 Rp16.259.754 Rp77.007.416 0 Rp89.037.698 0 Rp91.630.806 0 01/09/2010 Rp21.232.729 Rp81.473.847 0 Rp94.201.885 0 Rp96.945.392 0 01/10/2010 Rp35.530.923 Rp86.093.414 0 Rp99.543.132 0 Rp102.442.196 0 01/11/2010 Rp33.949.612 Rp91.543.127 0 Rp105.844.212 0 Rp108.926.787 0 01/12/2010 Rp8.992.950 Rp97.914.528 0 Rp113.210.969 0 Rp116.508.092 0 LR (Rasio Kemungkinan Maksimum) 1,23 0,24 0,02 ( ) 3,84 6,64 7,88

Prediksi kerugian Business disruption and system failures

Bulan Kerugianaktual OpVaR(95%) BI OpVaR(99%) BI OpVaR(99,9%) BI

01/01/2010 Rp15.243.197 Rp53.481.125 0 Rp60.787.869 0 Rp63.069.587 0 01/02/2010 Rp44.571.364 Rp55.518.755 0 Rp63.103.887 0 Rp65.472.538 0 01/03/2010 Rp23.374.001 Rp57.423.049 0 Rp65.268.350 0 Rp67.718.246 0 01/04/2010 Rp14.877.338 Rp59.668.290 0 Rp67.820.343 0 Rp70.366.029 0 01/05/2010 Rp15.363.426 Rp62.150.491 0 Rp70.641.669 0 Rp73.293.256 0 01/06/2010 Rp21.486.834 Rp65.289.091 0 Rp74.209.073 0 Rp76.994.566 0 01/07/2010 Rp40.096.029 Rp69.350.072 0 Rp78.824.877 0 Rp81.783.627 0 01/08/2010 Rp16.759.251 Rp73.816.217 0 Rp83.901.199 0 Rp87.050.493 0 01/09/2010 Rp21.929.693 Rp78.097.557 0 Rp88.767.469 0 Rp92.099.422 0 01/10/2010 Rp36.769.908 Rp82.525.689 0 Rp93.800.585 0 Rp97.321.459 0 01/11/2010 Rp28.963.974 Rp87.749.565 0 Rp99.738.162 0 Rp103.481.907 0 01/12/2010 Rp9.452.771 Rp93.856.935 0 Rp106.679.938 0 Rp110.684.248 0 LR (Rasio Kemungkinan Maksimum) 1,23 0,24 0,02 ( ) 3,84 6,64 7,88