PENGARUH SOSIALISASI PERPAJAKAN, SANKSI PERPAJAKAN, DAN PERSEPSI TENTANG AKUNTABILITAS PELAYANAN PUBLIK

TERHADAP KEPATUHAN WAJIB PAJAK DALAM MEMBAYAR PAJAK KENDARAAN BERMOTOR

FAKULTAS EKONOMI DAN BISNIS

PENGARUH SOSIALISASI PERPAJAKAN, SANKSI PERPAJAKAN, DAN PERSEPSI TENTANG AKUNTABILITAS PELAYANAN PUBLIK

TERHADAP KEPATUHAN WAJIB PAJAK DALAM MEMBAYAR PAJAK KENDARAAN BERMOTOR

SKRIPSI

Oleh :

IDA AYU DEWI WIDNYANI NIM : 1215351085

PROGRAM EKSTENSI

FAKULTAS EKONOMI DAN BISNIS UNIVERSITAS UDAYANA

DENPASAR 2016

PENGARUH SOSIALISASI PERPAJAKAN, SANKSI PERPAJAKAN, DAN PERSEPSI TENTANG AKUNTABILITAS PELAYANAN PUBLIK

PENGARUH SOSIALISASI PERPAJAKAN, SANKSI PERPAJAKAN, DAN PERSEPSI TENTANG AKUNTABILITAS PELAYANAN PUBLIK

TERHADAP KEPATUHAN WAJIB PAJAK DALAM MEMBAYAR PAJAK KENDARAAN BERMOTOR

Skripsi ini

di Program Ekstensi Fakultas Ekonomi dan Bisnis

i

PENGARUH SOSIALISASI PERPAJAKAN, SANKSI PERPAJAKAN, DAN PERSEPSI TENTANG AKUNTABILITAS PELAYANAN PUBLIK

TERHADAP KEPATUHAN WAJIB PAJAK DALAM MEMBAYAR PAJAK KENDARAAN BERMOTOR

SKRIPSI

Oleh :

IDA AYU DEWI WIDNYANI

NIM : 1215351085

Skripsi ini ditulis untuk memenuhi sebagian persyaratan memperoleh gelar Sarjana Ekonomi

di Program Ekstensi Fakultas Ekonomi dan Bisnis Universitas Udayana

Denpasar 2016

PENGARUH SOSIALISASI PERPAJAKAN, SANKSI PERPAJAKAN, DAN PERSEPSI TENTANG AKUNTABILITAS PELAYANAN PUBLIK

TERHADAP KEPATUHAN WAJIB PAJAK DALAM MEMBAYAR

ditulis untuk memenuhi sebagian persyaratan

ii

Skripsi ini telah diuji oleh tim penguji dan disetujui oleh Pembimbing, serta diuji pada tanggal: ………

Tim Penguji: Tanda Tangan

1. Ketua : Dr. Drs. Bambang Suprasto H. M.Si., Ak., CA .…………..

2. Sekretaris : Ketut Alit Suardana, SE., M.Si., Ak., CA .………….

3. Anggota : Dr. Drs. I Dewa Gede Dharma Suputra, M.Si., Ak .…………..

Mengetahui,

Ketua Jurusan Akuntansi Pembimbing

iii

PERNYATAAN ORISINALITAS

Saya menyatakan dengan sebenarnya bahwa sepanjang pengetahuan saya, di dalam Naskah Skripsi ini tidak terdapat karya ilmiah yang pernah diajukan oleh orang lain untuk memperoleh gelar akademik di suatu Perguruan Tinggi, dan tidak terdapat karya atau pendapat yang pernah ditulis atau diterbitkan oleh orang lain, kecuali yang secara tertulis dikutip dalam naskah ini dan disebutkan dalam daftar pustaka.

Apabila ternyata di dalam naskah skripsi ini dapat dibuktikan terdapat unsur-unsur plagiasi, saya bersedia diproses sesuai dengan peraturan perundang-undangan yang berlaku.

Denpasar, 15 Februari 2016 Mahasiswa

iv

KATA PENGANTAR

Puji syukur saya panjatkan kehadapan Ida Sang Hyang Widhi Wasa/Tuhan Yang Maha Esa karena berkat rahmat dan karunia-Nya, skripsi yang berjudul “Pengaruh Sosialisasi Perpajakan, Sanksi Perpajakan, Dan Persepsi Tentang Akuntabilitas Pelayanan Publik Terhadap Kepatuhan Wajib Pajak Dalam Membayar Pajak Kendaraan Bermotor” dapat diselesaikan dalam tenggang waktu yang telah direncanakan. Pada kesempatan ini, penulis menyampaikan terimakasih kepada:

1. Dr. I Nyoman Mahaendra Yasa, SE., M.Si., selaku Dekan Fakultas Ekonomi dan Bisnis Universitas Udayana.

2. Prof. Dr. Ni Nyoman Kerti Yasa, SE., M.Si., selaku Pembantu Dekan I Fakultas Ekonomi dan Bisnis Universitas Udayana.

3. Dr. A. A. G. P. Widanaputra, SE., MSi., Ak., dan Dr. I Dewa Nyoman Badera, SE., MSi., masing-masing sebagai Ketua dan Sekretaris Jurusan Akuntansi Fakultas Ekonomi dan Bisnis Universitas Udayana.

4. Drs. I Ketut Suardhika Natha, M.Si dan Drs. I Made Jember, M.Si., masing-masing selaku Ketua dan Sekretaris Program Ekstensi Fakultas Ekonomi dan Bisnis Universitas Udayana.

5. Ni Gusti Putu Wirawati, SE., MSi selaku Koordinator Jurusan Akuntansi Program Ekstensi Fakultas Ekonomi dan Bisnis Universitas Udayana. 6. Dr. I Ketut Sujana, SE., Ak., MSi sebagai Pembimbing Akademik.

7. Ketut Alit Suardana, SE., MSi., Ak., CA. sebagai pembimbing atas waktu, bimbingan, masukan serta motivasinya selama penyelesaian skripsi ini. 8. Dr. Drs. Bambang Suprasto H, MSI., Ak., CA sebagai dosen pembahas

dalam seminar usulan penelitian yang telah memberikan masukan dan saran, sehingga penulis dapat menyempurnakan penelitian.

9. Dr. Drs. I Dewa Gede Dharma Suputra.,M.Si.,Ak selaku dosen penguji yang telah memberikan masukan dalam pengerjaan skripsi ini.

10. Kantor Bersama Samsat Kota Tabanan atas ijin dan informasi yang diberikan kepada penulis selama melakukan penilitian.

11. Keluarga tercinta atas dukungan dan doanya yang tulus dan tiada hentinya selama menempuh studi di Fakultas Ekonomi dan Bisnis Universitas Udayana.

12. Teman-teman yang sangat berperan dalam penyusunan skripsi penulis yaitu, ”Skripsi Sukses” (Tri Nindya, Putri Santika, Surya Narayana, Angga Partha, Yudha Dananjaya, Surya Pratiwi)

13. Ida Bagus Gede Ardyana Pemaron S, S.TP, terimakasih atas segala bantuan dan dukungannya selama perkuliahan hingga penyusunan skripsi ini.

14. Semua pihak yang telah membantu dalam penyusunan skripsi ini.

Penulis menyadari bahwa skripsi ini tidak akan berhasil tanpa bimbingan dan pengarahan dari berbagai pihak. Meskipun demikian, penulis tetap bertanggungjawab terhadap semua isi skripsi. Penulis berharap semoga skripsi ini bermanfaat bagi pihak yang berkepentingan.

Denpasar, 15 Februari 2016

v

Judul : Pengaruh Sosialisasi Perpajakan, Sanksi Perpajakan, Dan Persepsi Tentang Akuntabilitas Pelayanan Publik Terhadap Kepatuhan Wajib Pajak Dalam Membayar Pajak Kendaraan Bermotor

Nama : Ida Ayu Dewi Widnyani NIM : 1215351085

Abstrak

Tujuan penelitian ini adalah untuk mendapatkan bukti empiris pengaruh sosialisasi perpajakan, sanksi perpajakan, dan persepsi tentang akuntabilitas pelayanan publik pada kepatuhan wajib pajak kendaraan bermotor.Penelitian ini dilakukan di Kantor Bersama SAMSAT Kota Tabanan. Populasi dalam penelitian ini adalah seluruh wajib pajak kendaraan bermotor di Kantor Bersama SAMSAT Kota Tabanan.

Jumlah sampel yang digunakan dalam penelitian ini sebanyak 100 responden dihitung berdasarkan rumus slovin dengan metode penentuan sampel adalah metode accsidental sampling. Pengumpulan data dilakukan dengan metode survey melalui instrumen kuesioner. Teknik analisis data yang digunakan adalah analisis regresi linier berganda.

Hasil penelitian menunjukkan bahwa sosialisasi perpajakan, sanksi perpajakan, dan persepsi tentang akuntabilitas pelayanan publik berpengaruh positif pada kepatuhan wajib pajak dalam membayar pajak kendaraan bermotor di Kantor Bersama SAMSAT Kota Tabanan. Berdasarkan hasil uji koefisien determinasi, pengaruh sosialisasi perpajakan, sanksi perpajakan, dan persepsi tentang akuntabilitas pelayanan publik berpengaruh sebesar 63 persen dan sisanya 37 persen dipengaruhi faktor lain di luar model penelitian.

vi DAFTAR ISI

Halaman

HALAMAN JUDUL ... i

HALAMAN PENGESAHAN ... ii

PERNYATAAN ORISINALITAS ... iii

KATA PENGANTAR ... iv

ABSTRAK ... v

DAFTAR ISI ... vi

DAFTAR TABEL ... ix

DAFTAR GAMBAR ... x

DAFTAR LAMPIRAN ... xi

BAB I PENDAHULUAN 1.1 Latar Belakang Masalah ... 1

1.2 Rumusan Masalah Penelitian ... 9

1.3 Tujuan Penelitian... 9

1.4 Kegunaan Penelitian ... 10

1.5 Sistematika Penulisan ... 11

BAB II KAJIAN PUSTAKA DAN HIPOTESIS PENELITIAN 2.1 Landasan Teori dan Konsep ... 13

2.1.1 Theory of planned behavior ... 13

2.1.2 Pengertian pajak ... 15

2.1.3 Fungsi pajak ... 16

2.1.4 Pengelompokan pajak ... 17

2.1.5 Cara Pemungutan Pajak ... 19

2.1.6 Syarat pemungutan pajak ... 20

2.1.7 Sistem pemungutan pajak ... 21

2.1.8 Pengertian Wajib Pajak ... 22

2.1.9 Pajak Daerah ... 23

2.1.10 Pajak Kendaraan Bermotor ... 24

2.1.11 Dasar hukum pemungutan PKB ... 25

2.1.12 Objek dan subjek pajak PKB ... 25

2.1.13 Tarif dan dasar perhitungan PKB ... 27

2.1.14 Ketentuan membayar PKB ... 28

2.1.15 Sosialisasi perpajakan ... 29

2.1.16 Sanksi Perpajakan ... 31

2.1.17 Akuntabilitas pelayanan publik ... 34

2.1.18 Kepatuhan perpajakan ... 37

2.2 Pembahasan Hasil Penelitian Sebelumnya ... 39

2.3 Hipotesis Penelitian ... 41

vii

2.3.2 Pengaruh sanksi perpajakan

pada kepatuhan wajib pajak ... 42

2.3.3 Pengaruh akuntabilitas pelayanan publik pada kepatuhan wajib pajak ... 43

BAB III METODE PENELITIAN 3.1 Desain Penelitian ... 44

3.2 Lokasi atau ruang lingkup wilayah penelitian... 45

3.3 Obyek Penelitian ... 45

3.4 Identifikasi Variabel ... 45

3.5 Definisi Operasional Variabel ... 46

3.6 Jenis dan Sumber Data ... 50

3.7 Populasi, Sampel dan Metode Pemilihan Sampel 51 3.8 Metode Pengumpulan Data ... 52

3.9 Teknik Analisis Data ... 53

3.9.1 Uji instrumen penelitian ... 53

3.9.2 Uji asumsi klasik ... 54

3.9.3 Analisis deskriptif ... 55

3.9.4 Analisis regresi berganda ... 55

3.9.5 Koefisien determinasi (R2) ... 56

3.9.6 Uji kelayakan model (Uji F) ... 57

3.9.7 Uji hipotesis (Uji t) ... 57

BAB IV HASIL DAN PEMBAHASAN 4.1 Gambaran Umum Instansi ... 58

4.1.1 Sejarah Kantor Bersama SAMSAT Kota Tabanan ... 58

4.1.2 Struktur Organisasi Kantor Bersama SAMSAT Kota Tabanan ... 61

4.2 Responden Penelitian ... 63

4.3 Analisis Statistik Deskriptif ... 64

4.4 Uji Instrumen Penelitian... 66

4.4.1 Uji Validitas ... 66

4.4.2 Uji Reliabilitas ... 68

4.5 Uji Asumsi Klasik ... 69

4.5.1 Uji Normalitas ... 69

4.5.2 Uji Multikolinearitas ... 70

4.5.3 Uji Heterokedastisitas ... 71

4.6 Analisis Regresi Linear Berganda ... 72

4.7 Uji Koefisien Determinasi (R2) ... 74

4.8 Uji Kelayakan Model (Uji F) ... 75

4.9 Uji Hipotesis (Uji t) ... 75

4.10 Pembahasan Hasil Penelitian ... 77 4.10.1 Pengaruh sosialisasi perpajakan

viii

Dalam membayar PKB ... 77 4.10.2 Pengaruh sanksi perpajakan

Terhadap kepatuhan wajib pajak

Dalam membayar PKB ... 79 4.10.3 Pengaruh persepsi tentang akuntabilitas

Pelayanan publik terhadap kepatuhan

Wajib pajak dalam membayar PKB .... 80 BAB V SIMPULAN DAN SARAN

ix

DAFTAR TABEL

No. Tabel Halaman

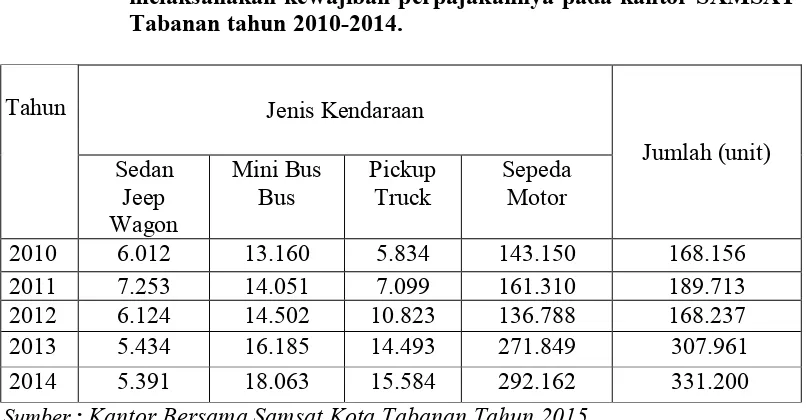

1.1 Jumlah Wajib Pajak Kendaraan Bermotor di Kantor Bersama

Samsat Kota Tabanan Tahun 2010-2014 ... 4

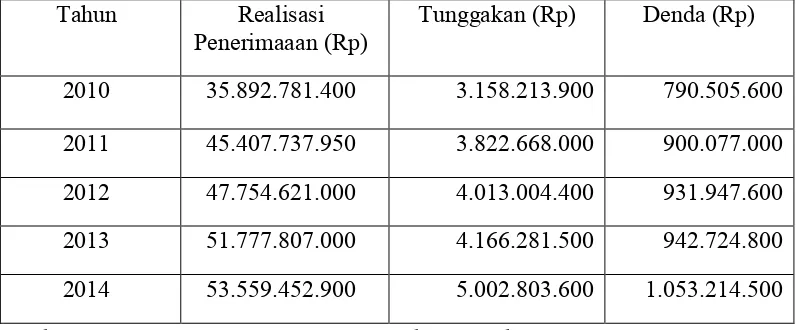

1.2 Realisasi penerimaan pajak Kendaraan bermotor, tunggakan dan denda di Kantor Bersama Samsat Kota Tabanan Tahun 2010-2014 ... 5

4.1 Responden Penelitian ... 63

4.2 Hasil Analisis Statistik Deskriptif ... 64

4.3 Hasil Uji Validitas ... 66

4.4 Hasil Uji Regresi ... 68

4.5 Hasil Uji Normalitas ... 69

4.6 Hasil Uji Multikolinearitas ... 70

4.7 Hasil Uji Heteroskedastisitas ... 71

4.8 Hasil Analisis Regresi Berganda ... 72

4.9 Hasil Uji Koefisien Determinasi ... 74

x

DAFTAR GAMBAR

No. Gambar Halaman

3.1 Desain Penelitian 44

xi

DAFTAR LAMPIRAN

No. Lampiran Halaman

1. Kuesioner Penelitian ... 91

2. Tabulasi Data Penelitian (Ordinal)... 96

3. Tabulasi Data Penelitian (Interval) ... 103

4. Statistik Deskriptif Data Uji ... 110

5. Uji Validitas.. ... 111

6. Uji Reliabilitas ... 117

7. Uji Normalitas ... 121

8. Uji Multikolonearitas ... 122

9. Uji Heteroskedastisitas ... 123

1 BAB I

PENDAHULUAN

1.1 Latar Belakang Masalah

Era Globalisasi yang mewarnai dunia saat ini, banyak terjadi kemajuan yang

sangat pesat disemua sisi peradaban manusia, diantaranya: kemajuan dibidang

informasi, transportasi dan pembangunan. Apalagi dengan adanya pasar bebas

membuat segala kebutuhan manusia sangat mudah didapatkan yang bersinergi

dengan kemajuan disegala bidang. Negara-negara berkembang seakan

berlomba-lomba memamerkan dan memasarkan penemuan baru mereka.

Indonesia merupakan salah satu Negara berkembang, terbukti dengan

adanya perkembangan kemajuan pembangunan disegala bidang. Untuk

meningkatkan pembangunan tersebut pemerintah membutuhkan biaya yang tidak

sedikit jumlahnya (Romandana, 2010). Berbagai upaya telah dilaksanakan bangsa

kita untuk mengejar ketertinggalan. Berdasarkan asas pemerataan disemua

wilayah, sarana pendidikan telah dan sedang dibangun dimana-mana. Hal ini

sangat mampu untuk menghasilkan sumber daya manusia yang cerdas dan

bermartabat.

Pemerintah dalam hal ini harus cermat memanfaatkan dana yang tersedia.

Salah satu sumber penerimaan pemerintah adalah penerimaan dari sektor pajak.

Pembangunan disegala bidang dan berjalannya roda pemerintahan banyak

2

pendapatannya melalui pajak daerah. Untuk itu pemerintah daerah harus mampu

meningkatkan sumber potensi pendapatan daerahnya.

Menurut Waluyajati dalam Christina dan Kepramareni (2012), pajak daerah

dan retribusi daerah merupakan salah satu bentuk peran serta masyarakat dalam

penyelenggaraan otonomi daerah. Otonomi daerah merupakan penyelenggaraan

pembangunan dan jalannya roda pemerintahan dilaksanakan oleh pemerintah

daerah itu sendiri, dengan persetujuan pemerintah pusat.

Pemerintah daerah harus berhati-hati dalam memanfaatkan sumber

pendapatan daerahnya, baik dari sumber daya alamnya maupun dari retribusi dan

pajak daerah. Berbagai upaya dilakukan pemerintah untuk mendongkrak

pendapatan daerahnya, karena hal ini sangat penting untuk membiayai

penyelenggaraan pemerintah dan pembangunan daerah untuk mewujudkan

otonomi daerah yang nyata, dinamis, dan bertanggungjawab.

Pemerintah pada masa sekarang ini lebih terfokus pada peningkatan

Pendapatan Asli Daerah (PAD). Menurut undang-undang Nomor 28 tahun 2009

Pasal 2 ayat (1) tentang Pajak Daerah dan Retribusi Daerah bahwa Jenis Pajak

Provinsi ditetapkan sebanyak 5 (lima) jenis pajak yaitu: Pajak Kendaraan

Bermotor (PKB), Pajak Bea Balik Nama Kendaraan Bermotor (BBNKB), Pajak

Bahan Bakar Kendaraan Bermotor (PBBKB), Pajak Air Bawah Tanah atau Air

Permukaan ABT/AP dijadikan potensi pendapatan daerah melalui Pajak dan Pajak

Rokok.

Dewasa ini begitu banyak sarana transportasi yang telah disediakan

3

pemerintah cukup banyak membangun fasilitas jalan raya, di mana

pembiayaannya baik dari pemerintah pusat maupun pemerintah daerah. Jumlah

kendaraan juga semakin bertambah dari tahun ketahun karena kepemilikan

kendaraan bermotor semakin mudah. Melalui kredit dealer-dealer dan finance

yang memberikan suku bunga rendah dan uang muka yang dapat dijangkau oleh

masyarakat.

Pajak Kendaraan Bermotor (PKB) merupakan salah satu pajak daerah yang

membiayai pembangunan daerah provinsi. Instansi yang menangani pembayaran

Pajak Kendaraan Bermotor adalah Dinas Pendapatan Daerah (Dispenda) melalui

Kantor Bersama Sistem Administrasi Manunggal dibawah Satu Atap (SAMSAT)

yang merupakan kerja sama tiga instansi terkait, yaitu Dispenda Provinsi Bali,

Kepolisian RI dan Asuransi Jasa Raharja.

Besarnya penerimaan pajak kendaraan bermotor (PKB) di Kantor Bersama

Samsat Tabanan disebabkan peredaran jumlah kendaraan semakin meningkat dari

tahun ketahun. Semakin tingginya jumlah kendaraan bermotor yang beredar di

Kota Tabanan menyebabkan jumlah wajib pajak kendaraan bermotor semakin

meningkat. Bila dilihat perkembangan selama lima tahun terakhir, adapun pada

Tabel 1.1 menunjukkan gambaran mengenai perkembangan jumlah wajib pajak

PKB yang telah membayar kewajiban perpajakannya pada kantor SAMSAT

Tabanan tahun 2010-2014, Tabel 1.2 menunjukkan jumlah realisasi, tunggakan

dan denda PKB pada kantor SAMSAT Tabanan tahun 2010-2014 dapat dilihat

4

Tabel 1.1 Jumlah Wajib Pajak Kendaraan Bermotor yang telah melaksanakan kewajiban perpajakannya pada kantor SAMSAT Tabanan tahun 2010-2014.

Sumber : Kantor Bersama Samsat Kota Tabanan Tahun 2015

Berdasarkan Tabel 1.1, menunjukkan jumlah wajib pajak PKB yang telah

melaksanakan kewajiban perpajakannya dari tahun 2010-2014 mengalami

peningkatan. Kepatuhan pajak (tax compliance) sebagai indikator peran

masyarakat dalam memenuhi kewajiban perpajakan masih sangat rendah

(Simanjuntak, 2009). Hal ini dapat dilihat masih rendahnya peran wajib pajak

dalam membayar Pajak Kendaraan Bermotornya. Semakin banyak jumlah wajib

pajak kendaraan bermotor, seharusnya penerimaan pemerintah yang bersumber

dari pajak khususnya Pajak Kendaraan Bermotor juga meningkat. Namun

kenyataannya cukup banyak tunggakan yang ada di Kantor Bersama Samsat Kota

Tabanan artinya mengindikasikan masih banyak wajib pajak yang tidak patuh

(non compliance) dalam kaitannya terhadap pemenuhan kewajibannya di wilayah

Kota Tabanan. Tunggakan pajak kendaraan bermotor dapat disebabkan oleh

adanya sanksi administrasi berupa bunga dan atau denda bagi wajib pajak, serta

ada wajib pajak yang tidak mampu membayar kewajiban perpajakannya. Pada

Tahun Jenis Kendaraan

Jumlah (unit) Sedan

Jeep Wagon

Mini Bus

Bus Pickup Truck Sepeda Motor

2010 6.012 13.160 5.834 143.150 168.156

2011 7.253 14.051 7.099 161.310 189.713

2012 6.124 14.502 10.823 136.788 168.237

2013 5.434 16.185 14.493 271.849 307.961

5

Tabel 1.2 disajikan perkembangan realisasi penerimaan pajak kendaraan

[image:17.595.114.512.200.365.2]bermotor, tunggakan dan denda di Kantor Bersama Samsat Kota Tabanan.

Table 1.2 Realisasi Penerimaan Pajak Kendaraan Bermotor, Tunggakan dan Denda Di Kantor Bersama Samsat Kota Tabanan Tahun 2010 sampai 2014.

Sumber : Kantor Bersama Samsat Kota Tabanan Tahun 2015

Berdasarkan Tabel 1.1 dan 1.2 dapat dilihat bahwa jumlah penerimaan Pajak

Kendaraan Bermotor dan perkembangan jumlah kendaraan bermotor mengalami

peningkatan namun tidak diimbangi dengan kepatuhan wajib pajak untuk

memenuhi kewajibannya membayar Pajak Kendaraan Bermotor, tercermin dari

jumlah tunggakan dan denda yang cukup besar pada Kantor Bersama Samsat Kota

Tabanan.

Jumlah tunggakan dan denda Pajak Kendaraan Bermotor di Kantor Bersama

Samsat Kota Tabanan terus mengalami peningkatan. Torgler (2005) menyatakan

bahwa, salah satu masalah yang paling serius bagi para pembuat kebijakan

ekonomi adalah mendorong tingkat kepatuhan wajib pajak. Kepatuhan pajak yang

tidak meningkat akan mengancam upaya pemerintah untuk meningkatkan

kesejahteraan masyarakat (Chau, 2009). Hal ini dikarenakan tingkat kepatuhan

Tahun Realisasi

Penerimaaan (Rp) Tunggakan (Rp) Denda (Rp)

2010 35.892.781.400 3.158.213.900 790.505.600

2011 45.407.737.950 3.822.668.000 900.077.000

2012 47.754.621.000 4.013.004.400 931.947.600

2013 51.777.807.000 4.166.281.500 942.724.800

6

pajak secara tidak langsung mempengaruhi ketersediaan pendapatan untuk

belanja. Kepatuhan wajib pajak merupakan faktor penting bagi peningkatan pajak,

maka perlu secara intensif dikaji tentang faktor-faktor yang mempengaruhi

kepatuhan wajib pajak, khususnya dalam membayar pajak kendaraan bermotor di

Kantor Bersama Samsat Tabanan.

Untuk meningkatkan kepatuhan wajib pajak diperlukan adanya sosialisasi

mengenai perpajakan di masyarakat. Sosialisasi perpajakan dalam bidang

perpajakan merupakan hal penting dalam meningkatkan kepatuhan wajib pajak.

Sosialisasi perpajakan merupakan suatu upaya Direktorat Jenderal Pajak untuk

memberikan pengertian, informasi, dan pembinaan kepada masyarakat pada

umumnya dan wajib pajak pada khususnya mengenai segala sesuatu yang

berhubungan dengan perpajakan dan perundang-undangan. Sosialisasi ini dapat

dilakukan melalui media komunikasi, baik media cetak seperti surat kabar,

majalah maupun media audio visual seperti radio atau televisi (Sulistianingrum,

2009:3). Sosialisasi melalui berbagai media serta berbagai seminar pajak yang

dilakukan Dirjen Pajak diharapkan dapat membawa pesan moral terhadap

pentingnya pajak bagi negara dan bukan hanya dapat meningkatkan pengetahuan

wajib pajak tentang peraturan perpajakan yang baru, tetapi juga diharapkan dapat

meningkatkan kepatuhan dari wajib pajak sehingga otomatis penerimaan pajak

juga akan meningkat sesuai dengan target penerimaan yang ditetapkan (Adiyati,

2009:3).

Selain melakukan sosialisasi perpajakan, pemerintah juga memberlakukan

7

masyarakat yang terdaftar sebagai wajib pajak dapat patuh dan memiliki kemauan

untuk melunasi kewajiban pajaknya. Sanksi perpajakan merupakan jaminan

bahwa ketentuan peraturan perundang-undangan perpajakan akan dipatuhi,

dengan kata lain sanksi perpajakan merupakan alat pencegah agar wajib pajak

tidak melanggar norma perpajakan (Mardiasmo, 2011).

Kepatuhan wajib pajak dalam memenuhi kewajibannya dalam membayar

pajak tergantung bagaimana petugas pajak memberikan mutu pelayanan yang

terbaik kepada wajib pajak. Persepsi Tentang Akuntabilitas Pelayanan Publik

merupakan paradigma baru dalam menjawab perbedaan persepsi pelayanan yang

diinginkan oleh masyarakat dengan pelayanan yang diberikan oleh pemerintah

daerah (Sasongko, 2008). Apabila petugas Samsat Kota Tabanan bisa memberikan

pelayanan publik secara transparan dan terbuka, hal tersebut dapat meningkatkan

kepatuhan wajib pajak dalam membayar Pajak Kendaraan Bermotor.

Penelitian ini kembali dilakukan disebabkan terdapat perbedaan hasil-hasil

penelitian sebelumnya seperti penelitian yang dilakukan Rahman (2011)

mengenai kepatuhan Wajib Pajak Badan di KPP Pratama Klaten yang diukur

melalui tiga variabel bebas yaitu pengaruh persepsi tentang sanksi perpajakan,

kesadaran wajib pajak, dan pelayanan fiskus. Hasil penelitian tersebut

menunjukkan bahwa, variabel persepsi tentang sanksi perpajakan berpengaruh

positif pada kepatuhan Wajib Pajak badan di KPP Pratama Klaten. Wajib Pajak

akan memenuhi kewajiban perpajakannya apabila memandang bahwa sanksi

perpajakan akan lebih banyak merugikannya (Nugroho, 2006). Karsimiati (2009)

8

perpajakan terhadap kepatuhan wajib pajak dalam membajar Pajak Bumi dan

Bangunan. Hasil penelitiannya menunjukkan bahwa sikap wajib pajak terhadap

sanksi denda berpengaruh negatif dan tidak signifikan terhadap kepatuhan wajib

pajak. Selain itu penelitian sebelumnya lebih banyak mengambil pengusaha kena

pajak sebagai subjek penelitian dibandingkan wajib pajak kendaraan bermotor

(PKB).

Penelitian ini dilakukan untuk menguji kembali faktor-faktor apa saja yang

mempengaruhi kepatuhan wajib pajak dalam membayar pajak kendaraan

bermotor di Kantor Bersama Samsat Tabanan. Kontradiksi dan inkonsistensi pada

penelitian-penelitian terdahulu membuat penelitian ini masih menarik untuk

dilakukan. Ketidaksamaan hasil yang diperoleh antar penelitian juga menjadi

faktor mengapa peneliti mengangkat topik ini. Berdasarkan uraian dan paparan

latar belakang diatas, maka yang menjadi judul dalam penelitian ini adalah

“Pengaruh Sosialisasi Perpajakan, Sanksi Perpajakan dan Persepsi Tentang

Akuntabilitas Pelayanan Publik Terhadap Kepatuhan Wajib Pajak Dalam

Membayar Pajak Kendaraan Bermotor Di Kantor Bersama Samsat Kota

9 1.2 Rumusan Masalah

Berdasarkan latar belakang yang telah dipaparkan diatas, maka rumusan

masalah penelitian ini adalah sebagai berikut.

1) Apakah sosialisasi perpajakan berpengaruh terhadap kepatuhan wajib pajak

dalam membayar Pajak Kendaraan Bermotor di Kantor SAMSAT Tabanan?

2) Apakah sanksi perpajakan berpengaruh terhadap kepatuhan wajib pajak

dalam membayar Pajak Kendaraan Bermotor di Kantor SAMSAT Tabanan?

3) Apakah persepsi tentang akuntabilitas pelayanan publik berpengaruh

terhadap kepatuhan wajib pajak dalam membayar Pajak Kendaraan

Bermotor di Kantor SAMSAT Tabanan?

1.3 Tujuan Penelitian

Sesuai dengan latar belakang dan rumusan masalah yang telah dipaparkan

diatas, maka tujuan dari dilakukan penelitian ini adalah sebagai berikut.

1) Untuk mendapatkan bukti empiris mengenai pengaruh sosialisasi perpajakan

terhadap kepatuhan wajib pajak dalam membayar Pajak Kendaraan

Bermotor di Kantor SAMSAT Tabanan.

2) Untuk mendapatkan bukti empiris mengenai pengaruh sanksi perpajakan

terhadap kepatuhan wajib pajak dalam membayar Pajak Kendaraan

Bermotor di Kantor SAMSAT Tabanan.

3) Untuk mendapatkan bukti empiris mengenai pengaruh persepsi tentang

akuntabilitas pelayanan publik terhadap kepatuhan wajib pajak dalam

10 1.4 Kegunaan Penelitian

Berdasarkan tujuan penelitian yang telah dijelaskan, maka penelitian ini

diharapkan dapat memberikan kegunaan sebagai beriku:

1) Kegunaan Teoritis

(1) Penelitian ini diharapkan dapat meningkatkan pengetahuan dan

wawasan mengenai faktor-faktor yang dapat memengaruhi kepatuhan

wajib pajak.

(2) Penelitian ini diharapkan dapat bermanfaat untuk menambah referensi

bagi mahasiswa ekonomi atau pihak-pihak yang berkepentingan dan

untuk memperkaya bahan bacaan di perpustakaan Fakultas Ekonomi

dan Bisnis tentang Pajak.

2) Kegunaan Praktis

Hasil penelitian ini diharapkan dapat memberikan masukan bagi Kantor

Bersama SAMSAT Kota Tabanan atau pun pihak terkait untuk lebih

memahami tentang faktor-faktor yang dapat memengaruhi kepatuhan

wajib pajak dan nantinya dapat dpertimbangkan di dalam mengambil

11 1.5 Sistematika Penulisan

Skripsi ini terdiri dari lima bab dan berkaitan erat antara satu dengan yang

lainnya. Secara garis besar, isi dari masing-masing bab tersebut sebagai berikut:

Bab I Pendahuluan

Pada bab ini diuraikan latar belakang masalah, rumusan masalah

penelitian, tujuan penelitian, kegunaan penelitian, serta sistematika

penyajian.

Bab II Kajian Pustaka dan Rumusan Hipotesis

Pada bab ini diuraikan teori-teori yang berkaitan dengan pembahasan

pada skripsi ini yaitu theory of planned behavior, pengertian pajak,

fungsi pajak, pengelompokan pajak, cara pemungutan pajak, syarat

pemungutan pajak, sistem pemungutan pajak, pengertian wajib pajak,

pajak daerah, Pajak Kendaraan Bermotor (PKB), dasar hukum

pemungutan Pajak Kendaraan Bermotor (PKB), objek dan subjek Pajak

Kendaraan Bermotor (PKB), Tarif dan Dasar Perhitungan Pajak

Kendaraan Bermotor (PKB), ketentuan kewajiban membayar pajak, tata

cara perpajakan dan persyaratan membayar pajak pada Kantor

SAMSAT, pengertian sosialisasi perpajakan, sanksi perpajakan,

akuntabilitas pelayanan publik, kepatuhan perpajakan, serta hubungan

setiap variabel dengan kepatuhan wajib pajak dalam membayar pajak

12 Bab III Metode Penelitian

Bab ini menguraikan tentang desain penelitian, lokasi dan objek

penelitian, identifikasi dan definisi operasional variabel, jenis, sumber

dan metode pengumpulan data, responden, metode penentuan sampel,

serta teknik analisis data.

Bab IV Pembahasan Hasil Penelitian

Bab ini menyajikan data serta pembahasan berupa gambaran umum

wilayah penelitian dan pembahasan hasil dari model yang digunakan,

yang merupakan jawaban dari permasalahan yang ada.

Bab V Simpulan dan Saran

Bab ini menyajikan simpulan dari hasil penelitian yang telah diuraikan

pada bab sebelumnya dan saran-saran yang ditujukan untuk penelitian

1 BAB II

KAJIAN PUSTAKA DAN HIPOTESIS PENELITIAN

2.1 Landasan Teori dan Konsep

2.1.1 Theory of Planned Behavior

Menurut Feld & Frey (2007) penelitian mengenai kepatuhan pajak, dapat

dilihat dari sisi psikologi wajib pajak. Pendekatan melalui aspek psikologi

dilakukan mengingat dalam suatu negara yang menganut demokrasi, hubungan

antara pembayar pajak dengan otoritas pajak dapat dilihat sebagai suatu kontrak

psikologi. Suatu kontrak psikologi menuntut adanya hubungan yang setara antara

pembayar pajak tergantung dari seberapa besar kedua belah pihak saling

mempercayai dan mematuhi atau memenuhi komitmen dalam kontrak psikologi

(Hidayat, 2010)

Kajian dalam bidang psikologi mengenai faktor yang mempengaruhi

perilaku kepatuhan pajak, salah satunya adalah melalui Theory of Planned

Behavior (TPB) (Ajzen, 1991) dalam (Hidayat, 2010). Berdasarkan model TPB,

menurut Ajzen (1991), dapat dijelaskan bahwa perilaku individu untuk patuh

terhadap ketentuan perpajakan ditentukan oleh niat (intention). Niat untuk

berperilaku dipengaruhi oleh tiga factor sebagai berikut.

1) Behavioral belief

Keyakinan individu akan hasil dari suatu perilaku (outcome belief) dan

evaluasi terhadap hasil dari keyakinan tersebut. Keyakinan dan evaluasi

2 2) Normatif belief

Keyakinan individu tentang harapan normatif orang lain yang menjadi

rujukannya, seperti keluarga, teman, dan konsultan pajak serta motivasi

untuk mencapai harapan tersebut. Harapan normatif ini membentuk

veriabel norma subjektif (subjective norm).

3) Control belief

Keyakinan individu tentang keberadaan hal-hal yang mendukung atau

menghambat perilakunya dan persepsinya tentang seberapa kuat hal-hal

tersebut mempengaruhi perilakunya. Control belief membentuk variabel

kontrol perilaku yang dipersepsikan (perceived behavioral control).

Menurut Ajzen (1991) sikap yang mendorong perilaku (attitude toward

behavior) merupakan derajat dimana seseorang memiliki evaluasi atau penilaian

positif atau negatif terhadap perilaku yang akan ditampilkan. Respon positif atau

negatif itu adalah hasil proses evaluasi (outcome evaluation) terhadap keyakinan

(behavioral belief strength) individu yang mendorong perilaku.

Pengertian norma subjektif (subjective norm) adalah persepsi tekanan

sosial untuk menampilkan atau tidak menampilkan perilaku tertentu. Norma

subjektifmerupakan fungsi dari harapan yang dipersepsikan (injunctive normative

beliefs) individu dimana satu atau lebih orang di sekitarnya (misalnya, saudara,

teman sejawat) menyetujui perilaku tertentu dan memotivasi individu (motivation

to comply) tersebut untuk mematuhi mereka (Ajzen, 1991). Penelitian ini

menggunakan satu indikator yang digunakan sebagai motivasi wajib pajak untuk

3

Pengertian kontrol perilaku persepsian (perceived behavioral control)

Ajzen (1991) mendefinisikan sebagai persepsi kemudahan atau kesulitan untuk

melakukan perilaku. Semakin besar (power of control) semakin besar pula niat

seseorang untuk melakukan perilaku yang sedang dipertimbangkan. Indikator

yang digunakan sebagai kontrol pada penelitian ini adalah sanksi perpajakan.

Sanksi pajak dibuat adalah untuk mendukung agar wajib pajak mematuhi

peraturan perpajakan. Kepatuhan wajib pajak akan ditentukan berdasarkan

persepsi wajib pajak tentang seberapa kuat sanksi pajak mampu mendukung

perilaku wajib pajak untuk taat pajak.

Behavioral beliefs, normative beliefs, dan control beliefs sebagai tiga

faktor yang menentukan seseorang untuk berperilaku. Setelah terdapat tiga faktor

tersebut, maka seseorang akan memasuki tahap intention, kemudian tahap terakhir

adalah behavior. Tahap intention merupakan tahap dimana seseorang memiliki

maksud atau niat untuk berperilaku, sedangkan behavior adalah tahap seseorang

berperilaku (Mustikasari, 2007).

2.1.2 Pengertian Pajak

Berdasarkan UU No. 28 Tahun 2007 Perubahan Ketiga atas UU No. 6

Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan, pajak adalah

kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang

bersifat memaksa berdasarkan Undang-Undang dengan tidak mendapatkan

imbalan secara langsung dan digunakan untuk keperluan negara bagi

sebesar-besarnya kemakmuran rakyat. Menurut Soemitro dalam Resmi (2007:1), pajak

4

dipaksakan) dengan tiada mendapat jasa timbal balik (kontraprestasi) yang

langsung dapat ditunjukkan, dan yang digunakan untuk membayar pengeluaran

umum (Mardiasmo, 2009:1).

Berdasarkan pengertian-pengertian tersebut dapat disimpulkan bahwa

unsur–unsur pajak adalah sebagai berikut:

1) iuran masyarakat kepada negara

2) berdasarkan undang-undang ( yang dapat dipaksakan )

3) tanpa jasa timbal (prestasi) dari negara yang dapat langsung di tunjuk

4) untuk membiayai pengeluaran pemerintah yang bersifat umum

Rusyadi (2009), mengatakan pajak merupakan sumber pendanaan bagi

Pemerintah dalam melaksanakan tanggung jawab Negara untuk mengatasi

masalah sosial, meningkatkan kesejahteraan dan kemakmuran serta menjadi

kontrak sosial antara warga negara dengan Pemerintah.

2.1.3 Fungsi Pajak

Pajak bagi Negara mempunyai fungsi yang sangat penting karena pajak

merupakan salah satu sumber pembiayaan bagi Negara dalam menjalankan roda

pemerintah. Terdapat dua fungsi pajak (Mardiasmo, 2011:1) yaitu.

1)Fungsi anggaran (budgetair)

Pajak sebagai sumber dana bagi pemerintah untuk membiayai

pengeluaran-pengeluarannya. Misalnya, pajak dimasukkan dalam APBN

5 2) Fungsi mengatur (regulerend)

Pajak sebagai alat untuk mengatur atau melaksanakan kebijakan

pemerintah dalam bidang sosial dan ekonomi. Misalnya, pajak yang tinggi

dikenakan pemerintah dalam bidang sosial untuk mengurangi konsumsi

minuman keras di masyarakat, tarif pajak yang tinggi dikenakan pada

kepemilikan kendaraan pribadi seperti mobil yang dikenakan pajak

progresif untuk mengurangi kepemilikan mobil agar mengurangi

kemacetan lalu lintas, serta tarif 0% dikenakan pada ekspor untuk

meningkatkan ekspor produk dalam negeri.

2.1.4 Pengelompokkan Pajak

Pada dasarnya pajak dikelompokkan karena setiap pajak yang dipungut

memiliki kriteria sifat dan kegunaan yang berbeda-beda. Menurut Mardiasmo

(2009:5), pajak dapat dikelompokkan menjadi tiga yaitu.

1) Menurut Golongannya

(1) Pajak Langsung adalah pajak yang bebannya harus dipikul oleh wajib

pajak yang bersangkutan dalam pengertian administratif, pajak

langsung adalah pajak yang dipungut secara berkala, seperti pajak

penghasilan.

(2) Pajak Tidak Langsung adalah pajak-pajak yang bebannya dapat

dilimpahkan kepada pihak ketiga atau konsumen. Pajak tidak

langsung dalam pengertian administratif adalah pajak yang dipungut

6

misalnya terjadi penyerahan barang-barang pembuat akta, seperti

pajak Pertambahan Nilai dan Bea Materai.

2) Menurut Sifatnya

(1) Pajak Subjektif (bersifat perorangan) adalah pajak yang

memperhatikan keadaan pribadi wajib pajak, untuk menetapkan

pajaknya harus ditemukan alasan-alasan yang objektif yang

berhubungan erat dengan keadaan materialnya yaitu yang disebut

daya pikul, seperti pajak penghasilan.

(2) Pajak Objektif (bersifat kebendaan) adalah pajak yang melihat kepada

objeknya baik itu berupa benda, dapat pula berupa keadaan, perbuatan,

atau peristiwa yang mengakibatkan timbulnya kewajiban membayar,

kemudian baru dicari subjeknya, seperti Pajak Pertambahan Nilai dan

Pajak Penjualan atas Barang Mewah.

3) Menurut Lembaga Pemungutnya

(1) Pajak Negara (Pajak Pusat), adalah pajak yang dipungut pemerintah

pusat yang penyelenggaraannya dilaksanakan oleh Departemen

Keuangan dan hasilnya akan digunakan untuk membiayai rumah

tangga negara pada umumnya, seperti Pajak Penghasilan, Pajak Bumi

dan Bangunan, Bea Materai, Pajak Pertambahan Nilai dan Pajak

Penjualan atas Barang Mewah.

(2) Pajak Daerah adalah pajak yang dipungut oleh daerah seperti Provinsi,

masing-7

masing dan hasilnya digunakan untuk pembiayaan rumah tangga

daerah masing-masing, seperti Pajak Kendaraan Bermotor, Pajak

Reklame, Pajak Hotel, Pajak Restoran, Pajak Hiburan, Pajak

Penerangan Jalan dan Pajak Parkir.

2.1.5 Cara Pemungutan Pajak

Cara pemungutan pajak dilakukan berdasarkan tiga stelsel (Mardiasmo,

2011:6) yaitu.

a) Stelsel nyata (riil stelsel)

Pengenaan pajak didasarkan pada objek (penghasilan yang nyata),

sehingga pemungutannya baru dapat dilakukan pada akhir tahun pajak,

yakni setelah penghasilan yang sesungguhnya diketahui.

b) Stelsel anggapan (fictive stelsel)

Pengenaan pajak didasarkan pada suatu anggapan yang diatur oleh

undang-undang. Misalnya, penghasilan suatu tahun dianggap sama dengan

tahun sebelumnya sehingga pada awal tahun pajak telah dapat ditetapkan

besarnya pajak yang terutang untuk tahun pajak berjalan.

c) Stelsel campuran

Stelsel ini merupakan kombinasi antara stelsel nyata dan stelsel anggapan.

Pada awal tahun, besarnya pajak dihitung berdasarkan suatu anggapan,

kemudian pada akhir tahun besarnya pajak disesuaikan dengan keadaan

8 2.1.6 Syarat Pemungutan Pajak

Pemungutan pajak harus memenuhi beberapa syarat agar tidak

menimbulkan hambatan atau perlawanan (Mardiasmo, 2011:2). Syarat

pemungutan tersebut antara lain sebagai berikut.

1) Pemungutan pajak harus adil (syarat keadilan)

Sesuai dengan tujuan hukum, yakni mencapai keadilan, undang-undang

dan pelaksanaan pemungutan harus adil. Adil dalam undang-undang

diantaranya mengenakan pajak secara umum dan merata, serta disesuaikan

dengan kemampuan masing-masing. Sedangkan adil dalam

pelaksanaannya yakni dengan memberikan hak bagi wajib pajak untuk

mengajukan keberatan, penundaan dalam membayar dan mengajukan

banding kepada Majelis Pertimbangan Pajak.

2) Pemungutan pajak harus berdasarkan undang-undang (syarat yuridis).

Di Indonesia, pajak harus diatur dalam UUD 1945 Pasal 23 ayat 2. Hal ini

memberikan jaminan hukum untuk menyatakan keadilan, baik bagi Negara

maupun warganya.

3) Tidak mengganggu perekonomian (syarat ekonomis)

Pemungutan tidak boleh mengganggu kelancaran produksi maupun

perdagangan, sehingga tidak menimbulkan kelesuan perekonomian

masyarakat.

4) Pemungutan pajak harus efisien (syarat finansiil)

Sesuai fungsi budgetair, biaya pemungutan pajak harus dapat ditekan

9

5) Sistem pemungutan pajak harus sederhana

Sistem pemungutan yang sederhana akan memudahkan dan mendorong

masyarakat dalam memenuhi kewajiban perpajakannya. Syarat ini telah

dipenuhi oleh undang-undang perpajakan yang baru.

2.1.7 Sistem Pemungutan Pajak

Dalam sistem perpajakan dikenal official assessment system, self assessment

system dan with holding system. Rahayu (2010:101) dalam bukunya menguraikan

sistem tersebut sebagai berikut.

a. Official Assessment System merupakan sistem perpajakan dimana

inisiatif untuk memenuhi kewajiban perpajakan berada di pihak fiskus.

Jadi dalam sistem ini Wajib Pajak bersifat pasif sedangkan fiskus

bersikap aktif. Menurut sistem ini utang pajak timbul apabila telah ada

ketetapan pajak dari fiskus.

b. Self Assessment System adalah sistem pemungutan pajak dimana Wajib

Pajak harus menghitung, memperhitungkan, membayar, dan

melaporkan jumlah pajak yang terutang. Aparat pajak hanya bertugas

melakukan penyuluhan dan pengawasan untuk mengetahui kepatuhan

Wajib Pajak. Upaya untuk mensukseskan sistem tersebut dibutuhkan

beberapa prasyarat Wajib Pajak antara lain.

1. Kesadaran Wajib Pajak

2. Kejujuran dan kedisiplinan Wajib Pajak

10

c. With Holding System adalah sistem pemungutan pajak yang mana

besarnya pajak terutang dihitung dan dipotong oleh pihak ketiga. Pihak

ketiga yang dimaksud disini antara lain pemberi kerja, dan

bendaharawan pemerintah.

Sebagaimana telah diketahui bahwa dengan reformasi perpajakan tahun

1983, sistem perpajakan di Indonesia menganut self assessment system. Dari

sistem tersebut yang paling utama yaitu adanya kewajiban Wajib Pajak untuk

menghitung, memperhitungkan, menyetor, dan melaporkan sendiri pajak yang

terutang sesuai dengan peraturan perundang-undangan perpajakan. Harapan agar

sistem perpajakan tersebut dapat dilaksanakan dengan baik diperlukan adanya

kesadaran dan kepatuhan Wajib Pajak serta penegakan hukumnya.

2.1.8 Pengertian Wajib Pajak

Wajib pajak menurut Pasal 1 Ayat 2 UU KUP No. 28 Tahun 2007 adalah

orang pribadi atau badan, meliputi pembayar pajak, pemotong pajak dan

pemungut pajak yang mempunyai hak dan kewajiban perpajakan sesuai dengan

ketentuan peraturan perundang-undangan perpajakan. Wajib pajak merupakan

orang atau badan yang memenuhi syarat-syarat subyektif dan syarat-syarat

obyektif. Orang yang memenuhi syarat subyektif merupakan subyek pajak, tetapi

belum tentu merupakan wajib pajak sebab untuk menjadi wajib pajak, subyek

pajak tersebut harus memenuhi syarat-syarat obyektif yaitu menerima atau

11 2.1.9 Pajak Daerah

Pajak daerah dipungut berdasarkan Undang-undang Nomor 18 Tahun 1997

tentang Pajak Daerah dan Retribusi Daerah. Undang-undang Nomor 18 Tahun

1997 tersebut mengalami perubahan menjadi Undang-undang Nomor 34 Tahun

2000 dan kini telah diubah kedua kalinya menjadi Undang-undang 28 Tahun

2009.

Berdasarkan Undang-undang 28 Tahun 2009 tentang Pajak daerah dan

Retribusi Daerah, Pajak Daerah yang selanjutnya disebut Pajak adalah iuran wajib

yang dilakukan oleh orang pribadi atau kepala daerah tanpa imbalan langsung

yang seimbang dan dapat dipaksakan berdasarkan peraturan Perundang-undangan

yang berlaku, serta digunakan untuk membiayai penyelenggaraan pemerintah

daerah dan pembangunan daerah. Sesuai dengan Undang-undang Nomor 28

Tahun 2009 tersebut, Pajak Daerah dapat digolongkan menjadi 2 (dua) yaitu.

1) Pajak Daerah Tingkat I (Provinsi), meliputi:

a. Pajak Kendaraan Bermotor;

b. Bea Balik Nama Kendaraan Bermotor;

c. Pajak Bahan Bakar Kendaraan Bermotor;

d. Pajak Air Permukaan;

e. Pajak Rokok.

2) Pajak Daerah Tingkat II (Kabupaten/Kota), meliputi:

a. Pajak Hotel;

b. Pajak Restoran;

12 d. Pajak Reklama;

e. Pajak Penerangan Jalan;

f. Pajak Mineral Bukan Logam dan Batuan;

g. Pajak Parkir.

2.1.10 Pajak Kendaraan Bermotor (PKB)

Menurut Undang- undang Nomor 34 Tahun 2000, pajak kendaraan

bermotor merupakan bagian dari pajak daerah jenis pajak provinsi yang dipungut

melalui instansi Kantor Bersama SAMSAT tiap Kabupaten/ Kota. Definisi Pajak

Kendaraan Bermotor yang disingkat PKB menurut Peraturan Gubernur Bali

Nomor 31 Tahun 2006 adalah pajak atas kepemilikan dan/atau penguasaan

kendaraan bermotor. Peraturan Pemerintah Nomor 65 Tahun 2001 menguraikan

dalam:

1) Pasal 1 butir 2 bahwa Kendaraan Bermotor adalah semua kendaraan

beroda dua atau lebih serta gandenganya yang digunakan disemua jenis

jalan darat, dan digerakan oleh peralatan teknik berupa motor atau

peralatan lainya yang berfungsi mengubah suatu sumber daya energi

tertentu menjadi tenaga gerak kendaraan bermotor yang bersangkutan,

termasuk alat- alat berat dan alat- alat besar yang bergerak.

2) Pasal 3 butir 1 bahwa Subyek Pajak Kendaraan Bermotor adalah orang

pribadi atau badan yang memiliki dan/atau menguasai kendaraan

bermotor.

3) Pasal 3 butir 2 bahwa Wajib Pajak Kendaraan Bermotor adalah orang

13

4) Pasal 2 butir 1 bahwa Obyek Pajak Kendaraan Bermotor adalah

kepemilikan dan/atau penguasa kendaraan bermotor.

5) Pasal 2 butir 2 bahwa dikecualikan sebagai Obyek Pajak Kendaraan

Bermotor adalah kepemilikan dan/atau penguasa kendaraan bermotor oleh:

a) Pemerintah Pusat dan Pemerintah Daerah;

b)Kedutaan, konsulat, perwakilan negara asing, dan perwakilan lembaga-

lembaga internasional dengan asas timbal balik;

c) Subyek Pajak lainya yang diatur dengan Peraturan Daerah.

2.1.11 Dasar Hukum Pemungutan Pajak Kendaraan Bermotor (PKB)

Pemungutan PKB di Indonesia saat ini didasarkan pada dasar hukum yang

jelas dan kuat sehingga harus dipatuhi oleh masyarakat dan pihak yang terkait.

Dasar hukum pemungutan PKB pada suatu provinsi adalah sebagai berikut.

1. Undang-Undang Nomor 28 Tahun 2009 tentang Pajak Daerah dan Retribusi

Daerah.

2. Peraturan Pemerintah Nomor 65 Tahun 2001 tentang Pajak Daerah.

3. Peraturan daerah Provinsi Bali Nomor 1 Tahun 2011 tentang Pajak Daerah.

4. Peraturan Gubernur Bali Nomor 28 Tahun 2012 tentang Penghitungan Dasar

Pengenaan Pajak Kendaraan Bermotor Dan Bea Balik Nama Kendaraan

Bermotor.

2.1.12 Objek dan Subjek Pajak Kendaraan Bermotor (PKB)

Obyek Pajak Kendaraan Bermotor (PKB) menurut Peraturan Gubenur Bali

14

Kendaraan Bermotor (PKB) adalah pemilik dan atau penguasaan kendaraan

bermotor. Dikecualikan dari obyek pajak antara lain.

1) Kendaraan Bermotor Pemerintah Pusat, Pemerintah Daerah, Pemerintah

Kabupaten/ Kota, Pemerintah Kecamatan dan Pemerintah Desa atau

Pemerintah Kelurahan.

2) Kendaraan Bermotor Kedutaan, Konsulat Perwakilan Negara Asing dan

Perwakilan Lembaga-lembaga Internasional dengan asas timbal balik

sebagaimana berlaku untuk pajak negara.

3) Kendaraan bermotor wisata mancanegara yang berada di wilayah Provinsi

Bali untuk jangka waktu 60 hari berturut- turut.

4) Kendaraan bermotor yang digunakan sebagai pemadam kebakaran.

5) Kendaraan bermotor yang disegel atau disita oleh Negara atau tersangkut

perkara pidana.

Subyek Pajak Kendaraan Bermotor (PKB) menurut Pasal 5 Peraturan

Gubenur Bali Nomor 28 Tahun 2005 disebutkan:

1) Subyek Pajak Kendaraan Bermotor adalah orang pribadi atau badan yang

memiliki dan atau menguasai kendaraan bermotor.

2) Wajib Pajak adalah orang pribadi atau badan yang memiliki kendaraan

bermotor.

3) Yang bertanggung jawab atas pembayaran pajak adalah :

a) Untuk orang pribadi adalah orang yang bersangkutan, kuasanya atau

ahli warisnya.

15

2.1.13 Tarif dan Dasar Perhitungan Pajak Kendaraan Bermotor (PKB)

Tarif pajak yang berlaku pada Pajak Kendaraan Bermotor (PKB) adalah

tarif sebanding/proposional yaitu suatu tarif berupa persentase yang tetap terhadap

berapapun jumlah yang dikenakan pajak sehingga besarnya pajak yang terutang

proposional terhadap nilai yang dikenakan pajak. Peraturan Gubernur Bali Nomor

31 Tahun 2006 menyatakan bahwa perhitungan dasar pengenaan Pajak Kendaraan

Bermotor (PKB) berdasarkan perkalian nilai jual kendaraan bermotor dan bobot

yang mencerminkan serta relatif kadar kerusakan jalan dan pencemaran

lingkungan akibat penggunaan kendaraan bermotor. Bobot untuk menghitung

dasar pengenaan PKB, dihitung berdasarkan faktor- faktor yang meliputi.

1) Tekanan gandar;

2) Jenis bahan bakar kendaraan bermotor; dan

3) Jenis, penggunaan, tahun pembuatan dan ciri- ciri mesin dari kendaraan

bermotor.

Bobot sebagaimana dimaksud pada ayat (1) ditetapkan sebagai berikut.

1) Sedan, Sedan Station, Jeep, Station Wegon, Minibus, Microbus, Bus,

Sepeda Motor dan sejenisnya serta alat- alat berat dan alat- alat besar,

sebesar 1,00;

2) Mobil Barang/ Beban, sebesar 1,30.

Dasar pengenaan PKB untuk kendaraan umum ditetapkan 40% (empat puluh

persen) sampai 60% (enam puluh persen) dari dasar pengenaan PKB sebagai

tercantum dalam kolom 8 Lampiran 1 Peraturan Gubernur Bali Nomor 31 Tahun

16

2.1.14 Ketentuan Kewajiban Membayar Pajak, Tata Cara Perpajakan dan Persyaratan Membayar Pajak pada Kantor SAMSAT

Adapun ketentuan mengenai kewajiban membayar pajak menurut Pasal 10

UU No. 16 Tahun 2000 tentang Ketentuan Umum dan Tata Cara disebutkan

bahwa:

1) Wajib pajak wajib membayar atau menyetor pajak yang terutang di kas

Negara melalui Kantor Pos atau Bank Badan Usaha Milik Negara atau

Bank Badan Usaha Milik Daerah atau tempat pembayaran lain yang

ditetapkan oleh Menteri Keuangan.

2) Tata cara pembayaran, penyetoran pajak dan pelaporan serta tata cara

mengangsur dan menunda pembayaran pajak diatur dengan Keputusan

Menteri Keuangan.

Adapun persyaratan untuk membayar pajak kendaraan bermotor adalah

sebagai berikut.

1) Mengisi formulir Surat Pendaftaran dan Pendataan Kendaraan

Bermotor (SPPKB) yang sekaligus berfungsi sebagai pernyataan tidak

terjadi perubahan sepesifikasi kendaraan bermotor.

2) Surat Tanda Nomor Kendaraan (STNK) asli.

3) Buku Pemilik Kendaraan Bermotor (BPKB) asli.

4) Kartu Tanda Penduduk (KTP) sesuai alamat pada STNK.

5) Bukti pelunasan PKB dan Surat Dana Kecelakaan Lalu Lintas Jalan

(SWDKLLJ) atau Surat Ketetapan Pajak Daerah (SKPD) yang telah

17 2.1.15 Sosialisasi Perpajakan

Menurut Hendarsyah (2009) sosialisasi adalah sebagai suatu proses dimana

orang-orang mempelajari sistem nilai, norma dan pola perilaku yang diharapakan

oleh kelompok sebagai bentuk transformasi dari orang tersebut sebagai orang luar

menjadi organisasi yang efektif.

Sosialisasi perpajakan merupakan suatu upaya dari Dirjen Pajak untuk

memberikan pengertian, informasi dan pembinaan kepada masyarakat dan wajib

pajak mengenai segala sesuatu yang berhubungan dengan peraturan dan

perundang-undangan perpajakan (Adiyati, 2009).

Dari pengertian diatas, dapat diambil kesimpulan bahwa sosialisasi

perpajakan merupakan upaya Dirjen Pajak khususnya kantor SAMSAT untuk

memberikan pengertian, informasi dan pembinaan kepada masyarakat pada

umumnya dan khususnya wajib pajak mengenai segala sesuatu yang berhubungan

dengan peraturan dan perundang-undangan perpajakan. Dengan adanya sosialisasi

perpajakan diharapkan dapat terciptanya partisipasi yang efektif di masyarakat

dalam memenuhi hak dan kewajiban sebagai wajib pajak dalam memenuhi hak

dan kewajibannya.

Menurut Adiyati (2009) dalam melakukan sosialisasi perlu adanya strategi

dan metode yang tepat yang dapat diaplikasikan dengan baik yaitu, publikasi,

kegiatan, pemberitahuan, keterlibatan komunitas, pencantuman identitas dan

18 (1) Publikasi (Publication)

Adalah aktivitas publikasi yang dilakukan melaui media komunikasi

setempat, baik media cetak seprti surat kabar, majalah maupun media

audio visual seperti radio ataupun televisi.

(2) Kegiatan (Event)

Institusi pajak dapat melibatkan diri pada penyelenggaraan

aktivitas-aktivitas tertentu yang dihubungkan dengan program peningkatan

kesadaran masyarakat akan perpajakan pada momen-momen tertentu,

misalnya kegiatan olahraga, hari-hari libur nasional dan lain sebagainya.

(3) Pemberitaan (News)

Pemberitaan dalam hal ini mempunyai pengertian khusus yaitu menjadi

bahan berita dalam arti positif, sehingga menjadi sarana promosi yang

efektif. Pajak dapat disosialisasikan dalam bentuk berita kepada

masyarakat, sehingga masyarakat dapat lebih cepat menerima informasi

tentang pajak.

(4) Keterlibatan Komunitas (Community Involvement)

Melibatkan komunitas yang pada dasarnya adalah cara untuk mendekatkan

institusi pajak dengan masyarakat dimana iklim budaya indonesia masih

menghendaki adat ketimuran untuk bersilaturahmi dengan tokoh setempat

sebelum institusi pajak dibuka.

(5) Pencantuman Identitas (Identity)

Berkaitan dengan pencantuman logo otoritas pajak pada berbagai media

19 (6) Pendekatan Pribadi (Lobbying)

Pengertian lobbying adalah pendekatan pribadi yang dilakukan secara

informal untuk mencapai tujuan tertentu.

Berdasarkan cara penyampaiannya, metode sosialisasi perpajakan dibagi

menjadi dua yaitu metode langsung dan metode tidak langsung. Metode langsung

berarti sosialisasi perpajakan dilakukan dengan berhadapan atau bertatap muka,

maupun tanpa tatap muka dimana penyuluh dan yang disuluh terjadi suatu

komunikasi interaktif pada waktu yang bersamaan. Bentuk sosialisasi perpajakan

secara langsung, misalnya sosialisasi dalam bentuk ceramah, diskusi, seminar,

wawancara, tanya jawab, ataupun siaran interaktif di media elektronik (Vivien,

2005). Adapun metode sosialisasi perpajakan tidak langsung dilaksanakan dengan

menggunakan media cetak maupun elektronik, dimana antara penyuluh dan yang

disuluh tidak terjadi komunikasi interaktif. Misalnya melalui iklan layanan

masyarakat yang disiarkan di radio-radio dan televisi,serta koran atau majalah.

Tujuan sosialisasi perpajakan secara khusus adalah mendorong kesediaan

dan kepatuhan wajib pajak untuk membayar pajak. Melalui sosialisasi perpajakan

diharapkan pula pengetahuan dan kesadaran masyarakat wajib pajak untuk

memperoleh hak dan melaksanakan kewajiban perpajakan semakin meningkat.

2.1.16 Sanksi Perpajakan

Terdapat undang-undang yang mengatur tentang ketentuan umum dan tata

cara perpajakan. Sanksi adalah suatu tindakan berupa hukuman yang diberikan

20

undang-undang tidak dilanggar. Agar peraturan perpajakan dipatuhi, maka harus

ada sanksi perpajakan bagi para pelanggarnya.

Definisi sanksi pajak menurut Mardiasmo (2008:57) adalah sebagai

berikut: “Sanksi pajak merupakan jaminan bahwa ketentuan peraturan

perundang-undangan perpajakan (norma perpajakan) akan dituruti/ditaati/dipatuhi. Atau bisa

dengan kata lain sanksi pajak merupakan alat pencegah (preventif) agar wajib

pajak tidak melanggar norma perpajakan.”

Dengan diberikannya sanksi terhadap wajib pajak yang lalai maka wajib

pajak pun akan berfikir dua kali jika dia akan melakukan tindak kecurangan atau

dengan sengaja lalai dalam pemenuhan kewajiban perpajakannya, sehingga wajib

pajak pun akan lebih memilih patuh dalam hal pemenuhan kewajiban

perpajakannya daripada dia harus menanggung sanksi yang diberikan. Hal serupa

juga dikemukakan oleh M.Zain (2007:35) yaitu. ”Sesungguhnya tidak diperlukan

suatu tindakan apapun, apabila dengan rasa takut dan ancamam hukuman (sanksi

dan pidana) saja wajib pajak sudah akan mematuhi kewajiban perpajakannya.

Perasaan takut tersebut merupakan alat pencegah yang ampuh untuk mengurangi

penyelundupan pajak atau kelalaian pajak. Jika hal ini sudah berkembang

dikalangan para wajib pajak maka akan berdampak pada kepatuhan dan kesadaran

untuk memenuhi kewajiban perpajakannya.”

Dalam Mardiasmo (2008:57) undang-undang perpajakan dikenal ada dua

macam sanksi, yaitu sanksi pidana dan sanksi administrasi. Sanksi pidana

merupakaan siksaan atau penderitaan, suatu alat pencegah atau banteng hukum

21

administrasi merupakan pembayaran kerugian kepada negara khsususnya yang

berupa bunga dan kenaikan.

Mardiasmo (2008:57) menjelaskan bahwa menurut ketentuan dalam

undang-undang perpajakan ada 3 macam sanksi pidana antara lain sebagai berikut.

1. Denda pidana merupakan sanksi yang dikenakan kepada tindak pidana

yang bersifat pelanggaran maupun bersifat kejahatan.

2. Pidana kurungan merupakan sanksi yang hanya dikenakan kepada

tindak pidana yang bersifat pelanggaran.

3. Pidana penjara seperti halnya pidana kurungan, merupakan hukuman

perampasan kemerdekaan. Pidana penjara diancamkan terhadap

kejahatan.

Selanjutnya Devano dan Rahayu (2006:58) menjelaskan bahwa menurut

ketentuan dalam undang-undang perpajakan ada 3 macam sanksi administrasi

yaitu:

1. Denda merupakan sanksi administrasi yang dikenakan terhadap

pelanggaran yang berkaitan dengan kewajiban pelaporan.

2. Bunga merupakan sanski administrasi yang dikenakan terhadap

pelanggaran yang berkaitan dengan kewajiban pembayaran pajak.

3. Kenaikan merupakan sanksi yang berupa kenaikan jumlah pajak yang

harus dibayar, terhadap pelanggaran berkaitan dengan kewajiban yang

diatur dalam ketentuan material.

Pandangan tentang sanksi perpajakan tersebut diukur dengan indikator

22

a. Sanksi pidana yang dikenakan bagi pelanggar aturan pajak cukup berat.

b. Sanksi adminstrasi yang dikenakan bagi pelanggar aturan pajak sangat

ringan.

c. Pengenaan sanksi yang cukup berat merupakan salah satu sarana mendidik

wajib pajak.

d. Sanksi pajak harus dikenakan kepada pelanggarnya tanpa toleransi.

e. Pengenaan sanksi atas pelanggaran pajak dapat dinegosiasikan.

2.1.17 Persepsi Tentang Akuntabilitas Pelayanan Publik

Kamus besar bahasa Indonesia (1995) dalam Devi dan Kautsar (2011)

mendefinisikan persepsi sebagai tanggapan (penerimaan) langsung dari sesuatu

atau proses seseorang mengetahui beberapa hal melalui panca indera. Dapat

disimpulkan persepsi merupakan pemikiran seseorang terhadap apa yang dialami

secara langsung yang juga dipengaruhi oleh pengetahuan sebelumnya.

Menurut Agus Nugroho Jatmiko (2006) Persepsi seseorang kepada orang

lain sangat dipengaruhi kondisi eksternal dan internal. Penentuan kondisi

eksternal maupun internal dipengaruhi tiga faktor (Robbins dalam Agus Nugroho

Jatmiko;2006) yaitu kekhususan, konsensus dan konsistensi. Kekhususan

merupakan persepsi seseorang mengamati perilaku individu lain secara berbeda

dalam situasi yang berlainan. Kekhususan yang luar biasa akan dianggap sebagai

faktor internal dan sebaliknya bila perilaku individu dianggap biasa maka

dianggap sebagai faktor eksternal.

Konsensus adalah kesamaan pandangan seseorang satu dengan yang lain

23

tinggi dianggap sebagai faktor internal sedangkan konsensus yang rendah

dianggap sebagai faktor eksternal. Faktor terakhir yaitu konsistensi yang

merupakan respon seseorang terhadap individu lain yang selalu sama dari waktu

ke waktu. Semakin konsisten sikap orang lain tersebut maka hal tersebut

dianggap sebagai faktor-faktor internal. Namun pada kenyataannya seseorang

menganggap jika dalam kesuksesan maka persepsi mereka dipengaruhi hal-hal

internal. Sebaliknya bila mengalami kegagalan hal-hal tersebut dipengaruhi secara

eksternal.

Secara sederhana pelayanan publik dapat diartikan pelayanan yang

ditujukan pada orang banyak (masyrakat/publik). Secara teoritis sedikitnya

terdapat tiga fungsi utama yang harus dijalankan pemerintah tanpa memandang

tingkatnya yaitu public service function (fungsi pelayanan masyarakat),

development function (fungsi pembangunan), dan protection function (fungsi

perlindungan).

Akuntabilitas pada dasarnya adalah kewajiban pemerintah untuk

mempertanggungjawabkan tugas-tugas pada publik karena pemerintah

dibentuk/dibuat oleh publik dan untuk publik (Armunanto, 2005). Akuntabilitas

Publik terdiri dari 2 macam yaitu:

a) Pertanggungjawaban Vertikal (Vertical Accountability) adalah

pertanggungjawaban atas pengelolaan dana kepada otoritas yang lebih

tinggi, misalnya pertanggungjawaban unit-unit kerja (dinas) kepada

pemerintah daerah, pertanggungjawaban pemerintah daerah kepada

24

b) Pertanggungjawaban Horizontal (Horizontal Accountability) adalah

pertanggungjawaban masyarakat luas.

Dalam konteks organisasi pemerintah, akuntabilitas publik adalah

pemberian informasi dan pernyataaan atas aktivitas dan kinerja keuangan

pemerintah kepada pihak-pihak yang berkepentingan dengan laporan tersebut.

Pemerintah pusat maupun daerah, harus bisa menjadi subyek pemberi informasi

dalam rangka pemenuhan hak-hak publik. Tuntutan akuntabilitas publik

mengharuskan lembaga-lembaga sektor publik untuk lebih menekankan pada

pertanggungjawaban horizontal dan bukan hanya pertanggungjawaban vertikal.

Penyelenggaraan pelayanan publik harus dapat dipertanggungjawabkan,

baik kepada publik maupun kepada atasan/pimpinan unit pelayanan instansi

pemerintah sesuai dengan peraturan perundang-undangan. Pelayanan publik

dibagi atas empat dimensi yang meliputi.

1) Fasilitas fisik yakni berkenaan dengan daya tarik fasilitas fisik,

perlengkapan, dan material yang digunakan kantor Samsat.

2) Daya tangkap yakni keinginan dan kesiapan para pegawai Samsat untuk

membantu para wajib pajak dan merespon permintaan mereka serta

menginformasikan kapan jasa akan diberikan dan kemudian memberikan

layanan secara tepat.

3) Pelayanan yakni komitmen untuk merealisasikan konsep yang

berorientasi pada wajib pajak, menetapkan suatu standar kinerja pelayanan

dengan memberikan perilaku teladan kepada wajib pajak setiap saat dalam

25

4) Hubungan komunikasi yakni bagaimana kantor Samsat memahami

masalah wajib pajak dan bertindak demi kepentingan wajib pajak.

2.1.18 Kepatuhan Perpajakan

Menurut kamus umum bahasa Indonesia (Jatmiko, 2006), kepatuhan

berarti tunduk atau patuh pada ajaran atau aturan. Dalam hal pajak, aturan yang

berlaku adalah aturan perpajakan. Wajib pajak merupakan orang pribadi atau

badan, meliputi pembayaran pajak, pemotong pajak, dan pemungutan pajak yang

mempunyai hak dan kewajiban perpajakan sesuai dengan ketentuan peraturan

perundang-undangan perpajakan (Mardiasmo, 2011). Dalam hubungannya dengan

kepatuhan perpajakan, Rahayu (2010) mengatakan bahwa “pada prinsipnya

kepatuhan perpajakan adalah tindakan wajib pajak dalam pemenuhan kewajiban

perpajakannya sesuai dengan ketentuan peraturan perundang-undangan dan

peraturan pelaksanaan perpajakan yang berlaku dalam suatu negara”.

Kepatuhan pemenuhan kewajiban perpajakan bagi Wajib Pajak Kendaraan

Bermotor menurut Peraturan Daerah Provinsi Daerah Tingkat I Bali Nomor 1

Tahun 2011 adalah sebagai berikut:

1) Tepat waktu dalam menyampaikan Surat Pemberitahuan Pajak

Kendaraan Bermotor (SPPKB), Surat Pemberitahuan Pajak Terutang

Daerah (SPTPD).

2) Tidak mempunyai tunggakan pajak untuk Pajak Kendaraan Bermotor

(PKB) dan Bea Balik Nama Kendaraan Bermotor (BBNKB).

3) Tidak pernah dijatuhi hukuman karena melakukan tindakan pidana

26

Pengertian kepatuhan wajib pajak menurut Chaizi Nasucha yang dikutip

oleh Rahayu (2010:139), menyatakan bahwa kepatuhan wajib pajak dapat

didefinisikan dari:

a. kepatuhan wajib pajak dalam mendaftarkan diri;

b. kepatuhan untuk menyetorkan kembali Surat Pemberitahuan (SPT);

c. kepatuhan dalam penghitungan dan pembayaran pajak terutang; dan

d. kepatuhan dalam pembayaran tunggakan.

Kepatuhan wajib pajak dapat dibedakan menjadi kepatuhan formal dan

kepatuhan material (Rahayu, 2010:138).

a. Kepatuhan formal adalah suatu keadaan dimana wajib pajak memenuhi

kewajiban secara formal sesuai dengan ketentuan dalam undang-undang

perpajakan.

b. Kepatuhan material adalah suatu keadaan dimana wajib pajak secara

hakekatnya memenuhi semua ketentuan material perpajakan yaitu sesuai

isi dan jiwa undang-undang perpajakan. Kepatuhan material juga dapat

meliputi kepatuhan formal.

Nowak ( 2007) mengemukakan kepatuhan perpajakan sebagai suatu iklim

kepatuhan dan kesadaran pemenuhan kewajiban perpajakan, tercermin dalam

situasi dimana.

1) wajib pajak paham atau berusaha untuk memahami semua ketentuan

peraturan perundang-undangan perpajakan;

2) mengisi formulir pajak dengan lengkap dan jelas;

27 2.2 Pembahasan hasil penelitian sebelumnya

Penelitian-penelitian sebelumnya menjadi suatu acuan bagi penelitian ini

untuk dilakukan, antara lain penelitian yang dilakukan Indah (2012) yang berjudul

“Pengaruh kesadaran wajib pajak, pemeriksaan pajak, sanksi perpajakan dan

kualitas pelayanan pada kepatuhan pelaporan wajib pajak orang pribadi di Kantor

Pelayanan Pajak Pratama Badung Utara”. Penelitian ini menyatakan kesadaran

wajib pajak berpengaruh positif pada kepatuhan pelaporan wajib pajak orang

pribadi di Kantor Pelayanan Pajak Pratama Badung Utara. Pemeriksaan pajak

berpengaruh positif pada kepatuhan pelaporan wajib pajak orang pribadi di Kantor

Pelayanan Pajak Pratama Badung Utara. Sanksi perpajakan berpengaruh positif

pada kepatuhan pelaporan wajib pajak orang pribadi di Kantor Pelayanan Pajak

Pratama Badung Utara. Kualitas pelayanan berpengaruh positif pada kepatuhan

pelaporan wajib pajak orang pribadi di Kantor Pelayanan Pajak Pratama Badung

Utara. Persamaan penelitian ini dengan penelitian sebelumnya adalah sama-sama

menggunakan variabel kesadaran wajib pajak dan sanksi perpajakan sebagai

variabel bebas dan menggunakan kepatuhan wajib pajak sebagai variabel terikat.

Sedangkan perbedaan penelitian ini terletak pada variabel bebas ( penambahan

variabel akuntabilitas pelayanan publik ), objek penelitian, tahun serta lokasi

penelitian.

Penelitian oleh Christina dan Kepramarini (2012) dengan judul “Pengaruh

kewajiban moral, kualitas pelayanan dan sanksi perpajakan pada kepatuhan wajib

pajak dalam membayar Pajak Kendaraan Bermotor (PKB) di Kantor Bersama

28

penelitian ini adalah kewajiban moral berpengaruh positif signifikan terhadap

tingkat kepatuhan wajib pajak, kualitas pelayanan berpengaruh positif signifikan

terhadap tingkat kepatuhan wajib pajak, dan variabel sanksi perpajakan juga

berpengaru