PENGARUH DIVERSIFIKASI KREDIT

TERHADAP RISIKO KREDIT, EFISIENSI,

DAN KAPITALISASI BANK UMUM KONVENSIONAL

YANG TERDAFTAR DI BURSA EFEK INDONESIA

PERIODE 2007-2011

Novika Andriani

Program S1 Reguler Departemen Manajemen

Fakultas Ekonomi Universitas Indonesia

Abstrak

Penelitian ini bertujuan untuk melihat pengaruh diversifikasi kredit terhadap risiko kredit, efisiensi, dan kapitalisasi bank. Data yang digunakan merupakan data panel yang terdiri dari 20 bank umum konvensional yang terdaftar di Bursa Efek Indonesia periode 2007-2011. Metode penelitian menggunakan Fixed-Effect Model dan Random-Effect Model. Hasil dari penelitian ini menunjukkan bahwa diversifikasi kredit secara signifikan berpengaruh positif terhadap risiko kredit dan efisiensi serta berpengaruh negatif terhadap kapitalisasi. Hal tersebut menunjukkan bahwa diversifikasi kredit meningkatkan risiko kredit, meningkatkan efisiensi bank, dan menurunkan kapitalisasi bank.

Abstract

The aim of this paper is to analyze how loan diversification affects credit risk, efficiency, and capitalization of commercial banks. Employing panel data from 20 conventional commercial banks listed in Indonesia Stock Exchange during year 2007-2011, this research was conducted using Fixed-Effect Model and Random-Effect Model. Result obtained from the research showed that loan diversification positively significant affects credit risk and bank efficiency, and negatively significant affects bank capitalization. It implies that loan diversification increase the risk faced by banks, increase bank efficiency, and decrease bank capitalization.

Kata kunci :

1. Pendahuluan

Pada tahun 1980-an marak terjadi deregulasi sistem perbankan di banyak negara. Syarat untuk mendirikan bank semakin dipermudah, akibatnya banyak bank-bank baru yang bermunculan sehingga membuat persaingan antar bank semakin ketat. Untuk beradaptasi dengan kondisi tersebut, bank melakukan strategi diversifikasi.

Salah satu diversifikasi yang terjadi dalam industri perbankan adalah diversifikasi kredit. Aktivitas kredit merupakan hal yang sangat penting dalam perekonomian, khususnya pada negara yang sistem keuangannya berbasis pada bank (bank-based country) seperti Indonesia. Kredit dari bank digunakan untuk membiayai berbagai sektor-sektor perekonomian dan industri. Akibatnya, keberhasilan dan kegagalan bank dalam mengelola kredit akan mempengaruhi keberlangsungan kegiatan dan pengembangan ekonomi Indonesia.

Kondisi tersebut mendorong Bank Indonesia sebagai otoritas yang berwenang mengatur kegiatan perbankan di Indonesia untuk mengeluarkan peraturan tentang Batas Maksimum Pemberian Kredit (BMPK) seperti yang telah diatur dalam PBI No.7/3/PBI/2005. Dalam peraturan tersebut, Bank Indonesia menghimbau bank-bank di Indonesia agar melakukan diversifikasi kredit dengan tujuan mengendalikan risiko gagal bayar (default risk). Dengan begitu, kemungkinan terjadinya gangguan pada perekonomian akibat masalah pada mekanisme kredit dapat diminimalisir.

Studi tentang diversifikasi kredit yang telah dilakukan menunjukkan hasil yang bervariasi. Winton (1999) dalam penelitiannya menemukan bahwa keuntungan diversifikasi kredit tergantung pada tingkat atau level dari risiko kredit. Artinya, diversifikasi bisa saja menyebabkan probabilitas gagal bayar menjadi tinggi jika kredit lebih banyak diberikan pada sektor dengan tingkat risiko yang tinggi. Hasil penelitian tersebut didukung oleh Acharya et al (2006) yang menyimpulkan bahwa diversifikasi kredit yang dilakukan oleh bank tidak menjamin akan memberikan return yang lebih besar atau memberikan keamanan yang lebih baik dalam industri perbankan.

Penelitian lain oleh Rossi et al. (2009) mencoba menguji pengaruh diversifikasi kredit terhadap risiko, efisiensi dan permodalan. Hasil pengujian pada bank-bank di Austria menunjukkan bahwa diversifikasi mengurangi risiko, mengurangi efisiensi biaya dan meningkatkan efisiensi profit, serta dapat mengurangi permodalan. Tabak et al. (2011) menemukan bahwa konsentrasi portfolio kredit meningkatkan return dan mengurangi risiko

default pada bank. Jika dilihat dari sisi kepemilikan, bank asing dan bank pemerintah

penting adalah terdapat tren konsentrasi kredit setelah terjadinya krisis keuangan internasional.

Di Indonesia sendiri telah dilakukan penelitian oleh Christianti (2010) yang menyimpulkan bahwa risiko yang tinggi memperlemah hubungan antara diversifikasi kredit dengan profitabilitas. Tetapi hubungan antara diversifikasi kredit dengan probabilitas kegagalan bank justru menurun pada saat tingkat risiko tinggi. Hal ini disebabkan praktek penghapusbukuan kredit bermasalah yang dapat memperkecil risiko kredit sehingga probabilitas kegagalan bank menurun.

Mengingat pentingnya peranan diversifikasi kredit pada bank, penelitian ini bertujuan untuk menganalisis pengaruh diversifikasi kredit terhadap risiko kredit, efisiensi, dan kapitalisasi bank umum konvensional yang terdaftar di Bursa Efek Indonesia. Adapun penelitian ini merujuk pada penelitian Rossi et al. (2009) dengan beberapa perbedaan.

2. Tinjauan Teoritis

2.1. Peraturan tentang Batas Maksimum Pemberian Kredit (BMPK)

Bank Indonesia sebagai otoritas tertinggi dalam perbankan mengatur aktivitas pemberian kredit oleh bank dalam Peraturan Bank Indonesia (PBI) No. 7/3/PBI/2005 yang yang telah diubah dalam PBI No. 8/13/PBI/2006 tentang Batas Maksimum Pemberian Kredit Bank Umum. Ketentuan ini diatur lebih lanjut pada Surat Edaran Bank Indonesia (SEBI) No. 7/14/PBI/DPNP tertanggal 18 April 2005 tentang Batas Maksimum Pemberian Kredit (BMPK) sebagai berikut :

Salah satu penyebab dari kegagalan usaha bank antara lain adalah penyediaan dana yang tidak didukung oleh kemampuan bank mengelola konsentrasi penyediaan dana secara efektif. Dalam rangka mengurangi potensi kegagalan usaha bank sebagai akibat dari konsentrasi penyediaan dana tersebut maka bank wajib menerapkan prinsip kehati-hatian, antara lain dengan melakukan penyebaran dan diversifikasi portfolio penyediaan dana terutama melalui pembatasan penyediaan dana, baik kepada pihak terkait maupun kepada pihak bukan terkait sebesar persentase tertentu dari modal bank atau yang dikenal dengan Batas Maksimum Pemberian Kredit (BMPK).

Sesuai dengan ketentuan pada PBI No. 7/3/PBI/2005 dinyatakan pada :

Pasal 4

Pasal 11 ayat 1

“Penyediaan dana kepada 1 (satu) peminjam yang bukan merupakan pihak terkait ditetapkan paling tinggi 20% dari modal bank.”

Pasal 11 ayat 2

“Penyediaan dana kepada 1 (satu) kelompok peminjam yang bukan merupakan pihak terkait ditetapkan paling tinggi 25% dari modal bank.”

Pada pasal 12 dijelaskan bahwa peminjam digolongkan sebagai anggota satu kelompok peminjam apabila peminjam mempunyai hubungan pengendalian dengan peminjam lain yang meliputi hubungan kepemilikan, kepengurusan, dan atau keuangan.

2.2. Diversifikasi Kredit

Diversifikasi kredit merupakan upaya untuk mengurangi potensi kegagalan usaha bank sebagai akibat dari konsentrasi penyediaan dana. Adapun diversifikasi kredit perbankan di Indonesia dapat dilakukan dengan menyebar penyaluran kredit berdasarkan kriteria sebagai berikut :

2.2.1 Sektor Ekonomi

Penggolongan kredit menurut sektor ekonomi didasari atas kebutuhan untuk menentukan kebijakan pengarahan kredit bank secara kualitatif dan dititikberatkan pada sektor ekonomi yang diutamakan dalam pembiayaan dengan kredit bank tersebut. Penggolongan kredit menurut sektor ekonomi digolongkan kedalam sektor :

1) Pertanian, perburuan dan sarana pertanian (Agriculture, Hunting and Agricultural

Facilities)

2) Pertambangan (Mining) 3) Perindustrian (Manufacturing)

4) Listrik, gas dan air (Water, gas and electricity) 5) Konstruksi (Construction)

6) Perdagangan, restoran dan hotel (Trade, restaurants and hotels)

7) Pengangkutan, pergudangan dan komunikasi (Transport, cargo storage and

communications)

8) Jasa dunia usaha (Business services) 9) Jasa sosial / masyarakat (Social services) 10) Lain-lain (Others)

2.2.2 Jenis Penggunaan

Diversifikasi kredit menurut jenis penggunaan digolongkan kedalam kategori : 1) Modal kerja (working capital)

Merupakan kredit untuk modal kerja perusahaan dalam rangka pembiayaan aktiva lancar perusahaan, seperti pembelian bahan baku, bahan penolong, barang dagangan, biaya eksploitasi barang modal, piutang dan lain-lain.

2) Investasi (investment)

Merupakan kredit (berjangka menengah dan panjang) yang diberikan kepada usaha-usaha guna merehabilitasi, modernisasi, perluasan maupun pendirian proyek baru, misalnya untuk pembelian mesin-mesin, bangunan dan tanah untuk pabrik.

3) Konsumsi (consumption)

Merupakan kredit yang diberikan bank kepada pihak ketiga atau perorangan (termasuk karyawan bank sendiri) untuk keperluan konsumsi berupa barang atau jasa dengan cara membeli, menyewa atau dengan cara lain.

2.2.3 Jangka Waktu Kredit

Yang dimaksud dengan jangka waktu kredit disini adalah jangka waktu sebagaimana yang tertera pada perjanjian kredit, bukan waktu yang tersisa hingga saat jatuh tempo. Pada penelitian kali ini kredit berdasarkan jangka waktu yang tertera pada perjanjian kredit digolongkan kedalam 3 kategori yaitu kredit kurang dari 1 tahun, kredit 1-5 tahun, dan kredit lebih dari 5 tahun.

2.3. Diversifikasi Kredit dengan Risiko Kredit, Efisiensi & Kapitalisasi

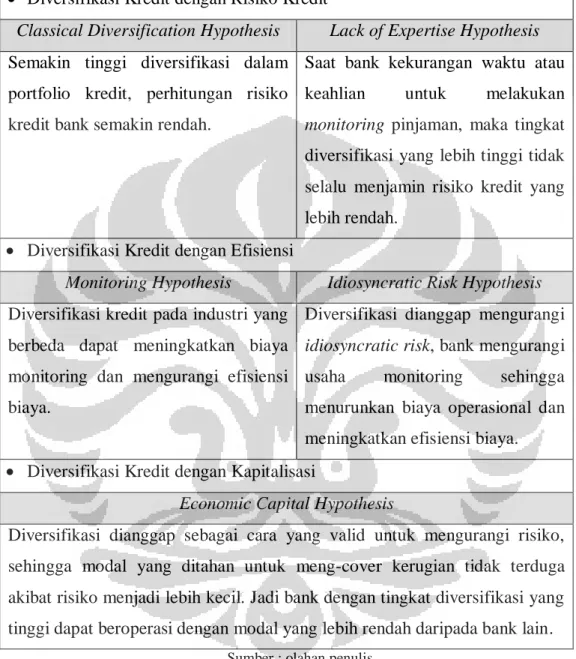

Pada jurnal Rossi et al. (2009) diberikan teori-teori mengenai hubungan diversifikasi kredit dengan risiko kredit, efisiensi, dan kapitalisasi. Masing-masing teori tersebut akan dijelaskan secara detail dibawah ini dan kemudian akan dirangkum pada tabel sehingga lebih mudah dipahami.

Teori keuangan klasik menyatakan bahwa semakin tinggi diversifikasi dalam portfolio kredit, bank seharusnya mengurangi perhitungan risiko kredit yang diukur dengan cadangan untuk pinjaman dengan kualitas yang buruk (classical diversification hypothesis). Tetapi bagaimanapun juga diversifikasi tidak selalu menjamin adanya pengurangan risiko, alasannya adalah :

a. Jika manajemen kekurangan waktu atau keahlian untuk melakukan monitoring pinjaman termasuk proses pemberian kredit pada debitur baru atau industri baru, maka tingkat diversifikasi yang lebih tinggi tidak selalu menjamin risiko kredit yang lebih rendah (lack

of expertise hypothesis).

b. Alasan lain adalah kualitas dan komposisi portfolio kredit. Bank yang memiliki portfolio dengan tingkat diversifikasi rendah yang berfokus pada aktivitas pinjaman dengan risiko rendah, bisa jadi memiliki risiko kredit yang lebih rendah daripada bank yang memiliki portfolio kredit dengan tingkat diversifikasi tinggi pada aset-aset berisiko tinggi. Maka dari itu, dalam menganalisa pengaruh diversifikasi kredit pada risiko kredit perlu mempertimbangkan kualitas dari portfolio kredit.

Berkaitan dengan hubungan antara efisiensi biaya dengan diversifikasi terdapat dua hipotesis :

a. Monitoring Hypothesis

Menyatakan bahwa diversifikasi kredit mungkin mengurangi efisiensi biaya. Hal ini dikarenakan diversifikasi kredit pada sejumlah besar klien individu pada industri yang berbeda dapat meningkatkan biaya monitoring dan mengurangi efisiensi biaya. Hipotesis ini didukung dengan kenyataan bahwa manajer cenderung bersikap risk averse daripada

risk neutral sehingga lebih memilih menanggung biaya tambahan untuk menyeleksi

kredit berkualitas baik dan untuk memonitor performa kredit tersebut dalam rangka mengurangi risiko.

b. Idiosyncratic Risk Hypothesis

Menyatakan bahwa diversifikasi kredit mempunyai hubungan yang positif dengan efisiensi biaya. Karena diversifikasi mengurangi idiosyncratic risk, bank dapat mengurangi usaha monitoring sehingga dapat menurunkan biaya operasional. Akibatnya pada keadaan ceteris paribus, diversifikasi dapat meningkatkan efisiensi biaya.

Economic Capital Hypothesis menyatakan bahwa jika diversifikasi dianggap sebagai

cara yang valid untuk mengurangi risiko, artinya bank dengan tingkat diversifikasi yang tinggi dapat beroperasi dengan modal yang lebih rendah daripada bank lain dengan tingkat diversifikasi yang rendah. Hal itu dikarenakan modal yang ditahan untuk meng-cover kerugian tidak terduga akibat risiko menjadi lebih kecil.

Penjelasan mendetail tentang teori-teori yang dinyatakan pada jurnal Rossi et al. (2009) diatas dapat dirangkum kedalam tabel berikut :

Tabel 1. Teori Hubungan Diversifikasi Kredit dengan Risiko Kredit, Efisiensi & Kapitalisasi

Diversifikasi Kredit dengan Risiko Kredit

Classical Diversification Hypothesis Lack of Expertise Hypothesis

Semakin tinggi diversifikasi dalam portfolio kredit, perhitungan risiko kredit bank semakin rendah.

Saat bank kekurangan waktu atau

keahlian untuk melakukan

monitoring pinjaman, maka tingkat

diversifikasi yang lebih tinggi tidak selalu menjamin risiko kredit yang lebih rendah.

Diversifikasi Kredit dengan Efisiensi

Monitoring Hypothesis Idiosyncratic Risk Hypothesis

Diversifikasi kredit pada industri yang berbeda dapat meningkatkan biaya monitoring dan mengurangi efisiensi biaya.

Diversifikasi dianggap mengurangi

idiosyncratic risk, bank mengurangi

usaha monitoring sehingga

menurunkan biaya operasional dan meningkatkan efisiensi biaya.

Diversifikasi Kredit dengan Kapitalisasi

Economic Capital Hypothesis

Diversifikasi dianggap sebagai cara yang valid untuk mengurangi risiko, sehingga modal yang ditahan untuk meng-cover kerugian tidak terduga akibat risiko menjadi lebih kecil. Jadi bank dengan tingkat diversifikasi yang tinggi dapat beroperasi dengan modal yang lebih rendah daripada bank lain.

Sumber : olahan penulis

3. Metode Penelitian

3.1. Data & Metode Pemilihan Sampel

Data yang digunakan dalam penelitian ini merupakan data sekunder yang diperoleh dari laporan keuangan tahunan (annually financial report) atau laporan tahunan (annual

tahun 2007-2011. Laporan-laporan tersebut diperoleh dengan cara diunduh dari website bank yang bersangkutan. Adapun kriteria pemilihan sampel pada penelitian ini adalah :

1. Bank Umum di Indonesia yang telah berdiri dari sebelum tahun 2007 dan masih beroperasi sampai akhir tahun 2011

2. Bank Umum yang dijadikan sampel adalah Bank Umum Konvensional, tidak termasuk Bank Umum Syariah

3. Telah go-public dan terdaftar sebagai anggota dari Bursa Efek Indonesia

4. Telah terdaftar sebagai anggota dari Bursa Efek Indonesia sebelum tanggal 1 Januari 2007 dan masih listed sampai pada tanggal 31 Desember 2011 atau lebih

5. Memiliki data laporan keuangan dan catatan atas laporan keuangan lengkap selama tahun 2007-2011 yang dipublikasikan pada website bank yang bersangkutan

6. Memiliki data alokasi kredit berdasarkan sektor ekonomi, jenis penggunaan dan jangka waktu kredit sesuai dengan kriteria penelitian.

Berdasarkan kriteria tersebut, diperoleh 20 Bank Umum Konvensional di Indonesia yang dijadikan sampel dalam penelitian ini. Data yang digunakan pada penelitian ini adalah data panel yang terdiri dari 100 unit observasi, yang merupakan penggabungan dari data 20 Bank Umum Konvensional yang terdaftar di BEI selama 5 tahun dimulai dari tahun 2007 hingga 2011

3.2. Model Penelitian

Model penelitian dikelompokkan menjadi tiga model berdasarkan tiap variabel dependen, yaitu :

Model 1 : Pengaruh Diversifikasi Kredit terhadap Risiko Kredit Bank

NPLi,t = β0 + β1 HHISi,t + β2 HHIJi,t + β3 HHIWi,t + β4 SIZEi,t + εt

Model 2 : Pengaruh Diversifikasi Kredit terhadap Efisiensi Bank

BOPOi,t = β0 + β1 HHISi,t + β2 HHIJi,t + β3 HHIWi,t + β4 SIZEi,t + εt

Model 3 : Pengaruh Diversifikasi Kredit terhadap Kapitalisasi Bank

EQi,t = β0 + β1 HHISi,t + β2 HHIJi,t + β3 HHIWi,t + β4 SIZEi,t + εt

dimana :

BOPOi,t= rasio Beban Operasional per Pendapatan Operasional pada bank i tahun t

EQi,t = Equity Ratio pada bank i tahun t yang diukur dengan Total Ekuitas per Total Aset HHISi,t = tingkat diversifikasi kredit berdasarkan sektor ekonomi pada bank i tahun t HHIJi,t = tingkat diversifikasi kredit berdasarkan jenis penggunaan pada bank i tahun t HHIWi,t= tingkat diversifikasi kredit berdasarkan jangka waktu kredit pada bank i tahun t SIZEi,t = ukuran bank yang diukur dengan Ln dari Total Aset

Tingkat diversifikasi diukur dengan menggunakan Hirshmann-Herfindahl Index (HHI). HHI sendiri merupakan indikator konsentrasi pasar. Adapun nilai HHI antara 0 sampai dengan 1, jika nilainya mendekati 0 artinya diversifikasi portfolio kredit bank cenderung tinggi sebaliknya jika nilainya mendekati 1 artinya diversifikasi portfolio kredit bank cenderung rendah. Untuk menghitung HHI digunakan formula sebagai berikut :

HHI =

Keterangan :

HHI = Hirshmann-Herfindahl Index n = banyaknya kelompok yang diukur i = kelompok yang diukur

Xi = jumlah kredit per kelompok Q = total kredit yang diberikan bank

Pembagian kelompok pada masing-masing kriteria (sektor ekonomi, jenis penggunaan, dan jangka waktu kredit) sesuai dengan penjabaran pada tinjauan teoritis.

3.3. Metode Penelitiaan

Metode yang digunakan pada penelitian ini adalah metode penelitian data panel, yaitu kuadrat terkecil (Pooled Least Square), pendekatan efek tetap (Fixed Effect), dan pendekatan efek acak (Random Effect). Untuk masing-masing model penelitian dilakukan pemilihan metode data panel dengan Uji Chow, Uji Hausman, dan LM Test ; pengujian asumsi klasik ; dan pengujian kriteria statistik.

4. Hasil Penelitian dan Pembahasan

Pertama-tama dilakukan metode pemilihan data panel untuk masing-masing model penelitian dengan menggunakan Uji Chow, Uji Hausman, dan LM Test. Hasil yang diperoleh

mengindikasikan bahwa model 1 cocok menggunakan metode Random Effect Model (REM) sedangkan model 2 dan 3 cocok menggunakan metode Fixed Effect Model (FEM).

Setelah melakukan pemilihan metode data panel, langkah berikutnya yang akan dilakukan adalah melakukan pengujian asumsi klasik untuk mengetahui apakah metode yang digunakan memenuhi asumsi dasar ekonometrika. Pertama, dilakukan uji multikolinearitas pada ketiga model dimana hasil uji menyatakan bahwa meskipun ada indikasi multikolinearitas, tidak ada perubahan pada model dan metode data panel yang digunakan pada penelitian ini karena parameternya tetap bersifat BLUE. Kemudian uji autokorelasi menyatakan bahwa ketiga model bebas dari masalah autokorelasi. Terakhir, uji heteroskedastisitas menyatakan bahwa model 1 bebas masalah heteroskedastisitas karena metode Random Effect Model (REM) telah menggunakan Generalized Least Square (GLS), sedangkan model 2 dan model 3 terdapat indikasi masalah heteroskedastisitas sehingga metode penelitian untuk kedua model tersebut diubah menjadi GLS.

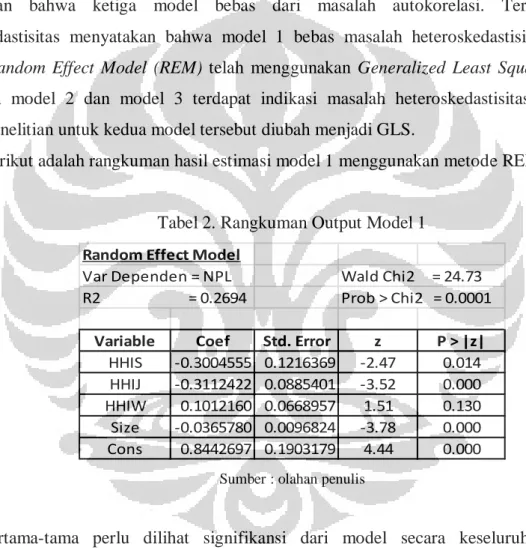

Berikut adalah rangkuman hasil estimasi model 1 menggunakan metode REM :

Tabel 2. Rangkuman Output Model 1

Random Effect Model

Var Dependen = NPL Wald Chi2 = 24.73 R2 = 0.2694 Prob > Chi2 = 0.0001

Variable Coef Std. Error z P > |z| HHIS -0.3004555 0.1216369 -2.47 0.014

HHIJ -0.3112422 0.0885401 -3.52 0.000 HHIW 0.1012160 0.0668957 1.51 0.130 Size -0.0365780 0.0096824 -3.78 0.000 Cons 0.8442697 0.1903179 4.44 0.000

Sumber : olahan penulis

Pertama-tama perlu dilihat signifikansi dari model secara keseluruhan dalam menjelaskan variabel dependennya. Pada hasil estimasi diatas nampak bahwa Prob-Chi2 nilainya 0.0001, yang mana lebih kecil dari significance level 5%. Artinya model 1 secara signifikan dapat menjelaskan NPL. Nilai R2 menunjukkan angka 0.2694, artinya model 1 secara signifikan dapat menjelaskan 26.94% variasi pada variabel NPL.

Setelah itu perlu juga dilihat signifikansi dari masing-masing variabel independen dalam mempengaruhi variabel dependennya. Pada variabel HHIS nilai Prob-z sebesar 0.014, artinya variabel HHIS secara signifikan mempengaruhi NPL. Pada variabel HHIJ nilai Prob-z sebesar

0.000, artinya variabel HHIJ secara signifikan mempengaruhi NPL. Pada variabel HHIW nilai Prob-z sebesar 0.130, artinya variabel HHIW tidak signifikan mempengaruhi NPL. Pada variabel Size nilai Prob-z sebesar 0.000, artinya variabel Size secara signifikan mempengaruhi NPL. Secara keseluruhan Model 1 secara signifikan dapat menjelaskan NPL, terbukti dengan hasil Prob-Chi2 yang lebih kecil dari significance level 5%. Tetapi secara parsial variabel HHIW tidak signifikan mempengaruhi NPL.

Berdasarkan model 1 diperoleh hasil bahwa HHIS dan HHIJ secara signifikan mempengaruhi NPL dengan hubungan yang negatif, artinya semakin tinggi tingkat diversifikasi kredit berdasarkan sektor ekonomi dan berdasarkan jenis penggunaan akan meningkatkan risiko kredit yang dihadapi oleh bank. Hal tersebut sesuai dengan Lack of

Expertise Theory dimana pada saat bank tidak melakukan upaya monitoring yang sebanding

dengan aktivitas diversifikasi kredit bank, maka risiko kredit yang dihadapi bank justru semakin meningkat. Atau dapat juga disebabkan karena bank melakukan diversifikasi kredit pada sektor ekonomi atau jenis penggunaan yang berisiko kredit tinggi sehingga malah menyebabkan risiko kredit bank semakin meningkat.

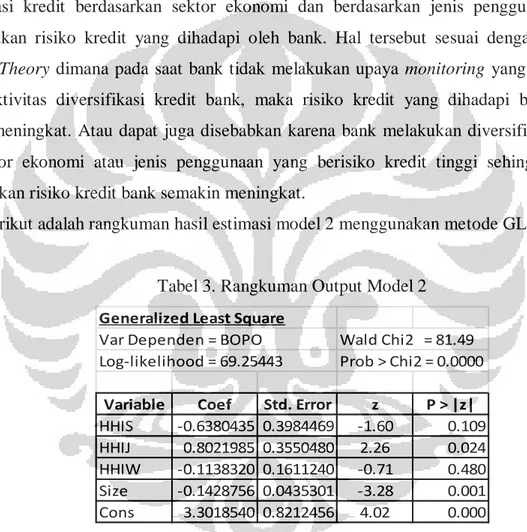

Berikut adalah rangkuman hasil estimasi model 2 menggunakan metode GLS :

Tabel 3. Rangkuman Output Model 2

Generalized Least Square

Var Dependen = BOPO Wald Chi2 = 81.49 Log-likelihood = 69.25443 Prob > Chi2 = 0.0000

Variable Coef Std. Error z P > |z| HHIS -0.6380435 0.3984469 -1.60 0.109 HHIJ 0.8021985 0.3550480 2.26 0.024 HHIW -0.1138320 0.1611240 -0.71 0.480 Size -0.1428756 0.0435301 -3.28 0.001 Cons 3.3018540 0.8212456 4.02 0.000

Sumber : olahan penulis

Pertama-tama perlu dilihat signifikansi dari model secara keseluruhan dalam menjelaskan variabel dependennya. Pada hasil estimasi diatas nampak bahwa Prob-Chi2 nilainya 0.0000, yang mana lebih kecil dari significance level 5%. Artinya model 2 secara signifikan dapat menjelaskan BOPO. Pada model GLS tidak ditampilkan nilai R2 seperti pada model-model lainnya. Tetapi ditampilkan nilai log-likelihood yang mengindikasikan

kecenderungan persebaran data. Semakin tinggi nilai log-likelihood, artinya persebaran data semakin mendekati yang diharapkan.

Setelah itu perlu juga dilihat signifikansi dari masing-masing variabel independen dalam mempengaruhi variabel dependennya. Pada variabel HHIS nilai Prob-z sebesar 0.109, artinya variabel HHIS tidak signifikan mempengaruhi BOPO. Pada variabel HHIJ nilai Prob-z sebesar 0.024, artinya variabel HHIJ secara signifikan mempengaruhi BOPO. Pada variabel HHIW nilai Prob-z sebesar 0.480, artinya variabel HHIW tidak signifikan mempengaruhi BOPO. Pada variabel Size nilai Prob-z sebesar 0.001, artinya variabel Size secara signifikan mempengaruhi BOPO. Secara keseluruhan Model 2 secara signifikan dapat menjelaskan BOPO, terbukti dengan hasil Prob-Chi2 yang lebih kecil dari significance level 5%. Tetapi secara parsial variabel HHIS dan HHIW tidak signifikan mempengaruhi BOPO.

Berdasarkan model 2 diperoleh hasil bahwa HHIJ secara signifikan mempengaruhi BOPO dengan hubungan yang negatif, artinya semakin tinggi tingkat diversifikasi kredit berdasarkan jenis penggunaan akan meningkatkan tingkat efisiensi bank. Hal tersebut sesuai dengan Idiosyncratic Risk Hypothesis dimana bank mengurangi upaya monitoring karena menganggap bahwa diversifikasi kredit merupakan suatu cara untuk mengurangi risiko kredit. Pengurangan upaya monitoring menurunkan biaya yang harus dikeluarkan dan meningkatkan efisiensi bank.

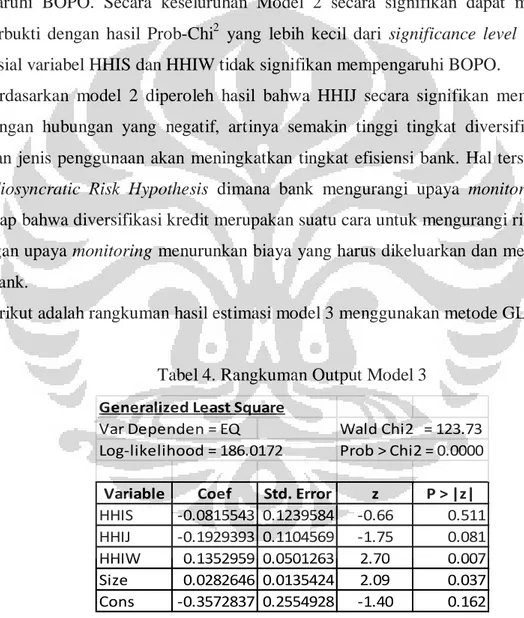

Berikut adalah rangkuman hasil estimasi model 3 menggunakan metode GLS :

Tabel 4. Rangkuman Output Model 3

Generalized Least Square

Var Dependen = EQ Wald Chi2 = 123.73 Log-likelihood = 186.0172 Prob > Chi2 = 0.0000 Variable Coef Std. Error z P > |z| HHIS -0.0815543 0.1239584 -0.66 0.511 HHIJ -0.1929393 0.1104569 -1.75 0.081 HHIW 0.1352959 0.0501263 2.70 0.007 Size 0.0282646 0.0135424 2.09 0.037 Cons -0.3572837 0.2554928 -1.40 0.162

Sumber : olahan penulis

Pertama-tama perlu dilihat signifikansi dari model secara keseluruhan dalam menjelaskan variabel dependennya. Pada hasil estimasi diatas nampak bahwa Prob-Chi2 nilainya 0.0000, yang mana lebih kecil dari significance level 5%. Artinya model 3 secara

signifikan dapat menjelaskan EQ. Pada model GLS tidak ditampilkan nilai R2 seperti pada model-model lainnya. Tetapi ditampilkan nilai log-likelihood yang mengindikasikan kecenderungan persebaran data. Semakin tinggi nilai log-likelihood, artinya persebaran data semakin mendekati yang diharapkan..

Setelah itu perlu juga dilihat signifikansi dari masing-masing variabel independen dalam mempengaruhi variabel dependennya. Pada variabel HHIS nilai Prob-z sebesar 0.511, artinya variabel HHIS tidak signifikan mempengaruhi EQ. Pada variabel HHIJ nilai Prob-z sebesar 0.081, artinya variabel HHIJ tidak signifikan mempengaruhi EQ. Pada variabel HHIW nilai Prob-z sebesar 0.007, artinya variabel HHIW secara signifikan mempengaruhi EQ. Pada variabel Size nilai Prob-z sebesar 0.037, artinya variabel Size secara signifikan mempengaruhi EQ. Secara keseluruhan Model 3 secara signifikan dapat menjelaskan EQ, terbukti dengan hasil Prob-Chi2 yang lebih kecil dari significance level 5%. Tetapi secara parsial variabel HHIS dan HHIJ tidak signifikan mempengaruhi EQ.

Berdasarkan model 3 diperoleh hasil bahwa HHIW secara signifikan mempengaruhi EQ dengan hubungan yang positif, artinya semakin tinggi tingkat diversifikasi kredit berdasarkan jangka waktu perjanjian kredit akan menurunkan tingkat kapitalisasi bank. Hal tersebut sesuai dengan Economic Capital Hypothesis yang menyatakan bahwa diversifikasi dianggap sebagai cara yang valid untuk mengurangi risiko, sehingga modal yang ditahan untuk meng-cover kerugian tidak terduga akibat risiko menjadi lebih kecil dan tingkat kapitalisasi bank menjadi lebih rendah.

Hasil penelitian juga menyimpulkan bahwa ukuran bank sebagai variabel kontrol secara signifikan mempengaruhi risiko kredit yang dihadapi oleh bank serta tingkat efisiensi dan kapitalisasi bank. Semakin besar ukuran suatu bank maka bank tersebut beroperasi dengan lebih efisien dan memiliki tingkat kapitalisasi yang lebih tinggi untuk meng-cover risiko kredit sehingga risiko kredit yang dihadapi akan semakin kecil.

Hasil penelitian pada model 1, 2, dan 3 menunjukkan bahwa tidak ada satu model dimana ketiga kriteria diversifikasi kredit (HHIS, HHIJ, HHIW) signifikan mempengaruhi variabel dependennya. Diversifikasi kredit berdasarkan sektor ekonomi (HHIS) mempengaruhi risiko kredit yang dihadapi oleh bank. Diversifikasi kredit berdasarkan jenis penggunaan (HHIJ) mempengaruhi risiko kredit dan efisiensi bank. Sedangkan diversifikasi kredit berdasarkan jangka waktu perjanjian kredit (HHIW) mempengaruhi kapitalisasi bank. Artinya, secara umum tidak ada kelompok diversifikasi kredit yang paling optimal untuk dilakukan oleh bank.

Secara umum dapat ditarik kesimpulan bahwa bank-bank umum konvensional di Indonesia melakukan diversifikasi kredit tanpa disertai upaya monitoring terhadap kualitas kredit dan kreditur yang sebanding dengan diversifikasi kredit yang dilakukan. Selain itu bank juga mengurangi modal yang ditahan untuk meng-cover kerugian tidak terduga akibat berbagai risiko. Kedua hal tersebut menyebabkan risiko kredit yang dihadapi oleh bank menjadi semakin tinggi.

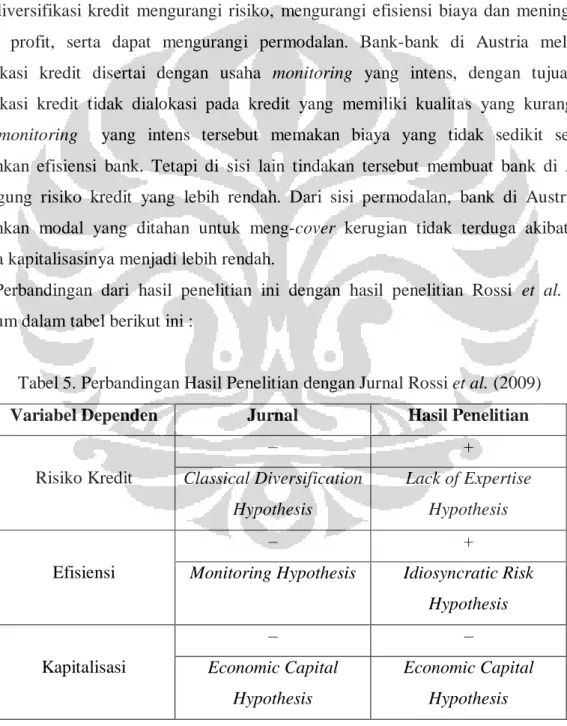

Hasil dari penelitian ini berbeda dengan penelitian Rossi et al. (2009) tentang diversifikasi kredit pada bank di Austria, dimana hasil dari penelitian tersebut menunjukkan bahwa diversifikasi kredit mengurangi risiko, mengurangi efisiensi biaya dan meningkatkan efisiensi profit, serta dapat mengurangi permodalan. Bank-bank di Austria melakukan diversifikasi kredit disertai dengan usaha monitoring yang intens, dengan tujuan agar diversifikasi kredit tidak dialokasi pada kredit yang memiliki kualitas yang kurang baik. Upaya monitoring yang intens tersebut memakan biaya yang tidak sedikit sehingga menurunkan efisiensi bank. Tetapi di sisi lain tindakan tersebut membuat bank di Austria menanggung risiko kredit yang lebih rendah. Dari sisi permodalan, bank di Austria juga menurunkan modal yang ditahan untuk meng-cover kerugian tidak terduga akibat risiko sehingga kapitalisasinya menjadi lebih rendah.

Perbandingan dari hasil penelitian ini dengan hasil penelitian Rossi et al. (2009) dirangkum dalam tabel berikut ini :

Tabel 5. Perbandingan Hasil Penelitian dengan Jurnal Rossi et al. (2009)

Variabel Dependen Jurnal Hasil Penelitian

Risiko Kredit – + Classical Diversification Hypothesis Lack of Expertise Hypothesis Efisiensi – +

Monitoring Hypothesis Idiosyncratic Risk Hypothesis Kapitalisasi – – Economic Capital Hypothesis Economic Capital Hypothesis

Diversifikasi kredit memampukan bank untuk mengurangi modal yang ditahan untuk meng-cover kerugian tidak terduga akibat risiko. Tetapi hal yang menentukan besar tidaknya risiko kredit yang dihadapi oleh bank adalah seberapa besar usaha monitoring dari bank. Jika bank melakukan usaha monitoring dengan intens maka risiko kredit akan menurun, dan sebaliknya, jika usaha monitoring yang dilakukan bank tidak sebanding dengan diversifikasi kredit yang dilakukan maka risiko kredit yang dihadapi bank akan semakin meningkat.

5. Kesimpulan dan Saran

Penelitian ini memberikan beberapa kesimpulan. Pertama, diversifikasi kredit meningkatkan risiko kredit yang dihadapi oleh bank. Menurut Lack of Expertise Hypothesis, hal tersebut dikarenakan manajemen bank tidak melakukan usaha monitoring pinjaman dan proses pemberian kredit pada debitur baru atau industri baru sebanding dengan diversifikasi kredit yang dilakukan. Penyebab lainnya bisa jadi karena bank melakukan diversifikasi kredit pada sektor ekonomi atau jenis penggunaan yang memiliki risiko tinggi, sehingga walaupun diversifikasinya tinggi tidak membuat risiko kredit yang dihadapi bank menjadi lebih rendah.

Kedua, diversifikasi kredit meningkatkan tingkat efisiensi bank. Hal tersebut disebabkan karena bank menganggap bahwa diversifikasi kredit telah dapat mengurangi

idiosyncratic risk sehingga kemudian bank mengurangi usaha-usaha monitoring.

Berkurangnya usaha monitoring oleh bank menurunkan biaya operasional yang dikeluarkan untuk kegiatan tersebut sehingga meningkatkan efisiensi bank. Penjelasan tersebut sesuai dengan Idiosyncratic Risk Hypothesis.

Ketiga, diversifikasi kredit menurunkan tingkat kapitalisasi bank. Hal tersebut disebabkan karena bank menganggap diversifikasi sebagai cara yang valid untuk mengurangi risiko sehingga modal yang ditahan untuk meng-cover kerugian tidak terduga akibat risiko menjadi lebih kecil. Oleh karena itu bank dengan tingkat diversifikasi yang tinggi dapat beroperasi dengan modal yang lebih rendah daripada bank lain dengan tingkat diversifikasi yang rendah. Penjelasan tersebut sesuai dengan Economic Capital Hypothesis.

Memahami hasil dari penelitian ini, manajemen bank umum di Indonesia dirasa perlu melakukan upaya-upaya monitoring yang sebanding dengan aktivitas diversifikasi kredit yang dilakukan sehingga dapat mengurangi risiko kredit yang dihadapi oleh bank. Alternatif lain untuk menjaga risiko kredit tetap rendah adalah dengan melakukan aktivitas seleksi kualitas debitur sebelum bank memberikan kredit. Dengan proses seleksi yang ketat, bank dapat menjaga risiko kredit tetap rendah dengan biaya yang lebih kecil daripada biaya yang

Sebagai otoritas yang berwenang dalam sistem perbankan, Bank Indonesia perlu mewajibkan bank untuk melakukan diversifikasi kredit diiringi dengan upaya monitoring yang sebanding sehingga dapat mengurangi risiko kredit yang dihadapi oleh bank. Selain itu Bank Indonesia juga perlu memberikan standar seleksi calon debitur yang lebih ketat sehingga kualitas debitur bank menjadi lebih baik. Dengan begitu risiko kredit yang dihadapi oleh bank menjadi lebih terkontrol.

Penelitian mengenai diversifikasi kredit dapat dikembangkan dengan banyak cara. Pengaruh kepemilikan bank pada diversifikasi kredit dan kinerja bank akan menjadi penelitian yang sangat menarik. Dari penelitian tersebut dapat diketahui apakah bank dengan tipe kepemilikan tertentu cenderung melakukan kelompok diversifikasi kredit tertentu dan kelompok diversifikasi kredit apakah yang paling optimal bagi bank dengan tipe kepemilikan tertentu. Selain tipe kepemilikan bank, faktor lain yang dapat mempengaruhi diversifikasi kredit adalah faktor interest bank yaitu apakah bank berfokus pada sektor retail banking atau

corporate banking. Perbedaan interest membedakan pilihan komposisi diversifikasi kredit

bank dan dapat mempengaruhi kinerja dari bank tersebut. Penelitian tentang diversifikasi kredit juga dapat diarahkan pada industri perbankan syariah sehingga dapat diamati persamaan dan perbedaan diversifikasi kredit pada bank umum konvensional dan syariah.

6. Kepustakaan

Acharya, V., Hasan, I., & Saunders, A. (2006). Should bank be diversified? Evidence from

individual bank loan portfolios. Journal of Business 32, 1355-1412.

Christianti, A. (2010). Pengaruh Diversifikasi Kredit terhadap Profitabilitas dan Probabilitas

Kegagalan pada Bank yang Terdaftar di Bursa Efek Indonesia. Skripsi. Fakultas Ekonomi

Universitas Indonesia.

Rossi, S., Schwaiger, M., Winkler, & G. (2009). How loan portfolio diversification affects

risk, efficiency and capitalization: a managerial behavior model for Austrian banks.

Journal of Banking & Finance 32, 2218-2226.

Siamat, D. (2005). Manajemen Lembaga Keuangan Kebijakan Moneter dan Perbankan Edisi

Kelima. Lembaga Penerbit Fakultas Ekonomi Universitas Indonesia.

Tabak, B.M., Fazio, D.M., & Cajueiro, D.O. (2011). The effects of loan portfolio

concentration on Brazilian banks’ return and risk. Journal of Banking & Finance 35,

Winton, A. (1999). Don’t put all your eggs in one basket? Diversification and specialization

in lending. Center for Financial Institution Working Papers 00-16, Wharton School Center