Ultima Accounting Vol 7. No.1. Juni 2015

PENGARUH JUMLAH WAJIB PAJAK, LUAS LAHAN, JUMLAH

BANGUNAN, DAN LAJU INFLASI TERHADAP PENERIMAAN

PAJAK BUMI DAN BANGUNAN (PBB)

Studi empiris pada Kecamatan-Kecamatan di Kota Tangerang Periode 2010 s.d. 2013

Afriyanah

Universitas Multimedia Nusantara [email protected]

Waluyo

Universitas Multimedia Nusantara

Abstract

The purpose of this study was to examine the effect of the total taxpayers, land area, the total of buildings, and inflation rate for land and building tax (PBB). In this study, the total taxpayers is measured by the number of taxpayers based on Surat Tanda Terima Setoran, land area and the number of buildings based on the Surat Pemberitahuan Pajak Terutang, and the rate of inflation based on the Consumer Price Index for expenditure group.

The object of this research is the receipt of PBB in each district in the city of Tangerang from period 2010 to 2013. The sample was selected using all of the population as a sample and secondary data used in this study were analyzed using multiple regression method. In total there are 13 districts in the city of Tangerang observed by the researcher.

The results of this study are the total of taxpayers, land area, and the total of buildings individually have a significant influence on the receipt of PBB, while the result for inflation rate is not significant. The total of taxpayers, land area, total of buildings, and inflation rate have significant influence on the receipt of PBB simultaneously.

Keywords: Inflation rate, Land and Building Tax (PBB) revenues, land area, total of buildings, total taxpayers.

I. Pendahuluan Latar Belakang

Peran pemerintah daerah semakin meningkat dengan adanya kebijakan otonomi daerah. Menurut Undang-Undang Nomor 23 Tahun 2014 Pasal 1 ayat (6), otonomi daerah adalah hak, wewenang, dan kewajiban daerah otonom untuk mengatur dan mengurus sendiri urusan pemerintahan dan kepentingan masyarakat setempat dalam sistem Negara Kesatuan Republik Indonesia. Daerah otonom harus memiliki kemampuan untuk dapat mengelola dan menggunakan sumber-sumber keuangan sendiri secara efisien dan efektif dalam rangka membiayai penyelenggaraan pemerintahan dan pembangunan di daerahnya.

Untuk dapat mengoptimalkan sumber daya daerah, pemerintah daerah dituntut untuk dapat meningkatkan Pendapatan Asli Daerah (PAD). Pendapatan Asli Daerah (PAD) bersumber dari pajak daerah, retribusi daerah, hasil pengelolaan kekayaan daerah yang dipisahkan, dan lain-lain PAD yang sah. Salah satu Pendapatan Asli Daerah (PAD) berasal dari pajak daerah.

Ultima Accounting Vol 7. No.1. Juni 2015 Pajak daerah merupakan salah satu sumber pendapatan daerah yang penting guna membiayai pelaksanaan pemerintahan daerah dan dilaksanakan berdasarkan prinsip demokrasi, pemerataan dan keadilan, peran serta masyarakat, dan akuntabilitas dengan memperhatikan potensi daerah. Setiap tahun dinas pengelolaan keuangan daerah Kota Tangerang menetapkan target serta realisasi penerimaan yang berasal dari sektor pajak khususnya Pajak Bumi dan Bangunan (PBB).

Tabel 1.1

Berdasarkan Tabel 1.1, dapat dilihat bahwa terjadi peningkatan dan penurunan realisasi penerimaan pendapatan yang berasal dari Pajak Bumi dan Bangunan (PBB) yang diterima oleh Kota Tangerang. Dari data tersebut dapat disimpulkan bahwa secara keseluruhan dari daftar target dan realisasi PBB APBD tahun 2010 sampai dengan tahun 2013 mengalami kenaikan pencapaian target dan realisasi PBB rata-rata sebesar 0,94%.

Agar hasil penerimaan Pajak Bumi dan Bangunan dapat terealisasi sesuai target yang ditetapkan, perlu diketahui faktor-faktor yang mempengaruhi penerimaan pengelolaan Pajak Bumi dan Bangunan. Wajib Pajak Pajak Bumi dan Bangunan (PBB) adalah Subjek Pajak yang dikenakan kewajiban membayar Pajak Bumi dan Bangunan.

Pertumbuhan penduduk yang meningkat, menyebabkan kebutuhan penduduk akan perumahan berupa tanah dan bangunan semakin meningkat. Penduduk yang mempunyai sertifikat atas tanah dan bangunan, wajib mendaftarkan objek bumi dan/atau bangunan dengan menggunakan formulir Surat Pemberitahuan Objek Pajak Daerah (SPOPD) ke Dinas Pengelolaan Keuangan Daerah (DPKD) paling lambat 30 (tiga puluh) hari kalender sejak tanggal diterimanya SPOPD oleh Wajib Pajak. Wajib Pajak yang telah mendaftarkan objek pajak bumi dan/ atau bangunan akan diberikan Nomor Pokok Wajib Pajak Daerah (NPWPD). Dengan meningkatnya tanah dan bangunan yang bersertifikat dan disertai dengan NPWPD, maka jumlah wajib pajak yang dikenai kewajiban membayar PBB atas tanah dan bangunan akan semakin meningkat, sehingga menyebabkan PBB yang dibayarkan akan meningkat dan pada akhirnya meningkatkan penerimaan PBB. Jumlah wajib pajak diukur dengan banyaknya wajib pajak Pajak Bumi dan Bangunan (PBB) yang telah membayarkan PBB setiap tahunnya pada masing-masing Kecamatan yang berada di Kota Tangerang berdasarkan Surat Tanda Terima Setoran (STTS).

Lahan atau tanah merupakan sumber daya yang dapat menyediakan ruangan yang dapat mendukung semua kebutuhan makhluk hidup. Luas lahan adalah jumlah atau banyaknya lahan yang digunakan untuk berbagai kegiatan yang ada dalam suatu wilayah. Pada dasarnya ruangan yang disediakan sangat terbatas, sementara itu kebutuhan akan tanah mempunyai kecenderungan yang terus meningkat dari tahun ke tahun, baik untuk kebutuhan perumahan, pertanian, industri dan lain sebagainya. Jika pertumbuhan penduduk meningkat maka permintaan akan tanah semakin meningkat. Dengan banyaknya luas lahan yang

Ultima Accounting Vol 7. No.1. Juni 2015 menjadi objek PBB dan dimiliki oleh wajib pajak serta tingginya nilai jual tanah yang menyebabkan NJOP dari PBB menjadi lebih besar, maka semakin besar pula PBB yang harus dibayarkan oleh wajib pajak, sehingga pada akhirnya meningkatkan penerimaan daerah yang berasal dari PBB. Luas lahan atau tanah diukur dengan data jumlah luas lahan yang menjadi objek PBB di setiap Kecamatan yang berada di Kota Tangerang berdasarkan Surat Pemberitahuan Pajak Terutang (SPPT) dalam satuan meter persegi (m2).

Bangunan adalah konstruksi teknik yang ditanam atau dilekatkan secara tetap pada tanah dan/atau perairan pedalaman dan/atau laut. Nilai dari bangunan akan meningkat sesuai dengan kondisi bangunan dan perkembangan perekonomian di daerah bangunan tersebut didirikan. Faktor-faktor untuk menentukan klasifikasi bangunan sebagai objek perhitungan PBB yang terutang yaitu: bahan yang digunakan, rekayasa, letak, dan kondisi lingkungan. Nilai jual tanah dari tahun ke tahun mengalami peningkatan seiring dengan perkembangan wilayahnya, begitu pula dengan bangunan yang melekat atau tertanam di atas tanah tersebut. Penerimaan PBB di pengaruhi oleh seberapa luas lahan dan bangunan yang dikenakan pajak. Semakin meningkat jumlah bangunan dan Nilai Jual Objek Pajak (NJOP) suatu bangunan, maka semakin tinggi PBB yang dibayar oleh wajib pajak sehingga semakin tinggi pula penerimaan yang didapat oleh pemerintah daerah yang berasal dari PBB. Jumlah bangunan diukur dengan data banyaknya bangunan yang menjadi objek PBB di setiap Kecamatan yang berada di Kota Tangerang berdasarkan Surat Pemberitahuan Pajak Terutang (SPPT) dalam satuan meter persegi (m2).

Inflasi merupakan masalah ekonomi karena dapat menimbulkan dampak negatif yang sangat luas. Inflasi dapat diartikan sebagai kenaikan harga barang dan jasa secara umum dimana barang dan jasa tersebut merupakan kebutuhan pokok masyarakat atau turunnya daya jual mata uang suatu negara. Menurut Badan Pusat Statistik (BPS), inflasi merupakan salah satu indikator untuk melihat stabilitas ekonomi suatu wilayah atau daerah yang menunjukkan perkembangan harga barang dan jasa secara umum yang dihitung dari Indeks Harga Konsumen (IHK). Laju inflasi yang terus naik atau meningkat berpengaruh pada harga-harga barang maupun jasa. Salah satu dampak dari meningkatnya laju inflasi adalah harga dari suatu tanah dan bangunan akan meningkat, sehingga NJOP dari tanah dan bangunan dapat meningkat. Dengan NJOP yang meningkat mengakibatkan dasar pengenaan PBB pun dapat meningkat sehingga beban PBB yang harus dibayarkan akan semakin besar yang pada akhirnya meningkatkan penerimaan daerah yang berasal dari PBB. Laju inflasi diukur berdasarkan IHK kelompok pengeluaran Kota Tangerang.

Rumusan Masalah

Berdasarkan latar belakang, dapat ditentukan permasalahan yang akan diteliti sebagai berikut: 1. Apakah jumlah wajib pajak memiliki pengaruh terhadap penerimaan Pajak Bumi dan

Bangunan (PBB)?

2. Apakah luas lahan memiliki pengaruh terhadap penerimaan Pajak Bumi dan Bangunan (PBB)?

3. Apakah jumlah bangunan memiliki pengaruh terhadap penerimaan Pajak Bumi dan Bangunan (PBB)?

4. Apakah laju inflasi memiliki pengaruh terhadap penerimaan Pajak Bumi dan Bangunan (PBB)?

5. Apakah jumlah wajib pajak, luas lahan, jumlah bangunan, dan laju inflasi memiliki pengaruh secara simultan terhadap penerimaan Pajak Bumi dan Bangunan (PBB)?

Ultima Accounting Vol 7. No.1. Juni 2015 II. Tinjauan Literatur dan Hipotesis

2.1 Pengertian Pajak Bumi dan Bangunan

Pajak Bumi dan Bangunan (PBB) adalah Pajak Negara yang dikenakan terhadap bumi dan atau bangunan berdasarkan Undang-Undang Nomor 12 Tahun 1985 tentang Pajak Bumi dan Bangunan sebagaimana telah diubah dengan Undang-Undang Nomor 12 Tahun 1994. PBB adalah pajak yang bersifat kebendaan dalam arti besarnya pajak yang terutang ditentukan oleh keadaan objek yaitu bumi/tanah dan atau bangunan. Keadaan subjek (siapa yang membayar) tidak ikut menentukan besarnya pajak.

Objek Pajak Bumi dan Bangunan (PBB) adalah bumi dan/atau bangunan. Pengertian bumi adalah permukaan bumi dan tubuh bumi yang ada dibawahnya, sedangkan bangunan adalah konstruksi teknik yang ditanam atau dilekatkan secara tetap pada tanah dan/perairan.

Subjek Pajak Bumi dan Bangunan adalah orang pribadi atau Badan yang secara nyata mempunyai suatu hak atas Bumi dan/atau memperoleh manfaat atas Bumi, dan/atau memiliki, menguasai, dan/atau memperoleh manfaat atas Bangunan. Wajib Pajak Pajak Bumi dan Bangunan adalah Subjek Pajak yang dikenakan kewajiban membayar Pajak Bumi dan Bangunan.

2.2 Nilai Jual Objek Pajak

Dasar pengenaan PBB adalah Nilai Jual Objek Pajak (NJOP). NJOP sebagaimana dimaksud dalam Pasal 1 angka 3 Undang-Undang Nomor 12 Tahun 1985 tentang Pajak Bumi dan Bangunan sebagaimana telah diubah dengan Undang-Undang Nomor 12 Tahun 1994 adalah harga rata-rata yang diperoleh dari transaksi jual beli yang terjadi secara wajar, NJOP ditentukan melalui perbandingan harga dengan objek lain yang sejenis, atau nilai perolehan baru atau NJOP pengganti. Besarnya NJOP tersebut digunakan sebagai dasar pengenaan Pajak Bumi dan Bangunan yang ditetapkan setiap 3 (tiga) tahun oleh Menteri Keuangan, kecuali untuk daerah tertentu ditetapkan setiap tahun sesuai dengan perkembangan daerahnya (Waluyo, 2011).

2.3 Jumlah Wajib Pajak

Menurut Peraturan Walikota Tangerang Nomor 15 Tahun 2012 tentang Tata Cara Pengelolaan Pajak Bumi dan Bangunan Pasal 5 angka 2, Wajib Pajak Bumi dan Bangunan adalah Subjek Pajak yang dikenakan kewajiban membayar Pajak Bumi dan Bangunan. Hasil penelitian Makmur (2010) menunjukkan bahwa jumlah wajib pajak sektor perkotaan dan sektor perdesaan bersama-sama berpengaruh secara signifikan terhadap penerimaan PBB. Begitu pula menurut Sasana (2005) hasil penelitian menunjukkan adanya pengaruh atau hubungan positif antara jumlah wajib pajak dengan penerimaan PBB. Berbeda dengan penelitian yang dilakukan Trigiant, dkk. (2014) menyatakan bahwa variabel jumlah wajib pajak tidak berpengaruh signifikan terhadap penerimaan Pajak Bumi dan Bangunan (PBB) di Kota Padang.

Berdasarkan landasan teori tersebut, hipotesis alternatif terkait jumlah wajib pajak ialah sebagai berikut:

Ha1 : Jumlah wajib pajak memiliki pengaruh terhadap penerimaan Pajak Bumi dan Bangunan (PBB).

2.4 Luas Lahan

Tanah merupakan aset berwujud (tangible asset) yang sangat peka terhadap perkembangan. Sebagaimana tercantum dalam Pasal 1 Undang-Undang Nomor 12 Tahun 1985 yang diubah menjadi Undang-Undang Nomor 12 Tahun 1994, yang dimaksud dengan bumi adalah

Ultima Accounting Vol 7. No.1. Juni 2015 permukaan bumi dan tubuh bumi yang berada di bawahnya. Permukaan bumi itu sebetulnya tidak lain daripada tanah. Hasil penelitian Sasana (2005) menunjukkan adanya pengaruh atau hubungan positif antara jumlah luas lahan dengan penerimaan PBB. Semakin besar luas lahan yang dimiliki, semakin tinggi pula pendapatan yang diperoleh, dan pada akhirnya akan menambah kemampuan mereka untuk membayar PBB. Dengan demikian, setiap penambahan luas lahan yang dimanfaatkan oleh masyarakat, selain akan menambah jumlah wajib pajak baru, tentunya juga akan menaikkan pendapatan per kapita masyarakat sehingga akan meningkatkan penerimaan PBB.

Berdasarkan landasan teori tersebut, hipotesis alternatif terkait luas lahan ialah sebagai berikut:

Ha2: Luas lahan memiliki pengaruh terhadap penerimaan Pajak Bumi dan Bangunan (PBB). 2.5 Jumlah Bangunan

Undang-Undang Nomor 12 Tahun 1985 sebagaimana telah diubah menjadi Undang-Undang Nomor 12 Tahun 1994 Pasal 2 ayat (1), bangunan adalah konstruksi teknik yang ditanam atau dilekatkan secara tetap pada tanah dan/atau perairan. Yang termasuk pengertian bangunan adalah:

a. Jalan lingkungan yang terletak dalam suatu kompleks bangunan seperti: hotel, pabrik, dan emplasemennya dan lain-lain yang merupakan satu kesatuan dengan kompleks bangunan tersebut;

b. jalan tol; c. kolam renang; d. pagar mewah; e. tempat olah raga;

f. galangan kapal, dermaga; g. taman mewah;

h. tempat penampungan/kilang minyak, air dan gas, pipa minyak; i. fasilitas lain yang memberikan manfaat.

Hasil penelitian Sasana (2005), menunjukkan adanya pengaruh atau hubungan positif antara jumlah bangunan dengan penerimaan PBB. Berdasarkan landasan teori tersebut, hipotesis alternatif terkait jumlah wajib pajak ialah sebagai berikut:

Ha3: Jumlah bangunan memiliki pengaruh terhadap penerimaan Pajak Bumi dan Bangunan (PBB).

2.6 Tingkat Inflasi

Inflasi dapat diartikan sebagai kenaikan harga barang dan jasa secara umum di mana barang dan jasa tersebut merupakan kebutuhan pokok masyarakat atau turunnya daya jual mata uang suatu negara. Menurut Badan Pusat Statistik (BPS), inflasi merupakan salah satu indikator untuk melihat stabilitas ekonomi suatu wilayah atau daerah yang menunjukkan perkembangan harga barang dan jasa secara umum yang dihitung dari Indeks Harga Konsumen (IHK).

Hasil penelitian Sasana (2005) menunjukkan adanya pengaruh atau hubungan positif antara inflasi dengan penerimaan PBB di Kabupaten Banyumas. Namun penelitian ini tidak sejalan dengan penelitian yang dilakukan oleh Hasanudin (2011) yang menyimpulkan bahwa tidak terdapat pengaruh dari inflasi terhadap penerimaan PBB secara parsial. Trigiant, dkk. (2014) juga menunjukkan bahwa tingkat inflasi tidak berpengaruh signifikan terhadap penerimaan Pajak Bumi dan Bangunan (PBB) di Kota Padang.

Berdasarkan landasan teori tersebut, hipotesis alternatif terkait laju inflasi ialah sebagai berikut:

Ultima Accounting Vol 7. No.1. Juni 2015 2.7 Pengaruh Jumlah Wajib Pajak, Luas Lahan, Jumlah Bangunan, dan Laju Inflasi Terhadap Penerimaan Pajak Bumi dan Bangunan (PBB)

Hasil penelitian Makmur (2010) membuktikan bahwa secara simultan atau bersama-sama antara variabel bebas (jumlah wajib pajak sektor perkotaan dan jumlah wajib pajak sektor pedesaan) berpengaruh terhadap penerimaan PBB di Kabupaten Kutai Barat. Hasanudin (2011) dalam penelitiannya menyimpulkan bahwa jumlah penduduk, PDRB, dan inflasi secara simultan mempunyai pengaruh yang signifikan terhadap penerimaan PBB. Trigiant, dkk. (2014) juga menunjukkan bahwa secara simultan terdapat pengaruh signifikan antara inflasi, jumlah wajib pajak, dan jumlah penduduk terhadap penerimaan Pajak Bumi dan Bangunan (PBB) di Kota Padang.

Berdasarkan landasan teori tersebut, hipotesis alternatif terkait jumlah wajib pajak, luas lahan, jumlah bangunan, dan laju infasi secara simultan terhadap penerimaan Pajak Bumi dan Bangunan (PBB) ialah sebagai berikut:

Ha5: Jumlah wajib pajak, luas lahan, jumlah bangunan, dan laju inflasi secara simultan memiliki pengaruh terhadap penerimaan Pajak Bumi dan Bangunan (PBB).

2.7 Model Penelitian

Model penelitian dalam penelitian ini adalah sebagai berikut:

Variabel Independen Variabel Dependen

III. Metode Penelitian

Objek penelitian yang digunakan adalah penerimaan setiap Kecamatan di Kota Tangerang yang berasal dari Pajak Bumi dan Bangunan (PBB) pada tahun 2010 sampai tahun 2013. Metode penelitian yang digunakan dalam penelitian ini adalah causal study. Dalam Sekaran dan Bougie (2010) dijelaskan bahwa causal study adalah penelitian yang melihat hubungan sebab akibat untuk melihat adanya pengaruh yang signifikan atau tidak antar variabel-variabel penelitian. Hasil dari causal study dapat menunjukkan hubungan sebab akibat antara variabel yang dipengaruhi (dependen) dengan yang mempengaruhi (independen).

Variabel dependen dalam penelitian ini adalah penerimaan Pajak Bumi dan Bangunan (PBB). Penerimaan Pajak Bumi dan Bangunan (PBB) diukur dengan penerimaan Kecamatan-Kecamatan di Kota Tangerang yang berasal dari PBB berdasarkan Surat Tanda Terima Setoran (STTS) yang dibayarkan oleh Wajib Pajak dalam satuan Rupiah. Variabel ini diukur dengan menggunakan skala rasio.

Laju Inflasi (X4)

Penerimaan Pajak Bumi dan Bangunan (Y) Jumlah Bangunan (X3)

Luas Lahan (X2) Jumlah Wajib Pajak (X1)

Ultima Accounting Vol 7. No.1. Juni 2015 Variabel Independen

a. Jumlah Wajib Pajak

Jumlah wajib pajak adalah banyaknya subjek pajak (orang pribadi atau badan) yang dikenakan kewajiban membayar Pajak Bumi dan Bangunan (PBB). Jumlah wajib pajak diukur dengan menggunakan skala rasio berdasarkan banyaknya wajib pajak Pajak Bumi dan Bangunan (PBB) yang telah membayarkan PBB setiap tahunnya pada masing-masing Kecamatan yang berada di Kota Tangerang berdasarkan Surat Tanda Terima Setoran (STTS).

b. Luas Lahan

Luas lahan adalah banyaknya atau jumlah lahan yang digunakan untuk berbagai kegiatan yang ada dalam suatu wilayah. Luas lahan atau tanah diukur dengan menggunakan skala rasio berdasarkan data jumlah luas lahan yang menjadi objek PBB disetiap Kecamatan yang berada di Kota Tangerang berdasarkan Surat Pemberitahuan Pajak Terutang (SPPT) dalam satuan meter persegi (m2).

c. Jumlah Bangunan

Jumlah bangunan adalah banyaknya konstruksi teknik yang ditanam atau dilekatkan secara tetap pada tanah dan/atau perairan, yang diperuntukkan sebagai tempat tinggal atau tempat berusaha atau tempat yang dapat diusahakan. Bangunan merupakan salah satu objek PBB. Jumlah bangunan diukur dengan menggunakan skala rasio berdasarkan data banyaknya bangunan yang menjadi objek PBB disetiap Kecamatan yang berada di Kota Tangerang berdasarkan Surat Pemberitahuan Pajak Terutang (SPPT) dalam satuan meter persegi (m2).

d. Laju Inflasi

Inflasi adalah suatu keadaan dimana harga barang dan jasa secara umum mengalami kenaikan secara terus menerus atau terjadi penurunan nilai uang dalam negeri. Laju inflasi diukur berdasarkan IHK kelompok pengeluaran Kota Tangerang dalam bentuk persen (%).

Data yang dibutuhkan adalah data sekunder berupa data penerimaan dari Pajak Bumi dan Bangunan (PBB) di setiap Kecamatan di Kota Tangerang periode 2010-2013. Data-data yang digunakan diperoleh dari Dinas Pengelolaan Keuangan Daerah (DPKD) Kota Tangerang dan Badan Pusat Statistik Kota Tangerang.

Data penelitian yang menjadi populasi penelitian adalah seluruh penerimaan Kecamatan yang berada di Kota Tangerang yang berasal dari Pajak Bumi dan Bangunan (PBB) dari tahun 2010 hingga tahun 2013. Menurut Sugiono (2010), populasi adalah wilayah generalisasi yang terdiri atas obyek atau subyek yang mempunyai kualitas dan karakteristik tertentu yang ditetapkan oleh peneliti untuk dipelajari dan kemudian ditarik kesimpulannya. Sampel yang digunakan dalam penelitian ini diambil dari keseluruhan anggota populasi.

Teknik analisis data yang akan digunakan dalam penelitian ini meliputi analisis statistik dan analisis deskriptif. Analisis statistik merupakan analisis yang mengacu pada perhitungan data penelitian berupa angka-angka yang dianalisis dengan bantuan komputer melalui program Statistical Package for Social Sciences (SPSS) versi 20. Sedangkan analisis deskriptif yaitu analisis yang menjelaskan gejala-gejala yang terjadi pada variabel-variabel penelitian yang berpedoman pada hasil analisis statistik.

Ultima Accounting Vol 7. No.1. Juni 2015 IV. Hasil dan Pembahasan

4.1Objek Penelitian

Tabel 4.1

Rincian Pengambilan Sampel Penelitian

Kriteria Jumlah Kecamatan

Kecamatan-Kecamatan yang ada di Kota Tangerang. 13 Kecamatan

Kecamatan yang memungut pajak khususnya Pajak Bumi dan Bangunan (PBB) pada tahun 2010-2013.

13 Kecamatan Kecamatan yang digunakan dalam penelitian ini. 13 Kecamatan

Total Kecamatan yang ada di Kota Tangerang adalah 13 Kecamatan dengan periode penelitian 4 tahun sehingga data yang dapat digunakan dalam penelitian ini adalah 52 observasi. Alasan pemilihan Kecamatan-Kecamatan yang ada di Kota Tangerang dalam penelitian ini yaitu berdasarkan Undang-Undang Nomor 28 Tahun 2009 tentang Pajak Daerah dan Retribusi Daerah (UU PDRD), Pasal 2 ayat (2) huruf j bahwa Pajak Daerah dan Retribusi Daerah (PDRD) Perdesaan dan Perkotaan merupakan salah satu jenis Pajak Daerah yang dikelola oleh Kabupaten/Kota, yang sebelumnya dikelola oleh Pemerintah Pusat.

4.2 Analisis dan Pembahasan 4.2.1 Statistik Deskriptif

Statistik deskriptif memberikan gambaran atau deskripsi untuk variabel penelitian ini, yaitu

penerimaan Pajak Bumi dan Bangunan (Y), jumlah wajib pajak dari masing-masing Kecamatan di Kota Tangerang diukur berdasarkan Surat Tanda Terima Setoran (X1), luas lahan dari masing-masing Kecamatan yang menjadi objek PBB diukur berdasarkan Surat Pemberitahuan Pajak Terutang dalam satuan meter persegi (m2) (X2), jumlah bangunan dari masing-masing Kecamatan yang menjadi objek PBB diukur berdasarkan Surat Pemberitahuan Pajak Terutang dalam satuan meter persegi (m2) (X3), dan laju inflasi diukur dengan berdasarkan pada IHK kelompok pengeluaran Kota Tangerang dalam bentuk persen (X4).

Tabel 4.2

Hasil Uji Statistik Deskriptif

Sumber: data diolah.

Berdasarkan Tabel 4.2, dapat dilihat bahwa jumlah sampel penelitian untuk penerimaan PBB (Y) adalah sebanyak 52. Dari 52 sampel ini, Y terkecil (minimum) sebesar 6.776.180.465,00 dan Y terbesar (maximum) sebesar 70.044.854.561,00. Nilai range merupakan selisih antara nilai terkecil dan terbesar yaitu sebesar 63.268.674.096,00. Nilai

Ultima Accounting Vol 7. No.1. Juni 2015 sum merupakan penjumlahan dari 52 sampel yang digunakan yaitu sebesar 1.033.223.854.598. Sementara itu nilai rata-rata (mean) dari sampel Y adalah sebesar 19.869.689.511,5000 atau dengan standar deviasi (std. deviation) sebesar 13.779.814.215,88759.

Jumlah sampel penelitian untuk jumlah wajib pajak (X1) adalah 52. Dari 52 sampel ini, X1 terkecil (minimum) sebesar 10.185,00 dan X1 terbesar (maximum) sebesar 38.310,00. Nilai range merupakan selisih antara nilai terkecil dan terbesar yaitu sebesar 28.125,00. Nilai sum merupakan penjumlahan dari 52 sampel yang digunakan yaitu sebesar 1.079.594. Nilai rata-rata (mean) dari X1 sebesar 20.761,4231 atau dengan standar deviasi (std. deviation) sebesar 7.745,20022.

Jumlah sampel penelitian untuk luas lahan (X2) adalah 52. Dari 52 sampel ini, X2 terkecil (minimum) sebesar 7.253.587,00 dan X2 terbesar (maximum) sebesar 25.146.636,00. Nilai range merupakan selisih antara nilai terkecil dan terbesar yaitu sebesar 17.893.049,00. Nilai sum merupakan penjumlahan dari 52 sampel yang digunakan yaitu sebesar 651.165.358,00. Nilai rata-rata (mean) dari X2 sebesar 12.522.410,7308 atau dengan standar deviasi (std. deviation) sebesar 5.176.351,41490.

Jumlah sampel penelitian untuk jumlah bangunan (X3) adalah 52. Dari 52 sampel ini, X3 terkecil (minimum) sebesar 1.063.704,00 dan X3 terbesar (maximum) sebesar 3.890.125,00. Nilai range merupakan selisih antara nilai terkecil dan terbesar yaitu sebesar 2.826.421,00. Nilai sum merupakan penjumlahan dari 52 sampel yang digunakan yaitu sebesar 122.984.587,00. Nilai rata-rata (mean) dari X3 sebesar 2.365.088,2115 atau dengan standar deviasi (std. deviation) sebesar 862.602,01692.

Jumlah sampel penelitian untuk laju inflasi (X4) adalah 52. Dari 52 sampel ini, X4 terkecil (minimum) sebesar 0,0378 atau 3,78% dan X4 terbesar (maximum) sebesar 0,1002 atau 10,02%. Nilai range merupakan selisih antara nilai terkecil dan terbesar yaitu sebesar 0,0624 atau 6,24%. Nilai sum merupakan penjumlahan dari 52 sampel yang digunakan yaitu sebesar 3,1616 atau 316,16%. Rata-rata X4 sebesar 0,060800 atau 6,08% dengan standar deviasi sebesar 0,0244765 atau 2,44765%.

4.2.2 Uji Kualitas Data

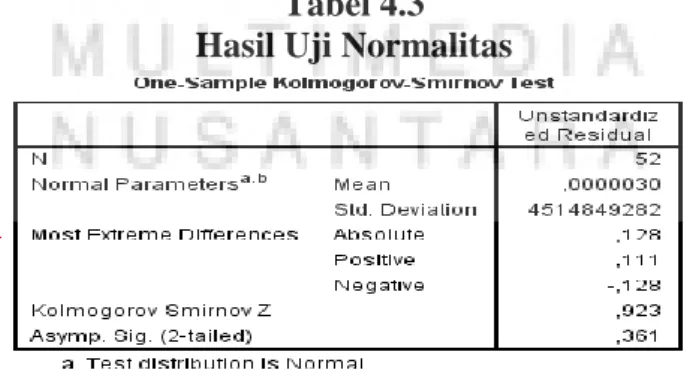

Uji normalitas adalah analisis untuk mengetahui dalam suatu model regresi, variabel dependen dan independen atau keduanya memiliki distribusi normal (Ghozali, 2012). Pengujian normalitas pada peelitian ini menggunakan uji statistik Kolmogorov-Smirnov (K-S). Hasil uji normalitas data dengan Kolmogorov-Smirnov Test adalah sebagai berikut:

Tabel 4.3 Hasil Uji Normalitas

Sumber: data diolah.

Berdasarkan hasil pengujian Kolmogorov-Smirnov yang ditampilkan pada Tabel 4.3, diperoleh nilai Kolmogorov-Smirnov Z adalah 0,923 dengan signifikansi (Asymp. Sig.) 0,361 atau 36,1%. Melalui hasil pengujian ini, menunjukkan bahwa probabilitas signifikansi

Ultima Accounting Vol 7. No.1. Juni 2015 residual yang dihasilkan, yaitu 0,361 atau 36,1% sehingga dapat dinyatakan bahwa semua variabel yang sedang diuji terdistribusi secara normal karena probabilitas signifikansi dari hasil pengujian tersebut sebesar 36,1% ≥ 5%.

4.2.3 Uji Asumsi Klasik 4.2.3.1 Uji Multikolonieritas

Uji multikolonieritas bertujuan untuk menguji ada atau tidaknya korelasi antar variabel independen dalam model regresi (Ghozali, 2012). Berikut ini adalah hasil uji multikolonieritas:

Tabel 4.4

Hasil Uji Multikolonieritas

Sumber: data diolah.

Berdasarkan Tabel 4.4, dapat dilihat bahwa semua variabel independen memiliki nilai Tolerance di atas 0,10 dan nilai VIF di bawah 10, sehingga dapat dinyatakan bahwa tidak terjadi multikolonieritas antar variabel independen dalam penelitian ini, yaitu: antara jumlah wajib pajak (X1), luas lahan (X2), jumlah bangunan (X3), dan laju inflasi (X4).

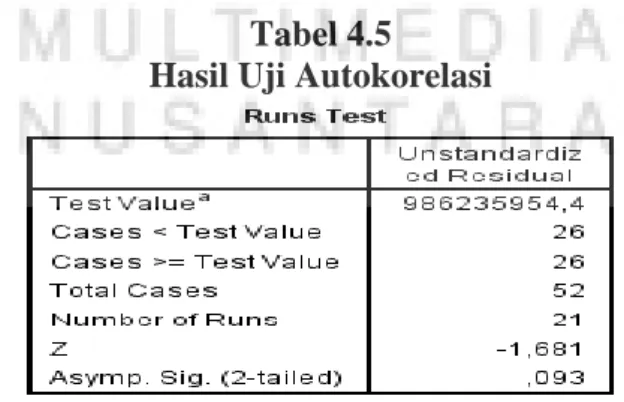

4.2.3.2 Uji Autokorelasi

Uji autokorelasi bertujuan untuk menguji apakah dalam model regresi linier ada korelasi antar kesalahan pengganggu pada periode t dengan kesalahan pengganggu pada periode t-1 atau periode sebelumnya (Ghozali, 2012).

Salah satu cara yang dapat digunakan untuk mendeteksi ada atau tidaknya autokorelasi yaitu dengan melakukan Run Test. Hasil pengujian autokorelasi dengan menggunakan Run Test terdapat pada tabel 4.5 berikut ini:

Tabel 4.5

Hasil Uji Autokorelasi

Sumber: data diolah.

Berdasarkan Tabel 4.5, diperoleh hasil test value sebesar 986.235.954,4 dan signifikansi (Asymp. Sig.) sebesar 0,093. Hal ini menunjukkan bahwa probabilitas

Ultima Accounting Vol 7. No.1. Juni 2015 signifikansi residual, yaitu 0,093 lebih besar dari 0,05 maka dapat dinyatakan bahwa tidak terdapat autokorelasi.

4.2.3.3 Uji Heteroskedastisitas

Uji heteroskedastisitas bertujuan untuk menguji apakah di dalam model regresi terjadi ketidaksamaan variance dari residual satu pengamatan ke pengamatan yang lain (Ghozali, 2012). Hasil uji heteroskedastisitas terdapat pada gambar 4.1 berikut ini:

Gambar 4.1

Hasil Uji Heteroskedastisitas

Berdasarkan hasil uji heteroskedastisitas yang ditunjukkan pada grafik Scatterplot dengan variabel dependen penerimaan PBB (Y) pada Gambar 4.1 dapat dilihat bahwa titik-titik pada grafik Scatterplot menyebar secara acak, baik diatas dan dibawah angka nol pada sumbu Y, serta tidak membentuk suatu pola tertentu secara beraturan (bergelombang, melebar, kemudian menyempit). Dengan demikian, dapat dinyatakan bahwa tidak terjadi heteroskedastisitas pada model regresi.

4.2.4 Uji Hipotesis

Uji hipotesis dalam penelitian ini dilakukan untuk mengetahui pengaruh jumlah wajib pajak (X1), luas lahan (X2), jumlah bangunan (X3), dan laju inflasi (X4), baik secara simultan maupun parsial terhadap penerimaan Pajak Bumi dan Bangunan (PBB). Pengujian hipotesis dengan menggunakan regresi linier berganda mencakup:

4.2.4.1 Uji Koefisien Determinasi (R2)

Uji Koefisien Determinasi bertujuan untuk mengukur seberapa jauh kemampuan model dalam menerangkan variasi variabel dependen (Ghozali, 2012). Berikut ini merupakan hasil uji koefisien determinasi:

Tabel 4.6

Hasil Uji Koefisien Determinasi

Sumber: data diolah.

Berdasarkan Tabel 4.6, dapat dilihat bahwa nilai R (koefisien korelasi)pada penelitian ini adalah sebesar 0,945. Angka ini menunjukkan bahwa korelasi atau hubungan antara

Ultima Accounting Vol 7. No.1. Juni 2015 keempat variabel independen dengan penerimaan Pajak Bumi dan Bangunan (PBB) adalah kuat karena lebih dari 0,5. Nilai koefisien determinasi (Adjusted R Square) adalah sebesar 0.884.

Dengan menggunakan Adjusted R Square, jumlah wajib pajak yang diukur berdasarkan Surat Tanda Terima Setoran (X1), luas lahan yang diukur berdasarkan Surat Pemberitahuan Pajak Terutang (X2), jumlah bangunan yang diukur berdasarkan Surat Pemberitahuan Pajak Terutang (X3), dan laju inflasi yang diukur berdasarkan IHK kelompok pengeluaran Kota Tangerang dalam bentuk persen (X4) dapat menjelaskan realisasi penerimaan PBB (Y) sebesar 88,4% dan sisanya 11,6% (100% - 88,4%) dijelaskan oleh variabel lain yang tidak diteliti dalam penelitian ini.

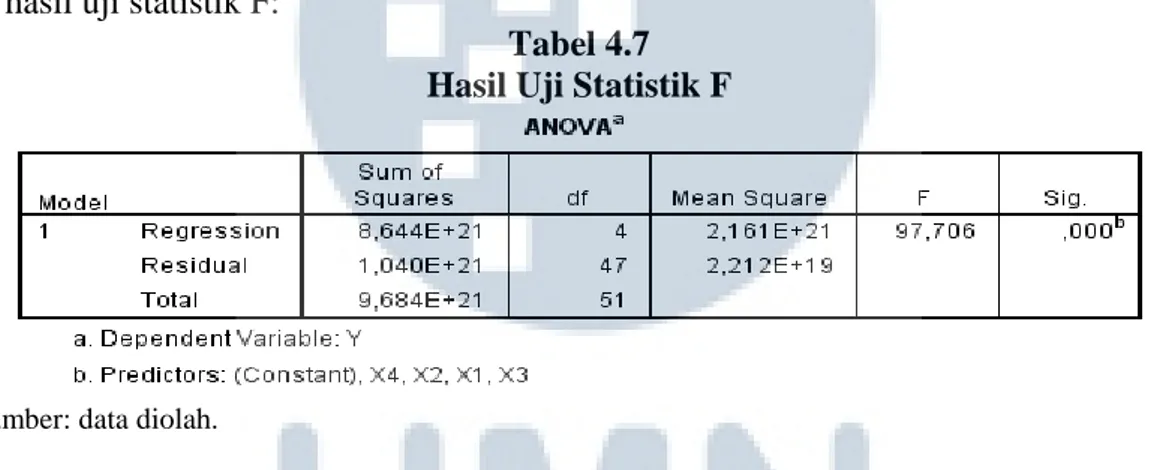

4.2.4.2 Uji Signifikansi Simultan (Uji Statistik F)

Uji statistik F dalam penelitian ini digunakan untuk mengetahui apakah semua variabel penelitian, yaitu jumlah wajib pajak (X1), luas lahan (X2), jumlah bangunan (X3), dan laju inflasi (X4) memiliki pengaruh secara simultan terhadap penerimaan PBB (Y). Berikut ini adalah hasil uji statistik F:

Tabel 4.7 Hasil Uji Statistik F

Sumber: data diolah.

Berdasarkan Tabel 4.7 hasil uji statistik F, diperoleh nilai F sebesar 97,706 dengan tingkat signifikansi sebesar 0,000 atau lebih kecil dari 0,05. Hasil uji statistik F menunjukkan bahwa model regresi dapat digunakan untuk memprediksi penerimaan PBB (Y). Hasil penelitian ini juga menunjukkan bahwa Ha5 diterima, yang berarti bahwa jumlah wajib pajak yang diukur berdasarkan Surat Tanda Terima Setoran (X1), luas lahan yang diukur berdasarkan Surat Pemberitahuan Pajak Terutang (X2), jumlah bangunan yang diukur berdasarkan Surat Pemberitahuan Pajak Terutang (X3), dan laju inflasi yang diukur berdasarkan IHK kelompok pengeluaran Kota Tangerang (X4) secara simultan memiliki pengaruh signifikan terhadap penerimaan PBB.

Hasil pengujian ini didukung oleh penelitian Trigiant, dkk. (2014) menyimpulkan bahwa secara simultan terdapat pengaruh signifikan antara inflasi, jumlah wajib pajak, dan jumlah penduduk terhadap penerimaan Pajak Bumi dan Bangunan (PBB) di Kota Padang. 4.2.4.3 Uji Signifikansi Parameter Individual (Uji Statistik t)

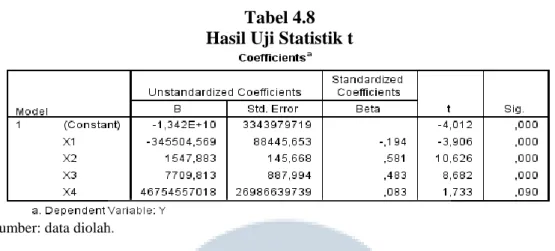

Uji statistik t dalam penelitian ini digunakan untuk mengetahui apakah semua variabel penelitian, yaitu jumlah wajib pajak (X1), luas lahan (X2), jumlah bangunan (X3) dan laju inflasi (X4) mempunyai pengaruh secara individual terhadap penerimaan PBB. Berikut ini adalah hasil uji statistik t:

Ultima Accounting Vol 7. No.1. Juni 2015 Tabel 4.8

Hasil Uji Statistik t

Sumber: data diolah.

Hasil uji statistik t pada Tabel 4.8, untuk variabel jumlah wajib pajak yang diukur dengan berdasarkan Surat Tanda Terima Setoran (X1) menunjukkan nilai t sebesar -3,906 dengan tingkat signifikansi sebesar 0,000 atau lebih kecil dari 0,05. Hal ini menunjukkan bahwa Ha1 diterima, sehingga dapat disimpulkan bahwa jumlah wajib pajak memiliki pengaruh signifikan terhadap penerimaan PBB. Wajib pajak yang mempunyai Nomor Pokok Wajib Pajak Daerah (NPWPD) atau Nomor Objek Pajak (NOP) maka dikatakan sebagai wajib pajak yang mempunyai kewajiban membayar Pajak Bumi dan Bangunan. Dengan meningkatnya tanah dan bangunan yang bersertifikat dan disertai dengan NPWPD atau NOP, maka jumlah wajib pajak yang dikenai kewajiban membayar PBB atas tanah dan bangunan akan semakin meningkat, sehingga menyebabkan PBB yang dibayarkan akan meningkat dan pada akhirnya dapat meningkatkan penerimaan PBB.

Hasil penelitian ini sejalan dengan penelitian yang dilakukan oleh Sasana (2005) yang menunjukkan bahwa adanya pengaruh atau hubungan positif antara jumlah wajib pajak dengan penerimaan PBB di Kabupaten Banyumas. Namun hasil penelitian ini bertolakbelakang dengan penelitian yang dilakukan oleh Trigiant, dkk. (2014) yang menjelaskan bahwa jumlah wajib pajak tidak berpengaruh signifikan terhadap penerimaan Pajak Bumi dan Bangunan (PBB) di Kota Padang.

Uji statistik t untuk variabel luas lahan yang diukur dengan berdasarkan Surat Pemberitahuan Pajak Terutang (X2) menunjukkan nilai t sebesar 10,626 dengan tingkat signifikansi sebesar 0,000 atau lebih kecil dari 0,05. Hal ini menunjukkan bahwa Ha2 diterima, sehingga dapat disimpulkan bahwa luas lahan memiliki pengaruh signifikan terhadap penerimaan PBB. Dengan banyaknya luas lahan yang dimiliki oleh wajib pajak dan tingginya nilai jual tanah yang menyebabkan NJOP dari PBB menjadi lebih besar, maka semakin besar pula PBB yang harus dibayarkan oleh wajib pajak, sehingga pada akhirnya meningkatkan penerimaan daerah yang berasal dari PBB.

Hasil penelitian ini sejalan dengan penelitian yang dilakukan oleh Sasana (2005) menunjukkan bahwa adanya pengaruh atau hubungan positif antara jumlah luas lahan dengan penerimaan PBB di Kabupaten Banyumas.

Uji statistik t untuk variabel jumlah bangunan yang diukur dengan berdasarkan Surat Pemberitahuan Pajak Terutang (X3) menunjukkan nilai t sebesar 8,682 dengan tingkat signifikansi sebesar 0,000 atau lebih kecil dari 0,05. Hal ini menunjukkan bahwa Ha3 diterima, sehingga dapat disimpulkan bahwa jumlah bangunan memiliki pengaruh signifikan terhadap penerimaan PBB. Semakin meningkatnya jumlah bangunan dan tingginya Nilai Jual Objek Pajak (NJOP) suatu bangunan maka semakin tinggi PBB yang dibayar oleh wajib pajak sehingga semakin tinggi pula penerimaan yang didapat oleh pemerintah daerah yang berasal dari PBB.

Ultima Accounting Vol 7. No.1. Juni 2015 Hasil penelitian ini sejalan dengan penelitian yang dilakukan oleh Sasana (2005) menunjukkan bahwa adanya pengaruh atau hubungan positif antara jumlah bangunan dengan penerimaan PBB di Kabupaten Banyumas.

Uji statistik t untuk variabel laju inflasi yang diukur dengan berdasarkan IHK kelompok pengeluaran Kota Tangerang (X4) menunjukkan nilai t sebesar 1,733 dengan tingkat signifikansi sebesar 0,090 atau lebih besar dari 0,05. Hal ini menunjukkan bahwa Ha4 ditolak, sehingga dapat disimpulkan bahwa laju inflasi tidak memiliki pengaruh terhadap penerimaan PBB. Hal ini disebabkan karena penerimaan PBB berasal dari Nilai Jual Objek Pajak (NJOP) yang dikurangkan dengan NJOPTKP dan dikalikan dengan besarnya tarif PBB. Nilai NJOP ditetapkan setiap 3 (tiga) tahun kecuali untuk objek tertentu dapat ditetapkan setiap tahun sesuai dengan perkembangan wilayah berdasarkan keputusan Menteri Keuangan dengan pertimbangan Bupati/Walikota. Laju inflasi yang mengalami kenaikan tidak dapat dipastikan bahwa NJOP dari tanah dan bangunan mengalami kenaikan. Begitu pula sebaliknya, jika laju inflasi mengalami penurunan belum dapat dipastikan NJOP dari tanah dan bangunan mengalami penurunan. Dengan demikian, laju inflasi yang dapat berubah-ubah (naik atau turun) tidak memiliki pengaruh signifikan terhadap penerimaan PBB.

Hasil penelitian ini sejalan dengan penelitian yang dilakukan oleh Hasanudin (2011) menunjukkan bahwa tidak terdapat pengaruh inflasi terhadap penerimaan PBB secara parsial. Trigiant, dkk. (2014) juga menunjukkan bahwa tingkat inflasi tidak berpengaruh signifikan terhadap penerimaan Pajak Bumi dan Bangunan (PBB) di Kota Padang.

Berdasarkan Tabel 4.8, diperoleh persamaan regresi dalam penelitian ini, yaitu:

Berdasarkan hasil uji t, diperoleh koefisien regresi sebesar -0,194 untuk variabel jumlah wajib pajak yang diukur dengan berdasarkan Surat Tanda Terima Setoran (X1). Hal ini menunjukkan bahwa untuk setiap kenaikan satu orang wajib pajak (X1) disetiap Kecamatan yang ada di Kota Tangerang akan menyebabkan penerimaan PBB (Y) menurun sebesar 0,194 atau 19,4%.

Berdasarkan hasil uji t, diperoleh koefisien regresi sebesar 0,581 untuk variabel luas lahan yang diukur berdasarkan Surat Pemberitahuan Pajak Terutang (X2). Hal ini menunjukkan bahwa untuk setiap peningkatan satu meter persegi (1m2) luas lahan yang menjadi objek PBB disetiap Kecamatan yang ada di Kota Tangerang (X2) akan menyebabkan penerimaan PBB (Y) meningkat sebesar 58,1%.

Berdasarkan hasil uji t, diperoleh koefisien regresi sebesar 0,483 untuk variabel jumlah bangunan yang diukur dengan berdasarkan Surat Pemberitahuan Pajak Terutang (X3). Hal ini menunjukkan bahwa untuk setiap peningkatan satu meter persegi (1m2) jumlah bangunan yang menjadi objek PBB disetiap Kecamatan yang ada di Kota Tangerang (X3), akan menyebabkan penerimaan PBB (Y) meningkat sebesar 48,3%.

Berdasarkan hasil uji t, diperoleh koefisien regresi sebesar 0,083 untuk variabel laju inflasi yang diukur dengan berdasarkan IHK kelompok pengeluaran Kota Tangerang (X4). Hal ini menunjukkan bahwa untuk setiap kenaikkan laju inflasi yang ada di Kota Tangerang (X4) sebesar 1%, akan menyebabkan penerimaan PBB (Y) meningkat sebesar 8,3%.

V. Simpulan, Keterbatasan, dan Saran 5.1 Simpulan

Simpulan yang diperoleh dari hasil pengujian signifikansi parsial dan simultan dalam penelitian ini adalah sebagai berikut:

Ultima Accounting Vol 7. No.1. Juni 2015 1. Jumlah wajib pajak memiliki pengaruh signifikan terhadap penerimaan Pajak Bumi dan Bangunan (PBB). Hasil penelitian ini sejalan dengan penelitian yang dilakukan oleh Sasana (2005) menunjukkan bahwa adanya pengaruh atau hubungan positif antara jumlah wajib pajak dengan penerimaan PBB di Kabupaten Banyumas. Kemudian pada penelitian Makmur (2010) juga menjelaskan bahwa jumlah wajib pajak sektor perkotaan dan sektor perdesaan sama-sama berpengaruh terhadap penerimaan PBB di Kabupaten Kutai Barat.

2. Luas lahan memiliki pengaruh signifikan terhadap penerimaan Pajak Bumi dan Bangunan (PBB). Hasil penelitian ini sejalan dengan penelitian yang dilakukan oleh Sasana (2005) menunjukkan bahwa adanya pengaruh atau hubungan positif antara jumlah luas lahan dengan penerimaan PBB di Kabupaten Banyumas.

3. Jumlah bangunan memiliki pengaruh signifikan terhadap penerimaan Pajak Bumi dan Bangunan (PBB). Hasil penelitian ini sejalan dengan penelitian yang dilakukan oleh Sasana (2005) menunjukkan bahwa adanya pengaruh atau hubungan positif antara jumlah bangunan dengan penerimaan PBB di Kabupaten Banyumas.

4. Laju inflasi tidak memiliki pengaruh terhadap penerimaan Pajak Bumi dan Bangunan (PBB). Hasil penelitian ini sejalan dengan penelitian yang dilakukan oleh Hasanudin (2011) menunjukkan bahwa tidak terdapat pengaruh inflasi terhadap penerimaan PBB secara parsial. Trigiant, dkk. (2014) juga menunjukkan bahwa tingkat inflasi tidak berpengaruh signifikan terhadap penerimaan Pajak Bumi dan Bangunan (PBB) di Kota Padang.

5. Jumlah wajib pajak (X1), luas lahan (X2), jumlah bangunan (X3), dan laju inflasi (X4) secara simultan memiliki pengaruh terhadap penerimaan Pajak Bumi dan Bangunan (PBB). Hasil penelitian ini sejalan dengan penelitian yang dilakukan oleh Makmur (2010) secara simultan atau bersama-sama antara variabel bebas (jumlah wajib pajak sektor perkotaan dan jumlah wajib pajak sektor perdesaan) yang berpengaruh terhadap penerimaan PBB di Kabupaten Kutai Barat. Hasanudin (2011) menyimpulkan bahwa jumlah penduduk, Produk Domestik Regional Bruto (PDRB), dan tingkat inflasi secara bersama-sama berpengaruh terhadap penerimaan PBB. Trigiant, dkk. (2014) juga menunjukkan bahwa secara simultan terdapat pengaruh signifikan antara inflasi, jumlah wajib pajak, dan jumlah penduduk terhadap penerimaan Pajak Bumi dan Bangunan (PBB) di Kota Padang.

5.2 Keterbatasan

Beberapa hal yang menjadi keterbatasan dalam penelitian ini yaitu:

1. Lingkup wilayah penelitian hanya terbatas di Kota Tangerang yaitu pada setiap Kecamatan-Kecamatan yang ada di Kota Tangerang, sehingga kurang dapat digeneralisasi terhadap semua Kecamatan yang ada di Kabupaten/Kota yang terdapat di Provinsi Banten dan tahun pengamatan yang cukup singkat yaitu pada periode 2010 sampai dengan 2013.

2. Pengaruh variabel jumlah wajib pajak, luas lahan, jumlah bangunan, dan laju inflasi dalam menjelaskan penerimaan Pajak Bumi dan Bangunan (PBB) sebesar 88,4% dan sisanya 11,6% dijelaskan oleh variabel lain yang tidak diteliti dalam penelitian ini.

5.3 Saran

Berikut adalah saran yang dapat diberikan terkait dengan penelitian ini, yaitu:

1. Menambah dan memperluas objek lokasi yang digunakan dalam penelitian serta memperpanjang periode waktu penelitian agar hasil penelitian dapat

Ultima Accounting Vol 7. No.1. Juni 2015 merepresentasikan penerimaan Pajak Bumi dan Bangunan (PBB) dan dapat lebih digeneralisasi agar dapat memperoleh hasil yang lebih akurat.

2. Meneliti variabel lain yang kemungkinan memiliki pengaruh terhadap penerimaan Pajak Bumi dan Bangunan (PBB) seperti: Produk Domestik Regional Bruto (PDRB).

VI. Referensi

Etwiory, Endang Beselina. 2014. “Analisis Kinerja DPRD Kabupaten Maluku Tenggara Dalam Era Otonomi Daerah”. Jurnal Administrasi Publik dan Birokrasi. Vol. 1, No. 2, 2014, Artikel 5.

F, Fahirah, Armin Basong, dan Hermansah H. Talaga. 2010. “Identifikasi Faktor-Faktor yang Mempengaruhi Nilai Jual Lahan dan Bangunan Pada Perumahan Tipe Sederhana”. Jurnal Smartek. Vol. 8, No. 4, November 2010, Hal. 251-269.

Ghozali, Imam. 2012. Aplikasi Analisis Multivariate dengan Program IBM SPSS 20. Edisi 6. Semarang: Badan Penerbit Universitas Diponegoro.

Hasanudin, Mohamad. 2011. “Analisis Pengaruh Jumlah Penduduk, Produk Domestik Regional Bruto (PDRB), Dan Tingkat Inflasi Terhadap Penerimaan Pajak Bumi dan Bangunan (PBB) di Kabupaten Kendal, Demak, Kudus dan Kota Semarang Tahun 2001-2008”. Jurnal Akuntansi Politeknik Negeri Semarang. Vol. 6, No. 1, April 2011, Hal 24-30.

Ilyas, Wirawan B dan Rudy Suhartono. 2012. Perpajakan Pembahasan Lengkap Berdasarkan Perundang-Undangan dan Aturan Pelaksanaan Terbaru. Jakarta: Mitra Wacana Media.

Imbing, Ovelia Veradina. 2013. “Analisis Penetapan NJOP Dan Implikasinya Terhadap Penerimaan PBB di Kota Manado. Jurnal EMBA. Vol. 1, No. 3, Juni 2013, Hal. 484-493.

Kairupan, Siestri Pristina. “Produk Domestik Regional Bruto, Inflasi, dan Belanja Daerah Pengaruhnya Terhadap Kesempatan Kerja di Sulawesi Utara Tahun 2000-2012”. Jurnal EMBA. Vol. 1, No. 4, Desember 2013, Hal 2206-2216.

Lind, Douglas A., William G. Marchal., dan Samuel A. Wathen. 2012. Statistical Techniques in Business and Economics Fifteenth Edition. USA: The McGraw-Hill Companies, Inc.

Makmur. 2010. ”Faktor-Faktor Yang Mempengaruhi Penerimaan PBB - Pajak Bumi dan Bangunan - Di Kabupaten Kutai Barat. Jurnal Eksis. Vol. 6, No. 2, Agustus 2010, Hal 1591-159.

Mukhlis, Imam. 2010. “Peran Pajak Daerah dalam Meningkatkan Pendapatan Asli Daerah”. Novie dan Amelia Sandra. 2012. “ Analisis Tingkat Akurasi Penetapan NJOP Tanah

Terhadap Nilai Pasar Dengan Metode Assessment Sales Ratio (Studi Kasus di Kecamatan Kelapa Gading Kotamadya Jakarta Utara)”.

Sasana, Hadi. 2005. “Analisis Faktor-Faktor Yang Mempengaruhi Penerimaan Pajak Bumi dan Bangunan (PBB) (Studi Kasus di Kabupaten Banyumas)”. Jurnal Dinamika Pembangunan. Vol. 2, No. 1, Juli 2005, Hal 19-29.

Sekaran, Uma dan Roger Bougie. 2010. Research Methods for Business: A Skill Building Approach. 5th edition. United Kingdom: John Wiley & Sons Ltd.

Ultima Accounting Vol 7. No.1. Juni 2015 Taluke, Maxwel. 2013. “Analisis Kontribusi Daerah Dan Retribusi Daerah Pada Pendapatan

Asli Daerah Di Kabupaten Halmahera Barat”. Jurnal EMBA. Vol. 1, No. 3, September 2013, Hal. 385-393.

Tarigan, Kharisma Wanta. 2013. “Analisis Efektifitas Dan Kontribusi PBB Terhadap Penerimaan Pajak Di KPP Pratama Kota Manado”. Jurnal EMBA. Vol. 1, No. 3, Juni 2013, Hal. 282-291.

Trigiant, Jefry, Ethika, dan Dandes Rifa. 2014. “ Kajian Empiris tentang Faktor-Faktor yang Mempengaruhi Penerimaan Pajak Bumi dan Bangunan (PBB) di Kota Padang”. E-Journal Universitas Bung Hatta. Vol. 5, No. 1, 2014.

Waluyo. 2011. Perpajakan Indonesia. Jakarta: Salemba Empat.

Peraturan Perpajakan

Pemerintah Daerah Kota Tangerang. 2010. Peraturan Daerah Kota Tangerang Nomor 7 Tahun 2010 tentang Pajak Daerah. Tangerang: Sekretaris Daerah Kota Tangerang. Pemerintah Daerah Kota Tangerang. 2012. Peraturan Walikota Tangerang Nomor 15 Tahun

2012 tentang Tata Cara Pengelolaan Pajak Bumi dan Bangunan. Tangerang: Sekretariat Daerah Kota Tangerang.

Peraturan Menteri Dalam Negeri Nomor 13 Tahun 2006 tentang Pedoman Pengelolaan Keuangan Daerah Pasal 22 ayat (1), Struktur APBD. Jakarta: Menteri Dalam Nageri. Peraturan Menteri Keuangan Republik Indonesia Nomor: 202/PMK.07/2013 tentang Perkiraan Alokasi Dana Bagi Hasil Pajak Tahun Anggaran 2014. Jakarta: Menteri Hukum dan Hak Asasi Manusia.

Peraturan Menteri Dalam Nageri Nomor 21 Tahun 2011 tentang Pedoman Pengelolaan Keuangan Daerah. Jakarta: Menteri Hukum dan Hak Asasi Manusia Republik Indonesia.

Republik Indonesia. 1994. Undang-Undang Nomor 12 Tahun 1994 tentang Pajak Bumi dan Bangunan. Jakarta: Menteri Negara Sekretaris negara Republik Indonesia.

Republik Indonesia. 2000. Undang-Undang Republik Indonesia Nomor 34 Tahun 2000 tentang Perubahan Atas Undang-Undang Republik Indonesia Nomor 18 Tahun 1997 tentang Pajak Daerah dan Retribusi Daerah. Jakarta: Sekretariat Negara Republik Indonesia.

Republik Indonesia. 2003. Undang-Undang Nomor 17 Tahun 2003 tentang Keuangan Negara. Jakarta: Sekretaris Negara Republik Indonesia.

Republik Indonesia. 2004. Undang-Undang Republik Indonesia Nomor 32 Tahun 2004 tentang Pemerintahan Daerah Pasal 40 dan Pasal 41. 2004. Jakarta: Sekretariat Negara Republik Indonesia.

Republik Indonesia. 2004. Undang-Undang Republik Indonesia Nomor 33 Tahun 2004 tentang Perimbangan Keuangan antara Pemerintah Pusat dan Pemerintah Daerah Pasal 5 ayat (2) dan Pasal 6. 2004. Jakarta: Sekretariat Negara Republik Indonesia. Republik Indonesia. 2009. Undang-Undang Nomor 16 Tahun 2009 tentang Ketentuan Umum

dan Tata Cara Perpajakan Menjadi Undang-Undang. Jakarta: Menteri Hukum dan Hak Asasi Manusia Republik Indonesia.

Republik Indonesia. 2014. Undang- Undang Nomor 23 Tahun 2014 tentang Pemerintahan Daerah Pasal 1 ayat (2). Jakarta: Kementrian Sekretariat Negara Republik Indonesia. Republik Indonesia. 2009. Undang-Undang Nomor 28 Tahun 2009 tentang Pajak Daerah dan

Ultima Accounting Vol 7. No.1. Juni 2015 Website

Jenis Pajak Menurut Lembaga Pemungutannya. http://www.pajak.go.id (Diakses pada: 1 Maret 2014).

Pengertian Inflasi dan Indeks Harga Konsumen (IHK). http://www.bps.go.id/menutab.php?tabel=1&id_subyek=03. (Diakses pada: 5 Maret 2014).

Pengertian Pajak. http://www.pajak.go.id/content/belajar-pajak (Diakses pada: 18 Maret 2014).

Pengertian Pajak Bumi dan Bangunan (PBB) dan Nilai Jual Objek Pajak (NJOP). http://www.pajak.go.id/content/seri-pbb-ketentuan-umum-pajak-bumi-dan-bangunan-pbb (Diakses pada: 19 Maret 2014).

Sistem Penyelenggaraan Pemerintahan di Indonesia. http://sistempemerintahan-indonesia.blogspot.com/2013/07/sistem-pemerintahan-daerah.html (Diakses pada: 18 Maret 2014).

Susunan dan Kegunaan Nomor Objek Pajak (NOP).

http://www.pajakonline.com/engine/learning/view.php?id=582 (Diakses pada: 19 Maret 2014).

Tujuan dari Pengalihan PBB-P2 menjadi Pajak Daerah sesuai Undang-Undang Pajak Daerah dan Retribusi Daerah (PDRD). http://www.pajak.go.id (Diakses pada: 1 Maret 2014).