9 2.1 Tinjauan Teoretis

2.1.1 Teori Keagenan (Agency Theory)

Agency Theory, merupakan konsep yang menjelaskan hubungan kontraktual antara principal dan agents. Pihak principal adalah pihak yang memberikan mandat kepada pihak lain, yaitu agent, untuk melakukan semua kegiatan atas nama principal dalam kapasitasnya sebagai pengambil keputusan. Agent membuat kontrak untuk melakukan tugas-tugas tertentu bagi principal, principal membuat kontrak untuk memberi imbalan pada agent. Principal memperkejakan agent untuk melakukan tugas kepentingan principal, termasuk pendelegasian otoritas pengambilan keputusan dari principal ke agent. Analoginya seperti antara pemilik perusahaan dan manajemen perusahaan. Para pemilik disebut evaluator informasi dan agen-agen mereka disebut pengambil keputusan (Hendriksen dan Van Breda, 2002)

Dalam hubungan keagenan, manajer sebagai pihak yang memiliki akses langsung terhadap informasi perusahaan, memiliki asimetris informasi terhadap pihak eksternal perusahaan, seperti kreditor dan investor. Dimana ada informasi yang tidak diungkapkan oleh pihak manajemen kepada pihak eksternal perusahaan, termasuk investor. Baik prinsipal maupun agen diasumsikan mementingkan diri sendiri yaitu untuk memaksimumkan utilitas subjektif mereka, tetapi juga

menyadari kepentingan umum mereka. Dalam kondisi demikian pihak manajer dapat menggunakan informasi yang diketahuinya untuk membuat laporan keuangan dalam usaha memaksimalan kemakmurannya. Kesenjangan informasi antara kedua belah pihak menimbulkan munculnya manajemen laba. Masing-masing pihak dalam hubungan keagenan terdorong oleh motivasi yang berbeda sesuai dengan kepentingannya.

Manajemen bersikap tidak membedakan terhadap risiko, sedangkan pemilik menghindari risiko, tetapi manajemen dan bukan pemilik yang menanggung risiko dengan bayaran tertentu (Hendriksen dan Van Breda, 2002). Konflik kepentingan antara pemilik dan agen terjadi karena kemungkinan agen tidak selalu berbuat sesuai dengan prinsipal sehingga memicu biaya keagenan (agency costs) (Boediono, 2005).

Eisenhardt (1989) dalam Pudyastuti (2009) menyatakan bahwa teori keagenan menggunakan tiga asumsi sifat manusia yaitu, manusia pada umumnya mementingkan diri sendiri (self interest), manusia memiliki daya pikir terbatas mengenai persepsi masa mendatang (bounded rasionality), dan manusia selalu menghindari risiko (risk averse). Agent mempunyai lebih banyak informasi mengenai kapasitas diri, lingkungan kerja dan perusahaan secara keseluruhan. Sedangkan principal tidak mempunyai informasi yang cukup tentang kinerja agent. Ketika tidak semua keadaan diketahui oleh semua pihak dan sebagai akibatnya, ketika konsekuensi-konsekuensi tertentu tidak dipertimbangkan oleh pihak-pihak tersebut, hal ini mengakibatkan adanya ketidakseimbangan informasi yang dimiliki

oleh principal dan agent. Ketidakseimbangan informasi ini disebut asimetri informasi (information asymmetries) (Setiawati, 2010).

Ketidakseimbangan informasi atau asimetri informasi dan konflik kepentingan yang terjadi antara principal dan agent mendorong agent untuk menyajikan informasi yang tidak sebenarnya kepada principal, terutama jika informasi tersebut berkaitan dengan pengukuran kinerja agent. Hal ini mungkin dipengaruhi oleh moral hazard (kekacauan moral) (Hendriksen dan Van Breda, 2002). Asimetri informasi antara manajemen (agent) dengan pemilik (principal) dapat memberikan kesempatan kepada manajer untuk melakukan manajemen laba (earnings management) dalam rangka menyesatkan pemilik mengenai kinerja ekonomi perusahaan (Ujiyantho dan Pramuka, 2007).

2.1.2 Manajemen Laba (Earning Management) 1. Pengertian Manjemen Laba

Scott (2000) membagi cara pemahaman atas manajemen laba menjadi dua. Pertama, melihatnya sebagai perilaku oportunistik manajer untuk memaksimumkan utilitasnya dalam menghadapi kontrak kompensasi, kontrak utang dan political costs (oportunistic Earnings Management). Kedua, dengan memandang manajemen laba dari perspektif efficient contracting (Efficient Earnings Management), dimana manajemen laba memberi manajer suatu fleksibilitas untuk melindungi diri mereka dan perusahaan dalam mengantisipasi kejadian-kejadian yang tak terduga untuk keuntungan pihak-pihak yang terlibat dalam kontrak. Dengan demikian, manajer dapat mempengaruhi nilai pasar saham perusahaannya

melalui manajemen laba, misalnya dengan membuat perataan laba (income smoothing) dan pertumbuhan laba sepanjang waktu.

Setiawati dan Na’im (2000) menyatakan bahwa manajemen laba merupakan campur tangan dalam proses pelaporan keuangan eksternal dengan tujuan untuk menguntungkan diri sendiri. Manajemen laba sendiri dapat mengakibatkan berkurangnya kredibilitas laporan keuangan, menambah bias dalam laporan keuangan dan dapat membuat pemakai laporan keuangan mempercayai angka laba hasil rekayasa tersebut sebagai angka laba tanpa rekayasa.

Sulistyanto (2008) menambahkan bahwa secara umum para praktisi yaitu pelaku ekonomi, pemerintah, asosiasi profesi dan regulator lainnya berargumen bahwa pada dasarnya manajemen laba merupakan perilaku oportunitis seorang manajer untuk mempermainkan angka-angka dalam laporan keuangan sesuai dengan tujuan yang ingin dicapainya. Sedangkan para akademisi beragumen bahwa pada dasarnya manajemen laba merupakan dampak dari kebebasan seorang manajer untuk memilih dan menggunakan metode akuntansi tertentu ketika mencatat dan menyusun informasi dalam laporan keuangan. Meski setiap pihak berusaha mengungkapkan alasan logis mengenai manajemen laba, sebenarnya ada satu benang merah antara kedua pendapat ini, yaitu kedua belah pihak menyepakati bahwa manajemen laba adalah upaya untuk mengubah, menyembunyikan, dan menunda informasi keuangan.

2. Motivasi Manajemen Laba

Ada berbagai motivasi yang mendorong dilakukannya manajemen laba. Teori akuntansi positif (Positif Accounting Theory) yang dikemukakan oleh (Watts dan Zimmermaan, 1986) terdapat tiga hipotesis yang melatarbelakangi terjadinya manajemen laba (Rahmawati et al, 2007), yaitu :

1) Bonus Plan Hypothesis

Manajemen akan memilih metode akuntansi yang memaksimalkan utilitasnya yaitu bonus yang tinggi. Manajer perusahaan yang memberikan bonus besar berdasarkan earning lebih banyak menggunakan metode akuntansi yang meningkatkan laba yang dilaporkan.

2) Debt Covenant Hypothesis

Manajer perusahaan yang melakukan pelanggaran perjanjian kredit cenderung memilih metode akuntansi yang memiliki dampak meningkatkan laba perusahaan (Sweeney, 1994). Hal ini untuk menjaga reputasi mereka dalam pandangan pihak eksternal.

3) Political Cost Hypothesis

Semakin besar perusahaan, semakin besar pula kemungkinan perusahaan tersebut memilih metode akuntansi yang dapat menurunkan laba. Hal tersebut dikarenakan dengan laba yang tinggi pemerintah akan segera mengambil tindakan, misalnya mengenakan peraturan antitrust, menaikkan pajak pendapatan perusahaan, dan lain-lain.

Healy dan Wahlen serta Scott (dalam Arnawa, 2006) menyatakan bahwa motivasi manajemen melakukan manajemen laba yaitu :

1. Bonus Scheme Motivations/management compensations contracts

Kompensasi atau bonus yang didasarkan pada besarnya laba dilaporkan akan memotivasi manajemen mengatur laba secara oportunistik untuk memaksimalisasi bonus mereka. Manajemen akan memilih prosedur akuntansi yang dapat melaporkan laba yang lebih tinggi guna memaksimalkan imbalan bonus.

2. Kontrak/Perjanjian Kredit

Lending contracts adalah pinjaman jangka panjang yang memiliki kewajiban (covenants) untuk memproteksi kreditor dari tindakan manajemen yang dapat merugikan mereka, seperti pembagian dividen yang berlebihan, pinjaman tambahan dan tindakan lainnya yang membahayakan kepentingan kreditor. 3. Faktor Politik

Motivasi ini biasanya terjadi pada perusahaan sangat besar yang aktivitasnya berkaitan langsung dengan publik atau pada perusahaan industri strategis seperti minyak dan gas. Perusahaan cenderung menggunakan kebijakan dan prosedur akuntansi yang menurunkan laba untuk mengurangi visibility agar perusahaan tidak terlalu disorot publik. Perusahaan yang sedang diselidiki karena melakukan pelanggaran anti-trust atau menghadapi konsekuensi politik yang tidak menguntungkan memiliki insentif untuk mengatur laba agar terlihat kurang menguntungkan.

4. Perpajakan

pajak penghasilan merupakan motivasi yang paling jelas untuk melakukan manajemen laba. Manajemen berupaya mengatur laba untuk memperoleh tax saving (penghematan pajak). Otoritas pajak cenderung untuk menerapkan aturan akuntansi mereka dalam perhitungan pendapatan kena pajak sehingga mengurangi ruang bagi perusahaan untuk melakukan manuver.

5. Pergantian Chief Executive Officer (CEO)

Pada saat pergantian CEO, mereka yang akan pensiun memiliki insentif untuk meningkatkan laba dilaporkan guna memaksimisasi bonus terakhirnya. Bagi CEO yang kinerjanya buruk, mereka melakukan manajemen laba dengan meningkatkan laba untuk mencegah atau menunda dipecat.

6. Pasar Modal

Perusahaan yang melakukan Initial Public Offering (IPO) tidak memiliki harga pasar yang pasti sehingga muncul pertanyaan, bagaimana cara menilai saham perusahaan tersebut. Peranan informasi akuntansi keuangan yang disajikan di dalam prospektus menjadi sumber informasi yang berguna. Hal ini menciptakan insentif bagi manajemen untuk memanipulasi laba dalam usaha mempengaruhi harga saham agar mendapatkan harga saham yang lebih tinggi. 7. Regulatory Motivations

Beberapa industri terikat dengan peraturan, pengawasan, dan pemantauan yang ketat oleh pihak regulator terhadap data akuntansi. Peraturan perbankan mengharuskan bank mencapai nilai Capital Adequacy Ratio (CAR) tertentu.

Peraturan seperti ini menciptakan insentif bagi manajemen untuk mengatur laporan laba rugi dan neraca sesuai dengan kepentingan pihak regulator.

Arnawa (2006:25-27) menyatakan bahwa berdasarkan dari hasil penelitian Wiliiam H. Beaver & ellen E. Engel (1996), Anwer S. Ahmed, Carolyn Takeda & Shwan Thomas (1999) serta Anne L. Betty & Kathy R. Petroni (2002), terdapat empat faktor utama yang mempengaruhi bank untuk melakukan praktik manajemen laba yaitu :

1. Mematuhi aturan yang telah ditetapkan (regulatory motivation)

Agar bank dapat beroperasi dengan sehat, bank diwajibkan untuk memenuhi aturan kewajiban penyediaan modal minimum (CAR) yang telah ditentukan oleh Bank Indonesia. Rasio kewajiban modal minimum berhubungan positif dengan laba. Semakin tinggi laba sebuah bank, maka semakin tinggi pula rasio kewajiban penyediaan modal minimum. Bank akan berusaha meningkatkan labanya agar tidak melanggar ketentuan pemenuhan ketentuan modal minimum, terutama untuk bank yang memiliki CAR mendekati 8%.

2. Supaya laporan keuangan lebih mencerminkan keadaan sesuai ekspektasi yang diharapkan (financial reporting motivation)

Agar laporan keuangan sesuai dengan ekspektasi, manajemen mengacu pada kontrak-kontrak yang telah dibuat oleh pihak manajemen dengan pihak lainnya (misalnya debt covenants dengan kreditur). Dalam debt covenants misalnya ditetapkan tingkat pertumbuhan untuk periode berikutnya, larangan pembagian dividen, larangan memberikan pinjaman baru, dan lain-lain. Dalam hal ini

manajemen akan berusaha melakukan praktik manajemen laba agar kondisi keuangan perusahaan sesuai dengan ekspektasi yang diharapkan.

3. Untuk meminimalisasikan pajak yang dibayarkan (tax motivation)

Motivasi terkait dengan pajak secara umum mengacu kepada usaha untuk meminimalisasikan pembayaran pajak atas laba. Jika manajemen melakukan manajemen laba dengan tujuan mengecilkan laba, hal ini dikaitkan dengan usaha untuk meminimalisasikan pajak.

4. Untuk memberikan tanda kepada investor atau pihak luar lainnya yang berkepentingan dengan perusahaan mengenai kondisi perusahaan yang baik (Signaling motivation)

Usaha manajemen untuk memberikan tanda kepada investor bahwa perusahaan mereka lebih baik jika dibandingkan dengan perusahaan lain. Pelaporan laba perusahaan yang lebih tinggi dibandingkan dengan pelaporan laba perusahaan saingan, menjadikan harga saham perusahaan naik.

3. Teknik Manajemen Laba

Teknik dan pola manajemen laba menurut Setiawati dan Na’im (Rahmawati et al,

2007) dapat dilakukan dengan tiga teknik yaitu:

1) Memanfaatkan peluang untuk membuat estimasi akuntansi

Cara manajemen mempengaruhi laba melalui judgment (perkiraan) terhadap estimasi akuntansi antara lain estimasi tingkat piutang tak tertagih, estimasi kurun waktu depresiasi aktiva tetap atau amortisasi aktiva tak berwujud, estimasi biaya garansi, dan lain-lain.

2) Mengubah metode akuntansi

Perubahan metode akunatansi yang digunakan untuk mencatat suatu transaksi, contoh : merubah metode depresiasi aktiva tetap, dari metode depresiasi angka tahun ke metode depresiasi garis lurus.

3) Menggeser periode biaya atau pendapatan.

Contoh rekayasa periode biaya atau pendapatan antara lain: mempercepat/menunda pengeluaran untuk penelitian dan pengembangan sampai pada periode akuntansi berikutnya, mempercepat/menunda pengeluaran promosi sampai periode berikutnya, mempercepat/menunda pengiriman produk ke pelanggan, mengatur saat penjualan aktiva tetap yang sudah tak dipakai.

4. Pola Dalam Manajemen Laba

Banyak cara yang dapat dilakukan oleh manajer untuk mempengaruhi waktu, jumlah, atau makna transaksi dalam pelaporan keuangan dengan melakukan pemilihan metode akuntansi dan accounting judgment. Menurut Scott (2009:405) berbagai pola yang sering dilakukan manajer dalam earning management adalah :

1. Taking a bath

Pola ini terjadi pada saat reorganisasi termasuk pengangkatan CEO baru dengan melaporkan kerugian dalam jumlah besar. Tindakan ini diharapkan dapat meningkatkan laba di masa datang. Manajemen mencoba mengalihkan expected future cost ke masa kini, agar memiliki peluang yang lebih besar mendapatkan laba di masa yang akan datang.

2. Income minimization

Dilakukan pada saat perusahaan mengalami tingkat laba yang tinggi sehingga jika laba pada periode mendatang diperkirakan turun drastis dapat diatasi dengan mengambil laba periode sebelumnya. Manajemen mencoba memindahkan beban ke masa kini agar memiliki peluang yang lebih besar mendapatkan laba di masa yang akan datang.

3. Income maximization

Dilakukan pada saat laba menurun dengan cara memindahkan beban ke masa mendatang. Tindakan atas income maximization bertujuan untuk melaporkan net income yang tinggi untuk tujuan bonus yang lebih besar. Pola ini dilakukan oleh perusahaan yang melakukan pelanggaran perjanjian hutang.

4. Income smoothing

Dilakukan perusahaan dengan cara meratakan laba yang dilaporkan sehingga dapat mengurangi fluktuasi laba yang terlalu besar karena pada umumnya investor lebih menyukai laba yang relatif stabil.

5. Model Pendekteksian Manajemen Laba

Ada tiga pendekatan yang telah dihasilkan oleh peneliti untuk mendeteksi manajemen laba, menurut Sulistyanto (2008) yaitu :

a. Model berbasis akrual

Model ini menggunakan discretionary accruals sebagai proksi manajemen laba. Model manajemen laba ini dikembangkan oleh Healy (1985), DeAngelo (1986), Jones (1991) serta Dechow, Sloan dan Sweneey (1995).

b. Model yang berbasis specific accrual

Model ini merupakan model yang berbasis akrual khusus yaitu menggunakan item atau komponen laporan keuangan tertentu dari industri tertentu pula. Misalnya, piutang tak tertagih atau cadangan kerugian piutang sebagai proksi manajemen laba. Model ini dikembangkan oleh Mc Nichols dan Wilson (1988), Petroni (1992), Beaver dan Engel (1996), Bebeish (1997) serta Beaver dan Mc Nichols (1998).

c. Model distribution of earnings

Model ini dikembangkan dengan melakukan pengujian secara statistik terhadap komponen-komponen laba untuk mendeteksi faktor-faktor yang mempengaruhi pergerakan laba. Model ini dikembangkan oleh Burgtahlel dan Dichev (1997), Degeorge, Patel, dan Zeckhauser (1999), serta Myers dan Skinner (1999).

Dalam penelitian ini, menggunakan model yang dikembangkan oleh Beaver dan Engel (1996), karena berdasarkan hasil penelitian Rahmawati (2007) ditemukan bahwa model akrual khusus lebih tepat dan mengarahkan pada akrual kelolaan manajer perbankan, sesuai dengan obyek penelitian pada penelitian ini yakni perbankan go public. Beberapa penelitian lain yang menggunakan model Beaver dan Engel (1996) dalam memprediksi manajemen laba perbankan adalah Nasution dan Setiawan (2007), dan Vidiyanto (2009).

2.1.3 Pengertian Bank, Fungsi bank, dan Jenis-jenis bank

Pengertian bank berdasarkan Undang-Undang No. 7 Tahun 1992 Tentang Perbankan sebagaimana telah diubah dengan Undang-Undang No. 10 Tahun 1998. Di dalam bab 1 pasal 1 dinyatakan bahwa, Bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak.

Fungsi utama bank, yakni menghimpun dana dari masyarakat dan menyalurkannya kembali kepada masyarakat untuk berbagai tujuan atau sebagai financial intermediary (Budisantoso dan Triandaru dalam Purwasih, 2010).

Secara lebih spesifik bank dapat berfungsi sebagai agent of trust, agent of development dan agent of services.

Jenis bank menurut Undang-Undang RI Nomor 10 Tahun 1998 adalah sebagai berikut: (Kasmir, 2000) :

a. Bank Umum adalah bank yang melaksanakan kegiatan usaha secara konvensional dan atau berdasarkan prinsip syariah yang dalam kegiatannya memberikan jasa dalam lalu lintas pembayaran dan berfungsi sebagai agent of

development yang bertujuan meningkatkan pemerataan, pertumbuhan

ekonomi, dan stabilitas nasional ke arah peningkatan kesejahteraan rakyat banyak.

b. Bank Perkreditan Rakyat adalah bank yang tidak memberikan jasa dalam lalu lintas pembayaran, yang dalam pelaksanaan kegiatan usahanya dapat secara konvensional atau berdasarkan prinsip syariah.

2.1.4 Rasio CAMEL

Dalam mengukur tingkat kesehatan bank, Bank Indonesia menggunakan rasio keuangan model CAMEL (Peraturan Bank Indonesia No. 6/10/PBI/2004 tentang Sistem Penilaian Tingkat Kesehatan Bank Umum dan Peraturan Bank Indonesia. Rasio CAMEL terdiri dari Capital, Asset quality, Management, Earning dan Liquidity. Menurut Martono (2002:88-89) menerangkan bahwa penilaian tingkat kesehatan bank meliputi 5 aspek yaitu :

1. Rasio Capital (Permodalan)

Aspek capital ini yang dinilai adalah permodalan yang didasarkan kepada kewajiban penyediaan modal minimum bank. Penilaian tersebut didasarkan kepada CAR (Capital Adequacy Ratio) yang telah ditetapkan oleh Bank Indonesia. Perbandingan rasio tersebut adalah perbandingan modal Aktiva Tertimbang Menurut Rasio (ATMR). Sesuai ketentuan pemerintah bahwa rasio CAR pada tahun 1999 minimal sebesar 8%.

2. Rasio Asset quality (Kualitas Aset)

Aspek kualitas aset ini merupakan penilaian jenis-jenis aset yang dimiliki oleh bank, yaitu dengan cara membandingkan antara aktiva produktif yang diklasifikasikan dengan aktiva produktif. Kemudian perbandingan penyisihan penghapusan aktiva produktif terhadap aktiva produktif diklasifikasikan. Rasio ini dapat dilihat pada neraca yang relah dilaporkan secara berkala kepada Bank Indonesia.

3. Rasio Management

Unsur-unsur penilaian dalam kualitas manajemen adalah manajemen permodalan, manajemen aktiva, manajemen umum, manajemen rentabilitas dan manajemen likuiditas, yang didasarkan atas jawaban dari 250 pertanyaan yang diajukan.

4. Rasio Earning (rentabilitas)

Rasio earning atau rentabilitas merupakan kemampuan bank dalam meningkatkan laba dan efisiensi usaha yang dicapai. Bank yang sehat adalah bank yang diukur secara rentabilitas yang terus meningkat. Metode penilaiannya dapat juga dilakukan dengan :

− Perbandingan laba terhadap total aset (ROA)

− Perbandingan biaya operasi dengan pendapatan operasi (BOPO) 5. Rasio Liquidity (Likuiditas)

Aspek Likuiditas didasarkan atas kemampuan bank dalam membayar semua hutang-hutangnya terutama simpanan tabungan, giro, dan deposit pada saat ditagih dan dapat memenuhi semua permohonan kredit yang layak untuk disetujui. Ini merupakan perbandingan antara jumlah aktiva lancar dibagi dengan hutang lancar.

2.1.5 Penelitian Terdahulu 1. Arnawa (2006)

Penelitian ini menguji faktor-faktor yang diduga mempengaruhi manajemen laba, salah satunya yakni motif regulasi dan motivasi meningkatkan kinerja perusahaan.

Penelitian dilakukan pada perbankan publik tahun 2000-2005 dan menggunakan analisis step wise regression. Motif regulasi menjadikan bank berusaha untuk memenuhi syarat rasio CAR (Capital Adequacy Ratio) yang ditetapkan oleh Bank Indonesia. Sedangkan motivasi meningkatkan kinerja bank diukur dari rasio NPL (non performing loan), ROA (Return On Assets), NIM (Net Interest Margin), BOPO (rasio perbandingan antara biaya operasional dan pendapatan operasional), dan LDR (Loan to Deposit Ratio). Penelitian Arnawa (2006) menghipotesiskan bahwa bank dengan CAR ≤ 12% melakukan manajemen laba dengan cara meningkatkan laba lebih signifikan dibandingkan dengan bank lainnya, dan hasilnya bank yang memiliki CAR ≤ 12% secara signifikan terbukti melakukan manajemen laba pada alternatif uji tahun 2002, 2003, dan tahun 2000 dengan benchmark persamaan regresi tahun gabungan (2000-2004).

2. Rahmawati (2007)

Dalam penelitian ini, menggunakan model Jones (1991). Modal Jones yang dimodifikasi (1991) dan Akrual Khusus (Beaver dan Engel 1996). Hipotesis yang menyatakan bahwa model akrual khusus adalah model yang tepat untuk mendeteksi manajemen laba pada industri perbankan diterima. Hal ini dapat dilihat dari nilai adjusted R2 model akrual khusus sebesar 12%, hampir sama dengan model Jones

dimodifikasi yang sebesar 15%. Properti tanda koefisien model akrual khusus juga diperoleh paling tinggi.

3. Nasution dan Setiawan (2007)

Penelitian ini mendeteksi mendeteksi manajemen laba dengan model Beaver dan Engel (1996). Dari hasil statistik deskriptif dapat diketahui bahwa rata-rata akrual

diskresioner untuk perusahaan perbankan adalah sebesar 0,0005 dan angka ini nilainya positif. Hal tersebut menandakan bahwa pada periode tahun 2000-2004 perusahaan perbankan di Indonesia melakukan tindak manajemen laba dengan pola memaksimalkan labanya.

4. Zahara dan Veronica (2009)

Penelitian ini menggunakan pengujian yang dilakukan dengan analisis regresi berganda antara akrual diskresioner sebagai variabel dependen dan Rasio CAMEL sebagai variabel independen. Yang dimana nilai rata-rata akrual diskresioner sebesar -0,00828 yang menunjukkan bahwa pola manajemen laba bersifat penurunan laba. Rasio CAMEL yang diukur dengan CAR (Capital Adequacy Ratio), RORA (Return On Risked Assets), ROA (Return On Assets), NPM (Net Profit Margin), dan LDR (Loan to Deposit Ratio). Model manajemen laba yang digunakan adalah model Healy (1985) dan Jones (1991).

5. Setiawati (2010)

Dengan menggunakan analisis regresi berganda antara variabel dependen discretionary accruals dengan variabel independen Rasio CAMEL yaitu CAR, RORA, ROA, NPM, dan LDR serta dengan menggunakan model pendeteksian manajemen laba yang diproksikan melalui akrual diskresioner yang dideteksi dengan model Healy (1985) dan Jones (1991). Dan nilai rata-rata akrual diskresioner sebesar -0,0000002.

2.2 Rerangka Pemikiran

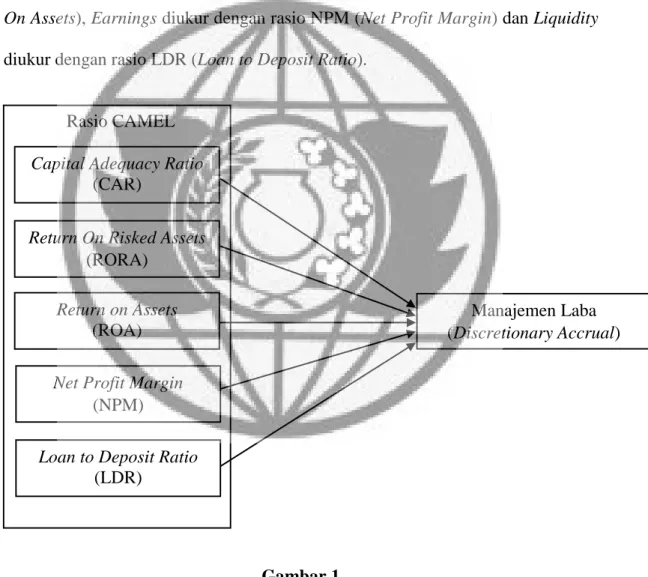

Variabel independen dalam penelitian ini adalah analisis rasio CAMEL sedangkan variabel dependen dalam penelitian ini adalah manajemen laba. Analisis rasio CAMEL yang digunakan dalam penelitian ini adalah rasio Capital diukur dengan rasio CAR (Capital Adequacy Ratio), Asset quality diukur dengan rasio RORA (Return On Risked Assets), Management diukur dengan rasio ROA (Return On Assets), Earnings diukur dengan rasio NPM (Net Profit Margin) dan Liquidity diukur dengan rasio LDR (Loan to Deposit Ratio).

Rasio CAMEL

Gambar 1 Rerangka Pemikiran Keterangan :

Hasil penelitian sebelumnya yang menemukan bahwa terdapat praktik manajemen laba yang terjadi pada Perbankan Go Public di Indonesia, diduga

Capital Adequacy Ratio (CAR)

Return On Risked Assets (RORA)

Return on Assets (ROA) Net Profit Margin

(NPM)

Loan to Deposit Ratio (LDR)

Manajemen Laba (Discretionary Accrual)

didasari motif karena ingin memenuhi tingkat kesehatan bank yang telah ditetapkan oleh Bank Indonesia (BI). Hal ini dapat diindikasi karena ketatnya aturan yang ditetapkan oleh BI pada perbankan. Penilaian tingkat kesehatan bank yang senantiasa dievaluasi, menjadikan perbankan di Indonesia berusaha untuk mempertahankan kinerjanya. Rasio yang digunakan untuk mengukur kinerja bank yaitu menggunakan rasio CAMEL berdasarkan Peraturan Bank Indonesia No.6/10/PBI/2004. Di sisi lain, hasil yang didapatkan oleh penelitian yang dilakukan oleh Zahara dan Veronica (2009) dan Setiawati (2010) yang tidak menemukan adanya pengaruh yang signifikan antara rasio CAMEL sebagai rasio pengukuran tingkat kesehatan bank dengan manajemen laba, dengan menggunakan model Healy dan Jones dalam mendeteksi praktik manajemen laba. Sedangkan penelitian yang dilakukan oleh Rahmawati (2007) yang melakukan uji terhadap model pendeteksian manajemen laba pada perbankan ternyata menemukan bahwa model akrual khusus Beaver dan Engel dapat mendeteksi akrual kelolaan pada perbankan.

Maka dalam peneltian ini akan dilakukan pengujian rasio CAMEL dengan manajemen laba pada perbankan go public tahun 2011-2013. Rasio CAMEL yang diproksikan dengan CAR, RORA, ROA, NPM, dan LDR akan dilakukan uji secara parsial terhadap discretionary accrual, guna untuk mengetahui pengaruh rasio CAMEL terhadap praktik manajemen laba. Dengan menggunakan model Beaver dan Engel sebagai pendeteksian manajemen laba.

2.3 Perumusan Hipotesis

2.3.1 Rasio CAR terhadap Manajemen Laba

Banyak dari bank konvensional di Indonesia melakukan praktik manajemen laba dalam usahanya untuk mencukupi rasio CAMEL yang telah ditetapkan oleh Bank Indonesia (Nasution dan Setiawan, 2007). Bank-bank yang mengalami penurunan nilai tingkat kesehatannya cenderung melakukan manajemen laba (Zahara dan Veronica, 2009). Sedangkan Susanto (2003) dalam Zahara dan Veronica (2009) menemukan adanya indikasi praktik manajemen laba yang dilakukan oleh kelompok bank yang tidak sehat dan salah satu faktor dominan yang mendorong bank melakukan manajemen laba tersebut adalah motif meningkatkan kinerja bank. Industri perbankan mempunyai regulasi yang lebih ketat dibanding dengan industri lain, misalnya suatu bank harus memenuhi kriteria CAR minimum (Nasution dan Setiawan, 2007). Endriani (2004) dalam Zahara dan Veronica (2009) menemukan bahwa upaya bank melakukan earnings management dalam upaya memenuhi ketentuan rasio kecukupan modal minimum (CAR) yang telah ditetapkan oleh BI. Earnings management dilakukan oleh bank semakin intensif dengan arah yang terbalik dengan tingkat CAR, dimana bank yang memiliki nilai CAR lebih rendah dari ketentuan minimum Bank Indonesia cenderung lebih intensif (tinggi) melakukan praktik earnings management dan sebaliknya (Zahara dan Veronica, 2009). Sehingga dapat disimpulkan bahwa nilai rasio CAR berpengaruh negatif terhadap praktik manajemen laba. Nilai minimum CAR juga merupakan salah satu peraturan Bank Indonesia yang harus dipenuhi oleh bank untuk memenuhi rasio kecukupan modal bank yang layak beroperasi, maka diduga

praktik manajemen laba di perbankan go public yang dipengaruhi oleh rasio CAR. Berdasarkan penjelasan di atas, maka hipotesis dapat di rumuskan sebagai berikut: H1 :Rasio CAR berpengaruh negatif terhadap praktik manajemen laba.

2.3.2 Rasio RORA terhadap Manajemen Laba

Penilaian kualitas aset pada rasio CAMEL menunjukkan kualitas aset yang dapat dilihat dari kemampuan aktiva produktif dalam menghasilkan laba. Rasio ini diproksikan dengan rasio RORA (Return On Risked Assets) yang diperoleh dari perbandingan laba sebelum pajak dengan aktiva produktif. Rasio RORA ini merupakan salah satu rasio yang menunjukkan profitabilitas bank. Penelitian yang dilakukan oleh Robb (1998) dalam Zahara dan Veronica (2009) membuktikan secara empiris bahwa bank lebih cenderung melakukan praktik manajemen laba dengan cara meningkatkan laba, jika diperoleh laba yang lebih rendah dari yang diinginkan. Sehingga diduga bahwa rasio RORA yang tidak memenuhi syarat ketentuan minimum yang telah ditetapkan oleh BI pada periode sebelumnya lebih termotivasi untuk melakukan praktik manajemen laba, agar mendapatkan nilai rasio RORA yang cukup sesuai dengan standart tingkat kesehatan bank pada periode saat ini. Sehingga dapat disimpulkan bahwa rasio RORA negatif terhadap praktik manajemen laba. Berdasarkan penjelasan di atas, maka hipotesis dapat di rumuskan sebagai berikut :

2.3.3 Rasio ROA terhadap Manajemen Laba

Rasio ROA yang merupakan perbandingan antara laba bersih dengan aset. Rasio ROA menunjukkan efektivitas bank dalam mengelola assetnya. Nilai ROA yang tinggi menunjukkan bahwa pengelolaan asset yang semakin produktif. Penelitian Arnawa (2006) dalam Zahara dan Veronica (2009) menggunakan rasio ROA sebagai salah satu proksi untuk menilai kinerja bank. Sedangkan penelitian Aryati dan Manao (2000) dalam Setiawati (2010) menggunakan rasio ROA untuk memprediksi tingkat kegagalan bank dan hasilnya terbukti signifikan. Sehingga diduga rasio ROA yang tidak memenuhi ketentuan minimum pada periode sebelumnya akan memotivasi bank untuk melakukan praktik manajemen laba, untuk mendapatkan nilai rasio ROA yang mencukupi standar kesehatan bank. Sifat rasio ini sama dengan rasio RORA (Zahara dan Veronica, 2009). Berdasarkan uraian tersebut dibangun hipotesis untuk melihat pengaruh rasio ROA terhadap manajemen laba di perbankan go public. Berdasarkan penjelasan di atas, maka hipotesis dapat di rumuskan sebagai berikut :

H3 : Rasio ROA berpengaruh negatif pada praktik manajemen laba.

2.3.4 Rasio NPM terhadap Manajemen Laba

Rasio NPM diperoleh dari perbandingan laba operasi dengan pendapatan. Sama halnya dengan rasio RORA dan ROA sebelumnya, rasio NPM juga menunjukkan kemampuan bank menghasilkan laba dari aktivitas operasionalnya (Zahara dan Veronica, 2009). Bank yang sehat akan mendapatkan nett income yang besar dan operating income-nya juga sebanding atau proporsional dengan nett

income-nya. Demikian juga sebaliknya untuk bank yang gagal (Aryati dan Manao, 2000). Apabila laba menurun akan terlihat bahwa nilai rasio NPM juga menurun, hal ini akan membuat kerugian bagi manajemen karena dinilai buruk dalam kinerjanya. Hal inilah yang diduga bahwa manajemen melakukan tindak praktik manajemen laba dengan menaikkan laba agar nampak lebih tinggi. Rasio ini berpengaruh negatif terhadap praktik manajemen laba. Berdasarkan penjelasan di atas, maka hipotesis dapat di rumuskan sebagai berikut :

H4 : Rasio NPM berpengaruh negatif terhadap praktik manajemen laba

2.3.5 Rasio LDR terhadap Manajemen Laba

Rasio LDR (Loan to Deposit Ratio) merupakan perbandingan antara jumlah kredit yang diberikan dengan dana pihak ketiga. Rasio LDR menunjukkan kemampuan bank dalam menyalurkan dana dari pihak ketiga yang dihimpunnya. LDR merupakan salah satu rasio yang diperhitungkan dalam menilai tingkat kesehatan bank karena dari rasio LDR dapat diketahui potensi bank dalam memperoleh laba. Laba bank diperoleh dari pengembalian pinjaman yang diberikan, semakin tinggi jumlah pinjaman yang diberikan maka akan memiliki potensi memperoleh laba semakin tinggi. Bank yang memiliki nilai rasio LDR rendah umumnya memiliki kemampuan menghasilkan laba yang relatif lebih kecil dibandingkan bank yang memiliki nilai LDR tinggi. Semakin rendah nilai LDR yang juga menunjukkan rendahnya penghasilan bank, maka akan memotivasi bank untuk melakukan manajemen laba dengan meningkatkan laba (Zahara dan Veronica, 2009). Aryati dan Manao (2000) menemukan bahwa terdapat perbedaan

rasio LDR antara bank sehat dan bank yang sakit. Sehingga diduga rasio ini berpengaruh negatif terhadap praktik manajemen laba. Berdasarkan penjelasan di atas, maka hipotesis dapat di rumuskan sebagai berikut :