i

Volume 6, Nomor 2, September 2003

Perkembangan Moneter, Perbankan dan Sistem Pembayaran Triwulan III – 2003 Tim Penulis Laporan Triwulanan III – 2003, Bank Indonesia

Analisis Faktor-faktor yang mempengaruhi “capital flight” di Indonesia Navik Istikomah

Apa, bagaimana, dan Dampak Reksa Dana Kiki Nindya Asih, Wahyu Pratomo

SBI, T-Bills dan Pengendalian Inflasi Firman Mochtar 1

B

ANKI

NDONESIA 12 32 53Sampai dengan triwulan III-2003, kondisi perekonomian Indonesia masih mengindikasikan bahwa proses pemulihan ekonomi terus berlangsung dengan indikator makroekonomi yang semakin membaik. Pertumbuhan ekonomi di triwulan III-2003 diperkirakan membaik hingga mencapai 4,14%(yoy). Meningkatnya kinerja ekspor dan investasi memberikan sumbangan yang positif terhadap pertumbuhan PDB triwulan III-2003. Secara sektoral, pertumbuhan positif terjadi di seluruh sektor ekonomi, dengan sumbangan terbesar berasal dari sektor industri pengolahan, sektor perdagangan, dan sektor pengangkutan.

Hingga akhir tahun, pertumbuhan PDB Indonesia tahun 2003 diperkirakan tetap optimis mencapai kisaran 3,5%-4,0%. Membaiknya pertumbuhan ekonomi Indonesia tersebut didukung oleh stabilitas kondisi moneter antara lain menguatnya kurs rupiah, rendahnya laju inflasi, serta uang primer yang masih berada di bawah batas indikatifnya. Laju inflasi masih dalam kecenderungan menurun hingga pada akhir triwulan III-2003 mencapai sebesar 6,2% (yoy). Kecenderungan penurunan laju inflasi tersebut terutama dipengaruhi oleh kecukupan pasokan barang baik dari produksi dalam negeri maupun impor, rendahnya dampak harga-harga yang ditetapkan pemerintah (administered

prices) dan menguatnya nilai tukar rupiah. Nilai tukar rupiah bergerak stabil dan cenderung

menguat pada level sekitar Rp8.400 per dolar AS. Pergerakan kurs tersebut merupakan respon dari membaiknya beberapa indikator ekonomi makro, capital inflow, meningkatnya kepercayaan investor berkaitan dengan peningkatan credit rating Indonesia oleh lembaga peringkat internasional Moody’s dan terpeliharanya stabilitas sosial politik.

Penurunan laju inflasi dan relatif stabilnya nilai tukar telah memberikan ruang bagi penurunan suku bunga instrumen moneter secara hati-hati dengan laju penurunan yang semakin melambat. Dalam triwulan III-2003, suku bunga SBI 1 bulan telah menurun sebesar 87 bps, lebih rendah pada triwulan sebelumnya. Penurunan suku bunga SBI tersebut juga telah ditransmisikan ke penurunanan suku bunga kredit.

Sejalan dengan kondisi moneter yang kondusif, kinerja perbankan sampai dengan Agustus 2003 juga menunjukkan perkembangan yang positif. Fungsi intermediasi perbankan

PERKEMBANGAN MONETER, PERBANKAN

DAN SISTEM PEMBAYARAN

TRIWULAN III – 2003

sedikit membaik tercermin dari peningkatan dana pihak ketiga (DPK) dan kredit yang disalurkan. Stabilitas kondisi perbankan juga terindikasi dari sisi aset, permodalan, dan net

interest income.

Ke depan, pertumbuhan ekonomi Indonesia sampai dengan akhir tahun 2003 diperkirakan meningkat sehingga akan mencapai 3,5%-4% (yoy) sesuai dengan perkiraan awal tahun. Nilai tukar triwulan IV-2003 diperkirakan bergerak relatif stabil dengan kecenderungan menguat dan akan berlanjut sampai dengan tahun 2004. Meningkatnya permintaan barang dan jasa berkaitan dengan hari keagamaan dan tahun baru, kemungkinan dapat memberikan tekanan inflasi triwulan IV-2003. Namun demikian, dikombinasikan dengan membaiknya ekspektasi inflasi khususnya di sisi produsen dan rendahnya dampak

administered prices diperkirakan tidak akan menyebabkan inflasi yang tinggi.

Mempertimbangkan perkembangan dan prospek makroekonomi dan moneter sampai dengan akhir tahun 2003 dan tahun 2004, kebijakan moneter tetap diarahkan pada upaya mencapai sasaran inflasi jangka menengah dengan tetap memperkuat proses pemulihan ekonomi. Terkait dengan hal tersebut, ruang bagi penurunan suku bunga tetap terbuka yang dilakukan secara berhati-hati meskipun dengan laju yang semakin melambat dan disesuaikan dengan upaya pencapaian sasaran inflasi. Di sisi lain, untuk mengurangi fluktuasi nilai tukar rupiah dan sekaligus untuk menyerap kelebihan likuiditas dari ekspansi keuangan Pemerintah, intervensi di pasar valas akan dilakukan sesuai kebutuhan. Sementara itu di bidang perbankan, kebijakan diarahkan untuk melanjutkan upaya-upaya untuk mempertahankan stabilitas sistem keuangan dan perbankan serta mendorong peningkatan fungsi intermediasi perbankan dan efisiensi operasional melalui moral suasion kepada bank-bank.

Laporan triwulan III-2003 ini mencakup evaluasi pelaksanaan tugas dan wewenang Bank Indonesia di bidang moneter, perbankan, dan sistem pembayaran dengan penekanan pada evaluasi pencapaian sasaran inflasi dan sasaran moneter lainnya. Sistematika penyajian laporan terbagi dalam beberapa bab. Bab 2 memaparkan evaluasi Bank Indonesia atas perkembangan kinerja makroekonomi dan kinerja inflasi. Selanjutnya bab 3, 4, 5 masing-masing memaparkan evaluasi atas kebijakan dan perkembangan di bidang moneter, perbankan, dan sistem pembayaran. Bab 6 mengemukakan pandangan Bank Indonesia mengenai prospek ekonomi dan arah kebijakan mendatang termasuk permasalahan yang dihadapi perekonomian dan berbagai langkah yang akan ditempuh Bank Indonesia untuk mengatasinya. Dalam lampiran laporan ini juga disampaikan evaluasi kebijakan di bidang manajemen intern serta produk-produk hukum Bank Indonesia selama triwulan laporan. Secara keseluruhan, rangkuman dari materi laporan triwulan III-2003 disajikan dalam Tinjauan Umum ini.

1. Evaluasi Perkembangan Inflasi dan Makroekonomi

1.1. Kinerja Inflasi dan Nilai Tukar

Kecenderungan penurunan laju inflasi terus berlangsung hingga triwulan III-2003. Hal ini terlihat pada laju inflasi IHK pada akhir triwulan III-2003 yang mencapai 6,2% (yoy), lebih rendah dibandingkan akhir triwulan sebelumnya (6,6%-yoy). Namun secara triwulanan inflasi pada triwulan III-2003 lebih tinggi dibandingkan dua triwulan sebelumnya. Hal ini terutama disebabkan oleh relatif tingginya inflasi pada bulan Agustus dan September akibat kenaikan biaya pendidikan dan tarif dasar listrik. Namun demikian, laju inflasi selama sembilan bulan pertama 2003 masih rendah yakni baru mencapai 2,48% (year to date) lebih rendah dibandingkan 6,17% pada periode yang sama tahun 2002.

Kecenderungan rendahnya laju inflasi sampai dengan triwulan III-2003 terutama disebabkan oleh melimpahnya pasokan barang baik dari produksi dalam negeri maupun impor, rendahnya dampak harga-harga yang ditetapkan pemerintah (administered prices) dan menguatnya nilai tukar rupiah.

Sementara itu, dalam triwulan III-2003 nilai tukar rupiah bergerak stabil pada level Rp8.400 per dolar AS dan cenderung menguat. Meskipun secara point to point rupiah melemah dari Rp8.275 per dolar AS pada triwulan sebelumnya menjadi Rp8.395 per dolar AS pada triwulan III-2003, secara rata-rata rupiah menguat menjadi Rp8.431 perdolar dari Rp8.488 pada triwulan sebelumnya. Lebih stabilnya nilai tukar rupiah tercermin dari penurunan secara signifikan tingkat volatilitas nilai tukar menjadi 1,67% dari 3,18% pada triwulan sebelumnya.

Pergerakan kurs yang stabil dan menguat tersebut merupakan respon dari membaiknya beberapa indikator ekonomi makro, berlanjutnya capital inflow terutama karena menariknya perbedaan suku bunga nominal, meningkatnya kepercayaan investor berkaitan dengan peningkatan credit rating oleh lembaga peringkat internasional Moody’s dan terpeliharanya stabilitas sosial politik.

1.2. Kinerja Makroekonomi

Seiring dengan perkembangan perekonomian dunia yang membaik, terutama yang terjadi di negara tujuan ekspor utama Indonesia seperti Amerika dan Jepang, telah membuka peluang bagi peningkatan kegiatan sektor eksternal perekonomian Indonesia. Surplus neraca pembayaran dalam tiga triwulan 2003 terutama disebabkan oleh surplus dalam neraca transaksi berjalan meskipun neraca modal masih mencatat defisit. Surplus pada transaksi berjalan disebabkan oleh pertumbuhan ekspor yang cukup tinggi terutama oleh masih tingginya harga di pasar internasional. Namun demikian, perkembangan ekspor nonmigas

perlu mendapat perhatian mengingat volume ekspor nonmigas secara kumulatif Januari-Agustus 2003 (data sementara) mengalami penurunan sebesar 8,4% apabila dibandingkan dengan periode yang sama tahun sebelumnya. Sementara itu, impor masih mencatat kenaikan yang cukup tinggi didorong oleh masih kuatnya permintaan domestik terutama untuk memenuhi kebutuhan konsumsi yang masih meningkat.

Konsumsi rumah tangga diperkirakan masih merupakan pendorong utama pertumbuhan ekonomi pada triwulan III-2003. Sementara itu, kegiatan investasi meskipun telah menunjukkan indikasi perbaikan, tetapi perkembangannya belum setinggi yang diperkirakan semula. Kegiatan konsumsi yang masih meningkat tersebut antara lain didukung oleh kemudahan pembiayaan dan kecenderungan suku bunga yang menurun. Berbeda dengan dua triwulan sebelumnya, konsumsi pemerintah pada triwulan III-2003 diperkirakan mulai meningkat dan memberikan kontribusi positif terhadap kegiatan di sektor riil. Hal ini antara lain tercermin dari realisasi pengeluaran pemerintah pada dua bulan pertama triwulan III-2003 yang meningkat cukup besar. Peningkatan pengeluaran pemerintah yang tinggi pada periode tersebut dikarenakan realisasi pembayaran subsidi, realisasi pembiayaan proyek-proyek yang mengalami keterlambatan penyelesaian dari rencana pada triwulan sebelumnya, dan realisasi alokasi dana untuk daerah. Sementara itu, investasi yang semula diharapkan akan memberikan dorongan yang berarti terhadap pertumbuhan PDB, perkembangannya sampai dengan triwulan III-2003 masih menghadapi sejumlah kendala, seperti gangguan keamanan dan meningkatnya biaya produksi terutama akibat kenaikan biaya energi (listrik dan BBM) dan upah buruh.

Secara sektoral, seluruh sektor ekonomi diperkirakan masih akan mencatat pertumbuhan tahunan pada triwulan III-2003. Sektor industri pengolahan diperkirakan akan memberikan kontribusi terbesar terhadap pertumbuhan PDB. Sektor lainnya yang memberikan sumbangan besar adalah perdagangan, hotel dan restoran dan sektor pengangkutan dan komunikasi. Peningkatan kegiatan di sektor industri pengolahan ini mengikuti faktor musimannya yang meningkat pesat pada triwulan ke tiga dalam rangka mengantisipasi meningkatnya permintaan sehubungan dengan pelaksanaan hari besar keagamaan dan tahun baru. Sejalan dengan peningkatan di sektor industri tersebut, kegiatan di sektor perdagangan dan sektor pengangkutan yang merupakan mata rantai dari proses produksi-distribusi-konsumen akhir diperkirakan juga akan mencatat pertumbuhan yang tinggi.

Namun demikian, perkembangan ekonomi secara sektoral ini perlu mendapat perhatian mengingat peran industri pengolahan yang meskipun masih dominan dalam pertumbuhan PDB tetapi trend kontribusinya cenderung semakin menurun. Indikator yang mencerminkan stagnasi perkembangan di sektor industri tercermin dari survei indeks produksi industri manufaktur yang rendah, bahkan pertumbuhan tahunannya pada beberapa bulan terakhir tercatat penurunan. Dalam kondisi produksi di dalam negeri yang

terbatas, untuk memenuhi permintaan domestik yang masih meningkat, pasokan yang berasal dari impor memegang peranan yang penting.

2. Evaluasi Kebijakan dan Perkembangan Moneter

Pada triwulan III-2003, secara umum perkembangan besaran-besaran moneter menunjukkan perkembangan yang stabil dan terkendali. Seiring dengan masih rendahnya inflasi dan stabilnya nilai tukar rupiah, suku bunga instrumen moneter dapat menurun

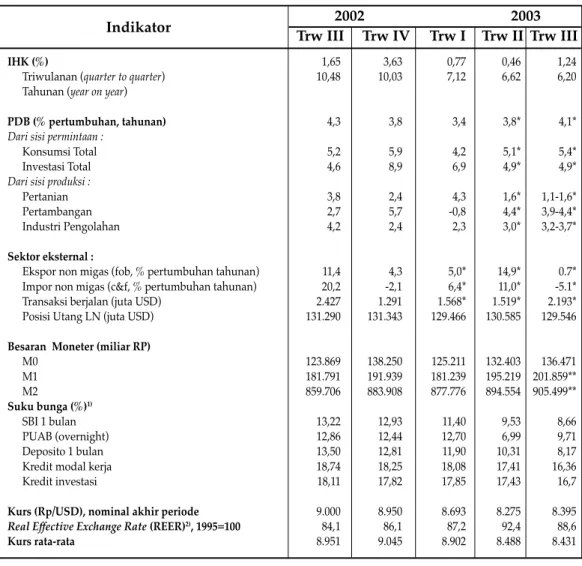

Tabel 1.1. Indikator Makroekonomi

IHK (%) 1,65 3,63 0,77 0,46 1,24

Triwulanan (quarter to quarter) 10,48 10,03 7,12 6,62 6,20

Tahunan (year on year)

PDB (% pertumbuhan, tahunan) 4,3 3,8 3,4 3,8* 4,1*

Dari sisi permintaan :

Konsumsi Total 5,2 5,9 4,2 5,1* 5,4*

Investasi Total 4,6 8,9 6,9 4,9* 4,9*

Dari sisi produksi :

Pertanian 3,8 2,4 4,3 1,6* 1,1-1,6*

Pertambangan 2,7 5,7 -0,8 4,4* 3,9-4,4*

Industri Pengolahan 4,2 2,4 2,3 3,0* 3,2-3,7*

Sektor eksternal :

Ekspor non migas (fob, % pertumbuhan tahunan) 11,4 4,3 5,0* 14,9* 0.7*

Impor non migas (c&f, % pertumbuhan tahunan) 20,2 -2,16,4* 11,0* -5.1*

Transaksi berjalan (juta USD) 2.427 1.291 1.568* 1.519* 2.193*

Posisi Utang LN (juta USD) 131.290 131.343 129.466 130.585 129.546

Besaran Moneter (miliar RP)

M0 123.869 138.250 125.211 132.403 136.471 M1 181.791 191.939 181.239 195.219 201.859** M2 859.706 883.908 877.776 894.554 905.499** Suku bunga (%)1) SBI 1 bulan 13,22 12,93 11,40 9,53 8,66 PUAB (overnight) 12,86 12,44 12,70 6,99 9,71 Deposito 1 bulan 13,50 12,81 11,90 10,31 8,17

Kredit modal kerja 18,74 18,25 18,08 17,41 16,36

Kredit investasi 18,11 17,82 17,85 17,43 16,7

Kurs (Rp/USD), nominal akhir periode 9.000 8.950 8.693 8.275 8.395

Real Effective Exchange Rate (REER)2), 1995=100 84,186,1 87,2 92,4 88,6

Kurs rata-rata 8.9519.045 8.902 8.488 8.431

Trw III Trw IV Trw I Trw II Trw III

Indikator 2002 2003

1) Rata-rata tertimbang akhir periode

2) REER adalah indeks nilai tukar rupiah per mata uang negara mitra dagang yang dibobot dengan total ekspor dan impor dari 8 mitra dagang utama Indonesia.

* : Perkiraan Bank Indonesia * : Angka bulan Agustus 2003

dengan kecepatan yang lebih lambat dari triwulan sebelumnya. Seentara perkembangan uang beredar juga masih terkendali dibawah target indikatifnya.

Selama triwulan III-2003, perkembangan uang primer menunjukkan peningkatan namun masih berada dalam kisaran target indikatifnya. Posisi uang primer meningkat sebesar Rp4,07 triliun dari triwulan sebelumnya hingga menjadi Rp136,47 triliun. Perkembangan ini terutama disebabkan oleh peningkatan uang kartal seiring dengan meningkatnya permintaan uang untuk kebutuhan transaksi.

Sejalan dengan stabilnya nilai tukar rupiah dan penurunan laju inflasi, kecenderungan penurunan suku bunga SBI masih terus berlanjut meskipun dengan laju yang semakin menurun. Ini tampak dari pelaksanaan lelang SBI melalui OPT yang diwarnai oleh melambatnya penurunan suku bunga SBI. Selama triwulan III-2003, suku bunga SBI 1 bulan turun 87 bp menjadi 8,66% dan SBI 3 bulan turun 143 bp menjadi 8,75%. Penurunan ini lebih lambat dari triwulan sebelumnya yang yang mengalami penurunan masing–masing sebesar 187 bp dan 179 bp. Sementara itu, suku bunga FASBI diturunkan 2 kali sebesar 125 bp menjadi 8,50%. Perlambatan akselerasi penurunan suku bunga SBI tersebut terkait dengan upaya Bank Indonesia untuk menjaga kisaran suku bunga yang aman untuk mencapai sasaran inflasi ke depan.

Trend penurunan suku bunga instrumen moneter tersebut telah berdampak langsung pada suku bunga dana, namun belum sepenuhnya berpengaruh terhadap suku bunga kredit perbankan yang terkendala dengan pemenuhan target keuntungan bank. Penurunan suku bunga SBI dan Fasilitas Simpanan Bank Indonesia (FASBI) yang terjadi direspon secara bervariasi oleh suku bunga perbankan. Searah dengan perkembangan suku bunga instrumen moneter, suku bunga pasar uang antar bank (PUAB) baik rupiah dan valas menunjukkan penurunan. PUAB over night pagi dan sore turun masing-masing sebesar 181 bps dan 411 bps menjadi 9,71%. Penurunan suku bunga ini sejalan dengan besarnya likuiditas di pasar uang dan terbatasnya penempatan instrumen pasar uang.

Perlambatan penurunan suku bunga SBI tersebut juga telah ditransmisikan ke penurunanan suku bunga kredit khususnya pada kredit modal kerja dan kredit investasi sekitar 105 bp dan 73 bp. Sementara itu, suku bunga deposito 1 dan 3 bulan juga menurun secara signifikan masing-masing berkisar 214 bp dan 197 bp.

3. Evaluasi Kebijakan dan Perkembangan Perbankan

Selama triwulan III-2003 kebijakan bidang perbankan tetap difokuskan pada berbagai langkah untuk memperkokoh kondisi perbankan nasional sebagai kesinambungan pro-gram restrukturisasi perbankan. Propro-gram tersebut difokuskan untuk melanjutkan upaya program penyehatan lembaga perbankan dan pemantapan ketahanan sistem perbankan

antara lain melalui pengembangan infrastruktur, peningkatan good corporate governance, serta penyempurnaan pengaturan dan pemantapan sistem pengawasan bank.

Dalam kerangka penyempurnaan ketentuan perbankan, dalam triwulan III-2003 Bank Indonesia telah mengeluarkan empat ketentuan yakni : (i) Ketentuan tentang Kewajiban Penyediaan Modal Minimum Bank Umum dengan Memperhitungkan Risiko Pasar (Market Risk), (ii) Ketentuan tentang Posisi Devisa Neto (PDN); (iii) Ketentuan tentang Kewajiban Penyediaan Dana Pendidikan dan Pelatihan Untuk Pengembangan SDM BPR; (iv) Ketentuan tentang Fasilitas Pendanaan Jangka Pendek Bagi Bank Umum.

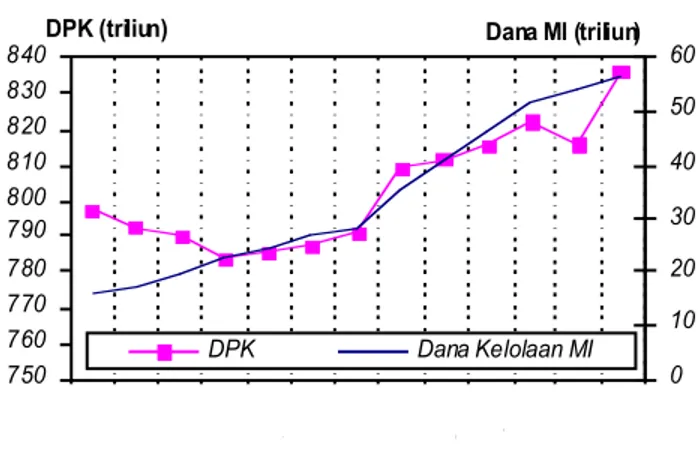

Sejalan dengan kondisi moneter yang kondusif, indikator-indikator perbankan nasional selama triwulan III-2003 menunjukkan perkembangan yang positif. Fungsi intermediasi perbankan sedikit membaik meskipun perlu upaya-upaya yang lebih optimal lagi yang tercermin dari peningkatan dana pihak ketiga (DPK) dan kredit yang disalurkan. Pertumbuhan DPK dan kredit relatif stabil. Indikator-indikator perbankan lain juga masih menunjukkan belum terdapatnya indikasi yang berpotensi mengancam stabilitas sistem perbankan antara lain ditunjukkan dari peningkatan aset bank, peningkatan net interest

income (NII), relatif rendahnya non performing loans (NPLs) dan stabilnya permodalan, serta

meningkatnya rasio keuntungan bank.

Sampai dengan triwulan III-2003 (Agustus 2003), jumlah bank yang tercatat 139 bank dengan total aset sebesar Rp1.119,1 triliun. Total DPK yang dihimpun perbankan telah mencapai Rp858 triliun, sementara kredit yang disalurkan mencapai sebesar Rp447,2 triliun. Perkembangan kredit baru sampai dengan triwulan III-2003 (Januari-Juli 2003) tercatat sebesar Rp46,5 triliun dengan kredit investasi sebesar Rp13,1 triliun, kredit modal kerja sebesar Rp24,8 triliun dan kredit konsumsi sebesar Rp8,6 triliun. Pertumbuhan kredit tertinggi masih terjadi pada kredit konsumsi meskipun pangsa kredit terbesar masih pada kredit modal kerja (KMK). Permintaan KMK menunjukkan peningkatan terutama yang berasal dari debitur-debitur lama. Dengan perkembangan tersebut, loan to deposit ratio (LDR) perbankan nasional tercatat sebesar 41,8%. Belum optimalnya LDR ini juga disebabkan oleh maraknya alternatif sumber pembiayaan melalui penerbitan obligasi oleh perusahaan-perusahaan korporasi terutama oleh perusahaan-perusahaan dan debitur bank besar.

Di sisi NPL menunjukkan bahwa NPL gross perbankan Indonesia membaik dibanding triwulan sebelumnya yakni dari 8,0% menjadi 7,8%. Sementara NPL neto masih tetap rendah yakni 1,1%. Secara umum, rendahnya NPL tersebut disebabkan karena adanya upaya penurunan NPL bank yang dilakukan melalui pembentukan PPAP yang tinggi. Dibandingkan dengan rasio NPL gross negara-negara ASEAN seperti Malaysia, Filipina, dan Thailand, maka rasio NPL gross perbankan nasional merupakan yang paling baik. NPL gross negara Thai-land, Filipina, dan Malaysia tercatat masing-masing 15,8%, 15,2%, dan 9,3%.

Membaiknya kinerja perbankan juga tercermin dari peningkatan NII dari rata-rata Rp12 triliun pada triwulan II-2003 menjadi rata-rata sebesar Rp12,4 triliun pada triwulan III-2003. Peningkatan NII tersebut terutama dipengaruhi oleh kecenderungan penurunan suku bunga dana pihak ketiga. Di sisi efisiensi operasional bank juga menunjukkan perbaikan yang tercermin dari rasio biaya operasional terhadap pendapatan operasional (BOPO) dan rasio efisiensi biaya perbankan. Rata-rata permodalan bank masih di atas kebutuhan minimum yang ditunjukkan dari CAR agregat triwulan II-2003 yang mencapai sebesar 24%.

4. Evaluasi Kebijakan dan Perkembangan Sistem Pembayaran

Secara umum perkembangan aktivitas dalam sistem pembayaran baik tunai maupun non tunai dalam triwulan III-2003 mengalami peningkatan sejalan dengan meningkatnya kegiatan ekonomi. Di sisi pembayaran tunai, indikator pengedaran uang dalam triwulan III-2003 menunjukkan pertumbuhan yang positif sejalan dengan penurunan suku bunga SBI dan relatif stabilnya nilai tukar rupiah selama beberapa bulan terakhir.

Sesuai dengan arah kebijakan di sektor sistem pembayaran tunai, Bank Indonesia berupaya meningkatkan penyediaan uang untuk memenuhi peningkatan kebutuhan masyarakat akan uang kartal seiring dengan meningkatnya kebutuhan masyarakat khususnya menjelang datangnya bulan Ramadhan. Posisi Uang Yang Diedarkan (UYD) mengalami peningkatan sebesar 4,71% yaitu dari Rp92,19 triliun pada triwulan II-2003 menjadi Rp96,53 triliun pada triwulan III-2003. Dalam rangka mengantisipasi meningkatnya permintaan masyarakat, Bank Indonesia telah meningkatkan persediaan uang kartal sebesar 4,5% dari triwulan sebelumnya menjadi Rp84,93 triliun. Jumlah persediaan uang kartal ini diperkirakan dapat memenuhi kebutuhan masyarakat selama sekitar 5 bulan ke depan.

Sementara itu, kebijakan di sektor sistem pembayaran non tunai diarahkan pada penciptaan sistem pembayaran yang efektif, efisien, aman dan handal melalui langkah-langkah untuk mengurangi risiko pembayaran, meningkatkan efisiensi dan kualitas, serta kapasitas layanan sistem pembayaran. Beberapa upaya yang ditempuh antara lain dengan melanjutkan langkah-langkah melalui penyusunan pengaturan transfer dana dan pengembangan nota kredit paperless.

Aktivitas sistem pembayaran non tunai mengalami peningkatan dibandingkan dengan triwulan sebelumnya. Hal ini tercermin dari meningkatnya nilai transaksi dan jumlah transaksi Bank Indonesia-Real Time Gross Settlement (BI-RTGS) yang mencapai Rp5,297 triliun dengan jumlah transaksi 1.094 ribu atau meningkat masing masing 5,85% dan 9,3% dibandingkan dengan triwulan sebelumnya. Sementara itu dilihat dari aktivitas kliring harian, nilai rata-rata traksaksi mengalami penurunan sebesar 2,17%, sedangkan jumlah

nilai rata-rata nominal harian meningkat 2,45%. Dengan demikian nominal dan jumlah rata-rata transaksi harian kliring masing-masing menjadi Rp4,5 triliun dan 293 ribu warkat pada triwulan III-2003.

5. Prospek Ekonomi dan Moneter serta Arah Kebijakan Ke Depan

5.1. Prospek Ekonomi Makro

Prospek ekonomi pada triwulan IV-2003 diperkirakan akan membaik dibandingkan dengan triwulan sebelumnya. Mencermati perkembangan indikator eksternal, permasalahan yang membayangi prospek ekonomi di paro pertama tahun 2003 diprakirakan telah berangsur mereda di triwulan mendatang. Dari sisi domestik, meningkatnya kepercayaan konsumen dan membaiknya pembiayaan investasi diprakirakan akan memberikan kontribusi yang signifikan terhadap pertumbuhan ekonomi. Di samping itu, upaya Pemerintah untuk memberikan stimulus fiskal yang lebih besar baik melalui anggaran pembangunan maupun pengeluaran dana kontijensi diperkirakan masih akan berlanjut yang antara lain tercermin dari tingginya rencana pengeluaran Pemerintah dalam triwulan mendatang.

Secara umum, kinerja ekonomi Indonesia dalam triwulan mendatang lebih banyak didukung oleh perkembangan ekonomi domestik. Pertumbuhan ekonomi pada triwulan IV-2003 diperkirakan meningkat, sehingga untuk tahun 2003 akan mencapai perkiraan awal tahun sekitar 3,5-4% (yoy). Konsumsi tetap menjadi sumber pendorong utama pertumbuhan ekonomi. Didukung oleh membaiknya tingkat kepercayaan investor dan meningkatnya pembiayaan dari penerbitan saham/obligasi korporat, pertumbuhan investasi diprakirakan sedikit meningkat. Sementara itu peningkatan pertumbuhan ekspor masih terbatas mengingat pertumbuhan ekonomi beberapa negara maju relatif belum mengarah pada perbaikan yang berarti, disamping meningkatnya persaingan di pasar global. Seluruh sektor kegiatan ekonomi diperkirakan akan meningkat dengan sumbangan terbesar berasal dari sektor industri pengolahan. Untuk tahun 2003, pertumbuhan PDB terutama masih akan ditopang oleh pertumbuhan pada industri pengolahan, sektor perdagangan, restoran dan hotel, serta sektor konstruksi/bangunan.

5.2. Prospek Nilai Tukar dan Inflasi

Pada triwulan IV-2003, tekanan inflasi diperkirakan mulai meningkat, sehubungan meningkatnya permintaan, khususnya kelompok bahan makanan dan sandang, berkaitan dengan hari besar keagamaan dan tahun baru. Kecenderungan mulai meningkatnya tekanan inflasi juga diindikasikan oleh perkembangan Leading Indicator Inflasi (LII) yang meningkat. Namun demikian, masih membaiknya ekspektasi inflasi khususnya dari sisi produsen dan

rendahnya dampak administered price, terutama bersumber dari penundaan kenaikan TDL, diperkirakan tidak akan menyebabkan inflasi yang tinggi. Dengan asumsi tersebut di atas, inflasi IHK pada akhir tahun 2003 diperkirakan masih akan rendah, yakni pada kisaran 5%-6% (yoy) dibawah sasaran yang ditetapkan pada awal tahun.

Dalam triwulan terakhir di tahun 2003, nilai tukar rupiah diperkirakan masih akan bergerak relatif stabil dengan kecenderungan menguat. Stabilitas nilai tukar rupiah diperkirakan akan ditopang oleh perkembangan kinerja Neraca Pembayaran Indonesia yang sampai triwulan IV-2003 diperkirakan masih relatif cukup kuat dan terpeliharanya keseimbangan permintaan dan penawaran di pasar valas. Di sisi lain, meningkatnya kepercayaan investor berkaitan dengan meningkatnya credit rating Indonesia, berlanjutnya ekspektasi depresiasi terhadap dollar AS secara regional dan global, serta perbedaan suku bunga dalam dan luar negeri diperkirakan dipandang masih menguntungkan merupakan faktor positif yang diperkirakan dapat mendorong aliran masuk modal asing ke pasar keunagan domestik. Namun demikian, terdapat beberapa faktor risiko domestik yang berpotensi dapat menimbulkan tekanan depresiatif terhadap rupiah antara lain masalah potensi ekses likuiditas perbankan dan kondisi politik dalam negeri menjelang Pemilu.

5.3. Arah Kebijakan Triwulan Mendatang

Memperhatikan beberapa tantangan ekonomi ke depan, prospek ekonomi-moneter ke depan, dalam triwulan mendatang arah kebijakan Bank Indonesia di bidang moneter, perbankan, dan sistem pembayaran sebagai berikut :

Di bidang moneter, kebijakan moneter tetap diarahkan pada upaya mencapai sasaran inflasi jangka menengah dengan tetap memperkuat proses pemulihan ekonomi dengan mendorong pertumbuhan ekonomi. Terkait dengan hal tersebut, ruang bagi penurunan suku bunga tetap terbuka yang dilakukan secara berhati-hati meskipun dengan laju yang semakin melambat dan disesuaikan dengan upaya pencapaian sasaran inflasi. Di sisi lain, untuk mengurangi fluktuasi nilai tukar rupiah dan sekaligus untuk menyerap kelebihan likuiditas dari ekspansi keuangan Pemerintah, intervensi di pasar valas akan dilakukan sesuai kebutuhan.

Di bidang perbankan, Di bidang perbankan, kebijakan diarahkan untuk melanjutkan upaya-upaya untuk mempertahankan stabilitas sistem keuangan dan perbankan serta mendorong peningkatan fungsi intermediasi perbankan dan efisiensi operasional melalui

moral suasion kepada bank-bank.

Di bidang sistem pembayaran tunai, kebijakan tetap diarahkan pada upaya untuk memenuhi uang kartal sesuai dengan kebutuhan masyarakat khususnya menyambut hari-hari besar keagamaan dan tahun baru. Langkah ini dilakukan melalui peningkatan

efektivitas peredaran uang. Di samping itu, Bank Indonesia terus melanjutkan upaya-upaya penanggulangan uang palsu antara lain melalui perluasan jejaring dan kerjasama dengan pihak-pihak terkait pada langkah penanggulangan uang palsu.

Di bidang sistem pembayaran non tunai, kebijakan tetap diarahkan pada upaya pengurangan risiko dan peningkatan efisiensi sistem pembayaran yakni antara lain melalui langkah-langkah melanjutkan perluasan implementasi sistem BI-RTGS, pengembangan Nota Kredit paperless, dan penyusunan pengaturan Transfer Dana.

(Period Kuartal I 1990 s.d. Kuartal IV 2000)

ANALISIS FAKTOR-FAKTOR YANG MEMPENGARUHI

“CAPITAL FLIGHT” DI INDONESIA

Navik Istikomah *)

Abstract :

The purpose of this research is to identify the problems of the effect of economic variables, that is, changes of exchange rates Rp/US$, external debt, economic growth, inflation, differences of interest rate of Indonesian-America, Foreign Direct Investment, political stability condition, on capital flight in Indonesia, for period 1st quarter, 1990 – 4th quarter, 2000. The determinants of capital flight in Indonesia use cointegration equation model of Likelihood Johansen’s. The estimation completed by time series data validity, that is, unit-roots-test and co-integration-test.

The result of research indicate that independent variable on model, that is, changes of exchange rates Rp/US$, external debt, economic growth, inflation, differences of interest rate of Indonesian-America, Foreign Direct Investment, and political stability condition, on the long run could explain changes of capital flight about 58,85 percent and altogether significant (computed-F = 7,1520 > value-F = 3,192). Partially, knowed that all variable on model, exceptly inflation and differences of interest rate of Indonesia-America, to have significant influence on capital flight in Indonesia. All variable sufficient stationery-condition at first different and the model could cointegrated at first different.

Keywords: Capital Flight and determinant factors, and Cointegration of Johansen’s Likelihood

1. Pendahuluan

S

ejalan dengan perkembangan ekonomi internasional yang semakin pesat, dimana kebutuhan ekonomi antar negara juga semakin saling terkait, telah meningkatkan arus perdagangan barang, uang, serta modal antar negara-negara sedang berkembang, Kondisi ini antara lain didorong oleh adanya peningkatan kapitalisasi pasar keuangan, pertumbuhan ekonomi yang relatif tinggi, dan suku bunga tinggi (terutama di negara berkembang karena suku bunga di negara maju umumnya relatif lebih rendah).Pesatnya kapitalisasi dan mobilisasi modal antar negara tersebut juga merupakan wahana untuk melakukan diversifikasi resiko oleh investor. Hal ini dilakukan sebagai upaya menghadapi ketidakpastian dari adanya gejolak ekonomi, sosial, dan politik di berbagai negara, sehingga para investor dapat terhindar atau meminimalkan resiko dalam menginvestasikan dananya.

Bagi negara berkembang, pesatnya aliran modal merupakan kesempatan guna memperoleh pembiayaan pembangunan ekonomi. Bagaimanapun, penanaman modal (domestik maupun asing) ini merupakan langkah awal kegiatan pembangunan ekonomi. Dinamika penanaman modal (sumber pembiayaan modal) mempengaruhi tinggi rendahnya pertumbuhan ekonomi, yang mencerminkan marak-lesunya pembangunan. Sehingga, dalam upaya menumbuhkan perekonomian, setiap negara berusaha menciptakan iklim yang dapat menggairahkan investasi. Sasaran yang dituju bukan hanya masyarakat atau kalangan swasta dalam negeri, tapi juga investor asing.

Penggairahan iklim investasi di Indonesia dimulai dengan diundangkannya Undang-Undang No.1/Tahun 1967 tentang Penanaman Modal Asing (PMA) dan Undang-Undang-Undang-Undang No.6/Tahun 1968 tentang Penanaman Modal Dalam Negeri (PMDN). Pemberlakuan kedua Undang-Undang ini membawa dampak bagi investasi di Indonesia yang cenderung meningkat dari waktu ke waktu. Adanya pemberlakuan kedua undang-undang tersebut diatas, telah menciptakan iklim investasi (penanaman modal) yang kondusif selama proses Pembangunan Ekonomi Indonesia yang dimulai sejak Pelita I. Bisa dikatakan bahwa pembangunan ekonomi Indonesia selama periode tersebut telah mengalami suatu proses pembangunan ekonomi yang spektakuler pada tingkat makro.

Keberhasilan ini dapat diukur dengan sejumlah indikator makro. Sepanjang Pembangunan Jangka Panjang I (PJP I) sampai awal tahun 1990-an inflasi terkendali pada persentase satu digit, laju pertumbuhan mencapai rata-rata 6,8 persen pertahun. Neraca pembayaran secara keseluruhan masih surplus sampai tahun 1996. Perkembangan investasi sepanjang PJP I melebihi perkembangan pertumbuhan produksi nasional, terhitung secara kumulatif telah disetujui 9.237 proyek PMDN dan 3.383 proyek PMA. Secara makro, fun-damental ekonomi Indonesia dimasa lalu dipandang cukup kuat dan disanjung-sanjung oleh Bank Dunia (World Bank, 1994:Bab2).

GDP (%) 7.20 7.00 6.50 6.50 7.30 8.20 7.80 4.70 -13.20 0.31 4.13 Inflasi (%) 9.95 9.52 4.94 9.77 9.24 8.64 6.47 11.05 77.63 2.01 4.71 Pengangguran (%) 8.00 8.10 8.00 3.10 4.40 7.20 4.90 8.50 8.80 8.83 7.80 Neraca berjalan* -3.24 -4.392 -3.122 -2.298 -2.960 -6.760 -7.801 -2.103 4.097 5.783 7.627 Neraca perdagangan* 5.400 4.911 7.986 7.377 8.039 6.252 6.219 13.458 17.647 22.689 25.528 Neraca modal* 4.75 5.80 18.10 17.90 4.01 10.60 10.90 2.54 -3.87 -4.571 -7.393 Pemerintah (neto)* 0.633 1.419 1.112 0.743 0.307 0.336 -0.520 2.880 9.971 4.719 3.769 Swasta (neto)* 4.113 4.410 5.359 5.219 3.701 10.250 11.510 -0.388 -13.84 -4.84 -11.16 PMA (neto) * 1.092 1.482 1.777 2.003 2.108 4.346 6.194 4.667 -0.356 -1.122 -4.557 Cadangan Devisa** 8.661 9.868 11.611 12.352 13.158 14.674 19.125 17.427 17.359 20.123 27.100 Nilai Tukar (Rp/$) 1843 1950 2030 2087 2161 2249 2349 5543 14900 7100 9595 Capital Flight a) 1076,75 -1811,42 -359,685 1766,683 4560,09 563,075 -7187,45 2751,28 5870,219 -4541,02 87.825,32 Indikator 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 Keterangan :

a) Hasil perhitungan menggunakan pendekatan World Bank, Data dalam juta US$ * dalam milyar US$

** dalam juta US$

Sumber : BPS, Indikator Ekonomi; Bank Indonesia, Statistik Keuangan Indonesia; Statistik Keuangan Internasionals Tabel 1.1 Indikator Utama Ekonomi Indonesia

Sayangnya, kemampuan menciptakan iklim investasi dan iklim ekonomi Indonesia yang kondusif tersebut tidak mampu dipertahankan. Sejak bulan Juli 1997, ketika krisis moneter yang merupakan contagion effect dari krisis moneter di Thailand mulai melanda Indonesia. Krisis moneter ini telah menyebabkan ketidakstabilan politik dan krisis sosial di masyarakat yang telah menyebabkan keberhasilan pembangunan ekonomi yang dicapai sebelumnya tidak mampu lagi dipertahankan. Akibatnya indikator-indikator ekonomi Indonesia selama krisis moneter berlangsung memperlihatkan suatu gambaran ekonomi Indonesia yang terburuk selama 32 tahun terakhir.

Lepi T. Tarmidi (EKI : 1999) mengemukakan bahwa penyebab krisis moneter di In-donesia bukanlah disebabkan fundamental ekonomi yang lemah, tetapi karena merosotnya nilai tukar rupiah terhadap dolar yang tajam. Utang luar negeri swasta jangka pendek sejak awal 1990-an telah terakumulasi sangat besar yang sebagian besar tidak di-hedge. Hal ini menambah tekanan nilai tukar rupiah, karena tidak tersedia cukup devisa untuk membayar utang jatuh tempo beserta bunganya.

Bagaimanapun, adanya ketidakstabilan politik dan krisis sosial telah menjadi pendorong berkurangnya kepercayaan masyarakat luas terhadap nilai rupiah. Ketidakpercayaan tersebut didasari oleh ekspektasi masyarakat akan makin melemahnya nilai tukar rupiah dimasa depan karena ditunjang oleh semakin tidak stabilnya iklim ekonomi dan investasi. Dalam kondisi demikian, akan tidak menguntungkan bagi seorang pemodal (investor) untuk memegang rupiah dan melakukan investasi (penanaman modal)

di Indonesia. Karena bagaimanapun, resiko memegang mata uang rupiah dan kegiatan investasi di dalam negeri dalam kondisi demikian akan sangat merugikan.

Suatu pemandangan yang wajar apabila kemudian investor lebih memilih untuk memegang mata uang dolar dibandingkan rupiah, karena disamping memiliki resiko yang relatif kecil juga terdapat sejumlah return yang menguntungkan, akibatnya nilai dollar AS semakin ter-apresiasi terhadap rupiah. Kondisi ini diyakini sebagai satu penyebab terjadi pelarian modal besar-besaran ke luar negeri sejak awal Desember 1997 hingga awal Mei 1998 (World Bank, 1998: 14). Kerusuhan besar-besaran pada pertengahan Mei 1998 yang ditujukan terhadap etnis Cina telah menggoyahkan kepercayaan masyarakat. Padahal mereka menguasai sebagian besar modal dan kegiatan ekonomi di Indonesia, akibatnya terjadi pelarian modal ke luar negeri (lihat tabel 1.1).

Pada sisi neraca modal, terjadi aliran modal keluar (capital outflow) secara mendadak dalam jumlah yang cukup besar. Pada awal krisis moneter Indonesia, yaitu tahun 1998, neraca modal bernilai negatif sebesar US$ 3,87 juta, terdiri atas penanaman modal langsung senilai US$ 0,356 juta dan aliran modal swasta senilai US$ –13,84 juta. Pada tahun 1998, sebagaimana dalam tabel 1 diatas, telah terjadi pelarian modal (capital flight) bernilai US$ 55.469 juta.

Berdasarkan data dari UNCTAD, diketahui bahwa Indonesia mengalami kenaikan investasi negatif sebesar hampir sepuluh kali lipat antara tahun 1998 dan 1999. Investasi negatif disini adalah foreign direct investment (FDI) outflow, yaitu PMA asal Indonesia yang menanamkan modalnya di luar negari. Pada tahun 1998, investasi negatif tersebut berjumlah US$360 juta, namun pada tahun 1999 melonjak drastis menjadi US$ 3,3 milyar. Mengingat realisasi PMA di Indonesia pada tahun 1999 sekitar US$ 2,1 milyar, hal ini berarti terdapat hampir US$5,5 milyar (sekitar Rp 44 trilyun) dana investor Indonesia yang ditanam di luar negeri, atau setara dengan 3,9% dari Produk Domestik Bruto (PDB) tahun 1999. Lebih buruk lagi , investasi negatif Indonesia tersebut ternyata paling besar di dunia, dimana menurut UNCTAD hanya ada dua negara lain yang mengalami investasi negatif yaitu Albania dan Selandia Baru (Dradjat H. Wibowo : 2001).

Aliran modal keluar dari Indonesia dipengaruhi antara lain oleh tinggi rendahnya suku bunga aset finansial luar negeri, tingkat inflasi domestik, dan perubahan nilai tukar mata uang domestik (Cuddington : 1986). Dengan mengembangkan penelitian dari beberapa studi empiris, faktor-faktor yang mempengaruhi pelarian modal di Indonesia yaitu nilai tukar rupiah (REER), Perbedaan tingkat suku bunga Indonesia dan Amerika, utang luar negeri, tingkat pertumbuhan PDB riil, Inflasi dalam negeri, investasi asing langsung, dan unsur ketidakpastian. Dengan mengetahui variabel-variabel yang mempengaruhi pelarian modal (capital flight) maka kita dapat menaksir berapa besarnya jumlah pelarian modal yang keluar dari Indonesia.

Dengan latarbelakang tersebut, tulisan ini bertujuan untuk :

1. Mengestimate besarnya capital flight yang terjadi di Indonesia selama periode penelitian, yaitu dari kuartal I 1990 s.d. kuartal IV 2000.

2. Melakukan pengujian terhadap variabel ekonomi yang diidentifikasikan memiliki pengaruh terhadap capital flight di Indonesia.

2. Landasan teori

Capital flight sebenarnya bukan hal baru di kalangan para ekonom. Secara teoritis capital flight telah banyak dibicarakan. Namun sampai saat ini belum ada definisi capital flight yang dapat diterima secara umum. Tetapi beberapa tahun ini penggunaan kata capital flight sering dikaitkan pada negara-negara sedang berkembang, dimana terjadi sejumlah

besar modal keluar (capital outflow) yang diiring oleh adanya peningkatan hutang luar negeri. Pendapat mengenai capital flight dikemukakan oleh oleh Mohsin Khan - Ulhaque (1987 : 3), Cuddington (1986), Dooley (1988), Bank Dunia dan Susanne Erbe (1985),

Morgan Guaranty Trust Company (1986), dan Cline (1987). Masing-masing ahli menggunakan konsepnya sendiri dalam membahas dan menunjukkan tentang konsep capital

flight dan besarnya tingkat capital flight disuatu negara.

Pendapat yang paling ekstrim dikemukakan oleh Mohsin Khan - Ulhaque (1987) yang mendefinisikan capital flight sebagai semua arus modal keluar (capital outflow) dari negara sedang berkembang dengan tidak memperhatikan latar belakang terjadinya arus modal tersebut dari dalam negeri dan jenis modal tersebut. Diartikan sebagai capital flight karena pada umumnya modal di negara sedang berkembang kurang (langka), maka arus modal keluar dapat berarti menghilangkan potensi sumber daya modal yang tersedia, serta pada gilirannya menghilangkan pula potensi pertumbuhan ekonomi.

Sementara Cuddington (1986) mengartikan capital flight sebagai semua arus modal keluar jangka pendek (short term capital outflow) baik yang tercatat maupun yang tidak tercatat. Arus modal keluar jangka pendek ini dapat disebabkan oleh adanya ketidakpastian situasi ekonomi atau politik di dalam negeri maupun untuk tujuan spekulasi.

Hampir tidak mungkin memastikan jumlah capital flight dari suatu negara, terutama bagi negara-negara yang menganut sistem devisa bebas. Bahkan untuk negara yang menganut devisa ketat sekalipun, seperti Taiwan, arus modal tetap saja keluar tanpa diketahui oleh otoritas moneter negara tersebut.

Oleh karena itu, metode yang lebih tepat untuk menggrafikkan besarnya capital flight dari suatu negara adalah dengan melakukan estimasi. Tetapi karena, seperti yang telah

dijelaskan diatas, terdapat perbedaan pendapat dari para ahli maka tidak mengherankan jika terdapat perbedaan pula dalam metode estimasi capital flight dari suatu negara. Secara garis besar terdapat tiga konsep pendekatan yang berbeda terhadap pengukuran capital

flight, yaitu :

2.1. Pendekatan Komputasi Neraca Pembayaran

Pendekatan ini merupakan pendekatan tradisional yang memfokuskan pada komponen neraca pembayaran. Terdapat anggapan bahwa pos net error and omission meningkat karena kegagalan mengestimasi berbagai pergerakan modal swasta jangka pendek. Akibatnya, pos ini ditambahkan pada arus modal jangka pendek dalam upaya untuk memperoleh estimasi capital flight. Pendekatan ini digunakan oleh Cuddington (1986) dalam mengestimasi capital flight, dimana rumusnya secara sistematis sebagai berikut :

CF = - G – C ……… (1) dimana,

CF = Capital flight

C = Arus Modal Jangka Pendek G = Error and Omission

2.2. Pendekatan Residual.

Pendekatan ini mengestimasi capital flight sebagai residual. Adapun yang menggunakan pendekatan ini dalam metode estimasinya adalah Bank Dunia (1985),

Morgan Guaranty (1986), dan Dooley (1988). Bank Dunia (1985) dalam salah satu bagian dari World Development Report mengestimasikan capital flight dengan cara mencari selisih (perbedaan) antara arus modal masuk dengan defisit transaksi berjalan ditambah perubahan cadangan devisa otoritas moneter pada periode tertentu. Secara matematis dapat ditulis sebagai berikut :

CF = H + B + A + F ………. (2)

dimana,

CF = Capital flight

H = Perubahan hutang luar negeri B = Investasi langsung swasta bersih A = Surplus transaksi berjalan F = Perubahan cadangan devisa

2.3. Pendekatan Deposito Bank

Pendekatan ini merupakan arus modal keluar yang meliputi pengukuran terhadap kenaikan dalam deposito perbankan luar negeri yang tercatat (recorded foreign bank deposits) yang dimiliki oleh penduduk dalam negeri. Namun, seringkali jumlah deposito yang tercatat pada bank-bank lebih kecil dari estimasi arus modal keluar resident secara kumulatif, atau dengan kata lain, statistik untuk bank deposito sering meng-underestimate jumlah dana yang terdapat diluar. Hal ini disebabkan oleh tiga hal yaitu : Pertama, sebagian dana disimpan pada deposito bank yang terletak di luar major (reporting) financial center. Kedua, kewarganegaraan dari depositor tidak selalu diketahui (dilaporkan) secara benar. Ketiga, ada dana yang disimpan dalam bentuk aset lain selain deposito.

3. Metodelogi Penelitian dan Spesifikasi Model

3.1. Metodelogi Penelitian

Studi-studi sebelumnya tentang capital flight telah dilakukan oleh Cuddington (1986),

Conesa (1987), Dooley (1988), Onwioduokit,E.A. (2001), Pastor (1990), dan Moh. Ikhsan

Mahyudin (1989). Penelitian ini merupakan perluasan dari variabel-variabel yang digunakan didalam model Cuddington (1986) dan Moh. Ikhsan Mahyudin (1989) dan dilakukan dengan analisa time series menggunakan Kointegrasi Johansen’s, dengan periode waktu dari kuartal I tahun 1990 s.d. kuartal IV tahun 2000.

Sebelum metode OLS diaplikasikan dalam menaksir model yang penulis gunakan, terhadap data dalam model terlebih dahulu dilakukan pengujian validitas asumsi klasik dan pengujian stasioneritas data runtun waktu (time series). Konsep terkini yang banyak dipakai untuk menguji kestasioneran data runtun waktu adalah uji akar unit (unit root test) atau dikenal juga dengan uji Dickey Fuller (DF) dan uji Augmented Dickey Fuller (ADF). Jika semua variabel lolos dari uji akar unit, maka selanjtnya dilakukan uji kointegrasi (cointegrasi

test) menggunakan kointegrasi Johansen’s untuk mengetahui keseimbangan atau kestabilan

jangka panjang diantara variabel-variabel yang diamati dan arah pengaruh yang diberikan oleh variabel-variabel tersebut terhadap capital flight.

3.2. Spesifikasi Model

Dengan mendasarkan pada model Cuddington (1986), dan model penelitian Moh.

Ikhsan Mahyudin (1989), dapat dikembangkan sfesifikasi model, yang akan dijadikan sebagai model penelitian, sebagai berikut :

)

,

,

,

,

,

,

(

/ /− − + + − − + − −=

f

REER

DINT

EDT

LGDP

INF

FDI

DummyKP

Dimana :

KF = Capital flight

REER = Real Effective Exchange Rate

EDT = Utang Luar Negeri

LGDP = Tingkat pertumbuhan GDP riil

INF = Inflasi dalam negeri

DINT = Perbedaan tingkat suku bunga Indonesia dan AS

FDI = Investasi Asing Langsung

DummyKP = Dummy Kondisi Politik

(a) Real Effective Exchange Rate (REER)

Kerugian aset di pasar modal tidak dapat dipisahkan dengan depresiasi mata uang yang merupakan salah satu sumber paling penting dalam ketidakpastian. Depresiasi nilai tukar berimplikasi terhadap capital flight. Secara umum investor domestik lebih merasa aman menanamkan assetnya ke luar negeri (dalam bentuk foreign assets), jika nilai tukar domestik nilainya terus melemah terhadap mata uang asing. Dalam penelitian untuk melihat apresiasi atau depresiasi nilai tukar riil rupiah terhadap dolar Amerika yaitu dengan menggunakan Real Effective Exchange Rate. Satuannya dalam bentuk indeks persentase, yang datanya diambil dari International Financial Statistics, Years Book, berbagai edisi.

(b) Perbedaan Tingkas Suku Bunga Indonesia – Amerika (DINT)

Perbedaan tingkat suku bunga dalam penelitian ini diukur sebagai perbedaan tingkat suku bunga dalam negeri dan tingkat suku bunga Internasional. Data tingkat suku bunga domestik yang dipakai adalah tingkat suku bunga pasar uang, sedangkan data tingkat suku bunga internasional yang digunakan adalah suku bunga pasar uang Amerika. Sumber data untuk kedua bunga tersebut diambil dari International Monetery Fund, Year

Books, berbagai edisi. Jika perbedaan suku bunga dalam dan luar negeri makin membesar

diperkirakan akan mampu menarik arus modal masuk sehingga nilai capital flight akan berkurang.

(c) Utang Luar Negeri (EDT)

Utang jangka panjang terdiri dari utang pemerintah (public debt), utang swasta yang dijamin oleh pemerintah (publicly guaranteed debt), dan utang swasta yang tidak dijamin oleh pemerintah (private nonguaranteed external debt). Utang jangka pendek (short-term

external debt) tidak dibedakan antara utang pemerintah dan swasta yang tidak dijamin.

Besarnya utang luar negeri ini dinyatakan dalam juta dolar Amerika. Data dikumpulkan dari World Debt Table, World Bank, berbagai edisi. Besarnya utang luar negeri akan

berpengaruh secara negatif maupun positif terhadap capital flight di Indonesia. (d) Pertumbuhan Ekonomi (Laju GDP)

Tingkat pertumbuhan ekonomi Indonesia (LGDP), yaitu persentase perubahan PDB riil Indonesia yang merefleksikan kinerja ekonomi dari tahun ke tahun dan dinyatakan dalam persen. Makin tinggi LGDP makin rendah tingkat capital flight di Indonesia. (e) Tingkat Inflasi (INF)

Laju inflasi Indonesia per tahun dihitung berdasarkan persentase perubahan indeks harga konsumen (IHK) dari tahun ke tahun menggunakan tahun dasar 1990, dinyatakan dalam persen. Tingkat inflasi memberikan pengaruh yang searah terhadap capital flight, semakin tinggi tingkat inflasi maka makin besar pelarian modal dari Indonesia.

(f) Investasi Asing Langsung (FDI)

Investasi asing langsung yaitu besarnya penanaman investasi asing langsung yang masuk ke Indonesia yang datanya diambil dari neraca pembayaran Indonesia. Investasi asing langsung dalam penelitian ini dilambangkan dengan FDI dengan satuan dalam juta dollar Amerika. Besarnya utang luar negeri akan berpengaruh secara negatif maupun positif terhadap capital flight di Indonesia. Artinya, aliran masuk dari investasi asing langsung akan mempengaruhi secara negatif terhadap capital flight. Sedangkan transfer pendapatan maupun jasa-jasa akibat investasi ini akan berarah positif terhadap capital

flight.

(f) Dummy Kestabilan Kondisi Politik (DummyKP)

Kondisi kestabilan politik yaitu kondisi kestabilan politik dan ekonomi dalam negeri yang dapat menciptakan tingkat resiko dan kerugian dalam investasi. Dalam penelitian ini variabel kestabilan politik adalah proksi dengan menggunakan variabel dummy dengan kriteria nilai “0” untuk data Kuartalan sebelum bulan Juli 1997 (periode sebelum krisis) yang berati kondisi politik negara stabil dan penuh dengan kepastian, dan nilai “1” untuk data Kuartalan setelah bulan Juli 1997 (periode setelah krisis), yang berarti kondisi politik negara tidak stabil dan penuh dengan ketidakpastian. Pengambilan variabel dummy kondisi politik ini, untuk mengetahui bagaimana pengaruh krisis ekonomi politik selepas semester I tahun 1997. Sebelum semester I tahun 1997, kondisi politik di Indonesia relatif begitu stabil sedangkan kondisi politik setelah terjadinya krisis moneter menunjukkan kondisi yang relatif tidak stabil. Dengan memasukkan variabel dummy sebagai proxy kondisi kestabilan politik, ingin dilihat bagaimana pengaruh kondisi kestabilan politik terhadap capital flight, dan dapat membedakan kondisi sebelum kondisi krisis dengan kondisi setelah krisis.

4. Hasil Estimasi

4.1. Estimasi Besarnya Capital Flight (CF) selama Periode Penelitian

Capital flight yang digunakan dalam penelitian ini diukur berdasarkan pendekatan

residual dari World Bank yang didefinisikan sebagai akuisisi aset external kecuali cadangan devisa resmi (official reserves) ditambah dengan error and omission yang tercatat. Ukuran penerimaan arus modal masuk (inflows of capital) dalam bentuk peningkatan investasi asing langsung (FDI) yang mencerminkan utang luar negeri, kemudian kurangi dengan defisit transaksi berjalan (current account deficit) dan cadangan devisa (official reserves).

Secara matematis dapat ditulis sebagai berikut :

CFWB = ∆EDT + ∆FDI - CAD - ∆OR ………....(4)

Dimana :

CFWB = Capital flight (ukuran World Bank)

∆EDT = Perubahan dalam utang luar negeri (diestimasi dari DLTF) CAD = Defisit transaksi berjalan

∆FDI = Investasi asing langsung bersih (FDI)

∆OR = Selisih cadangan devisa

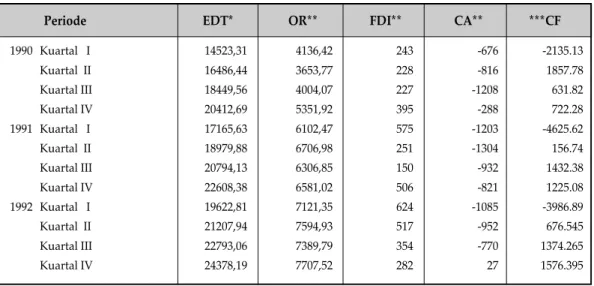

Berdasarkan formula atau rumus capital flight sebagaimana diatas, penulis selanjutnya dapat melakukan estimasi terhadap besarnya capital flight yang terjadi selama periode penelitian, sebagaimana tampak pada tabel 4.1. berikut ini :

1990 Kuartal I 14523,31 4136,42 243 -676 -2135.13 Kuartal II 16486,44 3653,77 228 -816 1857.78 Kuartal III 18449,56 4004,07 227 -1208 631.82 Kuartal IV 20412,69 5351,92 395 -288 722.28 1991 Kuartal I 17165,63 6102,47 575 -1203 -4625.62 Kuartal II 18979,88 6706,98 251 -1304 156.74 Kuartal III 20794,13 6306,85 150 -932 1432.38 Kuartal IV 22608,38 6581,02 506 -821 1225.08 1992 Kuartal I 19622,81 7121,35 624 -1085 -3986.89 Kuartal II 21207,94 7594,93 517 -952 676.545 Kuartal III 22793,06 7389,79 354 -770 1374.265 Kuartal IV 24378,19 7707,52 282 27 1576.395

Periode EDT* OR** FDI** CA** ***CF Tabel 4.1. Estimasi Capital Flight Periode Kuartal I tahun 1990

sampai dengan Kuartal IV tahun 2000.

1993 Kuartal I 23315,50 8011,61 552 -596 1410.77 Kuartal II 24492,83 7990,75 616 -295 1519.191 Kuartal III 25670,17 8030,36 478 -382 1233.721 Kuartal IV 26847,50 8308,15 358 -833 424.5412 1994 Kuartal I 21710,13 8348,71 520 -1230 -5887.93 Kuartal II 25207,38 7644,50 305 -585,5 3920.96 Kuartal III 28704,63 7840,99 525 -158 3667.76 Kuartal IV 32201,88 8419,44 759 -818,5 2859.3 1995 Kuartal I 26.438,06 7.982,80 978 -1.688 -6037,17 Kuartal II 29.545,69 8.296,44 765 -1.930 1628,985 Kuartal III 32.653,31 8.904,23 1.344 -1.609 2234,835 1995 Kuartal I 26.438,06 7.982,80 978 -1.688 -6037,17 Kuartal II 29.545,69 8.296,44 765 -1.930 1628,985 Kuartal III 32.653,31 8.904,23 1.344 -1.609 2234,835 Kuartal IV 35.760,94 9.330,43 1.259 -1.204 2736,425 1996 Kuartal I 30.957,53 10.342,00 1.990 -2.034 -5858,98 Kuartal II 31.809,34 10.902,60 1.024 -2.564 -1248,79 Kuartal III 32.661,16 10.870,00 1.640 -2.111 413,4125 Kuartal IV 33.512,97 12.800,90 1.540 -954 -493,088 1997 Kuartal I 32.009,25 13.816,80 2.342 -2.192 -2369,62 Kuartal II 33.365,25 14.758,60 1.267 -1.103 578,2 Kuartal III 34.721,25 14.959,90 1.392 -1.393 1153,7 Kuartal IV 36.077,25 12.401,90 -324 -201 3.389 1998 Kuartal I 33.572,53 11.913,40 -502 1.001 -1517,22 Kuartal II 36.396,84 13.589,10 367 669 2184,613 Kuartal III 39.221,16 14.437,80 -144 1.682 3513,613 Kuartal IV 42.045,47 16.239,90 -77 744 1689,213 1999 Kuartal I 37.821,25 18.638,50 -232 1.512 -5342,82 Kuartal II 37.747,75 19.810,00 -890 852 -1.283 Kuartal III 37.674,25 18.868,10 -698 1.886 2056,4 Kuartal IV 37.600,75 19.376,20 -925 1.535 28,4 2000 Kuartal I 37.993,53 21.239,70 -1.474 1.898 -1046,72 Kuartal II 36.298,34 21.560,00 -448 1.355 -1108,49 Kuartal III 34.603,16 22.344,20 -943 2.242 -1180,39 Kuartal IV 32.907,97 17.414,20 -1.686 2.503 4051,813

Periode EDT* OR** FDI** CA** ***CF

Sumber : * World Debt Table, World Bank, berbagai edisi

** Bank Indonesia, Statistik Ekonomi Keuangan Indonesia, berbagai edisi *** Hasil Estimasi berdasarkan persamaan 3.1.

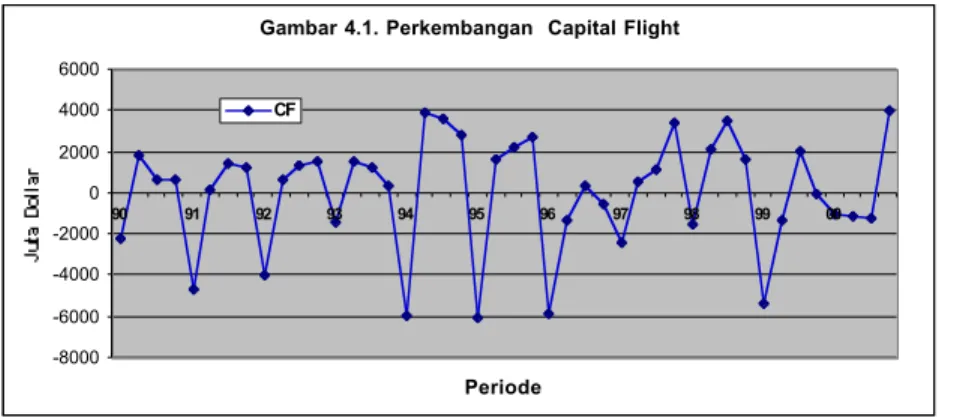

Berdasarkan tabel 4.1. sebagaimana diatas, selanjutnya apabila diperlihatkan dalam gambar, tampak sebagaimana gambar 4.1. berikut ini :

Gambar 4.1. Perkembangan Capital Flight

-8000 -6000 -4000 -2000 0 2000 4000 6000 90 91 92 93 94 95 96 97 98 99 00 Periode CF

Sebagaimana terlihat pada tabel 4.1. dan gambar 4.1. diatas, secara umum capital

flight di Indonesia memperlihatkan kecenderungan fluktuatif, terutama pasca krisis ekonomi

pada tahun 1997. Capital flight yang makin meningkat ini, semuanya tidak terlepas dari kondisi perekonomian Indonesia secara keseluruhan.

Pada gambar diatas, dapat dilihat estimasi capital flight yang tertinggi sebelum krisis terjadi pada kuartal II tahun 1994, yaitu sebesar US$ 3920,96 juta. Pelarian modal pada kuartal II tahun 1994 ini bahkan melebihi jumlah pelarian modal yang terjadi pada awal periode krisis ekonomi ditahun 1997. Beberapa hal yang turut mendorong derasnya pelarian modal pada periode tersebut disebabkan oleh serangkaian peristiwa moneter dan perbankan yang terjadi pada periode tersebut dan periode sebelumnya, yang diantaranya adalah akibat adanya penurunan suku bunga deposito yang rendah bagi deposan oleh bank-bank umum antara 8% hingga 9%, atau lebih rendah dari tingkat inflasi yang terjadi pada akhir tahun 1993. Tingkat bunga yang rendah ini, sebagaimana di khawatirkan oleh Mar’ie Muhammad (dalam Tony Prasetiantono, 1997 : 24), dapat memaksa penabung yang berskala besar (big

savers) untuk melakukan pelarian modal sebagai bentuk pilihan portofolionya. Disamping

itu, penyebab lainnya adalah terungkapnya skandal atau kasus kredit macet di beberapa bank BUMN yang mewarnai pergantian tahun 1993 menuju tahun 1994, seperti kasus kredit bermasalah yang sangat menghebohkan pada bank Bapindo (Bank Pembangunan Indonesia) sebesar Rp 1,3 trilyun dan desas-desus kebangkrutan bank Subentra. Kasus ini tentu saja, banyak mengganggu kredibilitas sektor perbankan nasional dimana nasabah.

Dalam perkembangan selanjutnya, terutama periode setelah krisis telah terjadi peningkatan capital flight yang cukup signifikan hingga tahun 1998, hal ini terutama

disebabkan oleh kondisi di dalam negeri yang kurang begitu kondusif dalam menciptakan keuntungan bagi pemegang dana. Dalam kurun waktu periode setelah tahun 1997, kondisi perekonomian dibayangi oleh kondisi ketidakpastian sebagai akibat tingginya resiko politik, ekonomi, dan finansial pada masa itu.

Ketika kondisi politik mulai stabil pada tahun 1999, tingkat capital flight lambat laun mulai berkurang, dan bahkan modal yang ditransfer ke luar negeri pada awal krisis, secara berangsur-angsur mulai kembali ke dalam negeri hingga tahun 2000. Namun akhir tahun 2000 ketika para demonstan mulai menggoyang pemerintahan Gus Dus, ditambah pula dengan berbagai teror yang membayangi Ibu Kota, capital flight yang terjadi pada akhir tahun 2000 menjadi US$ 4051,813.

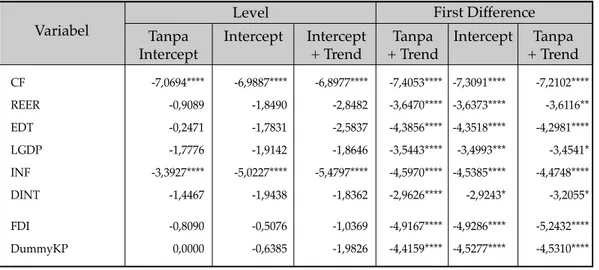

4.2. Pengujian Validitas Data

Pengujian stasioneritas data yang dilakukan berdasarkan Augmented Dickey Fuller

test, yang perhitungannya menggunakan bantuan komputer program Eviews 3.0., dimana

hasil pengujiannya dapat dilihat pada tabel berikut ini :

Sumber : Hasil Pengolahan Data menggunakan Program Eviews 3,0

Catatan : **** Signifikan pada derajat kepercayaan 1 %

(pada n = 44 nilai ADFtabel untuk tanpa Intersep = – 2,6296, intersep = –3,6208, intercep + trend = –4,2052)

*** Signifikan pada derajat kepercayaan 2,5 %

(pada n = 44 nilai ADFtabel untuk tanpa Intersep = – 2,2524, intersep = –3,2462, intercep + trend = –3,836)

** Signifikan pada derajat kepercayaan 5 %

(pada n = 44 nilai ADFtabel untuk tanpa Intersep = – 1,9500, intersep = –2,9468, intercep + trend = –3,5240)

* Signifikan pada derajat kepercayaan 10 %

(pada n = 44 nilai ADFtabel untuk tanpa Intersep = – 1,6076, intersep = –2,6048, intercep + trend = –3,1944)

CF -7,0694**** -6,9887**** -6,8977**** -7,4053**** -7,3091**** -7,2102**** REER -0,9089 -1,8490 -2,8482 -3,6470**** -3,6373**** -3,6116** EDT -0,2471 -1,7831 -2,5837 -4,3856**** -4,3518**** -4,2981**** LGDP -1,7776 -1,9142 -1,8646 -3,5443**** -3,4993*** -3,4541* INF -3,3927**** -5,0227**** -5,4797**** -4,5970**** -4,5385**** -4,4748**** DINT -1,4467 -1,9438 -1,8362 -2,9626**** -2,9243* -3,2055* FDI -0,8090 -0,5076 -1,0369 -4,9167**** -4,9286**** -5,2432**** DummyKP 0,0000 -0,6385 -1,9826 -4,4159**** -4,5277**** -4,5310****

Tabel 4.2. Hasil Pengujian Augmented Dickey Fuller (ADF)

Tanpa Intercept Intercept Tanpa Intercept Tanpa

Intercept + Trend + Trend + Trend

Variabel

Berdasarkan hasil perhitungan uji stasioner yang disajikan dalam tabel diatas, diketahui bahwa tidak semua variabel pada data asli nilainya stasioner, namun seluruh data selanjutnya dapat stasioner pada (beda) tingkat pertama. Hal ini terlihat dari nilai ADFhitung yang lebih besar dari Nilai ADFtabel pada derajat kepercayaan tertentu. Dengan demikian, dapat dijelaskan bahwa seluruh variabel yang diestimasi dalam penelitian ini telah stasioner.

∆et -6,1785 **** -8,0341****

Residual DF ADF

Sumber : Hasil Pengolahan Data menggunakan Program Eviews 3,0 Catatan : *Signifikan pada derajat kepercayaan 1 %

(pada n = 44, nilai DF dan ADFtabel = – 2,6296)

Tabel 4.3 Hasil Pengujian Kointegrasi

Pada tabel diatas, memperlihatkan nilai DF dan ADFhitung untuk residual persamaan kointegrasi lebih besar(signifikan) dari nilai kritis DF dan ADFtabel, Kondisi tersebut menyimpulkan bahwa variabel-variabel yang diamati dalam penelitian ini berkointegrasi pada derajat yang sama. Hal ini berarti terjadi keseimbangan jangka panjang antar variabel, atau dengan kata lain dalam jangka panjang REER, EDT, LGDP, INF, DINT, FDI, dan DummyKP, memiliki keterkaitan dengan capital flight.

Setelah data yang akan dimasukkan dalam model telah diuji perilakunya sebagaimana tersebut diatas (uji stasioner dan uji kointegrasi), maka atas data tersebut kemudian akan dihitung model jangka panjang persamaan kointegrasi dengan menggunakan persamaan Johansen’s Likelihood, dan diperoleh persamaan jangka panjang sebagai berikut :

Berdasarkan tabel tersebut diatas dapat diketahui bahwa semua variabel penelitian memiliki arah yang benar (konsisten) sebagaimana hipotesis yang diajukan. Jadi secara teoritis, keseluruhan model yang dipergunakan sudah benar menurut teori ekonomi. Pada pengujian signifikasi secara statistik (uji t-hitung), diketahui bahwa variabel REER, EDT,

DCF = 37869,13 – 351,6219 D REER – 586,2416 D DINT – 0,0684 D EDT

thitun g (-3,9744) (-4,5279) (-1,0209)

– 646,9262 D LGDP + 178,8756 D INF + 6,2624 D FDI – 403,7517 D DummyKP

thitun g (-4,4080) (3,0069) (4,1 782) (3,5 201)

LGDP, FDI, dan DummyKP memberikan pengaruh yang signifikan secara individu terhadap variabel capital flight (CF) pada derajat kepercayaan 1%. Begitupun untuk variabel INF memberikan pengaruh yang signifikan secara individu pada terhadap capital flight (CF) derajat kepercayaan yang lebih rendah (5%). Sedangkan variabel EDT, tidak memberikan pengaruh yang signifikan terhadap capital flight (CF) baik pada derajat kepercayaan 1%, 5%, maupun 10%.

Koefisien pengaruh real effective exchange rate yang bernilai negatif menunjukkan bahwa apabila indeks real effective exchange rate meningkat, maka dapat menghambat peningkatan pelarian modal dari dalam negeri, sebaliknya apabila real effective exchange rate menurun atau rupiah mengalami depresiasi, maka akan dapat mendorong peningkatan tingkat pelarian modal ke luar negeri. Temuan diatas, baik arah koefisien dan signifikasi pengaruh variabel tersebut diatas (REER) terhadap capital flight disamping telah sesuai dengan teori pada umumnya, temuan ini juga sesuai dengan temuan empiris yang dilakukan oleh Cuddington (1996) bahwa nilai tukar merupakan penyebab yang mendorong terjadinya capital flight dengan arah yang diberikan secara negatif.

Koefisien pengaruh perbedaan tingkat bunga terhadap capital flight yang berlawanan arah menunjukkan bahwa apabila perbedaan tingkat bunga dari kedua negara makin meningkat, maka akan mengurangi tingkat pelarian modal, sebaliknya apabila perbedaan tingkat bunga makin kecil, maka akan mendorong tingkat pelarian modal ke luar negeri. Signifikanya perbedaan tingkat bunga ini secara statistik, menunjukkan bahwa para pemilik dana begitu apresiatif dengan perbedaan tingkat bunga yang begitu besar di dalam negeri dengan bunga luar negeri (Amerika Serikat). Hal ini terkait dengan persepsi mereka yang melihat bahwa perbedaan tingkat suku bunga yang cukup besar yang terjadi pada periode setelah krisis, dipersepsikan sebagai tempat penanaman investasi yang menguntungkan, karena menawarkan tingkat keuntungan yang besar bagi mereka, meskipun didalamnya terkandung tingkat resiko yang tinggi pula yaitu tingginya kemungkinan resiko kegagalan dalam pembayaran tingkat bunga yang mereka tawarkan itu. Hanya saja, resiko ini dapat diabaikan, karena adanya jaminan dari pemerintah terutama jaminan terhadap dana diperbankan. Dengan demikian, kebijakan pemerintah yang mengambil kebijakan peningkatan suku bunga dalam negeri dalam rangka mengurangi pelarian modal dapat dibenarkan.

Koefisien pengaruh Utang Luar Negeri terhadap capital flight yang berlawanan arah menunjukkan bahwa apabila Utang Luar Negeri meningkat, maka akan menurunkan tingkat pelarian modal karena dana dari luar negeri masuk ke Indonesia, sebaliknya apabila Utang Luar Negeri menurun, maka akan meningkatkan tingkat pelarian modal ke luar negeri.

signifikan. Hal ini berarti meskipun hutang berpengaruh secara negatif terhadap capital

flight, bukan berarti peningkatan utang luar negeri ini dapat mengurangi ccapital flight. Hal

ini diperlihatkan oleh tidak signifikannya pengaruh variabel ini terhadap capital flight secara statistik. Barangkali kondisi tersebut terkait dengan keharusan pembayaran utang luar negeri (pokok dan bunga) yang cukup besar saat terjadi pertambahan utang luar negeri. Dengan kata lain, semakin besar utang luar negeri, akan memungkinkan semakin besar

capital flight ke luar negeri pada saat pelunasan pokok pinjaman beserta bunga yang harus

dibayar oleh negara Indonesia.

Koefisien pengaruh laju pertumbuhan ekonomi terhadap capital flight yang bernilai negatif menunjukkan bahwa apabila laju pertumbuhan ekonomi meningkat, maka akan mengurangi tingkat pelarian modal, sebaliknya apabila laju pertumbuhan ekonomi menurun, maka akan mendorong peningkatan tingkat pelarian modal ke luar negeri. Hal ini dapat dipahami, bahwa semakin tinggi pertumbuhan ekonomi suatu negara, semakin kondusif kondisi perekonomian negara yang bersangkutan, karena bagaimanapun pertumbuhan ekonomi ini mencerminkan keberhasilan suatu negara dalam pembangunan ekonominya. Oleh karenanya, pemerintah selalu berusaha untuk meningkatkan dan mencapai pertumbuhan ekonomi yang tinggi agar capital flight dapat selalu ditekan.

Koefisien pengaruh tingkat inflasi terhadap capital flight yang searah atau bernilai positif menunjukkan bahwa apabila tingkat inflasi meningkat, maka akan menyebabkan peningkatan pelarian modal dari Indonsia. Sebaliknya apabila tingkat inflasi menurun, maka akan menyebabkan berkurangnya tingkat pelarian modal ke luar negeri.

Signifikannya variabel inflasi tersebut menunjukkan bahwa inflasi merupakan indikator yang diperhatikan oleh pemilik modal dalam melarikan modalnya ke laur negeri. Boleh jadi, dalam hal ini para pemilik modal menganggap bahwa inflasi yang terjadi di Indonesia cukup tinggi, sebagaimana terjadi antara periode 1990 sampai dengan 1997, begitupun untuk periode setelahnya, sehingga secara riil dapat mengurangi tingkat keuntungan yang diperolehnya.

Koefisien pengaruh investasi asing langsung terhadap capital flight yang bernilai positif (searah) menunjukkan bahwa apabila investasi asing langsung meningkat, maka akan meningkatkan tingkat pelarian modal, sebaliknya apabila investasi asing langsung menurun, maka akan mengurangi peningkatan tingkat pelarian modal ke luar negeri.

Koefisien pengaruh unsur kestabilan kondisi politik terhadap capital flight yang berlawanan arah menunjukkan bahwa semakin stabil kondisi politik maka semakin rendah tingkat capital flight. Sebaliknya semakin tidak stabil kondisi politik maka makin tinggi tingkat tingkat pelarian modal dari Indonesia ke luar negeri.

maupun analisis ekonometrik. Sebagaimana temuan empiris yang dikemukakan oleh

Cuddington (1986), bahwa kestabilan politik berpengaruh kuat terhadap capital flight pada suatu negara. Lebih lanjut dikatakan, bahwa semakin tidak stabil kondisi politik di dalam negeri, maka semakin besar keinginan untuk menghindari resiko politik yang tinggi di dalam

negeri, dengan cara mengambil keputusan melakukan portofolio terhadap aset luar negeri melalui

capital flight.

Sependapat dengan Cuddington, temuan empiris tentang ketidakpastian ini dikemukakan oleh Dooley (1987), bahwa kestabilan dalam negeri berpengaruh negatif terhadap tingkat pelarian modal di negara yang bersangkutan. Jika masyarakat asing melihat kestabilan politik dan ekonomi di suatu negara cukup baik maka mereka akan memindahkannya asetnya ke negara yang bersangkutan, dan mengurangi tingkat pelarian modal dari negara yang bersangkutan.

5. Kesimpulan dan Implikasi Kebijakan

5.1. Kesimpulan

1. Selama periode yang diamati tingkat inflasi dan investasi asing langsung mempunyai pengaruh yang positif terhadap capital flight, sedangkan Real Effective exchange Rate, perbedaan tingkat bunga Indonesia-Amerika, tingkat utang luar negeri, laju pertumbuhan ekonomi, dan dummy Kondisi Politik berpengaruh secara negatif terhadap

capital flight di Indonesia.

5.2. Saran

1. Untuk mengurangi terjadinya tingkat pelarian modal yang lebih tinggi dimasa yang akan datang, perlu diambil langkah-langkah dan berbagai kebijakan dari pemerintah baik dari sisi eksternal maupun internal, terutama yang berkaitan dengan variabel-variabel fundamental yang diteliti.

2. Pemerintah sebagai pemegang otoritas, sangat penting untuk membuat langkah-langkah selain menjaga kestabilan nilai tukar rupiah, tapi juga secara bersama-sama berusaha mengurangi kenaikan utang luar negeri, meningkatkan laju pertumbuhan ekonomi, mendorong masuknya FDI, dan mengawasi kenaikan stabilitas harga secara umum. Bagi otoritas moneter, yang lebih penting bukan hanya kebijakan stabilitas nilai tukar ru-piah, tetapi bagaimana menciptakan kestabilan kondisi politik, ekonomi, dan keuangan Indonesia.

3. Adanya langkah-langkah sebagaimana tersebut diatas, bagaimanapun diharapkan dapat berdampak pada makin meningkatnya kepercayaan investor dan pemilik modal terhadap kondisi ekonomi Indonesia. Lambat-laun langkah-langkah tersebut dapat menciptakan

kestabilan ekonomi dan mengikis kondisi ketidakpastian sebagai pengaruh yang paling dominan terhadap capital flight.

DAFTAR PUSTAKA :

A. Tony Prasetiantono, 1997, “Agenda Ekonomi Indonesia: Suku Bunga versus Capital

Flight, PT. Gramedia Pustaka Utama, Jakarta:

Conesa, E.R., 1987, “The Causes of Capital Flight from Latin America”, Inter-American Development Bank Washington D.C.

Cuddington, John T., 1986, Capital Flight: Estimate, Issue and Explanation, Princeton studies in International Finance, No. 58 Desember 1986.

Dickey, D.A. and Fuller, W.A., 1979, “Distribution of Estimators in Autoregressive Time

Serries with a Unit Root”, Journal of American Statistical Assosiation, 74, 427-3L. Dooley, Michael P., 1988, Capital Flight a respond to Differences in Financial Risks,

International Monetary Fund staff Papers, No. 35, September 1988.

Dradjat H. Wibowo, 2001, “Kendala dalam Pemulihan Ekonomi: Country Risk dan Arus

Modal”, Bisnis dan Ekonomi Politik, Vol. 4 (1), April 2001.

Lepi T. Tarmidi, 1999, “Krisis Moneter Indonesia: Sebab, Dampak, Peran IMF dan

Saran”, Buletin Ekonomi Moneter dan Perbankan, Vol. 1, No. 4, Maret 1999.

Moh. Ikhsan Mahyudin, 1989, “Pelarian Modal dari Indonesia: Estimasi dan Masalahnya”, Jurnal Ekonomi dan Keuangan Indonesia Vol. XXXVII, No.1, LPEM- FEUI, Jakarta. Morgan Guaranty Trush Company, 1986, “LDC Capital Flight”, World Financial Markets,

March 1986.

Mudrajad Kuncoro, 2001, “Metode Kuantitatif: Teori dan Aplikasi untuk Bisnis dan

Ekonomi”, UPP AMP YKPN, Yogyakarta.

Onwioduokit, E.A., 2000, “Capital Flight from Nigeria : An Empirical Re-Examination”, West African Monetary Institute, Accra, Ghana.

Pastor, Manuel Jr., 1990, “Capital Flight from Latin America”, World Development, Vol. 18, No.1, January 1990.