DETERMINAN PROFITABILITAS DAN PRODUKTIVITAS BANK

UMUM DI INDONESIA (STUDI PADA BANK UMUM YANG

TERDAFTAR DI BURSA EFEK INDONESIA PERIODE 2008-2012)

Dwi Septianti dan Retno Kusumastuti

Ilmu Administrasi Niaga, Fakultas Ilmu Sosial dan Ilmu Politik, Universitas Indonesia

Email : dwi.septianti@ymail.com

Abstrak

Penelitian ini bertujuan untuk menganalisis pengaruh dari variabel-variabel yang mewakili determinan spesifik bank (asset size, capital adequacy, asset quality, credit risk, deposit dan non-interest income) dan makroekonomi (economic activity, inflation, dan interest rate) terhadap profitabilitas (return on asset dan return on equity) dan produktivitas (Malmquist index) pada bank umum yang terdaftar di Bursa Efek Indonesia tahun 2008-2012. Penelitian ini merupakan penelitian kuantitatif dengan menggunakan regresi data panel. Hasil penelitian menunjukkan bahwa untuk pengukuran dengan return on asset, determinan profitabilitas yang memiliki pengaruh signifikan terhadap profitabilitas adalah asset size, credit risk, non-interest income, dan economic activity. Pada pengukuran dengan return on equity, determinan yang memiliki pengaruh signifikan terhadap profitabilitas adalah asset size, credit risk, dan economic activity. Sedangkan pada pengukuran dengan Malmquist index, determinan yang memiliki pengaruh signifikan terhadap produktivitas adalah deposit, non-interest income,economic activity, inflation, dan interest rate.

Kata kunci: Profitabilitas; produktivitas; determinan spesifik bank; determinan makroekonomi; Malmquist index

Determinant of Commercial Bank Profitability and Productivity in Indonesia (Study of Commercial Bank Listed in the Indonesia Stock Exchange in 2008-2012)

Abstract

This research aims to analyze the effect of variables that representing bank-specific determinants (asset size, capital adequacy, asset quality, credit risk, deposit and non-interest income) and macro economy (economic activity, inflation, and interest rate)towards profitability (return on asset and return on equity) and productivity (Malmquist index) of commercial bank listed in the Indonesia Stock Exchange in 2008-2012. This research is a quantitative research and utilizes panel regression method in the process. The results indicates that for return on asset measures, determinants that have significant effect towards profitability were asset size, credit risk, non-interest income, and economic activity. Return on equity measurement shows that determinants that have significant effect towards profitability were asset size, credit risk, and economic activity. Whereas on Malmquist index measurement, determinants that have significant effect towards productivity were deposit, non-interest income, economic activity, inflation, and interest rate.

Keywords:

1. Pendahuluan

Lembaga perantara keuangan dibentuk untuk menyelesaikan masalah ketidaksempurnaan pasar. Ketidaksempurnaan pasar adalah keadaan dimana pembeli dan penjual sekuritas tidak dapat mengidentifikasi debitur yang layak untuk diberi pinjaman. Selain itu, mereka juga tidak memiliki keahlian untuk menilai kelayakan kredit dari peminjam potensial. Oleh karena itu lembaga perantara keuangan diperlukan untuk menyelesaikan masalah ketidaksempurnaan pasar tersebut. Lembaga perantara keuangan diklasifikasikan menjadi lembaga penyimpanan dan bukan lembaga penyimpanan. Salah satu lembaga penyimpanan adalah bank, yang merupakan lembaga penyimpanan paling dominan.

Bank memiliki peran penting dalam mendorong pertumbuhan ekonomi suatu bangsa karena bank adalah: (1) Pengumpul dana dari surplus spending unit (SSU) dan penyalur kredit kepada defisit spending unit (DSU); (2) Tempat menabung yang efektif dan produktif bagi masyarakat; (3) Pelaksana dan memperlancar lalu lintas pembayaran dengan aman, praktis, dan ekonomis; (4) Penjamin penyelesaian perdagangan dengan menerbitkan L/C; (5) Penjamin penyelesaian proyek dengan menerbitkan bank garansi (Hasibuan, 2001).

Jika dilihat dari indikator utama yang menunjukkan kinerja perbankan pada tahun 2010, 2011, 2012 terlihat kinerja yang semakin membaik. Pada tahun 2012 dari segi permodalan, perbankan Indonesia mampu mempertahankan tingkat permodalan jauh di atas batas minimum permodalan yang ditentukan, yaitu 17.32%. Turunnya Non Performing Loan

(NPL) gross perbankan menjadi 1.87% pada Desember 2012 dari 2.17% pada Desember 2011 menunjukkan adanya perbaikan pada due diligence dan penerapan prinsip kehati-hatian dalam penyaluran kredit perbankan (Bank Indonesia, 2012). Dari segi penghimpunan dana, terjadi peningkatan dana pihak ketiga (DPK) dari tahun 2010 hingga 2012 yang masih memadai untuk mengadakan ekspansi kredit. Dari segi profitabilitas yang ditunjukkan dengan ROA, mengalami peningkatan dari tahun 2010 hingga 2012 (Bank Indonesia, 2012).

Perbankan di Indonesia menghadapi tantangan yang berasal dari internal dan eksternal. Tantangan internal yang dihadapi antara lain berupa governance dan manajemen risiko, permodalan, efisiensi dan kontribusi pada perekonomian, pembiayaan UMKM dan sektor produktif, akses layanan perbankan, serta stabilitas sistem keuangan. Tantangan eksternal diantaranya bersal dari integrasi sektor keuangan ASEAN (MEA), perkembangan

standard internasional dan ketidakpastian pemulihan ekonomi global. Adanya berbagai tantangan tersebut, berpengaruh pada berubahnya faktor-faktor yang mempengaruhi kinerja

bank di Indonesia. Selain itu, pada tahun 2008 terdapat krisis global yang disebabkan oleh permasalah kegagalan pembayaran kredit perumahan (subprime mortgage default) di Amerika Serikat yang dampaknya meluas hingga ke negara-negara di ASIA, termasuk Indonesia. Oleh karena itu penulis ingin mengetahui bagaimana kinerja perbankan di Indonesia saat proses pemulihan dari krisis tersebut.

Penelitian yang dilakukan Anwar (2003) pada Bank Umum Milik Pemerintah Daerah dan Bank Swasta Non Devisa periode 1993-2000 di Indonesia melihat kinerja bank dengan ukuran profitabilitas, dimana tingkat profitabilitas dianggap sebagai ukuran yang paling pokok yang mencerminkan berhasil tidaknya operasional suatu perusahaan dalam menghasilkan keuntungan atas aset atau modal yang tersedia. Oleh karena itu, determinan profitabilitas bank perlu diketahui, sehingga manajemen bank dapat membuat kebijakan yang tepat dalam usaha memperoleh profit yang tinggi walaupun banyak tantangan yang harus dihadapi. Selain itu, menurut Athanasoglou, Brismiss, and Delis (2005) ekonomi yang memiliki sektor perbankan yang profitable dinilai lebih mampu untuk bertahan dari guncangan negatif dan berkontribusi terhadap stabilitas sistem keuangan.

Anwar (2003) menggunakan dua proksi untuk mengukur profitabilitas bank dalam penelitiannya, yaitu return on asset (ROA) dan return on equity (ROE). Demikian juga dengan penelitian yang dilakukan Alper dan Anbar (2011) mengenai Determinan Spesifik Bank dan Makroekonomi dari Profitabilitas Bank Umum yang dilakukan di Turki, penulis menggunakan dua pengukuran profitabilitas, yaitu return on asset (ROA) dan return on equity (ROE).

Beberapa penelitian sebelumnya yang ditujukan untuk menjelaskan profitabilitas bank di satu negara dilakukan oleh Berger (1995), Angzbao (1997), Anwar (2003), Athanasoglou, Brissmis, dan Delis (2008) dan Alper dan Anbar (2011). Penelitian lain yang bertujuan untuk menganalisis profitabilitas bank di sekelompok negara Molyneux dan Thorton (1992), Abreu dan Mendes (2001), dan Hassan dan Bashir (2003). Hasil dari penelitian-penelitian tersebut menunjukan perbedaan secara signifikan karena adanya variasi lingkungan dan data dalam analisis. Namun, ada beberapa faktor umum yang mempengaruhi profitabilitas yang diidentifikasi oleh beberapa peneliti. Faktor internal yang mempengaruhi profitabilitas bank diantaranya adalah biaya operasi, ukuran bank, modal, dan likuiditas. Faktor eksternal yang mempengaruhi profitabilitas bank diantaranya adalah Gross Domestic Product (GDP), inflasi dan nilai tukar mata uang.

Kemudian, Jeong dan Doyeon (2013) dalam penelitiannya “Kinerja Bank dan Determinannya di Korea” menambahkan pengukuran produktivitas bank yang diproksikan dengan malmquist index untuk melengkapi dua rasio profitabilitas yaitu return on asset

(ROA) dan return on equity (ROE). Menurut mereka ROA dan ROE hanya menawarkan gambaran dari rasio profitabilitas berdasarkan pengukuran tunggal dari laba operasi, dimana semua biaya dan pendapatan dihitung secara bersamaan. Bank menjalankan tugas yang multi-dimensional, ada berbagai tipe beban yang berbeda dan juga menghasilkan tipe pendapatan yang berbeda. Karena ROA dan ROE dihitung berdasarkan pengukuran tunggal dari laba operasi dimana semua beban dan pendapatan dijumlahkan secara sederhana, maka hanya ada satu dimensi. Akan timbul bahaya ketika kedua rasio profitabilitas ini mengirimkan sinyal yang salah terkait dengan kapasitas manajerial untuk menghasilkan profit ketika terjadi perubahan yang tidak berkelanjutan pada satu tipe beban atau pendapatan yang dengan mudah mempengaruhi faktor lain (Jeong dan Doyeon, 2013).

Penelitian ini mengenai determinan spesifik bank dan makroekonomi yang dikaitkan dengan profitabilitas dan produktivitas bank. Berdasarkan uraian diatas, maka terangkum rumusan masalah dalam penelitian ini yaitu sebagai berikut:

1. Apakah variabel – variabel yang mewakili determinan spesifik bank (asset size,capital adequacy, asset quality, credit risk, deposit, dan non-interest income) dan makroekonomi (economic activity, inflation, dan interest rate) memiliki pengaruh terhadap profitabilitas bank umum di Indonesia yang diukur dengan return on asset

(ROA)?

2. Apakah variabel – variabel yang mewakili determinan spesifik bank (asset size,capital adequacy, asset quality, credit risk, deposit, dan non-interest income) dan makroekonomi (economic activity, inflation, dan interest rate) memiliki pengaruh terhadap profitabilitas bank umum di Indonesia yang diukur dengan return on equity

(ROE)?

3. Apakah variabel – variabel yang mewakili determinan spesifik bank (asset size,capital adequacy, asset quality, credit risk, deposit, dan non-interest income) dan makroekonomi (economic activity, inflation, dan interest rate) memiliki pengaruh terhadap produktivitas bank umum di Indonesia yang diukur dengan malmquist index

Berdasarkan rumusan masalah tersebut, tujuan penelitian ini adalah sebagai berikut:

1. Menganalisis apakah variabel-variabel yang mewakili determinan spesifik bank (asset size, capital adequacy, asset quality, credit risk, deposit dan non-interest income) dan makroekonomi (economic activity, inflation, dan interest rate) memiliki pengaruh terhadap profitabilitas bank umum di Indonesia yang diukur dengan return on asset

(ROA).

2. Menganalisis apakah variabel-variabel yang mewakili determinan spesifik bank (asset size, capital adequacy, asset quality, credit risk, deposit dan non-interest income) dan makroekonomi (economic activity, inflation, dan interest rate) memiliki pengaruh terhadap profitabilitas bank umum di Indonesia yang diukur dengan return on equity

(ROE).

3. Menganalisis apakah variabel – variabel yang mewakili determinan spesifik bank (asset size, capital adequacy, asset quality, credit risk, deposit, dan non-interest income) dan makroekonomi (economic activity, inflation, dan interest rate) memiliki pengaruh terhadap produktivitas bank umum di Indonesia yang diukur dengan malmquist index

(Mo).

2. Tinjauan Teoritis

Analisa kinerja lembaga keuangan, terutama bank umum, dapat dilakukan dengan menggunakan rasio keuangan untuk memberikan informasi tentang kinerja keuangan. Mengukur kinerja suatu perusahaan yang pada dasarnya adalah profit motif, dapat digunakan analisis profitabilitas. Profitabilitas merupakan kemampuan bank untuk mendapatkan revenue

dan profit dalam jangka waktu tertentu dengan menggunakan tenaga kerja, asset, dan modal (Seiford et al., 1999). Analisis profitabilitas yang pada implementasinya adalah rasio profitabilitas disebut juga rasio operasi, terdapat dua jenis rasio, yaitu margin on sale dan

return on asset (Rindhatmono, 2005). Hubungan antara return on asset dan shareholder equity ada dua ukuran, yaitu return on asset (ROA) dan return on equity (ROE). ROA memfokuskan kemampuan perusahaan untuk memperoleh earning dalam operasi perusahaan, sedangkan ROE mengukur return yang diperoleh dari investasi pemilik perusahaan dalam bisnis tersebut (Rindhatmono, 2005). ROA memberikan gambaran tentang seberapa efisien penggunaan aset manajemen perusahaan untuk menghasilkan laba (Hempel, 2001 dalam Anwar, 2003).

meningkatkan kesejahteraan pemegang sahamnya. Oleh karena itu, penting untuk diketahui

return yang diperoleh dari investasi pemegang saham, dan hal itu tercermin pada pengukuran ROE. Kemudian, Jeong dan Doyeon (2013) dalam penelitiannya mengenai determinan kinerja bank menambahkan pengukuran produktivitas bank yang diproksikan dengan

malmquist index untuk melengkapi dua rasio profitabilitas yaitu return on asset (ROA) dan

return on equity (ROE). Malmquist index mengkombinasikan berbagai macam beban bank sebagai input dan berbagai macam pendapatan bank sebagai output dalam perhitungannya. Produktivitas merupakan hal yang penting bagi daya saing dan profitabilitas jangka panjang organisasi. Hal ini karena pengukuran produktivitas memberikan informasi mengenai sebagaimana efektif dan efisiensinya organisasi dalam mengelola sumber daya yang dimilikinya (Singapore SPRING, 2011).

Malmquist index dapat didekomposisikan menjadi dua komponen dasar yaitu

technical change dan efficiency change. Peningkatan atau penurunan dalam total factor productivity disebabkan oleh dua hal, yaitu perubahan efisiensi atau perubahan teknologi. Nilai efficiency change menunjukkan kemampuan bank untuk mencapai tingkat output

maksimum dengan mempertahankan tingkat input yang ada. Sedangkan nilai technical change menunjukkan peningkatan dalam fungsi produksi sebagai akibat dari inovasi dalam teknologi (Indrawati, 2009). Ada tiga pendekatan mengenai apa yang disebut input dan

output dalam mendefinisikan teknologi produksi dari bank. Tiga pendekatan tersebut adalah pendekatan intermediasi, pendekatan biaya pengguna, dan pendekatan produksi. Mengacu pada penelitian yang dilakukan Jeong dan Doyeon (2013), penulis termotivasi untuk menghasilkan pengukuran dari profit-generating efficiency (PGE) - efisiensi dari bank dalam mengubah berbagai beban menjadi berbagai pendapatan- bersamaan dengan rasio profitabilitas yang ada. Penulis secara spesifik menggunakan tiga macam input, yaitu interest expenses, other operating expenses dan loan loss provision. Sedangkan output yang digunakan adalah interest income dan otheroperating income.

Total aset yang dimiliki bank digunakan sebagai proksi untuk asset size atau bank size. Bank size diukur dengan mengubah angka total aset ke dalam bentuk natural logarithm

(ln). Pada penelitian yang dilakukan oleh Alper dan Anbar (2011) variabel asset size

memiliki dampak yang signifikan dan positif terhadap profitabilitas, artinya bank yang lebih besar mencapai ROA dan ROE yang lebih tinggi. Beberapa penulis yang menggunakan variabel ini dalam penelitiannya adalah Alper dan Anbar (2011), Anwar (2003), Pasiouras dan Kosmidou (2007), dan Athanasoglou, Brissimis, dan Delis (2008).

Capital adequacy ratio adalah ukuran dari jumlah modal bank yang dinyatakan dalam persentase aktiva tertimbang menurut risiko (ATMR). Standar internasional yang merekomendasikan minimum capital adequacy ratio telah dikembangkan untuk memastikan bank dapat menyerap tingkat kerugian yang wajar sebelum menjadi bangkrut. Diharapkan semakin tinggi rasio ini, semakin rendah kebutuhan akan pendanaan eksternal dan semakin rendah risiko maka semakin tinggi profitabilitas bank (Alper dan Anbar, 2011). Beberapa penulis yang menggunakan CAR dalam penelitiannya adalah Alper dan Anbar (2011), Anwar (2003), dan Athanasoglou, Brissimis, dan Delis (2008). Terkait dengan kualitas aset, loans to total assets (LA) ratio digunakan untuk mengukurnya. Loans to total assets ratio adalah ukuran sumber pendapatan bank dan diharapkan memiliki dampak yang positif terhadap profitabilitas kecuali bank menghadapi tingkat risiko yang sudah tidak dapat diterima (Alper dan Anbar, 2011). Penulis yang pernah menggunakan loans to total assets (LA) ratio dalam penelitiannya adalah Alper dan Anbar (2011) dan Anwar (2003).

Risiko kredit adalah risiko akibat kegagalan debitur dan/atau tidak pihak lain dalam memenuhi kewajiban kepada bank. Sumber dari risiko kredit berasal dari berbagai aktivitas bisnis bank yang meliputi pemberian kredit, instrumen keuangan (surat berharga), akseptasi, transaksi antar bank, transaksi pembiayaan perdagangan, transaksi nilai tukar dan derivatif, serta kewajiban komitmen dan kontinjensi (BNI Enterprise Risk Management Division, 2013). Mengacu pada penelitian yang dilakukan Jeong dan Doyeon (2013) dalam penelitian ini penulis menggunakan loan to deposit ratio untuk mengukur risiko kredit. Profitabilitas bank diharapkan berasosiasi secara positif dengan tingkat risiko kredit. Penulis yang menggunakan variabel credit risk dalam penelitiannya adalah Jeong dan Doyeon (2013).

Dana bank dibedakan menjadi dua berdasarkan sumbernya, yaitu sumber intern dan sumber ekstern. Sumber ekstern berasal dari tabungan masyarakat, perusahaan, dan pemerintah sedangkan sumber intern berasal dari pemilik dan bank itu sendiri. Deposit atau simpanan atau dana pihak ketiga adalah sumber pendanaan ekstern bank. Semakin banyak simpanan yang diubah menjadi pinjaman, maka semakin tinggi interest margin dan laba bank. Sehingga simpanan dinilai memiliki dampak yang positif terhadap profitabilitas bank. Penulis yang menggunakan variabel deposit dalam penelitiannya adalah Alper dan Anbar (2011). Bank membebankan biaya melalui pemberian non-interest income sebagai cara menghasilkan pendapatan dan menjamin likuiditas pada saat tingkat kegagalan meningkat. Contoh non-interest income termasuk biaya deposito dan transaksi, biaya tahunan, biaya layanan rekening bulanan, biaya tidak aktif, biaya pemeriksaan dan penyetoran slip,

pendapatan dividen, pendapatan/beban komisi dan lain-lain. Penulis yang pernah menggunakan rasio non-interest income dalam penelitiannya adalah Alper dan Anbar (2011).

Inflasi dalam artian yang sederhana adalah peningkatan harga-harga secara umum dan terus menerus. Indikator yang sering digunakan untuk mengukur tingkat inflasi adalah Indeks Harga Konsumen (IHK). IHK terus berubah dari waktu ke waktu yang menunjukkan pergerakkan harga dari barang dan jasa yang dikonsumsi masyarakat. (www.bi.go.id). Hubungan antara inflasi dan kinerja bank tergantung pada apakah inflasi diantisipasi atau tidak diantisipasi (Perry, 1992). Pada saat inflasi diantisipasi, bank dapat menyesuaikan suku bunga dari waktu ke waktu, yang hasilnya berdampak pada pendapatan yang meningkat lebih cepat daripada biaya, dan berdampak positif pada profitabilitas. Pada saat inflasi tidak diantisipasi, bank menyesuaikan suku bunganya dengan lambat dan menghasilkan biaya yang lebih cepat meningkat daripada pendapatan bank, hal ini berdampak negatif pada profitabilitas. Beberapa penulis yang menggunakan inflasi dalam penelitiannya adalah Alper dan Anbar (2011), Anwar (2003), Pasiouras dan Kosmidou (2007), dan Athanasoglou, Brissimis, dan Delis (2008).

Gross Domestic Product (GDP) menjadi salah satu indikator untuk mengukur kondisi ekonomi di suatu negara dalam suatu periode tertentu. Tingkat pertumbuhan GDP diharapkan memiliki dampak pada sejumlah faktor sehubungan dengan permintaan dan penawaran akan simpanan dan pinjaman bank (Alper dan Anbar, 2011). Jika terjadi kenaikan GDP maka diasumsikan pendapatan dari masyarakat mengalami peningkatan sehingga kemampuan masyarakat untuk menabung juga ikut meningkat. Beberapa penulis yang menggunakan pertumbuhan GDP dalam penelitiannya adalah Alper dan Anbar (2011), Jeong dan Doyeon (2013) dan Pasiouras dan Kosmidou (2007).

Menurut Stanley Fisher, et al (1998) dalam Anwar (2003), interest rate adalah pembayaran, yang dinyatakan dalam persen per tahun, dilakukan oleh peminjam kepada pemberi pinjaman dalam rangka pertukaran dari penggunaan sejumlah uang yang dipinjamkan. Berdasarkan penelitian sebelumnya, ditemukan hubungan yang positif antara

interest rate dengan kinerja bank, laba bank naik seiring dengan naiknya interest rate

(Samuelson, 1945). Penulis yang menggunakan interest rate dalam penelitiannya adalah Alper dan Anbar (2011) dan Anwar (2003). Dalam penelitian ini digunakan data BI Rate

3. Metode Penelitian

Berdasarkan tujuannya, penelitian ini tergolong pada penelitian eksplanatif. karena penelitian ini mencoba menjelaskan pola hubungan antara variabel independen, yaitu asset size, capital adequacy, asset quality, credit risk, deposit,, non-interest income, economic activity, inflation, dan interest rate dengan variabel dependen, yaitu profitabilitas yang diukur dengan rasio return on asset (ROA) dan return on equity (ROE), dan produktivitas yang diukur dengan malmquist index (Mo). Berdasarkan waktunya, penelitian ini tergolong dalam penelitian data panel. Data panel merupakan gabungan dari data cross section dan data time series. Hal ini dikarenakan penelitian ini dilakukan terhadap 28 sampel bank selama lima tahun berturut-turut. Pengambilan data penelitian ini adalah pada tahun 2008-2012. Menurut teknik pengumpulan data, penelitian ini menggunakan teknik kuantitatif yaitu existing statistic.

Populasi dalam penelitian ini adalah bank yang terdaftar di Bursa Efek Indonesia dari tahun 2008-2012. Secara khusus untuk sampel penelitian ini diperoleh dengan menggunakan teknik purposive sampling, yaitu pemilihan sampel diperoleh berdasarkan kriteria-kriteria yang telah ditetapkan untuk mencapai tujuan tertentu. Kriteria sampel yang ditetapkan dalam penelitian ini adalah bank yang secara konsisten terdaftar di Bursa Efek Indonesia pada Januari 2008– Desember 2012, serta memiliki laporan keuangan yang lengkap dan telah dilaporkan kepada Bank Indonesia secara berturut-turut dalam periode 2008 – 2012. Jumlah bank yang memenuhi kriteria observasi sebanyak 28 bank. Data sekunder yang digunakan dalam penelitian ini berasal dari laporan keuangan yang dipublikasikan oleh setiap bank yang terdaftar di BEI sepanjang periode 2008-2012. Sedangkan data inflasi dan data Pertumbuhan Domestik Bruto (PDB) dilihat dari Laporan Perekonomian Indonesia yang dipublikasikan Bank Indonesia. Data BI rate diperoleh dari website Bank Indonesia.

3.1Model Penelitian

Penelitian ini menggunakan model multiple regression (regresi berganda) untuk mengetahui pengaruh asset size, capital adequacy, asset quality, credit risk, deposit, non-interest income, economic activity, inflation, dan non-interest rate terhadap return on assets

(ROA), return on equity (ROE) dan Malmquist Index (Mo). Penggunaan metode analisis ini dilakukan untuk mengetahui pengaruh, arah dan kekuatan hubungan antara variabel independen terhadap variabel dependen. Model yang digunakan dalam penelitian ini diadaptasi dari model yang dibentuk oleh Alper dan Anbar (2011). Kemudian peneliti melakukan modifikasi variabel, sehingga perumusan model dalam penelitian ini aalah

sebagai berikut:: Model 1: Model 2: Model 3: Moit = Dimana:

α = nilai konstan sebagai intercept persamaan regresi linier berganda - = koefisien regresi linier berganda yang menunjukkan besarnya

perubahan variabel dependen sebagai akibat dari perubahan unit – unit variabel independen.

u = error

i = bank ke i

t = periode ke t

Variabel dependen:

ROA = Return on Asset

ROE = Return on Equity

Mo = Malmquist Index

Variabel independen:

LogA = Natural logarithm of Total Assets

CA R = Capital Adequacy Ratio

LA = Loans to Total Assets

RISK = Loan to Deposit Ratio

NII = Other Operating Income to Total Assets

GDP = Annual Real GDP Growth Rate

INF = Annual Inflation Rate

RI = BI- Rate

3.2Teknik Analisis Data

Penelitian ini menggunakan statistik deskriptif, uji asumsi klasik, dan uji data panel. Uji asumsi klasik yang digunakan berupa uji normalitas dengan menggunakan Normal P-P Plot dan Uji Kolmogorov Smirnov. Dan setelah diketahui data outlier dan dikeluarkan maka data tersebut diuji menggunakan uji data panel. Data panel adalah data yang dikumpulkan secara cross section dan diikuti pada periode waktu tertentu (Nachrowi dan Usman, 2006). 4. Hasil dan Pembahasan

4.1Statistik Deskriptif

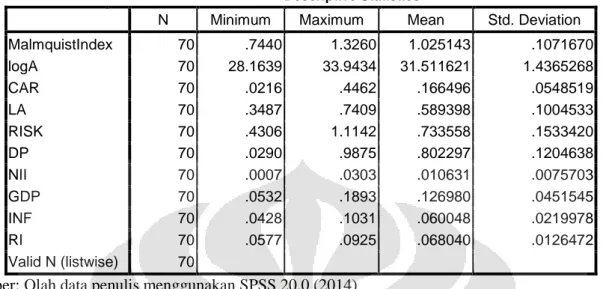

Tabel 1 Statistik Deskriptif Sampel Model 1 (ROA) dan Model 2 (ROE)

Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

ROA 125 -.0171 .0433 .017452 .0113779 ROE 125 -.0342 .3128 .130230 .0732661 LogA 125 27.9384 34.0856 31.048289 1.7040348 CAR 125 .0216 .4649 .166377 .0592204 LA 125 .0309 .9320 .612782 .1206416 RISK 125 .0987 1.1488 .749909 .1623264 DP 125 .0290 .9875 .799098 .1317166 NII 125 .0007 .0550 .010745 .0081096 GDP 125 .0532 .1893 .126980 .0450112 INF 125 .0428 .1031 .060048 .0219279 RI 125 .0577 .0925 .068040 .0126071 Valid N (listwise) 125

Sumber: Olah data penulis menggunakan SPSS 20.0 (2014)

Hasil statistik deskriptif pada Tabel 1 menggunakan data observasi yang telah bebas dari ouliers. Pada awalnya terdapat 140 data observasi dari model 1 dan 2, setelah dilakukan identifikasi terhadap outliers dengan menggunakan aplikasi SPSS Statistics 17.0, ditemukan 15 data observasi yang merupakan outliers. Setelah mengeluarkan ouliers dari jumlah data observasi awal, diperoleh sebanyak 125 data observasi yang dapat digunakan.

Tabel 2 Statistik Deskriptif Sampel Model 3 (Mo)

Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

MalmquistIndex 70 .7440 1.3260 1.025143 .1071670 logA 70 28.1639 33.9434 31.511621 1.4365268 CAR 70 .0216 .4462 .166496 .0548519 LA 70 .3487 .7409 .589398 .1004533 RISK 70 .4306 1.1142 .733558 .1533420 DP 70 .0290 .9875 .802297 .1204638 NII 70 .0007 .0303 .010631 .0075703 GDP 70 .0532 .1893 .126980 .0451545 INF 70 .0428 .1031 .060048 .0219978 RI 70 .0577 .0925 .068040 .0126472 Valid N (listwise) 70

Sumber: Olah data penulis menggunakan SPSS 20.0 (2014)

Hasil statistik deskriptif pada Tabel 2 menggunakan data observasi yang telah bebas dari ouliers. Pada awalnya terdapat 135 data observasi dari model 3, setelah dilakukan identifikasi terhadap outliers dengan menggunakan aplikasi SPSS Statistics 17.0, ditemukan 65 data observasi yang merupakan outliers. Setelah mengeluarkan ouliers dari jumlah data observasi awal, diperoleh sebanyak 70 data observasi yang dapat digunakan.

Nilai ROA menunjukkan rata-rata laba bersih sebelum pajak dibandingkan dengan total asetnya. Dari Tabel 1 dapat dilihat selama periode 2008-2012 rata-rata laba bersih sebelum pajak bank di Indonesia adalah sebesar 1,75% dibandingkan dengan total asetnya, dengan nilai minimum dan maksimum masing-masing -1.71% dan 4.33%. Nilai ROE dihitung dengan membagi laba setelah pajak dengan rata-rata ekuitas. Selama periode 2008-2012 rata-rata laba setelah pajak bank di Indonesia adalah sebesar 13.02% dibandingkan dengan ekuitasnya, dengan nilai minimum dan maksimum masing-masing -3.42% dan 31.28%. berdasarkan Tabel 2 dapat dilihat bahwa rata-rata produktivitas bank di Indonesia yang ditunjukan dengan nilai malmquist index (Mo) adalah 1.025 selama periode 2008-2012. Ini berarti rata-rata bank di Indonesia mengalami pertumbuhan produktivitas sebesar 2.5% selama periode 2008-2012.

Rata-rata asset size pada model 1 dan model 2 adalah 31.0483, sedangkan nilai rata-rata asset size pada model 3 adalah 31.5116. Berdasarkan Tabel 1 nilai rata-rata CAR

(Capital Adequacy Ratio) pada model 1 dan 2 adalah 0.1664 atau 16.64%, sementara nilai rata-rata CAR pada model 3 adalah 16.65%. Rata-rata LA (Asset Quality) pada model 1 dan 2 adalah .6128 atau 61.28% dan nilai rata-rata asset quality pada model 3 adalah 58.94%. Nilai rata-rata RISK pada model 1 dan 2 adalah .7499 atau 74.99%, sedangkan nilai rata-rata RISK

pada model 3 adalah 73.36%. Rata-rata nilai RISK pada ketiga model menunjukkan angka diatas 50%, hal ini menunjukkan bahwa bank di Indonesia memiliki risiko kredit yang tinggi, selain itu likuiditas bank juga rendah. Rata-rata DP (deposit) pada model 1 dan 2 adalah 0.7991 atau 79.91%, sedangkan nilai rata-rata deposit pada model 3 adalah 80.22%. Nilai rata-rata NII pada model 1 dan 2 adalah 0.0107 atau 1.07%, kemudian nilai rata-rata NII pada model 3 adalah 1.06%. NII memberikan gambaran rasio dari pendapatan bukan bunga terhadap total aset bank.

Economic activity dalam penelitian ini diproksikan oleh pertumbuhan GDP (Gross Domestic Product). Pada ketiga jenis model penelitian, menunjukkan rata-rata pertumbuhan GDP di Indonesia selama periode 2008-2012 adalah sebesar 12.7%, dengan nilai minimum sebesar 5.32% dan nilai maksimumnya 18.93%. Nilai rata-rata tingkat INF (inflation) di Indonesia selama periode 2008-2012 sebesar 6%. Nilai inflasi maksimum yang dirasakan selama periode 2008-2012 adalah 10.31% yang terjadi pada tahun 2008. Rata-rata nilai RI

(interest rate) di Indonesia yang dilihat dari nilai BI Rate selama periode 2008-2012 adalah 6.8%, dengan nilai minimum 5.77% dan nilai maksimum 9.25%.

4.2Profit Generating Efficiency (PGE)

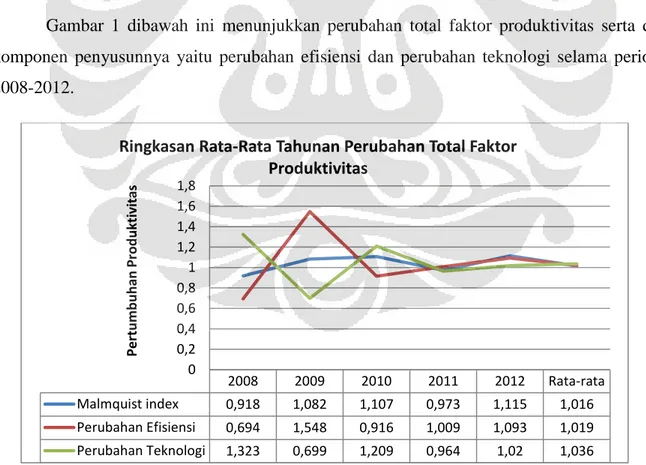

Gambar 1 dibawah ini menunjukkan perubahan total faktor produktivitas serta dua komponen penyusunnya yaitu perubahan efisiensi dan perubahan teknologi selama periode 2008-2012.

Gambar 1 Grafik Perubahan Total Faktor ProduktivitasTahun 2008-2012

Sumber: Olahan data penulis menggunakan DEAP 2.1 (2014)

2008 2009 2010 2011 2012 Rata-rata Malmquist index 0,918 1,082 1,107 0,973 1,115 1,016 Perubahan Efisiensi 0,694 1,548 0,916 1,009 1,093 1,019 Perubahan Teknologi 1,323 0,699 1,209 0,964 1,02 1,036 0 0,2 0,4 0,6 0,8 1 1,2 1,4 1,6 1,8 Per tu m b u h an Pr o d u kt iv itas

Ringkasan Rata-Rata Tahunan Perubahan Total Faktor Produktivitas

Mengacu pada penelitian yang dilakukan Jeong dan Doyeon (2013), dalam penelitian ini penulis ingin menghasilkan pengukuran dari profit-generating efficiency (PGE) atau pengukuran mengenai efisiensi dari bank dalam mengubah berbagai jenis beban menjadi berbagai pendapatan, melengkapi rasio profitabilitas yang sudah ada. Malmquist index

digunakan untuk menghasilkan pengukuran profit generating efficiency (PGE). Malmquist index dapat didekomposisikan menjadi dua komponen dasar, yaitu efficiency change dan

technical change. Nilai efficiency change menunjukkan kemampuan bank untuk mencapai tingkat output maksimum dengan mempertahankan tingkat input yang ada. Sedangkan nilai

technical change menunjukkan peningkatan dalam fungsi produksi sebagai akibat dari inovasi dalam teknologi.

Dari Gambar 1 dapat dilihat bahwa rata-rata terjadi peningkatan produktivitas bank di Indonesia sebesar 3.6% selama periode 2008-2012. Peningkatan produktivitas ini disebabkan oleh meningkatnya efisiensi sebesar 1.6%, dan meningkatnya teknologi sebesar 1.9%. Dari penjabaran diatas juga dapat disimpulkan bahwa produktivitas yang diukur dengan

Malmquist index dapat mengalami peningkatan meskipun salah satu dari dua faktor pembentukanya yaitu perubahan teknologi atau perubahan efisiensi mengalami penurunan. Peningkatan produktivitas dapat terjadi, asalkan penurunan dari salah satu faktor pembentuknya tidak terlalu rendah dan juga diimbangi dengan peningkatan faktor lain yang cukup tinggi.

Peningkatan dalam efisiensi dapat dilakukan bank dengan memanfaatkan input yang dimilikinya untuk menghasilkan sejumlah output secara efisien, misalnya mengelola kredit dengan optimal, sehingga tidak terjadi kegagalan dalam pembayaran bunga maupun pokok hutang. Sementara peningkatan dalam teknologi dapat dilakukan bank dengan memanfaatkan kemajuan teknologi untuk meningkatkan produktivitas bank, misalnya dengan memaksimalkan penggunaan Anjungan Tunai Mandiri (ATM), internet banking dan mobile banking.

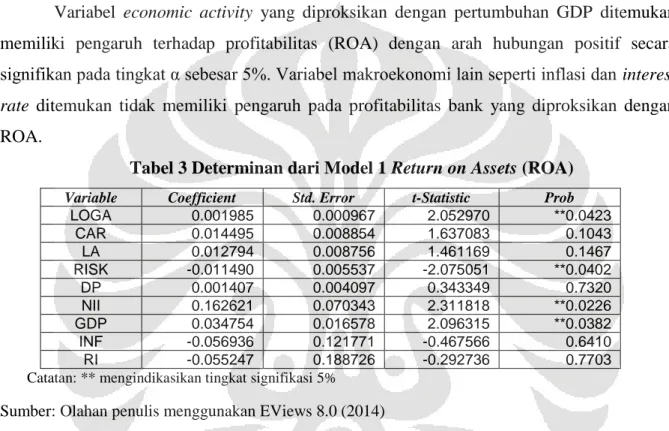

4.3Hasil Uji Parsial Model 1 dan Model 2

Tabel 3 dan 4 berikut ini menunjukkan parameter estimasi dan t-statistik yang diperoleh dari aplikasi random effect model, menggunakan ROA dan ROE sebagai dependen variabel. Hasil uji statistik t pada Tabel 3 menunjukkan bahwa variabel asset size (LOGA) memiliki hubungan signifikan positif terhadap profitabilitas (ROA) pada tingkat α sebesar 5%. Variabel credit risk (RISK) memiliki hubungan yang signifikan terhadap profitabilitas

(ROA) pada tingkat α sebesar 5%. Hubungan yang negatif antara credit risk dengan profitabilitas (ROA) dalam penelitian ini menunjukkan bahwa semakin tinggi risiko kredit yang dihadapi bank, profitabilitas bank semakin menurun. Kemudian, ditemukan pengaruh yang signifikan antara variabel non-interest income (NII) dengan profitabilitas (ROA) dan memiliki arah hubungan yang positif pada tingkat α sebesar 5%. Variabel spesifik bank lain seperti capital adequacy ratio, asset quality, dan deposit ditemukan tidak memiliki pengaruh pada profitabilitas bank yang diproksikan dengan ROA.

Variabel economic activity yang diproksikan dengan pertumbuhan GDP ditemukan memiliki pengaruh terhadap profitabilitas (ROA) dengan arah hubungan positif secara signifikan pada tingkat α sebesar 5%. Variabel makroekonomi lain seperti inflasi dan interest rate ditemukan tidak memiliki pengaruh pada profitabilitas bank yang diproksikan dengan ROA.

Tabel 3 Determinan dari Model 1 Return on Assets (ROA)

Variable Coefficient Std. Error t-Statistic Prob

LOGA 0.001985 0.000967 2.052970 **0.0423 CAR 0.014495 0.008854 1.637083 0.1043 LA 0.012794 0.008756 1.461169 0.1467 RISK -0.011490 0.005537 -2.075051 **0.0402 DP 0.001407 0.004097 0.343349 0.7320 NII 0.162621 0.070343 2.311818 **0.0226 GDP 0.034754 0.016578 2.096315 **0.0382 INF -0.056936 0.121771 -0.467566 0.6410 RI -0.055247 0.188726 -0.292736 0.7703

Catatan: ** mengindikasikan tingkat signifikasi 5%

Sumber: Olahan penulis menggunakan EViews 8.0 (2014)

Berdasarkan hasil uji statistik t pada Tabel 4, variabel asset size (LOGA) ditemukan memiliki hubungan signifikan positif terhadap profitabilitas (ROE) pada tingkat α sebesar 1%. Kemudian variabel credit risk (RISK)juga memiliki hubungan yang signifikan terhadap profitabilitas (ROE) pada tingkat α sebesar 5%, dengan arah hubungan yang negatif.

Tabel 4 Determinan dari Model 2 Return on Equity (ROE)

Variable Coefficient Std. Error t-Statistic Prob

LOGA 0.020439 0.006037 3.385577 *0.0010 CAR -0.073854 0.053586 -1.378244 0.1708 LA -0.038190 0.052544 -0.726825 0.4688 RISK -0.067425 0.033316 -2.023781 **0.0453 DP 0.021198 0.024707 0.857965 0.3927 NII 0.212791 0.560870 0.379395 0.7051 INF 0.102124 0.731486 0.139611 0.8892 GDP 0.253313 0.100907 2.510368 **0.0135 RI -1.358460 1.135104 -1.196771 0.2339

Catatan: * dan ** mengindikasikan tingkat signifikasi 1% dan 5%

Variabel spesifik bank lain seperti capital adequacy ratio, asset quality, deposit, dan non-interest income ditemukan tidak memiliki pengaruh pada profitabilitas bank yang diproksikan dengan ROE. Variabel economic activity yang diproksikan dengan pertumbuhan GDP ditemukan memiliki pengaruh terhadap profitabilitas (ROE) dengan arah hubungan positif secara signifikan pada tingkat α sebesar 5%. Variabel makroekonomi lain seperti inflasi dan interest rate juga ditemukan tidak memiliki pengaruh pada profitabilitas bank yang diproksikan dengan ROE.

4.4 Hasil Uji Parsial Model 3

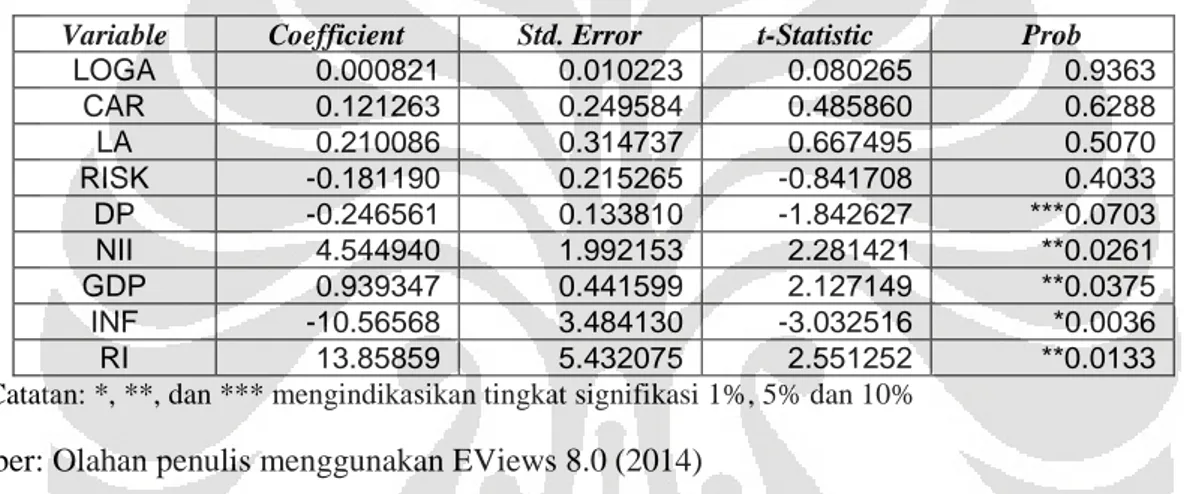

Tabel 5 berikut ini menunjukkan parameter estimasi dan t-statistik yang diperoleh dari aplikasi panel least squares, menggunakan Mo sebagai dependen variabel.

Tabel 5 Determinan dari Model 3 Malmquist Index (Mo)

Variable Coefficient Std. Error t-Statistic Prob

LOGA 0.000821 0.010223 0.080265 0.9363 CAR 0.121263 0.249584 0.485860 0.6288 LA 0.210086 0.314737 0.667495 0.5070 RISK -0.181190 0.215265 -0.841708 0.4033 DP -0.246561 0.133810 -1.842627 ***0.0703 NII 4.544940 1.992153 2.281421 **0.0261 GDP 0.939347 0.441599 2.127149 **0.0375 INF -10.56568 3.484130 -3.032516 *0.0036 RI 13.85859 5.432075 2.551252 **0.0133

Catatan: *, **, dan *** mengindikasikan tingkat signifikasi 1%, 5% dan 10%

Sumber: Olahan penulis menggunakan EViews 8.0 (2014)

Hasil uji statistik t pada Tabel 5 menunjukkan bahwa variabel deposit (DP) memiliki hubungan signifikan negatif terhadap produktivitas (Mo) pada tingkat α sebesar 10%. Hubungan yang negatif ini membuktikan bahwa meskipun jumlah deposit atau dana pihak ketiga yang dimiliki bank naik, bank belum dapat memanfaatkannya secara efisien dalam menghasilkan profit. Variabel non-interest income (NII) memiliki hubungan yang signifikan positif terhadap produktivitas (Mo) pada tingkat α sebesar 5%. Malmquist index merupakan ukuran produktivitas yang dilihat dari kemampuan bank dalam menggunakan sejumlah input

yang dimilikinya dengan efisien untuk menghasilkan sejumlah output. Non-interest income

dalam penelitian ini merupakan salah satu bentuk output dari bank. Oleh karena itu, peningkatan dalam non-interest income akan menunjukkan pengaruh yang positif terhadap produktivitas yang diproksikan dengan malmquist index. Variabel spesifik bank lain seperti

asset size, capital adequacy ratio, asset quality, dan credit risk ditemukan tidak memiliki pengaruh pada produktivitas bank yang diproksikan dengan Mo

Semua variabel makroekonomi ditemukan memiliki engaruh yang signifikan terhadap produktivitas bank. Variabel economic activity yang diproksikan dengan pertumbuhan GDP ditemukan memiliki pengaruh positif terhadap produktivitas (Mo) pada tingkat α sebesar 5%. Hasil penelitian ini sejalan dengan penelitian yang dilakukan Jeong dan Doyeon (2013) yang menunjukkan adanya pengaruh yang signifikan positif antara variabel economic activity

dengan produktivitas (Mo). Hubungan yang positif antara economic activity dengan

malmquist index ini menunjukkan bahwa keadaan ekonomi yang semakin membaik yang ditandai dengan pertumbuhan positif GDP membuat bank mencapai efisiensi dalam menghasilkan profit.

Variabel inflation (INF) ditemukan memiliki pengaruh terhadap produktivitas (Mo) dan memiliki hubungan negatif secara signifikan pada tingkat α sebesar 1%. Hubungan antara inflasi dan kinerja bank tergantung pada apakah inflasi diantisipasi atau tidak diantisipasi (Perry, 1992). Dalam penelitian ini ditemukan hubungan yang negatif antara inflasi dengan produktivitas yang diproksikan dengan malmquist index, berarti inflasi tidak diantisipasi oleh bank. Bank menyesuaikan suku bunganya dengan lambat dan menghasilkan biaya yang lebih cepat meningkat daripada pendapatan bank, hal ini berdampak negatif pada kinerja bank yang diukur dari segi produktivitas.

Berbeda dengan hasil regresi pada model 1 dan model 2, variabel interest rate (RI) ditemukan memiliki pengaruh positif terhadap produktivitas (Mo) secara signifikan pada tingkat α sebesar 5%. Berdasarkan penelitian sebelumnya, ditemukan hubungan yang positif antara interest rate dengan kinerja bank, laba bank naik seiring dengan naiknya interest rate

(Samuelson, 1945). Pada penelitian ini juga ditemukan hubungan yang positif antara variabel

interest rate dengan produktivitas yang diproksikan dengan malmquist index, berarti kenaikan interest rate memiliki pengaruh positif bagi bank untuk mencapai efisiensi dalam menghasilkan profit.

5. Kesimpulan dan Saran 5.1Kesimpulan

Berdasarkan hasil pengujian statistik yang dilakukan, hasil penelitian ini menunjukkan bahwa:

1. Terdapat pengaruh yang signifikan dari determinan khusus bank (asset size, credit risk

dan non-interest income) dan makroekonomi (economic activity) terhadap profitabilitas yang diproksikan dengan return on asset pada bank yang terdaftar di Bursa Efek Indonesia tahun 2008-2012.

2. Terdapat pengaruh yang signifikan dari determinan khusus bank (asset size dan credit risk) dan makroekonomi (economic activity) terhadap profitabilitas yang diproksikan dengan return on equity pada bank yang terdaftar di Bursa Efek Indonesia tahun 2008-2012.

3. Terdapat pengaruh yang signifikan dari determinan khusus bank (deposit dan non-interest income) dan makroekonomi (economic activity, inflation dan interest rate) terhadap produktivitas yang diproksikan dengan malmquist index pada bank yang terdaftar di Bursa Efek Indonesia tahun 2008-2012.

5.2Saran

5.2.1 Bagi Manajemen Bank

Sesuai dengan hasil penelitian ini, untuk meningkatkan profitabilitas dengan mencapai return on asset dan return on equity yang tinggi bank perlu memanfaatkan secara efisien aset yang dimilikinya sehingga tercapai skala ekonomis. Bank di Indonesia menyalurkan kredit dalam jumlah banyak, sehingga risiko kredit yang dihadapi juga tinggi, manajemen bank perlu melakukan pengelolaan kredit dengan berhati-hati sehingga risiko kegagalan dapat berkurang. Profit yang dimiliki bank tidak hanya berasal dari pendapatan bunga yang dihasilkan oleh aktivitas pemberian kredit. Pada pengukuran kinerja bank dari segi produktivitas yang diproksikan dengan malmquist index, pendapatan bukan bunga juga menjadi salah satu ukuran efisiensi bank dalam menghasilkan profit, bank perlu melakukan diversifikasi aktivitas dan meningkatkan pendapatan bukan bunganya sehingga produktivitas bank meningkat.

Selain memperhatikan faktor yang berasal dari dalam bank, manajemen juga perlu memperhatikan faktor dari lingkungan makroekonomi, seperti pertumbuhan GDP. Hal ini karena kenaikan GDP memiliki pengaruh positif terhadap return on asset dan return on equity, akan tetapi memiliki pengaruh negatif terhadap malmquist index sebagai pengukuran dari produktivitas. Hubungan yang negatif ini menunjukkan meskipun keadaan ekonomi sedang baik, dan jumlah permintaan akan kredit meningkat yang berpotensi meningkatkan

return on asset, manajemen bank harus tetap menjaga produktivitasnya dengan tetap efisiensi dalam operasinya. Misalnya dengan tetap berhati-hati dalam memberikan kredit agar risiko bank untuk mengeluarkan biaya lebih banyak karena adanya kegagalan tidak terjadi. Selain pertumbuhan GDP, kenaikan inflasi juga memberikan pengaruh negatif terhadap produktivitas bank. Manajemen bank diharapkan lebih tanggap, ketika ditemukan indikasi

adanya inflasi, bank menyesuaikan suku bunganya sehingga pendapatan lebih cepat meningkat daripada biaya yang harus dikeluarkan bank. Kenaikan suku bunga ditemukan berpengaruh positif terhadap kinerja bank dari segi produktivitasnya, hal ini karena bank akan memperoleh pendapatan bunga (output) yang lebih tinggi.

5.2.2 Bagi Penelitian Selanjutnya

Diharapkan penelitian selanjutnya mengelompokan bank yang dijadikan sampel penelitiannya berdasarkan kepemilikannya, sehingga dapat dibandingkan perbedaan kinerja dari masing-masing kelompok bank tersebut. Hal ini sesuai dengan penelitian yang dilakukan Jeong dan Doyeon (2013) yang menggunakan dummy variabel kepemilikan, untuk membandingkan kinerja bank dengan kepemilikan pemerintah dan bank dengan kepemilikan asing. Dalam penelitian tersebut perbedaan sampel berdasarkan kelompok kepemilikan ternyata mempengaruhi hasil signifikasi dan arah hubungan profitabilitas. Hal ini ditunjukkan dengan perbedaan pengaruh pertumbuhan GDP terhadap profitabilitas bank dengan kepemilikan pemerintah dan bank dengan kepemilikan asing. Hubungan antara pertumbuhan GDP dengan kepemilikan asing terhadap ROA ditemukan signifikan positif, sebaliknya hubungan antara pertumbuhan GDP dengan kepemilikan pemerintah ditemukan tidak signifikan terhadap ROA.

Daftar Referensi:

Abreu, Mendes. (2000). Commercial Bank Interest Margin and Profitability: evidence for Some EU Countries. Liboa.

Admin. 2013. [Online]. Tersedia: www.bi.go.id [20 September 2013, diunduh pada pukul 21:00 WIB]

Alper,D. dan Anbar, A. (2011). Bank Specific and Macroeconomic Determinants of Commercial Bank Profitability: Empirical Evidence from Turkey. Business and Economics Research Journal, 2, 139-152.

Angzbao, L. (1997). Commercial Bank Interest Margins, Default Risk, Interest-rate Risk, and Off-balance Sheet Banking. Journal of Banking and Finance, 21, 55-87.

Anwar, M. (2003). Determinan Profitabilitas Bank-Bank Umum yang Sukses di Indonesia: Studi Empiris Pada Bank – Bank Milik Pemerintah Daerah dan Bank – Bank Swasta Non Devisa Periode 1993-2000. Tesis Pascasarjana Fakultas Ekonomi (Depok: Universitas Indonesia).

Athanasoglou, P.P., Brissimis, S.N. dan Delis, M.D. (2005). Bank-specific, industry-specific and macroeconomic determinants of bank profitability: Working Paper, 25.

Athanasoglou, P.P., Brissimis, S.N. dan Delis, M.D. (2008). Bank-specific, industry-specific and macroeconomic determinants of bank profitability: Journal of International Financial Markets, Institutions & Money, 18, 121-136.

Bank Indonesia. (2012). Laporan Pengawasan Perbankan Bank Indonesia. Jakarta

Berger, A.N. (1995). The Relationship between Capital and Earnings in Banking. Journal of Money, Credit and Banking, 27 (2), 432-456.

BNI Enterprise Risk Management Division (2013). Sosialisasi Risk Awareness. Jakarta. Hasibuan, M. (2001). Dasar – Dasar Perbankan. Jakarta: PT Bumi Aksara.

Hassan, M.K. dan Bashir, A. (2003). Determinants of Islamic Banking Profitability. Paper Preseted at the Proceedings of the Economic Research Forum 10th Annual Conference, Marakesh-Morocco.

Indrawati, Y. (2009). Analisis Efisiensi Bank Umum di Indonesia Periode 2004-2007: Aplikasi Metode Data Envelopment Analysis (DEA). Skripsi Sarjana Fakultas Ekonomi (Depok: Universitas Indonesia).

Jeong, Y.L dan Doyeon, K. (2013). Bank Performance and Its Determinants in Korea. Japan and the World Economy, 27, 83-94.

Molyneux, P. dan Thornton, J. (1992). Determinants of European Bank Profitability: A Note.

Journal of Banking and Finance, 16, 1173–1178

Nachrowi, D.Nachrowi, dan Usman, H. (2006). Pendekatan Popular dan Praktis Ekonometrika Untuk Analisis Ekonomi dan Keuangan. Jakarta: Lembaga Penerbit Fakultas Ekonomi Universitas Indonesia.

Pasiouras, F. dan Kosmidou, K. (2007). Factor Influencing The Profitability of Domestic and Foreign Commercial Banks in The European Union: Research in International Business and Finance, 21, 222-237

Perry, P. (1992). Do Bank Gain or Lose from Inflation? : Journal of Retail Banking, 14, 25-30.

Putri, K.R. (2009). Analisis Faktor Determinan Profitabilitas Bank Umum di Indonesia Pada Periode Januari 2002 - Desember 2008 dengan Pendekatan Return on Equity. Skripsi Sarjana (Depok: Universitas Indonesia).

Rindhatmono, F. (2005). Analisis Faktor-Faktor yang Mmpengaruhi Profitabilitas Bank Pasca Merger di Indonesia. Tesis Pasca Sarjana (Semarang: Universitas Diponegoro). Samuelson, P.A. (1945). The Effect of Interest Rate Increases on the Banking System.

American Economic Review, 35, 16-27.

Seiford, Lawrence M., Zhu, Joe., (1999). Profitability and Marketability of top 55 US Commercial Bank, Management Science, 45,9, 1270-1288.

Singapore, SPRING. (2011). A Guide to Productivity Measurement. Singapore: SPRING Singapore.