BAB III PEMBAHASAN

A. Pengertian Kliring

Kliring dibentuk oleh Bank Indonesia (BI) pada tanggal 3 Maret 1967.Kata

clearing (bahasa Inggris) berasal dari kata “clear” yang berarti jelas dan terang. Penggunaan kata clear menjadi clearing berasal dari kata kerja toclear yang artinya membersihkan dan menyelesaikan. Istilah clearing kemudian dibahasa Indonesia-kan menjadi Kliring.Pada Pasal 1 Peraturan bank Indonesia Nomor 12/5/PBI/2010 Kliring adalah pertukaran Data Keuangan Elektronik (DKE) dan/atau warkat antar peserta kliring baik atas nama peserta maupun atas nama nasabah yang perhitungannya diselesaikan pada waktu tertentu.

Menurut Kasmir (2014:132) definisi kliring adalah penyelesaian hutang piutang antar bank dengan cara saling menyerahkan warkat – warkat yang akan dikliringkan di lembaga kliring. Penyelesaian hutang piutang dimaksud adalah penagihan cek atau bilyet giro melalui bank. Sedangkan pengertian warkat adalah surat berharga seperti cek, bilyet giro, dan surat piutang lainnya. Kemudian yang dimaksud dengan Lembaga Kliring adalah lembaga yang dibentuk dan dikordinir oleh Bank Indonesia setiap hari kerja.

lintas antara bank-bank peserta kliring yang dilaksanakan oleh Bank Indonesia selaku bank sentral yang mengatur memajukan, memperluas, dan memperlancar arus lalu lintas pembayaran giral serta terselenggara secara mudah, cepat dan aman.

Bank yang ikut kliring disebut peserta kliring dan merupakan bank yang sudah memperoleh izin dari Bank Indonesia. Hal tersebut sejalan dengan tugas Bank Indonesia yaitu mengatur dan menjaga stabilitas kelancaran sistem pembayaran dalam rangka terwujudnya sistem pembayaran yang efisien, cepat, aman dan handal untuk mendukung stabilitas sistem keuangan. Kliring merupakan salah satu tugas Bank Indonesia dalam pembinaan perbankan di Indonesia guna memperluas, memperlancar, serta mengatur lalu lintas pembayaran dengan warkat bank yang diperhitungkan atas beban untuk kepentingan nasabah bank, yang lebih dikenal dengan Sistem Kliring Nasional Bank Indonesia (SKNBI).

Pada PT Bank Mandiri (Persero) Tbk Cabang Medan Jalan Bandung Kliring merupakan sebuah sistem layanan transfer ua bertujuan untuk menyelesaikan hutang piutang antar bank dengan cara menyerahkan warkat – warkat yang akan dikliringkan.

Dengan adanya kliring diharapakan penggunaan alat-alat lalu lintas pembayaran giral di masyarakat dapat meningkat sehingga otomatis akan meningkatkan simpanan dana masyarakat di bank yang dapat dipergunakan oleh bank untuk membiayai sektor-sektor produktif di masyarakat.

B. Sistem Kliring

Menurut Latumaerissa (2011:99) saat ini penyelenggara kliring dilakukan dengan menggunakan 4 (empat) macam sistem kliring, yaitu :

1. Sistem Manual

Sistem manual adalah sistem penyelenggaraan kliring lokal yang dalam pelaksanaan perhitungan, pembuatan bilyet saldo kliring serta pemilahan warkat dilakukan secara manual oleh setiap peserta. Pada proses sistem manual, perhitungan kliring akan didasarkan pada warkat yang dikliringkan oleh peserta kliring.

Pada PT Bank Mandiri (Persero) Tbk Cabang Medan Jalan Bandung sistem kliring secara manual dilakukan dengan memilah warkat secara manual. Namun, sistem ini tidak terlalu sering dipergunakan karena besarnya resiko kesalahan perhitungan. Sehingga, PT Bank Mandiri (Persero) Tbk Cabang Medan Jalan Bandung menggunakan sistem ini bila terjadi gangguan jaringan untuk melakukan sistem kliring otomasi.

2. Sistem Semi Otomasi

peserta. Pada proses sistem semi otomatisasi, perhitungan kliring akan didasarkan pada Data Keuangan Elektronik (DKE) yang dibuat oleh peserta kliring sesuai dengan warkat yang dikliringkan.

Pada PT Bank Mandiri (Persero) Tbk Cabang Medan Jalan Bandung akan memilah warkat secara manual kemudian megirimkan data kepada penyelenggara yaitu Bank Indonesia untuk dilakukan perhitungan secara otomasi. Resiko kesalahan dalam perhitungan pun dapat diminimalisir.

3. Sistem Otomasi

Sistem otomasi, yaitu sistem penyelenggaraan kliring lokal yang dalam pelaksanaaan perhitungan, pembuatan bilyet saldo kliring dan pemilahan warkat dilakukan oleh penyelenggara secara otomasi. Pada proses sistem otomasi, perhitungan kliring akan didasarkan pada warkat yang dibuat oleh peserta kliring.

4. Sistem Kliring Nasional

Sistem Kliring Nasional Bank Indonesia, yang selanjutnya disebut SKNBI adalah sistem kliring Bank Indonesia yang meliputi kliring debit yang penyelesaian akhirnya dilakukan secara nasional.

Pada PT Bank Mandiri (Persero) Tbk Cabang Medan Jalan Bandung sistem kliring nasional dapat memudahkan nasabah untuk melakukan kegiatan kliring di seluruh Indonesia yang akan meningkatkan kegiatan transaksi masyarakat Indonesia dan Bank Mandiri dapat membantu masyarakat Indonesia dalam memajukan perekonomian masyarakat Indonesia.

C. Warkat Kliring

Menurut Kasmir (2014:132)Warkat kliring adalah permintaan nasabah bank untuk penagihan piutangnya berupa uang giral atau pembayaran kewajibannya melalui Lalu Lintas Pembayaran (LPP) Modern dalam suatu lembaga kliring. Dengan kata lain, warkat adalah alat lalu lintas pembayaran giral yang diperhitungkan dalam kliring. Proses penyelesaian warkat– warkat kliring di lembaga kliring terdiri dari berbagai tahap. Tahap – tahap ini harus dijalani untuk menyelesaikan seluruh warkat yang dikliringkan.Sedangkan warkat–warkat yang dapat dikliringkan atau diselesaikan di lembaga kliring adalah warkat–warkat yang berasal dari dalam kota. Menurut Kasmir (2014:132) macam-macam warkat yang dapat dikliringkan adalah sebagai berikut :

1. Cek (Cheque)

kepada pihak yang disebutkan di dalamnya atau kepada pemegang cek tersebut. Pemindahan hak atas cek dapat dilakukan dengan 2 cara yaitu untuk cek atas nama, pemindahan haknya dapat dilakukan dengan cara endosement, sedangkan untuk cek atas unjuk, pemindahan haknyahanya dengan memindahkan cek dari tangan ke tangan tanpa membutuhkan adanya endosemen.

Syarat Formal Cek

Sesuai dengan ketentuan dalam pasal 178 Kitab Undang- Undang Hukum Dagang (KUHD) setiap cek harus memenuhi syarat formal sebagai berikut :

a. Nama “cek” harus termuat dalam teks;

b. Perintah tak bersyarat untuk membayar sejumlah uang tertentu; c. Nama pihak yang harus membayar (tertarik);

d. Penunjukan tempat dimana pembayaran harus dilakukan; e. Pernyataan tanggal beserta tempat Cek ditarik;

f. Tanda tangan orang yang mengeluarkan Cek (penarik).

Hal-hal yang harus diperhatikan dalam Cek

a. Penarik wajib menyediakan dana yang cukup dalam rekening gironya pada saat Cek diunjukkan pada bank tertarik

b. Daluarsa Cek dihitung setelah lewat waktu 6 (enam) bulan terhitung sejak mulai tanggal berakhirnya tenggang waktu penawaran, sedangkan tenggang waktu pengunjukan Cek adalah 70 (tujuh puluh) hari sejak tanggal penarikan.

d. Jika saat Cek diunjukan setelah daluarsa dananya tidak mencukup, tidak dikategorikan sebagai Cek Kosong

e. Jika ada coretan/perubahan harus ditandatangani oleh pemilik rekening f. Cek yang jumlah uangnya ditulis dalam huruf dan angka bila terdapat

perbedaan, berlaku jumlah yang ditulis lengkap dalam huruf. 2. Bilyet Giro

Bilyet Giro adalah surat perintah dari nasabah kepada bank penyimpan dana untuk memindahbukukan sejumlah dana dari rekening yang bersangkutan kepada rekening pemegang yang disebutkan.

Syarat Formal Bilyet Giro

Berdasarkan Peraturan Bank Indonesia No 18/41/PBI/2016 tentang Bilyet Giro yang dierlakukan efektif sejak 1 April 2017. Setiap bilyet giro harus memenuhi syarat sebagai berikut :

a.

b.

Masa berlaku Bilyet Giro adalah 70 (tujuh puluh) hari sejak Tanggal Penarikan dimana pada masa tersebut penarik tidak dapat membatalkan Bilyet Giro dan Penarik wajib menyediakan dana yang cukup untuk terhindar dari sanksi sebagai PenarikBilyet Giro(BG) kosong yang dapat menyebabkan nama nasabah masuk dalam Daftar Hitam Bank Indonesia.

c. Nominal Bilyet Giro yang dapat dikliringkan maksimal Rp 500.000.000 (Bilyet Giro dengan jumlah diatas 500.000.000 akan diproses melalui Real Time Gross (RTGS) dan nasabah akan dikenakan biaya yang berlaku).

d. Bilyet Giro wajib mencantumkan nama jelas Penarik Bilyet Giro, dengan ketentuan:

1. Nama jelas Penarikwajib dicantumkan dalam Bilyet Giro(BG) jika belum dilakukan personalisasi oleh Bank. Apabila Penarik adalah badan hukum dan/ataubadan usaha dan belum dilakukan personalisasi, nama jelas Penarik adalah nama badan hukum dan/atau badan usaha pemilik Rekening Giro.

2. Nama jelas Penarik tidak wajib dicantumkan dalam Bilyet Giro(BG) jika personalisasi telah dilakukan oleh Bank.

e.

f. Batas maksimum koreksi kesalahan penulisan dalam Bilyet Giro adalah paling banyak 3 (tiga) kali dengan memenuhi ketentuan yang diatur oleh Bank Indonesia (BI).

Tanda tangan Penarik dalam Bilyet Giro wajib menggunakan tanda tangan basah.

g. Penyerahan Bilyet Giro nasabah ke Teller harus nasabah pemegang atau jika atau menyuruh orang lain harus membuat surat kuasa.

h. Proses pencairan Bilyet Giro tidak boleh dipindah tangankan Hal-hal yang menyebabkan Pembatalan Bilyet Giro

a. Tidak memenuhi syarat formal Bilyet Giro

b. Pencantuman Tanggal Efektif tidak dalam Tenggang Waktu Pengunjukan c. Terdapat koreksi yang tidak sesuai dengan ketentuan

d. Diunjukkan tidak dalam Tenggang Waktu Efektif

f. Bilyet Giro diblokir pembayarannya

g. Tanda tangan tidak sesuai dengan spesimen yang ditatausahakan h. Bilyet Giro diduga palsu atau dimanipulasi

i. Rekening Giro Penarik telah ditutup

j. Tidak tersedia dana yang cukup pada rekening Giro tertarik 3. Nota Debet

Merupakan warkat yang digunakan untuk menagih dana pada bank lain untuk keuntungan Bank / nasabah Bank yang menyampaikan warkat tersebut. Nota Debet terdiri atas :

a. Nota Debet Keluar

Merupakan warkat yang yang disetorkan nasabah pada Bank lain. b. Nota Debet Masuk

Merupakan warkat yang diterima oleh suatu Bank atas cek sendiri yang telah ditarik oleh nasabahnya.

4. Nota Kredit

Merupakan warkat yang digunakan Bank untuk menyampaikan dana pada Bank lainuntuk keuntungan Bank / nasabah yang menerima warkat tersebut.

Nota kredit terdiri atas : a. Nota kredit keluar

b. Nota Kredit Masuk

Merupakan warkat yang diterima oleh suatu Bank untuk keuntungan rekening nasabah Bank tersebut.

5. Wesel Bank untuk Transfer

Merupakan surat pembayaran tanpa syarat kepada Bank tertarik untuk membayar sejumlah uang tertentu kepada pemegang atau penggantinya pada tanggal dan tempat tertentu.

6. Surat Bukti Penerimaan dari Luar Kota

D. Analisa dan Deskriptif data Warkat

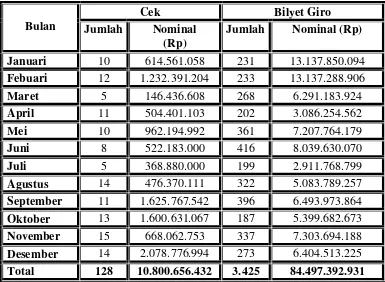

Tabel 3.1

Kliring Debet Penyerahan Warkat Periode 2016

Bulan

Cek Bilyet Giro

Jumlah Nominal (Rp)

Jumlah Nominal (Rp)

Januari 10 614.561.058 231 13.137.850.094 Febuari 12 1.232.391.204 233 13.137.288.906

Maret 5 146.436.608 268 6.291.183.924

April 11 504.401.103 202 3.086.254.562

Mei 10 962.194.992 361 7.207.764.179

Juni 8 522.183.000 416 8.039.630.070

Juli 5 368.880.000 199 2.911.768.799

Agustus 14 476.370.111 322 5.083.789.257 September 11 1.625.767.542 396 6.493.973.864 Oktober 13 1.600.631.067 187 5.399.682.673 November 15 668.062.753 337 7.303.694.188 Desember 14 2.078.776.994 273 6.404.513.225 Total 128 10.800.656.432 3.425 84.497.392.931 Sumber: PT Bank Mandiri (Persero) Tbk Cabang Medan Jalan Bandung, 2017

Dari Tabel 3.1 tersebut dapat disimpulkan bahwa :

1. Total warkat penyerahan yang dikliringkan oleh PT Bank Mandiri Cabang Medan Jalan Bandung untuk warkat Cek bertambah dari bulan Januari ke bulan Febuari sebesar 20% dan untuk BilyetGiro meningkat sebesar 0,86%. 2. Sedangkan dari bulan Febuari ke bulan Maret untuk warkat Cek mengalami

penurunan sebesar 58,3% tetapi untuk warkat Bilyet Giro mengalami peningkatan sebesar 15%.

4. Total warkat kliring yang dikliringkan pada bulan April ke bulan Mei untuk warkat Cek turun sebesar 9,1% sedangkan untuk warkat Bilyet giro mengalami peningkatan sebesar 78,7%.

5. Pada bulan Mei ke Juni warkat Cek mengalami naik sebesar 20% sedangkan untuk warkat Bilyet Giro turun sebesar 15,2%.

6. Pada bulan Juni ke bulan Juli total warkat penyerahan yang dapat dikliringkan menurun sebesar 37,5% dan untuk warkat Bilyet Giro juga mengalami penurunan sebesar 52,1%

7. Untuk bulan Juli ke bulan Agustus total warkat penyerahan yang dapat dikliringkan meningkat sebesar 180% dan untuk warkat Bilyet Giro juga mengalami peningkatan sebesar 61,8%

8. Pada bulan Agustus ke bulan September total warkat yang dikliringkan untuk warkat Cek mengalami penurunan sebesar 21,4% sedangkan untuk warkat Bilyet Giro mengalami kenaikan sebesar 18,7%

9. Pada bulan September ke bulan Oktober total warkat yang dikliringkan untuk warkat Cek mengalami peningkatan sebesar 18,2% sedangkan untuk warkat Bilyet Giro mengalami penurunan sebesar 52,8%

10. Total warkat penyerahan yang dikliringkan pada bulan Oktober ke bulan November mengalami kenaikan sebesar 15,4% sedangkan untuk warkat Bilyet Giro mengalami penurunan sebesar 80,2%

Total keseluruhan warkat kliring penyerahan yang dapat dilakukan oleh PT Bank Mandiri Cabang Medan Jalan Bandung (Persero) 2016 untuk Cek sebanyak 128 lembar dengan nominal sebesar Rp 10.800.656.432 dan untuk Bilyet Giro sebanyak 3.425 lembar dengan nominal sebesar Rp 84.497.392.931. Yang berarti, setiap bulannya rata-rata warkat yang dikliringkan untuk Cek sebanyak 10,67 lembar dan Bilyet Giro sebanyak 285,417.

Atau dengan rumus rata-rata warkat yang dikliringkan setiap bulannya yaitu :

Cek= Total Cek Jumlah Bulan =

128

12 = 10,67

Bilyet Giro = Total Bilyet Giro Jumlah Bilyet Giro =

3.425

12 =285,417

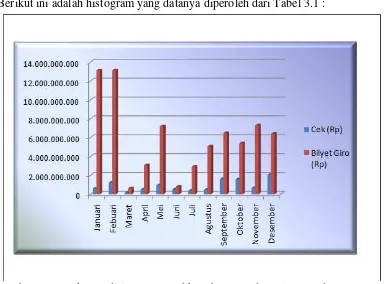

Berikut ini adalah histogram yang datanya diperoleh dari Tabel 3.1 :

Sumber: PT Bank Mandiri (Persero) Tbk Cabang Medan Jalan Bandung, 2017 Gambar 3.1

E. Penyelenggara Kliring

Menurut Veithzal (2013:352) Sistem Kliring Nasional Bank Indonesia (SKNBI) diselenggarakan oleh :

a. Penyelenggara Kliring Nasional (PKN), yaitu unit kerja di Kantor Pusat Bank Indonesia yang bertugas mengelola dan menyelenggarakan Sistem Kliring Nasional Bank Indonesia (SKNBI) secara nasional; dan

b. Penyelenggara Kliring Lokal (PKL), yaitu unit kerja di Bank Indonesia dan Bank yang memperoleh persetujuan Bank Indonesia untuk mengelola dan menyelenggarakanSistem Kliring Nasional Bank Indonesia (SKNBI) di suatu wilayah kliring tertentu.

F. Peserta Kliring

Menurut Thamrin(2012:185), bank peserta kliring adalah bank-bank umum dan bank pembangunan yang berada di wilayah kliring tertentu yang dikoordinator oleh Bank Indonesia atau bank yang di wilayah itu.

Berdasarkan ketentuan yang berlaku saat ini, pihak yang dapat menjadi peserta SKNBI (Sistem Kliring Nasional Bank Indonesia) adalah Bank. Setiap bank dapat menjadi peserta dalam penyelenggaraan Sistem Kliring Nasional Bank Indonesia (SKNBI) di suatu wilayah kliring, dengan persyaratan antara lain sebagai berikut:

2. Lokasi kantor bank memungkinkan untuk mengikuti penyelenggaraan Sistem Kliring Nasional Bank Indonesia (SKNBI) secara tertib sesuai jadwal yang ditetapkan PKL (Penyelenggara Kliring Lokal).

3. Telah menandatangani perjanjian penggunaan Sistem Kliring Nasional Bank Indonesia (SKNBI) antara Bank Indonesia dengan bank sebagai peserta. 4. Kantor Bank yang akan menjadi peserta menyediakan perangkat kliring,

antara lain meliputi perangkat Terminal Peserta Kliring (TPK) dan jaringan komunikasi data baik

G. Penyediaan Pendanaan Awal (Prefund)

Menurut Hendro (2014:24). dengan diterapkannya mekanisme Failure to Settle (FtS), maka sebelum mengikuti kliring debet dan kliring kredit, Bank wajib menyediakan prefund yang dimaksudkan untuk mengantisipasi pemenuhan potensi kewajiban dari seluruh kantor Bank yang menjadi peserta pada penyelenggaraan kliring debet dan kliring kredit, dengan ketentuan sebagai berikut :

1. Prefund kliring debet dan prefund kliring kredit dilakukan secara terpisah. 2. Batas minimum prefund :

a. Kliring Debet, tagihan debet (incoming debet) harian terbesar selama 12 (dua belas) bulan terakhir dengan mengeluarkan data “outlier”.

b. Kliring Kredit, minimal nilai nominal Rp1,00 (satu rupiah). 3. Jenis prefund:

(SBI)/Sertifikat Wadiah Bank Indonesia (SWBI), Surat Utang Negara (SUN) dan atau surat berharga atau tagihan lain yang ditetapkan oleh Bank Indonesia.

b. Kliring Kredit, hanya dalam bentuk dana tunai (cash prefund). 4. Batas waktu penyediaan prefundadalah pukul 08.00 WIB.

5. Dalam hal ini bank tidak melakukan penyediaan salah satu atau kedua jenis

prefund maka Bank tidak dapat mengikuti kliring debet dan kliring kredit. 6. Sebelum melakukan perhitungan akhir hasil kliring, Sistem Sentral Kliring

(SSK) akan melakukan simulasi perhitungan Failure to Settle (FtS) baik untuk kliring debet maupun kliring kredit .

H. Tujuan dan Manfaat SKNBI

Tujuan diterapkannya Sistem Kliring Nasional Bank Indonesia (SKNBI) pada penyelenggaraan kliring di Indonesia adalah untuk meningkatkan efisiensi sistem pembayaran ritel serta memenuhi prinsip – prinsip manajemen risiko dalam penyelenggaraan kliring.

Adapun manfaat yang diperoleh dengan diterapkannya Sistem Kliring Nasional Bank Indonesia (SKNBI) menurut Supriyono (2011:48) adalah sebagai berikut:

1. Bagi Bank Indonesia

a. Efisiensi waktu dan biaya, khususnya dalam hal :

1. Operasional kliring dengan ditiadakannya fisik warkat kredit;

b. Tersedianya jangkauan transfer antar bank melalui kliring yang lebih luas dengan diakomodirnya kliring antar wilayah untuk transfer kredit.

c. Memenuhi prinsip-prinsip manajemen risiko dalam penyelenggaraan kliring yang bersifat multilateral netting.

2. Bagi Bank

a. Efisiensi biaya operasional bank dalam pencetakan dan proses administrasi warkat kredit.

b. Semakin luasnya jangkauan layanan bank kepada nasabah. 3. Bagi Nasabah

a. Transaksi pembayaran lebih cepat mudah, aman, dan tidak memerlukan waktu, tenaga, dan biaya yang besar.

b. Memperlancar transaksi keuangan dan lalu lintas pembayaran.

I. Jadwal Kliring

Menurut Thamrin (2012:187)Dalam rangka memberikan keleluasaan kepada pelaku ekonomi di seluruh Indonesia yang terdiri dari 3 (tiga) zona waktu untuk dapat melakukan transfer kredit dengan lancar, maka kliring kredit dilaksanakan dalam 2 (dua) siklus kliring. Pengiriman Data Keungan Elektronik (DKE) kredit pada siklus pertama dilakukan mulai pukul 08.15 s.d. 11.30 WIB sedangkan pengiriman Data Keungan Elektronik (DKE) kredit pada siklus kedua dilakukan mulai pukul 12.45 WIB s.d. 15.30 WIB.

maksimal pengiriman hasil perhitungan kliring lokal ke Sistem Sentral Kliring (SSK) pada pukul 15.30 WIB.

J. Alur Proses Kliring

Menurut Latumaerissa (2011:100), setiap sistem dari kliring memiliki alur proses :

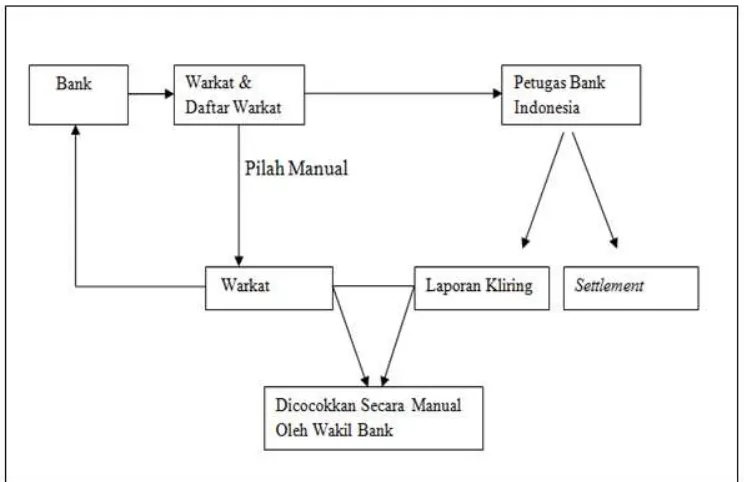

a. Sistem Manual

Pelaksanaan fungsi- fungsi kliring seluruhnya dilakukan secara manual, dengan proses sebagai berikut :

1. Perhitungan kliring dan pemilahan/ penyampaian warkat dilakuakan oleh semua peserta;

2. Pembuatan dan pencocokan rincian Daftar Warkat Kliring, penyusunan Neraca Kliring serta pembuatan Bilyet Saldo Kliring dilakukan oleh peserta;

3. Penyusunan neraca kliring penyerahan dan pengembalian gabungan dilakukan oleh penyelenggara;

Sumber

Gambar3.2

Alur Sistem Kliring Manual

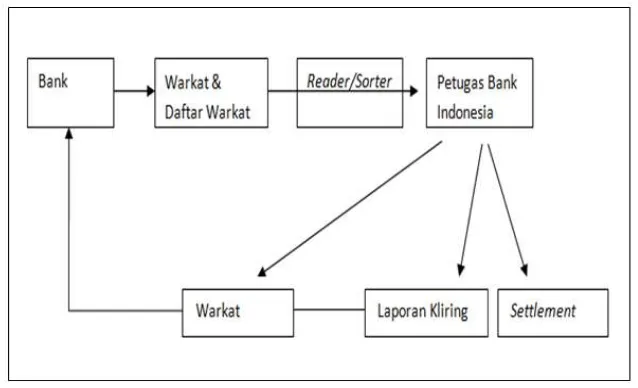

b. Sistem Semi Otomasi (SOKL)

Pelaksanaan fungsi- fungsi kliring seluruhnya dilakukan secara Sistem Semi Otomasi (SOKL), dengan proses sebagai berikut :

1. Peserta merekam data setiap lembar warkat yang akan dikliringkan ke dalam disket;

2. Perhitungan kliring dilakukan oleh penyelenggara dibantu komputer; 3. Rekapitulasi, neraca dan Bilyet Saldo Kliring dibuat oleh penyelenggara; 4. Proses selanjutnya adalah rekonsiliasi atas hasil pertukaran warkat dan laporan

Sumber2017

Gambar 3.3

Alur Sistem Kliring Semi Otomasi

c. Sistem Otomasi

Pelaksanaan fungsi- fungsi kliring seluruhnya dilakukan secara Sistem Otomasi, dengan proses sebagai berikut :

1. Pertama mempersiapkan warkat umum mekanisme dan dokumen kliring meliputi pemisahan warkat menurut Jenis transaksinya, pembubuhan stempel kliring dan pencantuman informasi Magnetic Ink Character Recognition

(MICR)code line baik pada warkat maupun pada dokumen kliring.

2. Laporan kliring dibuat oleh penyelenggara menggunakan mesin baca (reader sorter) dan komputer mainframe

4. Setelah itu, setelmen akhir dilakukan melalui sistemBank Indonesia Real Time Gross Settlement (BI-RTGS) pada rekening masing-masing bank di Bank Indonesia Pusat. Semua warkat yang ditolak dikembalikan ke bank yang menyerahkan warkat tersebut.

Sumber :2017

Gambar 3.4

Alur Sistem Kliring Otomasi

d. Sistem Kliring Nasional

Proses kliring Sistem Kliring Nasional Bank Indonesia (SKNBI) dibedakan atas 2 jenis, yaitu proses Kliring Kredit dan proses Kliring Debet. Adapun mekanisme kliring kredit adalah sebagai berikut :

1. Kliring Kredit

Mekanisme proses kliring kredit :

a. Sebelum kegiatan kliring kredit dimulai, Bank wajib menyediakan prefund

c. Mengirimkan Data Keungan Elektronik (DKE) kredit ke Sistem Sentral Kliring (SSK).

Pengiriman Data Keungan Elektronik (DKE) kredit dapat dilakukan secara online maupun offline tergantung dengan jenis Terminal Peserta Kliring (TPK) yang digunakan oleh peserta.

d. Untuk peserta yang menggunakanTerminal Peserta Kliring (TPK)offline, penyampaian Data Keuangan Elektronik (DKE) kredit dilakukan dengan menggunakan media rekam data elektronis seperti disket, flashdisk atau

Compact Disk (CD) yang diserahkan ke Penyelenggara Kliring Lokal (PKL) dan selanjutnya Data Keungan Elektronik (DKE) tersebut oleh Penyelenggara Kliring Lokal (PKL) dikirim ke Sistem Sentral Kliring (SSK).

e. SSK akan melakukan penggabungan dan perekaman seluruh Data Keungan Elektronik (DKE) kredit yang diterima.

f. Atas dasar Data Keuangan Elektronik (DKE) kredit yang diterima, Sistem Sentral Kliring (SSK) melakukan perhitungan kliring kredit secara nasional. g. Selanjutnya Sistem Sentral Kliring (SSK) melakukan simulasiFailure to

Settle(FtS). Apabila hasil simulasi Failure to Settle(FtS) tersebut menunjukkan nilai negatif, maka Bank dapat menambahkan kekurangan atas prefund sampai dengan batas waktu yang ditetapkan.

h. Setelah batas akhir penambahan prefund, Sistem Sentral Kliring (SSK) melakukan perhitungan hasil kliring kredit nasional. Hasil perhitungan tersebut akan dibukukan ke rekening giro Bank di Sistem Bank Indonesia

i. Setelah Sistem Sentral Kliring (SSK) selesai melakukan proses perhitungan kliring kredit secara nasional, Komputer Penyelenggara Kliring (KPK) dapat men-donwload Data Keungan Elektronik (DKE) inward dan laporan hasil kliring kredit dari Sistem Sentral Kliring(SSK).

j. PKL akan mendistribusikan Data Keungan Elektronik (DKE) inwarddalam bentuk media rekam data elektronis seperti disket, flashdisk atau Compact Disk (CD) dan laporan hasil kliring kredit kepada peserta yang menggunakan jenis Tempat Pesera Kliring (TPK offline).

Sumber 2017

Gambar3.5

2. Kliring Debet

Penyelenggaraan Kliring debet dilakukan per wilayah kliring oleh Penyelenggara Kliring Lokal (PKL). Transaksi yang dapat dikliringkan adalah transfer debet yang berasal dari warkat debet berupa cek dan bilyet giro. Transfer debet yang dikliringkan dalam bentuk data keuangan elektronik disertai disertai dengan penyampaian warkat debet.

Mekanisme proses kliring debet :

a. Sebelum kegiatan kliring debet dimulai, Bank wajib menyediakan prefund.

b. Peserta membuat Data Keuangan Elektronik (DKE) debet berdasarkan warkat debet yang akan dikliringkan.

c. Mengirimkan Data Keuangan Elektronik (DKE) debet dan warkat debet ke Penyelenggara Kliring Lokal (PKL). Pengiriman Data Keuangan Elektronik (DKE) debet dapat dilakukan secara online maupun offline tergantung dengan jenis Tempat Pesera Kliring (TPK) yang digunakan oleh peserta.

d. Selanjutnya Penyelenggara Kliring Lokal (PKL) akan melakukan penggabungan dan perekaman atas Data Keuangan Elektronik (DKE) debet yang telah lolos validasi. Sementara untuk warkat debet akan dipilah berdasarkan bank tertuju :

1. Secara otomasi dengan menggunakan mesin reader sorter berteknologi image, bagi Penyelenggara Kliring Lokal (PKL) yang telah menerapkan sistem pilah warkat otomasi; atau

e. Atas dasar Data Keuangan Elektronik (DKE)debet yang diterima, Penyelenggara Kliring Lokal (PKL) akan melakukan perhitungan kliring debet. f. PKL mengirimkan hasil perhitungan kliring debet lokal ke Sistem Sentral

Kliring (SSK).

g. Mencetak laporan hasil kliring debet untuk selajutnya didistribusikan kepada seluruh peserta bersamaan dengan warkat debet.

h. Setelah hasil perhitungan kliring debet lokal dari seluruh penyelenggara kliring di terima oleh Sistem Sentral Kliring(SSK), akan dilakukan perhitungkan kliring debet secara nasional.

i. Selanjutnya Sistem Sentral Kliring (SSK) melakukan simulasi Failure to Settle(FtS).

j. Apabila hasil perhitungan kliring debet nasional, bank menang kliring (posisi kredit), seluruh cash prefund yang telah disediakan dikredit kembali ke rekening giro bank bersamaan dengan pengkreditan hasil kliring yang bersangkutan. Dan apbila bank kalah kliring (posisi debet), sistem secara otomatis akan melakukan penyelesaian atas kewajiban bank tersebut dengan urutan sebagai berikut :

1. Pertama-tama sistem akan menggunakan cash prefund yang telah disediakan bank;

3. Apabila kewajiban bank masih lebih besar dari cash prefund dan saldo pada rekening giro, maka atas kekurangan saldo rekening giro bank tersebut sistem akan menggunakan Fasilitas Likuiditas Intrahari Kliring (FLI-Kliring) atau Fasilitas Likuiditas Intrahari Syariah Kliring (FLIS-(FLI-Kliring) berdasarkan collateral refund yang disediakan oleh bank. Apabila kekurangan saldo rekening giro Bank masih belum dapat ditutup dengan Fasilitas Likuiditas Intrahari- Kliring / Fasilitas Likuiditas Intrahari Syariah- Kliring(FLI-Kliring/FLIS-Kliring), maka kekurangan tersebut ditutup dengan surat berharga Bank yang ada pada rekening Fasilitas Likuiditas Intrahari-Real Time Gross Settlement/ Fasilitas Likuiditas Intrahari SyariahReal Time Gross Settlement(FLI-RTGS/FLIS-RTGS).

4. Pelunasan Fasilitas Likuiditas Intrahari- Kliring / Fasilitas Likuiditas Intrahari Syariah- Kliring dan Fasilitas Likuiditas Intrahari- Real Time Gross Settlement/ Fasilitas Likuiditas Intrahari SyariahReal Time Gross Settlement (FLI-Kliring/FLIS - Kliring dan FLI – RTGS/ FLIS – RTGS) harus dilakukan sebelum tutup Sistem Bank Indonesia- Real Time Gross Settlement (BI-RTGS).

5. Apabila sampai dengan akhir hariFasilitas Likuiditas Intrahari- Kliring / Fasilitas Likuiditas Intrahari Syariah- Kliring(FLI-Kliring/FLIS-Kliring) belum dapat dilunasi maka akan menjadi Fasilitas Pendanaan Jangka Panjang (FPJP) atau Fasilitas Pendanaan Jangka Panjang Syariah (FPJPS). k. Setelah proses kliring debet selesai, peserta dapat memperoleh Data

Sistem Sentral Kliring (SSK) atau dari Komputer Penyelenggara Kliring (KPK) melalui media rekam data elektronis (disket, flashdisk, atau CD).

Sumber 2017

Gambar3.6

K. Perhitungan Kliring Dan Settlement Hasil Kliring Perhitungan Kliring dan Settlement hasil kliring

1. Kliring Kredit

a. Perhitungan kliring kredit dilakukan secara nasional dengan menggunakan metode multilateral netting.

b. Settlement hasil perhitungan kliring kredit dilakukan pada rekening giro bank peserta yang disimpan di sistem Bank Indonesia Real Time Gross Settlement (BI RTGS).

c. Perhitungan dan settlement hasil kliring kredit pada saat ini dilakukan oleh Penyelenggara Kliring Nasional (PKN) sebanyak 4 (empat) kali dalam 1 hari, yaitu pada pukul 10.00 WIB, pukul 12.00 WIB, pukul 14.00 WIB dan pukul 16.00 WIB oleh Penyelenggara Kliring Nasional (PKN).

2. Kliring Debet

a. Perhitungan kliring debet dilakukan dilakukan per wilayah kliring lokal dengan metode multilateral netting oleh Penyelenggara Kliring Lokal (PKL).

b. Perhitungan kliring debet merupakan hasil netto antara hasil pada kliring penyerahan dan kliring pengembalian dari seluruh wilayah kliring lokal. c. Settelmenthasil perhitungan kliring debet dilakukan oleh Penyelenggara

L. Faktor- Faktor Penyebab Warkat Kliring Ditolak

Dalam praktiknya tidak semua warkat kliring dapat dikliringkan. Menurut Latumaerissa (2011:129), berikut faktor-faktor penyebab terjadinya warkat kliring ditolak :

1. Saldo Rekening Giro atau Rekening Khusus tidak cukup 2. Rekening Giro atau Rekening Khusus telah ditutup.

3. Unsur Cek/syarat formal Bilyet Giro tidak dipenuhi, yaitu tidak terdapat penyebutan tempat dan tanggal Penarikan.

4. Unsur Cek tidak dipenuhi, yaitu tidak terdapat tanda tangan Penarik.

5. Syarat formal Bilyet Giro tidak dipenuhi, yaitu tidak terdapat nama dan nomor Rekening Giro Pemegang.

6. Syarat formal Bilyet Giro tidak dipenuhi, yaitu tidak terdapat nama Bank penerima.

7. Syarat formal Bilyet Giro tidak dipenuhi, yaitu tidak terdapat jumlah Dana yang dipindahbukukan baik dalam angka maupun dalam huruf selengkap - lengkapnya.

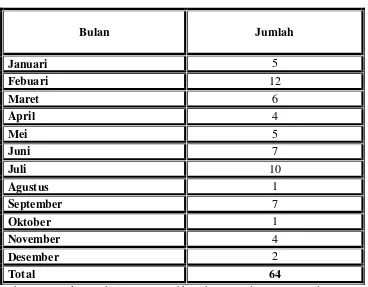

Tabel 3.2

Tolakan Warkat Kliring Periode 2016

Bulan Jumlah

Sumber: PT Bank Mandiri (Persero) Tbk Cabang Medan Jalan Bandung, 2017

Dari tabel 3.2 tolakan kliring tersebut dapat disimpulan tidak semua warkat kliring dapat diterima, hal itu dapat dilihat dari Tabel 3.2 yang dimana terdapat 64 lembar warkat yang tidak dapat dikliringkan. Hal ini terjadi dikarenakan ke-64 warkat tersebut tidak memenuhi syarat kliring yang telah ditentukan. Seperti tidak cukupnya dana untuk melakukan kliiring dan kesalahan penulisan nama.

Dari Tabel 3.2 tersebut dapat diambil kesimpulan :

1. Jumlah tolakan kliring pada bulan Febuari meningkat dibandingkan pada bulan Januari menjadi 12 lembar

3. Pada bulan April jumlah tolakan kliring menurun menjadi 4 lembar dibandingkan pada bulan Maret yang berjumlah 6 lembar

4. Pada bulan Mei jumlah tolakan kliring naik menjadi 5 lembar dibandingkan pada bulan April yang berjumlah 4 lembar

5. Jumlah tolakan kliring pada bulan Juni naik menjadi 7 lembar dibandingkan pada bulan Mei yang berjumlah 5 lembar

6. Jumlah tolakan kliring pada bulan Juli naik menjadi 10 lembar dibandingkan pada bulan Juni yang berjumlah 7 lembar

7. Jumlah tolakan kliring pada bulan Agustus turun menjadi 1 lembar dibandingkan pada bulan Juli yang berjumlah 10 lembar

8. Pada bulan September jumlah tolakan kliring turun menjadi 7 lembar dibandingkan pada bulan Agustus yang berjumlah 10 lembar

9. Pada bulan Oktober jumlah tolakan kliring turun menjadi 1 lembar dibandingkan pada bulan September yang berjumlah 7 lembar

10. Jumlah tolakan kliring pada bulan November naik menjadi 4 lembar dibandingkan pada bulan Oktober yang berjumlah 1 lembar

11. Jumlah tolakan kliring pada bulan Desember turun menjadi 2 lembar dibandingkan pada bulan November yang berjumlah 4 lembar

12. Sehingga, disimpulkan juga pada tahun 2016 persentase jumlah warkat yang ditolak adalah sebesar . yang diperoleh dari :

= Jumlah warkat yang ditolak

Jumlah warkat yang dikliringkan × 100%

= 64

BAB IV

KESIMPULAN DAN SARAN

A. Kesimpulan

Berdasarkan hasil uraian di atas maka diambil kesimpulan :

1. Warkat yang digunakan di PT Bank Mandiri (Persero) Tbk Cabang Medan Jalan Bandung lebih banyak menggunakan warkat Bilyet Giro dan Cek. Untuk warkat-warkat yang lain penggunaanya tidak terlalu sering digunakan lagi oleh para nasabah.

2. Prosedur kliring yang berlangsung pada PT Bank Mandiri (Persero) Tbk Cabang Medan Jalan Bandung sudah berjalan dengan ketentuan yang telah diberikan oleh Bank Indonesia. Sehingga, tingkat kekeliruan maupun kesalahan dapat diminimalisasi.

3. Alasan yang mengakibatkan terjadinya penolakan kliring yang sering terjadi di Bank Mandiri yaitu saldo rekening tidak cukup, tidak dicantumkannya tempat dan tanggal penarikan dan tidak terdapatnya tandatangan dan nama jelas.

B. Saran