BAB I

PENDAHULUAN

A. Latar Belakang Masalah.

Perusahaan membutuhkan dana untuk menjalankan operasinya. Sumber pembiayaan yang sering digunakan oleh perusahaan ada tiga macam, yaitu saham, obligasi, dan leasing. Prinsip yang digunakan dalam pembiayaan melalui ketiga

instrumen tersebut selama ini masih didasarkan pada prinsip ekonomi kapitalis atau konvensional yang tidak mempedulikan aspek-aspek agama dalam pelaksanaannya.

Prinsip ekonomi yang berdasarkan syariat Islam telah marak diperbincangkan sejak dua dekade ini. Prinsip ekonomi syariah ini telah ada sejak zaman kenabian, ditandai dengan adanya ayat-ayat Alquran dan hadist yang mengatur tentang perdagangan. Islam melarang perdagangan yang mengandung unsur riba (bunga), gharar

(ketidakpastian), dan maysir (judi). Gambling dan Karim (1991) mengatakan bahwa

konsep pendapatan ekonomi tidak bisa diterima dalam perspektif Islam dan hal-hal yang tidak bisa diterima itu begitu fundamental bagi deduktif barat. Misalnya, model tingkat ekonomi dengan pengembalian modal yang membentuk basis bagi kalkulasi pendapatan di muka dengan asumsi bahwa uang punya nilai waktu, yang dinyatakan Gambling dan Karim sebagai hal yang tidak ada dalam Islam. Hal ini juga mendorong kita untuk mempelajari lebih dalam mengenal hal-hal yang berkaitan dengan ekonomi syariah.

Sejumlah besar masyarakat muslim tidak dapat terlibat dalam investasi pasar modal sampai tahun 1970 disebabkan larangan-larangan Islam pada aktivitas bisnis tertentu (Huda, 2007). Namun untuk memenuhi kepentingan pemodal yang ingin

mendasarkan kegiatan investasinya berdasarkan prinsip-prinsip syariah, dibuatlah beberapa alternatif investasi seperti saham syariah, obligasi syariah, dan reksadana syariah. Instrumen pasar modal syariah ini telah berkembang di berbagai negara termasuk Indonesia.

Badan Pengawas Pasar Modal (Bapepam) meluncurkan prinsip pasar modal syariah pada tanggal 14 dan 15 Maret 2003 dengan ditandatanganinya nota kesepahaman antara Bapepam dengan Dewan Syariah Nasional-Majelis Ulama Indonesia (DSN-MUI), sehingga perkembangan secara umum tersebut diterapkan di berbagai instrumer syariah, selanjutnya penerapan prinsip syariah pada sektor di luar industri perbankan, juga telah dijalankan pada industri pasar modal (Pasar Modal Syariah). Pada industri pasar modal dengan prinsip syariah, telah diterapkan pada instrumen obligasi, saham dan reksadana.

Salah satu instrumen pasar modal syariah yang berkembang cukup pesat adalah obligasi syariah. Pada dasarnya obligasi syariah hampir sama dengan obligasi konvensional, perbedaan yang utama terdapat pada unsur bunga (riba) dalam obligasi

konvensional yang diharamkan oleh syariah. Keunggulan obligasi syariah diantaranya investor obligasi syariah tidak hanya berasal dari institusi-institusi syariah tetapi juga investor konvensional. Produk syariah dapat dinikmati dan digunakan siapa pun, sesuai falsafah syariah yang sudah seharusnya memberi manfaat (maslahat) kepada seluruh

semesta alam. Investor konvensional akan tetap bisa berpartisipasi dalam obligasi syariah, jika dipertimbangkan bisa memberikan keuntungan kompetitif, sesuai profil risikonya, dan juga likuid. Sementara itu, investor base obligasi konvensional justru

terbatas karena investor syariah tidak bisa ikut ambil bagian di instrumen tersebut. Bagi emiten, menerbitkan obligasi syariah berarti juga memanfaatkan peluang-peluang

tertentu. Emiten dapat memperoleh sumber pendanaan yang lebih luas, baik investor konvensional maupun syariah. Selain itu, struktur obligasi syariah yang inovatif juga memberi peluang untuk memperoleh biaya modal yang kompetitif dan menguntungkan.

Penerbitan obligasi syariah di Indonesia dipelopori oleh PT Indosat pada tahun 2002 dengan bentuk obligasi mudharabah dengan nilai Rp 175 Miliar. Kemudian dengan keluarnya fatwa Obligasi Ijarah tahun 2004 telah mendorong sebanyak 7 (tujuh) emiten mendapat pernyataan efektif dari Bapepam untuk dapat menawarkan Obligasi Syariah Ijarah dengan total nilai emisi sebesar Rp.642 Miliar. Sampai dengan akhir 2004, secara kumulatif terdapat 13 (tiga belas) obligasi syariah dengan total nilai emisi sebesar Rp.1,38 triliun. Hal ini berarti nilai emisi obligasi syariah tumbuh sebesar 86,7% jika dibandingkan dengan akhir tahun 2003.

Pada awalnya beberapa perusahaan menerbitkan obligasi dengan akad mudharabah, namun saat ini akad ijarah juga digunakan dalam penerbitan obligasi. Obligasi syariah Mudharabah adalah obligasi syariah yang menggunakan perjanjian keuntungan saham, sehingga pendapatan para investor pada obligasi tersebut diperoleh

setelah informasi dari pendapatan penerbit. Sementara itu Syariah Ijarah merupakan obligasi syariah yang menggunakan perjanjian

sewa, sehingga jumlah kupon (fee ijarah) diterima akan stabil, dan dapat dihitung sejak pertama kali obligasi diterbitkan.

Usmani (2006) mengatakan bahwa karena lessor dalam ijarah memiliki aset yang

disewakan, ia dapat menjual aset, secara keseluruhan maupun sebagian, ke pihak ketiga yang ingin membeli dan dapat mengganti hak dan kewajiban lessor sesuai dengan

dengan sertifikat yang disebut sukuk ijarah. Sertifikat ini akan menyajikan kepemilikan pemegang sertifikat dalam aset yang disewakan sesuai dengan hak dan kewajiban pemilik/lessor sebelumnya.

Alasan yang mungkin menyebabkan obligasi syariah ijarah cocok diterapkan di Indonesia karena memiliki beberapa keuntungan, yaitu:

1. Fleksibilitas

Instrumen ijarah merupakan salah satu instrumen yang paling mirip dengan kontrak sewa konvensional dan menawarkan fleksibilitas pembayaran dengan tingkat yang tetap dan mengambang, aliran kas dari penyewaan ini, yang mencakup pembayaran sewa dan pembayaran pokok, diserahkan kepada investor dalam bentuk kupon dan pembayaran prinsipal. Karena kemiripannya dengan sewa konvensional, sukuk berbasis ijarah cukup menarik bagi investor konvensional. Di sana terdapat fleksibilitas dalam penentuan waktu inflow dan outflow karena aliran kas kepada pemegang sertifikat tidak selalu berbarengan

dengan timing pembayaran sewa. Oleh karena itu, pengambilan manfaat oleh

pemegang sertifikat dapat diperoleh sebelum memulai periode sewa, selama periode atau setelah periode sesuai keputusan yang saling menguntungkan antara pihak-pihak yang terlibat.

2. Masa Jatuh Tempo yang Panjang

Kontrak ijarah dapat diberlakukan selama yang diinginkan dengan syarat aset yang menjadi subjek kontrak ijarah masih tetap ada dan pengguna dapat menarik manfaat darinya. Karena panjangnya masa ijarah, sukuk dapat

disusun untuk memberikan mode pendanaan efisien bagi sekuritas berjangka menengah dan panjang.

3. Transferabilitas

Karena syariah tidak membatasi hak pemberi pinjaman untuk menjual aset yang disewakan dalam kasus kontrak ijarah, maka orang yang berbagi kepemilikan aset yang disewakan melalui sukuk dapat melepaskan hak milik mereka dengan menjualnya kepada pemilik baru secara individual atau bersama-sama, sesuai keinginan mereka. Fitur ini sangat penting dalam mengembangkan pasar sekunder bagi sukuk berbasis ijarah.

4. Negosiabilitas

Persyaratan syariah bahwa obligasi atau note seperti sukuk dapat dijual

dengan harga pasar asalkan underlying asset-nya terdiri dari mayoritas aset

fisik. Hal ini menjadikan sukuk ijarah dapat dinegosiasikan dan karena itu mereka dapat diperdagangkan di pasar sekunder. Fitur sukuk ijarah ini membuat mereka atraktif bagi investor sekaligus menguatkan likuiditas mereka di pasar.

Obligasi syariah juga merupakan instrumen investasi yang memberikan pendapatan tetap (fixed income) pada para investor berupa margin fee. Jumlah margin fee

tersebut telah disepakati di awal perjanjian sehingga jelas berapa return yang akan

diperoleh investor dari investasinya. Dengan berbagai keunggulan yang dimiliki, obligasi syariah dapat menjadi suatu alternatif pembiayaan yang baik bagi perusahaan. Selain memperoleh dana yang diperlukan, perusahaan diharapkan dapat meningkatkan kinerja

sebagai efek positif dari penerbit obligasi syariah ini dan sebagai tanggung jawab terhadap investor.

Obligasi syariah merupakan salah satu komponen modal yang digunakan untuk mendanai ekspansi aktiva. Proporsi penggunaan utang tersebut harus dijaga karena perusahaan akan menggunakan sebagian kapasitasnya untuk melunasi pinjaman di masa mendatang. Jika pendanaan lewat utang ini terlalu besar sementara pendapatan tidak bertambah maka rasio utangnya menjadi terlalu besar. (Brigham, 2006)

Banyak teknik yang digunakan dalam menganalisis data laporan keuangan. Salah satu alat pengukur yang cukup baik adalah dengan menggunakan rasio-rasio kinerja operasi (operating performance) (Jain dan Kini, 1994). Untuk mengukur pengaruh

penerbitan obligasi syariah ijarah terhadap kinerja perusahan, penelitian ini menggunakan empat rasio sebagai variabel kinerja, yaitu Current Ratio, Asset Turnover, Return On Asset (ROA)dan Times-interest-earned (TIE).

Penelitian ini mengamati perusahaan go public yang mengeluarkan obligasi

syariah ijarah pada tahun 2005, mengingat terbatasnya data yang dimiliki dan masih sedikitnya perusahaan yang mengeluarkan obligasi syariah ijarah. Tahun 2005 merupakan tahun di mana perusahaan paling banyak mengeluarkan obligasi syariah ijarah.

Return diberikan dalam bentuk bagi hasil (loss profit sharing) yang secara mental

menuntut emiten (penerbit obligasi) untuk bekerja maksimal dengan memanfaatkan dana yang diperoleh. Salah satu tujuan penerbitan obligasi syariah adalah untuk meningkatkan produktivitas aktiva dengan menggunakan dana yang diperoleh. Keberhasilan perusahaan setelah menerbitkan obligasi syariah juga dapat dievaluasi. Salah satunya adalah dengan

mengukur kinerjanya melalui rasio-rasio keuangan perusahaan sebelum dan setelah penerbitan obligasi syariah. Berikut ini akan disajikan data-data perusahaan yang mengeluarkan obligasi syariah ijarah dan rasio-rasionya.

Tabel 1-1

Current Ratio (indikator likuiditas) Penerbit Obligasi Syariah Ijarah Pada Tahun 2005 sebelum dan setelah penerbitan obligasi syariah ijarah

Nama perusahaan 2004 (Sebelum Penerbitan) 2005 (Penerbitan) 2006 (Setelah Penerbitan) PT Apexindo Pratama Duta Tbk 180,63 345,36 463,11

PT Indosat Tbk 138,78 138,58 83,28

PT Ricky Putra Globalindo Tbk 291,84 275,05 206,18

Sumber : www.idx.co.id, 30 Desember 2009

Pada Tabel 1-1 dapat dilihat kondisi current ratio dari ketiga perusahaan sebelum

dan setelah penerbitan obligasi syariah ternyata ada yang meningkat dan ada yang menurun. Terjadinya peningkatan dan penurunan pada Current Ratio menandakan

terdapat perusahaan yang mengalami penguatan likuiditas setelah penerbitan obligasi syariah dan adapula yang mengalami penurunan likuiditas.

Tabel 1-2

Total Asset Turn Over (indikator aktivitas) Penerbit Obligasi Syariah Ijarah Pada Tahun 2005 sebelum dan setelah penerbitan obligasi syariah ijarah

Nama perusahaan 2004 (Sebelum Penerbitan) 2005 (Penerbitan) 2006 (Setelah Penerbitan)

PT Apexindo Pratama Duta Tbk 0,3898 0,3541 0,3551

PT Indosat Tbk 0,3785 0,3535 0,3576

PT Ricky Putra Globalindo Tbk 0,7474 0,7510 0,8090

Sumber : www.idx.co.id, 30 Desember 2009

Pada Tabel 1-2 dapat dilihat kondisi Total Asset Turn Over dari ketiga perusahaan

sebelum dan setelah penerbitan obligasi syariah ternyata mengalami peningkatan semua. Peningkatan pada rasio Total Asset Turn Over ini menandakan semua perusahaan

mengalami penguatan pada aktivitas setelah penerbitan obligasi syariah.

Tabel 1-3

Return on Asset (indikator profitabilitas) Penerbit Obligasi Syariah Ijarah Pada Tahun 2005 sebelum dan setelah penerbitan obligasi syariah ijarah

Nama perusahaan 2004 (Sebelum Penerbitan) 2005 (Penerbitan) 2006 (Setelah Penerbitan) PT Apexindo Pratama Duta Tbk (1,19) (1,82) 13,83

PT Indosat Tbk 8,55 7,18 5,91

PT Ricky Putra Globalindo Tbk 8,59 12,67 11,49

Sumber : www.idx.co.id, 30 Desember 2009

Pada Tabel 1-3 dapat dilihat kondisi Return On Asset dari ketiga perusahaan

sebelum dan setelah penerbitan obligasi syariah ternyata ada yang meningkat dan ada yang menurun. Terjadinya peningkatan dan penurunan pada Return On Asset

menandakan terdapat perusahaan yang mengalami penguatan profitabilitas setelah penerbitan obligasi syariah dan adapula yang mengalami penurunan profitabilitas.

Tabel 1-4

Times-Interest-earned (indikator leverage) Penerbit Obligasi Syariah Ijarah Pada Tahun 2005 sebelum dan setelah penerbitan obligasi syariah ijarah

Nama perusahaan 2004 (Sebelum Penerbitan) 2005 (Penerbitan) 2006 (Setelah Penerbitan) PT Apexindo Pratama Duta Tbk (4) (7) 59.17

PT Indosat Tbk 32.58 29.64 22.88

PT Ricky Putra Globalindo Tbk 16.25 24.84 19.32

Sumber : www.idx.co.id, 30 Desember 2009

Pada Tabel 1-4 dapat dilihat kondisi Times Interest Earned dari ketiga perusahaan

sebelum dan setelah penerbitan obligasi syariah ternyata ada yang meningkat dan ada yang menurun. Terjadinya peningkatan dan penurunan ini menandakan terdapat perusahaan yang mengalami penguatan leverage setelah penerbitan obligasi syariah dan

adapula yang mengalami penurunan leverage.

Hal inilah yang mendorong penulis untuk menganalisis seberapa besar perbedaan “kinerja perusahaan go public dari aspek Likuiditas, Aktivitas, Leverage dan

Profitabilitas sebelum dan setelah penerbitan obligasi syariah ijarah di Indonesia.” Dari pengetahuan ini, diharapkan perusahaan akan semakin selektif dalam membuat capital decision dengan mempertimbangkan cost and benefit dari tiap alternatif pembiayaan yang

ada. Pada akhirnya, prinsip-prinsip syariah dapat menjadi pertimbangan khusus dalam menjalankan usaha secara khusus dan perekonomian secara umum.

B. Perumusan Masalah

Berdasarkan latar belakang masalah yang telah diuraikan di atas, maka perumusan masalah pada penelitian ini adalah :

1. Apakah terdapat perbedaan kinerja perusahaan penerbit obligasi syariah ijarah dari aspek likuiditas setelah penerbitan dibandingkan sebelum penerbitan?

2. Apakah terdapat perbedaan kinerja perusahaan penerbit obligasi syariah ijarah dari aspek aktivitas setelah penerbitan dibandingkan sebelum penerbitan?

3. Apakah terdapat perbedaan kinerja perusahaan penerbit obligasi syariah ijarah dari aspek profitabilitas setelah penerbitan dibandingkan sebelum penerbitan?

4. Apakah terdapat perbedaan kinerja perusahaan penerbit obligasi syariah ijarah dari aspek leverage setelah penerbitan dibandingkan sebelum penerbitan?

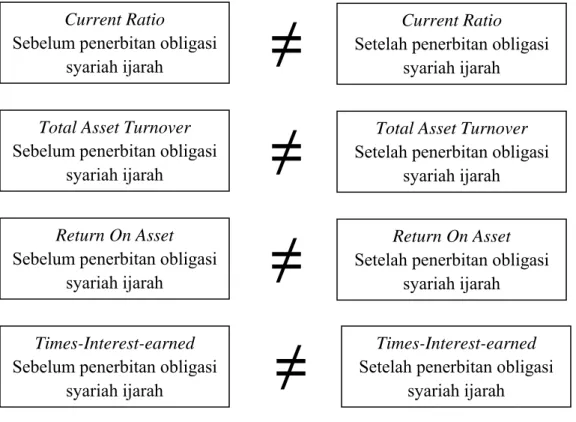

C. Kerangka Konseptual

Kinerja suatu perusahaan juga dipengaruhi oleh pemilihan sumber dana Keputusan apakah dana yang akan digunakan oleh perusahaan dengan hutang atau dengan penjualan saham akan sangat berpengaruh terhadap kinerja perusahaan. (Brigham, 2006)

Ada beberapa hal yang harus diperhatikan dalam keputusan penandaan yakni mengenai tujuan, apakah pendanaan tersebut untuk pendapatan dan pertumbuhan atau untuk keamanan. Kemudian juga jangka waktu dari pendanaan tersebut, resiko yang sanggup ditanggung kemudian disesuaikan kebutuhan dan kondisi keuangan.

Keputusan pendanaan bagi umat muslim harus berdasarkan kriteria tertentu yakni pendanaan tersebut harus bebas dari unsur riba (bunga), gharar (kekurangan

penyingkapan informasi), qimar (berjudi), dan maisir (mengandung unsur penipuan).

Munculnya obligasi syariah dan instrumen syariah lainnya akan memberikan kemudahan bagi umat muslim untuk beraktivitas di pasar modal. Dengan adanya kepercayaan atas sistem dan proses, keragaman dan kualitas produk, serta keyakinan investor dan emiten untuk menggunakan produk tersebut akan mensukseskan instrumen syariah itu di pasar yang salah satu tujuannya adalah untuk meningkatkan produktivitas aktiva dari dana yang diperoleh. (Huda, 2008)

Kinerja keuangan merupakan fokus utama dalam pengambilan keputusan pendanaan. Perusahaan yang sehat adalah perusahaan yang memiliki kinerja yang baik. Untuk mengetahui prestasi yang dapat dicapai perusahaan dapat dilakukan dengan menilai kinerja perusahaan dalam waktu tertentu. Salah satu alat pengukur yang cukup baik adalah dengan menggunakan rasio-rasio kinerja operasi( Jain dan Kini, 1994). Untuk melihat perbedaan kinerja perusahaan sebelum dan setelah penerbitan obligasi syariah ijarah penelitian ini menggunakan empat rasio sebagai variabel kinerja, yaitu Current Ratio, Asset Turn Over, Return on Asset (ROA) dan Time-interest-earned (TIE).

Current Ratio menunjukkan seberapa besar kemampuan perusahaan untuk

membayar seluruh kewajiban dengan aset yang dimilikinya. Meythi (2007) mengatakan,

current ratio dapat menunjukkan tingkat keamanan kewajiban jangka pendek. Semakin

besar nilai rasio ini, semakin baik kinerja perusahaan. (Harahap, 2001). Dana obligasi syariah di Indonesia sebagian besar digunakan untuk membiayai operasi perusahaan dengan membeli aset-aset yang diperlukan (Huda, 2007). Oleh karena itu, variabel

current ratio ini dipengaruhi oleh penerbit obligasi syariah ijarah. Dengan diterbitkannya

obligasi syariah ijarah, nilai current ratio perusahaan menjadi semakin tinggi karena

penambahan nilai current asset dan penurunan current liabilities (Harahap, 2001).

Total Asset Turn Over merupakan rasio penjualan bersih terhadap total aset.

Penurunan penjualan dan peningkatan total aset akan mempengaruhi rasio ini. Perputaran total aset yang meningkat menunjukkan pemakaian aset yang efisien, sehingga dapat juga dikatakan bahwa semakin tinggi perputaran aktiva, semakin efisien penggunaan aktiva tersebut (Giatman, 2000). Dana yang diperoleh dari obligasi syariah ijarah yang digunakan untuk membiayai sewa aset diharapkan dapat meningkatkan jumlah aset rata-rata yang pada akhirnya akan meningkatkan penjualan bersih perusahaan (Huda, 2007). Dengan adanya dana dari obligasi syariah, nilai asset turnover akan semakin meningkat

karena adanya peningkatan nilai aset rata-rata akibat efisiensi penggunaan aset. (Harahap, 2001)

Return On Asset (ROA) menggambarkan seberapa besar profitabilitas aset yang

dimiliki oleh perusahaan. Semakin besar nilai ROA-nya, berarti perusahaan dapat memaksimalkan penggunaan aset yang dimilikinya. Dengan adanya obligasi syariah ijarah, perusahaan dapat meningkatkan profitabilitas dan efisiensi dari aset-aset yang dimiliki atau diperoleh dari dana obligasi syariah ijarah yang dapat dicerminkan dari peningkatan nilai ROA. (Harahap, 2001)

Times-interest-earned (TIE) mengukur sejauh mana laba operasi dapat menurun

sebelum perusahaan tidak mampu lagi membayar biaya bunga tahunannya (Brigham, 2006). Dengan adanya obligasi syariah ijarah, perusahaan dapat memperoleh dana melalui hutang, perusahaan yang memiliki rasio utang relatif tinggi akan memiliki

ekspektasi pengembalian yang juga lebih tinggi yang dapat dicerminkan dari peningkatan nilai TIE (Brigham, 2006).

Gambar 1.1 menunjukkan model kerangka konseptual yang menggambarkan hubungan ataupun pengaruh penerbitan obligasi syariah ijarah terhadap kinerja perusahaan dari aspek likuiditas, aktivitas, dan profitabilitas.

Sebelum penerbitan obligasi syariah ijarah

Current Ratio

Setelah penerbitan obligasi syariah ijarah

Current Ratio

≠

Sebelum penerbitan obligasisyariah ijarah

Total Asset Turnover

Setelah penerbitan obligasi syariah ijarah

Total Asset Turnover

≠

Sebelum penerbitan obligasisyariah ijarah

Return On Asset Return On Asset

Setelah penerbitan obligasi syariah ijarah

≠

Sumber : Devi, 2008 (diolah) Gambar 1.1 Kerangl

Times-Interest-earned

Sebelum penerbitan obligasi

syariah ijarah

≠

Times-Interest-earned

Setelah penerbitan obligasi syariah ijarah

Sumber : Devi, 2008 (diolah)

Gambar 1.1 Kerangka Konseptual

D. Hipotesis

Berdasarkan rumusan masalah dan uraian kerangka konseptual, maka hipotesis yang penulis kemukakan adalah sebagai berikut :

2. Ada beda signifikan antara sebelum dan setelah penerbitan obligasi syariah ijarah terhadap Total Asset Turnover.

3. Ada beda signifikan antara sebelum dan setelah penerbitan obligasi syariah ijarah terhadap Return On Asset (ROA).

4. Ada beda signifikan antara sebelum dan setelah penerbitan obligasi syariah ijarah terhadap Time-interest-earned (TIE).

E. Tujuan dan Manfaat Penelitian 1. Tujuan penelitian

Tujuan penelitian ini adalah untuk mengetahui perbedaan kinerja keuangan perusahaan go public sebelum dan setelah penerbitan obligasi syariah ijarah.

2. Manfaat Penelitian

Dari penelitian ini manfaat yang dapat diambil antara lain : a. Bagi Perusahaan

Sebagai bahan masukan dan tambahan informasi mengenai sumber pembiayaan lain yang dapat digunakan yaitu obligasi syariah ijarah yang memiliki beberapa keunggulan dari obligasi konvensional.

b. Bagi Penulis

Sebagai bahan untuk meningkatkan wawasan dan pengetahuan dalam bidang manajemen keuangan dan juga pengetahuan tentang obligasi syariah secara umum dan obligasi syariah ijarah pada khususnya.

Sebagai bahan masukan dalam penyempurnaan penelitian yang sejenis berikutnya.

F. Metode Penelitian 1. Batasan Penelitian

Penelitian skripsi ini hanya terbatas pada perusahaan terbuka yang menggunakan pendanaan yang bersumber dari obligasi syariah dengan menggunakan skim ijarah. Data yang digunakan adalah data pada tahun 2002 sampai dengan tahun 2008 untuk melihat perbedaan kinerja sebelum dan setelah penerbitan obligasi syariah ijarah.

2. Definisi Operasional

Definisi operasional dan pengukuran variabel yang dimaksud dalam penelitian ini adalah :

a. Variabel X1 yaitu Current Ratio. Rasio ini menunjukkan sampai sejauhmana

tagihan – tagihan jangka pendek dapat dipenuhi dengan aktiva yang diharapkan akan dikonversi menjadi uang tunai dalam waktu dekat (Margaretha, 2004:19). Rasio ini dihitung dengan rumus :

Current Assets Current Ratio =

Current Liabilities

b. Variabel X2 yaitu Total Asset Turnover. Rasio ini menunjukkan tingkat efisiensi

penggunaan keseluruhan aktiva perusahaan di dalam menghasilkan volume penjualan (Syamsuddin, 2007:62). Rasio ini dihitung dengan rumus :

c. Variabel X3 yaitu Return On Asset. Rasio ini menunjukkan kemampuan dari total

aktiva perusahaan dalam menghasilhan laba. Menurut (Purba, 2002:171). Rasio ini dihitung dengan rumus :

Total Assets

Net Profit Return On Asset (ROA) =

Total Assets

d. Variabel X4 yaitu Times-Interest-Earned. Rasio TIE mengukur sejauh mana laba operasi dapat menurun sebelum perusahaan tidak mampu lagi membayar biaya bunga tahunannya. (Brigham, 2004:104). Rasio ini dihitung dengan rumus :

EBIT Times-Interest-Earned =

Beban Bunga

3. Populasi dan Sampel

Populasi yang ingin dianalisis dalam skripsi ini adalah perusahaan-perusahaan yang telah menerbitkan obligasi syariah ijarah di Indonesia (emiten obligasi syariah) pada tahun 2004-2009. Pada tahun 2004 sampai 2009 telah ada sepuluh perusahaan go public yang telah menerbitkan obligasi syariah ijarah.

Tabel 1-4

Penerbit Obligasi Syariah Ijarah 2004-2009

No Nama Efek Nama penerbit Efek

1 OS Ijarah Sona Topas Tourism Industry

Th.2004 PT. Sona Topas Tourism Tbk. 2 OS Ijarah Berlina I Th.2004 PT. Berlina Tbk

3 OS Ijarah I Humpuss Intermoda Transportasi Th.2004

PT. Humpuss Intermoda Trasnportasi Tbk

No Nama Efek Nama penerbit efek 4 OS Ijarah Apexindo Pratama Duta I Th.

2005 PT Apexindo Pratama Duta Tbk

5 OS Ijarah Indosat Th. 2005 PT Indosat Tbk

6 OS Ijarah I Ricky Putra Globalindo Th.

2005 PT Ricky Putra Globalindo Tbk

7 Sukuk Ijarah Berlian laju tanker Th. 2007 PT. Berlian Laju Tanker Tbk

8 Sukuk Ijarah I Summarecon Agung

Th.2008 PT. Summarecon Agung Tbk

9 Sukuk Ijarah Metrodata Electronics I

Th.2008 PT. Metrodata Electronics Tbk

10 Sukuk Ijarah Matahari Putra Prima II

Th.2009 PT. Matahari Putra Prima Tbk

Sumber : Daftar Efek Syariah Bapepam 29 Mei 2007.

www.bapepam.go.id

Sampel yang digunakan pada penelitian ini adalah tiga perusahaan yang telah menerbitkan obligasi syariah dengan skim ijarah pada tahun 2005 saja, di mana industri dari ketiga perusahaan tersebut berbeda-beda. Hal ini dikarenakan pada tahun tersebut merupakan tahun dimana perusahaan paling banyak menerbitkan obligasi syariah ijarah dan karena pada tahun tersebut ketersediaan datanya lengkap. Ketiga perusahaan tersebut akan diukur keempat rasio keuangannya.

Tabel 1-5

Penerbit Obligasi Syariah Ijarah 2005

No Nama Efek Nama penerbit Efek

1 OS Ijarah Apexindo Pratama Duta I Th.

2005 PT Apexindo Pratama Duta Tbk

2 OS Ijarah Indosat Th. 2005 PT Indosat Tbk

3 OS Ijarah I Ricky Putra Globalindo Th.

2005 PT Ricky Putra Globalindo Tbk

Sumber : Daftar Efek Syariah Bapepam 29 Mei 2009.

4. Tempat dan Waktu Penelitian a) Tempat penelitian

Penelitian ini dilakukan di Bursa Efek Indonesia dengan menggunakan situs www.idx.co.id

b) Waktu penelitian

Penelitian dilakukan mulai dari bulan Januari 2010 sampai dengan Maret 2010

5. Jenis Data

Penelitian ini menggunakan data sekunder yang diperoleh melalui media internet (www.idx.co.id), jurnal, buku-buku referensi, surat kabar, dan literatur ilmiah lainnya yang berkaitan dengan topik bahasan dalam penelitian.

6. Teknik Pengumpulan Data.

Teknik pengumpulan data dalam penelitian ini dilakukan melalui studi pustaka berupa literatur, jurnal, penelitian terdahulu, dan laporan-laporan yang dipublikasikan untuk mendapat gambaran masalah yang akan diteliti serta melalui data sekunder berupa laporan-laporan yang dipublikasikan oleh Bursa Efek Indonesia (BEI).

7. Metode Analisis Data

Metode yang digunakan dalam penelitian untuk menganalisa data adalah dengan menggunakan metode statistik deskriptif dan metode statistik. Metode statistik yang dipakai adalah Statistik Non Parametrik dengan Uji Wilcoxon dilakukan untuk melihat

apakah terdapat perbedaan pada rata-rata empat rasio kinerja yang diukur sebelum dan setelah penerbitan obligasi syariah.

Analisis yang dilakukan pada penelitian ini adalah melalui empat rasio (Current Ratio, Total Asset Turn Over, Return On Asset dan Time Interest Earned).

Pada akhirnya, dari pengujian statistik terhadap keempat rasio yang telah disebutkan sebelumnya, hal yang dapat disimpulkan adalah apakah terdapat beda signifikan antara rata-rata keempat rasio tersebut sebelum dan setelah penerbitan obligasi syariah ijarah secara umum.

8. Pengujian Hipotesis

Pengujian hipotesis akan menggunakan program statistik SPSS versi 15.00 untuk

mempermudah pelaksanaan perhitungan. Cara ini dilakukan mengingat pengolahan data dengan program tersebut lebih cepat dan mempunyai tingkat ketelitian dan keakuratan yang tinggi dibandingkan dengan penelitian secara manual.

Statistik Non Parametrik dengan Uji Wilcoxon digunakan untuk pengujian

hipotesis pada setiap perusahaan yang menerbitkan obligasi syariah ijarah pada tahun 2005 dengan rentang waktu penelitian selama 3 tahun dengan sampel (N) = 3 perusahaan dengan derajat signifikansi 5% dan derajat kebebasan N-1 (Santoso, 2004 : 257). Pengujian ini menggunakan hipotesis :

a. Ho : µ sebelum penerbitan syariah ijarah = sesudah penerbitan artinya

current ratio sebelum penerbitan tidak berbeda dengan current ratio

Ha : µ sebelum penerbitan obligasi syariah ijarah ≠ sesudah penerbitan artinya current ratio sebelum penerbitan berbeda dengan current ratio

sesudah penerbitan.

b. Ho : µ sebelum penerbitan syariah ijarah = sesudah penerbitan artinya

Total Asset TurnOver sebelum penerbitan tidak berbeda dengan Total Asset TurnOver sesudah penerbitan.

Ha : µ sebelum penerbitan obligasi syariah ijarah ≠ sesudah penerbitan artinya Total Asset Turnover sebelum penerbitan berbeda dengan Total Asset TurnOver sesudah penerbitan.

c. Ho : µ sebelum penerbitan syariah ijarah = sesudah penerbitan artinya

Return On Asset sebelum penerbitan tidak berbeda dengan Return On Asset sesudah penerbitan.

Ha : µ sebelum penerbitan obligasi syariah ijarah ≠ sesudah penerbitan artinya Return On Assett sebelum penerbitan berbeda dengan Return On Asset sesudah penerbitan.

d. Ho : µ sebelum penerbitan syariah ijarah = sesudah penerbitan artinya

Times-Interest-earned sebelum penerbitan tidak berbeda dengan Times-interest-earned sesudah penerbitan.

Ha : µ sebelum penerbitan obligasi syariah ijarah ≠ sesudah penerbitan artinya Times-interest-earned sebelum penerbitan berbeda dengan Times-interest-earned sesudah penerbitan

Kriteria penerimaan hipotesis dengan Uji Wilcoxon dengan derajat

signifikansi (α) 5% adalah :

Ho diterima jika sig – t (probabilitas) > 0,05 Ha diterima jika sig – t (probabilitas) ≤ 0,05