Universitas Widyatama

1.1 Latar Belakang Penelitian

Pajak merupakan suatu pungutan sebagian kekayaan yang dilakukan oleh sektor publik dari sektor swasta berdasarkan peraturan perundang-undangan yang berlaku. Sektor publik disini adalah Negara, yang opreasionalnya adalah pemerintah, sedangkan sektor swasta adalah orang pribadi atau badan, yang dikenal dengan istilah Wajib Pajak (WP).

Dengan pesatnya perkembangan sosial ekonomi sebagai hasil pembangunan nasional dan globalisasi serta reformasi di berbagai bidang, dan setelah mengevaluasi perkembangan pelaksanaan Undang-undang Pajak Penghasilan, maka pemerintah memandang perlu untuk melakukan perubahan Undang-undang tersebut guna meningkatkan fungsi dan perannya dalam rangka mendukung kebijakan pembangunan nasional khususnya di bidang ekonomi.

Banyak jenis pajak yang diberlakukan di Indonesia, antara lain, Pajak Penghasilan (PPh), yaitu Pajak yang dikenakan atas penghasilan yang diterima oleh WP dalam suatu tahun fiskal. PPh di Indonesia dipungut dengan system self-assessment. WP dengan kepercayaan untuk menghitung, menyetor, dan melaporkan sendiri kewajiban pajaknya, walaupun pada kenyataannya dilapangan tetap memberlakukan sistem official assessment dan sistem withholding.

Dalam sistem withholding, besarnya pajak dihitung, disetor, dan dilaporkan oleh wajib pajak lain. Sistem ini juga diberlakukan pada PPh, misalnya PPh Pasal 21, 22, 23 dan 24. Pasal 2 ayat (1) Undang-undang nomor 36 Tahun 2008 menyebutkan, bahwa yang menjadi Subjek Pajak Penghasilan adalah : a. 1) Orang pribadi;

2) Warisan yang belum terbagi sebagai satu kesatuan, menggantikan yang berhak;

b. Badan; dan

Universitas Widyatama

Dalam rencana penelitian ini, akan difokuskan hanya terdapat subjek pajak badan saja, dan akan diuraikan bagaimana pengaruh kepatuhan wajib pajak badan terhadap penerimaan PPh pasal 25/29nya. PPh pasal 25 merupakan angsuran pajak dalam tahun berjalan berdasarkan perhitungan tahun sebelumnya dari wajib pajak yang bersangkutan, yang pada akhir tahun pajak berfungsi sebagai kredit pajak dari pajak yang seharusnya dibayar. Sedangkan yang dimaksud dengan PPh Pasal 29 adalah berupa pelunasan atas pajak yang seharusnya dibayar yang pelunasannya dilakukan sebelum Surat Pemberitahuan Tahunan Pajak Penghasilan Disampaikan (Pasal. 29 UU No. 36 Tahun 2008).

Sejak diberlakukan Tax reform hingga sekarang, Undang-undang Pajak Penghasilan (PPh) telah mengalami 5 (lima) kali penyempurnaan mulai dari Undang-undang Nomor 7 tahun 1983, Undang-undang Nomor 7 Tahun 1991, Undang-undang Nomor 7 Tahun 1994, Undang-undang Nomor 7 Tahun 2000 dan terakhir disempurnakan Undang-undang Nomor 36 Tahun 2008. Penyempurnaan dimaksudkan bisa dikatakan tidak terlalu prinsip, antara lain penyempurnaan tentang Penghasilan Tidak Kena Pajak (PTKP), sebagai pengurang Penghasilan Kena Pajak (PKP) bagi wajib Pajak orang pribadi. Hal itu terjadi karena disesuaikan dengan situasi dan kondisi.

Pajak Penghasilan (PPh) adalah pajak yang dikenakan terhadap subyek pajak atas penghasilan diterima atau diperolehnya dalam tahun pajak (UU nomor 10 tahun 1994, pasal 1). Adapun rumus untuk menghitung beberapa besar angsuran pajak perbulan (PPh Pasal 25), dihitung dengan rumus seperti berikut :

1

/12 x (PPh yang terutang sesuai SPT – Jumlah Kredit Pajak)

Universitas Widyatama

Jumlah pajak penghasilan yang terhutang (akhir periode) : Rp. … Dikurangi dengan kredit pajak :

1. PPh 21 (dipotong pemberi kerja) : Rp. … 2. PPh 22 (dipungut pihak lain) : Rp. … 3. PPh 23 (dipungut pihak lain) : Rp. …

4. PPh 24 (kredit PPh) : Rp. … +

Rp. … - Kurang/lebih bayar : (bila kurang harus dibayar dulu sesuai dengan pasal 29) Rp. X

PPh pasal 25 perbulan = X/12 = Rp. …

Sejak Negara kita dilanda krisis moneter berkepanjangan yang hingga saat ini dampaknya masih terasa, terlebih bagi dunia usaha (dalam hal ini pengusaha/wajib pajak), dengan pluktuatifnya nilai tukar rupiah terhadap dollar AS, Pengusaha/wajib pajak menemui kesulitan terutama dalam menentukan harga jual suatu produk. Hal ini sangat berpengaruh pula terhadap jumlah peredaran usaha (omset) dalam satu tahun, bahkan tidak sedikit pengusaha mengalami penurunan dalam menjual produknya yang pada akhirnya mengalami kerugian. Pembayaran angsuran PPh pasal 25/29 dengan adanya perusahaan yang mengalami kerugian sudah tentu berpengaruh terhadap kepatuhannya didalam membayar PPh pasal 25 tiap bulannya, yang pada akhirnya berpengaruh pula terhadap jumlah penerimaan PPh pasal 25 secara keseluruhan.

Dalam Keputusan Menteri Keuangan RI Nomor : 606/KMK.04/1994 tanggal 21 Desember 1994 tentang penentuan Tanggal Jatuh Tempo Pembayaran dan Penyetoran Pajak, Tempat Pembayaran Pajak, Tata Cara Pembayaran, Penyetoran, dan Pelaporan Pajak, serta Tata Cara Pengangsuran dan Penundaan Pembayaran Pajak, meyebutkan :

Pasal 1 ayat (1) :

“Pajak Penghasilan sebagaimana dimaksud dalam Pasal 25 Undang-undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana telah diubah terakhir Undang-undang Nomor 10 Tahun 1994 harus dibayar selambat-lambatnya tanggal lima belas bulan takwin berikutnya setelah masa pajak berakhir”.

Universitas Widyatama

Pasal 6 ayat (1) :

“Wajib Pajak Orang Pribadi atau badan, baik yang melakukan pembayaran Pajak sendiri maupun yang ditunjuk sebagai pemotong atau Pemungut Pajak Penghasilan, Pajak Pertambahan Nilai, dan Pajak Penjualan Atas Barang Mewah, sebagaimana dimaksudkan dalam pasal 1 ayat (1), ayat (2), ayat (3), dan ayat (4) diwajibkan menyanpaikan Surat Pemberitahuan Masa selambat-lambatnya dua puluh hari setelah Masa Pajak berakhir”.

Dari uraian di atas, dapat diambil kesimpulan bahwa kriteria wajib pajak yang patuh khususnya dalam pemenuhan kewajiban PPh Pasal 25 adalah wajib pajak yang :

“Melakukan pembayaran angsuran PPh pasal 25nya selambat-lambatnya tanggal 15 bulan takwin berikutnya setelah Masa Pajak berakhir”.

“Pelaporan ke Kantor Pelayanan Pajak dimana Wajib Pajak terdaftar dilakukan selambat-lambatnya tanggal 20 setelah Masa Pajak berakhir”.

Adapun sanksi terhadap Wajib Pajak yang tidak patuh khususnya dalam pemenuhan kewajiban PPh pasal 25, adalah berupa penerbitan Surat Tagihan Pajak (STP) disertai bunga sebesar 2 % per bulan untuk paling lama 24 bulan, dihitung sejak saat terutangnya pajak atau berakhirnya Masa Pajak, bagian Tahun Pajak, atau Tahun Pajak sampai dengan diterbitkannya Surat Tagihan Pajak. (Pasal 14 Undang-undang No. 28 Tahun 2007 Tentang Ketentuan Umum dan Tata Cara Perpajakan).

Berkaitan dengan pengaruh kepatuhan wajib pajak badan terhadap penarimaan pajak penghasilan pasal 25/29 badan, masih terlihat kekurangannya kepatuhan wajib pajak. Hal ini tercermin dari adanya wajib pajak yang kurang patuh dalam membayar pajak.

Untuk mengetahui kepatuhan wajib pajak badan terhadap penerimaan Pajak Penghasilan Pasal 25/29 Badan ditujukan pada tabel 1.1 berikut.

Universitas Widyatama

Tabel 1.1

Perbandingan Rencana dan Realisasi Penerimaan Pajak PPh Pasal 25/29 Wajib Pajak Badan

Tahun 2007-2008

No Tahun Penerimaan Pajak Prosentase

(%)

Rencana Realisasi

1 2007 4.241.128.568,- 1.821.660.000,- 42,95

2 2008 4.241.128.568,- 3.026.220.000,- 71,35

Sumber: Laporan Perbandingan Rencana dan Realisasi penerimaan pajak PPh Ps. 25/29 2008

Pada Tabel 1.1, diketahui bahwa penerimaan pajak PPh Pasal 25/29 Wajib Pajak Badan Pratama Sumedang, untuk tahun 2007 sampai dengan tahun 2008 masih dibawah target (belum sesuai dengan penerimaan yang diharapkan). Namun sisa yang belum tercapai tersebut akan menjadi bahan dalam penelitian ini.

Dengan adanya modernisasi di Direktorat Jendral Pajak bersamaan dengan adanya merjer tiga kantor yaitu, Pemeriksaan dan Penyidikan Pajak (KARIKPA), Kantor Pajak Bumi dan Bangunan (PBB) dan Kantor Pelayanan Pajak (KPP) itu sendiri, menjadi Kantor Pelayanan Pajak Pratama/Madya/Wajib Pajak Besar. Kantor Pelayanan Pajak (KPP) WP Besar mengelola wajib pajak-wajib pajak besar di seluruh Indonesia, Kantor Pelayanan Pajak (KPP) Madya mengelola wajib pajak-wajib pajak besar se-kanwil dan selebihnya dikelola oleh Kantor Pelayanan Pajak (KPP) Pratama diwilayahnya masing-masing.

Wajib Pajak yang ada di Kabupaten Sumedang sebelum bulan September 2007 berada di wilayah Kantor Pelayanan Pajak (KPP) Bandung Karees (Kantor Pelayanan Pajak (KPP) Pratama Bandung Karees sekarang). Sehingga di Tahun 2007 perencanaan penerimaan pajak Kantor Pelayanan Pajak (KPP) Pratama Sumedang belum bisa diketahui karena saat mulai oprasinya bulan September 2007 dan dalam penelitian ini rencana penerimaan pajak Tahun 2007 diasumsikan sama dengan rencana penerimaan Tahun 2008 yaitu 4.241.128.568,-

Universitas Widyatama

Penelitian yang membahas tentang PPh Pasal 25/29 Badan telah lebih dahulu dilakukan oleh mahasiswa Sekolah Tinggi Ilmu Adnimistrasi Lembaga Administrasi Negara (STIA-LAN), Cecep Supriadi, pada tahun 1999 dengan judul “Pengaruh Kepatuhan Wajib Pajak Badan Terhadap Penerimaan Pajak Penghasilan Pasal 25/29 Badan Di Kantor Pelayanan Pajak Bandung Cibeunying”. Dalam penelitian ini Cecep Supriadi meneliti seberapa besar pengaruh kepatuhan wajib pajak badan terhadap penerimaan PPh pasal 25/29 Badan di KPP Bandung Cibeunying dan juga apa yang menjadi penyebab timbulnya kekurangan atau kelebihan penerimaan pajak penghasilan sesuai pasal 25/29 Badan di KPP

Bandung Cibeunying. Sedangkan penelitian yang dilakukan oleh peneliti dengan judul ”Pengaruh Kepatuhan Wajib Pajak Badan Terhadap Penerimaan Pajak Penghasilan Pasal 25/29 Badan”. Dalam penelitian ini peneliti meneliti seberapa besar pengaruh kepatuhan wajib pajak badan terhadap PPh pasal 25/29 Badan di KPP Pratama Sumedang dan juga apa yang menjadi penyebab timbulnya kekurangan atau kelebihan penerimaan pajak penghasilan sesuai pasal 25/29 Badan di KPP Pratama Sumedang. Penelitian yang lebih dahulu dilakukan tersebut dijadikan referensi oleh peneliti untuk menyusun skripsi ini.

Berdasarkan uaraian di atas maka dalam penyusunan skripsi ini, penulis memilih judul “PENGARUH KEPATUHAN WAJIB PAJAK BADAN TERHADAP PENERIMAAN PAJAK PENGHASILAN PASAL 25/29 BADAN”. (Studi Survey Pada Wajib Pajak Badan Kantor Pelayanan Pajak Pratama Sumedang).

1.2 Identifikasi Masalah

Yang menjadi pokok permasalahan dalam penelitian adalah Bagaimana Pengaruh Kepatuhan Wajib Pajak Badan Terhadap Penerimaan Pajak Penghasilan Pasal 25/29 Badan di Kantor Pelayanan Pajak Pratama Sumedang.

Universitas Widyatama

Berdasarkan uraian diatas, penulis akan mengidentifikasikan masalah pada :

1. Seberapa besar pengaruh kepatuhan Wajib Pajak Badan terhadap penerimaan Pajak Penghasilan Pasal 25 Badan di Kantor Pelayanan Pajak (KPP) Pratama Sumedang.

2. Bagaimana tingkat kepatuhan Wajib Pajak Badan dalam memenuhi kewajiban pajaknya di Kantor Pelayanan Pajak (KPP) Pratama Sumedang. 3. Apa yang menjadi penyebab timbulnya kekurangan atau kelebihan

penerimaan Pajak Penghasilan sesuai Pasal 25/29 Badan di Kantor Pelayanan Pajak (KPP) Pratama Sumedang.

1.3 Maksud dan Tujuan Penelitian

Penelitian ini dilaksanakan dengan maksud untuk memperoleh hasil pengaruh kepatuhan Wajib Pajak Badan terhadap penerimaan Pajak Penghasilan Pasal 25/29 Badan di Kantor Pelayanan Pajak (KPP) Pratama Sumedang.

Tujuan dari penelitian ini adalah :

1. Untuk mengetahui pengaruh kepatuhan Wajib Pajak Badan terhadap penerimaan Pajak Penghasilan pasal 25 Badan di Kantor Pelayanan Pajak (KPP) Pratama Sumedang.

2. Untuk mengetahui tingkat kepatuhan Wajib Pajak Badan dalam memenuhi kewajiban pajaknya di Kantor Pelayanan Pajak (KPP) Pratama Sumedang. 3. Untuk mengetahui kekurangan atau kelebihan penerimaan Pajak Penghasilan

sesuai Pasal 25/29 Badan di Kantor Pelayanan Pajak (KPP) Pratama Sumedang.

1.4 Kegunaan Penelitian

Adapun kegunaan penelitian yang dilaksanakan dalam penyusunan skripsi ini diharapkan akan dapat memberikan manfaat :

1. Bagi penulis, hasil penelitian ini merupakan pengalaman yang berharga dimana penulis dapat menambah pengetahuan dan memperoleh gambaran yang nyata menenai bagaimana penerapan teori-teori yang telah dipelajari

Universitas Widyatama

terutama dalam meningkatkan pemahaman dan wawasan keilmuan dibidang perpajakan khususnya tentang pemeriksaan pajak dan kepatuhan Wajib Pajak Badan PPh Pasal 25/29 di Kantor Pelayanan Pajak (KPP) Pratama Sumedang. 2. Bagi Universitas Widyatama, hasil penelitian ini dijadikan sebagai bahan

dokumentasi dalam melengkapi bahan yang dibutuhkan.

3. Bagi Kantor Pelayanan Pajak, hasil penelitian ini dapat memberikan sumbangan pemikiran dan berguna sebagai bahan pertimbangan dalam memberikan pembinaan, pelayanan, dan pengawasan sehingga dapat meningkatkan penerimaan Negara.

4. Bagi pihak lain, hasil penelitian dapat digunakan sebagai bahan masukan dan pertimbangan yang dapat menambah pengetahuan.

1.5 Kerangka Pemikiran

Peranan sektor pajak terhadap penerimaan Negara yang berasal dari dalam negeri sampai saat ini masih tetap menjadi andalan. Salah satunya adalah dari penerimaan Pajak Penghasilan Pasal 25/29 Badan. Salah satu penunjangnya yaitu dengan mengoptimalkan pelaksanaan kegiatan administrasi dan manajemen di setiap Kantor Pelayanan Pajak (KPP), mengingat Kantor Pelayanan Pajak (KPP) sebagai unsur pelaksana kegiatan operasional di bidang perpajakan.

Menurut Undang-undang No.7 Tahun 2000, pengertian Penerimaan Pajak Penghasilan Pasal 25 Badan :

“Penerimaan yang bersumber dari angsuran pajak dalam tahun berjalan yang telah dibayar oleh wajib pajak dan dilaksanakan setiap bulan”.

Adapun yang menjadi indikator dalam penerimaan pajak penghasilan badan tersebut adalah jumlah pajak penghasilan badan yang disetor, tercapainya target pajak penghasilan badan, kekurangan atau kelebihan pembayaran pajak penghasilan badan :

Universitas Widyatama

a. Jumlah pajak penghasilan badan yang disetor adalah seluruh penerimaan negara yang bersumber dari pajak penghasilan badan yang telah dikalukan oleh wajib pajak.

b. Tercapainya target pajak penghasilan badan yaitu suatu kondisi yang menggambarkan tercapainya rencana penerimaan pajak penghasilan badan.

c. Kekurangan atau kelebihan pembayaran pajak penghasilan badan yaitu selisih antara setoran pajak penghasilan badan yang telah dilakukan oleh wajib pajak dengan pajak penghasilan yang seharusnya terutang.

Menurut Boediono (1998:5) pengertian Pajak adalah :

“Iuran penduduk (rakyat) kepada Negara yang berdasarkan undang-undang dan dapat dipaksakan, dimana pembayarannya tidak mendapatkan imbalan (tegen prestatie) secara langsung yang ditunjukan oleh negara, yang gunanya untuk membiayai pengeluaran umum berhubungan dengan tugas negara menyelenggarakan pemerintahan”.

Selanjutnya menurut Soemitro (1993:2) pengertian Pajak adalah :

“Iuran kepada kas negara berdasarkan undang-undang (yang dapat dipaksakan) dengan tidak mendapat jasa timbal (kontraprestasi), yang langsung dapat ditunjukan dan yang digunakan untuk membayar pengeluaran umum”.

Adapun menurut Andrian, (dalam santoso, 1996:2) pengertian Pajak adalah :

“Iuran kepada negara (yang dipaksakan) yang terhutang oleh yang wajib membayarnya menurut peraturan-peraturan, dan tidak mendapatkan prestasi kembali yang langsung dapat ditunjuk, dan yang gunanya adalah untuk membiayai pengeluaran-pengeluaran umum berhubungan dengan tugas negara untuk menyelenggarakan pemerintah”.

Dari beberapa definisi-definisi yang dikemukakan oleh para pakar tersebut dapat disimpulkan bahwa pungutan pajak menpunyai unsur-unsur sebagai berikut :

Universitas Widyatama

a. Pajak merupakan iuran masyarakat kepada negara (dipungut negara); b. Pungutannya berdasarkan Undang-undang (dapat dipaksakan); c. Tanpa ada kontraprestasi (jasa timbal) dari negara secara langsung;

d. Hasil pungutan digunakan untuk membiayai pengeluaran rutin pemerintahan.

Salah satu unsur pungutan pajak, yaitu adanya unsur paksaan yang berarti pemerintah dapat menggunakan kekerasan kepada wajib pajak yang tidak memenuhi kewajibanya, dengan menggunakan kekuasaan yang ada pada negara. Kekerasan tersebut dapat berupa sanki seperti Surat paksa, Sita dan juga penyandraan sampai kepada pelaksanaan lelang.

Menurut pasal 4 ayat 1 UU PPh No. 10 Tahun 1994, penghasilan adalah : “Setiap tambahan kemampuan ekonomis yang terima atau diperoleh Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan, dengan nama dan dalam bentuk apapun”.

Menurut Goenadi (2000), kepatuhan wajib pajak badan adalah :

“Ketaatan wajib pajak badan terhadap kewajiban-kewajiban perpajakannya”.

Adapun yang menjadi indikator dalam kepatuhan wajib pajak badan tersebut adalah :

1. Setoran Masa adalah setoran yang dilakukan oleh wajib pajak badan setiap bulanya untuk suatu masa pajak,

2. Laporan Masa adalah laporan yang dilakukan oleh wajib pajak badan atas setoran masa untuk suatu masa pajak yang telah dilakukan dan

3. Laporan Tahunan adalah laporan yang dilakukan oleh wajib pajak badan tentang seluruh kegiatan usahanya dalam satu tahun pajak tertentu.

Universitas Widyatama

Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 2, Wajib Pajak adalah :

“Orang pribadi atau badan, meliputi pembayaran pajak, pemotong pajak, dan pemungut pajak, yang mempunyai hak dan kewajiban perpajakan sesuai dengan ketentuan peraturan perundang-undangan perpajakan”.

Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 3, Badan adalah :

“Sekumpulan orang dan/atau modal yang merupakan kesatuan baik yang melakukan usaha maupun yang tidak melakukan usaha yang meliputi perseroan terbatas, perseroan komanditer, perseroan lainnya, badan usaha milik negara atau badan usaha milik persekutuan, perkumpulan, yayasan, organisasi massa, organisasi sosial politik, atau organisasi lainnya, lembaga dan bentuk badan lainnya termasuk kontrak investasi kolektif dan bentuk usaha tetap”. Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 11, Surat Pemberitahuan adalah :

“surat yang oleh Wajib Pajak digunakan untuk melaporkan penghitungan dan/atau pembayaran pajak, objek pajak dan/atau bukan objek pajak, dan/atau harta dan kewajiban sesuai dengan ketentuan peraturan perundang-undangan perpajakan”.

Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 12, Surat Pemberitahuan (SPT) masa adalah :

“Surat pemberitahuan untuk suatu masa pajak”.

Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 13, Surat Pemberitahuan (SPT) Tahunan adalah :

“Surat pemberitahuan untuk suatu tahun pajak atau bagian tahun pajak”.

Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 14, Surat Setoran Pajak adalah :

Universitas Widyatama

“Bukti pembayaran atau penyetoran pajak yang telah dilakukan dengan menggunakan formulir atau telah dilakukan dengan cara lain ke kas negara melalui tempat pembayaran yang ditunjuk oleh Menteri Keuangan ”.

Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 20, Surat Tagihan Pajak (STP) adalah :

“Surat untuk melakukan tagihan pajak dan/atau sanksi administrasi berupa bunga dan/atau denda”.

Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 16, Surat Ketetapan Pajak Kurang Bayar (SKPKB) adalah :

“Surat ketetapan pajak yang menentukan besarnya jumlah pokok pajak, jumlah kredit pajak, jumlah kekurangan pembayaran pokok pajak, besarnya sanksi administrasi, dan jumlah pajak yang masih harus dibayar”.

Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 19, Surat Ketetapan Pajak Lebih Bayar (SKPLB) adalah :

“Surat ketetapan pajak yang menentukan jumlah kelebihan pembayaran pajak karena jumlah kredit pajak yang lebih besar dari pada pajak yang terutang atau seharusnya tidak terutang”.

Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 17, Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT) adalah :

“Surat ketetapan pajak yang menentukan tambahan atas jumlah pajak yang telah ditetapkan”.

Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 18, Surat Ketetapan Pajak Nihil (SKPN) adalah :

“Surat ketetapan pajak yang menentukan jumlah pokok pajak sama besarnya dengan jumlah kredit pajak atau pajak tidak terutang dan tidak ada kredit pajak”.

Universitas Widyatama

Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 15, Surat Ketetapan Pajak (SKP) adalah :

“Surat ketetapan yang meliputi Surat Ketetapan Pajak Kurang Bayar, Surat Ketetapan Pajak Kurang Bayar Tambahan, Surat Ketetapan Pajak Nihil, atau Surat Ketetapan Pajak Lebih Bayar”. Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 33, Surat keputusan pembetulan adalah :

“Surat keputusan yang membetulkan kesalahan tulis, kesalahan hitung, dan/atau kekeliruan penerapan ketentuan tertentu dalam peraturan perundang-undangan perpajakan yang terdapat dalam surat ketetapan pajak, Surat Tagihan Pajak, Surat Keputusan Pembetulan, Surat Keputusan Keberatan, Surat Keputusan Pengurangan Sanksi Administrasi, Surat Keputusan Penghapusan Sanksi Administrasi, Surat Keputusan Pengurangan Ketetapan Pajak, Surat Keputusan Pembatalan Ketetapan Pajak, Surat Keputusan Pengambilan Pendahuluan Kelebihan Pajak, atau Surat Keputusan Pajak, atau Surat Keputusan Pemberian Imbalan Bunga”. Menurut Undang-undang No. 28 Tahun 2007 Ketentuan Umum dan Tata Cara Perpajakan (KUP) Pasal 1 point 34, Surat keputusan keberatan adalah :

“Surat keputusan atas keberatan terhadap surat ketetapan atau terhadap pemotongan atau pemungutan oleh pihak ketiga yang diajukan oleh wajib pajak”.

Definisi tersebut menyatakan sejumlahmana dan berapa besar organisasi mencapai tujuan-tujuannya, dimana tujuan ini dapat diukur dari kepuasan kerja, dan lain-lain.

Berangkat dari uraian-uraian yang telah dikemukakan diatas dapat dilihat bahwa unsur yang paling esensial dilakukannya pemungutan pajak adalah untuk memasukan uang sebanyak-banyaknya ke kas negara. Dengan demikian dapat dilihat bahwa pajak mempunyai fungsi budgetair (budget = Anggaran Pendapatan dan Belanja Negara). Di samping sebagai fungsi budgetair. Pajak masih mempunyai fungsi lainnya.

Universitas Widyatama

Menurut pendapat Gilarso (1992:109), fungsi pajak itu terdiri dari :

“Fungsi budgeter, fungsi regulars (mengatur kehidupan ekonomi nasional) dan sebagai sarana untuk memajukan keadilan sosial”

1.6 Metode Penelitian 1.6.1 Metodologi Penelitian

Metode penelitian yang digunakan dalam menyusun skripsi ini adalah metode deskriptif studi kasus yang diarahkan pada komparasi. Menurut Subana dan Sudrajat (2001), metode penelitian deskriptif studi kasus yaitu :

“metode penelitian yang memusatkan perhatian pada suatu kasus secara intensif dan mendetail serta menyajikan data-data yang diperoleh secara apa adanya sehingga menghasilkan gambaran yang longitudinal (hasil pengumpulan dan analitis data pada suatu jangka waktu) pada masa sekarang”.

Sedangkan komparasi berarti bahwa :

“penelitian yang dilakukan memiliki sifat membandingkan”.

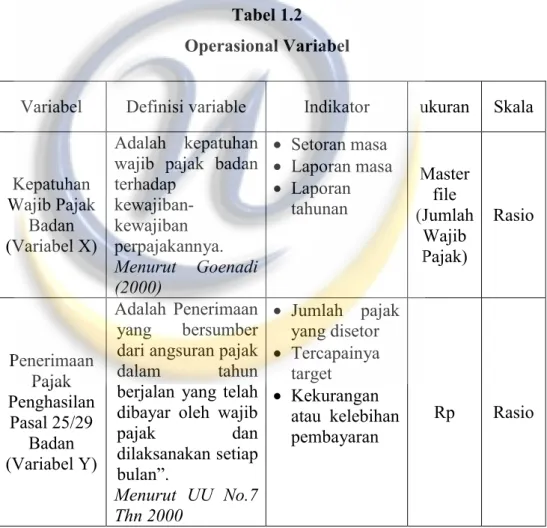

1.6.2 Variabel Penelitian

Operasionalisasi Variabel adalah suatu cara untuk melakukan pengukuran terhadap suatu variabel. Pengukuran terhadap variabel dengan cara membandingkan antara kondisi yang sebenarnya dalam perusahaan dengan kriteria yang telah ditetapkan.

Untuk setiap variabel, baik variabel independen maupun dependen ditetapkan indikatornya, dan untuk setiap indikator akan menunjukkan ciri-ciri variabel tersebut.

Sesuai dengan judul skripsi yang penulis ajukan yaitu “pengaruh kepatuhan wajib pajak badan terhadap penerimaan pajak penghasilan pasal 25/29 badan”, maka terdapat dua variabel yaitu:

1. Variabel Independen, adalah variabel bebas yang keberadaannya tidak dipengaruhi oleh variabel lain dan merupakan faktor penyebab yang akan mempunyai pengaruh atau akibat terhadap variabel lain.

Universitas Widyatama

Variabel (X) atau variabel independen pada penelitian adalah Kepatuhan wajib pajak badan.

2. Variabel Dependen, adalah variabel yang tidak bebas yang keberadaannya dipengaruhi oleh variabel lainnya. Opersional variabel ini diperlukan untuk menentukan jenis dan indikator dari variabel-variabel yang terkait dalam penelitian ini.

Variabel (Y) atau variabel dependen pada penelitian adalah Penerimaan pajak penghasilan pasal 25/29 badan.

Tabel 1.2 Operasional Variabel

Variabel Definisi variable Indikator ukuran Skala

Kepatuhan Wajib Pajak

Badan (Variabel X)

Adalah kepatuhan wajib pajak badan terhadap kewajiban-kewajiban perpajakannya. Menurut Goenadi (2000) Setoran masa Laporan masa Laporan tahunan Master file (Jumlah Wajib Pajak) Rasio Penerimaan Pajak Penghasilan Pasal 25/29 Badan (Variabel Y) Adalah Penerimaan yang bersumber dari angsuran pajak

dalam tahun

berjalan yang telah dibayar oleh wajib

pajak dan dilaksanakan setiap bulan”. Menurut UU No.7 Thn 2000 Jumlah pajak yang disetor Tercapainya target Kekurangan atau kelebihan pembayaran Rp Rasio

Universitas Widyatama

1.6.3 Teknik Pengumpulan Data

Dalam mengumpulkan data, digunakan 2 metode penelitian yaitu penelitian lapangan (Field Reseach) dan penelitian kepustakaan (Library Reseach). Teknik pengumpulan data yang digunakan oleh penulis dalam penelitian ini adalah:

1. Penelitian lapangan (field research)

Memperoleh data primer, artinya secara langsung melibatkan unsur-unsur di dalam perusahaan sebagai objek penelitian, yaitu melalui:

a. Wawancara, yaitu teknik pengumpulan data dengan jalan mengadakan wawancara secara langsung dengan pihak-pihak yang berwenang dan bertanggung jawab untuk memberikan data dan keterangan lainnya. b. Observasi langsung yaitu, pengamatan secara langsung terhadap

“Pengaruh Kepatuhan Wajib Pajak Badan Terhadap Penerimaan Pajak Penghasilan Pasal 25/29 Badan”.

2. Studi kepustakaan (library research)

Memperoleh data sekunder yang akan digunakan sebagai dasar pembahasan masalah, yaitu dengan mempelajari teori dari literatur, baik melalui buku, majalah, dan jurnal, maupun melalui bahan-bahan yang penulis peroleh selama perkuliahan.

1.7 Lokasi dan waktu Penelitian

Yang dimaksud lokasi penelitian adalah lokasi dimana penelitian dilakukan. Dalam hal ini lokasi penelitian yang dimaksud adalah Kantor Pelayanan Pajak (KPP) Pratama Sumedang yang bertempat di Jalan. H. Ibrahim Adjie (d/h. Kiaracondong) No. 372 Bandung. Dan waktu penelitian dilakukan mulai bulan Februari 2009 sampai Maret 2009.