TIM KAJIAN

Penanggung Jawab : Wismana Adi Suryabrata

(Deputi Bidang Pendanaan Pembangunan)

Tim Penyusun Rekomendasi Kebijakan: Ketua : Tuti Riyati

(Direktur Perencanaan dan Pengembangan Pendanaan Pembangunan)

Anggota : - Tati Lies Aryati - Mukhtiali - Riza Hamzah - Aviana

- Sugeng Wahyu Hendarto - Yanuar Adiantoro - Agus Riyadi

- Agus Riyanto Kurniawan - Beby Hanzian

- Ade Kuswoyo - Bastian

- Moh. Mustajab - Nina Arina

KATA PENGANTAR

Dalam rangka mencapai target pembangunan nasional sesuai dengan RPJMN 2015-2019, diperlukan pendanaan baik dari sisi Pemerintah, Badan Usaha (Swasta), maupun Masyarakat. Salah satu sumber pembiayaan pemerintah berasal dari pinjaman luar negeri. Selain sebagai sumber pembiayaan, pinjaman luar negeri juga berperan dalam rangka kerjasama pembangunan (development cooperation). Oleh karena itu, diperlukan suatu kebijakan pemanfaatan pinjaman luar negeri yang tepat, sehingga dapat meningkatkan efektivitas pinjaman luar negeri dalam mendukung pencapaian sasaran pembangunan nasional.

Kajian ini ditujukan untuk mengidentifikasi dan menganalisis pemanfaatan pinjaman luar negeri yang ditinjau dari aspek makro dan aspek mikro. Analisis makro dilakukan selaras dengan arah kebijakan makro dalam RPJMN 2015-2019. Analisis mikro dilakukan dengan melihat manfaat proyek pinjaman luar negeri bagi pihak-pihak yang terlibat dalam pelaksanaan proyek maupun penerima manfaat (beneficiaries). Kajian ini diharapkan dapat memberi kontribusi bagi peningkatan efektivitas dan optimalisasi pinjaman luar negeri dalam rangka mendukung prioritas pembangunan RPJMN 2015-2019.

Kami mengucapkan terima kasih yang sebesar-besarnya atas masukan dan kerjasamanya kepada para narasumber dari pihak pemerintah, akademisi, dan pengelola proyek pinjaman luar negeri, yang telah terlibat dalam forum diskusi maupun kunjungan proyek yang telah kami selenggarakan dalam rangka penyusunan kajian. Ucapan terima kasih juga kami tujukan kepada pihak-pihak yang telah memberikan kontribusi dalam penyusunan kajian yang tidak dapat kami sebutkan satu per satu. Semoga kajian ini dapat bermanfaat bagi para pengambil kebijakan dan para pihak yang terlibat dalam pengelolaan pinjaman luar negeri.

DAFTAR ISI

DAFTAR ISI ... i

DAFTAR GAMBAR ... ii

DAFTAR GRAFIK ... iii

DAFTAR TABEL ... iii

DAFTAR SINGKATAN ... iv

BAB 1 PENDAHULUAN... 1

1.1 Latar Belakang ... 1

1.2 Rumusan Masalah ... 4

1.3 Tujuan dan Manfaat ... 4

1.4 Ruang Lingkup ... 4

1.5 Kerangka Pemikiran ... 4

1.6 Metode Penelitian dan Pengumpulan Informasi... 5

1.7 Sistematika Penulisan ... 6

BAB 2 TINJAUAN PUSTAKA ... 7

2.1 Studi Literatur yang Mendasari Pemanfaatan Pinjaman Luar Negeri ... 7

2.2 Regulasi Pinjaman Luar Negeri... 9

2.3 Kebijakan Pinjaman Luar Negeri dalam RPJMN 2015-2019 ... 13

BAB 3 ANALISIS DAN HASIL KAJIAN ... 15

3.1 Analisis Rencana Pemanfaatan Pinjaman Luar Negeri 2015-2019 ... 15

3.1.1 Indikasi Kebutuhan Pinjaman Luar Negeri 2015-2019... 15

3.1.2 Kebijakan Pemanfaatan Pinjaman Luar Negeri 2015-2019 ... 17

3.2 Kebijakan Pemanfaatan Pinjaman Luar Negeri Aspek Makro dan Mikro ... 19

3.2.1 Kebijakan Pemanfaatan Pinjaman Luar Negeri dalam Aspek Makro ... 19

3.2.2 Kebijakan Pemanfaatan Pinjaman Luar Negeri dalam Aspek Mikro ... 29

BAB 4 KESIMPULAN DAN REKOMENDASI ... 39

4.1 Kesimpulan ... 39

4.2 Rekomendasi ... 40

DAFTAR GAMBAR

Gambar 1.1 Kerangka Pemikiran ... 4

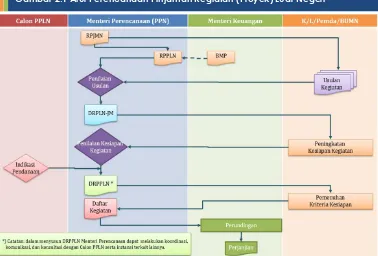

Gambar 2.1 Alur Perencanaan Pinjaman Kegiatan (Proyek) Luar Negeri ... 11

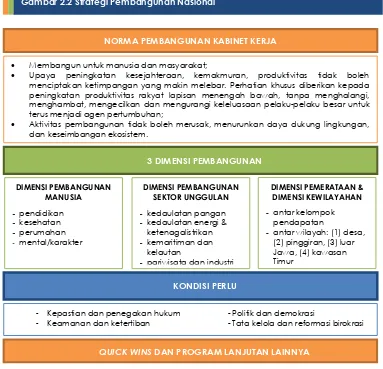

Gambar 2.2 Strategi Pembangunan Nasional ... 13

Gambar 3.1 Alur Perhitungan Rencana Komitmen Baru Pinjaman Luar Negeri 2015-2019 ... 15

Gambar 3.2 Neraca Pembayaran ... 20

Gambar 3.3 Pemanfaatan Pinjaman Luar Negeri dalam Mendukung Kinerja ... 21

Gambar 3.4 Pemanfaatan Pinjaman Luar Negeri terkait Investasi untuk ... 22

Gambar 3.5 Kesinambungan Fiskal ... 22

Gambar 3.6 Pemanfaatan Pinjaman Luar Negeri dalam Mendukung Kesinambungan Fiskal ... 23

Gambar 3.7 Kebutuhan Pembiayaan dengan Memperhatikan Manajemen Portofolio ... 25

Gambar 3.8 Crowding Out Effect ... 28

Gambar 3.9 Pengelolaan Utang untuk Mengurangi Potensi Crowding Out Effect ... 29

Gambar 3.10 Pemanfaatan Pinjaman Luar Negeri dalam Menambah Kapasitas ... 30

Gambar 3.11 Pemanfaatan Pinjaman Luar Negeri dalam Pengembangan Model Proyek/Kegiatan... 32

Gambar 3.12 Klasifikasi Mekanisme Replikasi (Scaling Up) ... 33

Gambar 3.13 Pemanfaatan Pinjaman Luar Negeri sebagai Instrumen Kerjasama Pembangunan ... 35

Gambar 3.14 Pemanfaatan Pinjaman Luar Negeri dalam Mendorong Peran BUMN dan Swasta ... 36

DAFTAR GRAFIK

Grafik 1.1 Perkembangan Rasio Utang Indonesia terhadap PDB ... 2

Grafik 1.2 Nilai Proyek Aktif Pinjaman Luar Negeri (Persentase Share (%)) ... 3

Grafik 3.1 Pembiayaan Utang Pemerintah TA 2014 ... 27

Grafik 3.2 Kepemilikan SBN (%) ... 28

DAFTAR TABEL

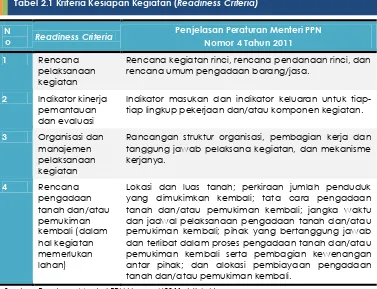

Tabel 2.1 Kriteria Kesiapan Kegiatan (Readiness Criteria) ... 12Tabel 3.1 Postur Pembiayaan 2015-2019 ... 16

Tabel 3.2 Batas Maksimal Pinjaman Luar Negeri 2015-2019 ... 16

Tabel 3.3 Indikasi Komitmen Pinjaman Luar Negeri 2015-2019 ... 17

Tabel 3.4 Indikator APBN ... 24

Tabel 3.5 Persyaratan Pinjaman Luar Negeri dan SBN ... 25

DAFTAR SINGKATAN

APBN : Anggaran Pendapatan dan Belanja Negara BMP : Batas Maksimal Pinjaman

BPPSDMP : Badan Penyuluhan dan Pengembangan Sumber Daya Manusia Pertanian

BUMD : Badan Usaha Milik Daerah BUMN : Badan Usaha Milik Negara

CCDP : Coastal Community Development Project

DAC-OECD : Development Assistance Committee-The Organisation for Economic Co-operation and Development's

DIPK : Daftar Isian Pengusulan Kegiatan DPRD : Dewan Perwakilan Rakyat Daerah

DRPLN-JM : Daftar Rencana Pinjaman Luar Negeri-Jangka Menengah / Blue Book

DRPPLN : Daftar Rencana Prioritas Pinjaman Luar Negeri/Green Book

DSR : Debt Service Ratio

DTO : Debt to Output Ratio (Debt to GDP Ratio) DTX : Debt to Export Ratio

DUK : Dokumen Usulan Kegiatan FDI : Foreign Direct Investment FGD : Focus Group Discussion

ICOR : Incremental Capital Output Ratio

IFAD : The International Fund of AgriculturalDevelopment K/L : Kementerian/Lembaga

KPS LKP PHLN

: Kerjasama Pemerintah Swasta

: Laporan Kinerja Pelaksanaan Pinjaman dan/atau Hibah Luar Negeri LMIC : Lower Middle Income Countries

LSM : Lembaga Swadaya Masyarakat

MTR : Mid Term Review

PDB : Produk Domestik Bruto Pemda : Pemerintah Daerah

PPN : Perencanaan Pembangunan Nasional

RPJMN : Rencana Pembangunan Jangka Menengah Nasional RPPLN : Rencana Pemanfaatan Pinjaman Luar Negeri

SBN : Surat Berharga Negara

BAB 1

PENDAHULUAN

1.1

Latar Belakang

Pembangunan merupakan upaya sistematis dan terencana oleh masing-masing maupun seluruh komponen bangsa untuk mengubah suatu keadaan menjadi keadaan yang lebih baik dengan cara memanfaatkan sumber daya yang tersedia secara optimal, efektif, efisien, dan akuntabel, sehingga dapat meningkatkan kualitas hidup masyarakat menjadi lebih sejahtera. Dalam rangka pelaksanaan pembangunan nasional, diperlukan pendanaan yang memadai yang dapat dipenuhi dari berbagai sumber antara lain dari pemerintah, swasta, maupun masyarakat. Terkait dengan sumber pendanaan pemerintah, penerimaan negara saat ini belum sepenuhnya mencukupi kebutuhan pendanaan pembangunan sebagaimana ditargetkan dalam rencana pembangunan nasional, oleh karena itu, pemerintah menerapkan kebijakan pembiayaan defisit anggaran.

Sejak tahun 2000, sumber pembiayaan defisit sebagian besar berasal dari utang yang diperoleh dari penerbitan obligasi pemerintah dalam bentuk Surat Berharga Negara (SBN), pinjaman luar negeri, dan pinjaman dalam negeri. Dalam kurun waktu lima belas tahun terakhir (2000-2015), rasio utang pemerintah terhadap PDB (Debt to GDP Ratio) turun dari 95 persen pada tahun 2000 menjadi 24,7 persen tahun 2015 (World Bank, 2005). Apabila dibandingkan dengan negara lain, Debt to GDP Ratio Indonesia saat ini relatif rendah. Debt to GDP ratio di beberapa negara berkembang seperti Brazil, India, dan Thailand mencapai sekitar 50 persen, sedangkan di beberapa negara maju seperti Jepang, Italia, dan Amerika Serikat nilainya mencapai lebih dari 100 persen yang didominasi oleh pinjaman domestik dalam bentuk obligasi (Kementerian Keuangan, 2015c).

Dilihat dari komposisi utang Indonesia (Grafik 1.1), selama periode 2010 sampai dengan periode 2015, proporsi obligasi pemerintah (SBN) terhadap PDB naik dari 15,5 persen menjadi 19,0 persen, sedangkan proporsi Pinjaman1 terhadap PDB turun dari

9,0 persen menjadi 5,7 persen. Dengan semakin menurunnya porsi pinjaman luar negeri, maka pengelolaan dan pemanfaatan pinjaman luar negeri perlu dioptimalkan dengan meningkatkan efektivitas pinjaman luar negeri.

1Sebagian besar pinjaman (per tanggal 31 Oktober 2015) berasal dari pinjaman luar negeri

Sumber: Profil Utang Pemerintah edisi November 2015, Kementerian Keuangan.

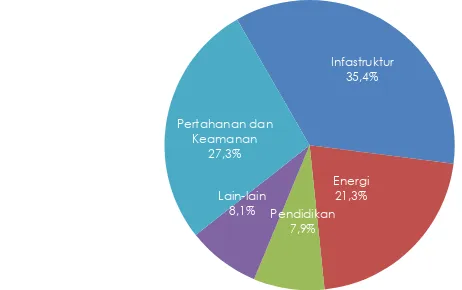

Kebijakan pemanfaatan pinjaman luar negeri menjadi hal yang perlu diperhatikan karena mempengaruhi efektivitas pinjaman luar negeri. Burnside & Dollar (2000) menyatakan bahwa efektivitas pinjaman luar negeri dalam mendukung pembangunan ekonomi suatu negara dipengaruhi oleh kebijakan pemerintah termasuk bagaimana pinjaman tersebut dialokasikan. Dilihat dari alokasi sektoral, pinjaman luar negeri di Indonesia mayoritas digunakan untuk memenuhi kebutuhan infrastruktur publik, infrastruktur pertahanan dan keamanan, dan energi (Grafik 1.2). Dengan komposisi alokasi tersebut, pemanfaatan pinjaman luar negeri diharapkan dapat berperan dalam memacu tumbuhnya investasi dan mendorong pertumbuhan ekonomi.

Berdasarkan pengalaman di beberapa negara, pinjaman luar negeri memberikan dampak yang beragam bagi pertumbuhan dan pembangunan ekonomi. Penelitian yang dilakukan oleh Kim (2011) di Korea Selatan menemukan bahwa pinjaman luar negeri berhasil dalam mendorong pertumbuhan ekonomi Korea Selatan. Kunci sukses dari keberhasilnya adalah kepemilikan pemerintah (ownership) yang kuat, manajemen bantuan dan tata kelola pemerintah yang baik (good governance), dan adanya komitmen untuk mengalokasikan pinjaman selaras dengan rencana pembangunan nasional. Di Kamboja, pinjaman luar negeri dapat meningkatkan pertumbuhan ekonomi karena diarahkan untuk mempromosikan sektor industri (Mitra, 2013). Di sisi lain, apabila pemanfaatan pinjaman luar negeri tidak dilakukan dengan baik, maka akan memberikan dampak yang kurang efektif bagi pembangunan. Boone (1996) menyatakan bahwa pinjaman luar negeri kurang mampu mendorong pertumbuhan ekonomi apabila pinjaman tersebut banyak dialokasikan untuk konsumsi daripada investasi.

Berdasarkan beberapa pembelajaran tersebut, peranan pinjaman luar negeri dalam mendukung pembangunan nasional dipengaruhi oleh kebijakan pemerintah dalam memanfaatkan pinjaman luar negeri. Selain itu, pinjaman luar negeri tidak semata-mata ditujukan untuk menutup defisit (financing gap) saja, namun juga dilaksanakan dalam kerangka kerjasama pembangunan. Oleh karena itu, studi secara mendalam perlu dilakukan untuk menganalisis kebijakan pemanfaatan pinjaman luar negeri di Indonesia dalam rangka meningkatkan efektivitas dan mengoptimalkan pinjaman luar negeri dalam mendukung pencapaian sasaran pembangunan nasional.

Sumber: Laporan Kinerja Pelaksanaan PHLN Triwulan II Tahun 2015, Bappenas (diolah).

Grafik 1.2 Nilai Proyek Aktif Pinjaman Luar Negeri (Persentase Share (%))

Infastruktur 35,4%

Energi 21,3% Pendidikan

7,9% Lain-lain

8,1% Pertahanan dan

1.2

Rumusan Masalah

Berdasarkan latar belakang yang telah dijelaskan sebelumnya, maka rumusan masalah dalam kajian ini adalah bagaimana kebijakan pemanfaatan pinjaman luar negeri dapat berperan secara efektif dalam mendukung pencapaian sasaran pembangunan nasional dalam Rencana Pembangunan Jangka Menengah Nasional (RPJMN) 2015-2019.

1.3

Tujuan dan Manfaat

Tujuan kajian ini adalah melakukan telaah kebijakan pemanfaatan pinjaman luar negeri dalam aspek makro maupun mikro. Hasil kajian diharapkan dapat dimanfaatkan sebagai bahan rekomendasi bagi upaya peningkatan efektivitas dan optimalisasi pinjaman luar negeri dalam rangka mendukung pencapaian sasaran pembangunan RPJMN 2015-2019.

1.4

Ruang Lingkup

Ruang lingkup kajian ini mencakup analisis mengenai kebijakan pendanaan luar negeri yang diterapkan, identifikasi indikasi kebutuhan pendanaan luar negeri dalam mendukung pembangunan nasional 2015-2019, dan identifikasi kebijakan pemanfaatan pendanaan luar negeri bagi pembangunan nasional 2015-2019.

1.5

Kerangka Pemikiran

- Pengelolaan Biaya dan Risiko Utang (portofolio)

- Kerjasama Pembangunan Internasional

- Transfer of Knowledge

- Investment Leverage

Untuk membiayai kebutuhan prioritas pembangunan nasional, pemerintah melakukan kebijakan pembiayaan defisit anggaran. Pembiayaan defisit tersebut dapat diperoleh melalui penerbitan SBN, pinjaman luar negeri, dan pinjaman dalam negeri. Kajian ini khusus membahas pembiayaan defisit anggaran yang bersumber dari pinjaman luar negeri. Pinjaman luar negeri selain digunakan untuk pembiayaan defisit, juga dimanfaatkan dalam rangka kerjasama pembangunan internasional, transfer of knowledge, dan investment leverage.

Selanjutnya, untuk menerjemahkan kebijakan pemanfaatan pinjaman luar negeri, analisis kebijakan pinjaman luar negeri secara lebih detail ditinjau dari dua aspek yaitu, kebijakan pemanfaatan pinjaman luar negeri dalam aspek makro dan kebijakan pemanfaatan pinjaman luar negeri dalam aspek mikro. Pembahasan dalam aspek makro meliputi bagaimana kebijakan pinjaman luar negeri diarahkan dalam mendukung kinerja neraca pembayaran, mendukung kesinambungan fiskal, sebagai bagian dari pengelolaan biaya dan risiko pinjaman pemerintah, serta mengurangi crowding out effect.

Aspek mikro membahas tentang bagaimana kebijakan pemanfaatan pinjaman luar negeri berperan dalam meningkatkan kapasitas implementasi, mengembangkan model proyek/kegiatan (replikasi/scaling up), sebagai instrumen kerjasama pembangunan, dan mendorong peran Badan Usaha Milik Negara (BUMN) dan swasta. Selain itu, kegiatan pinjaman luar negeri diharapkan mampu berkontribusi untuk mendorong pertumbuhan ekonomi, meningkatkan akses pelayanan, atau pemerataan pembangunan. Dengan implementasi kebijakan pemanfaatan pinjaman luar negeri yang tepat secara makro maupun mikro, peran pinjaman luar negeri diharapkan dapat lebih efektif dan optimal dalam mendukung pencapaian sasaran pembangunan nasional.

1.6

Metode Penelitian dan Pengumpulan Informasi

1.7

Sistematika Penulisan

Kajian ini disusun dengan kerangka penulisan sebagai berikut: BAB I. Pendahuluan

Bab ini memaparkan latar belakang, tujuan, ruang lingkup, kerangka pemikiran, metodologi, dan sistematika penulisan kajian.

BAB II. Tinjauan Pustaka

Bab ini memaparkan studi literatur terkait dengan pemanfaatan pinjaman luar negeri baik secara teoritis maupun empiris. Selain itu, Bab ini juga menjelaskan ketentuan-ketentuan dalam beberapa peraturan dan kebijakan yang mendasari pemanfaatan pinjaman luar negeri di Indonesia.

BAB III. Analisis dan Hasil Kajian

Bab ini memaparkan mengenai analisis pemanfaatan pinjaman luar negeri 2015-2019 baik dari sisi kebutuhan maupun kebijakan pemanfaatan pinjaman luar negeri selama periode 2015-2019. Selanjutnya, bab ini menjabarkan analisis secara lebih mendalam mengenai pemanfaatan pinjaman luar negeri dilihat dari aspek makro maupun mikro.

BAB IV. Kesimpulan dan Rekomendasi

BAB 2

TINJAUAN PUSTAKA

2.1

Studi Literatur yang Mendasari Pemanfaatan Pinjaman Luar Negeri

Modal dan tabungan mempunyai peranan penting dalam mendorong perekonomian suatu negara. Hubungan antara modal dengan pertumbuhan ekonomi dapat dijelaskan dalam Harrod-Domar model (1940an) sebagai berikut:

g = �

� –�

Persamaan diatas menjelaskan bahwa peningkatan pertumbuhan ekonomi (g) sejalan dengan peningkatan modal/tabungan (s), karena modal merupakan unsur utama dalam investasi yang diharapkan akan menggerakkan perekonomian suatu negara. Sebaliknya, pertumbuhan ekonomi memiliki hubungan negatif dengan incremental capital output ratio (ICOR)/(�). Dalam hal ini, ICOR menunjukkan berapa tambahan modal (investasi) yang dibutuhkan untuk menaikkan/menambah satu unit output. Peningkatan ICOR mengindikasikan perekonomian semakin tidak efisien, karena kebutuhan modal (investasi) yang dibutuhkan semakin besar untuk menghasilkan satu unit tambahan output. Depresiasi (d) sebagai indikator penurunan nilai suatu barang/aset akan berdampak pada pengurangan laju perekonomian suatu negara.

Di beberapa negara berkembang, jumlah modal domestik sering kali tidak cukup untuk memenuhi target pertumbuhan ekonomi sehingga terjadi kesenjangan modal untuk investasi (investment gap) (Perskin et al. 2013). Oleh karena itu, pinjaman luar negeri dapat berperan sebagai sumber pembiayaan eksternal untuk menutupi investment gap tersebut. Selain berperan sebagai pengisi modal untuk investasi, pinjaman luar negeri juga dapat berperan dalam mengisi kesenjangan antara ekspor dan impor. Hal ini dijelaskan oleh Strout and Chenery (1966) dalam model kesenjangan ganda (the dual gap model). Model ini menjelaskan peran pinjaman luar negeri selain untuk mengisi kesenjangan antara investasi dan tabungan nasional, juga digunakan untuk mengisi kesenjangan antara ekspor dan impor. Dalam konteks perdagangan internasional, teori ini mengindikasikan mengenai peran pinjaman luar negeri yang dapat digunakan untuk mencukupi kebutuhan impor barang yang dibutuhkan untuk keperluan investasi domestik.

Selain itu, pinjaman luar negeri juga berpotensi meningkatkan pertumbuhan ekonomi apabila dialokasikan untuk meningkatkan teknologi yang memberikan dampak bagi peningkatan produktivitas suatu negara (Dalgaard et al.2004). Upaya peningkatan teknologi tersebut juga harus diiringi dengan adanya program pelatihan bagi pekerja untuk meningkatkan kapasitas penyerapan dan alih teknologi (transfer of knowledge) (Easterly, 2001 p.57). Hal inilah yang mendasari beberapa negara mengedepankan upaya alih teknologi dalam melakukan pinjaman luar negeri.

Efektivitas Pinjaman Luar Negeri di Korea Selatan

Korea Selatan menjadi negara pertama yang melakukan transformasi dari negara penerima

bantuan/pinjaman luar negeri (recipient) selama lebih dari 50 tahun, menjadi pemberi pinjaman

luar negeri (donor) sejak tahun 2009 dan bergabung dalam DAC-OECD. Pinjaman dan hibah luar

negeri memainkan peranan penting dalam pertumbuhan ekonomi di Korea Selatan. Kesuksesan

pemanfaatan pinjaman luar negeri di Korea Selatan dalam mendukung pembangunan ekonomi

didukung dengan kapasitas pemerintah dalam mengimplementasikan kebijakan berdasarkan

kepemilikan yang kuat dan komitmen politik dalam mengelola pinjaman luar negeri di Korea

Selatan.

Beberapa pelajaran (lesson learn) yang dapat diambil dari kesuksesan pengalaman Korea

Selatan dalam pengelolaan pinjaman luar negeri, diantaranya:

Korea selatan menyadari pentingnya kerjasama yang erat antara donor recipient dalam pengelolaan pinjaman luar negeri, terutama dalam hal peningkatan kapasitas pemerintah

penerima (recipient) yang cukup kuat dan komitmen politik dalam mengelola dan

memanfaatkan pinjaman luar negeri.

Korea Selatan mendorong donor untuk aktif dalam mendukung terwujudnya good governance di pemerintahan Korea Selatan melalui program-program capacity building

atau skema kerjasama lain.

Sumber: (Kim, 2011).

pinjaman luar negeri yang dialokasikan pada daerah yang paling membutuhkan akan memberikan dampak yang lebih besar terhadap pencapaian sasaran program pembangunan (Dionne, Kramon, dan Roberts, 2013).

2.2

Regulasi Pinjaman Luar Negeri

Peraturan mengenai pinjaman luar negeri pemerintah diatur dalam Peraturan Pemerintah Republik Indonesia Nomor 10 Tahun 2011 tentang Tata Cara Pengadaan Pinjaman Luar Negeri dan Penerimaan Hibah. Selain itu, aturan mengenai perencanaan pinjaman luar negeri secara lebih detail diatur Peraturan Menteri PPN No.5 Tahun 2011 tentang Perencanaan, Pengajuan Usulan, Penilaian, Pemantauan, dan Evaluasi Kegiatan yang Dibiayai dari Pinjaman Luar Negeri dan Hibah. Sesuai dengan ketentuan tersebut, pinjaman luar negeri didefinisikan sebagai setiap penerimaan melalui utang yang diperoleh Pemerintah dari Pemberi Pinjaman Luar Negeri yang diikat oleh suatu perjanjian pinjaman dan tidak berbentuk surat berharga negara, dan harus dibayar kembali dengan persyaratan tertentu. Pinjaman luar negeri yang dilakukan harus memiliki prinsip yang transparan, akuntabel, efisien dan efektif, kehati-hatian, tidak disertai ikatan politik, dan tidak memiliki muatan yang dapat mengganggu stabilitas keamanan negara.

Pinjaman luar negeri digunakan untuk membiayai defisit Anggaran Pendapatan dan Belanja Negara (APBN), mendanai kegiatan prioritas Kementerian/Lembaga, mengelola portofolio utang, diteruspinjamkan kepada Pemerintah Daerah, diteruspinjamkan kepada BUMN, dan/atau dihibahkan kepada Pemerintah Daerah. Menurut jenisnya, pinjaman luar negeri dibagi menjadi dua, yaitu pinjaman tunai dan pinjaman kegiatan. Pinjaman tunai adalah pinjaman luar negeri dalam bentuk devisa dan/atau rupiah yang digunakan untuk pembiayaan defisit APBN dan pengelolaan portolio utang. Pinjaman kegiatan adalah pinjaman luar negeri yang digunakan untuk membiayai kegiatan tertentu.

Sumber pinjaman luar negeri diperoleh melalui (i) Kreditor Multilateral, (ii) Kreditor Bilateral, (iii) Kreditor Swasta dan Asing, dan (iv) Lembaga Penjamin Kredit Ekspor. Kreditor Multilateral adalah lembaga keuangan internasional yang beranggotakan beberapa negara. Kreditor Bilateral adalah pemerintah negara asing atau lembaga yang ditunjuk oleh pemerintah negara asing atau lembaga yang bertindak untuk pemerintah negara asing. Kreditor Swasta dan Asing adalah lembaga keuangan asing, lembaga keuangan nasional, dan lembaga non keuangan asing yang berdomisili dan melakukan kegiatan usaha di luar wilayah

Pemberian pinjaman bukan hanya sebagai suatu bentuk bantuan kemanusiaan,

Negara Republik Indonesia yang memberikan pinjaman tanpa jaminan dari Lembaga Penjamin Kredit Ekspor. Lembaga Penjamin Kredit Ekspor adalah lembaga yang ditunjuk negara asing untuk memberikan jaminan, asuransi, pinjaman langsung, subsidi, bunga, dan bantuan keuangan untuk meningkatkan ekspor negara yang bersangkutan atau untuk membeli barang/jasa dari negara yang bersangkutan yang berdomisili dan melakukan kegiatan usaha di luar wilayah Negara Republik Indonesia.

Sesuai dengan alur perencanaan pinjaman kegiatan luar negeri berdasarkan PP No.10 Tahun 2011 dan PerMen PPN No.4 Tahun 2011 (Gambar 2.1), pengusulan kegiatan yang akan dibiayai dengan pinjaman luar negeri disampaikan oleh Menteri/Kepala Lembaga/Kepala Daerah/Dirut BUMN kepada Menteri Perencanaan. Usulan kegiatan disusun dengan berpedoman pada RPJMN dan memperhatikan Rencana Pemanfaatan Pinjaman Luar Negeri (RPPLN). RPPLN merupakan dokumen kebijakan pemanfaatan pinjaman luar negeri yang memuat indikasi kebutuhan dan rencana penggunaan pinjaman luar negeri dalam jangka menengah, dan disusun dengan berpedoman pada RPJMN serta memperhatikan batas maksimal pinjaman (BMP).

Dalam pengusulan tersebut, terdapat persyaratan umum dan khusus yang harus dipenuhi oleh Kementerian/Lembaga, Pemerintah Daerah, dan BUMN (K/L/Pemda/BUMN) sebagai instansi pengusul. Persyaratan umum merupakan persyaratan yang wajid dipenuhi oleh semua instansi pengusul, meliputi: (i) Daftar Isian Pengusulan Kegiatan (DIPK), dan (ii) Dokumen Usulan Kegiatan (DUK). DIPK adalah dokumen yang berisi ringkasan informasi untuk pengusulan kegiatan yang dibiayai dari pinjaman luar negeri. Sedangkan DUK adalah dokumen yang memuat latar belakang, tujuan, ruang lingkup, sumber daya yang dibutuhkan, hasil yang diharapkan, termasuk rencana pelaksanaan untuk mendapatkan gambaran kelayakan atas usulan kegiatan yang dibiayai dari pinjaman luar negeri.

Sumber: Peraturan Pemerintah Nomor 10 tahun 2011 & PerMen PPN No.4 Tahun 2011

Setelah menerima usulan dari K/L/Pemda/BUMN, Menteri Perencanaan melakukan penilaian kegiatan yang diajukan dengan mempertimbangkan kelayakan teknis dan keselarasan perencanaan kegiatan. Penilaian kelayakan usulan secara teknis meliputi aspek-aspek sebagai berikut; (i) kesesuaian dengan RPJMN, (ii) usulan merupakan tusi dan kewenangan instansi pengusul, (iii) kelayakan nilai kegiatan, (iv) kemampuan pengelolaan kegiatan, (v) keterkaitan dengan kegiatan lain dari Instansi Pengusul, (vi) kesesuaian lokasi kegiatan, dan (vii) kemampuan penyediaan dana pendamping. Di sisi lain, keselarasan perencanaan kegiatan meliputi keselarasan dengan RPPLN, ketersebaran kegiatan antar wilayah yang dibiayai dari Pinjaman Luar Negeri, kegiatan yang terkait secara langsung dengan instansi lain, dan kinerja pelaksanaan kegiatan pinjaman luar negeri sedang berjalan pada instansi pengusul dan instansi pelaksana.

Berdasarkan hasil penilaian kelayakan usulan kegiatan, Menteri Perencanaan menetapkan Daftar Rencana Pinjaman Luar Negeri Jangka Menengah (DRPLN-JM). DRPLN-JM/Blue Book merupakan daftar rencana kegiatan yang layak dibiayai dari pinjaman luar negeri untuk periode jangka menengah. Instansi pengusul (K/L/Pemda/BUMN) melakukan peningkatan kesiapan kegiatan yang tercantum dalam DRPLN-JM. Peningkatan kesiapan kegiatan tersebut dituangkan dalam dokumen kriteria kesiapan kegiatan (readiness criteria) (Tabel 2.1) untuk disampaikan kepada Kementerian PPN/Bappenas.

Selanjutnya, Menteri Perencanaan menyusun Daftar Rencana Prioritas Pinjaman Luar Negeri (DRPPLN) untuk kegiatan tercantum dalam DRPLN-JM dan telah memenuhi sebagian kriteria kesiapan. DRPPLN merupakan daftar rencana kegiatan yang telah memiliki indikasi pendanaan dan siap dibiayai dari pinjaman luar negeri. Dalam melakukan penyusunan DRPPLN, Menteri Perencanaan dapat melakukan koordinasi, komunikasi, dan konsultasi dengan calon pemberi pinjaman luar negeri serta instansi terkait lainnya.

Menindaklanjuti usulan kegiatan yang tercantum dalam DRPPLN, K/L/Pemda/BUMN melakukan pemenuhan kriteria kesiapan kegiatan. Apabila kegiatan yang tercantum dalam DRPPLN sudah memenuhi seluruh kriteria kesiapan kegiatan, Menteri Perencanaan menyiapkan Daftar Kegiatan untuk disampaikan kepada Menteri Keuangan. Daftar Kegiatan merupakan daftar rencana kegiatan yang telah tercantum dalam DRPPLN dan siap untuk diusulkan kepada dan/atau dirundingkan dengan calon pemberi pinjaman luar negeri. Selanjutnya, Menteri Keuangan melakukan perundingan perjanjian pinjaman luar negeri dengan calon pemberi pinjaman luar negeri melibatkan unsur Kementerian Keuangan, Kementerian perencanaan dan Instansi Pengusul.

N

Rencana kegiatan rinci, rencana pendanaan rinci, dan rencana umum pengadaan barang/jasa.

2 Indikator kinerja pemantauan dan evaluasi

Indikator masukan dan indikator keluaran untuk tiap-tiap lingkup pekerjaan dan/atau komponen kegiatan.

3 Organisasi dan manajemen pelaksanaan kegiatan

Rancangan struktur organisasi, pembagian kerja dan tanggung jawab pelaksana kegiatan, dan mekanisme kerjanya. yang dimukimkan kembali; tata cara pengadaan tanah dan/atau pemukiman kembali; jangka waktu dan jadwal pelaksanaan pengadaan tanah dan/atau pemukiman kembali; pihak yang bertanggung jawab dan terlibat dalam proses pengadaan tanah dan/atau pemukiman kembali serta pembagian kewenangan antar pihak; dan alokasi pembiayaan pengadaan tanah dan/atau pemukiman kembali.

Sumber: Peraturan Menteri PPN Nomor 4/2011, (diolah).

Untuk meningkatkan efektivitas pelaksanaan kegiatan pinjaman luar negeri, dilakukan pemantauan dan evaluasi baik dari sisi pencairan dana maupun pencapaian kinerja. Dalam hal ini, Kementerian Keuangan bertanggung jawab pada pemantauan dan evaluasi terkait realisasi penyerapan pinjaman luar negeri. Di sisi lain, Bappenas bertanggung jawab dalam melakukan pemantauan dan evaluasi terkait kinerja pelaksanaan kegiatan pinjaman luar negeri.

2.3

Kebijakan Pinjaman Luar Negeri dalam RPJMN 2015-2019

Gambar 2.2 Strategi Pembangunan Nasional

Membangun untuk manusia dan masyarakat;

Upaya peningkatan kesejahteraan, kemakmuran, produktivitas tidak boleh menciptakan ketimpangan yang makin melebar. Perhatian khusus diberikan kepada peningkatan produktivitas rakyat lapisan menengah bawah, tanpa menghalangi, menghambat, mengecilkan dan mengurangi keleluasaan pelaku-pelaku besar untuk terus menjadi agen pertumbuhan;

Aktivitas pembangunan tidak boleh merusak, menurunkan daya dukung lingkungan, dan keseimbangan ekosistem.

- Kepastian dan penegakan hukum - Politik dan demokrasi

- Keamanan dan ketertiban - Tata kelola dan reformasi birokrasi

QUICK WINS DAN PROGRAM LANJUTAN LAINNYA

Pembangunan nasional dalam RPJMN 2015-2019, secara umum, dapat dicapai melalui strategi pembangunan nasional yang memuat norma, dimensi, dan kondisi perlu (lihat Gambar 2.2). Dalam RPJMN 2015-2019, norma pembangunan mencakup peningkatan kualitas hidup manusia dan masyarakat, peningkatan produktivitas rakyat lapisan menengah-bawah tanpa menciptakan ketimpangan yang melebar, dan pembangunan yang selaras dengan lingkungan dan memperhatikan keseimbangan ekosistem.

Strategi pembangunan nasional RPJMN 2015-2019 dilakukan melalui tiga dimensi pembangunan. Dimensi pertama yaitu dimensi pembangunan manusia dan masyarakat yang ditujukan untuk meningkatkan kualitas manusia dan masyarakat sehingga menghasilkan manusia Indonesia unggul. Dimensi kedua yaitu dimensi pembangunan sektor unggulan dan prioritas yang diharapkan akan menghasilkan sektor-sektor Indonesia yang berdaya saing internasional. Dimensi ketiga yaitu dimensi pemerataan dan kewilayahan yang diharapkan dapat menghilangkan/memperkecil kesenjangan wilayah. Selain itu, terdapat beberapa kondisi perlu yang dibutuhkan dalam pelaksanaannya yaitu kepastian dan penegakkan hukum, keamanan dan ketertiban, politik dan demokrasi, serta tatakelola dan reformasi birokrasi.

Untuk mendukung pencapaian sasaran pembangunan dalam tiga dimensi pembangunan nasional, peran pinjaman luar negeri dapat dilihat dari aspek makro maupun alokasi pemanfaatannya (mikro). Secara makro, pinjaman luar negeri harus dilakukan selaras dengan kebijakan RPJMN 2015-2019, yaitu dilakukan dengan tujuan: (i) menjaga target defisit anggaran satu persen pada tahun 2019, dan (ii) menjaga rasio utang pemerintah (debt to GDP ratio) untuk tetap berada di bawah 30 persen PDB. Hal ini diupayakan agar pemanfaatan pinjaman luar negeri dapat dilaksanakan dengan tetap menjaga kesinambungan fiskal baik dalam jangka pendek maupun dalam jangka panjang.

BAB 3

ANALISIS DAN HASIL KAJIAN

3.1

Analisis Rencana Pemanfaatan Pinjaman Luar Negeri 2015-2019

Sesuai dengan ketentuan Peraturan Pemerintah Nomor 10 Tahun 2011, Menteri Perencanaan Pembangunan Nasional/Kepala Bappenas mendapat amanat untuk menyusun RPPLN. RPPLN disusun dengan berpedoman pada RPJMN serta memperhatikan BMP luar negeri. Secara substansi, RPPLN memuat indikasi kebutuhan dan rencana penggunaan Pinjaman Luar Negeri dalam jangka menengah. Dengan telah ditetapkannya RPJMN 2015-2019, maka RPPLN 2015-2019 perlu disusun sebagai panduan dalam kebijakan pemanfaatan pinjaman luar negeri selama periode 2015-2019.

3.1.1 Indikasi Kebutuhan Pinjaman Luar Negeri 2015-2019

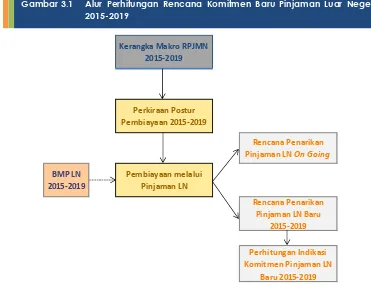

Penyusunan indikasi kebutuhan pinjaman luar negeri jangka menengah mengacu pada kebijakan dan kebutuhan pembiayaan dalam RPJMN 2015-2019 serta memperhatikan batas maksimal pinjaman selama periode tersebut. Proses tersebut dapat digambarkan seperti pada Gambar 3.1.

Rencana Penarikan Pinjaman LN On Going

BMP LN 2015-2019

Rencana Penarikan Pinjaman LN Baru

2015-2019

Perhitungan Indikasi Komitmen Pinjaman LN

Baru 2015-2019 Kerangka Makro RPJMN

2015-2019

Perkiraan Postur Pembiayaan 2015-2019

Pembiayaan melalui Pinjaman LN

Gambar 3.1 Alur Perhitungan Rencana Komitmen Baru Pinjaman Luar Negeri

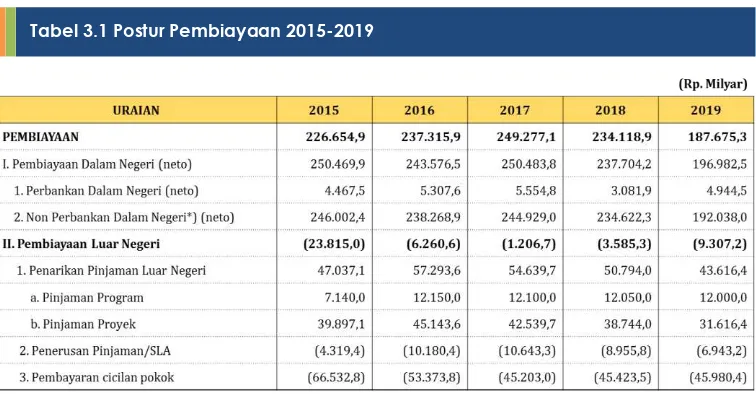

Kebutuhan pinjaman luar negeri mengacu pada kebijakan makro RPJMN 2015-2019. Beberapa kebijakan makro dalam RPJMN yang menjadi dasar penentuan kebutuhan pinjaman luar negeri adalah: (i) menjaga dan mempertahankan kesinambungan fiskal, (ii) meningkatkan kinerja neraca pembayaran, (iii) diarahkan dengan mengurangi rasio defisit anggaran menjadi sekitar satu persen pada tahun 2019, dan (iv) menjaga rasio utang di bawah 30 persen terhadap PDB. Berbagai kebijakan tersebut mendasari nilai perkiraan pembiayaan defisit yang salah satunya akan dibiayai melalui pinjaman luar negeri selama 2015-2019 (Tabel 3.1).

Sumber: Kedeputian Bidang Ekonomi, Bappenas

Rencana pembiayaan pinjaman luar negeri tersebut juga memperhatikan nilai BMP luar negeri 2015-2019 yang ditentukan oleh Menteri Keuangan (Tabel 3.2). BMP luar negeri terdiri dari rencana pinjaman sedang berjalan (on going) dan rencana penarikan pinjaman baru untuk jenis pinjaman program dan pinjaman proyek termasuk pinjaman yang diteruspinjamkan.

(Rp. Miliar)

Tahun 2015 2016 2017 2018 2019

Batas Maksimal Pinjaman LN 55.100,00 57.597,99 58.478,82 59.250,07 62.789,45

Sumber: Kementerian Keuangan

Tabel 3.1 Postur Pembiayaan 2015-2019

Dengan berpedoman pada postur pembiayaan 2015-2019 dan BMP luar negeri 2015-2019, maka dapat diperhitungkan rencana penarikan pinjaman luar negeri 2015-2019. Rencana penarikan pinjaman luar negeri tersebut terdiri dari rencana penarikan pinjaman sedang berjalan (on going) dan rencana penarikan pinjaman luar negeri baru (ruang gerak pinjaman baru).

Indikasi kebutuhan pinjaman luar negeri baru yang dibutuhkan untuk memenuhi rencana pembiayaan pinjaman luar negeri tahun 2015-2019 diperhitungkan dari nilai komitmen pinjaman yang dibutuhkan untuk mengisi ruang gerak pinjaman luar negeri baru. Nilai komitmen yang dibutuhkan ini terdiri dari pinjaman program dan pinjaman proyek yang ditentukan nilainya berdasarkan pola penyerapan kedua jenis pinjaman tersebut. Untuk pola penyerapan pinjaman proyek, berdasarkan pengalaman pelaksanaan proyek, rata-rata umur proyek diperkirakan berjalan selama enam tahun dengan pola penyerapan dari tahun pertama sampai ke-6 (5 persen, 10 persen, 15 persen, 40 persen, 25 persen, dan 5 persen). Untuk pinjaman program, memiliki pola penyerapan yang langsung habis dalam satu tahun karena bersifat pinjaman tunai. Berdasarkan pola penyerapan tersebut, maka untuk mengisi ruang gerak pinjaman luar negeri baru dibutuhkan komitmen pinjaman selama 2015-2019 yang diperhitungkan dalam persentase terhadap PDB dalam range ± 10 persen (Tabel 3.3).

Tahun 2015 2016 2017 2018 2019 Rata-rata

Pinjaman

Proyek 0,08 – 0,10 0,17 – 0,21 0,24– 0,29 0,14 – 0,17 0,18– 0,22 0,16 – 0,20

Pinjaman

Program 0,12 – 0,14 0,12 – 0,15 0,15– 0,19 0,13 – 0,16 0,11– 0,13 0,13 – 0,15

Total 0,20 – 0,24 0,29 – 0,36 0,39– 0,48 0,26 – 0,32 0,28– 0,35 0,29 – 0,35

3.1.2 Kebijakan Pemanfaatan Pinjaman Luar Negeri 2015-2019

Pemanfaatan pinjaman luar negeri pemerintah diatur dalam ketentuan Peraturan Pemerintah Nomor 10 Tahun 2011 tentang Tata Cara Pengadaan Pinjaman Luar Negeri dan Penerimaan Hibah. Selain itu dalam jangka menengah, kebijakan pemanfaatan pinjaman luar negeri mengacu pada RPJMN Tahun 2015-2019. Peraturan dan kebijakan tersebut mengatur prinsip dan memberi panduan mengenai arah kebijakan pemanfaatan dan kriteria penggunaan pinjaman luar negeri.

Prinsip Penggunaan Pinjaman Luar Negeri

Pinjaman luar negeri harus dilaksanakan dengan prinsip tata kelola yang baik (good governance) yaitu dilakukan secara transparan, akuntabel, efisien dan efektif, serta dengan kehati-hatian. Selain itu, untuk menjaga kedaulatan nasional, pelaksanaan pinjaman luar negeri harus tidak disertai ikatan politik dan tidak memiliki muatan yang dapat mengganggu stabilitas keamanan negara.

Prinsip kesetaraan dalam pelaksanaan kerjasama dengan mitra pembangunan juga perlu dilakukan dengan menempatkan mitra pembangunan sebagai partner (partnership) dan bukan sebagai pemberi bantuan (assistance). Sedangkan prinsip yang terakhir, pinjaman luar negeri dilaksanakan dengan selalu mengutamakan kepentingan nasional dalam semua aspek, termasuk aspek politik, ekonomi, sosial budaya, maupun pertahanan dan keamanan.

Kebijakan Penggunaan Pinjaman Luar Negeri 2015-2019

Pinjaman luar negeri tidak semata-mata dimanfaatkan untuk menutup defisit (financing gap) saja, namun terdapat beberapa pertimbangan yang menjadi dasar pemanfaatan pinjaman luar negeri, antara lain: (i) sebagai bagian dari pengelolaan biaya dan risiko pinjaman pemerintah, (ii) menambah kapasitas implementasi terutama untuk program-program di bidang infrastruktur termasuk dengan mendorong peran BUMN dan swasta, (iii) sebagai upaya pengembangan model proyek/kegiatan melalui replikasi dari proyek/kegiatan pinjaman luar negeri, dan (iv) sebagai instrumen kerjasama pembangunan (development cooperation) dengan para mitra.

Berdasarkan beberapa dasar pertimbangan tersebut dan merujuk pada arah kebijakan RPJMN 2015-2019, maka pinjaman luar negeri untuk periode 2015-2019 akan dimanfaatkan untuk mendukung pencapaian prioritas pembangunan nasional melalui tiga dimensi pembangunan nasional dalam RPJMN 2015-2019, yaitu; dimensi pembangunan sektor unggulan, pembangunan manusia, dan pemerataan dan kewilayahan. Prioritas tersebut mencakup bidang kedaulatan pangan, kedaulatan energi, ketenagalistrikan, kemaritiman, kelautan, pariwisata, industri, pendidikan, kesehatan, perumahan, ketahanan air, infrastruktur dasar dan konektivitas.

kesenjangan antar wilayah juga perlu menjadi pertimbangan penting dalam menentukan kegiatan pinjaman luar negeri.

Untuk mengoptimalkan pemanfaatan pinjaman luar negeri diperlukan perbaikan secara terus-menerus dengan melakukan penguatan pengelolaan pinjaman luar negeri mulai dari tahap perencanaan, pelaksanaan, pemantauan, dan evaluasi. Beberapa strategi dan upaya yang dapat dilakukan diantaranya adalah: (i) melakukan pola pendekatan perencanaan berbasis program (program based approach), hal ini dilakukan dengan penekanan pada pencapaian hasil/sasaran program (outcome); (ii) peningkatan koordinasi dan kualitas kesiapan kegiatan, termasuk rencana pembebasan lahan dan rencana pelaksanaan kegiatan, (iii) penyusunan rencana penarikan pinjaman luar negeri dengan memperhatikan jenis kegiatan, masa laku, dan kapasitas penyerapan instansi pelaksana, (iv) penguatan kapasitas lembaga yang terlibat dalam pengelolaan pinjaman luar negeri serta peningkatan koordinasi antar lembaga dalam pelaksanaan kegiatan, dan (v) peningkatan kualitas pemantauan dan evaluasi kegiatan pinjaman luar negeri untuk memastikan efektivitas pelaksanaan kegiatan pinjaman luar negeri yang sedang berjalan maupun sebagai input bagi perencanaan pinjaman luar negeri ke depan.

3.2

Kebijakan Pemanfaatan Pinjaman Luar Negeri Aspek Makro dan

Mikro

Kebijakan pemanfaatan pinjaman luar negeri dapat dilihat dari aspek makro dan mikro. Aspek makro melihat kebijakan penarikan pinjaman luar negeri secara menyeluruh yang dilihat dari dampak pinjaman luar negeri dalam neraca pembayaran, kesinambungan fiskal, portofolio utang, dan crowding out effect. Di sisi mikro, pinjaman luar negeri dilihat dari sisi manfaat kegiatan (proyek) dalam mendukung pembangunan nasional. Kebijakan makro dan mikro harus berjalan secara harmonis, sehingga kebijakan yang digariskan dalam aspek makro mampu diterjemahkan dalam kebijakan aspek mikro. Hal ini dapat dilakukan apabila kebijakan pemanfaatan proyek-proyek (pada level mikro) didesain untuk memberikan kontribusi dalam mencapai arah kebijakan makro.

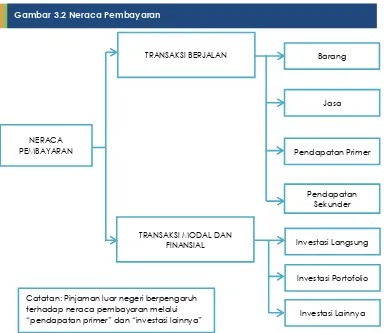

3.2.1 Kebijakan Pemanfaatan Pinjaman Luar Negeri dalam Aspek Makro A. Mendukung Kinerja Neraca Pembayaran

Dalam neraca pembayaran, aktivitas pinjaman luar negeri seperti penarikan pinjaman, pembayaran cicilan pokok, dan pembayaran bunga berada dalam transaksi investasi lainnya dan pendapatan primer. Penarikan pinjaman luar negeri akan berpengaruh positif dalam neraca investasi lainnya, sebaliknya pembayaran pokok pinjaman luar negeri akan berpengaruh negatif. Di sisi lain, pembayaran bunga pinjaman luar negeri akan berpengaruh dalam transaksi pendapatan primer.

Sesuai dengan data Bank Indonesia, pada triwulan III-2015, transaksi investasi lainnya di sisi kewajiban untuk sektor publik mengalami surplus sebesar USD 1,6 miliar, hal ini disebabkan karena adanya penarikan pinjaman luar negeri pemerintah yang mencapai USD 2,1 miliar, sedangkan pembayaran pokok selama triwulan ini hanya sekitar USD 0,5 miliar. Dalam periode yang sama, meskipun terjadi penurunan pembayaran bunga pinjaman luar negeri, namun neraca pendapatan primer masih mengalami defisit USD 7,1 miliar. Defisit tersebut disebabkan oleh meningkatnya jumlah pembayaran pendapatan investasi langsung dan pendapatan investasi portofolio sesuai pola musimannya (Bank Indonesia, 2015b).

Gambar 3.2 Neraca Pembayaran

Catatan: Pinjaman luar negeri berpengaruh terhadap neraca pembayaran melalui “pendapatan primer” dan “investasi lainnya”

Barang

Pendapatan Sekunder

Investasi Lainnya Pendapatan Primer

Jasa

Investasi Portofolio Investasi Langsung NERACA

PEMBAYARAN

TRANSAKSI BERJALAN

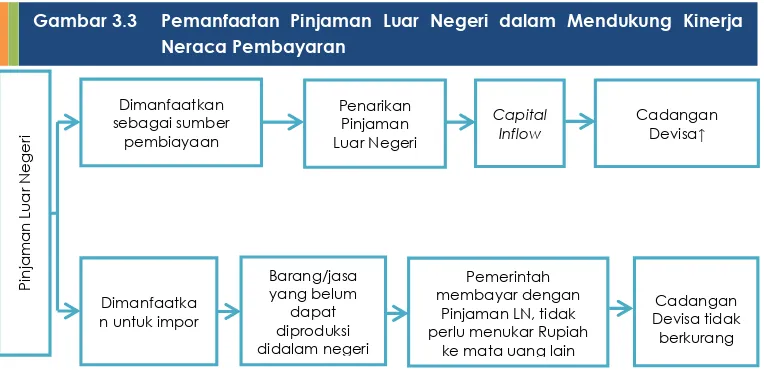

Beberapa data tersebut di atas menunjukkan bahwa aktivitas penarikan dan pembayaran pinjaman luar negeri turut mempengaruhi neraca pembayaran, meskipun tidak sebesar pengaruh ekspor, impor, dan foreign direct investment (FDI). Saat melakukan penarikan pinjaman luar negeri, terdapat aliran modal yang masuk (capital inflow) sehingga dapat meningkatkan cadangan devisa (Gambar 3.3). Pada saat melakukan pembayaran pokok pinjaman dan bunga, terdapat aliran modal yang keluar (capitaloutflow) yang mengakibatkan keluarnya sejumlah valuta asing sehingga cadangan devisa berkurang.

Di sisi lain, pinjaman luar negeri juga dapat dimanfaatkan untuk mengimpor barang/jasa yang belum mampu diproduksi oleh industri atau supplier dalam negeri. Impor tersebut utamanya terkait dengan proyek pemerintah seperti di bidang infrastruktur yang belum mampu diproduksi di dalam negeri, seperti pengadaan track materials, bridge materials, dan alutsista. Dengan melakukan pinjaman luar negeri untuk keperluan impor, maka pemerintah tidak perlu menukarkan rupiah ke dalam mata uang lain (valuta asing) sehingga cadangan devisa dapat dihemat.

Seperti yang dijelaskan sebelumnya bahwa kinerja neraca pembayaran sangat dipengaruhi oleh kinerja ekspor. Oleh karena itu, peran pinjaman luar negeri dalam mendukung neraca pembayaran dapat dilakukan dengan mendorong peningkatan ekspor. Dalam hal ini, pinjaman luar negeri dapat dimanfaatkan untuk mendorong investasi pada sektor-sektor industri yang memiliki pasar ekspor yang tinggi (Gambar 3.4).

Gambar 3.3 Pemanfaatan Pinjaman Luar Negeri dalam Mendukung Kinerja

B. Dilaksanakan dalam Rangka Mendukung Kesinambungan Fiskal

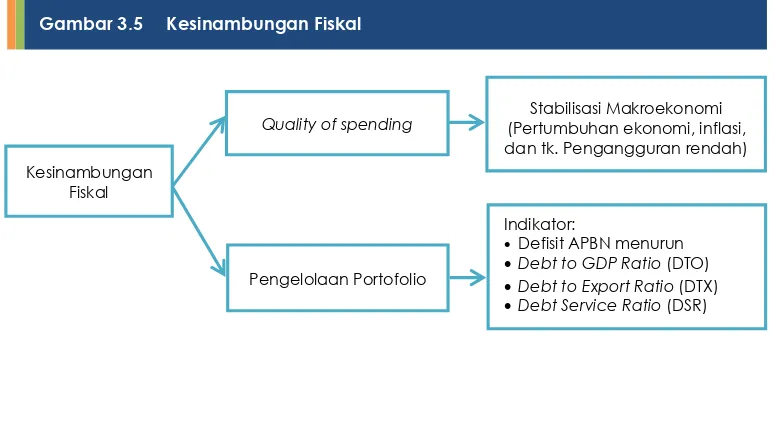

Kesinambungan fiskal adalah kondisi APBN yang sehat dalam jangka panjang dan mampu meminimalisir adanya risiko gagal bayar (default risk). Hal ini dapat dilihat dari dua sisi, yaitu bagaimana pengelolaan APBN dapat dilakukan secara prudent dan bagaimana APBN digunakan secara optimal dengan meningkatkan kualitas belanja (quality of spending). Oleh karena itu, kondisi fiskal yang berkesinambungan, adalah terciptanya struktur APBN yang dapat berfungsi sebagai stabilisator perekonomian untuk menjaga kestabilan makro (inflasi, jumlah pengangguran, pertumbuhan ekonomi) melalui pengeluaran pemerintah yang berkualitas, serta mampu mengelola APBN untuk menjamin terpenuhinya pengeluaran pemerintah dalam jangka panjang dan portofolio pembiayaan yang terkendali (Gambar 3.5). Indikator yang lazim digunakan adalah defisit APBN yang berada pada tingkat yang relatif rendah dan debt to GDP ratio yang dapat dikelola secara baik (manageable) (Waluyanto, 2012).

Penarikan Pinjaman LN

Investasi yang dapat

mendukung ekspor Ekspor ↑

Kinerja Neraca Pembayaran ↑

Kesinambungan Fiskal

Indikator:

Defisit APBN menurun

Debt to GDP Ratio (DTO)

Debt to Export Ratio (DTX)

Debt Service Ratio (DSR) Stabilisasi Makroekonomi (Pertumbuhan ekonomi, inflasi, dan tk. Pengangguran rendah) Quality of spending

Pengelolaan Portofolio

Gambar 3.4 Pemanfaatan Pinjaman Luar Negeri terkait Investasi untuk

Mendorong Ekspor

Dalam rangka mempertahankan kesinambungan fiskal, pemanfaatan pinjaman luar negeri dapat dioptimalkan melalui peningkatan quality of spending dan pengelolaan pinjaman luar negeri secara baik sebagai bagian dari pembiayaan defisit (Gambar 3.6).

Dalam rangka mendukung kesinambungan fiskal, pemanfaatan pinjaman luar negeri melalui peningkatan kualitas belanja (quality of spending) dapat dilakukan dengan mengutamakan pinjaman luar negeri pada kegiatan yang produktif dengan investment leverage tinggi. Kegiatan yang mempunyai investment leverage yang tinggi dapat merangsang tumbuhnya investasi yang berdampak pada peningkatan pertumbuhan ekonomi dan peningkatan lapangan kerja. Peningkatan pertumbuhan ekonomi tersebut dapat meningkatkan potensi penerimaan pajak yang saat ini menjadi sumber terbesar penerimaan negara dalam APBN, sehingga peningkatan pajak tersebut dapat memperkuat APBN dan mendukung kesinambungan fiskal. Meskipun demikian, selain fokus pada kegiatan investment leverage, pinjaman luar negeri juga tetap diarahkan dalam rangka mewujudkan pemerataan pembangunan. Hal ini dilakukan sebagai bentuk kewajiban pemerintah dalam meningkatkan akses pelayanan publik bagi seluruh masyarakat.

Manajemen

Gambar 3.6 Pemanfaatan Pinjaman Luar Negeri dalam Mendukung

Sumber: Bank Indonesia, IMF, Kementerian Keuangan, (Mosley, Harrigan, & Toye, 1991), (diolah). Catatan: *) Profil Utang Pemerintah Pusat (Kementerian Keuangan, per November 2015),

angka proyeksi menggunakan PDB berdasarkan asumsi APBN-P.

**) Statistik Utang Luar Negeri Indonesia, angka sementara (Bank Indonesia, per Oktober 2015).

Disisi lain, pengelolaan pinjaman luar negeri dalam rangka menjaga kesinambungan fiskal dilakukan melalui manajemen pengelolaan pinjaman luar negeri sebagai bagian dari portofolio utang. Hal ini ditujukan untuk menjaga indikator-indikator utang, yaitu debt service ratio (DSR), debt to GDP ratio (DTO), dan debt to export ratio (DTX) berada dalam batas aman (Tabel 3.4), sehingga APBN menjadi lebih kuat dalam jangka panjang.

Secara umum, semua indikator fiskal (APBN) di Indonesia saat ini masih relatif aman. Hal ini ditunjukkan dari rendahnya DSR, DTO dan DTX dibandingkan dengan batas aman yang lazim digunakan (best practices).

C. Sebagai Bagian dari Pengelolaan Biaya dan Risiko Utang Pemerintah

Pengelolaan risiko merupakan suatu pendekatan dalam mengelola ketidakpastian yang berkaitan dengan ancaman, termasuk penilaian risiko, pengembangan strategi untuk mengelolanya, dan mitigasi risiko dengan menggunakan pengelolaan sumber daya (Sadgrove, 2005). Dalam utang pemerintah, risiko yang dapat muncul antara lain nilai tukar, default (gagal bayar), dan jangka waktu jatuh tempo. Sedangkan biaya yang dapat muncul antara lain yield, suku bunga, fee (antara lain commitment fee, front-end-fee), dan lain-lain.

Sumber pembiayaan defisit APBN dapat diperoleh melalui pinjaman luar negeri, pinjaman dalam negeri, penerbitan Surat Berharga Negara (SBN) dan Surat

Indikator & Definisi Indonesia Best

Practice

DSR merupakan rasio pembayaran cicilan dan bunga pinjaman LN terhadap pendapatan ekspor. DSR menggambarkan berapa besar penerimaan hasil ekspor yang diperlukan untuk memenuhi kewajiban pinjaman.

23,15%** 40%

DTO merupakan rasio utang terhadap PDB. Rasio ini menunjukkan berapa persen PDB yang harus disisihkan untuk melunasi utang. Semakin rendah suku bunga dan semakin panjang jangka waktu jatuh tempo, maka semakin kecil bebannya.

24,7%* <50%

DTX merupakan perbandingan antara stok utang terhadap pendapatan ekspor (riil). Semakin tinggi rasio mengindikasikan bahwa negara tersebut semakin sulit untuk memenuhi kewajiban luar negerinya.

tingkat biaya dan risiko yang berbeda-beda. Oleh karena itu, manajemen portofolio utang perlu dilakukan sebagai bentuk dari efisiensi biaya dan mitigasi risiko. Dengan melakukan manajemen portofolio utang yang baik, biaya dan risiko pinjaman diharapkan menjadi rendah dan terkendali (manageable).

Saat ini Indonesia digolongkan sebagai negara Lower Middle Income Countries (LMIC). Oleh karena itu, Indonesia masih mendapatkan fasilitas pinjaman luar negeri dengan terms and conditions yang relatif lunak (concessional loan), meskipun sudah semakin terbatas. Rendahnya biaya dalam pinjaman luar negeri dapat menjadi salah satu opsi sumber pembiayaan untuk mencapai portofolio utang dengan biaya dan risiko yang rendah (Gambar 3.7).

Sejak tahun 2000, sebagian besar utang pemerintah diperoleh melalui penerbitan SBN dan pinjaman luar negeri. Apabila dilihat dari persyaratan utang (terms and conditions), pinjaman luar negeri relatif memiliki biaya yang lebih murah daripada SBN (Tabel 3.5). Namun demikian, apabila dilihat dari sisi risiko, pinjaman luar negeri dan juga SBN valas memiliki risiko nilai tukar.

Dengan demikian, perlu dipertimbangkan adanya upaya mitigasi risiko terkait dengan fluktuasi nilai tukar tersebut. Salah satu alternatif upaya mitigasi risiko fluktuasi nilai tukar adalah dengan penerapan mekanisme hedging dalam persyaratan pinjaman luar negeri ataupun pada penerbitan SBN valas. Penerapan hedging tersebut harus dilaksanakan sejalan dengan ketentuan dan peraturan perundangan yang berlaku di Indonesia.

Manajemen

Gambar 3.7 Kebutuhan Pembiayaan dengan Memperhatikan Manajemen

SBN (2010-2015) Tahun 10 Tahun 20 Tahun

Rupiah Yield 5,15% - 8,95% 6,24% - 9,24%

Valas Yield 2,90% - 5,40% 4,27% - 6,63%

PINJAMAN LUAR NEGERI* 10 s.d 40 tahun

Multilateral:

Bank Dunia Interest Rate LIBOR*)+ 0,3% – LIBOR + 0,8%

ADB Interest Rate LIBOR + 0,50%

IDB Interest Rate 1,35%

Bilateral:

Jepang**) Interest Rate 0,1% –1,4%

Korea Interest Rate 0,15%

RR Tiongkok Interest Rate 3%

Jerman***) Interest Rate 2,72% – 3,5%

Perancis Interest Rate 0,22%

AFD****) Interest Rate 3,83% – 3,83%+risk related margin

Amerika Serikat Interest Rate LIBOR + 2,05%

Catatan:

*) 1-year LIBOR = 0.82% (23 september 2015) **) terdapat grant element 66,31% s.d 87,16%

***) terdapat grant element 39% s.s 45,43% dan management fee 0,75% (promotional loan) ****) pada non-sovereign loan terdapat appraisal fee dan commitment fee (Direct Lending BUMN) Sumber: Kementerian Keuangan (Profil Utang Pemerintah Pusat edisi September 2015), diolah Bappenas.

Grafik 3.1 menunjukkan proporsi pembiayaan utang pemerintah pada tahun 2014. Satu hal yang cukup menarik dalam proporsi tersebut adalah bahwa SBN valas memiliki proporsi yang cukup besar melebihi penarikan pinjaman luar negeri.

Sumber: Kementerian Keuangan, diolah.

Lebih jauh lagi apabila kita lihat dari status kepemilikan SBN, kepemilikan asing di SBN cenderung meningkat dari tahun 2011 sebesar 30,8 persen menjadi 37,1 persen pada Oktober 2015 (Grafik 3.2). Hal ini perlu menjadi bahan pertimbangan dalam pengelolaan dan komposisi utang Indonesia kedepan, penerbitan SBN perlu didorong untuk dimanfaatkan dalam mengoptimalkan potensi pendanaan dalam negeri khususnya masyarakat untuk terlibat dalam memanfaatkan obligasi sebagai salah satu produk keuangan (meningkatkan financial inclusion) dan berkontribusi dalam pembiayaan pembangunan nasional.

Penerbitan SBN Domestik

72% Penerbitan

SBN Valas 17%

Penarikan Pinjaman Luar

Negeri 11%

Penarikan Pinjaman Dalam Negeri

0,2%

Sumber: Kementerian Keuangan

D. Mengurangi Potensi Crowding Out Effect

Crowding out effect dapat terjadi karena pemerintah mengeluarkan pinjaman/penerbitan obligasi dalam negeri yang cukup besar untuk ditawarkan kepada masyarakat sehingga menyerap sebagian besar dana masyarakat. Akibatnya, volume pinjaman/penerbitan obligasi dalam negeri meningkat dan porsi dana investasi swasta yang tersedia berkurang (Gambar 3.8).

36,63 36,53 33,7

Gambar 3.8 Crowding Out Effect

Dalam hal ini, peran pinjaman luar negeri dalam meminimalisir crowding out effect dapat dilakukan dalam konteks manajemen portofolio utang dimana terdapat beberapa pilihan sumber utang yang berasal dari dalam negeri (sumber pembiayaan domestik) maupun sumber luar negeri.

Pembiayaan domestik yang tinggi baik dari sisi volume ataupun biaya (tingkat bunga) karena tingginya kebutuhan pembiayaan defisit dapat dikurangi dengan upaya pemerintah untuk memanfaatkan sumber eksternal. Pinjaman luar negeri sebagai salah satu sumber pembiayaan eksternal dapat dimanfaatkan, sehingga pinjaman/penerbitan obligasi dalam negeri dapat terjaga dalam batas wajar baik dari sisi volume maupun biaya (Gambar 3.9).

3.2.2 Kebijakan Pemanfaatan Pinjaman Luar Negeri dalam Aspek Mikro A. Menambah Kapasitas

Selain sebagai sumber pembiayaan, pinjaman luar negeri juga dimanfaatkan untuk meningkatkan kapasitas bagi pihak yang terlibat dalam kegiatan pinjaman luar negeri. Peningkatan kapasitas tersebut dapat diperoleh dari penerapan international best practices maupun alih ilmu dan teknologi (transfer of knowledge) melalui interaksi antara pihak yang terlibat dalam proyek. Beberapa pihak yang diharapkan dapat menerima dampak peningkatan kapasitas implementasi antara lain: (i) pelaksana proyek, (ii) penerima manfaat (beneficiaries), dan (iii) stakeholder lain (kontraktor, supplier) (Gambar 3.10).

Pinjaman/

Beberapa bentuk peningkatan kapasitas sangat beragam, untuk pemerintah yang terlibat dalam proyek dapat memperoleh pembelajaran

dan peningkatan kapasitas implementasi proyek khusunya mengenai penyiapan dan manajemen proyek. Di sisi lain, beragam manfaat dapat diperoleh oleh penerima manfaat (beneficiaries) yang sebagian besar diterima masyarakat

diantaranya adalah pengetahuan berorganisasi, peningkatan keahlian, dan

peningkatan kemandirian masyarakat secara sosial maupun ekonomi. Untuk para stakeholder lain seperti kontraktor atau swasta dalam negeri, peningkatan kapasitas dapat diperoleh melalui pembelajaran inovasi, teknologi, know-how dari pihak luar (internasional) melalui transfer of knowledge ataupun internasional best practices.

Untuk mengoptimalkan pemanfaatan pinjaman luar negeri dalam peningkatan kapasitas implementasi, dibutuhkan pemilihan mitra yang sesuai dengan keahlian di bidangnya. Dalam hal ini, Pemerintah Indonesia telah melakukan kerjasama dengan berbagai mitra pembangunan baik secara bilateral maupun multilateral. Masing-masing mitra pembangunan tersebut mempunyai comparative advantage di dalam sektor-sektor proyek tertentu. Peningkatan kapasitas implementasi yang diperoleh dalam pelaksanaan proyek pinjaman luar negeri dapat dilihat dari hasil pemantauan dan evaluasi pinjaman luar negeri yang dilaksanakan oleh pemerintah. Berdasarkan pemantauan dan evaluasi tersebut dapat dinilai bagaimana masing-masing lender mampu memberikan peningkatan kapasitas baik bagi pelaksana proyek maupun penerima manfaat (beneficiaries).

Pelaksana Proyek

Coastal Community Development Project (CCDP)

CCDP merupakan proyek pembangunan masyarakat pesisir yang bekerjasama dengan

IFAD berupa dukungan dana pinjaman sebesar USD 29.9 Juta. Tujuan dari CCDP adalah

meningkatkan pertumbuhan ekonomi masyarakat pelaku kegiatan perikanan dan kelautan di

kawasan pesisir dan pulau-pulau kecil. Lingkup proyek dilaksanakan pada 11 lokasi Kabupaten di

Indonesia.

Dari hasil kunjungan lapangan diperoleh informasi mengenai beberapa manfaat proyek

bagi peningkatan kapasitas masyarakat penerima manfaat (benfiseries) sebagai berikut:

Adanya pendekatan berbasis pemberdayaan masyarakat yang mampu meningkatkan

pendapatan rumah tangga secara signifikan. Hal ini dapat terlihat dari adanya

kelompok pengolah hasil sumber daya alam laut oleh ibu-ibu di wilayah setempat.

Ibu-ibu yang sebelumnya tidak memiliki pekerjaan, sangat merasakan manfaat dari CCDP.

Sekarang mereka memiliki pendapatan/menabung sekitar Rp 600.000/bulan. Tidak

hanya dari sisi peningkatan pendapatan, kelompok pengelola hasil sumber daya juga

diberi pelatihan-pelatihan terkait pengolahan produk termasuk cara menggunakan

teknologi pengolah yang sederhana.

Keseragaman label dan mutu produk (standarisasi) akan dilakukan di “Rumah Kemasan”

sehingga produk olahan terorganisir dan dalam jangka panjang siap dipasarkan sebagai

komoditi ekspor. Jenis teknologi yang digunakan di “Rumah Kemasan” merupakan

teknologi sederhana yang diperoleh dari dalam negeri.

Untuk menarik kunjungan masyarakat ke Pantai Cemare, Desa Lembar Selatan,

Kecamatan Lembar, Kabupaten Lombok Barat, kedepannya akan dikembangkan

wisata pantai dan pembuatan track didalam hutan mangrove untuk keperluan wisata

hutan mangrove. Dilokasi yang berdekatan dengan hutan mangrove, dibangun

perpustakaan kecil sebagai sarana edukasi untuk anak-anak di wilayah sekitar.

Perpustakaan menyediakan buku-buku yang diperoleh melalui donasi berbagai pihak

seperti universitas.

Pembentukan “Koperasi Bina Bahari” sedang dilakukan dalam upaya untuk menjaga

keberlanjutan CCDP ketika masa proyek pinjaman luar negeri dari IFAD ini berakhir. Koperasi

tersebut akan didampingi Bank Pesisir untuk permodalan.

B. Pengembangan Model Proyek/Kegiatan (Replikasi/Scaling Up)

Dengan adanya pembelajaran berupa transfer of knowledge dan penerapan international best practices, kegiatan pinjaman luar negeri berpotensi untuk dikembangkan melalui replikasi/scaling up. Replikasi/scaling up merupakan upaya untuk melanjutkan proyek pinjaman yang dinilai sukses dengan menerapkan kegiatan yang serupa untuk memperluas pelaksanaannya. Untuk mengidentifikasi kelayakan proyek pinjaman luar negeri yang akan direplikasi/scaling up, dapat dilihat dari hasil pematauan dan evaluasi terhadap output/outcome dan manfaat proyek.

Beberapa aspek yang harus dipertimbangkan untuk menilai proyek tersebut layak untuk di replikasi/scaling up adalah aspek unsur pembelajaran (best practice), aspek kelayakan (feasible), dan aspek prioritas (priority) (Gambar 3.11). Best practice, artinya proyek tersebut mampu memberikan lesson learn/inovasi dan memberikan dampak positif bagi pembangunan baik dari sistem dan tata kelola yang lebih baik maupun inovasi teknologi.

Feasible, adalah kesesuaian desain proyek untuk memungkinkan dilaksanakan dengan menggunakan sistem nasional baik dengan/tanpa modifikasi proyek. Beberapa kriteria proyek yang feasible untuk direplikasi/scaling up yaitu; model yang sederhana, memiliki standar pedoman yang jelas dan akuntabel, menawarkan inovasi yang belum pernah dikembangkan di program lain, tidak berkonteks lokal, tidak memiliki karakteristik tertentu yang dapat mengurangi relevansi perluasan, serta efektif dan efisien dari segi biaya maupun kelembagaan (Direktorat Pendanaan Luar Negeri Multilateral, 2014). Hal terakhir yang perlu menjadi suatu pertimbangan dalam pemilihan proyek untuk replikasi/scaling up adalah priority, artinya adalah proyek tersebut merupakan prioritas nasional untuk mencapai sasaran pembangunan nasional.

Proyek/kegiatan Pinjaman Luar Negeri:

International best practice dan Transfer

of knowledge

Proyek/kegiatan yang dapat direplikasi/scaling up dapat diklasifikasikan berdasarkan sifatnya, yaitu kuantitatif atau kualitatif (Gambar 3.12)3. Kegiatan

bersifat kuantitatif apabila replikasi/scaling up ditujukan untuk menjangkau penerima manfaat yang lebih luas atau adanya penambahan lokasi kegiatan. Di sisi lain, kegiatan yang bersifat kualitatif diidentifikasi dari apakah replikasi/scaling up dilakukan dengan mengadopsi sebagian atau keseluruhan model dalam sistem dan program pemerintah (Direktorat Pendanaan Luar Negeri Multilateral, 2014).

3 Mekanisme replikasi/scaling up diadopsi dari hasil Studi Kebijakan: Kerangka

Kerja Replikasi (Scaling Up) Hasil-Hasil Terbaik Proyek-Proyek Pinjaman dan Hibah Luar Negeri, Direktorat Pendanaan Luar Negeri Multilateral, Bappenas.

Sifat Model proyek/kegiatan yang dapat direplikasi/

scaling up

Kualitatif

Penambahan Lokasi

Sebagian Model (modifikasi) Kuantitatif

Jumlah Penerima Manfaat

Keseluruhan Model

Strategi Keberlanjutan dan Inisiasi Replikasi Proyek READ (Rural Empowerment and Agricultural Development)

READ merupakan proyek kerjasama pemerintah dengan IFAD yang bertujuan untuk

meningkatkan mata pencaharian masyarakat miskin secara berkelanjutan melalui

peningkatan pertumbuhan kegiatan ekonomi pertanian masyarakat. READ dilaksanakan di

provinsi Sulawesi tengah: Kabupaten Banggai, Kabupaten Buol, Kabupaten Parigi Moutong,

Kabupaten Poso, dan Kabupaten Toli-toli. Institusi pelaksana proyek ini adalah Badan

Penyuluhan dan Pengembangan Sumber Daya Manusia Pertanian (BPPSDMP) Kementerian

Pertanian. Dukungan dana diperoleh dari IFAD berupa pinjaman sebesar USD 21,08 Juta dan

hibah sebesar USD 500.000.

Evaluasi hasil READ pada pertengahan 2014 yang dilakukan oleh pengelola proyek,

menunjukkan bahwa pendekatan pemberdayaan READ telah sesuai dengan kebutuhan

masyarakat dan berkontribusi pada peningkatan produksi pertanian masyarakat. Selain itu,

hasil evaluasi juga menunjukkan adanya keunggulan dan pembelajaran dalam proyek READ.

Dengan melihat hasil evaluasi dan manfaat proyek READ tersebut, maka terdapat

dorongan untuk memperluas proyek READ. Oleh karena itu, sebagai salah satu exit strategy,

Pemerintah menginisiasi dilakukannya replikasi READ di wilayah lain. Inisiatif replikasi READ

didasarkan pada penilaian terhadap pemantauan dan evaluasi proyek yang dilakukan

selama proyek berjalan. Termasuk perbandingan dengan program-program serupa yang

dilakukan oleh Kementerian Pertanian.

Replikasi READ di wilayah lain tersebut dimaksudkan untuk memperluas cakupan

penerima manfaat dan lokasi READ. Dengan mempertimbangkan pembelajaran dan

pencapaian READ, pemerintah pusat berinisiatif untuk mereplikasi READ di wilayah perbatasan

dengan negara lain, yaitu pada Provinsi Kalimantan Barat dan Provinsi Nusa Tenggara Timur.

Pertimbangan pemilihan lokasi tersebut, adalah kesamaan karakteristik wilayah dengan

Provinsi Sulawesi Tengah dan kondisi daerah yang relatif masih tertinggal dari wilayah lain di

Indonesia. Masyarakat di lokasi tersebut umumnya memiliki tingkat kesejahteraan yang

rendah, dengan pertanian sebagai mata pencaharian utama.

Sumber: (Direktorat Pendanaan Luar Negeri Multilateral, 2014),(diolah).

C. Sebagai Instrumen Kerjasama Pembangunan

Development Bank, dan lain-lain. Selain sebagai member country dan borrower, peran Indonesia juga dapat ditingkatkan untuk lebih aktif dalam lembaga tersebut. Selain itu, kerjasama dalam lembaga tersebut juga mampu membangun network dengan dunia internasional (Gambar 3.13).

Pada tingkat bilateral, pelaksanaan pinjaman luar negeri G-to-G akan memperkuat hubungan bilateral antar negera sehingga dapat meningkatkan kerjasama pada level yang lebih besar seperti pada aspek perdagangan, pariwisata, dan sebagainya. Selain itu, pinjaman luar negeri dapat dioptimalkan dengan memanfaatkan comparative advantage di masing-masing negara.

Adanya peran aktif Indonesia dalam menjalin kerjasama internasional baik secara multilateral maupun bilateral dapat mendukung peran Indonesia dalam melakukan diplomasi ekonomi yang dapat menciptakan citra internasional yang baik. Namun yang perlu diperhatikan adalah keselarasan diplomasi ekonomi dan diplomasi politik agar dapat memberikan hasil yang optimal dalam memenuhi kepentingan nasional di dunia internasional.

D. Mendorong Peran BUMN dan Swasta Nasional

Proyek pinjaman luar negeri tidak hanya melibatkan kerjasama G-to-G saja, namun juga melibatkan peran BUMN dan swasta nasional dalam pelaksanaannya. BUMN dan swasta dapat terlibat secara langsung dalam proyek pinjaman luar negeri sebagai pelaksana proyek, kontraktor, pemasok (supplier), atau bagian dari KPS (Kerjasama Pemerintah-Swasta) (Gambar 3.14).

Sesuai dengan Peraturan Presiden Nomor 82 Tahun 2015, BUMN dapat memanfaatkan pinjaman luar negeri melalui pinjaman langsung (direct lending) yang memungkinkan adanya jaminan pemerintah didalamnya. Pemanfaatan pinjaman luar negeri juga dapat diarahkan untuk mengembangkan industri BUMN dan swasta nasional dengan semaksimal mungkin memanfaatkan pasokan (supply)

Pinjaman