PENGARUH KEBIJAKAN PENDANAAN KEBIJAKAN INVESTASI KEBIJAKAN DIVIDEN DAN PROFITABILITAS TERHADAP NILAI PERUSAHAAN (Studi pada Perusahaan Manufaktur yang terdaftar di Bursa Efek Indonesia selama

periode tahun 2010 sampai 2014)

THE INFLUENCE OF FINANCING DECISION, INVESTMENT DECISION, DIVIDEND POLICY AND PROFITABILITY TO THE FIRM VALUE

(Study of Manufacturing Compenies Listed in IDX (Indonesia Stock Exchange) period during 2010 to 2014.

SKRIPSI

Diajukan Guna Memenuhi Persyaratan Untuk Memperoleh Gelar Sarjana Pada Fakultas Ekonomi

Program Studi Manajemen Universitas Muhammadiyah Yogyakarta

Disusun oleh:

ALLAN FAZRI ALMAMFAOZI 20120410363

FAKULTAS EKONOMI

1

PENGARUH KEBIJAKAN PENDANAAN KEBIJAKAN INVESTASI KEBIJAKAN DIVIDEN DAN PROFITABILITAS TERHADAP NILAI PERUSAHAAN (Studi pada Perusahaan Manufaktur yang terdaftar di Bursa Efek Indonesia selama

periode tahun 2010 sampai 2014)

THE INFLUENCE OF FINANCING DECISION, INVESTMENT DECISION, DIVIDEND POLICY AND PROFITABILITY TO THE FIRM VALUE

(Study of Manufacturing Compenies Listed in IDX (Indonesia Stock Exchange) period during 2010 to 2014.

SKRIPSI

Diajukan Guna Memenuhi Persyaratan Untuk Memperoleh Gelar Sarjana Pada Fakultas Ekonomi

Program Studi Manajemen Universitas Muhammadiyah Yogyakarta

Disusun oleh:

ALLAN FAZRI ALMAMFAOZI 20120410363

FAKULTAS EKONOMI

2

PERNYATAAN

Yang bertanda tangan dibawah ini saya, Allan Fazri Almamfaozi, menyatakan bahwa skripsi dengan judul: PENGARUH KEBIJAKAN PENDANAAN KEBIJAKAN INVESTASI KEBIJAKAN DIVIDEN DAN PROFITABILITAS TERHADAP NILAI PERUSAHAAN (Studi pada Perusahaan Manufaktur yang terdaftar di Bursa Efek Indonesia selama periode tahun 2010 sampai 2014) adalah hasil tulisan saya sendiri. Dengan ini saya menyatakan dengan sesungguhnya bahwa dalam skripsi ini tidak terdapat keseluruhan atau sebagian tulisan orang lain yang saya ambil dengan cara menyalin atau meniru dalam rangkaian kalimat atau simbol yang menunjukkan gagasan atau pendapat atau pemikiran dari penulis lain, yang saya akui seolah-olah sebagai tulisan saya sendiri, dan/atau tidak terdapat bagian atau keseluruhan tulisan yang saya salin, tiru, atau yang saya ambil dari tulisan orang lain tanpa memberikan pengakuan penulis aslinya.

Apabila saya melakukan tindakan yang bertentangan dengan hal tersebut diatas, baik sengaja maupun tidak, dengan ini saya menyatakan menarik skripsi yang saya ajukan sebagai hasil tulisan saya sendiri ini. Bila kemudian terbukti bahwa saya melakukan tindakan menyalin atau meniru tulisan orang lain seolah-olah hasil pemikiran saya sendiri, berarti gelar dan ijazah yang telah diberikan oleh Universitas batal saya terima.

Yogyakarta, 31 Mei 2016

Yang menyatakan

3

MOTTO

( ًجرخم هل لعجي ََا قَتي نم

2

ستحي َ ثيح نم هقزري )

ق هرمأ غل ب ََا َنإ هبسح ف ََا ىلع لَك تي نم

لكل ََا لعج د

ا ًردق ءيش

(

3

)

“Wa man yattaqillaaha yaj’al lahuu makhrojaa (2) Wa yarzuqhu min haitsu laa yahtasibu wa man yatawakkal „alallaahi fahuwa hasbuhu innallaaha baalighu amrihi qad ja’alallaahu

likulli syai’in qadran (3)”.

“ Barang siapa bertaqwa kepada Allah, maka Allah memberikan jalan keluar kepadanya dan memeberi rezeki dari arah yang tidak disangka-sangka. Barang siapa yang bertaqwa kepada

Allah, maka Allah jadikan urusanmu menjadi mudah”. (QS. Ath-Thalaq: 2, 3).

“Tragedi terbesar dalam kehidupan bukanlah sebuah kematian yang mengakhiri segalanya,

4

PERSEMBAHAN

Dengan segala puja dan puji syukur kepada Allah SWT. Taburan cinta dan kasih sayang-Mu telah memberikanku kekuatan, membekaliku dengan ilmu serta memperkenalkanku dengan cinta. Atas karunia serta kemudahan yang Engkau berikan akhirnya skripsi yang sederhana ini dapat terselasaikan dengan baik dan tepat pada waktunya. Shalawat serta salam selalu terlimpahkan keharibaan Rasulullah Muhammad SAW. Oleh karena itu, dengan rasa bangga dan bahagia saya haturkan rasa syukur dan terimakasih saya kepada:

1. Allah SWT, karena hanya atas izin dan karunia-Nya maka skripsi ini dapat dibuat dan diselesaikan pada waktunya. Puji dan syukur yang tak terhingga pada Tuhan penguasa alam yang meridhoi dan mengabulkan segala do’a.

2. Ayah dan Ibuku, Dedi Kusnadi dan Mimin Rukmini tercinta. Sebagai tanda bakti, hormat, dan rasa terimakasih yang tiada terhingga kupersembahkan karya kecil ini kepada Ayah dan Ibu yang telah memberikan kasih sayang, segala dukungan dan cinta kasih yang tiada terhingga yang tiada mungkin dapat kubalas hanya dengan selembar kertas yang bertuliskan kata cinta dan persembahan. Semoga ini menjadi langkah awal untuk membuat Ayah dan Ibu bahagia karena kusadar, selama ini belum bisa berbuat yang lebih baik. Untuk Ayah dan Ibu yang selalu membuatku termotivasi dan selalu menyirami kasih dan sayang, selalu mendo’akanku, selalu menasihatiku

menjadi lebih baik.

5

bisa jadi panutan seutuhnya, tapi aku akan selalu menjadi yang terbaik untuk kalian semua.

4. Temanku, sahabatku, lawan debatku, teman jalan-jalanku Mardhatu Harrisa. Sebagai tanda cinta kasihku, kupersembahkan karya kecil ini buatmu. Terimakasih atas kasih sayang, perhatian dan kesabaranmu yang telah meberikanku semangat dan inspirasi dalam menyelesaikan tugas akhir ini, semoga engkau pilihan terbaik buatku dan masa depanku.

5. Sahabat-sahabatku Aulia Achmad Ma’rufianto, Wawan Hermanto, Fathah Anjasmoro terimakasih atas bantuan, do’a, nasihat, hiburan, traktiran, ojekan, dan semangat yang

kalian berikan selama kuliah. Aku tak akan melupakan semua yang telah kalian berikan selama ini. Buat teman-teman kelas J “Mahmud Yunus, Aulia Achmad Ma’rufianto, Wawan Hermanto, Fathah Anjasmoro, Syabu Afa’anh, Muhammad

Badrudin, Bikorin, Fahmi Hamid, Farid Ramadhani, Irsyad Burhani Marhaban, Yerri Dwi Prasetyo, Ragil Setiawan, Rudi Haryadi, Nurrahman, Ibnu Hajar, Muhammad Nur Mediansyah, Muhammad Rizky Arfianto, Alvin Kurniawan, Jefri Adi Surya, Sony Iswanto, Ratri Werdy Erdianti, Guniarti Indah Wardani, Tata Riana Elsy Damayanti, Naulia Ningsih Nasution, Femi Kurnia, Digna Saputri, Sukesih, Melisa, Rizqi Kurnia Dewi, Windhita Wahyu Utami terimaksih atas bantuan kalian, semangat kalian dan candaan kalian menjadi pengalaman yang sangat berharga buatku. Buat teman-teman seperjuangan Manajemen UMY 2012 terimakasih atas bantuan kalian, semoga keakraban diantara kita selalu terjaga.

6

7

DAFTAR ISI

HALAMAN JUDUL ... 1

HALAMAN PERSETUJUAN ... Error! Bookmark not defined. HALAMAN PENGESAHAN ... Error! Bookmark not defined. PERNYATAAN... 2

MOTTO ... 3

PERSEMBAHAN ... 4

INTISARI ... Error! Bookmark not defined. ABSTRACT ... Error! Bookmark not defined. KATA PENGANTAR ... Error! Bookmark not defined. DAFTAR ISI... 7

DAFTAR TABEL ... 11

DAFTAR GAMBAR ... 12

8

BAB II TINJAUAN PUSTAKA ... Error! Bookmark not defined. 2.1. Landasan Teori ... Error! Bookmark not defined. 2.1.1. Faktor Fundamental ... Error! Bookmark not defined. 2.1.2. Kebijakan Perusahaan ... Error! Bookmark not defined. 2.1.3. Kebijakan Pendanaan ... Error! Bookmark not defined. 2.1.4. Kebijakan Investasi ... Error! Bookmark not defined. 2.1.5. Kebijakan Dividen ... Error! Bookmark not defined. 2.1.6. Kinerja Perusahaan ... Error! Bookmark not defined. 2.1.7. Profitabilitas ... Error! Bookmark not defined. 2.1.8. Nilai Perusahaan ... Error! Bookmark not defined. 2.2. Hasil Penelitian Terdahulu ... Error! Bookmark not defined. 2.3. Hipotesis ... Error! Bookmark not defined.

2.3.1. Pengaruh Kebijakan Pendanaan terhadap Nilai PerusahaanError! Bookmark not defined.

2.3.2. Pengaruh Kebijakan Investasi terhadap Nilai PerusahaanError! Bookmark not defined.

2.3.3. Pengaruh Kebijakan Dividen terhadap Nilai PerusahaanError! Bookmark not defined.

2.3.4. Pengaruh Profitabilitas terhadap Nilai PerusahaanError! Bookmark not defined.

9

3.3. Teknik Pengambilan Sampel ... Error! Bookmark not defined. 3.4. Teknik Pengumpulan Data ... Error! Bookmark not defined. 3.5. Definisi Operasional ... Error! Bookmark not defined. 3.5.1. Variabel Dependen... Error! Bookmark not defined. 3.5.2. Variabel Independen ... Error! Bookmark not defined. 3.6. Uji Hipotesis dan Analisis Data ... Error! Bookmark not defined. 3.6.1. Alat Analisis... Error! Bookmark not defined. 3.6.2. Analisis Statistik Deskriptif ... Error! Bookmark not defined. 3.6.3. Uji Asumsi Klasik ... Error! Bookmark not defined. 3.6.4. Uji Regresi ... Error! Bookmark not defined. 3.6.5. Uji Hipotesis ... Error! Bookmark not defined. 3.6.6. Uji Kesesuaian Model (Goodness of Fit)Error! Bookmark not defined. BAB IV HASIL PENELITIAN DAN PEMBAHASANError! Bookmark not defined.

10

4.3.4. Uji Autokorelasi ... Error! Bookmark not defined. 4.4. Hasil Analisis Regresi Linier Berganda .. Error! Bookmark not defined. 4.5. Uji Hipotesis ... Error! Bookmark not defined. 4.5.1. Uji Signifikan Parsial ... Error! Bookmark not defined. 4.6. Uji Kesesuaian Model (Goodness of Fit) Error! Bookmark not defined. 4.6.1. Uji Signifikan Simultan ... Error! Bookmark not defined. 4.6.2. Uji Koefisien Determinasi ... Error! Bookmark not defined. 4.7. Pembahasan ... Error! Bookmark not defined.

4.7.1. Hasil Analisis Regresi Linier BergandaError! Bookmark not defined. 4.7.2. Hasil Uji Hipotesis ... Error! Bookmark not defined.

4.7.3. Hasil Uji Kesesuaian Model (Goodness of Fit)Error! Bookmark not defined. BAB V KESIMPULAN DAN SARAN ... Error! Bookmark not defined.

11

DAFTAR TABEL

Tabel 2.1: Penelitian Terdahulu ... 25

Tabel 2.2: Tabel Lanjutan Penelitian Terdahulu ... 26

Tabel 2.3: Tabel Lanjutan Penelitian Terdahulu ... 27

Tabel 2.4: Tabel Lanjutan Penelitian Terdahulu ... 28

Tabel 2.5: Tabel Lanjutan Penelitian Terdahulu ... 29

Tabel 3.1: Keputusan Autokorelassi ... 48

Tabel 4.1: Kriteria Penyampelan ... 52

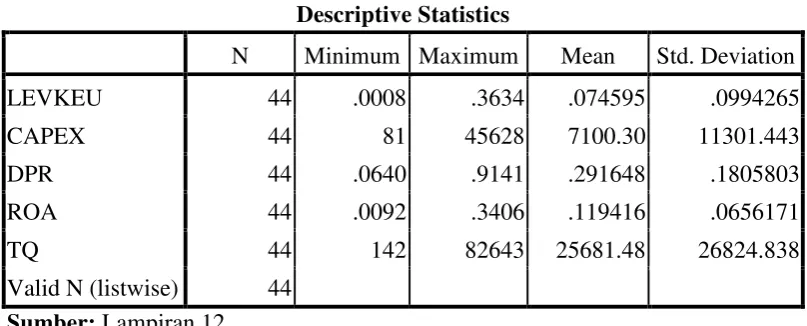

Tabel 4.2: Hasil Statistik Deskriptif ... 53

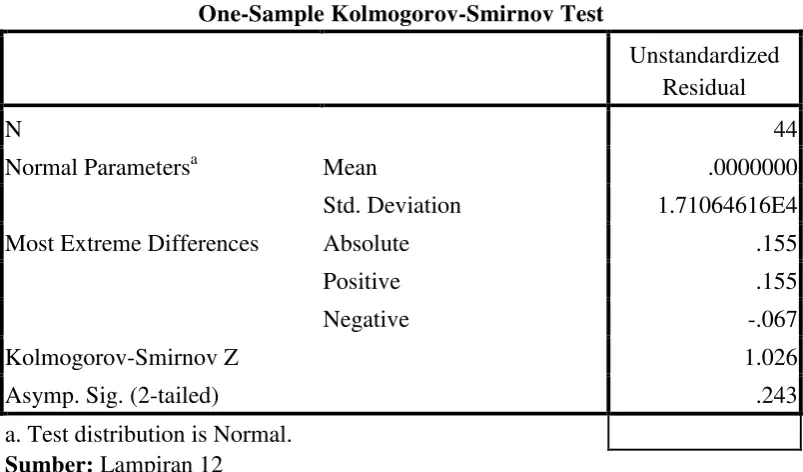

Tabel 4.3: Hasil Uji Kolmogorov-Smirnov ... 55

Tabel 4.4: Hasil Uji Multikolinearitas ... 56

Tabel 4.5: Hasil Uji Heterokedastisitas ... 58

Tabel 4.6: Hasil Uji Durbin-Watson ... 59

Tabel 4.7: Hasil Regresi Linier Berganda ... 60

Tabel 4.8: Hasil Uji Signifikan Parsial ... 61

Tabel 4.9: Hasil Uji Signifikan Simultan ... 65

12

DAFTAR GAMBAR

13

DAFTAR LAMPIRAN LAMPIRAN

1. Lampiran 1: Daftar Perusahaan Manufaktur yang terdaftar di BEI (Bursa Efek Indonesia) periode tahun 2010 sampai 2014

2. Lampiran 2: Lanjutan Daftar Perusahaan Manufaktur yang terdaftar di BEI (Bursa Efek Indonesia) periode tahun 2010 sampai 2014

3. Lampiran 3: Daftar Perusahaan Manufaktur yang terdaftar di BEI (Bursa Efek Indonesia) periode tahun 2010 sampai 2014

4. Lampiran 4: Daftar Perusahaan Manufaktur yang terdaftar di BEI (Bursa Efek Indonesia) periode tahun 2010 sampai 2014

5. Lampiran 5: Daftar Perusahaan Manufaktur yang terdaftar di BEI (Bursa Efek Indonesia) periode tahun 2010 sampai 2014

6. Lampiran 6: Daftar Perusahaan Manufaktur yang bertahan selama periode tahun 2010 sampai 2014

7. Lampiran 7: Daftar Perusahaan Manufaktur yang memiliki laba positif selama periode tahun 2010 sampai 2014

8. Lampiran 8: Daftar Perusahaan Manufaktur yang memiliki data keuangan dalam mata uang Rupiah (Rp) selama periode tahun 2010 sampai 2014

9. Lampiran 9: Daftar Sampel Perusahaan Manufaktur periode tahun 2010 sampai 2014 10. Lampiran 10: Daftar Sampel Perusahaan Perhitungan Leverage Keuangan

11. Lampiran 11: Daftar Sampel Perusahaan Perhitungan CAP/BVA (Capital Expenditure to Book Value of Asset)

14

14. Lampiran 14: Daftar Sampel Perusahaan Perhitungan Tobin’s Q 15. Lampiran 15: Keputusan Autokorelasi

16. Lampiran 16: Kriteria Penyampelan 17. Lampiran 17: Hasil Statistik Deskriptif

18. Lampiran 18: Hasil Uji Kolmogorov-Smirnov Test 19. Lampiran 19: Hasil Uji Multikolinearitas

20. Lampiran 20: Hasil Uji Heterokedastisitas 21. Lampiran 21: Hasil Uji Autokorelasi

ABSTRAK

Tujuan dari penelitian ini adalah untuk menguji pengaruh kebijakan pendanaan, kebijakan investasi, kebijakan dividen dan profitabilitas terhadap nilai perusahaan.

Penelitian ini menggunakan sampel dari perusahaan manufaktur yang terdaftar di BEI selama periode tahun 2010 sampai tahun 2014. Berdasarkan tekhnik purposive sampling, diperoleh 9 perusahaan sebagai sampel penelitian sehingga selama 5 tahun pengamatan terdapat 44 laporan tahunan dianalisis. Metode analisis dari penilitian ini menggunakan analisis regresi berganda.

Hasil dari penelitian ini menunjukan bahwa kebijakan pendanaan berpengaruh positif tetapi tidak signifikan terhadap nilai perusahaan, kebijakan investasi berpengaruh positif dan signifikan terhadap nilai perusahaan, kebijakan dividen berpengaruh positif dan signifikan terhadap nilai perusahaan dan profitabilitas berpengaruh positif dan signifikan terhadap nilai perusahaan.

ABSTRACT

The purpose of this study is to examine the influence of financing decision, investment decision, dividend policy and profitability to the firm value.

This research used samples from manufacturing companies thad listed on IDX (Indonesia Stock Exchange) period during 2010 to 2014. Based on purposive sampling technique, it got 9 companies as research sample, so as long 5 years observation there were 44 annual reports were analyzed. The method of analysis of this research was multiple regression.

The results of this research showed that financing decision doesn’t have significant but positive influence to firm value, investment decision has significant and positive influence to firm value, dividend policy has significant and positive influence to firm value and profitability has significant and positive influence to firm value.

BAB I PENDAHULUAN

2.1. Latar Belakang Penelitian

Investor adalah orang perorangan atau lembaga baik domestik atau non domestik yang melakukan suatu investasi baik dalam jangka pendek atau jangka panjang. Ketika calon investor ingin berinvestasi maka perlu mengumpulkan informasi sebagai salah satu dasar pertimbangan dalam pengambilan keputusan investasi di pasar modal. Sumber informasi tersebut bisa diperoleh dengan menganalisis aspek fundamental perusahaan, karena nilai saham mencerminkan nilai perusahaan dan mencerminkan kemampuan perusahaan dalam meningkatkan nilai kekayaan dimasa depan.

Selain itu tujuan perusahaan adalah untuk memaksimalkan kesejahteraan pemilik perusahaan dengan cara meningkatkan nilai perusahaan. Nilai perusahaan yang sudah go public di pasar modal tercermin dalam harga saham perusahaan. Sedangkan pengertian nilai perusahaan yang belum go public nilainya terealisasi apabila perusahaan akan dijual (total aktiva) dan prospek perusahaan, risiko usaha, lingkungan usaha dan lain-lain (Farah M, 2004 dalam Mardiyati, Nazir, Putri, 2012).

modal. Pendekatan faktor fundamental dilakukan dengan mengidentifikasikan faktor-faktor mendasar yang dapat mempengaruhi harga saham.

Sedangkan pendekatan faktor teknikal lebih bersifat teknis (matematis) dan psikologis yang dapat mempengaruhi harga saham yaitu dengan menggunakan data pasar yang dipublikasikan (Sudiyatno dan Puspitasari, 2010). Penelitian ini mengasumsikan bahwa para pemodal atau investor adalah rasional sehingga aspek fundamental menjadi dasar penilaian (basic valuation) yang utama. Faktor fundamental sangat kompleks dan luas cakupannya, meliputi faktor fundamental makro yang berada di luar kendali perusahaan dan faktor fundamental mikro yang berada dalam kendali perusahaan (Syahib, 2000 dalam Sudiyatno dan Puspitasari, 2010).

Kinerja perusahaan merupakan suatu gambaran tentang kondisi keuangan suatu perusahaan dianalisis dengan alat-alat analisis keuangan dapat digunakan oleh manajer untuk mengambil keputusan. Kinerja keuangan dalam penelitian ini diukur dengan rasio profitabilitas merupakan salah satu indikator penting bagi investor dalam menilai prospek perusahaan dimasa depan dengan melihat sejauh mana pertumbuhan profitabilitas perusahaan (Tandelilin, 2010:372). Rasio profitabilitas dengan menggunakan proksi ROA (Return On Asset) karena dapat menunjukan profitabilitas perusahaan dalam penggunaan aset tanpa membedakan darimana sumber pendanaannya sehingga dapat menunjukan pengukuran kinerja yang lebih baik dan mencerminkan baik atau buruknya nilai perusahaan. Seperti dijelaskan di atas, bahwa penelitian ini menggunakan ROA (Return On Asset) sebagai indikator profitabilitas perusahaan, karena variabel ini dalam beberapa penelitian sebelumnya menunjukkan pengukuran kinerja yang lebih baik (Dodd dan Chen, 1996 dalam Sudiyatno dan Puspitasari, 2010). Profitabilitas perusahaan yang tinggi dapat menunjukan kemampuan perusahaan untuk memenuhi kewajibannya dan ROA (Return On Asset) lebih merepresentasikan kepentingan stake holders.

yang diukur menggunakan rasio profitabilitas dengan diproksi ROA (Return On Asset) dalam mempengaruhi nilai perusahaan yang di proksi dengan Tobins’Q.

Penelitian ini memfokuskan pada area penelitian manajemen keuangan dengan judul ”Pengaruh Kebijakan Pendanaan Kebijakan Investasi Kebijakan Dividen dan Profitabilitas Terhadap Nilai Perusahaan (Studi pada Perusahaan Manufaktur yang terdaftar di Bursa Efek Indonesia selama periode tahun 2010 sampai 2014)”. Penelitian ini merupakan pengembangan dari dua penelitian dengan judul “Pengaruh Kebijakan Dividen,

Kebijakan Hutang, dan Profitabilitas terhadap Nilai Perusahaan” (Titin

Herawati, 2014) dan “Pengaruh Keputusan Investasi, Keputusan Pendanaan, Kebijakan Dividen terhadap Nilai Perusahaan pada Perusahaan yang tergabung dalam Jakarta Islamik Indeks Studi pada Bursa Efek Indonesia

(BEI)” (Mokhamat Ansori dan Denica H.N, 2010). Perbedaan pada penelitian

mengukur kinerja perusahaan khususnya tentang nilai perusahaan yang menunjukan suatu performa manajemen dalam mengelola aktiva perusahaan (Sudiyatno, 2010).

Studi empiris pada perusahaan yang listing di BEI (Bursa Efek Indonesia) khususnya pada perusahaan manufaktur karena perusahaan manufaktur merupakan kelompok usaha di BEI (Bursa Efek Indonesia) dengan jumlah perusahaan yang paling banyak, sehingga diharapkan akan mendapatkan keragaman data untuk mendapatkan hasil yang akurat dan diharapkan dapat memperjelas isu dalam meningkatkan nilai perusahaan, melalui faktor internal perusahaan.

2.2. Batasan Masalah Penelitian

2.2.1. Variabel

2.2.2. Objek

Objek pada penelitian ini menggunakan perusahaan manufaktur yang sudah go public atau sudah listing di BEI (Bursa Efek Indonesia) dan bertahan selama periode tahun 2010 sampai tahun 2014.

2.3. Rumusan Masalah Penelitian

Berdasarkan uraian dari latar belakang tersebut, maka yang menjadi pokok permasalahn pada penelitian ini adalah:

1. Apakah kebijakan pendanaan (leverage keuangan) berpengaruh terhadap nilai perusahaan?

2. Apakah kebijakan investasi (CAP/BVA) berpengaruh terhadap nilai perusahaan?

3. Apakah kebijakan dividen (DPR) berpengaruh terhadap nilai perusahaan? 4. Apakah profitabilitas (ROA) berpengaruh terhadap nilai perusahaan?

2.4. Tujuan Penelitian

Penelitian mengenai pengaruh kebijakan pendanaan, kebijakan investasi, kebijakan dividen dan profitabilitas ini memiliki beberapa tujuan diantaranya: 1. Untuk menganalisis pengaruh kebijakan pendanaan (leverage keuangan)

terhadap nilai perusahaan.

2. Untuk menganalisis pengaruh kebijakan investasi (CAP/BVA) terhadap nilai perusahaan.

4. Untuk menganalisis pengaruh profitabilitas (ROA) terhadap nilai perusahaan.

2.5. Manfaat Penelitian

2.5.1. Manfaat di Bidang Teoritis

1. Hasil penelitian ini diharapkan dapat memberikan wacana tentang pengaruh kebijakan pendanaan, kebijakan investasi, kebijakan dividen dan profitabilitas terhadap nilai perusahaan.

2. Hasil penelitian ini diharapkan dapat memberikan kontribusi terhadap pengembangan ilmu pengetahuan khususnya dalam bidang manajemen keuangan terutama mengenai kebijakan pendanaan, kebijakan investasi, kebijakan dividen, profitabilitas dan nilai perusahaan. Sebagai bahan pertimbangan serta referensi bagi penelitian selanjutnya dalam manajemen keuangan.

2.5.2. Manfaat di Bidang Praktik

1. Hasil penelitian ini dapat dijadikan sebagai pertimbangan dalam pengambilan keputusan untuk melakukan investasi pada perusahaan manufaktur yang terdaftar di BEI (Bursa Efek Indonesia).

BAB II

TINJAUAN PUSTAKA

2.1. Landasan Teori

2.1.1. Faktor Fundamental

Analisis terhadap harga saham dapat dilakukan dengan dua macam pendekatan yaitu pendekatan fundamental dan pendekatan teknikal. Pendekatan fundamental dilakukan dengan mengidentifikasi faktor-faktor mendasar yang dapat mempengaruhi harga saham. Sedangkan pendekatan teknikal lebih menekankan pada aspek teknis (matematis) dan psikologis yang dapat mempengaruhi harga saham yaitu dengan menggunakan data pasar yang dipublikasikan, seperti; harga saham, volume perdagangan, indeks harga saham baik gabungan maupun individu, serta faktor-faktor lain yang bersifat teknis. Penelitian ini mengasumsikan bahwa para pemodal atau investor adalah rasional sehingga aspek fundamental menjadi dasar penilaian (basic valuation) yang utama.

eksternal perusahaan. faktor fundamental mikro yang merupakan faktor fundamental perusahaan sangat luas cakupannya dan dalam penelitian ini dibedakan penjadi faktor kebijkan perusahaan dan faktor kinerja perusahaan. indikator faktor kebijakan perusahaan di proksi dengan leverage keuangan, CAP/BVA (Capital Expenditure to Book Value of Asset), DPR (Dividend Payout Ratio) sedangkan indikator dari faktor kinerja perusahaan diproksi dengan ROA (Return On Asset).

2.1.2. Kebijakan Perusahaan

2.1.3. Kebijakan Pendanaan

Kebijakan pendanaan merupakan keputusan penting yang dibuat manajer sebagai kebijakan untuk menentukan sumber-sumber pembiayaan perusahaan. Kebijakan pendanaan dapat pula diartikan sebagai keputusan yang menyangkut struktur keuangan perusahaan (financial structure) (Ibrahim, 2012). Struktur keuangan perusahaan merupakan komposisi dari keputusan pendanaan yang meliputi hutang jangka pendek, hutang jangka panjang dan modal sendiri. Setiap perusahaan akan mengharapkan adanya struktur modal optimal yaitu struktur modal yang dapat memaksimalkan nilai perusahaan (value of the firm) dan meminimalkan biaya modal (cost of capital) (Ibrahim, 2012).

Menurut Modigliani dan Miller (1963, dalam Mamduh, 2004:299) menyimpulkan bahwa nilai perusahaan dengan hutang lebih tinggi dibandingkan nilai perusahaan tanpa hutang. Apabila pendanaan didanai melalui hutang peningkatan tersebut terjadi akibat dari efek tax deductible artinya perusahaan yang memiliki hutang akan membayar bunga pinjaman yang dapat mengurangi penghasilan kena pajak, yang dapat memberi manfaat bagi pemegang saham. Selain itu penggunaan dana eksternal akan menambah pendapatan perusahaan yang nantinya akan digunakan untuk kegiatan investasi yang menguntungkan bagi perusahaan. Terdapat beberapa teori yang berkenaan dengan struktur modal yaitu: 1. Modigliani dan Miller

berpengaruh yang pernah ditulis. Berdasarkan serangkaian asumsi yang membatasi, Modigliani dan Miller (1958, dalam Mamduh, 2010), membuktikan bahwa nilai perusahaan tidak dipengaruhi oleh struktur modalnya. Jadi penggunaan hutang tidak relevan dengan nilai perusahaan, sehingga tidak menjadi masalah bagaimana perusahaan membiayai investasinya.

Perusahaan yang menggunakan hutang dengan yang tidak menggunakan hutang akibatnya sama saja terhadap nilai perusahaan. oleh karena itu, bagi manajer penggunaan hutang bukan merupakan solusi untuk meningkatkan nilai perusahaan. setelah mendapatkan masukan dan kritikan, dalam perkembangannya Modigliani dan Miller (1963, dalam Mamduh, 2010), mengoreksi asumsinya bahwa pajak penghasilan perusahaan membawa efek penghematan bagi perusahaan. Bagi perusahaan yang menggunakan hutang akan membayar pajak lebih sedikit dibandingkan dengan perusahaan yang tidak menggunakan hutang. Selisihnya merupakan subsidi yang diterima oleh perusahaan yang menggunakan hutang, dan inilah penghematan pajak yang diperolehnya. Adanya penghematan pajak tersebut, maka nilai perusahaan yang menggunakan hutang lebih tinggi dari nilai perusahaan yang tidak menggunakan hutang.

2. Trade Off Theory

penggunaan hutang. Sejauh manfaat lebih besar, tambahan hutang masih diperkenankan. Apabila pengorbanan karena penggunaan hutang sudah lebih besar, maka tambahan hutang sudah tidak diperbolehkan. Menurut Efni, Hadiwidjojo, Salim dan Rahayu, (2012) Trade Off Theory mengemukakan bahwa kenaikan hutang akan bermanfaat jika dapat meningkatkan nilai perusahaan, artinya bahwa penambahan hutang belum mencapai titik optimal (suatu batas optimal dari jumlah hutang yang dapat menyebabkan nilai perusahaan tersebut maksimal). Jika manfaat hutang menjadi lebih kecil dibandingkan nilai kebangkrutan maka penambahan hutang akan menurunkan nilai perusahaan. 3. Pecking Order Theory

Myers dan Majluf (1984, dalam Mamduh, 2004:315) mengenalkan Pecking Order Theory yang menggambarkan sebuah hirarki dalam pencarian dana perusahaan dimana perusahaan lebih memilih menggunakan internal equity untuk membayar dividen dan mengimplementasikannya sebagai peluang pertumbuhan. Teori ini menjelaskan mengapa perusahaan akan menentukan hirarki sumber dana yang paling disukai. Secara ringkas teori tersebut menyatakan bahwa:

1) Perusahaan menyakai pendanaan dari hasil operasi perusahaan (internal financing).

konversi) baru akhirnya apabila masih belum mencukupi, saham baru akan diterbitkan.

4. Agency Theory

Teori keagenan (Agency Theory) oleh Jensen dan Meckling (1976, dalam Sudiyatno, 2010) menyatakan bahwa antara pemilik dan manajemen mempunyai kepentingan yang berbeda. Prinsip utama teori ini menyatakan hubungan kerja antara pihak yang memberi wewenang (prinsipal), yaitu pemilik dengan pihak yang menerima wewenang (agent), yaitu manajer. Adanya berbagai kepentingan ini, masing-masing pihak berusaha untuk memperbesar keuntungan bagi dirinya sendiri. Pemilik (principal) menginginkan pengembalian yang sebesar-besarnya dan secepat-cepatnya atas investasi yang telah dilakukan. Sedangkan manajer (agent) menginginkan kepentingannya diakomodir sebesar-besarnya atas kinerjanya.

sempurna aktivitas manajerial, maka manajer memiliki potensi dan peluang untuk menentukan kebijakan yang menguntungkan dirinya, dan disinilah muncul konflik dengan pemilik karena pemilik tidak menyukai tindakan tersebut.

Kebijakan pendanaan diproksi dengan leverage keuangan. Leverage keuangan merupakan implementasi kebijakan perusahaan yang berkaitan dengan masalah pendanaan dan berkaitan dengan penggunaan hutang oleh perusahaan (Sudiyatno dan Puspitasari, 2010). Modigliani dan Miller, (1958 dalam Mamduh, 2004:300) mengemukakan proposisi bahwa leverage tidak relevan dengan nilai perusahaan sehingga penggunaan hutang tidak akan meningkatkan nilai perusahaan.

Namun pada perkembangan selanjutnya, Modigliani dan Miller (1963 dalam Mamduh 2004:305) merevisi asumsinya bahwa pajak perseroan membawa efek penghematan pajak sehingga bagi perusahaan dengan kondisi yang identik sama, maka perusahaan yang menggunakan hutang akan membayar pajak lebih sedikit dibandingkan dengan perusahaan yang tidak menggunakan hutang. Inilah efek penghematan pajak yang dimaksud karena pajak dibayar setiap tahun dalam jangka waktu yang lama, sehingga nilai sekarang dari penghematan pajak merupakan selisih dari nilai perusahaan yang menggunakan hutang dengan nilai perusahaan yang tidak menggunakan hutang.

2.1.4. Kebijakan Investasi

sejumlah dana atau sumberdaya lainnya yang dilakukan pada saat ini dengan tujuan memperoleh sejumlah keuntungan dimasa yang akan datang. Keputusan investasi dapat dikelompokan kedalam investasi jangka pendek seperti investasi kedalam kas, piutang, persediaan, atau investasi dalam aktiva keuangan (financial assets) seperti deposito maupun berupa pembelian surat-surat berharga berupa saham dan obligasi. Investasi jangka panjang dalam bentuk nyata (real asset) misalnya tanah, gedung, kendaraan, pembangunan pabrik, perbaikan atau pembelian mesin-mesin serta perlengkapan baru, peralatan dan aktiva tetap lainnya (Ansori dan Denica, 2010). Kegiatan investasi yang dilakukan perusahaan akan menentukan keuntungan yang diperoleh perusahaan dimasa yang akan datang.

mengakuisisi perusahaan lain, investasi jangka panjang, dan lain-lain. Keputusan investasi yang dilakukan mengandung informasi yang berisi sinyal-sinyal akan prospek perusahaan dimasa yang akan datang.

Signalling Theory menjelaskan bahwa informasi tentang pertumbuhan perusahaan atas investasi yang dilakukan dianggap investor sebagai sinyal prospek perusahaan dimasa mendatang (Bhattacharya, 1979 dalam Rini dan Anas, 2010). Menurut Brigham dan Houston, (2001 dalam Mardiyati, Nazir, Putri, 2012) syarat atau signal adalah tindakan yang diambil perusahaan untuk memberi petunjuk bagi investor tentang bagaimana manajemen memandang prospek perusahaan. Sinyal ini berupa informasi mengenai apa yang sudah dilakukan oleh manajemen untuk merealisasikan keinginan pemilik. Sinyal dapat berupa informasi penting bagi investor dan pelaku bisnis karena informasi pada hakekatnya menyajikan keterangan, catatan atau gambaran, baik untuk keadaan masa lalu, saat ini maupun masa yang akan datang bagi kelangsungan hidup perusahaan dan bagaimana efeknya terhadap perusahaan. Signalling Theory menyatakan pengeluaran investasi memberikan sinyal positif tentang pertumbuhan perusahaan dimasa yang akan datang sehingga meningkatkan harga saham sebagai indikator nilai perusahaan (Hasnawati, 2005).

2.1.5. Kebijakan Dividen

guna pembiayaan investassi dimasa yang akan datang. Kebijakan terhadap pembayaran dividen merupakan keputusan yang sangat penting dalam suatu perusahaan. Kebijakan ini akan melibatkan dua pihak yang mempunyai kepentingan yang berbeda yaitu pihak yang pertama para pemegang saham dan pihak kedua perusahaan itu sendiri (Hermuningsih, 2009 dalam Sukirni, 2012). Besarnya dividen yang dibagikan perusahaan ditentukan oleh para pemegang saham pada saat berlangsungnya RUPS (Rapat Umum Pemegang Saham).

Kebijakan dividen diproksi dengan DPR (Dividend Payout Ratio). DPR (Dividend Payout Ratio) dipakai sebagai alat ukur kebijakan dividen karena kualitas saham suatu perusahaan tidak bisa dijamin dari tiap lembar saham yang dibagikan kalau menggunakan DPS (Dividend Per Share) serta agar pengukuran bisa dibandingkan antara perusahaan dalam tiap tahunnya (Martikarani, 2014). DPR (Dividend Payout Ratio) yaitu rasio yang menentukan jumlah laba yang dapat ditahan sebagai sumber pendanaan. Semakin besar laba ditahan semakin sedikit jumlah laba yang dialokasikan untuk pembayaran dividen (Kasir, 2010). Dari definisi-definisi mengenai DPR (Dividend Payout Ratio) dapat disimpulkan bahwa rasio pembayaran dividen ini menunjukan presentase laba yang dibagikan kepada pemegang saham, laba bersih perusahaan, perbandingan antara dividen per lembar saham dengan laba per lembar saham dan besaran angka dividen diumumkan dan ditetapkan pada RUPS (Rapat Umum Pemegang Saham).

menyatakan bahwa pembayaran dividen yang tinggi oleh perusahaan dianggap perusahaan mempunyai prospek keuntungan yang baik sedangkan penurunan pembayaran dividen yang dibayarkan perusahaan dapat menjadi informasi yang kurang baik bagi perusahaan karena akan berdampak pada penurunan harga saham yang akhirnya menurunkan nilai perusahaan (Efni, Hadiwidjojo, Salim dan Rahayu, 2012).

Teori lain menjelaskan bahwa besarnya dividen yang dibagikan oleh perusahaan dapat mempengaruhi harga saham karena menurut teori Bird In The Hand Theory, investor lebih menyukai pengembalian yang berasal dari dividen dibandingkan dengan capital gain. Pembayaran dividen yang lebih besar tidak selalu dapat meningkatkan harga saham perusahaan. Berdasarkan teori preferensi pajak pembayaran dividen yang rendah juga dapat meningkatkan harga saham perusahaan. Sehingga apapun kebijakan yang ditetapkan oleh perusahaan akan tetap mempengaruhi nilai perusahaan (Herawati, 2014).

Terdapat beberapa pandangan mengenai pengaruh kebijakan dividen terhadap nilai perusahaan:

1. Pandangan 1: kebijakan dividen tidak relevan

Pandangan ini berasumsi bahwa tidak ada hubungan antara kebijakan dividen dan nilai saham. Seperti yang dijelaskan oleh Eugene F Brigham dan Joel F Houston, (2007 dalam Mardiyati, Nazir, Putri, 2012) dividend irrelevance theory is a firm’s dividend policy has no effect on either its value or its cost of

mempengaruhi kesejahteraan pemegang saham. Nilai perusahaan ditentukan hanya oleh kemampuan menghasilkan laba dari aset-aset perusahaan atau kebijakan investasinya dan cara aliran laba dipecah antara dividen dan laba ditahan tidak mempengaruhi nilai perusahaan.

2. Pandangan 2: kebijakan dividen yang relevan

Myron Gordon dan Jhon Lintner dalam (Mardiyati, Nazir, Putri, 2012) mengatakan dividen lebih pasti daripada perolehan modal disebut juga dengan teori Bird In The Hand Theory yaitu kepercayaan bahwa pendapatan dividen memiliki nilai lebih tinggi bagi investor daripada capital gain, teori ini mengasumsikan bahwa dividen lebih pasti daripada pendapatan modal.

3. Efek informasi (information content, or signaling hypotesis)

“Signal is an action taken by a firm’s management that provides clues to

investors about how management views the firm’s prospeccts” (Eugene F Brigham dan Fred J Weston 2005 dalam Mardiyati, Nazir, Putri, 2012) sedangkan pengertian information content adalah teori yang menyatakan bahwa investor menganggap perubahan dividen sebagai pertanda bagi perkiraan manajemen atas laba. Information assymetry merupakan perbedaan kemampuan mengakses informasi antara manajemen dan investor yang bisa mengakibatkan harga saham lebih rendah daripada yang akan terjadi pada kondisi pasti.

4. Clientele effect

khusus, yang selanjutnya menarik sekumpulan peminat atau clientele yang terdiri dari para investor yang menyukai kebijkan dividen khusus tersebut (Eugene F Brigham dan Fred J Weston 2005 dalam Mardiyati, Nazir, Putri, 2012).

2.1.6. Kinerja Perusahaan

Menurut Sudiyatno, (2010) kinerja perusahaan secara teoritis adalah merupakan hasil dari implementasi kebijakan perusahaan hasil dari kebijakan-kebijakan tersebut seperti meningkatkan laba perusahaan dengan indikator profitabilitas yang dapat melihat prospek perusahaan dimasa yang akan datang. Indikator profitabilitas diproksi dengan ROA (Return On Asset) yang akan digunakan oleh para investor dan calon investor sebagai dasar dalam pengambilan keputusan untuk melakukan investasi, sehingga ROA (Return On Asset) akan memberikan gambaran kepada investor maupun calon investor sebagai prestasi kinerja perusahaan.

2.1.7. Profitabilitas

Profitabilitas merupakan salah satu indikator penting untuk melihat prospek perusahaan dimasa yang akan datang yaitu dengan melihat sejauh mana pertumbuhan profitabilitas perusahaan. Indikator ini sangat penting diperhatikan untuk mengetahui seberapa besar return yang dapat diterima oleh investor atas investasi yang dilakukannya.

Asset) akan digunakan oleh para investor dan calon investor sebagai dasar dalam keputusannya untuk melakukan investasi sehingga ROA (Return On Asset) akan memberikan gambaran profitabilitas perusahaan kepada investor maupun calon investor.

2.1.8. Nilai Perusahaan

Nilai perusahaan merupakan gambaran keadaan sebuah perusahaan, dimana terdapat penilaian khusus oleh calon investor terhadap baik buruknya kinerja keuangan perusahaan (Mardiyati, Nazir, Abrar, 2015). Nilai perusahaan merupakan kondisi tertentu yang telah dicapai oleh suatu perusahaan sebagai gambaran dari kepercayaan masyarakat terhadap perusahaan setelah melalui suatu proses kegiatan selama beberapa tahun, yaitu sejak perusahaan tersebut didirikan sampai dengan saat ini (Sudiyatno, 2010). Masyarakat menilai dengan bersedia membeli saham perusahaan dengan harga tertentu sesuai dengan persepsi dan keyakinannya. Meningkatnya nilai perusahaan adalah sebuah prestasi yang sesuai dengan keinginan para pemiliknya, karena dengan meningkatnya nilai perusahaan maka kesejahteraan para pemilik juga akan meningkat dan ini adalah tugas dari manajer sebagai agen yang telah diberi kepercayaan oleh para pemilik saham untuk menjalankan perusahaannya.

nilai yang tinggi menunjukan kemakmuran pemegang saham juga tinggi. Nilai perusahaan yang tinggi akan membuat pasar percaya tidak hanya pada kinerja perusahaan saat ini namun juga pada prospek perusahaan dimasa depan.

2.2. Hasil Penelitian Terdahulu

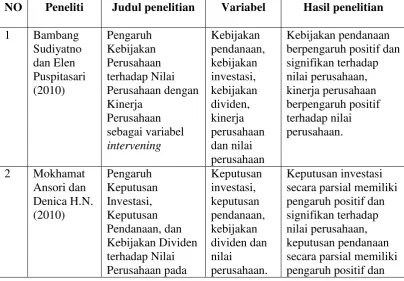

Terdapat beberapa penelitian terdahulu yang berkaitan dengan pengaruh kebijakan pendanaan, kebijakan investasi, kebijakan dividen dan profitabilitas terhadap nilai perusahaan. Adapun penelitian terdahulu tersebut antara lain:

1. Sudiyatno dan Puspitasari, (2010) dalam penelitiannya yang berjudul

“Pengaruh Kebijakan Perusahaan terhadap Nilai Perusahaan dengan Kinerja

Perusahaan sebagai Variabel Intervening”. Penelitian ini menunjukan hasil bahwa variabel kebijakan pendanaan dalam penelitian Bambang dan Elen secara statistik menunjukan pengaruh yang positif dan signifikan terhadap nilai perusahaan. Begitu juga hasil pengujian secara statistik profitabilitas berpengaruh positif dan signifikan terhadap nilai perusahaan. Meningkatnya kinerja perusahaan yang teridentifikasi dari tingginya nilai profitabilitas akan menaikan nilai perusahaan. Sedangkan kebijakan investasi dan kebijakan dividen berpengaruh negatif dan tidak signifikan.

pendanaan menunjukan arah positif dan signifikan terhadap nilai perusahaan, kebijakan dividen menunjukan arah positif dan signifikan terhadap nilai perusahaan dan secara simultan keputusan investasi, keputusan pendanaan, kebijakan dividen mempunyai pengaruh yang positif dan signifikan terhadap nilai perusahaan.

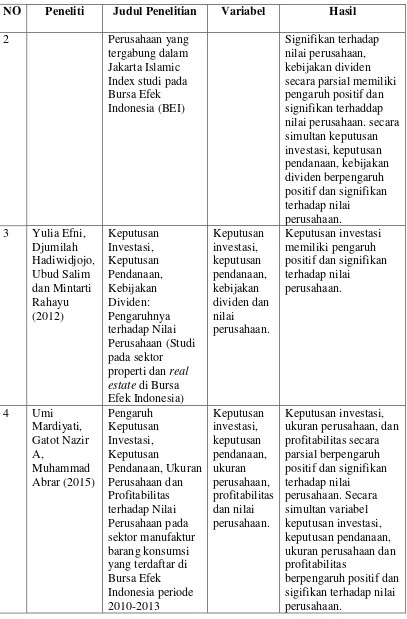

3. Efni, Hadiwidjojo, Salim dan Rahayu, (2012) dalam penelitian yang berjudul “Keputusan Investasi, Keputusan Pendanaan, Kebijakan Dividen:

Pengaruhnya terhadap Nilai Perusahaan (Studi pada Sektor Properti dan Real Estate di Bursa Efek Indonesia)”. Berdasarkan hasil penelitian, mereka menemukan bahwa variabel keputusan investasi mempunyai pengaruh langsung yang positif dan signifikan terhadap nilai perusahaan.

4. Mardiyati, Nazir, Abrar, (2015) dalam penelitiannya yang berjudul

“Pengaruh Keputusan Investasi, Keputusan Pendanaan, Ukuran Perusahaan

dan Profitabilitas terhadap Nilai Perusahaan pada Sektor Manufaktur barang konsumsi yang terdaftar di Bursa Efek Indonesia periode 2010-2013”. Berdasarkan hasil penelitian, menemukan bahwa variabel keputusan investasi berpengaruh positif dan signifikan terhadap nilai perusahaan dan variabel profitabilitas memiliki pengaruh positif dan signifikan terhadap nilai perusahaan.

5. Setiani, (2014) dalam penelitian yang berjudul “Pengaruh Keputusan

pendanaan memiliki pengaruh yang positif dan signifikan terhadap nilai perusahaan.

6. Herawati, (2014) dalam penelitian yang berjudul “Pengaruh Kebijakan Dividen, Kebijakan Hutang dan Profitabilitas terhadap Nilai Perusahaan”.

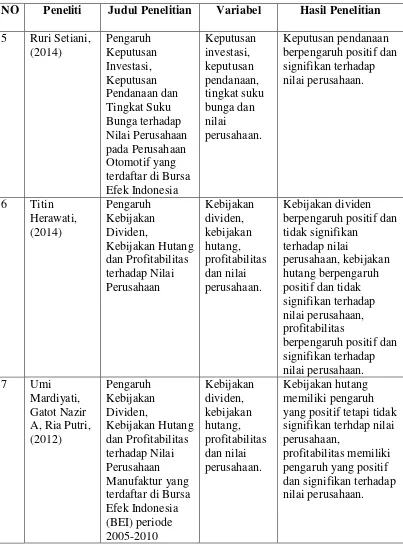

Berdasarkan hasil penelitian menemukan bahwa variabel kebijakan dividen memiliki pengaruh yang positif tetapi tidak signifikan terhadap nilai perusahaan, variabel kebijakan hutang memiliki pengaruh yang positif tetapi tidak signifikan terhadap nilai perusahaan. Sedangkan variabel profitabilitas memiliki pengaruh yang positif dan signifikan terhadap nilai perusahaan. 7. Mardiyati, Nazir, Putri, (2012) dalam penelitian yang berjudul “Pengaruh

Kebijakan Dividen, Kebijakan Hutang dan Profitabilitas terhadap Nilai Perusahaan Manufaktur yang terdaftar di Bursa Efek Indonesia (BEI) periode 2005-2010”. Berdasarkan hasil penelitian, menemukan bahwa kebijakan hutang berpengaruh positip tetapi tidak signifikan terhadap nilai perusahaan. Sedangkan variabel profitabilitas memiliki pengaruh yang positif dan signifikan terhadap nilai perusahaan.

8. Sujoko dan Soebiantoro, (2007) dalam penelitian yang berjudul “Pengaruh

Struktur Kepemilikan Saham, Leverage, Faktor Intern dan Faktor Ekstern terhadap Nilai Perusahaan (Studi Empirik pada Perusahaan Manufaktur dan Non Manufaktur yang terdaftar di Bursa Efek Jakarta)”. Berdasarkan hasil

perusahaan dan variabel pembayaran dividen memiliki pengaruh positif dan signifikan terhadap nilai perushaan.

9. Setyo, (2012) dalam penelitian yang berjudul “Analisis Pengaruh Insider

Ownership, Kebijakan Hutang dan Dividen terhadap Nilai Perusahaan pada Perusahaan Manufaktur yang terdaftar di Bursa Efek Indonesia (BEI)”.

Berdasarkan hasil penelitian, menemukan bahwa variabel kebijakan dividen memiliki pengaruh positif dan signifikan terhadap nilai perusahaan.

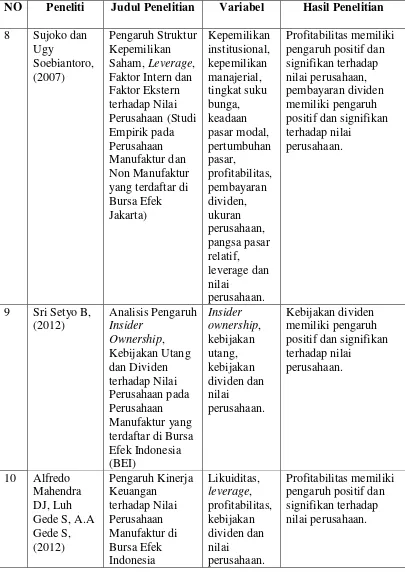

10. Mahendra, Gede, Suarjaya, (2012) dalam penelitian yang berjudul “Pengaruh Kinerja Keuangan terhadap Nilai Perusahaan Manufaktur di Bursa Efek Indonesia”. Berdasarkan hasil penelitian, menemukan bahwa

variabel profitabilitas memiliki pengaruh positif dan signifikan terhadap nilai perusahaan.

11. Ratih, (2011) dalam penelitian yang berjudul “Pengaruh Good Corporate

Governance terhadap Nilai Perusahaan dengan Kinerja Keuangan sebagai variabel intervening pada Perusahaan peraih The Indonesia Most Trusted Compeny-CGPI”. Berdasarkan hasil penelitian, menemukan bahwa variabel kinerja keuangan memiliki pengaruh positif dan signifikan terhadap nilai perusahaan.

12. Martikarani, (2014) dalam penelitian yang berjudul “Pengaruh Profitabilitas,

13. Rini dan Bandi Anas, (2010) dalam penelitian yang berjudul “Pengaruh Keputusan Investasi, Keputusan Pendanaan, Kebijakan Dividen terhadap Nilai Perusahaan”. Berdasarkan hasil penelitian, menemukan bahwa

keputusan investasi berpengaruh positif dan signifikan terhadap nilai perusahaan, keputusan pendanaan berpengaruh positif dan signifikan terhadap nilai perusahaan, dan kebijakan dividen berpengaruh positif dan signifikan terhadap nilai perusahaan.

Penelitian-penelitian terdahulu yang telah dilakukan dapat diringkas kedalam tabel seperti berikut:

Tabel 2.1: Penelitian Terdahulu

Tabel 2.2: Tabel Lanjutan Penelitian Terdahulu NO Peneliti Judul Penelitian Variabel Hasil

Tabel 2.3: Tabel Lanjutan Penelitian Terdahulu

Tabel 2.4: Tabel Lanjutan Penelitian Terdahulu

Tabel 2.5 Tabel Lanjutan Penelitian Terdahulu

NO Peneliti Judul Penelitian Variabel Hasil Penelitian 11 Suklimah

2.3.1. Pengaruh Kebijakan Pendanaan terhadap Nilai Perusahaan

perusahaan akan dinilai. Jika dalam kebijakan pendanaan melalui sumber pendanaan eksternal, hutang dapat menghasilkan rasio-rasio keuntungan yang lebih tinggi dari biaya hutangnya, maka kebijakan tersebut sesuai dengan harapan manajemen yaitu untuk meningkatkan nilai perusahaan.

Leverage keuangan menggambarkan adanya faktor penggunaan hutang didalam operasi perusahaan. Menurut teori Trade Off Theory penggunaan hutang akan meningkatkan nilai perusahaan sampai titik tertentu. Setelah titik tersebut, penggunaan hutang justru akan menurunkan nilai perusahaan karena manfaat yang diperoleh dari penggunaan hutang lebih kecil daripada biaya yang ditimbulkannya yaitu biaya financial distress dan agency cost (Setyo, 2012).

Modigliani dan Miller (1963, dalam Mamduh, 2010), menjelaskan bahwa perusahaan yang menggunakan hutang akan membayar pajak lebih sedikit dibandingkan dengan perusahaan yang tidak menggunakan hutang. Selisihnya merupakan subsidi yang diterima oleh perusahaan yang menggunakan hutang, dan inilah penghematan pajak yang diperolehnya. Adanya penghematan pajak tersebut, maka nilai perusahaan yang menggunakan hutang lebih tinggi dari nilai perusahaan yang tidak menggunakan hutang.

Penggunaan hutang juga memungkinkan kreditor untuk mendapatkan informasi yang lebih banyak tentang prospek perusahaan. Penggunaan hutang merupakan upaya pemilik untuk membagi biaya pengawasan dengan kreditor. Jika seluruh investasi dibiayai dengan modal sendiri, maka pemilik akan menanggung seluruh biaya pengawasannya, sedangkan jika investasi seluruhnya dibiayai dengan hutang, maka kreditor yang akan menanggung seluruh biaya pengawasanya (Haris dan Raviv, 1990 dalam Sudiyatno, 2010).

Agency cost sebagai akibat dari agency conflict akan menjadi mahal jika hanya ditanggung oleh salah satu investor saja, baik ditanggung oleh pemilik saja atau ditanggung oleh kreditor saja. Agency cost yang optimal akan tercapai jika biaya marginal pengawasan dari pemilik sama dengan biaya marginal dari kreditor. Adanya pengawasan yang seimbang dari pemilik dan kreditor akan mengurangi atau menekan perilaku oportunistik dari manajer. Oleh karena itu manajer akan bertindak lebih disiplin, manajer tidak lagi mengejar kemakmuran untuk dirinya sendiri, melainkan lebih menekankan pada kemakmuran untuk pemilik.

dari biaya kebangkrutannya. Uchida, (2006 dalam Sudiyatno dan Puspitasari, 2010) dalam penelitiannya menemukan bahwa leverage berpengaruh positif dan signifikan terhadap nilai perusahaan dengan menggunakan proksi Tobin’s Q. Jadi penggunaan hutang sampai dengan batas tertentu akan meningkatkan nilai perusahaan dan selebihnya penggunaan hutang akan menurunkan nilai perusahaan. Setiani, (2014) dalam penelitiannya menemukan bahwa variabel pendanaan memiliki pengaruh positif dan signifikan terhadap nilai perusahaan pada perusahaan otomotif yang terdaftar di BEI. Berdasarkan hal tersebut maka, hipotesis yang dapat dirumuskan adalah:

H1: Kebijakan pendanaan (leverage keuangan) berpengaruh positif dan signifikan terhadap nilai perusahaan.

2.3.2. Pengaruh Kebijakan Investasi terhadap Nilai Perusahaan

pembiayaan modal jangka panjang yang hasilnya baru akan diperoleh pada beberapa tahun kemudian. Pengeluaran uang tersebut meliputi pengeluaran uang antara lain untuk pembelian aktiva tetap, biaya pengelolaan limbah, biaya promosi, biaya penelitian dan pengembangan.

Jika suatu investasi sudah dipilih berarti ada harapan dari investasi tersebut untuk menambah kekayaan pemilik. Hal ini disebabkan karena investasi yang dipilih adalah investasi yang memberikan nilai perusahaan positif dan semakin besar nilai perusahaan semakin besar pula tambahan kekayaan untuk pemilik. Jadi, jika investasi ditingkatkan maka nilai perusahaan akan meningkat.

Hasil penelitian mengenai kebijakan investasi yang dilakukan oleh Pasternak dan Rosenberg, (2002 dalam Sudiyatno dan Puspitasari, 2010) dalam penelitiannya menemukan investasi berpengaruh positif dan signifikan terhadap

nilai perusahaan (Tobin’s Q). Dalam penelitian Mardiyati, Nazir dan Abrar,

(2015) keputusan investasi menggunakan CAP/BVA (Capital Expenditure to Book Value of Asset) menunjukan pengaruh positif dan signifikan terhadap nilai perusahaan. Dalam hal ini adanya pengaruh keputusan investasi terhadap nilai perusahaan menunjukan bahwa kemampuan perusahaan memaksimumkan investasi dalam upaya menghasilkan laba sesuai dengan jumlah dana yang terikat. Berdasarkan hal tersebut maka, hipotesis yang dapat dirumuskan adalah:

2.3.3. Pengaruh Kebijakan Dividen terhadap Nilai Perusahaan

DPR (Dividend Payout Ratio) yaitu rasio yang menentukan jumlah laba yang dapat ditahan sebagai sumber pendanaan. Semakin besar laba ditahan semakin sedikit jumlah laba yang dialokasikan untuk pembayaran dividen (Kasir, 2010). Dividend Signalling Theory menjelaskan bahwa informasi tentang cash dividend yang dibayarkan dianggap investor sebagai sinyal prospek perusahaan dimasa mendatang (Bhattacharya, 1979 dalam Rini dan Anas, 2010). Teori lain Bird In The Hand Theory menjelaskan bahwa besarnya dividen yang dibagikan oleh perusahaan dapat mempengaruhi harga saham kerena investor lebih menyukai pengembalian yang berasal dari dividen dibandingkan dengan capital gain. Pembayaran dividen yang tinggi oleh perusahaan dianggap perusahaan mempunyai prospek keuntungan yang baik karena menjadi sinyal prospek perusahaan dimasa mendatang, sehingga semakin banyak investor yang berinvestasi. Secara otomatis nilai saham dan nilai perusahaan juga naik sehingga dapat memakmurkan para pemegang saham.

Martikarani, (2014) dalam penelitiannya menemukan bahwa kebijakan dividen memiliki pengaruh positif dan signifikan terhadap nilai perusahaan. Rini dan Anas, (2010) dalam penelitiannya menemukan bahwa kebijakan dividen memiliki pengaruh positif dan signifikan terhadap nilai perusahaan. Dengan adanya pengaruh yang positif ini, berarti bahwa antara variabel kebijakan dividen dan nilai perusahaan menunjukan hubungan yang searah. Berdasarkan hal tersebut maka, hipotesis yang dapat dirumuskan adalah:

H3: Kebijakan dividen (DPR) berpengaruh positif dan signifikan terhadap nilai perusahaan.

2.3.4. Pengaruh Profitabilitas terhadap Nilai Perusahaan

Menurut Kasmir, (2008 dalam Herawati, 2014) rasio profitabilitas merupakan rasio untuk menilai kemampuan perusahaan dalam mencari keuntungan. Profitabilitas menunjukan tingkat keuntungan bersih yang mampu diraih oleh perusahaan pada saat menjalankan operasinya. Keuntungan yang layak dibagikan kepada para pemegang saham adalah keuntungan setelah pajak sehingga dengan profitabilitas yang tinggi dapat memberikan nilai tambah kepada nilai perusahaannya yang tercermin pada harga sahamnya.

Profitabilitas akan dipandang sebagai barometer keberhasilan perusahaan dalam menerapkan kebijakan yang telah diambil oleh manajemen perusahaan. Penelitian yang berkaitan dengan profitabilitas dalam penelitian yang dilakukan oleh Sujoko dan Soebiantoro, (2007) menemukan bahwa variabel profitabilitas mempunyai pengaruh positif dan signifikan terhadap nilai perusahaan. Ratih, (2011) dalam penelitiannya menemukan bahwa ROA (Return On Asset) berpengaruh positif dan signifikan terhadap nilai perusahaan dengan proksi

Tobin’s Q. Penelitian yang dilakukan oleh Mahendra, Gede dan Suarjaya, (2012)

menemukan bahwa profitabilitas berpengaruh positif dan signifikan terhadap nilai perusahaan.

Jadi, jika kinerja perusahaan baik yang ditunjukan oleh besarnya profitabilitas yang diukur dengan ROA (Return On Asset), maka investor akan meresponnya dengan menanamkan investasinya pada perusahaan. Hal ini dapat mendorong harga pasar saham perusahaan naik dan dengan naiknya harga pasar saham perusahaan berarti nilai perusahaan juga naik. Berdasarkan hal tersebut maka, hipotesis yang dapat dirumuskan adalah:

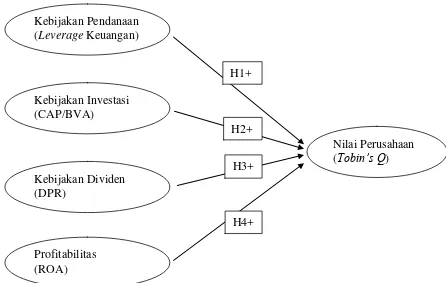

2.4. Model Penelitian

Gambar 2.1: Model Penelitian Sumber: Berbagai artikel

H1+

H2+

H3+

H4+ Kebijakan Investasi

(CAP/BVA)

Kebijakan Dividen (DPR)

Profitabilitas (ROA)

Nilai Perusahaan (Tobin’s Q) Kebijakan Pendanaan

BAB III

METODE PENELITIAN

3.1. Objek Penelitian

Perusahaan manufaktur yang terdaftar di BEI (Bursa Efek Indonesia) dalam rentang waktu selama 5 tahun dari tahun 2010 sampai tahun 2014.

3.2. Jenis Data

Data yang digunakan dalam penelitian ini adalah data sekunder (secondary data) yaitu sumber data penelitian yang diperoleh peneliti secara tidak langsung atau melalui media perantara. Media perantara yang digunakan adalah BEI (Bursa Efek Indonesia).

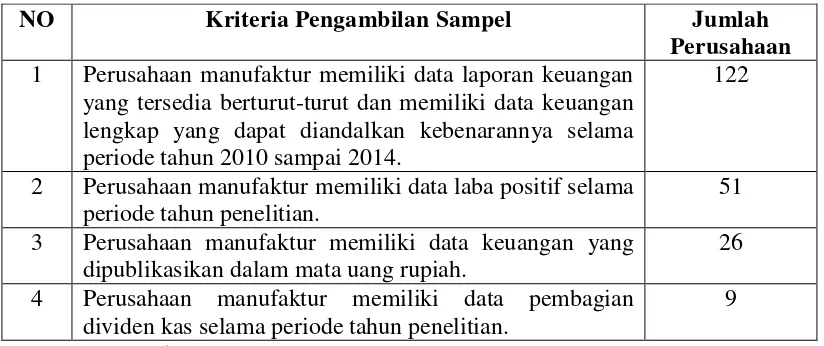

3.3. Teknik Pengambilan Sampel

Teknik sampling yang digunakan dengan purposive sampling yaitu sampel dipilih berdasarkan kriteria tertentu atau tidak acak. Sampel merupakan sebagian dari populasi, sehingga sampel yang diambil adalah benar-benar mewakili populasinya. Kriteria-kriteria dalam pengambilan sampel adalah sebagai berikut: 1. Perusahaan manufaktur memiliki data laporan keuangan yang tersedia

berturut-turut dan memiliki data keuangan lengkap yang dapat diandalkan kebenarannya selama periode tahun 2010 sampai 2014.

2. Perusahaan manufaktur memiliki data laba positif selama periode tahun penelitian.

4. Perusahaan manufaktur memiliki data pembagian dividen kas selama periode tahun penelitian.

3.4. Teknik Pengumpulan Data

Metode pengumpulan data yang digunakan dalam penelitian ini adalah studi kepustakaan, yaitu data diperoleh dari beberapa literatur yang berkaitan dengan masalah yang diteliti, penelusuran data ini dilakukan dengan cara:

1. Penelusuran secara manual untuk data dalam format kertas hasil cetakan. Data yang disajikan dalam format kertas hasil cetakan antaralain, berupa artikel, buku, skripsi, tesis dan desertasi

2. Penelusuran dengan menggunakan komputer/laptop untuk data dalam format elektronik. Data yang disajikan dalam format elektronik ini antaralain katalog perpustakaan, laporan keuangan BEI (Bursa Efek Indonesia) dan situs internet.

3.5. Definisi Operasional

3.5.1. Variabel Dependen

Variabel dependen atau variabel terikat merupakan variabel yang dipengaruhi variabel independen atau variabel bebas. Nilai perusahaan didefinisikan sebagai persepsi investor terhadap tingkat keberhasilan perusahaan dalam mengelola sumber daya pada tahun t yang tercermin pada harga saham. Pengukuran variabel nilai perusahaan adalah dengan menggunakan Tobin’s Q.

Tobin’s Q adalah indikator untuk mengukur kinerja perusahaan khususnya

tentang nilai perusahaan yang menunjukan suatu performa manajemen dalam mengelola aktiva perusahaan (Sudiyatno dan Puspitasari, 2010). menurut Mahendra, Gede, Suarjaya, (2012) Tobin’s Q di formulasikan dengan (satuan persentase).

Keterangan:

TL = Total Liabilities/total kewajiban I = Inventories/persediaan

3.5.2. Variabel Independen

Variabel independen atau variabel bebas merupakan variabel yang mempengaruhi variabel dependen atau variabel terikat. Variabel independen yang terdapat dalam penelitian ini adalah sebagai berikut:

1. Kebijakan Pendanaan

Kebijakan pendanaan adalah suatu kebijakan yang membahas mengenai sumber dana yang akan digunakan untuk membiayai suatu investasi yang sudah dianggap layak. Kebijakan pendanaan diproksi dengan leverage keuangan. Leverage keuangan merupakan kemampuan perusahaan dalam memenuhi seluruh kewajibannya. Leverage juga sebagai ukuran struktur modal antara hutang jangka panjang dengan total aktiva (Sudiyatno, 2010).

Keterangan:

LEVKEU = Leverage Keuangan

Long Term Debt = Hutang jangka panjang Total Asset = Keseluruhan aset

2. Kebijakan Investasi

Pembangunan pabrik termasuk pembelian mesin (plant), pembangunan gedung kantor (property), pembelian perlengkapan kantor (equipment), biaya penelitian dan pengembangan (R&D) dan biaya periklanan (advertising) adalah bentuk-bentuk dari pembiayaan modal atau capital expenditure. Oleh karena itu, capital expenditure merupakan bentuk implementasi dari pengeluaran uang yang manfaatnya baru akan diperoleh beberapa tahun kemudian lebih dari satu tahun. Pada proksi ini merupakan suatu rasio yang membandingkan suatu pengukuran investasi yang telah di investasikan dalam bentuk aktiva tetap atau suatu hasil operasi yang diproduksi dari aktiva yang telah diinvestasikan. Formula CAP/BVA (Capital Expenditure to Book Value of Asset) dalam penelitian (Mardiyati, Nazir, Abrar, 2015) adalah:

Keterangan:

CAP/BVA = Capital Expenditure to Book Value of Asset Total Aktiva tetap = keseluruhan aktiva tetap tahun ini Total Aktiva Tetap -1= keseluruhan aktiva tahun sebelumnya Total Aktiva= keseluruhan aktiva tahun ini

3. Kebijakan Dividen

diperoleh perusahaan pada akhir tahun akan dibagi kepada pemegang saham dalam bentuk dividen atau akan ditahan untuk menambah modal guna pembiayaan investasi di masa yang akan datang. Kebijakan deviden diproksi dengan DPR (Dividend Payout Ratio). DPR (Dividend Payout Ratio) dipakai sebagai alat ukur kebijakan dividen karena kualitas saham suatu perusahaan tidak bisa dijamin dari tiap lembar saham yang dibagikan kalau menggunakan DPS (Dividend Per Share) serta agar pengukuran bisa dibandingkan antara perusahaan dalam tiap tahunnya (Martikarani, 2014). Kebijakan dividen dirumuskan seperti dibawah ini:

Keterangan:

DPR = Dividend Payout Ratio

DPS = Dividend Per Share/dividen per saham EPS = Earning Per Share/laba per saham 4. Profitabilitas

tahun berjalan dengan total aktiva yang dimiliki pada akhir tahun (Indrawati dan Herdianto, 2009). Formula ROA (Return On Asset) yang digunakan adalah:

Keterangan:

ROA= Return On Asset Net income= pendapatan Total assets= keseluruhan aset

3.6. Uji Hipotesis dan Analisis Data

3.6.1. Alat Analisis

baik dan benar-benar mampu memberikan estimasi yang handal dan tidak bias sesuai kaidah BLUE (Best Linier Unbiased Estimator). Pengujian ini dilakukan dengan dengan bantuan software SPSS 16.

Sebelum model regresi diatas digunakan dalam pengujian hipotesis, terlebih dahulu model tersebut akan diuji apakah model tersebut memenuhi asumsi klasik atau tidak, yang mana asumsi ini merupakan asumsi yang mendasari analisis regresi. Uji asumsi klasik ini dapat dikatakan sebagai kriteria ekonometrika untuk melihat apakah hasil estimasi memenuhi dasar linier klasik atau tidak. Setelah data dipastikan bebas dari penyimpangan asumsi klasik, maka dilanjutkan dengan uji hipotesis yaitu uji signifikan parsial (t-test), dan uji kesesuaian model (Goodness of Fit) yaitu uji signifikan simultan (F-test) dan koefisien determinasi

3.6.2. Analisis Statistik Deskriptif

3.6.3. Uji Asumsi Klasik 1. Uji Normalitas

Uji normalitas bertujuan untuk menguji apakah dalam model regresi, variabel pengganggu atau residual mempunyai distribusi normal atau tidak. Dimana model regresi yang baik adalah yang memiliki distribusi normal atau mendekati normal. Salah satu cara untuk melihat distribusi normal adalah dengan uji Kolmogorov-Smirnov (uji K-S) dengan bantuan program SPSS. Prosedur uji normalitas data adalah sebagai berikut:

1) Meregres fungsi empirik dan diperoleh nilai residual.

2) Menganalisis nilai residual dengan metode uji one-sample Kolmogorov-Smirnov.

3) Kesimpulan: apabila nilai Asymp. sig (2 tailed) > 0,05 atau 5% maka residual berdistribusi normal.

2. Uji Multikolinearitas

Untuk mengetahui ada tidaknya multikolinearitas dapat dilihat dari nilai tolerance dan VIF (Variance Inflation Factor). Apabila nilai VIF<10 mengindikasikan bahwa model regresi bebas dari multikolinearitas, sedangkan untuk nilai tolerance > 0,1 (10%) menunjukan bahwa model regresi bebas dari multikolinearitas.

Hipotesa yang digunakan dalam uji multikolinearitas adalah: Ho: tidak ada multikolinearitas

Ha: ada multikolinearitas

Dasar pengambilan keputusannya adalah:

1) Jika VIF > 10 atau jika tolerance < 0,1 maka Ho ditolak dan Ha diterima. 2) Jika VIF < 10 atau jika tolerance > 0,1 maka Ho diterima dan Ha ditolak. 3. Uji Heterokedastisitas

Uji heteroskedastisitas digunakan untuk menguji apakah dalam model regresi terjadi ketidak samaan variance dari residual satu pengamatan ke pengamatan yang lain. Jika variance dari satu pengamatan ke pengamatan yang lain tetap, maka disebut homoskedastisitas. Model regresi yang baik adalah yang homoskedastisitas atau yang tidak terjadi heteroskedastisitas (Ghozali, 2011:139).

heterokedastisitas dan sebaliknya jika lebih kecil dari 0,05 maka terjadi heterokedastisitas.

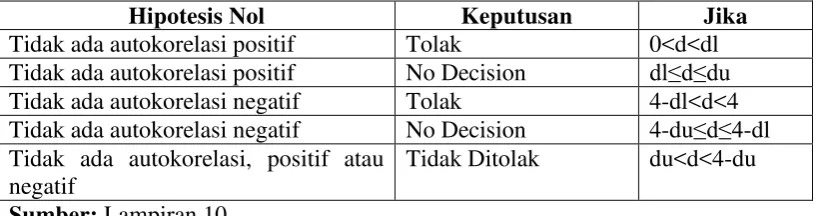

4. Uji Autokorelasi

Uji autokorelasi dilakukan untuk menguji apakah dalam model regresi linier ada korelasi antar kesalahan pengganggu pada periode t dengan kesalahan pengganggu pada periode t-1 (sebelumnya). Jika terdapat korelasi maka dinamakan ada problem autokorelasi. Autokorelasi muncul karena observasi yang berurutan sepanjang waktu berkaitan satu sama lainnya, sehingga terjadi kesalahan pengganggu tidak bebas dari satu observasi ke observasi lainnya. Model regresi yang baik adalah regresi yang bebas dari autokorelasi. Salah satu cara yang dapat digunakan untuk mendeteksi ada tidaknya autokorelasi adalah uji Durbin-Watson. Uji Durbin-Watson hanya digunakan untuk autokorelasi tingkat satu (First Order Autocorrelation) dan mensyaratkan adanya intercept (konstanta). Hipotesis yang akan diuji adalah:

H0: tidak ada autokorelasi (r=0) HA: ada autokorelasi (r≠0)

Pengambilan keputusan ada tidaknya autokorelasi:

Tabel 3.1: Keputusan Autokorelasi

Hipotesis Nol Keputusan Jika

Tidak ada autokorelasi positif Tolak 0<d<dl Tidak ada autokorelasi positif No Decision dl≤d≤du Tidak ada autokorelasi negatif Tolak 4-dl<d<4 Tidak ada autokorelasi negatif No Decision 4-du≤d≤4-dl Tidak ada autokorelasi, positif atau

negatif

3.6.4. Uji Regresi Uji Model

Model persamaan regresi yang akan diuji dalam penelitian ini adalah sebagai berikut:

Tobin’s Q = α +β1 LEVKEU + β2 CAP/BVA + β3 DPR + β4 ROA + e

Keterangan:

Tobin’s Q = proksi Nilai perusahaan

α = konstanta

LEVKEU = Leverage Keuangan

CAP/BVA = Capital Expenditure to Book Value of Asset DPR = Dividen Payout Ratio

ROA = Return On Asset

β1, β2, β3, β4 = Koefisien Regresi

e = Kesalahan Pengganggu

3.6.5. Uji Hipotesis Uji Signifikan Parsial

Uji signifikan parameter individual (t-test) bertujuan untuk mengetahui apakah secara individu atau parsial variabel independen berpengaruh terhadap variabel dependen.

Kriteria hipotesis:

Ha: bi≠0; berarti ada pengaruh yang signifikan antara variabel independen

(kebijakan pendanaan, kebijakan investasi, kebijakan dividen dan profitabilitas) secara individu terhadap variabel dependen (nilai perusahaan).

Kriteria pengujian:

1) Jika nilai t hitung > t tabel, Ho ditolak dan Ha diterima hal ini berarti bahwa ada hubungan antara variabel independen (kebijakan pendanaan, kebijakan investasi, kebijakan dividen dan profitabilitas) dengan variabel dependen (nilai perusahaan).

2) Jika nilai t hitung < t tabel, Ho diterima dan Ha ditolak hal ini berarti bahwa tidak ada hubungan antara variabel independen (kebijakan pendanaan, kebijakan investasi, kebijakan dividen dan profitabilitas) dengan variabel dependen (nilai perusahaan).

3.6.6. Uji Kesesuaian Model (Goodness of Fit) 1. Uji Signifikan Simultan

Uji signifikan simultan (F-test) bertujuan untuk membuktikan adanya pengaruh yang signifikan variabel independen terhadap variabel dependen. Hasil uji F ini akan digunakan sebagai dasar untuk menyimpulkan apakah model regresi fit atau tidak.

Kriteria hipotesis:

Ha: β>0; ada pengaruh yang signifikan antara variabel independen (kebijakan pendanaan, kebijakan investasi, kebijakan dividen, profitabilitas) secara bersama-sama terhadap variabel dependen (nilai perusahaan).

Kriteria pengujian:

1) Jika nilai F hitung > F tabel, Ho ditolak dan Ha diterima hal ini berarti bahwa terdapat hubungan yang signifikan antara variabel kebijakan pendanaan, kebijakan invesatasi, kebijakan dividen dan profitabilitas dengan nilai perusahaan.

2) Jika nilai F hitung < F tabel, Ho diterima dan Ha ditolak hal ini berarti bahwa tidak terdapat hubungan yang signifikan antara variabel kebijakan pendanaan, kebijakan investasi, kebijakan dividen dan profitabilitas dengan nilai perusahaan.

2. Koefisien Determinasi

Koefisien determinasi untuk mengukur seberapa jauh kemampuan

variabel-variabel independen dalam menerangkan variasi variabel dependen. Nilai koefisian determinasi adalah antara 0 dan 1. Apabila hasil mendekati 0 berarti

terdapat korelasi yang lemah antara variabel bebas dengan variabel terikat sebaliknya jika hasil mendekati 1 berarti terdapat korelasi yang sangat kuat