i SKRIPSI

PENGARUH RASIO CAMEL TERHADAP PERTUMBUHAN LABA PERBANKAN YANG GO PUBLIC DI BURSA EFEK INDONESIA

OLEH

RUMONDANG AGUSTINA 110521103

PROGRAM STUDI STRATA-I MANAJEMEN EKSTENSI DEPARTEMEN MANAJEMEN

FAKULTAS EKONOMI DAN BISNIS UNIVERSITAS SUMATERA UTARA

i

ABSTRAK

PENGARUH RASIO CAMEL TERHADAP PERTUMBUHAN LABA PERBANKAN YANG GO PUBLIC DI BURSA EFEK INDONESIA

Penelitian ini bertujuan untuk mengetahui pengaruh rasio CAMEL terhadap kinerja keuangan perbankan yang go public di Bursa Efek Indonesia (BEI). Rasio CAMEL yang digunakan dalam penelitian ini adalah Capital

Adequacy Ratio(CAR),Non Performing Loan(NPL),Net Profit Margin(NPM),Return on Asset(ROA),Loan to Deposit Ratio(LDR) dan

Pertumbuhan Laba. Jenis data yang digunakan dalam penelitian ini adalah data sekunder yang diperoleh dari website Indonesian Capital Market

Directory(ICMD) dan Bursa Efek Indonesia. Metode pengumpulan data yang

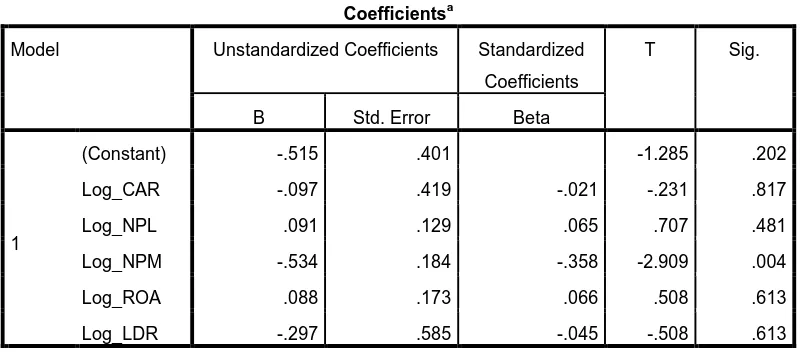

digunakan adalah studi dokumentasi. Jenis penelitian ini adalah penelitian asosiatif, yang menguji pengaruh dari satu variabel dengan variabel lainnya. Populasi dalam penelitian ini adalah perusahaan perbankan yang go publicdi Bursa Efek Indonesia (BEI) periode 2010-2013 sebanyak 40 perusahaan. Dari populasi tersebut diperoleh 30 perusahaan perbankan yang dapat dijadikan sebagai sampel penelitian. Pengujian hipotesis dilakukan dengan analisis regresi linear berganda. Uji statistik dilakukan dengan uji asumsi klasik, selain itu juga dilakukan uji t dan uji F (ANOVA). Uji t ini bertujuan untuk mengetahui pengaruh dari variabel-variabel bebas terhadap variabel terikat secara parsial. Sementara uji F (ANOVA) digunakan untuk mengetahui pengaruh dari variabel-variabel bebas terhadap variabel terikat secara simultan. Hasil penelitian ini menunjukkan bahwa

variabel independen yang terdiri dari CAR, NPL, NPM, ROA dan LDR secara simultan memiliki pengaruh signifikan terhadap pertumbuhan laba, namun secara parsial hanya NPM yang memiliki pengaruh secara signifikan terhadap pertumbuhan laba.

ii

ABSTRACT

THE INFLUENCE OF CAMEL RATIOS TO THE PROFIT GROWTH OF BANKS LISTED ON THE INDONESIA STOCK EXCHANGE

This research aims to determines the influence of CAMEL ratios to the financial performance of banks listed on the Indonesia Stock Exchange. CAMEL ratios used in this study is the Capital Adequacy Ratio (CAR), Non Performing Loan (NPL), Net Profit Margin (NPM), Return on Asset (ROA), Loan to Deposit Ratio (LDR) and financial performance is measured by Net Income. Type of data in this research are secondary data obtained from the Bank of Indonesia website collection method used in the documentation study. This research is a kind of causal research, which examines the effect of one variabel against another. The population of this research is banking companies listed in Indonesia Stock Exchange with the period studied 2010-2013, the population amounted to 40 banks, the sampel in this research amounted to 30 banks sampling.

Hypothesis testing was done by multiple linear regression analysis. The statistical test was performed classical assumption test, also performed with t test and F test (ANOVA). T test was aimed to determine the effect of free variables to the dependent variable partially. While the F test (ANOVA) was used to determine the effect of free variables to the dependent variable simultaneously. The results of this study show that simultaneously the variable Capital Adequacy Ratio (CAR), Non Performing Loan (NPL), Net Profit Margin (NPM), Return on Asset (ROA), Loan to Deposit Ratio (LDR) have significant influence on Profit Growth but partiallyhave no significant influence on Profit Growth of banking companies that were listing on Indonesian Stock Exchange.

iii

KATA PENGANTAR

Syalomm..

Puji dan syukur penulis panjatkan kepada Tuhan Yesus Kristus yang telah

melimpahkan rahmat, dan karunia-Nya berupa pengetahuan, pengalaman, serta buah

kesabaran dan kekuatan sehingga penulis dapat menyelesaikan skripsi ini dengan baik.

Penyelesaian skripsi ini juga tidak terlepas dari bantuan berbagai pihak yang turut

berpartisipasi secara moril, materil dan spiritual. Ungkapan terima kasih kepada kedua

orang tuaku tercinta Antonius Gultom dan Yohanna Hutahaean, Adik tercinta Rebecca

Marnala dan Sarah Martry yang selalu memberikan doa, semangat, motivasi yang tiada

henti kepada penulis. Pada kesempatan ini penulis menyampaikan terima kasih kepada

semua pihak yang telah memberikan bantuan dan bimbingan, yaitu kepada:

1. Bapak Prof. Dr. Azhar Maksum, S.E., M.Ec., Ak., selaku Dekan Fakultas Ekonomi

dan Bisnis Universitas Sumatera Utara.

2. Ibu Dr. Isfenti Sadalia, M.E. dan Ibu Dra. Marhayanie, M.Si.,selaku Ketua dan

Sekretaris Departemen Manajemen Fakultas Ekonomi dan Bisnis Universitas

Sumatera Utara.

3. Ibu Dr. Endang Sulistya Rini, S.E., M.Si.,dan Ibu Dra. Friska Sipayung, M.Si., selaku

Ketua dan Sekretaris Program Studi S-1 Manajemen Fakultas Ekonomi dan Bisnis

Universitas Sumatera Utara.

4. I

telah memberikan saran, bimbingan serta motivasi kepada penulis dalam

iv 5. Ibu Dra. Lisa Marlina, M.Si., selaku Dosen Pembaca Penilai yang telah memberikan

saran, dan bimbingan serta motivasi kepada penulis dalam menyelesaikan skripsi ini.

6. Seluruh dosen dan pengajar yang telah mendidik penulis dan memberikan ilmu, serta

seluruh pegawai dan staf Fakultas Ekonomi dan Bisnis Universitas Sumatera Utara.

7. Kepada teman-teman penulis, khususnya sahabat seperjuangan di Ekstensi yang

bersedia membantu dalam penyelesaian skripsi ini dan teman-teman S1 Manajemen

Ekstensi stambuk 2011-gelombang 2 yang tidak dapat penulis sebutkan satu per satu

yang telah memberikan semangat selama ini.

8. Kepada momma kocik (suci, janwita, dimitra, Debora, arum, merry), Gegana

(monika, ayanti, margareth, theresia) yang selalu memberikan semangat dan bersedia

meluangkan waktu mendengarkan cerita perjalanan skripsi ini.

Penulis menyadari masih banyak kekurangan dalam penyusunan skripsi ini,

penulis mengharapkan saran dan kritik yang bersifat membangun dari semua pihak. Akhir

kata,penulis mengharapkan penulisan skripsi ini dapat bermanfaat bagi pihak-pihak yang

membutuhkannya dalam mendapatkan ilmu, khususnya bagi penulis sendiri. Amin.

Medan, Oktober 2015

Penulis,

v

DAFTAR ISI

Halaman

ABSTRAK ... i

ABSTRACT ... ii

KATA PENGANTAR ... iii

DAFTAR ISI ... v

DAFTAR TABEL ... vii

DAFTAR GAMBAR ... viii

DAFTAR LAMPIRAN ... ix

BAB I PENDAHULUAN ... 1

1.1. Latar Belakang ... 1

1.2. Perumusan Masalah ... 12

1.3. Tujuan Penelitian ... 12

1.4. Manfaat Penelitian ... 13

BAB II TINJAUAN PUSTAKA ... 14

2.1. Pengertian Bank ... 14

2.2. Fungsi Bank ... 15

2.3. Laporan Keuangan Bank ... 17

2.4. Analisis Kinerja Bank ... 18

2.5. Penilaian Rasio CAMEL ... 20

2.6. Pertumbuhan Laba ... 22

2.7. Tinjauan Penelitian Terdahulu ... 24

2.8. Kerangka Konseptual ... 25

2.9. Hipotesis Penelitian ... 27

BAB IIIMETODE PENELITIAN ... 29

3.1. Jenis Penelitian ... 29

3.2. Tempat dan Waktu Penelitian ... 29

3.3. Batasan Operasional ... 29

3.4 Definisi Operasional dan Pengukuran Variabel ... 30

3.5. Populasi dan Sampel Penelitian ... 33

3.6. Data Penelitian ... 36

3.7. Metode Pengumpulan Data ... 36

3.8. Teknik Analisis Data ... 36

BAB IV HASIL PENELITIAN DAN PEMBAHASAN ... 42

4.1. Gambaran Umum Perusahaan ... 42

4.2. Hasil Penelitian ... 50

4.3. Pembahasan Hasil Penelitian ... 66

BAB V KESIMPULAN DAN SARAN ... 83

5.1 Kesimpulan ... 83

vi

vii

DAFTAR TABEL

No. Tabel Judul Halaman

1.1 Besarnya CAR, NPL, NPM, ROA, LDR dan Laba Bersih ... 6

2.1 Tinjauan Penelitian Terdahulu ... 24

3.1 Daftar Sampel Penelitian ... 33

4.1 Hasil Uji Kolmogrov Smirnov ... 53

4.2 Hasil Uji Multikolinearitas ... 54

4.3 Hasil Uji Autokorelasi ... 56

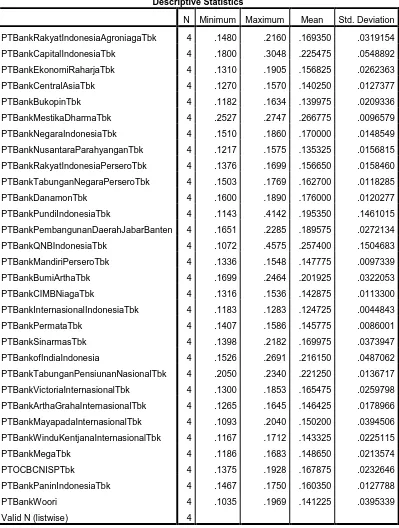

4.4 Hasil Uji Statistik Deskriptif ... 57

4.5 Hasil Uji Adjusted R Square... 60

4.6 Hasil Uji F-Test ... 61

4.7 Koefisien Uji ANOVA ... 62

4.8 Mean dan Standard Deviation CAR ... 65

4.9 Mean dan Standard Deviation NPL ... 67

4.10 Mean dan Standard Deviation NPM ... 69

4.11 Mean dan Standard Deviation ROA ... 71

4.12 Mean dan Standard Deviation LDR ... 73

viii

DAFTAR GAMBAR

No. Gambar Judul Halaman

2.1 Kerangka Konseptual ... 27

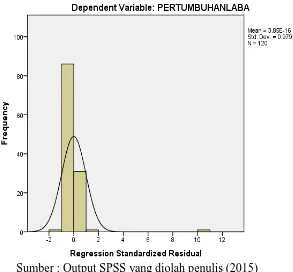

4.1 Histogram ... 50

4.2 Normal P-Plot ... 50

4.3 Histogram (setelah transformasi data) ... 51

4.4 Normal P-Plot (setelah transformasi data) ... 52

ix

DAFTAR LAMPIRAN

No. Lampiran Judul Halaman

1 Daftar Sampel Perusahaan ... 87

2 Data Penelitian tahun 2010-2013 ... 89

3 Uji Asumsi Klasik ... 95

4 Statistik Deskriptif ... 99

5 Uji Hipotesis ... 100

i

ABSTRAK

PENGARUH RASIO CAMEL TERHADAP PERTUMBUHAN LABA PERBANKAN YANG GO PUBLIC DI BURSA EFEK INDONESIA

Penelitian ini bertujuan untuk mengetahui pengaruh rasio CAMEL terhadap kinerja keuangan perbankan yang go public di Bursa Efek Indonesia (BEI). Rasio CAMEL yang digunakan dalam penelitian ini adalah Capital

Adequacy Ratio(CAR),Non Performing Loan(NPL),Net Profit Margin(NPM),Return on Asset(ROA),Loan to Deposit Ratio(LDR) dan

Pertumbuhan Laba. Jenis data yang digunakan dalam penelitian ini adalah data sekunder yang diperoleh dari website Indonesian Capital Market

Directory(ICMD) dan Bursa Efek Indonesia. Metode pengumpulan data yang

digunakan adalah studi dokumentasi. Jenis penelitian ini adalah penelitian asosiatif, yang menguji pengaruh dari satu variabel dengan variabel lainnya. Populasi dalam penelitian ini adalah perusahaan perbankan yang go publicdi Bursa Efek Indonesia (BEI) periode 2010-2013 sebanyak 40 perusahaan. Dari populasi tersebut diperoleh 30 perusahaan perbankan yang dapat dijadikan sebagai sampel penelitian. Pengujian hipotesis dilakukan dengan analisis regresi linear berganda. Uji statistik dilakukan dengan uji asumsi klasik, selain itu juga dilakukan uji t dan uji F (ANOVA). Uji t ini bertujuan untuk mengetahui pengaruh dari variabel-variabel bebas terhadap variabel terikat secara parsial. Sementara uji F (ANOVA) digunakan untuk mengetahui pengaruh dari variabel-variabel bebas terhadap variabel terikat secara simultan. Hasil penelitian ini menunjukkan bahwa

variabel independen yang terdiri dari CAR, NPL, NPM, ROA dan LDR secara simultan memiliki pengaruh signifikan terhadap pertumbuhan laba, namun secara parsial hanya NPM yang memiliki pengaruh secara signifikan terhadap pertumbuhan laba.

ii

ABSTRACT

THE INFLUENCE OF CAMEL RATIOS TO THE PROFIT GROWTH OF BANKS LISTED ON THE INDONESIA STOCK EXCHANGE

This research aims to determines the influence of CAMEL ratios to the financial performance of banks listed on the Indonesia Stock Exchange. CAMEL ratios used in this study is the Capital Adequacy Ratio (CAR), Non Performing Loan (NPL), Net Profit Margin (NPM), Return on Asset (ROA), Loan to Deposit Ratio (LDR) and financial performance is measured by Net Income. Type of data in this research are secondary data obtained from the Bank of Indonesia website collection method used in the documentation study. This research is a kind of causal research, which examines the effect of one variabel against another. The population of this research is banking companies listed in Indonesia Stock Exchange with the period studied 2010-2013, the population amounted to 40 banks, the sampel in this research amounted to 30 banks sampling.

Hypothesis testing was done by multiple linear regression analysis. The statistical test was performed classical assumption test, also performed with t test and F test (ANOVA). T test was aimed to determine the effect of free variables to the dependent variable partially. While the F test (ANOVA) was used to determine the effect of free variables to the dependent variable simultaneously. The results of this study show that simultaneously the variable Capital Adequacy Ratio (CAR), Non Performing Loan (NPL), Net Profit Margin (NPM), Return on Asset (ROA), Loan to Deposit Ratio (LDR) have significant influence on Profit Growth but partiallyhave no significant influence on Profit Growth of banking companies that were listing on Indonesian Stock Exchange.

1

BAB I PENDAHULUAN

1.1. Latar Belakang

Perbankan memegang peranan penting dalam membangun sistem

perekonomian di Indonesia karena perbankan berfungsi sebagai fungsi

intermediary yaitu menghimpun dan menyalurkan kembali dana yang dimiliki

oleh unit ekonomi yang surplus kepada unit ekonomi yang defisit, fungsi ini

digambarkan antara kaitan penyediaan dana sebagai investasi dan modal kerja

bagi unit bisnis dalam melaksanakan fungsi produksi (Triandaru dan

Budisantoso).

Dalam menjalankan kegiatannya perbankan berhubungan secara

langsung dengan masyarakat dimana kepercayaan dari masyarakat merupakan hal

utama yang harus dimiliki dan dijaga oleh perusahaan perbankan.Menurut

Dendawijaya (2005) kinerja merupakan salah satu faktor penting yang

menunjukkan efektifitas dan efisiensi suatu organisasi dalam rangka mencapai

tujuannya. Penilaian kinerja dimaksudkan untuk menilai keberhasilan suatu

organisasi. Penurunan kinerja secara terus menerus dapat menyebabkan terjadinya

Financial Disstres yaitu keadaan yang sangat sulit bahkan mendekati

kebangkrutan.

Financial Disstresmenurut Triandaru dan Budisantosopada bank-bank

apabila tidak diselesaikan dengan segera akan berdampak besar pada bank-bank

2 bagi manajemendapat diartikan sebagai penilaian terhadap prestasi yang dapat

dicapai, dalam hal ini laba dapatdigunakan sebagai ukuran prestasi yang dicapai

dalam suatu perusahaan. Penilaian kinerjaperusahaan penting dilakukan, baik oleh

manajemen, pemegang saham, pemerintah maupun pihaklain yang berkepentingan

dan terkait dengan distribusi kesejahteraan di antara mereka, termasuk penilaian

kinerja pada perusahaan perbankan.

Terjadinya deregulasi perbankan tahun 1998 secara tidak langsung

berpengaruh terhadap krisis ekonomi yang menimpa Indonesia pada pertengahan

tahun 1997. Permasalahan yang ditimbulkan akibat deregulasi tersebut bukan

karena terjadinya peningkatan jumlah bank pada saat itu, namun lebih mengarah

kepada kurangnya sumber daya yang memenuhi persyaratan dan cakap untuk

mengelola kegiatan bank dan menerapkan prinsip kehati-hatian. Pada saat itu

pemerintah melakukan beberapa langkah, dimana salah satunya adalah

mengeluarkan sejumlah kebijakan dalam rangka menyehatkan perbankan

nasional. Menurut data Bank Indonesia dan BPPN kebijakan yang dikeluarkan

antara lain sebanyak 71 bank ditutup dan 20 bank melakukan merger sehingga

jumlah bank berkurang pada saat itu. Akibat krisis ekonomi tersebut juga

perbankan nasional mengalami kesulitan antara lain pembengkakan nilai dan

pembayaran hutang luar negeri, melonjaknya non performing loan(NPL),negative

spread, kesulitan likuiditas dan lain-lain. Oleh karena itu, pembenahan di sektor

perbankan dan untuk mengembalikan kepercayaan masyarakat baik nasional

maupun internasional dipandang sebagai suatu hal yang penting dan mendesak.

3 Indonesia akan mengalami masalah serius dan berdampak pada krisis yang

berkepanjangan.

Penilaian kinerja perbankan juga dapat ditunjukkan dengan tingkat

kesehatan perbankan. Bank yang sehat adalah bank yang dapat menjalankan

fungsi-fungsinya dengan baik. Dengan kata lain, bank yang sehat adalah bank

yang dapat menjaga dan memelihara kepercayaan masyarakat, dapat menjalankan

fungsi intermediasi, dapat membantu kelancaran lalu lintas pembayaran serta

dapat digunakan oleh pemerintah dalam melaksanakan berbagai kebijakannya,

terutama kebijakan moneter. Bagi perbankan, hasil akhir penilaian kondisi

Banktersebut dapat digunakan sebagai salah satu sarana dalam menetapkanstrategi

usaha di waktu yang akan datang sedangkan bagi BankIndonesia antara lain

digunakan sebagai sarana penetapan danimplementasi strategi pengawasan Bank

oleh Bank Indonesia.

Pada umumnya untuk menilai hal-hal tersebut digunakan enam aspek

penilaian yaitu CAMELS (Capital, Asset, Management, Earning, Liquidity,

Sensitivity). Model CAMELS ini mengukur tingkat kesehatan dari suatu bank,

sehingga Bank Indonesia dapat menilai mana bank yang sehat dan yang tidak

sehat agar Bank Indonesia dapat dengan segera melakukan suatu tindakan untuk

mencegah terjadinya risiko dari bank yang dinilai mengalami kesulitan yang dapat

membahayakan kelangsungan usahanya dan atau sistem perbankan nasional.

Rasio yang dinilai dalam aspek capital meliputi Capital Adequacy Ratio

(CAR),aspek asset meliputi Non Performing Loan (NPL),aspek manajemen

4

Asset(ROA),Return on Equity (ROE),Net Interest Margin (NIM),BOPO (Beban

Operasional Pendapatan Operasional), dan aspek Liquidity meliputi Loan to

Deposit Ratio (LDR). Dalam penelitian ini aspek manajemen diukur dengan Net Profit Marginalasannya karena komponen-komponen penilaian faktor manajemen

suatu bank yang terdiri dari manajemen umum, manajemen risiko, dan kepatuhan

bank terhadap peraturan yang berlaku pada akhirnya akan berpengaruh terhadap

perolehan laba.Aspek sensitivitas terhadap risiko pasar (Sensitivity to Market

Risk) baru diperkenalkan di Amerika sejak 1 Januari 1997. Sensitivity to Market Risk tidak digunakan dalam penelitian ini disebabkan keterbatasan penulis dalam

memperoleh informasi.

Variabel yang digunakan dalam penelitian ini adalah Capital Adequacy

Ratio (CAR), Non Performing Loan (NPL), Net Profit Margin (NPM), Return on Asset (ROA),Loan to Deposit Ratio (LDR) dan Pertumbuhan Laba.Menurut

Dendawijaya (2009) Capital Adequacy Ratio (CAR) adalah rasio yang

memperlihatkan seberapa jauh seluruh aktiva bank yang mengandung resiko

(kredit, penyertaan, surat berharga, tagihan pada bank lain) ikut dibiayai dari dana

modal sendiri bank, disamping memperoleh dana-dana dari sumber-sumber diluar

bank, seperti dana masyarakat, pinjaman (hutang).Semakin tinggi CAR maka

semakin baik kemampuan bank tersebut untuk menanggung risiko dari setiap

kredit/aktiva produktif yang berisiko dan berpengaruh positif terhadap

pertumbuhan laba.

Non Performing Loan (NPL) digunakan untuk memperhatikan

5 dari kredit bermasalah.Semakin tinggi rasio NPL maka akan semakin buruk

kualitas kredit bank yang menyebabkan jumlah kredit bermasalah semakin besar

yang akan memberikan pengaruh negatif terhadap pertumbuhan laba.

Menurut Kasmir (2008) Net Profit Margin merupakan rasio untuk

mengukur kemampuan bank dalam menghasilkan net income dari kegiatan operasi

pokoknya,Semakin besarNPMakan semakin baik bagi perusahaan dan

berpengaruh positif terhadap pertumbuhan laba.

Menurut Dendawijaya (2005)Return on Assetdigunakan untuk mengukur

kemampuan manajemen bank dalam memperoleh keuntungan (laba) secara

keseluruhan. Semakin besar ROA suatu bank, semakin besar pula tingkat

keuntungan yang dicapai bank tersebut dan semakin baik pula posisi bank tersebut

dari segi penggunaan aset.

Menurut Dendawijaya (2005) Loan to Deposite Ratio (LDR)adalah rasio

antara seluruh jumlah kredit yang diberikan bank dengan dana yang diterima oleh

bank. Semakin tinggi rasio tersebut memberikan indikasi semakin rendahnya

kemampuan likuiditas bank yang bersangkutan dan berpengaruh negatif terhadap

pertumbuhan laba.

Bangkit dari kegagalan pada tahun-tahun yang lalu, kondisi perbankan di

Indonesia mulai menunjukkan perkembangan yang cukup signifikan, dimana

dalam proses perkembangan tersebut perbankan selalu berusaha untuk selalu

meningkatkan kinerja keuangannya. Kinerja keuangan perbankan diukur dengan

5

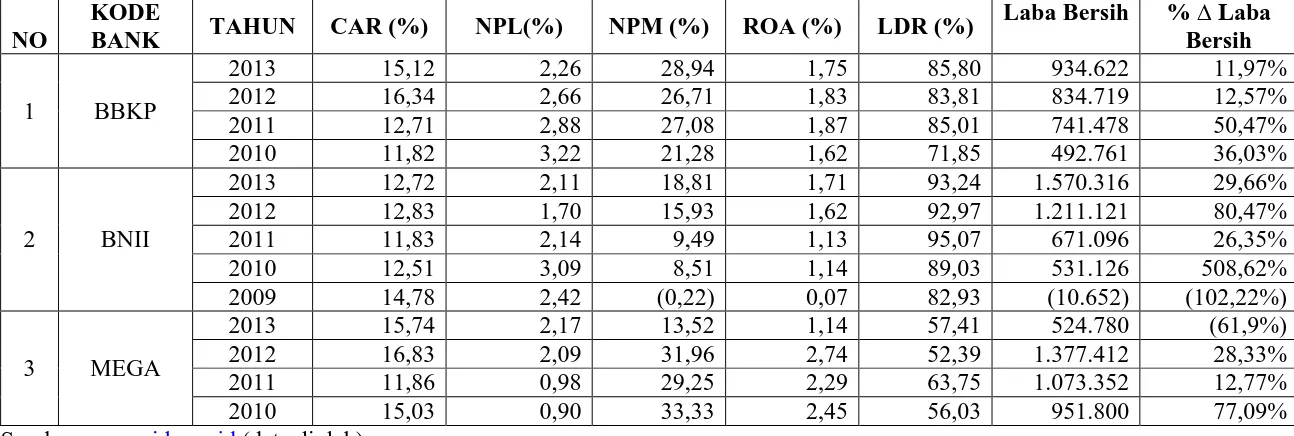

Tabel 1.1

Besarnya CAR, NPL, NPM, ROA, LDR dan Laba Bersih (dalam jutaan rupiah)

pada Perusahaan Perbankan

NO

KODE

BANK TAHUN CAR (%) NPL(%) NPM (%) ROA (%) LDR (%)

Laba Bersih % ∆ Laba Bersih

1 BBKP

2013 15,12 2,26 28,94 1,75 85,80 934.622 11,97%

2012 16,34 2,66 26,71 1,83 83,81 834.719 12,57%

2011 12,71 2,88 27,08 1,87 85,01 741.478 50,47%

2010 11,82 3,22 21,28 1,62 71,85 492.761 36,03%

2 BNII

2013 12,72 2,11 18,81 1,71 93,24 1.570.316 29,66%

2012 12,83 1,70 15,93 1,62 92,97 1.211.121 80,47%

2011 11,83 2,14 9,49 1,13 95,07 671.096 26,35%

2010 12,51 3,09 8,51 1,14 89,03 531.126 508,62%

2009 14,78 2,42 (0,22) 0,07 82,93 (10.652) (102,22%)

3 MEGA

2013 15,74 2,17 13,52 1,14 57,41 524.780 (61,9%)

2012 16,83 2,09 31,96 2,74 52,39 1.377.412 28,33%

2011 11,86 0,98 29,25 2,29 63,75 1.073.352 12,77%

2010 15,03 0,90 33,33 2,45 56,03 951.800 77,09%

7 Pada Tabel 1.1 dapat dilihat bagaimana pengaruh dariCapital Adequacy

Ratio (CAR),Net Performing Loans (NPL),Net Profit Margin(NPM),Return on Asset (ROA) danLoan to Deposit Ratio(LDR)terhadap Pertumbuhan Laba.

CAR Bank Bukopin tahun 2011 sebesar 12,71% meningkat jika

dibandingkanCARtahun 2010 sebesar 11,82%, peningkatan CARini diikuti dengan

peningkatan laba bersih tahun 2011 sebesar Rp 741.478 dibandingkan laba tahun

2010 sebesar Rp 492.761. Namun pada tahun 2013 CAR sebesar 15,12%

mengalami penurunan dibandingkan CAR tahun 2012 sebesar 16,34%, penurunan

ini tidak diikuti dengan penurunan laba bersih, sebaliknya laba bersih tahun 2013

sebesar Rp 934.622 meningkat dari tahun 2012 sebesar Rp 834.719.

CAR Bank Internasional Indonesia tahun 2010 sebesar 12,51% menurun

jika dibandingkan CAR tahun 2009 sebesar 14,78%, penurunan ini tidak diikuti

dengan penurunan laba bersih, laba bersih tahun 2010 sebesar Rp 531.126

mengalamipeningkatan dibandingkan tahun 2009, dimana pada tahun 2009

BIImengalami kerugian sebesar Rp (10.652). Begitu juga CAR BII2011 sebesar

11,83% mengalami penurunan jika dibandingkanCAR tahun 2010 sebesar

12,51%, penurunan CARinitidak diikuti dengan penurunan laba bersih,laba bersih

tahun 2011 sebesar Rp 671.096 meningkat jika dibandingkan dengan laba bersih

tahun 2010 sebesar Rp 531.126.

CAR Bank Mega tahun 2011 sebesar 11,86% menurun dari nilaiCAR

tahun 2010 sebesar 15,03% tetapi penurunan CAR ini tidak diikuti dengan

penurunan laba bersih, laba bersih tahun 2011 sebesar Rp 1.073.352 mengalami

8 Menurut ketentuan Bank Indonesia suatu bank umum

sekurang-kurangnya harus memiliki CAR 8%. Dari penjelasan diatas menunjukkan

bahwaCARyang dimiliki Bank Bukopin, Bank Internasional Indonesia dan Bank

Mega sudah berada diatas standar minimum yang ditetapkan oleh Bank Indonesia.

NPL Bank Bukopin tahun 2011 sebesar 2,88% mengalami penurunan

dibandingkan tahun 2010 sebesar 3,22% dan penurunan ini berpengaruh positif

terhadap pertumbuhan laba, laba bersih tahun 2011 sebesar Rp 741.478

mengalami kenaikan dibandingkan laba bersih tahun 2010 sebesar Rp 492.761.

NPL Bank Internasional Indonesia tahun 2010 sebesar 2,14% menurun

jika dibandingkan dengan NPL tahun 2009 sebesar 3,09, penurunan ini

berpengaruh positif terhadap pertumbuhan laba, tahun 2010 BII mencatatkan laba

bersih sebesar Rp 531.126 mengalami kenaikan dibandingkan tahun 2009 dimana

BII mengalami kerugian sebesar Rp (10.652).NPL BII tahun 2011 sebesar 2,11%

mengalami kenaikan dari NPL tahun 2010 sebesar 1,70% seharusnya kenaikan

NPL ini berpengaruh negatif terhadap pertumbuhan laba namun dapat dilihat laba

bersih tahun 2011 sebesar Rp 1.211.121 mengalami kenaikan jika dibandingkan

dengan laba bersih tahun 2010 sebesar Rp 671.096.

NPL Bank Mega tahun 2011 sebesar 0,98% mengalami kenaikan

dibandingkan tahun 2010 sebesar Rp 0,90% dan kenaikan ini seharusnya

berpengaruh negatif terhadap pertumbuhan laba namun dapat dilihat laba bersih

tahun 2011 sebesar Rp 1.073.352 mengalami kenaikan jika dibandingkan dengan

laba bersih tahun 2010 sebesar Rp 951.800. NPL tahun 2012 sebesar 2,09%

9 ini seharusnya berpengaruh negatif terhadap pertumbuhan laba, namun dapat

dilihat laba bersih tahun 2012 sebesar Rp 1.377.412 mengalami kenaikan jika

dibandingkan dengan laba bersih tahun 2011 sebesar Rp 1.073.352.Standar

terbaik NPL menurut Bank Indonesia berada dibawah 5%. Dari penjelasan diatas

menunjukkan bahwa NPL yang dimiliki Bank Bukopin, Bank Internasional

Indonesia dan Bank Mega berada dibawah 5%.

NPM Bank Bukopin tahun 2012 sebesar 26,71% mengalami penurunan

dibandingkan NPM tahun 2011 sebesar 27,08%, penurunan ini seharusnya

berpengaruh negatif terhadap pertumbuhan laba, namun dapat dilihat laba bersih

tahun 2012 sebesar Rp 834.719 mengalami kenaikan jika dibandingkan dengan

laba bersih tahun 2011 sebesar Rp 741.478.

NPM Bank Mega tahun 2011 sebesar 29,25% mengalami penurunan jika

dibandingkan dengan NPMtahun 2010 sebesar 33,33% penurunan ini

berpengaruh negatif terhadap pertumbuhan laba, namun dapat dilihat laba bersih

tahun 2011 sebesar Rp 1.073.352 meningkat jika dibandingkan dengan laba bersih

tahun 2010 sebesar Rp 951.800.Standar terbaik NPM menurut Bank Indonesia

berada diatas 100%. Dari penjelasan diatas menunjukkan bahwa NPM yang

dimiliki Bank Bukopin, BII dan Bank Mega dibawah 100%.

ROA Bank Bukopin tahun 2013 sebesar 1,75% mengalami penurunan jika

dibandingkan ROA tahun 2012 sebesar 1,83%, seharusnya penurunan ini

berpengaruh negatif terhadap pertumbuhan laba, namun dapat dilihat laba bersih

tahun 2013 sebesar Rp 934.622 mengalami kenaikan jika dibandingkan dengan

10

ROA Bank Internasional Indonesia tahun 2010 sebesar 1,13% mengalami

penurunan jika dibandingkan ROA tahun 2009 sebesar 1,14%, seharusnya

penurunan ini berpengaruh negatif terhadap pertumbuhan laba, namun dapat

dilihat laba bersih tahun 2010 sebesar Rp 531.126 mengalami kenaikan jika

dibandingkan dengan kerugian yang dialami BII tahun 2009 sebesar Rp (10.652).

ROA Bank Mega tahun 2011 sebesar 2,29% mengalami penurunan jika

dibandingkan dengan ROA tahun 2010 sebesar 2,45%, seharusnya penurunan

iniberpengaruh negatif terhadap pertumbuhan laba, namun dapat dilihat laba

bersih tahun 2011 sebesar Rp 1.073.352 mengalami kenaikan jika dibandingkan

dengan laba bersih tahun 2010 sebesar Rp 951.800.

Standar terbaik ROA menurut Bank Indonesia berada diantara 1%-2%.

Dari penjelasan diatas menunjukkan bahwa ROA yang dimiliki Bank Bukopin

sudah berada diantara 1% - 2%, namun ROA Bank Internasional Indonesia tahun

2009 hanya 0.07% berada jauh dari standar terbaik ROA danROA Bank Mega

berada diatas 2%.

LDR Bank Bukopin tahun 2011 sebesar 85,01% mengalami kenaikan jika

dibandingkan dengan LDR tahun 2010 sebesar 71,85%, kenaikan ini seharusnya

berpengaruh negatif terhadap pertumbuhan laba, namun dapat dilihat laba bersih

tahun 2011 sebesar Rp 741.478 jika dibandingkan dengan laba bersih tahun 2010

sebesar Rp 492.761. LDR tahun 2013 sebesar 85,80% mengalami kenaikan jika

dibandingkan dengan LDR tahun 2012 sebesar 83,81%, kenaikan iniseharusnya

11 tahun 2013 sebesar Rp 934.622 jika dibandingkan dengan laba bersih tahun 2012

sebesar Rp 834.719.

LDR Bank Internasional Indonesia tahun 2010 sebesar 95,07%

mengalami kenaikan jika dibandingkan dengan LDR tahun 2009 sebesar 89,03%,

kenaikan iniseharusnya berpengaruh negatif terhadap pertumbuhan laba, namun

dapat dilihat laba bersih tahun 2010 sebesar Rp 531.126 mengalami kenaikan jika

dibandingkan dengan kerugian yg dialami BII tahun 2009 sebesar Rp (10.652).

LDR Bank Mega tahun 2011 sebesar 63,75% mengalami kenaikan jika

dibandingkan dengan LDR tahun 2010 sebesar 56,03%, kenaikan iniseharusnya

berpengaruh negatif terhadap pertumbuhan laba namun dapat dilihat laba bersih

Bank Mega tahun 2011 sebesar Rp 1.073.352 mengalami kenaikan jika

dibandingkan dengan laba bersih tahun 2010 sebesar Rp 951.800.

Standar terbaik LDR menurut Bank Indonesia berada diantara 85%-110%.

Dari penjelasan diatas menunjukkan bahwa LDRyang dimiliki Bank Bukopin dan

Bank Internasional Indonesia sudah berada diantara 85%-110%, namun LDR

Bank Mega berada dibawah standar terbaik LDR yang ditetapkan Bank Indonesia.

Perbedaan hasil penelitian yang telah dilakukan oleh beberapa peneliti

sebelumnya mendorong penulis untuk melakukan penelitian sejenis. Begitu juga

dengan perbedaan pengaruh rasio CAMEL terhadap pertumbuhan laba yang

dilihat secara sederhana melaluiannual reportperbankan. Peneliti ingin melihat

kinerja keuangan perbankan setelah krisis global. Penulis akan melakukan

penelitian dengan judul “Pengaruh RasioCAMEL terhadap Pertumbuhan

12

1.2. Perumusan Masalah

Berdasarkanuraian latar belakang diatas penulis merumuskan

permasalahan penelitian ini sebagai berikut :

1. Apakah variabel Capital Adequacy Ratio (CAR) memiliki pengaruh terhadap

pertumbuhan laba perbankan?

2. Apakah variabel Non Performing Loan (NPL) memiliki pengaruh terhadap

pertumbuhan laba perbankan?

3. Apakah variabel Net Profit Margin (NPM) memiliki pengaruh terhadap

pertumbuhan laba perbankan?

4. Apakah variabel Return on Asset (ROA) memiliki pengaruh terhadap

pertumbuhan laba perbankan?

5. Apakah variabel Loan to Deposit Ratio (LDR) memiliki pengaruh terhadap

pertumbuhan laba perbankan?

1.3. Tujuan Penelitian

Berdasarkan permasalahan penelitian maka tujuan dilakukannya

penelitian ini adalah untuk mengetahui:

1. Adakahpengaruh variabel Capital Adequacy Ratio (CAR)terhadap

pertumbuhan laba perbankan.

2. Adakahpengaruh variabel Non Performing Loan (NPL) terhadap pertumbuhan

laba perbankan.

3. Adakahpengaruh variabel Net Profit Margin (NPM)terhadap pertumbuhan laba

13 4. Adakahpengaruh variabel Return on Asset (ROA) terhadap pertumbuhan laba

perbankan.

5. Adakahpengaruh variabel Loan to Deposit Ratio (LDR) terhadap pertumbuhan

laba perbankan.

1.4. Manfaat Penelitian

Adapun manfaat dari penelitian ini antara lain :

a. Bagi peneliti, untuk menambah pengetahuan peneliti mengenai pengaruh

variabel-variabel CAMEL yang terdiri dari Capital Adequacy

Ratio(CAR),Non Performing Loan (NPL),Net Profit Margin(NPM),Return on Assets(ROA)dan Loan to Deposit Ratio (LDR)terhadap pertumbuhan

laba perbankan,

b. Bagi manajemen perbankan dan masyarakat pengguna jasa bank, untuk

mengetahui diantara variabel CAMEL tersebut mana yang paling

berpengaruh terhadap pertumbuhan laba perbankan,

c. Bagi peneliti selanjutnya sebagai masukan dan sumber referensi dalam

melakukan penelitian sejenis dan menyempurnakan hasil penelitian

14

BAB II

TINJAUAN PUSTAKA

2.1.Pengertian Bank

Menurut UU RI nomor 10 tanggal 10 November 1998 tentang perbankan

“bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk

simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan atau

bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak, dapat

disimpulkan bahwa usaha perbankan meliputi tiga kegiatan, yaitu menghimpun

dana, menyalurkan dana, dan memberikan jasa bank lainnya”.

Definisi bank menurut UU No. 7 tahun 1992 tentang perbankan yaitu

“bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk

simpanan, dan menyalurkan kepada masyarakat dalam rangka meningkatkan taraf

hidup rakyat banyak”.

Dari pengertian diatas disimpulkan bahwa bank adalah lembaga

keuangan yang kegiatan utamanya menghimpun dana dari masyarakat dan

menyalurkannya kembali kepada masyarakat. Kegiatan menghimpun dana, berupa

mengumpulkan dana dari masyarakat dalam bentuk simpanan giro, tabungan, dan

deposito. Diberikan balas jasa yang menarik seperti, bunga dan hadiah untuk

menarik minat masyarakat sehingga menyimpan uangnya ke bank. Sedangkan

jasa-jasa perbankan lainnya diberikan untuk mendukung kelancaran kegiatan

utama tersebut.Kegiatan bank lainnya adalah menjadi sarana dalam pelaksanaan

15

2.2. Fungsi Bank

Secara umum fungsi utama bank adalah menghimpun dana dari

masyarakat dan menyalurkannya kembali kepada masyarakat untuk berbagai

tujuan atau sebagai financial intermediary”. Menurut Triandaru dan Budisantoso

(2008) secara lebih spesifik bank dapat berfungsi sebagai agent of trust, agent of

development, dan agent of service. a. Agent of trust

Dasar utama kegiatan perbankan adalah kepercayaan (trust), baik dalam hal penghimpunan dana maupun penyaluran dana. Masyarakat akan mau menitipkan dananya di bank apabila dilandasi adanya unsur kepercayaan. Masyarakat percaya bahwa uangnya tidak akan disalahgunakan oleh bank, uangnya akan dikelola dengan baik, bank tidak akan bangkrut, dan pada waktu yang telah dijanjikan simpanan tersebut dapat ditarik kembali dari bank.

Begitu juga sebaliknya pihak bank sendiri akan mau menyalurkan

dananya pada debitor atau masyarakat apabila dilandasi adanya unsur kepercayaan

dan debitor tunduk pada peraturan yang dikeluarkan pihak bank sehingga pihak

bank percaya bahwa debitor tidak akan menyalahgunakan pinjamannya, debitor

akan mengelola dana pinjaman dengan baik dan debitor akan mempunyai

kemampuan untuk membayar kewajibannya pada saat jatuh tempo.

b. Agent of development

Kegiatan perekonomian masyarakat di sektor moneter dan di sektor riil tidak

dapat dipisahkan. Kedua sektor tersebut selalu berinteraksi dan saling

memengaruhi. Kegiatan bank berupa penghimpunan dan penyaluran dana

sangat diperlukan bagi lancarnya kegiatan perekonomian di sektor riil.

Kegiatan bank berupa kegiatan investasi-distribusi-konsumsi. Kegiatan

16 penyedia dan penghimpun dana.Apabila kegiatanini lancar maka kegiatan

pembangunan perekonomian suatu masyarakat pun lancar.

c. Agent of service

Disamping melakukan kegiatan penghimpunan dan penyaluran dana, bank juga memberikan penawaran jasa perbankan yang lain kepada masyarakat. Jasa yang ditawarkan bank ini erat kaitannya dengan kegiatan perekonomian masyarakat secara umum. Jasa ini antara lain dapat berupa jasa pengiriman uang, penitipan barang berharga, pemberian jaminan bank, dan penyelesaian tagihan.

Jasa perbankan sangat penting dalam pembangunan ekonomi suatu

negara. Bank menyediakan alat pembayaran yang efisien bagi nasabah. Untuk ini,

bank menyediakan uang tunai, tabungan, dan kartu kredit. Ini adalah peran bank

yang paling penting dalam kehidupan ekonomi. Tanpa adanya penyediaan alat

pembayaran yang efisien ini, maka barang hanya dapat diperdagangkan dengan

cara barter yang memakan waktu. Dengan menerima tabungan dari nasabah dan

meminjamkannya kepada pihak yang membutuhkan dana, berarti bank

meningkatkan arus dana untuk investasi dan pemanfaatan yang lebih produktif.

Bila peran ini berjalan dengan baik, ekonomi suatu negara akan meningkat. Tanpa

adanya arus dana ini, uang hanya berdiam di saku seseorang, orang tidak dapat

memperoleh pinjaman dan bisnis tidak dapat dibangun karena mereka tidak

memiliki dana pinjaman. Dari ketiga fungsi bank diatas diharapkan dapat

memberikan gambaran yang menyeluruh dan lengkap mengenai fungsi bank

dalam perekonomian, sehingga bank tidak hanya dapat diartikan sebagai lembaga

17

2.3. Laporan Keuangan Bank

Laporan keuangan bank menunjukkan kondisi keuangan bank secara

keseluruhan. Dari laporan ini akan terbaca bagaimana kondisi bank yang

sesungguhnya, termasuk kelemahan dan kekuatan yang dimiliki. Laporan ini juga

menunjukkan kinerja manajemen bank selama satu periode. Keuntungan dengan

membaca laporan ini pihak manajemen dapat memperbaiki kelemahan yang ada

serta mempertahankan kekuatan yang dimilikinya. Secara umum ada empat

bentuk laporan keuangan yang pokok yang dihasilkan perusahaan yaitu laporan

neraca, laporan laba rugi, laporan perubahan modal, dan laporan aliran kas. Dari

keempat laporan tersebut hanya 2 macam yang umum digunakan untuk analisis,

yaitu laporan neraca, dan laporan laba rugi.

Dalam laporan keuangan termuat informasi mengenai jumlah kekayaan

(assets) dan jenis-jenis kekayaan yang dimiliki (disisi aktiva). Kemudian juga

akan tergambar kewajiban jangka pendek maupun jangka panjang serta ekuitas

(modal sendiri) yang dimilikinya. Informasi yang memuat seperti diatas tergambar

dalam laporan keuangan yang kita sebut neraca. Kemudian laporan keuangan juga

memberikan informasi tentang hasil-hasil usaha yang diperoleh bank dalam suatu

periode tertentu dan biaya-biaya atau beban yang dikeluarkan untuk memperoleh

hasil tersebut. Informasi ini akan termuat dalam laporan laba rugi.Laporan

keuangan bank juga memberikan gambaran tentang arus kas suatu bank yang

tergambar dalam laporan arus kas.

Dengan demikian laporan keuangan disamping menggambarkan kondisi

18 bersangkutan. Penilaian kinerja manajemen akan menjadi patokan apakah

manajemen berhasil atau tidak dalam menjalankan kebijakan yang telah

digariskan oleh perusahaan.

2.4. Analisis Kinerja Bank

Laporan keuangan perbankan sangat berguna terutama bagi pemilik,

manajemen, pemerintah dan masyarakat sebagai pengguna laporan keuangan agar

nantinya para pengguna laporan keuangan ini dapat mengetahui kondisi bank

tersebut. Laporan keuangan yang disajikan haruslah dibuat sesuai dengan standar

yang telah ditetapkan. Agar laporan ini dapat dibaca dan mudah untuk dipahami,

maka perlu dilakukan analisis terlebih dahulu sehingga laporan keuangan dapat

memberikan apa yang dibutuhkan oleh para pengguna laporan keuangan ini.

Dendawijaya (2005) menjabarkan rasio yang digunakan untuk menganalisis

kinerja bank adalah dengan menggunakan rasio-rasio keuangan sesuai dengan

standar yang berlaku.

1. Rasio Likuiditas

Menurut Dendawijaya (2005) suatu bank dapat dikatakan likuid apabila

bank dapat memenuhi semua kewajibannya, khususnya kewajiban jangka pendek

yang berkaitandengan simpanan masyarakat (simpanan, tabungan, giro) dan bank

mampu memenuhi semua permohonan kredit yang layak dibiayai. Dalam rasio

likuiditas, rasio yang dapat diukur antara lain:Quick Ratio, Loan to Deposit Ratio

19

2. Rasio Solvabilitas (Capital)

Menurut Dendawijaya (2005) rasio solvabilitas digunakan untuk

mengukuran kemampuan bank tersebut untuk menyerap kerugian–kerugian yang

tidak dapat dihindarkan, sumber dana yang diperlukan untuk membiayai kegiatan

usahanya sampai batas tertentu, karena sumber-sumber dana dapat juga berasal

dari hutang penjualan aset yang tidak dipakai dan lain-lain, alat pengukuran besar

kecilnya kekayaan bank tersebut yang dimiliki oleh para pemegang sahamnya,

dan dengan modal yang mencukupi, memungkinkan manajemen bank yang

bersangkutan untuk bekerja dengan efisiensi yang tinggi, seperti yang dikehendaki

oleh para pemilik modal pada bank tersebut. Rasio ini dapat diukur dengan

Capital Adequacy Ratio (CAR).

3. Rasio Rentabilitas

Menurut Dendawijaya (2005) rasio rentabilitas selain bertujuan untuk

mengetahui kemampuan bank dalam menghasilkan laba selama periode tertentu,

juga bertujuan untuk mengukur tingkat efektifitas manajemen dalam menjalankan

operasional perusahaannya. Pada rasio rentabilitas, rasio yang dapat diukur antara

lain : return on assets, biaya operasi/pendapatan operasi, gross profit margin dan

net profit margin.

4. Rasio Resiko Usaha Bank

Menurut Dendawijaya (2005) resiko-resiko yang dihadapi oleh

perbankan dapat diukur secarakuantitatif antara lain dengan : deposit risk ratio

20 5. Rasio Efisiensi Usaha

Menurut Dendawijaya (2005) rasio ini digunakan untuk mengukur

kinerja manajemen suatu bank, menilai apakah bank telah menggunakan semua

faktor produksinya dengan tepat guna dan hasil guna, maka melalui rasio-rasio

keuangan disini juga dapat diukur secara kuantitatif tingkat efisiensi yang telah

dicapai oleh manajemen bank yang bersangkutan. Rasio-rasio yang digunakan

antara lain : leverage multiplier ratio, assets utilazation ratio dan operating ratio.

Rasio keuangan dapat digunakan untuk mengevaluasi kondisi keuangan

perusahaan dan kinerjanya. Dengan membandingkan rasio keuangan perusahaan

dari tahun ke tahun dapat dipelajari komposisi perubahan dan dapat ditentukan

apakah terdapat kenaikan atau penurunankondisi dan kinerja perusahaan selama

waktu tersebut. Selain itu, dengan membandingkan rasio keuangan terhadap

perusahaan lainnya yang sejenis atau terhadap rata-rata industri dapat membantu

mengidentifikasi adanya penyimpangan. Analisis rasio keuangan pada umumnya

digunakan oleh tiga kelompok utama pemakai laporan keuangan yaitu manajer

perusahaan, analis kredit dan analis saham (Dendawijaya, 2005).

2.5. Penilaian Rasio CAMEL

Peraturan Bank Indonesia Nomor 6/10/PBI/2004 tanggal 12 April 2004

tentang sistem penilaian tingkat kesehatan bank secara triwulanan. Penilaian

tingkat kesehatan bank berdasarkan Peraturan Bank Indonesia Nomor

6/10/PBI/2004 mencakup penilaian terhadap faktor-faktor CAMELS yang terdiri

21 a. Permodalan (Capital)

Penilaian pendekatan kuantitatif dan kualitatif faktor permodalanantara lain dilakukan melalui penilaian terhadap komponenkomponensebagai berikut:

1) kecukupan pemenuhan Kewajiban Penyediaan Modal Minimum (KPMM) terhadap ketentuan yang berlaku;

2) komposisi permodalan;

3) trend ke depan/proyeksi KPMM;

4) aktiva produktif yang diklasifikasikan dibandingkan denganmodal Bank;

5) kemampuan Bank memelihara kebutuhan penambahan modal yang berasal dari keuntungan (laba ditahan);

6) rencana permodalan Bank untuk mendukung pertumbuhanusaha; 7) akses kepada sumber permodalan; dan

8) kinerja keuangan pemegang saham untuk meningkatkanpermodalan Bank.

b. Kualitas Aset (Asset Quality)

Penilaian pendekatan kuantitatif dan kualitatif faktor kualitas aset antara lain dilakukan melalui penilaian terhadap komponen-komponensebagai berikut:

1) aktiva produktif yang diklasifikasikan dibandingkan dengan totalaktiva produktif;

2) debitur inti kredit di luar pihak terkait dibandingkan dengan totalkredit;

3) perkembangan aktiva produktif bermasalah/non

performingassetdibandingkan dengan aktiva produktif;

4) tingkat kecukupan pembentukan penyisihan penghapusan aktivaproduktif (PPAP);

5) kecukupan kebijakan dan prosedur aktiva produktif;

6) sistem kaji ulang (review) internal terhadap aktiva produktif; 7) dokumentasi aktiva produktif; dan

8) kinerja penanganan aktiva produktif bermasalah. c. Manajemen (Management)

Penilaian terhadap faktor manajemen antara lain dilakukan melalui penilaian terhadap komponen-komponen sebagai berikut:

1) manajemen umum;

2) penerapan sistem manajemen risiko; dan

3) kepatuhan Bank terhadap ketentuan yang berlaku sertakomitmen kepada Bank Indonesia dan atau pihak lainnya.

d. Rentabilitas (Earnings)

Penilaian pendekatan kuantitatif dan kualitatif faktor rentabilitas antara lain dilakukan melalui penilaian terhadap komponen-komponensebagai berikut:

22 4) Biaya Operasional dibandingkan dengan PendapatanOperasional

(BOPO);

5) perkembangan laba operasional;

6) komposisi portofolio aktiva produktif dan diversifikasipendapatan; 7) penerapan prinsip akuntansi dalam pengakuan pendapatan danbiaya;

dan

8) prospek laba operasional. e. Likuiditas (Liquidity)

Penilaian pendekatan kuantitatif dan kualitatif faktor likuiditasantara lain dilakukan melalui penilaian terhadap komponen-komponensebagai berikut:

1) aktiva likuid kurang dari 1 bulan dibandingkan dengan pasiva likuid kurang dari 1 bulan;

2) 1-month maturity mismatch ratio; 3) Loan to Deposit Ratio (LDR);

4) proyeksi cash flow 3 bulan mendatang;

5) ketergantungan pada dana antar bank dan deposan inti;

6) kebijakan dan pengelolaan likuiditas (assets and

liabilitiesmanagement/ALMA);

7) kemampuan Bank untuk memperoleh akses kepada pasar uang,pasar modal, atau sumber-sumber pendanaan lainnya; dan

8) stabilitas dana pihak ketiga (DPK).

f. Sensitivitas terhadap risiko pasar (Sensitivity to Market Risk)

Penilaian pendekatan kuantitatif dan kualitatif faktor sensitivitasterhadap risiko pasar antara lain dilakukan melalui penilaianterhadap komponen-komponen sebagai berikut:

1) modal atau cadangan yang dibentuk untuk mengcover fluktuasisuku bunga dibandingkan dengan potential loss sebagai akibatfluktuasi (adverse movement) suku bunga;

2) modal atau cadangan yang dibentuk untuk mengcover fluktuasinilai tukar dibandingkan dengan potential loss sebagai akibatfluktuasi

(adverse movement) nilai tukar; dan

3) kecukupan penerapan sistem manajemen risiko pasar.

2.6. Pertumbuhan Laba

Tujuan utama perusahaan adalah memaksimalkan laba. Pengertian laba

secara operasional merupakan perbedaan antara pendapatan yang direalisasi yang

timbul dari transaksi selama satu periode dengan biaya yang berkaitan dengan

23 Pengertian laba menurut Harahap (2008)“laba merupakan angka yang penting dalam laporan keuangan karena berbagai alasan antara lain: laba merupakan dasar dalam perhitungan pajak, pedoman dalam menentukan kebijakan investasi dan pengambilan keputusan, dasar dalam peramalan laba maupun kejadian ekonomi perusahaan lainnya di masa yang akan datang, dasar dalam perhitungan dan penilaian efisiensi dalam menjalankan perusahaan, serta sebagai dasar dalam penilaian prestasi atau kinerja perusahaan.

Pertumbuhan laba merupakan kenaikan laba atau penurunan laba

pertahun yang dinyatakan dalam persentase. Pertumbuhan laba menjadiinformasi

yang sangat penting bagi banyak orangantara lain adalahpengusaha, analis

keuangan, pemegang saham, ekonom, fiskus, dan sebagainya.Pertumbuhan laba

dari tahun ketahun juga dijadikan sebagai dasar pengukuranefisiensi manajemen

dan membantu meramalkan arah masa depan perusahaan atau pembagian dividen

masa depan. Pertumbuhan labaakan berpengaruh terhadap keputusan investasi

para investor dan caloninvestor yang akan menanamkan modalnya ke dalam

24

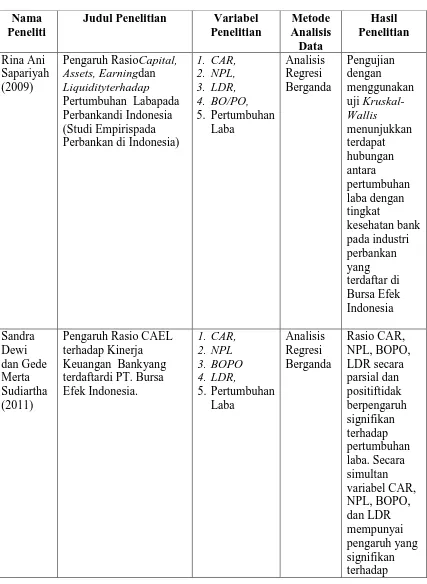

[image:36.595.112.539.176.760.2]2.7. Tinjauan Penelitian Terdahulu

Tabel 2.1

Tinjauan Penelitian Terdahulu Nama

Peneliti

Judul Penelitian Variabel Penelitian Metode Analisis Data Hasil Penelitian Rina Ani Sapariyah (2009) Pengaruh RasioCapital, Assets, Earningdan Liquidityterhadap

Pertumbuhan Labapada Perbankandi Indonesia (Studi Empirispada Perbankan di Indonesia)

1. CAR, 2. NPL, 3. LDR, 4. BO/PO, 5. Pertumbuhan Laba Analisis Regresi Berganda Pengujian dengan menggunakan uji Kruskal-Wallis menunjukkan terdapat hubungan antara pertumbuhan laba dengan tingkat kesehatan bank pada industri perbankan yang terdaftar di Bursa Efek Indonesia Sandra Dewi dan Gede Merta Sudiartha (2011)

25 kinerja keuangan perbankan. Erwinargo Ismanto (2012) Pengaruh Tingkat Kesehatan Bankterhadap Pertumbuhan Laba pada Industri Perbankanyangterdaftardi Bursa Efek Indonesia.

1.CAR, 2.APB, 3.PPAP 4.BOPO, 5.ROA, 6.Pertumbuhan Laba ANOVA atau Kruskal-Wallis test Hasil penelitian menunjukan nilai probabilitas sebesar 0,018 (1,8%) yangartinya terdapat hubungan antara pertumbuhan laba dengan tingkat kesehatan bank.

2.8. Kerangka Konseptual

Peningkatan kinerja perbankan memiliki pengaruh terhadap

meningkatnya laba perusahaan. Dengan meningkatnya kinerja perbankan maka

perolehan laba akan meningkat. Penggunaan Rasio Capital Adequacy

Ratio(CAR),Non Performing Loan(NPL),Net Profit Margin(NPM),Return on Asset(ROA) dan Loan to Deposit Ratio (LDR) sebagai pengukur kinerja bank

dapat digunakan sebagai acuan untuk melihat pengaruh dari setiap rasio tersebut

terhadap Pertumbuhan Laba. Variabel yang digunakan dalam penelitian ini adalah

Capital Adequacy Ratio (CAR), Non Performing Loan (NPL), Net Profit Margin (NPM), Return on Asset (ROA),Loan to Deposit Ratio (LDR) dan Pertumbuhan

Laba.

Menurut Dendawijaya (2005) Capital Adequacy Ratio (CAR) adalah

26 resiko (kredit, penyertaan, surat berharga, tagihan pada bank lain) ikut dibiayai

dari dana modal sendiri bank, disamping memperoleh dana-dana dari

sumber-sumber diluar bank, seperti dana masyarakat, pinjaman (hutang). Semakin tinggi

CAR maka semakin baik kemampuan bank tersebut untuk menanggung risiko dari

setiap kredit/aktiva produktif yang berisiko dan berpengaruh positif terhadap

pertumbuhan laba.

Non Performing Loan (NPL) digunakan untuk memperhatikan

kemampuan membayar dari debitur, sebagai antisipasi bank atas potensi kerugian

dari kredit bermasalah.Semakin tinggi rasio NPL maka akan semakin buruk

kualitas kredit bank yang menyebabkan jumlah kredit bermasalah semakin besar

yang akan memberikan pengaruh negatif terhadap pertumbuhan laba.

Menurut Kasmir (2008) Net Profit Margin merupakan rasio untuk

mengukur kemampuan bank dalam menghasilkan net income dari kegiatan operasi

pokoknya,Semakin besarNPMakan semakin baik bagi perusahaan dan

berpengaruh positif terhadap pertumbuhan laba.

Menurut Dendawijaya (2005)Return on Assetdigunakan untuk mengukur

kemampuan manajemen bank dalam memperoleh keuntungan (laba) secara

keseluruhan. Semakin besar ROA suatu bank, semakin besar pula tingkat

keuntungan yang dicapai bank tersebut dan semakin baik pula posisi bank tersebut

dari segi penggunaan aset.

Menurut Dendawijaya (2005) Loan to Deposite Ratio (LDR)adalah rasio

antara seluruh jumlah kredit yang diberikan bank dengan dana yang diterima oleh

27 kemampuan likuiditas bank yang bersangkutan dan berpengaruh negatif terhadap[

pertumbuhan laba.

Berdasarkan latar belakang masalah, tinjauan pustaka dan penjelasan

diatas, maka dapat dirumuskan bahwa Rasio CAMEL yang diukur dengan Capital

Adequacy Ratio(CAR),Non Performing Loan (NPL),Net Profit Margin(NPM),Return on Asset (ROA) dan Loan to Deposit Ratio (LDR)

merupakan variabel (X), digunakan untuk mengukur pertumbuhan labaperbankan

(Y), dimana data yang diolah berasal dari laporan keuangan perusahaan yang

terdaftar di Bursa Efek Indonesia periode 2010-2013.

[image:39.595.107.500.388.560.2]Kerangka konseptual dapat digambarkan sebagai berikut :

Gambar 2.1 Kerangka Konseptual

2.9. Hipotesis Penelitian

Dalam penelitian ini dikemukakan hipotesis sebagai berikut :

H1 : Capital Adequacy Ratio (CAR) memiliki pengaruh signifikan terhadap

pertumbuhan laba perbankan.

RASIO CAMEL

Pertumbuhan Laba (Y)

Return on Asset (ROA) (X4)

28 H2 :Non Performing Loan (NPL)memiliki pengaruh signifikan terhadap

pertumbuhan laba perbankan.

H3 : Net Profit Margin (NPM) memiliki pengaruh signifikan terhadap

pertumbuhan laba perbankan.

H4 : Return on Asset (ROA)memiliki pengaruh signifikan terhadap

pertumbuhan laba perbankan.

H5 : Loan to Deposit Ratio (LDR) memiliki pengaruh signifikan terhadap

29

BAB III

METODE PENELITIAN

3.1. Jenis Penelitian

Jenis penelitian yang dilakukan merupakan jenis penelitian asosiatif.

Menurut Sugiyono (2005) penelitian asosiatif adalah “penelitian yang bertujuan

untuk mengetahui hubungan dan pengaruh antara satu variabel dengan variabel

lainnya”. Dengan kata lain penelitian ini berguna untuk mengetahui pengaruh

Rasio CAMEL yang diukur dengan Capital Adequacy Ratio(CAR),Non

Performing Loan (NPL),Net Profit Margin(NPM),Return on Asset (ROA) dan Loan to Deposit Ratio (LDR)terhadap pertumbuhan laba perbankan.

3.2.Tempat dan Waktu Penelitian

Penelitian ini dilakukan dengan mengambil sampel perusahaan

perbankan yang telah go public dan terdaftar di Bursa Efek Indonesia (BEI)

selama periode 2010-2013 melalui situs www.idx.co.id. Waktu pelaksanaan

penelitian ini pada bulan Januari 2015 sampai dengan bulan Mei 2015.

3.3.Batasan Operasional

Batasan Operasional digunakan dalam penelitianini agar lebih fokus

dalam melakukan pengamatan. Batasan operasional dalam penelitian ini adalah :

1. Perusahaan dalam penelitian iniadalahperusahaan perbankan yang go publicdan

30 2. Data laporan keuangan yang diteliti adalah laporan keuangan dari

masing-masing perusahaan perbankan selama periode 2010-2013.

3. Variabel independen dalam penelitian iniCapital Adequacy Ratio (CAR),Non

Performing Loan(NPL),Net Profit Margin (NPM),Return on Asset (ROA),dan Loan to Deposit Ratio (LDR). Variabel dependen dalam penelitian ini adalah

Pertumbuhan Laba.

3.4 Definisi Operasional dan Pengukuran Variabel

Variabel yang digunakan sebagai indikator kinerja keuangan dalam

penelitian adalah kinerja keuangan bank yang diukur dengan Capital Adequacy

Ratio (CAR), Non Performing Loans (NPL), Net Profit Margin (NPM),Return on Assets (ROA), dan Loan to Deposits Ratio (LDR).

1. Capital, yang diukur dengan rasio Capital Adequacy Ratio (CAR). Capital

Adequacy Ratio (CAR)adalah rasio yang memperlihatkan seberapa jauh seluruh

aktiva bank yang mengandung resiko (kredit, penyertaan, surat berharga,

tagihan pada bank lain) ikut dibiayai dari dana modal sendiri bank, disamping

memperoleh dana-dana dari sumber-sumber diluar bank, seperti dana

masyarakat, pinjaman (hutang) (Dendawijaya, 2005).

Sesuai Lampiran Surat Edaran Bank Indonesia No. 6/23/DPNP Tanggal 31

Mei 2004cara menghitung CAR adalah sebagai berikut :

Capital Adequacy Ratio =

Modal

31 Besarnya nilai CAR dalam penelitian ini dilihat dariannual report

masing-masing perusahaan perbankan yang dijadikan sampel.

b. Asset, yang diukur dengan rasio Non Performing Loan (NPL).Non Performing

Loan (NPL) digunakan untuk memperhatikan kemampuan membayar dari

debitur, sebagai antisipasi bank atas potensi kerugian dari kredit bermasalah.

Sesuai Lampiran Surat Edaran Bank Indonesia No. 6/23/DPNP Tanggal 31

Mei 2004NPL dapat diperoleh dengan rumus :

Non Performing Loan=

Kredit non Lancar

x 100 Total Kredit

Besarnya nilai NPL dalam penelitian ini dilihat dariannual report

masing-masing perusahaan perbankan yang dijadikan sampel.

c. Managementyang diukur dengan rasio Net Profit Margin (NPM ), Aspek

manajemen pada penilaian kinerja bank dalam penelitian ini tidak dapat

menggunakan pola yang ditetapkan BI tetapi sesuai dengan data yang tersedia

diproyeksikan dengan Net Profit Margin.Menurut Kasmir (2008) Net Profit

Margin merupakan rasio untuk mengukur kemampuan bank dalam

menghasilkan net income dari kegiatan operasi pokoknya,dapat dihitung

dengan rumus :

Net Profit Margin=

Laba Bersih

x 100 Total Pendapatan

Besarnya NPM dalam penelitian ini diolah sendiri oleh penulis dengan

membandingkan laba bersih dengan pendapatan operasional yang tercantum

32 d. Earning, yang diukur dengan rasio Return on Asset (ROA), Return on Equity

(ROE), Net Interest Margin (NIM) danBeban Operasional / Pendapatan

Operasional (BO/PO). Return on Asset (ROA) dan Return on Equity (ROE)

keduanya digunakan untuk mengetahui kemampuan bank menghasilkan

keuntungan secara relatif dibandingkan dengan nilai total asetnya (untuk ROA)

dan total modal sendirinya (untuk ROE). Net Income Margin (NIM) adalah

pengukuran kemampuan bank untuk menghasilkan laba atas kredit yang

disalurkan. BO/PO digunakan untuk mengukur efisiensi dan efektivitas

operasional suatu perusahaan dengan jalur membandingkan satu terhadap

lainnya. Dalam Penelitian ini peneliti hanya menggunakan rasio Return on

Asset (ROA) untuk mengukur Earning perusahaan perbankan.Sesuai Lampiran

Surat Edaran Bank Indonesia No. 6/23/DPNP Tanggal 31 Mei 2004ROA

dihitung dengan rumus : :

Return on Asset=

Laba bersih

x 100 Rata-rata total asset

Besarnya nilai ROA dalam penelitian ini dilihat dariannual report

masing-masing perusahaan perbankan yang dijadikan sampel.

e. Likuiditas, diukur dengan rasio Loan to Deposite Ratio(LDR).Menurut Kasmir

(2008) Loan to Deposite Ratio (LDR)merupakan rasio untuk mengukur

komposisi jumlah kredit yang diberikan dibandingkan dengan jumlah dana

masyarakat dan modal sendiri yang digunakan.Sesuai Lampiran Surat Edaran

Bank Indonesia No. 6/23/DPNP Tanggal 31 Mei 2004LDRdapat diperoleh

33

Loan to Deposite Ratio =

Kredit

x 100 Dana Pihak Ketiga

Besarnya nilai LDR dalam penelitian ini dilihat dariannual report

masing-masing perusahaan perbankan yang dijadikan sampel.

1. Variabel Dependen (terikat)

Menurut Sugiyono (2005) variabel dependen adalah “variabel yang

dipengaruhi atau terikat oleh variabel independen”. Variabel dependen dalam

penelitian ini adalah kinerja keuangan perbankan yang diukur dengan

pertumbuhan laba. Pertumbuhan laba merupakan kenaikan laba atau penurunan

laba pertahun yang dinyatakan dalam persentase.

Pertumbuhan laba dapat diukur dengan rumus :

Pertumbuhan Laba =

Laba tahun ini – Laba tahun sebelumnya

x 100 Laba tahun sebelumnya

Besarnya pertumbuhan laba dalam penelitian ini diolah sendiri oleh penulis

dengan membandingkan laba tahun ini dengan laba tahun sebelumnya yang

tercantum diannual report masing-masing perusahaan perbankan yang dijadikan

sampel.

3.5.Populasi dan Sampel Penelitian

Menurut Sugiyono ( 2005 ) “ Populasi adalah wilayah generalisasi yang

terdiri atas objek atau subjek yang mempunyai kualitas dan karakteristik tertentu

34 kesimpulannya”.Populasi pada penelitian ini adalah seluruh perusahaan perbankan

yang go public yang terdaftar di Bursa Efek Indonesia periode tahun 2010-2013.

Menurut Erlina dan Mulyani (2008) “Sampel adalah bagian populasi

yang digunakan untuk memperkirakan karakteristik populasi”. Sampel yang

digunakan dalam penelitian iniadalah populasi yang memenuhi kriteria tertentu.

Beberapa kriteria yang dijadikan untuk penentuan populasi sasarandalam

penelitian ini adalah sebagai berikut:

1. Perusahaan perbankan yang go public dan terdaftardi Bursa Efek Indonesia

selamaperiode pengamatan (2010-2013).

2. Perusahaan perbankan menerbitkan laporan keuangan lengkap selama 4(empat)

tahun berturut-turut, yaitu tahun 2010-2013 dan memiliki laporan keuangan

yang telah diaudit.

Populasi dalam penelitian ini sejumlah 40 perusahaan perbankan dan

sebanyak 30perusahaan perbankan yang dijadikan sebagai sampel penelitian.

Daftar perusahaan perbankan yang menjadi sampel penelitian ini adalah sebagai

[image:46.595.114.567.592.747.2]berikut :

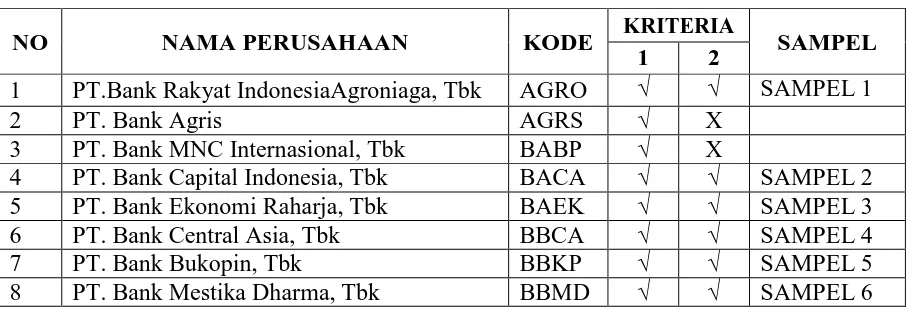

Tabel 3.1

Daftar Sampel Penelitian

NO NAMA PERUSAHAAN KODE KRITERIA SAMPEL

1 2

1 PT.Bank Rakyat IndonesiaAgroniaga, Tbk AGRO √ √ SAMPEL 1

2 PT. Bank Agris AGRS √ X

3 PT. Bank MNC Internasional, Tbk BABP √ X

4 PT. Bank Capital Indonesia, Tbk BACA √ √ SAMPEL 2

5 PT. Bank Ekonomi Raharja, Tbk BAEK √ √ SAMPEL 3

6 PT. Bank Central Asia, Tbk BBCA √ √ SAMPEL 4

7 PT. Bank Bukopin, Tbk BBKP √ √ SAMPEL 5

35

NO NAMA PERUSAHAAN KODE KRITERIA SAMPEL

1 2

9 PT. Bank Negara Indonesia, Tbk BBNI √ √ SAMPEL 7

10 PT. Bank Nusantara Parahyangan, Tbk BBNP √ √ SAMPEL 8

11 PT. Bank Rakyat Indonesia (Persero), Tbk BBRI √ √ SAMPEL 9 12 PT. Bank Tabungan Negara (Persero), Tbk BBTN √ √ SAMPEL 10

13 PT. Bank Yudha Bhakti BBYB √ X

14 PT. Bank JTrust indonesia BCIC √ X

15 PT. Bank Danamon, Tbk BDMN √ √ SAMPEL 11

16 PT. Bank Pundi Indonesia, Tbk BEKS √ √ SAMPEL 12

17 PT. Bank Pembangunan Daerah Jawa Barat

dan Banten, Tbk BJBR

√ √ SAMPEL 13

18 PT. Bank Pembangunan Daerah Jawa

Timur, Tbk BJTM

√ X

19 BKSW √ √ SAMPEL 14

20 PT. Bank Mandiri (Persero), Tbk BMRI √ √ SAMPEL 15

21 PT. Bank Maspion BMAS √ X

22 PT. Bank Bumi Artha, Tbk BNBA √ √ SAMPEL 16

23 PT. Bank CIMB Niaga, Tbk BNGA √ √ SAMPEL 17

24 PT. Bank Internasional Indonesia, Tbk BNII √ √ SAMPEL 18

25 PT. Bank Permata, Tbk BNLI √ √ SAMPEL 19

26 PT. Bank Sinarmas, Tbk BSIM √ √ SAMPEL 20

27 PT. Bank of India Indonesia BSWD √ √ SAMPEL 21

28 PT. Bank Tabungan Pensiunan Nasional,

Tbk BTPN

√ √ SAMPEL 22

29 PT. Bank Victoria Internasional, Tbk BVIC √ √ SAMPEL 23

30 PT. Bank Dinar Indonesia DNAR √ X

31 PT. Bank Artha Graha Internasional, Tbk INPC √ √ SAMPEL 24

32 PT. Bank Mayapada Internasional, Tbk MAYA √ √ SAMPEL 25

33 PT. Bank Windu Kentjana Internasional,

Tbk MCOR

√ √ SAMPEL 26

34 PT. Bank Mega, Tbk MEGA √ √ SAMPEL 27

35 PT. Bank Mitraniaga NAGA √ X

36 PT. OCBC NISP, Tbk NISP √ √ SAMPEL 28

37 PT. Bank Nationalnobu NOBU √ X

38 PT. Bank Panin Indonesia, Tbk PNBN √ √ SAMPEL 29

39 PT. Bank Panin Syariah PNBS √ X

36

3.6.Data Penelitian

Penelitian ini menggunakan data sekunder, Menurut Umar (2003) data

sekunder merupakan “data primer yang telah diolah lebih lanjut, misalnya dalam

bentuk tabel, grafik, diagram, gambar dan sebagainya sehingga lebih informatif

jika digunakan oleh pihak lain”. Data yang digunakan dalam penelitian ini adalah

laporan laba rugi, neraca serta ikhtisar keuangan perusahaan perbankan selama

periode tahun 2010 sampai dengan tahun 2013. Data perusahaan perbankan

tersebut diperoleh dari situs Bursa Efek Indonesia

masing-masing perusahaan perbankan.

3.7.Metode Pengumpulan Data

Data yang digunakan adalah data kuantitatif, yaitu data yang diukur dalam

suatu skala numerik (angka).Data penelitian ini diambil dariBursa Efek Indonesia

berupa laporan keuangan tahunan perbankan.

3.8.Teknik Analisis Data

3.8.1. Pengujian Asumsi Klasik

Metode analisis data yang digunakan dalam penelitian ini adalah model

analisis regresi linier berganda berdasarkan pada model pangkat kuadrat terkecil

biasa -OLS (Ordinary Least Square). Pengolahan data menggunakan bantuan

software SPSS. Metode analisis dalam pengujian hipotesis terlebih dahulu diuji

37

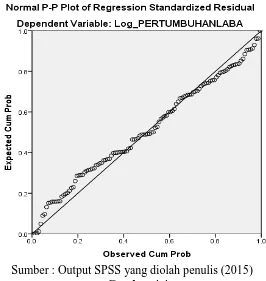

a. Uji Normalitas

Menurut Situmorang (2012) uji normalitas bertujuan untuk mengetahui

apakah distribusi sebuah data mengikuti atau mendekati distribusi normal, yakni

distribusi data dengan bentuk lonceng.Model regresi yang baik adalah distribusi

data normal atau mendekati normal. Uji ini dilakukan dengan cara melihat

penyebaran data (titik) pada sumbu diagonal atau grafik. Apabila data menyebar

di sekitar garis diagonal dan mengikuti arah garis diagonal maka model regresi

memenuhi asumsi normalitas. Apabila data menyebar jauh dari garis diagonal dan

atau tidak mengikuti arah garis diagonal maka model regresi tidak memenuhi

asumsi normalitas.

b. Uji Multikolinearitas

Menurut Situmorang (2012), uji ini bertujuan untuk menguji apakah pada

model regresi ditemukan adanya korelasi antar variabel independen. Pada model

regresi yang baik seharusnya antar variabel independen tidak terjadi kolerasi.

Untuk mendeteksi ada tidaknya multikoliniearitas dalam model regresi dapat

dilihat dari tolerance value atau variance inflation factor (VIF).

c. Uji Autokorelasi

Menurut Situmorang(2012), uji ini bertujuan untuk menguji apakah pada

suatu model regresi linier ada korelasi antar kesalahan penganggu pada periode

satu dengan periode sebelumnya. Jika terjadi korelasi maka dinamakan ada

problem autokorelasi. Model regresi yang baik adalah yang bebas autokorelasi.

Durbin-38

Watson(DW Test).Menurut Situmorang (2012), kriteria pengambilan keputusan ada tidaknya auokorelasi adalah sebagai berikut :

1) Tidak ada autokorelasi positif jika 0 < d < dl

2) Tidak ada autokorelasi positif jika dl ≤ d ≤ du

3) Tidak ada korelasi negatif jika 4 - dl < d < 4

4) Tidak ada korelasi negatif jika 4 - du ≤ d ≤ 4 - dl

5) Tidak ada autokorelasi positif atau negatif jika du < d < 4 - du

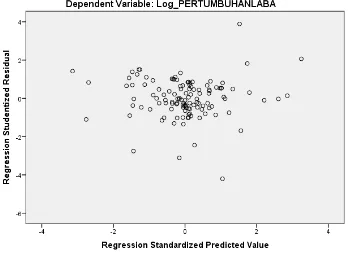

d. Uji Heterokedastisitas

Menurut Situmorang (2012), uji ini bertujuan untuk menguji apakah

sebuah grup mempunyai varians yang sama diantara anggota grup tersebut. Jika

varians sama, dan ini yang seharusnya terjadi maka dikatakan ada

homokedastisitas. Sedangkan jika varians tidak sama dikatakan terjadi

heterokedastisitas. Model regresi yang baik adalah tidak terjadi heterokedastisitas

atau terjadi homokedastisitas. Deteksi ada tidaknya heterokedastisitas adalah

dengan melihat ada tidaknya pola tertentu yang terbentuk. Jika membentuk pola

tertentu maka telah terjadi gejala heterokedastisitas.

3.8.2.Metode Analisis Regresi Linier Berganda

Analisis regresi linier berganda dilakukan untuk menganalisis pengaruh

variabel independen terhadap variabel dependen. Model regresi yang digunakan :

39 Keterangan :

Y = Pertumbuhan Laba

a = konstanta

b1-b5 = koefisien regresi variabel independen

X1 = CAR (Capital Adequacy Ratio)

X2 = NPL (Non Performing Loan)

X3 = NPM (Net Profit Margin)

X4 = ROA (Return on Asset)

X5 = LDR(Loan to Deposit Ratio)

e = Error

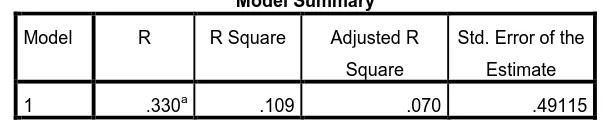

3.8.3. Uji Koefisien Determinasi (R2) / Regresi

Pengujian koefisien determinan (R2) digunakan untuk mengukur proporsi atau

persentase sumbangan variabel independen yang diteliti terhadap variasi naik

turunnya variabel dependen. Koefisien determinan berkisar antara nol sampai

dengan 1 (0 ≤ R2 ≤ 1). Hal ini berarti bila R2 = 0, menunjukkan tidak adanya

pengaruh antara variabel independen terhadap variabel dependen, bila R2 semakin

mendekati 1, menunjukkan semakin kuatnya pengaruh variabel independen

terhadap variabel dependen dan bila R2 semakin kecil mendekati 0, maka semakin

40

3.8.4. Pengujian Hipotesis

a. Uji Signifikansi Simultan (uji-F)

Uji-F digunakan untuk mengetahui apakah variabel-varia