PENGARUH FAKTOR-FAKTOR FUNDAMENTAL TERHADAP HARGA SAHAM SYARIAH SEKTOR CONSUMER GOODS

DI BURSA EFEK INDONESIA PERIODE 2011-2013 SKRIPSI

Diajukan untuk Memenuhi Persyaratan Memperoleh Gelar Sarjana Ekonomi Syariah (S.E.Sy)

Oleh :

ERIK MAHFUD FATHONI NIM : 1110046100119

KONSENTRASI PERBANKAN SYARIAH PROGRAM STUDI MUAMALAT FAKULTAS SYARIAH DAN HUKUM

UIN SYARIF HIDAYATULLAH JAKARTA

ABSTRAK

ERIK MAHFUD FATHONI. NIM : 1110046100119. Fundamental Factors Effect to Sharia Stock Price of Consumer Goods Sector in Indonesia Stock Exchange Period 2011-2013. Graduate One (1), Major of Islamic Banking, Program Studies of Muamalat, Faculty of Sharia and Law, UIN Syarif Hidayatullah Jakarta 2014.

Problems in making decision on investment as the movement of stock price fluctuations, can be anticipated with fundamental analysis, see the company's financial performance, because make decisions on investment for investors in the capital market don’t be separated from the company’s fundamental condition. Purpose of this study to analyze effect fundamental factors to sharia stock price consumer goods sector 2011-2013. The research methode used in this research is a panel data regression. The research type is descriptive research with quantitative approach.

The result of analysis is the variables book value per share (BVS), earnings per share (EPS), price to book value (PBV) have a positive and significant effect to sharia stock price in consumer goods sector. While the variable return on assets (ROA), return on equity (ROE), partially don’t have a significant effect to sharia stock prices of consumer goods sector 2011-2013.

Keywords: sharia stock price, book value per share (BVS), earnings per share (EPS), price to book value (PBV), return on assets (ROA), return on equity (ROE).

ABSTRAK

ERIK MAHFUD FATHONI. NIM : 1110046100119. Pengaruh Faktor-Faktor Fundamental terhadap Harga Saham Syariah Sektor Consumer Goods di

Bursa Efek Indonesia Periode 2011-2013. Strata Satu (1), Konsentrasi Perbankan

Syariah, Program Studi Muamalat, Fakultas Syariah danHukum, UIN Syarif Hidayatullah Jakarta 2014.

Permasalahan dalam mengambil keputusan investasi karena pergerakan harga saham yang sangat fluktuatif, dapat diantisipai dengan melakukan analisis fundamental, melihat kepada kinerja keuangan perusahaan. Hal ini dikarenakan pengambilan keputusan investasi di pasar modal bagi investor tidak lepas dari kondisi fundamental suatu perusahaan. Tujuan dari penelitian ini untuk menganalisis

pengaruh faktor-faktor fundamental terhadap saham syariah sektor consumer goods

periode 2011-2013. Metode yang digunakan dalam penelitian ini adalah Regresi Data

Panel. Jenis penelitian yang digunakan adalah penelitian deskriptif dengan pendekatan kuantitatif.

Hasil analisis menunjukkan bahwa variabel book value per share (BVS),

earning per share (EPS), price to book vaue (PBV) mempunyai pengaruh yang

positif dan signifikan terhadap harga saham syariah pada sektor consumer goods. Sementara variabel return on asset (ROA), return on equity (ROE), secara parsial tidak memiliki pengaruh yang signifikan terhadap harga saham syariah sektor

consumer goods di bursa efek indonesia periode 2011-2013.

Kata Kunci : harga saham syariah, book value per share (BVS), earning per share

KATA PENGANTAR

Alhamdulillah, Puji syukur kehadirat Allah SWT yang telah melimpahkan segala rahmat dan karunia Nya, sehingga penulis dapat meyelesaikan skripsi yang berjudul “Pengaruh Faktor-Faktor Fundamental Terhadap Harga Saham Syariah Sektor Consumer Goods di Bursa Efek Indonesia Periode 2011-2013.”

Skripsi ini tersusun sebagai salah satu syarat untuk menyelesaikan studi strata satu (S1) guna memperoleh gelar Sarjana Ekonomi Syariah (S.E.Sy) pada Fakultas Syariah dan Hukum Universitas Islam Negeri Syarif Hidayatullah Jakarta.

Penulisan skripsi ini tidak akan terselesaikan tanpa banyak tangan yang terulur memberikan bantuan. Ucapan rasa hormat dan terima kasih yang tulus atas segala kepedulian mereka yang telah memberikan bantuan baik berupa kritik, masukan, dorongan semangat, dukungan finansial maupun sumbangan pemikiran dalam penulisan skripsi ini. Oleh karena itu dalam kesempatan ini penulis menghanturkan terima kasih kepada :

1. Bapak Dr. H. JM. Muslimin, M.A., selaku Dekan Fakultas Syariah dan Hukum Universitas Islam Negeri Syarif Hidayatullah (UIN) Jakarta.

2. Ibu Dr. Euis Amalia, M.Ag dan Bapak Mu’min Rauf, S.Ag., M.A., selaku ketua dan sekretaris Program Studi Muamalat (Ekonomi Islam).

3. Bapak M. Nur Rianto Al Arif, S.E., M.Si. dan Ibu Aini Masrurah, M.M., selaku dosen pembimbing yang telah memberikan waktu luang, curahan

pemikiran, pengarahan dan bimbingan kepada penulis selama penyusunan skripsi ini.

4. Seluruh dosen dan segenap staff akademik Fakultas Syariah dan Hukum UIN Syarif Hidayatullah Jakarta yang telah mendidik dan memberikan ilmunya kepada penulis.

5. Pertugas penjaga Perpustakaan Syariah dan Hukum dan Perpustakaan Utama Universitas Islam Negeri Syarif Hidayatullah Jakarta, yang telah menyediakan literatur kepada penulis, sehingga dapat membantu penulis dalam menyelesaikan skripsi ini.

6. Kedua orang tua penulis, yang selalu memberikan doa, dukungan, motivasi, pesan dan saran bagi penulis.

7. Teman-teman seperjuangan di UIN khususnya mahasiswa PS C angkatan 2010, Banyak sekali kenangan-kenangan yang telah kita lalui bersama-sama. Semoga silaturahmi kita dapat terus terjalin dan kita semua mencapai kesuksesan.

8. Teman-teman dari Ikatan Mahasiswa Muhammadiyyah (IMM), KKN Madani dan sahabat-sahabat dari Badaris BSI yang selalu memberikan do’a dan dukungan serta motivasi yang sangat berarti bagi penulis.

9. Ka Sari, yang selalu memberikan masukan dan saran bagi penulis dalam menyelesaikan skripsi ini.

10.Serta kepada seluruh pihak yang tak dapat disebutkan satu persatu atas semuabantuan dan masukannya kepada penulis.

Semoga Allah SWT memberikan balasan yang berlipat ganda kepada semua pihak atas seluruh bantuan dan amal baik yang telah diberikan kepada penulis dalam penyusunan skripsi ini.Semoga skripsi ini dapat bermanfaat bagi semua kalangan. Aamiin....

Jakarta, 07 Juli 2014

Erik Mahfud Fathoni

HALAMAN JUDUL ... i

LEMBAR PENGESAHAN PEMBIMBING ... ii

LEMBAR PENGESAHAN PANITIA UJIAN ... iii

LEMBAR PERNYATAAN ... iv

ABSTRAK ... v

KATA PENGANTAR ... vii

DAFTAR ISI ... x

DAFTAR TABEL ... xiv DAFTAR GAMBAR ... xv

BAB I PENDAHULUAN A. Latar Belakang Masalah ... 1

B. Identifikasi dan Pembatasan Masalah ... 7

C. Rumusan Masalah ... 10

D. Tujuan dan Manfaat Penelitian ... 10

E. Pedoman Penulisan Skripsi ... 12

F. Sistematika Penulisan ... 12

BAB II LANDASAN TEORI A. Landasan Teori Pasar Modal Syariah dan Harga Saham Syariah ... 14

1. Pasar Modal Syariah ... 14

B. Analisis Fundamental dan Variabel Fundamental Perusahaan ... 21

1. Analisis Fundamental Perusahaan... 21

2. Variabel Fundamental Perusahaan ... 24

a. Return On Asset (ROA) ... 25

b. Return On Equity (ROE) ... 26

c. Book Value Per Share (BVS) ... 26

d. Earning Per Share (EPS) ... 27

e. Price To Book Value (PBV) ... 28

C. Hubungan Pengaruh Antar Variabel ... 30

D. Review Studi Terdahulu ... 31

E. Kerangka Pemikiran ... 37

F. Hipotesis ... 38

BAB III METODE PENELITIAN A. Ruang Lingkup Penelitian ... 40

B. Metode Penentuan Sampel ... 41

C. Sumber Data ... 43

D. Variabel Penelitian ... 44

E. Teknik Analisis Data ... 47

1. Model Regresi Data Panel ... 48

a. Pendekatan Common effect (Pooling Least Square) ... 48

b. Pendekatan Efek Tetap (Fixed Effect)... 49

2. Pengujian Model ... 52

a. Uji Chow ... 52

b. Uji Haussman ... 53

3. Pengujian Statistik ... 54

a. Uji t ... 54

b. Uji F ... 55

c. Koefisien Determinasi ... 56

d. Persamaan Model Regresi Data Panel ... 56

BAB IV ANALISIS DAN PEMBAHASAN A. Gambaran Umum Objek Penelitian ... 58

1. Food and Beverages ... 59

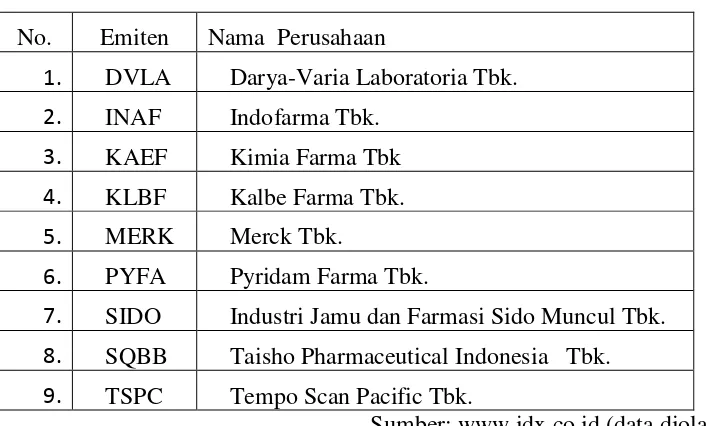

2. Pharmaceuticals ... 59

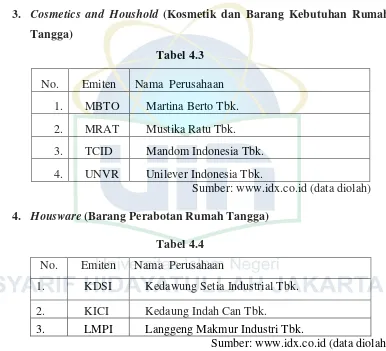

3. Cosmetics and Houshold ... 60

4. Housware ... 60

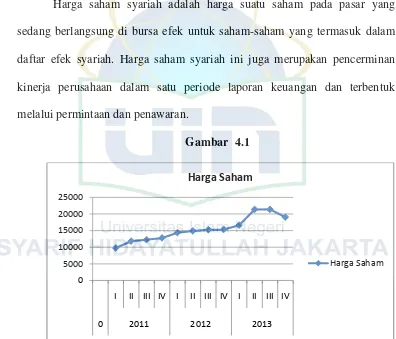

B. Pergerakan Harga Saham Syariah dan Variabel Fundamental Perusahaan Sektor Consumer Goods Periode 2011-2013 ... 62

1. Harga Saham Syariah ... 63

2. Nilai Fundamental Perusahaan ... 64

a. Return On Asset (ROA) ... 64

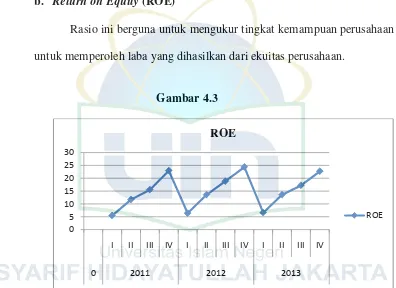

b. Return On Equity (ROE) ... 65

c. Book Value Per Share (BVS) ... 66

e. Price To Book Value (PBV) ... 68

C. Pengujian Model Regresi Data Panel ... 66

1. Uji Chow ... 69

2. Uji Haussman ... 70

D. Pengujian Hipotesis dengan Analisis Regresi Data Panel ... 71

1. Pengaruh Variabel Fundamental (ROA, ROE, BVS, EPS, PBV) Terhadap Harga Saham Syariah Secara Parsial (Uji t) ... 71

2. Pengaruh Variabel Fundamental (ROA, ROE, BVS, EPS, PBV) Terhadap Harga Saham Syariah Secara Simultan (Uji F) ... 74

3. Koefisien Determinasi ... 76

4. Persamaan Model Regresi ... 78

E. Pembahasan Hasil Penelitian ... 80

BAB V KESIMPULAN DAN SARAN A. Kesimpulan ... 85

B. Saran ... 86

DAFTAR PUSTAKA ... 89 LAMPIRAN

DAFTAR TABEL

Tabel 2.1 Review Studi Terdahulu ... 31

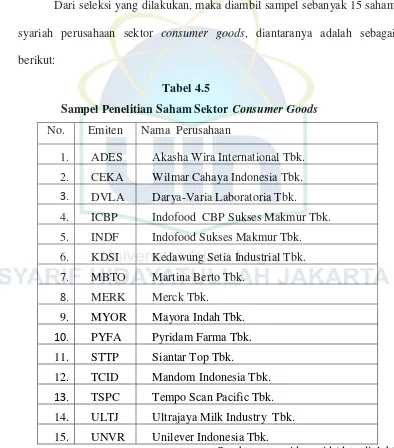

Tabel 3.1 Sampel Penelitian Saham Syariah sektor Consumer Goods ... 43

Tabel 4.1 Saham sub sektor Food and Beverages ... 59

Tabel 4.2 Saham sub sektor Pharmaceuticals ... 59

Tabel 4.3 Saham sub sektor Cosmetics and Houshold ... 60

Tabel 4.4 Saham sub sektor Housware ... 60

Tabel 4.5 Sampel Penelitian Saham Syariah Sektor Consumer Goods ... 61

Tabel 4.6 Uji Chow ... 69

Tabel 4.7 Uji Haussman ... 70

Tabel 4.8 Uji t ... 72

Tabel 4.9 Uji F ... 75

Tabel 4.10 Koefisien Determinasi ... 76

Tabel 4.11 Model Regresi ... 78

DAFTAR GAMBAR

Gambar 1.1 Rata-rata Harga Saham Syariah Sektor Consumer Goods

(Periode 2011-2013) ... 5

Gambar 4.1 Pergerakan Harga Saham Syariah ... 63

Gambar 4.2 Pergerakan ROA ... 64

Gambar 4.3 Pergerakan ROE ... 65

Gambar 4.4 Pergerakan BVS ... 66

Gambar 4.5 Pergerakan EPS ... 67

Gambar 4.6 Pergerakan PBV ... 68

BAB I PENDAHULUAN

A. Latar Belakang

Perekonomian Indonesia dalam beberapa tahun terakhir ini telah memperlihatkan perkembangan yang cukup signifikan. Hal ini ditandai dengan semakin banyaknya bermunculan perusahaan-perusahaan yang mendaftarkan dan menjual saham di Bursa Efek Indonesia (BEI). Perusahaan membutuhkan dana yang sangat besar guna mengembangkan kegiatan bisnisnya. Pasar modal merupakan salah satu alternatif sumber dana eksternal disamping sumber dana pinjaman.

Pasar modal memungkinkan perusahaan memperoleh sumber pembiayaan jangka panjang yang relatif murah dari instrumen-instrumen keuangan dalam berbagai surat berharga (sekuritas).

Pasar modal dapat menjadi wadah untuk melakukan investasi bagi efek-efek yang diterbitkan oleh emiten. Tetapi sampai saat ini tidak semua saham yang diperdagangkan di Bursa Efek Indonesia sesuai dengan prinsip syariah. Saham menjadi halal jika saham tersebut kegiatan usahanya bergerak di bidang yang halal dan dalam niat pembelian saham tersebut adalah untuk investasi, bukan untuk spekulasi (judi).1

1

Ahmad Rodoni, Investasi syariah, (Jakarta : Lembaga Penelitian UIN, 2009), h. 61. 1

Perbuatan spekulasi dalam bursa saham ini dilarang karena transaksi spekulasi yang meliputi didalamnya unsur pertaruhan, dan unsur-unsur lain pada hakikatnya dilarang oleh agama, seperti menjual sesuatu yang tersembunyi (sesuatu yang belum dimiliki), dan menjual sesuatu yang sifatnya tidak nyata, dan menjual sesuatu yang belum diterima.2

Perkembangan kebutuhan muamalah akan investasi berdasarkan prinsip syariah diakomodir dengan adanya pasar modal syariah. Pasar modal syariah (Islamic Stock Market) atau bursa efek syariah adalah kegiatan yang berhubungan dengan perdagangan efek syariah perusahaan publik yang berkaitan dengan efek yang diterbitkannya, serta lembaga profesi yang berkaitan dengannya, dimana semua produk dan mekanisme operasionalnya berjalan tidak bertentangan dengan hukum muamalah Islamiyah.3

Perbedaan mendasar antara bursa efek konvensional dengan bursa efek syariah adalah bursa efek konvensional dalam perdagangan efeknya tidak mempertimbangkan unsur syariah. Selain itu, perbedaan indeks konvensional dengan indeks syariah adalah indeks konvensional memasukkan seluruh saham yang tercatat dibursa dengan mengabaikan aspek halal haram, yang penting saham emiten yang terdaftar (listing) sudah sesuai aturan yang berlaku.4

2

Sya’ban Muhammad Islam al-Bawary, Bursa saham, (Kuala lumpur : Jasmin Enterprise, 2007), h. 217.

3

Abdul Hamid, Pasar Modal Syaria, (Jakarta: Lembaga Penelitian UIN Jakarta, 2009), h.1.

4

Ibid., h. 2.

Saham-saham yang tergabung didalam saham syariah, salah satunya adalah saham-saham yang termasuk dalam Daftar Efek Syariah (DES). Ada 10 sektor saham yang terdapat di Bursa Efek Indonesia (BEI). Diantaranya adalah sektor Pertanian, Pertambangan, Industri Dasar dan Kimia, Aneka Industri, Industri Barang Konsumsi, Manufaktur, Properti dan Real Estate, Transportasi dan Infrastruktur, Keuangan, Perdagangan, Jasa dan Investasi.

Saham merupakan salah satu instrumen investasi yang sifatnya fluktuatif. Pergerakan harga saham yang fluktuatif dapat dipengaruhi oleh berbagai macam faktor. Baik dari internal perusahaan yakni kinerja perusahan tersebut, maupun dari eksternal yakni dari ruang lingkup industri perusahaan tersebut, serta kondisi perekonomian baik regional maupun global.

Investor dalam melakukan analisis dan menilai saham di pasar modal secara umum menggunakan 2 (dua) pendekatan yaitu analisis fundamental dan analisis teknikal, yang secara bersama-sama akan membentuk kekuatan pasar dengan interaksi antara permintan dan penawaran yang berpengaruh terhadap transaksi saham perusahaan sehingga harga saham akan mengalami berbagai fluktuasi.

semata. Dengan adanya analisis yang cermat dalam mengambil keputusan berinvestasi, kegiatan spekulasi dapat dihindari.

Investor memerlukan pertimbangan-pertimbangan yang matang dalam melakukan investasi di pasar modal. Informasi akurat yang diperlukan yaitu mengetahui sejauh mana hubungan variabel-variabel yang menjadi penyebab fluktuasi harga saham perusahaan yang akan dibeli. Dengan mengetahui pengaruh variabel-variabel tersebut, investor dapat memilih strategi dalam memilih perusahaan yang benar-benar dianggap sehat sebagai tempat menanamkan modalnya. Banyak variabel yang dapat mempengaruhi harga saham suatu perusahaan, baik yang datang dari lingkungan eksternal ataupun yang datangnya dari lingkungan internal perusahaan itu sendiri. Variabel fundamental dibagi menjadi dua yaitu variable fundamental yang bersifat internal yang memberi informasi tentang kinerja perusahaan dan variable-variabel yang bersifat eksternal yang meliputi kondisi perekonomian secara umum.

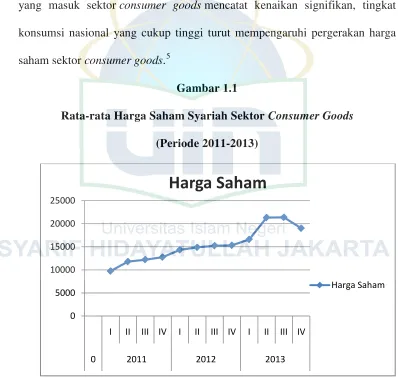

saham sektor consumer goods dinilai cukup cepat. Saham-saham unggulan yang masuk sektor consumer goods mencatat kenaikan signifikan, tingkat konsumsi nasional yang cukup tinggi turut mempengaruhi pergerakan harga saham sektor consumer goods.5

Gambar 1.1

Rata-rata Harga Saham Syariah Sektor Consumer Goods

(Periode 2011-2013)

Tabel berikut merupakan pergerakan rata-rata harga saham syariah sektor consumer goods pada periode 2011-2013. Sebagai contoh beberapa pergerakan saham unggulan dalam sektor consumer goods ini, diantaranya

5

Parluhutan Situmorang, “Saham Consumer Goods di BEI Lebih Gurih”, Artikel diakses pada tanggal 15 februari 2014 dari http://www.investor.co.id /home/saham-consumer-goods-di-bei-lebih-gurih/66636

0 5000 10000 15000 20000 25000

I II III IV I II III IV I II III IV

0 2011 2012 2013

Harga Saham

Harga Saham

PT Unilever Indonesia Tbk (UNVR) yang mencatatkan kenaikan saham 47,72% menjadi Rp 30.800 pada 6 November 2013. Selain itu, saham PT Indofood CBP Sukses Makmur Tbk (ICBP) naik 39,10% dari Rp 7.800 pada 28 Desember 2012 menjadi Rp 10.850 pada 6 November 2013. Sedangkan PT Indofood Sukses Makmur Tbk (INDF) mencatatkan kenaikan sebesar 13,67% menjadi Rp 6.650 per saham pada 6 November 2013. Kenaikan harga saham sektor consumer goods ini didorong tingkat konsumsi yang tinggi. Ditambah, emiten sektor consumer goods itu memiliki kapitalisasi besar dan likuiditas tinggi. Pada 6 November 2013, Unilever Indonesia mencatatkan kapitalisasi pasar saham senilai Rp 235 triliun. Sedangkan Kapitalisasi pasar saham Indofood CBP Sukses Makmur sebesar Rp 63 triliun.6

Berdasarkan latar belakang diatas sehingga penulis tertarik melakukan penelitian dengan judul “PENGARUH FAKTOR FUNDAMENTAL

TERHADAP HARGA SAHAM SYARIAH SEKTOR CONSUMER

GOODS DI BURSA EFEK INDONESIA PERIODE 2011-2013”.

6

Agustina Melani, “Saham Unggulan Sektor Konsumsi Melesat pada 2013”, Artikel diakses pada tanggal 15 februari 2014 dari http://bisnis.liputan6.com saham-unggulan-sektor-konsumsi-melesat- /read/741304/ pada-2013

B. Identifikasi dan Pembatasan masalah

Pertumbuhan pasar modal syariah khususnya saham syariah mulai tinggi. Saat ini jumlah saham syariah ada 322 saham dari total saham yang ada 506 jumlah saham.7 Saat ini terdapat 10 sektor saham yang terdapat di Bursa Efek Indonesia (BEI). Diantaranya adalah sektor Pertanian, Pertambangan, Industri Dasar dan Kimia, Aneka Industri, Industri Barang Konsumsi, Manufaktur, Properti dan Real Estate, Transportasi dan Infrastruktur, Keuangan, Perdagangan, Jasa dan Investasi. Saat ini sudah terdapat 10 sektor yang saham-sahamnya masuk ke dalam Daftar Efek Syariah setelah masuknya saham panin syariah ke dalam Daftar Efek Syariah.

Permasalahan dalam mengambil keputusan investasi karena pergerakan harga saham yang sangat fluktuatif dapat diantisipasi dengan melakukan analisis fundamental, melihat kepada kinerja keuangan perusahaan. Kita dapat melihat faktor-faktor yang mempunyai pengaruh yang cukup besar terhadap fluktuasi harga saham. Hal ini dikarenakan pengambilan keputusan investasi di pasar modal bagi investor tidak dapat lepas dari kondisi fundamental keuangan suatu perusahaan. Namun dalam kondisi tertentu harga saham tidak selalu mencerminkan pergerakan kinerja keuangan perusahaan. Hal ini disebabkan adanya kecenderungan faktor-faktor teknis yang terjadi

7

Arif Wicaksono, “OJK :322 Saham Masuk Daftar Efek Syariah”, Artikel diakses pada tanggal 23 mei 2014 dari http://www.tribunnews.com/bisnis/2014/05/23/ojk-322-saham-masuk-daftar-efek-syariah.

seperti merger, akuisisi, kondisi ekonomi makro, situasi politik dan keamanan.

Persoalan yang timbul adalah sejauh mana kinerja perusahaan mampu mempengaruhi harga saham di Bursa Efek Indonesia (BEI) dan faktor apa saja yang dapat dijadikan indikator. Investor dapat menentukan sejauh mana tingkat kepekaan ataupun sejauh mana tingkat reaksi atau respon yang terjadi terhadap harga saham atas kondisi fundamental yang sedang terjadi pada saat itu. Dalam kerangka inilah penelitian dilakukan, walaupun disadari bahwa faktor-faktor fundamental sangat luas dan kompleks cakupannya tidak saja meliputi kondisi internal perusahaan, tetapi juga kondisi makro ekonomi secara keseluruhan (comprehensive).

Faktor fundamental yang digunakan untuk memprediksi harga saham saham adalah rasio keuangan dan rasio pasar. Rasio keuangan yang berfungsi untuk memprediksi harga saham antara lain rasio liquiditas, rasio solvabilitas, rasio aktifitas, rasio profitabilias, dan rasio pasar.

Penulis membatasi penelitian dengan hanya menggunakan variabel fundamental dari rasio keuangan yang terdiri dari rasio profitabilitas dan rasio pasar yang terdiri dari rasio return on asset (ROA), return on equity (ROE),

book value per share (BVS), earning per share (EPS), dan price to book

value (PBV). Alasan penulis membatasi variabel penelitian dengan hanya

dalam mengambil keputusan investasi di pasar modal. Investor dalam melakukan invetasinya lebih melihat kepada tingkat profitabiltas yang dihasilkan perusahaan dan rasio pasar dari saham perusahaan tersebut di pasar modal.

C. Rumusan Masalah

Berdasarkan uraian diatas maka rumusan masalah dalam penelitian ini adalah analisis pengaruh faktor fundamental terhadap harga saham syariah pada sektor consumer goods. Dari rumusan masalah yang ada, maka dapat dimunculkan beberapa pertanyaan sebagai berikut :

1. Apakah faktor-faktor fundamental yang terdiri dari Return on Asset

(ROA), Return on Equity (ROE), Book Value per Share (BVS),Earning

Per Share (EPS), dan Price to Book Value (PBV) secara individual

(parsial) mempunyai pengaruh terhadap harga saham syariah pada sektor

consumer goods ?

2. Apakah faktor-faktor fundamental yang terdiri Return on Asset (ROA),

Return on Equity (ROE), Book Value per Share (BVS),Earning Per Share

(EPS), dan Price to Book Value (PBV) secara bersama-sama (simultan) mempunyai pengaruh terhadap harga saham syariah di sektor consumer

goods ?

D. Tujuan dan Manfaat Penelitian 1. Tujuan

Secara umum, penelitian ini bertujuan :

a. Untuk menguji dan menganalisis pengaruh variabel fundamental yang terdiri dari Return on Asset (ROA), Return on Equity (ROE), Book

Value (PBV) secara individual (parsial) terhadap harga saham pada perusahaan sektor consumer goods di Bursa Efek Indonesia.

b. Untuk menguji dan menganalisis pengaruh variabel fundamental yang terdiri dari Return on Asset (ROA), Return on Equity (ROE), Book

Value per Share (BVS), Earning Per Share (EPS), dan Price to Book

Value (PBV) secara bersama-sama (simultan) terhadap harga saham

pada perusahaan sektor consumer goods di Bursa Efek Indonesia. 2. Manfaat

a. Bagi Peneliti

Penelitian ini dapat memberikan gambaran dan pengetahuan bagaimana cara melakukan analisis fundamental perusahaan dengan baik, dengan melihat kepada faktor-faktor yang dapat mempengaruhi fluktuasi harga saham.

b. Bagi Investor

Penelitian ini dapat dijadikan sebagai salah satu referensi untuk pengambilan keputusan investasi bagi investor yang ingin menginvestasikan dananya di pasar modal, melalui analisis fundamental perusahaan.

c. Bagi Akademisi

E. Pedoman Penulisan Laporan

Pedoman dalam penulisan laporan skripsi ini adalah menggunakan “Pedoman Penulisan Skripsi Fakultas Syariah dan Hukum UIN Syarif Hidayatulah Jakarta 2013”.

F. Sistematika Penulisan

Skripsi ini disusun menjadi lima bab, masing-masing bab terdiri dari beberapa sub bab, diawali dengan pendahuluan dan diakhiri dengan kesimpulan serta saran yang dianggap perlu. Adapun penyusunan skripsi ini adalah sebagai berikut :

BAB I PENDAHULUAN

Bab ini membahas mengenai latar belakang masalah, identifikasi dan pembatasan masalah, rumusan masalah, tujuan dan manfaat penelitian, pedoman penulisan laporan, dan sistematika penulisan. BAB II LANDASAN TEORI

Bab ini membahas teori mengenai pasar modal syariah dan harga saham syariah. Setelah itu, pembahasan mengenai analisis fundamental saham dilakukan dengan melihat kepada teori-teori terkait yang membahas mengenai pengaruh faktor fundamental terhadap harga saham. Variabel fundamental terdiri dari variabel

Return on Asset (ROA), Return on Equity (ROE), Book Value per

(PBV). Kemudian pembahasan pengaruh hubungan antara variabel, review studi terdahulu, kerangka pemikiran dan rumusan hipotesis. BAB III METODOLOGI PENELITIAN

Bab ini menjelaskan tentang bagaimana penelitian ini dilakukan, variabel-variabel apa saja yang digunakan, data-data yang akan digunakan, serta metode analisis yang akan digunakan untuk menganalisis data yang diperoleh.

BAB IV ANALISIS DAN PEMBAHASAN

Bab ini membahas mengenai pengaruh factor-faktor fundamental terhadap fluktuasi harga saham sektor consumer goods. Analisis rasio profitabilitas perusahaan dan rasio pasar melihat kepada variabel Return On Asset, Return On Equity, Book Value Per Share,

Earning Per Share, dan Price to Book Value.

BAB V PENUTUP

BAB II

LANDASAN TEORI

A.Pasar Modal Syariah dan Harga Saham Syariah 1. Pasar Modal Syariah

a. Pengertian Pasar Modal Syariah

Pasar modal syariah (Islamic stock exchange) adalah kegiatan yang berhubungan dengan perdagangan efek syariah perusahaan publik yang berkaitan dengan efek yang diterbitkannya, serta lembaga profesi yang berkaitan dengannya, dimana semua produk dan mekanisme operasionalnya berjalan tidak bertentangan dengan prinsip-prinsip syariah.1

b. Instrumen Pasar Modal Syariah

Instrumen dan transaksi yang sesuai dengan prinsip syariah di pasar modal yaitu:

1.) Saham (Ekuitas atau Shares)

Saham merupakan bentuk penyertaan modal kepemilikan dari investor pada perusahaan. Mencari tambahan modal dengan mengikutsertakan pihak lain atau masyarakat menanamkan modalnya di perusahaan tersebut dalam bentuk saham dikenal dengan istilah penawaran umum (public offering). Kepemilikan perseroan yang diwujudkan dalam lembaran saham berarti dapat

1

Ahmad Rodoni, Investasi Syariah (Jakarta: Lembaga Penelitian UIN Jakarta, 2009), h.62. 14

dialihkan dalam bentuk jual beli, yang secara otomatis kepemilikan dapat pula berpindah atau dialihkan kepada pembeli yang lain atas saham tersebut.

Saham ditinjau dari prinsip ekonomi Islam merupakan konsep yang memiliki banyak persamaan dengan syirkah. Syirkah atau al-musyarakah

(partnership, project financing participation) adalah akad kerja sama antara

dua pihak atau lebih untuk suatu usaha tertentu di mana masing-masing pihak memberikan kontribusi dana dengan kesepakatan bahwa keuntungan dan risiko akan ditanggung bersama sesuai dengan kesepakatan.

2.) Obligasi Syariah (Islamic Bond)

Obligasi atau bonds secara konvensional merupakan bukti utang dari emiten dengan janji pembayaran bunga serta pelunasan pokok pinjaman yang dilakukan pada tanggal jatuh tempo. Pendapatan yang diperoleh pemegang obligasi yaitu berupa bunga yang biasanya lebih tinggi dari pada bunga tabungan atau deposito. Pemegang obligasi akan mendapatkan hak untuk dilunasi terlebih dahulu apabila emiten bangkrut.2

Sedangkan obligasi syariah sesuai dengan fatwa dewan syariah nasional No.32/DSN-MUI/IX/2002 adalah suatu surat berharga jangka panjang berdasarkan prinsip syariah yang dikeluarkan emiten kepada pemegang obligasi syariah, yang mewajibkan emiten untuk membayar pendapatan kepada pemegang obligasi syariah berupa bagi hasil, marjin atau berupa fee, serta membayar kembali dana obligasi pada saat jatuh tempo.

2

Pendapatan yang diperoleh investor pemegang obligasi tergantung kepada prinsip yang dipergunakan, apabila berdasar kepada mudharabah atau

musyarakah dengan skema bagi hasil maka akan memperoleh pendapatan

dalam bentuk return dengan penggunaan term indicative / expected return

karena sifatnya yang floating tergantung pada kinerja pendapatan yang dihasilkan. Apabila menggunakan skim ijarah akan menerima pendapatan dalam bentuk margin atau fee, demikian pula pada dasar murabahah atau

salam atau istishna sebagai bentuk jual beli dengan skema cost plus basis

akan memberikan fixed return.

Obligasi syariah yang juga dikenal dengan sukuk memiliki perbedaan pokok dengan obligasi konvensional antara lain berupa penggunaan konsep imbalan dan bagi hasil sebagai pengganti bunga, adanya suatu transaksi pendukung (underlying transaction) berupa sejumlah tertentu aset yang menjadi dasar penerbitan sukuk, dan adanya akad atau perjanjian antara para pihak yang disusun berdasarkan prinsip syariah.

3.) Reksadana Syariah

Reksadana adalah suatu sarana yang dipergunakan untuk menghimpun dana dari masyarakat pemodal yang selanjutnya di investasikan dalam bentuk portofolio efek yang dikelola oleh manajer investasi.3 Sedangkan reksadana syariah adalah reksadana yang pengelolaannya dan kebijakan investasinya

3

Abdul Hamid, Pasar Modal Syariah, (Jakarta: Lembaga Penelitian UIN Jakarta, 2009), h.78.

mengacu pada syariat Islam. Reksadana syariah tidak akan menginvestasikan dananya pada instrumen investasi dari perusahaan yang pengelolaan atau produknya bertentangan dengan syariat Islam, misalnya pabrik minuman beralkohol, industri peternakan babi, jasa keuangan yaang melibatkan sistem riba dalam operasionalnya serta bisnis hiburan yang berbau maksiat.

2. Nilai Saham dan Harga Saham Syariah

Menurut Jogiyanto bahwa setiap jenis saham memiliki beberapa nilai yang terkandung dalam setiap lembar saham tersebut. Nilai yang terkandung dalam setiap lembar saham terdiri dari : 4

a. Nilai Buku (Book Value)

Nilai buku (book value) per lembar saham menunjukan aktiva bersih

(net asset) yang dimiliki oleh pemegang saham dengan memiliki satu lembar

saham. Karena aktiva bersih adalah sama dengan total ekuitas pemegang saham, maka nilai buku per lembar saham adalah total ekuitas dibagi dengan jumlah saham yang beredar.

b. Nilai Pasar (Market Value)

Nilai pasar (market value) berbeda dengan nilai buku. Jika nilai buku merupakan nilai yang dicatat pada saat saham dijual oleh perusahaan, maka nilai pasar adalah harga saham yang terjadi di pasar bursa pada saat tertentu

4

Jogiyanto, Teori Portofolio dan Analisis Investasi, (Yogyakarta : BPFE Yogyakarta, 2003), h. 79.

yang ditentukan oleh pelaku pasar. Nilai pasar ini ditentukan oleh permintaan dan penawaran saham bersangkutan di pasar bursa.

c. Nilai Intrinsik (Intrinsic Value)

Nilai intrinsik (intrinsic value) adalah nilai seharusnya dari suatu saham, atau sering disebut dengan nilai wajar dari harga saham.

Saham merupakan surat berharga bukti penyertaan modal kepada perusahaan dan dengan bukti penyertaan tersebut, pemegang saham berhak untuk mendapatkan bagian hasil dari usaha perusahaan tersebut. Konsep penyertaan modal dengan hak bagian hasil usaha ini merupakan konsep yang tidak bertentangan dengan prinsip syariah. Prinsip syariah mengenal konsep ini sebagai kegiatan musyarakah atau syirkah. Berdasarkan analogi tersebut, maka secara konsep saham merupakan efek yang tidak bertentangan dengan prinsip syariah. Namun demikian, tidak semua saham yang diterbitkan oleh emiten dan perusahaan publik dapat disebut sebagai saham syariah. Suatu saham dapat dikategorikan sebagai saham syariah jika saham tersebut diterbitkan oleh :5

a. Emiten dan perusahaan publik yang secara jelas menyatakan dalam anggaran dasarnya bahwa kegiatan usaha emiten dan perusahaan ublik tidak bertentangan dengan prinsip-prinsip syariah.

5

Diakses dari http://www.bapepam.go.id/syariah/pengenalan_produk_syariah.html pada 14 Juli 2014.

b. Emiten dan perusahaan publik yang tidak menyatakan dalam anggaran dasarnya bahwa kegiatan usaha emiten dan perusahaan publik tidak bertentangan dengan prinsip-prinsip syariah, namun memenuhi kriteria sebagai berikut:

1. Kegiatan usaha tidak bertentangan dengan prinsip syariah sebagaimana diatur dalam peraturan IX.A.13, yaitu tidak melakukan kegiatan usaha:

a.) Perjudian dan permainan yang tergolong judi;

b.) Perdagangan yang tidak disertai dengan penyerahan barang/jasa; c.) Perdagangan dengan penawaran/permintaan palsu;

d.) Bank berbasis bunga;

e.) Perusahaan pembiayaan berbasis bunga;

f.) Jual beli risiko yang mengandung unsur ketidakpastian (gharar) dan judi (maisir), antara lain asuransi konvensional;

g.) Memproduksi, mendistribusikan, memperdagangkan dan menyediakan barang atau jasa haram zatnya (haram li-dzatihi), barang atau jasa haram bukan karena zatnya (haram li-ghairihi) yang ditetapkan oleh DSN-MUI; dan barang atau jasa yang merusak moral dan bersifat mudarat;

h.) Melakukan transaksi yang mengandung unsur suap (risywah); 2. Rasio total hutang berbasis bunga dibandingkan total ekuitas tidak

3. Rasio total pendapatan bunga dan total pendapatan tidak halal lainnya dibandingkan total pendapatan usaha dan total pendapatan lainnya tidak lebih dari 10%.

Berdasarkan pengertian dan ketentuan diatas, dapat disimpulkan bahwa saham syariah adalah saham sebagaimana yang dimaksud dalam Undang-Undang pasar modal dan peraturan pelaksanaannya yang akad, cara dan kegiatan usaha yang menjadi landasan penerbitannya tidak bertentangan dengan prinsip-prinsip syariah di pasar modal.6 Sedangkan harga saham syariah adalah harga suatu saham yang terdaftar pada daftar efek syariah (DES) pada pasar yang sedang berlangsung di bursa efek. Harga saham syariah ditentukan oleh permintaan dan penawaran antara pembeli dan penjual. Besarnya permintaan dan penawaran dipengaruhi oleh beberapa faktor antara lain faktor internal perusahaan yang berhubungan dengan kebijakan internal pada suatu perusahaan beserta kinerja perusahaan yang telah dicapai. Sedangkan faktor eksternal perusahaan yaitu hal-hal diluar kemampuan perusahaan atau diluar kemampuan manajemen untuk mengendalikan, antara lain munculnya gejolak politik pada suatu negara, perubahan kebijakan moneter, dan laju inflasi yang tinggi.7

6

Diakses dari http://www.idx.co.id/id-id/beranda/produkdanlayanan/pasarsyariah.aspx pada 14 Juli 2014.

7

B. Analisis Fundamental dan Variabel Fundamental Perusahaan 1. Analisis Fundamental Perusahaan

Analisis fundamental adalah metode analisis berdasarkan kinerja suatu perusahaan. Analisis ini bertujuan untuk memastikan bahwa saham yang dibeli merupakan saham perusahaan yang berkinerja baik. Dengan begitu, perusahaan memiliki ekspektasi positif terhadap pertumbuhan harga sahamnya.

Menilai harga saham dengan melihat kepada rasio keuangan perusahaan dapat memberikan indikasi apakah perusahaan memiliki kas yang cukup untuk memenuhi kewajiban finansialnya, besarnya utang yang cukup rasional, efesiensi manajemen persediaan, perencanaan pengeluaran, prestasi yang baik, dan struktur modal yang sehat sehingga tujuan memaksimalkan kemakmuran pemegang saham dapat dicapai. Analisis keuangan yang mencakup analisis rasio keuangan, analisis kelemahan dan kekuatan di bidang finansial akan sangat membantu dalam menilai prestasi manajemen masa lalu dan prospeknya di masa datang.8

Analisis rasio dan analisis trend selalu digunakan untuk mengetahui kesehatan keuangan dan kemajuan perusahaan setiap kali laporan keuangan diterbitkan. Analisis rasio adalah membandingkan antara unsur-unsur neraca, unsur-unsur laporan laba rugi, unsur-unsur neraca dan laporan laba rugi, serta rasio keuangan emiten yang satu dan rasio keuangan emiten yang lainnya. 9

8

Agus Sartono, Manajemen Keuangan Teori dan AplikasiEdisi Empat, (Yogyakarta: BPFE, 2008), h. 113.

9

Mohamad Samsul, Pasar Modal dan Manajemen Portofolio, (Jakarta: Erlangga, 2006), h. 143.

Rasio-rasio keuangan mungkin dihitung berdasarkan atas angka-angka yang ada dalam neraca saja, dalam laporan laba rugi saja, atau pada neraca dan rugi laba. Setiap analisis keuangan bisa saja merumuskan rasio tertentu yang dianggap mencerminkan aspek tertentu. Pemilihan aspek-aspek yang akan dinilai perlu dikaitkan dengan tujuan analisis. Apabila analisis dilakukan oleh kreditur, aspek yang dinilai akan berbeda dengan penilaian yang dilakukan oleh calon pemodal. Kreditur akan lebih berkepentingan dengan kemampuan perusahaan melunasi kewajiban finansial tepat pada waktunya, sedangkan pemodal akan lebih berkepentingan dengan kemampuan perusahaan menghasilkan keuntungan.10

Mamduh M. Hanafi mengemukakan bahwa, pada dasarnya analisis rasio bisa dikelompokkan ke dalam lima macam kategori, yaitu: 11

a. Rasio Likuiditas

Rasio ini mengukur kemampuan likuiditas jangka pendek perusahaan dengan melihat aktiva lancar perusahaan relatif terhadap hutang lancarnya (hutang dalam hal ini merupakan kewajiban perusahaan). Rasio likuiditas jangka pendek yang sering digunakan adalah rasio lancar (current ratio) dan rasio cepat (quick ratio).

10

Suad Husnan dan Enny Pudjiastuti, Dasar-dasar Manajemen Keuangan, (Yogyakarta: UPP STIM YKPN, 2006), h. 70.

11

Mamduh M. Hanafin dan Abdul Halim, Analisis Laporan Keuangan, (Yogyakarta: UPP STIM YKPN, 2009), h. 76.

b. Rasio Aktivitas

Rasio ini melihat pada beberapa aset kemudian menentukan berapa tingkat aktivitas aktiva-aktiva tersebut pada tingkat kegiatan tertentu. Aktivitas yang rendah pada tingkat penjualan tertentu akan mengakibatkan semakin besarnya dana kelebihan yang tertanam pada aktiva-aktiva tersebut. Dana kelebihan tersebut akan lebih baik bila ditanamkan pada aktiva lain yang lebih produktif. Empat rasio aktivitas diantaranya adalah rata-rata umur piutang, perputaran persediaan, perputaran aktiva tetap, dan perputaran total aktiva.

c. Rasio Solvabilitas

Rasio ini mengukur kemampuan perusahaan memenuhi kewajiban-kewajiban jangka panjangnya. Perusahaan yang tidak solvabel adalah perusahaan yang total hutangnya lebih besar dibandingkan total asetnya. Rasio solvabilitas ini akan mengukur likuiditas jangka panjang perusahaan dengan memfokuskan pada sisi kanan neraca. Ada beberapa macam rasio yang bisa dihitung yaitu rasio total hutang terhadap total modal (debt to equity

ratio), rasio total hutang terhadap total aset (debt to total asset), rasio total

d. Rasio Profitabilitas

Rasio ini mengukur kemampuan perusahaan dalam menghasilkan keuntungan (profitabilitas) pada tingkat penjualan, aset, dan modal saham yang tertentu. Ada tiga rasio yang sering dibicarakan yaitu profit margin,

return on asset (ROA), return on equity (ROE), net profit margin (NPM) dan

earning per share (EPS).

e. Rasio Pasar

Rasio pasar mengukur harga pasar relatif terhadap nilai buku. Sudut pandang rasio ini lebih banyak berdasar pada sudut investor (atau calon investor), meskipun pihak manajemen juga berkepentingan terhadap rasio-rasio ini. Ada beberapa rasio-rasio yang bisa dihitung yaitu PER (Price Earning

Ratio), dividend yield dan pembayaran dividen (dividend payout), dan PBV

(Price to Book Value).

2. Variabel Fundamental Perusahaan

a. Return on Asset (ROA)

Return on asset (ROA) merupakan rasio keuangan yang digunakan

untuk menilai kondisi keuangan dari suatu perusahaan dengan menggunakan skala tertentu atau suatu alat untuk menilai apakah seluruh aset yang dimiliki perusahaan sudah dipergunakan semaksimal mungkin untuk mendapatkan keuntungan. 12

Return on Assets (ROA) adalah rasio keuangan perusahaan yang

berhubungan dengan aspek earning atau profitabilitas. ROA berfungsi untuk mengukur efektifitas perusahaan dalam menghasilkan laba dengan memanfaatkan aktiva yang dimiliknya. Semakin besar ROA yang dimilki suatu perusahaan maka semakin efisien penggunaan aktiva sehingga akan memperbesar laba. Laba yang besar akan menarik investor karena perusahaan memiliki tingkat pengembalian yang semakin tinggi. Rasio return on asset

dapat dirumuskan sebagai berikut :

ROA = ���������ℎ������ℎ�����

����������� � 100 %

Para pemodal yang akan melakukan transaksi pembelian saham suatu perusahaan, penilaian terhadap kemampuan emiten dalam menghasilkan laba merupakan suatu hal yang sangat penting. Hal ini dikarenakan apabila laba perusahaan meningkat, maka harga saham perusahaan tersebut juga akan meningkat dengan kata lain, profitabilitas akan mempengaruhi harga saham.

b. Return on Equity (ROE)

Return on Equity (ROE) merupakan rasio untuk mengukur tingkat

profitabilitas perusahaan, yaitu mengukur kemampuan perusahaan untuk menghasilkan laba. Rasio ini mengukur efisiensi perusahaan dalam menghasilkan laba dengan menggunakan ekuitas (modal sendiri) yang ada. Semakin tinggi nilai ROE maka akan semakin baik.13

Bagi para pemegang saham semakin tinggirasio ini akan semakin baik karena memberikan tingkat pengembalian yang lebih besar untuk pemegang saham. Rasio ini bisa dihitung dengan membagi laba bersih dengan jumlah ekuitas perusahaan. Rasio Return On Equity dapat dirumuskan sebagai berikut:

ROE = ���������ℎ������ℎ�����

���������ℎ������� � 100

c. Book Value Per Share (BVS)

Book Value (BV) adalah nilai/harga buku per lembar dari suatu saham

yang diterbitkan. Book Value per lembar saham yang diterbitkan pada dasarnya mewakili jumlah ekuitas yang dimiliki perusahaan tersebut.

Menurut Sihombing, nilai buku suatu perusahaan adalah modal pemegang saham (shareholder’s equity). Modal pemegang saham adalah jumlah aset-aset perusahaan (company’s assets) dikurangi dengan

13

Franky Naibaho, Pengenalan Analisa Fundamental (Jakarta: PT. CIMB Securities Indonesia, 2011), h. 27.

kewajiban.14 Mengetahui book value dari suatu saham bukan saja penting untuk mengetahui kapasitas dari harga per lembar suatu saham. Ini juga penting untuk digunakan sebagai tolak ukur dalam menentukan wajar atau tidaknya harga saham di pasar ( market value). 15

Book Value dihitung dari pembagian jumlah keseluruhan ekuitas

perusahaan dengan jumlah saham yang beredar pada perusahaan dalam satuan mata uang rupiah.

���= Total Ekuitas Suatu Perusahaan

Jumlah Saham yang Beredar

d. Earning per share (EPS)

Laba per lembar saham atau earning per share (EPS) merupakan laba bersih perusahaan dibagi dengan jumlah lembar saham biasa yang beredar.16

Informasi earning per share suatu perusahaan menunjukkan besarnya laba bersih perusahaan yang siap dibagikan bagi semua pemegang saham perusahaan. dalam manajemen keuangan, laba per saham (earning pe share

sama dengan EPS) disebut “the bottom line” (baris terbawah), yang menandakan bahwa dari semua poin yang ada pada perhitungan rugi laba, EPS yang terpenting.17 Manajemen perusahaan yang memperjuangkan

14

Gregorius Sihombing, Kaya dan Pinter Jadi Trader & Investor Saham (Yogyakarta : Indonesia Cerdas, 2008), h. 93.

15

Tryfino, Pasar Modal Indonesia, (Jakarta : Transmedia, 2009), h. 9.

16

J. Fred Weston dan Eugene F.Brigham, Dasar-dasar Manajemen Keuangan, (Jakarta: Erlangga, 1989), h. 25.

17

Ibid, h. 281

kesejahteraan pemegang sahamnya saat ini, maka manajemen harus memusatkan perhatian pada laba per lembar saham, bukan pada laba total.

Membeli saham berarti membeli prospek perusahaan, yang tercermin pada laba per lembar saham. Jika laba per lembar saham lebih tinggi, maka prospek perusahaan lebih baik, sementara jika laba per lembar saham lebih rendah berarti kurang baik, dan laba per lembar saham negatif berarti tidak baik.18

Besarnya EPS suatu perusahaan bisa diketahui dari informasi laporan keuangan perusahaan. Meskipun tidak semua perusahaan mencantumkan besarnya EPS dalam laporan keuangannya. Rumus untuk menghitung EPS suatu perusahaan adalah sebagai berikut :19

���= ���������ℎ������ℎ�����

��ℎ������������������

e. Price to Book Value (PBV)

Price to Book Value (PBV) merupakan perbandingan antara harga

pasar saham (nilai saham saat ini) dengan nilai buku per lembar saham (nilai saham saat saham dijual pertama kali kepada investor).

Seorang investor tentunya mengharapkan keuntungan dari investasi yang dilakukannya. Oleh karena itu, sebelum memutuskan untuk membeli suatu saham, seorang investor perlu mengetahui beban dari saham yang akan dibeli, karena saham dengan tingkat beban yang lebih ringan tentunya akan

18

Mohamad Samsul, Pasar Modal dan Manajemen Portofolio,h.167.

19

lebih menarik minat investor dan akan memberikan keuntungan yang lebih besar. Rasio untuk mengukur nilai shareholders’ equity atas setiap lembar saham atau disebut juga dengan Book Value per Share, yang menggambarkan perbandingan total modal (equity) terhadap jumlah saham. Semakin besar rasio BVS, maka saham tersebut akan semakin menarik bagi investor sehingga harga saham akan meningkat. Dengan rasio PBV, investor dapat membandingkan langsung sudah berapa kali market value suatu saham dihargai dari book value nya. Rasio PBV ini akan menunjukkan tingkat kemampuan perusahaan menciptakan nilai relatif terhadap jumlah modal yang diinvestasikan oleh pihak investor. 20 Rumus untuk menghitung PBV suatu perusahaan adalah sebagai berikut :

��� = ������������ℎ��

��������������������ℎ��

20

Lukas Setia Atmaja dan Thomdean, Who Wants To Be A Smiling Investor, (Jakarta : Kepustakaan Populer Gramedia, 2011), h. 145.

C. Hubungan Pengaruh Antar Variabel

1. Hubungan pengaruh antara Return on Asset (ROA) terhadap harga saham adalah positif, yaitu semakin besar hasil yang diperoleh dari asset, maka semakin besar harga dari saham.

2. Hubungan pengaruh antara Return on Equity (ROE) terhadap harga saham adalah positif, yaitu semakin besar hasil yang diperoleh dari equity, maka semakin besar harga dari saham.

3. Hubungan pengaruh antara Book Value per Share (BVS) terhadap harga saham adalah positif, yaitu semakin besar nilai equity per lembar saham, maka semakin besar harga dari saham.

4. Hubungan pengaruh antara Earning Per Share (EPS) terhadap harga saham adalah positif, yaitu semakin besar laba yang diberikan dalam setiap lembar saham, maka semakin besar harga dari saham.

D. Review Studi Terdahulu

Penulis menyertakan review studi terdahulu berupa hasil penelitian terdahulu mengenai analisis fundamental saham sebagai berikut :

Tabel 2.1

No Penelitian Isi Penelitian Terdahulu Perbedaan dengan Penulis

a. Variabel Penelitian Independen (X) :

Return On Equity (ROE),

Debt to Equity Ratio

(DER), Earning Per

Share (EPS), dan Price

Earning Ratio (PER).

Dependen (Y) : Beta

Debt to Equity Ratio

(DER), Earning Per

Share (EPS), dan Price

Earning Ratio (PER)

saham syariah. Namun, secara parsial variabel

Return On Equity (ROE)

dan price earning ratio

(PER ) berpengaruh Dependen (Y) : Return saham syariah

debt to equity ratio

(DER), tingkat

inflasi dan nilai tukar rupiah terhadap dolar secara simultan mempunyai pengaruh yang signifikan terhadap

Perbedaan penulis dengan penelitian dari M. Chaidir (2010) adalah penulis saham syariah. Selain itu Penulis menggunakan variabel independen

Return on Asset (ROA)

Return on Equity (ROE),

Book Value Per Share

(BVS), Earning per share

(EPS), Price to Book

Value (PBV). Penulis

return saham syariah. Dan variabel yang sangat mempengaruhi

return saham syariah

adalah variabel Return

on Equity (ROE).

Price to Book Value

(PBV), Earning Per

Share (EPS), Return on

Asset (ROA) dan Debt to Hasil penelitian yaitu Variabel Price to Book

Value (PBV), Earning

Per Share (EPS), Return

On Asset (ROA) dan

Debt to Equity Ratio

(DER) memiliki

Perbedaan penulis dengan penelitian dari Mutdiyanti (2013) adalah penulis menggunaan variabel independen Return on

hubungan yang positif dan signifikan terhadap harga saham. sedangkan secara parsial hanya variabel Earning Per

Share (EPS) yang

Return On Equity (ROE),

dan Book Value per

Share (BVS)

Dependen (Y) : Harga saham

b. Metode Penelitian : Regresi Linear Berganda c. Hasil pengujian : Variabel Return On Asset (ROA), Debt to Equity

Ratio (DER), Return On

Equity (ROE), dan Book

Value per Share (BVS)

secara simultan tidak independen Return on

pembentukan harga saham. secara parsial, hanya variabel Book Value per Share (BVS)

yang mempengaruhi

b. Metode Penelitian : Regresi Linear Berganda

c. Hasil penelitian : Faktor-Faktor penelitian dari Ni luh Putu Windarini (2013) adalah

(BVS), Earning per share

(EPS), Price to Book

Value (PBV). Penulis

tidak menggunakan variabel Debt to Equity

Ratio (DER) dan Total

Asset Turnover. Selain itu

Equity (ROE), dan

Earning per Share

(EPS), tidak

berpengaruh secara simultan terhadap harga saham. Secara parsial hanya

Earning per Share

(EPS) yang

berpengaruh secara signifikan terhadap harga saham.

E. Kerangka Pemikiran

Harga Saham Syariah (Y)

F. Hipotesis

Penyusunan Hipotesis dalam penelitian ini dirumuskan variabel-variabel independennya terdiri dari :

X1 : Return On Asset (ROA)

X2 : Return On Equity (ROE)

X3 : Book Value Per Share (BVS)

X4 : Earning Per Share (EPS)

X5 : Price to Book Value (PBV)

Variabel-variabel tersebut dapat mempengaruhi variable dependen, yaitu: Y : Harga Saham Syariah

Sehingga hipotesis yang diajukan adalah : 1. Variabel Return On Asset (X1)

H0 : tidak terdapat pengaruh secara signifikan antara variabel Return On Asset (ROA) terhadap harga saham syariah sektor consumer goods.

Ha : terdapat pengaruh secara signifikan antara variabel Return On Asset

(ROA) terhadap harga saham syariah sektor consumer goods.

2. Variabel Return On Equity (X2)

H0 : tidak terdapat pengaruh secara signifikan antara variabel Return On

Equity (ROE) terhadap harga saham syariah sektor consumer goods.

Ha : terdapat pengaruh secara signifikan antara variabel Return On Equity

3. Variabel Book Value Per Share (X3)

H0 : tidak terdapat pengaruh secara signifikan antara variabel Book Value Per

Share (BVS) terhadap harga saham syariah sektor consumer goods.

Ha : terdapat pengaruh secara signifikan antara variabel Book Value Per Share

(BVS) terhadap harga saham syariah sektor consumer goods.

4. Variabel Earning Per Share (X4)

H0 : tidak terdapat pengaruh secara signifikan antara variabel Earning Per

Share (EPS) terhadap harga saham syariah sektor consumer goods.

Ha : terdapat pengaruh secara signifikan antara variabel Earning Per Share

(EPS) terhadap harga saham syariah sektor consumer goods.

5. Variabel Price to Book Value (X5)

H0 : tidak terdapat pengaruh secara signifikan antara variabel Price to Book

Value (PBV) terhadap harga saham syariah sektor consumer goods.

Ha : terdapat pengaruh secara signifikan antara variabel Price to Book Value

BAB III

METODOLOGI PENELITIAN

A. Ruang Lingkup Penelitian

Penelitian ini merupakan penelitian penjelasan (penelitian eksplanatif). Penelitian eksplanatif merupakan penelitian untuk menjelaskan hubungan kausal antara variabel-variabel melalui pengujian hipotesis.1 Tujuan dari penelitian ini adalah untuk menguji hipotesis yang diajukan mengenai pengaruh variabel-variabel fundamental perusahaan terhadap harga saham syariah sebagai variabel dependen.

Penelitian ini juga berbentuk penelitian kuantitatif. Pendekatan kuantitatif adalah penelitian yang berkenaan dengan data kuantiatif berupa angka yang dapat digunakan dengan operasi matematika.2 Penelitian ini menggunakan data runtut waktu (time series) dengan data kuartal mulai dari kuartal 1 tahun 2011 hingga kuartal 4 tahun 2013.

Ruang lingkup penelitian ini adalah sebagai berikut:

1. Fokus penelitian merupakan saham emiten yang terdaftar dalam daftar efek syariah (DES) di Bursa Efek Indonesia.

2. Objek yang diteliti adalah saham perusahaan yang termasuk dalam saham syariah sektor consumer goods di Bursa Efek Indonesia.

1

Iqbal Hasan, Analisis Data Penelitian Dengan Statistik, (Jakarta: PT.Bumi Aksara, 2006), h. 9.

2

Muhamad, Metodologi Penelitian Ekonomi Islam, (Jakarta: Rajawali Pers, 2008), h. 203. 40

3. Periode yang diteliti dari tahun 2011 sampai dengan tahun 2013. 4. Variabel dependen adalah harga saham syariah.

5. Variabel independen adalah variabel-variabel fundamental perusahaan yang terdiri dari Return on Asset (ROA), Return on Equity (ROE), Book

Value per Share (BVS), Earning Per Share (EPS), dan Price to Book

Value (PBV).

B. Metode Penentuan Sampel 1. Populasi

Definisi dari populasi adalah seluruh penduduk yang dimaksudkan untuk di selidiki. Populasi dibatasi sebagai sejumlah penduduk atau individu yang paling sedikit mempunyai satu sifat yang sama.3 Populasi dalam penelitian ini adalah seluruh saham-saham yang terdaftar ke dalam Daftar Efek Syariah sektor Consumer Goods selama periode tahun 2011 hingga tahun 2013 yaitu sejumlah 29 emiten.

2. Sampel

Sampel merupakan sebagian dari populasi, Sampel juga harus mempunyai paling sedikit satu sifat yang sama.4

Sampel dalam penelitian ini adalah saham-saham perusahaan yang secara konsisten terdaftar dan tidak keluar dari Daftar Efek Syariah sektor

consumer goods selama periode tahun 2011 hingga tahun 2013, dan

3

Sutrisno Hadi, Statistik 2 (Yogyakarta: ANDI OFFSET, 1996), h. 220.

4

Ibid., h. 221.

perusahaan yang mempunyai tingkat profitabilitas positif serta mempublikasikan data-data perusahaan yang dibutuhkan dalam penelitian ini. 3. Teknik Pengumpulan Data

Pengambilan sampel dalam penelitian ini dilakukan dengan metode

purposive sampling. Dalam purposive sampling pemilihan sekelompok subjek

didasarkan atas ciri-ciri atau sifat-sifat tertentu yang dipandang mempunyai sangkut paut yang erat dengan ciri-ciri atau sifat-sifat populasi yang sudah diketahui sebelumnya.5 Tujuannya yaitu untuk mendapatkan sampel yang representatif yang sesuai dengankriteria sebagai berikut:

a. Saham tersebut terdaftar di dalam Daftar Efek Syariah sektor

consumer goods.

b. Perusahaan tetap masuk berturut-turut dan tidak keluar dari Daftar Efek Syariahselama periode tahun 2011 sampai dengan tahun 2013.

c. Perusahan memiliki tingkat profitabilitas positif selama periode 2011-2013.

d. Perusahaan memiliki data yang dibutuhkan dalam penelitian.

Setelah dilakukan seleksi dengan kriteria yang telah ditentukan, diperoleh 15 emiten yang dijadikan sampel dalam penelitian ini, seperti yang tampak pada tabel di bawah ini :

5Ibid., h. 226.

Tabel 3.1

Sampel Penelitian Saham sektor Consumer Goods (2011-2013)

No. Emiten Nama Perusahaan

1. ADES Akasha Wira International Tbk. 2. CEKA Wilmar Cahaya Indonesia Tbk.

3. DVLA Darya-Varia Laboratoria Tbk.

4. ICBP Indofood CBP Sukses Makmur Tbk. 5. INDF Indofood Sukses Makmur Tbk. 6. KDSI Kedawung Setia Industrial Tbk. 7. MBTO Martina Berto Tbk.

8. MERK Merck Tbk.

9. MYRO Mayora Indah Tbk.

10. PYFA Pyridam Farma Tbk. 11. STTP Siantar Top Tbk.

12. TCID Mandom Indonesia Tbk.

13. TSPC Tempo Scan Pacific Tbk. 14. ULTJ Ultrajaya Milk Industry Tbk. 15. UNVR Unilever Indonesia Tbk.

Sumber: www.idx.co.id (data diolah) C. Sumber Data

Data yang digunakan dalam penelitian ini merupakan data sekunder. Data sekunder adalah data yang diperoleh atau dikumpulkan oleh orang yang melakukan penelitian dari sumber-sumber yang telah ada.6

Data sekunder pada penelitian ini berupa data yang diperoleh dari

website masing-masing emiten atau perusahaan yang diteliti, yaitu data

laporan tahunan (annual report) emiten yang berisi data-data laporan

keuangan perusahaan untuk mencari nilai return on asset (ROA), return on

equity (ROE), Book Value Per Share (BVS), earning per share (EPS) dan

price to book value (PBV). Website mengenai pasar modal untuk mencari

informasi terkait penelitian, website yahoo finance, Bapepam, ojk, idx, dan ipot indonesia, untuk memperoleh data-data harga saham dan memperoleh informasi kinerja fundamental perusahaan.

D. Variabel Penelitian 1. Variabel Dependen

Variabel terikat (dependen variabel) adalah variabel yang nilai-nilainya bergantung pada variabel lainnya, biasanya disimbolkan dengan Y. Variabel itu merupakan yang diramalkan atau diterangkan nilainya. Variabel dependen dalam penelitian ini adalah :.

Harga Saham Syariah (Y)

Harga saham syariah adalah harga suatu saham pada pasar yang sedang berlangsung di bursa efek untuk saham-saham yang termasuk dalam daftar efek syariah. Harga saham syariah ini juga merupakan pencerminan kinerja perusahaan dalam satu periode laporan keuangan dan terbentuk melalui permintaan dan penawaran.7

7

Diakses dari http://www.idx.co.id/id-id/beranda/produkdanlayanan/pasarsyariah.aspx pada 14 juli 2014

2. Variabel Independen

Varabel Independen merupakan variabel yang diukur, dimanipulasi atau dipilih oleh peneliti untuk menentukan hubungannya dengan suatu gejala yang akan diobservasi. Variabel bebas dalam penelitian ini berupa :

a.) Return on Asset / ROA (X1)

Rasio ini menggambarkan kemampuan perusahaan untuk menghasilkan laba dengan menggunakan aktiva yang dimiliki.8 Dengan mengetahui rasio ini kita bisa menilai apakah perusahaan ini efisien dalam memanfaatkan aktivanya dalam kegiatan operasional perusahaan. Rasio ini juga memberikan ukuran yang lebih baik atas profitabilitas perusahaan karena menunjukkan efektivitas manajemen dalam menggunakan aktiva untuk memperoleh pendapatan. Variabel return on asset (ROA) dalam penelitian ini secara matematis dapat dihitung sebagai berikut:

ROA = ���������ℎ������ℎ�����

����������� � 100 %

b.) Return on Equity /ROE (X2)

Rasio ini berguna untuk mengukur tingkat kemampuan perusahaan untuk memperoleh laba yang tersedia bagi pemegang saham perusahaan.9 Rasio ini bisa dihitung dengan membagi laba bersih dengan jumlah ekuitas

8

T. Andy Porman, Menilai harga saham, (Jakarta : PT Elex komputindo, 2007), h. 147.

9

Franky Naibaho, Pengenalan Analisa Fundamental (Jakarta: PT. CIMB Securities Indonesia, 2011), h. 27.

perusahaan. Variabel Return on Equity (ROE) dalam penelitian ini secara matematis dapat dihitung sebagai berikut :

ROE = ���������ℎ������ℎ�����

���������ℎ������� � 100 %

c.) Book Value Per Share / BVS (X3)

Rasio Book Value per share (BVS) menunujukkan nilai/harga buku per lembar dari suatu saham yang diterbitkan.10Book Value per lembar saham yang diterbitkan pada dasarnya mewakili jumlah aset/ekuitas yang dimiliki perusahaan tersebut. Book Value per Share (BVS) dihitung dengan rumus :

���= Total Ekuitas Suatu Perusahaan

Jumlah Saham yang Beredar

d.) Earning Per Share / EPS (X4)

Rasio ini menunjukkan besarnya laba bersih perusahaan yang siap dibagikan bagi semua pemegang saham perusahaan.11 Jika laba per lembar saham lebih tinggi, maka prospek perusahaan lebih baik, sementara jika laba per lembar saham lebih rendah berarti kurang baik, dan laba per lembar saham negatif berarti tidak baik.12 Earning Per Share (EPS) dapat dihitung dengan rumus :

���= ���������ℎ������ℎ�����

��ℎ������������������

10

Gregorius Sihombing, Kaya dan Pinter Jadi Trader & Investor Saham (Yogyakarta : Indonesia Cerdas, 2008), h. 93.

11

J. Fred Weston dan Eugene F.Brigham, Dasar-dasar Manajemen Keuangan, (Jakarta: Erlangga, 1989), h. 281.

12

e.) Price to Book Value (X5)

Rasio Price to Book Value (PBV) menunjukkan perbandingan antara harga saham dengan nilai buku ekuitas perusahaan. Rasio ini menunjukkan tingkat kemampuan perusahaan dalam menciptakan nilai relatif terhadap jumlah modal yang diinvestasikan oleh pihak investor.13Price to Book Value

(PBV) dapat dihitung dengan rumus :

��� = ������������ℎ��

�����������ℎ��

E. Teknik Analisis Data

Setelah melakukan pemilihan sampel, membuat sebuah pemodelan, menentukan variable-variabel yang digunakan dalam penelitian, dan membuat hipotesis uji, langkah selanjutnya adalah melakukan pengolahan data dengan menggunakan analisis regresi untuk menguji hipotesis. Untuk membantu penelitian, peneliti akan menggunakan software pengolah data statistik

EViews versi 7.0.

Teknik analisis data yang digunakan dalam penelitian ini adalah model analisis regresi data panel. Data panel adalah kumpulan data yang terdiri atas data seksi silang (beberapa variabel) dan data runtut waktu (berdasarkan waktu).14

13

J. Fred Weston dan Eugene F.Brigham, Dasar-dasar Manajemen Keuangan, (Jakarta: Erlangga, 1989), h. 25.

14 Wing Wahyu Winarno, Analisis Ekonometrika dan Statistika dengan Eviews, (Yogyakarta: Unit Penerbit dan Percetakan STIM YKPN, 2011, Ed. Ketiga), h. 10.2.

Ada dua macam panel data yaitu data panel balance dan data panel

unbalance. Data panel balance adalah keadaan dimana unit cross-sectional

memiliki jumlah observasi time series yang sama. Sedangkan data panel

unbalance adalah keadaan dimana unit cross-sectional memiliki jumlah

observasi time series yang tidak sama. 1. Model Regresi Data Panel

Dalam membuat regresi data panel, kita dapat menggunakan tiga pendekatan yaitu :

a. Pendekatan Common Effect (Pooling Least Square)

Pada model ini digabungkan data cross section dan data times series. Kemudian digunakan metode OLS terhadap data panel tersebut. Pendekatan ini merupakan pendekatan yang paling sederhana dibandingkan dengan kedua pendekatan lainnya. Dengan pendekatan ini kita tidak bisa melihat perbedaan antar individu dan perbedaan antar waktu karena intercept maupun slope dari model sama. Terlihat bahwa baik intercept maupun slope tidak berubah baik antara individu maupun antar waktu.15 Persamaan untuk Pooling Least Square

ditulis dengan persamaan sebagai berikut: Yit = β0 + βXit + εit

Dengan :

Yit = Variabel dependen pada unit observasi ke-i dan waktu ke-t

15

Nachrowi Djalal Nachrowi dan Hardius Ustman, Ekonometrika, (Jakarta : Lembaga Penerbit Fakultas Ekonomi Universitas Indonesia, 2006), h. 312.

Xit = Variabel independen pada unit observasi ke-i dan waktu ke-t

β = Koefisien slope atau koefisien arah

β0 = Intersep model regresi

εit = komponen error pada unit observasi ke-i dan waktu ke-t b. Pendekatan Efek Tetap (Fixed Effect)

Dalam menganalisis data runtut waktu, kita dapat memakai asumsi berdasarkan lima kriteria berikut ini:

Konstanta koefisien regresor objek waktu

sama Sama semua semua waktu

berbeda Sama semua semua waktu

sama Berbeda semua semua waktu

berbeda Berbeda antarindividu semua waktu berbeda Berbeda antarindividu antarwaktu

Tehnik yang paling sederhana mengasumsikan bahwa data gabungan yang ada, menunjukkan kondisi yang sesungguhnya. Hasil analisis regresi dianggap berlaku pada semua objek pada semua waktu. Metode ini sering disebut dengan common effect.

(effect tetap). Efek tetap disini maksudnya adalah bahwa suatu objek, memiliki konstanta yang tetap besarnya untuk berbagai periode waktu. Demikian juga dengan koefisien regresinya, tetap besarnya dari waktu ke waktu (time invariant).16

Untuk membedakan satu objek dengan objek lainnya, digunakan variabel semu (dummy). Oleh karena itu, model ini sering juga disebut dengan Least Squares Dummy Variables dan disingkat LSDV. Persamaan model ini adalah sebagai berikut :

Yit =β0i+ βXit + εit , Dengan :

Yit = Variabel dependen pada unit observasi ke-i dan waktu ke-t Xit = Variabel independen pada unit observasi ke-i dan waktu ke-t

β = Koefisien slope atau koefisien arah

β0i = Intersep model regresi pada unit observasi ke-i

εit = komponen error pada unit observasi ke-i dan waktu ke-t

Perhatikan bahwa konstanta β0i sekarang diberi subskrip 0i, i menunjukkan objeknya. Dengan demikian masing-masing objek memiliki konstanta yang berbeda. Variabel semu d1i=1 untuk objek pertama dan 0 untuk objek lainnya. Variabel d2i=1 untuk objek kedua dan 0 untuk objek lainnya. Variabel semu d3i=1 untuk objek ketiga dan 0 untuk objek lainnya.17

16

Wing Wahyu Winarno, Analisis Ekonometrika dan Statistika dengan Eviews, h. 9.14-9.15

17

Ibid., h. 9.15

c. Pendekatan Efek Random (Random Effect)

Efek random digunakan untuk mengatasi kelemahan model efek tetap yang menggunakan variabel semu, sehingga model mengalami ketidakpastian. Tanpa menggunakan variabel semu, metode efek random menggunakan residual, yang diduga memiliki hubungan antarwaktu dan antarobjek.

Tidak seperti pada model efek tetap (β0 dianggap tetap), pada model

ini β0 diasumsikan bersifat random, sehingga dapat dituliskan dalam persamaan :

β0 = β0 +ui , i = 1,...., n

sehingga persamaan model yang digunakan adalah Yit =β0i+ βXi,t + ui + εit

dengan :

Yit = Variabel dependen pada unit observasi ke-i dan waktu ke-t Xit = Variabel independen pada unit observasi ke-i dan waktu ke-t

β = Koefisien slope atau koefisien arah

β0i = Intersep model regresi

ui = komponen error pada unit observasi ke-i