Rochaety, Ety, Ratih Tresnati dan H.A Madjid Latif, 2007. Metodologi Penelitian Bisnis : Dengan apilkasi SPSS, Edisi Pertama, Mitra Wacana Media, Jakarta.

S. Munawir. 2002. Analisis Laporan Keuangan. Jakarta, penerbit PT. Raja Grafindo Persada.

Stice, Earl K,James D.Stice dan K.Fred Skousen 2004. Akuntansi Intermediate Buku Satu, Edisi Kelima belas. Alih Bahasa Safrida R.Parulian dan Ahmad Maulana, Salemba Empat, Jakarta.

Sugiyono, 2004. Metode Penelitian Bisnis, Cetakan Kesembilan, Alfabeta, Bandung.

Sutrisno, 2000. Manajemen Keuangan : Teori,Konsep dan Aplikasi, Yogyakarta : Ekonosia.

Umar, Husein, 2003. Metode Riset Akuntansi Terapan, Ghalia Indonesia, Jakarta.

Lampiran 1

Data Variabel Penelitian Tahun 2008

No. Kode Nama Perusahaan LDER ROA ROE

1 ANTM Aneka Tambang (Persero)

Tbk. 0.174 0.133 0.169

2 BUMI Bumi Resources Tbk 1.012 0.121 0.409

3 DEWA Darma Henwa Tbk 0.331 0.019 0.038

6 KKGI Resource Alam Indonesia

Tbk. 0.027 0.179 0.326

7 MEDC Medco Energi International

Tbk 1.155 0.141 0.382

8 MITI Mitra Investindo Tbk 0.300 0.000 0.000 9 PTBA Tambang Batubara Bukit

Asam 0.084 0.232 0.351

10 PTRO Petrosea Tbk. 0.169 0.196 0.428

11 RUIS Radiant Utama Interinsco

Tbk. 0.471 0.010 0.025

12 TINS Timah (Persero) Tbk. 1.027 0.048 0.149

Lampiran 2

Data Variabel Penelitian Tahun 2009

No. Kode Nama Perusahaan LDER ROA ROE

1 ANTM Aneka Tambang (Persero)

Tbk. 0.122 0.060 0.074

2 BUMI Bumi Resources Tbk 2.711 0.025 0.140 3 DEWA Darma Henwa Tbk 0.145 -0.004 -0.007 4 ENRG Energi Mega Persada Tbk. 2.458 -0.168 -0.993 5 ITMG Indo Tambangraya Megah

6 KKGI Resource Alam Indonesia

Tbk. 0.005 0.117 0.212

7 MEDC Medco Energi International

Tbk 1.133 0.009 0.027

8 MITI Mitra Investindo Tbk 1.332 0.081 0.312 9 PTBA Tambang Batubara Bukit

Asam 0.093 0.064 0.091

10 PTRO Petrosea Tbk. 0.159 0.337 0.478

11 RUIS Radiant Utama Interinsco

Tbk. 0.665 0.008 0.019

12 TINS Timah (Persero) Tbk. 0.863 0.032 0.088

Lampiran 3

Data Variabel Penelitian Tahun 2010

No. Kode Nama Perusahaan LDER ROA ROE

1 ANTM Aneka Tambang (Persero)

Tbk. 0.075 0.136 0.175

2 BUMI Bumi Resources Tbk 2.791 0.035 0.192

3 DEWA Darma Henwa Tbk 0.149 0.001 0.001

4 ENRG Energi Mega Persada Tbk. 0.466 -0.005 -0.010 5 ITMG Indo Tambangraya Megah

6 KKGI Resource Alam Indonesia

Tbk. 0.163 0.314 0.541

7 MEDC Medco Energi International

Tbk 1.224 0.036 0.105

8 MITI Mitra Investindo Tbk 0.783 0.061 0.198 9 PTBA Tambang Batubara Bukit

Asam 0.097 0.161 0.225

10 PTRO Petrosea Tbk. 0.178 0.327 0.313

11 RUIS Radiant Utama Interinsco

Tbk. 0.294 0.189 0.350

12 TINS Timah (Persero) Tbk. 0.556 0.021 0.059

Lampiran 4

Data Variabel Penelitian Tahun 2011

No. Kode Nama Perusahaan LDER ROA ROE

1 ANTM Aneka Tambang (Persero)

Tbk. 0.332 0.126 0.178

2 BUMI Bumi Resources Tbk 3.420 0.024 0.157 3 DEWA Darma Henwa Tbk 0.047 -0.059 -0.076 4 ENRG Energi Mega Persada Tbk. 1.134 0.012 0.035 5 ITMG Indo Tambangraya Megah

6 KKGI Resource Alam Indonesia

Tbk. 0.084 0.460 0.685

7 MEDC Medco Energi International

Tbk 1.070 0.034 0.105

8 MITI Mitra Investindo Tbk 0.175 0.137 0.236 9 PTBA Tambang Batubara Bukit

Asam 0.119 0.136 0.195

10 PTRO Petrosea Tbk. 0.175 0.268 0.378

11 RUIS Radiant Utama Interinsco

Tbk. 0.663 0.139 0.330

12 TINS Timah (Persero) Tbk. 1.734 0.004 0.018

Lampiran 5

Data Variabel Penelitian Tahun 2012

No. Kode Nama Perusahaan LDER ROA ROE

1 ANTM Aneka Tambang (Persero)

Tbk. 0.298 0.151 0.233

2 BUMI Bumi Resources Tbk 9.177 -0.091 -1.400 3 DEWA Darma Henwa Tbk 0.150 -0.094 -0.151 4 ENRG Energi Mega Persada Tbk. 1.176 0.013 0.039 5 ITMG Indo Tambangraya Megah

6 KKGI Resource Alam Indonesia

Tbk. 0.076 0.227 0.321

7 MEDC Medco Energi International

Tbk 1.652 0.004 0.015

8 MITI Mitra Investindo Tbk 0.241 0.148 0.232 9 PTBA Tambang Batubara Bukit

Asam 0.127 0.071 0.094

10 PTRO Petrosea Tbk. 0.288 0.228 0.342

11 RUIS Radiant Utama Interinsco

Tbk. 1.156 0.092 0.262

12 TINS Timah (Persero) Tbk. 1.402 0.024 0.122

Lampiran 6

Statistik Deskriptif

Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

LDER 60 .005 9.177 .80285 1.347410

ROA 60 -.168 .460 .10512 .123065

ROE 60 -1.400 .685 .15395 .307674

Valid N

(listwise)

60

Lampiran 7

Sumber : Output SPSS, 2013

Gambar Grafik Normal P-Plot

Sumber : Output SPSS, 2013

Tabel Uji Normalitas

One-Sample Kolmogorov-Smirnov Test

Unstandardized

Residual

N 60

Normal Parametersa,,b Mean .0000000

Most Extreme Differences Absolute .210

Positive .140

Negative -.210

Kolmogorov-Smirnov Z 1.627

Asymp. Sig. (2-tailed) .010

a. Test distribution is Normal.

b. Calculated from data.

Sumber: Output SPSS, 2013

Tabel Uji Normalitas Setelah Transformasi Ln

One-Sample Kolmogorov-Smirnov Test

Unstandardized

Residual

N 52

Normal Parametersa,,b Mean .0000000

Std. Deviation .27467352

Most Extreme Differences Absolute .102

Positive .102

Negative -.094

Kolmogorov-Smirnov Z .736

Asymp. Sig. (2-tailed) .651

a. Test distribution is Normal.

b. Calculated from data.

Sumber: Output SPSS, 2013

Sumber: Output SPSS, 2013

Gambar Grafik Normal P – P Plot Setelah Transformasi Ln

Sumber : Output SPSS, 2013

Lampiran 8

Sumber : Output SPSS, 2013

Lampiran 9

Model Summaryb

Model R R Square Adjusted R Square

Std. Error of the

Estimate Durbin-Watson

1 .974a .948 .946 .28022 .985

a. Predictors: (Constant), LN_LDER, LN_ROA

b. Dependent Variable: LN_ROE

Sumber : Output SPSS, 2013

Hasil Uji Multikolonirritas

Coefficientsa

Model

Unstandardized

Coefficients

Standardized

Coefficients

t Sig.

Collinearity

Statistics

B Std. Error Beta Tolerance VIF

1 (Constant) .998 .126 7.908 .000

LN_ROA .976 .035 1.111 28.184 .000 .682 1.466

LN_LDER .261 .034 .300 7.609 .000 .682 1.466

a. Dependent Variable: LN_ROE

Sumber : Output SPSS, 2013

Hasil Uji Hipotesis Analisis Hasil Regresi

Coefficientsa

Model

Unstandardized

Coefficients

Standardized

Coefficients

t Sig.

B Std. Error Beta

1 (Constant) .998 .126 7.908 .000

LN_ROA .976 .035 1.111 28.184 .000

LN_LDER .261 .034 .300 7.609 .000

a. Dependent Variable: LN_ROE

Sumber : Output SPSS, 2013

Hasil Uji t

Coefficientsa

Model

Unstandardized

Coefficients

Standardized

Coefficients

t Sig.

B Std. Error Beta

1 (Constant) .998 .126 7.908 .000

LN_ROA .976 .035 1.111 28.184 .000

LN_LDER .261 .034 .300 7.609 .000

a. Dependent Variable: LN_ROE

Sumber : Output SPSS, 2013

ANOVAb

Model Sum of Squares df Mean Square F Sig.

1 Regression 70.270 2 35.135 447.440 .000a

Residual 3.848 49 .079

Total 74.118 51

a. Predictors: (Constant), LN_LDER, LN_ROA

b. Dependent Variable: LN_ROE

Sumber: Output SPSS, 2013

Analisis Koefisien Determinasi

Model Summaryb

Model R R Square Adjusted R Square

Std. Error of the

Estimate

1 .974a .948 .946 .28022

a. Predictors: (Constant), LN_LDER, LN_ROA

b. Dependent Variable: LN_ROE

Sumber: Output SPSS, 2013

Tabel t Dengan Signifikansi 5%

Df Tabel t

1 12,7062

2 4,3027

3 3,1824

4 2,7764

5 2,5706

6 2,4469

7 2,3646

8 2,306

9 2,2622

10 2,2281

11 2,201

12 2,1788

13 2,1604

14 2,1448

15 2,1314

16 2,1199

17 2,1098

18 2,1009

19 2,093

20 2,086

30 2,0423

40 2,0211

45 2,0141

50 2,0086

51 2,0076

52 2,0067

53 2,0057

54 2,0049

55 2,004

56 2,0032

57 2,0025

58 2,0017

59 2,001

60 2,0003

70 1,9944

80 1,9901

90 1,9867

100 1,984

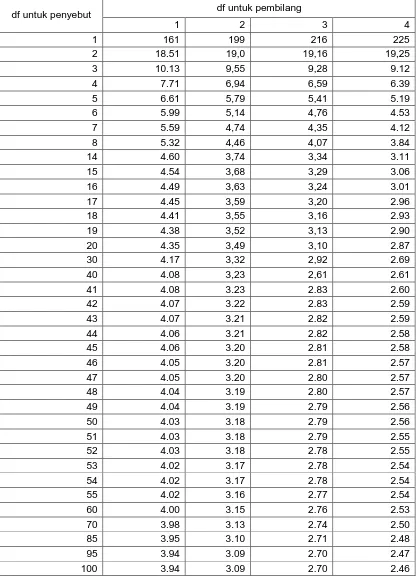

Tabel F Dengan Signifikansi 5%

df untuk penyebut df untuk pembilang

1 2 3 4

1 161 199 216 225

2 18.51 19,0 19,16 19,25

3 10.13 9,55 9,28 9.12

4 7.71 6,94 6,59 6.39

5 6.61 5,79 5,41 5.19

6 5.99 5,14 4,76 4.53

7 5.59 4,74 4,35 4.12

8 5.32 4,46 4,07 3.84

14 4.60 3,74 3,34 3.11

15 4.54 3,68 3,29 3.06

16 4.49 3,63 3,24 3.01

17 4.45 3,59 3,20 2.96

18 4.41 3,55 3,16 2.93

19 4.38 3,52 3,13 2.90

20 4.35 3,49 3,10 2.87

30 4.17 3,32 2,92 2.69

40 4.08 3,23 2,61 2.61

41 4.08 3.23 2.83 2.60

42 4.07 3.22 2.83 2.59

43 4.07 3.21 2.82 2.59

44 4.06 3.21 2.82 2.58

45 4.06 3.20 2.81 2.58

46 4.05 3.20 2.81 2.57

47 4.05 3.20 2.80 2.57

48 4.04 3.19 2.80 2.57

49 4.04 3.19 2.79 2.56

50 4.03 3.18 2.79 2.56

51 4.03 3.18 2.79 2.55

52 4.03 3.18 2.78 2.55

53 4.02 3.17 2.78 2.54

54 4.02 3.17 2.78 2.54

55 4.02 3.16 2.77 2.54

60 4.00 3.15 2.76 2.53

70 3.98 3.13 2.74 2.50

85 3.95 3.10 2.71 2.48

95 3.94 3.09 2.70 2.47

Dalam menanamkan modalnya, sebaiknya para investor lebih mempertimbangkan struktur modal dan tingkat ROA yang dimiliki perusahaan untuk memperoleh gambaran mengenai keuntungan yang akan diperoleh. Bagi kreditor, sebaiknya selalu memperhatikan kemampuan perusahaan untuk melunasi kewajiban finansialnya dan juga proporsi struktur modal perusahaan. Hal ini untuk menghindari resiko kredit macet akibat pembiayaan hutang yang tidak mampu dipenuhi oleh perusahaan.

3. Bagi peneliti selanjutnya yang tertarik untuk melakukan penelitian sejenis, dapat menambahkan variabel bebas (independen) yang lain seperti net profit margin, tingkat bunga dan sebagainya. Selain itu, peneliti selanjutnya juga dapat menambah penggunaan rasio lain untuk mengukur struktur modal, misalnya dept to asset ratio, equity to asset ratio, dan sebagainya.

DAFTAR PUSTAKA

Anis Chariri dan Imam Gozali, 2003. Teori Akuntansi, Badan Penerbit Universitas Diponegoro, Semarang.

Arikunto, Suharsimi, 2006. Prosedur Penelitian,. Rineka Cipta, Jakarta.

Astuti, Dewi, 2004. Manajemen Keuangan Perusahaan, Cetakan Pertama, Ghalia Indonesia, Jakarta.

Erlina dan Mulyani, 2007. Metodologi Penelitian Bisnis untuk akuntansi dan Manajemen, Edisi Pertama, USU Press, Medan.

Ghozali Imam, 2005. Aplikasi Analisis Multivariat dengan Program SPSS, Edisi Ketiga, Badan Penerbit Universitas Diponegoro, Semarang.

Hanafi, Mamduh M dan Halim Abdul.2005. Analisis Laporan Keuangan, edisi ketiga, Yogyakarta: UPP AMP YKPN.

Harahap, Sofyan Syafri. 2009. Analisis Kritis Laporan Keuangan. Jakarta: Rajawali Pers.

Husnan, Suad, 2000. Dasar-Dasar Teori Portofolio dan Analisis Sekuritas, edisi keempat, Yogyakarta : UPP AMP YKPN.

Ikatan Akuntan Indonesia, 2004. Pernyataan Standar Akuntansi Keuangan, Salemba Empat, Jakarta.

Indonesia Stock Exchange, 2013.

Jugianto, 2004. Metodologi Penelitian Bisnis, Edisi Pertama, Badan Penerbit Fakultas Ekonomi, Yogyakarta.

Martono, Agus Harjito, 2011. Manajemen Keuangan, Edisi Pertama, cetakan Pertama, Ekonisisa, Yogyakarta.

Rochaety, Ety, Ratih Tresnati dan H.A Madjid Latif, 2007. Metodologi Penelitian Bisnis : Dengan apilkasi SPSS, Edisi Pertama, Mitra Wacana Media, Jakarta.

S. Munawir. 2002. Analisis Laporan Keuangan. Jakarta, penerbit PT. Raja Grafindo Persada.

Stice, Earl K,James D.Stice dan K.Fred Skousen 2004. Akuntansi Intermediate Buku Satu, Edisi Kelima belas. Alih Bahasa Safrida R.Parulian dan Ahmad Maulana, Salemba Empat, Jakarta.

Sugiyono, 2004. Metode Penelitian Bisnis, Cetakan Kesembilan, Alfabeta, Bandung.

Sutrisno, 2000. Manajemen Keuangan : Teori,Konsep dan Aplikasi, Yogyakarta : Ekonosia.

Umar, Husein, 2003. Metode Riset Akuntansi Terapan, Ghalia Indonesia, Jakarta.

Lampiran 1

Data Variabel Penelitian Tahun 2008

No. Kode Nama Perusahaan LDER ROA ROE

1 ANTM Aneka Tambang (Persero)

Tbk. 0.174 0.133 0.169

2 BUMI Bumi Resources Tbk 1.012 0.121 0.409

3 DEWA Darma Henwa Tbk 0.331 0.019 0.038

BAB III

METODE PENELITIAN

3.1. Jenis Penelitian

Jenis penelitian yang digunakan dalam penelitian ini adalah penelitian asosiatif. Sebab tujuan penelitian ini adalah untuk mengetahui hubungan antara satu variabel dengan variabel lainnya atau bagaimana suatu variabel mempengaruhi variabel lainnya melalui pengujian hipotesis (Umar, 2003:30). Variabel yang mempengaruhi disebut variabel independen, sedangkan variabel yang terpengaruh oleh perubahan independen disebut sebagai variabel dependen.

Penelitian ini menggunakan pendekatan kuantitatif karena pengumpulan dan pengolahan data dalam penelitian ini adalah berupa angka. Selanjutnya data tersebut diolah dengan teknik statistik tertentu yang kemudian ditarik kesimpulan berdasarkan hasil pengolahan tersebut.

Jenis data yang digunakan dalam penelitia ini merupakan data kuantitatif yaitu data yang diukur dalam suatu skala numerik dan merupakan data sekunder. Data sekunder merupakan sumber data penelitian yang dikumpulkan dari sumber-sumber tercetak, dimana data itu telah dikumpulkan oleh pihak lain sebelumnya (Erlina, 2008:36). Data sekunder dapat diperoleh dari berbagai sumber seperti Biro Pusat Statistik (BPS), buku, laporan, jurnal, dan lain-lain. Disini data diperoleh dari internet melalui Bursa Efek Indonesia (BEI).

3.3. Populasi dan Sampel Penelitian

3.3.1. Populasi

Arikunto (2006:130) menyatakan populasi adalah keseluruhan subjek penelitian. Jika seseorang ingin meneliti semua elemen yang ada dalam wilayah penelitian, maka penelitiannya merupakan penelitian populasi atau studi populasi atau sensus. Subyek penelitian adalah tempat variabel melekat. Variabel penelitian adalah objek penelitian. Sementara itu Sugiyono (2006:115) menyatakan populasi adalah wilayah generalisasi yang terdiri atas objek/subjek yang mempunyai kuantitas dan karakteristik tertentu yang ditetapkan oleh peneliti untuk dipelajari dan kemudian ditarik kesimpulannya. Populasi dari penelitian ini adalah perusahaan-perusahaan sektor pertambangan yang ada di Bursa Efek Indonesia yang berjumlah 36 perusahaan.

Sampel adalah sebagian dari unit populasi yang diperoleh melalui sampling tertentu (Rochaety, 2007:64). Metode sampling yang dilakukan adalah purposive sampling. Sesuai dengan namanya, sampel diambil dengan maksud atau tujuan tertentu. Seseorang atau sesuatu diambil sebagai sampel karena peneliti menganggap bahwa seseorang atau sesuatu tersebut memiliki informasi yang diperlukan bagi penelitiannya.

Adapun kriteria sample yang akan dipilih adalah perusahaan tersebut harus memiliki :

1. Perusahaan sampel adalah perusahaan sektor pertambangan yang terdaftar di Bursa Efek Indonesia dan ICMD (Indonesian Capital Market Directory) selama tahun 2008-2012

2. Perusahaan sampel menerbitkan laporan keuangan yang selama periode penelitian yaitu tahun 2008-2012

3. Perusahaan yang diteliti tersebut tidak mengalami delisting selama periode penelitian yaitu tahun 2008-2012

Berdasarkan kriteria yang telah ditetapkan diatas maka diperoleh perusahaan yang menjadi sampel penelitian berjumlah 12 perusahaan.

3.4. Teknik Pengumpulan Data

dokumen-dokumen, baik dokumen tertulis, gambar maupun elektronik, catatan-catatan, dan informasi lainnya yang berkaitan dengan penelitian ini. Dokumen yang telah diperoleh kemudian dianalisis (diurai), dibandingkan dan dipadukan (sintesis) membentuk satu hasil kajian yang sistematis, padu dan utuh. Dalam penelitian ini, penulis mengumpulkan data melalui internet dengan mengambil data dari situs pengamatan.

3.5. Variabel Penelitian dan Definisi Operasional Penelitian

Dalam penelitian ini terdapat dua variabel independen (bebas) dan satu variabel dependen (terikat).

1. Variabel Bebas (Independent Variable)

Variabel independen adalah variabel yang menjadi sebab terjadinya atau terpengaruhnya variabel dependen. Yang digunakan dalam penelitian ini adalah Struktur modal dan Return on Asset.

a. Struktur Modal

Struktur modal dapat dihitung dengan menggunakan Longterm Dept to Equity Ratio (LDER).

Longterm dept LDER =

Stockholder’s equity b. Return on Asset (ROA)

Profit after taxes ROA =

Total Assets 2. Variabel Terikat (Dependent Variable)

Variabel dependen atau variabel terikat dijelaskan atau dipengaruhi oleh variabel independen. Variaabel dependen adalah konsekuensi dari variabel independen. (Erlina, 2008:42). Variabel dependen yang digunakan dalam penelitian ini adalah Return on Equity (ROE).

Profit after taxes ROE =

Stockholder’s equity

Tabel 3.1

Variabel Penelitian dan Definisi Operasional Penelitian

Jenis Variabel

Nama Variabel

3.6. Metode Analisis Data

Metode Analisis data terlebih dahulu menggunakan uji asumsi klasik yang dilanjutkan dengan pengujian atas hipotesis. Pengujian asumsi klasik diperlukan untuk mengetahui apakah hasil estimasi regresi yang dilakukan benar-benar bebas dari adanya gejala heteroskedastisitas, gejala multikolinearitas, dan gejala autokorelasi. Uji yang dilakukan adalah uji normalitas, uji multikolinearitas, heteroskedastisitas, dan autokorelasi. Tujuan utama dari analisis data adalah meringkas data dalam bentuk yang Variabel

Independen

Longterm Dept to Equity Ratio (LDER)

Return on Asset (ROA)

Mengukur tingkat struktur modal yang ada di perusahaan dengan membandingkan hutang jangka panjang dengan ekuitas pemegang saham.

Mengukur kemampuan perusahaan dalam menghasilkan laba dari aktiva yang digunakan.

Longterm debt Stockoholder’s equity Net Income Total Asset Rasio Rasio Variabbel Dependen Rentabilitas Modal Sendiri (ROE) Mengukur kemampuan perusahaan dalam memperoleh keuntungan bagi pemegang saham

Profit after taxes Stockholder’s Equity

mudah dipahami dan mudah ditafsirkan, sehingga hubungan antara problem penelitian dapat dipelajari dan diuji.

3.6.1. Analisis Deskriptif

Analisis yang digunakan dalam penelitian ini adalah dengan mengumpulkan, mengklasifikasi dan menginterpretasikan data penelitian sehingga diperoleh gambaran yang lebih jelas mengenai keadaan perusahaan yang sedang diteliti.

3.6.2. Uji Asumsi Klasik

a. Uji Normalitas

Menurut Erlina dan Mulyani (2007:103), ”Tujuan uji normalitas adalah ingin mengetahui apakah dalam model regresi variabel pengganggu atau residual memiliki distribusi normal. Pengujian ini diperlukan karena untuk melakukan uji t dan uji F mengasumsikan bahwa nilai residual mengikuti distribusi normal”.

Cara yang digunakan untuk mendeteksi apakah residual berdistribusi normal atau tidak adalah dengan desain grafik. Jika data menyebar di sekitar garis diagonal atau mengikuti arah garis diagonal, atau grafik histogramnya menunjukkan pola distribusi normal, maka model regresi memenuhi asumsi normalitas, demikian sebaliknya. Selain itu dapat juga digunakan uji statistik non-parametrik Kolmogorov Smirnov (K-S). Cara pengambilan keputusannya adalah :

Ha : Data residual tidak berdistribusi normal

Jika signifikan pada nilai Kolmogorov Smirnov <0.05 maka Ho ditolak , jadi data residual berdistribusi tidak normal. Jika signifikan pada nilai K-S >0.05, maka Ho diterima, jadi data residual berdistribusi normal. Dalam penelitian ini, uji normalitas dilakukan dengan menggunkan grafik histogram, normal probability plot, dan uji Kolmogorov-Smirnov.

b. Uji Multikolinearitas

Multikolineritas merupakan suatu keadaan dimana terjadinya satu atau lebih variabel independen berkorelasi sempurna atau mendekati sempurna dengan variabel independen lainnya. Konsekuensinya adalah pada koefisien regresi menjadi tidak dapat ditaksir. Uji multikolinearitas bertujuan untuk menguji apakah model regresi ditemukan adanya korelasi antar variabel independen. Jika terjadi korelasi, berarti terjadi masalah multikolinieritas. Model regresi yang baik seharusnya tidak terjadi korelasi diantara variabel independen (Ghozali, 2005:91).

dari 0,1 maka model regresi tersebut tidak mengandung gangguan multikolinearitas.

c. Uji Heteroskedastisitas

Heterokedastisitas muncul apabila kesalahan atau residual dari model-model yang diamati tidak memiliki varians yang konstan dari suatu observasi ke observasi lainnya. Uji heteroskedastisitas bertujuan untuk melihat apakah dalam model regresi terjadi ketidaksamaan variabel dari residual satu pengamatan ke pengamatan lain. Model regresi yang baik adalah tidak terjadi heteroskedastisitas.

Salah satu cara mendeteksi terjadinya heteroskedastisitas dapat dilakukan dengan melihat ada tidaknya pola tertentu pada grafik Scatter-Plot. Dasar analisis menurut (Ghozali, 2005:105) adalah: 1. Jika pola tertentu, seperti titik yang ada membentuk pola tertentu

yang teratur (bergelombang, melebar, kemudian menyempit), maka mengindikasikan terjadinya heteroskedastisitas.

2. Jika tidak ada pola yang jelas, serta titik menyebar di atas dan di bawah angka 0 pada sumbu Y, maka tidak terjadi heteroskedastisitas.

d. Uji Autokorelasi

(Ghozali, 2005:95). Autokorelasi akan muncul bila data sesudahnya merupakan fungsi dari data sebelumnya, atau data sesudahnya memiliki korelasi yang tinggi dengan data sebelumnya pada data time series dan besaran data sangat tergantung pada tempat data tersebut terjadi. Adanya autokorelasi bertentangan dengan salah satu asumsi dasar regresi linier berganda “yang tidak ada korelasi antara anggota sampel”. Konsekuensi dari adanya gejala autokorelasi ini adalah varian sampel tidak dapat menggambarkan varian populasinya dan model regresi yang dihasilkan tidak dapat digunakan untuk menaksir nilai variabel dependen pada nilai variabel independen tertentu.

Untuk mendeteksi adanya problem autokorelasi dengan penggunaan program SPSS adalah dengan melihat besaran Durbin-Watson yaitu panduan mengenai angka D-W pada table D-X. Pengambilan keputusan ada tidaknya autokorelasi adalah sebagai berikut:

1. Angka D-W dibawah -2 berarti ada autokorelasi positif

2. Angka D-W diantara -2 sampai +2 berarti tidak ada autokorelasi

3. Angka D-W diatas +2 berarti ada autokorelasi negative

Autokorelasi dapat diatasi dengan berbagai cara, misalnya dengan melakukan transformasi data dan menambah data observasi.

Uji didasarkan dari analisa data, baik dari percobaan yang terkontrol, maupun dari bisa dikatakan tidak mungkin disebapkan oleh faktor yang kebetulan, sesuai dengan batas

a. Analisis regresi berganda

yang sudah ditentukan sebelumnya. Analisis regresi digunakan untuk memprediksi pengaruh variabel bebas terhadap variabel terikat. Analisis regresi juga dapat dilakukan untuk mengetahui kelinieritas variabel terikat dengan varibel bebasnya, selain itu juga dapat menunjukkan ada atau tidaknya data yang outlier atau data yang ekstrim. Hipotesis diuji dengan analisis regresi linier berganda untuk menganalisis pengaruh variabel independen terhadap dependen. Untuk menguji apakah hipotesis yang diajukan diterima atau ditolak, digunakan uji t (t-test) dan uji F (F-test).

Model regresi yang digunakan adalah sebagai berikut: Y = a + b1X1 + b2X2 + e

Dimana:

Y = Rentabilitas Modal Sendiri a = Konstanta

X1 = Return on Asset X2 = Struktur Modal

e = Error

Besarnya konstanta dalam a, dan besarnya koefisien regresi masing-masing variabel independen yang ditunjukkan pada X1 dan X2. Analisis regresi dilakukan untuk mengetahui seberapa besar hubungan antara variabel independen dengan variable dependennya. b. Uji signifikan parsial (Uji t)

Uji ini dilakukan untuk mengetahui pengaruh variabel independen secara parsial terhadap variabel dependen. Menurut Ghozali (2005:84), “uji statistic t pada dasarnya menunjukkan seberapa jauh pengaruh satu variabel penjelas/ independen secara individual dalam menerangkan variabel dependen”.

Bentuk pengujian : H0

H

: b1 : b2 = 0, artinya tidak terdapat pengaruh yang signifikan dari LDER dan ROA terhadap variabel ROE.

a

Pada penelitian ini nilai t hitung akan dibandingkan dengan t tabel pada tingkat signifikan (α) = 5%, dimana :

: b1 : b2 ≠ 0, artinya terdapat pengaruh yang signifikan dari LDER dan ROA terhadap variabel ROE.

H0

H

diterima jika : signifikan > 0,05

0

Kriteria pengambilan keputusan pada uji t ini adalah : ditolak jika : signifikan ≤ 0,05

- Jika Thitung < Ttabel pada α 0.05, maka Ha

- Jika Thitung > Ttabel pada α 0.05, maka H

ditolak dan

c. Uji signifikan Simultan (Uji F)

Uji ini dilakukan untuk mengetahui pengaruh variabel independen secara bersama-sama terhadap variabel dependen. Menurut Ghozali (2005:84), “uji statistik F pada dasarnya menunjukkan apakah semua variabel independen atau bebas yang dimasukkan dalam model mempunyai pengaruh secara bersama-sama terhadap variabel dependen/terikat”.

Bentuk Pengujian : H0

H

: b1 : b2 = 0, artinya variabel LDER dan ROA yang terdapat pada model ini tidak berpengaruh signifikan terhadap variabel ROE

a

Pada penelitian ini nilai FHitung akan dibandingkan dengan FTabel pada tingkat signifikan (α) = 5%, dimana:

: b1 : b2 ≠ 0, artinya variabel LDER dan ROA yang terdapat pada model ini berpengaruh signifikan terhadap variabel ROE

H0

H

diterima jika : signifikan > 0.05

0

Kriteria penilaian hipotesis pada uji F ini adalah : ditolak jika : signifikan ≤ 0.05

- Jika FHitung < FTabel pada α 0.05, maka Ha

- Jika FHitung > FTabel pada α 0.05, maka H

ditolak dan

BAB IV

HASIL ANALISI DAN PEMBAHASAN

4.1 Hasil Penelitian

4.1.1 Data Penelitian

Metode analisis data yang digunakan dalam penelitian ini adalah metode analisis statistik yang menggunakan persamaan regresi berganda. Statistik deskriptif digunakan untuk menunjukkan nilai maksimum, nilai minimum, nilai rata-rata serta standar deviasi dari variabel independen dan variabel dependen.

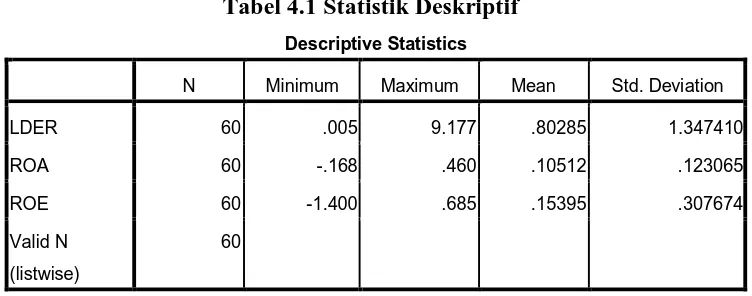

Tabel 4.1 Statistik Deskriptif

Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

LDER 60 .005 9.177 .80285 1.347410

ROA 60 -.168 .460 .10512 .123065

ROE 60 -1.400 .685 .15395 .307674

Valid N

(listwise)

60

Sumber : Output SPSS, 2013

Pada table 4.1 di atas menunjukkan bahwa variabel LDER memiliki nilai minimum dan maksimum positif, sedangkan pada variabel ROA dan ROE memiliki nilai minimum negative, maksimum positif dan rata-rata positif. Berikut ini perincian data deskriptif yang telah diolah :

a. Variabel LDER memiliki nilai minimum 0,05 dan maksimum 9,177 dengan rata-rata 0,80285 dan standar deviasi sebesar 1,347410 dengan jumlah sampel sebanyak 60.

c. Variabel ROE memiliki nilai minimum -1,400 dan maksimum 0,685 dengan rata-rata 0,307674 dan standar deviasi sebesar 1,347410 dengan jumlah sampel sebanyak 60.

4.1.2 Uji Asumsi Klasik

4.1.2.1 Uji Normalitas

Uji normalitas bertujuan untuk menguji apakah dalam model regresi variabel terikat dan variabel bebas, keduanya mempunyai distribusi normal atau tidak. Pengujian normalitas data dalam penelitian ini menggunakan uji statistik non parametrik Kolmogorov-Smirnov (K-S) dengan membuat hipotesis :

H0

H

: Data residual berdistribusi normal

a

Apabila nilai signifikansinya lebih besar dari 0,05 maka H : Data residua l tidak berdistribusi normal

0

[image:36.595.167.506.632.825.2]diterima dan sebaliknya, bila nilai signifikansinya lebih kecil dari 0,05 maka H0

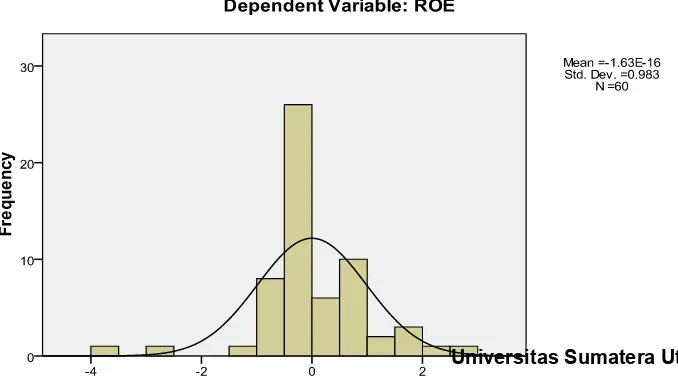

Gambar 4.1 Grafik Histogram

Sumber : Output SPSS, 2013

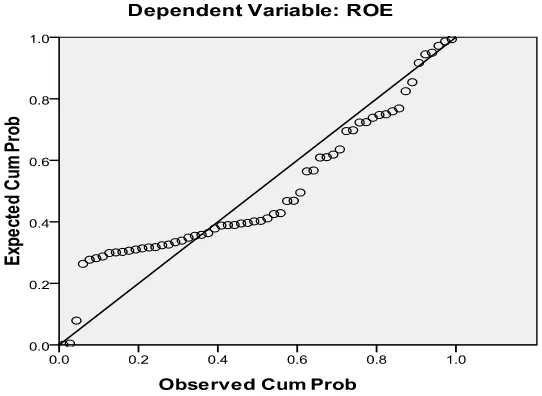

[image:37.595.170.463.577.786.2]Dari Gambar 4.1 dapat dilihat bahwa bentuk cenderung di tengah dan mendekati normal, akan tetapi kesimpulan normal tidak dapat ditarik hanya dengan melihat grafik histogram. Kesimpulan normal dapat dilihat dengan menggunakan metode lain. Metode lain yang digunakan dalam analisis grafik adalah dengan melihat normal probability plot yang membandingkan distribusi kumulatif dari distribusi normal. Jika distribusi data residual normal, maka garis yang akan menggambarkan data sesungguhnya akan mengikuti garis diagonalnya. Uji normalitas dengan melihat Normal Probability Plot dapat dilihat pada gambar 4.2 berikut:

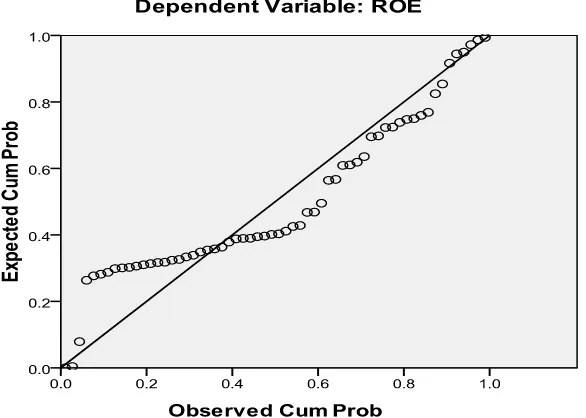

Sumber : Output SPSS, 2013

[image:38.595.146.495.482.685.2]Grafik probabilitas pada gambar 4.2 data menyebar di sekitar garis diagonal dan tidak mengikuti arah garis diagonal atau grafik histogramnya menunjukkan pola distribusi tidak normal. Pengujian normalitas data secara analisis statistik dapat dilakukan dengan menggunakan uji kolmogorov – Smirnov. Data yang berdistribusi normal ditunjukkan dengan nilai signifikansi di atas 0,05 (Ghozali, 2009:165). Hasil pengujian normalitas terhadap 60 data terlihat dalam Tabel 4.2 berikut ini:

Tabel 4.2 Uji Normalitas

One-Sample Kolmogorov-Smirnov Test

Unstandardized

Residual

N 60

Normal Parametersa,,b Mean .0000000

Std. Deviation .15216663

Most Extreme Differences Absolute .210

Positive .140

Negative -.210

Kolmogorov-Smirnov Z 1.627

Asymp. Sig. (2-tailed) .010

a. Test distribution is Normal.

b. Calculated from data.

Berdasarkan tabel diatas menunjukkan bahwa data belum terdistribusi secara normal. Hal ini ditunjukan nilai Kolmogorov-Smirnov sebesar 1,627 dengan nilai signifikan 0,010 atau nilai signifikan < 0.05 yaitu 0.010. Hal ini menunjukkan bahwa data belum terdistribusi normal. Untuk memperoleh hasil terbaik maka dilakukan transformasi normal agar data menjadi lebih normal dengan menggunakan natural logaritma (Ln). Hasil pengujian normalitas yang kedua tampak dalam Tabel 4.3 sebagai berikut:

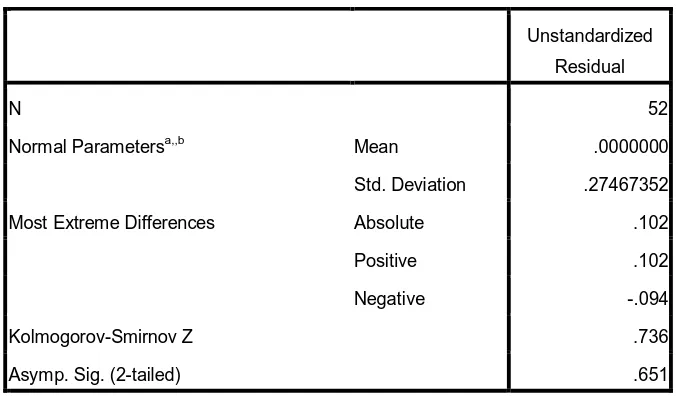

Tabel 4.3 Uji Normalitas Setelah Transformasi Ln

One-Sample Kolmogorov-Smirnov Test

Unstandardized

Residual

N 52

Normal Parametersa,,b Mean .0000000

Std. Deviation .27467352

Most Extreme Differences Absolute .102

Positive .102

Negative -.094

Kolmogorov-Smirnov Z .736

Asymp. Sig. (2-tailed) .651

a. Test distribution is Normal.

b. Calculated from data.

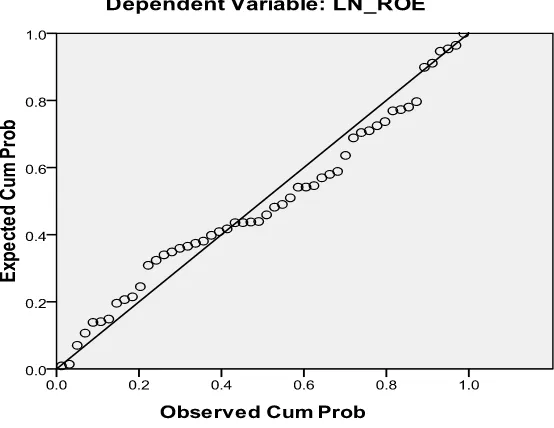

Dari pengujian kedua nilai Kolmogororov-Smirnov adalah 0,736 dan nilai signifikansi signifikansi yaitu sebesar 0.651 maka disimpulkan data terdistribusi secara normal karena nilai signifikansinya lebih besar dari 0,05. Hasil terakhir di atas juga didukung hasil analisis grafiknya, yaitu grafik histogram maupun grafik Normal Probability Plot. Seperti gambar 4.3 dan 4.4 dibawah ini:

Gambar 4.3 Grafik Histogram Setelah Transformasi Ln

Gambar 4.4 Grafik Normal P – P Plot Setelah Transformasi Ln

Sumber : Output SPSS

Berdasarkan grafik histogram di atas, dapat dilihat bahwa kurva menyerupai bentuk lonceng yang hampir sempurna dengan kemiringan yang cenderung seimbang baik dari sisi kiri maupun dari sisi kanan. Hal ini menunjukkan bahwa data telah terdistribusi secara normal.

Pada gambar 4.3, terlihat titik – titik menyebar disekitar garis diagonal serta penyebarannya mendekati garis diagonal sehingga dapat disimpulkan bahwa data dalam model regresi terdistribusi secara normal.

4.1.2.2 Uji Heteroskedastisitas

variabel dependen, yaitu ZPRED dengan residualnya SRESID. Dasar pengambilan keputusannya adalah:

a. Jika ada pola tertentu, seperti titik-titik yang ada membentuk pola tertentu yang teratur (bergelombang, melebar kemudian menyempit), maka mengindikasikan telah terjadi heteroskedastisitas.

b. Jika tidak ada pola yang jelas, seperti titik-titik menyebar di atas dan di bawah angka 0 pada sumbu Y, maka tidak terjadi heteroskedastisitas atau terjadi homoskedastisitas.

[image:42.595.146.450.537.721.2]Hasil uji heteroskedastisitas dengan menggunakan grafik Scatterplot ditunjukkan pada Gambar 4.5 dibawah ini:

Gambar 4.5 Grafik Scatterplot

Pada grafik scatterplot terlihat bahwa titik-titik menyebar secara acak dengan tidak adanya pola yang jelas serta tersebar baik di atas maupun di bawah angka 0 pada sumbu Y. Hal ini menunjukkan bahwa tidak terjadi heterokedastisitas.

4.1.2.4 Uji Autokorelasi

[image:43.595.115.515.522.623.2]Uji autokorelasi bertujuan untuk melihat apakah dalam suatu model regresi linear ada korelasi antar kesalahan pengganggu pada periode t dengan kesalahan pada periode t-1. Autokorelasi muncul karena observasi yang berurutan sepanjang tahun yang berkaitan satu dengan lainnya. Cara yang dapat digunakan untuk mendeteksi masalah autokorelasi adalah dengan menggunakan nilai uji Durbin Watson. Berikut ini merupakan hasil uji Durbin-Watson yang digunakan.

Tabel 4.4 Hasil Uji Autokorelasi

Model Summaryb

Model R R Square Adjusted R Square

Std. Error of the

Estimate Durbin-Watson

1 .974a .948 .946 .28022 .985

a. Predictors: (Constant), LN_LDER, LN_ROA

b. Dependent Variable: LN_ROE

Dari hasil uji autokorelasi Durbin – Watson maka diperoleh nilai DW sebesar 0,985. Angka ini terletak diantara -2 dan +2, dari pengamatan ini dapat disimpulkan bahwa tidak terjadi autokorelasi .

4.1.2.5 Uji Multikolonieritas

[image:44.595.125.520.536.706.2]Uji multikolonieritas dalam penelitian ini digunakan untuk mendeteksi ada tidaknya gejala multikolonieritas dengan melihat nilai tolerance dan variance inflation factor (VIF). apabila nilai VIF > 10 dan nilai Tolerance < 0,1 maka terjadi multikolinearitas dan apabila nilai VIF < 10 dan nilai Tolerance > 0,1 maka tidak terajadi multikolineraritas. Hasil uji mutikolinearitas dapat dilihat pada tabel berikut :

Tabel 4.5 Hasil Uji Multikolonieritas

Coefficientsa

Model

Unstandardized

Coefficients

Standardized

Coefficients

t Sig.

Collinearity

Statistics

B Std. Error Beta Tolerance VIF

1 (Constant) .998 .126 7.908 .000

LN_ROA .976 .035 1.111 28.184 .000 .682 1.466

LN_LDER .261 .034 .300 7.609 .000 .682 1.466

a. Dependent Variable: LN_ROE

Dari table 4.5 diatas, terlihat bahwa variabel independen yang ada mempunyai angka Variance Inflation Faktor (VIF) di bawah angka 10. Hal ini berarti regresi yang dipakai untuk ke dua variabel independen diatas tidak terdapat persoalan multikolinieritas.

4.1.3 Pengujian Hipotesis

4.1.3.1 Analisis Regresi

[image:45.595.131.495.539.709.2]Untuk menguji hipotesis, peneliti menggunakan analisis regresi berganda. Adapun hasil pengolahan data dengan analisis regresi menggunakan program SPSS 17 dapat dilihat pada tabel dibawah ini.

Tabel 4.6 Analisis Hasil Regresi

Coefficientsa

Model

Unstandardized

Coefficients

Standardized

Coefficients

t Sig.

B Std. Error Beta

1 (Constant) .998 .126 7.908 .000

LN_ROA .976 .035 1.111 28.184 .000

LN_LDER .261 .034 .300 7.609 .000

a. Dependent Variable: LN_ROE

Berdasarkan tabel 4.6 pada kolom Unstandardized Coefficients bagian B diperoleh model persamaan regresi linier berganda sebagai berikut:

Y = 0,998 + 0.261X1 + 0,976X2 + e Keterangan :

a. Konstanta sebesar 0,998 menunjukkan bahwa apabila tidak ada variabel independen (LDER dan ROA = 0) maka Renatabilitas Modal Sendiri sebesar 0,998

b. Koefisien regresi LDER (b1) sebesar 0,261 menyatakan bahwa setiap penambahan LDER sebesar 1% maka akan meningkatkan Renatabilitas Modal Sendiri sebesar 0,261 dengan asumsi variabel lain tetap.

c. Koefisien regresi ROA (b2) sebesar 0,976 menyatakan bahwa setiap penambahan ROA sebesar 1% maka akan meningkatkan Renatabilitas Modal Sendiri sebesar 0,976 dengan asumsi variabel lain tetap.

4.1.3.2 Uji t ( Uji Parsial )

[image:46.595.138.503.649.749.2]Uji t digunakan untuk menguji signifikansi konstanta dan setiap variabel independen terhadap variabel dependen secara parsial. Berdasarkan hasil pengolahan SPSS 17, diperoleh hasil sebagai berikut :

Tabel 4.7 Hasil Uji t

Coefficientsa

Model

Unstandardized

Coefficients

Standardized

Coefficients

t Sig.

B Std. Error Beta

LN_ROA .976 .035 1.111 28.184 .000

LN_LDER .261 .034 .300 7.609 .000

a. Dependent Variable: LN_ROE

[image:47.595.137.501.101.166.2]Sumber : Output SPSS, 2013

Tabel 4.7 menunjukkan hasil pengujian statistik t sehingga dapat menjelaskan pengaruh variabel independen secara parsial sebagai berikut:

a. Pengaruh ROA terhadap Rentabilitas Modal Sendiri

Besarnya t hitung untuk variabel ROA adalah sebesar 28,184 dengan nilai signifikan 0,000, sedangkan t tabel adalah 2,008 sehingga thitung > ttabel

(28,184 > 2,008), ROA secara individual mempengaruhi Rentabilitas Modal Sendiri. Signifikansi penelitian juga menunjukkan angka < 0,05 ( 0,000 < 0,05), maka Ho ditolak dan Ha diterima, artinya ROA berpengaruh signifikan terhadap Rentabilitas Modal Sendiri.

b. Pengaruh LDER terhadap Rentabilitas Modal Sendiri

Besarnya t hitung untuk variabel LDER adalah sebesar 7,609 dengan nilai signifikan 0,000, sedangkan t tabel adalah 2,008 sehingga thitung > ttabel

4.1.3.3Uji F (Uji Simultan)

[image:48.595.141.500.315.427.2]Uji statistik F atau Analysis Of Variance (ANOVA) pada dasarnya menunjukkan apakah semua variabel independen yang dimasukkan dalam model mempunyai pengaruh secara bersama – sama terhadap variabel dependennya. Berdasarkan hasil pengolahan data dengan program SPSS 17, maka diperoleh hasil sebagai berikut :

Tabel 4.8 Hasil Uji F

ANOVAb

Model Sum of Squares df Mean Square F Sig.

1 Regression 70.270 2 35.135 447.440 .000a

Residual 3.848 49 .079

Total 74.118 51

a. Predictors: (Constant), LN_LDER, LN_ROA

b. Dependent Variable: LN_ROE

Sumber: Output SPSS, 2013

Berdasarkan table di atas, dapat dilihat bahwa nilai F hitung sebesar 447,440, sedangkan nilai F tabel 3,19. Hal ini berarti F hitung lebih besar dari F tabel (447,440 > 3,19) dengan signifikan yang lebih kecil dari 0,05 (0,000 < 0,05). Hal ini menunjukkan bahwa variabel LDER dan ROA secara simultan mempengaruhi ROE.

4.1.4 Koefisien Determinasi

Koefisien korelasi dikatakan kuat apabila data nilai R berada diantara 0,5 dan mendekati 1. Koefisien determinasi (R Square) menunjukkan seberapa besar variabel independen menjelaskan variabel dependennya. Nilai R Square (R2) adalah 0 sampai dengan 1. Apabila nilai R Square (R2

Nilai R Square (R

) semakin mendekati 1, maka variabel-variabel independen mendekati semua informasi yang dibutuhkan untuk memprediksi variasi variabel dependen. Sebaliknya, semakin kecil nilai R Square maka kemampuan variabel-variabel independen untuk menjelaskan variasi variabel dependen semakin terbatas.

2

[image:49.595.150.471.536.621.2]) memiliki kelemahan yaitu nilai R Square (R2

Tabel 4.9 Hasil Analisis Koefisien Determinasi

) akan meningkat setiap ada penambahan satu variabel dependen meskipun variabel independen tersebut tidak berpengaruh signifikan terhadap variabel dependen. Dalam kenyataannya nilai adjusted R Square dapat bernilai negatif, walaupun yang dikehendaki harus bernilai positif. Jika dalam uji empiris didapat nilai adjusted R Square negatif, maka nilai adjusted R Square dianggap Nol.

Model Summaryb

Model R R Square

Adjusted R

Square

Std. Error of the

Estimate

1 .974a .948 .946 .28022

a. Predictors: (Constant), LN_LDER, LN_ROA

b. Dependent Variable: LN_ROE

Sumber: Output SPSS, 2013

equity dengan struktur modal dan return on asset mempunyai hubungan yang tinggi yaitu sebesar 97,4%. Hubungan antara variabel independen dengan variabel dependen rendah terjadi jika angka R berada diantara 0,2 dan 0,399. Nilai R Square (R2) sebesar 0,974 atau 97,4% mengindikasikan bahwa variasi atau perubahan dalam rentabilitas modal sendiri dapat dijelaskan oleh variasi Longterm Dept to Equity Ratio (LDER) dan Return on Asset (ROA). Sedangkan sisanya (2,6%) dijelaskan oleh sebab-sebab lain. Standar Error of Estimate (SEE) adalah sebesar 0,28022, yang mana semakin besar SEE akan membuat model regresi kurang tepat dalam memprediksi variabel dependen.

4.2 Pembahasan Hasil Penelitian

Berdasarkan hasil pengujian variabel bebas longterm debt to equity ratio dan return on asset terhadap variabel terikat return on equity yang telah diuraikan secara statistik dengan menggunakan program SPSS 17, maka hipotesis dapat dijelaskan sebagai berikut:

1. Pengaruh longterm debt to equity ratio terhadap return on equity

Dari penjelasan uji t diatas diketahui bahwa longterm debt to equity ratio (X1) memiliki koefisien regresi yang positif, yaitu sebesar 0,261 yang mana setiap perubahan longterm debt to equity ratio sebesar 1% akan diikuti oleh kenaikan return on equity sebesar 0,261 dengan asumsi variabel lain tetap. Dalam pengujian hipotesis yang dilakukan, diketahui bahwa thitung sebesar 7,609 > ttabel sebesar 2,008 artinya adalah Ha diterima

debt to equity ratio berpengaruh positif terhadap return on equity namun bertolak belakang dengan hasil yang diperoleh Hanna (2011) dimana variabel longterm debt to equity ratio tidak memiliki pengaruh secara signifikan terhadap return on equity namun sejalan dengan hasil yang diperoleh oleh Theresia (2010) dimana variabel longterm debt to equity ratio memiliki pengaruh secara signifikan terhadap return on equity. Longterm debt to equity ratio secara parsial berpengaruh signifikan terhadap return on equity.

2. Pengaruh return on asset terhadap return on equity

Dari penjelasan uji t diatas diketahui bahwa return on asset (X2) memiliki koefisien regresi yang positif, yaitu sebesar 0,976 yang mana setiap perubahan return on asset sebesar 1% akan diikuti oleh kenaikan return on equity sebesar 0,976 dengan asumsi variabel lain tetap. Dalam pengujian hipotesis yang dilakukan, diketahui bahwa thitung sebesar 28,184 > ttabel

sebesar 2,008 sehingga Ha diterima dan H0

lebih kecil dari 0,05 (0,000 < 0,05). Secara simultan longterm debt to equity ratio dan return on asset berpengaruh secara signifikan terhadap return on equity. Hasil ini sejalan dengan penelitian yang dilakukan oleh Usnan (2009) dimana variabel longterm debt to equity ratio dan return on asset secara simultan berpengaruh signifikan terhadap return on equity. Longterm debt to equity ratio dan return on asset secara simultan berpengaruh signifikan terhadap return on equity.

BAB V

KESIMPULAN DAN SARAN

5.1. Kesimpulan

1. Variabel struktur modal (LDER) berpengaruh signifikan terhadap rentabilitas modal sendiri (ROE). Dapat dibuktikan dari thitung > t tabel (7,069 > 2,008) denagn signifikan sebesar 0,000 < 0,05.

2. Variabel ROA berpengaruh signifikan terhadap rentabilis modal sendiri (ROE). Dapat dibuktikan dari t hitung > t babel (28,184 > 2,008) dengan signifikan 0,000 > 0,05.

3. Variabel struktur modal dan ROA berpengaruh secara simultan terhadap rentabilitas modal sendiri (ROE). Dapat dibuktikan dari nilai f hitung > f tabel (447,440 > 3,19) dengan signifikan 0,000 > 0,05.

4. Berdasarkan nilai adjustment R square, yaitu 0,974 atau sebesar 97,4 % menunjukkan bahwa variasi rentabilitas modal sendiri (ROE) dapat dijelaskan oleh variasi dari kedua variabel independen, yaitu struktur modal (LDER) dan retun on asset (ROA) sebesar 97,4%, sedangkan 2,6% dijelaskan oleh faktor lainnya.

5.2 Saran

Beberapa saran yang dapat diberikan penulis berkaitan dengan hasil penelitian ini adalah:

1. Bagi pihak manajemen sebaiknya mempertimbangkan beberapa faktor yang memepengaruhi rentabilitas modal sendiri sehingga perusahaan dapat mencapai tingkat rentabilitas yang tinggi yang pada akhirnya akan meningkatkan nilai perusahaan.

Dalam menanamkan modalnya, sebaiknya para investor lebih mempertimbangkan struktur modal dan tingkat ROA yang dimiliki perusahaan untuk memperoleh gambaran mengenai keuntungan yang akan diperoleh. Bagi kreditor, sebaiknya selalu memperhatikan kemampuan perusahaan untuk melunasi kewajiban finansialnya dan juga proporsi struktur modal perusahaan. Hal ini untuk menghindari resiko kredit macet akibat pembiayaan hutang yang tidak mampu dipenuhi oleh perusahaan.

3. Bagi peneliti selanjutnya yang tertarik untuk melakukan penelitian sejenis, dapat menambahkan variabel bebas (independen) yang lain seperti net profit margin, tingkat bunga dan sebagainya. Selain itu, peneliti selanjutnya juga dapat menambah penggunaan rasio lain untuk mengukur struktur modal, misalnya dept to asset ratio, equity to asset ratio, dan sebagainya.

DAFTAR PUSTAKA

Anis Chariri dan Imam Gozali, 2003. Teori Akuntansi, Badan Penerbit Universitas Diponegoro, Semarang.

Arikunto, Suharsimi, 2006. Prosedur Penelitian,. Rineka Cipta, Jakarta.

Astuti, Dewi, 2004. Manajemen Keuangan Perusahaan, Cetakan Pertama, Ghalia Indonesia, Jakarta.

3. Bagi perusahaan, sebagai bahan pertimbangan bagi perusahaan dalam mengelola modal sendiri untuk menghasilkan laba.

BAB II

TINJAUAN PUSTAKA

2.1. Tinjauan Teoritis

2.1.1. Pengertian Struktur Modal

Struktur modal merupakan salah satu keputusan penting manajer pendanaan dalam rangka meningkatkan profitabilitas perusahaan. Struktur modal adalah pembiayaan permanen yang terdiri dari hutang jangka panjang, saham preferen dan modal pemegang saham. Menurut Sutrisno (2003 : 289), ”sturktur modal adalah merupakan perimbangan antara modal asing atau hutang dengan modal sendiri”. Struktur modal juga dapat didefinisikan sebagai pertimbangan atau perbandingan antara hutang jangka panjang dengan modal sendiri (Riyanto, 2001 : 296). Sedangkan menurut Husnan (2000 : 275), ”struktur modal merupakan perbandingan antara sumber jangka panjang yang bersifat pinjaman dan modal sendiri”.

Struktur modal diindikasikan dengan debt to asset ratio (DAR), debt to equity ratio (DER), longterm debt to asset ratio (LDAR) dan longterm debt to equity ratio (LDER). Struktur modal yang digunakan dalam penelitian ini adalah longterm debt to equity ratio (LDER), yaitu perbandingan antara hutang jangka panjang dengan ekuitas pemegang saham.

Semakin tinggi longterm debt to equity ratio mengindikasikan bahwa dengan struktur modal tersebut, risiko keuangan yang ditanggung oleh pemegang saham semakin tinggi. Struktur modal yang optimal adalah struktur modal yang mengoptimalkan keseimbangan antara risiko dan pengembalian sehingga memaksimumkan harga saham (Astuti, 2004 : 138). Untuk itu, setiap perusahaan harus melakukan penetapan struktur modalnya secara tepat, karena dengan demikian perusahaan dapat meningkatkan profitabilitasnya atas modal yang digunakan.

2.1.2. Komponen Struktur Modal

Secara umum terdapat dua komponen struktur modal pada perusahaan, yaitu modal sendiri dan modal asing.

a. Modal Sendiri

dipailitkan. Berdasarkan pengertian-pengertian tersebut, modal sendiri dapat diartikan sebagai modal yang berasal dari pemilik perusahaan dan yang tertanam di dalam perusahaan untuk jangka waktu yang tidak tertentu lamanya. Modal sendiri ditinjau dari sudut likuiditas merupakan dana jangka panjang yang tidak tertentu waktunya.

b. Modal Asing

Modal asing adalah modal yang berasal dari luar perusahaan yang sifatnya sementara bekerja di dalam perusahaan, dan bagi perusahaan yang bersangkutan modal tersebut merupakan hutang yang pada saatnya harus dibayar kembali. Modal asing atau hutang jangka panjang dapat didefinisikan sebagai kewajiban keuangan yang jangka waktu pembayarannya (jatuh temponya) masih panjang (lebih dari satu tahun sejak tanggal neraca) (Munawir, 2002 : 19). Menurut Riyanto (2001 : 238), “hutang jangka panjang adalah hutang yang jangka waktunya adalah panjang, umumnya lebih dari sepuluh tahun”. Dari beberapa pengertian tersebut dapat disimpulkan bahwa hutang jangka panjang adalah kewajiban yang mempunyai jangka waktu pembayaran lebih dari satu tahun. Hutang jangka panjang ini pada umumnya digunakan untuk membelanjai perluasan perusahaan (ekspansi) aatau modernisasi dari perusahaan, karena kebutuhan modal untuk keperluan tersebut meliputi jumlah yang besar (Riyanto, 2001 : 238).

2.1.3. Teori Struktur Modal

Dalam kenyataan, ada hal-hal yang membuat perusahaan tidak bisa menggunakan hutang sebanyak banyaknya. Suatu hal yang terpenting adalah dengan semakin tingginya hutang, akan semakin tinggi kemungkinan kebangkrutan. Biaya kebangkrutan tersebut bisa cukup signifikan. Biaya tersebut terdiri dari 2 (dua) hal, yaitu :

1. Biaya Langsung

Yaitu, biaya yang dikeluarkan untuk membayar biaya administrasi, atau biaya lainnya yang sejenis.

2. Biaya Tidak Langsung

Yaitu, biaya yang terjadi karena dalam kondisi kebangkrutan, perusahaan lain atau pihak lain tidak mau berhubungan dengan perusahaan secara normal. Misalnya Suplier tidak akan mau memasok barang karena mengkhawatirkan kemungkinan tidak akan membayar. Biaya lain dari peningkatan hutang adalah meningkatkan biaya keagenan antara pemegang hutang dengan pemegang saham akan meningkat, karena potensi kerugian yang dialami oleh pemegang hutang akan meningkatkan pengawasan terhadap perusahaan.

b. Pecking Order Theory

pecking order menyatakan bahwa perusahaan lebih suka pendanaan internal dibandingkan pendanaan eksternal, utang yang aman dibandingkan utang yang berisiko serta yang terakhir adalah saham biasa.

komposisi utangnya. Secara spesifik, perusahaan mempunyai urutan-urutan prefensi dalam penggunaan dana. Skenario urutan-urutan dalam Teori Pecking Order adalah sebagai berikut :

1. Perusahaan memilih pandangan internal. Dana internal tersebut diperoleh dari laba (keuntungan) yang dihasilkan dari kegiatan perusahaan.

2. Perusahaan menhitung target rasio pembayaran didasarkan pada perkiraan kesempatan investasi.

3. Karena kebijakan deviden yang konstan, digabung dengan fluktuasi keuntungan dan kesempatan investasi yang tidak bisa diprediksi, akan menyebabkan aliran kas yang diterima oleh perusahaan akan lebih besar dibandingkan dengan pengeluaran investasi pada saat saat tertentu dan akan lebih kecil pada saat yang lain.

4. Jika padangan eksternal diperlukan, perusahaan akan mengeluarkan surat berharga yang paling aman terlebih dulu. Perusahaan akan memulai dengan hutang, kemudian dengan surat berharga campuran seperti obligasi konvertibel, dan kemudian barangkali saham sebagai pilihan terakhir.

Teori Pecking Order ini bisa menjelaskan mengapa perusahaan yang mempunyai tingkat keuntungan yang lebih tinggi justru mempunyai tingkat hutang yang lebih kecil.

Teori ini didasarkan pada asumsi bahwa manajer yang memiliki informasi yang bagus tentang perusahaan akan menyampaikan kepaa investor luar sehingga akan meningkatkan harga saham perusahaan. Akan tetapi dengan adanya masalah asymmetric information, maka manajer tidak bisa hanya menyampaikan informasi yang bagus tersebut karena bisa saja manajer lain juga menyampaikan hal yang sama yang dapat menimbulkan kurangnya kepercayaan pada investor.

Teori ini terdiri dari Teori : 1. Myers dan Majluf

Menurut Teori ini ada asimetri informasi antara manager dengan pihak luar. Manager mempunyai informasi yang lebih lengkap mengenai kondisi perusahaan dibandingan pihak luar.

2. Signaling

menangkap signal tersebut, signal bahwa perusahaan mempunyai prospek yang baik.

d. Agency Theory

Menurut teori ini, struktur modal disusun sedemikian rupa untuk mengurangi konflik antar berbagai kelompok kepentingan. Antara pemegang saham dengan manager juga akan mengalami konflik kepentingan. Jika hutang mencapai jumlah yang signifikan dibandingkan dengan saham, maka pemegang saham akan tergoda melakukan subtitusi asset, dalam hal ini pemegang saham akan beroperasi dengan meningkatkan resiko perusahaan. Resiko perusahaan yang meningkat menguntungkan bagi pemegang saham karena kemungkinan memperoleh keuntungan yang tinggi akan semakin besar.

2.1.4. Faktor-faktor Yang Mempengaruhi Struktur Modal

Berikut ini merupakan faktor-faktor yang mempengaruhi keputusan struktur modal.

1. Struktur Aktiva

kebutuhan dana dengan utang. Hal ini menunjukkan adanya pengaruh struktur aktiva terhadap struktur modal suatu perusahaan.

2. Growth Opportunity

Yaitu kesempatan perusahaan untuk melakukan investasi pada hal-hal yang menguntungkan. Teori Agency menggambarkan hubungan yang negative antara Growth Opprtunity dan leverage. Perusahaan dengan tingkat leverage yang tinggi cenderung akan melewatkan kesempatan dalam berinvestasi pada kesempatan investasi yang menguntungkan. 3. Profitabilitas

Teori Pecking Order mengatakan bahwa perusahaan lebih menyukai internal funding. Perusahaan dengan frofitalitas yang tinggi tentu memiliki dana internal yang lebih banyak dari pada perusahaan dengan profitalitas rendah. Perusahaan dengan tingkat pengembalian yang tinggi investasi menggunakan utang yang relative kecil (Bringham & Houston, 2001). Tingkat pengembalian yang tinggi memungkinkan untuk membiayai sebagian besar kebutuhan pendanaan dengan dana yang dihasilkan secara internal. Hal ini menunjukkan bahwa profitalitas berpengaruh terhadap struktur modal perusahaan. Semakin tinggi keuntungan yang diperoleh berarti semakin rendah utang.

Perusahaan dengan penjualan relatif stabil dapat lebih aman memperoleh banyak pinjaman dan menanggung beban tetap yang lebih tinggi dibandingkan dengan perusahaan yang penjualannya tidak stabil. Perusahaan umum, karena permintaan atas produk atau jasanya stabil, secara historis mampu menggunakan lebih banyak leverage keuangan daripada perusahaan industri.

5. Leverage Operasi

Jika hal-hal lain tetap sama (konstan), perusahaan dengan leverage operasi yang lebih kecil cenderung lebih mampu untuk memperbesar leverage keuangan karena perusahaan akan memiliki risiko bisnis yang lebih kecil.

6. Pajak

Bunga merupakan beban yang dapat dikurangkan untuk tujuan perpajakan dan pengurangan tersebut sangat bernilai bagi perusahaan yang terkena tarif pajak. Oleh karena itu semakin tinggi tarif pajak, semakin besar manfaat penggunaan hutang sebagai sumber pendanaan. 7. Pengendalian

untuk menggunakan ekuitas jika kondisi keuangan perusahaan sangat lemah sehingga penggunaan utang dapat membawa perusahaan pada risiko kebangkrutan, karena jika perusahaan jatuh bangkrut, para manajer tersebut akan kehilangan pekerjaan. Tetapi, jika utangnya terlalu kecil, manajemen menghadapi risiko pengambilalihan. Jadi, pertimbangan pengendalian tidak selalu mengkehendaki penggunaan utang atau ekuitas karena jenis modal yang memberi perlindungan terbaik bagi manajemen bervariasi dari suatu kondisi ke kondisi yang lain. Bagaimanapun, jika posisi manajemen sangat rawan, situasi pengendalian perusahaan akan dipertimbangkan.

8. Sikap Manajemen

Sebagian manajemen cenderung lebih konservatif daripada manajemen yang lain sehingga menggunakan hutang yang lebih kecil daripada rata-rata industri yang bersangkutan, sementara manajemen yang lain cenderung menggunakan banyak utang usaha dalam upaya mengejar laba yang tinggi.

9. Sikap Pemberi Pinjaman dan Penilai Peringkat

lembaga penilai peringkat serta sangat memperhatikan masukan yang diterima.

10.Kondisi Pasar

Kondisi pasar saham dan obligasi yang mengalami perubahan dalam jangka panjang dan jangka pendek sangat berpengaruh terhadap struktur modal perusahaan yang optimal.

11.Kondisi Internal Perusahaan

Dalam hal ini, kondisi internal perusahaan juga berpengaruh terhadap kebijakan struktur modal. Jika kondisi internal perusahaan baik, maka kebijakan struktur modal juga akan meningkat.

12.Fleksibilitas Keuangan

Dengan fleksibilitas keuangan, maka akan sangat membantu perusahaan dalam bidang pendanaan karena melalui adanya fleksibilitas keuangan maka kapasitas cadangan yang memadai dapat dipertahankan.

2.2. Rentabilitas

modal. Semua modal yang bekerja di dalam perusahaan adalah modal sendiri dan modal asing. Rentabilitas menunjukkan perbandingan perbandingan antara laba dengan modal atau aktiva yang digunakan perusahaan untuk menghasilkan laba tersebut. Menurut Martono (2001 : 18), “Rentabilitas adalah ratio yang menunjukkan kemampuan perusahaan untuk memperoleh laba dari modal yang digunakan untuk menghasilkan laba tersebut”. Sedangkan menurut Harahap (2004 : 395),”Rentabilitas menggambarkan kemampuan perusahaan untuk mendapatkan laba atau keuntungan melalui semua kemampuan dan sumber daya yang ada”.

Cara untuk menilai rentabilitas suatu perusahaan adalah bermacam-macam dan tergantung pada laba dan aktiva atau modal mana yang akan diperbandingkan satu dengan lainnya. Apakah yang akan diperbandingkan itu laba yang berasal dari operasi atau usaha, atau laba neto sesudah pajak dengan aktiva operasi, atau laba neto sesudah pajak diperbandingkan dengan keseluruhan aktiva ”tangible”, ataukah yang akan diperbandingkan itu laba neto sesudah pajak dengan jumlah modal sendiri.

Dengan adanya bermacam-macam cara dalam penilaian rentabilitas suatu perusahaan, maka tidak mengherankan jika ada beberapa perusahaan yang berbeda-beda dalam cara menghitung rentabilitasnya. Yang penting ialah rentabilitas mana yang akan digunakan sebagai alat pengukur efisiensi penggunaan modal dalam perusahaan yang bersangkutan.

Rentabilitas Modal Sendiri merupakan kemampuan perusahaan untuk menghasilkan laba dengan modal sendiri. Karena yang bekerja hanya modal sendiri maka laba yang dibagi adalah laba untuk pemegang saham, yakni earning after tax. Menurut Riyanto (2001 : 44), “Rentabilitas modal sendiri menunjukkan kemampuan perusahaan untuk menghasilkan keuntungan bagi pemilik modal sendiri yang ada dalam perusahaan itu”. Dengan demikian rentabilitas modal sendiri merupakan standar yang dapat digunakan untuk mengukur efisiensi penggunaan modal sendiri yang dioperasionalkan dalam perusahaan.

Semakain besar rentabilitas modal sendiri, berarti semakin besar pula kemampuan perusahaan dalam menghasilkan laba yang tersedia bagi pemiliknya. Laba yang diperhitungkan adalah laba usaha setelah dikurangi dengan bunga modal asing dan pajak perseroan.

Faktor-faktor yang mempengaruhi rentabilitas modal sendiri : a. Struktur Modal

asing dan modal sendiri (dengan tingkat bunga tetap), maka penggunaan modal asing yang lebih besar akan meningkatkan rentabilitas modal sendiri. Penambahan modal asing akan mampu meningkatkan rentabilitas modal sendiri dalam kondisi rentabilitas ekonomis (ROA) lebih besar dibandingkan suku bunga yang berlaku dan sebaliknya.

b. Return on Asset (ROA)

Pengaruh ROA terhadap rentabilitas modal sendiri pada berbagai penggunaan modal asing secara teoritis adalah bahwa semakin tinggi rentabilitas ekonomis dengan tingkat bunga tetap maka penggunaan modal asing yang lebih besar akan mengakibatkan kenaikan rentabilitas modal sendiri perusahaan umumnya menurun. Rentabilitas ekonomis dengan rentabilitas modal sendiri saling berkaitan dan saling mempengaruhi dalam setiap pengambilan keputusan, yaitu apabila rentabilitas ekonomis lebih kecil dari tingkat bunga modal asing, lebih baik menggunakan modal sendiri, sebab rentabilitas modal sendiri akan lebih besar dibandingkan apabila digunakannya modal asing, dan sebaliknya. c. Tingkat Bunga

Besarnya tingkat keuntungan yang diminta kreditor tersebut adalah sama dengan tingkat bunga yang menyamakan present value penerimaan di masa mendatang berupa bunga dan pokok pinjaman dengan dana yang diberikan saat ini. Besarnya tingkat keuntungan ini kemudian dijadikan sebagai pembanding internal rate of return yang merupakan informasi untuk menerima atau menolak suatu investasi. Apabila besarnya tingkat keuntungan yang disyaratkan kreditor sama dengan besarnya internal rate of return, berarti perusahaan tidak akan mampu untuk membayar tingkat bunga dan pokok pinjamannya yang berarti pula menyebabkan turunnya tingkat keuntungan (earning per share). Dengan demikian bunga merupakan pos yang menjadi pengurang income, sehingga semakin besar tingkat bunga yang menjadi beban keuangan bagi perusahaan, akan berdampak terhadap penurunan income yang dimiliki perusahaan dan pada akhirnya juga akan menurunkan tingkat rentabilitas modal sendiri, dan begitu pula sebaliknya.

2.4. Rentabilitas Ekonomi

maupun dari modal asing yang telah diubah perusahaan menjadi aktiva-aktiva perusahaan yang digunakan untuk kelangsungan hidup perusahaan.

Menurut Mamduh M. Hanafi, dan Abdul Halim (2003:159), “Rentabilitas Ekonomi adalah mengukur kemampuan perusahaan menghasilkan laba dengan menggunakan asset (kekayaan) yang dipunyai perusahaan setelah disesuaikan dengan biaya-biaya untuk mendanai asset tersebut”. Menurut Bringham dan Houston (2001 : 90), “Rasio laba bersih terhadap total aktiva mengukur pengembalian atas total aktiva (ROA) setelah bunga dan pajak”. Dapat disimpulkan ROA adalah mengukur perbandingan antara laba bersih setelah dikurangi beban bunga dan pajak (Earning After Tax / EAT) yang dihasilkan dari kegiatan pokok perusahaan dengan total aktiva yang dimiliki perusahaan untuk melakukan aktivitas perusahaan secara keseluruhan dan dinyatakan dalam persentase.

Faktor-faktor yang mempengaruhi Return On Asset (ROA) terdiri dari profit margin dan tingkat perputaran aktiva (turnover of operating asset).

1. Profit Margin

2. Tingkat Perputaran Aktiva (Turnover of operataing asset)

Turnover of operating asset merupakan tingkat perputaran aktiva yang digunakan untuk operasi dalam suatu periode tertentu. Turnover of operating asset mengukur sampai seberapa jauh aktiva usaha dipakai dalam perusahaan, selainitu juga dimaksudkan untuk mengetahui efisiensi perusahaan dengan melihat kepada kecepatan perputaran operating asset dalamsatu periode.

Hasil kali antara profit margin dengan turnover of operating asset menentukan tinggi reendahnya rentabilitas ekonomi. Semakin tinggi tingkat profit margin atau turnover of operating asset maka akan mengakibatkan naiknya rentabilitas ekonomi. Apabila ingin memperbesar rentabilitas ekonomi dengan cara memperbesar profit margin, berarti berhubungan dengan usaha untuk meningkatkan efisiensi di bidang produksi, penjualan, dan pembenahan administrasi. Sedangkan untuk memperbesar rentabilitas ekonomi dengan cara memperbesar turnover of operating asset berhubungan dengan kebijaksanaan investasi dana dalam berbagai aktiva, baik aktiva lancar maupun aktiva tetap.

2.5. Tinjauan Penelitian Terdahulu

Tabel 2.1. Tinjauan Penelitian Terdahulu

1 Usnan (2009) Pengaruh Struktur Modal, Return On Asset, Tingkat Bunga dan Net Profit Margin Terhadap Rentabilitas Modal Sendiri Pada Perusahaan Yang Masuk Kelompok Jakarta Islamic Index.

Variabel dependen: debt to equity ratio, return on asset, Tingkat Bunga, dan net profit margin Variabel

independen: return on equity

Secara parsial DER dan ROA berpengaruh secara signifikan terhadap return on equity, sedangkan tingkat bunga, dan net profit margin tidak berpengaruh secara signifikan.

2 Theresia N.B (2010)

Analisis Pengaruh Struktur Modal Terhadap Tingkat Pengembalian Modal Sendiri (Studi Kasus Pada Perusahaan Properti dan Real Estate Yang Terdaftar Di Bursa Efek

Indonesia).

Variabel dependen : debt to asset ratio, debt to equity ratio, dan longterm debt to equity ratio Variabel independen : return on equity

Secara parsial debt to asset ratio dan longterm debt to equity ratio memiliki pengaruh signifikan terhadap ROE, sedangkan debt to equity ratio tidak berpengaruh terhadap ROE.

3 Musthafa (2011)

Pengaruh Struktur Modal Terhadap Rentabilitas Pada Perusahaan Farmasi Yang Terdaftar Di Bursa Efek Indonesia.

Variabel dependen : Struktur Modal Variabel independen : Rentabilitas modal sendiri dan rentabilitas ekonomi

Struktur modal tidak berpengaruh secara signifikan terhadap rentabilitas modal sendiri maupun rentabilitas ekonomi.

4 Kosti Andru (2011) Pengaruh Struktur Modal Terhadap Rentabilitas Modal Sendiri Pada Perusahaan Perdagangan Yang Terdaftar Di Bursa Efek Indonesia.

5 Hanna K. R. Tambunan (2011) Analisis Hubungan Struktur Modal Dengan Rentabilitas Modal Sendiri Pada PT. Perkebunan Nusantara III (Persero) Medan.

Variabel dependen : debt to asset ratio, debt to equity ratio, dan longterm debt to equity ratio Variabel independen : Return on Equity (ROE)

Secara parsial DER memiliki pengaruh yang yang signifikan terhadap ROE, sedangkan DAR dan LDER tidak memiliki pengaruh terhadap ROE.

1. Usnan (2009)

Penelitian telah dilakukan oleh Usnan, menguji pengaruh debt to equity ratio, return on asset, tingkat bunga, dan net profit margin terhadap rentabilitas modal sendiri (return on equity) pada perusahaan yang masuk kelompok jakarta islamic index periode 2005 - 2007. Hasil penelitian menunjukkan bahwa debt to equity ratio dan return on asset secara parsial memiliki pengaruh dan signifikan terhadap rentabilitas modal sendiri, sedangkan tingkat bunga dan net profit margin tidak memiliki pengaruh terhadap rentabilitas modal sendiri. Variabel independen yang digunakan oleh Usnan adalah debt to equity ratio, return on asset, tingkat bunga, dan net profit margin. Variabel dependen yang digunakan adalah Return on equity.

2. Theresia N.B (2010)

sektor properti dan manufaktur variabel debt to asset ratio (DAR), debt to equity ratio (DER) dan longterm debt to equity ratio (LDER) dapat mengestimasi variabel return on equity (ROE) dalam model analisis. Hasil uji t (secara